家族や親類など、大切な人が亡くなって悲しむ間もなくやってくるの相続の問題。

被相続人が亡くなったその時から相続が発生し、相続人は10ヶ月以内に相続税を申告しなければなりません。

そのため、誰が・何を・どのくらい受け取るのかを決める必要があります。

例えば1500万円の現金を3人兄弟で分割するとすれば、一人500万円ずつ分配されることになります。

では、不動産のように現況のまま分けられない財産はどのようにして分割すれば良いのでしょうか。

1円単位で分割できない財産を分けるとき、どのような分割方法をとれば穏便に分配できるのでしょう。

ここでは、相続不動産の売却で揉めない3つの土地や家の査定方法、そして遺産分割の流れについて徹底解説してまいります。

自分が不動産を相続して住み続けたい場合はどうしたらいい?不動産の評価額を知るためには誰に査定してもらえばいいの?などの疑問を解決していきます。

不動産は相続争いなどのトラブルに発展しやすいと聞きます。

売却しない限り正確に分けられるものではありませんし、もし特定の人が相続するとなった場合は不公平感が生じます。

そのため、どのような分割方法で分けるかをしっかり話し合うことが大切です。

まずは相続不動産の遺産分割について詳しくみていきましょう。

目次

相続不動産の遺産分割 売却か現金化か早めの遺産分割協議がおすすめ

被相続人の財産に不動産があった場合、その相続不動産は被相続人が亡くなったその日から相続人全員の共有財産となります。

不動産は現金や預貯金などのように一円単位できっちり分配できる財産ではありません。

そのため、遺産分割協議を行ってどのように分配するか、又はそのまま共有財産とするのかを話し合う必要があります。

被相続人の遺言によって遺産分割の方法が指定されている場合は基本的に遺言の内容に従って分割が行われますが、そうでない場合は相続人全員で協議を行います。

これは遺産分割のうちの協議分割にあたるもので、遺産分割協議とも呼ばれます。

遺産分割協議を行う前の共有財産のとき、持分の割合は法定相続分となります。

例えば、3人兄弟で不動産を相続した場合は、1/3ずつの共有持ち分割合で共有していることになります。

遺産分割協議はいつまでに行うべきなどというルールはありません。

そのままにしていても問題ないのです。

しかし、不動産の場合は固定資産税等税金の支払いのほか、維持管理費等の費用がかかりますし、資産価値は減少していく一方です。

放置しておくことで二次相続、三次相続などによって相続人が雪だるま式に増えていくかもしれません。

相続人が増えれば相続トラブルなどに発展しやすくなるもの。

遺産分割協議も難航するでしょう。

そのため、誰かの単独所有にする場合も、売却して現金化してから分配する場合も、なるべく早い段階で協議を行った方が良いでしょう。

不動産・現金など相続財産 3つの分配方法

不動産や現金など、被相続人の遺産を相続人に分けるには、下記3つの方法のいずれかで分配します。

①遺言

②法定相続分

③遺産分割協議

①遺言

遺言によって相続財産の分配を決める方法では、被相続人が生前に作成しておいた遺言書等に従って分配します。

遺言自体が有効であるか確認する必要がありますが、被相続人が自由に遺産分割を決めることが可能であり、法定相続人以外の人物に遺産を分けることも可能となります。

②法定相続分

相続人が複数いる場合に特に分配割合で揉めていない場合は、法定相続分のまま相続するケースが多くなります。

下記の表は、民法で定められた法定相続分として取得できる割合をまとめたものです。

| 順位 | 相続人 | 相続分の割合 |

|---|---|---|

| 1 | 配偶者・子 | 配偶者1/2 子1/2 |

| 2 | 配偶者・両親 | 配偶者2/3 両親1/3 |

| 3 | 配偶者・兄弟姉妹 | 配偶者3/4 兄弟姉妹1/4 |

| 4 | 子 | 法定相続分1 |

子や両親、兄弟姉妹が複数いる場合は、その人数分の法定相続分が分割されることになります。

法定相続分による相続財産の分割を行う場合、上記の表の割合で分けることになります。

ただ、法定相続分による分割は、基本的に相続争い等のトラブルが無く、相続財産が預貯金のように1円単位で分割できるなど分割が容易な場合に限ります。

法定相続分の通りに相続してしまうと共有状態になる不動産等の財産の場合は、相続後の処理が煩雑化する可能性があるため、遺産分割協議によって分割を行うのが通常です。

③遺産分割協議

遺産分割協議は、3つの分割方法の中でも最も柔軟な分割が行える方法です。

相続人が複数いて争いが生じる恐れがある、不動産等分割が難しい相続財産がある場合に行われるもので、多くのケースで選択されている分割方法となります。

遺産分割協議は相続人全員が集まって協議することが条件です。

全員の合意が得られれば法定相続分や遺言の内容に縛られることなく、相続人達の意思によって柔軟な分配を行うことが可能となります。

遺産分割協議は以下のような流れで行います。

- 被相続人の死亡届を提出

- 相続人の確定・相続財産の調査

- 遺言の確認(遺言がある場合はそれに従って分配するが、遺言書が無効であったり意義が生じれば遺産分割協議となる)

- 遺産分割協議

遺産分割協議は相続全員が参加して行う必要があります。

協議した内容は遺産分割協議書に記載しましょう。

不動産の所有権移転登記の際に必要になる場合がありますので、相続人全員が1部ずつ保管します。

ほかに遺産分割協議するべき財産はありますか?

株式や骨董品、宝石、絵画、自転車、バイク、家財道具などの動産が挙げられます。

これらについても相続が発生してからは法定相続分の割合に応じた共有財産となりますので、相続財産の帰属を確定させるための遺産分割が必要となるでしょう。

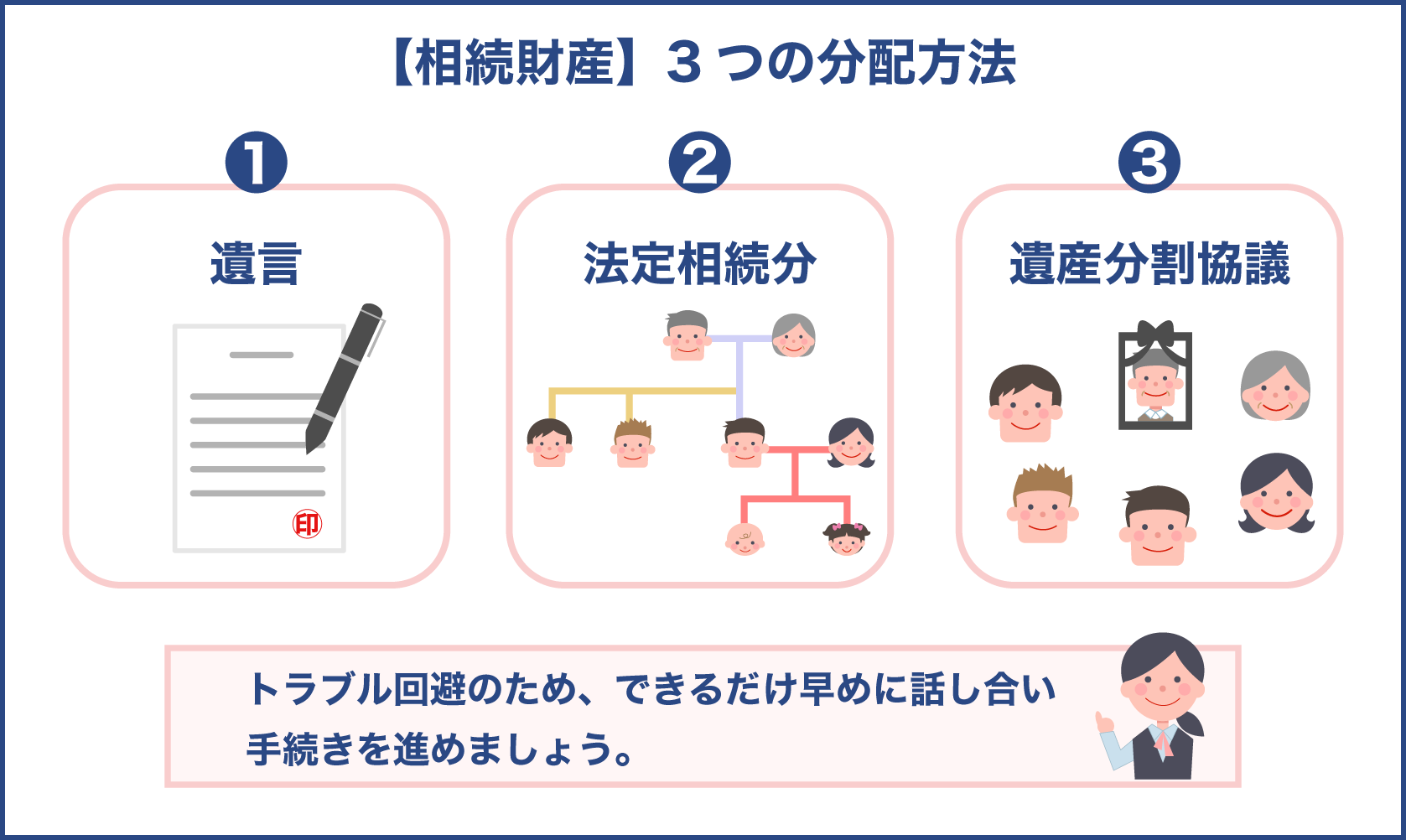

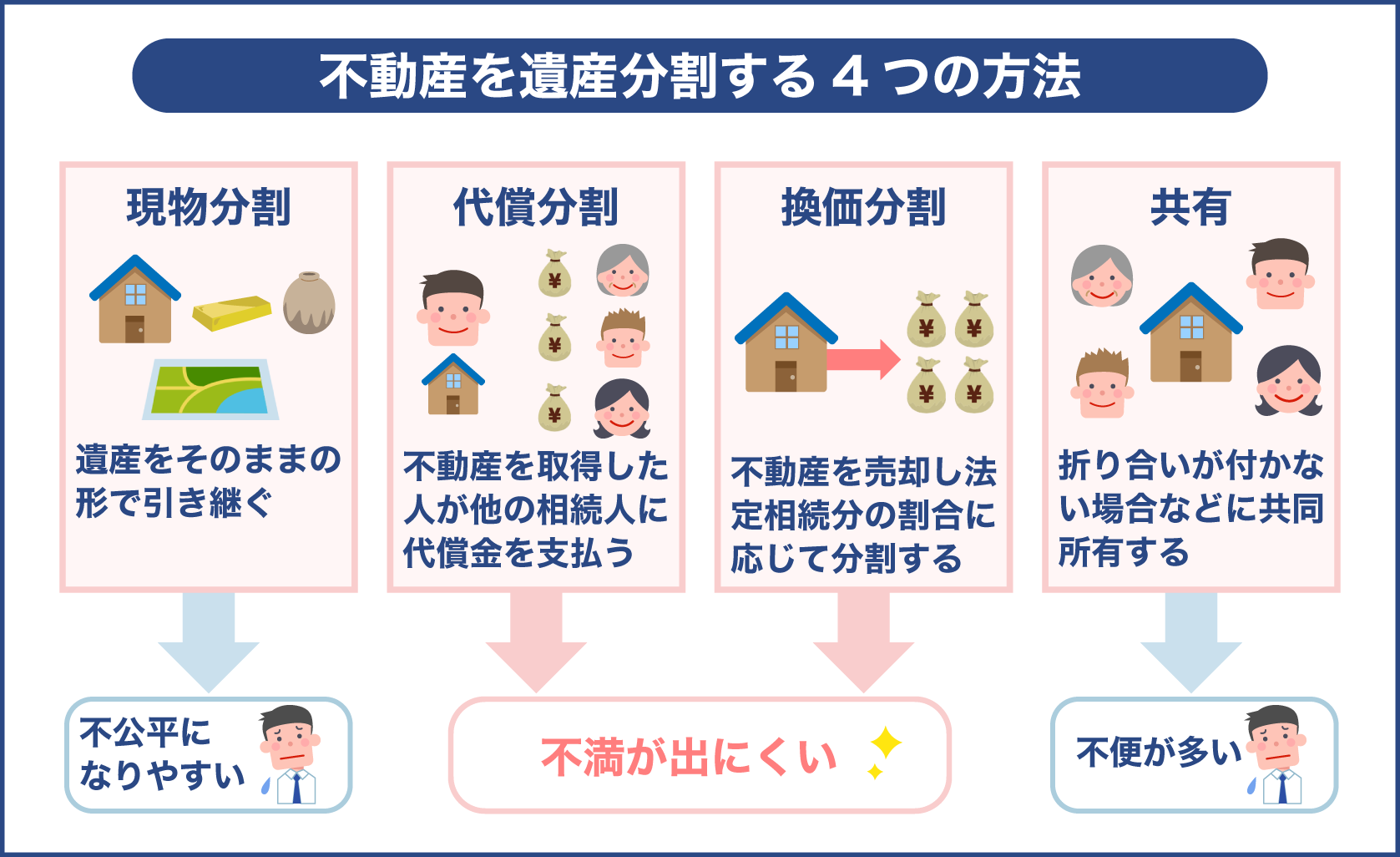

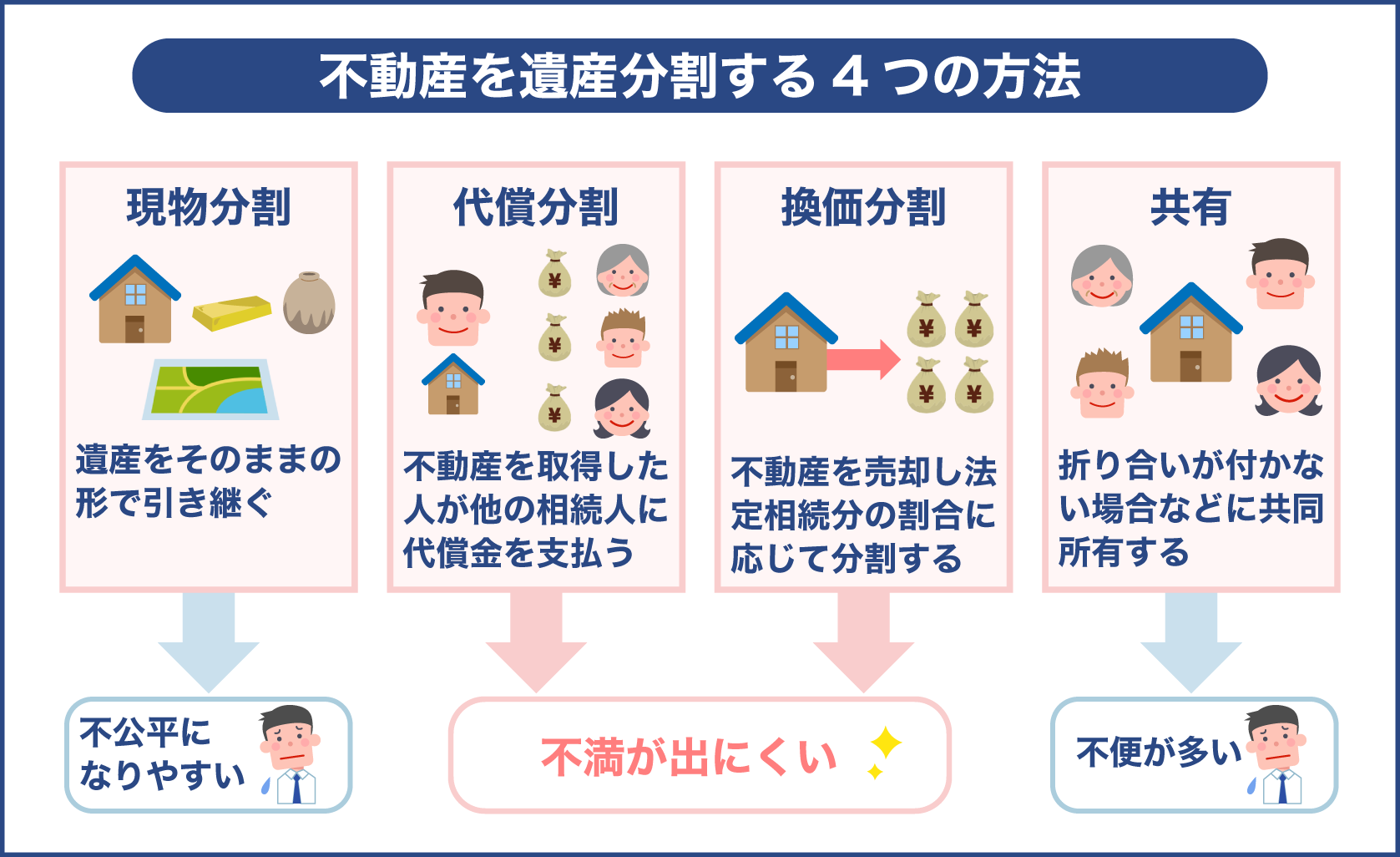

相続不動産の遺産分割の方法は4つ どの方法がおススメ?

不動産は、一円単位では分割できない財産の一つです。

このような財産を複数の相続人に分配するには、どのような方法で分割したらよいのでしょうか。

ここからは、不動産を遺産分割する4つの方法についてご説明します。

遺産分割には下記4つの方法があります。

- 現物分割

- 代償分割

- 換価分割

- 共有

それぞれの分割方法について、詳しくみていきましょう。

1.相続手続きが簡単な「現物分割」

現物分割とは、遺産をそのままの形で引き継ぐ方法です。

特定の相続人が一人で相続したり、法定相続割合に従って分筆したりします。

相続分に応じて分配する方法となりますので、長男が不動産を、次男が現金を、三男が有価証券をなどというように現物毎に誰が相続するのかを決めることになります。

現物分割は相続手続きが簡単なのがメリットとなりますが、不公平になりやすいというデメリットもあります。

特に相続財産が不動産しかない場合、特定の人のみが相続することになりますので、他の相続人から不満が出て遺産分割協議で合意が得られなくなる可能性もあるでしょう。

2.不動産取得者が他の相続人にお金を支払う「代償分割」

代償分割とは、代償金を支払って分割する方法です。

例えば、相続財産が不動産しかない場合、特定の一人が不動産を相続するとしましょう。

すると他の相続人には法定相続分の権利があるはずなのに、何も受け取れなくなってしまいます。

このような場合には代償分割を行い、不動産を取得した人が他の相続人に法定相続分の代償金を支払って解決します。

3000万円の不動産を三人兄弟のうちの長男が相続したら、長男は二人の兄弟に対して1000万円ずつの代償金を支払う形となります。

代償分割は現物分割で生じてしまう不公平を代償金で公平にすることができますので、相続人間で不満が出にくいというメリットがあります。

ただし、特定の相続人に代償金の支払い能力が無ければこの方法で分割することはできません。

3.相続不動産を売却後、売却金を分割する「換価分割」

換価分割とは、不動産を売却して得た売却金を法定相続分の割合に応じて分割する方法です。

分割するお金は、不動産を売却するのにかかった諸経費を差し引いた額となります。

例えば不動産が2000万円で売れて、売却の諸費用として200万円がかかった場合。

相続人が兄弟三人であれば、2000万円-200万円=1800万円を三人で分割し、一人600万円を受け取ることができます。

いくらで売却できるかによって手元に残る金額が変わりますので、売却のタイミングや売却方法がカギとなるでしょう。

4.相続不動産の折り合いが付かない場合の「共有」

共有とは、相続人が複数いる場合、上記3つの分割方法で折り合いが付かない又はそもそも話し合いができない場合に共同所有することをいいます。

共有することが決まった場合は、法定相続人が法定相続分の割合に応じた共有持分を登記し、取得しなければなりません。

相続人の共有財産となっている不動産は、全員の同意がなければ換価処分したり所有割合を変更することはできません。

賃貸物件にしたい、リフォームをしたいと思っても、自分以外の相続人の同意がなければそれを実行できないのです。

共有の場合は、時間が経過するごとにリスクが大きくなっていくと考えられます。

固定資産税や維持管理費の負担を誰がするのかが問題となりますし、いざ売却しようと思っても資産価値が落ちているため相続時よりも高値で売ることはできません。

共有持分の相続人が亡くなってしまった場合は相続人が更に細分化され、共有持分の割合も複雑になってしまうでしょう。

相続した財産を共有しておくことは、あまりおすすめできません。

相続不動産は代償分割か換価分割で分配すると良いのですね。

その2つの方法が最も公平に分配できる方法となります。

特定の人が不動産を相続し、その他の相続人に代償金を支払う代償分割は、不動産の評価が重要になります。

どのような評価方法を用いるかで相続人同士がもめるケースも少なくありません。

詳しくみていきましょう。

遺産分割における相続不動産の評価額の考え方

代償分割の項目でお伝えした下記の内容をご覧ください。

3000万円の不動産を三人兄弟のうちの長男が相続したら、長男は二人の兄弟に対して1000万円ずつの代償金を支払う形となります。

長男が二人の兄弟に対して1000万円ずつ払うことになったのは、不動産を査定してもらった結果、評価額が3000万円だったためです。

しかし、実際に売却するとなった時、本当にその価格で売れるかはわかりません。

もっと高い可能性もあれば、低い可能性もあります。

もし評価額があと300万円高ければ、長男は兄弟たちに100万円ずつ上乗せした代償金を支払わなければなりません。

長男は評価額が低い方が代償金の支払額が少なく済みますが、兄弟たちは評価額が高い方がより多くの代償金をもらえます。

相続不動産を代償分割する場合は、どのように不動産を査定したか、評価額を相続人全員が納得できるかが重要となります。

相続人の間で不動産評価額に対する考え方が異なる場合、相続争いに発展する恐れがあります。

ここでは、遺産分割における評価額の考え方についてご説明しますので、遺産分割協議の際の参考にして下さい。

遺産分割における評価額は、下記3つの評価額が基準となります。

①相続税評価額

②不動産鑑定士の評価

③実勢価格

それぞれの評価額について詳しくみていきます。

①路線価や固定資産税評価額をベースに算出した相続税評価額

相続税評価額とは相続税申告の際、算定基準として用いられる不動産の評価額です。

土地部分は路線価方式又は倍率方式を、建物部分は固定資産税評価額をベースに算出しています。

不動産の相続税評価額は、実勢価格(時価)の約8割程度の額になるよう決定されています。

査定額の計算方法-1.png)

査定額の計算方法-1.png)

これは相続税申告のために作成する遺産目録にも記載される評価額です。

②不動産鑑定士に相続不動産を鑑定してもらった評価

不動産鑑定士に相続不動産を鑑定してもらい、その鑑定評価を評価額とします。

不動産鑑定士に依頼する場合は鑑定書の作成費用としておよそ30万円がかかります。

ただ、裁判所にも提出できるような公的な書類でもあるため、評価額も信頼のおけるものとなるでしょう。

③不動産の市場取引時の評価額 実勢価格

実勢価格とは、不動産が実際に市場で取引されるときの評価額のことです。

ただし、実際に取引するわけではありませんので、正確な価格がわかるわけではありません。

どうしても購入したい人なら高額でも買いますし、売れない期間が長引けば値下げせざるを得なくなるからです。

実勢価格は3つ評価額のうち、最も高額になると考えてよいでしょう。

では、遺産分割で揉めないためには、3つのうちのどの評価額を用いたらよいのでしょう。

その答えは実勢価格です。

なぜなら、不動産を売却して分割する換価分割の場合は実勢価格による分割となるため、代償分割でも実勢価格で評価することが現実的だと考えられるからです。

相続税評価額は実勢価格の8割程度となりますので分割される金額も少なくなります。

代償金を受け取る相続人にとっては不利な評価額となるでしょう。

でも、遺産分割協議を行い、相続税評価額で分割することを全員が納得し合意すれば協議は成立します。

しかし、相続人の誰かが実勢価格を用いるべきだといえば、そうするしかありません。

遺産分割で揉め、裁判まで発展したケースはいくつもありますが、裁判所は遺産に含まれる不動産の遺産分割を実勢価格で判断することの方が多いからです。

相続税評価額でも実勢価格でも相続人全員の合意が得られない場合は、家庭裁判所で調停が開かれることになるでしょう。

その時は相続人双方が評価額の根拠となる資料として不動産鑑定士の鑑定書を提出し、議論することになります。

相続不動産の実勢価格は不動産会社の査定で分かる

相続税評価額を用いて自分で不動産を査定する方法、不動産鑑定士に鑑定を依頼する方法がありますが、遺産分割の際は実勢価格で判断すると良いことが分かりました。

では実勢価格を知るためには、どのような査定を行えばよいのでしょうか。

実勢価格とは、不動産が実際に市場で取引される価格のこと。

鑑定書作成費として30万円を支払えば不動産鑑定士に鑑定してもらうことも出来ますが、実は費用をかけずに実勢価格を知る方法があります。

それは、不動産会社の無料査定を受けることです。

不動産会社が算出する査定額とは、この不動産はこのくらいの値段で売れると思いますよ、という価格。

つまり、今売れる値段を予想した価格というわけなのです。

相続税評価額はエリアや種別によっては時価とかい離が大きくなることも多いのですが、不動産会社が行う査定は周辺相場や過去の売買実績等あらゆるデータを考慮した価格となりますので、時価相当と言えます。

不動産鑑定士に依頼して作成してもらう不動産鑑定書のように公的に活用できるものではありませんが、遺産分割協議に持ち込む資料としては十分説得力のあるものといえるでしょう。

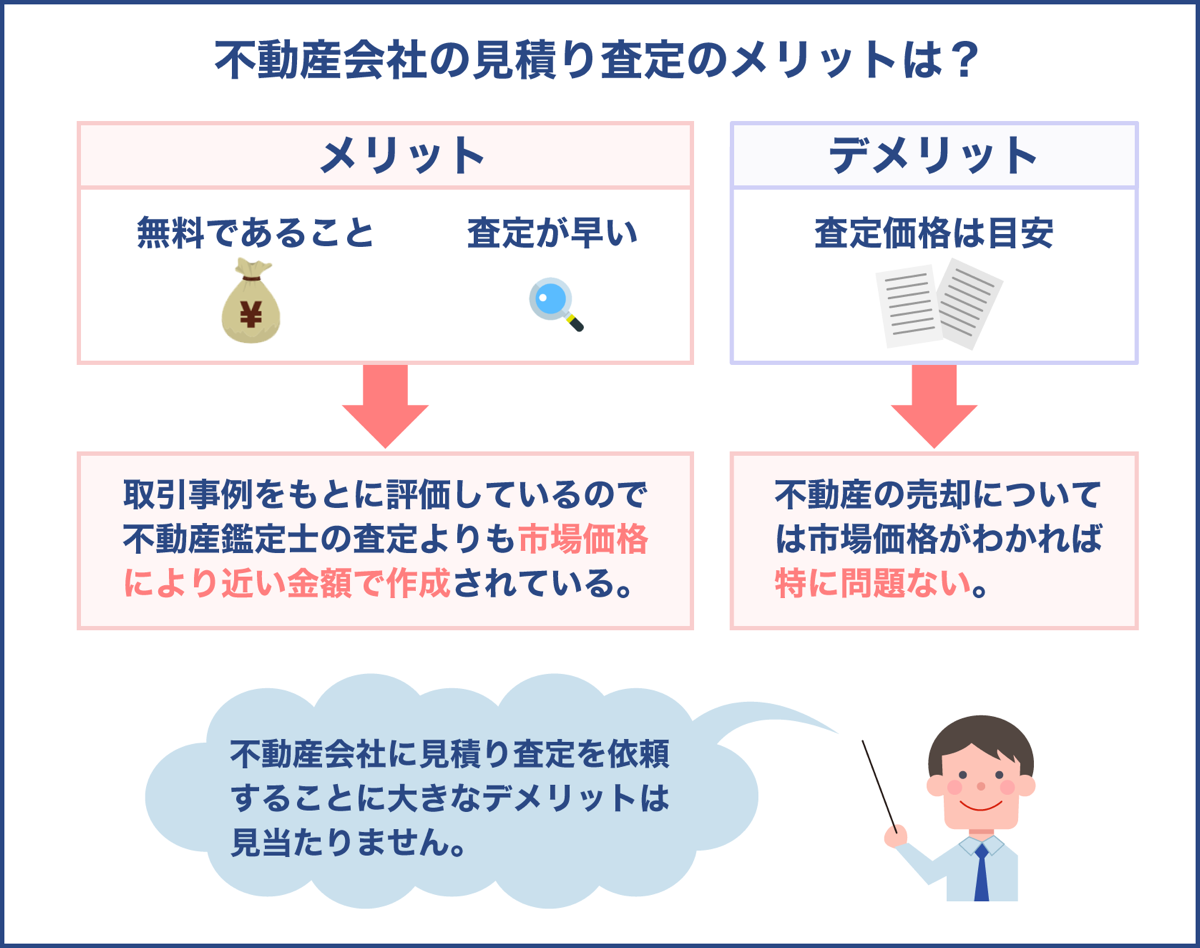

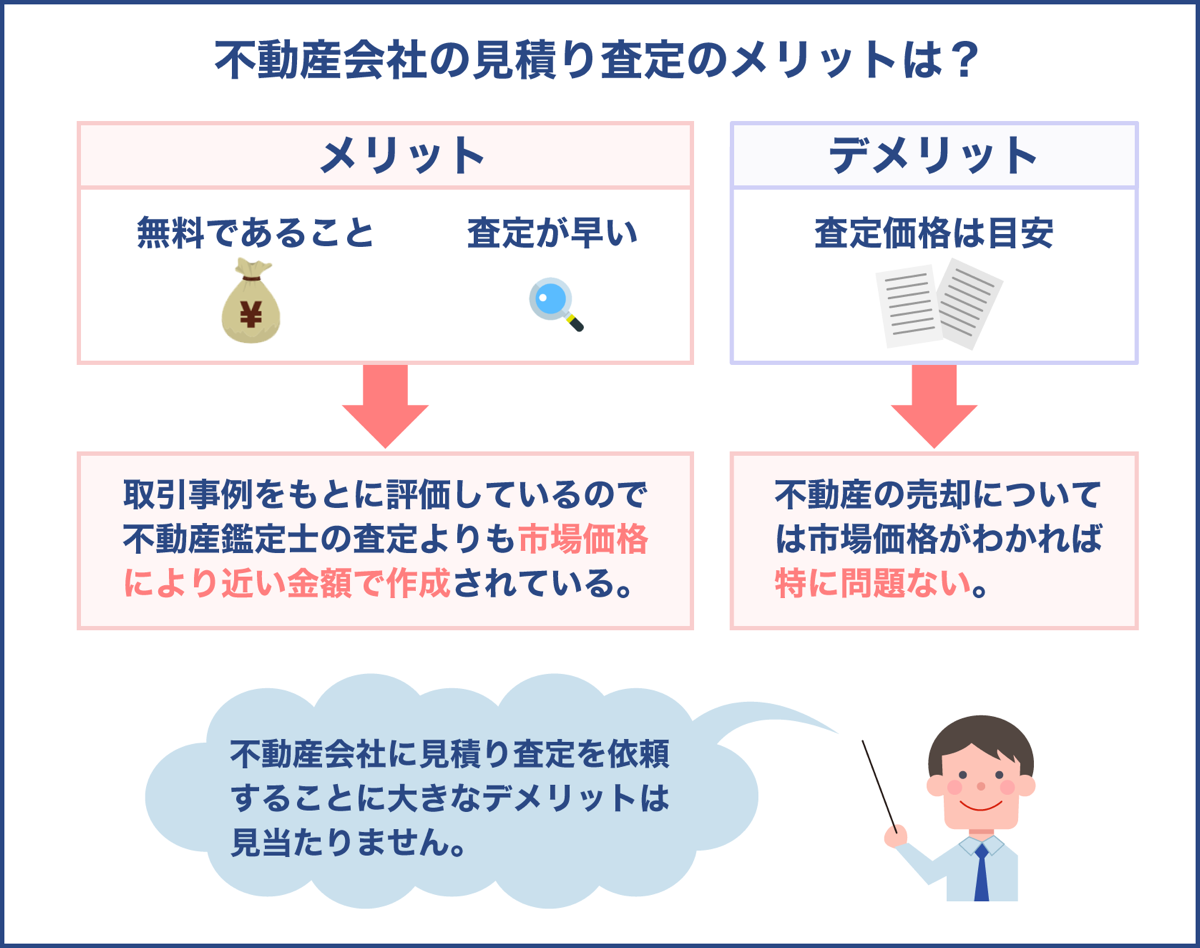

不動産会社に査定を依頼するメリットについて、下記をご覧ください。

- 信頼のおける査定額である

- 無料で査定してもらえる

- 一度に複数社に依頼できる

不動産会社の査定価格は信頼のおける査定額である

遺産分割における評価額の考え方には、相続税評価額を用いて不動産を評価する方法もあります。

その方法は自分で計算できる手軽さがメリットですが、プロの査定と比べて価格に信用をおけなかったり、不公平感が出やすいのがデメリットとなるでしょう。

不動産会社に査定を依頼するということは第三者が不動産を評価することになりますので、他の相続人から理解と合意を得やすくなります。

不公平感は相続争いの火種になり得るものですから、査定を依頼する手間がかかるとはいえ、第三者に評価してもらう方が信頼のおける公平な評価を得ることに繋がります。

不動産会社への依頼すれば無料で査定してもらえる

不動産会社に査定を依頼するのには多少の手間がかかりますが、査定に関する費用は一切かかりません。

不動産会社は不動産の売買契約を成立して初めて売主や買主から手数料を受け取ることができるためです。

査定は営業活動の一環のため、手数料やその他費用を請求されることはありません。

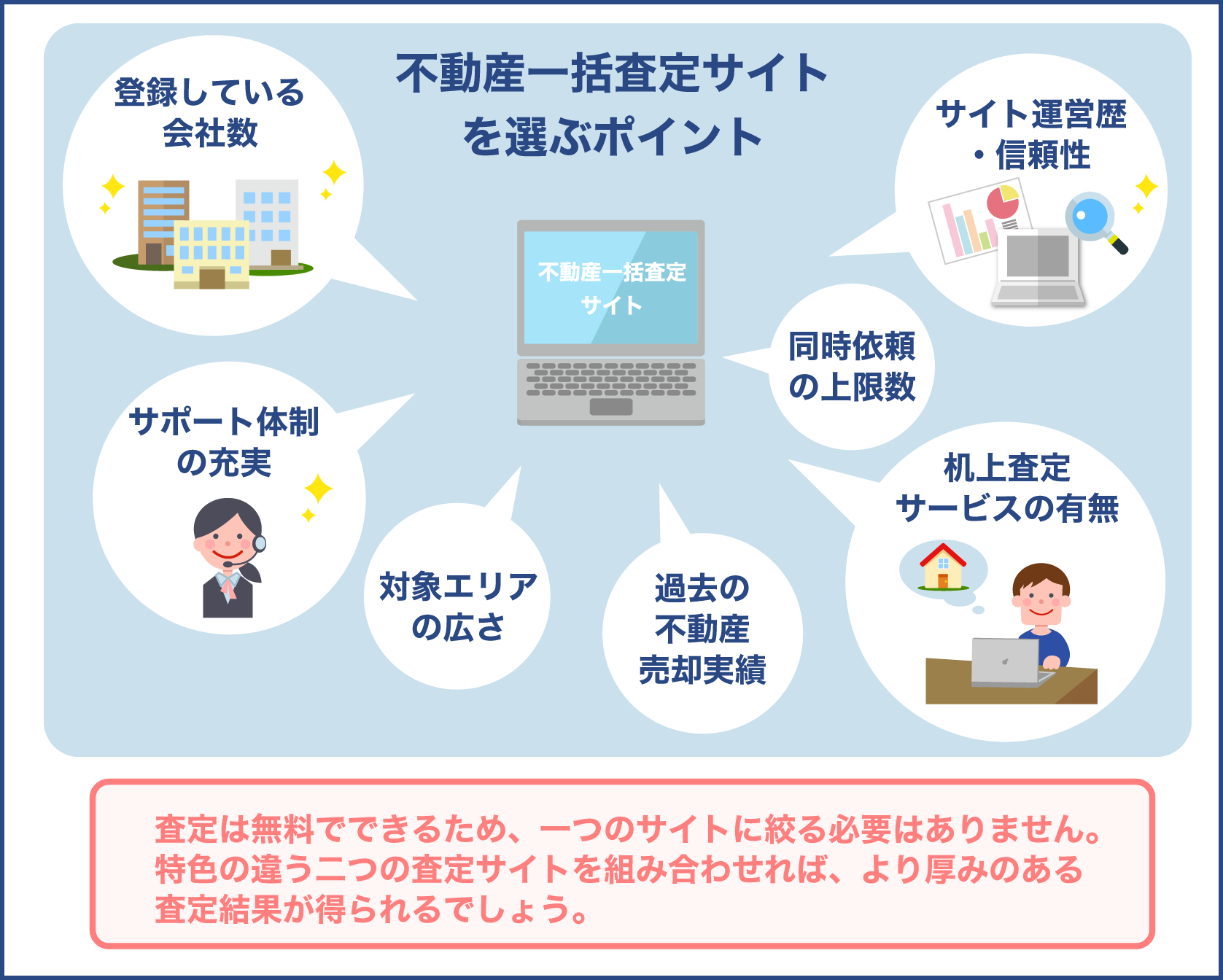

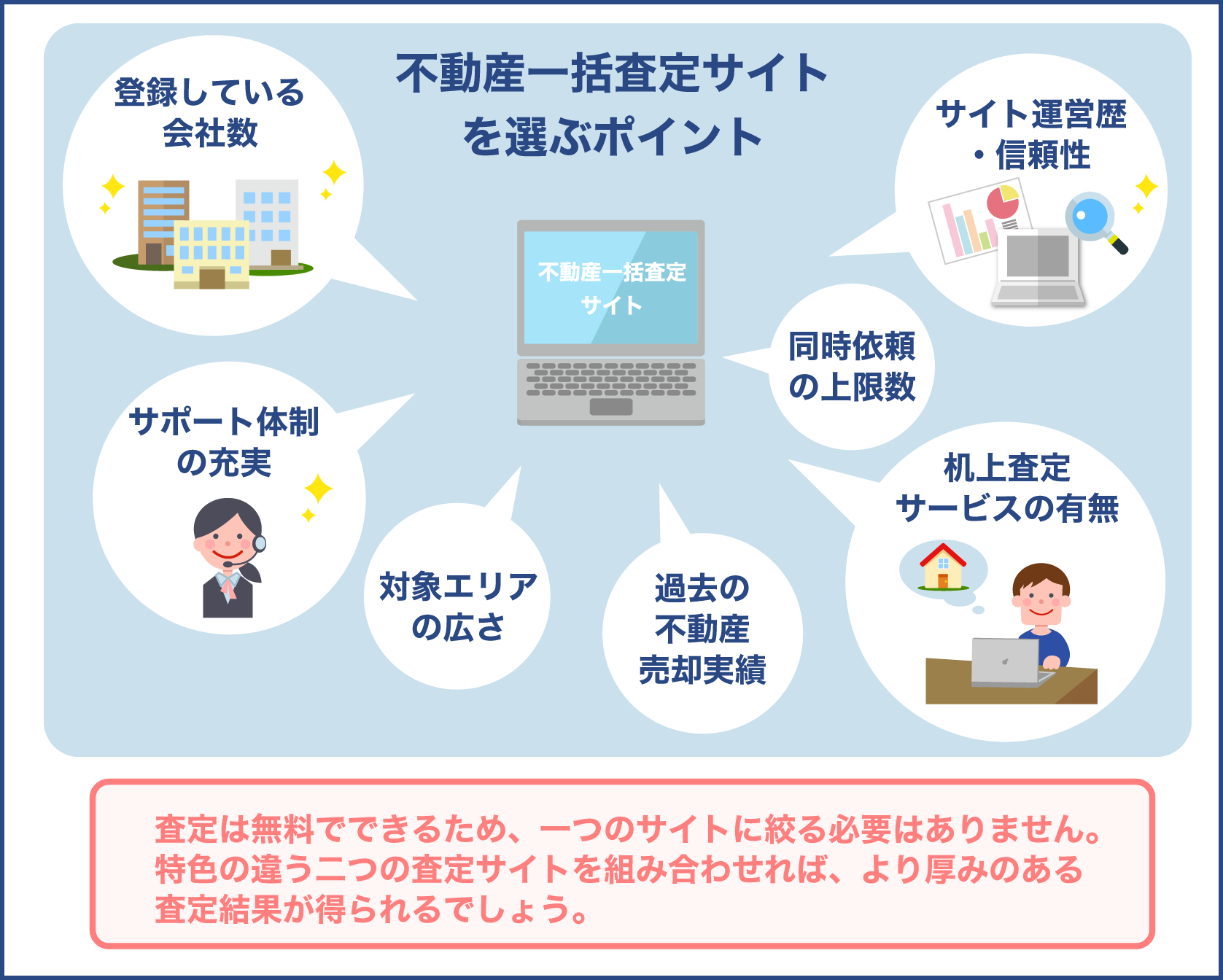

不動産一括査定サイトの利用で一度に複数社に依頼できる

一括査定サイトを利用すれば、一度に複数社に依頼できるのもメリットといえるでしょう。

不動産会社の査定方法は各社ほとんど変わりありませんが、やはり査定額にバラつきは生じるもの。

5~6社に依頼した結果、中央値になるもの、より信頼度の高い査定額を提出してくれた会社の査定額を採用すれば、客観性や透明性が重視される遺産分割協議の場でも納得を得られるでしょう。

ただし、一つだけデメリットもあります。

それは売却に向けた営業活動をされる可能性があるということです。

不動産会社の査定は営業活動の一つですから、査定をしてくれた人は売却や買取を検討しているものと考えます。

査定額が提出されるときには電話やメールで売却方法の提案などなんらかのアプローチがあるでしょう。

一括査定サイトに登録している不動産会社は運営サイトの規定にクリアした優良企業がほとんどですので、しつこいほど営業活動をしてくれることはほとんどありませんが、一定のアプローチを受けることになることは覚えておきましょう。

念のため、売却の意思はまだ固まっていないということを一言付け加えておくと安心です。

不動産会社に相続不動産の査定依頼するときのポイント

一括査定サイトを利用して不動産の査定を依頼する場合、その手順はとてもシンプルです。

不動産の所在地や専有面積、間取りなどといった物件情報と査定結果を報告する際の連絡先を記入するだけで申し込みが終了します。

その申し込みの際、一つポイントがあります。

不動産会社が行う査定には、机上査定と訪問査定があるのですが、そのうちのどちらを選択するのかは状況に応じて判断するべきということです。

机上査定とは、謄本や建築図面、過去の売買データや周辺相場などの書類やデータをもとに査定額を算出する方法です。

実際の不動産の状況を見ることはありません。

訪問査定とは、不動産のある現地に訪れて建物の現況を確認します。

また駅からの距離や周辺環境なども評価に含まれるなど、総合的な視点で査定を行う方法です。

机上査定であれば査定日の調整を行う必要がありませんが、訪問査定であれば直接会うことになるため日時の調整等で手間がかかるでしょう。

しかし、現況を把握できるという点から見ても、訪問査定の方がより正確性の高い査定額を知ることができます。

遺産分割協議でスムーズに合意を得たい場合は、訪問査定で評価してもらう方が良いでしょう。

なお、相続税評価額や取引事例比較法などによって自身である程度評価額を把握している場合は、机上査定を依頼してその結果と照らし合わせることで評価額に信ぴょう性が備わります。

他の相続人の評価額の考え方によって、机上査定か訪問査定を選択すると良いでしょう。

遺産分割の流れと相続不動産の売却方法

ここからは換価分割の全体像についてご説明します。

換価分割とは、不動産を売却して得た売却金を法定相続分の割合に応じて分割する方法です。

相続不動産を売却する場合は通常の売却と流れが異なりますので、全体の流れとポイントを押さえておきましょう。

| 1 | 換価分割の意思確認・合意 | 相続人全員が換価分割に賛成しているかの確認 |

|---|---|---|

| 2 | 情報収集と方向性の決定 | 代表相続人の決定/売却代金の分割割合の決定 |

| 3 | 専門家の選定 | 司法書士への相続手続き依頼や税理士への相続税申告依頼の検討 |

| 4 | 相続登記 | 被相続人から相続人への名義変更/代表相続人へ名義を集める場合は遺産分割協議文書へ文言を記載する |

| 5 | 不動産会社の選定 | 一括査定サービス等で査定/業者の選定 |

| 6 | 売却活動 | 売却価格や瑕疵担保、引き渡しなどの条件の設定 |

| 7 | 売買契約の締結 | 契約書の内容を確認後締結/引渡しまでに遺品整理等の義務を履行する |

| 8 | 決済・引き渡し | 売買代金を受領/引渡し期日に履行 |

| 9 | 代表相続人による相続人への報告 | 売買が完了したことを相続人全員へ報告/売買代金から経費を差し引いた額を計算書に記載し、遺産分割内容に応じて分配する |

| 10 | 確定申告 | 相続不動産の売却による譲渡所得の申告(代金を受領した相続人全員が対象)/譲渡所得税の納付 |

相続登記を忘れないこと

相続不動産を売却する場合は、被相続人から相続人へと相続登記を行う必要があります。

換価分割の場合も、一人しかいない相続人が売却する場合もです。

もし、相続登記をせず被相続人のまま売却手続きを進めてしまうと、他の相続人が自分の持ち分を登記して売却してしまったり、将来相続人が増えたときに割合が複雑化する恐れがあります。

売却できなくなってしまう可能性もありますので、共有持分割合に応じて相続登記をしておきましょう。

遺留分を侵害しないように気を付ける

遺留分とは、一定の法定相続人に認められた遺産取得の権利のことです。

配偶者と子、直系尊属には最低限の遺産を取得することが保証されています。

例えば、配偶者がいる男性が、妻ではない人に遺産を全て渡すと遺言書に残していたとします。

遺言書が残っていたら、妻は一切遺産を受け取れないのかと考えてしまいますが、そのようなことはありません。

たとえ被相続人の遺言書が残っていたとしても、配偶者である妻には遺留分として相続財産の1/2を受け取る権利が保証されているからです。

仮に遺産は渡さないと言われたとしても、遺留分減殺請求をすれば遺留分を受け取ることが可能です。

遺留分権利者の権利を侵害した場合はトラブルになる可能性もありますので、遺産分割協議等で割合を決める際には法定相続分の他、遺留分を侵害しないように気を付けましょう。

遺産分割協議書を作成しトラブルを未然に防ぐ

どのような形で遺産分割する場合でも遺産分割協議を経て決定されることになりますが、その際は内容を遺産分割協議書にまとめておきましょう。

遺産分割協議書を作成しなくても、協議自体は有効に成立しますし、その後手続きを進めても何ら問題ありません。

しかし後日、合意した覚えはない、協議内容とは違うなど、協議内容で決定したはずの意見に相違が生じる可能性は十分考えられます。

そのとき遺産分割協議書があれば意見の内容や決定事項を確認できるため、トラブルを未然に防ぐことが出来るでしょう。

遺産協議書には、誰が・どの財産を・どれくらいの割合で相続するのかといった文言を明確に記載し、相続人全員の署名捺印をもらうことが大切です。

捺印の印鑑は実印でもらい、同時に相続人全員の印鑑証明も取得しておきましょう。

相続してから3年10ヶ月以内に相続不動産は売却した方が良い

不動産を売却すると、譲渡益に対して所得税や住民税が課税されます。

既に相続税を支払っているのに譲渡所得税まで支払わなければならないとなると、相続人の税負担は重くなってしまいます。

そこで、相続人の税負担を軽減するための特例制度が設けられています。

その特例は相続税の取得費加算の特例というもので、この優遇措置が適用されれば、譲渡所得税の税負担を大きく軽減させることが可能となります。

特例が適用されるためには、相続発生の翌日から相続税の申告期限の翌日以降3年以内に売却していることという要件を満たす必要があります。

相続税の申告期限は猶予期間などのもあるため人によって異なるのですが、基本的には相続が発生してから3年10ヶ月以内に売却すればこの特例要件を満たしていることになります。

相続人の税負担を軽減できる特例となりますので、期限までに売却することをおすすめします。

出典:国税庁 No.3267 相続財産を譲渡した場合の取得費の特例

相続不動産を公平に相続人に分配する方法が分かりました!

遺産分割協議ではお互いが譲り合う気持ち、公平に分け合う気持ちが何よりも大切です。

遺産分割協議書を作成しておくとトラブルが生じにくくなりますので、忘れないようにしましょう。

ここまで、相続不動産の査定方法や遺産分割についてご紹介しました。

被相続人が残した財産は、遺言書、法定相続分、あるいは遺産分割協議によって分配方法を決めます。

不動産は1円単位で分割して分配することが出来ない相続財産です。

そのため、遺産分割協議によってどのように分割するかを協議する必要があります。

分割方法は現物分割、代償分割、換価分割、共有があり、相続不動産の多くは代償分割あるいは換価分割によって分配されるのが一般的です。

代償分割の場合は、どのような査定方法で評価額を決定したかが重要となります。

相続税評価額を用いて査定する方法や不動産鑑定士に鑑定してもらう方法がありますが、最も良いのは無料且つ正確性の高い実勢価格を知ることができる不動産会社へ査定を依頼する方法です。

一括査定サービスを提供しているサイトを利用すれば、一度の申し込みで複数社の査定額を知ることができますので、まずは査定依頼をしてみましょう。

相続不動産を売却した売却代金を分配する換価分割。

これは通常の不動産売却とは流れが少々異なります。

基本的には、手続きの全てで相続人全員への相談や合意が必要となります。

相続人が遠方にいる場合はスムーズな手続きができない可能性もありますので、代表相続人を決定したり、あるいは司法書士へ手続き依頼を検討すると良いでしょう。

売却時に必須となる相続登記、遺留分の侵害、税の軽減措置など換価分割におけるポイントを押さえておくことが大切です。

遺産分割にトラブルは付き物ですが、遺産分割協議書を作成しておくことでそのリスクを軽減することができます。

忘れずに作成しましょう。