不動産業界を大きく揺がすほど大きな事件に発展したかぼちゃの馬車事件。女性専用のシェアハウス「かぼちゃの馬車」が発端となって起こったこの事件は、不動産投資家にまで大きな影響を及ぼすことになりました。

今後不動産投資家を目指すなら、同じ過ちを起こさないためにもこの事件から教訓を得ることが大切です。そこで今回は、かぼちゃの馬車事件の真相を振り返りつつ不動産投資家が自己破産しないための策についてわかりやすく解説します。

目次

かぼちゃの馬車事件の真相を振り返る

2018年に起こったかぼちゃの馬車事件。内容をよく知らないという方も多いのではないでしょうか。そこで、まずかぼちゃの馬車事件の真相から振り返ってみましょう。

勉強になります!

かぼちゃの馬車事件について

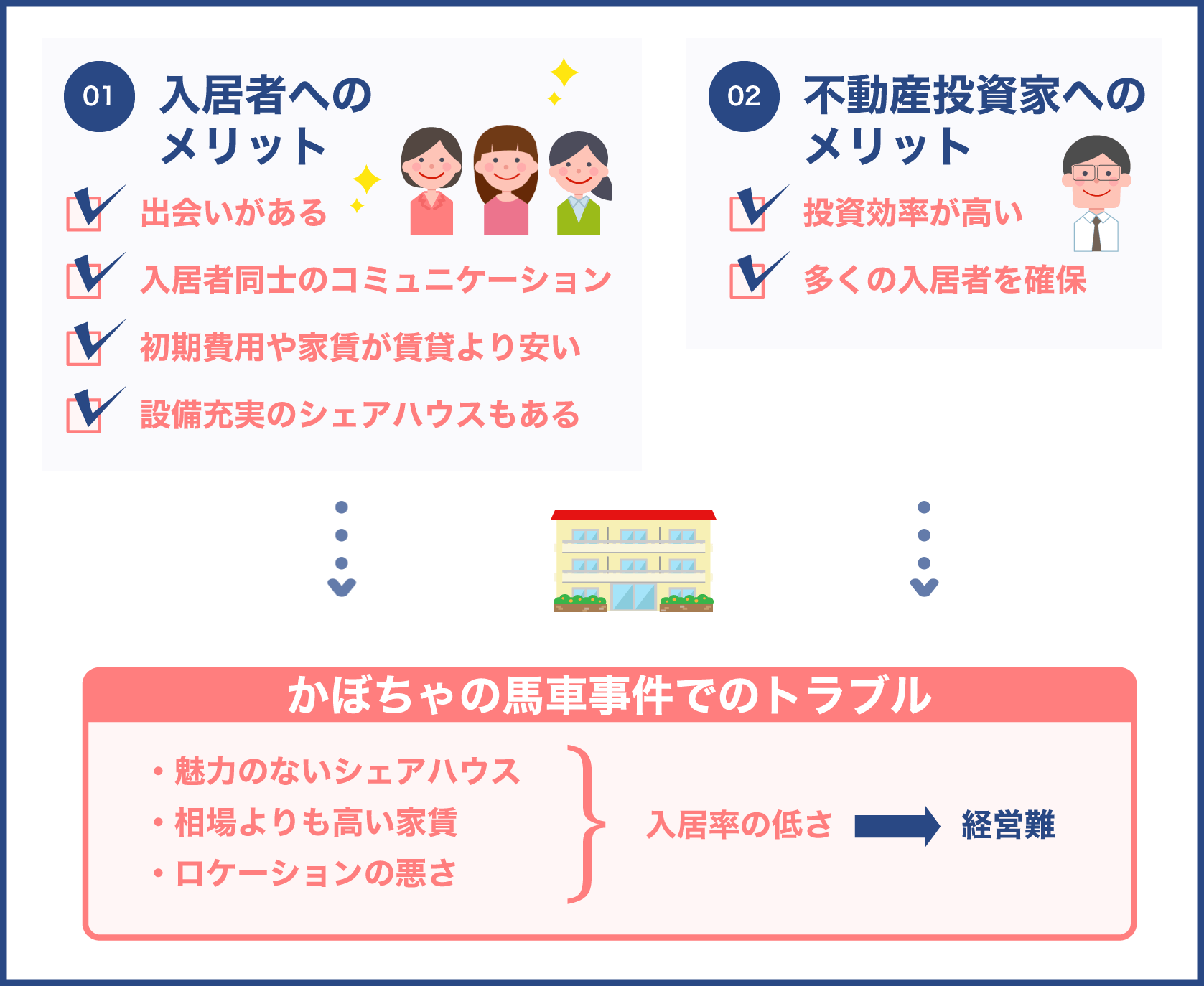

スマートデイズが運営していたシェアハウスが発端となった「かぼちゃの馬車事件」。そもそもかぼちゃの馬車は女性専用のシェアハウスで、家賃は管理費などを含めて4万円程度に設定し、地方から上京する女性をターゲットにしていました。

すべての部屋は個室で、ベットや冷蔵庫など生活に必要な家具や家電がそれぞれ完備。また、光熱費はもちろんインターネットの通信料も家賃に含まれていたので、生活に必要なものがあれば簡単に生活を始められたのが大きな魅力でした。

ただ一方で、個室は5畳ほどの広さで自分の部屋で十分に寛げるスペースはなかったので、ワンルームマンションの賃貸よりも割高になることも指摘されていました。ただ、賃貸に安さを求める女性の利用者は絶えないほどだったのです。

そんなかぼちゃの馬車が株式会社スマートデイズより発表されたのが、2014年まで遡ります。その後、かぼちゃの馬車は発表された2014年から自己破産する2018年までシェアハウスを運営していたのです。

サブリース契約とは

サブリース契約とは、不動産管理会社がアパートのオーナーから建物まるごと借り上げして入居者に又貸しする管理形態です。サブリースの最大の魅力は、不動産管理会社はオーナーに賃料を保証してくれることが挙げられます。

通常、不動産投資は空き部屋が出ると家賃収入を得られなくなります。一方でサブリース契約は空き部屋にかかわらず賃料を保証してくれるため不動産におけるリスクを回避できるのです。

保証される賃料は不動産管理会社によって異なりますが、80~90%ほどが一般的です。残りの賃料は報酬として不動産管理会社に振り込まれます。かぼちゃの馬車を運営するスマートデイズは、投資家を集めサブリース契約を結んでいました。

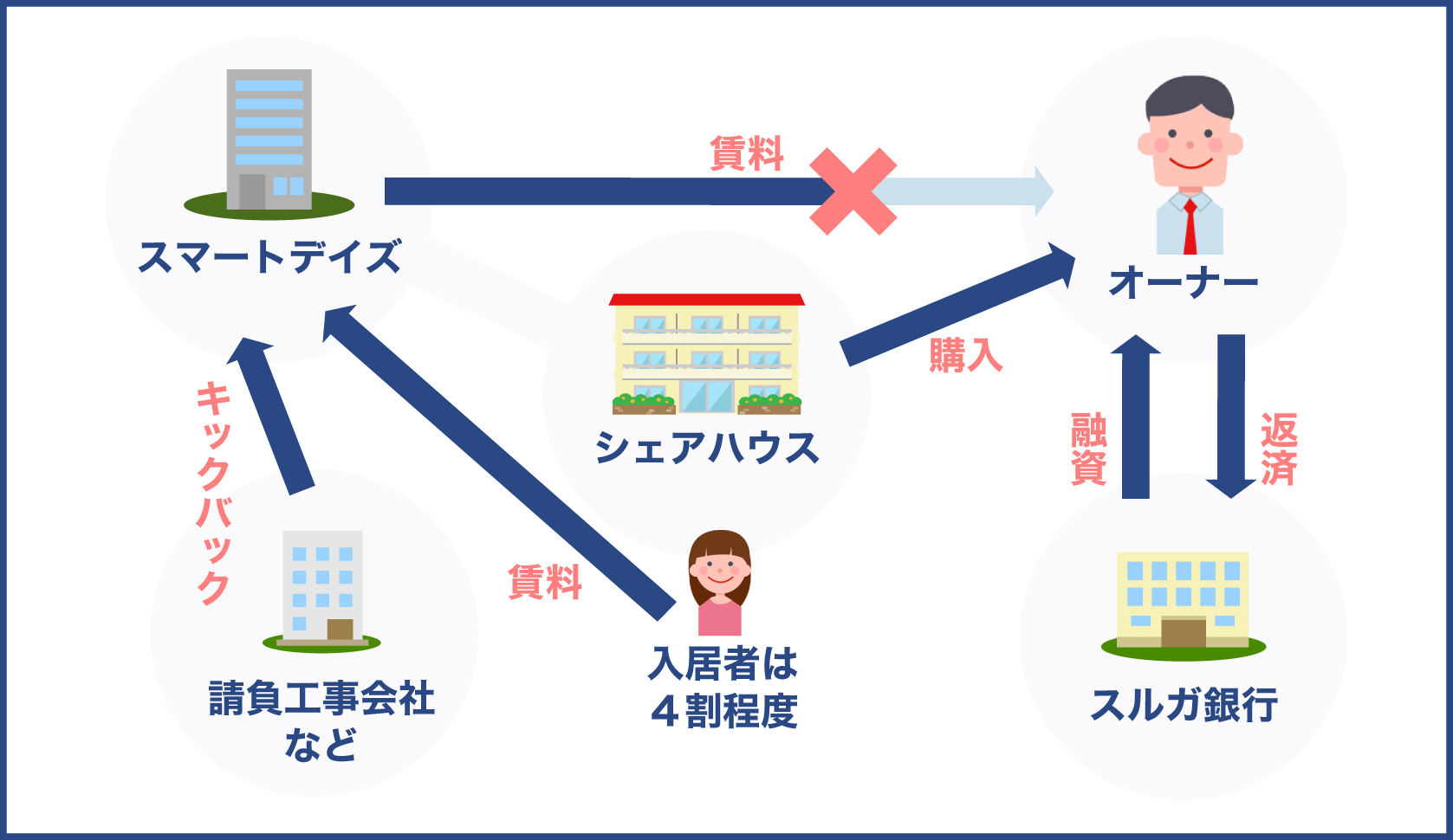

スマートデイズはシェアハウスに投資するわけではありません。まず、シェアハウスの建築費を出してくれる投資家を集めます。関心を抱いた投資家にスマートデイズが建てた「かぼちゃの馬車」を販売するのが大きな流れになります。

このビジネスモデルのポイントは、「かぼちゃの馬車」の所有者は投資家になるということです。スマートデイズは投資家とサブリース契約を結び、入居者の募集や賃貸の徴収などシェアハウスの運営や管理を行います。

シェアハウスの運営や管理を行うスマートデイズは、入居者が支払った賃料から自社の手数料を引いた額を投資家に支払います。投資家たちはその中からローンの返済にあてるのです。

スマートデイズのサブリース契約は、「頭金なしで30年間の家賃収入」を保証していました。その謳い文句に惹きつけられてスマートデイズとサブリース契約を結ぶ人は後を絶たなかったのです。

| 年月日 | 経緯 |

| 2014年5月 | スマートデイズ「かぼちゃの馬車」を発表 |

| 2017年10月 | スルガ銀行が融資を停止する |

| 2018年1月 | 投資家への賃料支払いが停止する |

| 2018年4月 | スマートデイズが民事再生法申請 |

30年間の賃料を保証するサブリース契約を結んだスマートデイズは、2018年1月に投資家への賃料支払いが停止。3月の時点でスマートデイズにおける負債の総額は約60億円と報道されました。

その後、2018年4月にスマートデイズは民事再生法申請しましたが、棄却されて最終的に破産手続きに移行することとなります。破産管財人がスマートデイズの負債額を算出すると、1,053億円にも上ることが明らかになったのです。

スマートデイズが経営破綻に至った原因は、資金繰りの悪化です。実は、かぼちゃの馬車を1棟立てるためには総額で1億円以上かかります。かぼちゃの馬車は発表された当時、女性を中心に人気を集めており急速に物件数が増えました。

ただその一方で、入居率は4割ほどだったのでシェアハウスのサブリースだけではお金が回らず、常に赤字の状態が続いていたのです。その結果、スマートデイズだけでなくかぼちゃの馬車を所有する投資家たちにも影響を及ぼすことになります。

かぼちゃの馬車事件の問題点

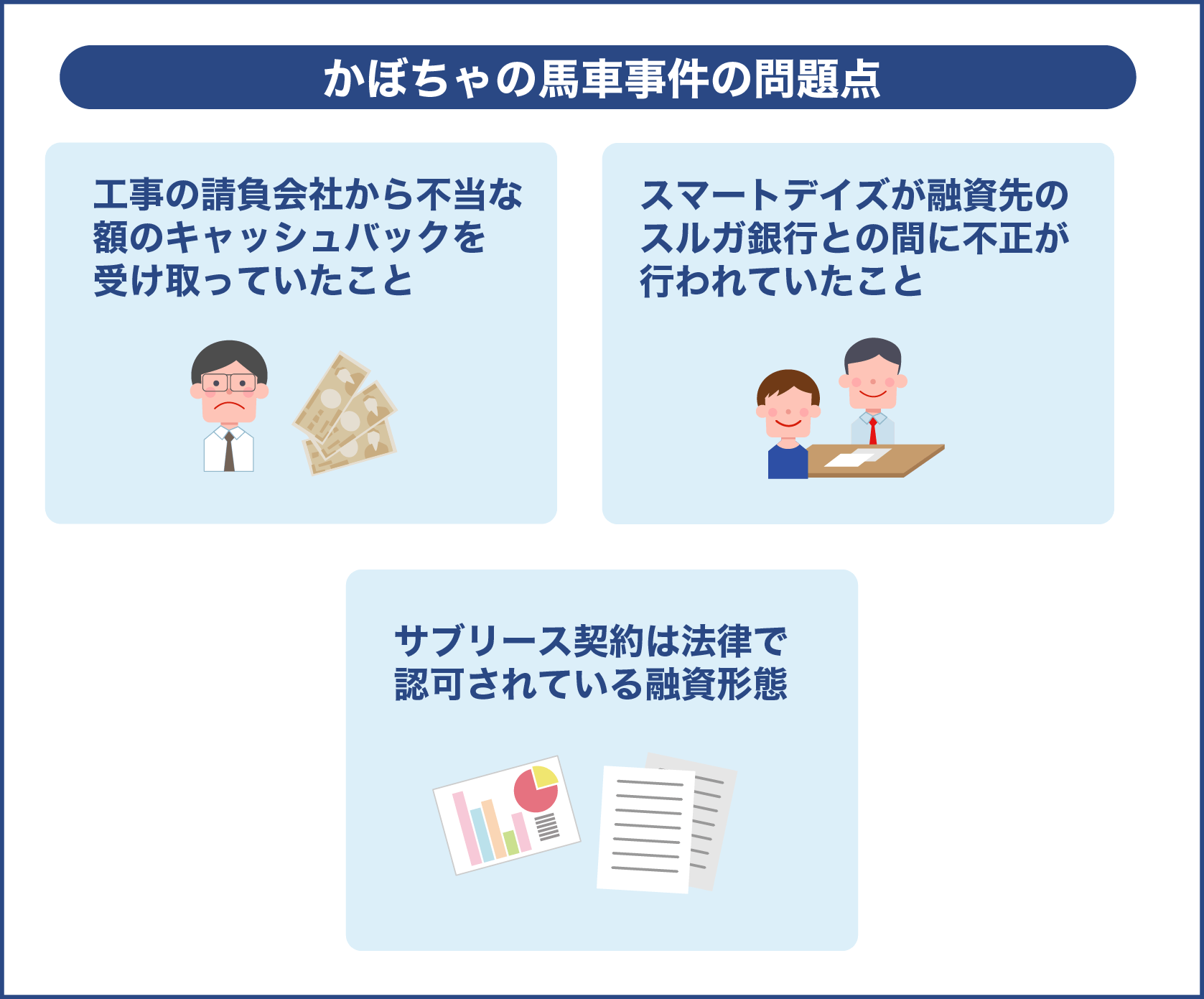

スマートデイズにおけるかぼちゃの馬車事件の問題点は、大きく分けて2つあります。

まず1つ目は、工事の請負会社から不当な額のキャッシュバックを受け取っていたことです。スマートデイズは、かぼちゃ馬車の家賃収入だけで会社を運営していたわけではありません。実は、かぼちゃの馬車を新しく建てるときに、その工事を請負会社に依頼していたのです。

工事の依頼だけでなく、コンサルティング費用としてキャッシュバックを受け取っていました。キャッシュバック自体は法に触れるものではありませんが、スマートデイズが請負会社から受け取っていた額に問題があったのです。

通常、建築費のキャッシュバックは2~3%だといわれていますが、スマートデイズは5割のキャッシュバックを請求していたのです。キャッシュバックの金額が高くなると、請負会社はわざと高額の建築費が発生するように物件を建てます。その結果、投資家が支払わなければいけない額が大きくなってしまうのです。

2つ目は、スマートデイズが融資先のスルガ銀行との間に不正が行われていたことがあります。通常は、不動産未経験の人が頭金なしで簡単に融資を受けることはできませんが、スルガ銀行と結託することによって不可能を可能にしたのです。

不正の内容は、投資家が提出した審査書類の改ざんになります。通常、不動産投資には物件の金額の約1割の頭金が必要になり、物件購入に必要な登記費用や諸経費は自己資金で調達するなど基本的なルールが存在します。

ただ、スルガ銀行は投資家たちに「頭金なしで物件を購入できる」と説明したうえに、自己資金の確認で用いる通帳の残高も高く改ざんして不正を行なっていたのです。

スルガ銀行は、通帳残高だけに限らず重要事項説明書や売買契約書なども改ざんしたといわれています。スマートデイズとスルガ銀行が結託しているとも知らずに、投資家たちは次々と審査を通過して融資を受けるに至りました。

3つ目は、スマートデイズのサブリース契約です。かぼちゃ馬車事件はブリース契約が問題点として挙げられますが、サブリース契約は法律で認可されている融資形態になります。

サブリース契約でスマートデイズが自己破産にまで追い詰められた理由は、新規顧客の開拓に奮起していたためです。入居率が4割にしか満たないにもかかわらず、スマートデイズは投資家を集めて次々と新築を建設していきました。

新築を建てるのに急いだのは、工事の請負会社から多くのキャッシュバックを得るためです。結果的に物件数を急激に増やすことができましたが、入居者が一向に増えなかっため赤字を止めることはできなかったのです。

そうなのですね。

オーナーが受けた被害

スマートデイズのビジネスモデルは、頭金なしで30年間の保障を行うものです。しかし、スマートデイズ自体の経営が破綻し、物件の保有者である投資家本人が収益を上げなければいけなくなったのです。

スマートデイズが当初建設したかぼちゃの馬車は立地もよく利回りもそれなりに高い傾向にありました。そのため、スマートデイズの力をなくしても投資家だけで収益を維持できたのです。

ただ、後半に物件を購入した投資家は家賃収入も得られずに自己破産に追い込まれた投資家もいます。また、自己破産に至らなくても建物を取り壊して更地を売却する人もいましたが、相当な額の損失を被った人も少なくありません。

さらに、窮地に追い込まれた投資家を狙った二重詐欺が多発しました。トラブルを抱える投資家たちに電話やメールを送りコンサルティングを申し出る団体が増えたのです。しかし、それらの団体の目的は、投資家たちを救済するのではなく、コンサル料と称してお金を巻き上げることでした。

スマートデイズが破産したことにショックを受けている投資家は、冷静な判断ができずに藁をもすがる気持ちで高いコンサル料を払い続けたのです。ただ、コンサル料を支払ったあとは急に団体からの連絡が途絶え音信不通になります。

これらは、スマートデイズが自己破産した直後から起こり始めました。正常な判断ができない隙を狙った悪質な詐欺ですが、気持ちが動揺している中で見抜けなかった投資家も少なくありません。

被害を受けたオーナーの動向

かぼちゃの馬車の事件を受けて、約700人にも上る投資家が1000億円もの被害を受ける結果となりました。被害者の投資家の中には、自己破産したり多額の損失を被る人が続出したのです。

スマートデイズが破綻した事実を知ったとき、物件を保有していた投資家たちはどういった行動を起こしたのでしょうか。ここからは、かぼちゃの馬車事件で被害を受けたオーナーの動向を解説します。

スルガ銀行に金利交渉を行った

スマートデイズが破綻したことで多額の損失を被った投資家ですが、その中でも奇跡の再生に成功した人も少なからず存在しました。かぼちゃの馬車事件を受けて彼らが取った行動は、スルガ銀行に金利交渉を行ったことです。

そもそもかぼちゃの馬車の物件は、スルガ銀行から3.5~4.5%で融資を受けて投資家は物件を購入しています。この数字は稀に見る金利の高さでしたが、スマートデイズとサブリース契約を結んでいた投資家は融資を受ける決断をしました。

しかし、家賃収入から引かれる金利分は相当な額になるため投資家の収支を悪化させる要因になってしまったのです。そこで、複数の投資家たちは金利を1%下げる交渉をスルガ銀行としたのです。これにより、収支の悪化が改善され自己破産を免れた人も多かったようです。

宿所として再利用した

| 年月日 | かぼちゃの馬車の入居率 |

| 2017年7月 | 43.7% |

| 2017年10月 | 43.9% |

| 2018年1月 | 44.6% |

スマートデイズが運営していたかぼちゃの馬車は、当初女性専用のシェアハウスで上京してきた人をターゲットにしていました。

しかし、実際は入居率が4割ほどで空室が目立ち、決してビジネスがうまく回っているとは言えない状況でした。

スマートデイズが破綻したことにより、巨額の負債を抱えながら運営や管理を行わなければいけない投資家は、その空室をなんとか埋めるべく起死回生の作戦に出たのです。

それは、女性専用のシェアハウスを廃止して、労働者向けの宿所として活用することです。

例えば、警備員や引越し業者など日雇いの労働者をターゲットにしたり、派遣会社と提携して空室を埋めたりした投資家もいました。さらに、グループホームの運営会社に委託して各部屋を広くし、グループホームとして運営する人もいたようです。

自主管理に切り替えて委託料を削減

スマートデイズの破綻を受けて、管理会社に頼らずに自主管理で委託料を削減した投資家も多くいました。

投資家の中にはシェアハウスを運営や管理する知識や経験がない人もいますが、シェアハウス専門のポータブルサイトが複数あるため自主管理でも入居者を募集することができたのです。

ただし、シェアハウスの運営や管理は、入居者の募集をかけることだけではありません。入会や退去する際の対応や清掃などさまざまな業務をこなす必要があります。

物件が自宅から近ければ通うこともできますが、すべての物件がオーナーの自宅から近いわけではありません。

そのため、本業とシェアハウスの兼業は予想以上に大変で寝る間も惜しんで働き続けた投資家も少なくありません。自主管理は管理会社に支払う委託料を削減できますが、手間や時間がかかるので余程の覚悟がないと続けられないでしょう。

売却益で損失を補填した

投資家の中には、物件の売却益で損失を補填した人もいたようです。例えば、中古の戸建てを格安で購入して自身でリノベーションし、物件の売却益でかぼちゃ馬車の損失を補填。確実に収入を得るキャッシュフローで自己破産を免れたのです。

ただし、かぼちゃ馬車の巨額の損失を抱える中で「新しく物件を購入する」という大胆な行動に出るのはリスクがないわけではありません。また、不動産投資における知識やリノベーションを行う知識や技術はもちろん、労力や時間がなければ成立する方法ではないのです。

巨額の負債を抱えた状況下の中で、この方法を選ぶことは容易ではなかったでしょう。しかし、投資家の中には起死回生を狙うべく実際に行動に移して収支の改善を図った人がいるのは事実です。

サブリース契約のメリット・デメリット

| 自主管理 | サブリース | |

| 概要 | 投資者が物件の管理業務を行う | 運営や管理をすべて任せられる |

| メリット | 委託料がかからない | 管理業務の負担がなく安定した収入を得られる |

| デメリット | 管理業務の負担 | 収益性が低い |

かぼちゃの馬車事件以降、マイナスなイメージを抱かれることが多くなったサブリース契約。

しかし、サブリース契約をうまく活用できれば、不動産投資のチャンスを掴めることのできる有効な経営手段です。メリットとデメリットをちゃんと理解して、サブリース契約の経営手段が自分に合うか判断しましょう。

メリット①物件の管理を任せられる

サブリースのメリットは、物件の管理を任せられることです。通常、不動産経営には、入居募集や入居審査、契約更新、建物のメンテナンスなど、さまざまな業務が発生します。

不動産経営の経験がある人ならまだしも、未経験で始める人はすべての業務をスムーズにこなすのは困難です。

もちろん自主経営でも入居者を募集することはできますが、実際に住んで居心地の悪さを感じたらすぐ退去される可能性もあります。また、物件の悪い口コミが広がれば入居希望者すら軽減することも考えられるのです。

サブリース契約を結ぶと不動産管理会社が管理してくれるので、投資家は多くの業務から解放されます。投資家がやることといえば、毎月不動産管理会社から送られてくる明細書を確認するだけになるでしょう。

メリット②毎月必ず賃料が支払われる

2つ目のメリットは、安定した収入を得られることです。通常、物件を購入して貸し出す場合、空室があるとその分の家賃収入は入らないため、入居者が減って空室が多くなると投資家の収入は激減することになります。

そんな懸念点を解決してくれるのが、不動産管理会社が物件を借り上げて賃料を投資家に支払うシステムのサブリースになります。物件を保有する投資家は、空室の有無にかかわらず毎月安定した収入を得ることができるのです。

また、空室だけでなく、入居者が家賃を滞納する場合も賃料をしっかり保証してくれます。自主管理であれば滞納した家賃分だけ収入が減りますが、こんな場合も不動産管理会社は賃料を支払ってくれます。

空室や家賃の滞納による収入軽減を理由に不動産投資を諦める人も多いですが、サブリースによってリスクを回避できるのです。

メリット③原状回復費や広告費を軽減できる

不動産経営は収益にばかり目がいきがちですが、実は入居退去時に多く費用がかかります。

例えば、不動産の仲介業者に依頼して入居者の募集をした場合、入居者が決まった時点で広告を掲載してもらったお礼として広告料を支払わなければいけません。

また、入居者が退去する場合は、部屋をキレイにするために原状回復費が必要になるのです。通常、広告料や原状回復費は家賃収入をから支払うので入退去があるたびに費用が発生し、手元に残るお金が少なくなるのです。

入居者によっては短期間で退去する人もいるので、そんな人が重なると投資家にとっては大きな負担になることでしょう。

サブリース契約を結べば不動産管理会社が負担してくれるため、広告料や原状回復費における費用を投資家が負担する必要がなくなりますね。

結果的に、手元に残るお金も保証されることになります。

デメリット①不動産投資の収益が下がる

物件を自主管理する場合、入居者から支払われた家賃はすべて投資家の利益になります。しかし、サブリース契約の場合は、不動産管理会社が間に入ることになるので、入居者が支払った家賃がすべて投資家に入るわけではありません。

不動産管理会社における家賃保証率は80~90%が相場になっているため、投資家に振り込まれる賃料も自主管理に比べて少なくなるのです。そのため、不動産投資の経験がある人や空室を回避できる自信があるなら、自主管理のほうが高い収益を得ることができます。

ただし、不動産投資を自主管理で行う場合は業務も発生するので手間や時間がかかります。

業務を蔑ろにすると空室が増えて入居者が来ない事態になることもあるので、自主管理をする場合はその辺りのリスクも考慮する必要があるでしょう。

デメリット②家賃保証の見直しがある

サブリース契約を結ぶメリットの一つに、家賃保証を受けられることがあります。家賃保証を理由に契約を決断する投資家も少なくないでしょう。

しかし、注意しなければいけないのは、サブリース契約では同額の家賃保証を継続的に受けられるわけではないということです。

多くの場合は家賃保証の見直しが数年おきに行われるので、その際に家賃保証金額が下がることがほとんどなのです。

サブリース契約の謳い文句として「家賃保証」をアピールする不動産管理会社も多いですが、その裏に家賃保証の見直しがあることを忘れてはいけません。

悪徳な不動産管理会社によっては「10年間家賃保証を下げない」と説明しつつも様々な理由をつけて賃料減額を求めたトラブルに発展した事例もあります。

あらゆるリスクを考慮して、サブリース契約を結ぶときは、家賃保証は下がることを踏まえて契約に至るのがよいでしょう。

デメリット③投資家は入居者を選べない

サブリース契約を結ぶと不動産管理会社が物件のすべての運営や管理を行うため、投資家は入居者を選ぶことができません。

通常、管理委託であれば管理会社が入居者を選定して投資家に最終確認を行うのが一般的な流れです。

しかし、サブリース契約に至った場合は、運営や管理をすべて任せることになるので管理会社からの確認がないことがほとんどなのです。そのため、若い入居者が原因でマナーが低下したり突然入居者が消えたりなど、さまざまな問題が発生することもあるのです。

入居者の問題が発生すると物件のイメージが悪くなるので、入居を希望する人が少なくなる可能性もあります。家賃保証に影響はありませんが、悪い口コミが広がる可能性もあるので入居者を選べないのはマイナスな点だといえるでしょう。

不動産投資家が自己破産しないための策

| 不動産管理会社における重要な内容 | 実際に不動産管理会社が話す割合 |

| 将来の家賃変動の条件 | 60.2% |

| 賃料の固定期間・改定時期 | 55.2% |

| 賃料減額のリスク | 55.2% |

| 空室リスク | 55.6% |

| 修繕工事費 | 55.6% |

これから不動産投資を始める人は、かぼちゃの馬車事件を受けて不安に感じることもあるはずです。そこで、不動産投資家が自己破産しないための策を紹介します。

ちょっとしたミスで今後の人生が左右するほどの大打撃を受けることもあるので、契約する前にしっかり確認しましょう。

保証賃料

サブリース契約をするにあたり家賃保証をどのくらい受けられるのか確認しましょう。通常、不動産管理会社では家賃収入の80~90%ほどの家賃保証が設定されています。

しかし、不動産管理会社によって家賃保証率は異なるので、しっかり確認することが大切なのです。

また、家賃保証が80%受けられるからといって早々に契約を諦めるのもよくありません。なぜなら、家賃保証率は物件の立地や入居率などによって決められているからです。

物件の家賃保証率はどういった理由で決められたのか、その点を確認することが重要なポイントになります。

さらに、全段落でもお伝えした通り、ほとんどの不動産会社では定期的に家賃保証率の見直しが実施されます。

多くの場合、見直しの際に家賃保証率が下がるのが一般的なので、下落することを見越して見極めるのが大切でしょう。そうすれば、2年後に落胆することもなくなるはずです。

広告費や原状回復費の負担先

サブリース契約を結び際に注意したい2つ目の点は、広告費や原状回復費を誰が負担するのかということです。広告費とは、物件の入居者を集めるために仲介業者を依頼してサイトに掲載してもらう際に発生する費用です。入居者が決まった段階で広告費を払うことになります。

原状回復費とは、入居者が退去した時に古くなった部分をリフォームするための修繕費用のことです。広告費や原状回復費は退去者が出るたびに発生するものなので、総額すると多額の費用負担になります。

物件の運営や管理はすべて不動産管理会社に任せるため、広告費や原状回復費も管理会社持ちだと認識する人も少なくありません。

しかし、広告費や原状回復費を誰が負担するのかは契約内容によって大きく異なります。安定的な家賃収入を得られても広告費や原状回復費が発生したら、手元にお金は少ししか残りません。

契約内容に記載されているので、想定外にかかる費用はないかしっかり確認しましょう。

はい!

免責期間

サブリース契約には免責期間があります。免責期間とは不動産管理会社から投資家への賃料支払いを免除する期間のことです。例えば、免責期間が2ヶ月だった場合は、契約を結んでから2カ月は賃料が入らないことになります。

免責期間は、1カ月~3カ月ほどが一般的ですが不動産管理会社によって期間が異なるのでしっかり確認しておくことが大切です。

また免責期間はサブリース契約ごはもちろんのこと入居者の退去後にも発生します。免責期間を儲けるのは不当さん管理会社が新たな入居者を探すためです。

そのため、免責期間がどのくらいになるのか確認することが必要です。さらに、不動産管理会社が空室を埋めるスピードにも注目しましょう。空室を埋めるスピードが遅い不動産管理会社は免責期間も長い可能性もあります。

免責期間の長さで家賃の損失が出る場合もあるので十分注意しましょう。

解約条件

サブリース契約を結ぶときは、解約条件の確認も行いましょう。サブリース契約の場合、物件を借り上げる不動産管理会社に有利な内容になっていることも少なくありません。

投資家が何らかの理由で物件を手放したいと申し出たときに、希望通りに解約が進められないこともあるのです。

契約してからどのくらいの期間で解約できるか、解約の申し出を何ヵ月前に行わなければいけないのかなど、解約にかかわる内容をしっかり確認しておきましょう。

今は解約するつもりはなくても今後どのような状況になるかはわかりません。

自分の身を守る手段でもあるので、契約内容の確認はもちろん分からないことがあるときは直接不動産管理会社に確認するのもよいでしょう。

分からないことをそのままにせずに、疑問や不安を解消してから契約に進めることが望ましいです。

不動産管理会社への信頼度

不動産会社がどのくらい信頼できるかを確認しましょう。サブリース契約を結ぶとなると今後長いお付き合いになることは間違いありません。そんな相手を信頼できるのかしっかり見極め得る必要があります。

例えば、不動産管理会社の経営は安定しているのか、事業計画は実現可能な内容なのかなど、具体的に確認していきましょう。

また、サブリース契約を結ぶと担当者がつくことになるので、その人との相性を確認することも大切です。

不動産管理会社も利益を生まなければいけないため、自社の利益ばかりに集中して投資家に寄り添えていない人もいます。お互いに気持ちよく仕事をするには担当者との相性も大切です。

担当者に対して疑問を感じたときは、将来的に悩みのタネになる可能性もあります。人生を左右するかもしれないほどの大きな決断になるので、複数の不動産管理会社と話をしてサブリース契約を行う業者を選択するのがよいでしょう。

まとめ

多くの投資家を窮地に追い込んだ女性専用のシェアハウス「かぼちゃの馬車」事件。かぼちゃの馬車を運営するスマートデイズが入居率を無視して新しい物件を次々と建築したのが発端となりました。

また、融資を受けていたスルガ銀行も投資家の情報改ざんを行い、スマートデエイズに加担していたといわれています。

この事件を受けてサブリース契約にマイナスなイメージを抱いた人も多いことでしょう。しかし、不動産管理会社を選ぶときに体質を見極めることができれば、かぼちゃの馬車事件と同じように被害を受けることはないはずです。

投資家は、悪質なのかそれとも優良企業なのか見極める目を持つことが重要なポイントになるでしょう。