マイホームを住み替えたいと思ったら、実際には何を、どうすれば良いのでしょうか?

特に住み替えだと、『いま住む家を売る』のと『新居を買う』という、2つのコトをしなければなりません。

ですから、何から始めれば良いのかといった順序や知識を正しくおさえていないと、かなり混乱することも。

また、この2つを同時進行で、あるいは、どちらかを効率良く行わないと、「ダブルローン(二重借り入れ)」に陥る恐れもあります。

ダブルローン(二重借り入れ)は、住宅ローンの返済金額が一気に増加するので、要注意だからです。

そこで、ここでは、住み替えでダブルローンを利用した際のメリットと、ダブルローン(二重借り入れ)の可否についてまとめました。

このことを事前に知っておくと、マイホームの住み替えを、よりズムーズに行うことができますよ。

目次

住み替えの『買い先』『売り先』『同時進行』とは?

住宅は、人生で買う物の中で、おそらく最も高い金額のお買い物でしょう。

ですから、多くの人はそうそうマイホームの住み替えを経験することはありません。

とはいえ、その一方で

『家を建ててみてから、ココはこうしておけば、あそこはああしておけば、と気づいた』

『三回建ててみないと、理想の家にはめぐりあえない』

といったハナシを良く耳にします。

つまり、家を買うという夢を実現してしまった人は、『この家を住み替えるときは、ココをこうして、あそこをああして…』という夢を思い描くのが普通だということ。

それくらい、理想の家に住むという憧れや欲求は強いワケです。

ですから、家を一度手に入れても理想の家づくりをしたいと感じるようになるのは、ごくごく当たり前のこと。

特に、家に対して部分的に不便を感じるようになってくると、なおさらです。

そんな想いが高まってくると、おのずと誰しも住み替えを考えるようになるということ。

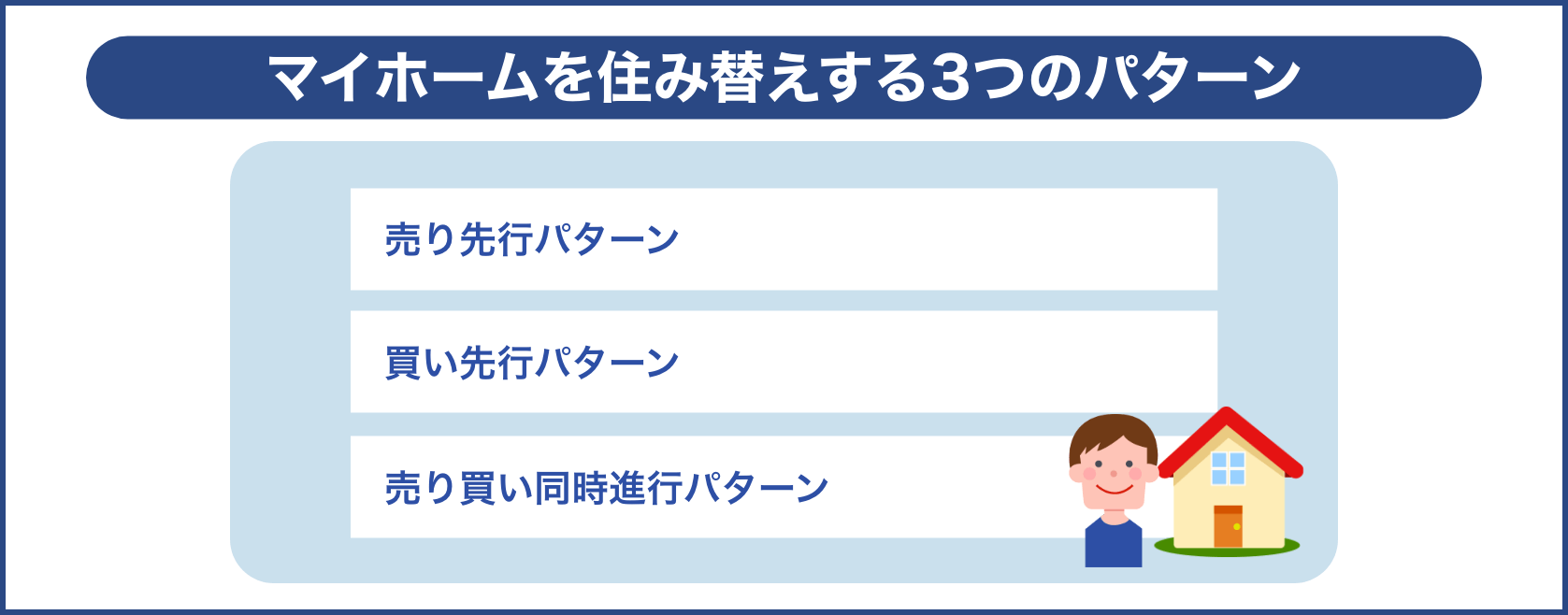

ちなみに、マイホームを住み替えするパターンには次の三つがあります。

| 1 | 売り先行パターン | いま住む家を売却したのちに新居を買う |

| 2 | 買い先行パターン | 新居を買うのを先にする |

| 3 | 売り買い同時進行パターン | 同時進行 |

マイホームの住み替えには、「いま住む家の売却」と「新居の購入」の2つの作業があります。

このうち、どっちを先行させるかによって、

- いま住む家の売却を優先する「売り先行パターン」

- 新居の購入を優先させる「買い先行パターン」

- 両方を同時進行で行う「売り買い同時進行パターン」

の三つに分けられるのですが、先にネタバレをしちゃうと、一番理想的なのは

- 3. 両方を同時進行で行う「売り買い同時進行パターン」

というのも、3の「売り買い同時進行パターン」は、1の「売り先行パターン」と、2の「買い先行パターン」のメリットを、いずれもイイとこ取りしているから。

ちなみに、メリットとデメリットは、それぞれ次のようになります。

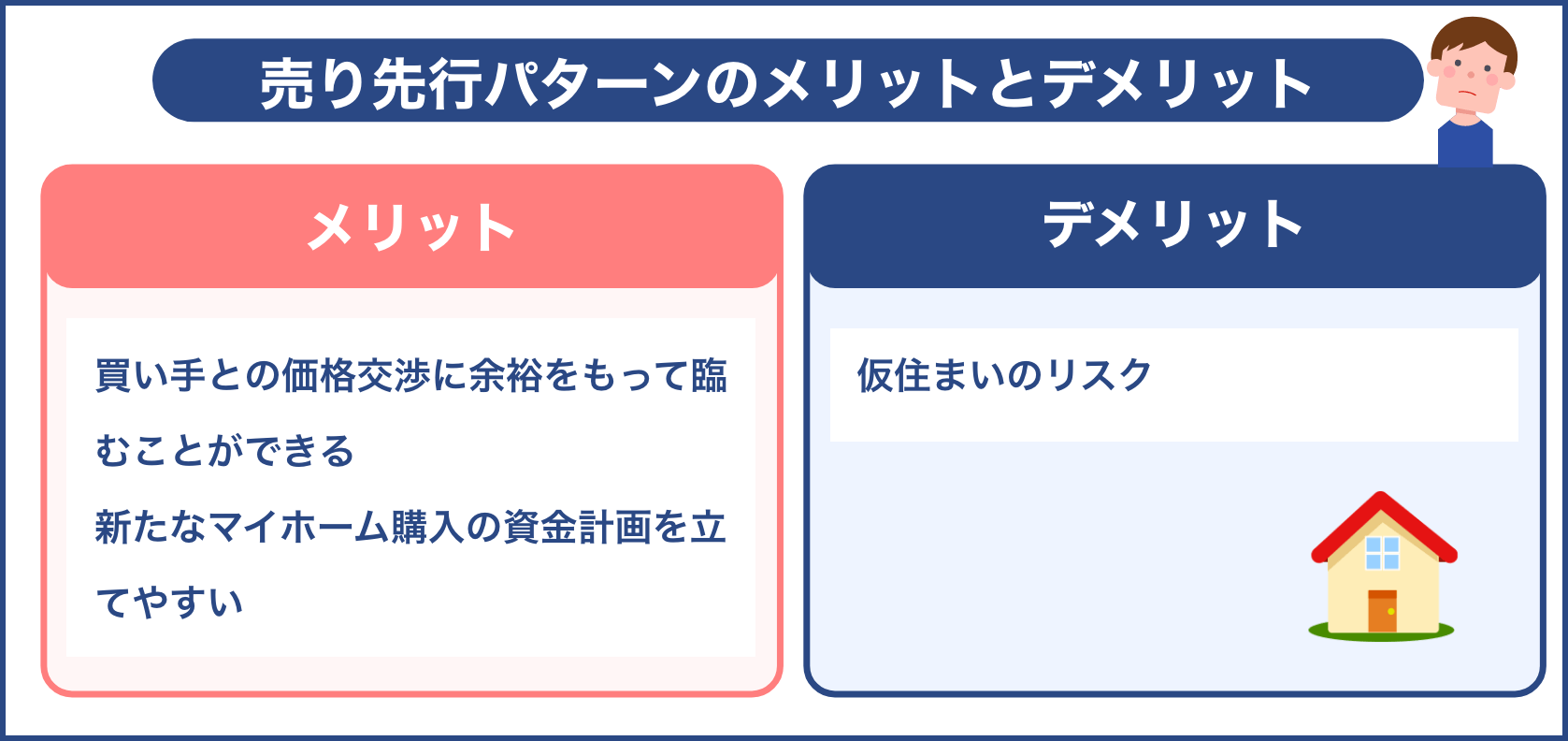

売り先行パターンのメリットとデメリット

売り先行パターンにはどんな特徴があるのですか?

いま住む家の売却を先にしてしまう「売り先行パターン」には、次のようなメリットとデメリットがあります。

| メリット | デメリット | |

| 売り先行パターンの場合 | 買い手との価格交渉に余裕をもって臨むことができる 新たなマイホーム購入の資金計画を立てやすい | 仮住まいのリスク |

この「売り先行パターン」は、一番オーソドックスなのかも。

というのも、住み替えする人の多くは、購入時に組んだ住宅ローン残債があるのがほとんどだからです。

なので、いま住む家を売却したお金で住宅ローン残債を一括返済し、次のマイホームを新たな住宅ローンで借り換え返済するのです。

ただ、このようなマイホームの売却を優先させたときは、少しだけ課題も出てきます。

それは、

- 売却後の引っ越しをするまでに、次に住む家を決めなければならない

- 次に住む家の完成などで間が空くときは、仮住まいなどの手配が別途必要になる

という心配もあるから。

そんな、住み替えで売りを先行させるパターンのメリットとデメリットは、具体的には次のとおりです。

売り先行パターンのメリット

売却に妥協することもないので、資金計画に余裕ができやすいこと。

というのも、売り先行パターンは、極端にマイホームを売り急ぐ必要がありません。

つまり、買い手有利の買い叩きや値下げ要求などを、自らの意思でスルーすることができるから。

たとえばこれが、新居の購入が先になり、引き渡し日などの日程が決まったときなどは、

「この日までに売らなきゃヤバい…」

という気持ちが先行し、ついつい

「希望額ではないけど、期日も迫っているから売ってしまおう」

と、妥協してしまうことも。

その点、売り先行パターンの場合は、前出のような〆切り期日は特にありません。

なので、不本意な買い叩きに応じることや、値下げ対応などをする必要もありませんから、買い手との価格交渉に余裕をもって臨めます。

また、売却を優先させる場合は、売却益をそのまま次の家の頭金に充当できますから、具体的な資金計画を立てやすくなります。

また、仮に売れてはいない場合でも、あらかじめ聞いた売却査定額などを参考に、次のマイホームの資金計画をゆっくり立てることができます。

とはいえ、この場合、机上論である査定額と、実際の売却金額が同じになることはほぼありません。

現実的には、

『家を売却したお金で、残っている住宅ローンの一括返済しようと計画していたのに、聞いていた査定額より低い価格で売却することになり、結局ローン完済はできなかった…』

といったような、住宅ローン返済計画に大きなズレが生じてしまうことも多々あります。

ですから、住宅ローンの一括返済を確実にしたい人にとって、売り先行パターンで得られる

- 次のマイホーム購入に充てられるお金が明確になる

という点は、大きなメリットであるといえるでしょう。

売り先行パターンのデメリット

売り先行パターンの場合で、一番注意したい点は、

- 仮住まいのリスク

売却する家と次に住む家との入居日がズレることで生じる問題です。

ですから、売り先行パターンで一番理想的なのは、売却した家の引き渡し日前日に、次のマイホームに引っ越しできること。

なのですが、そうそう都合よく新居が見つかる確証はどこにもありません。

特に、引っ越し先となる新居が新築であったりする場合は、突発的な作業の遅れなどで、予期せぬ引き渡し日の遅れなども想定できます。

逆に、売却のほうが先に決まってしまい、その引っ越し日までに次の家が決まらないこともあるでしょう。

そのような場合に必要となってくるのが、仮住まいです。

仮住まいは、期間が数日程度ならホテルやウィークリーマンションに住むという選択もできます。

ですが、期間が長くなりそう、あるいは見通しが立たない場合は、新たに住む場所を確保しなければなりません。

そんな仮住まいを賃貸物件で済ますとしても、一軒家なら半年で80~120万円ほどの出費となるでしょう。

さらに、売却した家から仮住まいへの引っ越しと、仮住まいから新たなマイホームへの引っ越し、つまり二度の引っ越しをすることになりますから、この費用も決してバカにはなりません。

また、引っ越しには、荷物を梱包し片付けするといった手間もあり、それが短期間で2回連続ですから、心労はかなりのものになるハズです。

仮住まいは、このように出費も労力も大きくなりがちなので、

- いかに仮住まいリスクをなくすか?

これこそが、売り先行パターンの成功を決める、といっても過言ではないほどのデメリットです。

買い先行パターンのメリットとデメリット

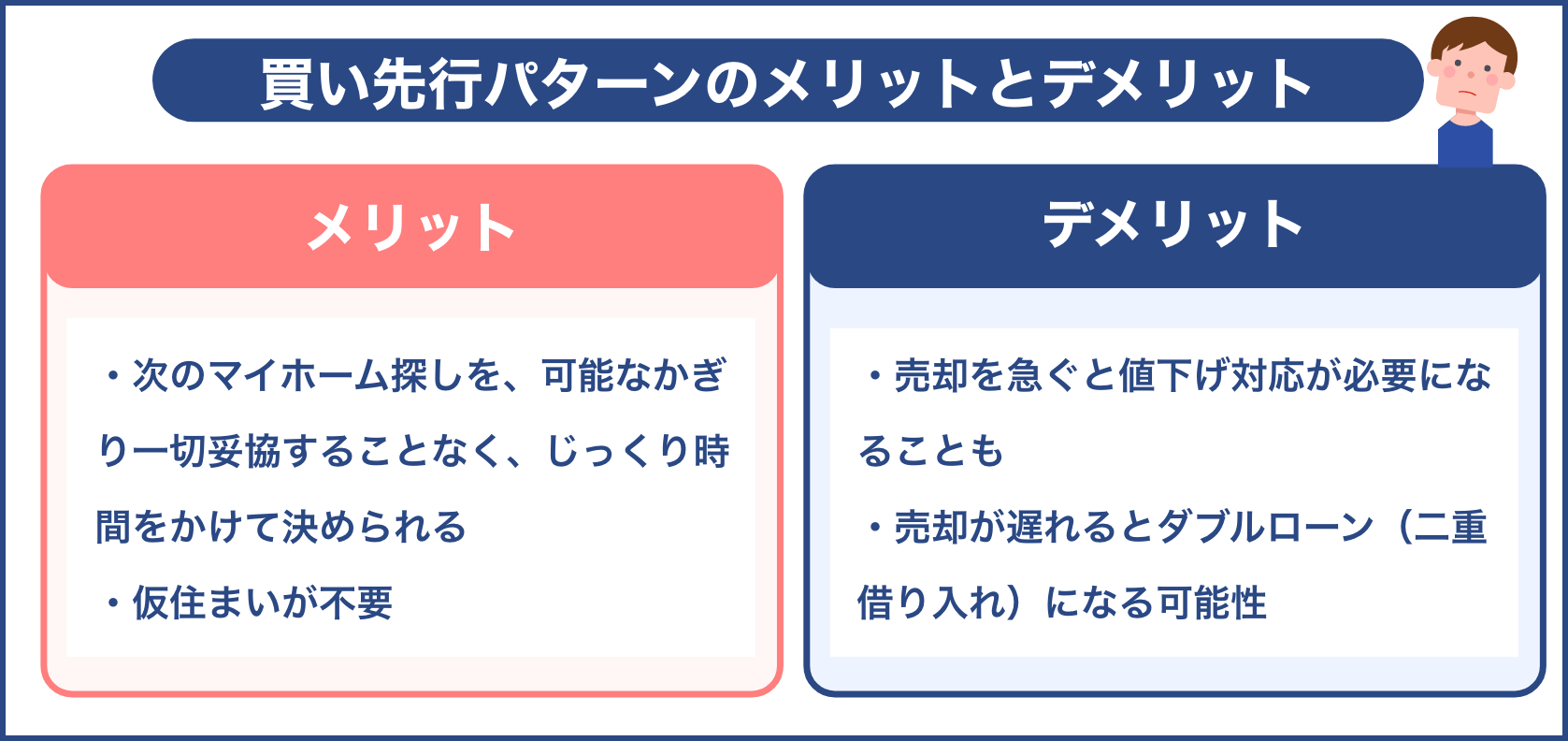

新居の購入が先となる「買い先行パターン」には、次のようなメリットとデメリットがあります。

買い先行パターンの場合

| メリット | デメリット |

| 次のマイホーム探しを、可能なかぎり一切妥協することなく、じっくり時間をかけて決められる 仮住まいが不要 | 売却を急ぐと値下げ対応が必要になることも 売却が遅れるとダブルローン(二重借り入れ)になる可能性あり |

「買い先行パターン」は、次のマイホーム探しでは一切妥協したくない、失敗をしたくないという人に向いている方法です。

次に住む家を決めてから住んでいた家の売却をしますから、仮住まいリスクを避けて住み替えできる点がメリットです。

ただ「買い先行パターン」の場合は、売却までに予定以上の時間がかかってしまうと、ダブルローン(二重借り入れ)になる可能性大。

そんな、住み替えで買いを先行させるパターンのメリットとデメリットは、具体的には次のとおりです。

買い先行パターンのメリット

買い先行パターン最大のメリットは、次のマイホーム探しを、可能なかぎり、一切妥協することなく、じっくり時間をかけて決められることにほかなりません。

売り先行パターンのような、

- 売却した家の引き渡し時期までに次のマイホームを決めなければならない

という期限目安などは特に無いからです。

なので、次のマイホーム選びを妥協することなく、納得できるまで、時間をかけてじっくりと選べます。

また、次の家を買ってから、いま住んでいる家を売りますから、引っ越しのタイミングも一番良いときに合わせられます。

つまり、仮住まいが不要という点もメリットです。

前出のとおり、仮住まいをすると、一軒家を賃貸する場合は半年で80~120万円ほどの出費となることもあります。

さらに、引っ越しも二度ですから、その費用も必要になります。

また、家の買い替え期間だけの仮住まい探しとなると、そもそも賃貸物件数も少ないのです。

なので、仮住まいの条件にぴったりの賃貸物件があり、なおかつ希望する期間に空きがあって借りられるというのは、滅多にナイでしょう。

そもそも一般的な賃貸物件では、短期間の契約を敬遠しがちですし、そうなると更に家賃が割高となる可能性もあります。

そう考えると、仮住まいにかかる手間や費用が不要という点は、買い先行パターンの大きなメリットです。

買い先行パターンのデメリット

買い先行パターンのデメリットは、『次のマイホーム引き渡し日までに元の家を売りたい』という焦りの感情が出やすくなること。

特に、売りたい目標日といった〆切りなどがあると、

『その日までに家の買い手がつかない』

『希望者が出てきても、購入金額の引き下げを要求してくる』

といった場合に心が揺れ、ついつい焦って売却価格の値下げ対応をしてしまうことがあります。

それはすべて、『○月○日までに売りたい』という焦りにほかなりません。

その結果、想定以上に低い金額で売却し損してしまうのです。

そうなると、先に買った家の住宅ローン残債があるときは、売れるまでダブルローン(二重借り入れ)、もしくは、住み替えローンなどを組まなければなりません。

そうなると、元の家の残債分と、新たなマイホームの住宅ローンの支払いが重なるので、月々の返済金額は倍以上になるでしょう。

つまり、買い先行パターンは、いま住む物件の売却が遅くなれば遅くなるほど、資金的な負荷が高まるという点がデメリットです。

以上が、1の「売り先行パターン」と、2の「買い先行パターン」のメリットとデメリットです。

そして、一番気をつけなければならないのは、

- ダブルローン(二重借り入れ)

でしょう。

ダブルローン(二重借り入れ)とは?

『二重借り入れ』とも称されるダブルローンとは、

- 2本のローンを並行して契約し2つの支払いを毎月すること

いわば『借金していながら更に借金する状態』のことです。

なので、月々の支払い金額は大幅に増えるということ。

たとえば、

| 1 | 住み替え | マイホームの住み替え、買い替えなど |

| 2 | 2軒目の家を購入 | 両親、子供、親族、セカンドハウス、別荘など |

1は、マイホームの住み替えをしたときにおこるダブルローン。

既存のローン返済とともに、新居分の住宅ローン返済も増えるのでダブルローンです。

2も、今住んでいるマイホームのローン返済中に、両親、子供、親族のための家を購入したり、セカンドハウスや週末別荘などを購入しますから、こちらもダブルローンです。

住み替えによるダブルローン(二重借り入れ)

現在住んでいる住宅のローン残債がまだ残っている状態で、新たに別の住宅ローン契約をして返済する場合です。

こちらは、住み替えで売却よりも購入を先にする『買い先行パターン』などが当てはまります。

ですが、このパターンでは、よく一つの問題が起こります。

それは、

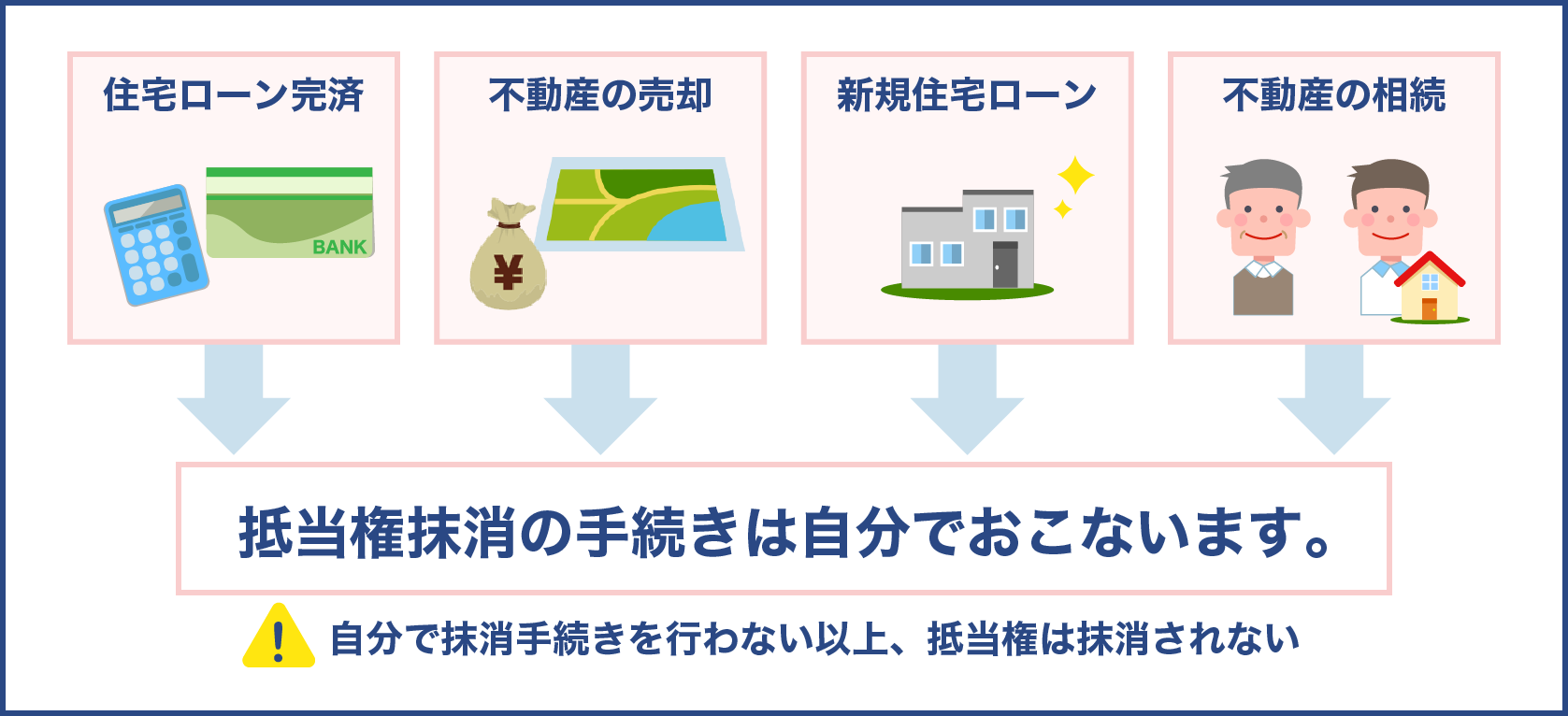

- 住宅ローンの残債がある家は、返済終了まで売却できない

という『抵当権』の問題が絡んでくるからです。

一般的な住宅ローンでは、契約時に借り入れの担保として購入する住宅と土地に抵当権を設定されます。

なので、先に契約したローン返済が終了するまでの期間、その住宅と土地には抵当権が設定されます。

抵当権の保有者は、住宅ローンを契約した銀行などです。

なので、ローン返済が滞ってしまって返済不能となった場合は、ローン残債の代わりに住宅を抵当権保有者に差し出すコトに。

つまり、住み替え時に現在住んでいる家を先に売る行為は、そのローン残債を一括で完済しないとダメで、

- いま住む家の住宅ローン残債よりも高値で売る契約と残債の一括返済を同時にする

- 抵当権を抹消してもらう

という、いずれかの方法しかありません。

この残債の一括返済や抵当権の抹消する際にはまとまったお金が必要ですから、『売り先行パターン』の場合はそれなりに対応できます。

また、同時にうまく売却さえできれば、ダブルローンは回避できます。

ですが、マイホーム購入が先になる『買い先行パターン』の買い替えだとそうはいきませんから、必然的にダブルローンになるのです。

ですが、『売り先行パターン』の場合でも、次のマイホームが決まるまでの借住まいが必要になるなど、その家賃や、2度の引っ越し費用なども必要になってくるケースがあります。

そのため、マイホーム購入を優先させる、あるいは気に入った物件を逃さないために、あえてダブルローンを選択するコトもあります。

とはいえ、ダブルローンは高額かつ同時の借り入れなので、契約の条件はとても厳しく、誰しもが容易にできるモノではないのです。

勉強になります!

ダブルローン(二重借り入れ)が組める条件とは?

これには、

- ローン残総額の年間額が年収のどのくらいになるか?

全てのローン額が年収に占める基準によって決められており、それを上回っていないことが絶対条件です。

この割合基準は各金融機関や銀行によって違いますが、

- 年収額におけるローン返済比率が30%以内

というのが一般的だそうです。

なお、この基準には事実上の年齢制限もあり、

- 返済期限の年齢上限は70~80歳まで

としている試算が一般的で、この条件を満たさない契約内容だと融資自体を断られてしまうケースが多いようです。

たとえば、現在の年収600万円の人が返済比率30%以内でダブルローン契約をするなら、年間のローン返済総額限度は180万円になります。

そうなると、毎月の返済額上限は仮にボーナス払い無しだとすると、

| 年収例 | 返済比率30%以下の場合 | 月額上限の計算式 |

| 600万円 | 年間ローン返済総額限度は180万円 | 180万円 ÷ 12カ月 = 15万円/月 |

毎月15万円なので、現在借り入れし返済しているローン返済額が10万円/月のときは、残る返済余裕額は月5万円しかないということ。

つまり、仮にダブルローン契約を結べたとしても、マイホームを買い替える金額には、およそ不十分だということ。

また、ダブルローン契約は、既に住宅ローン契約を結んでいる金融機関の了解を得なければなりません。

これは先に解説したとおり、

- 住宅ローンの借り入れは一度に一つのみ

というのが基本だからです。

更に、売却代金で住宅ローン残債の全額返済を要求されたり、全額返金の不足分は預貯金などを当てて一括完済することという条件を要求されるのが一般的です。

- 年収に対しローン返済比率基準が下回っていること(一般的な返済比率は30%)

- 完済時期の年齢が70~80歳まで

- いま住んでいる家の売却代金、もしくは現金でローン残債をすべて返済すること

- 売却代金の不足分は預貯金などで完済すること

これらは、いずれも金融機関によって条件は異なります。

住宅ローン残債だけが対象ではない

また、『年収に対する返済比率基準』は、住宅ローン残債だけが対象というワケではありません。

ほかに借り入れしている全てのローン残債が対象で、機械的に合算し融資金額を出されます。

つまり、住宅ローンを組みながら、他にも『車』や『学費』などのローン契約をしている人などは要注意。

今あるローン残だけで融資額が減っているので、ますます借り入れしづらくなります。

住宅、車、学費、いずれも家計に占めるローン残高としては一緒ですから、おのずと融資審査は厳密になるのです。

また最近は、個人のローン借り入れ状況などが保証会社の信用情報をチェックすればスグに残高まで判明します。

なので、ローン残債が多くあると、新たな借り入れをするのはまずできません。

仮に、これらをうまくダブルローン契約できたとしても、あとから隠蔽していた情報が発覚してしまうと、最悪の場合は契約違反と指摘され、残債の一括返済を求められる可能性も否めません。

『車』や『学費』などのローンがあるときにダブルローンを申し込むときは、どれかを一括返済することも考えておいたほうが良いでしょう。

ダブルローン(二重借り入れ)のメリット

ダブルローンは契約時に厳しい審査や制約もありますが、無理なく返済できる状態であればメリットも充分あります。

たとえば、いま住む家を売却したお金で新居を購入する際に、仮住まいをしなくないのなら、家の売却と新居の購入タイミングをピッタリ合わせないとダメです。

ですが、新居の購入費用を別のローンで調達できれば、いま支払い中のローンは売りに出している家が売れた時点で完済できるので、特に購入タイミングにこだわることはナイのです。

新居へは引き渡し後に引っ越しできるので、仮住まいの費用なども一切かかりません。

また、

- 引っ越しを済ませ空き家状態で売りに出せる

- いま住んでいる状態のところに購入希望者が内覧に来るといった不快なことがない

- 空き家だと早期売却につなげやすい

というメリットもあります。

ダブルローン(二重借り入れ)のデメリット

ダブルローンは二つの住宅ローンを同時返済することになるので、毎月の返済額は大幅にアップし、いままでの2倍以上になることも充分考えられます。

また、

「なかなか思ったような買い手が現れないから、とりあえず賃貸にして様子を見よう」

と思ってもダメ。

売れる前ですから抵当権を解除できず、住宅ローン契約を結ぶ金融機関に許可を得ないと契約違反になるので、とりあえず賃貸にするのもダメです。

したがって、

- ダブルローンをするときは、物件の売却が計画どおりに進まないと返済負担が徐々に拡大し続ける

ということ。

そうして、ひとたび返済が困難になりはじめると、売れない家を

「多少安くても、早く売れたほうが支払い的には助かる」

という気持ちになり、安値で売却してしまう…といったことも少なくないようです。

- 融資のときの審査がかなり厳しい

- 月々の返済額は大幅にアップする

- 売れないからといっても賃貸にはできず、結果的に安値で売ってしまうこともある

以上のダブルローン(二重借り入れ)のデメリット解消には、次のような方法もあります。

セカンドハウス、親族の家を買うコトはできる

住宅ローンの契約では、本人が購入した不動産にマイホームとして住むことを前提にした『1世帯1件』が基本です。

なので、居住するマイホームとは異なるセカンドハウスや、親族が住むための家を購入するときは、

- セカンドハウスローン

- 不動産活用ローン

- 親族居住用住宅ローン

などの商品を使うこともできます。

たとえば、銀行で扱う上記ローン等の融資条件は、一般の住宅ローンとさほど違わないのがほとんどです。

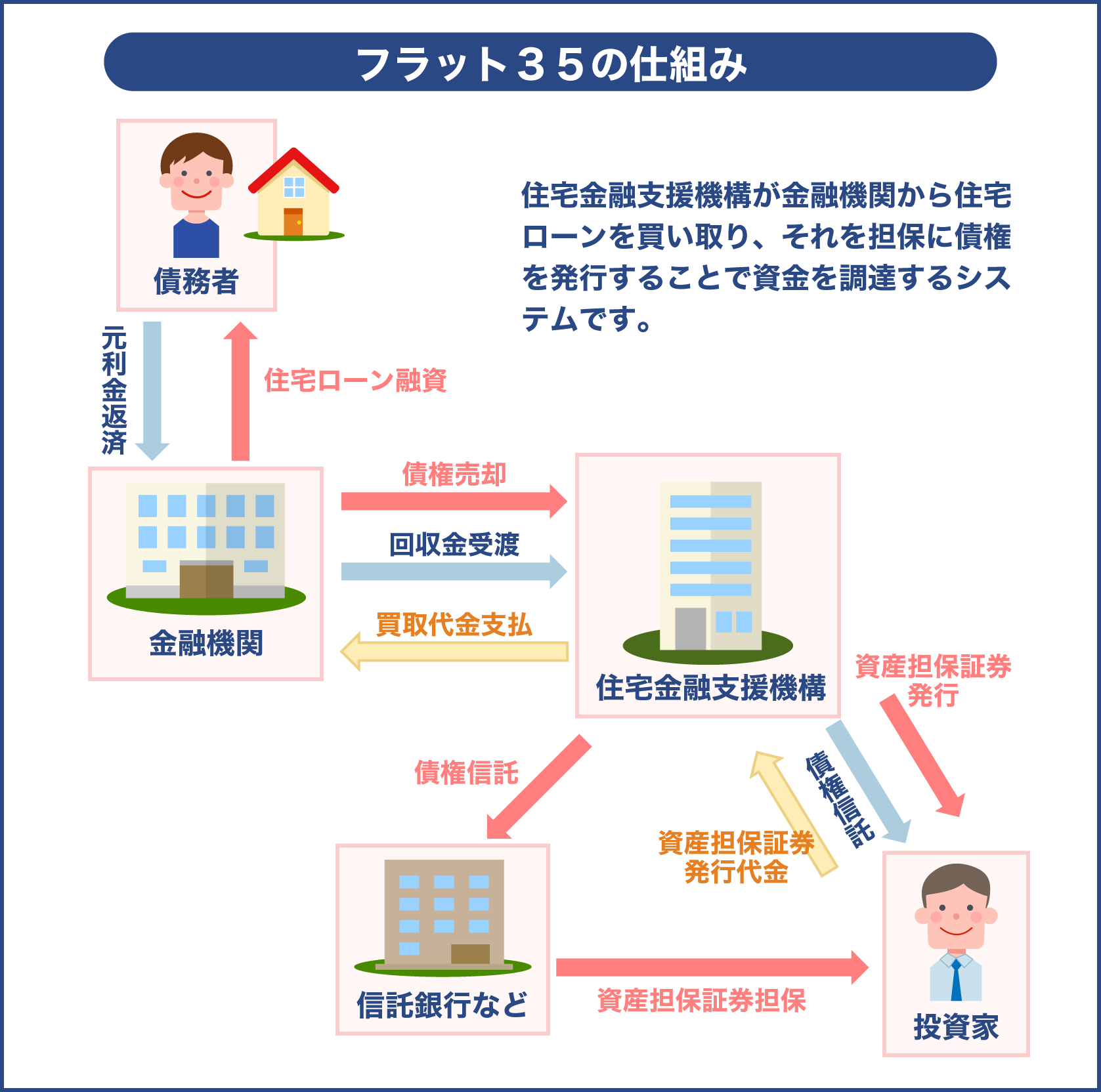

また、よく耳にする『フラット35』などは、セカンドハウス取得目的でも利用できます。ただし、これらはいずれも年収が高く、現在返済中のローンが少ないことが条件です。

先に述べたとおり、以下のようなローン残債条件が緩くなるコトはありません。

したがって、2軒目の購入時に借りるローン返済額の合計が年収における割合基準を満たすかどうかといった審査は当然あります。

つまり、年収の高さやローン合計の返済割合によっては、契約を結べないケースもあります。

2軒目は住宅控除の対象外

マイホームではない2軒目の家は、住宅控除の対象とはなりません。

住宅控除は、

- 新築又は取得の日から6カ月以内に居住の用に供し、適用を受ける各年の12月31日まで引き続き住んでいること

となっているからです。

つまり、日常生活を過ごしていないセカンドハウスや週末別荘、所有者と居住者が別々の物件は、すべて対象外になってしまいます。

ただし、セカンドハウスに引っ越しをした場合はマイホームとみなされますから、その時点から住宅控除の対象です。

ですが、その際の1軒目の家は、適用期間内であったとしても住宅控除の対象とはなりません。

まとめ

以上のとおり、住み替えでダブルローン(二重借り入れ)には、メリット、デメリットがそれぞれにあります。

特に住み替えでは、『家を売る』側になるという、一般的には滅多にできない、初めてのコトを体験することに。

なので、戸惑ってしまうことも多いのです。

たとえば、売りに出した家に運良く購入希望者があらわれたとき、上手な段取りや交渉の進め方を知っていないといけません。

ですが、うまく交渉が進められないと希望の売り値どおりとならず、住宅ローン残額より売却金額が低くなってしまうことも予想できます。

このようなことを事前に想定しつつ、ある程度余裕のある売却スケジュールと、金銭的な余裕を持つ必要が住み替えをするときには必要なのです。

結局、住み替えをスムーズに進めるのには、充分な預貯金がないと難しいということ。

ダブルローンを組むとしても、どちらかの返済が終了するまで支払いは続きますから、資金に十分な余裕がないとのちのち返済に苦しみます。

また、ダブルローンに対する金融機関の審査は、通常の住宅ローンよりも更に厳しいものです。

仮にうまく融資を受けられたとしても、

「ダブルローン返済は月々の負担が想像以上に大きかった」

「予想外のアクシデントが起こり、急に毎月の支払いが苦しくなって困った」

という声も少なくありません。

ですから、住み替えをするのなら、いま借り入れしているローンをすべて完済してからのほうが良いのかもしれませんね。

なるほど!