事業用不動産の買い換え時に、節税のために利用できるのが特定事業用資産の買換え特例です。

特定事業用資産の買換え特例は、今より効果的に事業が行える不動産への買い換えや、活用が難しい用途が限られる不動産の買い換えで利用されることが多い特例制度です。

投資不動産の収益性を高めるために活用されるケース、また相続した不動産の固定資産税対策のために適用を申請するケースもあります。

様々な場面で使用される特定事業用資産の買換え特例についての情報をまとめてみました。

具体的な計算例を使いながら、特定事業用資産の買換え特例の節税効果や制度の内容について解説していきます。

活用が難しい不動産には特定事業用資産の買換え特例を使ったらよいと言われたことがあります

確かに特定事業用資産の買換え特例を使うと、不動産の有効活用ができるケースがあります

特定事業用資産の買換え特例について知っておきたいので色々教えてください

分かりました。特定事業用資産の買換え特例の内容から説明していきます

目次

特定事業用資産の買換え特例がどんな内容か徹底解説

効果的な不動産の活用法が見つからないときに役立つのが特定事業用資産の買換え特例です。

特定事業用資産の買換え特例は、事業用不動産の買い替えに適用できる特例となっています。

具体的な特定の内容や、特例を活用する際の計算例を解説していきます。

この特定事業用資産の買換えそもそも何っていうことなんですけれども事業用資産の買換え時に節税のために利用できるのがこの特定事業用資産の買換え特例と言われております。節税ですよね。やっぱりみんな法人とかになりますといかにして税金を安くするかっていうことを考えるかと思います。

例えばこれが活用されるケースとしましては投資不動産の収益性を高めるためですとか相続した不動産の固定資産税対策のために適用・申請するケースが多いです

特定事業用資産の買換え特例とは

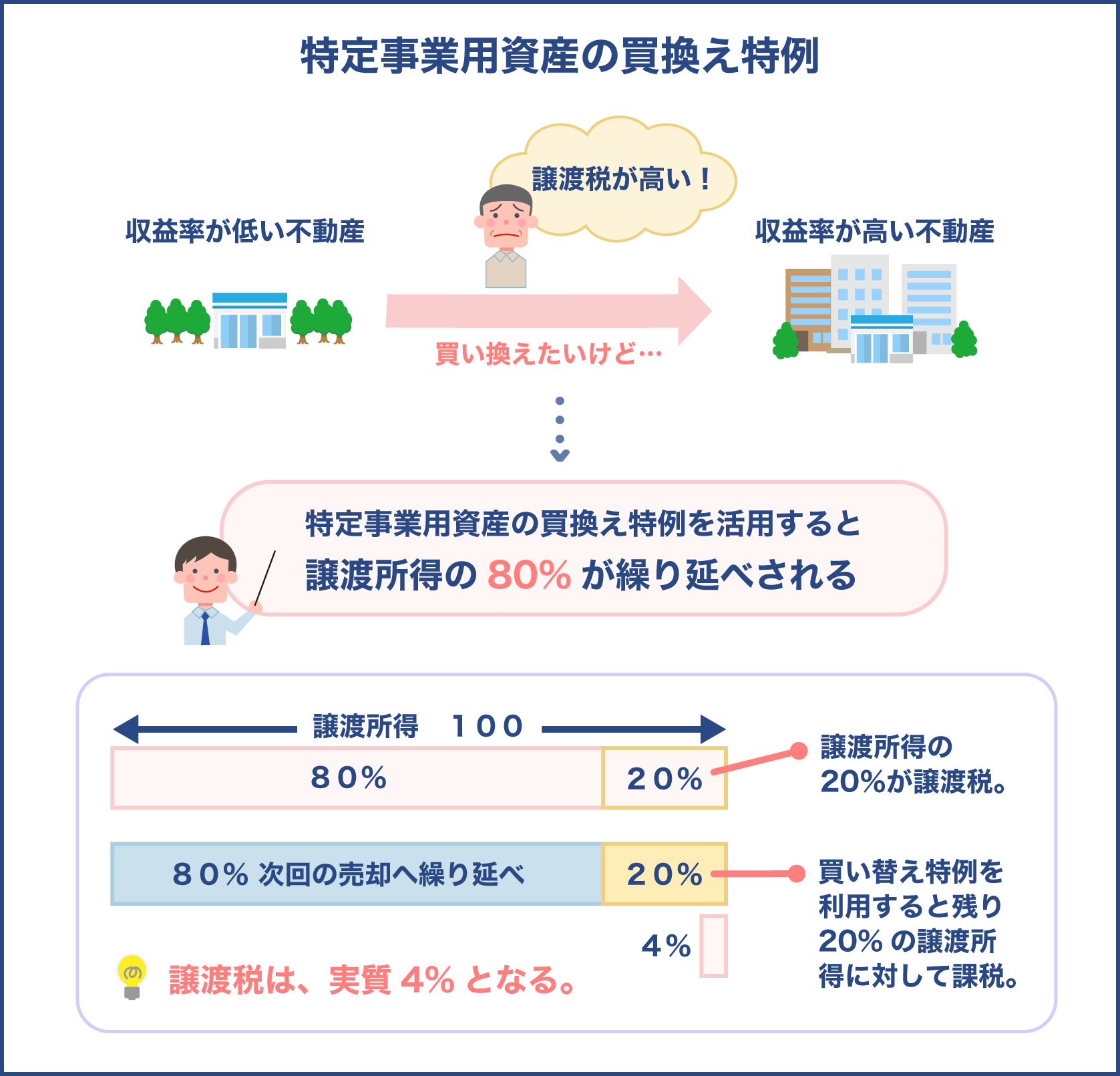

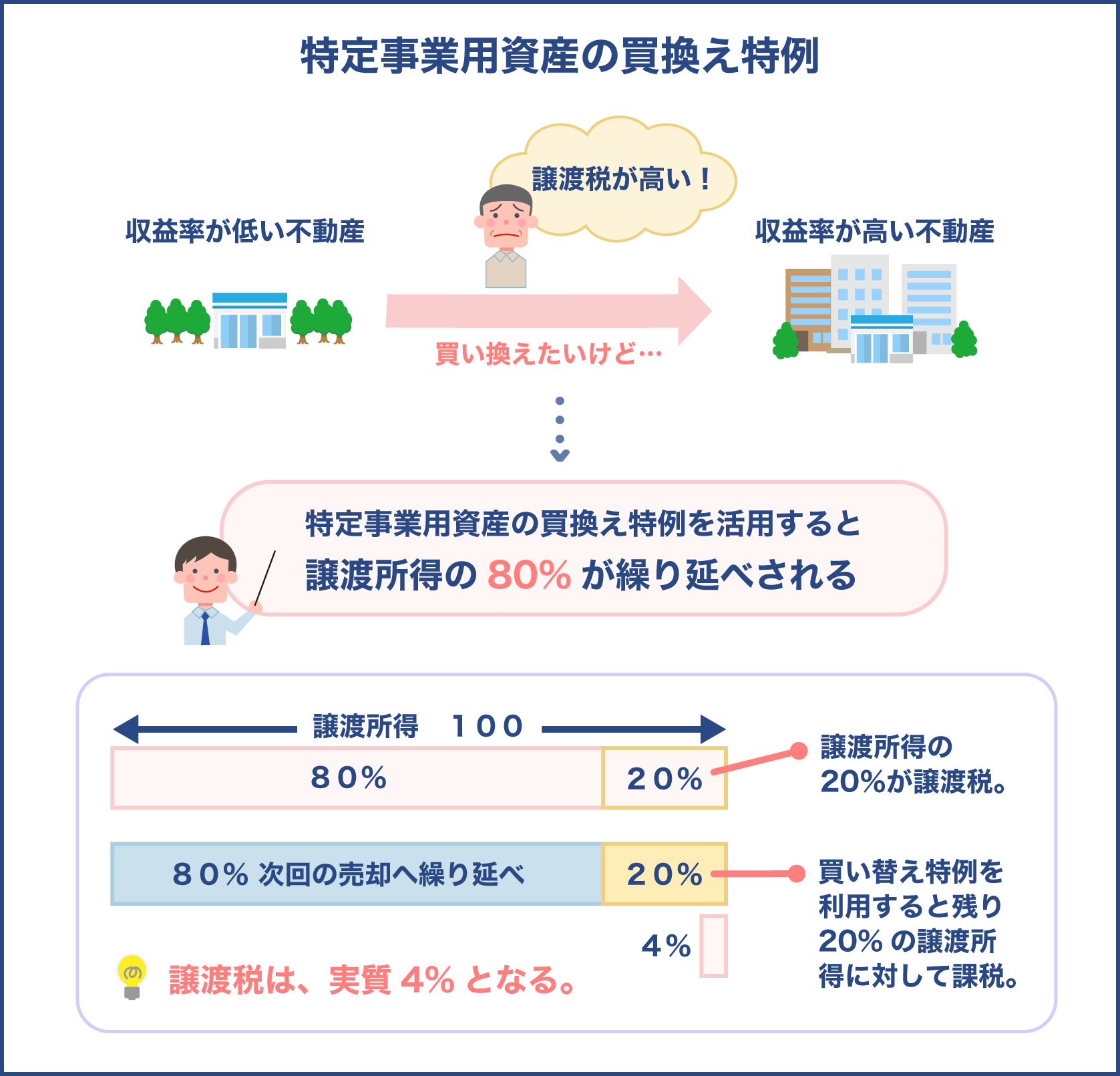

特定事業用資産の買換え特例は、収益率が低い不動産を収益率が高い不動産へ買い換えることを促進するために設けられた制度です。

事業用不動産を買い換える際に特定事業用資産の買換え特例の活用を考えてみてください。

例えば、事業用不動産を所有していても上手な活用方法が分からないときや、現在の事業に将来性がないと感じるときに、不動産の買い替えを検討することがあるかもしれません。

今の不動産が駅から遠くて地形がいびつな不動産であれば、駅に近くて形が整った不動産へ買い換えた方が有効活用できることがあります。

事業用不動産を買い換えようと思うとき、多くの事業主にとって悩みの種は高い譲渡税がかかることです。

不動産を買い換えて利益が出てしまうと、譲渡税が課税されて手元の現金資金が少なくなってしまいます。

譲渡税がネックとなって事業用不動産の買い替えを躊躇してしまう事業主が多くいます。

しかし特定事業用資産の買換え特例の適用を受けるなら課税の繰り延べが受けられるので譲渡税の負担を軽減できます。

特定事業用資産の買換え特例が適用される事業用資産って何?

特定事業用資産の買換え特例が適用されるのは事業用資産だけです。

事業用資産というのは、事業に使われている不動産のことで住居用の不動産は含まれません。

特例を受けるために一時的に事業用不動産として登録された物件も対象外です。

対象となる不動産については要件の項で詳しく説明します。

特定事業用資産の買換え特例で譲渡所得はどうなる?

特定事業用資産の買換え特例を活用することで、譲渡所得の80%が繰り延べされます。

買い替えをするタイミングでは課税がされず、取得した不動産を次に売却したときに譲渡益が課税対象になる仕組みです。

譲渡所得の80パーセントが繰り延べされるということは、譲渡益に対して税率が実質4%になります。

この点を分かりやすく説明すると、不動産所有期間が5年超の物件の場合、特定事業用資産の買換え特例を利用しなければ100の譲渡所得に対して、20%の譲渡税が課税されます。

100の譲渡所得に関し、20の税金を本来なら納めなければなりません。

しかし特定事業用資産の買換え特例の適用を受けることで、譲渡所得の80%が次回の売却へ繰り延べされるため、残りの20%の譲渡所得に対してだけ課税がなされます。

本来課税対象となる100の譲渡所得が20に減り、20の譲渡所得に20%の譲渡税が課税されるだけになるのです。

譲渡税の支払いで本来出ていくはずの現金を減らすことができる特例です。

特定事業用資産の買換え特例の要件

特定事業用資産の買換え特例には細かな適用要件が設定されています。

必ず知っておかなければならない重要な要件について紹介します。

- 譲渡不動産と買い換え不動産は事業用でなければいけない

- 譲渡不動産と買い換え不動産の組み合わせが特定の条件にかなっているべき

- 土地の買い替えの場合、買い換える土地は譲渡する土地の5倍以内の面積でないといけない

- 買い換え不動産は譲渡不動産を売却した年の前年か翌年に購入すべき

- 買い換え不動産は購入後1年以内に事業に使うべき

それぞれの要件について説明します。

最初の要件は、譲渡不動産と買い換え不動産は事業用でなければいけない、というものです。

何回か説明していますが、特定事業用資産の買換え特例は事業用の不動産にしか適用されません。

譲渡する不動産も買い換える不動産も両方とも事業用でなければいけないのです。

どちらか一方が住居用であれば活用できない特例です。

覚えておきたいのは、この特例は不動産の貸し付けにも適用されることです。

事業用と聞くと店舗などの商業施設がある不動産だけが対象かと思われるかもしれませんが、賃貸用の物件も対象になります。

所有している土地を第三者に賃貸していれば事業用の不動産となり、特定事業用資産の買換え特例を活用できます。

二つ目の要件は、譲渡不動産と買い換え不動産の組み合わせが特定の条件にかなっているべき、という内容です。

特定事業用資産の買換え特例の中で最も複雑な要件なので気をつけてください。

譲渡不動産と買い換え不動産の組合わせが10通り設定されており、設定されている組合わせに該当しなければ特例を活用できません。

しかし組合わせの大部分は特殊なケースで、一般の事業主には関係の無いものが多くなっています。

適用範囲が広くてよく活用されている組合わせは、9号買い換えと呼ばれるもので、使い勝手のよい組合わせなので覚えておきましょう。

9号買換えの組合わせの詳細は以下の通りです。

| 譲渡不動産の条件 | 買い換え不動産の条件 |

|---|---|

| 売却した年の1月1日時点で所有期間が10年超であり、国内にある事業用の土地や建物 | 国内にある土地や建物、または構築物や特定施設。土地の場合は原則建物用の敷地で面積は300平方メートル以上 |

譲渡不動産は10年以上事業を営んでいなければなりません。

ただ単に所有して遊ばせている土地は対象にならないので気をつけましょう。

10年に渡って事務所を構えていたり農地として使用していたりする土地が対象になります。

アパートやマンションの賃貸でもよいですし、資材置き場として使っていた土地も対象です。

買い換え不動産の条件に含まれる特定施設には、以下の施設が該当します。

- 事務所

- 事業所

- 工場

- 作業場

- 研究所

- 営業所

- 店舗

特定施設に福利厚生施設は含まれないので注意してください。

三つ目の要件では、土地の買い替えの場合、買い換える土地は譲渡する土地の5倍以内の面積でないといけないと指示されています。

土地を買い換えるときには、元の土地と比較して5倍以内の土地でなければ特例を活用できません。

ただし5倍以上の面積がある土地へ買い換えができない訳ではないので注意しましょう。

5倍以上の面積がある土地を購入する場合、元の土地と比較して5倍以内の部分に関して特例が適用され、それ以外の部分には通常の譲渡税が課税されることになります。

次の要件は、買い換え不動産は譲渡不動産を売却した年の前年か翌年に購入すべき、です。

譲渡不動産を売却した年を基準とし、前後1年以内に次の不動産を購入しなければいけないという要件です。

売却した前の年に買い換え不動産を購入したのであれば、取得した年の翌年3月15日までに特例の適用を受ける書類を税務署へ提出しなければなりません。

提出する書類の名称は、先行取得資産に係る買換えの特例の適用に関する届出書です。

売却年の翌年に買い換え不動産を購入予定の場合は、買い換え不動産の明細書を税務署へ提出しておきましょう。

最後の要件は、買い換え不動産は購入後1年以内に事業に使うべき、というものです。

買い換えた不動産は取得してから1年以内に何らかの事業で使わなければなりません。

最初のうちは事業に使っていたのに、1年以内に事業に使用しなくなった場合には特例の適用が受けられなくなります。

課税の繰り延べを行うためには重要な要件が5つあります。その5つの要件を言いますと…

1.譲渡不動産と買い替え不動産は事業用でなければならない。

2.譲渡不動産と買い替え不動産の組み合わせが特定の条件に適っているべき。

3.土地の買い替えの場合買い換える土地は譲渡する土地の5倍以内の面積でないといけない。

4.買い替え不動産は譲渡不動産を売却した年の前年か翌年に購入すべき。

5.買い替え不動産は購入後1年以内に事業に使うべき。

こういった5つの細かい要件がありますのでみなさんこの要件にあてはまるかどうかっていうことをしっかり考えてご検討ください

特定事業用資産の買換え特例で覚えておきたいポイント

特定事業用資産の買換え特例で覚えておきたいポイントは、売却と購入の地域が限定されていないことです。

地方の事業用不動産を売却して都心の土地へ買い換えても特例の適用を受けられます。

もし買い換える不動産が小規模宅地による評価減の対象であるなら、特定事業用資産の買換え特例と組み合わせることで相続税対策を効果的に行えます。

買い換え不動産の地域によって課税割合の違いがあるので気をつけてください。

| 譲渡不動産 | 買い換え不動産 | 課税繰り延べ割合 |

| 地方 | 大都市等 | 75% |

| 地方 | 東京23区 | 70% |

| 上記以外の組み合わせ | 80% |

買い換え不動産の地域が東京23区と、それ以外に区分されています。

特定事業用資産の買換え特例は地域の限定がありませんが、地方から都心への買い換えでは、繰り延べられる割合が引き下げられるので要注意です。

特定事業用資産の買換え特例が適用される場合の計算例は難しいですか

少し複雑ですが、いくつかのケースに分けて考えると分かりやすいです。具体的な例を混ぜながら計算例を紹介していきます

特定事業用資産の買換え特例は事業用不動産の買い替えに適用できる特例となっている事業用資産ですよね。さっき投資用不動産ってお話しましたけれども収益率が低い不動産を収益率が高い不動産に買い換えることを促進するために設けられた制度とも言われております。

また土地の有効活用方法がどうやっても見つからないような土地であったりあまりにも形状が不整形地であったりするような不動産を駅前立地の良い条件の方に買い換えるといった不動産への有効活用としてお使いするケースもあるかと思います。

しかし不動産を売却すると言ったことは悩みのタネ。たくさんの税金が譲渡益に対して持ってかれてしまうといったことが頭をよぎります。そこから中止をしてしまう事業者が多いのでなかなか有効活用したいなと思ってても一歩踏み出せない人のために設けられたのがこの事業用資産の買換え特例と言われております

特定事業用資産の買換え特例を活用した計算例をチェック

特定事業用資産の買換え特例の適用を受けたときに譲渡所得や取得費の計算が必要になります。

少しでも正確な課税額を知るために役立つ計算例を紹介します。

計算例では課税の繰り延べ割合は80%に統一しています。

特定事業用資産の買換え特例を利用した際の譲渡所得の計算例

特例を活用した場合の譲渡所得の計算例をチェックします。

最初に紹介するのは、譲渡不動産の譲渡価格が買い換え不動産の取得費より低いケースです。

譲渡不動産の譲渡価格(売却価格)×20%=収入金額(A)

(譲渡不動産の取得費+譲渡費用)×20%=必要経費(B)

収入金額(A)-必要経費(B)=課税対象の譲渡所得の金額

次に、譲渡不動産の譲渡価格が買い換え不動産の取得費より高くなるケースの計算例を見てみましょう。

譲渡不動産の譲渡価額(売却価格)-買取資産の取得価額×80%= 収入金額(A)

(譲渡不動産の取得費+譲渡費用)×(収入金額(A)÷譲渡不動産の譲渡価額)= 必要経費(B)

収入金額(A)-必要経費(B)=課税対象の譲渡所得の金額

特定事業用資産の買換え特例を利用した際の取得費の計算方法

特定事業用資産の買換え特例では、買い換え不動産の取得費は譲渡不動産の取得費を基準にして計算されます。

買い換え不動産が建物であった場合の減価償却費は、買い換え不動産を購入した実際の価格ではなく、売却した譲渡不動産の取得費を基準に計算していきます。

取得費の計算例を紹介しますが、課税の繰り延べ割合は80%に統一しています。

最初に紹介するのは、譲渡不動産の譲渡価格が買い換え不動産の取得価格より低いケースの計算例です。

譲渡不動産を4000万円で売却し、買い換え不動産を5000万円で購入したと仮定します。

| 譲渡不動産の譲渡額(売却価格) | 4000万円 |

|---|---|

| 譲渡不動産の取得費 | 300万円(土地の取得費と建物の減価償却後の価格) |

| 買い換え不動産の取得価額 | 5000万円(土地3000万円、建物2000万円) |

| 譲渡不動産から買い換え不動産へ引き継ぐ取得価額 | 300万円×80%=240万円 5000万円-4000万円=1000万円 4000万円×20%=800万円 全ての合計: 2040万円 |

| 引き継ぐ取得価額の土地と建物への計算例 | 土地: 2040万円×3000万円÷5000万円=1440万円 建物: 2040万円×2000万円÷5000万円=816万円 |

上記のケースでは買い換える土地の取得費は1440万円、建物の取得費は816万円になります。

続いて、譲渡不動産の譲渡価格が買い換え不動産の取得価格より高いケースの計算例を紹介します。

今回は譲渡不動産を6000万円で売却し、買い換え不動産を5000万円で購入したと仮定します。

| 譲渡不動産の譲渡額(売却価格) | 6000万円 |

|---|---|

| 譲渡不動産の取得費 | 300万円(土地の取得費と建物の減価償却後の価格) |

| 買い換え不動産の取得価額 | 5000万円(土地3000万円、建物2000万円) |

| 譲渡不動産から買い換え不動産へ引き継ぐ取得価額 | 300万円×(5000万円÷6000万円)=249万円 249万円×80%=199万円 5000万円×20%=1000万円 全ての合計: 1448万円 |

| 引き継ぐ取得価額の土地と建物への計算例 | 土地: 1448万円×3000万円÷5000万円=869万円 建物: 1448万円×2000万円÷5000万円=579万円 |

買い換える土地の取得費は869万円、建物の取得費は579万円となります。

具体的な例に基づく計算例を見ると、特定事業用資産の買換え特例では買い換え不動産の取得費は譲渡不動産の取得費を引き継ぐので、実際の買い換えにかかった取得費より低くできることが分かります。

事業用資産ってどんな不動産っていうことなんですけれども事業に使われている不動産であって皆さんが住んでいる居住用の不動産はダメです。

また特例を受けるために一時的に居住用から事業用資産に変更してこの事業用資産の買換え特例を受けようなんて思うような方も多くいらっしゃいますのでそういった一時的に移すっていうのもダメっていうことになります。

この事業用資産の買換え特例を適用するとそもそもどんな節税効果があるのっていうことなんですけども譲渡所得の80%が繰り延べされる。繰り延べですのでゆくゆくは次に不動産を売却した時に譲渡益が課税対象となるので今回その不動産に益が生じたとしても80%の利益を繰り延べてますので実質的には4%。譲渡所得の4%しか持っていかないですよといった制度になります。

例えばなんですけど譲渡所得を100とします。 80%が繰り延べられますので100 - 80で残りは20になります。この20の内の20%になりますので実質税金が4%といったお話になるんです

特定事業用資産の買換え特例に節税効果がどれほどあるか検証しよう

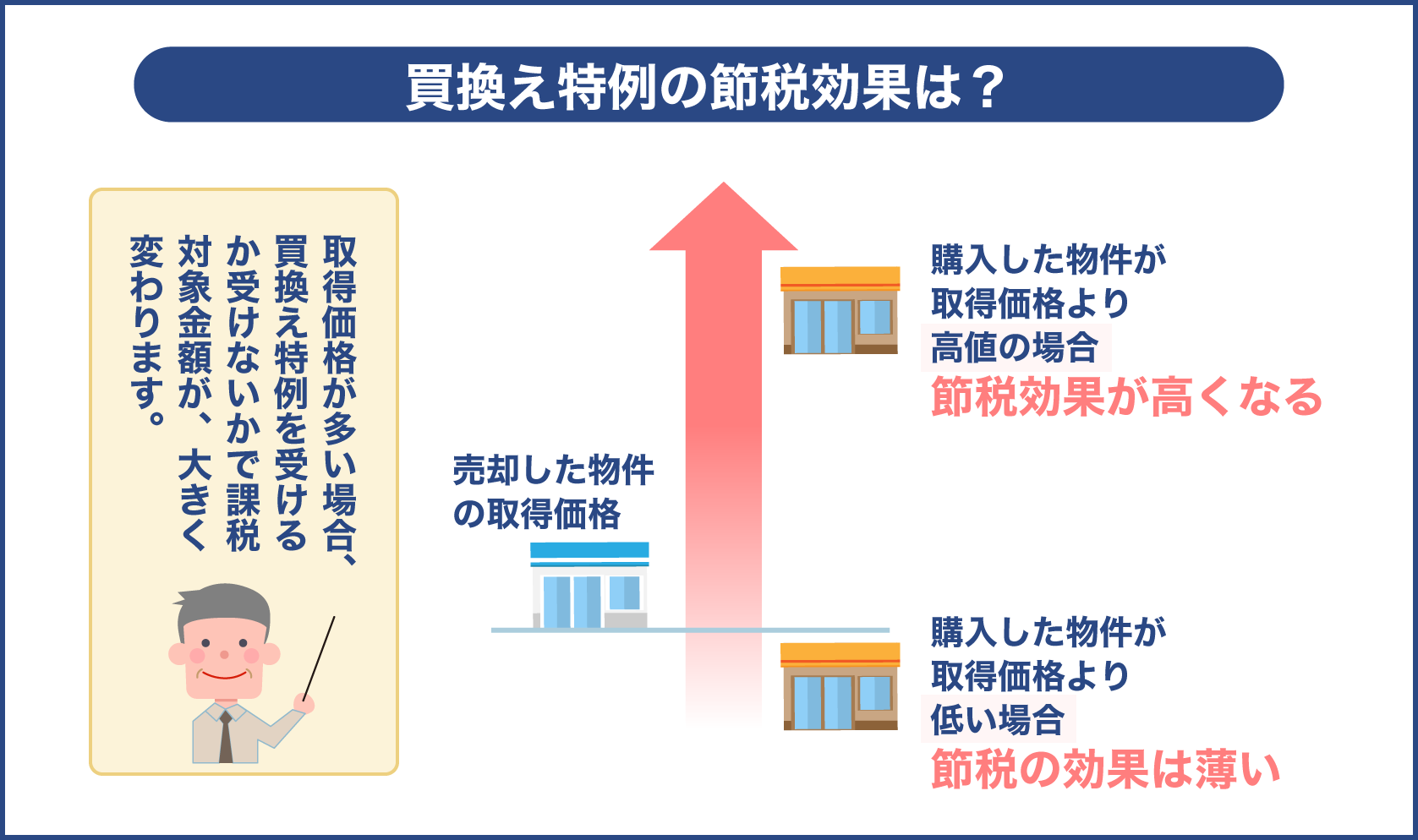

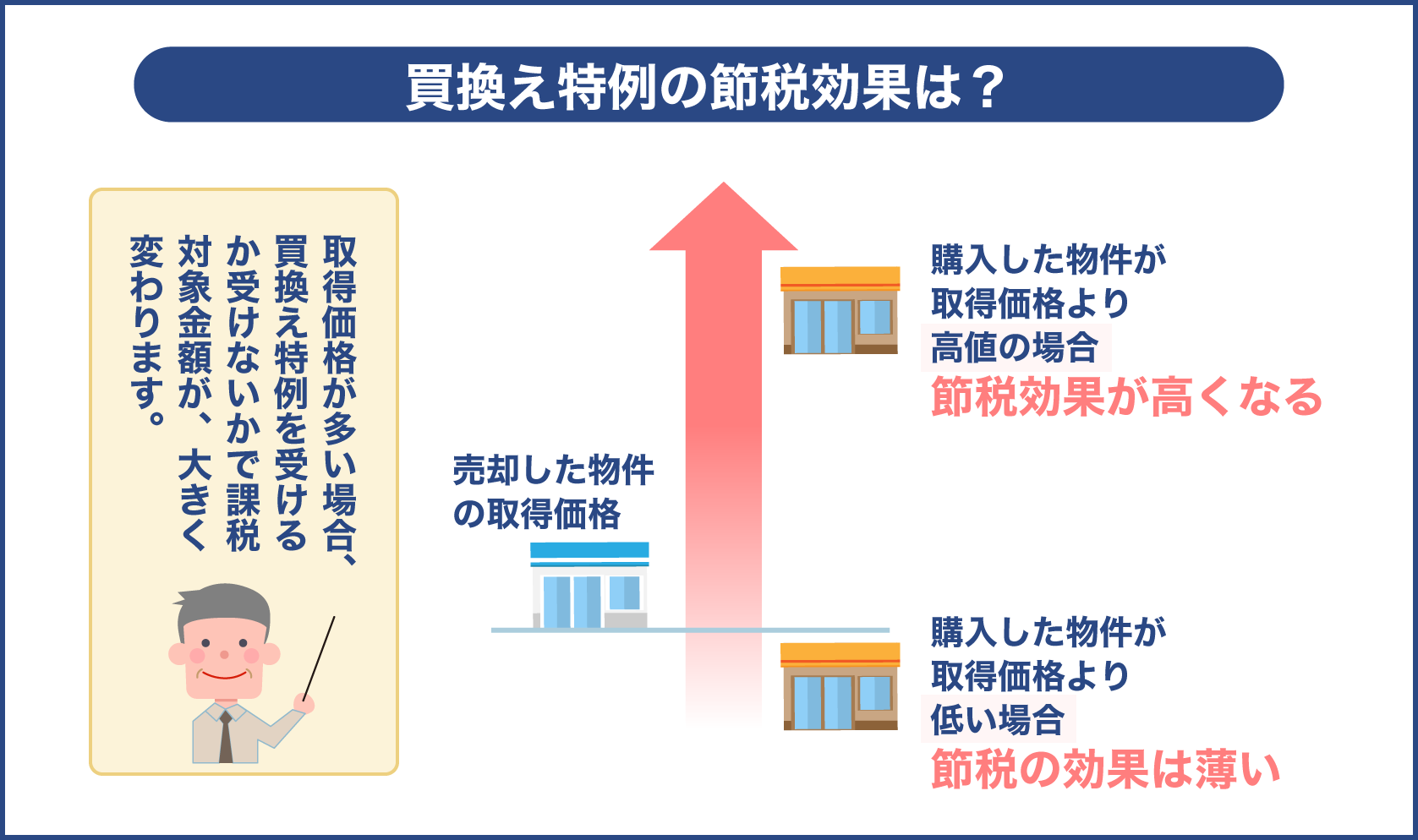

特定事業用資産の買換え特例の適用を受けるとどれくらい節税できるのでしょうか。

特例の節税効果を二つのケースを想定して検証しましょう。

- 取得価格が多いケース

- 譲渡価格が多いケース

譲渡価格より取得価格が多いケースと、取得価格より譲渡価格が多くなるケースです。

取得価格が譲渡価格より多いケースの節税効果

取得価格が譲渡価格より多くなるケース、つまり今までの不動産を売った価格より新しく買い換える不動産の購入価格が高くなるケースでは節税効果が高くなります。

譲渡価格が買い換え不動産の取得費より低い場合の計算例を使うと、仮に譲渡益が2000万円だった場合、本来であれば2000万円が課税対象となるところが、課税対象の80%が将来へ繰り越されます。

つまり1600万円が将来課税される分として繰り越されるのです。

課税されるのは譲渡益の20%、400万円だけになります。

特定事業用資産の買換え特例の適用を受けるか受けないかで課税対象金額が大きく変わることが分かります。

取得価格より譲渡価格が多いケースの節税効果

譲渡価格が多いケースでは、取得価格が多いケースほどの節税効果が無いので注意が必要です。

買い換える不動産の購入費用が低くなれば低くなるほど、繰り延べられる譲渡益の金額が小さくなるので節税効果はあまり期待できません。

譲渡価格が多いケースの場合、買い換えにかかった金額の80%が上限として将来へ繰り延べされます。

すでに説明しましたが地方から都心への買い換えの場合、繰り延べされる上限の割合が70%や75%と低くなるので気をつけなければなりません。

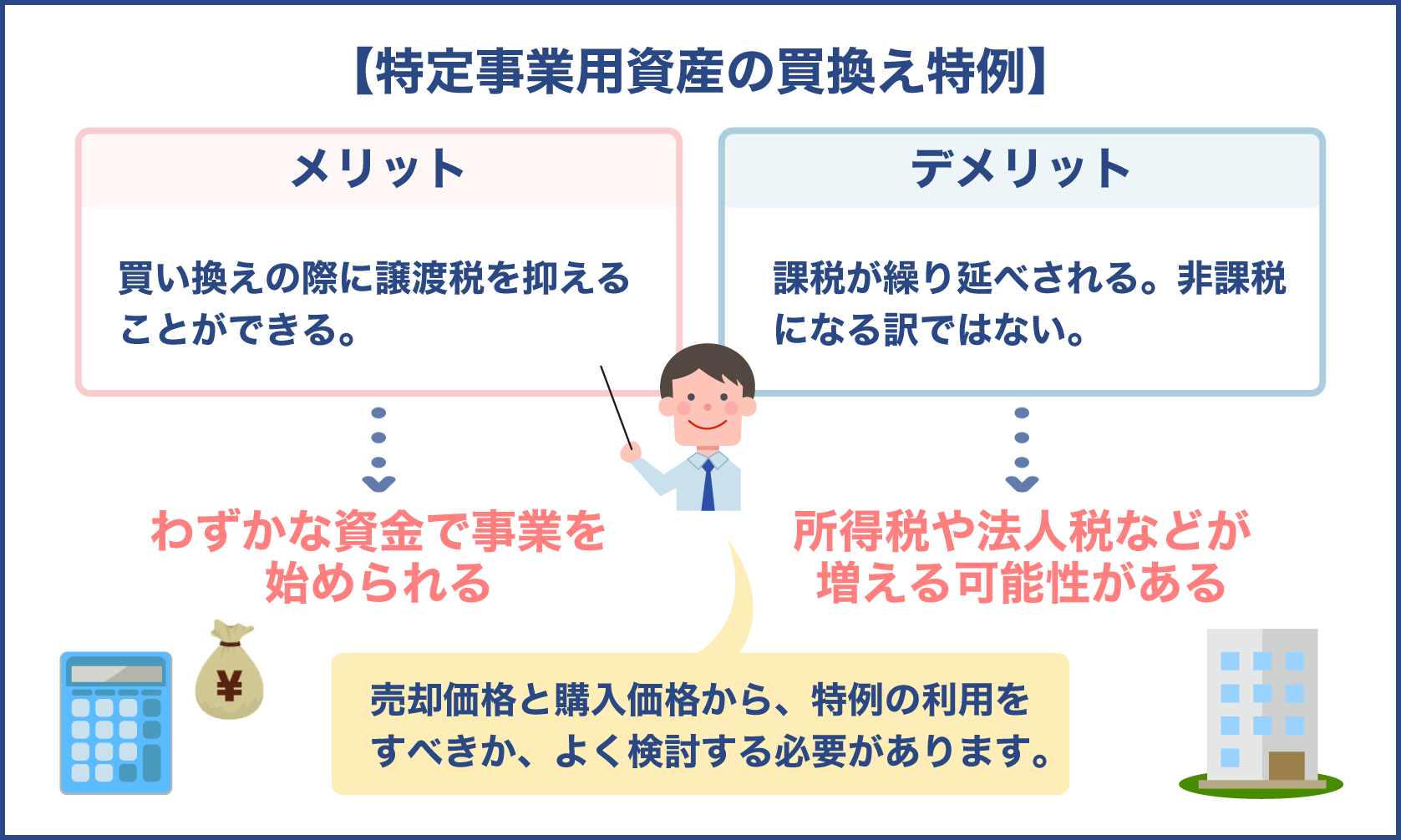

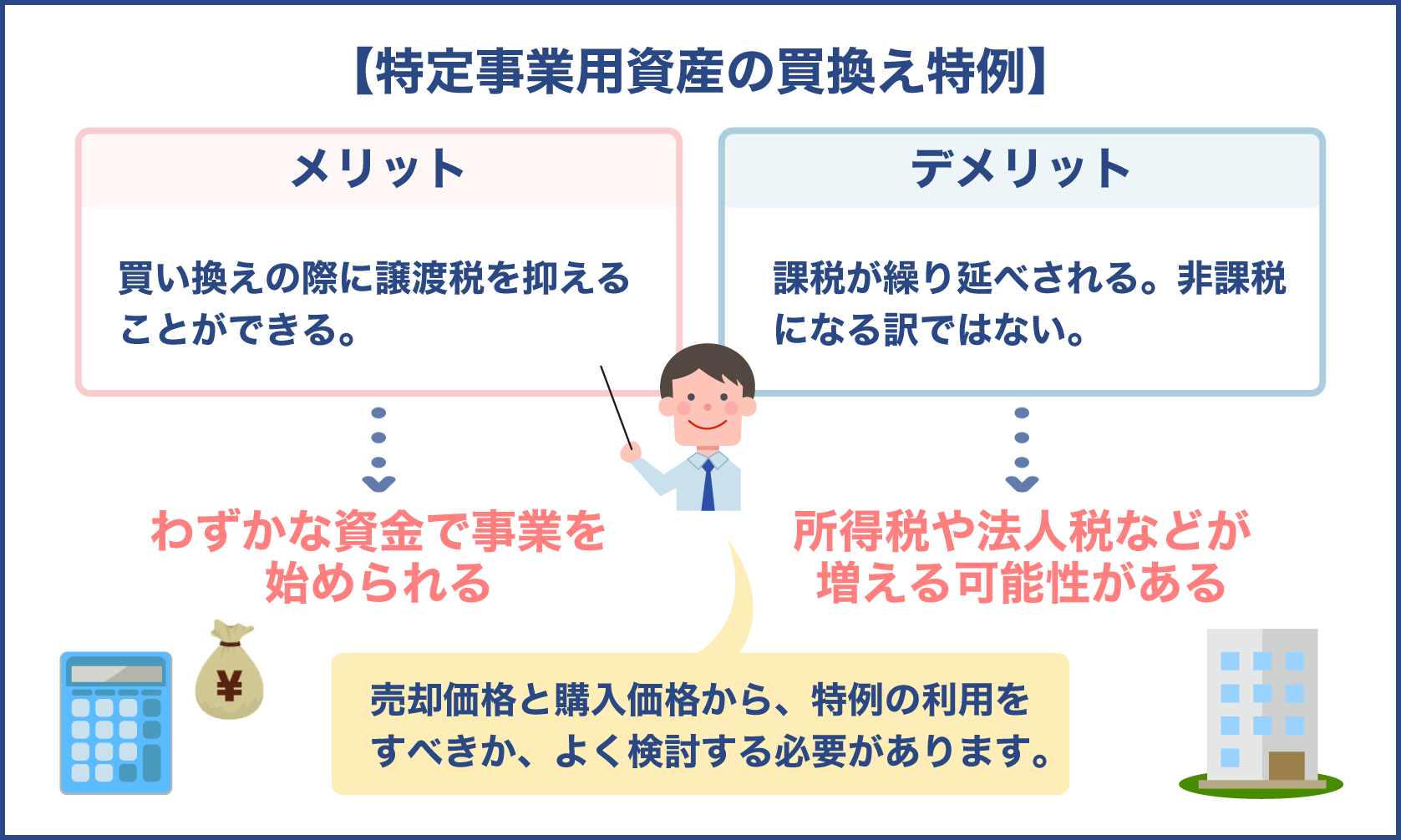

特定事業用資産の買換え特例で覚えておくべきメリットとデメリット

特定事業用資産の買換え特例を活用するか判断に迷うことがあるかもしれません。

特例のメリットとデメリットが分かっているなら自分が使うかどうか正しく選択できるでしょう。

特定事業用資産の買換え特例の覚えておきたいメリットとデメリットを紹介します。

特定事業用資産の買換え特例のメリット

特定事業用資産の買換え特例のメリットは、買い換えの際に譲渡税を抑えられることです。

譲渡不動産の売却益の中で、買い取り資産の取得に充てられた部分を80%繰り延べすることができます。

大部分の譲渡税の課税を次の買い換えまで繰り延べできるのが特定事業用資産の買換え特例の最大のメリットです。

特例を適用した買い換え時の譲渡税の支払いを抑えられるため、事業用不動産の買い換えが簡単にできます。

本来譲渡税で支払うべきだった現金を、新しい不動産での事業へ有効活用することも可能です。

節税できることで自己資金や借入金を抑えられるメリットもあります。

わずかな資金を使って、より有利な不動産で事業を始められる特例です。

買い換える資産の地域が限定されていないこと地方から不動産を都心の不動産に買い換えても特例の適用の対象となります。

しかしこの80%の課税の繰り延べ割合が若干異なります。例えば譲渡不動産が地方にあって大都市等の買い替えになりますと75%。地方から東京23区になりますと70%ですね上記以外の組み合わせは全て80%。買う場所によって課税の繰り延べ割合が異なってきますのでそこらへんもちゃんとご検討ください。

いずれにしても課税は繰り述べられるって事ですね大きいですね。70%でも繰り延べられたらすごく大きいと思います。メリットとしまして最大のメリットは譲渡税っていうものをそんなに考えなくてもいいっていうことになると買い替えが容易にできるのかなっていうことで払うべき税金で新しい何か事業への有効活用なんかもできるかもしれません

特定事業用資産の買換え特例のデメリット

特定事業用資産の買換え特例のデメリットは、譲渡益が非課税になる訳ではなく課税が繰り延べされることです。

あくまでの次回への繰り延べであることを忘れないようにしましょう。

買い換え不動産が建物の場合には減価償却費が抑えられるので、事業利益の金額が増えて税金も増えることがあります。

土地を購入する買い換えであっても、買い換え不動産の取得費が抑えられているため将来の売却時に売却益が大きくなって課税額が増えるケースも予想しておかなければなりません。

特定事業用資産の買換え特例を適用するかどうか判断に迷う場合は、減価償却費が少なくなっても問題が無いか考えてください。

特例を適用して得られる減税効果と、減価償却費が少なくなるゆえに増える所得税や法人税、そして将来の売却に課税される譲渡税を計算した上で特例を活用するか決めましょう。

知っておくべき別のデメリットは、短期譲渡の課税が発生するケースがあることです。

買い換え不動産の取得日は、譲渡不動産の取得日を引き継ぐ訳ではありません。

もし新しい不動産を購入した後に短期間でその不動産を手放したなら短期譲渡と見なされ課税されることがあります。

短期譲渡にならないように買い換え資産の取得日を正確に把握するようにしてください。

デメリットですけども譲渡益が非課税となってもその時は非課税でも将来ゆくゆくは課税されるといったことを忘れてはならないと言ったことです。

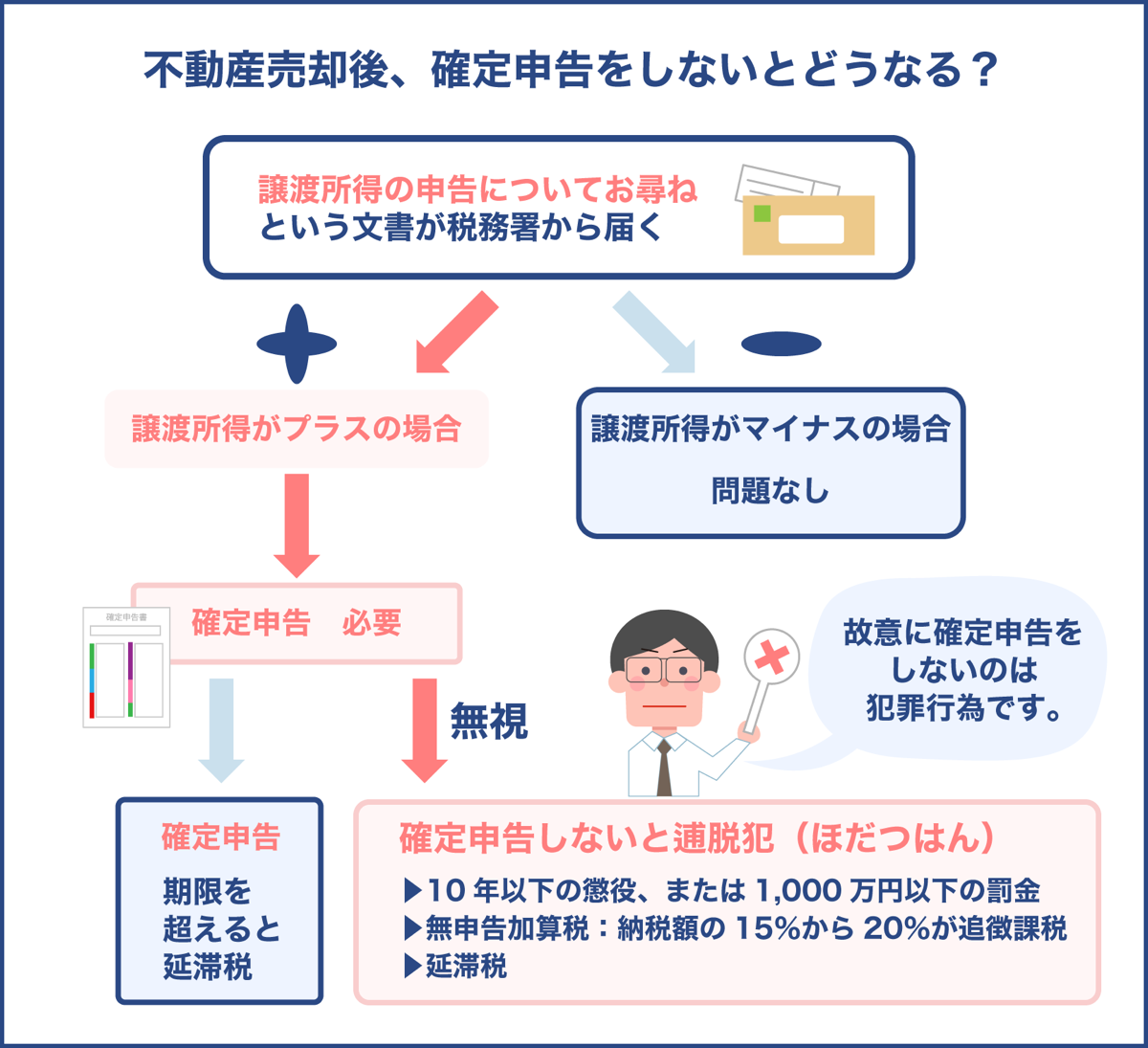

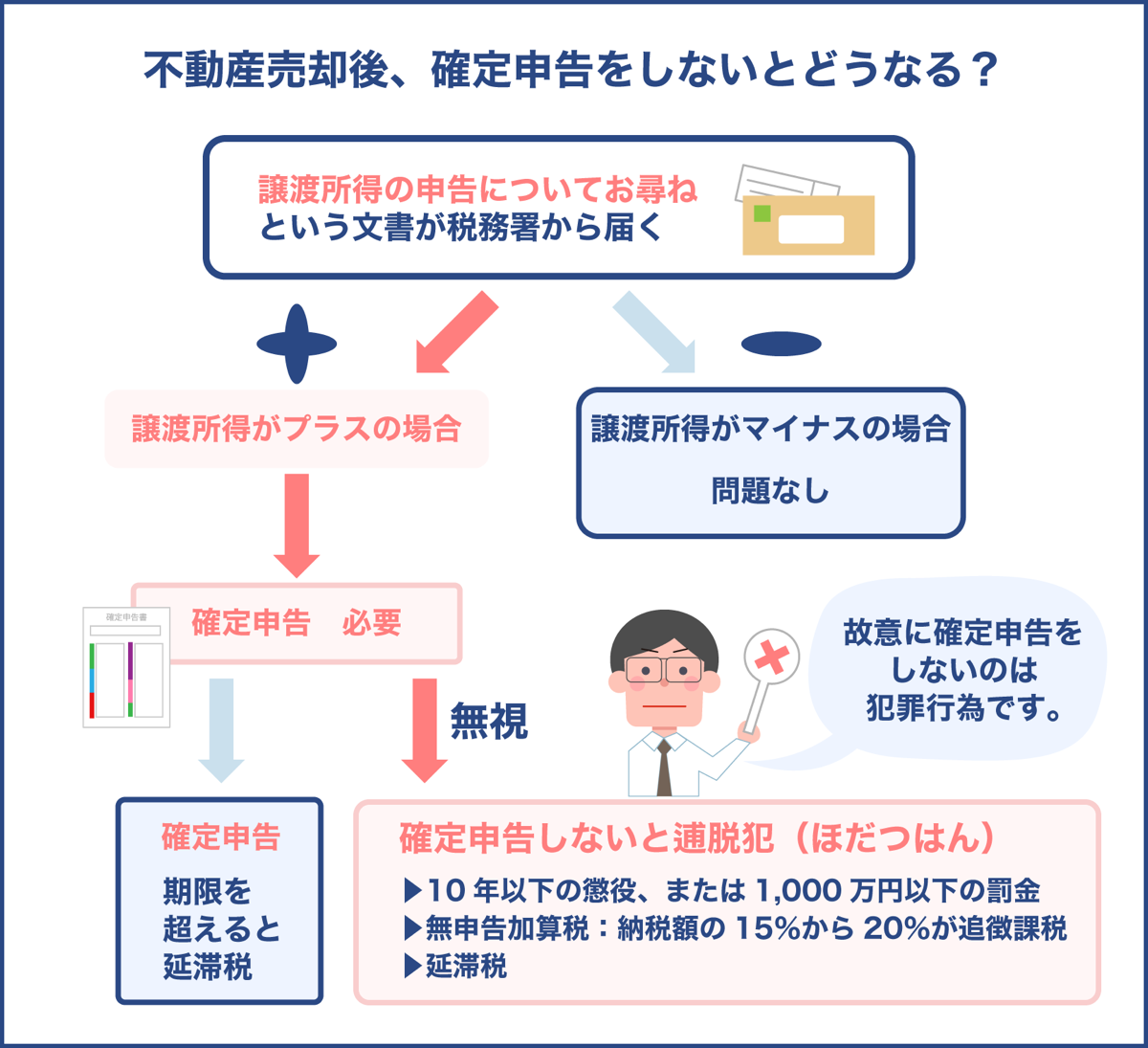

もしかしたら次にはもっと大きな税金が課税されてしまうことも少なからずあるんだってことを頭にしっかりと焼き付けておいてください。またこの特例を適用するためには必ず確定申告を行ってくださいね。

確定申告をしなければこういった特別控除なども適用できなくなりますのでお気をつけてください。それではですねこの事業用の買い替えの特例なども利用して今後さらなる会社の良い方に有効活用等にできたらなと思います

特定事業用資産の買換え特例の適用を受けるために必要な手続きを教えてください

手続き方法や必要な書類について説明しますね

特定事業用資産の買換え特例で必要な手続き方法を紹介

特定事業用資産の買換え特例を受けるための手続き方法を説明していきます。

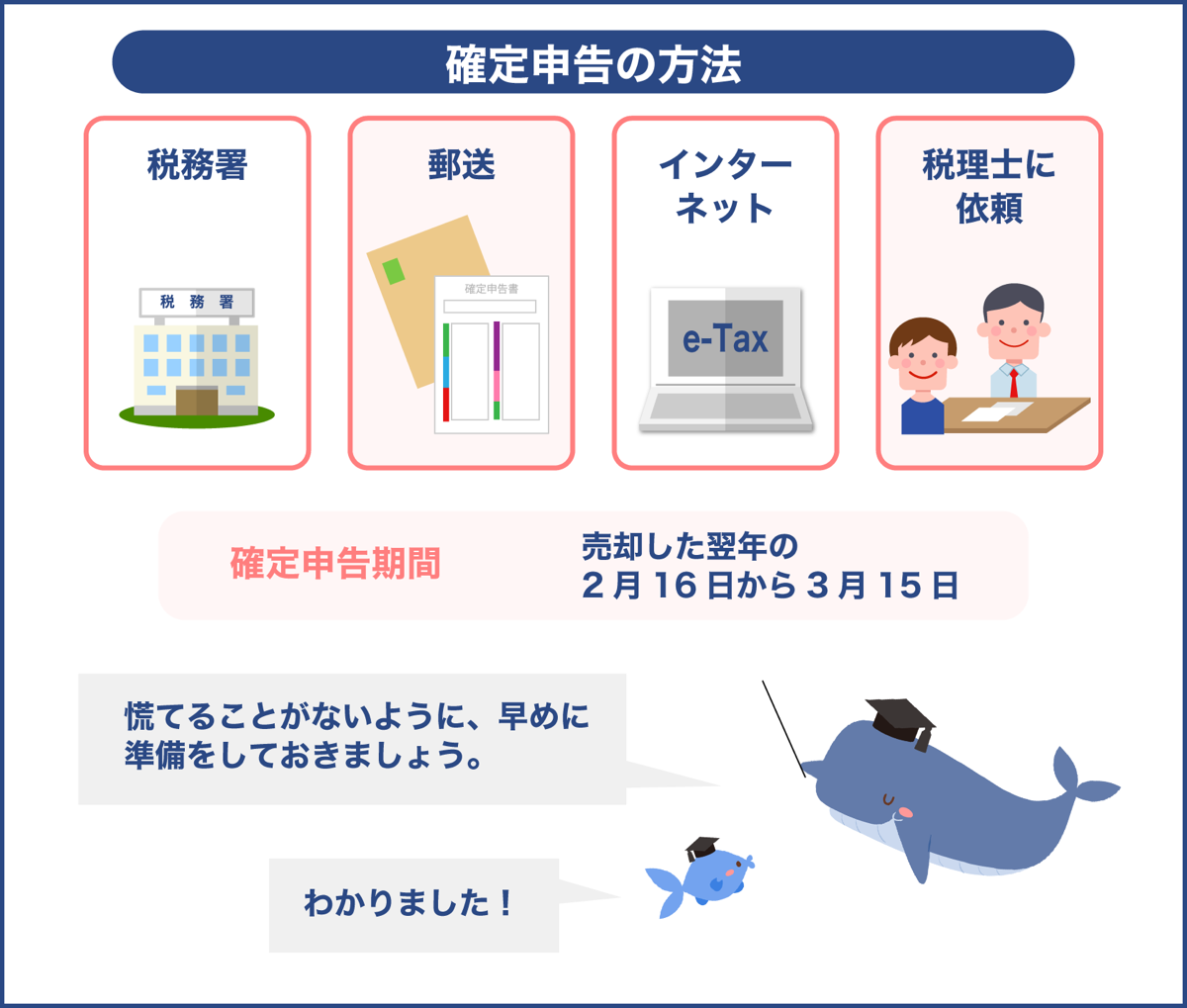

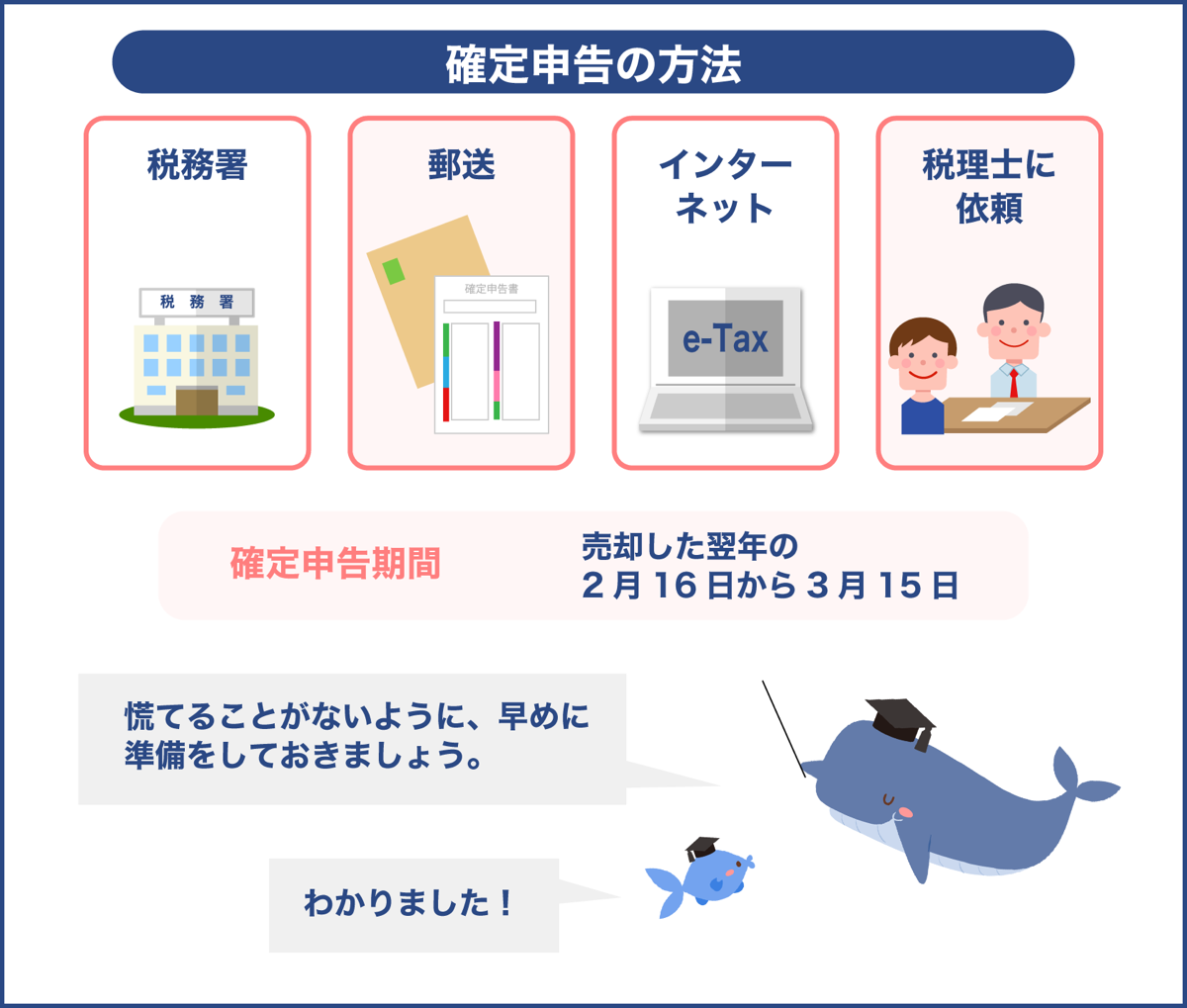

特例の適用を受けるには、確定申告をしなければなりません。

確定申告の際に必要となる書類や手続きも含めて解説していきます。

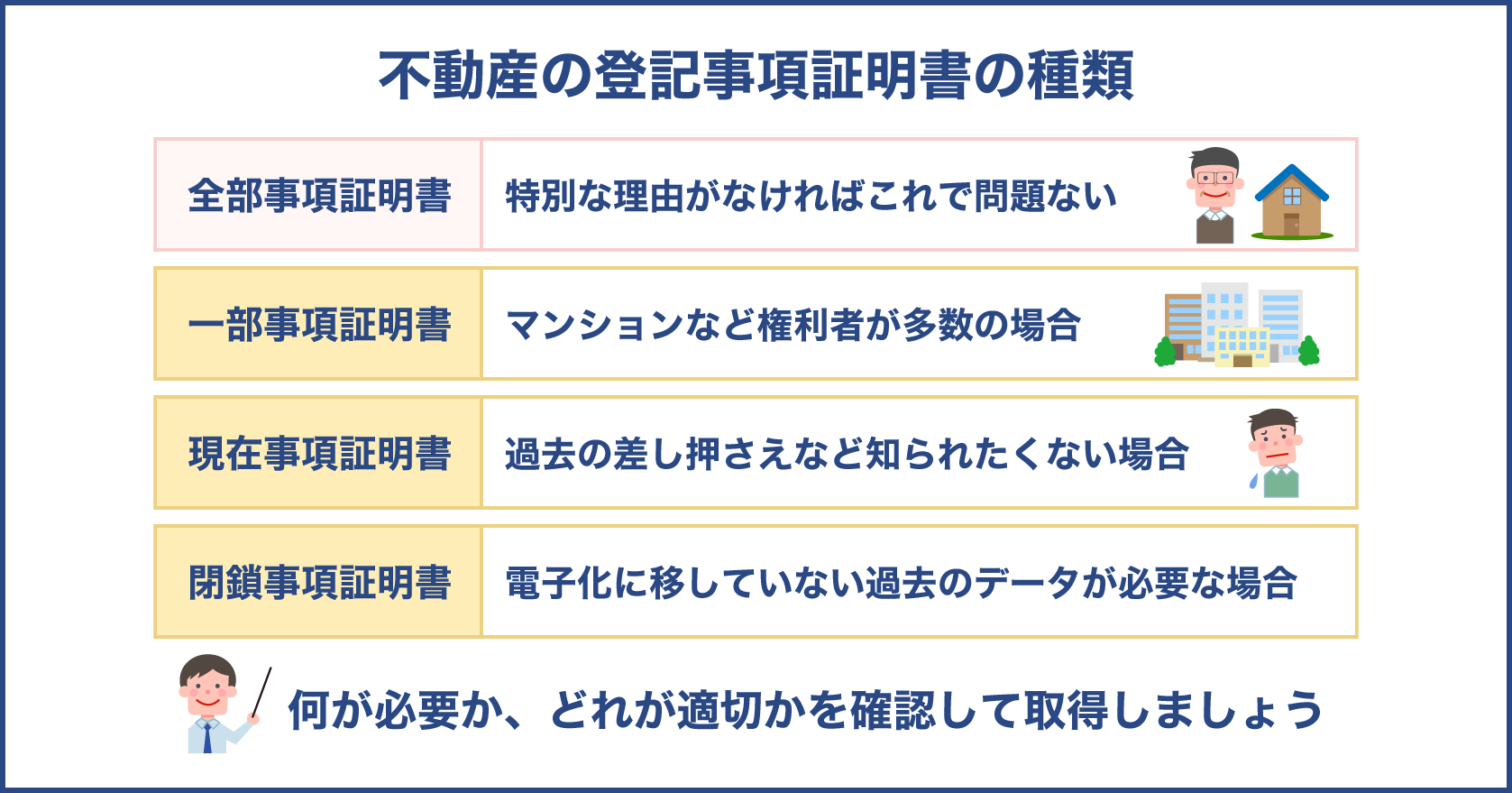

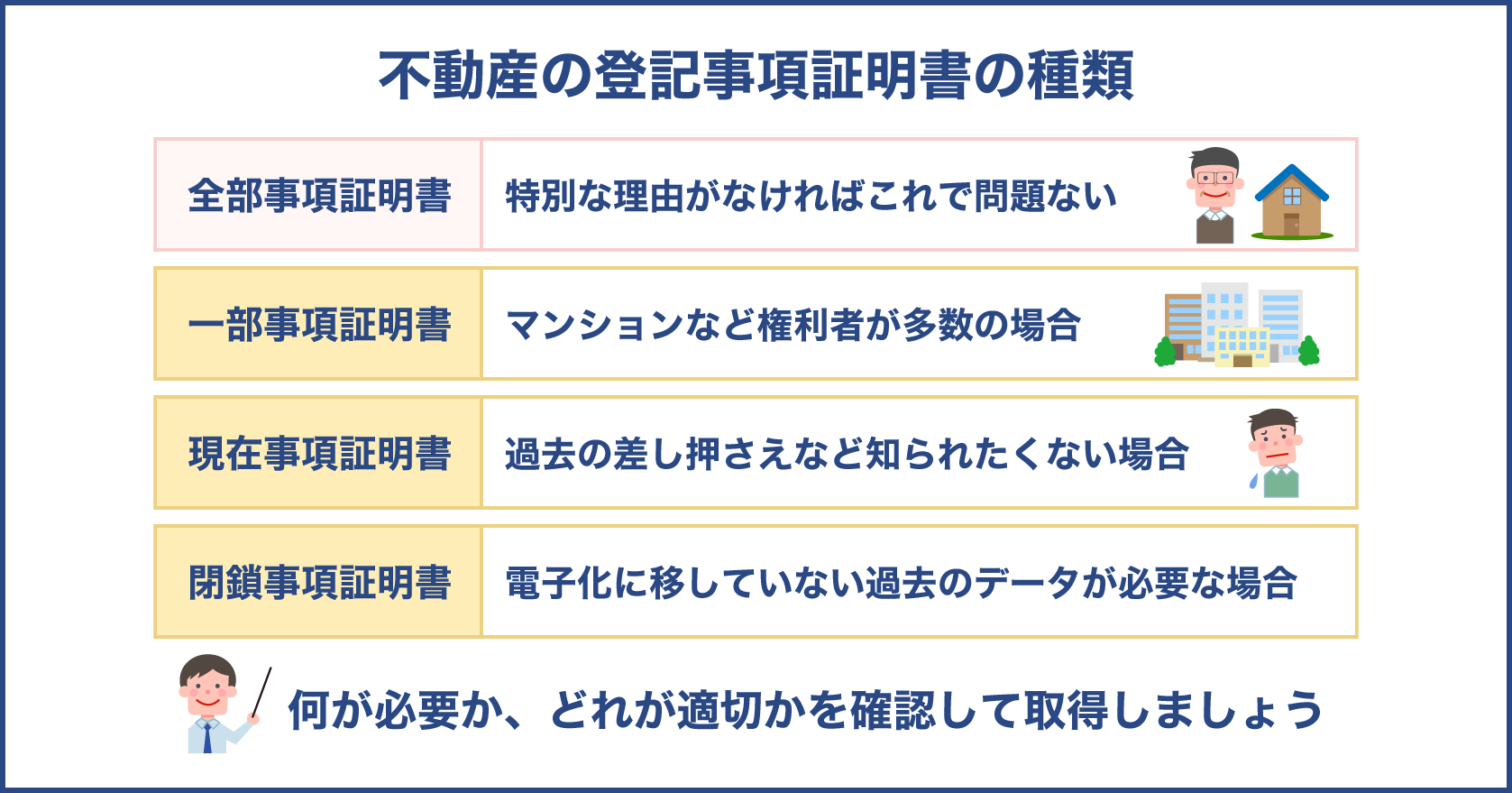

特定事業用資産の買換え特例適用で必要な書類

特定事業用資産の買換え特例の適用を受けるために必要な書類は3つあります。

- 譲渡所得の内訳書

- 買換え資産の登記事項証明書等、資産の取得を証する書面

- 譲渡資産と買換え資産が特例の適用要件とされる地域内にあることを証する、市区町村長等の証明書

譲渡所得の内訳書は、確定申告書付表兼計算明細書(土地・建物用)のことです。

買い換え不動産の取得が見込みの場合、二つ目の書類を提出するタイミングに注意してください。

新しい不動産を取得した日から4ヶ月以内に、買換え資産の登記事項証明書等を提出しなければなりません。

確定申告のために揃えておくべき書類が他にもあります。

揃える書類は三つの種類に分類できます。

- 税務署や市区町村の役所で入手できる書類

- 不動産売却時と購入時に入手している書類

- 法務局で入手できる書類

税務署や市区町村の役所で入手できる書類は以下の通りです。

| 入手できる書類 | 取得場所 |

|---|---|

| 確定申告書の用紙(申告書B ・申告書第三表/分離課税用) | 税務署 |

| 譲渡所得の内訳書(確定申告書付表と計算明細書) | 税務署 |

| 戸籍の附票 | 売却不動産が所属する市区町村の役所 |

戸籍の附票は、譲渡不動産を売却した2ヶ月後のものが必要です。

取得できる場所は所有者の住所がある市区町村ではなく、譲渡不動産が所属する市区町村の役所です。

不動産売却時と購入時に入手している書類は以下の通りです。

| 書類を取得するタイミング | 必要書類 |

|---|---|

| 譲渡不動産の売却時 | 売買契約書と領収証、仲介手数料の領収証、測量費・登記費用など諸費用の領収証 |

| 買い換え不動産の購入時 | 売買契約書・建築請負契約書、一般媒介契約書、登記費用など諸費用の領収証 |

譲渡不動産の売却時に取得する書類は全て写しでも問題ありません。

買い換え不動産の購入時の書類は、一般媒介契約書以外は写しでも大丈夫です。

法務局で入手できる書類は、売却した土地・建物の全部事項証明書です。

売却した土地・建物の全部事項証明書は、不動産登記簿の記載情報が正確であることを証明するために必要な書類です。

これまでの所有権の移転情報、また抵当権の設定や抹消の情報が網羅されています。

売却した土地・建物の全部事項証明書は譲渡不動産売却後に取得してください。

特定事業用資産の買換え特例を受けるために必要な確定申告の流れ

特定事業用資産の買換え特例の適用を受けるために必要な確定申告の流れを見ていきます。

最初に税務署で入手した以下の書類を作成してください。

- 譲渡所得内訳書

- 申告書Bの第一表

- 申告書Bの第二表

- 申告書第三表(分離課税用)

譲渡所得内訳書にある建物の償却費計算部分が少し難しいので、税務署の担当官や税理士に相談しながら記入してください。

申告書Bの第一表と第二表は、源泉徴収票の内容を転記していけばよいので簡単です。

申告書第三表(分離課税用)には、すでに作成してある譲渡所得内訳書の内容を転記します。

税金の計算項目は申告書Bの第一表から転記します。

所得金額の項目では、1,000未満の端数を切り捨てて記入してください。

作成した書類と揃えた書類を一緒にして税務署へ提出します。

毎年確定申告は2月16日から3月15日の間に行えます。

年によって微妙に期間がずれることがあるので、事前に確定申告期間を確認するようにしましょう。

税務署の窓口に直接書類を持って行けない人は郵送で申告したり、税務署に設置されている時間外文書収受箱へ投函したりできます。

インターネットで確定申告ってできるの?

特定事業用資産の買換え特例を活用するために必要な確定申告を、インターネットで行うこともできます。

e-Taxと呼ばれる国税庁が運営する確定申告のオンライサービスを使うことで、自宅にいながら確定申告を完結できるのです。

初めてe-Taxを利用する人は何を準備したらよいでしょうか。

インターネットに接続してe-Taxのシステムが使えるパソコンをまず用意します。

次に個人認証カードとICカードリーダーを揃えてください。

個人認証カードは、マイナンバーカードか住民基本台帳カードでなければなりません。

ICカードリーダーは個人認証カードを読み込むために必要です。

インターネットで確定申告をする方法

e-Taxで確定申告をする方法は、国税庁のサイトへアクセスし、申告書・決算書・収支内訳書・作成開始メニューを選びます。

税務署への提出方法の選択の画面が表示されたらe-Taxをクリックしてください。

次に、利用者識別番号を作成し、ICカードリーダーで個人認証カードを読み込みます。

本人確認が終わったなら、所得税の確定申告書作成コーナーで手続きを行っていきます。

画面の指示に従いながら情報を入力し、最後に作成した申告書を送信してください。

特定事業用資産の買換え特例の適用を受けるための確定申告の注意点

確定申告をする際の注意点は3つあります。

- 申告期限を忘れる

- 必要書類を揃えるのが大変

- 買い換え不動産が申告時に未取得

一つは申告期限を忘れないことです。

忙しくてうっかり確定申告の期限を忘れてしまうことがあります。

期限を過ぎると延滞税が発生しますし、特定事業用資産の買換え特例の適用を受けられなくなってしまうので注意しましょう。

確定申告に必要な書類を揃えるのが大変で先延ばしにする人がいます。

先延ばしにすると申告期限をあっという間に過ぎてしまうので注意してください。

大変だと感じるときには、確定申告シーズンの無料相談会を活用したり税理士へ依頼したりすることをオススメします。

確定申告時に買い換え不動産をまだ取得していない場合、買い換え資産の取得価格の見積額で確定申告を行います。

暫定の見積額で確定申告を行いますが、買い換え不動産を取得後に見積額より取得価格が多かったのであれば、買い換え不動産を取得した日から4ヶ月以内に更正の請求書を追加で提出しなければなりません。

更正の請求書を提出することで、余分に支払った所得税の還付を受けられます。

見積額より実際の取得価格が低いときには、修正申告を行って差額分の所得税を追加で支払ってください。

特定事業用資産の買換え特例を活用するための確定申告はなんとか自分でできそうですね

難しいと感じたときには税務署の職員に助けてもらうことや、無料相談会の税理士へ相談することもできますよ

まとめ

特定事業用資産の買換え特例とは、事業用不動産を買い換えるときに活用できる特例で、一部の譲渡税を繰り延べできる制度です。

特例を適用した段階の買い換えで、課税対象の譲渡益が20パーセントまで減らせる節税効果があります。

事業用不動産の買い換えは譲渡税が高いので躊躇してしまいがちですが、特定事業用資産の買換え特例の適用を受けることで納税の負担を少なくできます。

特定事業用資産の買換え特例は、譲渡税の課税を将来の売却時へ繰り延べできる制度であって、税金が免除になる訳ではありません。

譲渡不動産の譲渡価格が、買い換え不動産の取得費よりも低くなるか高くなるかによって使用する計算方法が違ってきます。

両方の計算例を比較してみると、取得価格が譲渡価格より多いケースで節税効果が高くなることが分かります。

特定事業用資産の買換え特例を適用するには、確定申告が必要ですから忘れずに申告をしてください。