不動産の売却に関する制度として、3,000万円の特別控除という制度があります。

家や土地などの不動産を売却して利益を得た場合、税金が発生します。

不動産は売却時の金額も大きくなるため、税金の額も大きくなってしまいます。

やはり節税対策を行なうことが求められますが、そこで役立つ制度が3,000万円の特別控除です。

3,000万円の特別控除を活用することで譲渡所得税と呼ばれる税金を抑えることが可能となります。

では具体的に3,000万円の特別控除とはどんな特徴があり、活用するにはどんな準備・手続きが必要なのでしょうか。

細かい要件なども含めて、知らないと損をする3,000万円の特別控除について詳しく解説していきます。

目次

譲渡所得税について

3,000万円の特別控除について知る前に、まずは譲渡所得税について把握しておきましょう。

家や土地といった不動産を売却し利益が出ると、その利益に対して譲渡所得税という税金が発生します。

譲渡所得税がいくらになるかを計算するためには、まず譲渡所得を計算しなければいけません。

譲渡所得を求める計算式は以下の通りです。

譲渡所得=売却価格-(取得費+売却費用)

つまり不動産の売却価格から不動産を購入した時の費用を引けば良いのです。

たとえば3,000万円で取得、購入した家を100万円の費用で売却に出したとしましょう。

結果、6,000万円で売れたとします。

先程の式に当てはめると、6,000万円ー(3,000万円+100万円)ということになり、譲渡所得は2,900万円となります。

この2,900万円という譲渡所得に税率をかけた数字が最終的な譲渡所得税です。

税率は不動産を所有していた期間によって変わります。

下記の表をご覧ください。

| 長期譲渡所得 | 短期譲渡所得 |

|---|---|

| 所有期間が5年超 | 所有期間が5年以下 |

| 所得税率15% | 所得税率30% |

| 住民税率5% | 住民税率9% |

| 復興特別所得税率0.315% | 復興特別所得税率0.63% |

| 合計税率20.315% | 合計税率39.63% |

以上のように、所有期間によって税率は変化します。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

また、令和19年までは復興特別所得税も発生している点に気を付けてください。

では先程の譲渡所得2,900万円に税率をかけてみましょう。

長期譲渡所得に該当する場合は、5,891,350円の譲渡所得税がかかります。

短期譲渡所得に該当する場合は、11,492,700円の譲渡所得税がかかります。

長期と短期で額が変わりますが、いずれにしても多額の税金を支払わないといけないのがわかります。

せっかく利益が出てもこれだけの額を税金として支払うのはやはり避けたいところです。

だからこそ3,000万円の特別控除を活用し、節税を行なう必要があります。

譲渡所得税は不動産を売って利益が出ると発生する税金なんですね

不動産を所有していた期間によって税率が変わることを覚えておきましょう

その他、不動産の売却で発生する税金

実は不動産の売却をした場合、譲渡所得税の他にも発生する税金があります。

- 印紙税

- 登録免許税

以上の2つです。

譲渡所得税は不動産の売却で利益が出た時のみに発生する税金でしたが、印紙税と登録免許税は利益が出なくても、つまり不動産を売却すれば必ず発生する税金です。

売買契約をする時や、所有権を移す時に発生するためです。

たとえば譲渡所得税がかからない取引だとしても、印紙税と登録免許税は支払うと考えておきましょう。

1つ目の印紙税ですが、具体的な金額は契約金額によって変わります。

| 500万円から1,000万円以下 | 1万円 |

| 1,000万円から5,000万円以下 | 2万円 |

| 5,000万円から1億円以下 | 6万円 |

| 1億円から5億円以下 | 10万円 |

このように、契約金額が大きくなるほど印紙税の金額も大きくなります。

契約金額をチェックし、印紙税がいくら必要になるかも調べておきましょう。

次に登録免許税ですが、所有権の変更のために必要となる税金です。

金額の求め方ですが、以下の式を利用します。

固定資産税評価額×2%

各不動産それぞれ、固定資産税評価額が設定されますが、その額に2%をかけることで登録免許税が計算できます。

これら2つの税金に加え、不動産の売却で利益が出れば譲渡所得税も支払うことになります。

税金をできるだけ抑えるためにも、やはり3,000万円の特別控除を活用することが推奨されます。

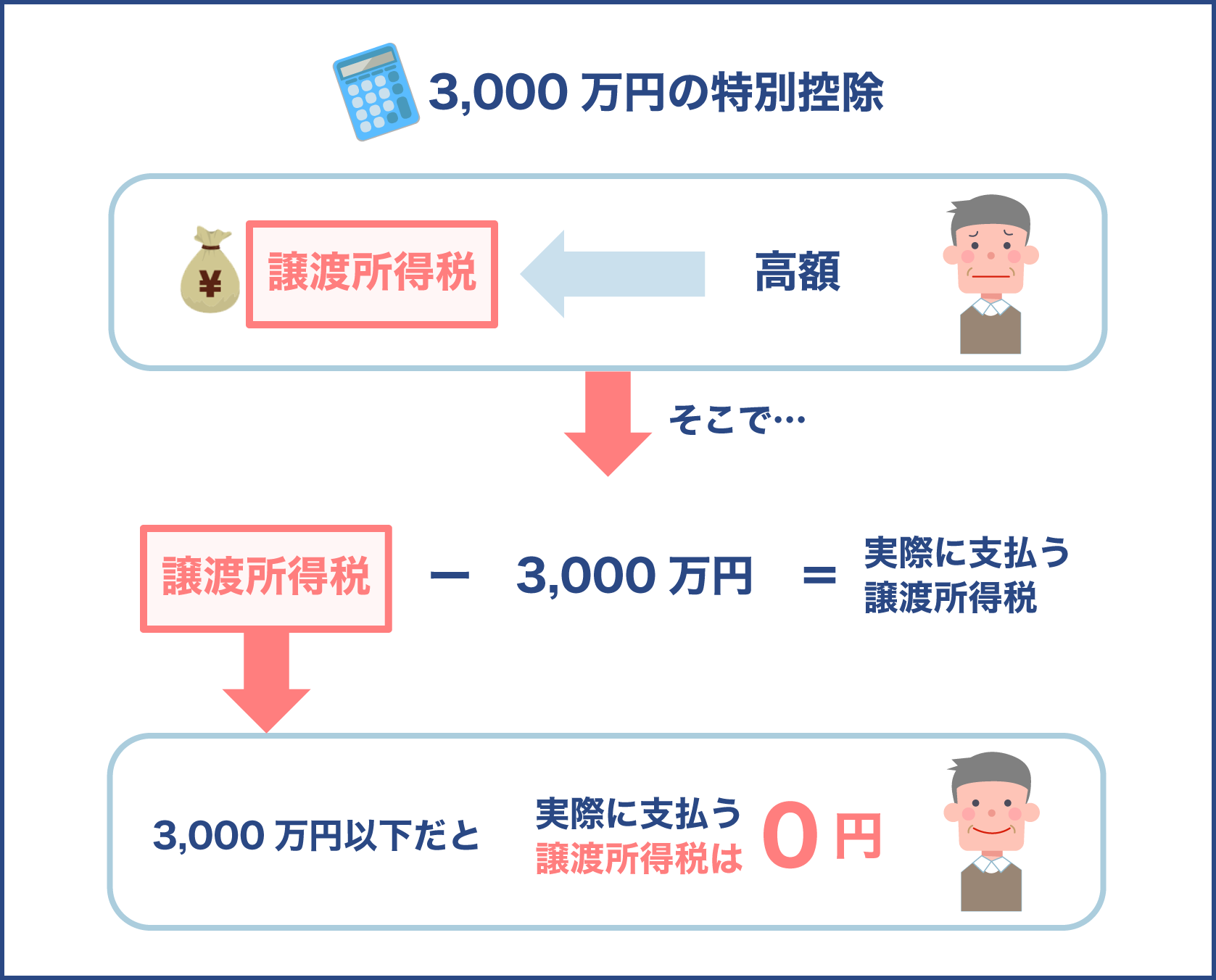

3,000万円の特別控除とは?

ここからは3,000万円の特別控除について、その制度内容を詳しく解説します。

不動産を売却し利益が出た場合に、譲渡所得税が発生するというのは既に紹介しました。

譲渡所得税は金額が大きくなりがちで、マイホームを売却したいと考えている人でも、譲渡所得税の問題から売却を決断できないというケースが出てしまう可能性があります。

こうした事態を防ぐために国は特別控除の制度を設けることで、マイホームの売却をしやすくしようと考えました。

そこで生まれたのが3,000万円の特別控除で、この制度を活用すると発生した譲渡所得税のうち、3,000万円までが控除されます。

譲渡所得税が3,000万円以内であれば、3,000万円の特別控除を活用することで譲渡所得税の支払いが0になるのです。

これは非常にお得な制度だと言えます。

数百万、場合によっては数千万にもなる譲渡所得税が控除されるというのは節税効果としては絶大です。

ちなみにこの制度の正式名称は、居住用財産を譲渡した場合の3,000万円の特別控除の特例となります。

長い名称なので一般的には3,000万円の特別控除と略して呼ばれています。

3,000万円の特別控除を利用するための適用要件について

非常にお得な3,000万円の特別控除ですが、すべてのマイホームの売却で利用できるわけではありません。

あらかじめ定められている適用要件を満たしている必要があります。

ここではその適用要件について1つ1つ見ていきましょう。

非常に長くなりますが、国税庁が定めた以下の適用要件を満たさなければ3,000万円の特別控除は利用できません。

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること

- 以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまること

1.その敷地の譲渡契約が家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

2.家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと - 売った年の前年及び前々年に3,000万円の特別控除、又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

(被相続人の居住用財産に係る譲渡所得の特別控除の特例によって3,000万円の特別控除を利用している場合は除く) - 売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと

- 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 売手と買手が、親子や夫婦など特別な関係でないこと

(生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含む)

マイホームの売却で3,000万円の特別控除を利用するためには、これらの適用要件を満たしているかを確認することも大切です。

しっかり確認しておかないと使えると思っていた特別控除が使えず、計画が大きく狂ってしまう可能性があります。

名義を複数人で共有している場合はどうなる?

たとえば家を夫婦で共有名義としている場合など、必ずしも家や土地を1人の名義で所有しているとは限りません。

家が共有名義となっている時に3,000万円の特別控除はどういう扱いになるのでしょうか。

結論から言うと、共有名義の場合は共有している人それぞれが3,000万円の控除を受けられます。

夫婦で共有しているとすれば、家をはじめ土地を売った時に受け取る利益はそれぞれの持ち分によって決定されます。

そしてこの持ち分ごとに出た利益で夫と妻それぞれに3,000万円の特別控除が適用されます。

そのため共有名義であっても基本的なことは変わりません。

申請をして適用が認められれば譲渡所得税から最大3,000万円が控除されるのです。

適用が除外されるケース

3,000万円の特別控除が適用される要件を見てきましたが、逆に適用が除外されるケースというのもあります。

それが以下のような場合です。

- 3,000万円の特別控除を受けることだけを目的として入居したと認められる家屋

- 居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋

- 別荘などのように主として趣味、娯楽又は保養のために所有する家屋

これらに該当する家は3,000万円の特別控除を利用できません。

譲渡所得税が発生した場合は、控除もされませんから全額を支払う形になります。

ただ、1つ1つの条件を見てもわかるように、マイホームとして暮らしていた家を売るなら適用除外のケースに該当するケースは多くありません。

制度を悪用するために購入・売却した場合や、マイホームと呼べない家を売る時まで特別控除が適用されないように、適用除外となる条件を定めています。

適用要件を満たしているか、適用が除外されるケースに該当しないかチェックすることが大切ですね

お得な制度ですが、適用されるかを見極め、そのうえで必要な手続きを行なわなければいけません

3,000万円の特別控除を受けるための手続き

3,000万円の特別控除は要件を満たしていれば自動で適用されるわけではありません。

自身で手続きをしなければ適用されないのです。

ここからは3,000万円の特別控除を受けるために必要な手続きについて解説します。

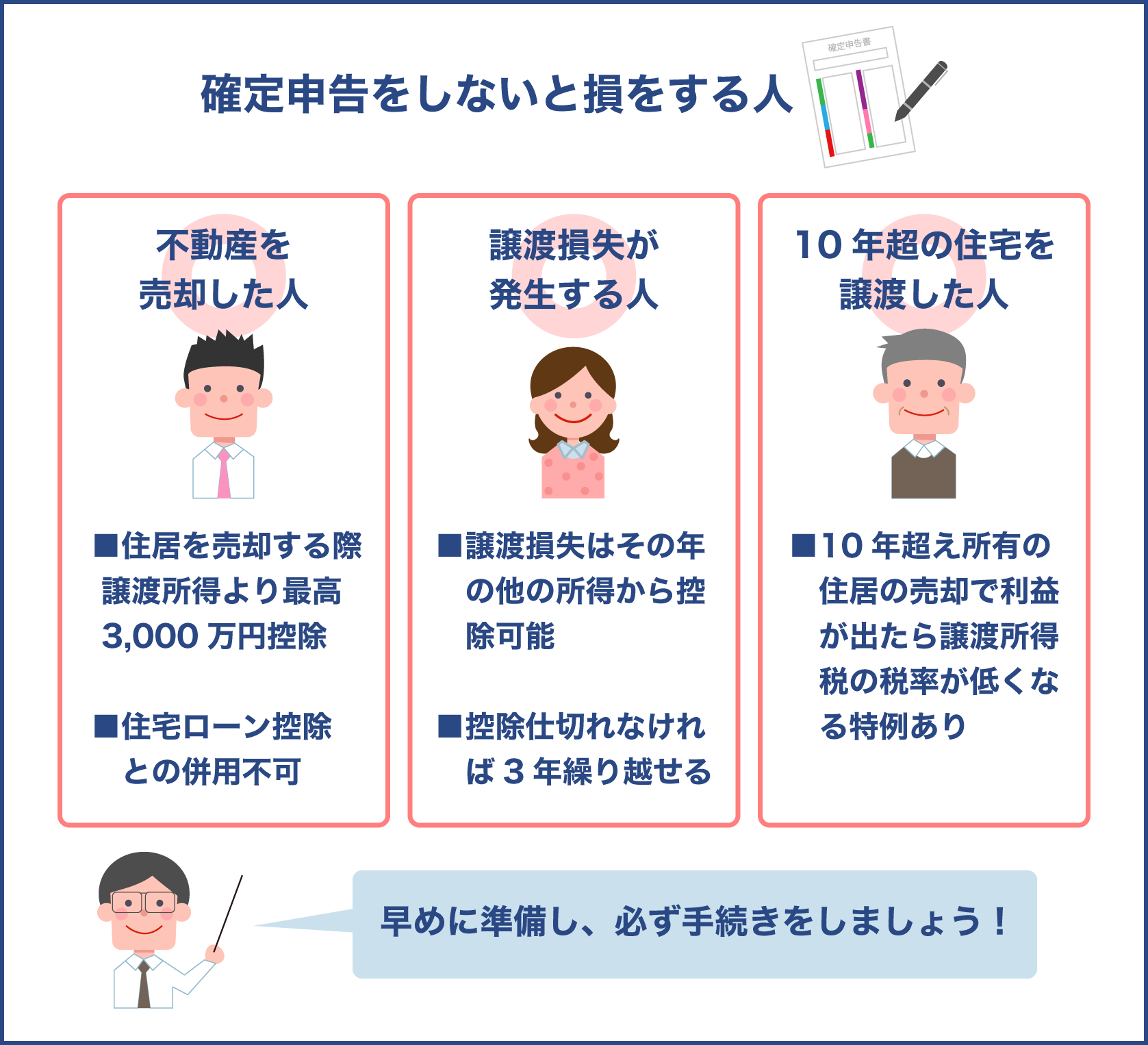

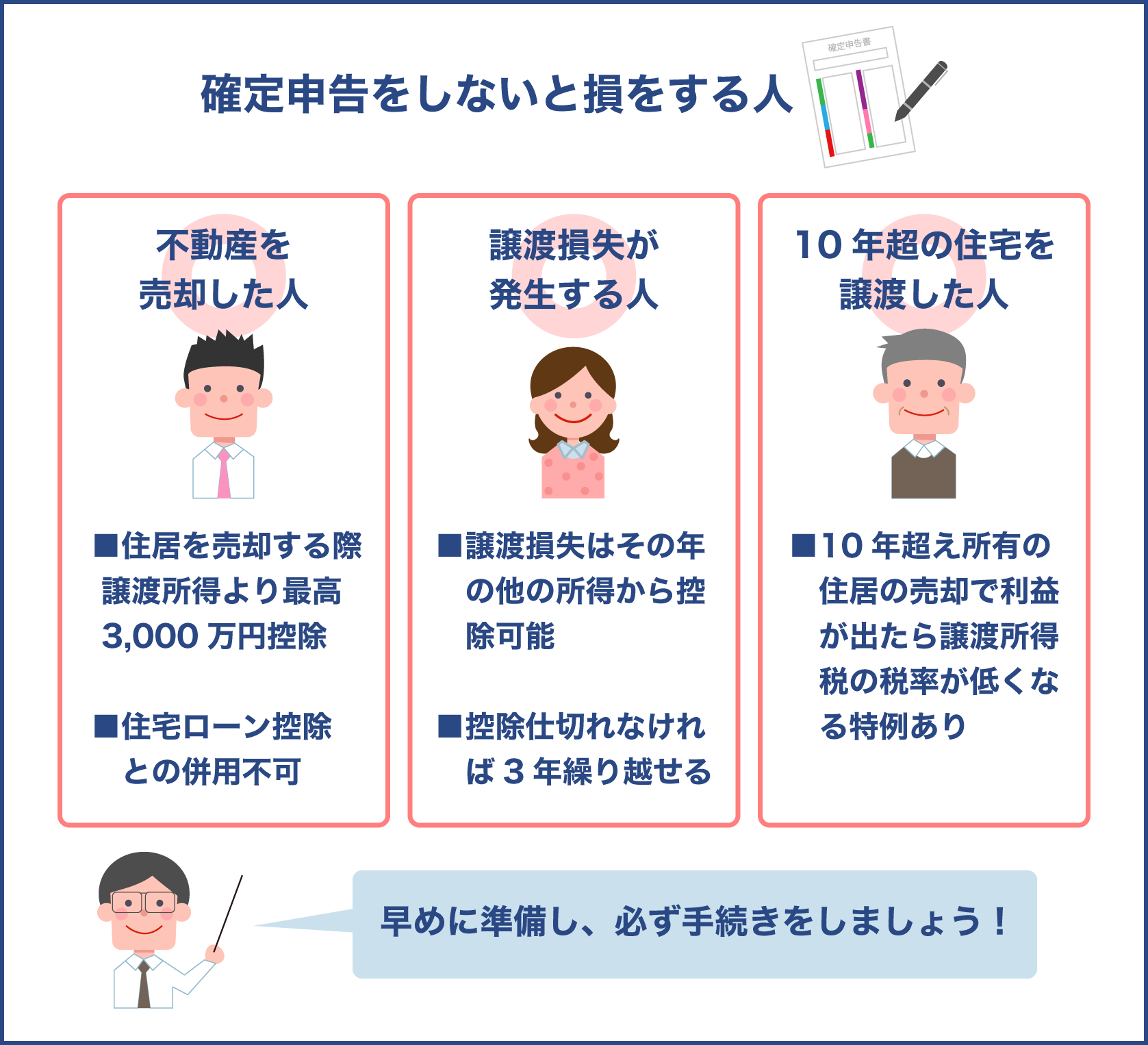

3,000万円の特別控除を受けるには確定申告をしなければいけません。

自営業の方などで、以前から確定申告をしているというならそれほど問題ないかもしれませんが、サラリーマンの方などは確定申告の経験がないことがほとんどです。

確定申告のやり方も含め、手続きの流れをしっかり把握しておくことが大切です。

なぜ確定申告が必要かというと、譲渡所得税は分離課税に該当するからです。

分離課税は給料などとは分けて考える必要があり、確定申告が必要となります。

そのためサラリーマンの方などであってもマイホームを売却し、3,000万円の特別控除を受けるには確定申告を行なうことになります。

確定申告時に必要な書類

マイホームを売却して3,000万円の特別控除を受ける場合、家を売った翌年の2月16日から3月15日までの間に確定申告を済ませないといけません。

この時、確定申告書とは別に下記の書類が必要となります。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書 土地・建物用)

- 住民票の写し(家の売却日から2ヶ月経過後に発行されたもの)

通常の確定申告書に加え、これらの書類も併せて提出し、申請することで3,000万円の特別控除が受けられます。

もちろん適用要件を満たしていることが前提です。

住民票の写しは役所で申請すればすぐに発行してもらえるため特に問題ないでしょう。

譲渡所得の内訳書ですが、こちらは作成に専門的な知識も必要で私達がいきなり書くのは非常に困難です。

一般的には税理士さんにお願いして代行してもらうことが多いようです。

自分で調べて作成できるという方はそれでも構いませんが、不安のある方はまず税理士さんに相談してみましょう。

確定申告自体が初めてという場合、確定申告も含めて税理士さんに相談することでスムーズに手続きを進められます。

書類に不備があったり、確定申告が正しくできないと3,000万円の特別控除が受けられない場合も考えられます。

失敗しないためにも、事前にプロに依頼するなど準備を怠らないようにしましょう。

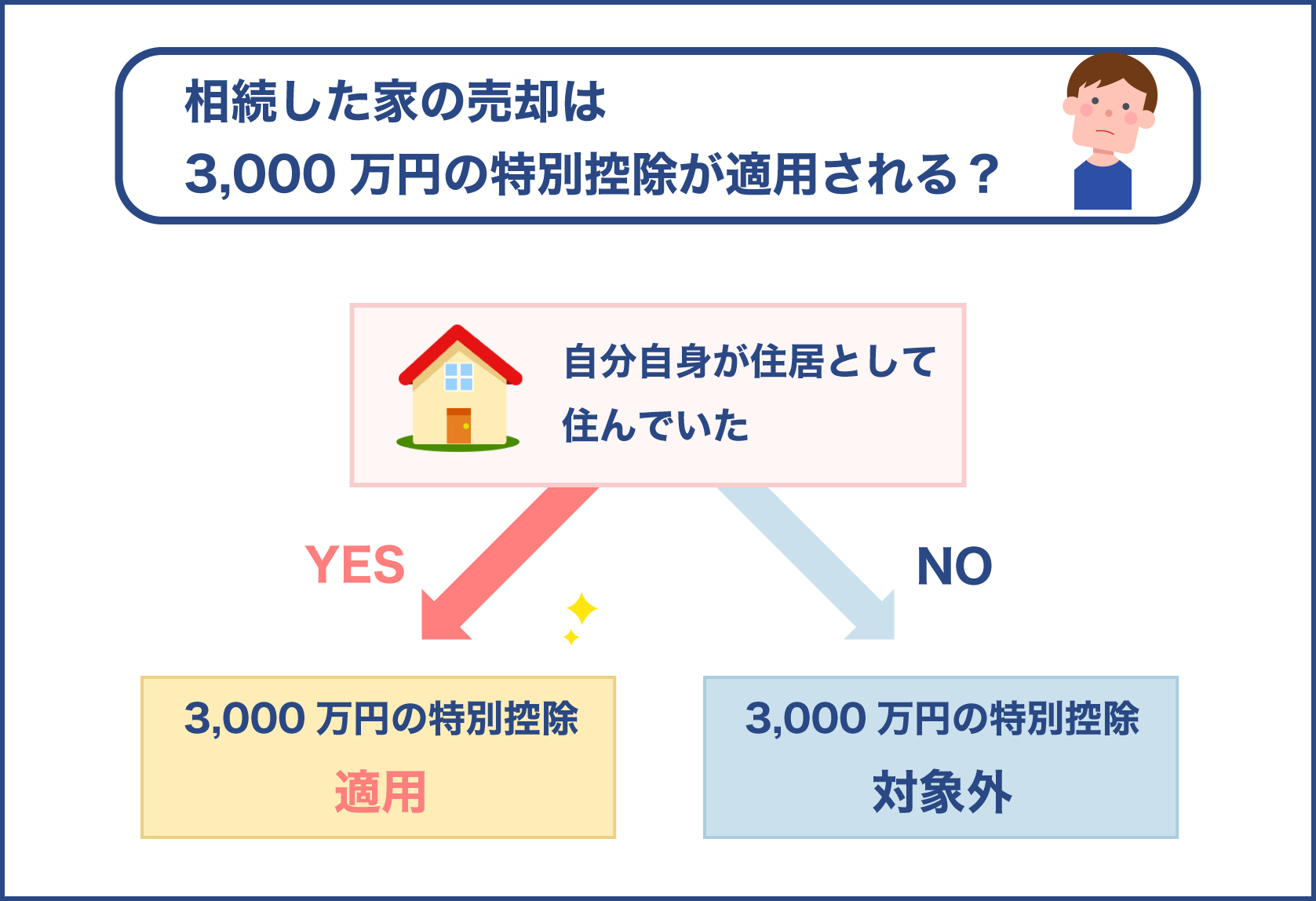

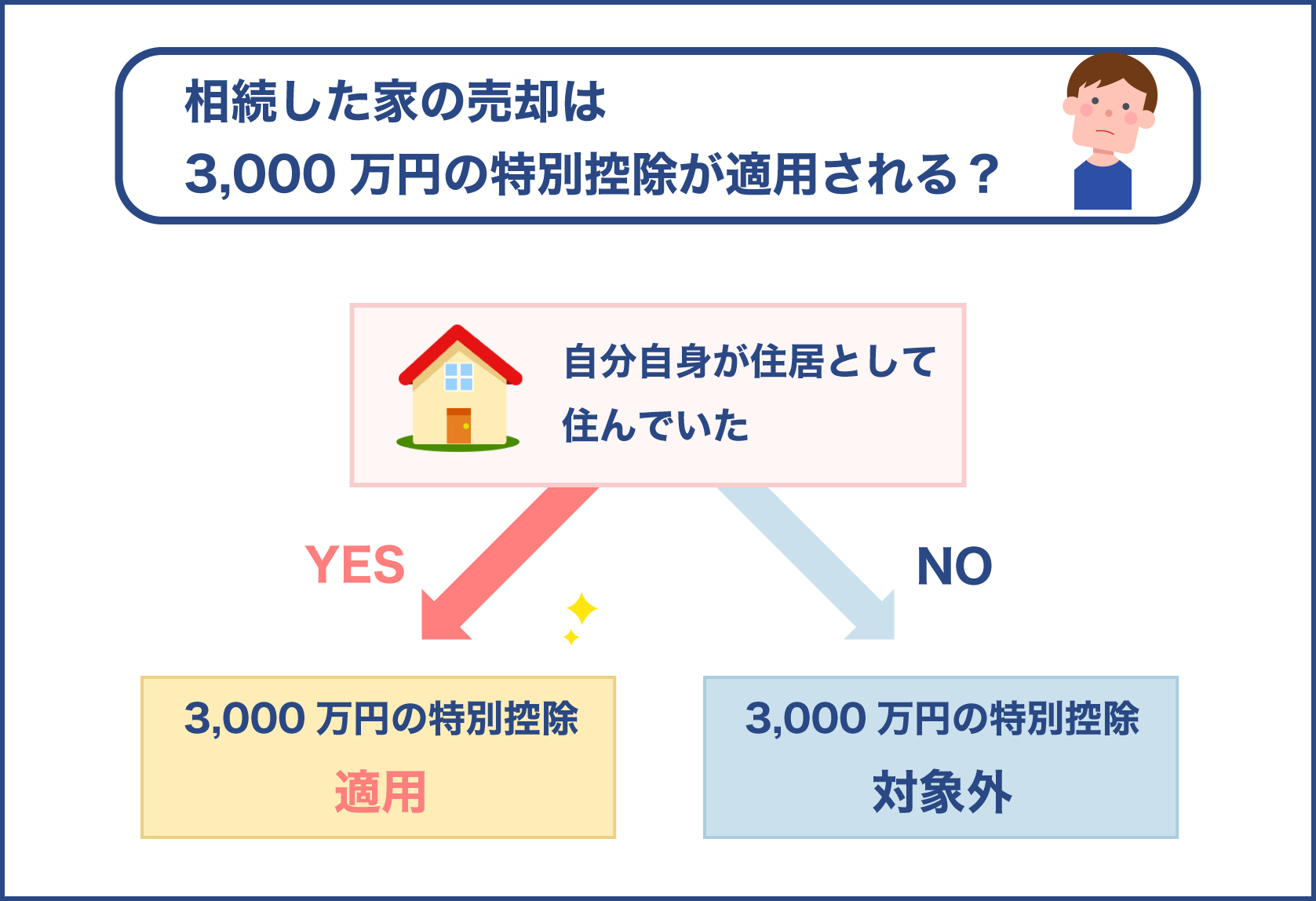

家を相続し売る場合にも3,000万円の特別控除は適用されるのか?

家を売るケースというのは、自分の持っているマイホームだけとは限りません。

場合によっては相続によって受け継いだ家を売るというケースも出てきます。

では相続によって入手した家を売る場合も3,000万円の特別控除は適用されるのかが気になります。

実は3,000万円の特別控除というのは、適用要件を見てもわかるように自分自身がマイホームとして使っていた家が対象です。

つまり相続した家は基本的に対象となりません。

自分が住んでいた家ではなく、被相続人の家だからです。

3,000万円の特別控除はあくまでも自分が暮らしていた、居住用として使っていた家が対象であり、それ以外の家屋は対象とならないと考えておきましょう。

ただし、相続した家を売る時にはまた別な控除が利用できます。

中身も3,000万円の特別控除とほぼ同じで、最大3,000万円までが控除されます。

ややこしい部分もありますが、相続した場合に受けられる控除についても覚えておきましょう。

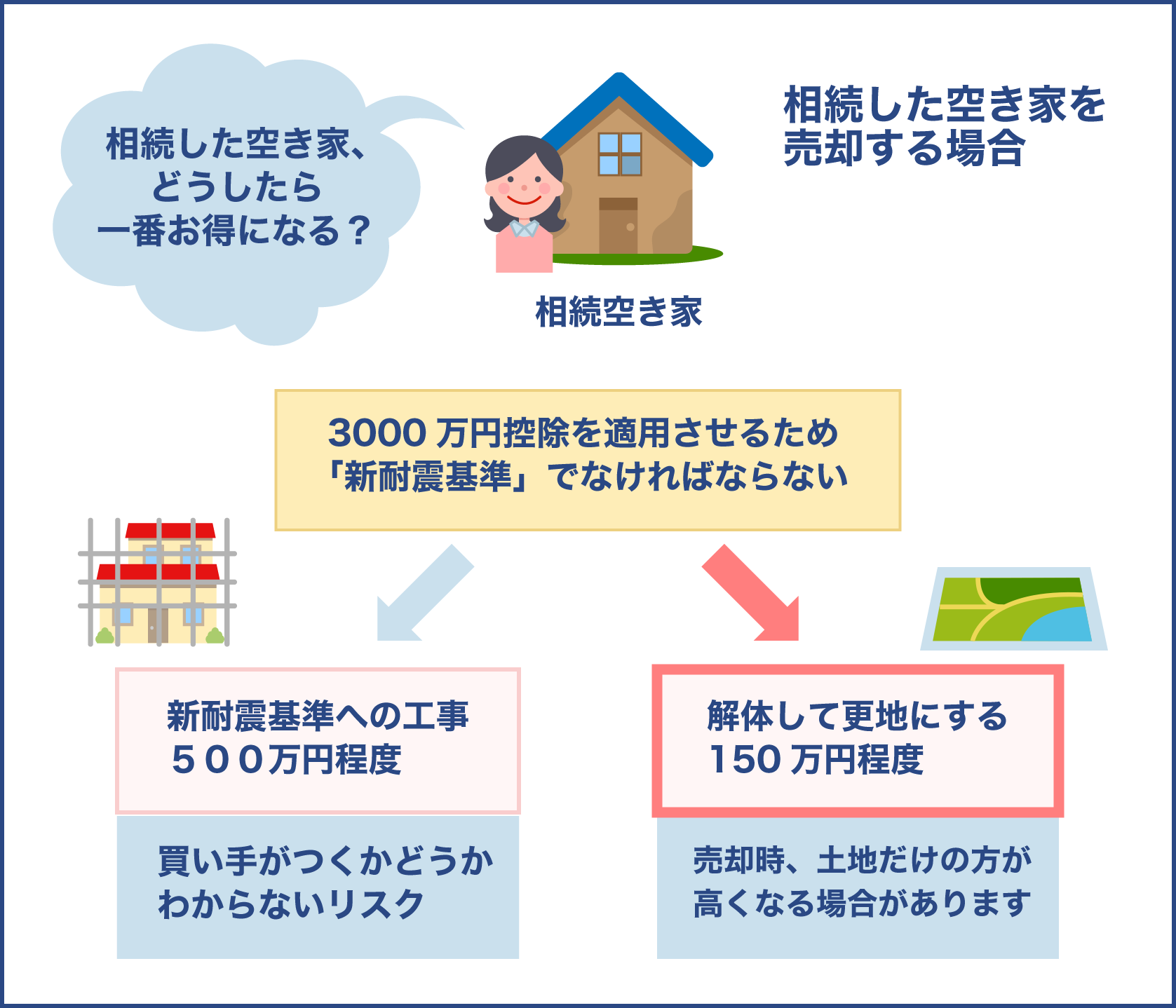

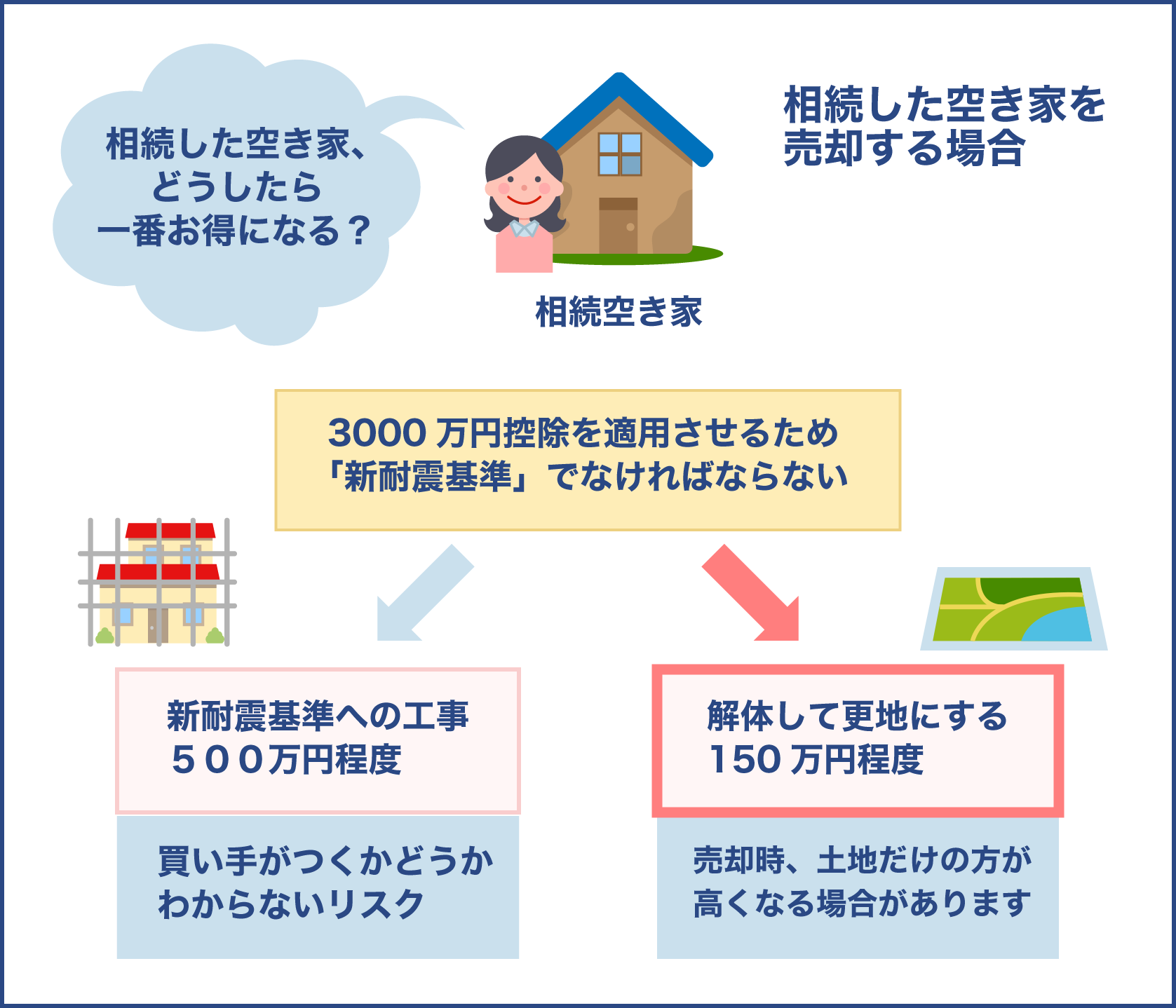

被相続人の居住用財産(空き家)を売ったときの特例

上記で紹介した家を相続した場合に利用できる控除というのが、この被相続人の居住用財産(空き家)を売ったときの特例です。

相続、もしくは遺贈によって取得した被相続人居住用家屋又は被相続人居住用家屋の敷地等を売った際に、要件を満たしていれば最大で3,000万円まで控除可能となります。

要件を満たせば3,000万円控除されるという点だけを見れば、これまで紹介してきた3,000万円の特別控除とほぼ同じであることがわかります。

この特例があるため、実質的には相続で入手した家も高い節税効果が期待できます。

被相続人の居住用財産(空き家)を売ったときの特例には期限が設けられていて、平成28年4月1日から、令和5年12月31日までの間に売ることと決まっています。

この期限内に売らなければ控除も適用されません。

また、3,000万円の特別控除と同じように適用要件が定められていて、要件を満たしていなければなりません。

国としては空き家を放置されるのは景観の悪化、治安の悪化などから避けたいと考えています。

しかしながら相続によって手に入れた空き家を売るのに多額の税金が発生すると、売らずに空き家として放置するという方が増えてしまいます。

そこでこの特例を作り、税金を控除することで空き家が放置されることを防ごうとしています。

最大3,000万円まで控除されるということで、非常にお得で節税効果の高い特例です。

適用要件を満たしているか確認し、利用できるなら積極的に利用しましょう。

相続した家を売る時は別な特例が用意されているんですね

こちらも最大3,000万円の控除が受けられ非常に効果的です

どちらの特例を使えるのか確認することが大事ですね

2つの特例の違いや、適用要件などを把握しておきましょう

特例の対象となる家はどんな家?

ここからは被相続人の居住用財産(空き家)を売ったときの特例の対象となる家について見ていきます。

相続した家がすべて特例の対象となるわけではないので注意しましょう。

特例の対象となる家のことを、被相続人居住用家屋と呼ぶのですが、被相続人居住用家屋とはどんな家なのかを解説します。

- 相続の開始の直前において被相続人の居住の用に供されていた家屋であること

- 昭和56年5月31日以前に建てられた家屋であること

- 区分所有建物登記がされている建物でない

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

以上です。

これらの条件を満たす家が特例の対象となります。

注意したいのは家が建てられた時期と、相続の開始直前まで被相続人以外に居住をしていた人がいないことという部分でしょう。

昭和56年5月31日以前に建てられた家屋であることということで、それ以降に建てられた家屋は対象になりません。

比較的新しい家は対象外ということになります。

これは空き家問題を解決するためという特例の意図を考慮すると、新しい家は倒壊のリスクなども少なく、税金を控除するほどでもないということではないでしょうか。

相続の開始直前まで被相続人以外に居住をしていた人がいないことという点に関しても同じようなことが言えます。

これはつまり、被相続人が生前1人で家に住んでいたという場合のみ特例の対象となるという意味です。

たとえば被相続人以外にその妻や子など、家に住んでいる人がいた場合、その人が住み続ければ空き家になることはありません。

空き家にならない家であれば特例も適用されないという形です。

この特例はあくまでも空き家対策の一環ですので、空き家にならないであろう家は対象外となってしまいます。

これらの点には注意しておきましょう。

被相続人が生前老人ホームなど施設に入居している場合

家は手放さずに持っていたものの、被相続人が老人ホームに入居して生活していたというケースも珍しくありません。

この場合に被相続人の居住用財産(空き家)を売ったときの特例は使えるのでしょうか?

被相続人が住んでいた家であることが条件の1つですが、老人ホームに入居しているなら住んでいなかったということになってしまいます。

実はこのケースでも要件を満たしていれば特例を利用、つまり控除を受けられます。

その要件が以下のようなものです。

- 被相続人が介護保険法に規定する要介護認定等を受け、相続開始の直前まで老人ホーム等に入所していたこと

- 被相続人が老人ホーム等に入所したときから相続の開始直前まで、その家屋について被相続人による一定の使用がなされ、かつ、事業の用・貸付の用または被相続人以外の居住の用に供されていないこと

これら2つの要件を満たしていれば、被相続人が最終的に老人ホームに入居し亡くなった場合でも控除の対象となります。

さまざまな条件や要件があるため複雑ですが、家を相続することになったら節税のためにもどのような特例があるかチェックすることが大切です。

被相続人の居住用財産(空き家)を売ったときの特例の適用要件

では次に特例を受けるための条件となる、適用要件について見ていきましょう。

計7つの適用要件が定められています。

- 売った人が相続又は遺贈により、被相続人居住用家屋及び、被相続人居住用家屋の敷地等を取得したこと

- 次の1、または2に該当する売却を行ったこと

1.相続又は遺贈により取得した被相続人居住用家屋を売るか、被相続人居住用家屋とともに被相続人居住用家屋の敷地等を売ること

2.続又は遺贈により取得した被相続人居住用家屋の全部の取壊し等をした後に被相続人居住用家屋の敷地等を売ること - 相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること

- 売却代金が1億円以下であること

- 売った家屋や敷地等について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除など、他の特例の適用を受けていないこと

- 同一の被相続人から相続又は遺贈により取得した被相続人居住用家屋又は被相続人居住用家屋の敷地等について、この特例の適用を受けていないこと

- 親子や夫婦など特別の関係がある人に対して売ったものでないこと

これらの適用要件を満たしていれば、特例の対象となり最大3,000万円の控除が受けられます。

3,000万円の特別控除と同じく、さまざまな適用要件が国税庁によって定められています。

売ろうとしている家が適用要件を満たしているか、しっかりとチェックしておきましょう。

被相続人の居住用財産(空き家)を売ったときの特例を受けるための手続き

最後に、特例を受けるための手続きについて見ていきます。

3,000万円の特別控除と同じく、必要書類を用意したうえで確定申告を行なうというのが大まかな流れです。

ポイントはどのような書類が必要になるかですが、下記にまとめます。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書 土地・建物用)

- 売った資産の所在地を管轄する市区町村長から交付を受けた被相続人居住用家屋等確認書

- 売った資産の登記事項証明書等で次の3つの事項を明らかにするもの

1.売った人が被相続人居住用家屋及び被相続人居住用家屋の敷地等を被相続人から相続又は遺贈により取得したこと

2.被相続人居住用家屋が昭和56年5月31日以前に建築されたこと

3.被相続人居住用家屋が区分所有建物登記がされている建物でないこと - 耐震基準適合証明書又は建設住宅性能評価書の写し

- 売買契約書の写し

これらの書類が確定申告時に必要になります。

書類がないと適用要件を満たしていることが証明できなかったりして、控除を受けられなくなります。

普段使わない書類ばかりで用意するのもなかなか大変ですが、特例の申請をするなら必ず用意しなければなりません。

3,000万円の特別控除でもそうでしたが、こうした書類の作成、準備などは税理士に相談するのも良い方法です。

特に1から作成しなければいけない書類、たとえば譲渡所得の内訳書などは作成に専門的な知識が必要です。

相続することが決まってから自分で勉強して作るというのは現実的ではありません。

スムーズに手続きを行なうためにも、税理士に相談し作成してもらうのが確実な方法です。

3,000万円の特別控除と併用できる制度

話を3,000万円の特別控除に戻します。

この特例を使えば最大3,000万円まで譲渡所得税が控除されるわけですが、他にも同時に使える制度が用意されています。

それが10年超所有軽減税率の特例です。

10年を超えて所有している家を売却した場合に、利益が出ると譲渡所得税の税率を低く抑えてくれるという制度です。

具体的には所得税の税率が10.21%に、住民税の税率が4%になります。

合計すると14.21%という税率になります。

ただしこれには条件があり、課税対象となる譲渡所得のうち、6,000万円までの部分のみ対象です。

6,000万円を超える部分に関して税率は本来の数字で計算されます。

いずれにしても税率が低く抑えられるということで節税効果が期待でき、さらに3,000万円の特別控除と併用できます。

2つとも活用することで税金を最小限に抑えられるのです。

基本的な条件は売る家を10年超所有していることです。

条件としてもシンプルですので、利用できるかどうかの判断もしやすいでしょう。

10年超所有軽減税率の特例を受けるための手続き

これまで紹介した特例がそうだったように、10年超所有軽減税率の特例も確定申告が手続きとして必要になります。

3,000万円の特別控除と併用するなら、いずれにしても確定申告が必要になるので手間が増えるということは特にありません。

書類として譲渡所得の内訳書が必要になりますが、この書類も3,000万円の特別控除を受けるために用意することになります。

追加で必要となる書類としては、売った家や土地の登記事項証明書が挙げられます。

この特例も利用する場合は、登記事項証明書も忘れずに用意しておきましょう。

これらの書類を用意し、確定申告を行えば特例への申請が可能です。

問題なければ適用となり、税率が低く抑えらます。

復数の特例を併用することでより高い節税効果が見込めますね

自分で申請しなければ控除も受けられませんので、準備を整え必要な手続きを行いましょう

3,000万円の特別控除とはなにか、どうやって手続きを行なうのかを中心に、家を売却した時の節税対策を紹介してきました。

相続した時も含め、マイホームを売って利益が出ると税金を支払うことになります。

多額の税金を納めることになり、売却を躊躇してしまうこともあるのですが、ここで紹介したような特例・制度を活用することで課税額を大きく下げることも可能です。

特に3,000万円の特別控除は最大3,000万円が控除されると非常に効果の大きい制度です。

さらに10年超所有軽減税率の特例も併用すれば税率を下げることができるなど、知っているかどうかで結果が大きく変わる内容となっています。

どのような特例・制度があるのかを把握し、同時に手続きの方法なども把握しましょう。

これらの特例を上手に使いこなすことで結果も大きく変わります。