親の土地を相続する時、買った土地を売る時、不動産の売り買いには色んな税金がかかってきます。

不動産を売ると、どんな税金がかかるのか知らなければ、無駄なお金を支払うかも!

自分にとって最適な方法を知った上で売却するほうが、節税もできますよ。

また、不動産の売るとどんな形で行っても税金は必ず必要になってきますが、税金の中に節税できるケースが存在します。

どんな税金がかかり、どのような内容のものがあるのかを知らずに取引を行うと、手元に残るお金が少ないケースもあります。

どんな税金がかかってくるのか知りたいです…!

今回のコンテンツでは、相続した親の土地を売る時にかかってくる税金と税制優遇などを学びながら、成功に導くポイントをお教えていたします。

目次

不動産を売る際にどんな税金が必要?

親から相続した土地を兄弟で平等に分割し、相続するのは難しいですよね。

家が何軒も立てられるようなかなり広い土地であれば、平等に分けたとしても各々で活用ができます。

ところが、通常の広さ分の1軒家を半分に分けた所で、狭い土地に区切られてしまい活用できません。

使いにくい土地を売りに出しても、需要がない土地は売れ残る可能性もあります。

分割すると利用しにくい土地は、売って現金化すると家族で分けやすいので、後にトラブルに発展しにくいと言えます。

しかし、売った金額がそのまま全て手元に残るわけではありません。

仲介業者に買い手を探してもらうために仲介手数料を支払ったり、建物が古いので取り壊して更地に変えたり、そして税金がかかったりと何かと手元から出ていくお金もあります。

実は、この支払うべき税金の中には、ある一定の条件をクリアすることで減額されたり、支払わなくてもよかったりする場合があります。

どんなことにも言えますが、知らなければ損をすることもありますので、まずは相続した不動産物件を売るときに、課税される色んな税金を解説いたします。

印紙税

印紙税

印紙税と言うのは、不動産の売り買いだけに限らず経済的な取引の中で契約書、並びに領収書などの文書を作成した際は、印紙税法に基づきその文書に課税される税金のことを表します。

全ての取引が課税対象にはならず、印紙税法別表第1にある20種類の文章のみが対象です。対象にならない物については、非課税文書と呼ばれています。

20種類の文章の中でも今回の記事に関係がある文書について、国税庁の印紙税額の表を参考にご覧ください。

文書の種類は以下になります。

- 不動産などの譲渡に関する契約書

- 地上権または、土地の賃貸権の設定または譲渡に関する契約書

- 消費貸借に関する契約書

- 運送に関する契約書

印紙税額(1通または1冊につき)

| 契約する金額が記載されている場合 | |

|---|---|

| 50万円以下 | 200円 |

| 50万円を超え 100万円以下 | 500円 |

| 100万円を超え 500万円以下 | 1,000円 |

| 500万円を超え 500万円以下 | 5,000円 |

| 1,000万円を超え 1,000万円以下 | 10,000円 |

| 5,000万円を超え 1億円以下 | 30,000円 |

| 1億円を超え 5億円以下 | 60,000円 |

| 5億円を超え 10億円以下 | 160,000円 |

| 10億円を超え 50億円以下 | 320,000円 |

| 50億円を超える | 48万円 |

| 契約した金額の記載のない場合 | 200円 |

非課税文書

非課税文書というのは、記載された契約した金額が1万円未満の文書のことですが、不動産は記載された契約金が1万円未満であっても非課税文書の対象とはなりません。

また、上記表については平成26年4月1日~令和4年3月31日までに不動産の譲渡にかかわる契約書に適応しています。

譲渡所得課税

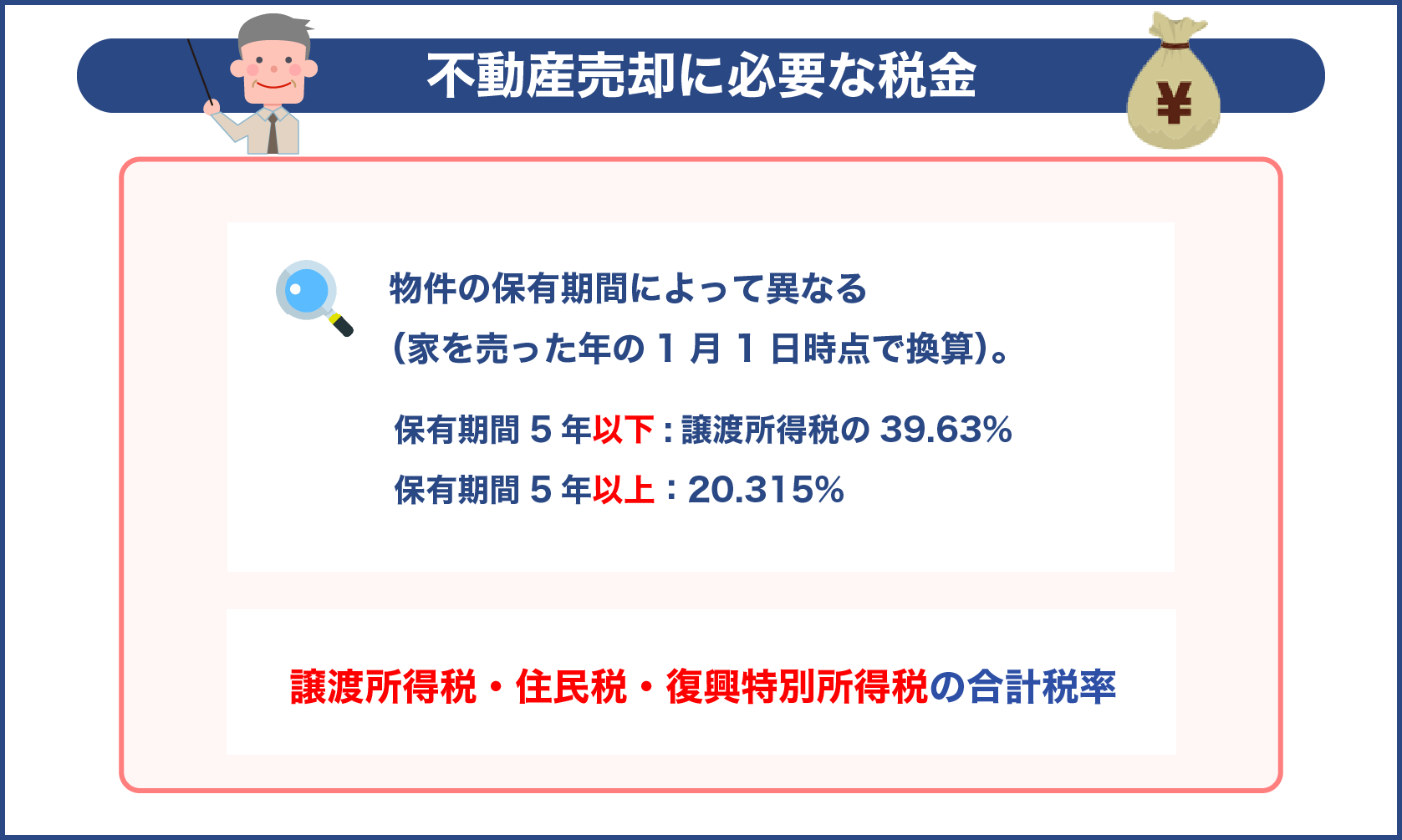

個人保有する不動産物件を売ると生じる売却益は、譲渡所得に該当することになり譲渡所得課税と呼ばれる税金が課税されてきます。

その税金の中には住民税・所得税・復興特別所得税の税金がかかってきます。

譲渡所得税は不動産を売る際にかかる税金の中でも、税の計算が難しく、年数で税率に変化が表れます。

譲渡所得税は、全ての不動産での取引で得た所得に対してかかりません。

不動産物件を売って得た金額と、購入した金額より安くなる時や、不動産売却で損をすれば課税対象となりません。

と言うことは、譲渡所得課税は利益が0だと、住民税・所得税・復興特別所得税を支払わなくて大丈夫と言うことです。

譲渡所得税を算出する計算式は以下の通りです。

- 譲渡所得=不動産売却価格-(取得費用+譲渡費用)

取得費用とは

不動産を買うときに必要となる費用

譲渡費用とは

不動産を売った費用

説明を加えると、取得費用とは不動産の買った時の価格と、購入する時に不動産会社に仲介してもらった仲介手数料・登録免許税とそれにかかった経費、契約書に貼り付けた印紙税などについても含みます。

売ることになった物件の抵当権抹消費用については含みません。

土地を保有していた方も、その土地を埋め立てた費用や、造成を行った費用、古家の解体費なども取得費用として認められます。

購入した時期が随分と昔のことで購入金額が不明の場合は売買代金の5%を所得費とでき、また建物部分については減価償却が可能です。

減価償却とは

購入した金額を使用している期間に合わせて分割し長く計上する会計処理のことを表します。

減価償却費を経費として毎年計上することで、数年間利益を抑え税金の節約につながります。

譲渡価格とは

不動産を売った金額に、固定資産税と都市計画税の清算金を付け加えています。

不動産の売却にかなり高額の金額を手にした場合は、翌年支払うべき譲渡所得は高額になります。

高額なお金を手に入れたので、全額使ってしまうと翌年の所得税などの支払いが大変になりますので注意してください。

譲渡所得税を算出した金額についても、ある条件が揃うことで控除の対象となり得ます。

その条件とは、売りたい不動産が居住するために利用している住宅であるかです。

もし現に居住している住宅であるのならば、3,000万円を引けます。

住まなくなった日から数えて3年目の年末までに売ると特例が受けられます。

譲渡所得税率が変わる

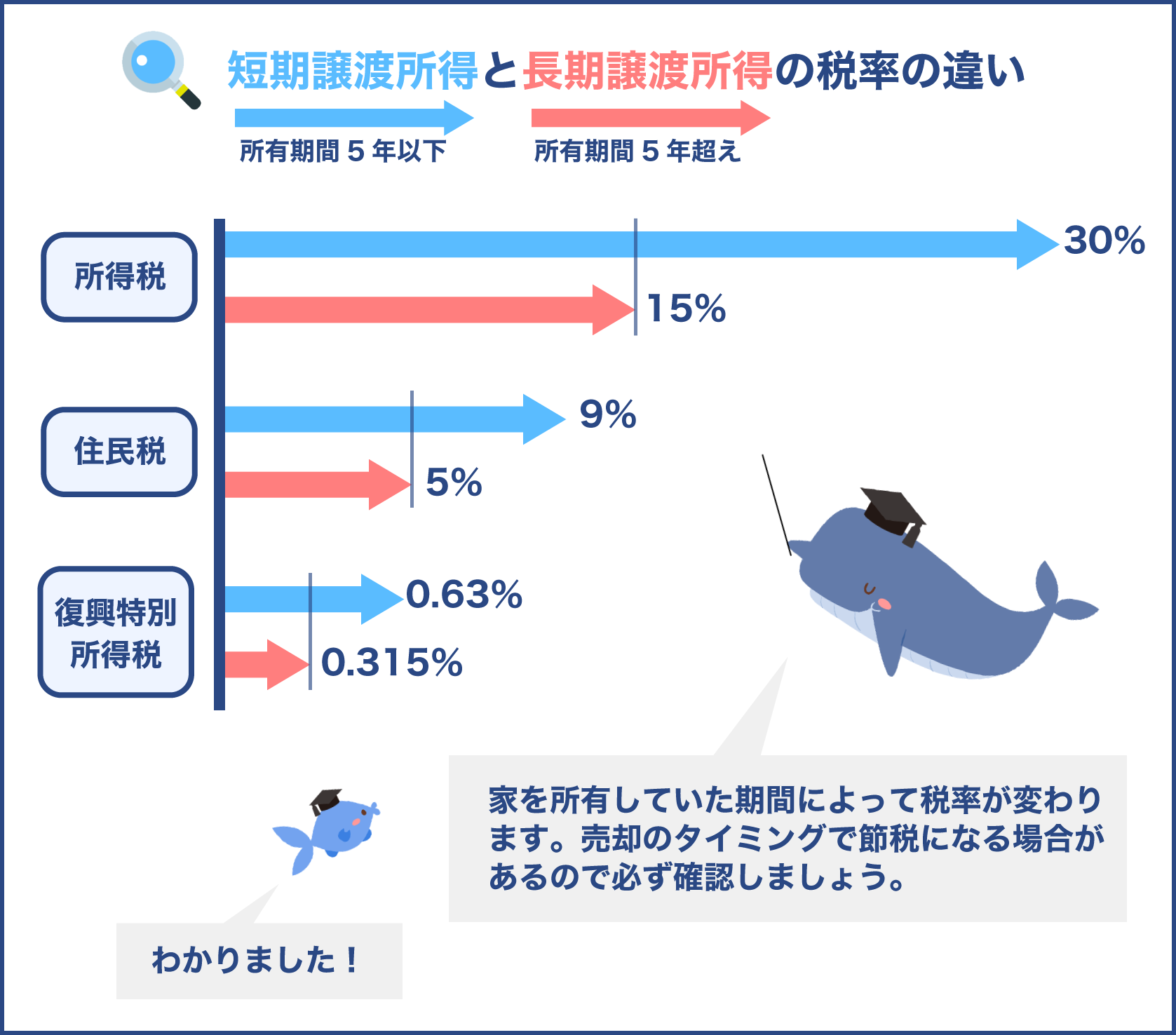

譲渡所得には、「長期譲渡所得」・「短期譲渡所得」に分けられます。

これにより、税率に変化があり条件が揃えば節税できます。

「長期譲渡所得」は、5年を超えて不動産を保有していたことを表し、5年を超えなければ「短期譲渡所得」と呼ばれます。

不動産の所有者になってから売るまでの間の期間で判定しますが、基準となる日は、売却年の元旦までを判定基準としています。

短期譲渡所得と比べると、長期譲渡所得は税率は低くなるのですが、この計算が暦通りではなく分かりにくいので、実際の数字を入れてご説明いたします。

2016年6月に不動産を購入し、5年後の2021年7月に売却した時、普通に考えた場合5年を超えたと考えますが、譲渡所得では売却年の元旦を基準として考えますので、2021年1月1日まで保有しており、この不動産は5年を超えない不動産だとして計算されます。

よって、保有していた期間は2016年6月から2021年1月1日の4年間です。

5年以上保有し、長期譲渡所得を使いたいのであれば、2022年1月1日以降に不動産を売るようにしましょう。

それぞれにかかる税率について

| 所有期間 | ||

|---|---|---|

| 長期区分 | 短期 | 長期 |

| 期間 | 5年以下 | 5年超え |

| 所得税 | 30% | 15% |

| 住民税 | 9% | 5% |

| 合計 | 39% | 20% |

※復興特別所得税(所得税×2.1%)は含まず

※親の土地を相続した場合は、不動産の所得費は被相続人の所得費を引き継ぎます。

5年を超過した長期譲渡所得計算式

- 課税譲渡所得金額×39%(所得税+住民税)=譲渡所得税額

5年以下の短期譲渡所得計算式

- 課税譲渡所得金額×20%(所得税+住民税)=譲渡所得金額

所得期間により、所得税にしても住民税にしても税率はほぼ2倍の差があります。

たった何か月か違うだけでも、支払う税金が約20%違いますので、暦上では5年経過しても直ぐに売らないことがおすすめです。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

節税対策をしたいと考えている方は、保有期間の判定部分に注意してください。

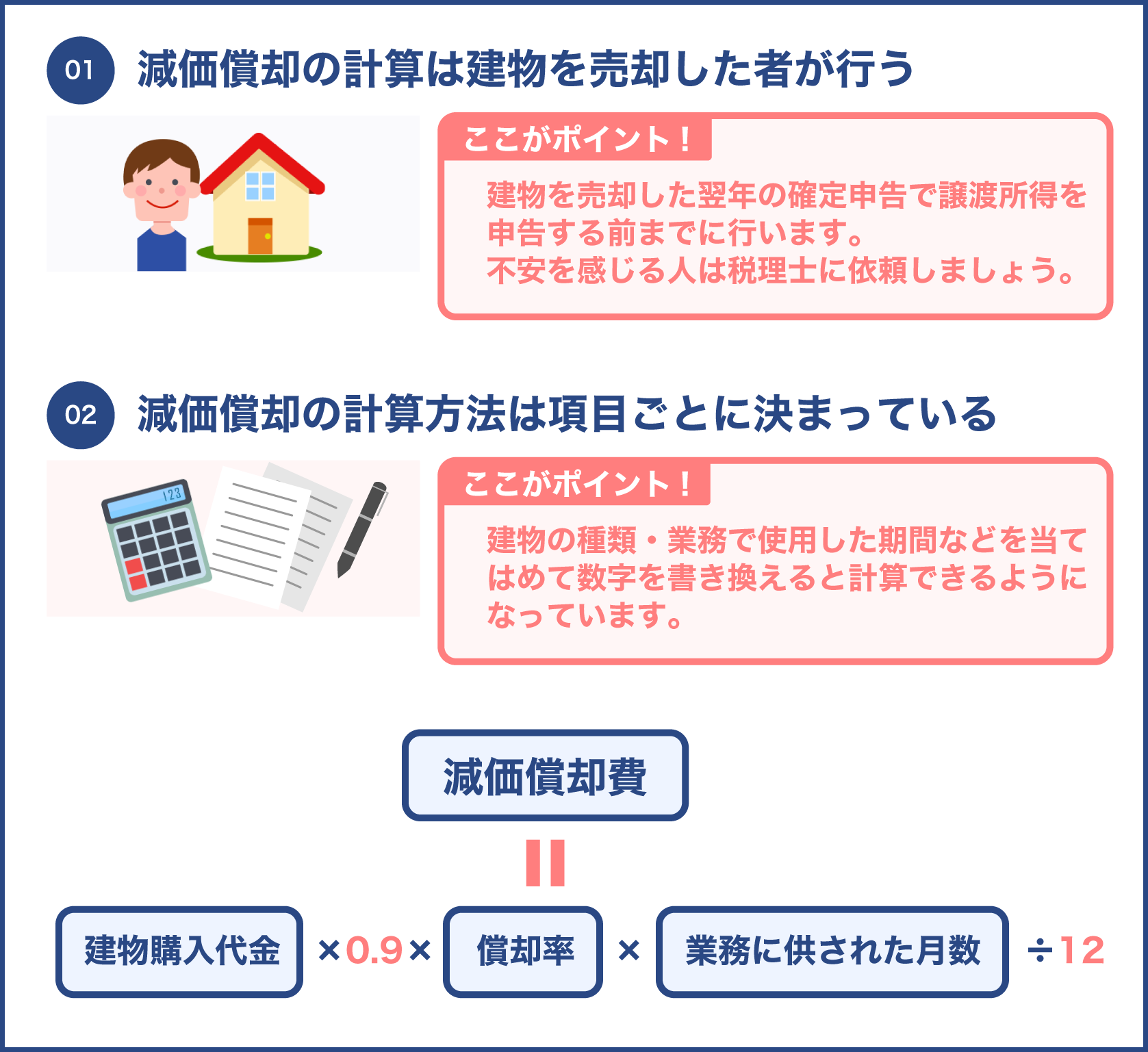

減価償却費の計算式

一戸建て・マンションを含む建物は、経年劣化から建物自体の資産価値が低くなっていきます。

居住用として使用していれば、所得費の合計金額から原価償却費として減額対象となります。土地部分に関しては経年による劣化の恐れがないため、減額焼却は適用されません。

建物の建築年数が古くなれば古くなるほど、減額償却費の金額は大きくなります。

- 減価償却費=建物の取得価格×0.9×法定耐用年数の1.5倍の年数の償却率×経過年数

上の計算式を用いて減価償却費を算出します。

この場合、経過年数の6か月以上の端数は1年とし、6か月未満は切り捨てて計算します。

建物の法定耐用年数と償却率

| 建物構造 | 耐用年数 | 償却率 |

| 木造 | 33年 | 0.031 |

| 軽量鉄骨 | 40年 | 0.025 |

| 鉄筋コンクリート | 70年 | 0.015 |

減価償却費の算出式をご紹介したが、式だけ見ていても実際の計算方法がつかめないと思いますので、数字を入れた状態でご紹介します。

築18年の木造2階建て一戸建て住宅で、5,000万円(土地3,000万円/建物2,000万円)で購入した不動産について計算します。

購入時に必要だった諸経費は200万円、譲渡した価格が4,500万円。

譲渡にかかる諸々の経費が200万円だった場合の計算式は、

- 2,000万円×0.9×0.031(償却率)×18年(経過年数)=10,044,000円

算出された減価償却費は、10,044,000円です。

次に、所得費を算出いたします。

土地を購入した金額は3,000万円、建物を購入代金が2,000万円、減価償却費は-10,044,000円、購入時にかかった経費は200万円です。

- 3,000万円+2,000万円-10,044,000円+200万円=41,956,000円

最後に、譲渡所得を算出します。

- 4,500万円-41.956.000円-200万円=1,044,000円

減価償却費の計算は以上のようになります。

冒頭でもご説明した通り、売却代金から取得費と手数料を引いた金額がマイナスで計上された場合に、利益が出ていないと判断され所得税は課税されません。

また、譲渡所得税は会社からもらうお給料などの所得とは別で計算される分離課税ですので、自分自身で確定申告を行わなければなりません。

譲渡所得税の納付について

譲渡所得税の中でも、所得税・復興特別所得税は、売却した翌年に確定申告をします。

指定の納付期限までに、所轄の税務窓口または金融機関の窓口で納付します。

- 住民税に関しては所得税・復興特別所得税の確定申告を行ったことで、自動的に課税されます。

- 譲渡所得税は、売却後すぐに支払うわけではなく、売却した次の年の6月以降年に4回に分けて支払います。

各支払い月は、6月と8月、10月、1月の末日が期限です。

所得税と住民税の支払い期日は同じではありませんので、住民税の支払いは間違えないようにしてください。

不動産を売る際に必要となる税金を安くする特例について

不動産を売ると税金がかかってくることを、お分かりいただけたと思いますが、次に税金が安くなる特例をご紹介いたします。

お願いします!

ここを抑えておくことで、親の土地を相続するとかかる税金を上手に節約しましょう。

取得費加算の特例で所得税を軽減する

取得費加算の特例とは、親から相続により譲り受けた土地と建物を一定期間内に譲渡すると、相続税額のうち一定金額を譲渡資産の取得費に加算できます。

土地や建物を相続し、相続税の課税が開始してから3年以内までに売ると、相続税額を差し引いて課税額を算出できます。

これを踏まえて、取得費加算の特例を適用した計算式は次のようになります。

- ①相続税額×②相続税課税価格の計算の基礎とし譲渡した財産の価格÷(③相続税の課税価格+④債務控除額)=取得費に加算する相続税額

表現が難しいので、何を表しているのかをご説明しますと、①の相続税額とは、特例を適用する人が該当した不動産を譲り受けるために納付した相続税額のことを表します。

②の相続課税価格の計算の基礎とし譲渡した財産の価格は、財産の相続時の相続税評価額のことを示します。

③相続税の課税価格とは、相続税申告書に記載されている金額で確認できます。

計算方法は複雑になりますが、参考のために記載します。

- 相続または遺贈で取得した財産の価格+みなし相続等で取得した財産の価格-非課税財産の価格+相続時精算課税に係る贈与財産の価格-債務及び葬式費用の額=純資産価格

- 純資産価格+相続開始前3年以内の贈与財産の価格=各人の課税価格(千円未満切り捨て)

④債務控除額とは、特例適用者が対象となる相続において、相続税の課税価格を計算した時に控除した債務および葬式費用の額のことです。

では、実際に特例を適用した計算と適用しなかった計算では、課税される税金はどのようになるか見比べてみましょう。

はい!

10年前、親が4億円で買った土地と現金1億円相続し、相続税の評価額については5億円であり、相続してから3年後に6億円で譲渡。

その際に譲渡経費は1千万円だった場合を例にして計算します。

| 相続税の土地における評価額 | 5億円 |

| 現金 | 1億円 |

| 土地を買った金額(10年前に取得) | 4億円 |

| 譲渡金額(相続から3年後) | 6億円 |

| 譲渡経費 | 1千万円 |

特例を適用しなかった場合

- 6億円-(4億円+1千万円)=1億9千万円(土地の譲渡益)

長期譲渡所得に適応するため納税額は、

- 1億9千万円×20315%=3859万8500円

特例を適用した場合の取得費は、

- 1億4千万円×5億円(5億円+1億円)1億1666万6666円

特例適用した譲渡益は

- 6億円-(4億円+1千万円+1億1666万6666円)=7333万3千円

納税額は、

- 7333万3千円×20.315%=1489万7500円(100円未満は切り捨て)

適用前は3859万8500円でしたが、特例を適用すると1489万7500円となりますので、2370万1000円も節約できたことになります。

被相続人の居住用財産を売却した際の特例

住むことを前提とした不動産は居住用財産と呼び、居住用財産を売る場合、譲渡所得で得た金額の中から控除額は最高で3,000万円です。

しかし、この場合は自宅に住んでいた場合に使えるものなので、相続した場合はこれに該当しません。

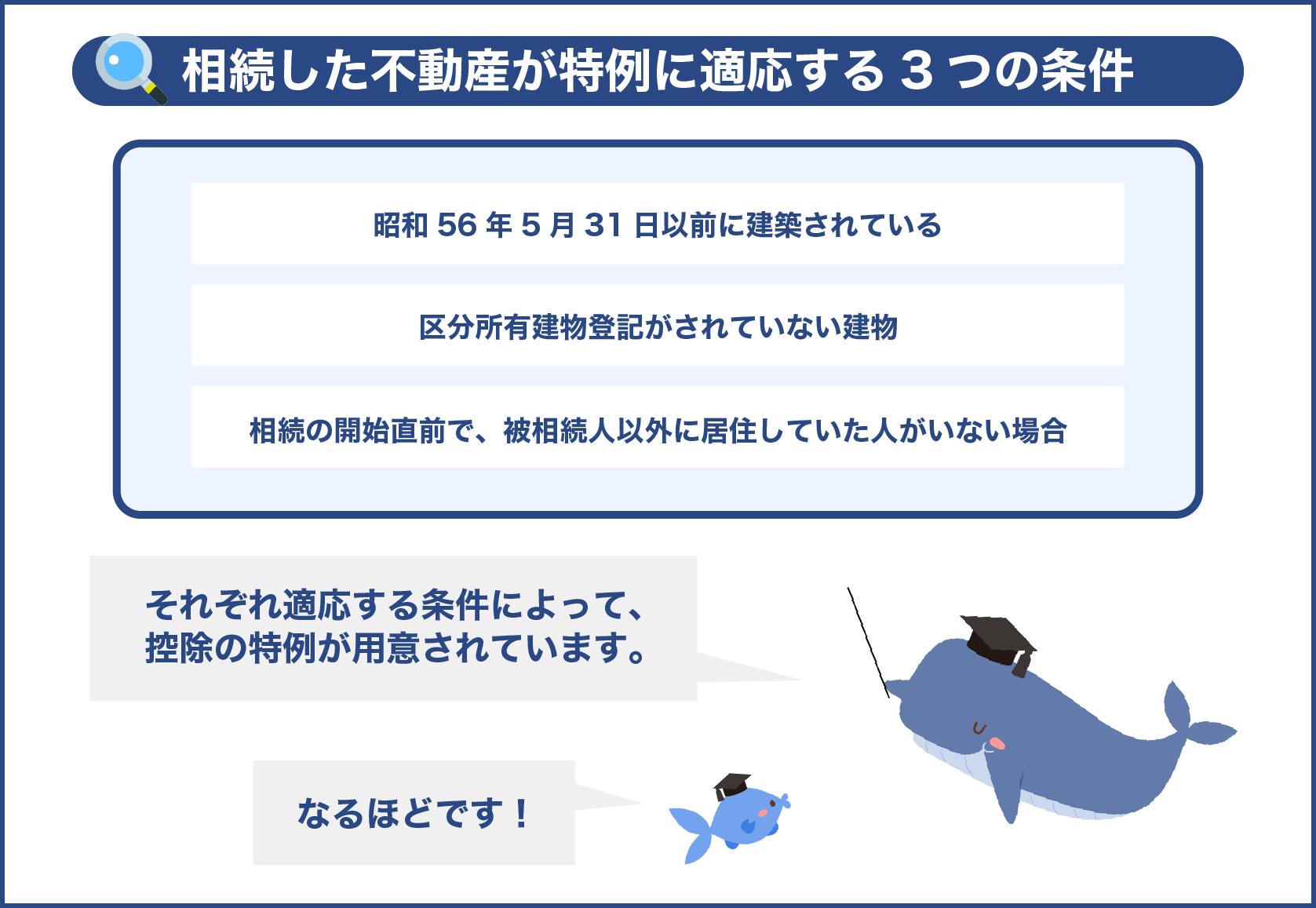

相続した不動産が特例に適応する条件は3つあります。

昭和56年5月31日以前に建築されている

昭和56年5月31日以前に建築されていれば被相続人居住用家屋として適応されます。

区分所有建物登記がされていない建物

不動産を登記する際に、区分所有として登録されていない場合は特例が適用されます。

分からない方は、法務局で不動産登記内容を確認してください。

相続の開始直前で、被相続人以外に居住していた人がいない場合

相続がされる直前に、亡くなった方が1人で住居していた場合に適用されます。

亡くなった方の後、誰も居住しないのであれば空き家になりますので、空き家対策として特例に定められています。

これまでの条件を受けて、以下の条件を満たしていれば利用できます。

- 相続から3年以内に譲渡

- 2023年12月31日までに譲渡すること

- 売却代金が1億円以下であること

- 一定の耐震基準を満たしているか、もしくは更地にすること

耐震基準を満たしていないのであれば、リフォームをして条件を達しなければなりません。

リフォームも更地にする場合も大きい費用がかかることになります。

控除の特例が用意されていますが、次の親の土地を相続した場合に課税される相続税についてご説明いたします。

相続税や生前贈与、相続放棄どの方法が節税対策に最適?

相続税

亡くなってから親の土地や不動産を相続すると相続税と呼ばれる税金がかかりますので、土地は手元に残りますが相続税と呼ばれる税金を支払う必要があります。

親、または配偶者が亡くなったことで、土地などの財産を受け継いだ場合には相続税と呼ばれる税金が課税されることになります。

この相続税は、土地や財産などを相続した人が全て支払う税金というわけではありません。

借入金や葬儀費用でかかった費用を差し引いて、基礎控除額を上回った分だけ相続税がかかることになります。

この相続税に関しては、実際に相続した人の中でも約8%にあたる割合の人が支払っただけですので、多くの方は相続税を支払っていません。

相続税の金額を決定する基礎控除の金額を決定する計算方法は以下の通りです。

- 3,000万円+(600万円×法定相続人数)

分かりやすいように計算してみます。

例えば、相続する人が妻と子供2人であると、法廷相続人は3人です。

- 3,000万円+(600万円×3人)=4,800万円

となり、基礎控除額の金額は4,800万円です。

今回の場合は、親から相続する財産が4,000万円だと相続税がかからなくなるので、土地や財産は相続税の対象とはなりません。

基礎控除を超過した財産を相続した場合にはどれぐらいの税金が課税されることになるのでしょうか?

先ほどの例を用いてご紹介いたします。

相続する人が妻と子供2人の場合で、正味の遺産額が1憶4,800万円だったとします。

- 1億4,800万円―4,800万円(基礎控除額)=1億円

次に相続税の計算をするのですが、対象の人によって控除額に差が表れます。

| 配偶者控除 | 配偶者の法定相続分又は1億6,000万円のいずれかおおきい金額に対応する税額を控除 |

| 未成年者控除 | 「20歳に達するまでの年数×10万円」を控除 |

| 障碍者控除 | 85歳に達するまでの年数×10万円(特別障害者:20万円)」を控除 |

出典:財務省 親が亡くなりました。遺産を相続する場合にどのような税金がかかるのですか?

相続税を計算する場合は、総額から分配した相続額を計算するのではなく、一旦すべての総額を計算してから、それぞれに収める相続税の金額を算出します。

法定相続分で分割した場合、相続税の総額がいくらになるのか計算します。

- 妻) 1億円×1/2=5,000万円

- 子1)1億円×1/2×1/2=2,500万円

- 子2)1億円×1/2×1/2=2,500万円

次に、速算表を元に相続税の金額を算出します。

相続税の速算表

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万円以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

- 妻)5,000万円×20%-200万円(控除額)=800万円

- 子1)2,500万円×15%-50万円(控除額)=325万円

- 子2)2,500万円×15%-50万円(控除額)=325万円

となります。

相続税の総額は1,450万円となります。

次に、実際に相続する割合から相続する税金を算出します。

今回の割合の妻が50%、子1が30%、子2が20%だったとすると、計算は以下の通りです。

- 妻)1,450万円×50%=725万円

- 子1)1,450万円×30%=290万円

- 子2)1,450万円×30%=435万円

となりますが、配偶者の場合は遺産額に対する税額は法定相続分、または1億6,000万円のいずれか大きい金額に対応する税額まで控除があります。

ですので、今回の場合配偶者にかかる税額は0円となります。

しかし、配偶者控除にはかならず相続税を申告する時に配偶者控除で申請しなければなりません。

申請をしない場合は、税務署からの調査が入る場合があります。

配偶者控除の申請をおこなっていれば、支払うべき相続税は子1と子2の725万円を支払うだけとなります。

生前贈与と相続について

親が亡くなってから土地を相続すると相続税がかかるのであれば、親が生きている間に相続すれば税金はかからないのでは?

親が生きている間に不動産を名義変更しておけば、相続税は必要にならないというわけではありません。

理由をご説明します。

生前贈与した場合にも、しっかりと贈与税と呼ばれる税金が課税されます。

しかし、生前贈与には基礎控除と呼ばれる非課税対象がありますから、相続税の節税になります。

基礎控除は財産を相続する人1人につき年間110万円まで控除できます。

1年につき110万円であれば非課税で相続できるので、これ10年間繰り返せば1100万円が非課税で贈与できることになります。

110万円を超えて生前贈与した場合は、以下の表のようになります。

一般贈与財産用(一般税率)

| 基礎控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 3,000万円越え |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

特例贈与財産用(特別税率)

※その年の1月1日において20歳以上の物(子・孫など)

| 基礎控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 4,500万円以下 | 4,500万円越え |

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

出典:国税庁 No.4408 贈与税の計算と税率(暦年課税)

年間110万円いないで生前贈与される場合は、非課税となるため節税対策に有効であると言えますが、110万円を超えた場合は税率が高くなるためあまりおすすめできません。

生前贈与での留意点

どんなケースでも、生前贈与が節税対策に有効だとは言えません。

基礎控除未満の財産が相続された場合

相続する金額が、基礎控除未満であれば相続税が課税されることはありません。

それなのに、110万円を超えて生前贈与した場合は、贈与税がかかるため損をすることになります。

亡くなる3年前に交わされた生前贈与

生前贈与を行ったが、3年後に死亡した場合は生前贈与が無効となり相続財産に加算されてしまいます。

法定相続人ではない孫に生前贈与を行った場合、3年以内の加算からは除外されることが通常ではありますが、孫が代襲相続を行う場合や、遺言書に財産を受け取ったり生命保険金の受取が孫になっている場合は3年以内の生前贈与加算の対象とはなりません。

土地や不動産をそのまま生前贈与する場合

土地や建物などの価格が高額になるものを生前贈与する場合は、換金が難しく、高額な贈与税が発生する可能性があります。

何年かに渡り土地を少しずつ贈与することも可能ですが、司法書士に支払う部分登記用や贈与税申告書を作成するための費用を税理士に支払うなどの経費がかかることになります。

不動産を相続した際は、取得税は課税されませんが、生前贈与となると不動産取得税が課税されることになりますから、節税の面から考えるとおすすめできる方法とは言えません。

小規模等の特例が使えない場合がある

相続税を算出する時、土地の評価額を330㎡まで80%減額できる特例のことを小規模等の特例と言います。

小規模等の特例を適用したいのであれば、住宅取得等資金が非課税となる特例を適用してしまうと該当しない場合があります。

亡くなった人に配偶者や同居している親族がいないのであれば、別居している子どもに住宅取得資金の非課税が適用し、自宅を相続させると小規模地等の特例が適用されなくなります。

遺産相続や生前贈与での名義変更について

遺産相続や生前贈与を行うときに、不動産の名義変更をする必要があります。

不動産が誰の持ち物であるかという情報を、法務局の登記簿に登録します。

しかし、名義変更は必ず誰しもが行わなければならないことはありませんが、後に書類が必要になった時や、権利を主張する際に不具合が生じるかもしれませんので、名義変更は行ったほうがよいと言えます。

もしも、遺産相続で譲り受けた土地を売却したいと考えても、その所有権は亡くなった方の名前ですから売却はできません。

親から相続した不動産を相続登記する場合には登録免許税という税金が必要になります。

登録免許税の計算方法は、

- 固定資産税評価証明書に記載されている家の評価額×0.4%=登録免許税

となります。

不動産を相続するために必要となる書類と費用

| 必要書類 | 必要費用 |

| 被相続人の人生すべての戸籍謄本 | 1通450円~750円 |

| 全ての相続人の印鑑証明 | 1通200円~450円 |

| 全ての相続人の住民票 | 1通200円~400円 |

| 固定資産評価証明書 | 1件400円 |

| 全部事項証明書 | 1通500円~600円 |

| 遺産分割協議書 | 費用なし |

| 被相続人の住民票を削除するための除票 | 1通300円 |

親の土地や建物など不動産を相続、または生前贈与した場合にはさまざまな手続きや費用が発生します。

では、土地や建物に資産価値があまりないので相続を放棄したい場合について次の項目でご説明いたします。

不動産を相続放棄できるか?

親から遺産を相続することは、プラスばかりではなくマイナスになる場合もあります。

忙しくて、諸々の手続きができない方や、相続した不動産を活用することはないが固定資産税を支払う必要と管理が億劫に感じる方など、さまざまいらっしゃると思います。

相続したが、資産価値が低く更地にする費用を支払うとマイナスになることもあります。

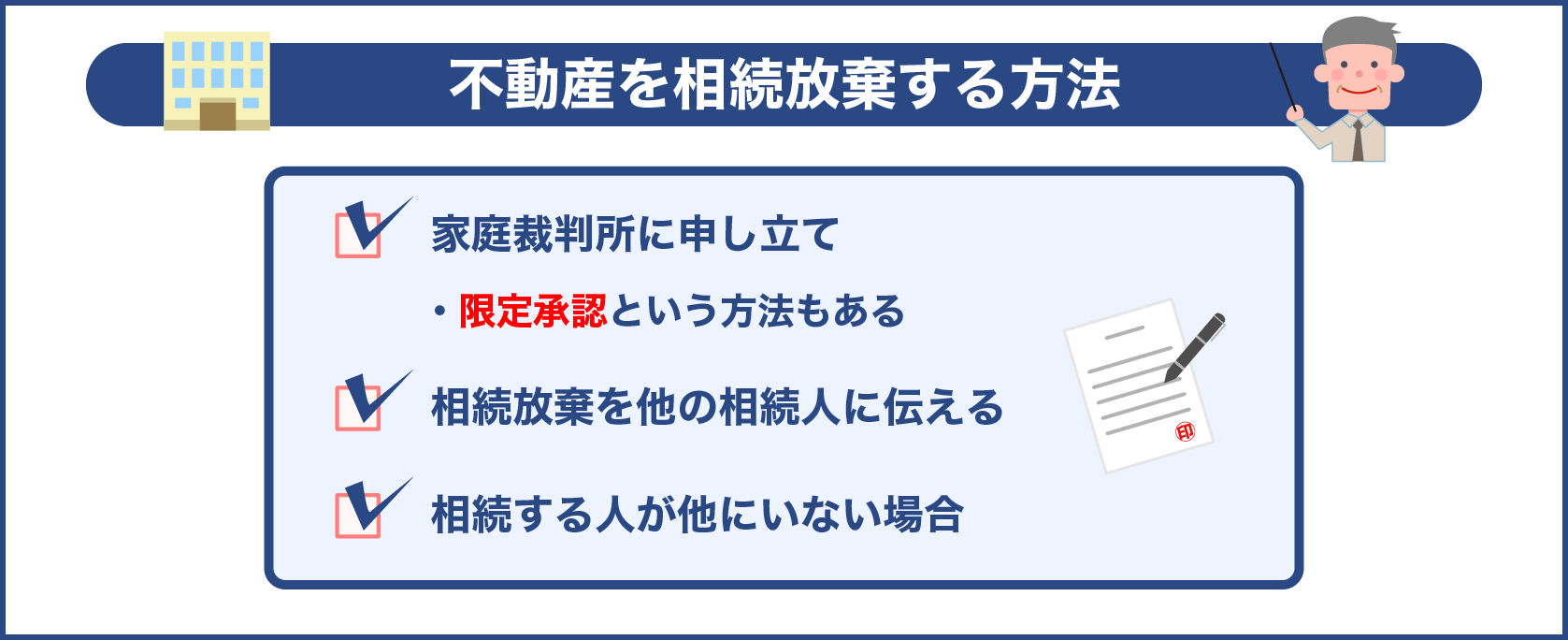

このような場合、相続しても手続きをすると相続放棄をすることができます。

相続を放棄するための条件

相続を放棄するためには、原則として亡くなった後3か月以内に家庭裁判所に申し立てしなければなりません。

親に借金があるため相続を放棄する場合は、限定承認という方法を使うこともできます。

限定承認とは

相続により得ることになったプラスの財産の限度において、被相続人の債務や借金などのマイナス財産を相続することを表します。

例えば、相続した財産に3,000万円の借金と、持ち家300万円があるが、自宅は手放したくないのであれば持ち家分の300万円を債権者に支払うことで、持ち家だけ相続させてもらえるということです。

相続放棄を他の相続人に伝える

法定相続人がいる場合には相続放棄した旨を必ず伝えておきましょう。

相続人の相続割合が増えることになりますし、同順位の法定相続人が存在しないのであれば次の順位の法定相続人に相続権が移行します。

相続する人が他にいない場合

もしも亡くなった方に借金がある場合は、不動産などを処分して相続債権者に配当を支払うことになります。

その後、まだ資産が残った場合は国庫に帰属されます。

不動産を放棄すると、その財産について関係がなくなるので管理などする必要はなくなりますが、次の管理者が表れるまでの間は管理義務があります。

一度相続放棄をすると後から放棄を取り消すこと不可能となります。

また、不動産が競売にかけられても、先買権を行使して優先的に確保することもできません。

相続放棄しても、遺族年金や生命保険金の受取は可能です。

民法で定められている相続財産には該当せず、生命保険会社や被相続人の勤務先から支払われる相続人等の固有財産として扱われることになるからです。

生命保険金や遺族年金は、相続税法のみなし相続財産として適用されるので、相続税の課税対象となりますが、生命保険金や死亡保険金の非課税枠に適用します。

まとめ

親の土地を相続すると、さまざまな税金が課税されることになります。

どのような税金があり、どんな条件の場合に適用されるのか?を知ることで節税が可能です。

相続した土地や建物を、この先どうしたいのかを良く考えた上で上手に節税すると、無駄な出費を控えることができますよ。

勉強になります!