マンション売却では大きな金額が手に入りますので、失敗を少しでも防ぎたい人が多いと思います。

マンション売却は人生の中で何回もあるものではないので、あらかじめ良くある失敗を知っておくことは重要です。

そこでこの記事では「マンション売却」について解説します。この記事を読むことで、マンション売却の失敗と対策について知ることができます。

ぜひ最後までご覧ください。

目次

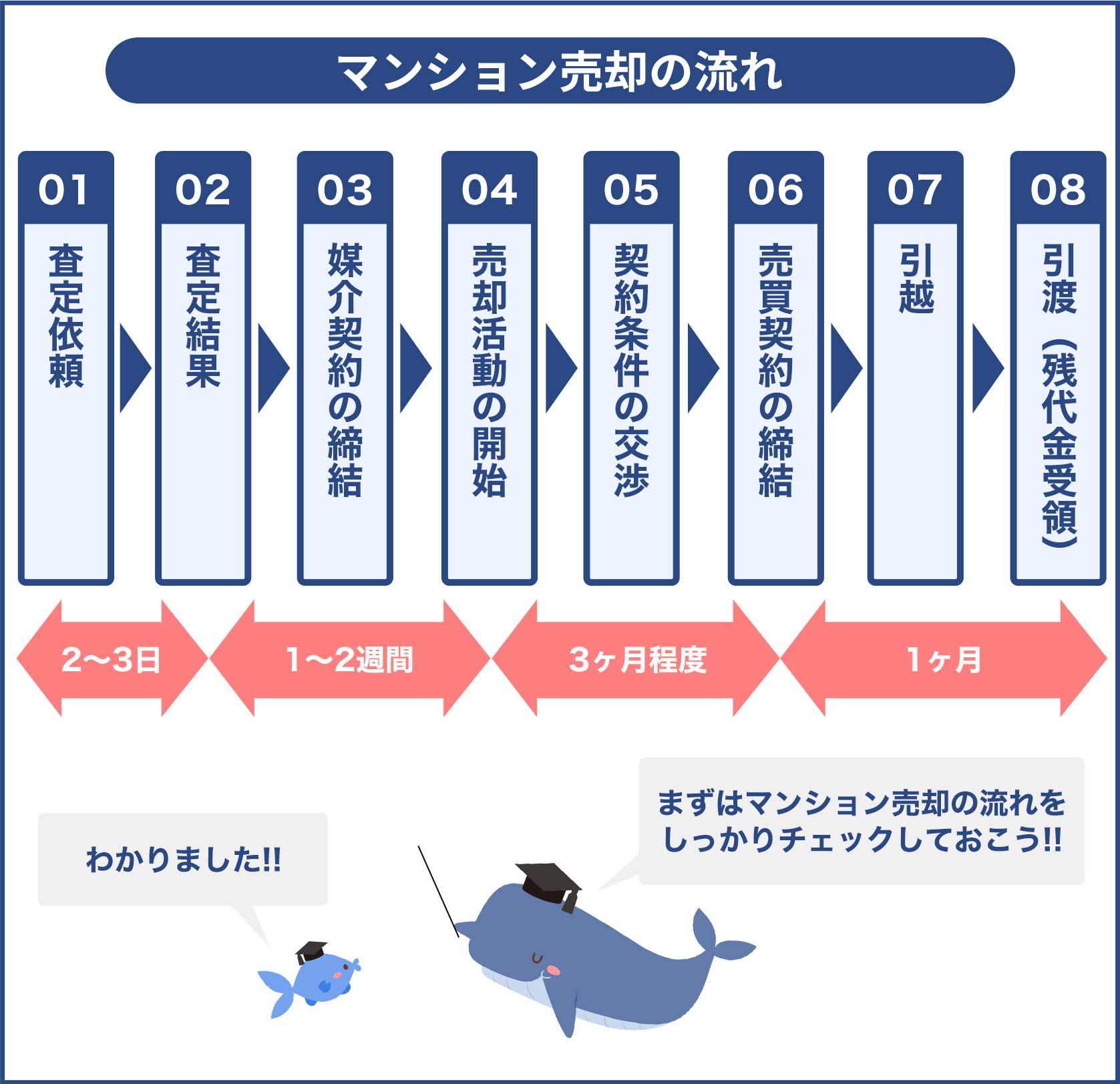

まずはマンション売却の基本的な流れを解説

最初にマンション売却の流れについて解説します。

マンション売却の流れは上図の通りです。

【マンション売却査定依頼を行なう】

マンション売却では最初に査定を行います。

査定価格とは、3ヶ月程度で売ることのできる売却予想価格のことです。

売り出し価格は査定価格を参考に設定します。

【不動産会社と媒介契約の締結する】

査定の結果、依頼してみたい不動産会社か見つかったら、売却の依頼を行います。

不動産会社に売却を依頼する契約を媒介契約と呼びます。

【マンション売却活動の開始する】

媒介契約を締結したら、いよいよ売却活動の開始です。

売却活動は、概ね3ヶ月程度かかります。

【買主が見つかったら売買契約の締結する】

買主が決まったら、売買契約を締結します。

売買契約と引渡の間は、概ね1ヶ月程度です。

売買契約時は買主から手付金を受領します。

【決済・引き渡しをする】

最後は引渡です。

引渡では、手付金以外の残金を受領します。

・売却活動の開始~売買契約の締結までは3ヶ月程度となる

・売買契約の締結~引渡までは1ヶ月程度となる

マンション売却を成功させる為に気を付ける事

マンションの売却期間に余裕を持とう

売却期間に余裕がないことは大きな失敗の原因です。

不動産の売却では、焦って安く売ることを「売り急ぎ」と呼んでいます。

余裕を持ったスケジュールを組まないと、売却が売り急ぎとなりマンションの価格が安くなってしまいます。

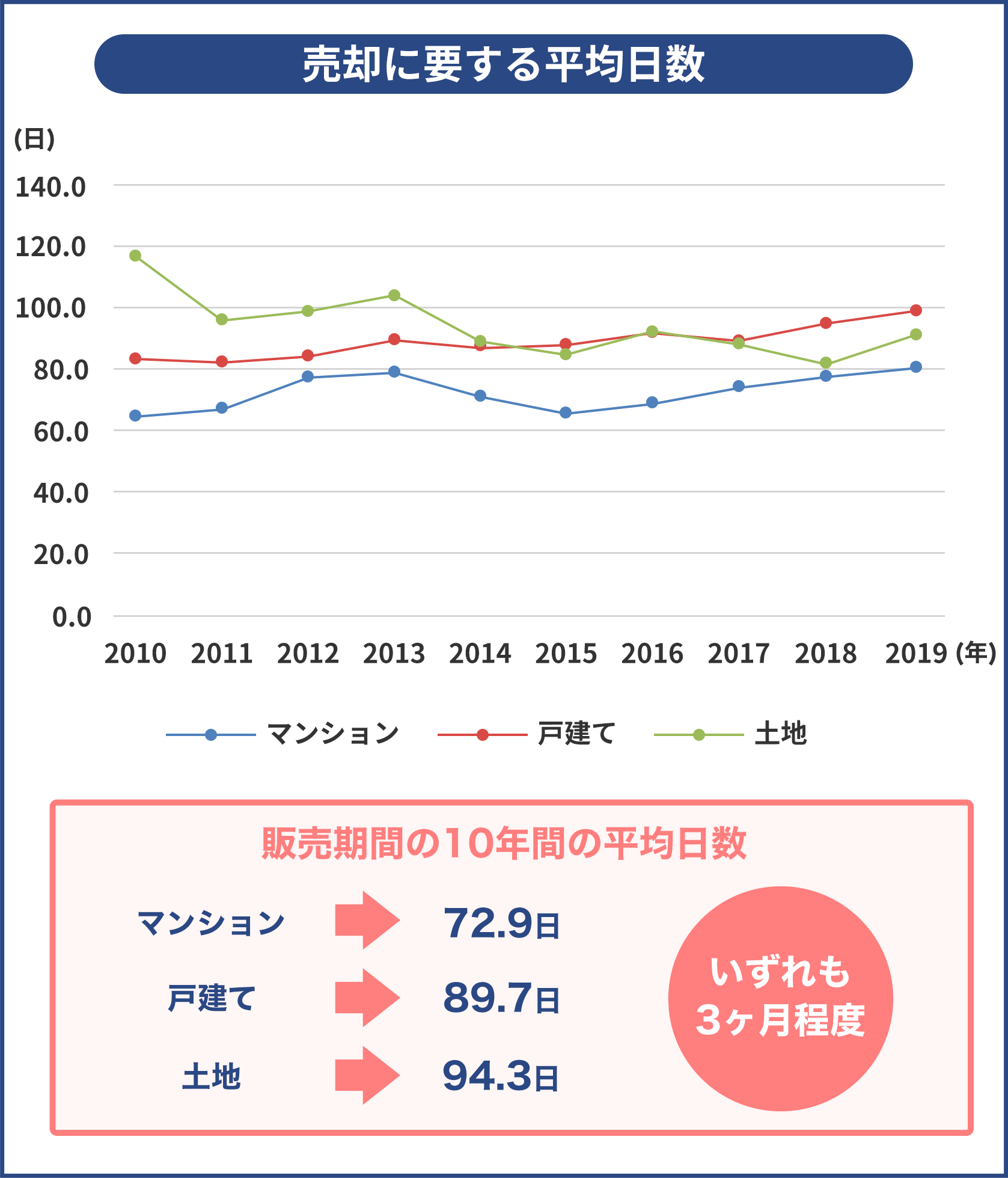

不動産の売却では、販売期間に約3ヶ月の期間がかかることが一般的です。

公益財団法人東日本不動産流通機構が公表している首都圏不動産流通市場の動向(2019年) によると、首都圏の不動産の販売期間は以下の通りです。

出典:公益財団法人東日本不動産流通機構 首都圏不動産流通市場の動向(2019年)

マンションの販売期間は、10年間の平均で「72.9日」となっています。

平均でも3ヶ月弱はかかっていますので、販売期間を3ヶ月は確保しておくことが必要です。

価格が安くなるという失敗を防ぐためにもスケジュールは余裕をもって組むようにしましょう。

マンション売却査定を数社に依頼する

マンション売却では、査定を1社からしか取らないと失敗をします。

1社だけの査定価格だと、その価格が高いのか安いのか分からないからです。

マンション売却は、売り出し価格が高過ぎると売れませんし、安過ぎると損をします。確実に売れて、損をしないようにするには適正な売り出し価格を設定することが必要です。

査定価格は、残念ながら高くなることが多いです。

理由としては、高い査定価格を提示した方が不動産会社は媒介契約を取りやすいからです。

そのため、売主としては高過ぎる価格を排除することが必要となります。

高過ぎる査定価格を見抜くには、複数の査定価格を横並びにすることが最も簡単な方法です。

例えば、A社が5,000万円、B社が4,000万円、C社が4,100万円、D社が3,900万円のような査定価格を出してきた場合、A社の5,000万円が明らかに高いことが分かります。

この場合、4,000万円前後が適正な価格ですので、4,000万円程度で売りに出せば、損をせずに確実に売却することができるということです。

複数の不動産会社に査定を依頼するには、不動産一括査定サイトを使うのが効果的な対策となります。

不動産一括査定サイトなら、簡単な操作だけで無料で複数の不動産会社に査定依頼をすることができます。

査定価格の比較検証は非常に重要なことですので、売れない失敗を防ぐためにも不動産一括査定サイトを上手く活用しましょう。

不動産会社からの囲い込みを回避してマンション売却をしよう

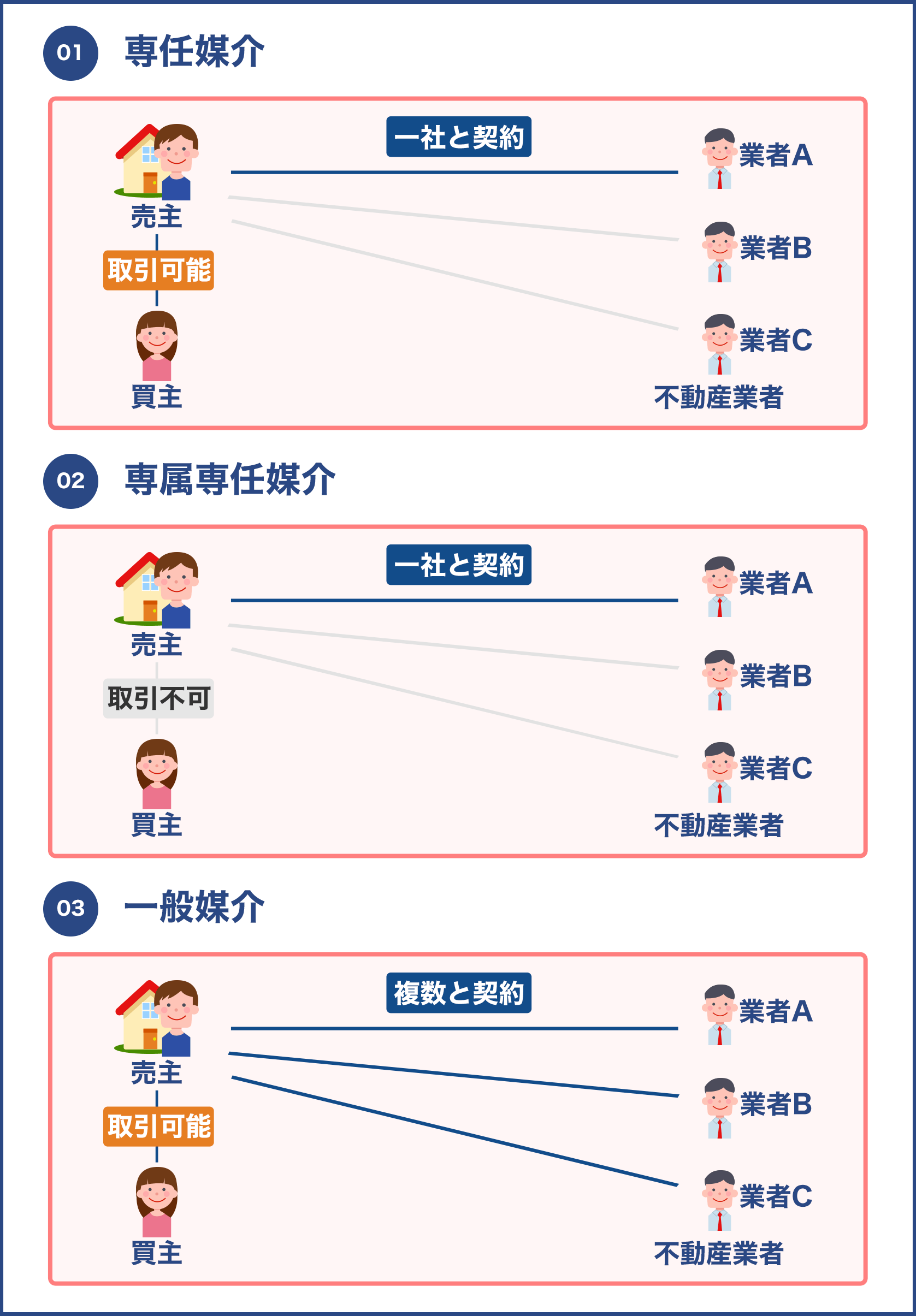

媒介契約には、「専属専任媒介契約」、「専任媒介契約」、「一般媒介契約」の3種類があります。

専属専任媒介契約と専任媒介契約(以下、「専任媒介等」と略)は、1社の不動産会社にしか仲介を依頼できない契約です。

それに対して、一般媒介契約は複数の不動産会社に同時に仲介を依頼できる契約となります。

マンション売却では囲い込みにあってしまうという失敗があります。

囲い込みとは、依頼を受けた不動産会社が自分で買主を見つけるために情報を独占してしまうことです。

囲い込みが発生すると、物件がなかなか売れないという状況が生じます。

不動産会社の行う仲介には、両手仲介と片手仲介の2種類が存在します。

両手仲介とは、売主からも買主からも仲介手数料を受領する仲介です。

それに対して、片手仲介とは、売主側と買主側の不動産会社が別であり、それぞれの不動産会社が売主または買主だけから仲介手数料を受領する仲介になります。

不動産会社は、両手仲介になれば手数料が2倍になりますので、両手仲介をしたがります。

そのため、他社が買主を見つけてきてもそれを断って自分で買主を見つけようとするのが囲い込みなのです。

売主としては本当ならもっと早く売れたのに、不動産会社が他社の申し出を断ったがために売却が長期化してしまうことが、囲い込みによる失敗になります。

なかなか売れないと思っていたら、実は囲い込みにあっていたということは良くあるのです。

不動産会社からの囲い込みを回避する方法

- 専任媒介等ならレインズで取引状況を確認する

- 一般媒介で2社以上の不動産会社に売却を依頼する

専任媒介等で依頼すると、不動産会社はレインズと呼ばれるシステムへ物件を登録します。

レインズ

レインズは全国の不動産会社だけが利用できるシステムです。

レインズ内では物件が他社に公開されると、他社が買主を見つけることができるという仕組みになっています。

ただし、レインズ内では必ずしも物件が他社に公開されているとは限らないというのが注意点です。

レインズでは、売主は不動産会社がきちんと物件を他社に公開しているかどうかを確認することができます。これは、売主だけが利用できるレインズの取引状況管理機能というものです。

囲い込みがなされていないことを確認するには、レインズの取引状況管理機能を使い、取引状況が「公開中」となっていることをチェックすることが必要となります。

取引情報の用語の意味

| 取引情報の用語 | 意味 |

| 公開中 | 専任媒介を受けた不動産会社は他社からの紹介を拒否できないことになっている |

| 書面による購入申込あり | 他社から書面による購入申込を受けた状態となっている |

| 売主都合で一時紹介停止中 | 売主の事情により一時的に物件を公開できない状況となっている |

あまり知られていない機能ですが、専任媒介等を依頼すると不動産会社からレインズの登録証明書というものをもらえます。

登録証明書に確認等IDとパスワードが記載されていますので、「売却依頼主物件確認」画面にログインを行って取引状況を確認することができるのです。

一方で、一般媒介で2社以上の不動産会社に売却を依頼することも囲い込み防止に有効となります。

2社以上の不動産会社に依頼する時点で、そもそも情報が1社に囲い込まれないためです。

マンション売却で高額査定を引き出すコツとは?

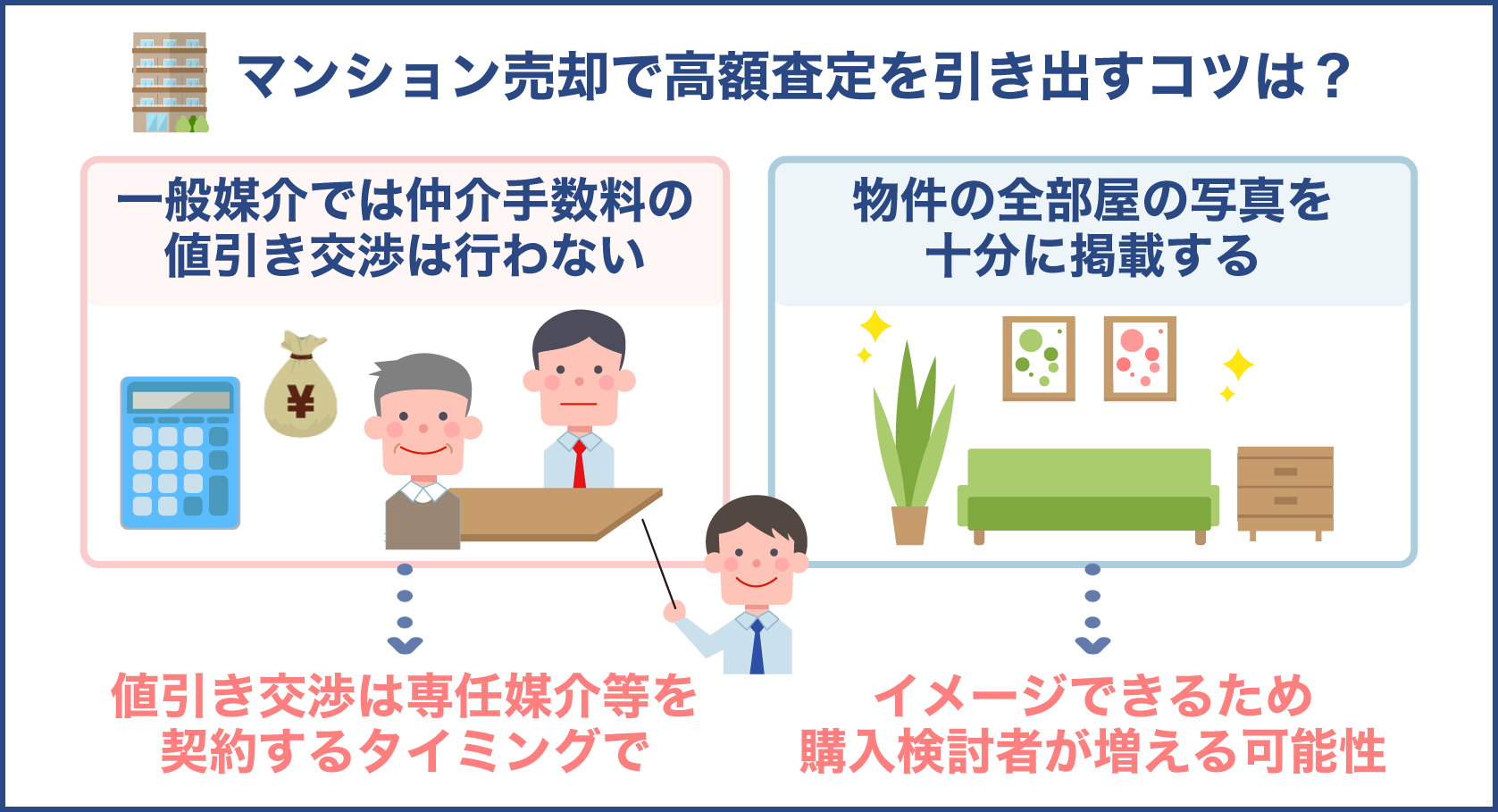

一般媒介で仲介手数料を値切ろうとしない

一般媒介で仲介手数料を値切ろうとするのは失敗の原因の一つです。

そもそも仲介手数料の値引きは難しいですが、それを一般媒介で行おうとすると失敗します。

専任媒介等は、不動産会社にとって有利な契約です。

そのため、仲介手数料の値引きを引き換え条件として専任媒介等を契約するといった交渉はよく行われます。

一方で、一般媒介は不動産会社同士が競争しなければならないため、不動産会社にとって不利な契約となります。

不動産会社が得られる仲介手数料は成功報酬であり、一般媒介で依頼されてしまうと頑張っていち早く買主を決めない限り仲介手数料を得られないからです。

一般媒介には不動産を早く売却できるというメリットがあります。

ただし、一般媒介で仲介手数料を値引こうとすると、不動産会社のやる気を大幅に下げてしまうため、上手くいきません。

そのため、一般媒介を使う場合には、仲介手数料の値引き交渉は行わないのが原則となります。

専任媒介等と一般媒介のメリットとデメリットは以下の通りです。

| 契約の種類 | メリット | デメリット |

| 専任媒介等 | ・不動産会社の提供する各種サービスを受けられる ・相手が1社だけなので手間が少ない | ・不動産会社選びに失敗することがある ・契約期間中に解除しにくい |

| 一般媒介 | ・早く売れる ・不動産会社選びの失敗が減る | ・仲介手数料は値引きしにくい ・不動産会社の提供する各種サービスを受けられない |

もし仲介手数料を値切りたい場合には、専任媒介等を契約するタイミングで交渉を行うようにしましょう。

物件の写真を十分に載せてアピールする

マンションの売却では、SUUMOやアットホーム等の不動産ポータルサイトに写真を十分に載せていないことも失敗の原因となります。

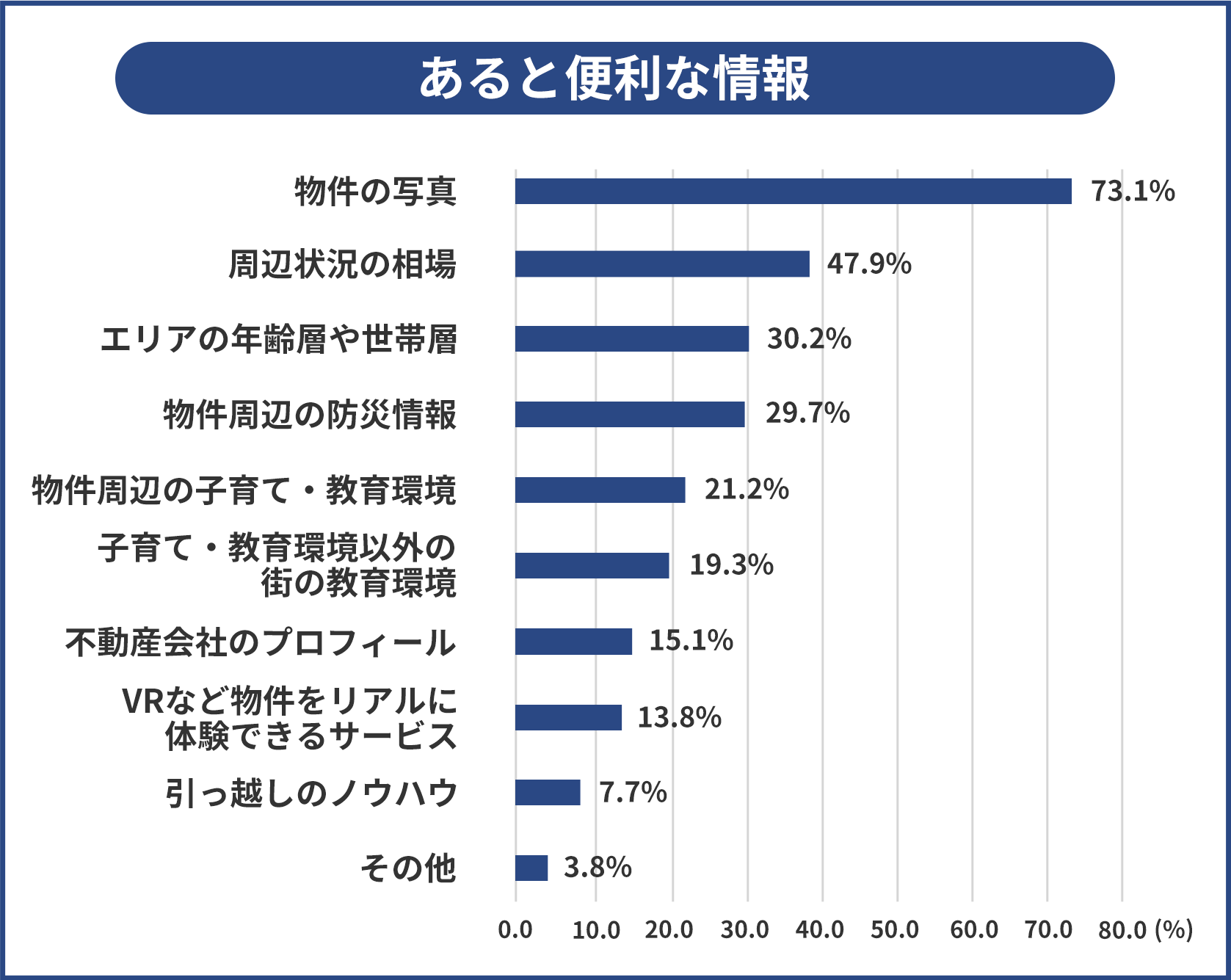

公益社団法人全国宅地建物取引業協会連合会が公表している「不動産の日アンケート(2019年 1 月)」では、物件情報の入手の際、基本情報以外に「あると便利」な情報についてアンケートを行っています。

出典:公益社団法人全国宅地建物取引業協会連合会 不動産の日アンケート(2019年 1 月)

物件の購入者は、広告で写真が充実していることを求めています。

写真の掲載量が少ない物件は、買主が検討しにくい物件となります。

住みながらマンションを売る人の中には、写真を撮られたくないという理由で写真数を少なくしてしまう人がいます。

写真が少ないと検討する人も少なくなるため、高く売れない原因となります。

購入検討者の数を増やすためにも、全部屋の写真を撮れる準備をしておきましょう。

マンション売却を失敗しない為の注意点

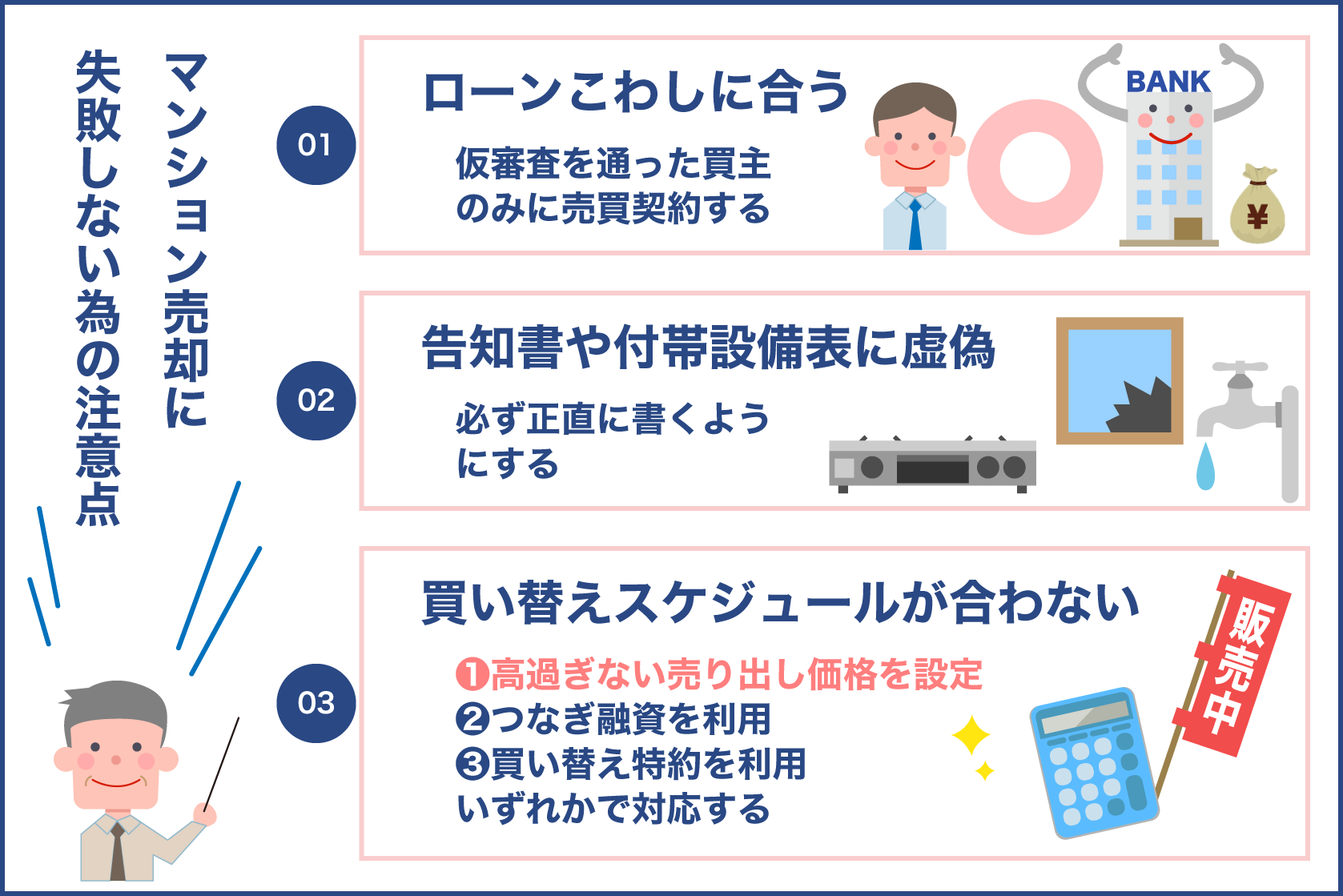

ローンこわしにあわないよう仮審査を通った買主と契約する

ローンこわしとは、ローン特約によって意図的に契約を解除されてしまうことです。マンションの売却ではローンこわしにあってしまうという失敗もあります。

マンションの売買契約書には、ローン特約が入っていることが一般的です。

ローン特約とは、買主が融資を利用して不動産を購入する場合、融資が承認されなかったときの契約の解除を定めた条項となります。

ローン特約の特徴は、ローン特約による契約解除は買主が売買契約時に売主に預けた手付金を取り戻せるという点です。

つまり、ローン特約による解除であれば、買主はノーペナルティで解除することができます。

通常、買主の都合で解除する場合、買主は売主に預けた手付金は没収されることになります。

この手付金の没収を嫌がり、契約を解除したくなったときにわざとローン特約による解除と見せかけて売主から手付金を取り戻すことを「ローンこわし」と呼んでいます。

ローンこわしでは、買主はわざと銀行の融資審査に通らなくする行為を行います。

売主としては、本来返金しなくても良い手付金を返さなければなりませんし、買主も新たに探さなければなりません。

ローンこわしは売主に一定の被害がありますので、ローンこわしを防ぐ必要があるのです。

ローンこわしの対策としては、仮審査を通った買主のみに売買契約することが効果的となります。

仮審査とは、売買契約を行う前でもできる簡易的な融資の審査です。

仮審査に通った買主ならほとんど本審査に通るため、仮審査を通っている買主とだけ契約すればローンこわしをかなり防ぐことができます。

よって、売買契約は住宅ローンの仮審査を通った人のみと契約するようにしましょう。

告知書や付帯設備表に虚偽の内容を記載しない

告知書や付帯設備表に虚偽の内容を記載してしまうことも失敗の原因です。

告知書(物件状況確認書)や付帯設備表は、不動産会社から記載を依頼される書類になります。

告知書とは、売主が知っている瑕疵を買主に伝えるための書面になります。

瑕疵とはキズのことです。

付帯設備表とは、マンションの設備の状況について、買主に伝えるための書面になります。

マンション売却では、売主に契約不適合責任という責任が課されます。

契約不適合責任とは、「種類、品質または数量に関して契約の内容に適合しないものがあるとき」に売主が負う責任のことです。

契約不適合責任が生じると、売主は売却後に追完請求(直せということ)や契約解除、損害賠償等の責任を負うことになります。

契約不適合責任を回避するには、物件の不具合を隠さずに契約書に物件のありのままの状態を記載するということです。

不動産会社にありのままを記載してもらうには、告知書や付帯設備表に正直に書く必要があります。

売主は契約不適合責任を課されているということを理解し、告知書や付帯設備表は正直に書くようにしてください。

買い替えのスケジュール調整に気をつける

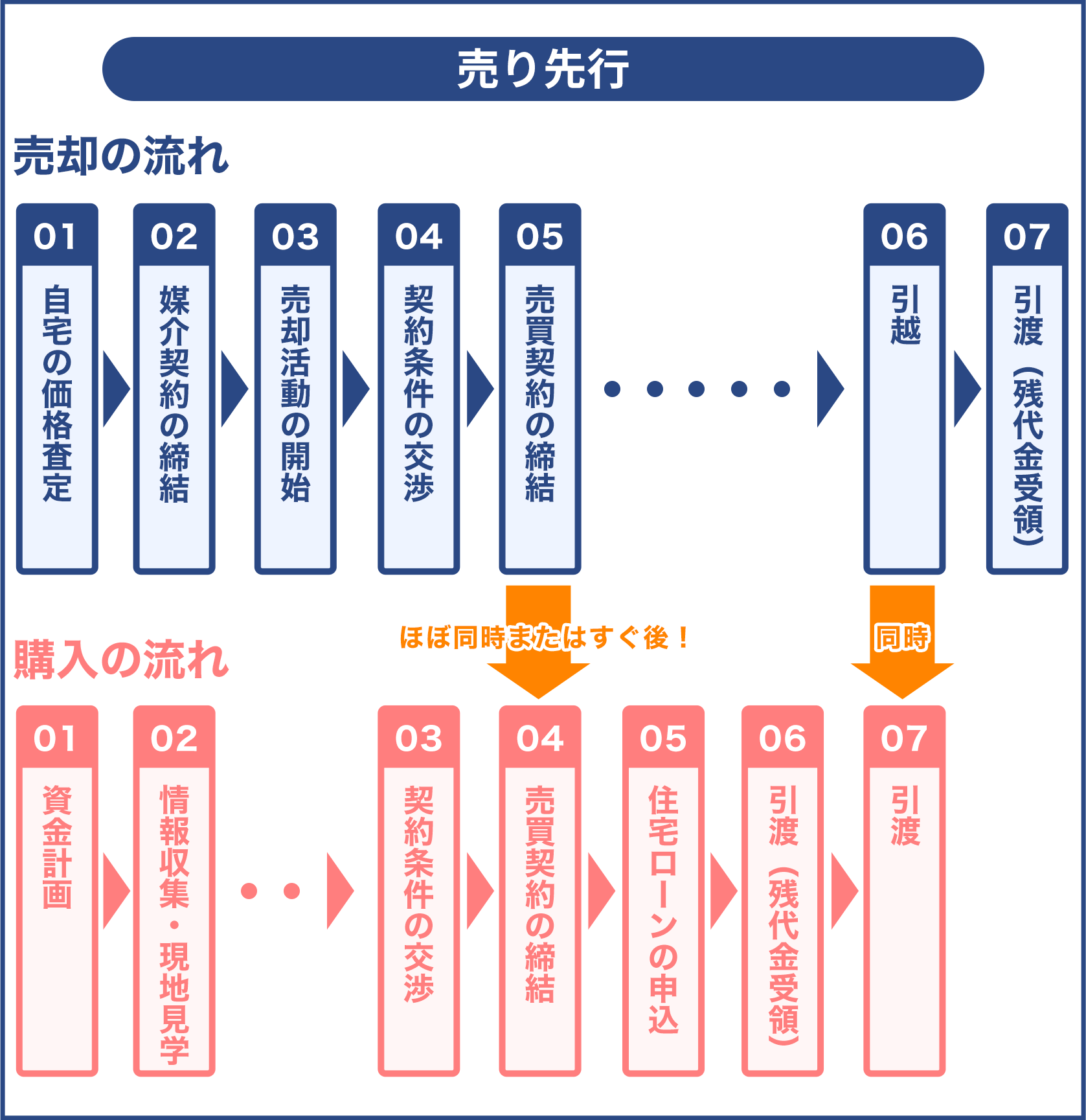

売り先行の流れを図示すると、上図のようになります。

マンション売却では、買い替えのスケジュールが合わないという失敗もあります。

買い替えには、売却を先に行う売り先行と、購入を先に行う買い先行の2種類があります。

このうち、スケジュールの調整が難しいのは売り先行です。

買い替えで上手くスケジュールを調整するには、以下の3つの対策が効果的です。

- 高過ぎない売り出し価格を設定する

- つなぎ融資を利用する

- 買い替え特約を利用する

高過ぎない売り出し価格を設定する

1つ目は、高過ぎない売り出し価格を設定するという対策です。

高過ぎる売り出し価格を設定すると売却が遅延するためスケジュールが合わない原因となります。

複数の不動産会社から査定を取ることで適正な売り出し価格を設定するようにしてください。

つなぎ融資を利用する

2つ目は、つなぎ融資を利用するという対策です。

つなぎ融資とは、購入物件の代金支払いが売却物件の代金入金よりも先になってしまった場合など、一時的な資金不足を解消するためのローンです。

金利や融資手数料が生じるデメリットはありますが、購入と売却のタイミングが逆転したときは調整することができます。

買い替え特約を利用する

3つ目は、買い替え特約を利用するという対策です。

買い替え特約とは、買い替えをする人が、自分のマンションが期限までに売却できなかった場合に、購入の売買契約を解除できるという特約です。

先に購入を行うことができるため、スケジュール調整はかなり楽になります。

ただし、買い替え特約を認めてくれる売主は多くなく、売主が不動産会社の物件なら認めてもらえる可能性はあります。

3つの対策の中で一番良いのは、「高過ぎない売り出し価格を設定する」です。

販売期間をしっかりと3ヶ月で終わらせるように、適正な売り出し価格によって時間をコントロールしてください。

マンション売却後に税金で損をしない為の知識

税金の特例要件を十分に確認しよう

マンション売却では、税金の要件を間違ってしまうという失敗が良くあります。

マンション売却の税金のルールはとても複雑であるため、特例の要件を十分に確認しないと損をしてしまうことが多いのです。

まず、マンションの売却では、譲渡所得がプラスなら税金が発生し、マイナスなら税金は生じないというのが基本ルールです。

譲渡所得とは、以下の計算式で求めたものになります。

【譲渡所得の求め方】

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは売却価額です。

取得費とは、土地については購入額、建物については購入額から減価償却費を控除した価額になります。

譲渡費用は、仲介手数料や印紙税、測量費など、売却に要した費用のことを指します。

まず、マンションが居住用財産である場合、売却時に利用できる特例があります。

居住用財産とはマイホームのことですが、その定義は以下の通りです。

【居住用財産の定義】

- 現に居住している家屋やその家屋と共に譲渡する敷地の譲渡の場合

- 転居してから3年後の12月31日までに、居住していた家屋やその家屋と共に譲渡するする敷地の譲渡の場合(この間に貸付や事業用に供していても適用となる)

- 災害などにより居住していた家屋が滅失した時は、災害のあった日から3年を経過する日の属する年の12月31日までに、その敷地だけ譲渡する場合

- 転居後に家屋を取り壊した場合には、転居してから3年後の12月31日までか、取り壊し後1年以内か、いずれか早い日までに譲渡する場合(取り壊し後にその敷地を貸し付けたり、事業の用に供したりすると適用外となる)

居住用財産は、あくまでもマイホームが対象であるため、アパートやワンルームマンション等の収益物件は対象外となります。

居住用財産で利用できる特例は、以下の5つです。

居住用財産の特例は、「節税の特例」と「税金還付を受けることができる特例」の2つのカテゴリーに分けることができます。

節税の特例

・3,000万円特別控除

・所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

・特定の居住用財産の買換え特例

税金還付を受けることができる特例

・居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例

・居住用財産に係る譲渡損失の損益通算及び繰越控除の特例

譲渡所得がプラスなら「節税の特例」を使い、譲渡所得がマイナスなら「税金還付を受けることができる特例」を使うことになります。

ここでは、一般的に使われる「3,000万円特別控除」と「居住用財産の買換えに係る譲渡損失の損益通算及び繰越控除の特例」(以下、「譲渡損失の買換え特例」と略)の2つに絞って見落としがちな要件を確認します。

3,000万円特別控除の注意点

3,000万円特別控除とは、譲渡所得が発生した場合に節税ができる特例です。

3,000万円特別控除を適用した場合の譲渡所得の計算式は以下のようになります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用 - 3,000万円

3,000万円特別控除の適用によって、譲渡所得がマイナスとなった場合は、譲渡所得がゼロとみなされますので税金は生じないことになります。

3,000万円特別控除は非常に節税効果の高い特例ですが、買い替えを行う際は注意が必要です。

3,000万円特別控除は、住宅ローン控除とは同時に利用できないというルールがあります。

住宅ローン控除とは返済期間が10年以上のローンを組んで住宅を購入した際、自分が住むことになった年から一定の期間に渡り、所定の額が所得税から控除される制度です。

マンションの買い替えでは、売却と購入を同時に行います。

その際、購入物件で住宅ローン控除を使う場合、売却物件では3,000万円特別控除を利用できないことになります。

よって、3,000万円特別控除を使えば税金は発生しないと思っていた人でも、購入物件で住宅ローンを使うがために、売却物件で予定外に税金が発生してしまったという失敗があります。

「購入物件の住宅ローン控除」と「売却物件の3,000万円特別控除」では、どちらが節税効果は高いかは正確にシミュレーションしてみないとわかりません。

しかしながら、一般的には「購入物件の住宅ローン控除」の方が節税効果は高く、「売却物件の3,000万円特別控除」は諦めた方が得になるケースが多くなっています。

そのため、買い替えを行う人は、譲渡所得が発生したら税金の負担が生じることは、ある程度覚悟しておいた方が良いです。

最終的には「購入物件の住宅ローン控除」と「売却物件の3,000万円特別控除」による節税額をしっかり比較して、有利な方を選択するようにしてください。

譲渡損失の買換え特例の注意点

譲渡損失の買換え特例とは、売却物件で譲渡損失(マイナスの譲渡所得)が発生したときに、税金還付を受けることができる特例です。

譲渡損失の買換え特例は、他の給与所得等と「損益通算」を行うことで節税できる特例になります。

損益通算とはプラスの所得にマイナスの譲渡所得を合算し、全体の所得を引き下げることができる手続きです。

例えば、給与所得が600万円の人が、▲900万円の譲渡損失を発生させてしまった場合、損益通算によってその年の所得を▲300万円(=600万円-900万円)にすることができます。

給与所得者は、元々会社が600万円の所得を前提に源泉徴収をしています。

ところが実際の所得は▲300万円でしたので、600万円を前提に払っていた源泉所得税は払い過ぎていたことになります。

よって、譲渡損失の買換え特例を使うと、会社が源泉徴収していた所得税を取り戻すことができるのです。

しかも、その年で控除しきれなかった損失は、翌年以後3年間にわたって繰り越すことができます。

譲渡損失の買換え特例を利用するには、売却物件と購入物件が以下の条件を満たしていることが必要です。

【売却物件の条件】

2021年12月31日までの間に譲渡される自己の居住の用に供する家屋またはその敷地で、その譲渡した年の1月1日において所有期間が5年を超えるもののうち、次の「1」から「4」のいずれかに該当するものであること

- 現に自分が住んでいる住宅

- 以前に自分が住んでいた住宅で、自分が住まなくなった日から3年後の12月31日までの間に譲渡されるもの

- 「1」や「2」の住宅及びその敷地

- 災害によって滅失した「1」の住宅の敷地で、その住宅が滅失しなかったならば、その年の1月1日における所有期間が5年を超えている住宅の敷地

※ただし、その災害があった日以後3年を経過する日の属する年の12月31日までに譲渡されるものに限る

【購入物件の条件】

- 譲渡資産の譲渡した年の前年の1月1日から翌年12月31日までの間に取得される自己の居住用に供する家屋またはその敷地

- その家屋の居住部分の床面積が50平米以上であること

- その取得の日から取得した年の翌年の12月31日までの間に自己の居住の用に供すること、または供する見込みであること

- 繰越控除を受けようとする年の12月31日において、買換え資産に係る住宅借入金等(返済期間10年以上のローン契約等によるもの)の金額を有していること

ここで、非常に多い失敗が、購入物件の条件の「返済期間10年以上のローン契約等によるもの」という部分を見落としているという失敗です。

つまり、売却物件の条件を満たしていても、購入物件で10年以上の住宅ローンを組んでいないと譲渡損失の買換え特例が利用できないことになります。

譲渡損失の買換え特例が使えなかったという失敗は非常に多いので、条件を十分に確認した上で利用するようにしてください。

確定申告の記入内容を間違えないようにしよう

マンション売却では、確定申告の書き方を間違ってしまうという失敗があります。

マンション売却の確定申告でありがちな失敗は、譲渡価額の計算方法を間違えるという点です。

譲渡価額とは、譲渡所得を計算するときの、収入金額に相当する部分になります。

譲渡所得 = 譲渡価額 - 取得費 - 譲渡費用

譲渡価額とは、基本的には売却価格のことになります。

ただし、譲渡価額は「価額」と表記されており、厳密には売却「価格」ではないことがポイントです。

価額とは品物の値打ちに相当する金額のことであり、価格とは値段のことを指します。そのため、確定申告の書式には、譲渡価額に関する以下の注意書きがあります。

【譲渡価額の注意書き】

譲渡代金のほかに、譲渡から年末までの期間に対応する固定資産税及び都市計画税(未経過固定資産税等)に相当する額の支払を受けた場合には、その額を譲渡価額に含めて書いてください。

未経過固定資産税等とは、固定資産税等精算金のことです。

そのため、譲渡価額は売却価格に固定資産税等精算金を加算して求めます。

譲渡価額 = 売却価格 + 固定資産税等精算金

固定資産税等精算金とは、引渡日以降の固定資産税及び都市計画税相当額を、売主が買主から受領する金銭のことです。

固定資産税等精算金が加算される理由は、固定資産税等は、本来は1月1日時点の所有者が1年分の納税義務者だからです。

しかしながら、実際の売買では、引渡日以降の固定資産税等相当額を固定資産税等精算金という形で買主から受領しています。

ただし、固定資産税等の納税義務者はあくまでも1月1日時点の所有者ですので、買主に負担させるものではないというのが本来の姿です。

それにも関わらず、買主から固定資産税等精算金をもらっていることから、税務当局からすれば、単なる値上げをしているのと同じになります。

よって確定申告では固定資産税等精算金を譲渡価額に加算するのです。

一方で、マンションの売却では管理費および修繕積立金(以下、「管理費等」と略)の精算も行います。

管理費等は、固定資産税等とは異なり、引渡日以降は買主が負担すべきものです。

売主は当月分の管理費等を前月末に前払いしていれば、引渡日以降の管理費等は買主からもらわなければいけない金銭となります。

よって、管理費等の精算金は立て替えであって値上げではないということです。

管理費等の精算金は値上げではないことから、譲渡価額に加算すべきものではないことになります。

うっかり管理費等の精算金まで加算してしまうと、譲渡価額が大きくなってしまいますので税金が増えてしまう失敗が生じます。

無駄な税金を払うという失敗に繋がりますので、管理費や修繕積立金の精算額は譲渡価額に加算しないことが注意点です。

ありがちな失敗には、全て対策がある。

まとめ

以上、マンション売却について解説してきました。

マンション売却の失敗と対策は以下の通りです。

| マンション売却の失敗 | 対策 |

| 売却期間に余裕がない | 余裕を持ったスケジュールを組む |

| 査定を1社からしか取らない | 不動産一括査定サイトを使って査定を依頼する |

| 囲い込みにあってしまう | 専任媒介等ならレインズで取引状況を確認する、または、一般媒介で2社以上の不動産会社に売却を依頼する |

| 一般媒介で仲介手数料を値切ろうとする | 仲介手数料を値切りたい場合は専任媒介等で交渉を行う |

| 写真を十分に載せていない | 全部屋の写真を撮れる準備をしておく |

| ローンこわしにあってしまう | 住宅ローンの仮審査を通った人のみと契約する |

| 告知書や付帯設備表に虚偽の内容を記載してしまう | 契約不適合責任を理解し、告知書や付帯設備表は正直に書く |

| 買い替えのスケジュールが合わない | 高過ぎる売り出し価格の設定を避ける |

| 税金の要件を間違ってしまう | 特例の要件をしっかりと確認する |

| 確定申告の書き方を間違ってしまう | 管理費や修繕積立金の精算額は譲渡価額に加算しない |

マンション売却は、しっかりと対策を取れば失敗を防ぐことは可能です。

どのような失敗があるかを把握できたら、早速に査定を行いましょう。