マンションや戸建て、土地などの不動産所有の期間が短期と長期で税率が異なることをご存知だったでしょうか?

税率の違いを知らずに不動産を売却してしまったために、確定申告時に予想以上の税金の支払いが必要になってしまったという方もいます。

不動産売却後に手元に残る金額を少しでも多くするために、不動産所有期間の違いによって生じる税率の違いや税金特例などの節税方法についてご紹介していきます。

「もう少し早く知っていれば納税金額を抑えることができたのに」と、後悔しないように、紹介する不動産所有期間による税率の違いや控除に関する内容を役立ててください。

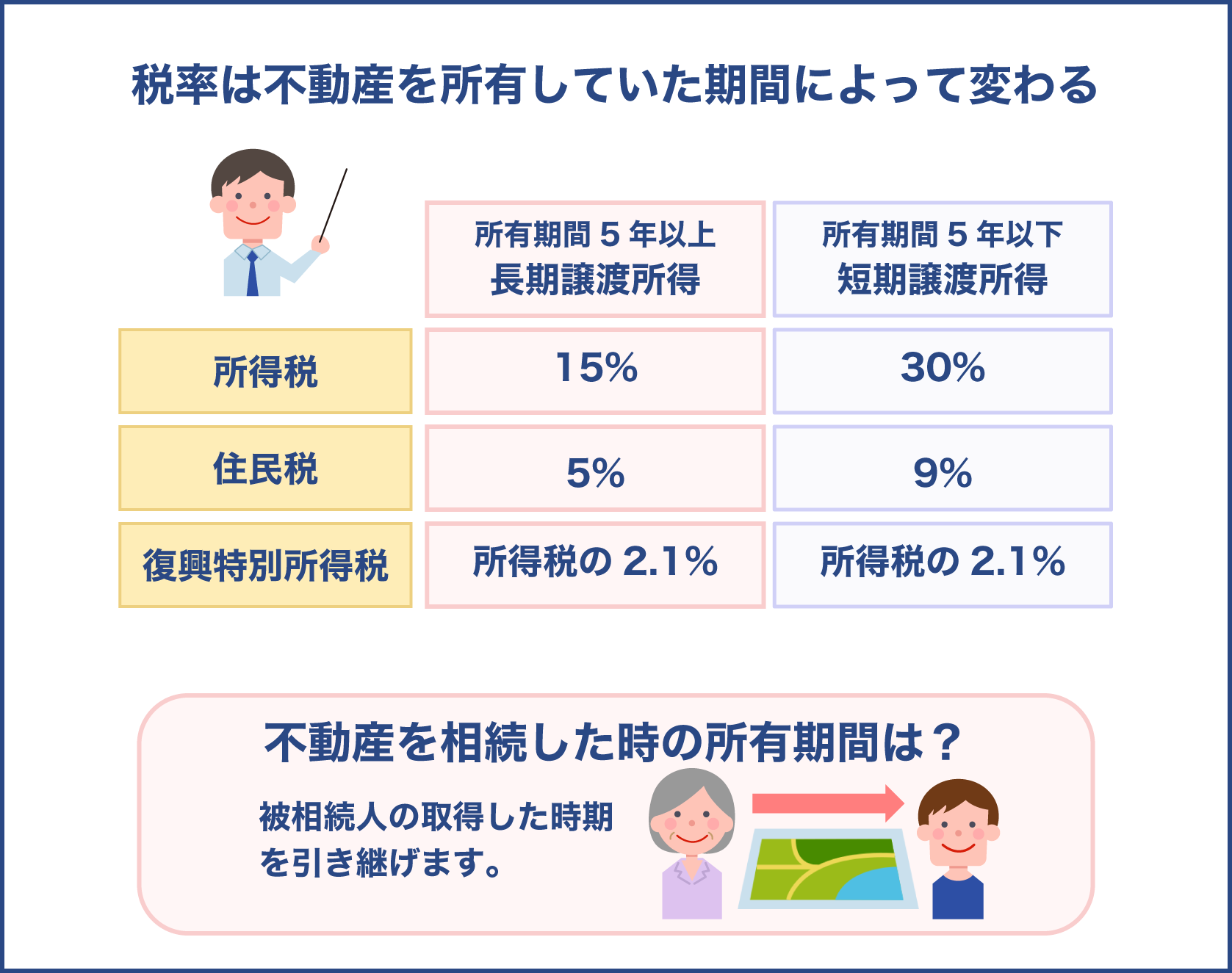

不動産を所有していた期間によって変わる税率

戸建てやマンションなどの不動産を売却した際に利益が発生しているなら、譲渡所得は課税対象となります。

課税対象となる譲渡所得の計算式は次のようになります。

譲渡所得金額 = 譲渡価額 -(取得費 + 譲渡費用)- 特別控除

譲渡所得金額がプラスになる、つまり利益が出た場合には確定申告によって税金を支払わなければなりません。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

しかし課税譲渡所得に対する税率は一律というわけではありません。

ポイントになるのは、不動産所有の期間です。

売却したマンションや戸建てなどの不動産物件の所有期間の長さによって、譲渡所得の名称は以下のように変わります。

- 長期譲渡所得

- 短期譲渡所得

ではこれから長期譲渡所得と短期譲渡所得について紹介していきます。

これから売却しようとしている、もしくは売却した不動産物件の税金がいくらになるのか正確に計算してみてください。

長期譲渡所得と短期譲渡所得の具体的な計算例も紹介しているので参考にしてください。

不動産を売却した時の税率は売却金額によって変わると思っていました!所有期間によって税率が変わってくるなんてびっくりです

不動産を売却する段階になっても、税額や税率が全く分からないという方も珍しくありません所有期間と税率の関連性や控除についてきちんと理解しておくなら、正当な方法で節税を行い、手元に残る現金を増やすことができるんですよ

不動産売却にはいろいろな税金が関係しており、特に譲渡所得は税額も大きな数字になるので注意しなければいけません。

最初に覚えておきたい重要な点は、不動産を所有していた期間が長い方(長期譲渡所得)が税率は低くなるという事です。

また適切な税金特例や控除を把握し、確定申告時に適切な節税を行うことも大切です。

では、最初に長期譲渡所得に対する課税についてみていきましょう。

長期譲渡所得

マンションや戸建てなどの不動産を取得してから5年が経過している場合、譲渡所得(売却による利益)は長期譲渡所得としてみなされるようになります。

長期譲渡所得の税率は、以下のようになっています。

| 長期譲渡所得 | 税率 |

|---|---|

| 所得税 | 15% |

| 住民税 | 5% |

| 復興特別所得税 | 所得税の2.1% |

すべての税率を合計すると、長期譲渡所得の20%プラス所得税の2.1%を税金として確定申告時に納税しなければなりません。

では不動産売却によって得た所得が、長期譲渡所得として扱われた場合の具体的な例を見てみましょう。

課税長期譲渡所得の具体例

これから2つの具体的な課税譲渡所得について紹介していきます。

譲渡所得の計算式に合わせて、以下のような条件で確定申告において譲渡所得の申告をすると想定します。

土地建物を30年前に1億円で購入し、30年間所有した後に1億4,500万円で売却したとします(建物は減価償却費相当を控除済み)。

なお譲渡する際の譲渡費用は500万円がかかっているとします。

| 譲渡所得 | 4,000万 |

| 譲渡価額 | 1億4,500万円 |

| 取得費 | 1億円 |

| 譲渡費用 | 500万円 |

上記のような建物付きの土地を売却した場合、30年不動産を所有しているため長期譲渡所得4,000万円とみなされます。

長期譲渡所得4,000万円に課税される税金は以下のようになります。

| 長期譲渡所得4,000万円 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 税率 | 15% | 5% | 所得税の2.1% |

| 税額 | 600万円 | 200万円 | 12万6,000円 |

つまり建物付きの土地を売却して4,000万円の利益が出た場合、税金の総額は利益の20%プラス所得税の2.1%にあたる812万6,000円になるわけです。

続いてもう1つの12年所有したマンションを売却した具体的な例を見てみましょう。

12年前に3,000万円で購入したマンションを、12年後に4,000万円(譲渡費用200万円)で売却したケースです。(減価償却費相当を控除済み)

| 譲渡所得 | 800万円 |

| 譲渡価額 | 4,000万円 |

| 取得費 | 3,000万円 |

| 譲渡費用 | 200万円 |

12年所有したマンションであるため、長期譲渡所得800万円とみなされ、800万円に課税される税金は以下のようになります。

| 長期譲渡所得800万円 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 税率 | 15% | 5% | 所得税の2.1% |

| 税額 | 120万円 | 40万円 | 8,400円 |

上記の表のように、長期譲渡所得800万円に対する税金は、課税譲渡所得に対して20%プラス復興特別所得税で合計160万8,400円となります。

譲渡所得に対する税金は、決して安い金額ではないため、マンションや戸建ての売却を検討する場合は、納税額を計算に入れておく必要があります。

しかし、この税額はあくまで長期譲渡所得の場合であり、短期譲渡所得では税率が変わり譲渡所得に課税される所得税や住民税はより高額になります。

では引き続き短期譲渡所得について見ていきましょう。

短期譲渡所得

所有期間が5年以下のマンションや戸建てなどの不動産を売却し利益が出た場合、譲渡所得は短期譲渡所得とみなされます。

先ほど紹介した長期譲渡所得への課税率とは変わり、短期譲渡所得への税率は以下のように変わります。

| 長期譲渡所得 | 税率 |

|---|---|

| 所得税 | 30% |

| 住民税 | 9% |

| 復興特別所得税 | 所得税の2.1% |

短期譲渡所得への課税率は、長期譲渡所得への課税率よりも約2倍も高いことが分かります。

では引き続き、短期譲渡所得への課税についての具体的な例を見てみましょう。

課税短期譲渡所得の具体例

長期譲渡所得への課税率で利用した2つの例を再び利用して紹介していきます。(所有期間のみ5年以下になっています)

1つ目の例は、土地建物を4年前に1億円で購入し、4年間所有した後に1億4,500万円で売却したとします(建物は減価償却費相当を控除済み)

譲渡費用は先ほどと同じく500万円として計算しています。

| 譲渡所得 | 4,000万 |

| 譲渡価額 | 1億4,500万円 |

| 取得費 | 1億円 |

| 譲渡費用 | 500万円 |

上記の1億4,500万円で取得した建物付きの土地を4年で売却した場合、譲渡所得は短期譲渡所得4,000万円とみなされることになります。

短期譲渡所得4,000万円に課税される税金は以下の金額です。

| 短期譲渡所得4,000万円 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 税率 | 30% | 9% | 所得税の2.1% |

| 税額 | 1,200万円 | 360万円 | 25万2,000円 |

上記の条件の建物付きの土地を売却して4,000万円の利益が出た場合、税金の総額は利益の39%プラス所得税の2.1%にあたる1,585万2,000円になるわけです。

長期譲渡所得への課税率で計算した時は、所得税と住民税と復興特別所得税の合計が812万6,000円だったため、確定申告による納税額は長期譲渡所得の方が772万6,000円も安くなります。

次の例は、3,000万円で購入したマンションを、4年後に4,000万円(譲渡費用200万円)で売却したケースを見てみましょう。(減価償却費相当を控除済みとします)

| 譲渡所得 | 800万円 |

| 譲渡価額 | 4,000万円 |

| 取得費 | 3,000万円 |

| 譲渡費用 | 200万円 |

4年所有したマンションであるため、短期譲渡所得800万円とみなされ、800万円に課税される税金は以下のようになります。

| 短期期譲渡所得800万円 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 税率 | 30% | 9% | 所得税の2.1% |

| 税額 | 240万円 | 72万円 | 50,400円 |

上記の表のように、長期譲渡所得800万円に対する税金は、課税譲渡所得に対して39%プラス復興特別所得税で合計317万400円となります。

先ほどの長期譲渡所得への課税率では、税金の総額は160万8,400円であったため、不動産所有期間が5年経過した方が156万2,000円も税金が安くなります。

やはり長期譲渡所得の方が、短期譲渡所得よりも税率が良いことが分かると思います。

自分で不動産を取得した場合は、不動産所有期間に注意し、納税額を少しでも少なくできるようにしましょう。

しかし売却を検討している不動産の中には、自分で購入した物件以外に相続によって贈与されたものもあるかもしれません。

では相続した不動産の所有期間は、購入した場合と同じように判断されるのでしょうか?

不動産を相続した場合、不動産所有期間にどのような影響があるのか引き続き紹介していきます。

不動産を相続した時の所有期間はどうなるの?

不動産を自分で購入した場合は、マンションや戸建ての所有期間を計算するのは難しくありません。

しかし不動産を相続によって取得した場合、所有期間はどのように判断されるのでしょうか?

相続や贈与によってマンションや戸建てなどの不動産を取得した場合、被相続人や贈与者が不動産を取得した時期を引き継げます。

例えば、不動産を相続した日付が2020年8月1日だったとしても、被相続人や贈与者の不動産取得日が2000年であれば、相続した時点で不動産所有期間は20年という事です。

ですから相続もしくは贈与を受けた後すぐに不動産を売却し利益が出たとしても、譲渡所得は長期譲渡所得とみなされるという意味です。

具体例を見てみましょう。

被相続人(贈与者)が2000年に土地を500万円で購入し、相続者が2020年に登録費+不動産取得税の合計20万円で相続し、その後すぐに1,000万円(譲渡費用50万円)で売却したとします。

この場合、不動産取得費は、500万円+20万円+50万円の合計570万円となり、譲渡益は430万円です。

通常の不動産取得であれば、5年が経過していないため、譲渡所得は短期譲渡所得とみなされ、税額は所得税129万円、住民税38万7,000円、復興特別所得税27,090円の合計170万4,090円です。

しかし相続の場合は、贈与人が不動産を取得した日付が不動産所有期間の開始に関係するため、このケースでの譲渡所得は長期譲渡所得とみなされます。

結果として、確定申告時の所得税は64万5,000円、住民税は21万5,000円、復興特別所得税は13,545円で合計87万3,545円となります。

ここまでで、不動産の短期と長期で譲渡所得への税率が異なることを紹介してきました。

重要なのは不動産所有期間が5年以下か、5年が経過しているのかという点です。

所有期間はマンションや戸建て、土地を購入した日から計算するんですか?

とても良い点に気づきましたね!所有期間は実際に不動産を購入した日や売却した日付で計算するわけではないので注意しなければなりません

譲渡所得への税率が変わる5年を判断する方法について紹介していきます。

所有期間の判断基準

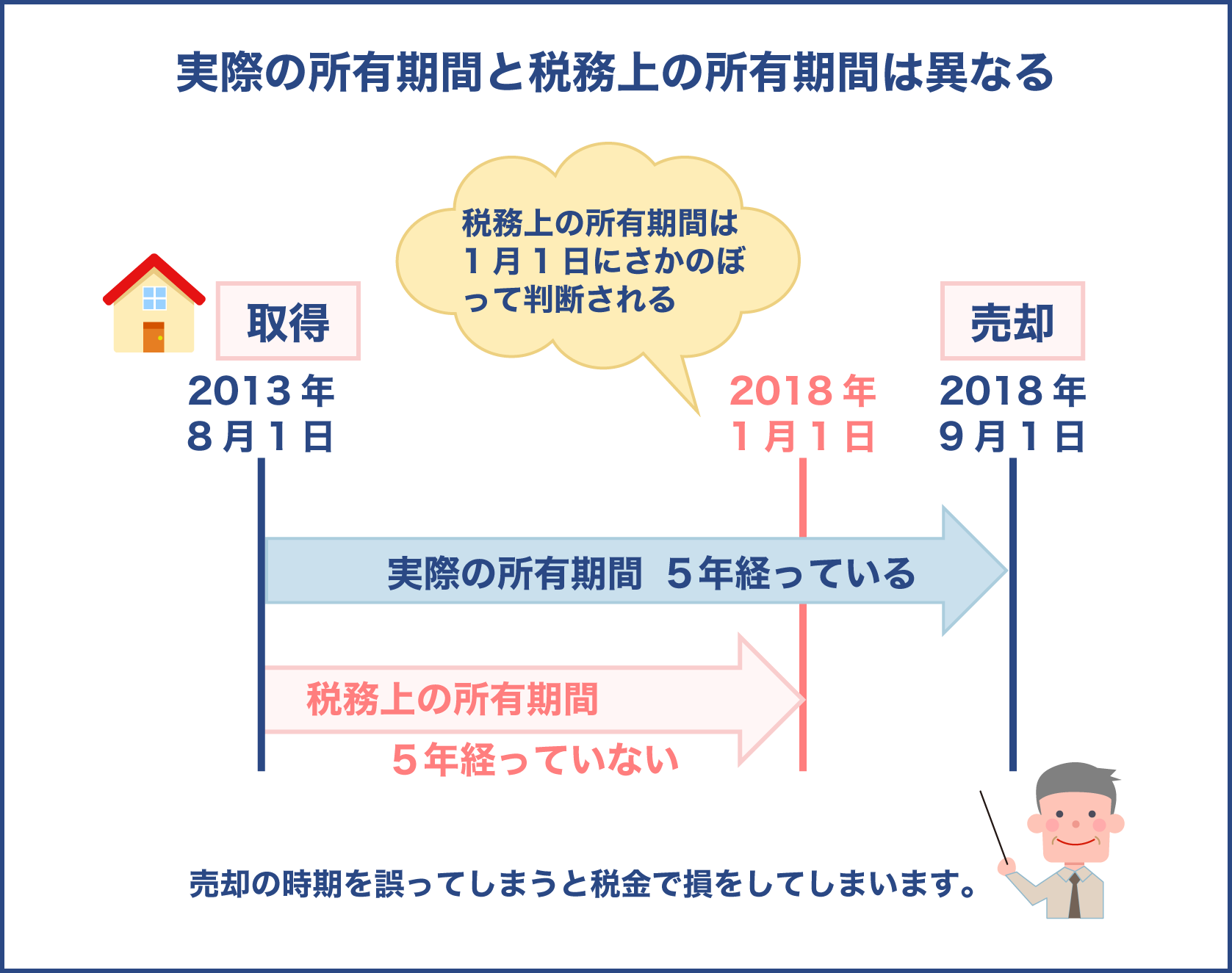

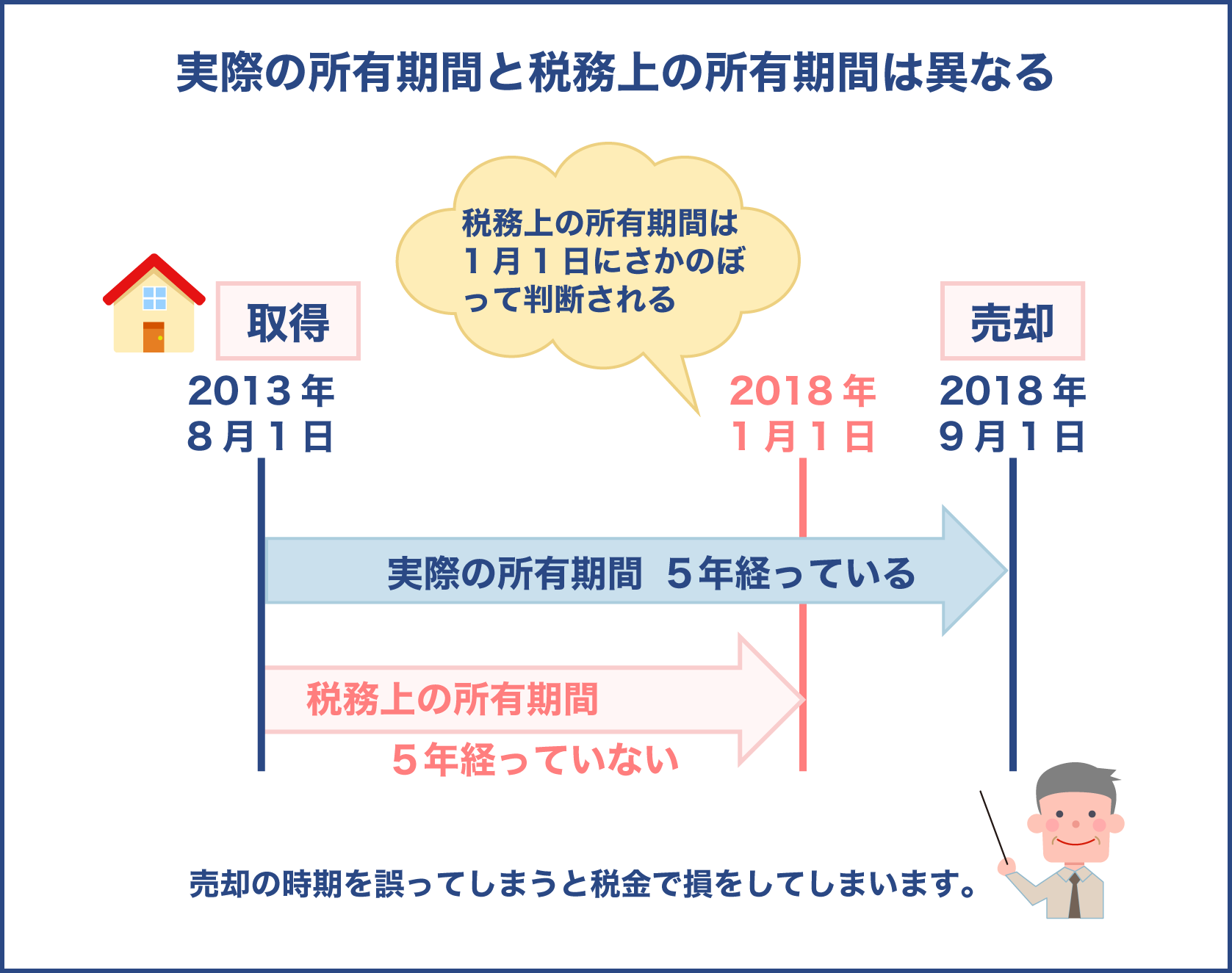

最初に理解しておかなければならないのは、実際の所有期間と税務上の所有期間は異なるという点です。

不動産所有期間に関する税務上のルールを理解しておかないと、確定申告時に思いがけない税額を支払うことになるかもしれません。

長期か短期は税務上の所有期間によって判断

不動産の売買は365日可能であり、極端なケースでは同じ年に不動産の取得と売却を行えるため、特定の不動産の固定資産税をだれが支払うのか特定するのが難しくなります。

そのため税制上、不動産の所有者は1月1日に不動産を所有している人物と決められています。

長期譲渡所得か短期譲渡所得の判断も、同じ税制上のルールに則って行われるため、不動産の所有が5年超になるかは1月1日時点での所有者の情報によって決まります。

具体的な例を参考に不動産所有期間を見ていきましょう。

不動産所有期間の具体例

2013年8月1日に不動産を取得し、2018年9月1日に同不動産を売却したとします。

不動産取得日は2013年8月1日であるため、2018年9月1日売却の時点で実質の所有期間は5年を超えています。

不動産売却時に上記の計算によって5年超になっていると思い、譲渡所得が長期になると考える方もいるようです。

しかし税務上の所有者は1月1日にさかのぼって判断されるという決まりがあるため、2018年9月1日売却であっても、2018年1月1日が税制上の所有期間の終了日となります。

そのため2018年9月1日に不動産を売却するなら、不動産の所有期間は5年以内という判断となり、譲渡所得は短期譲渡所得とみなされ税率が高くなってしまいます。

2013年8月1日に取得した不動産における税制上の不動産所有期間を表にすると以下のようになります。

| 税制上の経過年数 | 年月日 |

|---|---|

| 1年目 | 2014年1月1日 |

| 2年目 | 2015年1月1日 |

| 3年目 | 2016年1月1日 |

| 4年目 | 2017年1月1日 |

| 5年目 | 2018年1月1日 |

| 6年目 | 2019年1月1日 |

上記の表を参考にすると、仮に2013年8月1日に不動産を取得した場合、2019年1月1日以降に不動産を売却することで不動産所有期間が5年超とみなされることになります。

2018年9月1日に不動産を売却してしまうと短期譲渡所得とみなされ、2019年1月1日以降よりも2倍近くの税金を支払わなければなりません。

ですから不動産所有期間が長期になるのか、短期になるのか判断する時は、実質の所有期間ではなく、税務上の所有期間であることを覚えておきましょう。

単純に5年が経過していれば長期譲渡所得になると思っていました

税務上の所有者の判断方法を正確に理解していないと、たった数か月の違いで税金が2倍になってしまうんですね。所有期間を判断するための正確な計算ができるようにする事が大切なんですね

誰でも簡単に不動産所有期間を計算できる方法をご紹介します。

所有期間5年を判断する簡単計算式

税務上の所有期間について判断するためには、1月1日時点にさかのぼる必要があり複雑に感じるかもしれません。

分かりにくいと感じた方は、以下の計算式を使っていただければ、不動産所有が5年超かをすぐに判断できます。

不動産取得年 + 6年の1月1日以降 = 不動産所有期間5年超

先ほどの例を使用すると、不動産は2013年8月1日に取得しているため、6年を加えた2019年1月1日以降に売却することで税制上の不動産所有期間は5年超とみなされます。

実質の所有期間5年が過ぎたのであれば、次の年の1月1日以降に売却すると覚えても問題ありません。

ちょっとした勘違いで譲渡所得は短期譲渡所得とされ、高い税率を課せられてしまうため注意しなければなりません。

では短期譲渡所得と長期譲渡所得では、どちらが得なのでしょうか?

短期と長期はどちらがお得なのか?

譲渡所得に課せられる税率のみを考えるのであれば、長期譲渡所得の方が得です。

しかしマンションや戸建てなどの不動産に課せられる税金は、譲渡所得だけではありません。

土地やマンションや戸建てといった不動産資産を所有している場合、固定資産税を納める必要があるため、譲渡所得と固定資産税との兼ね合いを検討する必要があります。

固定資産税は、固定資産税評価額によって決まります。

例えば1,000万円の固定資産税評価額の不動産であれば、1.4%の固定資産税となるため、毎年14万円が固定資産税額となります。

つまり短期譲渡所得から長期譲渡所得に切り替わることによって安くなる税金が、固定資産税よりも大きい数字であれば、長期譲渡所得になるまで待った方が良いという意味です。

逆に固定資産税評価額が非常に高く(固定資産税が高い)、譲渡所得金額が低い場合は、短期譲渡所得の方が得になる場合もあるという事になります。

例えば、1億円の固定資産税評価額の土地であれば、毎年の固定資産税は140万円になります。

しかし土地を売却することによって生じる利益(譲渡所得)が600万円(短期所有税額約240万・長期所有税額約120万円)と少ないなら、短期譲渡所得として早めに売却した方が納税額は少なくなるため、短期譲渡所得の方が得です。

こうしたケースはあまり多くないものの、一概に長期譲渡所得の方が短期譲渡所得よりも得になるとは言い切れないため、譲渡所得に対する税金と固定資産税を比較することは重要です。

とはいえ、短期譲渡所得は税率が約40%、長期譲渡所得の税率は約20%であることを考えると、やはり税金が半分になる長期譲渡所得の方が得であることは明らかです。

税金対策の意味からも、長期譲渡所得になるよう不動産所有期間が5年超となるまで待つ方が賢明です。

ではそもそもなぜ長期譲渡所得と短期譲渡所得で税率が異なるのでしょうか?

なぜ不動産所有期間によって税金が異なるのか

バブル時期には、不動産売買が投機目的で行われることが増えたため、一般の方が不動産売買を行いにくい状態になりました。

例えば、投機目的で不動産を取得する土地転がしのような人物によって、住宅を必要としている方がマンションや戸建てや土地を取得できない事態が生じました。

そのため短期的に不動産売買を投機目的で行う事に重い税率を掛け、通常の不動産売買を圧迫しないよう、短期譲渡所得という制度を始めました。

すでにバブル期が終わっているものの、制度のみ残ったままになっているため、現在でも長期譲渡所得と短期譲渡所得という2種類が存在することになりました。

結果として業者ではない一般の方でも、5年以内の不動産所有期間の物件を売却する時は、重い税率を受けることになってしまいます。

しかしマンションや戸建て、土地を売却する時に利用できる税金特例や特別控除によって節税することは可能です。

ここからは不動産売却に伴う税金特例について紹介していきます。

譲渡所得への課税は大きな額になるため、特別控除をよく理解しておくなら節税をしっかり行うことができます。

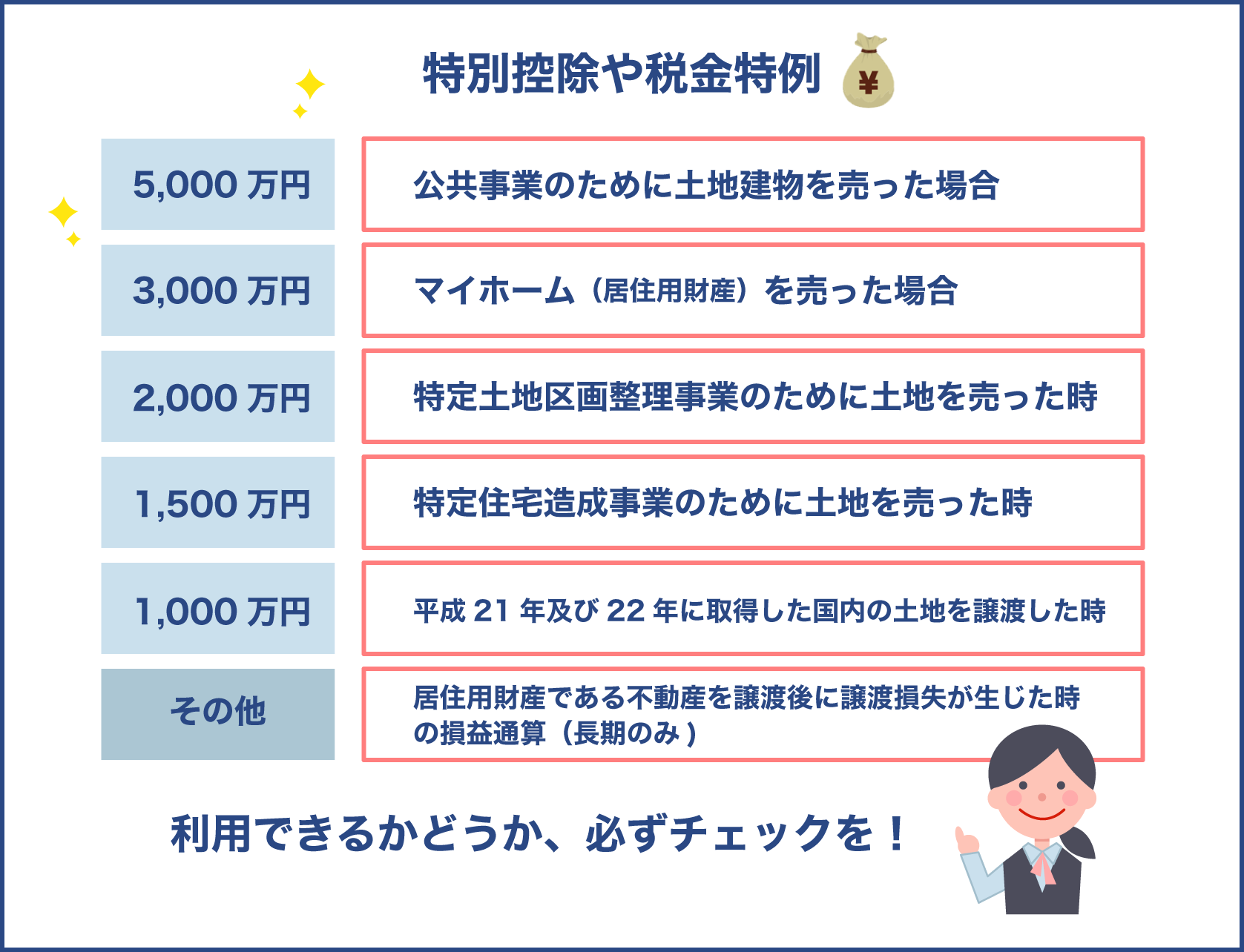

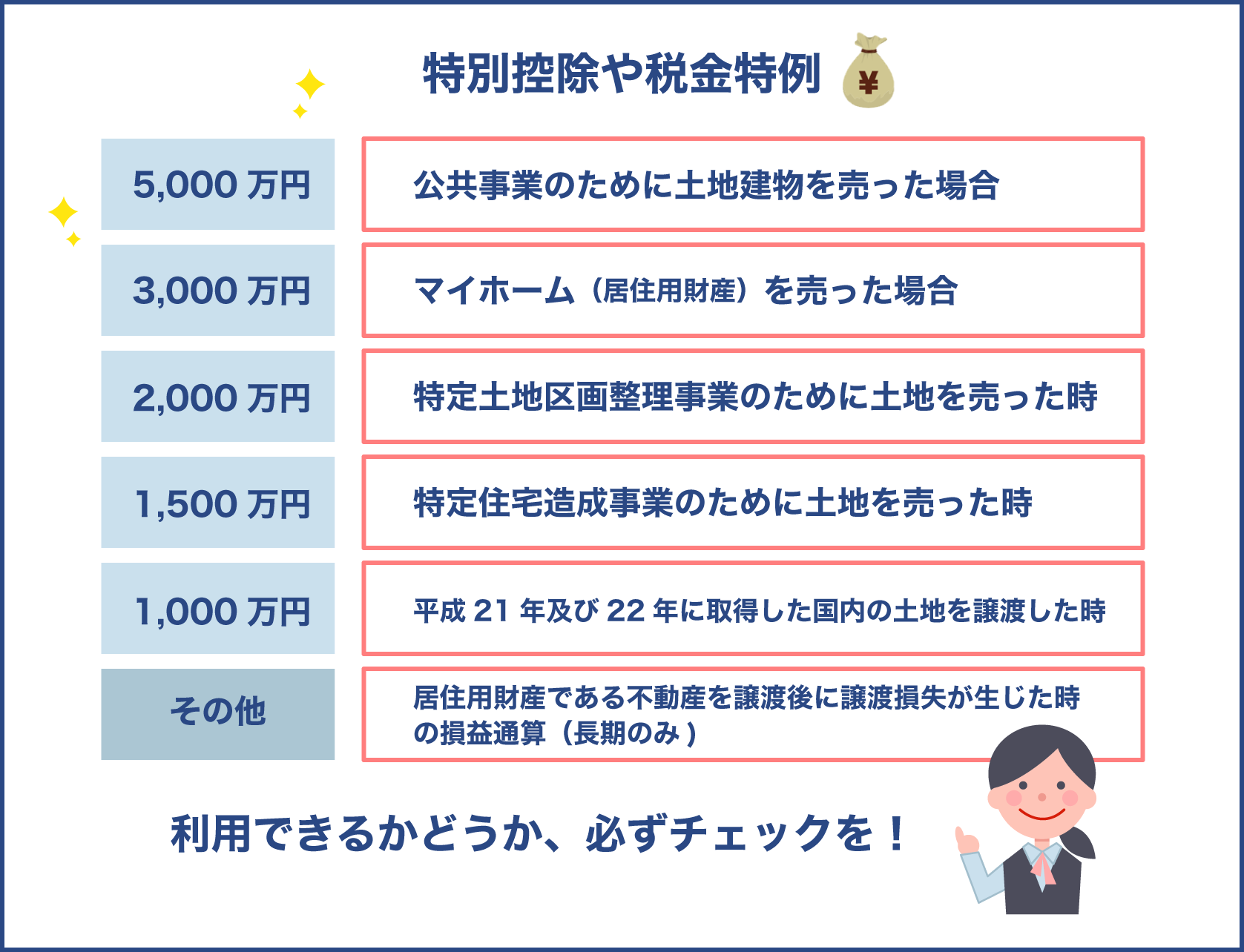

譲渡所得の確定申告で受けられる特別控除や税金特例

譲渡所得の確定申告を行う時、税制優遇を受けられる特別控除や税金特例はいくつもあります。

一般的な特例から珍しいケースで利用できる控除もあるので、不動産売却に利用できるかチェックしておきましょう。

基本的にどの税金特例や特別控除も、短期譲渡所得と長期譲渡所得のどちらにも利用することが可能です。

- マイホーム(居住用財産)を打った場合の3,000万円の特別控除の特例

- 公共事業のために土地建物を打った場合に受けられる5,000万円の特別控除

- 特定住宅造成事業のために土地を売った時に受けられる1,500万円の特別控除

- 特定土地区画整理事業のために土地を売った時に受けられる2,000万円の控除

- 平成21年及び22年に取得した国内の土地を譲渡した時に受けられる1,000万円の控除

- 居住用財産である不動産を譲渡後に譲渡損失が生じた時の損益通算(長期のみ)

不動産を売却した次の年に行う確定申告では、上記のような税金特例や特別控除を申請することができるようになります。

どれも自分で申請しないと適用されないため、確定申告時には節税のために、上記の控除を忘れずに申告するようにしてください。

マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例

自身が居住していた居住用財産であれば、所有期間の長短に関わらず、確定申告時に申請すれば譲渡所得から3,000万円を控除することができます。

マイホーム売却の3,000万円の控除を受けるためには、次の条件に適っている必要があります。

- 売主本人が住んでいる家屋を売る、もしくは家屋と一緒に敷地や借地権を売ること

- 住まなくなってから3年後の年の12月31日までに売却すれば、売却時に居住していない家屋や敷地でも控除対象になる

- 家屋を取り壊した場合は、敷地の譲渡契約が取り壊しから1年以内に行われ、住まなくなってから3年後の年の12月31日まで売却が完了すること。

- 不動産売却の前年や前々年にマイホームの3,000万円の特例を受けていないこと

- 売却年や前年、前々年にマイホーム交換特例や買い替え特例を受けていないこと

- 売却した家屋と敷地に関して、収用などの特別控除の特例を受けていないこと

上記のような条件に適っているのであれば、マイホームを売った場合に3,000万円の特別控除を受けることが可能です。

繰り返しになりますが、自動的に控除が適用されるわけではなく、確定申告時に申請することで初めて控除対象となるので、節税のために申請を忘れないようにしましょう。

公共事業のために土地建物を売った場合に受けられる5,000万円の特別控除

国や地方自治体が推進する公共事業のために、自宅のある家屋や敷地を売却した場合、最高で5,000万円まで控除を受ける事が可能です。

5,000万円の控除を受けるためには、以下の条件に適っている必要があります。

- 棚卸資産などでなく、固定資産を売却すること

- 公共事業などのために国や第三者に譲渡すること

- 土地の買い取りの申し出があった時から半年以内に譲渡されている

- 公共事業の施行者から申し出を受けた最初の売主であること

- 複数回の土地の譲渡がある時は最初の譲渡のみが控除対象となる

上記の条件に適っていれば、短期譲渡所得における税金特例としては最も大きな控除金額になります。

公共事業のために土地を手放す機会は少ないかもしれませんが、節税のために確定申告時にはしっかり控除申請をするようにしましょう。

特定住宅造成事業のために土地を売った時に受けられる1,500万円の特別控除

国や地方自治体によって実施される特定住宅造成事業のために土地を売却する場合、最高1,500万円まで控除を受けられる税金特例があります。

控除の対象となるためには、以下の条件に適っていなければなりません。

- 地方公共団体や独立行政法人中小企業基盤整備機構、独立行政法人都市再生機構や地方住宅供給公社などの行う住宅建設や宅地造成事業であること

- 公営住宅の買い取りのために地方公共団体に譲渡した場合

- 公有地拡大推進のために公共団体に譲渡

- 沿道整備道路の沿道整備のために地方公共団体や沿道整備推進機構に譲渡

- 都市再生特別措置法によって規定された都市再生整備計画の地域内の土地であること

上記のような条件以外にも、特定住宅造成事業のために土地を売却するケースがあるので注意しましょう。

特定土地区画整理事業のために土地を売った時に受けられる2,000万円の控除

国や地方自治体が推進する区画整理を行う範囲内にある不動産を売却した場合、2,000万円まで控除を受けることが可能です。

特定土地区画整理事業とは、以下の4つを指しています。

- 住宅街区整備事業

- 防災街区整備事業

- 第一種市街地再開発事業

- 土地区画整理事業

上記の特定土地区画整理事業のために、不動産を譲渡する場合なら2,000万円まで控除を受けられるため、確定申告時に節税できます。

平成21年及び22年に取得した国内の土地を譲渡した時に受けられる1,000万円の控除

平成21年に取得した土地は平成27年以降、平成22年に取得した土地は平成28年以降に譲渡すると譲渡所得から1,000万円を控除できます。

控除対象となるためには、以下の条件に適っていることが必要です。

- 相続や贈与などによって取得した土地等ではない

- 譲渡した土地等が他の控除対象ではないこと

- 特別な間柄(親子や夫婦、内縁関係、生計を一緒にする親族など)から取得していないこと

- 平成21年元旦から平成22年末日までに取得した土地等であること

- 平成21年取得の土地等は平成27年以降に譲渡

- 平成22年取得の土地等は平成28年以降に譲渡

この控除を受けるためには、確定申告時に譲渡所得の内訳書や土地等の登記事項証明書などの書類が必要になります。

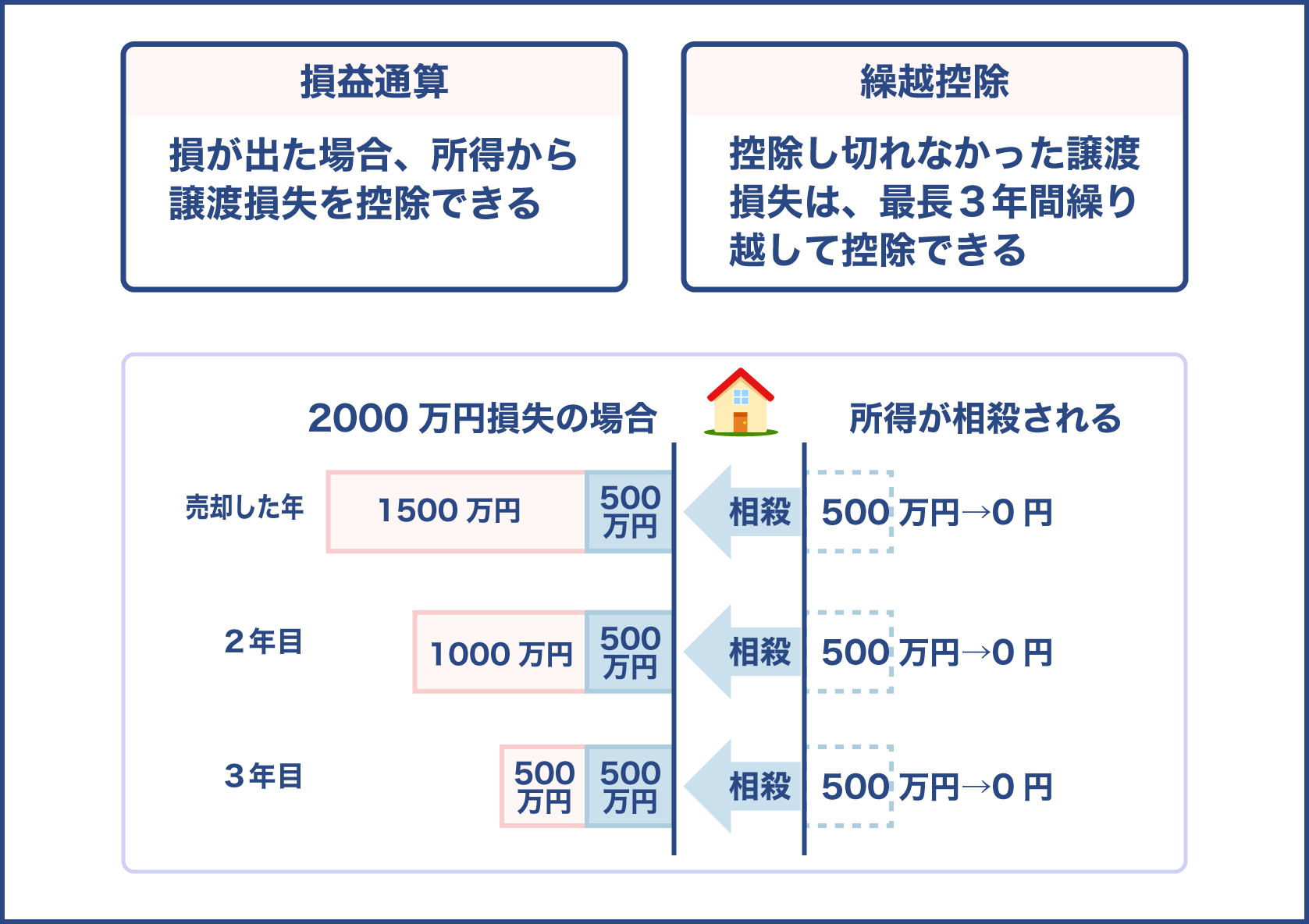

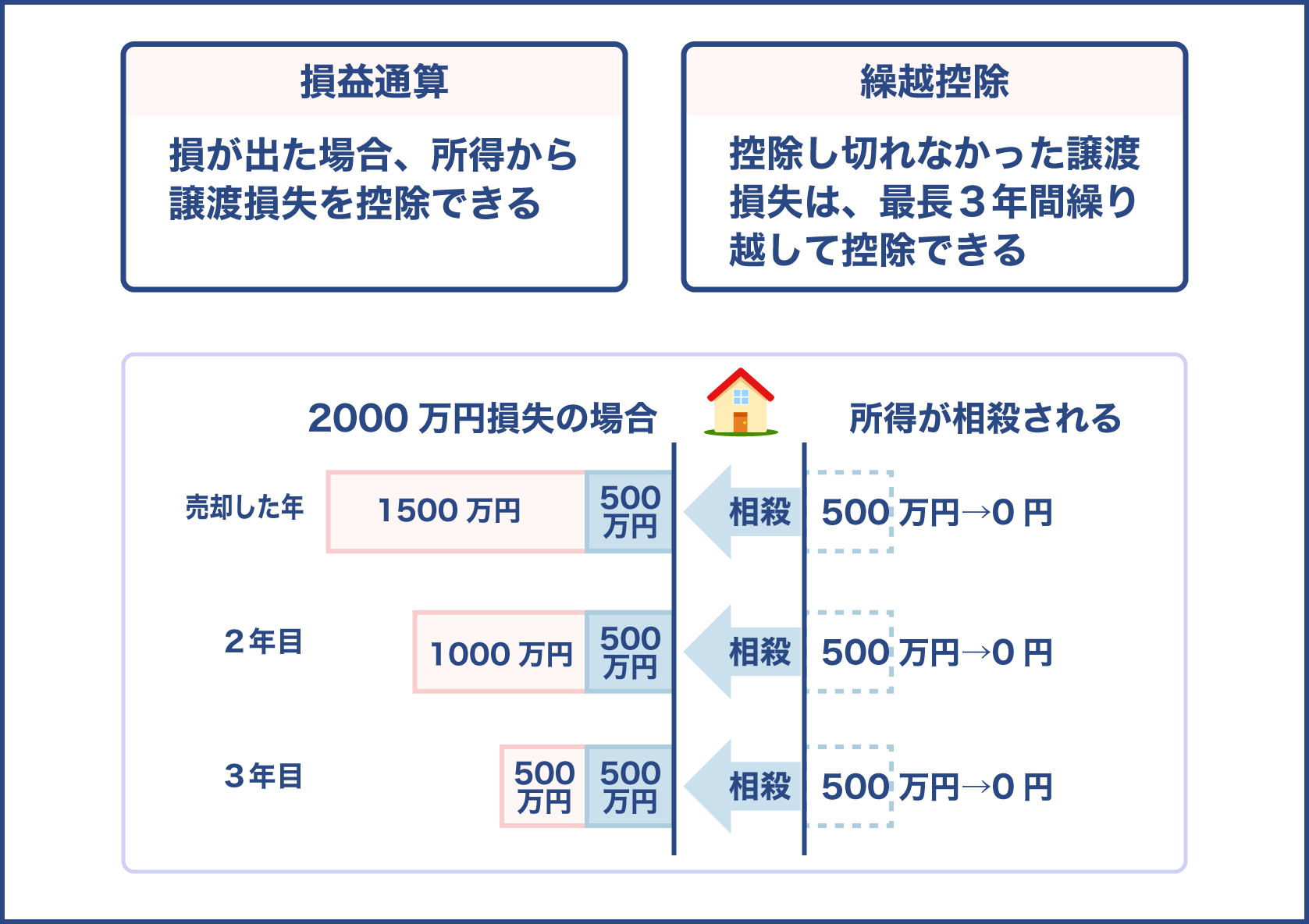

不動産を譲渡後に譲渡損失が生じた時の損益通算

ここまで紹介してきた税金特例は、マンションや戸建てなどの不動産を売却し利益が出ているときの控除です。

しかしここで紹介する譲渡後に譲渡損失が生じた時の損益通算とは、譲渡所得がマイナスになっている場合に受ける控除になります。

例えば、20年前に4,000万円で取得した戸建てを、1,500万円で売却した場合、譲渡所得はマイナスとなります。

つまり不動産を譲渡する事によって損失が出てしまったという意味です。

不動産売却が長期譲渡所得とみなされ、さらに売却不動産が居住用財産であった場合に、一定の条件を満たすことで、事業所得や給与所得と損益通算することができます。

損失額を給与所得や事業所得の控除に利用できるため、給与所得であれば確定申告によって還付金を受け取ることができ、事業所得であれば所得税の軽減となります。

しかも1年で控除しきれない譲渡損失があった場合は、翌年以降3年間にわたって、確定申告時に繰り越し控除申請もできます。

例えば、先ほどのケースでは譲渡所得は2,500万円のマイナス(損失)でした。

仮に給与所得が1年間で600万円だとすると、自分で確定申告を行うことで、合計4年間給与所得で支払った所得税が還付されるわけです。

多くの不動産は経過年数によって資産価値が下がるため譲渡による損失が出やすいので、不動産を譲渡後に譲渡損失が生じた時の損益通算という税金特例を覚えておくと良いでしょう。

マンションや戸建て、土地などの不動産を売却すると、譲渡所得に対して所得税、住民税と復興特別所得税が課されます。

税金の税率は、不動産を所有している期間が5年以内か5年超なのかによって大きく変化します。

所有期間が5年以下では税率が約39%、5年超では税率が約20%まで下がるため、税金の差額は約2倍です。

譲渡所得に使える税金特定がこんなにあるとは知りませんでした

所得控除は難しいと思うかもしれませんが、申請することでかなりの額の節税につながるので、自分で理解することが大切です

まとめ

不動産売却を検討しているなら、不動産の所有期間が5年を超えているかを正確に計算しましょう。

ただし不動産所有期間は、実際の所有期間ではなく、1月1日時点での不動産所有の有無という税務上の所有期間となります。

計算間違いをするだけで2倍の税金を支払うことになるので、こちらで紹介した方法で短期譲渡所得と長期譲渡所得のどちらになるのか正確に判断してください。

また長期譲渡所得・短期譲渡所得に関わらず、不動産譲渡を行った場合、確定申告時に税金特例を申請することで節税を行う事もできます。所得の控除は、自分で確定申告を行わないと適用されないため、忘れずに確定申告を行いましょう。

不動産業者に売却をすべてお願いするのではなく、自分でも売却に関連する税制を理解してから不動産を売却することが非常に重要です。