不動産投資の基本は、所有する不動産を他人に貸して家賃を得ることです。

もちろんどのエリアでも、どの都市でもできますが、「東京で行うのがベスト」とされます。その理由は何か分かりますか?

分からないです…。

そこで今回の記事では、不動産投資をするなら東京がおすすめといわれる理由を詳細に解説していきます。

また東京で不動産投資をする際の成功のポイントや注意点も合わせてご紹介します。この記事を読めば、東京での不動産投資が成功に近づくはずです。

なぜ不動産は東京がオススメなのかですね。それがやっぱり東京が一番いいってイメージから東京って思われる方多いですよね。

東京がなぜおすすめなのかっていう一つに、一つでしかないです。もうこれが絶対になる条件です。不動産経営するにあたってなんですけども東京の人口は過去20年間ずっと増加傾向にあります。東京の人口は増え続けている。ですが片やこんなこと言ってしまってはちょっと不愉快な思いされる方もいらっしゃるかもしれないんですけれどもまあ地方都市に限って年々減少しているところもありますよね。

いわゆる人口が増加しているということは不動産を借りたい人が増えている。「いやいや先生、あれですよね。家を買いたいっていう人も多くいらっしゃるんじゃないんですか」というツッコミは今回は置いときまして家を必要とする人が増えているということも前提で行きましょう

目次

そもそも不動産投資とはどういう投資なのか

投資に興味がある人にとって、不動産投資という言葉を耳にしたことがあるのは一度や二度ではないでしょう。

そもそも不動産投資とは、不動産を貸し出し、その賃貸収入で利益を出す投資方法を言います。具体的には、アパートやマンション、オフィスビルなどの1部屋または1棟を購入して、他人に貸すことで利益を得ることです。

また所有している不動産を売却することで、利益を得ることも不動産投資に含まれます。投資には、資産を保有しているだけで得られるインカムゲインと、購入時より高く売却したときに得られるキャピタルゲインという2つの利益がありますが、不動産投資では以下のように考えるといいでしょう。

- インカムゲイン…家賃によって毎月得られる収入

- キャピタルゲイン…購入時より高値で売却したときに得られる利益

なぜ、この不動産投資の人気が高いのでしょうか。まずは不動産投資にはどのようなメリットがあるのか見てみましょう。

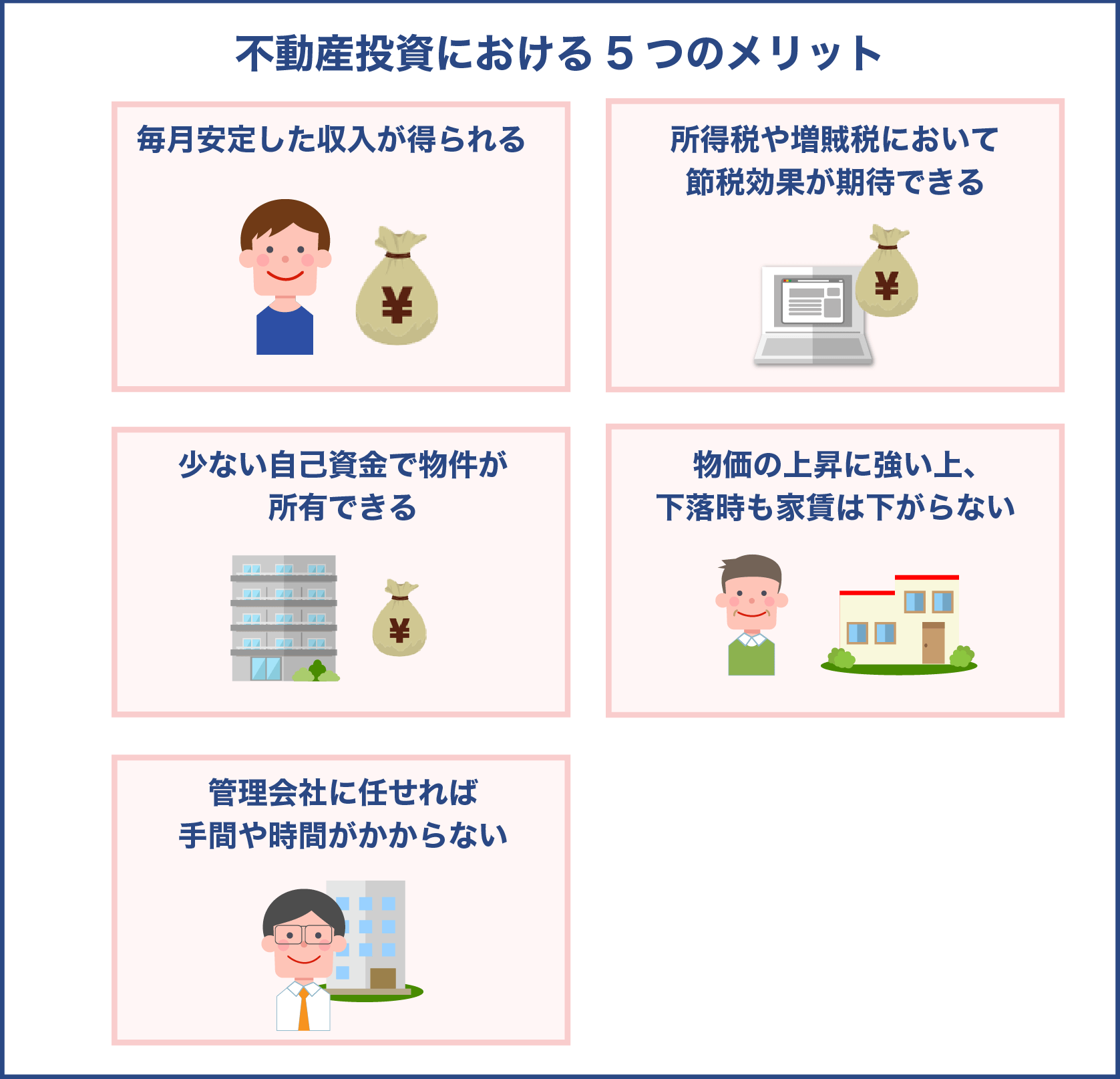

不動産投資における5つのメリットとは?

不動産投資のメリットは他の投資に比べてどのようなメリットがあるのか、まとめてみました。

毎月安定した収入が得られる

一番のメリットはなんと言っても毎月安定した収入が得られることです。株式投資とは違い、毎月だいたい同じ金額の利益を獲得できるのです。

しかも不労収入とも言われ、自分が働かなくても収入が得られるため、サラリーマンの副業としても人気です。不動産投資で収入を得ていれば、会社を定年退職したあとも、病気になったり、リストラにあっても安定した収入を得ることができるのです。

所得税や相続税において節税効果が期待できる

不動産を取得した場合、減価償却費用を経費にできるので物件の購入価格を毎年支出として計上できます。つまり、物件を所有することで、所得税の課税対象額を減らすことができるのです。そのため不動産を所有することで節税効果があるのです。

また不動産投資は相続税の節税にも有効です。それは、相続税は資産の評価額に対して決まりますが、現金の評価額は100%、不動産は約70%となっているからで、賃貸用の不動産であればさらに70%になります。つまり、現金で持っているより、賃貸用の不動産で持っている方が相続税が安くなるのです。

例えば1000万円の現金を持っていた場合、相続税評価額は1000万円となりますが、賃貸用の不動産の場合は相続税評価額は約490万円と、半分以下になります。そのため相続の際に賃貸用の不動産を持っていれば、節税効果が高いのです。

少ない自己資金で物件が所有できる

不動産投資が他の投資と大きく違うのは、購入する際にローンを組めることです。頭金が用意できれば、あとは毎月得られる家賃でローンや税金を払っていくことも可能です。つまり手持ちの資金を持ち出さなくてもローンを完済することができ、さらに物件も自分のものになるのです。

例えば500万円の自己資金で3000万円の物件を購入することも可能で、20年後にローンを完済すれば物件が完全に自分のものになります。こうした資産形成の仕方ができるのは、賃貸用の不動産だからこそなのです。

物価の上昇に強い上、下落時も家賃は下がらない

物価が上昇すればするほど、現金や預貯金の価値は下がります。しかし、不動産は違います。物件価格や家賃は物価上昇に連動していることが多いため、物価が上昇すると物件価値や家賃も上がりやすくなります。

今後の物価をどう見るかによりますが、国の政策ではデフレーションを目指すことはほとんどありません。

基本的に緩やかな物価上昇を目指すのが通常ですから、不動産によって資産を形成することは物価上昇を目指す今の政策下にあって最適と言えるのです。

万が一、急激なデフレーションが起きた場合も、物件価格は下落するかも知れませんが、家賃が急激に下がることはないと言われます。そのため、賃貸用不動産を持つことは、デフレ下にあっても安定した収入を得ることができると考えられています。

管理会社に任せれば手間や時間がかからない

株式投資は常にチャートを見ながら損得の判断をする必要がありますが、不動産投資ではそのような必要はありません。毎月、銀行口座に家賃が振り込まれるのを待つだけです。

物件の管理もほとんどの業務を管理会社に任せることができます。入居者付けや退去、クレームの処理などもすべて管理会社が請け負ってくれます。

オーナーとして毎月送られてくるレポートに目を通して、判断を下すだけで賃貸経営ができます。ひと月に1時間くらいあれば、賃貸物件の経営はできると考えていいでしょう。

不動産投資の魅力は、物件を所有することでこれだけ多彩なメリットがあることです。ただし、もちろんリスクもあります。次の項目では、不動産投資のリスクについて見ていきましょう。

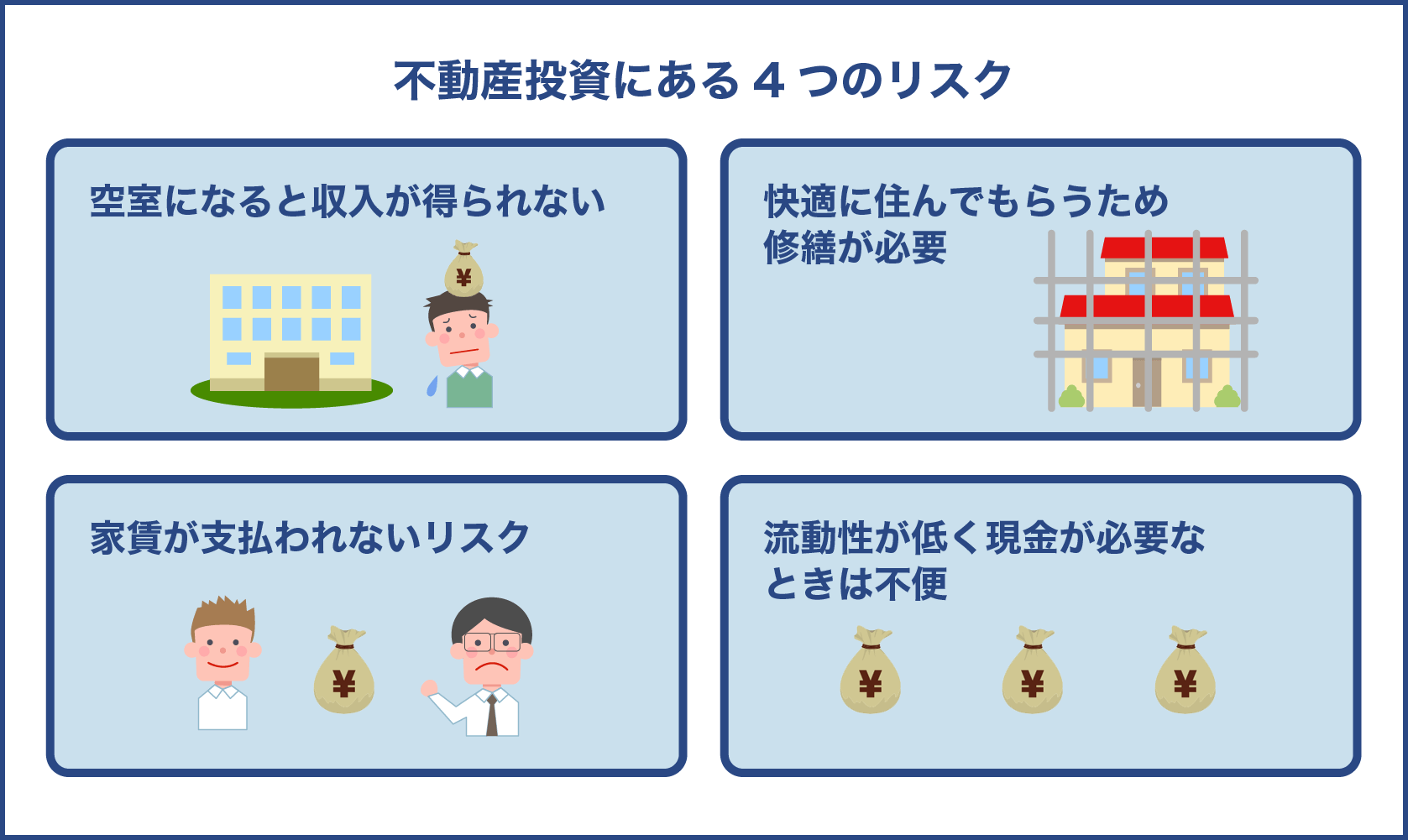

不動産投資にある4つのリスクとは?

投資にはそれぞれ一長一短があるように、不動産投資にもリスクがあります。このリスクを理解しないで成功することはありません。ぜひリスクも理解しましょう。

空室になると収入が得られない

不動産投資にとって一番のリスクは空室になることです。家賃収入を得ることが不動産投資の基本ですから、家賃を支払って住んでくれる入居者がいなければ成り立ちません。

長期間空室が埋まらなかったとしても、融資の返済や建物の維持管理費は支払わなければなりません。そうなるとオーナーが手持ち資金から支払うことになります。これが長く続くと赤字経営に陥る可能性もあります。

快適に住んでもらうため修繕が必要

家やアパート、マンションなどの不動産は建てたときから劣化がはじまります。つまり年数が経つほど、修繕の必要が出てくるのです。

例えば、自分で住むのであれば、少々のすきま風くらいなどは我慢できますが、他人からお金をもらって住んでもらうとなるとそうはいきません。

快適に住んでもらえるように修繕する必要があるのです。また、そうした住環境を整えることで、長期間にわたって入居者を確保できるとも言えるでしょう。

もし1棟のアパートやマンションを所有して投資を行う場合は、修繕の必要が出てくるのは居室内だけではありません。外壁・屋根塗装、配管、屋上防水、エントランスなどの共用部分も経年劣化に伴って修繕が必要になってきます。

不動産投資は、こうした修繕を見越して経営をする必要があるので、これらの知識を得ることも重要です。

家賃が支払われないリスクもある

前述しましたが、不動産投資は入居者から家賃を得ることで成り立ちます。しかし入居者が毎月必ず支払ってくれるという保証は実はありません。家賃滞納はあってはならないことですが、全くないわけでもないのです。

実はこれが物件オーナーの悩みの種のひとつです。家賃が払えないからといって立ち退いてもらうと、新しい入居者を探さないといけないからです。

また、家賃を滞納したまま入居者に逃げられてしまうこともあります。この場合は、滞納分の家賃を回収するのは難しくなってしまいます。

そのため近年は、家賃の滞納リスクを回避するために、保証会社を利用するなどの方法がよく使われるようになっています。

流動性が低く現金が必要なときは不便

不動産投資にかかわらず、不動産を所有するリスクのひとつは流動性の低さです。売りたいときにすぐにお金に換えることができないため、現金などに比べると使い勝手が悪いのです。

ですから手元の資金に余裕がない場合には、向かないとされています。

もし売りたいと思ったときにすぐに売れても、実際に物件が引き渡され、売買代金を手にすることができるのは最低でも1か月後です。すぐに現金化したいため、泣く泣く相場よりも格安で売却してしまうことは少なくない話です。

不動産投資には主に3つの種類がある

不動産投資のメリットとリスクを踏まえた上で、どのような不動産投資の仕方があるのか、紹介しましょう。一般的には「ワンルームマンション投資」と「一棟アパート・一棟マンション投資」「戸建て投資」の3つがあります。

低予算ではじめられるワンルームマンション投資

分譲されたマンションの1部屋を購入して貸し出す方法です。購入するのは1部屋ですから購入代金はもちろん物件維持費なども抑えることができます。

ただし、家賃収入も1部屋分のみです。そのため資金に余裕が出たら、区分マンションを複数所有して不動産投資を行っているオーナーもいます。

長期間の安定した経営を目指せる一棟アパート・マンション投資

アパートやマンションなどを賃貸物件として一棟ごと購入して運用する方法です。マンションに10部屋ある場合は10部屋を賃貸物件として貸し出すことができます。

物件の購入代金など初期費用は高額になりますが、貸し出した部屋の分の家賃が得られるため、多くのリターンにも期待できます。

1部屋に空室が出ても、他の部屋で補うこともできるため、不動産投資の一番のネックである空室リスクを最小限に抑えることができるのも魅力です。

ファミリー向けの戸建てをお持ちなら戸建て投資

一戸建ての住宅を賃貸物件として貸し出す方法です。入居者がファミリーとなることが多く、比較的長期間の安定した収入が得られるという特徴があります。そのため近年では、戸建て投資を専門にしている投資家もいます。

また投資という位置づけではなく、事情によって自分が住んでいた物件に住めなくなった場合などに他人に貸して収入を得ている人もたくさんいます。

不動産投資は東京がおすすめの理由

不動産投資とは何かを理解してもらったところで、ここからは東京での不動産投資をおすすめする理由を6つ紹介しましょう。東京で不動産投資をするのがなぜよいのか、よく分かるはずです。

東京は日本最大の都市で25年連続で人口が増加中

不動産投資は「いかに不動産を貸し続けることができるか」が成功するための重要ポイントです。住みたいという人がいなければ、いくら不動産を持っていても利益を得ることはできないからです。

そこで注目したいのが人口です。

東京は誰もが認める日本最大の都市ですね!2021年1月1日現在の東京都の人口は、推計で13,960,236人という発表がされています。

それだけ不動産を借りる可能性のある人がいるということです。ですから、不動産投資は東京で行うと成功しやすいのです。

さらに注目したいのがその増減です。前年同月と比べると8,600人増えているのです。日本全体の人口は減少傾向にあるとされていますが、東京では人口が増えているというのはとても重要なポイントです。

しかもこの増加傾向は25年間も続いているのです。

今後もさらに人口が増えることが考えられるので、さらに賃貸物件への需要が高まると予想できます。

| 人口 | 世帯数 | |

| 2016年1月1日 | 13,532,060 | 6.711.792 |

| 2017年1月1日 | 13,646,764 | 6,815,985 |

| 2018年1月1日 | 13,754,059 | 6,918,462 |

| 2019年1月1日 | 13,857,443 | 7,020,186 |

| 2020年1月1日 | 13,951,636 | 7,120,532 |

| 2021年1月1日 | 13,960,236 | 7,163,325 |

人口密度が高く不動産の価値が下落するリスクが低い

東京の人口について紹介しましたが、不動産の賃料や価格は人口密度の高いほど高くなるという性質があります。

「東京の家賃は高い」という言葉をよく耳目にしますが、それは人口密度との関係があるため下がらないのです。

もちろん東京の人口密度は国内第一位(2015年度調べ)です。世界でもトップクラスの人口密度があるため、不動産の価値も家賃も下がりにくくなっています。

また、近年は東京への一極集中が進む一方で、住みやすさや働きやすさが問われる時代が来ているとも言われます。

そのため働いている場所から遠くの地域に家を建てるより、企業や会社になるべく近いところで賃貸でもいいという傾向が強くなってきています。

それは「職住近接」という言葉の認知度が高くなってきたことでも分かります。

国土交通省でも、職住近接によって子育てや家庭の団らんなどの時間的なゆとりを重視するような施策を推進しています。そのため都心に近い物件のニーズがまだまだ高くなりそうなのです。

それだけ東京は、不動産投資には最適と言えるのです。

| 順位 | 都道府県 | 単位(人/km2) |

| 1位 | 東京都 | 6168.04 |

| 2位 | 大阪府 | 4639.51 |

| 3位 | 神奈川県 | 3778.13 |

| 4位 | 埼玉県 | 1911.99 |

| 5位 | 愛知県 | 1446.91 |

| 6位 | 千葉県 | 1206.76 |

| 7位 | 福岡県 | 1023.36 |

| 8位 | 兵庫県 | 659.09 |

| 9位 | 沖縄県 | 628.70 |

| 10位 | 京都府 | 565.92 |

単身者が多いがワンルーム規制により物件が不足傾向

あまり知られていないことですが、東京都には通称ワンルーム条例と呼ばれる条例がほとんどの自治体で施行されています。

ワンルームを建てるのであれば25㎡以上にしないといけない、40㎡以上のファミリータイプの住戸も設けるなどといった一定の条件が自治体によっていろいろと定められているのです。

これはワンルームのマンションを増やさないようにという意図があるからです。それはなぜかというと、ワンルームマンションに入居する若い単身者は地域のコミュニティに参加しない、ゴミ出しマナーが悪い、騒音などのトラブルを起こしやすいといったような見方があるからです。

そのため、なるべくワンルームだけのマンションを作らないようにしているのです。

しかし、それでも東京には単身者が流入してきます。そのため単身者向けの部屋の供給が追いついていないのです。

この状況は不動産投資をするにはターゲットを絞りやすく、また一度ワンルームマンションを所有するとその後の運用が比較的楽に進められる、とも言えます。それは年数が経っても、家賃を下げないで入居者を獲得できる可能性が高いからです。

単身者向け、ファミリー向けなど投資スタイルの選択肢が複数

東京都内と言っても単身者だけが住んでいるわけではありません。

都市部では単身者が多くワンルームマンションあるいは1LDKといった間取りの部屋が人気ですが、郊外に目を移すと2LDKや3LDKといったファミリータイプへの需要もありますね。

賃貸物件の価格に目を移すと、都心部は入居率も高い分さすがに物件価格が高いため、購入できる方は限られてしまいます。しかし郊外部では、一般のサラリーマンでも手が出せないような値段となっています。

また、東京都心部では築年数を経ている物件も多いため、中古物件を購入し、リニューアルをして賃貸物件とする手法も数多く見られるようになっています。この場合も、新築物件を購入するよりも初期費用を抑えることができます。

このように投資のスタイルをいくつも選ぶことができるのも、不動産投資に向いている東京だからこそなのです。

投資熱も回復し、今後も東京一極集中が続く予想

実は日本にある上場企業約3,800社のうち、東京に本社を置く企業は約2,000社と言われています。つまり、半数以上が東京にあるのです。

そのため東京には人はもちろん、お金やものなどいろいろなものが集まるという構図ができています。

こうした状況もあり、コロナ禍にあっても東京では投資活動が活発に行われています。

ジョーンズラングラサール(JLL)の調査によると、2020年1月から9月期の東京での商業用不動産投資額は193億ドル(約2兆円)だったと発表されました。これは世界第一位の金額です。

今後も東京では羽田空港の国際化や東京〜名古屋間のリニア中央新幹線の開通などが控えている上に、各区での再開発の計画も進んでいます。

そのため今後もこのような投資活動は続くと予想できます。そうすろと土地価格は下がりにくくなるのが一般的です。つまり不動産を所有しておけば、キャピタルゲインの獲得につながる可能性が高いとも言えるのです。

| 2020年1〜9月期順位 | 都市 | 億ドル |

| 1位 | 東京 | 194 |

| 2位 | ソウル | 142 |

| 3位 | ロンドン | 134 |

| 4位 | パリ | 134 |

| 5位 | ニューヨーク | 134 |

| 6位 | ロサンゼルス | 131 |

| 7位 | ダラス | 103 |

| 8位 | ワシントンDC | 87 |

| 9位 | 上海 | 83 |

| 10位 | ボストン | 80 |

東京に住みたいっていう方は多いですよね。このままずっとリモートワークが進んで東京から皆さん遠方に流れるっていうことも少ないと思います。だんだんまた皆さん戻ってくると思います。

そう思った時にやはり今東京が通勤アクセスですとかどこに出るのにもやはりひとつ買い物するのにまた便利ですよね。そういう意味においてもやはり東京がいいっていうことになります。皆さん遠方から都心に向けてどこか出かけますでしょう。

都心にいると電車。あとはマイカー。車いらずという言葉もありますね。都心に住んでる方ってほとんどの方が車を持ってない方が結構多くいらっしゃいますよね。でも地方に行くと1人1台。車の維持費も相当高いですよね。大変だと思いますのでやはりこれだけ人口増加してるから借りたい人も増加している。

家賃も見込めるから満室稼働できるからじゃあ買おうかなって思ってもそれだけの発想で多分食らいついたら失敗しますね。どんな状況にあっても成功する鍵っていうのがあるんですね

東京で不動産投資を成功させるポイント

不動産投資は投資商品として人気がありますし、中でも東京での不動産投資は成功する可能性が高いと紹介してきました。

しかし闇雲にはじめても結果がついてきません。次からは東京で不動産投資をする場合の成功のポイントを紹介しましょう。

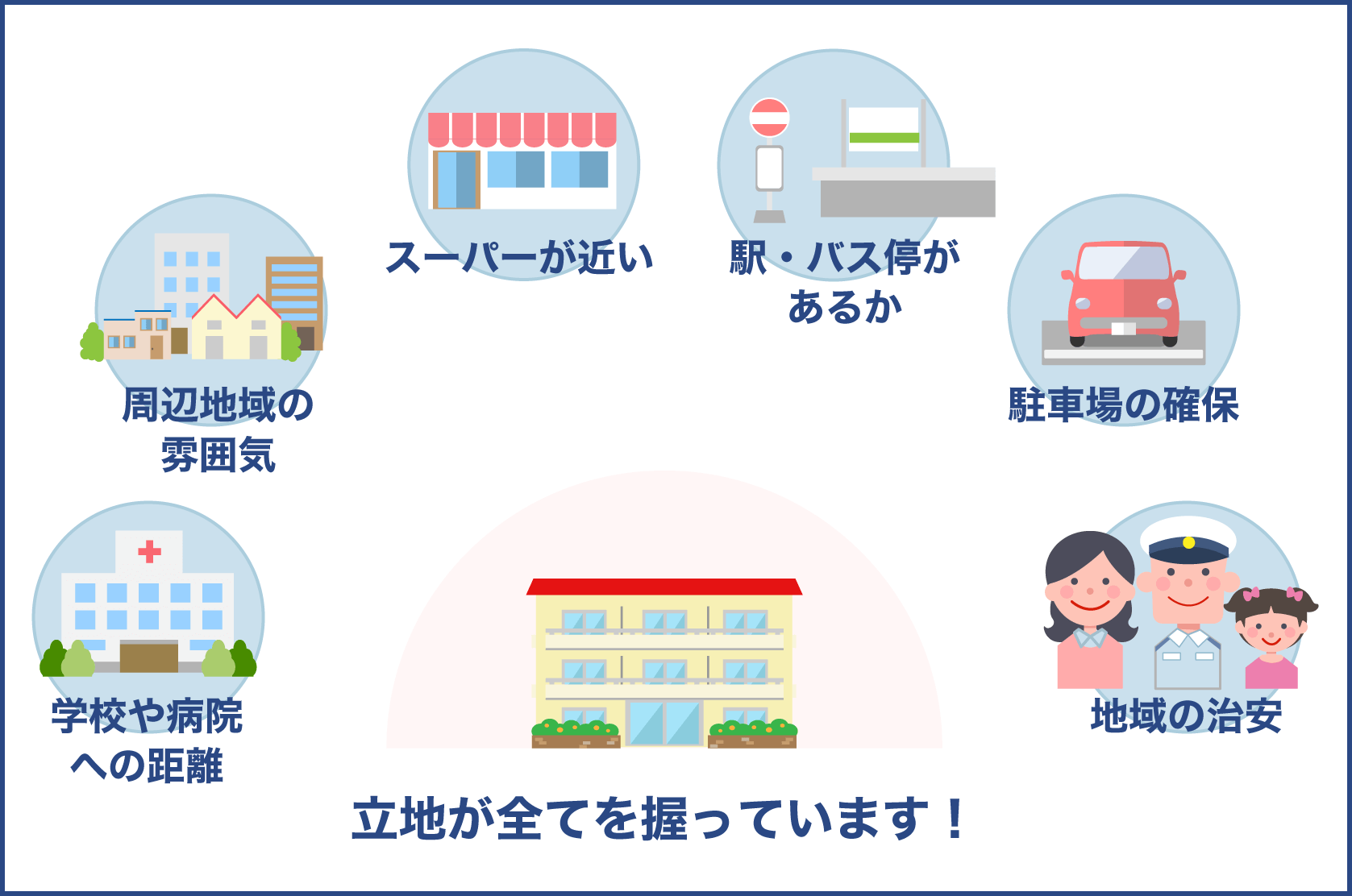

不動産投資における最も重要な成功のポイントは立地

東京に限らず不動産投資をする上で最も重視するのが立地です。誰でも住みやすい場所、通いやすい場所を選びたいからです。また、家賃や資産としての価値が下落しにくいのが好立地物件です。

中でも東京での不動産投資については、下記のポイントを捉えるようにしましょう。

駅から徒歩10分以内の物件がベスト

単身者にターゲットを絞った場合、多くの人は勤務先や学校と自宅を毎日のように往復することになります。そのため、できるだけ最寄りの駅から近くに住みたいものです。そのため駅から自宅との距離を重視して物件を選びます。

一般的に駅近と言われるのは徒歩5分くらいですが、家賃との兼ね合いもあり、徒歩10分くらいまでがギリギリのラインと考えられます。ですから、徒歩10分以内の物件がベストなのです。

ただし、東京は坂が多いですから、徒歩10分内であっても坂の上り下り、階段の上り下りが多い場所はできるだけ避けましょう。物件選びの際に敬遠される傾向にあります。

人気の路線にも、人気の駅にも理由がある

東京で住む場所を選ぶに当たって、交通の利便性を重視する傾向があると前述しました。会社や学校に通いやすいだけではなく、渋谷や新宿などの主要の駅にすぐ行けるのは何かと便利だからです。

中でも、注目したいのが始発駅や乗換駅、快速停車駅などです。長い電車での通勤・通学が少しでも楽になりますし、移動する際もより便利になるからです。

東京の人気路線として代表的なのは、中央線や東急東横線、銀座線、日比谷線、東急田園都市線、丸の内線というのが一般的な認識です。

これらの路線の人気駅の物件を見つけることができれば安定した需要が見込めるはずで、不動産投資の成功に近づいたと言っていいでしょう。

大学の近くには人が集まる

少子化と言われる時代ではありますが、大学全入時代ともされ、大学が廃校になったり、移転するということはそれほど多くありません。

そのため、どの地域でも大学の近くにはマンションやアパート、寮や下宿が軒を並べています。つまり、大学の近くにある賃貸物件は長期間にわたり需要があり、安定的に経営できる可能性が高いと言えるのです。

特に東京の大学には地方から通学のために引っ越してきた学生が多く集まります。またそうした学生に利用されることを期待して、若者向けの商店や商業施設も点在します。そのため大学の近くには人が集まりやすい状況になっているのです。

ちなみに八王子市には、大学や短期大学、高専が合わせて21校もあり、日本有数の学園都市と言われています。学生からの賃貸需要の高い街としても、賃貸物件オーナーからよく知られています。

住みたい街人気ランキングは侮れない

たくさんの人が集まる東京ですから、インターネットや雑誌などでも「住みたい街人気ランキング」といった特集がよく取り上げられます。街が安全で暮らしやすい環境にあるか、は誰もが注目しているからです。

ランキングは変動するので意識しすぎるのも考えものですが、「住みたい」と思われるような街で物件を選ぶことも成功のひとつのポイントです。

ちなみに、住みたい条件には、下記のようなことが取り上げられます。

- 治安が良く犯罪発生率が低い

- 都内の主要駅に出やすい

- 大きめの買い物施設がある

- 坂道が少ない

- 災害被害がない

- 繁華街や風俗店がない、など。

投資用の賃貸物件を選ぶ際も、これらの住みやすい条件を加味して選ぶといいでしょう。

| 順位 | 駅名 |

| 1位 | 恵比寿 |

| 2位 | 吉祥寺 |

| 3位 | 目黒 |

| 4位 | 品川 |

| 5位 | 新宿 |

| 6位 | 池袋 |

| 7位 | 中目黒 |

| 8位 | 渋谷 |

| 9位 | 東京 |

| 10位 | 中野 |

やはりどんな不動産を買うのが成功する鍵なのかということですけどもやはり駅近物件。駅から徒歩5分もしくは10分最初に皆さん探す時って5分とかから探してくるんですね。

5分でなかなか見つからないなやっぱり家賃も高いなあっていうことで10分ということになってきます。なので駅の徒歩圏ですね。それを急にかけ離れて25分とかそういう風に探すと東京で不動産投資しても空室のリスクとかがすごく潜んでいるのかなって思います。そうするとちょっと次にお話ししてくるローン地獄にもなりかねません。なのでやっぱり成功する鍵の一番は駅近物件ですね。

そんな不動産が買えれば一番いいんですけれどもあとは学区域が近いとファミリー層が人気な一戸建て住宅じゃないんですけどもマンション・集合住宅。2LDKくらいのほうが借りやすいよっていう地域ややっぱり単身の独身の方が多い地域ですので1Kとか1DKとかの方が借りやすいよとかそういった地域性もあると思うので買いたい時にはそういった地域性なんかも不動産屋さんにお聞きしてからの方がいいと思います

東京と言えども家賃設定は10万円以下にすべき

家計をやりくりする上で、収入と家賃のベストバランスは月収の1/3以下と言われます。いくら所得が高い傾向にある東京でも、手取りの給与が30万円を超える単身者は一人握りと言えます。

そのため、家賃設定は10万円以下にするのが無難なのです。

投資用の物件を選ぶ際も、条件ばかりに目を奪われないことが必須です。物件の価値と地域ニーズに合った家賃設定をすることで、安定的な賃貸物件経営ができるのです。

ワンルーム条例を考え部屋の広さは25㎡前後で探す

前述しましたが、東京都では通称ワンルーム条例を取り入れている自治体が多く、ワンルームの最低面積は25㎡以上と規定しているところがほとんどです。

部屋が広ければ居住者の快適性は向上しますが、物件オーナーにしてみるとその分投資効率は悪くなります。

そのためワンルームマンションで不動産投資をする場合、25㎡前後の投資用物件を選ぶのがベストとされます。最大限の効率を生み出すからです。

不動産投資をする上で、立地や家賃設定、部屋の広さは重視すべきポイントです。それは東京だけではありません。ただし、東京で不動産投資を成功させるには、以上のような点を考慮して行うようにしましょう。

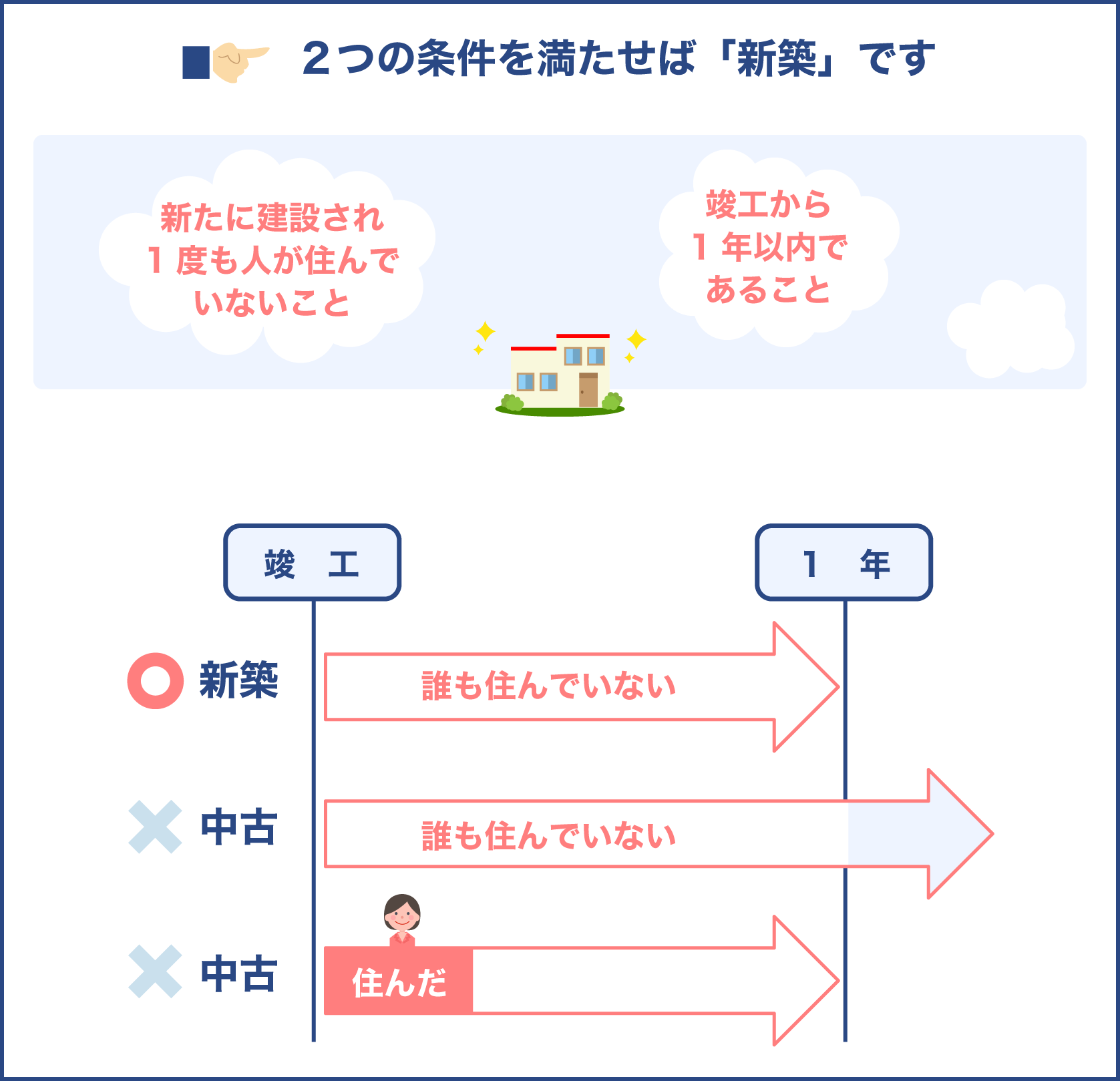

新築か中古かどちらが自分に合っているのか?

アパートやマンション経営を始める場合、新築するのがいいのか、中古物件を購入したほうがいいのか、判断に迷うところです。それはどちらにもメリットとデメリットがあるからです。

実は東京では土地価格が高いことと、古い物件が多いため、中古物件での不動産投資も少なくありません。

メリットとデメリットを整理しましたので、確認してください。

勉強になります!

新築物件のメリットとデメリット

メリット

- 金融機関からの融資が受けやすい

- ご自身の経営プランや投資スタイルに合わせた物件が建設できる

- 建てたばかりなので維持管理のための出費が少ない

- 長期間の瑕疵担保責任が保証される

デメリット

- 中古物件と比較すると物件価格が高い

- 土地を購入するところから始めると利益を得るまでに時間がかかる

- 一般的には利回りが低くなる

中古物件のメリットとデメリット

メリット

- 新築物件に比べると購入価格が安い

- 購入後すぐに家賃収入が得られる

デメリット

- 金融機関からの融資を受けにくい

- 老朽化が進んでいる可能性がある

- デザインが古く入居付けが難しくなる可能性がある

- 耐震基準が甘く入居者に敬遠されることもある

一般的には、すぐに利益を出したいのであれば中古物件、長期的に経営したいのであれば新築物件を選ぶ方がベターです。ただし融資の条件やご自身の年齢、属性などで投資スタイルは変わってくるはずです。慎重に判断しましょう。

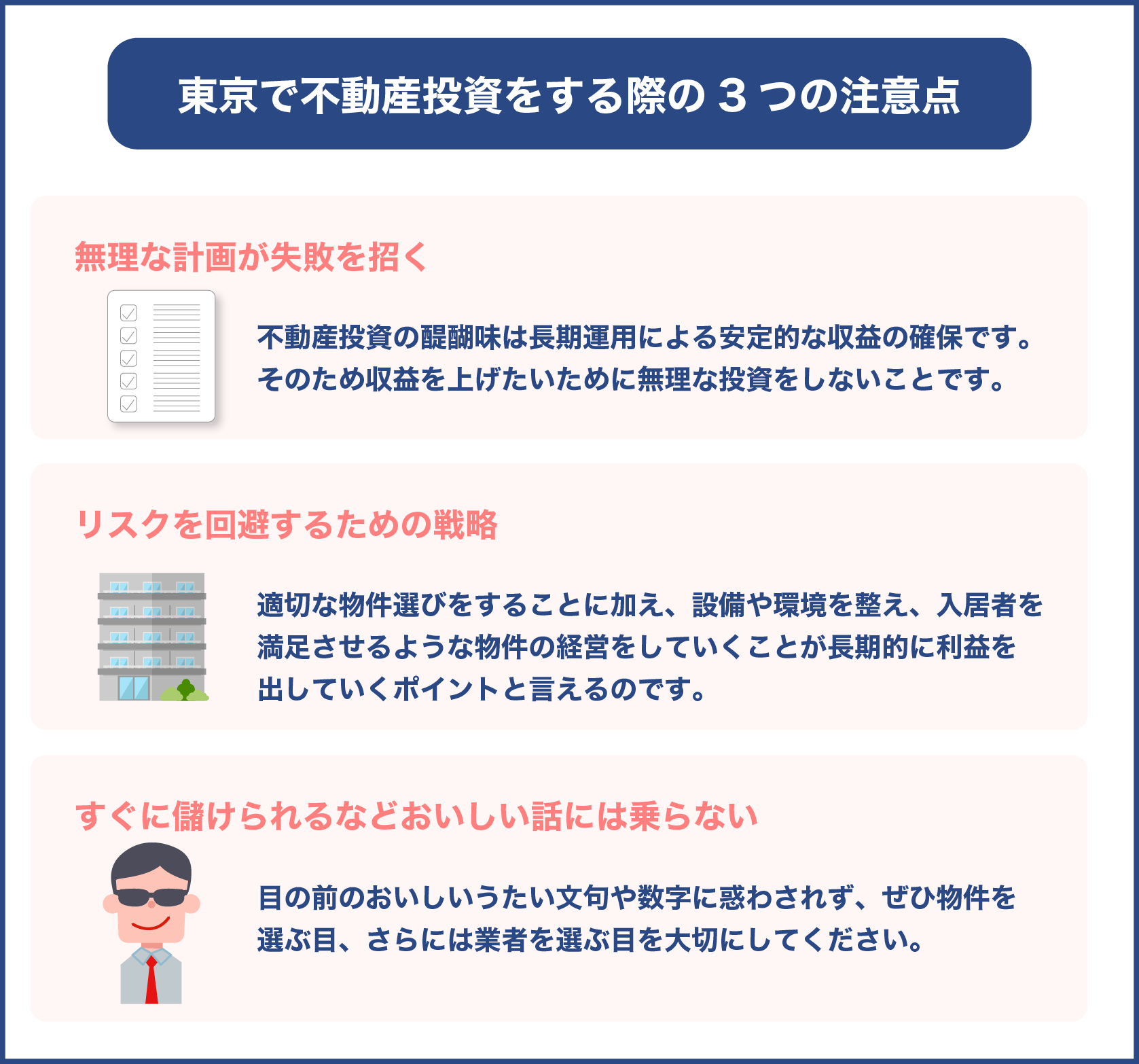

東京で不動産投資をする際の3つの注意点

どのような投資もそうですが、不動産は特に費用が高額になることがほとんどです。ときには1億円を超えることもあります。ですから失敗は避けなければいけません。

そこで、ここの章では東京で不動産投資をする際の注意点について3つ挙げました。ぜひ参考にしてください。

無理な計画が失敗を招く

不動産投資の醍醐味は長期運用による安定的な収益の確保です。そのため収益を上げたいために無理な投資をしないことです。

例えば、家賃を上げれば高い利益を得ることは簡単です。しかし、その一方で空室のリスクが上昇します。長い期間空室になれば、収入が得られない状況続くことになります。

不動産投資とは入居者がいて成り立つことを忘れてはいけません。これは人口が多く、人口密度の高い東京でも同じです。

相場にあった家賃設定をして、空室リスクを極力減らして長期間運用する方が利益を長く得ることができると心得ておきましょう。

リスクを回避するための戦略を

前述した不動産投資のリスクをできるだけ回避するよう対策を講じることが、不動産投資を成功させるには不可欠です。

特に東京での不動産投資では競合リスクにも注意をしてください。入居希望者はたくさんいますが、同じような物件もたくさんあるからです。

そのためいい物件には希望者が集まる一方、人気のない物件はずっと空室が埋まらないという傾向もあるのです。

しかも怖いのは、空室の期間が長くなればなるほど、入居希望者が不思議に思い、入居に至らないという悪循環のケースもあることです。

適切な物件選びをすることに加え、設備や環境を整え、入居者を満足させるような物件の経営をしていくことが長期的に利益を出していくポイントと言えるのです。

すぐに儲けられるなどおいしい話には乗らない

これまで不動産投資、特に東京で行う不動産投資の魅力について紹介してきました。もちろん魅力が多彩にあるので不動産投資に興味を持つ人はたくさんいます。

しかしそうした人たちを、うまい話で強引に勧誘する業者も少なくありません。高い利回りや短期間での高収益といったうたい文句は特に気をつけましょう。

物件選びは業者選びとも言われます。いい物件に巡り会うためには、いい不動産業者との出会いが不可欠です。目の前のおいしいうたい文句や数字に惑わされず、ぜひ物件を選ぶ目、さらには業者を選ぶ目を大切にしてください。

投資ということで皆さん大体の方は投資する際に住宅ローンを抱えてくると思います今「ワンルームマンション投資」「マンション投資マンション投資」なんて言う業者すごく増えてまして言葉悪いですけども買ってしまうと一ヶ月でも空室が出てしまうとローン地獄。

なぜそんなことに陥るのかということなんですけれどもマンションを月10万円で例えば貸しているとします。10万円で貸している。ローンの支払いが約4万円です。それぐらいですと4万円ローンで消えます。そうすると実質残った6万円でそこからマンション維持管理費がかかります。

毎月維持管理費がかかります。そうすると大体維持管理費。相場的に約2万円前後ですね。かかってくると思うんです。1万5千円とかの安いとこもあれば2万5千円とかもありますので2万円前後かかってくると思います。そうするとそこの家で6万円がなくなってしまう。そうすると収益4万円。

この上がった4万円からさらに毎年やってくる固定資産税や修繕費ですね。皆さん大家になってます。なので通常生活させる義務があります。借りてる方に「〇〇壊れたから修繕してもらいますか」って言われたら「分かりました」って言わざるを得ません。

そういったものを全部ひっくるめてもしかしたら(その他の費用を)取っ払ったら本当にその実質的な手取り的には2万円前後しかないかもしれませんそれでもいいよって言う方があればやってみたほうがいいと思うんですけども結構ローンを多く組んでしまうとそれだけ収益がないので結構大変な思いになって不動産投資することになりますのでそこら辺をねしっかりと検討されて不動産購入をしてみてください。買ってしまっては中々売るには難しいかもしれないってことだけは肝に銘じて下さい

まとめ

魅力の多い不動産投資ですが、特に東京で行う不動産投資は人口が増え続けているなど好条件が揃っており、成功する可能性が高いことが分かっていただけたでしょうか。

不動産投資は毎月安定した収入が得られることができます。自分が働かなくても収入が得られるため、サラリーマンの副業としても人気があります。

とは言っても、デメリットやリスクももちろんあります。これらをしっかり理解した上で取り組むようにしましょう。先述にもありますが、高い利回りや短期間での高収益といったうたい文句には気をつけましょう。

それが東京での不動産投資を、成功に導く重要なポイントです。