2018年に起きたかぼちゃの馬車事件というのをまだ覚えていますか?

若者に人気のシェアハウス投資で高利益、家賃保証といった不動産投資家に魅力的な物件でした。

しかしスマートデイズの経営破綻によって、複数の投資家が莫大な借金を抱えることになった事件です。

この事件で浮き彫りになった、サブリースの問題点や不正な銀行融資から不動産投資家がどのように気を付けるべきかが見えてきます。

事件の経緯とともに、オーナーが教訓にすべき部分を解説します。

目次

スマートデイズの経営破綻によって引き起こされた「かぼちゃの馬車事件」とは?

2018年に大きくニュースになったかぼちゃの馬車事件とはどんな事件なのでしょう。

かぼちゃの馬車事件を知っていますか?

メルヘンな名前ですが、確かサブリースの会社が経営破綻したんですね。

かぼちゃの馬車はシェアハウス事業のブランド名で、オーナーたちは後に多額の借金を抱える事件に発展しました。詳しく見ていきましょう。

かぼちゃの馬車の事件概要について解説

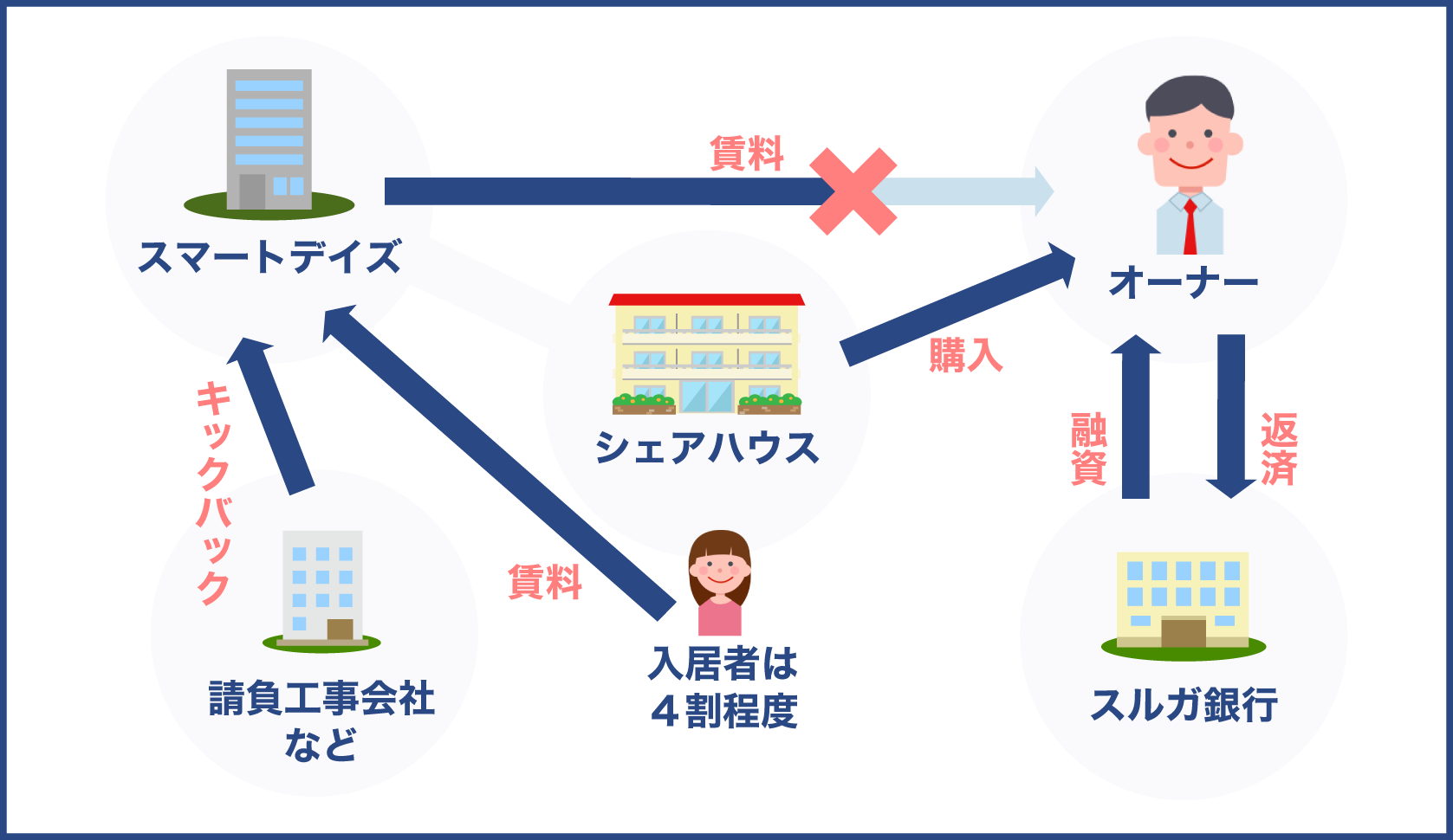

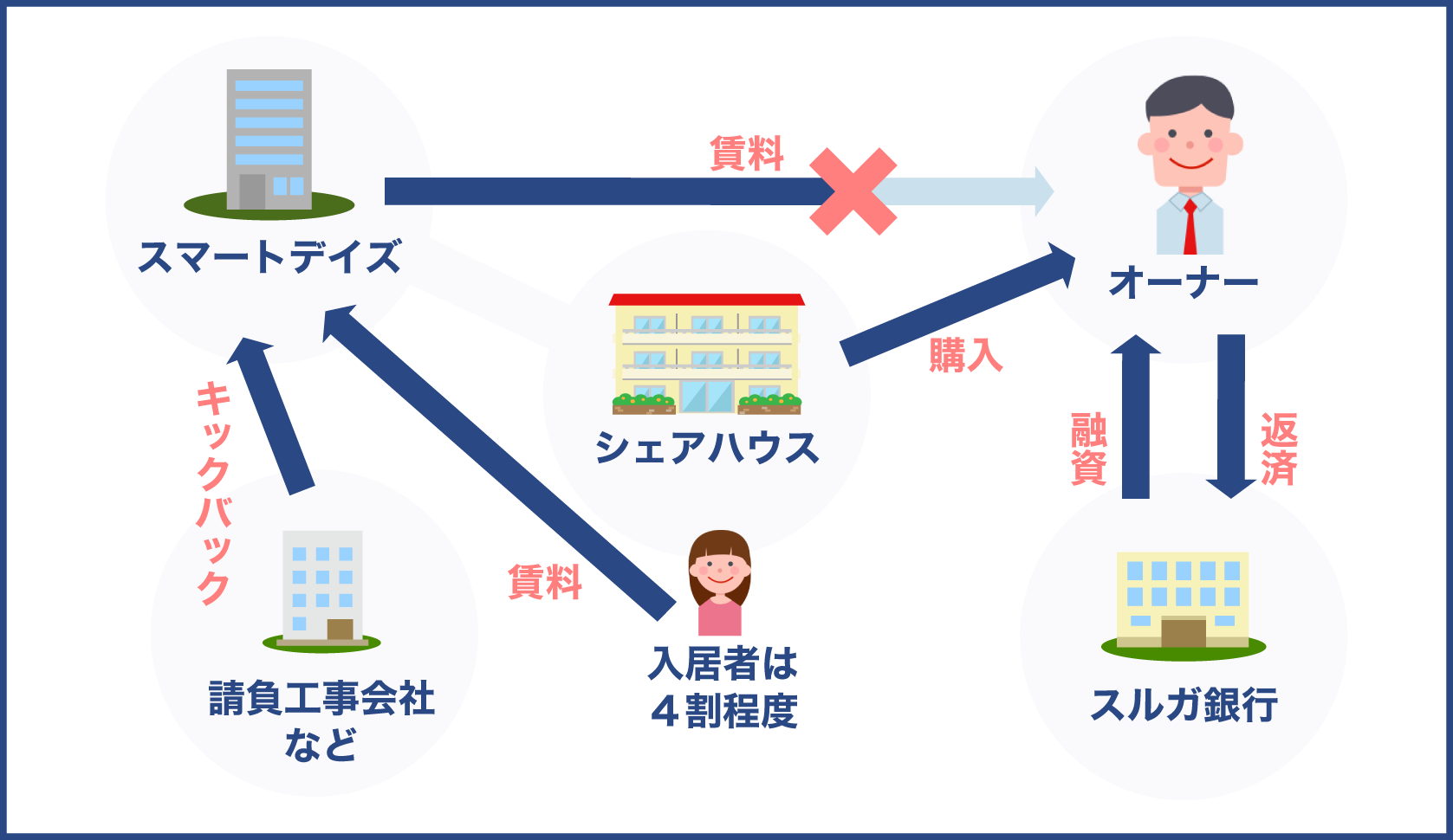

かぼちゃの馬車事件の概要は、株式会社スマートデイズが行っていた女性専用シェアハウスのサブリース事業にあります。

このサブリース事業では30年間賃料収入を保証する、という不動産投資家にとって魅力のサービスを行っていました。

オーナーと締結された契約ですが、約束した賃料を支払えなくなった事で起きた事件です。

また静岡の地方銀行のスルガ銀行が不正融資を行っていた疑いも浮上しました。

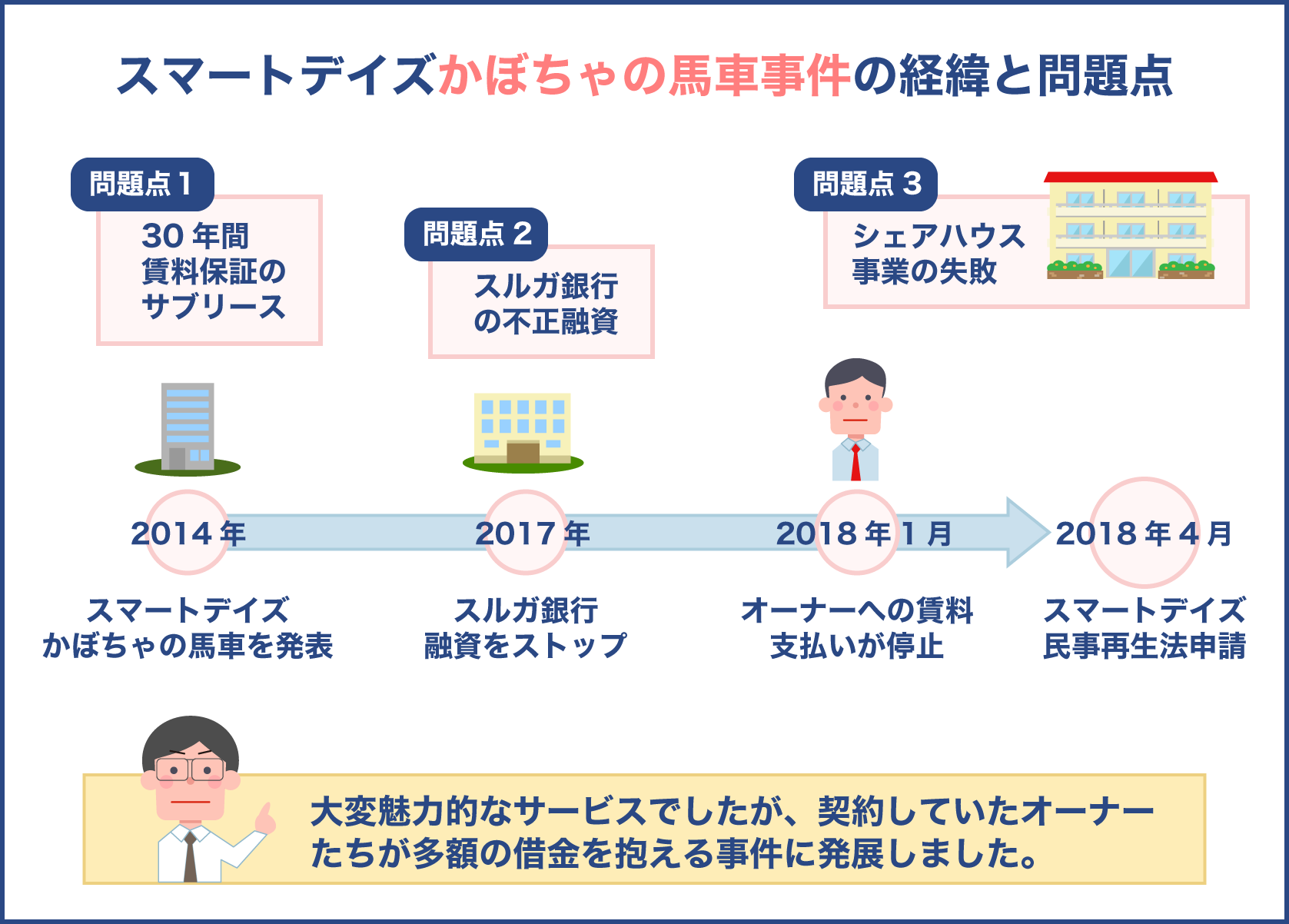

かぼちゃの事件で浮き彫りになった問題点をまとめると以下になります。

- 30年間賃料保証のサブリース

- スルガ銀行の不正融資

- シェアハウス事業の失敗

不動産投資を行い、自分がオーナーになる計画を立てている方なら、上記の件は誰でも起こりうるトラブルとも言えます。

かぼちゃの馬車事件の全容を知り、投資家はどんな点に気を付ければ良いのかを引き続きみていきましょう。

かぼちゃの馬車事件の経緯をまとめました

かぼちゃの馬車事件の経緯を簡単にまとめると以下になります。

- 2014年5月 スマートデイズがかぼちゃの馬車を発表

- 2017年10月 メインバンクのスルガ銀行が融資をストップする

- 同時期スマートデイズとサブリース契約を行っていたオーナーに賃料変更の通知

- 2018年1月 スマートデイズとサブリース契約を行っていたオーナーへの賃料支払いが停止

- 2018年4月 スマートデイズが民事再生法申請

スマートデイズでは利回り8%で30年間の家賃保証の契約を行っていました。

シェアハウス運営を行うには、様々な費用がかかりますが、加えて銀行は3.5%~4.5%でローンを貸し付けていました。

スマートデイズはオーナーに支払う家賃を、シェアハウス入居者からの家賃だけでなく、オーナーからの建築費用や入居者の就職あっせん費用から充てていました。

スルガ銀行からの融資がストップしたことで、経営破綻へと陥ったのです。

かぼちゃの馬車を運営していたスマートデイズの破綻で起きた、投資家への計り知れない影響

スマートデイズは2018年4月に民事再生法申請を行っていますが、結局棄却されてしまい経営破綻しました。

負債総額は60億円になり、破綻で起きた投資家への影響と、何故このようなことが起きたのかスマートデイズの問題点を見ていきます。

シェアハウス事業(かぼちゃの馬車)への見積の甘さが問題

スマートデイズはサブリース事業において客付けに失敗したと言えます。

サブリース契約は、投資家はサブリース事業から賃料を受け取る契約です。

サブリース事業者は一般の人と賃貸契約を結び、そこから賃料を支払ってもらいます。

ただ入居者がいない状況でも、投資家には賃料を支払い続けなければなりません。

スマートデイズはシェアハウス事業に失敗し、入居者が入らなかったことが原因です。

シェアハウス事業の詳しい内容は後述しますが、かぼちゃの馬車事件では当時入居率が4割程度しかいなかったとされています。

初期費用不要で家具付きといった好条件でしたが、シェアハウスの醍醐味とも言える共有スペースを極力省いていました。

人との関わりが好きな人が、スペースのない個室ばかりのシェアハウスに入ることはなく、人気が下がっていたようです。

それでも家賃が安ければ入居者は増えたでしょうが、投資家に利回りを高く見せるため家賃は割高に設定されていました。

この2つの理由がシェアハウス事業の問題点でしょう。

スマートデイズから投資家への支払いが滞る

客付けに失敗したスマートデイズは、やがて投資家に支払う賃料が払えなくなっていきます。

その後わずか数か月で破綻に陥っていきました。

投資家からすれば契約時に30年間の賃料保証が大きな魅力で購入したはずです。

しかし、資金がなくなるどころか自己破産に陥ったオーナーもいたようです。

シェアハウスの投資家は、スマートデイズからもらう賃料で建物の建築費用をローンで支払っています。

その費用がなくなる訳ですので、当然ローンが支払えずに資金繰りが苦しくなります。

請負工事会社から不当なキックバック!

スマートデイズのサブリース事業は赤字営業で、異常なビジネスモデルだったことが言えます。

では赤字なのにどう儲けていたかというと、請負工事会社からのキックバックによるものです。

顧客の紹介料としてキックバックをもらうことはよくある話ですが、問題なのはもらう率です。

通常なら3%程度のキックバックの所、スマートデイズは50%もの異常なキックバックを受け取っていたとされています。

赤字覚悟で土地のオーナーに無理やりシェアハウスを建てさせて、請負会社からキックバックで儲けていたことになります。

地道にサブリース事業を行っていれば投資家含め破産することはなかったものの、キックバックで味を占めてしまったのでしょう。

スマートデイズ破綻により被害者となったオーナーの末路

これから不動産投資を行う人なら、被害者オーナーがその後どうなったのか気になる所でしょう。

スルガ銀行から借り入れた費用を支払っていく必要があります。

仮に1億円の融資を30年間受けていた場合、毎月の支払いだけでも50万程度が必要です。

普通に働いていても毎月数十万円の借金を返すのは非常に困難なので、オーナーたちは様々な対策を取っていたようです。

- 銀行と金利交渉を行う

- リノベーションを行い介護施設などの運営を行う

- 管理会社をおかず自主管理を行い費用を削減する

中には自己破産を行ったオーナーもいますが、このように対策が取られました。

サブリースは投資家にとって魅力が多いけれど、倒産リスクもあるってことですね。

その通りです。サブリースのデメリットをしっかり確認し甘すぎる話にはのらないことが大事です。

かぼちゃの馬車(シェアハウス)建築において融資元であるスルガ銀行の深い関わり

かぼちゃの馬車事件では、スマートデイズだけでなく投資家に直接お金を貸し付けていたスルガ銀行に問題はなかったのかが話題になりました。

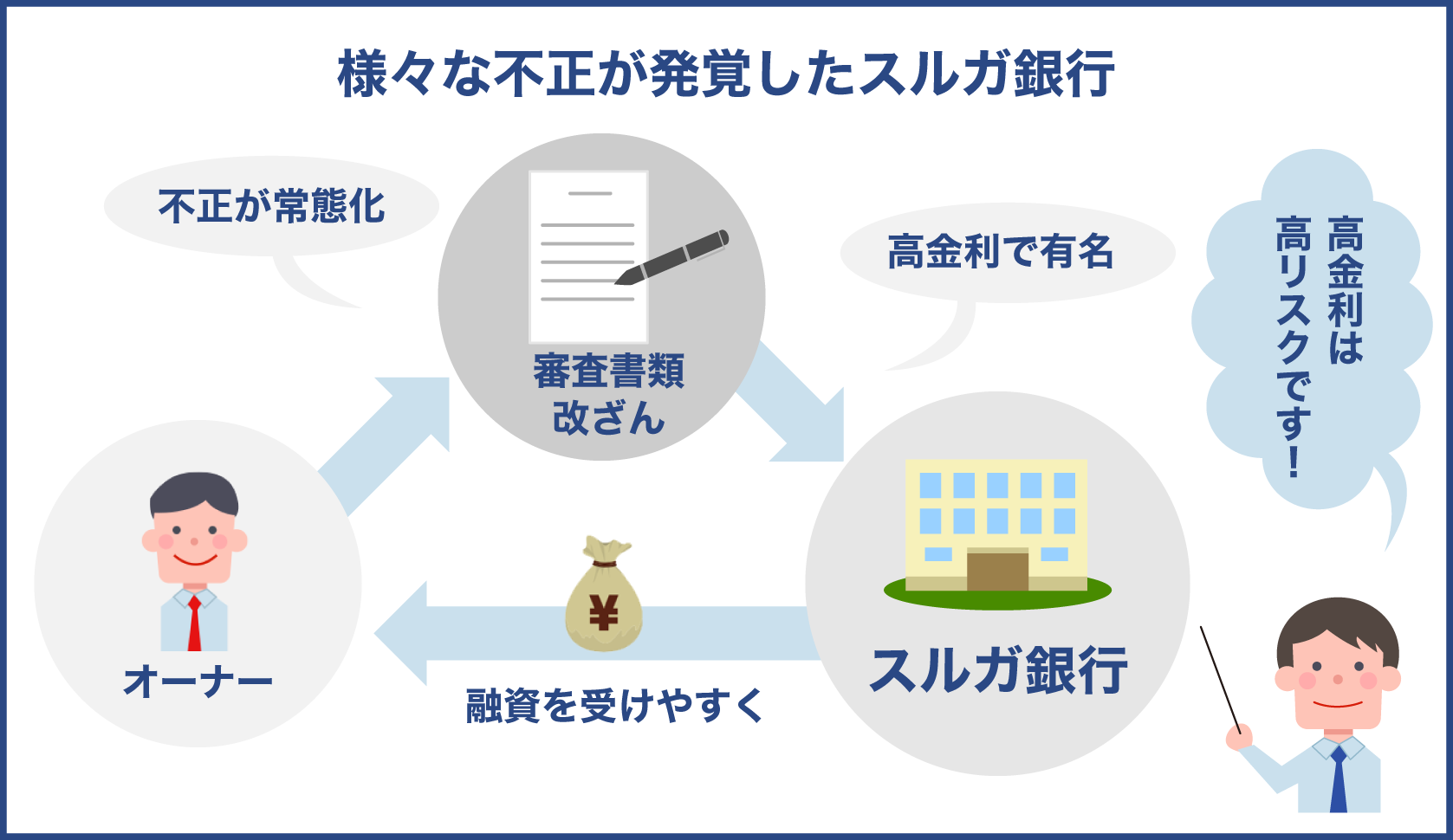

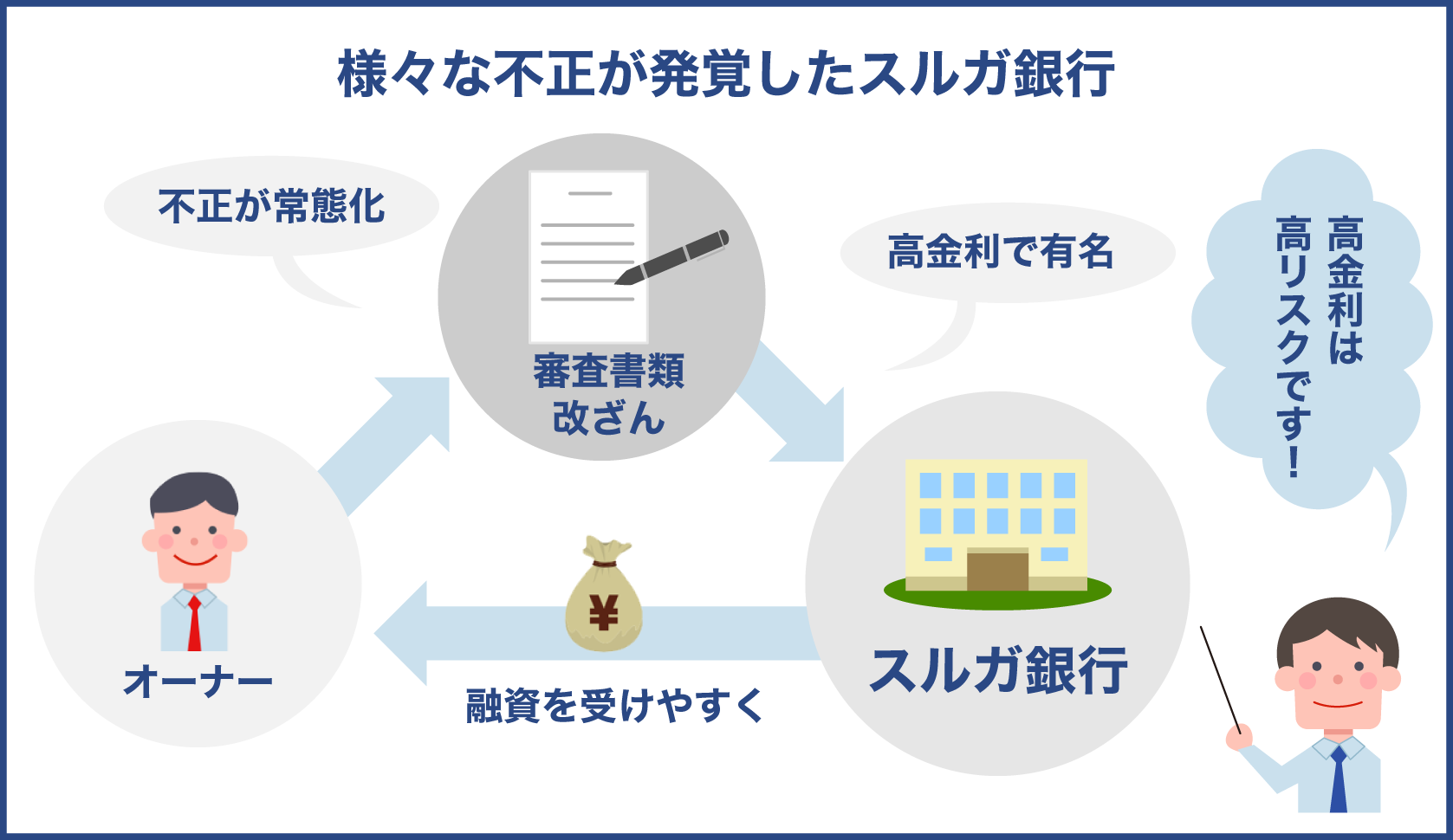

実はスルガ銀行にも審査書類を改ざんしたり、融資審査の不正が発覚したのです。

これから不動産投資を行う上で金融機関との関わりは密接ですから、防止のためにどんな点が問題だったのか見ていきましょう。

スルガ銀行はシェアハウスの融資を担当していた

当時スマートデイズで建築したシェアハウスの建築費用を支払うために、融資を担当していたのがスルガ銀行です。

スマートデイズが破綻したため、当然投資家は金融機関にローンを支払うことができなくなりました。

またスルガ銀行は投資家に無理のあるローンを組ませた疑いがあるとして、被害者弁護団を結成しローンの撤回を求めました。

しかし銀行側はそれに応じず、また過失も認めませんでした。

無理にでも融資を通す為に審査書類を改ざんしていた

スルガ銀行には様々な不正が発覚していますが、その中の一つに審査書類の改ざんがあります。

通常不動産投資として物件を購入する際は、以下のようなルールがあります。

- 1割程度の頭金が必要

- 登記費用などの諸経費は自己資金で用意する

しかしスルガ銀行では頭金不要でシェアハウスを購入できるとしていました。

自己資金確認のために用いる通帳の残高を高く改ざんし、あたかも顧客に資金の余裕があるように見せていたようです。

他にも売買契約書や重要事項説明書、領収書などお金に関わる書類なども改ざんされていたのではないかとされています。

また金融庁は、スルガ銀行とスマートデイズは結託していたと指摘し立ち入り調査を行っています。

これによって相当数の社員が関わっていたことを認めました。

通常投資家が不動産を購入するにあたり、融資を受けたいとなると金融機関から以下の部分を審査されます。

- 投資家の年収や預金額

- 投資家の勤務年数や会社の規模

- 過去にローンを延滞したことがあるか

- 物件の収益性

スルガ銀行では頭金の水増しなどを行い、本来審査が通らない案件を通していたということになります。

またスマートデイズは高い価格で建築費用でシェアハウスを建築していたため、投資家は相場より高い金額で物件を購入させられたと言えます。

当たり前の様に不正が常態化していたスルガ銀行

一般的に考えれば、ローンを支払う余裕のないような顧客を無理やり審査通過させても、銀行にはメリットが無いように思えます。

それどころか債務不履行の可能性があるのに、何故書類を改ざんしてまで審査を通したのでしょう。

これには会社側が営業マンに対して厳しすぎるノルマを与えていた、会社全体の問題もあったようです。

営業マンは自分の会社の審査部をだまし、顧客を獲得していたことになります。

金利は高いが審査が通り易いことで評判だった

不動産投資を行う人のあいだでは、スルガ銀行は高金利で有名だったそうです。

通常の金融機関では2%程度で融資を受けられる物件も、スルガ銀行では3.5%~4.5%程度の高金利でした。

普通に考えれば金利は低い方が良い方が良いはずです。

スルガ銀行の場合は通常なら通らない審査も、高金利な分審査が通りやすい銀行として利用されていました。

高金利ローンはリスクと引き換えだと疑うこと

金利が3.5%~4.5%であれば、ほとんど利益を得られない場合が多いでしょう。

たった数%であっても大きな額にすれば、かなりの額の差が出てきてしまいます。

家賃を上げられる状況でないなら、高金利のリスクは事前に確認が必要です。

また仮に大きな影響を持つ投資家が同じ物件を2%で購入すれば、キャッシュフローが起こります。

高金利の物件がずっと高金利のままということが不自然になります。

事件発覚後は他の銀行内での審査は厳しくなる

このような事件があると、他の銀行でも投資用ローンの融資における審査が厳しくなります。

投資家は以下のような影響を受ける可能性が出てきます。

- 物件を購入しにくくなる

- 借り換えがしにくくなる

- 物件情報を獲得できにくい

- 不動産価格が下落の可能性がある

融資の審査が厳しくなれば当然物件を購入しにくくなります。

また不動産会社から有益な情報がもらえなくなるため、不動産投資の市場が冷え込んでしまいます。

不動産価格が下がるのは投資家にとっては美味しいですが、有益な情報は買ってくれそうな有力な投資家に流れ込んでいきます。

そのため自分自身もセミナーなどに参加をして、不動産会社とのパイプを太くしておく対策が必要となるでしょう。

サブリース事業の特徴を理解し注意すべきポイントを抑えてリスク回避

かぼちゃの馬車事件を見るとサブリース事業自体に問題がある、と話題になってしまうのですがそうではありません。

スマートデイズは本来のサブリース事業を行っていれば、経営破綻に陥ることはなかったはずです。

不当なキックバックなど利益を得る方法を間違えたことが事の発端と言えるでしょう。

ただサブリース事業にも、メリットとデメリットはあるので事前の確認が必要です。

賃貸経営を考えている人は、サブリースの仕組みや問題点について知っておくと良いでしょう。

トラブルを予防するためにも大事なことですね。

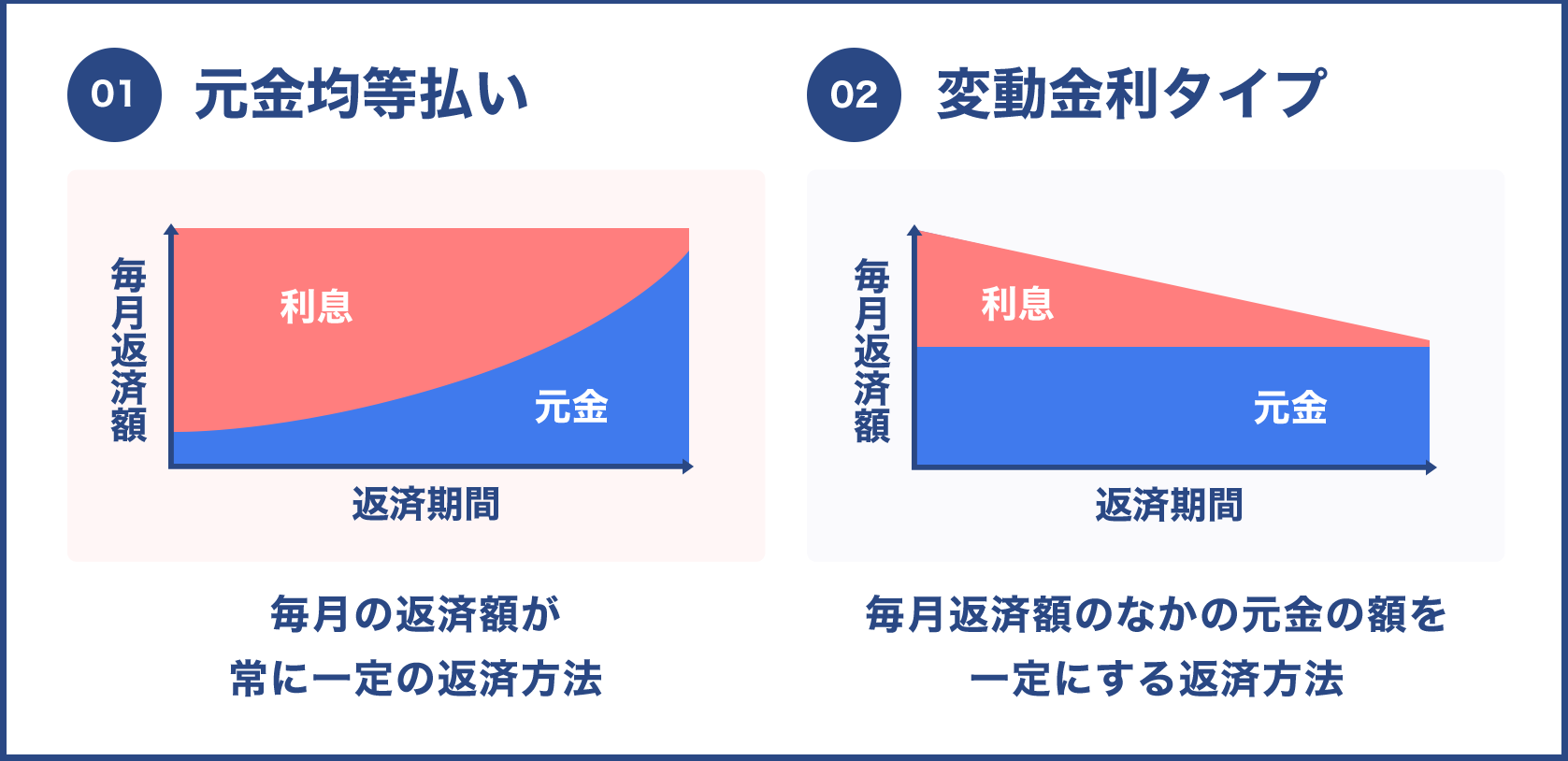

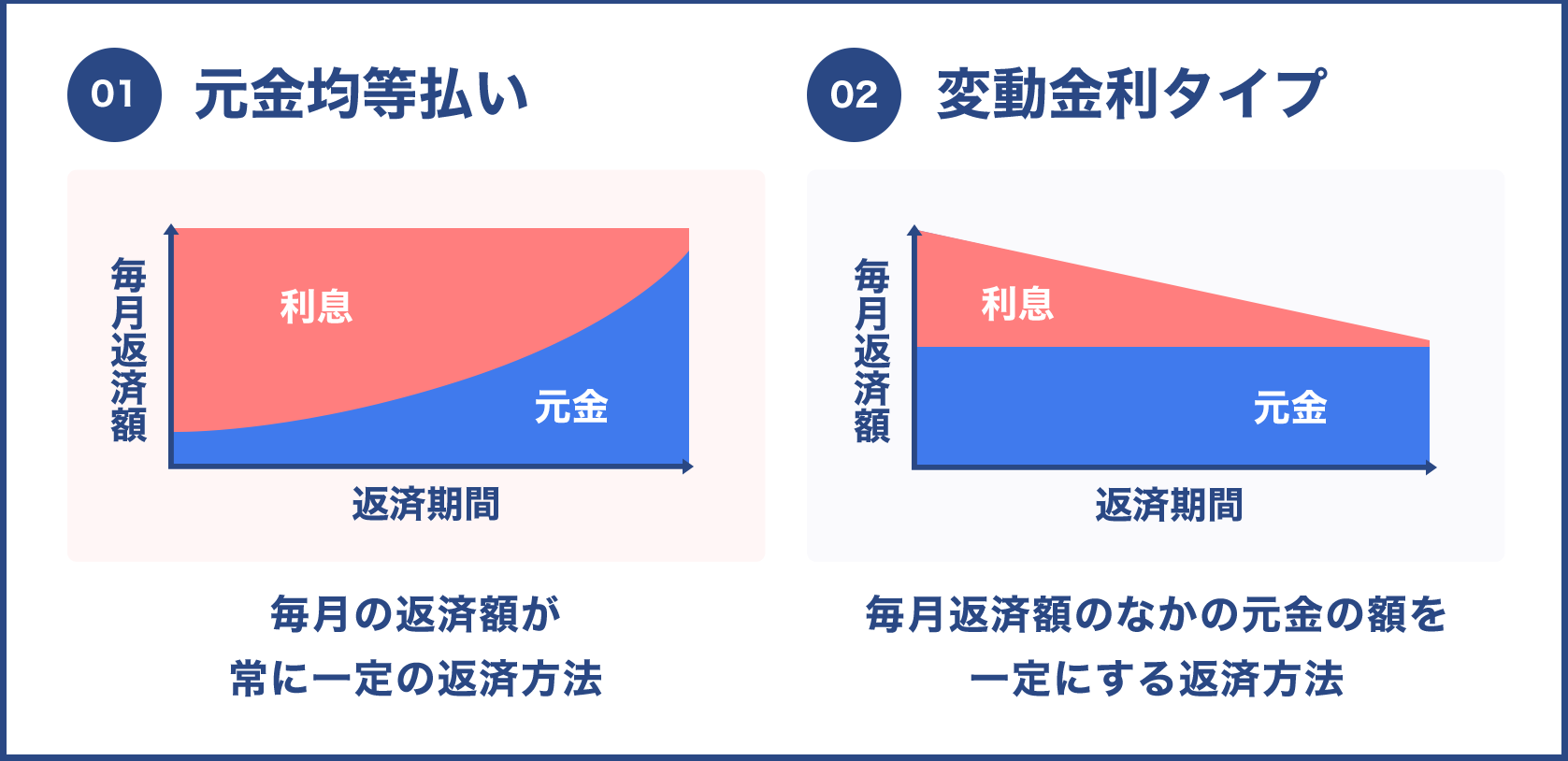

不動産投資の一つ、サブリース事業の仕組みを解説

サブリースとは、不動産投資家が賃貸経営でデメリットになる空き室リスクを防ぐための方法のひとつです。

サブリース業者はアパート経営を行う投資家から物件を借り上げて、投資家の代わりに賃料を回収したり入居者の募集などを行います。

もし空き室があったとしても、サブリース業者はオーナーに保証賃料を支払います。

賃料回収や入居者募集など様々な業務を行うので、回収した賃料から手数料が引かれた保証賃料が支払われる仕組みです。

よく似た方法に集金管理代行がありますが、違いについて知っておきましょう。

| サブリース | 集金管理代行 | |

|---|---|---|

| 入居者が居る・居ない時 | 保証賃料が支払われる | 空き室によって賃料が異なる |

| 手数料 | 賃料の10%~20% | 賃料の3%~5% |

| 空き室リスク | 回避できる | 回避できない |

上記の大きな違いは空き室によるリスク回避があるか無いか、またそれによって手数料も異なっています。

サブリース事業におけるメリット

サブリースのメリットをまとめると以下があります。

- 空き室リスクの回避

- 管理業務を一括で任せられる

- 確定申告を簡素化できる

サブリースを考えている人が大きな魅力として思うのが、空き室リスクが少ないという部分でしょう。

空き室が出てしまうと入居者からの賃料が発生しないので、オーナーは建築費用の支払いが苦しくなります。

サブリースの保証賃料は通常の賃料よりも下回りますが、契約で決められた分の賃料の保証があります。

投資家にとっては安心して賃貸経営ができるでしょう。

また賃貸経営を行えば、入居者の募集や入居者との賃貸契約など、様々な業務が発生します。

副業などで不動産投資を行う場合、それらの業務を行うのは困難ですが、サブリース業者がそれらを全て行ってくれます。

また素人が行うよりも不動産のプロが行ってくれるので、トラブルも少なくなります。

さらに不動産所得を得れば当然確定申告が必要ですが、サブリース業者が確定申告を行います。

オーナーは入退去時の費用などの計上をしなくて済み、収支管理が非常に楽になります。

サブリース事業におけるデメリット

サブリースは不動産投資家によって良い面が複数ありますが、一方でデメリットもあります。

サブリースを検討する場合はデメリットを把握したうえで選びましょう。

デメリットを以下にまとめました。

- 家賃から手数料が引かれる

- 入居者の選定が自分ではできない

- 倒産リスクがある

オーナーに代わってサブリース業者が入居者との賃貸契約を行うため、手数料が引かれた保証賃料が支払われます。

また賃料以外にも、更新料や礼金など賃貸契約で発生するこれらの料金は全てサブリース業者に支払われます。

さらに賃貸契約を行うのもサブリース業者にお任せするため、入居者の選定を自分ですることができません。

オーナーにとって好ましくない入居者が入ってしまう可能性もあるということです。

サブリース業者が倒産するリスクもあり、倒産した場合は全ての業務がオーナーに引き継がれることになります。

入居者が分からない、業務の進め方などでトラブルになるケースもあるため注意が必要です。

サブリース事業の問題点と注意点を押さえよう!

サブリースのメリットとデメリットが分かったうえで、サブリースの問題点を考えていきましょう。

サブリース業者は賃料を変更できる

かぼちゃの馬車事件では30年間家賃保証という謳い文句で、投資家を募っていました。

しかし、サブリース業者とオーナーとの契約の中で、経済状況によって賃料変更を行うことがある、とされています。

普通賃貸契約では、事業者は貸主で入居者は借主という関係性で借主のほうが強い権利を持っています。

借主に不利な条件は無効とされているため、賃料を減額できないといった条項は無効になります。

よって30年間家賃保証という謳い文句は、条件としておかしいことが分かります。

言い換えれば30年間減額なく支払う、ということですが減額できないという条件自体が無効なため、そのような条件は成立しないことが分かります。

そもそも家というのは経年劣化によって建物が古くなるのだから、賃料が下がるのは当然のことです。

原状復帰や修繕の問題点

サブリース契約の内容の中には、退去後のクリーニングや原状復帰にかかる費用は、オーナーが支払うという契約もあります。

この契約の場合は、オーナーが費用を出さなければなりません。

また依頼する修繕業者があらかじめサブリース業者側で決められている場合もあります。

自分で決められる場合は、複数の見積もりを取って安く済ませる対策ができるのですが、それができないため割高になる可能性があります。

サブリースとの契約が終了した後の管理は自分で行わなければならない、という問題点もあるでしょう。

サブリース会社の集客力

かぼちゃの馬車事件のスマートデイズは客付けに失敗したとも言えます。

シェアハウス自体は若者に人気でも、共有スペースをあまり設けないなど、入居率もあまりよくありませんでした。

このように業者によって、リサーチ力や分析力もまちまちなので、自分自身で優良な企業を探さなければなりません。

長期的なシミュレーションを行い、オーナーに対して親身になってくれる業者選びが重要です。

美味い話には裏がある!シェアハウスの投資に潜むトラブルや問題点

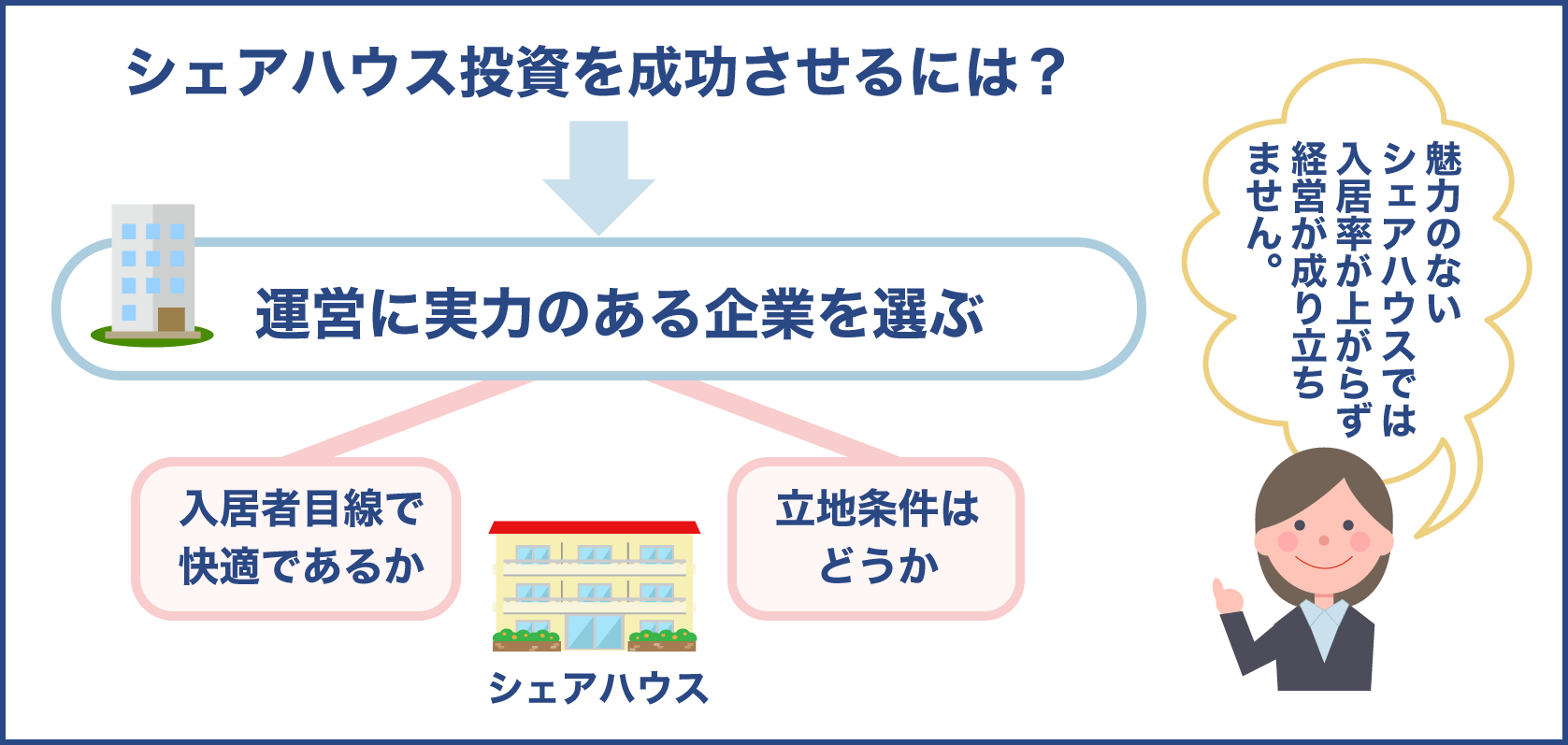

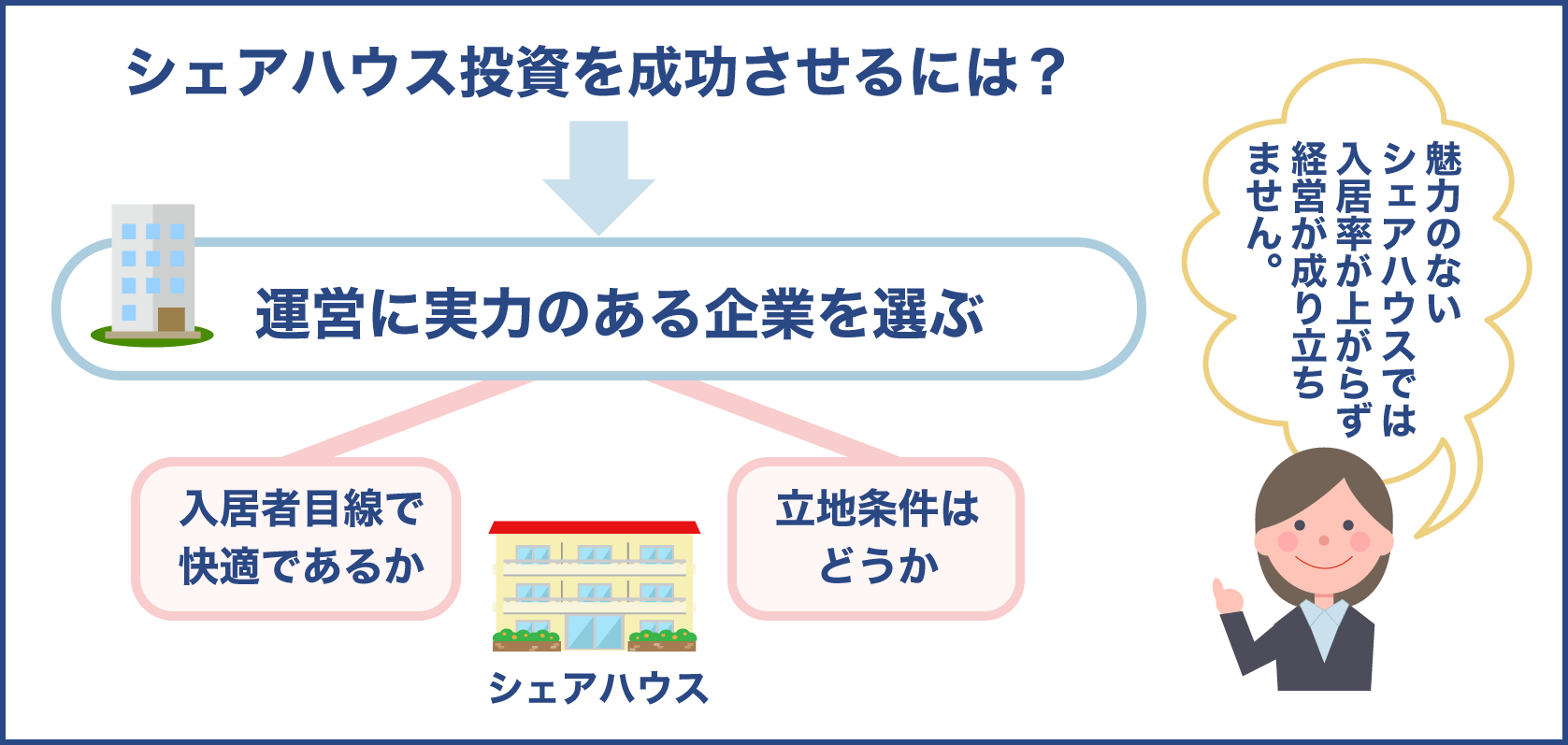

かぼちゃの馬車事件には様々な問題点がありましたが、シェアハウスの運営方法自体にも問題がありました。

これからシェアハウス投資を行おうと思っている方は、入居者にどのようなメリットがある建物なのか、仕組みをしっかり学びましょう。

その上でシェアハウスの運営に実力のある企業を選ぶことが大切です。

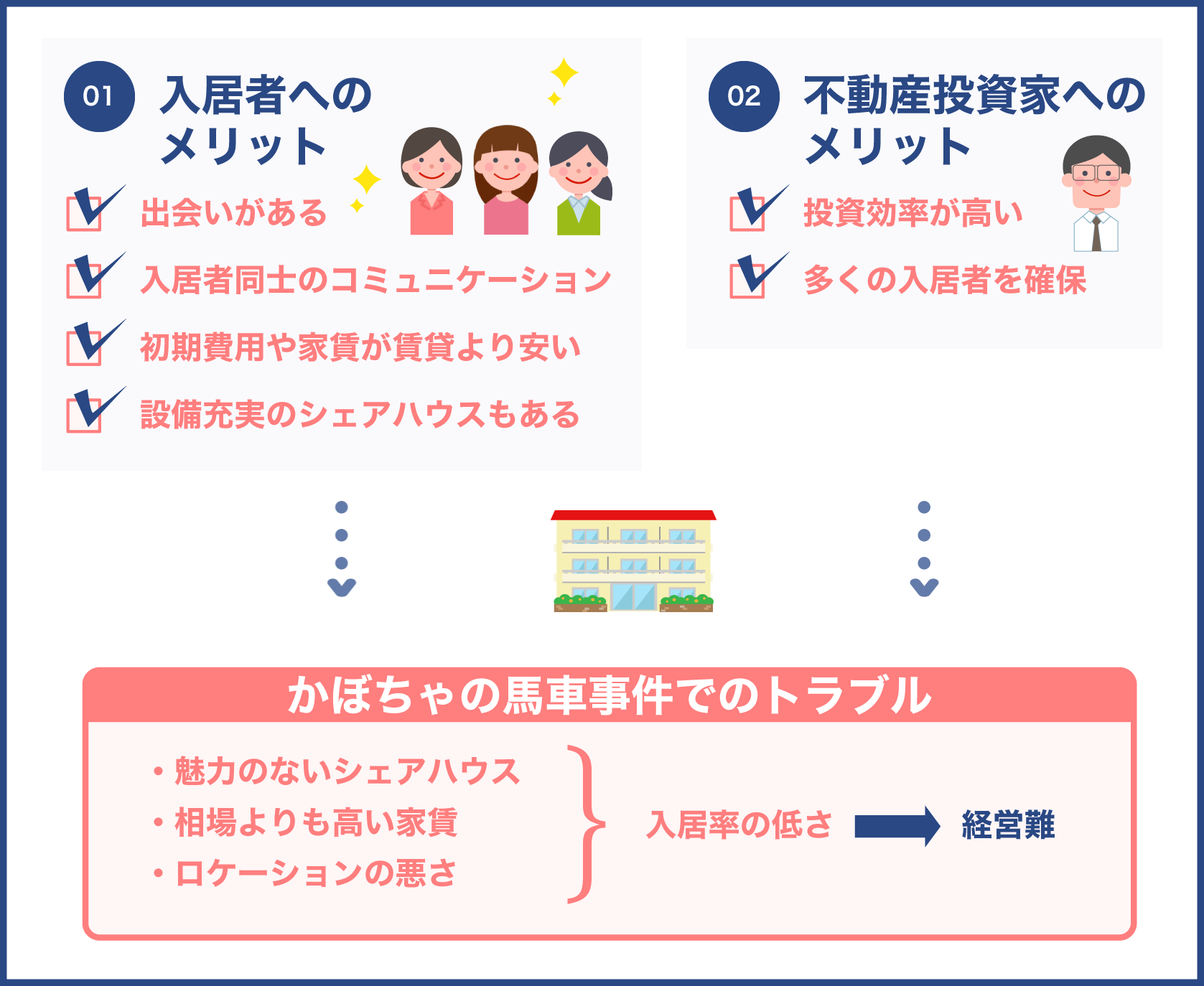

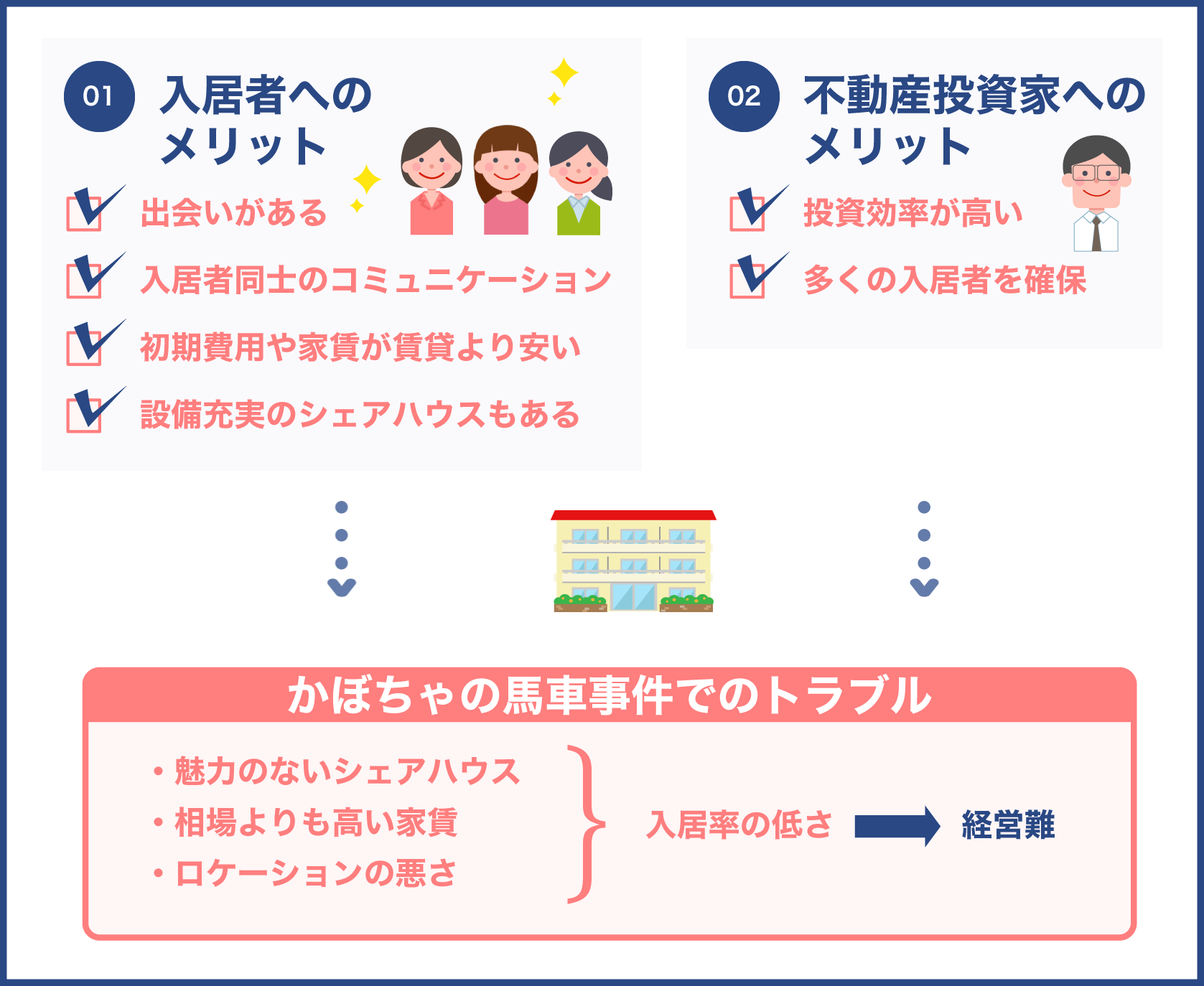

シェアハウスって何?入居者へのメリット

シェアハウスというのは一般的に、入居者が共同で使える設備やスペースを用意した賃貸物件の事です。

各個人の部屋を持ち、リビングやお風呂、シャワーといった部分は共有で使えるような部屋の構造になっています。

若者に人気のシェアハウスですが、入居者にはどのようなメリットがあるのでしょう。

- 出会いがある

- 入居者同士のコミュニケーションができる

- 初期費用や家賃が一般的な賃貸より安い

- 1人暮らし用の賃貸よりも充実した設備がそなわったシェアハウスもある

例えば田舎から上京してきて、頼りにできる人や友達がいない状況では不安があります。

しかしシェアハウスを利用すれば、新しい出会いもあり、自分と同じ境遇の人と出会える場合もあります。

外国人の方がいれば英語を学べ、また自分が外国人の場合は日本語を学ぶなど、一般の住宅にはないメリットがあります。

また賃貸に住む際は敷金などの初期費用がかかりますが、シェアハウスの場合はそれが無料という所も多いです。

家賃も割安ながら、共同で住むことを前提にしているため、キッチンやお風呂などの設備が広いなどの魅力もあるでしょう。

不動産投資家から見たシェアハウス投資のメリット

不動産投資家がシェアハウスの投資を行うメリットを見ていきましょう。

- 投資効率が高い

- 多くの入居者を確保できる

シェアハウスはリビングやお風呂などは共有で使い、さらに部屋の面積は小さくて済みます。

そのため、全体の面積に対して入居者の数を多くすることができます。

入居者1人当たりの賃料は、一般的な物件に比べれば低い賃料ですが、人数が多いので結果全体の家賃収入を上げることが可能です。

また入居者にとってシェアハウスは様々なメリットがあります。

外国人の留学生や出張を行うビジネスマンなど、様々な入居者の募集がしやすくなります。

かぼちゃの馬車事件でのシェアハウス投資のトラブルとは

こうしてみると入居者には多くのメリットがあり、投資家にとっても入居者を多く確保できるメリットがあるシェアハウスです。

それなのにかぼちゃの馬車事件では何故問題になったのでしょう。

考えられる理由について解説します。

家賃が高いうえに魅力のないシェアハウスが問題

かぼちゃの馬車のシェアハウスは、リビングを小さくしたりシェアハウスの最大の魅力である共有スペースの確保ができていませんでした。

さらに7平方メートルの個室をできるだけ多くし、収益性が高いように見せていました。

その結果ただ入居者を詰め込むだけの、快適性のないシェアハウスは、不人気となっていったのです。

これでも賃料が安ければ入居者の需要はありますが、スマートデイズは投資家に高額で物件を購入させるため、利回りを高く見せていました。

結果相場よりも高い家賃を設定する必要があり、やがて入居率の低さから経営が立ち行かなくなります。

需要を超えたシェアハウスの数

かぼちゃの馬車のシェアハウスが不人気だったのは、エリアマーケティングを行わず都心を中心に重要を超えた数の建築を行ったことも原因です。

例えば人口増加が著しいエリアや、若者に人気のエリアに建てるなど、様々な戦略をもとに建てていたのなら需要もあったでしょう。

しかし実際は考慮されたエリアでもない所に建物が集中していたようです。

魅力的な投資物件に見せかけるだけの部分を優先した、つまり利益を優先していたことが分かります。

実際に資産価値の倍の値段で投資家に売却を行っていました。

それでも中身が伴うならば入居率は伸びたでしょう。

しかし実際はキッチンが狭く、共有スペースに光が入らない、天井裏に必要な防火・防音用の壁がないなど設備の不具合がありました。

投資家は実勢価格で売却したとしても多額のローンが残ることから、リノベーションを行い他の施設で対策するケースもあったようです。

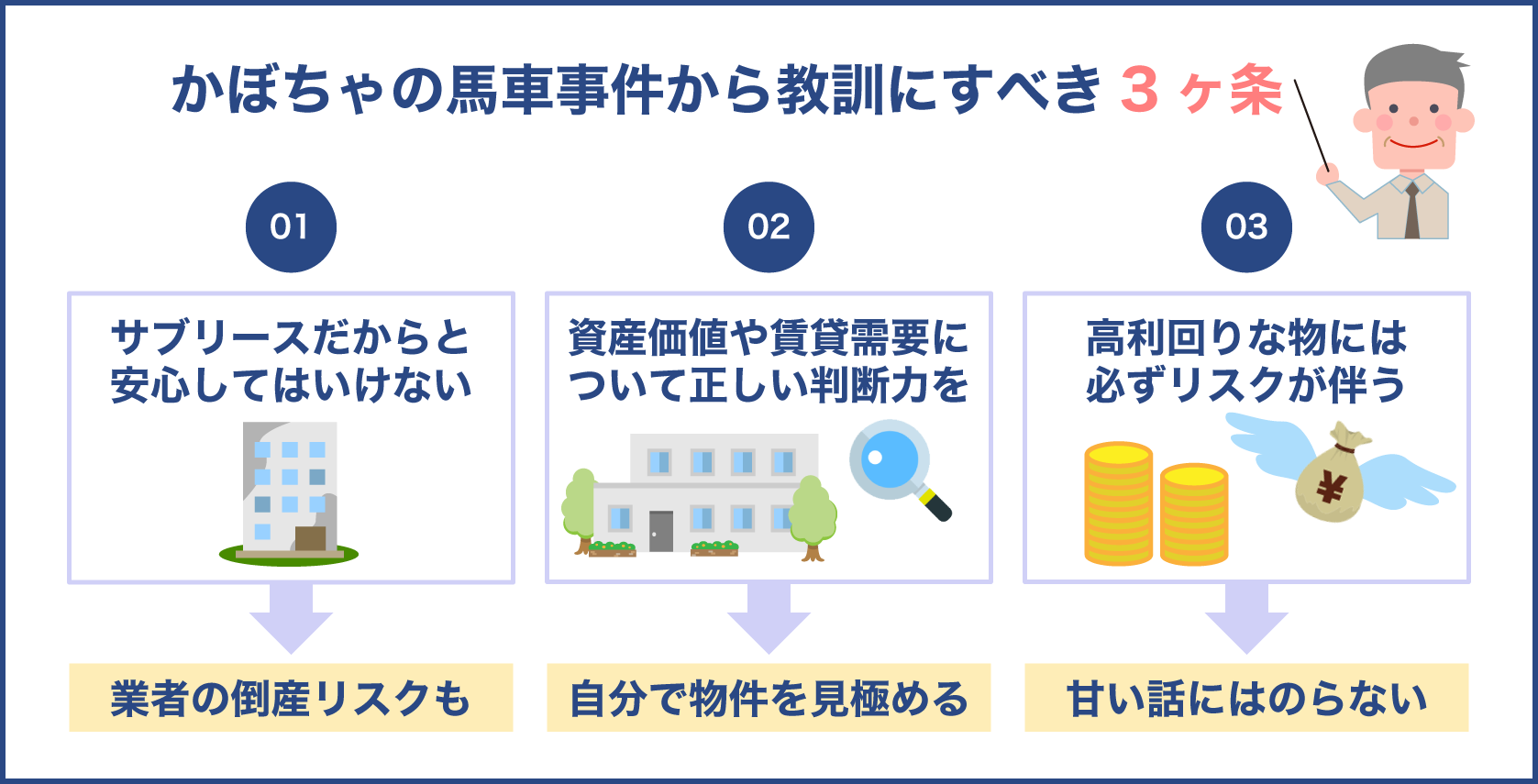

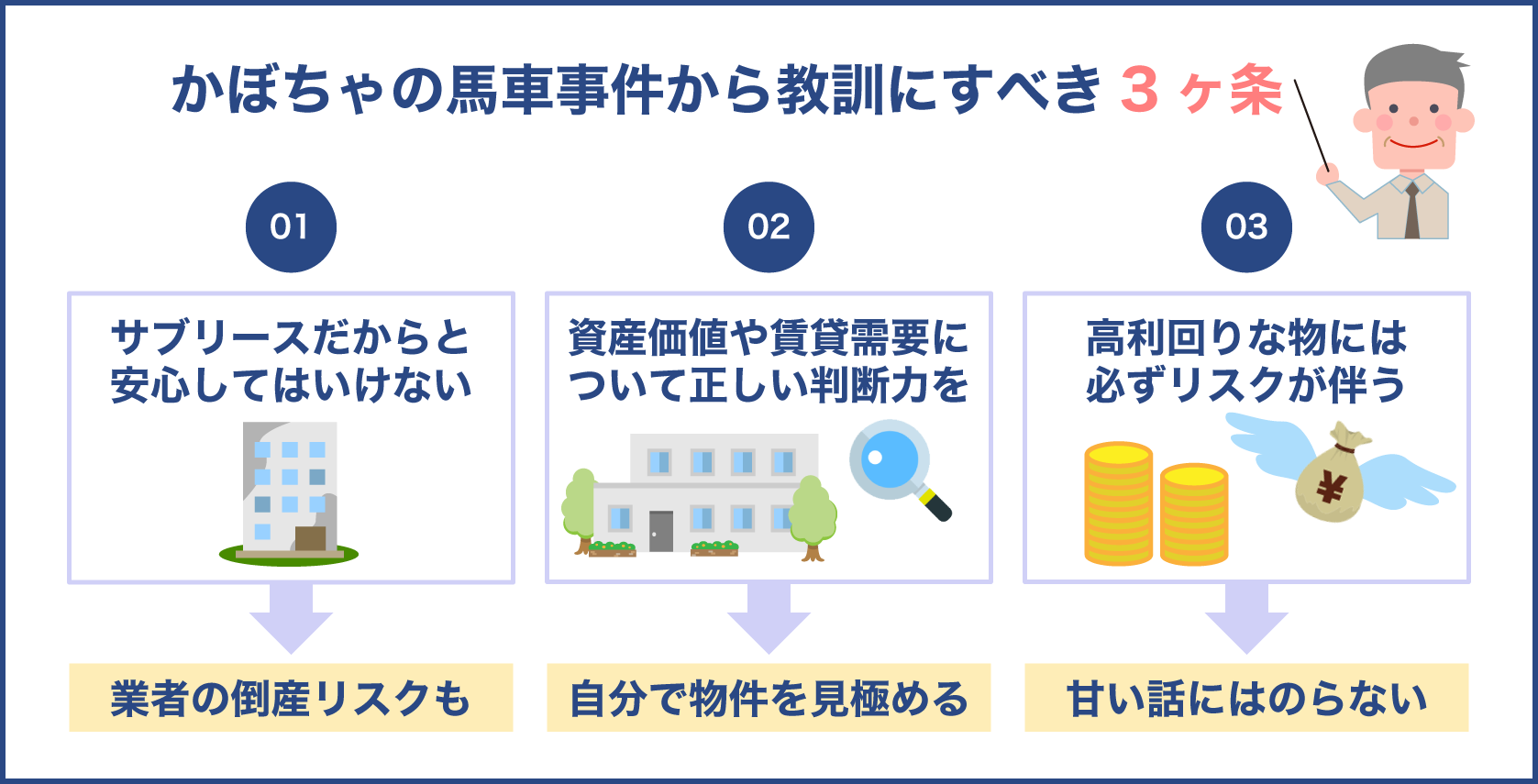

不動産投資家がかぼちゃの馬車事件から教訓にすべき3ヶ条

かぼちゃの馬車事件の内容を知ることで、不動産投資を行う注意点や問題点が見えてきました。

不動産投資をこれから行う場合は、これらを踏まえて教訓にすべきことを知っておくと良いでしょう。

サブリースやシェアハウスのメリットデメリットも知ることができました。

どんな不動産投資もリスクがゼロということはありませんので、この事件を教訓にして不動産投資の参考にしましょう。

1.サブリースだからと言って手放しで安心は出来ない!

サブリースは入居者との賃貸契約や業務の一環を全て行ってくれ、また空き室リスクを回避できることが大きな魅力でもあります。

しかし、サブリースだからと言って全て安心、という訳ではありません。

サブリース契約では、経済状況などで賃料が変更になることもあり、また業者の倒産リスクもあります。

またサブリース契約は借地借家法の普通賃貸契約になり、サブリース業者は権利の強い借主側という立場になります。

賃料減額請求権を持っているため、請求が通らないとなると契約打ち切りを行うことが可能になります。

かぼちゃの馬車事件のように、経営破綻してしまっても後のオーナーへの保証がある訳ではないので、慎重に検討が必要になります。

2.資産価値や賃貸需要について正しい判断力を養うこと!

スマートデイズは異常なキックバックを受け取るために、実際の資産価値の倍ほどの値段で物件を売却していました。

投資家に非はありませんが、周辺の価格相場を行っておけば価格が不当であったことは調べられたかもしれません。

また物件の完成図を見れば、シェアハウスの魅力が半減した物件に、入居者が入らないだろうと、予測もついたでしょう。

シェアハウス投資を行う前に、どんなシェアハウスなら人気があって人が集まるのか、不動産について勉強すべきだったと言えます。

サブリースといえば一括借り上げで、全てお任せできるという安心感があります。

しかし多額の費用が掛かっている投資ですから、丸投げせず自分で物件の良し悪しを見極める目を持つことが大切です。

3.甘い話にはのらない!高利回りな物には必ずリスクが伴う!

今回のかぼちゃの馬車事件では、投資家に向けた大きな魅力である30年間家賃保証という謳い文句に騙された人も多かったでしょう。

実際は普通賃貸契約を結ぶ上で、サブリース業者とオーナーとの間には賃料変更があるというのは当然の条件です。

そもそも建築物は古くなればなるほど、家賃が下がるのは自然なことです。

●年保証など、一見甘い話にはのらないように気を付けましょう。

またかぼちゃの馬車では、銀行も不正に関わっていたことが明らかになっています。

資金に余裕がないのに簡単に融資が受けられる、頭金不要というのは通常ならありません。

不動産投資では物件を購入する際には、頭金が必要になります。

土地活用や不動産を購入して賃料収入を考えている人は、そのような投資におけるルールを知っておく必要があります。

まとめ

かぼちゃの馬車事件の一連の概要と、それに伴うサブリースの問題点やシェアハウス投資の問題点を見ていきました。

さらにこの事件は銀行も不正融資を行っていたことが明らかになっています。

そのため融資の審査が厳しくなっていくという、これから投資を行うオーナにも影響が出ることは間違いないでしょう。

ただ不動産を買うオーナーが減れば価格が下がるので、マイナスな部分ばかりではありません。

投資を行ううえでの注意点やリスクを確認し、サブリースを行う場合は自分でも不動産の勉強を行うことが大事です。

早めの情報収集を行い、投資を行う際は慎重に物件を検討しましょう。

また甘い話や、裏がありそうな話はその場で決めず、理由をしっかり精査して投資を行いましょう。