「投資に興味があるけど失敗しないか不安」「種類がたくさんあってどれを選べばいいかわからない」このような不安や悩みを抱えていませんか?一口で投資と言っても、種類も豊富だし、それぞれ違う特徴を持っています。

当然、その人によって「向いている投資」「向いていない投資」があります。では、どのようにして投資方法を選べばよいのでしょうか。

この記事では、投資の経験がない人でも始めやすいおすすめの投資方法を紹介します。代表的な6つの投資を徹底比較し、それぞれの特徴やメリット・デメリットをわかりやすくまとめました。

これから投資を始めようと考えている人は、ぜひ最後まで読んでください。

そもそも投資とは?

投資とは、お金を増やすことを目的に、自己資金を投じることです。預金のように元本が保証されているわけではないため、結果的に投資額を上回ることもあれば下回ることもあります。

投資の主な収益タイプは「インカムゲイン」と「キャピタルゲイン」の2つがあり、以下のような特徴があげられます。

| 収益タイプ | 特徴 |

| インカムゲイン | ・資産を保有することで得られる収益(株式の配当金、投資信託の分配金など) ・収益が支払われる時期が決まっており、その時期に保有していなければ収益を得ることはできない ・保有している株式などの業績や運用成果によって、受け取れる金額は変動する |

| キャピタルゲイン | ・資産を売買することで得られる収益(不動産、仮想通過、貴金属、株式など) ・株価20万円で購入した株式を30万円で売却した時に発生する差額5万円がキャピタルゲインとなる ・インカムゲインよりも利益が大きくなる可能性はあるが、保有している資産の価格が下がると損失につながる |

「投資は難しそう」「失敗したら怖いな」といったイメージを持たれやすい投資ですが、近年では老後資金や教育資金を貯める目的で投資を始めている人が増えています。

リスクが低いタイプや、少ない自己資金で始められるタイプの投資もあるため、初心者でも挑戦しやすいことが理由ではないでしょうか。では、どのような種類の投資があるのかを、以下で詳しく解説していきます。

投資の種類【ローリスク・ローリターン】

1つめは【ローリスク・ローリターン】タイプの投資です。

リスクが低いため失敗はしにくいですが、その分利益も小さくなります。

では、ローリスク・ローリタンタイプの投資には、どのような種類があるのでしょうか。代表的な種類をいくつか紹介します。

- 預金

- 外貨預金

- 金投資

- 債権(国内・国外) など

例えば預金なら元本が保証されているので、マイナスになることはありません。

しかし、利息として得られる金額はわずかです。このように、ほとんどリスクはないけれども、大きな儲けは期待できない投資のことを【ローリスク・ローリターン】と言います。

投資の種類【ミドルリスク・ミドルリターン】

2つめは【ミドルリスク・ミドルリターン】タイプの投資です。

リスクは中程度ですが、うまく運用できればある程度の利益を期待できるため、人気の高いタイプとされています。ミドルリスク・ミドルリターンの投資には、以下のような種類があげられます。

- 不動産

- 投資信託

- 株式

- iDeCo

- 不動産投資信託(REIT)

- 上場投資信託(ETF)

- 外貨MMF

- ソーシャルレンディング

リスクとリターンのバランスが比較的取れているものが多く、投資の経験がなくても運用しやすいタイプです。

例えば投資信託の場合、元本保証はありませんが、少ない資金から始めることができます。さらに、投資信託の運用のプロである「ファンドマネージャー」があなたの代わりに運用してくれるため、投資初心者でも挑戦しやすいでしょう。

投資の種類【ハイリスク・ハイリターン】

3つめは【ハイリスク・ハイリターン】タイプの投資です。

場合によっては元金が数倍~数十倍になるケースもありますが、その分リスクは高くなります。投資に詳しい人や経験が豊富な人が行うことが多いハイリスク・ハイリターンタイプには、以下のような種類があります。

- FX

- 先物取引

- 仮想通貨

例えばFXは、手持ち資金の何倍もの金額で取引できる「レバレッジ」という仕組みが利用できるため、うまく運用できれば大きな利益を得ることができます。

ただし、予想が外れることも当然あるため、その際は大きな損失を被る結果となるでしょう。

代表的な6つの投資を徹底比較

投資の収益タイプや種類を理解したところで、以下の代表的な6つの投資方法を項目別に比較していきましょう。

勉強になります!

- 預金

- 債券投資

- 不動産投資

- 投資信託

- 株式投資

- FX

それぞれの特徴や傾向を把握して、投資を始める際の参考にしてください。

リスクとリターン

まずは、投資を行う上で欠かせないポイントとなる「リスクとリターン」を比較していきましょう。

| 投資方法 | リスクとリターン | 特徴 |

| 預金 | ローリスク・ローリターン | ・元本保証があるので安心・受け取れる利息はほんのわずかしかない |

| 債券投資 | ローリスク・ローリターン | ・定期的に利子が受け取れる ・国債なら元本が保証される ・発行者の財務状況などによる損失リスクがある |

| 不動産投資 | ミドルリスク・ミドルリターン | ・家賃収入をローン返済に充てることができる ・少額で始められる不動産投資もある ・空室や災害などによって家賃収入を得られなくケースもある |

| 投資信託 | ミドルリスク・ミドルリターン | ・自己資金が少なくても運用を始められる ・元本は保証されないためマイナスになる可能性もある |

| 株式投資 | ミドルリスク・ミドルリターン | ・多くの投資先から選ぶことができる ・価格変動や投資先が倒産するリスクがある |

| FX | ハイリスク・ハイリターン | ・少ない自己資金(1万円程度)からでも始められ、24時間取引が可能 ・世界の経済や政治などの影響によって大きな損失を被る可能性も高い |

投資は一般的に、リスクが低ければリターンは小さく、リスクが高いほどリターンは大きくなるとされています。自分が求めているリスクとリターンに近い投資を選びましょう。

ただし、投資の知識が少ない人や運用経験のない初心者が、いきなりFXや仮想通過などのハイリスク・ハイリターンな投資に手を出すのはおすすめできません。ある程度の利益を期待するのであれば、不動産投資や債券投資などリスクとリターンのバランスが取れた投資方法を選ぶとよいでしょう。

最低投資額と運用コスト

次に、最低投資額と投資にかかるコストを比較していきましょう。

| 投資方法 | 最低投資額 | 運用コスト |

| 預金 | 1円 | 入出金手数料(金融機関によって異なる) |

| 債券投資 | 1万円※個人向け国債の場合 | 売却手数料※個人向け国債を途中売却した場合 |

| 不動産投資 | 物件価格やローンの契約内容によって異なる | 仲介手数料や各種税金、修繕費など |

| 投資信託 | 100円 | 売買手数料や監査報酬、運用管理費用など |

| 株式投資 | 銘柄によって異なる※原則100株から購入可能 | 売買手数料 |

| FX | 1,000通貨※取引所の通貨単位によって金額が決まる | 取引手数料 |

自己資金が少なくても始めやすい投資は、預金、投資信託、FXなどです。ただし、運用コストはそれぞれ異なるため、投資を始める前に収益のシミュレーションをしっかり行うようにしましょう。

収益化までの期間

続いて、収益化までの期間を比較していきます。投資方法によって差があるため、投資の目的をきちんと決めた上で選ぶとよいでしょう。

| 投資方法 | 収益化までの期間 | 特徴 |

| 預金 | 1年以上の長期運用 | ・長く預けるほど利息も増える ・普通預金ならば好きなタイミングで引き出せる |

| 債券投資 | 1年以上の長期運用 | ・償還日までの年数によって異なる ・途中で売却して利益を得ることも可能 |

| 不動産投資 | 10年以上の長期運用になることが多い | ・運営状況によって異なる |

| 投資信託 | 中長期運用 | ・利益をさらに運用することで得られる「複利」の効果により、長期間運用したほうが収益化につなげやすい |

| 株式投資 | 短期~長期運用※銘柄によって異なる | ・長期間運用したほうが「複利」の効果を得やすく、価格変動リスクも小さくなり、安定した収益が期待できる |

| FX | 数週間~数ヵ月の短中期運用 | ・為替レートの上がり下がりや、売り買いするタイミングによって異なる |

収益が得られるまでの期間はそれぞれ異なりますが、運用期間と期待できる収益のバランスが取れているのは不動産投資や投資信託でしょう。

短い期間で収益化を図りたい場合にはFXや株式投資が向いていますが、経験値によって収益が大きく左右されるため、投資初心者は注意してください。

運用にかかる時間

最後に、運用にかかる時間を比較していきます。それぞれの投資にどれくらいの時間を費やす必要があるのか、しっかり把握していきましょう。

勉強になります!

| 投資方法 | 運用にかかる時間 | 特徴 |

| 預金 | ほぼ作業はしなくてよい | ・入出金する際にかかる時間のみなので、手間がかからない |

| 債券投資 | 預けた後はほぼ作業はしなくてよい※国債の場合 | ・手続きが必要になった時のみなので、手間がかからない |

| 不動産投資 | 物件や入退去者の管理のために必要な時間 | ・管理会社に委託をすれば、空き時間で運用可能・副業として不動産投資をしている人も多い |

| 投資信託 | 購入後はほぼ作業はしなくてよい | ・手続きが必要になった時のみ・大きな手間をかけずにある程度の利益を期待できる |

| 株式投資 | 日々の相場や価格変動をチェックする必要がある | ・相場や価格変動チェック、売り買いする際に時間がかかる |

| FX | 24時間、相場や価格変動をチェックする必要がある | ・短期運用のため、こまめに相場や価格変動チェックする必要がある |

参考元:金融商品の特徴

手間がほとんどかからない債券投資なら、初心者でも始めやすいと言えます。少し手間はかかったとしてもある程度のリターンを求めている場合は、不動産投資や投資信託を選ぶとよいでしょう。

不動産投資は管理会社に管理を委託することで、手間をぐんと減らすことができます。

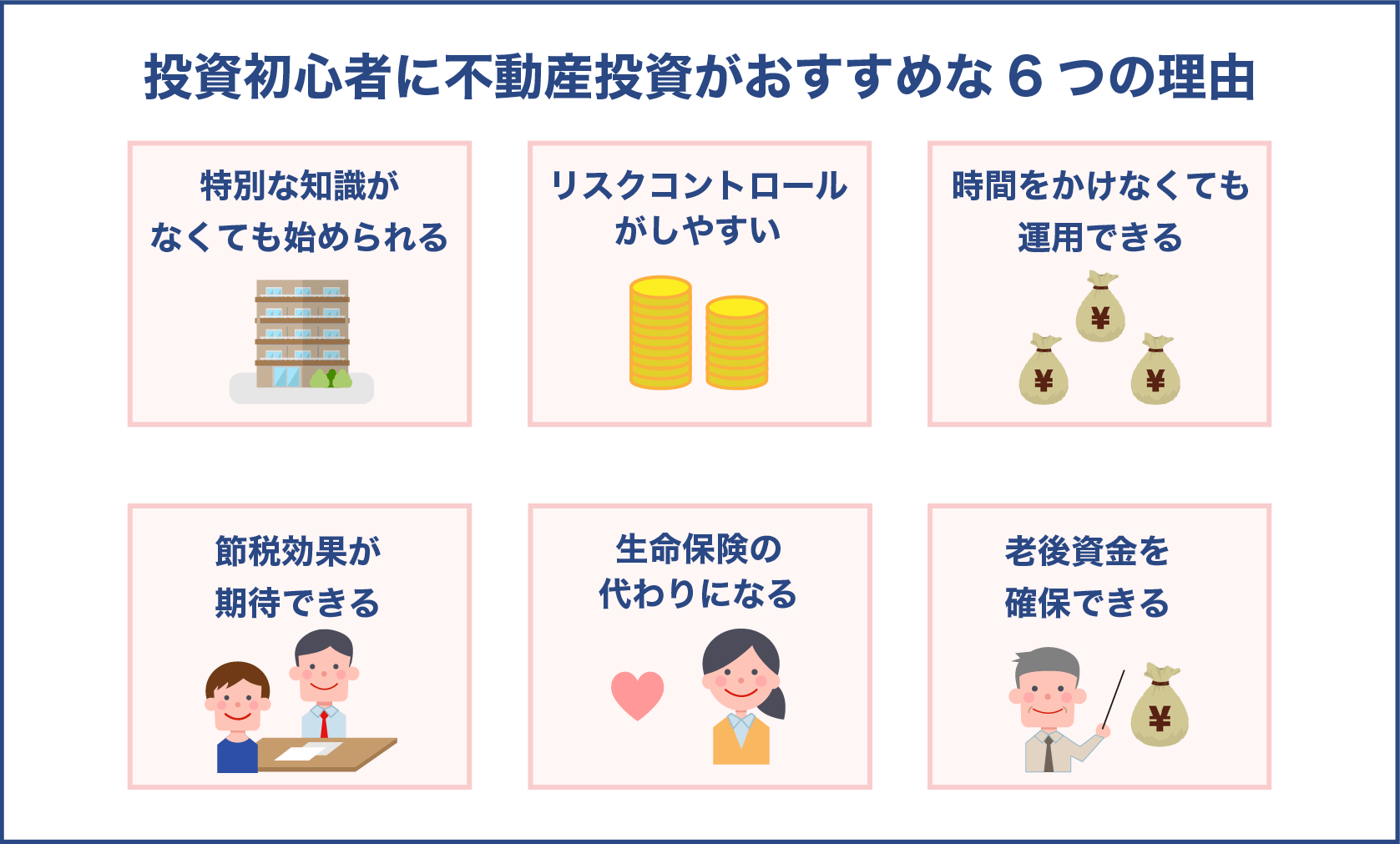

投資初心者に不動産投資がおすすめな6つの理由

不動産投資は初期費用・維持費用ともに多額の資金が必要であるイメージが強いため、投資初心者には向いていないと思われがちです。

しかし、以外にも自分でリスクコントロールしやすい投資のため、初心者でも始めやすい投資と言えます。具体的なおすすめポイントは、以下の6つです。

- 特別な知識がなくても始められる

- リスクコントロールがしやすい

- 時間をかけなくても運用できる

- 節税効果が期待できる

- 生命保険の代わりになる

- 老後資金を確保できる

それぞれの内容を詳しく解説していきます。

特別な知識がなくても始められる

おすすめの理由1つめは、特別な知識がなくても始められることです。もちろん、それなりに投資に関する知識は必要ですが、株式やFXのように常に景気や相場をチェックする必要がないため、シンプルに運用していくことができるでしょう。

また、不動産投資に関する知識や情報は、インターネットや書籍から手軽に集めることができます。知識を身につけることに対するハードルはそれほど高くないため、不動産投資は初心者でも始めやすいと言えます。

リスクコントロールがしやすい

おすすめの理由2つめは、リスクコントロールがしやすいことです。物件を購入するにも維持していくにも多くの費用はかかりますが、キャッシュフローの計画をしっかり立てておくことでリスクをコントロールすることができます。

人が集まる地域や立地条件が良い物件を選べば、空室が続いて「家賃収入が得られない」なんて事態も回避できるでしょう。ものすごくリスクが低いわけではありませんが、それなりの利益を期待できるのが不動産投資なのです。

時間をかけなくても運用できる

おすすめの理由3つめは、時間をかけなくても運用できることです。

不動産投資は物件を購入したら、後の管理は「管理会社」に委託することができます。その分の手数料はかかりますが、入居時の契約や問い合わせ対応といった細々した管理を任せることができるため、まとまった時間がなくても運用できるのです。

空き時間を有効活用し、副業として不動産投資を行っているサラリーマンも増えています。

節税効果が期待できる

おすすめの理由4つめは、節税効果が期待できることです。不動産投資を行うことで、「所得税」「住民税」「相続税」「贈与税」における節税効果が期待できます。

| 税金の種類 | 節税の仕組み |

| 所得税・住民税 | 不動産所得は総合課税の対象となるため、給与所得から不動産所得のマイナス分を相殺(損益通算)することができます。 つまり総所得が下がることで住民税も安くなるため、結果的に節税につながるのです。 |

| 相続税・贈与税 | 現金を相続する場合はそのままの額が課税対象となりますが、不動産を相続・贈与する場合は「固定資産税評価額」を基に税額が計算されます。 固定資産税の評価額は、土地8割、建物7割程度が一般的です。1,000万円の現金を相続・贈与するよりも、同額の不動産を相続・贈与するほうが節税につながると言われています。 |

毎月の給与から所得税は引かれてしまいますが、不動産所得を差し引いて所得が下がるのであれば、確定申告することで還付されます。

生命保険の代わりになる

おすすめの理由5つめは、生命保険の代わりになることです。不動産投資ローンやアパートローンを組む際は、「団体信用生命保険」への加入が求められます。

団体信用生命保険とは、借主が死亡もしくは高度障害状態になった時に、ローン残金を保険会社が代わりに支払ってくれる保険のことです。

借主にもしものことがあった場合でも、相続人はローン残金を相続しないで運用や売却をすることができます。このような仕組みから、不動産投資は生命保険の代わりになると言われるのです。

老後資金を確保できる

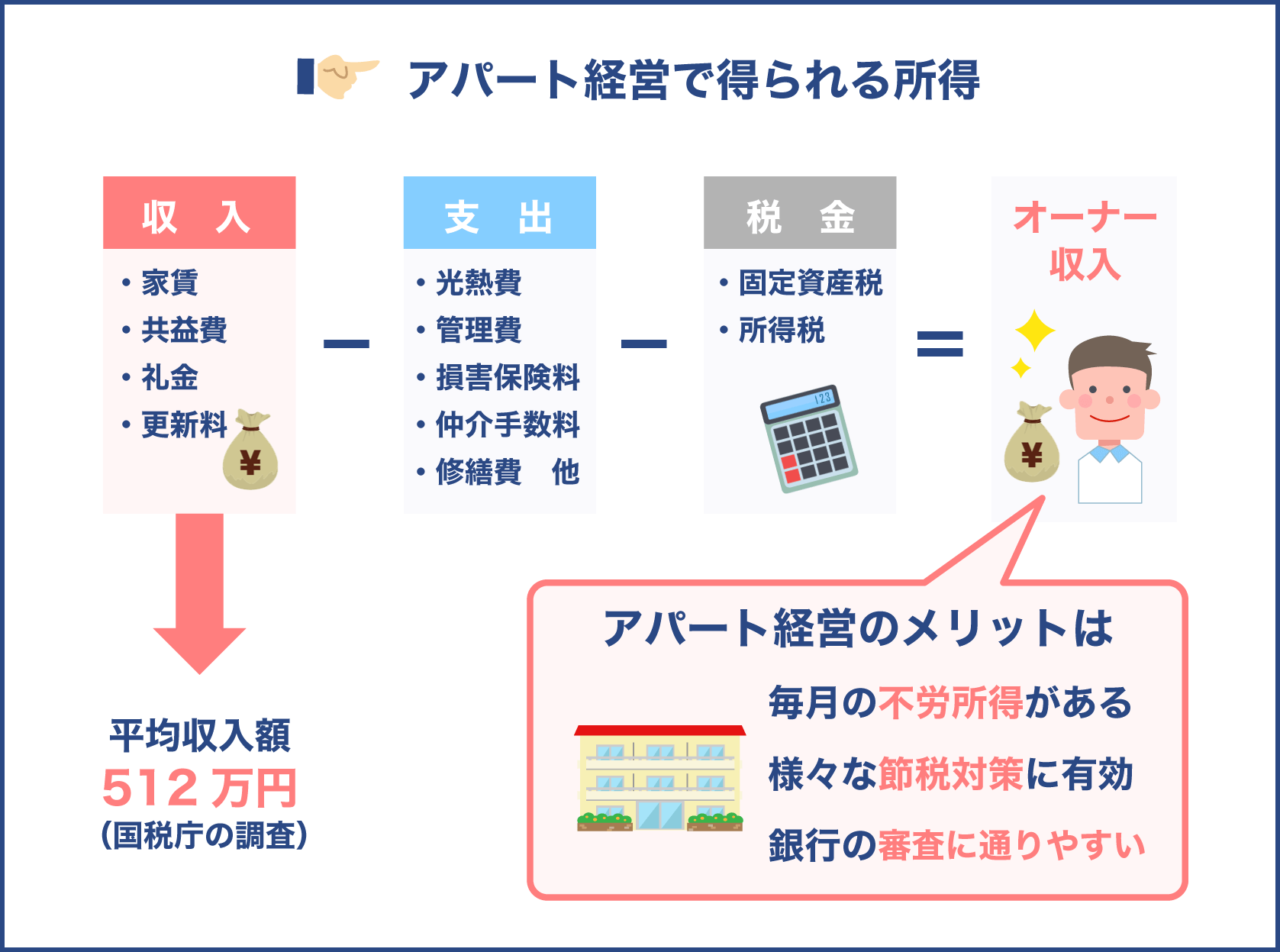

おすすめの理由6つめは、老後資金をことです。不動産投資は住む人さえいれば、毎月家賃収入が得られます。

ローンが完済していれば管理費や修繕費などの諸経費を除いた金額が手取り収入となり、老後の大きな収入源となるでしょう。個人年金保険をかけている人も多いかと思いますが、ほとんどの商品が受け取れる期間が限定されています。

その点、不動産投資なら所有している限り家賃収入を得ることができるため、仕事をリタイヤした後の不安や心配をぐんと減らすことができるでしょう。

不動産投資は少額でも始められる

不動産投資には、少ない自己資金で始められる「少額不動産投資」というものがあります。従来の不動産投資との違いやメリット・デメリットを、以下で詳しく見ていきましょう。

少額不動産投資とは

少額不動産投資とは、その名のとおり「少ない金額で不動産投資ができる」という投資方法になります。従来の不動産投資と、少額不動産投資の違いを比較してみましょう。

| 投資方法 | 特徴 |

| 従来の不動産投資 | ・物件によっては高い収益を見込めるものもある ・初期費用や維持費用に多くの資金がかかる(一般的にはローンを組む必要がある) ・運用期間が長期にわたる(最低でも数年、長ければ20~30年ほど) ・建物の経年劣化や市場環境の変化にともなうリスクが大きい |

| 少額不動産投資 | ・サービスによっては1万円程度の資金で始められる ・投資金額が少なくても、大きな収益を期待することが可能 ・不動産購入や運用に手間をかけずに投資が行える ・運用期間が比較的短いサービスもある |

上記の表からわかるように、従来の不動産投資よりも少額不動産投資のほうが「手軽さ」を感じることができます。

少額不動産投資のメリット・デメリット

続いて、少額不動産投資のメリット・デメリットを解説します。少額不動産投資の最大のメリットは、リスクを小さくしながら不動産投資が行えることです。

自分のレベルに合わせて投資金額を調整できるので、初心者でも挑戦しやすい不動産投資と言えます。また、従来の不動産投資と同じように、副業の場合は節税効果が期待できます。

デメリットとしては、投資できる対象が限られている、大きな利益をあげることが難しいなどです。利益の大きさよりもリスクの低さを重視する人は、少額不動産投資を始めてみてはいかがでしょうか。

少額不動産投資サービスを3つ紹介

少額不動産投資にはいくつかの種類がありますが、今回は以下の「不動産投資信託(REIT)」「不動産小口化商品」「不動産投資クラウドファンディング」の3つを紹介します。

不動産投資信託(REIT)

不動産投資法人が扱う金融商品のひとつで、投資家から集めた資金を元に不動産投資法人が運用し、得られた収益を投資家に分配する仕組みの投資です。

投資の専門家である「不動産投資法人」に運用を任せられるので、不動産投資の知識があまりなくても始めることができます。数万円から始めることができ、ビルや商業施設、住宅、ホテルなど投資対象が幅広いことも特徴です。

その一方で、投資法人が倒産した場合は投資資金が戻ってこない可能性や、市場環境の影響を受けて元本割れを起こす可能性もあります。少ない資金かつリスクの小さい不動産投資をしたい人におすすめです。

不動産小口化商品(任意組合型)

ひとつの不動産を小口で販売している金融商品のことで、複数の出資者が投資し、すべての出資者で物件を所有します。

高額物件も少額で取り引きできるため、投資しやすいことが特徴です。そのため、長期的に利益を見込める好条件の物件に投資できることができます。特定の管理会社が管理・運営を行うため、手間がかからないことも魅力です。

ただし、ローンを組んで投資することはできません。不動産小口化商品(任意組合型)は一口100万円ほどなので、金銭的に余裕がある人は投資を検討してみてはいかがでしょうか。

不動産投資クラウドファンディング

インターネットで集めた資金で不動産運用を行い、得られた収益の一部を投資家に分配する新しい形の不動産投資です。投資金額は1万円からなので、どなたでも気軽に始められます。

インターネットで簡単に購入できる上に、運用期間が1~5年と短いため、初心者でも挑戦しやすい投資です。ただし、一度プロジェクトに参加したら途中で引き出しや換金ができないため、投資する際は注意が必要です。

投資上限が低いため大きく儲けることは難しいですが、手軽に始められる不動産投資として注目を集めています。

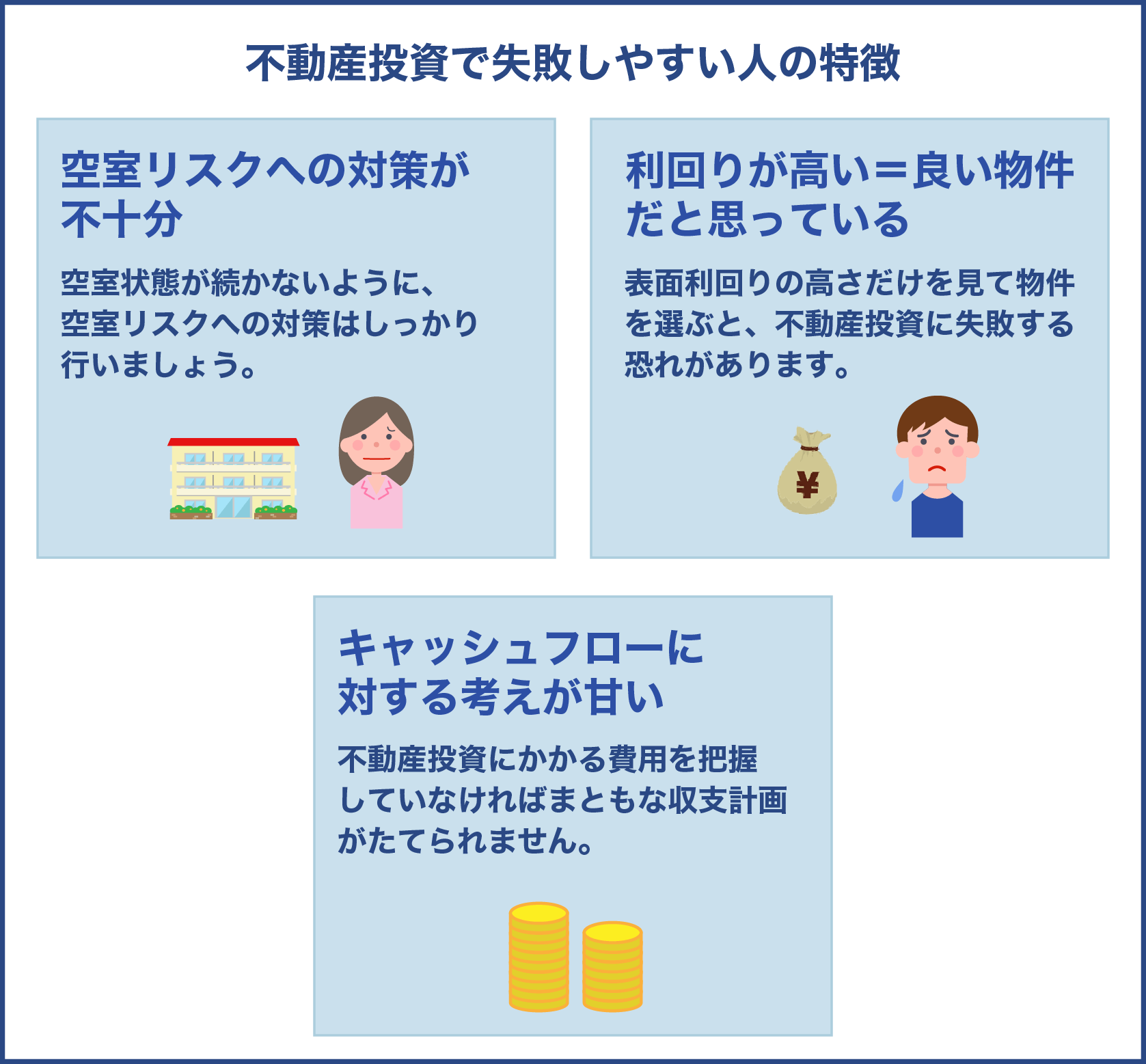

不動産投資で失敗しやすい人の特徴

初心者でも始めやすい不動産投資ですが、決して簡単に利益を得られとわけではありません。

投資に対する考え方が不十分だと、失敗する恐れがありますね。

この章では、不動産投資で失敗しやすい人の特徴を3つ紹介します。

- 空室リスクへの対策が不十分である

- 利回りが高い=良い物件だと思っている

- キャッシュフローに対する考えが甘い

以下で詳しく見ていきましょう。

空室リスクへの対策が不十分である

空室リスクへの対策が不十分な人は、不動産投資に失敗しやすいとされています。空室リスクとは、空室を埋めることができず家賃収入が得られなくなるリスクのことです。

需要の高い物件を購入するだけではなく、その後の管理の仕方もポイントになります。いくら不動産を所有していても、借り手が見つからなければ意味がありません。空室状態が続かないように、空室リスクへの対策はしっかり行いましょう。

利回りが高い=良い物件だと思っている

利回りが高い物件だからといって、必ずしも「良い物件」とは限りません。利回りとは、投資金額に対してどれくらいの収益があがるかを表す指標のことです。

諸経費を考慮せずに家賃収入だけで計算したものを「表面利回り」、家賃収入から諸経費を差し引いた金額に対して計算したもの「実質利回り」と言います。不動産投資を行う上でポイントになるのは、実際の収益に近い「実質利回り」のほうです。

そのため、表面利回りの高さだけを見て物件を選ぶと、不動産投資に失敗する恐れがあります。不動産会社の広告に記載されている利回りは「表面利回り」のが多いため、十分に気をつけてください。

キャッシュフローに対する考えが甘い

不動産投資はすべてのお金の流れ(キャッシュフロー)を把握していないと、失敗する可能性が高くなります。

ローン元本や金利、初期費用、修繕費、各種税金など、不動産投資にかかる費用を把握していなければまともな収支計画が立てられず、修繕などでお金が必要になった際に行き詰ってしまうでしょう。

キャッシュフローに対する考えが甘いと、成功する確率は極めて低いと言えます。

自己資金を準備せずに不動産投資を始める

自己資金0円でもローンを組める場合もありますが、高額な資金をフルローンで組むのはかなりのハイリスクです。金利も高くなるし、返済ができなくなる可能性も考えられます。

「自己資金を使わずに不動産投資を始めたい」と考えているのであれば、避けたほうが無難でしょう。

初心者が不動産投資で失敗しないための3つのポイント

不動産投資で失敗しやすい人の特徴がわかったところで、初心者でも不動産投資で失敗しないためのポイントを見ていきましょう。

- 収益化を図れる中古物件を選ぶ

- 節税だけのために不動産投資をしない

- 信頼できる不動産業者をパートナーにする

それぞれの内容を、以下で詳しく紹介していきます。

収益化を図れる中古物件を選ぶ

不動産投資で失敗しないためのポイント1つめは、収益化を図れる中古物件を選ぶことです。収益を得るためには、とにかく空室になることを避けなければいけません。

地域や立地条件、間取りなどをトータルで見た時に、需要のある物件を選ぶようにしましょう。入居者募集に強い管理会社に管理を委託することも重要なポイントです。また、ワンルームマンションは意外と諸経費がかかるため、収益を得ることは難しいでしょう。

一棟アパート・マンションに比べて空室リスクも高いため、不動産投資で失敗したくなければワンルームマンションへの投資は避けたほうが無難です。きちんと管理されている条件の良い中古物件を適正価格で購入できれば、収益化は図りやすいでしょう。

節税だけのために不動産投資をしない

不動産投資で失敗しないためのポイント2つめは、節税だけのために不動産投資をしないことです。先にも述べたとおり、不動産投資には「所得税」「住民税」「相続税」「贈与税」んいおける節税効果が期待できます。

しかし、どんな物件でも必ず節税できるというわけではありません。課税所得が900万円以下の場合、所得税・住民税率と譲渡税率との差が大きくならないため、減税できる額は多めに見ても年間10万円ほどです。

節税だけを目的に投資するには、リスクの割合のほうが大きいと言えます。

信頼できる不動産業者をパートナーにする

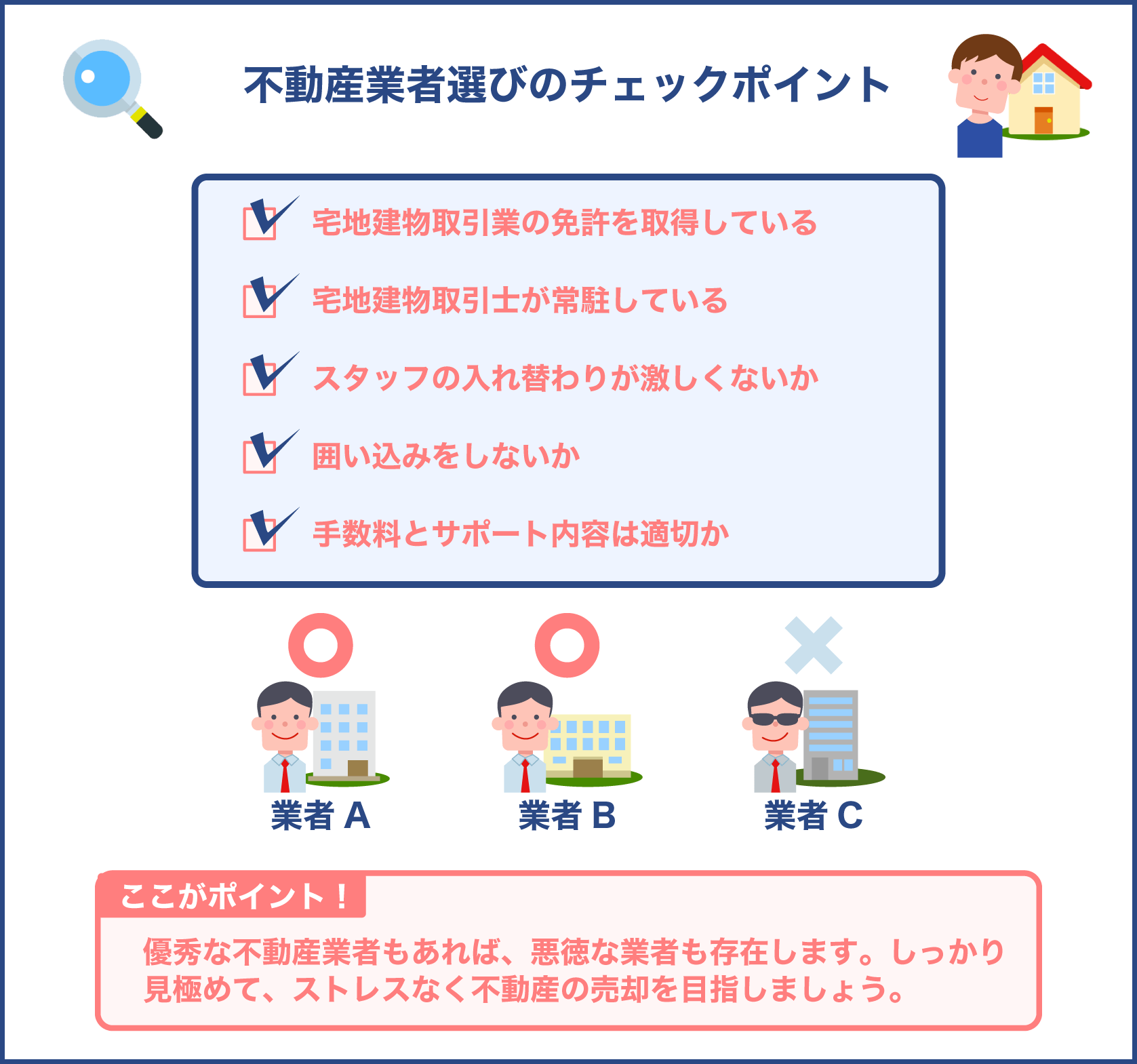

不動産投資で失敗しないためのポイント3つめは、信頼できる不動産業者をパートナーにすることです。

不動産業者選びは、物件選びと同じくらい大切だと言っても過言ではありません。不動産業者選びを間違えると失敗しやすい傾向があるため、注意が必要です。

不動産投資に関するノウハウや実績が豊富で、入居者募集や売買に強い不動産業者を選ぶようにしましょう。

まとめ

この記事では、6種類の投資方法を比較し、特徴やメリット・デメリットを紹介しました。その中でも不動産投資はリスクコントロールがしやすく、ある程度の利益を見込めるため、投資初心者でも始めやすくおすすめです。

とはいえ、簡単に利益を得られるわけではなく、空室リスクへの対策や収益化を図れる物件選びなど、さまざまな点に注意する必要があります。物件を購入後も不動産投資に対する勉強を怠らないようにして、計画的に運用を行いましょう。

また、小さなリスクで不動産投資を行いたい人は、少額不動産投資がおすすめです。自分のレベルに合わせて投資金額を調整できるので、初心者でも気軽に始めることができます。

今回は紹介した「不動産投資信託(REIT)」「不動産小口化商品」「不動産投資クラウドファンディング」の3つの中から、自身に合ったサービスを選んでみてください。

不動産投資を成功させるには、不動産業者選びも重要なポイントです。少しでも多くの利益を生み出すためにも、不動産投資のノウハウや実績が豊富なパートナーを見つけてください。