住宅ローンを組む金融機関はたくさんありますが、金融機関の種類によって審査基準が異なります。

自営業や個人事業主の人は、金融機関の中で審査が甘い住宅ローンの判別の仕方を知っておきたいという人もいるでしょう。

ですので住宅ローンを契約するのに職種やお仕事環境は大きく左右されます。

まずは年収など金融機関の申し込める条件を確認し、審査が行われる流れや審査期間を把握しておくことが大事です。

審査基準はどの金融機関も公表していないので、事前に自分でできる審査に通るポイントやコツをおさえておきましょう。

目次

審査が甘い・通りやすい住宅ローンの判別方法

住宅ローンの審査が甘い金融機関を判別するポイントは、各金融機関の審査の条件をきちんと確認することです。

審査の条件とは、年収や勤続年数など申し込める人と申し込めない人の要件が各金融機関で公表されています。

またサラリーマンとは違い、自営業や個人事業主の人は住宅ローンが借りにくいのか、雇用形態の違いについても見てみましょう。

審査が甘い住宅ローンと厳しい住宅ローンを判別する事ってできますか?

審査基準を知ることはできないため、各金融機関の条件から推測するしかできません。雇用形態の違いについても見ていきましょう。

各金融機関の住宅ローン審査の条件を確認する

各金融機関で提供している住宅ローンは、審査の条件を公表しています。

その中で申し込み条件に正社員や公務員など雇用形態が限定されている所もありますが、多くの住宅ローンは職種を限定していません。

そのため実際は自営業だから落とされる、といったことはあまり考えられないでしょう。

申し込み条件で確認したいのは年齢と年収、そして勤続年数についてです。

審査が甘い住宅ローンかどうかを判別するには、これらの条件が甘いローンを選ぶと良いでしょう。

各金融機関で掲げている申し込みの条件を一部抜粋して以下の表にまとめました。

| 住宅ローン名 | 年齢 | 前年の税込年収 | 勤続年数 |

|---|---|---|---|

| りそな住宅ローン | 借入時の年齢が20歳以上70歳未満 完済年齢が80歳未満 | 100万円以上 | 給与所得者は1年以上、給与所得者以外は3年以上 |

| イオン銀行住宅ローン | 借入時の年齢が20歳以上50歳未満 完済年齢が80歳未満 | 100万円以上 | 給与所得者は6か月以上、会社経営者・個人事業主は3年間経過 |

| 楽天銀行住宅ローン | 借入時の年齢が65歳6か月未満で完済時の年齢が80歳未満 | 400万円以上 | 記載なし |

| ソニー銀行住宅ローン | 借入時の年齢が20歳以上65歳未満で完済時の年齢が85歳未満 | 400万円以上 | 記載なし |

このように金融機関ごとで年齢や年収などに違いがあります。

また各金融機関ではフラット35など商品の違いによって、金利や条件が異なります。

フラット35は住宅金融支援機構と各金融機関が共同で行う住宅ローンですが、金融機関によって金利に違いがあります。

同じフラット35だからといって全ての条件が同じではないので、逐一チェックが必要です。

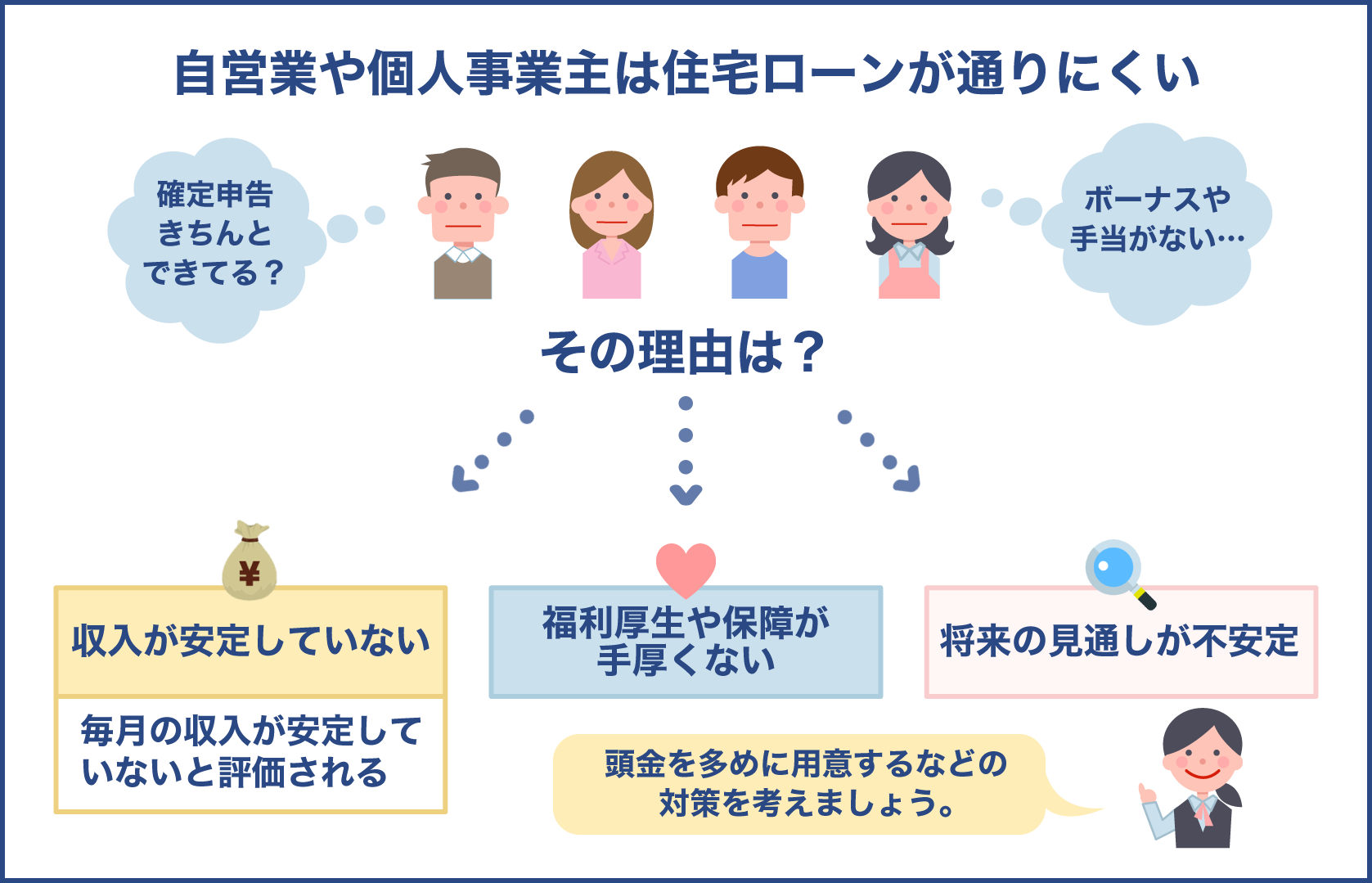

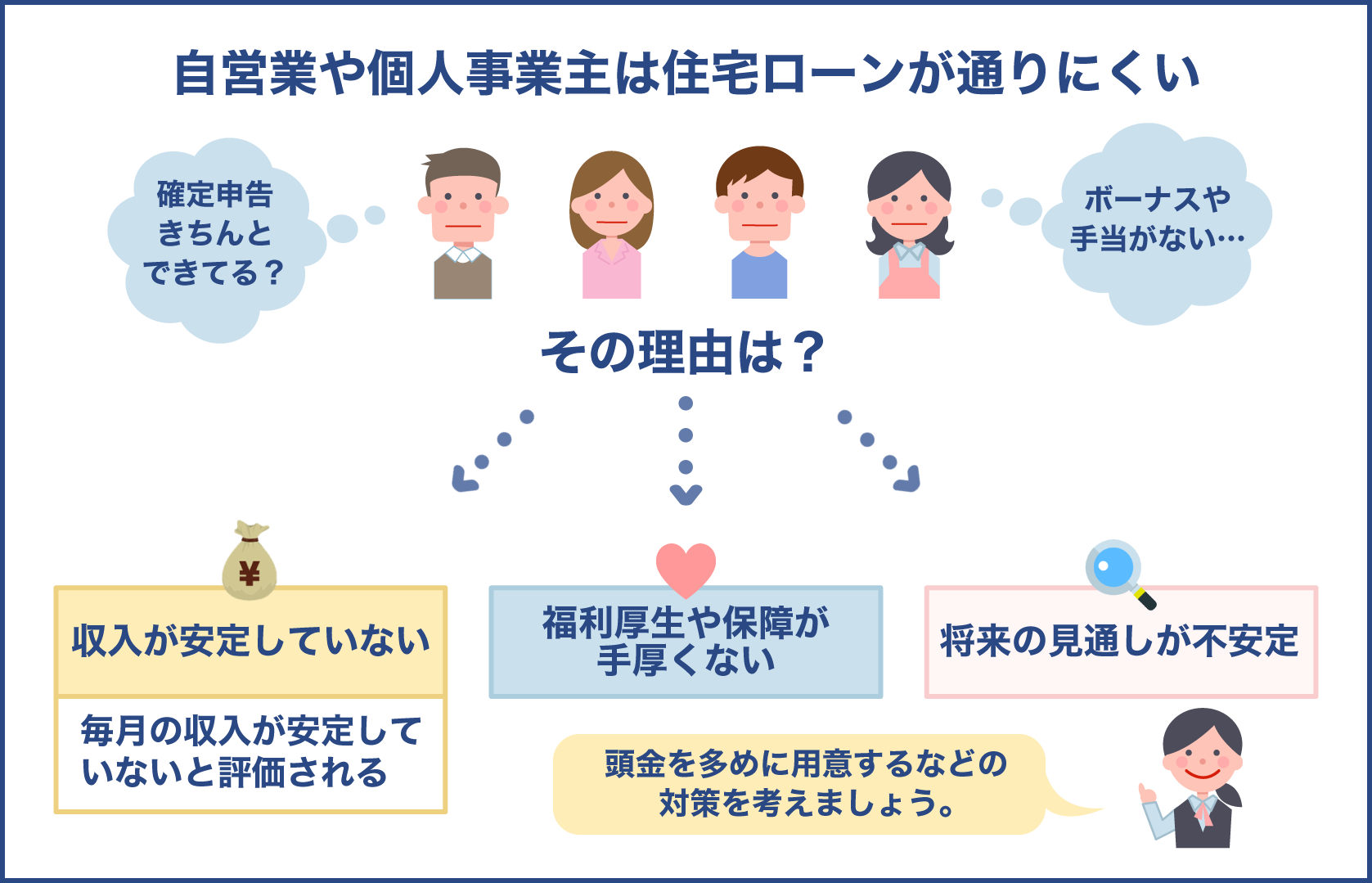

自営業や個人事業主は住宅ローンが通りにくいの?

自営業の人は、会社員とは違い住宅ローンが組みにくいと言われていますが、その傾向にあるようです。

会社員と比較して住宅ローンが組みにくい理由は以下の通りです。

- 収入が安定していない

- 福利厚生や保障が手厚くない

- 将来の見通しが不安定

自営業の人は給与所得者の会社員と違い、毎月の収入が安定していないと評価されがちです。

またボーナスや手当などの福利厚生や保障についても、自営業の人は手厚くないので住宅ローンを組む判断材料として不利になります。

さらに税務関係についても、金融機関から厳しい審査が行われます。

会社員は会社の経理が税務処理を行いますが、自営業は自分で行わなければなりません。

収入があるのにうっかり確定申告をし忘れていたという場合、審査面でのマイナスになってしまいます。

将来の見通しが安定していないとみられてしまうので、なるべく黒字で安定した確定申告書や、多くの頭金を用意して対策しましょう。

とはいえ金融機関は反社会的な職業を除き、職業を区別して評価を決めることをしていません。

安定した収入がある場合は問題なく通る可能性もじゅうぶんにあります。

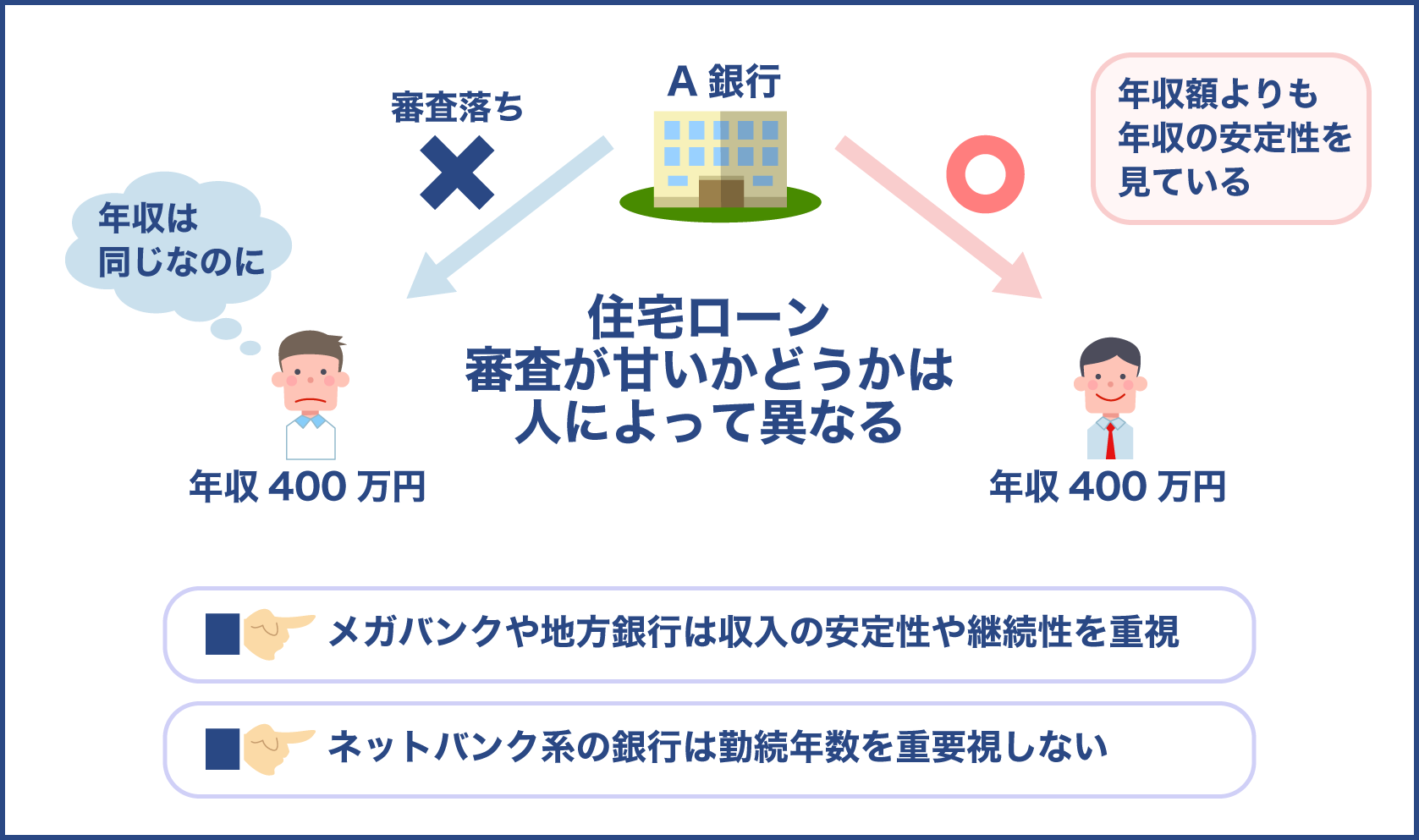

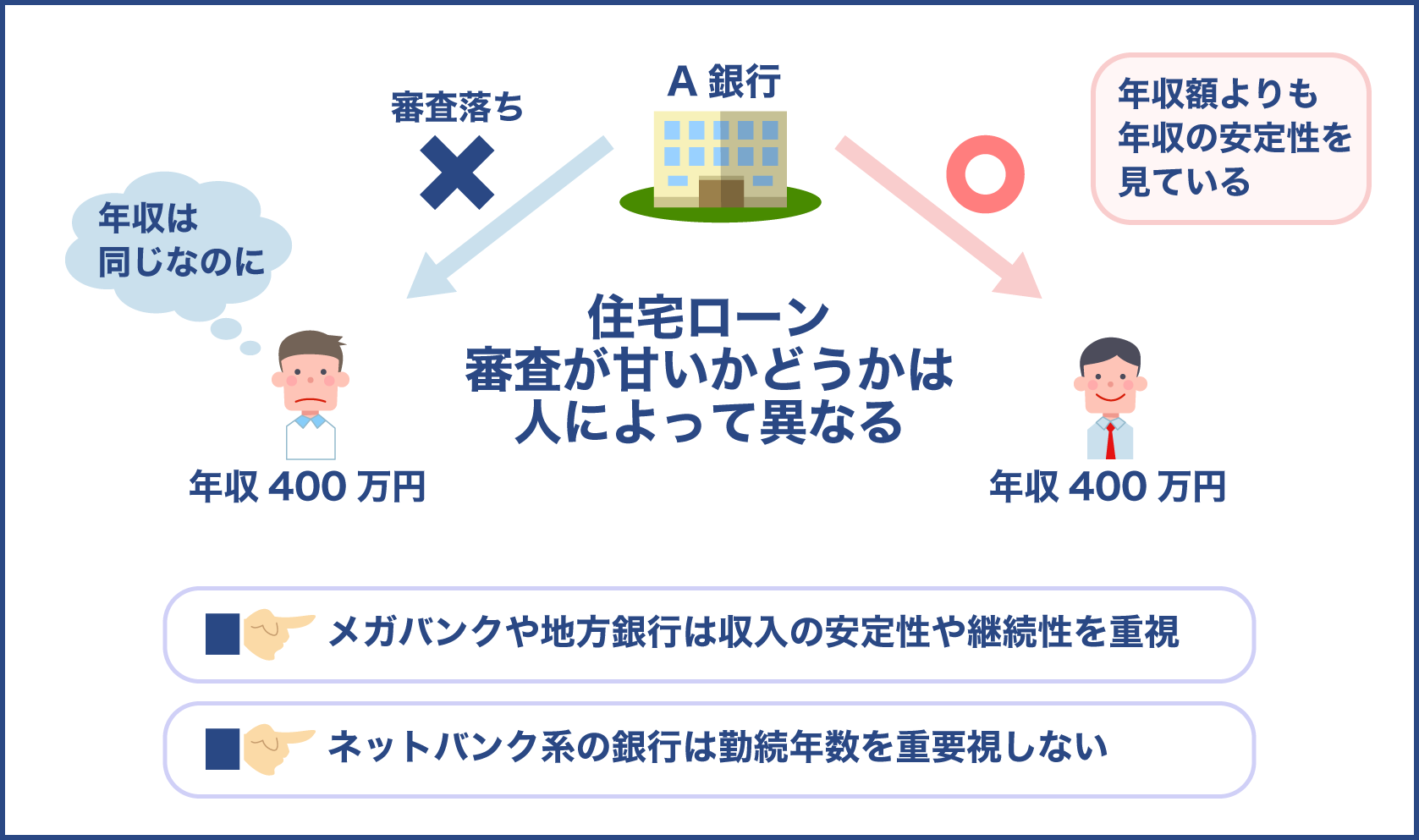

審査が甘い・通りやすい住宅ローンは人によって異なる

例えば同じ銀行でもAさんにとっては審査が甘い住宅ローンでも、Bさんからすれば審査が厳しい住宅ローンの可能性もあります。

審査基準は各金融機関によって違いがあり、年収の額では甘いが年収の安定性に重きを置いている金融機関もあるからです。

前項の表を見れば分かるように年収に対する基準が違うのは、年収の額だけで測れない部分の審査があることを意味しているからでしょう。

先ほどの表を見ると、ネットバンク系の銀行は勤続年数の記載がない銀行もあります。

勤続年数に不安がある人は、ネット銀行の住宅ローンを試してみると良いでしょう。

またメガバンクや地方銀行は収入の安定性や継続性を重視しがちです。

給与所得者は勤続年数が1年に対し、自営業や個人事業主は3年以上としている所も多いです。

そのため会社が大手企業やサラリーマンの人は、メガバンクや地方銀行の方で高評価をもらえる可能性が高いでしょう。

このように、人によって審査が甘い、厳しいは違ってくるので長所短所を見極めてローン選びをするのがポイントになります。

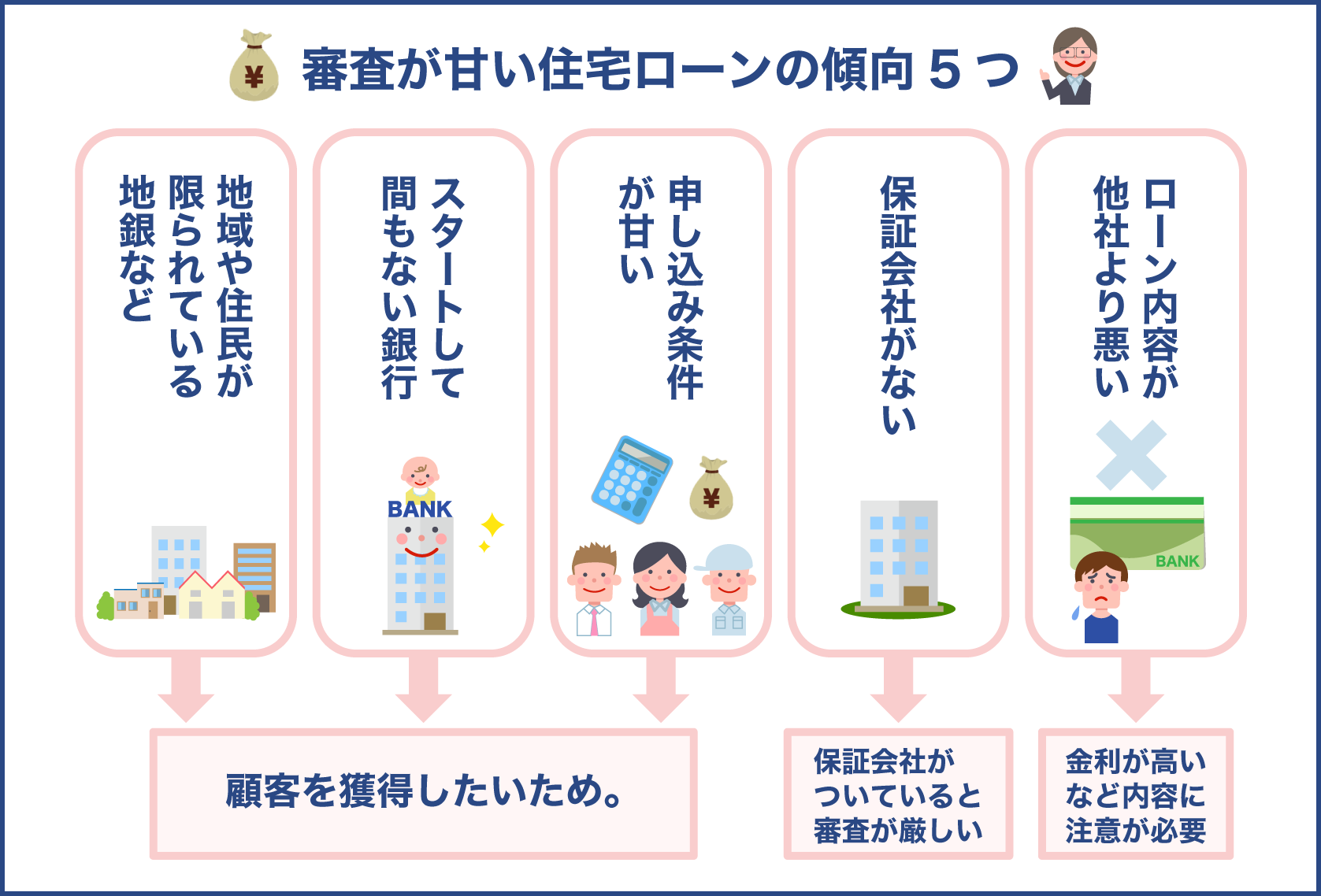

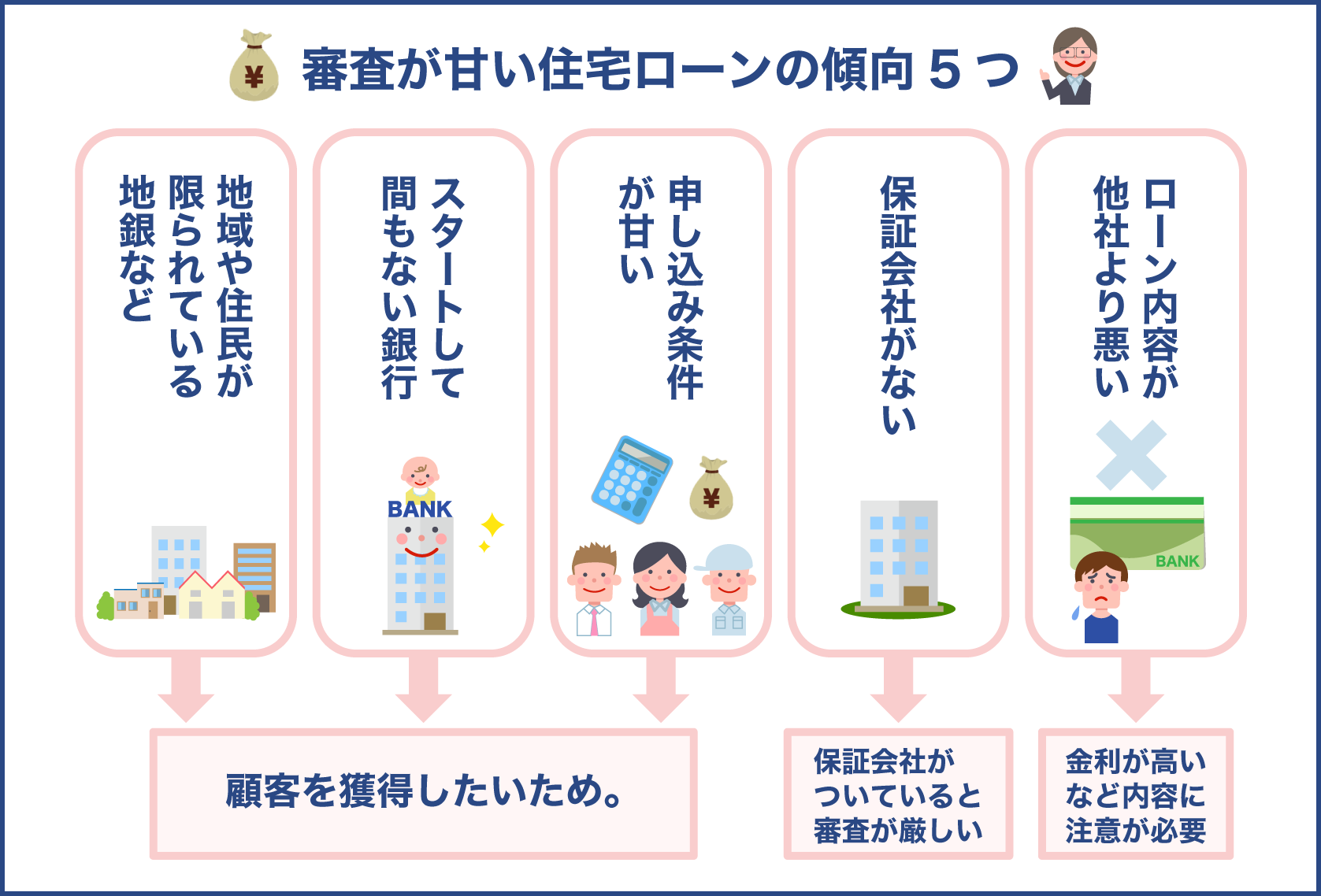

審査が甘い・通りやすい住宅ローンの傾向

年収や勤続年数など、申し込める審査基準は各金融機関によって違いがあることが分かりました。

そこで審査の甘い住宅ローンの傾向についてもう少し詳しくまとめました。

審査が甘い住宅ローンの傾向は以下の5つです。

- 地銀など利用地域や住民が限られている

- スタートして間もない銀行

- 申し込み条件が甘い

- 保証会社がない

- ローン内容が他社より悪い

住宅ローンが利用できるのは、一般的にその銀行が対応するエリア内に、物件や自宅がある人です。

そのため地方銀行はメガバンクと比べて申込数が少ないと言えます。

ローン事業は高利益が期待できる事業なので、地銀も積極的に提供したいため、審査通過率も高いのではと考えられています。

次に設立して間もない銀行は、固定客を獲得するため様々なPRやキャンペーンを行っています。

その中に住宅ローンがお得に申し込めるサービスを行っている可能性は高いでしょう。

また先ほど述べた申し込み条件が甘い金融機関も、審査に通りやすい傾向があります。

他にも多くの住宅ローンには保証会社があり、審査を担当しています。

保証会社は万が一返済が滞った時に、代わりに返済を行う機関なので、保証会社がついている金融機関は審査が厳しくなりがちです。

逆に保証会社がついていない住宅ローンは審査に通りやすいでしょう。

また住宅ローンの内容が他と比べて金利が高いなど内容が悪い住宅ローンは、代わりに審査に通りやすいといったこともあるでしょう。

住宅ローン審査の審査とは?事前審査と本審査って?

審査が甘い金融機関を判別する方法は、まずは申し込みたい金融機関の条件を確認する事でした。

その他にも審査に通りやすい銀行の特徴や、自営業など通りにくい傾向について理解していただけたでしょう。

住宅ローンの審査基準について知るためには、そもそも金融機関がどのような形で審査を行っているのかを把握することが大事です。

金融機関の審査には事前審査と本審査の2種類があるので、流れや期間、また必要書類を知っておきましょう。

住宅ローン審査の流れや審査期間と必要書類について

金融機関で住宅ローンを組むためには、事前審査と本審査の2つの審査に通る必要があります。

審査の日数は個人によって差がありますが、一般的には以下の日数がかかります。

| 住宅ローンの流れ | かかる日数 |

|---|---|

| 事前申し込み・事前審査 | 3日~4日 |

| 正式申込・本審査 | 1週間程度 |

| 住宅ローン契約・住宅引渡し | 2週間~1か月程度 |

事前審査から物件引き渡しまでは、合計で約2か月程度がかかります。

事前審査は銀行の窓口で申し込めるほか、ネットでの申し込みができる金融機関も増えつつあります。

新築マンションなどであれば、提携する金融機関への申し込みを不動産会社に依頼することもできます。

不動産会社に依頼する際は必要書類の用意も任せることができて効率的です。

自分で書類を用意する際は、仮審査と本審査で必要な書類をきちんと揃えて提出することがポイントです。

まずは住宅ローン事前審査をします

どの金融機関でもまず行うのが事前審査になります。

事前審査は仮審査とも呼ばれており、金融機関では契約者に返済能力があるかどうかを主な審査とします。

日数も3日~4日と短い期間で住宅ローンが受けられそうかを迅速に判断します。

ネットバンクで住宅ローンが組めるようになってからは、各金融機関でスピード競争が起こることもあり、短期間での審査を売りにしている金融機関もあります。

具体的な審査の内容は、条件にも掲げている年収や勤続年数をはじめ、融資額とバランスを見る返済比率や他の借金などです。

事前審査を行い問題がなかったら、本審査へと進みます。

必要な書類は、できるだけ素早く審査ができるよう最低限の必要書類が求められます。

金融機関によって違いが少しありますが、一般的な書類は以下になります。

| サラリーマンや公務員 | 個人事業主 | 会社代表や会社役員 |

|---|---|---|

| 源泉徴収票 | 確定申告書3期分 | 会社決算書3期分 |

| 本人確認書類 | 本人確認書類 | 源泉徴収票3期分 |

| 健康保険証 | 健康保険証 | 本人確認書類 |

| 認印 | 認印 | 健康保険証 |

| 購入予定の物件資料 | 購入予定の物件資料 | 認印 |

| — | — | 購入予定の物件資料 |

上記の表のように、収入を記載している書類が働き方によって違うので気を付けましょう。

本人確認書類とは免許証が一般的ですが、その場合裏面に記載がなくても両面の写しが必要です。

免許証は有効期限内のもので、住所も一致しているかを確認してください。

また免許証の最後の番号は、これまでに免許証を紛失した数になるので、その数が多いと聞き取り調査が行われる場合もあります。

事前審査に通ったら住宅ローン本審査へ

本審査は事前審査に通らないと受けることができません。

タイミングは物件の契約を締結した後に行われ、正式な審査になります。

仮審査よりも細かい確認が必要なので、提出する書類も増えます。

日数も事前審査よりも長く、1週間~2週間程度かかり場合によっては追加の資料を求められることもあります。

仮審査は収入が分かるものと、本人確認書類や購入予定の資料だけでできます。

本審査は仮審査の時に提出した書類に加えて、以下の書類が必要になります。

まずは個人に関係する書類を見てみましょう。

- 住民票

- 印鑑証明書

- 課税証明書

- 源泉徴収票

- 実印

- 団体信用生命保険申込書兼告知書

- 住宅ローンの申込書

住民票や印鑑証明、課税証明書などの証明書は市役所で取得できますが、どれも取得後3か月以内のものと決められています。

住民票に関しては家族全員の記載があるものが必要です。

また事前審査では認印でも良かったのですが、本審査では実印を用意しましょう。

他にも住宅ローンの申込書と、申込書とセットでついてくる団信の申込書ももれなく記載しましょう。

次に必要なのが物件に関係する書類です。

- 売買契約書

- 重要事項説明書

- 工事請負契約書

- 見積書

- パンフレットやチラシ

- 案内図・住宅地図

- 建築確認済証

- 固定資産税評価証明書

- 公図

- 不動産登記簿謄本

- マンションの価格表・建築概要書

売買契約書や重要事項説明書など、購入した物件についての資料は、不動産会社が分厚いファイルにしてまとめてくれていることが多いです。

そのためそのファイルをそのまま渡す形になりますが、上記の書類が揃っているかを確認しておきましょう。

また購入する物件がマンションか一戸建てかでも必要な書類が変わります。

特に一戸建ての場合は建築工事請負契約書や地積測量図、配置図など物件を記す図面や書類が多いので注意が必要です。

書類の不備だけにとどまらず、金融機関からは追加の資料の提出を求められる場合があります。

その都度対応できるように、準備だけはきちんとしておきましょう。

住宅ローンの審査基準について 通りやすい・審査が甘いは存在するのか!?

審査が甘い住宅ローンを申し込みたいと考えている人は、各金融機関で行われる住宅ローンの審査の基準が一番気になっている所でしょう。

実は各金融機関の審査基準は公表されていないため、自分で推測することしかできません。

ただし国交省が提示する、住宅ローンの実態に関する調査があるので、それを参考にするとおおよその基準が見えてきます。

またフラット35のように、基準を明確にしている住宅ローンを申し込むことも一つの手段です。

それぞれ詳しく見ていきましょう。

住宅ローンの審査基準を調べることってできませんか?分かれば審査が甘いかどうかがわかるのですが。

残念ながら、審査基準の内容を知ることはできません。ですが実態調査を見たり基準が分かっている住宅ローンに申し込むことで、審査落ちの不安を解消できますね。

住宅ローンの審査基準は各金融機関明らかにしていない

審査基準について各金融機関は明らかにしていないので、申し込みの条件に一致しているかを確認してください。

金融機関では年収や勤続年数以外にも、資金使途や借入金額の上限額も書かれています。

例えば資金使途では本人が住むための住宅の購入資金しか認められない銀行もあれば、借り換えに伴う諸費用も含まれる金融機関もあります。

他にも火災保険料や、保証会社の保険料またはリフォーム費用や印紙税まで、住宅ローンを組むことができる金融機関もあります。

さらに借り入れできる額についても、確認が必須です。

多くは50万円や100万円程度から、1億円以下としている所が多いでしょう。

物件の購入には十分な金額ですが、35年以内に返すなど決まりを設けている所がほとんどです。

保証人は立てる必要はありませんが、保証会社への加入と団体信用生命保険への加入が必須となり、どちらも保険料と保証料を支払う必要があります。

これらの条件を確認することで、審査基準の内容をクリアすることができるでしょう。

細かい部分は明確になっていませんが、条件を見ることで審査が甘い住宅ローンか、厳しい金融機関なのかが垣間見られます。

国土交通省の民間住宅ローンの実態に関する調査

国土交通省では、毎年民間の金融機関に住宅ローンの実態に関する内容について、アンケートを実施しています。

令和元年度の調査によると、住宅ローンの審査内容についてスコアリング方式で審査を行っているかの問いの答えが以下になっています。

スコアリング方式とは申込者のデータを見て、年収や返済比率に点数をつけ、合計点で融資するかを決めていることを言います。

- スコアリング方式を行っている13.6%

- スコアリング方式により一部審査を行っている33.0%

- スコアリング方式では審査を行っていない53.4%

申込者のデータだけで審査を行っていないと答えた金融機関が過半数を超えています。

ではどの部分で審査を行っているのか、融資を行う際に考慮する項目について見てみましょう。

- 完済時年齢99.0%

- 健康状態98.5%

- 担保評価98.2%

- 借入時年齢96.8%

- 年収95.7%

- 勤続年数95.6%

重視する部分の2位を見ると健康状態なので、団体信用生命保険に加入できるかどうかは重要なポイントになります。

また多くが条件に書かれている内容と合致しますので、多くの金融機関の条件に当てはまるかどうかは重要な部分と言えます。

逆に多くの金融機関が重視していない項目も見ておきましょう。

- 性別14.0%

- 所有資産17.1%

- 雇用先の規模17.9%

- 家族構成20.1%

- 業種27.1%

意外なのが雇用先の規模と業種ではないでしょうか。

正社員かアルバイトかの雇用形態については76.6%とやや高めですが、業種や雇用先の規模はあまり重視していません。

大手企業か小規模の企業かはあまり関係なく、安定した収入が得られる立場にいるのかどうかが大切なポイントになりそうです。

このように金融機関が重視する項目は分かりましたが、あくまでも統計なので審査の甘い住宅ローンを実施する金融機関が分かったわけではありません。

審査内容は各金融機関で異なることは事実なので、不安な人はいくつか審査を受けることをお勧めします。

出典:国土交通省 令和元年度民間住宅ローンの実態に関する調査結果報告書

フラット35は住宅ローン審査基準が明確である

民間の金融機関の住宅ローンは、このように審査基準が曖昧なので審査が甘い住宅ローンの判別をしたい人は不安に思うところもあるでしょう。

フラット35は民間の金融機関でも申し込めるローンですが、審査基準が明確なので心配な人はフラット35がおすすめです。

申込の条件は、個人に関わる部分と物件に関わる部分があります。

個人に関わる部分の基準は以下になります。

- 申込時の年齢が満70歳未満

- 日本国籍の人、永住許可を受けているまたは特別永住者

- 年収が400万円未満の人の返済比率が30%以下

- 年収が400万円以上の人の返済比率が35%以下

返済比率とは年間の収入に対する返済額を割合で示したものです。

例えば年収が400万円の人が返済比率30%というと、400万円×30%なので120万円が年間返済額の限度額ということです。

月々にすると10万円がローンの返済額になります。

年収と言えど実際に手元に残る手取りのお金はもっと少なくなるので、30%でも意外とカツカツな状態なのが分かります。

それでも30%までは審査に通るので、フラット35は審査が甘い住宅ローンと考えても良いでしょう。

次に物件に関する審査基準を見てみましょう。

- 一戸建て、連続建ておよび重ね建ての場合70m2以上

- 共同建て(マンション)の場合30m2以上

床面積が上記の広さ以上の住宅で、かつ住宅金融支援機構が定めた技術基準に適合する住宅が基準になっています。

フラット35は良質な住宅に長く住んでもらうことが目的なので、機構の定めた水準に合っているかが重要視されます。

フラット35の融資の仕組みは複雑で、民間の金融機関はその金融機関が申込者に融資を行います。

しかしフラット35は金融機関で申し込みができますが、融資するのは各金融機関で住宅金融支援機構は直接融資を行いません。

住宅金融支援機構はローン債権を金融機関から買い取る方式で行われています。

個人に関係する条件はもちろん、購入する物件がフラット35の基準をクリアしているのであれば、こちらのローンを検討しても良いでしょう。

住宅ローンの審査に通るための事前確認のポイントは9つ

いくつもの金融機関に住宅ローンの審査をして、落ちてまた再度となると手間がかかります。

各金融機関の審査基準は明確ではありませんが、事前に条件や審査に通るためのポイントを考察して準備を行っておくとスムーズです。

国土交通省の考慮している項目を参考にして、事前に確認しておけるポイントについて説明します。

また事前にもう一度確認しておきたいポイントについても解説します。

金融機関が提示している条件がポイントというのは分かったので、どう準備しておけばよいかを教えてください

様々な条件を確認したところで、審査に通りやすい対策を行っておきましょう。

①住宅ローンの完済年齢と借入時の年齢

住宅ローンの完済時の年齢は多くの金融機関で上限を設定しています。

多くは80歳となっていますが、実際の生活を考えた時に年金を支払いながらローンを返済するのは大変ではないでしょうか。

そのため、できるだけ定年までに完済できるような住宅ローンを考えましょう。

30歳の時に購入するのであれば30年~35年くらいまでが望ましいでしょう。

繰り上げ返済やボーナス払い、頭金を多く入れるなど様々な対策ができるので、借入時の年齢と無理のない返済額を計算することが大切です。

②住宅ローンを組む方の健康状態

民間の金融機関の住宅ローンは、ほとんどが団体信用生命保険への加入ができないと住宅ローンが組めません。

高血圧や糖尿病など持病がある人にとって、住宅ローンを組むのはハードルが高いでしょう。

ワイド団信という持病があっても審査に通る確率が高くなるローンを一度試してみましょう。

それでも落ちた場合はフラット35でローンを組み、他社の民間の保険に加入することをお勧めします。

③購入する物件に担保としての評価があるか

担保評価とは、購入する物件に担保としての価値があるかを評価することを言います。

というのも金融機関は融資をする代わりに物件を担保に設定し、万が一返済ができなくなった場合には、資金回収を行います。

これを抵当権の設定と言い、現金で買わない限り家を担保にするのが通常のことです。

不動産を担保にするので、物件の担保となり得る価値がないといけません。

建築法規に違反するような建物は担保評価を行い、審査で落とされる可能性があるので注意しましょう。

④給与所得者以外は注意!勤続年数について

勤続年数が長いということは、収入の安定感があることを意味しているので高い評価を得ることができます。

自営業など給与所得者以外であれば3年以上の勤続年数が必要な所もあります。

例えば1年未満であっても同じ職種についていれば、マイナス評価にならない場合もありケースバイケースです。

金融機関によっては経歴書の提出を求められる場合もあるので、前職の記録も含めて準備をしておきましょう。

⑤年収の高さよりも安定した収入があるか?年収の確認

金融機関が見るのは年収の高さだけ、と思われがちですがそうではありません。

住宅ローンは一般的に10年以上など長いスパンで組むので、長期にわたって安定した返済ができるかどうかを見られます。

例えば年収500万円の会社員と、年棒1億円のスポーツ選手であれば会社員の方が評価としては高くなります。

スポーツ選手はその年に1億円がもらえても、次の年にどうなるかは分からないからです。

また返済比率を用いて、融資額と年間の返済額の割合を見てバランスを重視します。

借り入れ可能な額は、返済比率を用いて自分で計算できますが、簡単に年収の5倍程度の融資額に抑えておくと分かりやすいでしょう。

年収400万円の人であれば、400万円×5倍の2000万円の融資額までにしておくと無理のない範囲で返済できるでしょう。

⑥過去の借金情報など個人信用情報を確認する

個人信用情報とは、簡単に言えば過去に借金をしていたかどうかの情報の事です。

例えば過去にクレジットカードの返済で支払いが滞ったり、カードローンでの不払いの事故の履歴が残っていると審査ではマイナスとなります。

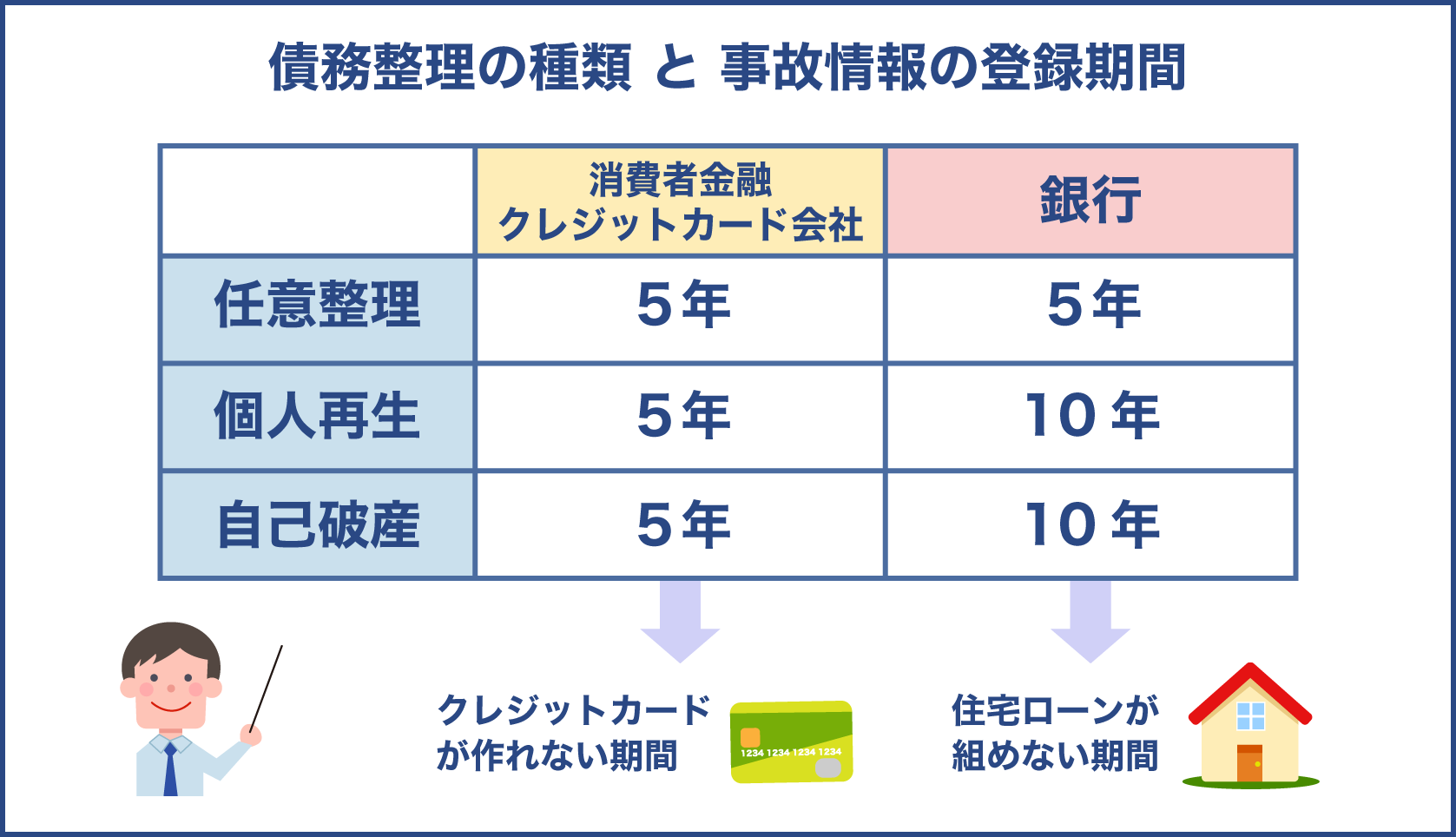

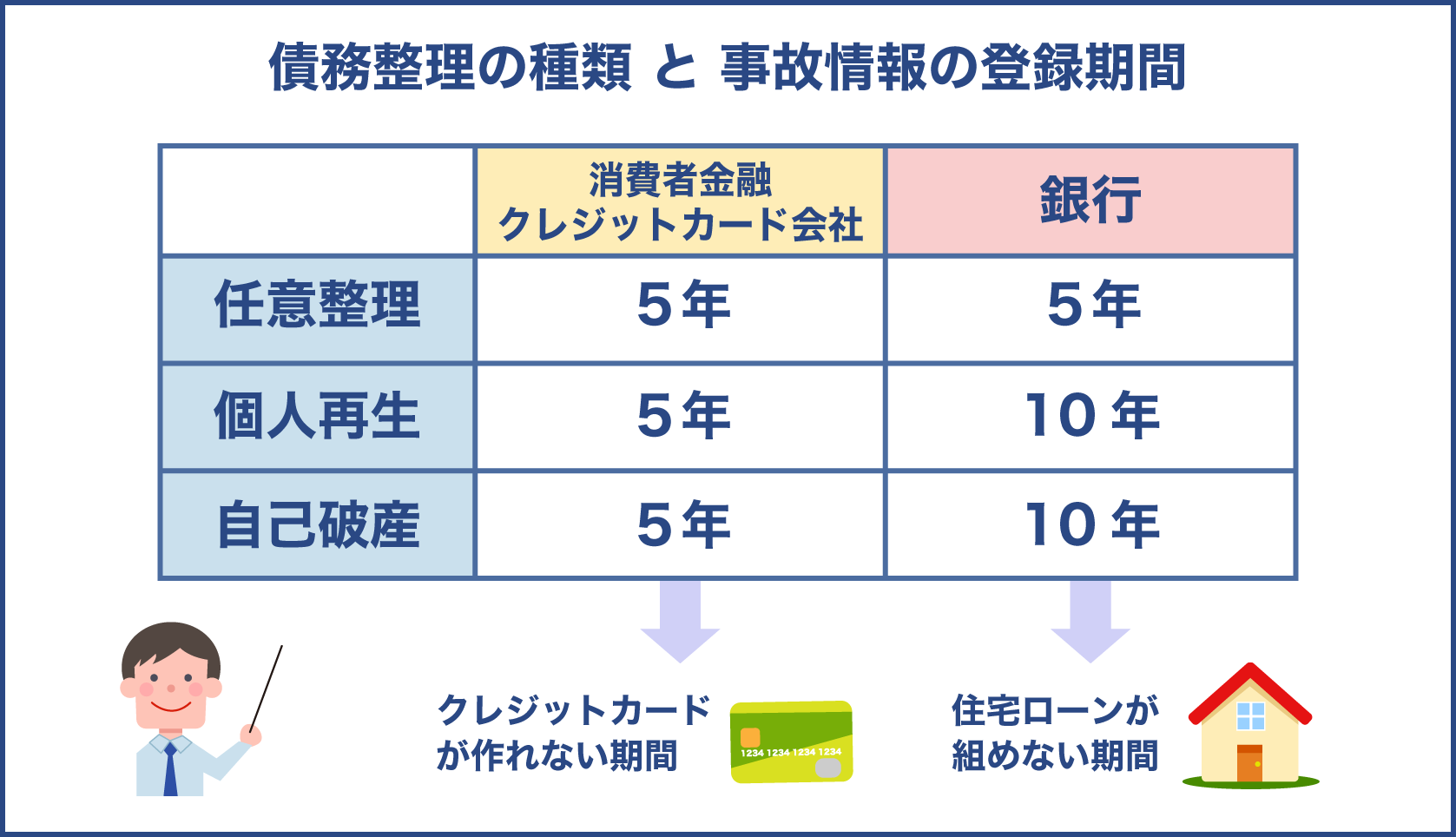

個人信用情報は、信用機関で調べることができ、過去の金融事故5年程度は残ります。

履歴が消去されてから、住宅ローンを申し込むのであれば問題ありません。

また今までに問題が無くても、今現在車など大きな額のローンを抱えていると審査に影響があります。

また身近な所では携帯電話の端末の支払いを分割にしているケースです。

問題なく毎月返しているのであれば良いですが、支払いが度々遅れている場合は審査に響くので気を付けましょう。

使っていないいクレジットカードがあるのであれば、整理しておくと良いでしょう。

⑦連帯保証人も住宅ローン審査対象になる

住宅ローンは一般的に保証会社に加入して、万が一返済ができない部分を保証してもらう仕組みを取っています。

そのため連帯保証人が不要という金融機関が多いでしょう。

しかし名義を共有にしたり、ペアローンで住宅ローンを組む場合は一方が連帯保証人になることもあります。

そうなると申込者だけでなく連帯保証人となる人も審査されます。

⑧返済比率を計算し住宅ローン返済額を考える

先ほども述べましたが、返済比率は融資額に対して年間の返済額を割合で示したものです。

フラット35では年収400万円以下の人は30%に収まるように、400万円以上でも35%までと規定があります。

しかし民間の金融機関では各金融機関ごとにその基準が異なり、また年収の額によって基準が細分化されていることが多いです。

そのため同じ年収でも金融機関によって、融資の限度額が変わってくるのです。

金融機関ごとに住宅ローンの金利も異なるので、年収と購入価格、また返す期間などを当てはめてシミュレーションができるサイトを利用しましょう。

⑨住宅ローン審査前に頭金をできるだけ用意する

自己資金を増やし、頭金をできるだけ用意することができれば融資額の減少ができます。

融資額を減らすことができれば、返済比率の面からも審査に通りやすくなります。

また、返済期間も縮めることができるので、こちらも審査基準で評価が高くなります。

住宅ローンを組めば必ず金利を支払わなければならないため、借りるお金が少なければ支払う金利も少なくなるメリットがあります。

ただし住宅を購入する上で、必ず支払わなければならないのが購入に係る諸費用です。

住んだ後のことも考えて、ある程度の資金も手元に残さなければなりません。

自己資金が足りない場合は節約をして貯金を貯めたり、親からの援助が受けられるのであればそれで対処しましょう。

審査が甘い住宅ローンの判別はできないですが、申し込める条件が融資を行う上で考慮されていることが分かりました

その条件を中心に、信用情報の確認や頭金の確保など、事前に対策を行うことが審査に通りやすくする対策です。

審査が甘い住宅ローンは、各金融機関で審査基準を明確にしていないため分かりません。

しかし各金融機関では申し込める条件というのを公表しています。

国交省の実態調査を見ると、金融機関が考慮している項目が分かります。

それを見ると、多くが提示している条件に当てはまるかをチェックしていることが分かります。

自営業の人は給与所得者よりも収入の安定性という面から審査が厳しい傾向にあるようです。

住宅ローンが通りやすい審査基準は、自営業よりも会社員で、さらに安定した年収がある人ということになります。

ただ自営業でも所得が安定しており、税金の滞納がなければスムーズに通る可能性もあります。

まずは条件に当てはまるかを事前に確認し、対策しておくことがポイントです。