住宅ローンを借りた後に、想定していた予算よりも出費が多くなってしまい、融資額を増額したいとなるケースも少なくありません。

特に注文住宅を建てる場合は融資日までに出費がかさみ、増額したいとなることが予想されます。

結論から言うと本審査後の住宅ローンの融資額を増額することはできないので、代替案で対策法を考えましょう。

またこれから借りる場合に知っておきたい注意点や、融資額を増額させる方法について解説します。

目次

住宅ローンの融資額は契約後に増額できない

既に住宅ローンの本審査が通り、契約を行った後で融資額を増額することはできません。

マンションや建売の戸建てを購入する場合は、物件費用を融資することが多いので、足りなくなる状況は少ないです。

ただし更地からの注文住宅の場合は、住宅ローンを組んだ後に増額したいとなるケースが考えられます。

足りなくなる状況でよくあるケースについて覚えておくと良いでしょう。

住宅ローンは一度組むと後から融資額を増額できないんですね。

そうです!そのために事前に借りる額に対しては慎重にならなければならないのです。

住宅ローンを組んだもののちょっと借り入れを多くしないとどうしようと思った時にどうする?っていう話ですね。想定していた予算よりも大きく出費してしまった。

特にこんなケースが考えられますね。更地を購入して後から建物を建てる場合。建物を建てるときにあたって途中であれも付けたいこれも付けたいこれも必要だったなんて思うとどんどん膨らんでしまって当初借り入れで決めた額よりも足りない。融資額を多くしたいどうしようって悩まれるケースのことですね。

その対処法なんですけれども一言でいえば住宅ローンの融資額を後から増やすということはできないです。これだけは肝に銘じてちょっと覚えておいてください

住宅ローンの融資額が足りなくなる状況

冒頭でお伝えしましたが、住宅ローンの融資額が足りなくなる状況に陥りがちなのは、更地を購入し注文住宅を建てた人です。

注文住宅は建物の竣工日が融資開始日になり、更地の購入や工事の着工代など、建物を建てるまでに出費が多いことが理由の一つでもあります。

また、増額が予想されるケースには以下のような理由が多いでしょう。

- 地盤改良費用が予算外に高かった

- 処分費用が余計にかかった

- 注文住宅を建てている最中に設計変更をした

- 当初予算に入れていない工事の追加をした

- 外構工事を見積もりに入れられていなかった

新築マンションなどは途中で想定外の出費が起こることは、ほぼありません。

また工事の変更や追加、見積もりが漏れているということも基本的に考えられません。

一方注文住宅を建てる場合は、上記のような想定外のケースは少なくないのです。

あと100万円、200万円くらいなら融資してくれるかな、という場合でも額に限らずほとんどが断られます。

本審査後すぐであれば金融機関に相談する

住宅ローンの本審査は借入する価格を決定した後に行うので、借入金の増額は認められないケースがほとんどです。

どうしても増額してほしい場合、住宅ローンの借入先の金融機関に相談を行ってみましょう。

ただ銀行では本審査を通す前に、様々な手間や準備を行っています。

それを一からやり直すとなると、銀行は非常に嫌がります。

無理強いをして増額を申し入れると、もともとのローンが否決される可能性もあるので、強引に行わないようにしましょう。

また変更したい金額によっては、また再審査となる場合もあることを覚えておきましょう。

住宅ローン契約が完了すると増額はできない

本審査後、住宅ローンの金銭消費賃借契約を結びますが、これを結んだ後は借入金額を変更することはできません。

住宅ローンを申し込む前の段階で、増額の可能性を予測しておくことが大切になります。

更地を購入して、イチから注文住宅を建てる人は特に借入希望額を多めに設定しておくことが大事です。

足りなくなる状況になる前に皆さんがその融資額を見極めた上での住宅ローンを組むってことですね。

なのでまず足りなくなる状況としてどんなケースが考えられるのかっていうことですけれどもやはり更地を購入して後から注文住宅などを建てる人とか地盤改良費用ですね。アスファルトなんかでできてて思ったよりもすごく費用がかかってしまったとか処分費用ですね。

撤去する費用に多くの費用がかかってしまった注文住宅を建ててる最中に設計変更したとかね予算に入れてない工事を後から追加した。外構工事を見積もりに入れていなかった見積もり漏れですよね。こういったことが考えられます。皆さんどうですかこういったことをお考えであれば融資額を少しアップしてみてください。

この本審査後すぐであれば金融機関に相談するのも一つの手なのかなと思うんですけれどもやはり融資額が増えるって言うことは金融機関もまた一からの審査になってしまう可能性がありますのでなかなか受け入れ難いところもあるのかなって思います。なので契約が完了すると増額はできないと思っておいていいです

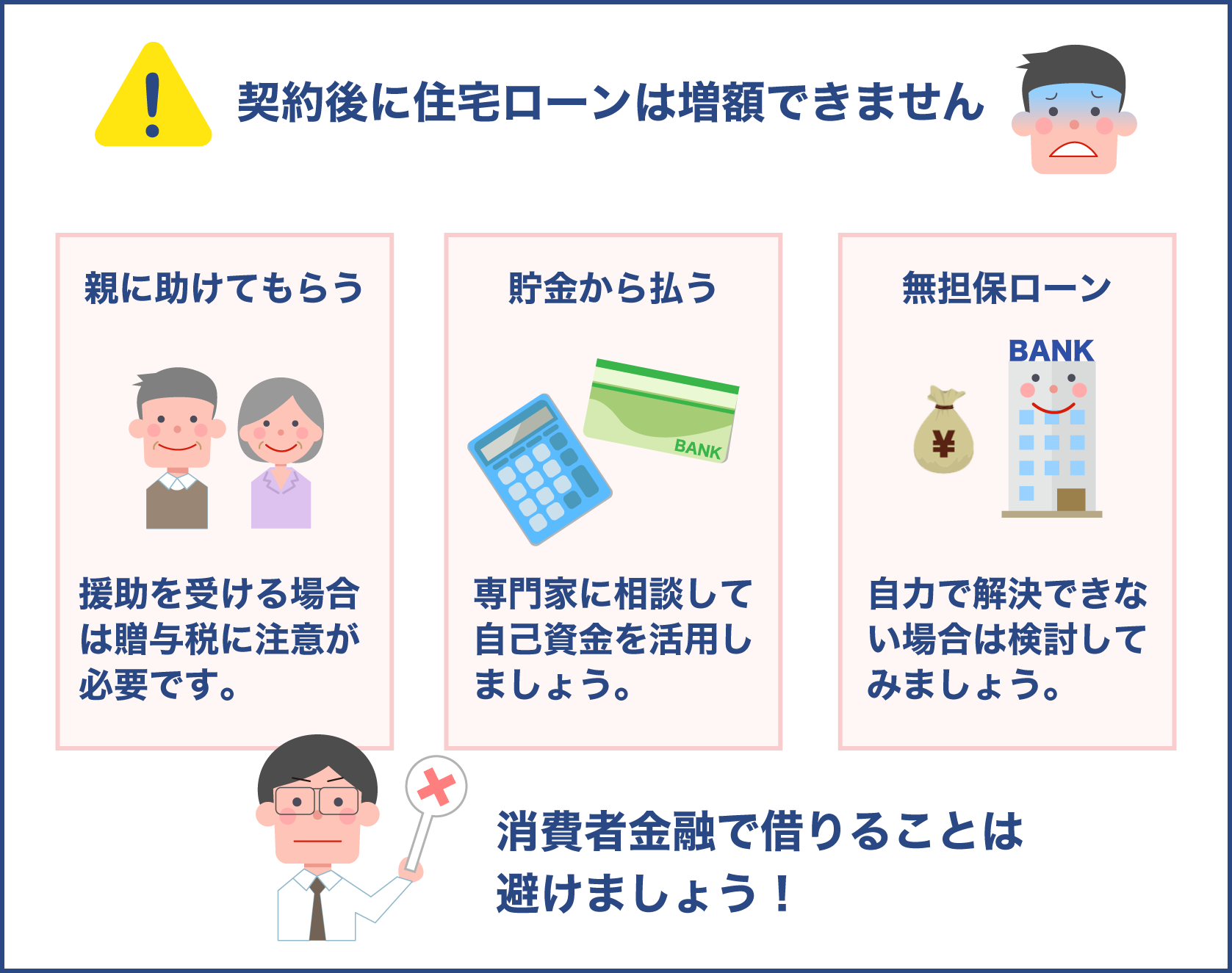

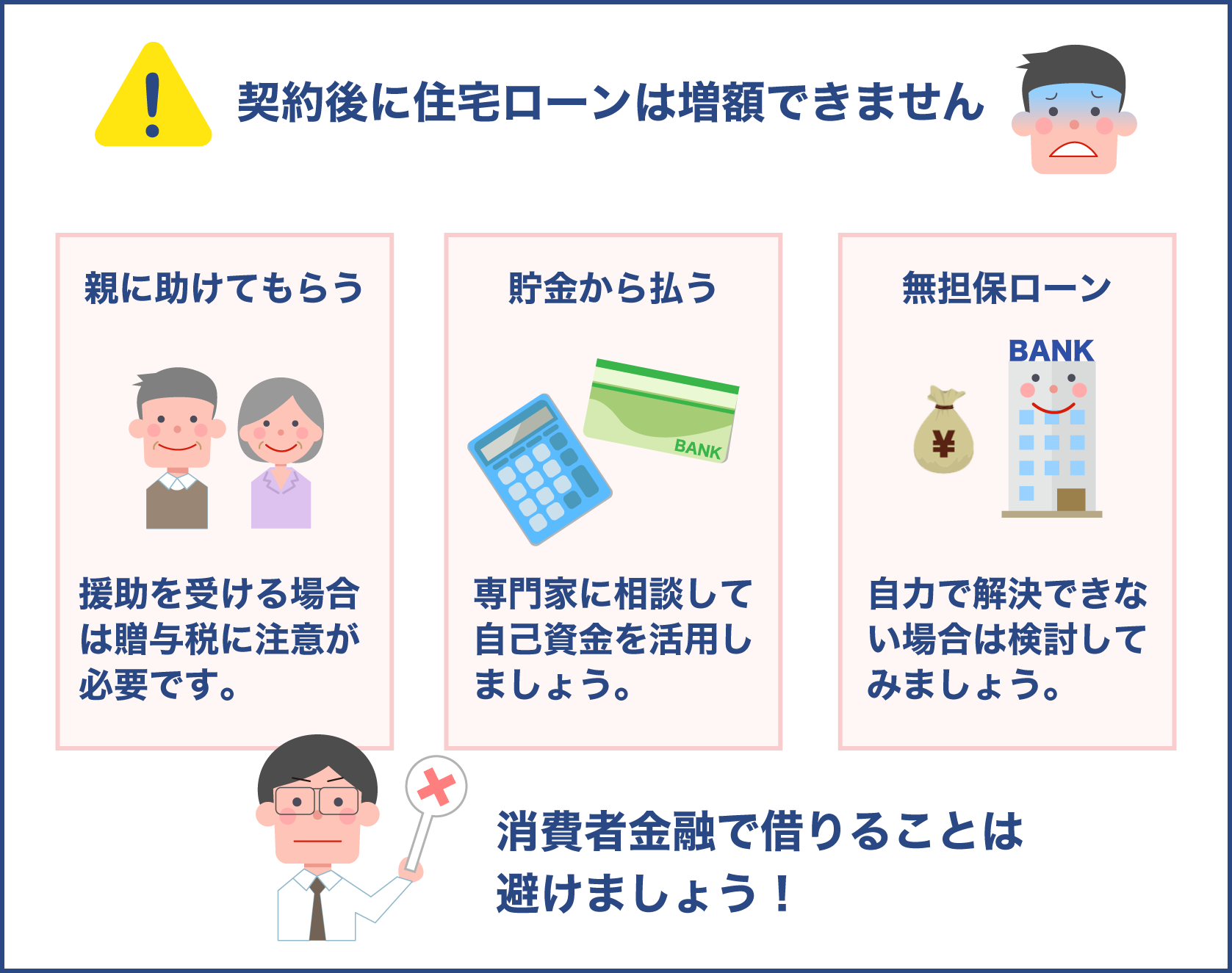

契約後にどうしても増額したい場合の代替案

住宅ローンの融資額の増額は、契約後はできません。

工事が追加になったり、想定外の出費が起きた時は自己資金でなんとかするしかありません。

いくつかある代替案について紹介します。

親から援助を受ける

誰かにお金を借りることを考える場合、親に生活のゆとりがある、また親に頼られる状況であれば住宅資金を援助してもらうのがベストです。

友人や知人にお金を借りると、金の切れ目が縁の切れ目といった状況にもなりかねません。

もちろん親との関係もギクシャクする可能性はあるので、事前に相談をしっかり行うことが重要です。

贈与税に関する注意点を知っておく必要があります。

贈与税は身内であっても発生するので気を付けましょう。

贈与税は親からもらった資金が110万円以内の場合は、税金はかかりません。

さらに住宅を取得するための贈与の場合は一定の条件を満たせば、まとまった額の非課税枠を利用することで、税金を節税できます。

住宅取得賃金贈与の要件は以下の表を参考にしましょう。

住宅の要件

- 住宅の登記簿上の床面積が50㎡以上240㎡以下

- 床面積の2分の1以上が居住用

- 中古住宅の場合、取得日より20年以内に建築された物件

受贈者の要件

- 贈与を行けた時に贈与者の直系卑属であること

- 贈与を受けた年の1月1日時点で20歳以上

- 贈与を受けた年の年分の所得税にかかる合計所得金額が2000万円以下

- 平成21年から26年に受けていないこと

- 家が親族や配偶者など特別な関係から取得した住居用の家屋でないこと

- 贈与を受けた翌年の3月15日までに住宅を取得し、かつ住むこと

- 贈与を受けた時に日本国内に住所があること

贈与税は先ほど説明した110万円以下は非課税となるため、それ以上の金額は110万円を引いた額に税金がかかります。

税率は10%ですが、この住宅取得賃金贈与を活用することで最低で300万円が非課税になります。

ただし住宅の契約日や性能、消費税率などでも異なるので事前に確認が必要です。

親から援助を受ける場合は、贈与税に気を付けましょう。

貯金から自腹で払う

基本的に住宅ローンの融資額を増額できないとなると、自己資金で賄うほか方法はありません。

生活費や教育費、老後の資金などにためていた貯金を取り崩して住宅の建築費に充てることになってしまいます。

ただこの場合も全ての資金を使ってしまうと、建築費以外での予想外の出費に対応できなくなります。

そのため、最低限の資金は確保した上で、出せる分を追加分として捻出することがポイントとなるでしょう。

例えば夫婦共働きだから何とかなる、と思った場合でも急に子供ができて働けなくなるかもしれません。

また子供が生まれればそれなりの育児費用が必要になります。

貯金をどのくらい使ってよいのか分からない場合は、ファイナンシャルプランナーなどに相談して自己資金を利用しましょう。

無担保ローン

自己資金もない、また親に頼めないという場合は無担保ローンを利用することができます。

無担保ローンとは担保が不要なローンの事で、借入用途も限定されていないなど、利用制限なく借りられる便利なローンです。

ただ無担保ローンは融資のタイミングによって、住宅ローンの融資実行日に影響を及ぼすなど、注意点も多いです。

無担保ローンの特徴やメリット、デメリットについては後述しますが、最後の砦として考えておきましょう。

ローンという名前になると、どこか気軽に感じる人もいますが、借金であることには変わりはありません。

不用意に住宅ローンを増やさず、できるだけ自己資金で賄う方法を考えましょう。

消費者金融はNG

住宅ローン以外のローンを借りるとなった場合は、消費者金融からお金を借りるのだけは避けておきましょう。

どうしてもローンが必要な場合は、銀行に無担保ローンが用意されています。

無担保ローンはメガバンクをはじめ、地方銀行や信用金庫などでも商品があります。

メガバンクの無担保ローンは借入金額がおおよそ300万円~500万円程度です。

この範囲内であれば借り入れができるので、消費者金融でお金を借りることは絶対に避けましょう。

どうしても資金が足りない時は、無担保ローンがあるんですね。

それなんですが、ダブルローンにもなってしまいますし、無担保ローンは後で説明しますが金利も高いです。ただし消費者金融に借りるような事態だけは避けたいですね。

先ほどお話ししたようにこんなケースだったらもしかしたら膨らむかもしれないっていうことで予め住宅ローンの融資額を増やしておくということが必要なのかなと思います。どうしても増額したい場合代替案としては3つ考えられますね。

1.親からの援助を受ける

2.今まで貯めてきた貯金からお支払いする

親からも受けたり自分で貯金から支払えるのであれば問題ないですよ。皆さん多分この3つ目です。

3.無担保ローンから借りる

って言う方が多いかと思うんですね。無担保ローンって何のことなんですけども担保が不要なローンのことで借り入れ用途も限定されていないなど利用制限がなく容易に借りられる便利なローンです。

ですが無担保ローンも怖いなってイメージありますけども消費者金融からは借りるって事だけは絶対に避けてくださいね。なのでどうしても増額したいと思われる方は無担保ローンを借りることをお勧めします

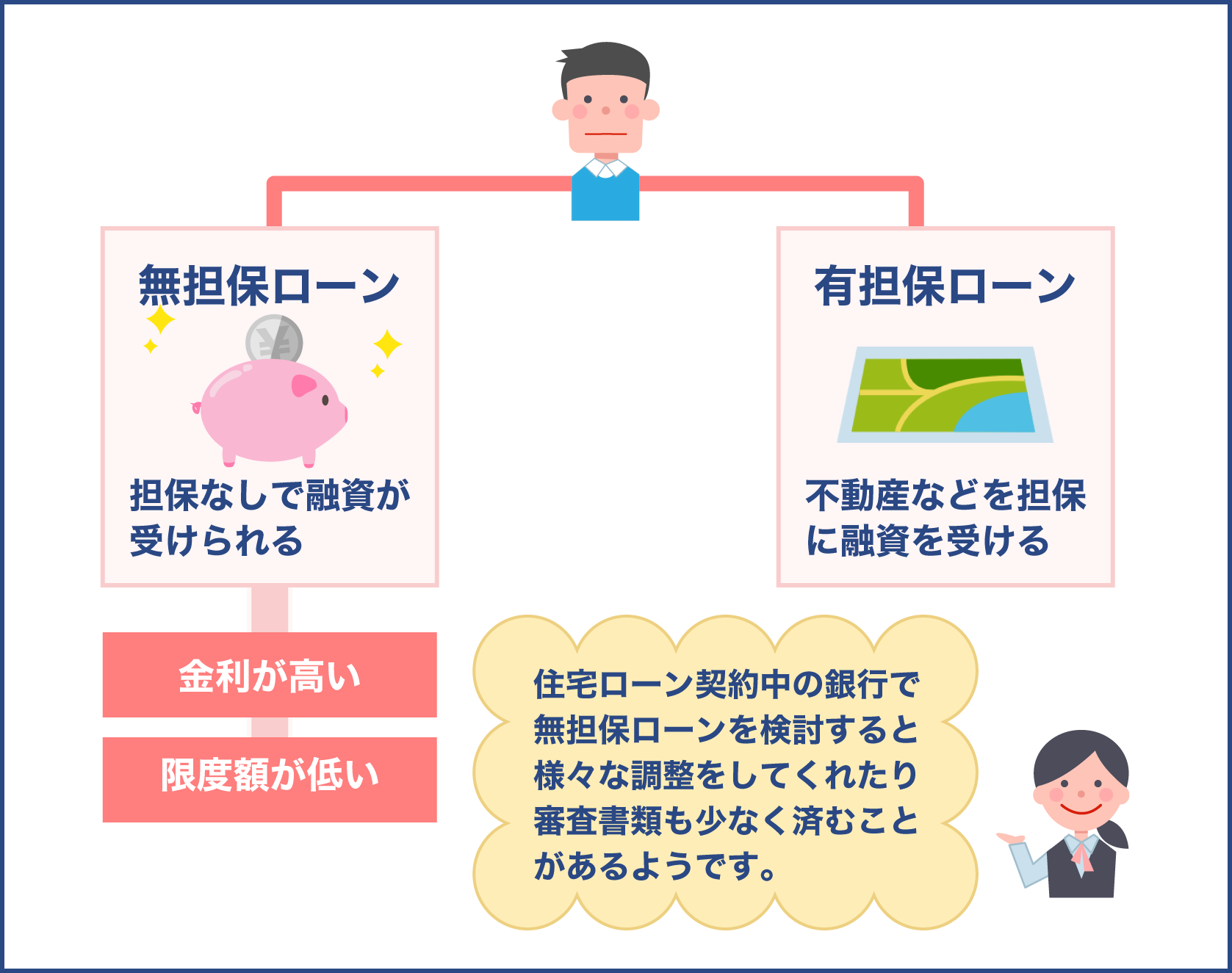

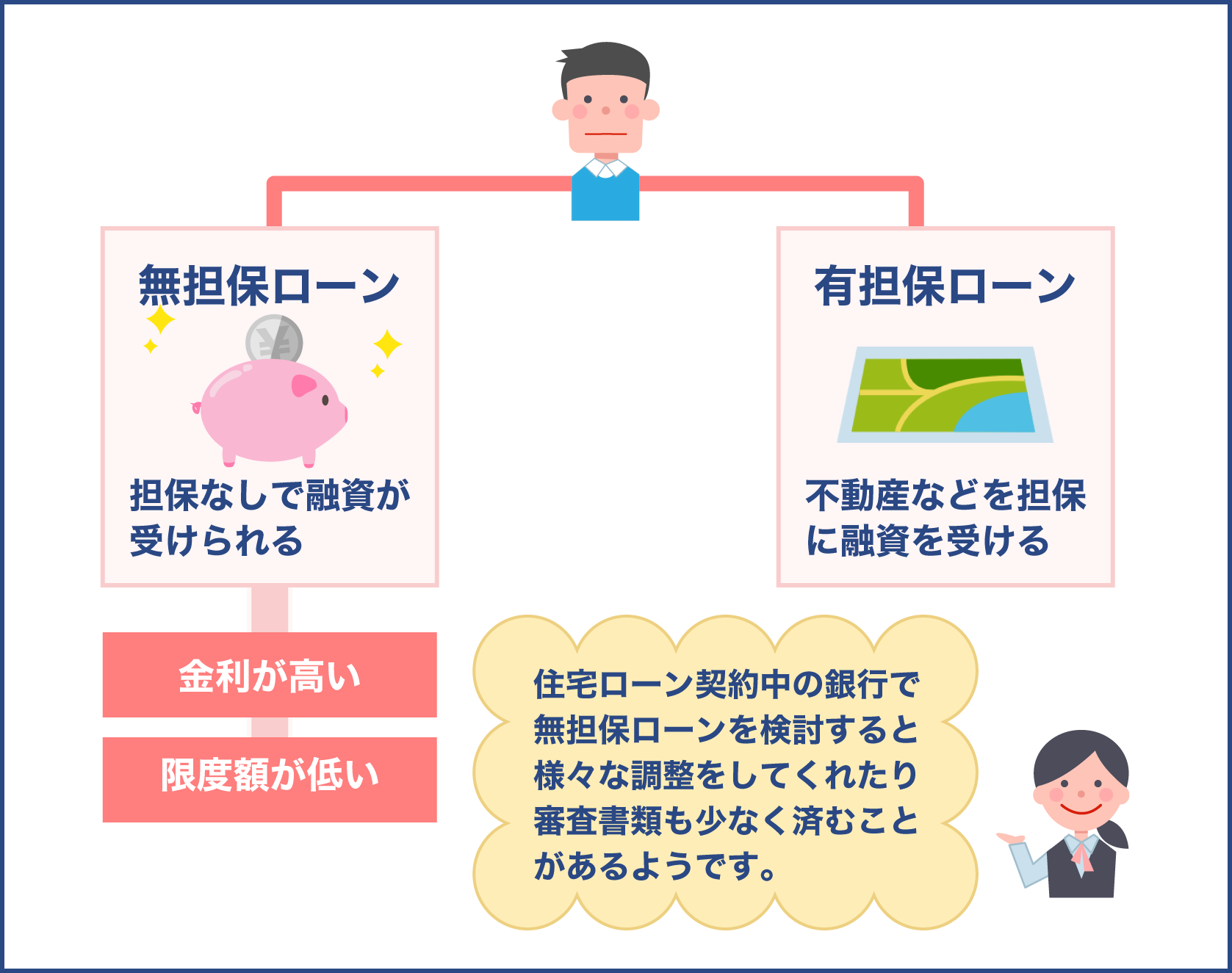

無担保ローンって何?特徴や長所・短所

無担保ローンとは目的を決めない個人向けの融資商品のことです。

担保が不要でかつ借入用途が限定されていないため、利用制限がない商品もあります。

ここでは住宅ローンを増額するための無担保ローンの注意点と、無担保ローンのメリットとデメリットを解説します。

住宅ローン増額のために無担保ローンを利用する注意点

住宅ローンの融資額は増額できませんが、代替案として他でローンを借りるという手段があります。

住宅ローン増額のために無担保ローンを利用する場合の最善策は、住宅ローンを借りている銀行で借りるということです。

金融機関によって違いがありますが、住宅ローンを組んでいる金融機関で無担保ローンを借りれば、金利を引き下げてくれる可能性があるからです。

そのため、融資額を増額したい場合は住宅ローンを組む金融機関で相談しましょう。

そのほかにも万が一返済できなくなる事態が起きたとしても、債権者が単独の方が良いからです。

複数の債権者がいると返済日など債権者同士の調整が困難になり、任意売却がうまくできなくなる可能性もあります。

同じ銀行であれば住宅ローンが仮に払えなくなった時、無担保ローンも併せて返済の調整について相談ができます。

よほどのことが無い限り無担保ローンは、住宅ローンと同じ銀行の方が良いのですね。

複数の所にお金を借りるよりも、単独の方がリスクを最小限に減らすことができるでしょう。

無担保ローンの特徴

無担保ローンにはいくつか種類があり、それぞれに特徴があります。

- 銀行カードローン

- 消費者金融カードローン

- 銀行フリーローン

- クレジットのキャッシング

銀行カードローンは金利が低く借り入れ限度額も高いため、大口融資をしたい人が借りるのに向いています。

銀行系のローンには他にもフリーローンや多目的ローンと呼ばれる無担保ローンがいくつもあります。

使い道は自由ですが、借入金の用途を申告する必要があったり、借り入れは1回限りといったルールもあります。

銀行側は担保にするものがないためリスクが高いので、当然審査も厳しく転職したばかりだと通らない可能性もあるでしょう。

銀行系のローン以外にも、よく耳にするクレジットのキャッシングや消費者金融のローンも、無担保ローンの中に入ります。

無担保ローンのメリット

無担保ローンのメリットを見てみましょう。

- 融資までが早い

- 準備が必要な書類が少なくて済む

- 手数料がかからない

- 使い道が自由

審査は厳しいものの無担保ローンは審査から融資までが早い、という特徴があります。

ただしこれは有担保ローンと比べた時のメリットですので、気を付けてください。

また有担保ローンと比較すれば必要書類が少なく済み、手数料がかからないメリットがあります。

他にも住宅など担保に取るものが限定されている有担保ローンと比較すると、使い道が自由です。

住宅ローンは増額できないものの、使い道が限定されていない自由なローンはまとまった資金が欲しい人にとって嬉しい仕組みではあるでしょう。

無担保ローンのデメリット

一方無担保ローンにもデメリットがあるので、じゅうぶんに注意した上で検討してください。

- 金利が高い

- 借入する信用情報の影響が大きくなる

- 最大限度額が低い

通常の住宅ローンと比較すると、担保を取らない分金利は高くなってしまいます。

返済が長引けば利息の負担が増えるので、どうしてもという状況以外で多額のローンを組むのは慎重に検討が必要です。

また担保を取らないということは、個人の信用を担保にお金を貸すことでもあります。

そのため勤務年数や雇用形態、年収などその人の属性による影響が大きいと言えるでしょう。

他にもクレジットカードの取引履歴や、過去の返済遅延も審査の対象となり得る可能性がじゅうぶんにあります。

さらに住宅ローンなどの有担保ローンと比較すると、最大限度額が低いのが特徴です。

高額の借り入れを希望する場合には向いていないので注意しましょう。

無担保ローンですけども無担保ローンをもし利用する場合には住宅ローンを借りている銀行で借りること住宅ローンを組んだ銀行であれば通常の金利よりもちょっと下げて金利なども考慮してくれるケースなんかもあります。

また特徴として銀行カードローン・消費者カードローン・銀行フリーローン・クレジットのキャッシングと言われているものがあります。こちらのメリットなんですけども融資までが早いってことですね。住宅ローンの場合ですと仮審査があって本審査などあるんですけども融資までが早い。準備が必要な書類が少なくて済む手数料がかからない。使い道が自由っていうメリットなんかも大きいですけどもデメリットも備えております。

金利が通常の金利よりもすごく高いです。借り入れする信用情報の影響が大きくなる「こんなところから借りたよ」とかですね。最大限度額が低いっていうことですね。こういったデメリットやっぱりしょうがないですね。無担保のローンですのでやはりデメリットはつきものだと思います

融資額の増額が予想されるケースについて

冒頭でもお伝えしましたが、融資額の増額をしたいと思う状況が予測されるのは注文住宅で住宅ローンを組むケースです。

これから住宅ローンを組み、増額が予想される場合はどう対処すればよいのかを知っておきましょう。

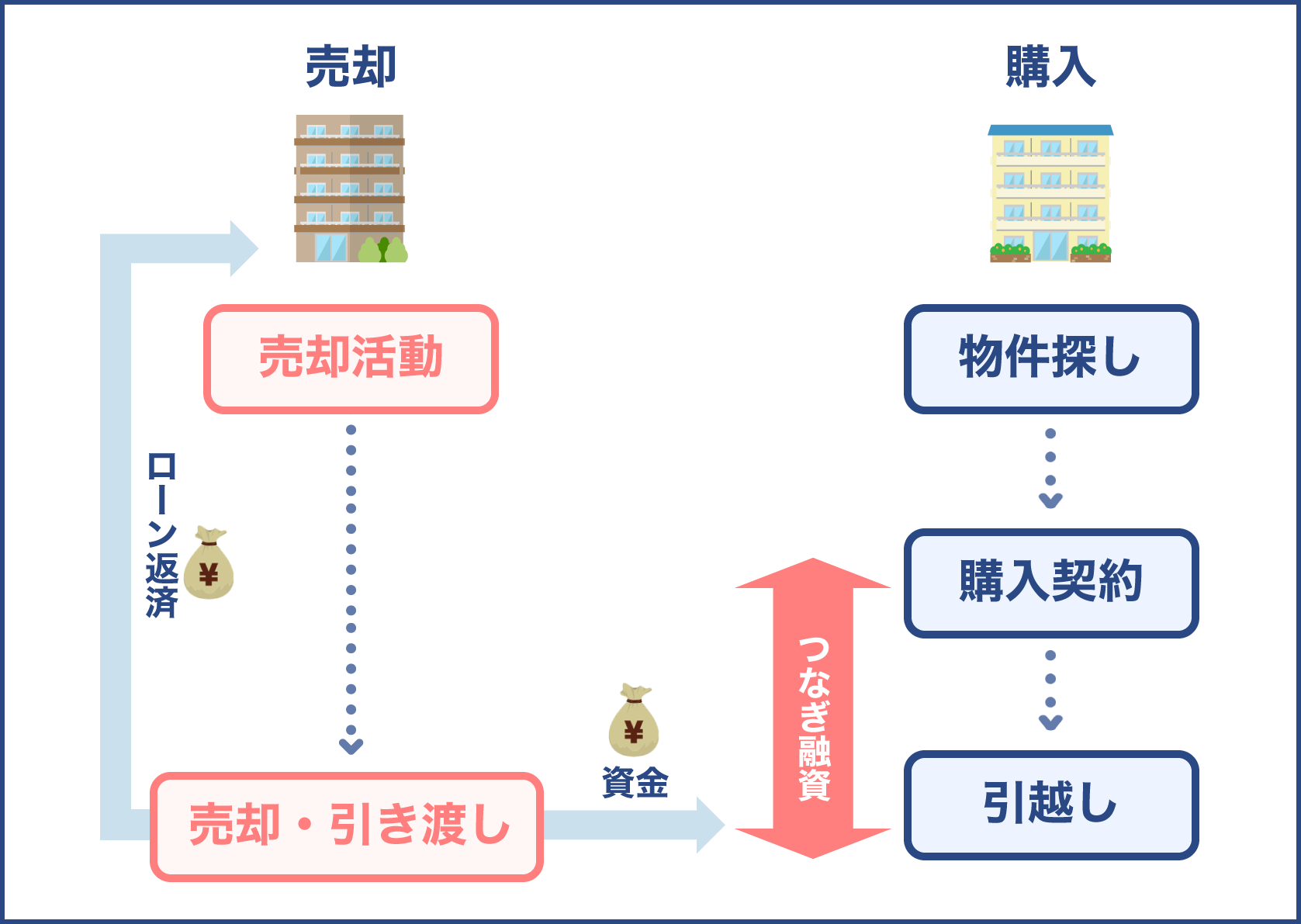

注文住宅で住宅ローンを組むケース

これから更地を購入して、そこに新居を建てるという場合も、もちろん住宅ローンを組んで購入するという人は多いでしょう。

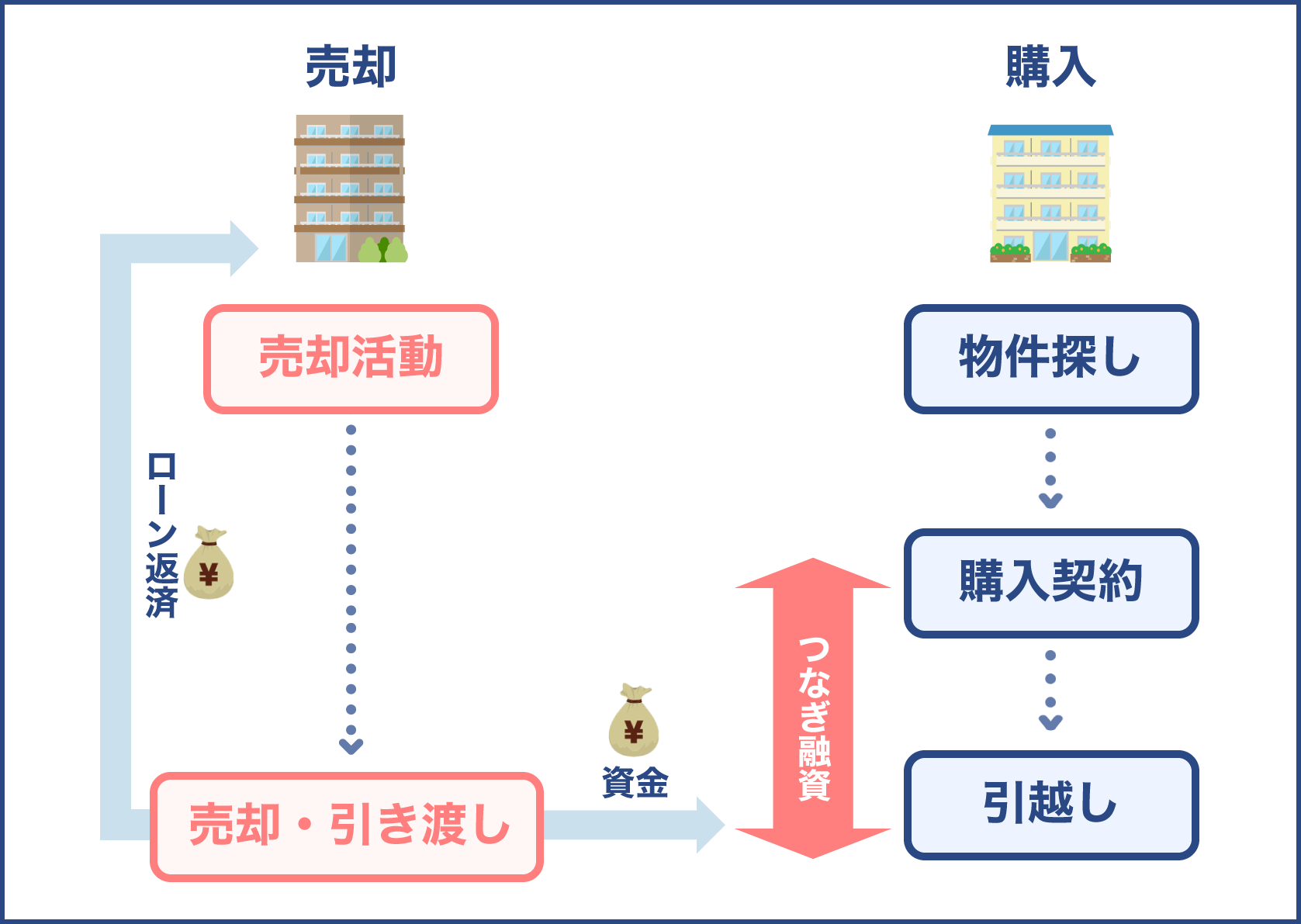

その場合住宅ローンの融資実行日は建物の竣工日になります。

建物が立つまでの土地代金や着工代、中間金などは全て自己資金で賄う必要があります。

それに関しては融資実行日までにつなぎ融資を受けることが可能です。

注意するべきは、着工後に工事の追加や設計の変更による追加路料金が発生するパターンです。

注文住宅はほとんどが初めて経験することなので、段取りの予測が立たずこれはプロでも請負契約時の予算内に収めることは難しいでしょう。

このような理由から、予算オーバーになってお金が足りないという事態が起きがちです。

予備費を設けておく

後でお金が足りないという事態を防ぐために、着工の段階で予備費を設けておくと安心です。

予備費は建築費用の約5%程度が一般的で、着工後の不測の事態や追加の工事が発生した時に予備費で対応することになります。

請負契約では設計者がこれくらいの値段になると予想して生まれた金額です。

そのため発注者との間でやっぱり変更してほしいという、希望が出ることも往々にしてあります。

それは全て追加工事になるので、増額できない場合は諦めるか減額できる工事を見つけなければなりません。

長く済む住宅ですから、妥協して後で後悔するような家は建てたくないと思うのは当然の事でしょう。

減額できる工事を素人が判断するのは極めて難しいため、それも現実的ではありません。

そこで注文住宅を建てる場合は、住宅ローンの額を建物費用よりも多くローンの申請をしておくと良いでしょう。

融資実行日は竣工日ですから、それまでに予備費の5%以内に費用が収まるように調整することが必要になります。

本審査で請負契約金額に5%上乗せした金額を申請することになります。

5%上乗せした金額で住宅ローンが通らない場合は、既に借りられる上限額である可能性があります。

その場合はギリギリのローンになってしまっているため、ローン自体を見直した方が良いでしょう。

請負契約を行う時点で追加の費用が払えない、ということを伝えておく必要があります。

住宅ローンが余った場合の対処法

例えば請負契約後から竣工日までに上乗せした5%分の住宅ローンが余った場合は、減額申請ができます。

住宅ローンは融資額を増額することはできませんが、減額することは可能です。

注意点として、余った分を減額せずに引っ越し代や家電を購入する費用に充てるのは避けておきたい所です。

引っ越し代等にかかるのは数十万程度なので、そこに金利を払うのは損だからです。

数十万程度であれば貯金を崩して購入した方が得なので、余ったからと他の物に使わないようにしましょう。

諸経費をローンに含めないこと

家を購入する際は建物や土地代以外にも、不動産取得税や登録免許税、印紙税など様々な諸費用がかかります。

これらの諸費用を住宅ローンで支払わないようにしておきましょう。

例えば住宅ローンを組んで、後から借り換えをしたいとなったときに借り換えができなくなる可能性があります。

住宅金融支援機構が行うフラット35の場合、借り換えの条件に借入時に諸費用を含め借り入れをしないこと、が条件になっています。

登記簿謄本には借入額が記載されており、売買契約書の売買代金よりも高い金額が記載されていることで諸費用が含まれていると分かってしまいます。

住宅ローンを組む注意点は、住宅を購入するためにローンを組むので他の諸費用を含めない、また余ったら減額するということがポイントです。

住宅ローンの借入額を増やすポイントやコツ

住宅ローンを組む前に、最初から融資枠の増額ができないか、またあと少し融資額を増やしたいと思うこともあるでしょう。

また誰でも簡単に住宅ローンを増額できる方法があれば、知っておくことで審査に通りやすい状況を作ることもできます。

ここでは住宅ローンの融資額を増やして、審査に通りやすくする方法について覚えておくと便利です。

住宅ローンの頭金を増やす

住宅ローンの審査は個人の年収と借入額にバランスがとれているかも審査の対象になります。

年収が高いと借入額も高くなりますが、収入をすぐに増やせない状況がほとんどで、また増額する場合は収入合算が必要になります。

配偶者の収入を合算できない場合は、頭金を用意すると良いでしょう。

頭金があれば融資の元本を減らすことができるので、結果融資額を上げることができます。

頭金はまとまった資金なので、貯蓄ができるという事実も審査にプラスの要素が働きます。

もし頭金を自分で用意できない、という場合でも親が支援してくれる状況もあるでしょう。

その場合贈与税がかかりますが、住宅ローンの頭金の特例を利用することで非課税になる制度もあるため、賢く利用しましょう。

また頭金を増やすと、借入額が増える可能性があります。

住宅ローン商品の中には、融資率によって金利が変わり頭金を多く入れることで金利がお得になるメリットもあります。

まとまった資金をいくらか用意できる場合は、頭金で融資額を上げると良いでしょう。

収入合算を検討する

住宅ローンを組む際に、収入合算という方法を取ることができます。

収入合算とは申込者ともう一人合算者の収入を合わせた収入で、住宅ローンを組む仕組みの事です。

住宅ローンの審査の中でも所得額は重要な審査基準なので、収入が多いと融資額が増えます。

一般的に合算者はひとりに限られ、以下の関係者が対象となることが多いです。

- 配偶者

- 両親

- 子供

- 婚約者

また合算できる額には上限があり、住宅ローンを組む金融機関によっても上限額が異なります。

一般的な条件として以下があります。

- 合算者の収入全額

- 合算者の収入の2分の1までの額

- 本人の収入の2分の1までの額

上記のように条件がありますが、具体的な額の例について見てみましょう。

| 年利4%返済負担率30%で返済期間35年の場合 | 合算額 | 借入額 | 毎月の返済額 |

|---|---|---|---|

| 本人の年収 | 600万円 | 3387万円 | 15万円 |

| 合算者の収入全額 | 1000万円 | 5645万円 | 25万円 |

| 合算者の2分の1の額 | 800万円 | 4516万円 | 20万円 |

| 本人収入の2分の1 | 900万円 | 5081万円 | 22.5万円 |

こちらは収入合算額から算出した借入額になります。

そのため毎月の返済額や住宅ローンの条件を基にした算出方法とはまた違うため、注意が必要です。

本人の年収のみで借りられる借入額と、合算者がいることで借りられる額の違いを参考にしてください。

収入合算は融資額を増額できるメリットがありますが、一方で合算者が仕事をやめたり亡くなる、離婚などのリスクもはらんでいます。

収入合算はそのあたりを考慮して慎重に検討する必要があるでしょう。

離婚し、どちらかがそのまま家に住む場合の増額の対処法については後述します。

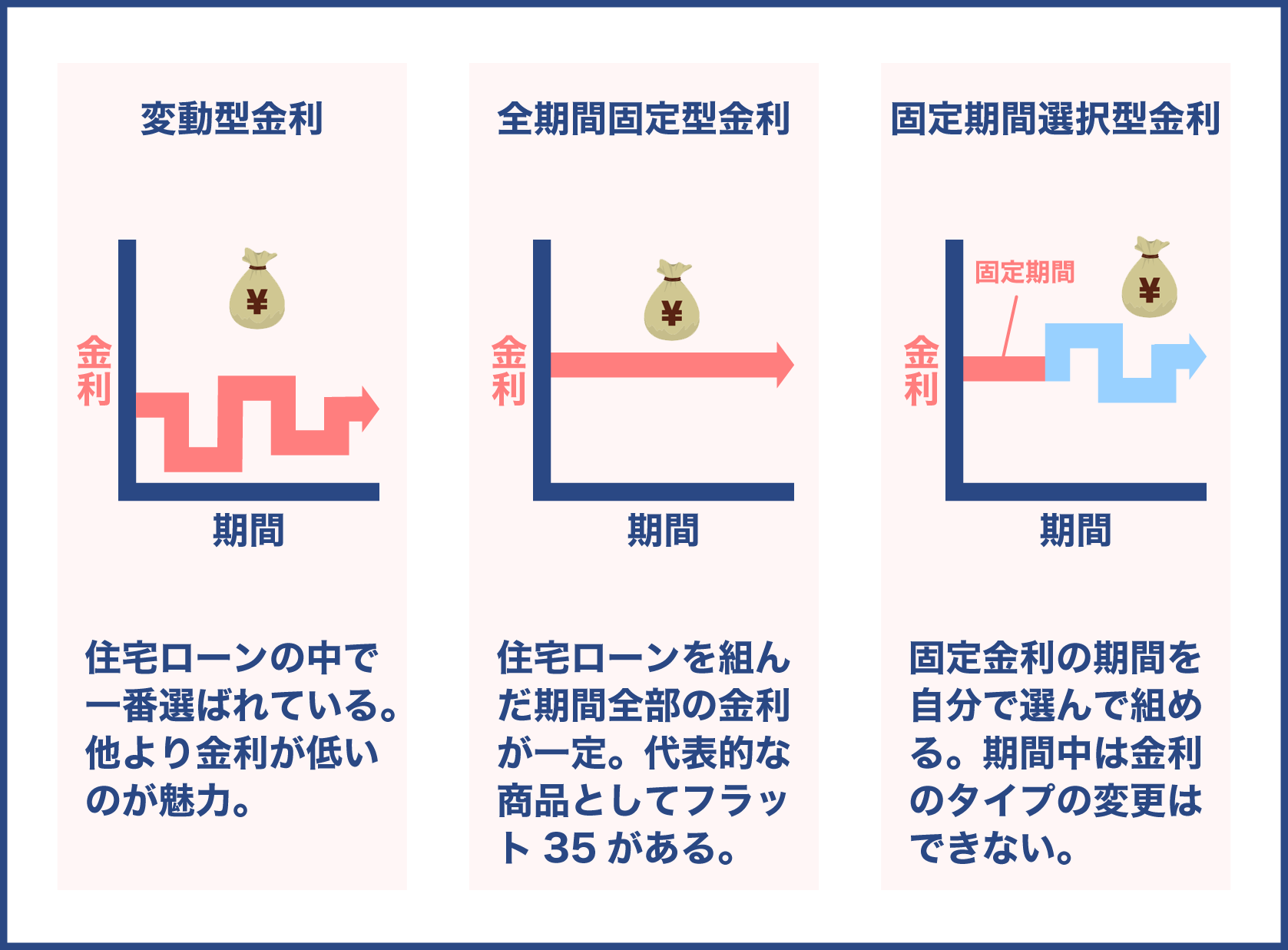

変動金利で住宅ローンを組む

住宅ローンを組む際に、金利の付け方を選ぶ必要があります。

金利は大きく分けると3種類あります。

- 全期間固定型

- 変動金利型

- 固定期間選択型

毎月の返済額が同じ額でも金利によって借入額が変わります。

金利が低ければ低いほど、借入額が増えるということになり、今現在で一番金利が低いタイプは変動金利型になります。

住宅ローンを変動金利で組むことで借入額を増やす方法もあります。

ただし変動金利は現在、低い状態ですが、経済状況などで変動する可能性があります。

購入予算の設定がしにくく、長い間の返済額の見通しがしにくいというデメリットもあるので気を付けましょう。

住宅ローンの借入額を増やすポイントやコツなんですけどもやっぱり借入額を減らすには6つのうちの1つ目ですね。住宅ローンの頭金を増やすこと頭金を増やすことによって金融機関なども容易に審査を通してくれる可能性があります。

また収入合算を検討するっていうことで最初はご夫婦なんかでも考えられるんですけども旦那さん名義だけで住宅ローンを組もうかなと思っていたけどちょっと無理だったから奥さんの名義も入れることにより収入合算するなどこういう事があります。

合算者は一人に限られておりましてだいたい配偶者ですね。両親、子供や婚約者などの身内ですよね。身内に合算者になってもらうってことですね。こちらが多く考えられます。

3つ目としては変動金利で住宅ローンを組むということです。なぜなら金利が低ければ低いほど借入額が増えることになりますので現在一番向いている金利のタイプは変動金利と言われておりますね。

ですが金利がすごく低い時であれば固定金利ですとかあと固定期間選択型とかも組むこともいいかと思うんですけれどもやはり経済情勢によって流れが変動する変動金利が一番主流にはなってるんではないかなと思います

借入時期を延ばす

住宅ローンを組む時には完済できる年齢も重要ですが、短い期間でローンを組んでいる人は借入時期を延ばすことも検討してみましょう。

借入期間が長ければ長いほど、融資可能額は増額します。

理由についてですが、ローンの期間が長ければ長いほど年間の返済額は少なくなり返済比率が低くなります。

返済比率とは年収に対する返済額の割合を計算したもので、毎月の返済額が低くなるほど返済比率は下がります。

借入額を変更せず、融資期間だけを延長することで返済比率は下がるので、融資可能額を増額することができます。

完済できる年齢については慎重に検討する必要がありますが、時期を延ばすことも検討してみてください。

既存のローンを減らす

事前に住宅ローン以外の既存の借り入れを減らすことで、結果的に融資額をアップすることができます。

住宅ローンの審査をする場合、収入額など以外にもクレジットのキャッシングやカードローン、フリーローンなどが金額に影響を及ぼします。

使用していないクレジットカードがあれば解約し、カードローンを組んでいる場合は支払いを完済しておきましょう。

これらの個人情報の変更や支払いの完済については、登録完了されるのが最大で2か月程度かかります。

そのため住宅ローンを組みたい場合は早い段階で行っておくことが重要です。

仮にローンを組む直前で解約や完済を行うのであれば、完済証明書や解約証明書を発行してもらうことで、代用が可能です。

既存のローンを減らすことは、返済比率を減らすことになるので融資額を増額できることに繋がります。

返済比率は住宅ローンだけではなく全ての借り入れに対して考える必要があります。

ボーナス支払いを検討する

住宅ローンの融資額を増額するポピュラーな方法としてボーナス支払いがあります。

ボーナス支払いは年に2回ボーナスがある時期だけ返済額を増やして、返済を行うローンの方法です。

概算上では通常の支払いと比較してボーナス支払いを5万円で設定すれば、融資額が200万円~300万円増額も可能です。

ボーナス支払いができるのは会社に勤めている人や公務員など、安定した職業の人が向いています。

反対にボーナスが支給されるかわからない企業や、年棒制の企業に勤務している、自営業の人はリスクが高まるので注意しましょう。

将来的に会社の景気が悪くなる可能性もあるので、こちらも慎重に検討する必要があります。

4つ目として借入期間を伸ばすってことですね。最大35年というのが住宅ローンの一般的な期間ですよね。最初20年で組もうと思ってたけど組めなかった。じゃあこれを30年にしよう。

マックスの35年にしよう。など考えればいいのかなと思います。あとは既存のローンを減らすってことですね。こちらローンの借入の返済比率とか言われてるものとかにもやはり皆さんには教育費のローンですとか車ですね。車持ちの方車のローンなんかも含まれています。それなのでこういったローンを減らすってことも借入額を増やす要因の一つにもなります。

あとは頑張って6つ目としてボーナスの支払いを検討するっていうことですね。ボーナスをもらったら繰り上げ返済で全額とまで言わないですけど頑張って50%程度不動産というものにつぎ込んであげるということをすることによって融資額なんかも増やすことができるのかなって思います。

ですが皆さん思っていていただきたいのがこの住宅ローンの融資額を後から増額したいと思ってもできないっていうことをあらかじめ覚えておいてください。ですのでもし更地を購入して建物を建てる場合にはその予備費用としてもある程度上乗せして金額を最初から住宅ローンの借入金額に盛り込んでおく必要性があるのかなと思います

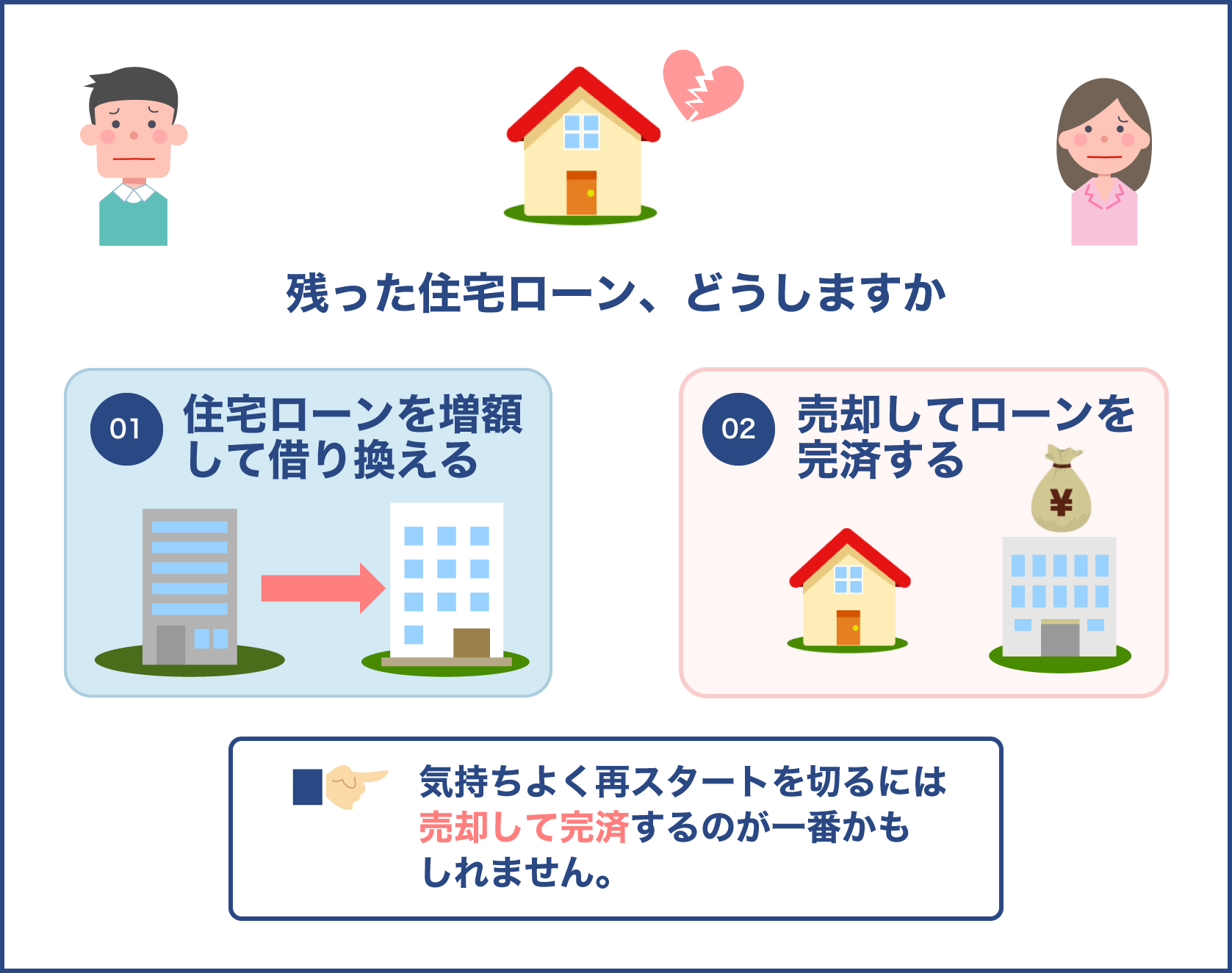

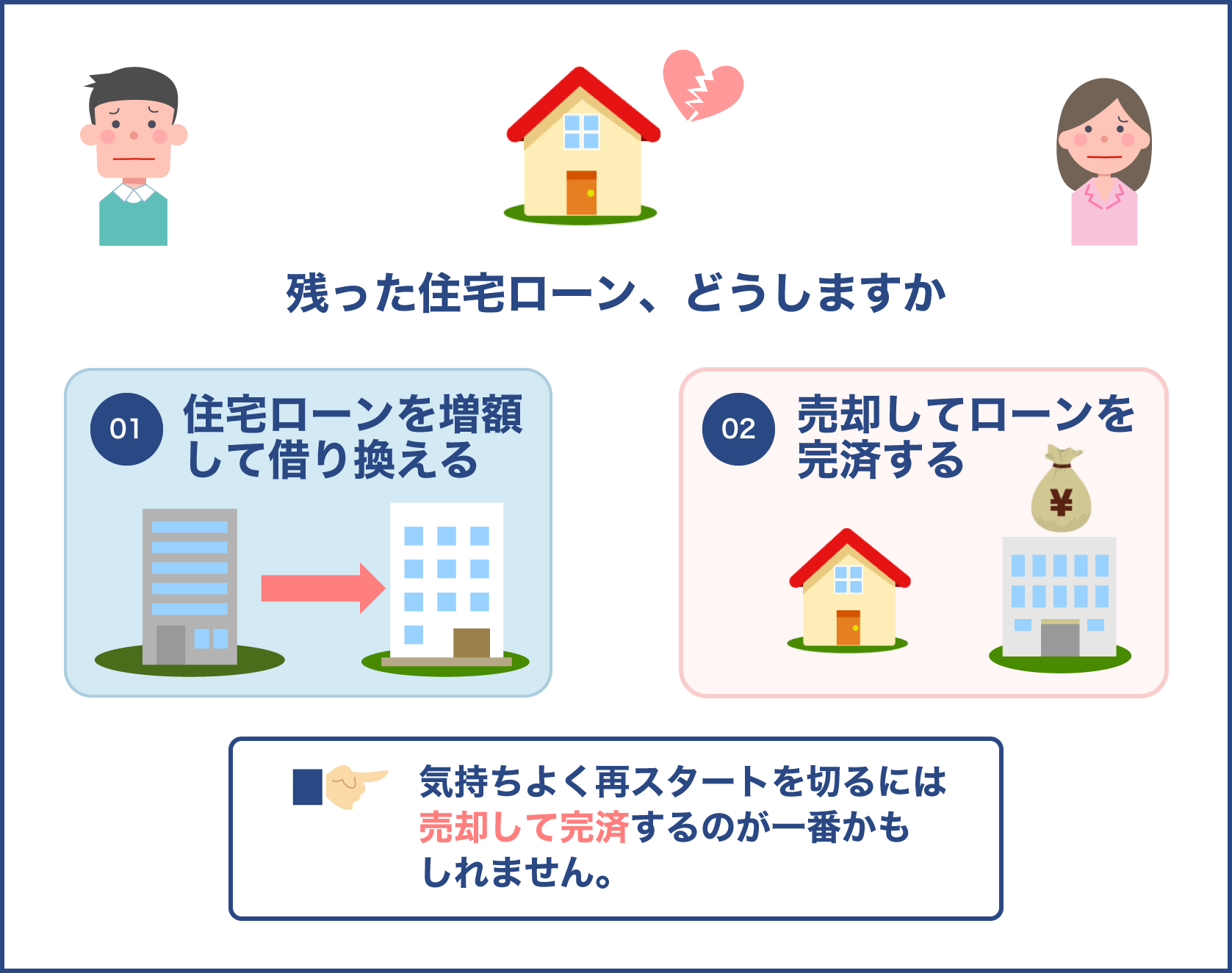

夫婦共有の住宅ローンを離婚で増額したい場合

住宅ローンを組んだ後、どうしても増額が必要になるケースがあります。

それは例えば夫婦共有で住宅を購入し、後で離婚となりその住宅にどちらかが残って住むケースです。

ローンを共有した場合、夫も妻も連帯債務者になりそれぞれが住宅ローンを支払っていかなければなりません。

離婚したからと言って共有状態が解消されるわけではないので注意が必要です。

離婚した時の住宅ローンの注意点について見てみましょう。

借り換えを行う

例えば離婚して妻が家を出ていき、夫の方が引き続きマイホームに住み続けるという場合もよくあるでしょう。

その場合共有状態を解消するためには、財産分与で妻の持ち分を夫へ全て渡し、その後妻のローン残債を夫が増額して借り換えることになります。

住宅ローンを増額して借り換えを行う方法は、共有状態を解消する手段として最もポピュラーな方法です。

しかし夫の状況によっては、住宅ローンの増額ができないケースもあるので注意しましょう。

例えば勤務年数の制限があるため、夫が転職したてなどの場合審査が通らない可能性もあります。

他にも収入が減少していると増額はできないため、注意が必要です。

借り換えを行うためには、その人個人の信用力も影響しますので、離婚は不動産において大きな問題が起こる可能性もあります。

共有名義の家を売る場合について

共有で購入した家をどちらも住むことがないため、売りたいという場合もあるはずです。

共有名義の住宅ローンが残っている場合、選択肢は3つに分かれます。

- 売却後ローンを完済する

- 新しい連帯保証人や債務者を立てる

- 単独名義で住宅ローンを借り換える

最も綺麗に清算しやすいのは家を売却し、得た売却金額を住宅ローンの返済に充てるという方法です。

もしアンダーローンの場合は残ったお金を財産分与して、新生活の準備金に充てることができます。

一方連帯保証人や連帯債務者の場合は、話し合いで片方がローンを支払うとなっても金融機関に対しての支払い責任は継続されます。

ローンの返済が滞ってしまえば、妻の元に催促が行くことになります。

新しい保証人を立てる方法もありますが、連帯債務者から外れることは難しいとされています。

また先ほども述べた単独名義での借り換えも難易度が高い方法でしょう。

どうしてもローンが支払えない場合は任意売却を行い、金融機関の合意を得て家を売却しましょう。

住宅ローンは増額できず、離婚の場合の増額は借り換えが必要なんですね。

可能ではあるものの、審査も厳しく連帯債務者の場合は外れることが難しいので問題も起きがちですね。

まとめると住宅ローンの融資額は、契約後に増額することはできません。

そのため増額したい状況があれば、自己資金で賄う方法を考えましょう。

例えば親に支援してもらう、貯金を崩す、それでも対応できない場合は無担保ローンを利用することで資金の調達をしましょう。

無担保ローンは融資のスピードが速く、お金の使い道が自由ですが金利が高いというリスクもあります。

特に更地から注文住宅を建てる際は、増額が予想されるので注意しましょう。

住宅ローンを借り入れる前の段階で、融資額が少ない場合は借入時期を延ばしたり頭金を用意するなど、様々な対応策を練ってみましょう。

離婚で増額するケースについても注意点を踏まえ、ローンの返済方法の検討の参考にしてください。