不動産売却をした年は確定申告を提出しなければいけません。

しかし会社員であれば確定申告は会社が行なってくれるので、書き方や必要書類の集め方が分からない人もいるでしょう。

確定申告のやり方がわかりません…。

そこで今回は、不動産売却時における確定申告の書き方や所得税の計算方法を解説します。納税を怠ると後々大きなトラブルに発展することもあります。不動産売却をしたときは、事前に確認して確定申告を行いましょう。

目次

確定申告の意味は?不動産売却で必要な理由

そもそも確定申告の意味を知っていますか?

企業で働く人は確定申告を会社が行なってくれるので、直接確定申告書を提出したことがない人も多いでしょう。

ただし、不動産売却をしたときは企業で働いていたとしても確定申告が必要です。

ここでは、確定申告の意味と不動産売却時に確定申告が必要になる理由を紹介します。

確定申告は「税額を報告する」こと

確定申告は1年間で得た利益から、そのくらいの税金がかかるのか計算して税務署に報告する手続きのことを指します。

確定申告を提出するのは、年に1回だけ。1月1日から12月31日の所得を計算して翌年の2月から3月末までに税務署に報告します。

確定申告は自発的に行わなければいけないため、中には深刻自体を忘れてしまう人も少なくありません。

「バレないから大丈夫」と思って確定申告を出さずにいると、ペナルティを受ける可能性もあります。

期限を少しでも遅れるとペナルティを受ける可能性もあるので十分に注意しなければいけません。

ペナルティは以下の通りです。

- 収める税金に最高税率20%が上乗せされる

- 収める税金に最高税率14.6%の延滞税がかかる

- 青色申告特別控除が最大10万円になる

- 2年連続で提出が遅れると青色申告が取り消しになる

確定申告が必要なのはこんな人!

確定申告は、すべての人が行わなければいけないものではありません。

特定の条件を満たさない人は、確定申告が不要な場合もあります。

近年は、政府が推奨する働き方改革により、個人で事業をしたり副業をしたりなど、自分で確定申告をしなければいけない場面も増えました。

そのため、自分が確定申告が必要か分からなくなっている人も少なくないでしょう。

そこで、ここでは確定申告が必要な人を紹介します。

確定申告の提出を失念したり期限を過ぎたりすると、ペナルティを受ける可能性もあります。

自分に該当する項目がないか確認してみましょう。

- フリーランスや自営業などの個人事業主

- 不動産や株取引で収入がある者

- 一時的な収入がある者

- 所得税の猶予を受ける者

まず、1つ目はフリーランスや自営業などの個人事業主です。

先ほども少し話しましたが、働き改革により近年はフリーランスや自営業で生計を立てる人も増えています。そんな人は、自分で確定申告を行わなければいけません。

ただし、フリーランスや自営業になった人全員が確定申告の提出が必要なわけではないのです。

フリーランスや自営業で確定申告が必要なのは、1年間の収入が48万円以上ある人です。もし該当する金額の収入を得ている人は、年末に収入をまとめて納税額を税務署に報告しましょう。

2つ目は、不動産運営をしていたり株の取引をしていたりするときも確定申告が必要です。

対象は48万円以上の収益がある人のみになります。

ただし、非課税の対象になるNISAやつみたてNISAは確定申告の必要はありません。

また、自動的に源泉徴収が行われる特定口座を利用している場合も必要ありません。間違って確定申告を行わないように注意しましょう。

3つ目は、競馬の払戻金や懸賞品など一時的に所得を得た場合も確定申告の対象になります。

特に競馬の払戻金は確定申告の対象でないと考える人も多いですが、これも一種の所得です。申告漏れがないように十分に注意しなければいけません。

4つ目は、所得税の猶予を受けている方です。

例えば、地震や台風などで災害にあった場合、災害減免法によりその年の所得税が軽減、もしくは免除されます。

この場合は確定申告の提出が不要だと考える人も多いですが提出は必要です。

申告が遅れるとペナルティの対象になるので注意しましょう。

確定申告がおすすめな人とは?

中には1年間にプラスの収入があっても確定申告が不要な場合もあります。

ただ、たとえ確定申告の提出が必要なくても積極的に確定申告をしたほうが良い人もいるのです。

なぜなら、全体的に多く税金を支払っている場合は、還付金を受けられるからです。

還付金とは、源泉徴収によって多く納付してしまったお金が戻ってくることです。

確定申告を行わないと還付金が戻って来ることはありません。

下記に該当する場合は、十分に注意しましょう。

まず1つ目は、自分で事業をしていて赤字が出ている場合です。

先ほど説明した通り、フリーランスや自営業で収益を得ている人は、その年の所得が48万円以下の場合は確定申告を提出する義務はありません。

しかし、事業で赤字が出ている場合は確定申告を行うことで還付金が戻ってくる可能性があるのです。

2つ目は、その年の途中で会社を辞めた人です。

通常、会社員は給料を支払われるときに源泉徴収が行われます。

そして、その年の終わりの年末調整で払い過ぎた金額が戻ってくるのです。

ただし、年の途中で退職した人は、残りの日数分の年末調整は行われません。

もし還付金がほしいなら、自分で確定申告をするのがおすすめです。

3つ目は、医療費で10万円を超えている場合です。

確定申告の対象となる期限内に医療費で10万円を超えているときは、確定申告を提出するのがおすすめ。

なぜなら、確定申告で医療費控除を受けられるからです。

医療費が該当する場合は、その年に確定申告を提出しましょう。

4つ目は、ふるさと納税を行なった人です。

ふるさと納税とは、自治体に寄付することでお礼の品をもらえる制度のことです。

お礼品を目的にふるさと納税を行なっている人も多いのではないでしょうか。

ふるさと納税を行なっている人が確定申告を行うと、所得から2,000円を引いた金額を控除することができるのです。

これらの項目に該当する場合、確定申告を行うことで還付金が戻ってきたりや医療費控除を受けられたりします。

確定申告における必要書類の記載などは少し面倒に感じますが、得られるメリットもあります。

期限を越えると対象外になるものもあるので、十分に注意しましょう。

不動産売却で確定申告が必要な理由

不動産を売却したとき、譲渡所得が赤字になる場合は確定申告を行う必要はありません。

ただし、赤字を少しでも減らしたいなら確定申告をしておくことをおすすめします。

なぜなら、確定申告を提出することで税金が軽減されたり還付金を受けられたりするからです。

不動産売却で赤字が出ている場合は、少しでも損失を抑えたい人も多いでしょう。

通常、不動産売却において赤字が出た場合は確定申告を行う必要はありません。

初めて確定申告を行う人は、何から始めればいいか分からない人も多いはず。

もちろん書類を集めるところから記載まで手間や時間がかかることもあります。

しかし、確定申告を行うことでのデメリットは手間や時間がかかる以外ありません。

逆に確定申告を行うことで、還付金を戻ってきたり税金が軽減したり得られるメリットは多いです。

手間や時間を惜しんで確定申告をしないほうが大きなデメリットがあることもあります。

不動産売却を行なった年は、利益が出たときはもちろん赤字が出たときも確定申告を行うことをおすすめします。

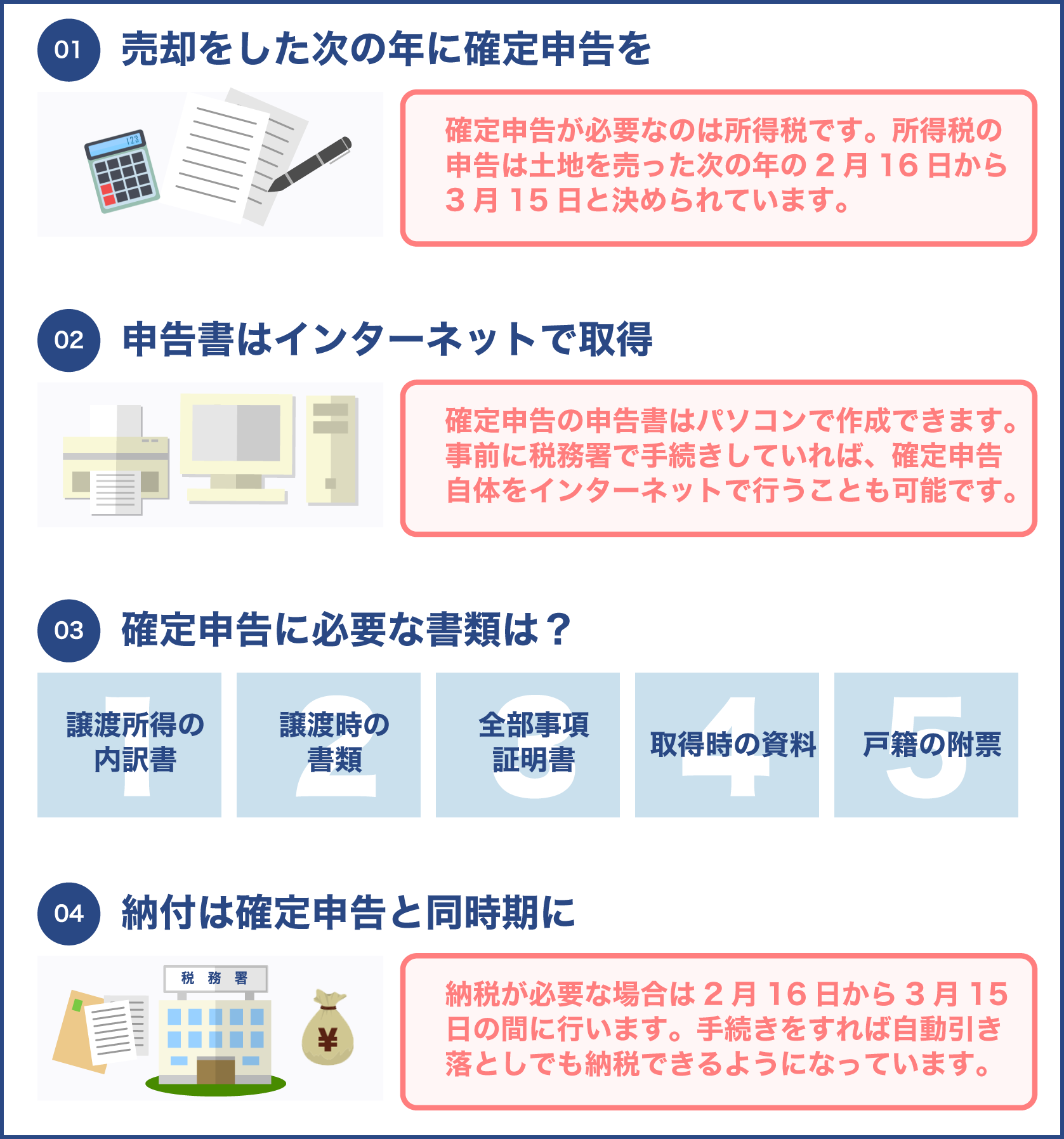

不動産売却を行い確定申告を提出するまでの一連の流れ

確定申告を提出するまでの流れは、大きく3つに分かれます。

今まで確定申告を行なったことがない人は、手続きが難しいように感じることもあるでしょう。しかし手順に沿って準備を進めれば、そう難しいものではありません。

確定申告の手続きは、税理士に依頼することも可能です。

ただ税理士に依頼すると、どうしても費用がかかってしまいます。

少しでも費用を抑えたいなら、自分で確定申告の手続きを進めることも検討してみましょう。

先ず確定申告に必要な書類を揃える

確定申告をするには、まず必要な書類を揃えるところから始まります。

確定申告における必要な書類は、基本的に6種類あります。

ただ、特例により別途書類が必要になることもあるので十分に注意しましょう。

わかりました!

| 書類名 | 入手できる場所 |

| 確定申告書(B様式) | 税務署 |

| 分離課税用の申告書 | 税務署 |

| 譲渡所得の内訳書 | 税務署 |

| 不動産売買契約書のコピー | 不動産売却時 |

| 登記事項証明書 | 法務局 |

| 領収書 | 不動産売却時 |

まず、確定申告書(B様式)は、土地や不動産を売却したときに必要な書類です。

確定申告書(B様式)は、税務署で手に入れられます。

2つ目の分離課税用の申告書は、土地や不動産の譲渡など給料とは別に課税される時に必要な書類です。

確定申告書(B様式)と同じく税務署で手に入れます。

自宅から近い税務署から入手できますが、わざわざ確定申告書を取りに行くことが難しい人もいるでしょう。

そんな人には、税務署から郵送してもらったり国税庁のサイトから用紙をダウンロードすることも可能です。

仕事や育児などで多忙な人は、自分のライフスタイルに合わせて確定申告書を入手しましょう。

3つ目の譲渡所得の内訳書は、土地や建物の所在地や広さ、売却金額など売った不動産に関する情報を記載するための書類です。

確定申告書(B様式)・分離課税用の申告書と同じく、税務署で手に入れられます。時間を有効活用するなら、3つの書類をまとめて入手するのがいいでしょう。

4つ目の不動産売買契約書は、不動産を売却したときに交わす契約書のコピーが必要です。

売却金額の証明書として使用される目的があります。

5つ目の登記事項証明書は、売却したときの登記の情報が記載された証明書のことです。

不動産が所在する管轄法務局で手に入れられます。

最後は、不動産売却で発行した領収書です。

取得費用と譲渡費用の証明として使われるので、捨てずにきちんと保管しておきましょう。

不動産譲渡所得税を計算する

確定申告を提出するとき、譲渡所得税がいくらかかるのか自分で計算しなければいけません。

初めて確定申告を提出する人は、どうやって計算すればいいか分からないこともあるはずです。

譲渡所得税は、基本的に「譲渡所得の税額 = 譲渡所得 × 税率」の計算方式で求められます。

ちなみに、

- 譲渡所得は「譲渡所得 = 譲渡収入金額 -(取得費用 + 譲渡費用)」

で求めることが可能です。

譲渡収入金額とは、不動産を売却した価格のことです。

取得費用は不動産を購入したときにかかった費用で、譲渡費用は売却にかかった費用を指します。

| 費用 | 詳細 |

| 譲渡収入 | 不動産売却の譲渡代金・固定資産税・都市計画税 |

| 取得費用 | 不動産を購入したときにかかった費用 |

| 譲渡費用 | 不動産売却にかかった費用 |

不動産を売却したときの価格がベースになるのではなく、購入したときにかかった費用も考慮されます。

ただ、代々受け継ぐ不動産や土地だったりかなり昔に購入したりしている場合は、購入価格が分からないこともあるはず。

そんな時は、「売却価格×5%」で計算した金額を取得費とすることもできます。

初めて計算する時はややこしく感じることもあるかもしれません。ただ順を追って計算を進めれば、初めて申告を行う人でも所得税は求められます。

分からなくなった場合は税理士に依頼するのも検討しましょう。

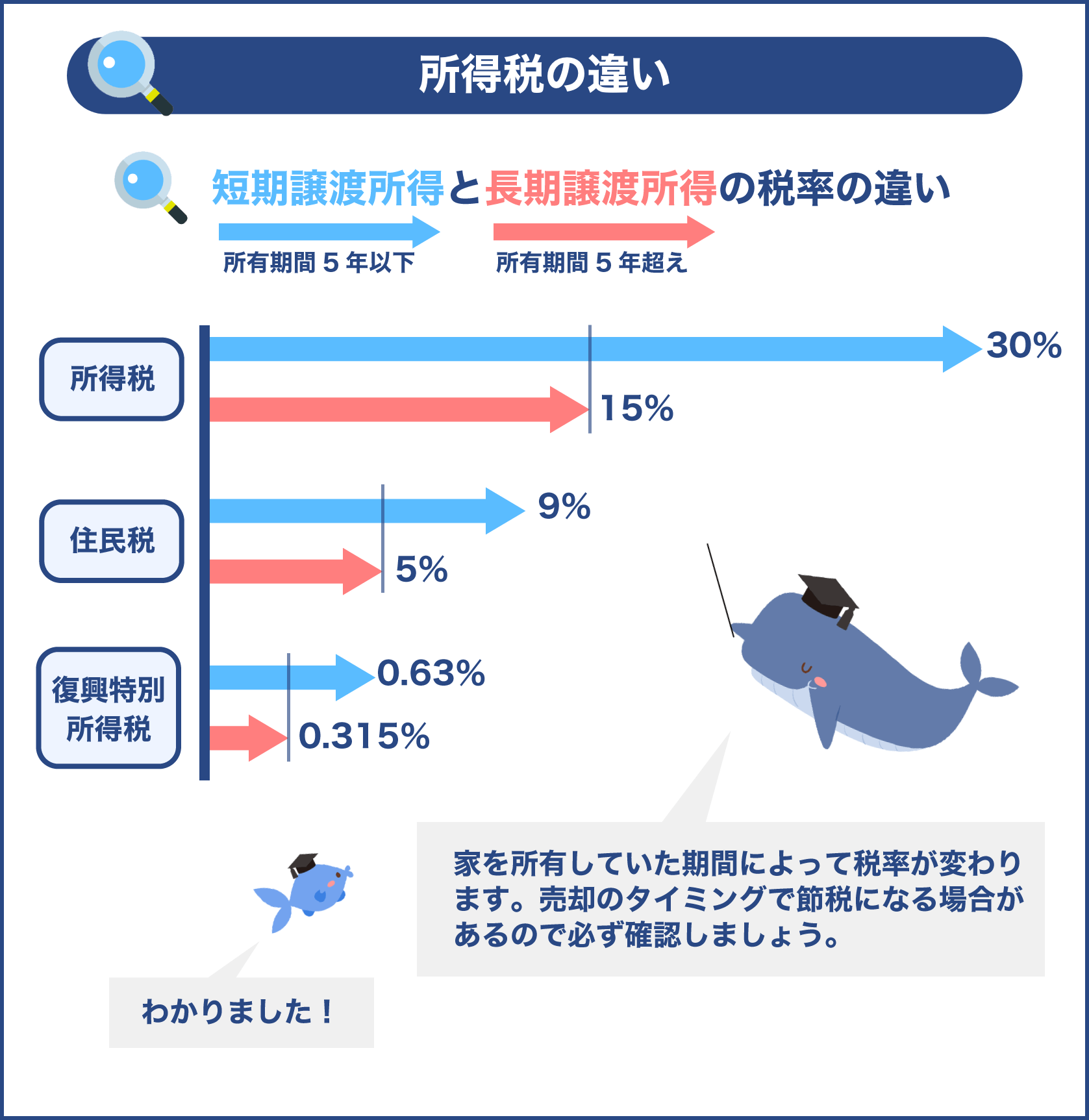

課税譲渡所得にかける税率は、不動産を保有する期間によって大きく異なります。

簡単にいうと所有期間が5年以下と5年以上で大きく異なるので、下記の表を参考にしましょう。

| 種類 | 所有期間 | 税率 |

| 短期保有 | 5年以下 | 39.63%(所得税 30.63% 、住民税 9%) |

| 長期保有 | 5年未満 | 20.315%(所得税 15.315% 、住民税 5%) |

記載した確定申告書を税務署に提出

譲渡所得が計算できたら、申告書を税務署に提出します。

ただ、申告書の記載方法が分からない人も多いかもしれませんね。

そこで、確定申告書を書くときの注意点や提出する方法を紹介します。

まず確定申告を書くとき、黒のボールペンを使用しましょう。間違っても消しゴムで消せるので鉛筆を使用する人もいますが、鉛筆で書いた確定申告は提出を拒否されるので要注意です。

また、基本的に申告書は複写のため、筆圧が弱いと複写されません。「少し強いかな?」というくらいの筆圧の強さで記載するのがおすすめです。

確定申告書を書くとき、ボールペンを使用するので間違えないように書こうとする人も多いでしょう。ただ、逆に緊張して間違えてしまうこともあるかもしれません。

もし間違えたときは、訂正したい部分の上に二重線を引いて横や下など空いてる箇所に記入しましょう。

間違った部分をボールペンで塗りつぶしたり無理やり描き続けたりすると受理されない可能性もあります。もちろん初めから書き直すのもひとつの方法ですが、二重線でも訂正できるので何度もやり直したくない人はこの方法を実践しましょう。

確定申告書には、印鑑を押す場所がいくつかあります。

必要事項を全て書いた後は、印鑑の押し忘れがないか十分に確認しましょう。

もし印鑑の押し忘れがあると、申告書は受理されません。

再提出を求められる場合もあるので、十分に注意しましょう。もし心配な人は、申告書を提出するときに印鑑も持っていくのが望ましいです。

次は、確定申告書を提出する方法を見ていきましょう。

実は、確定申告書を提出する方法は、税務署に持っていくだけではありません。

税務署に持参する以外にも郵送やインターネット申告など、様々な方法があります。

自分のライフスタイルに合わせて提出方法を見てみましょう。

まず1つ目が、税務署に確定申告書を持参する場合になります。

必要書類を取りに行ったり提出したりするなど何度も税務署に行くの面倒に感じる人もいるでしょう。

そんな人は、必要書類と印鑑を持参して税務署で書くのもおすすめです。

分からない箇所は税務署のスタッフに確認しながら、書き進められるのも大きなメリットでしょう。

税務署は、基本的に平日のみの対応になります。

平日仕事をしている人は、なかなか確定申告書を提出しに行けないこともあるでしょう。

そんな場合は、税務署に設置されている時間外収受箱に投函するのがおすすめです。

曜日や時間に関係なく24時間体制で提出できます。平日は仕事で税務署に行けない人にも最適でしょう。

2つ目は、税務署に確定申告書を郵送する方法です。

郵送であればわざわざ税務署に出向く必要はなく、投函すれば提出できます。

ただ確定申告書は信書扱いになるため、宅配便やメール便を使うことはできません。

間違って宅配便やメール便で送付しないようにしましょう。

3つ目は、インターネットから確定申告書を提出する方法もあります。

インターネットで申請する場合、国税庁の「e-Tax」を利用しましょう。

確定申告書をパソコンやスマホから提出できます。インターネットで確定申告を行う場合、申告書は必要なく必要事項を記入すれば自動的に申告書が発行されます。

インターネットなら24時間いつでも申告できるので、時間の融通が利かない人にもおすすめの方法です。

また、インターネットによる確定申告は、通常の6分の一の時間で手続きが完了します。

メールやチャット、電話など安心のサポート体制も充実しているので、初めて利用する人でも安心して利用することができるでしょう。

確定申告を自分で行う場合で分からないことがある時は?

必要書類を集めたり確定申告書を作成したりなどやり方が分からず、税理士に依頼する人も多くいます。

しかし税理士に依頼するとなると多額の費用がかかるので、コスト削減で自分で確定申告をしようと考える人も多いでしょう。

ただ初めて確定申告書を作成する人は、手続きを進める上で分からないことも出て来るはず。

そんなときは、どこに相談すればいいか分からないですよね。

そこで、確定申告で分からないことがある場合に相談できる機関を紹介します。

最寄りにある管轄の税務署に相談する

手続きを進める上で不明点が出てきたときは、確定申告を提出する税務署に相談しましょう。

直接訪問して相談できることはもちろん電話でも疑問点を聞くことができます。

また、直接相談に乗って欲しい場合は面談の予約を取るのがおすすめ。

直接面談は予約制になるので、所轄の税務署に連絡して予約を取りましょう。

必要書類や確定申告書、印鑑を持参して確認しながら描き進めるのもひとつの方法です。

電話と異なり聞き間違えもなくなるので確実に正しい方法で記載できます。

確定申告の記入を間違えたまま提出してしまうと、やり直しになる可能性もあります。

それでは手間がかかり、確定申告書を提出するまでに多くの時間を要してしまいます。分からないことはそのままにせず、気軽に相談してみましょう。

税務署の質問コーナーにいる税理士に相談する

実は確定申告を提出する時期になると、税務署に確定申告作成に関する質問コーナーが設けられます。

必要書類や印鑑などを持参すれば、税理士に確認しながら確定申告を作成することができます。

ただ質問コーナーが設置されるのは、確定申告を提出する時期です。

そのため、時間帯によっては混み合うことが多くなります。

また基本的には平日に開催されているので、休日や祝日では確認できない場合もあります。

心配な方は、税務署に連絡して質問コーナーが開催される時期や曜日、時間などを事前に確認しておくのがおすすめです。

ネットで国税庁のホームページを検索して調べる

ネットが使える環境があるなら、国税庁のホームページを確認してみましょう。

「よくある税の質問」をクリックすれば、確定申告における基本的な情報がまとめられています。そこから自分が抱える疑問を解消しましょう。近年は、働き方改革でフリーランスを選ぶ人も多くなっています。

そのため、国税庁のホームページだけでなく、税理士会社が運営するサイトなどでも記載方法や注意点を紹介してくれているページもあります。

そこから情報を得るのもひとつの方法でしょう。

ネットを利用して調べれば、時間や場所を問わず確認できるので多忙な方にも最適です。

確定申告が完了したあとに納税する方法は?

確定申告の手続きが完了したら、次は納税をしなければいけません。

どのように納税しなければいけないのか分からないです…。

納税する方法は、大きく分けて「現金」「口座振替」「クレジットカード」の3つあります。それぞれの特徴を説明するのでぜひ参考にしましょう。

納付書を持参して金融機関や税務署に現金で払う

納税を現金に行う場合は、納付書を持参して金融機関や税務署で納付できます。

納付書は金融機関や税務署に置いてあるので、確定申告を提出する時などに取っておくことがおすすめです。

また現金による支払いの場合は、金融機関や税務署以外にも郵便局やコンビニでも支払えます。

税務署に依頼書を提出し口座振替で払う

納税するときは、口座振替で支払いをすることも可能です。

ただ、口座振替で納税したい場合は、依頼書を提出しなければいけません。

確定申告書を提出するときに一緒に出せば手続きは完了です。

申告書と一緒に依頼書を渡されるので、大事に保管して確定申告書と一緒に出しましょう。

もし依頼書を紛失してしまった場合は、税務署で振替納税のハガキをもらい郵送することも可能です。

ただハガキで郵送する場合日付印が納付期限内でないと受理してもらえないこともあります。郵送するときは早めに準備しましょう。

国税クレジットカードお支払いサイトで払う

あまり知られていませんが、クレジットカードで納税することも可能です。

クレジットカードで納税する場合、まずは「国税クレジットカードお支払いサイト」にアクセスしましょう。ここから、納税することが可能です。

使用可能なクレジットカードは、「Visa」「Mastercard」「JCB」「AmericanExpress」「Diners Club」「TS CUBIC CARD」があります。

ただし、クレジットカードの支払いの場合は手数料が別途かかります。納付する金額によって手数料が異なるので注意しましょう。

| 納付額 | 手数料 |

| 1円〜1万円 | 76円 |

| 1万1円〜2万円 | 152円 |

| 2万1円〜3万円 | 228円 |

| 3万1円〜4万円 | 304円 |

| 4万1円〜5万円 | 380円 |

確定申告って難しい?よくある質問をまとめました

ここからは、確定申告におけるよくある質問をまとめました。

税理士への依頼費用や納税の期限日など疑問がある場合は、ぜひ参考にしましょう。

もし税理士に依頼したら費用はどのくらい?

税理士に確定申告に関する業務を依頼すれば、作成や提出など様々な業務を任せられます。

しかし税理士に依頼すると多くの費用がかかるので、自分で行うべきか迷う人も多いでしょう。税理士の費用相場は、10万円から20万円ほどです。

ただ事務所によって設定費用が変わることはもちろん、不動産の売却価格や特例の有無で金額が変動することもあります。

また費用だけでなく、サービス内容やアフターケアも事務所によって異なるため総体的に判断するのが望ましいでしょう。

確定申告書を提出後に間違いに気づいたら?

しっかり確認して確定申告を提出したと思っても後で間違いに気づくこともあります。

そんなとき、どうすればいいのか分からない人も多いのではないでしょうか。

実は、確定申告の期間内であれば再提出することが可能なのです。

ただ提出した確定申告書を返却してもらうことはできません。

そのため、新しい確定申告書にもう一度書き直し、提出する必要があります。

再提出すると最後に提出された確定申告書が正式な書類として申請されます。

全てを書き直さないといけないので、少し手間や時間がかかることになります。その負担を考えると、「まあ、いっか」と間違いに気づいても放置する人もいます。

ただ後々大きなトラブルに発展する可能性もあるので、書き直しをして再度確定申告書を提出しましょう。

納税はいつまでに行えばいいの?

納税する時期は、2月17日から3月16日の間になります。

納付方法は、現金払いや口座振替、クレジットカードがあります。

ただ人によっては納税を期限内に行うことが難しい人もいるでしょう。

期限内の納税が難しい場合は、延納が可能です。

しかし全ての金額が延納できるわけではありません。

まずは、半分以上の税金を期限内に納税する必要があるのです。

そして残りの金額は、5月末まで延納できます。

ただし延納する場合、延滞分の利息が付くので通常の納税額よりも支払額が多くなります。その点も考慮して延納するか決めましょう。

まとめ

不動産売却をした年は確定申告書を作成し、税務署に提出しなければいけません。

会社員であれば会社が確定申告を行なってくれるので、確定申告の業務を経験したことがない人も多いでしょう。

必要書類を集めたり確定申告書を作成したり所得税を計算したりなど様々な業務も発生します。

そのため、初めて確定申告を行う人は、慣れない作業に時間も多くかかることでしょう。

ただ確定申告で分からないことがあったときは、税務署に聞いたり質問コーナーが設けられたりなど費用をかけずに問題を解決することも可能です。

もし費用を最小限に抑えたいなら、それらの場所もうまく利用して手続きを進めましょう。

勉強になります!