目次

売却費用を知るためには購入費用を知ることが重要

買主が支払う費用項目を知っておくことが大切

多くの場合、家を売却するということは新しく家を借りるか買うということです。このため、売却費用を知るのと同時に購入費用についても知っておく必要があるのです。だからこそ、買主側の目線に立って、購入費用のことを理解しておくことがとても大切だと言えます。家を売却するためには様々な費用がかかりますが、家を購入してくれる人にとっても、家の代金だけではなく諸費用として分類されている様々な費用も必要になってきます。

このため、家の購入を検討している人は、諸費用も見込んだ余裕のある予算を組み、物件を探しているということを予め理解しておかなければなりません。そのうえで、説得力のある売却価格を付けることが大切になるのです。

前述の通り、家を売却する人は住み替えを理由としていることが多く、自らが売主であると同時に買主あるいは賃貸人となることがほとんどです。

このため、売主と買主双方の視点から見た費用項目について整理しておく必要があります。

勉強になります!

家の購入に必要な費用とは

まずは買主の視点から、家の購入に際して必要な費用を整理してみます。家の代金はもちろんとして、それ以外に家の価格の数%にあたる金額が諸費用として発生すると言われています。3,000万円の家を購入する場合、諸費用を5%として計算すると約150万円もの別途費用がかかることになるのです。

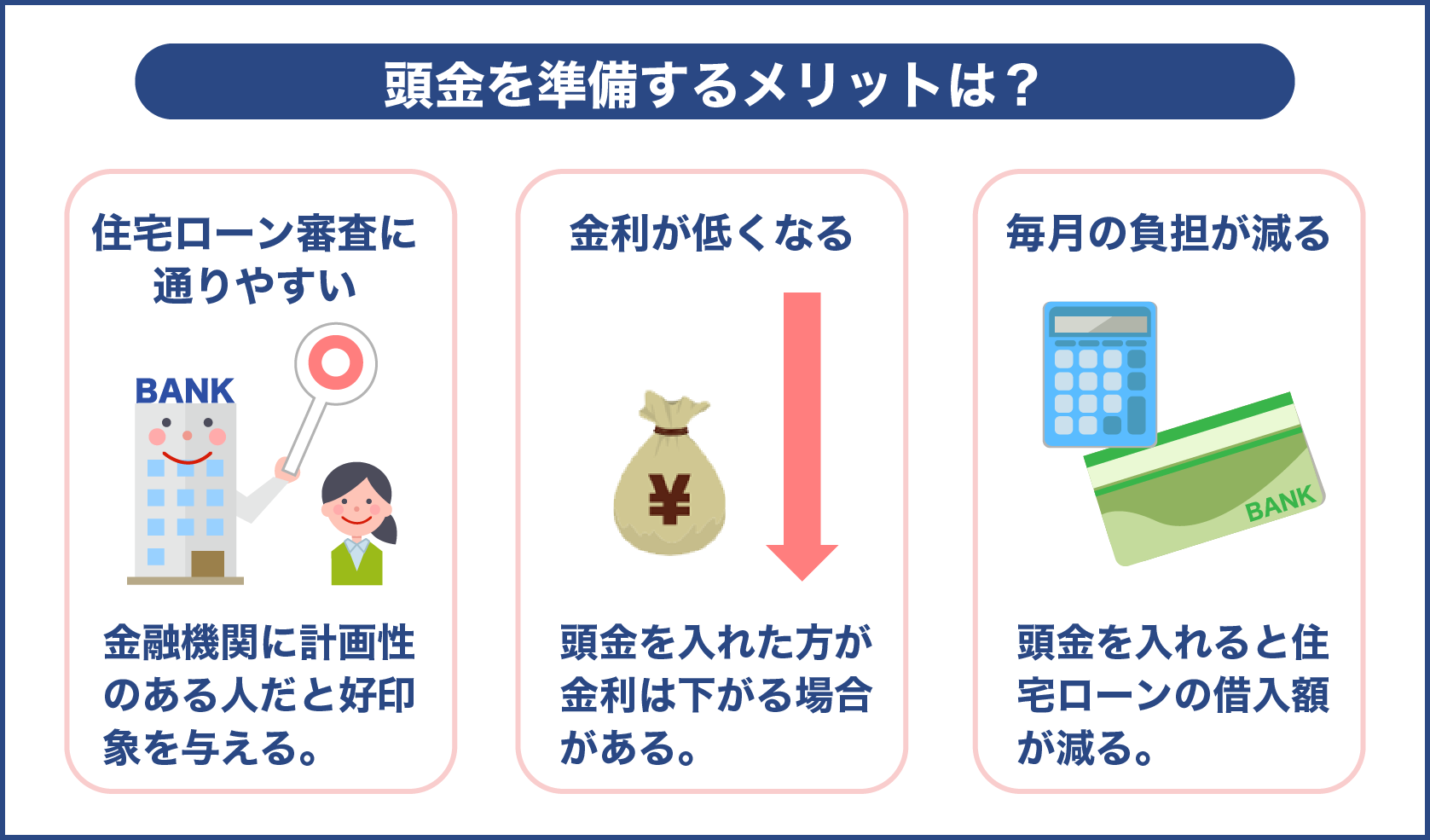

その主な内訳は手数料や税金であり、住宅ローンで借り入れるお金とは別に用意すべき現金となるので、購入希望者は多額の金銭を用意して物件探しに臨んでいることになります。現金で支払うべき費用項目として代表的なのが、頭金です。購入に際してある程度のお金を先払いしておくことで、住宅ローン借入額を減らし毎月の返済負担を軽くする目的があります。

頭金なしとして住宅ローンのみで家を購入することもできますが、その分、買主の毎月の返済額は大きくなってしまうのです。

売主側にとっても、頭金があった方が、契約意思の確認にもなるため安心感は大きいかもしれません。頭金の有無に関わらず、家の購入には数百万円から一千万円単位でのお金が必要になりますから、買主は金融機関による住宅ローンを利用する必要があります。

その返済期間は一般的に35年程度で、毎月欠かさず返済を続けていくことになるのです。かなりの長期間に渡る返済ですから、購入する側としても慎重に価格と借入額のバランスを見て検討することになるでしょう。

思い切って家を購入した後も、住宅ローン返済以外に案外お金がかかるものです。瑕疵があった場合は売主が対応しなければなりませんが、家の購入後に劣化した設備や内外装については、買主が自らの負担で修繕等を行っていくことになります。

一戸建てであれば水回りや外壁塗装等を一定期間ごとに確認していく必要がでてきますし、マンションであれば毎月の管理費や修繕積立金、保険料といった費用を負担していくことになるのです。

| 実費負担(マンション) | 金額 | 目的 |

| 管理費 | 月1~2万円 | 共用部分の掃除、設備管理等 |

| 修繕積立金 | 月1万円前後 | 大規模修繕に備えた積立金 |

| 駐車場代 | 月数万円 | 駐車場により金額は上下する |

| 専用スペース利用代 | 指定の金額 | 庭やバルコニー等の利用に費用がかかることも |

| 実費負担(一戸建て) | 金額 | 目的 |

| 水回り整備 | 200万円~ | 経年劣化による整備に備えて |

| 屋根や外壁の塗装 | 100万円~ | 経年劣化による修繕に備えて |

また、マンションや一戸建ての種別を問わず必要になるのが税金です。市町村による固定資産税や都市計画税がこれに該当し、毎年支払っていかなければなりません。

毎年1月1日時点での物件所有者に対し、6月頃に納税通知が届くようになっています。

新築物件に関しては、固定資産税が5年間に渡り軽減される措置もあります。この点については後述します。

不動産売却に必要な費用や手数料とは

家を売るにもお金がかかる

家や土地といった不動産を売る時は、仲介手数料や税金等の諸費用は、購入する時と同様に家の価格の数%はかかると考えた方が良さそうです。

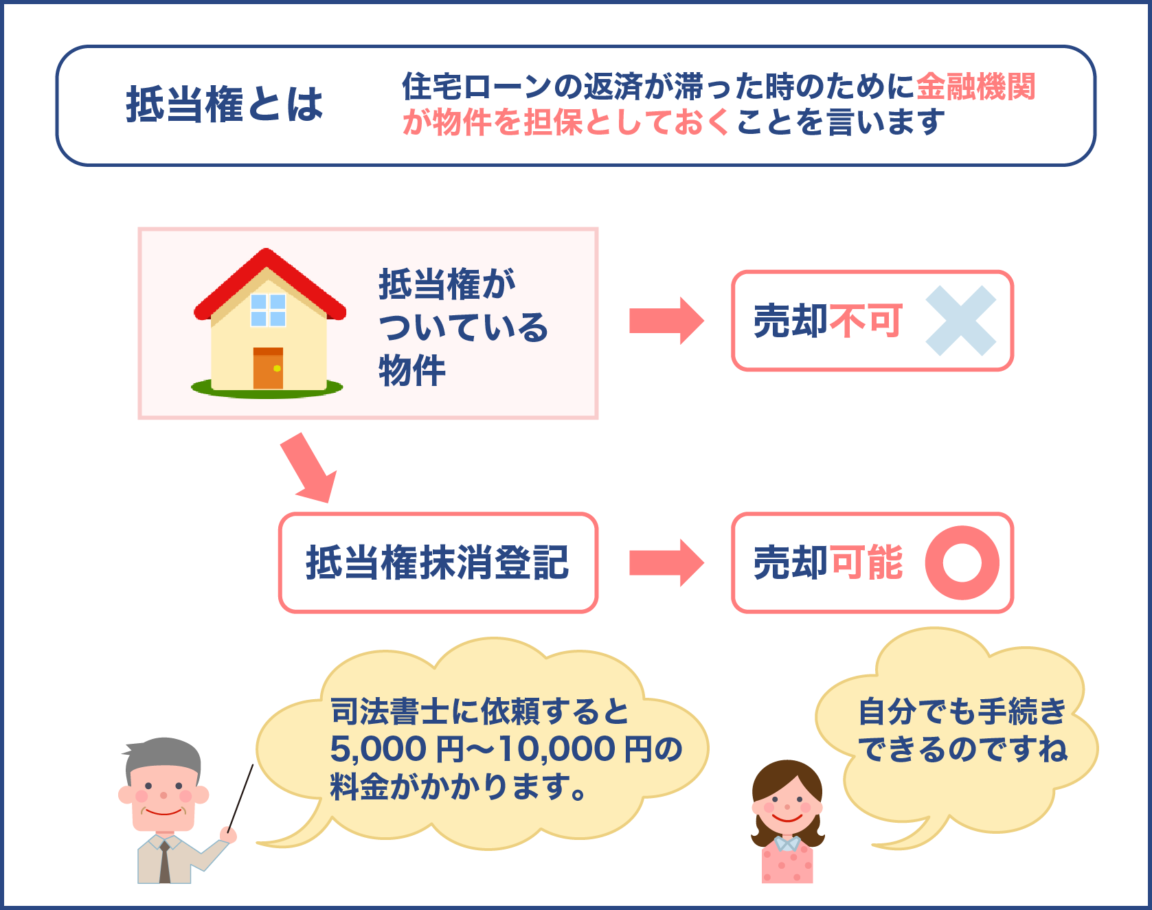

ただし、売主として支払わなければならない費用に抵当権抹消費用というものがあり、この手続きを行わなければそもそも売却自体ができないことになります。

抵当権抹消費用とは

抵当権抹消費用についてもう少し詳しく見ていきましょう。

家を購入する際、ほとんどの人が住宅ローンを組みますが、その際に金融機関は当該不動産を担保とします。

担保とする権利のことを抵当権と呼び、買主は住宅ローンの返済が完了するまで金融機関に家を担保として設定された状態が続くのです。ローンを完済すれば、晴れて抵当権を外すことができますが、その手続きの際に抵当権抹消費用が必要になります。自力で登記事項を変更する作業を行うことができるなら、実費の1,000円ほどで済みますが、多くは弁護士や司法書士等に依頼して抵当権を外す作業を行います。

その場合、依頼費用と登記事項変更費用を含めて、およそ1万円~2万円かかることが一般的なようです。

その他に売主側でかかる諸費用

家を売却する場合、買主の気持ちになれば、できるだけきれいな物件の方が良い印象を与えることは言うまでもありません。そのため、多くの売主は、家を売りに出す前にハウスクリーニングを入れています。費用は部屋数や広さ等によって変わってくるので、数万円から10万円ほどかかることになります。

次に、家を売る前の必須作業と言っても良い事柄として、土地の測量が挙げられます。隣家との境界線を明確にしたり地積を算出して売り出し金額のベースにしたりと、売却するうえで欠かせない作業になるのです。

費用は売主が負担しますので、おおよそ80万円見積もっておけば大丈夫でしょう。

もし、家が老朽化し売却することができない状態だった場合、土地だけで売りに出すことも可能です。その場合は家を解体しなくてはなりませんので、解体費用として100万円から300万円ほどの予算を立てておきましょう。

家の構造や建材の種類により金額は変わってきます。その他、契約書の発行に数百円程度かかることになります。

| 費用項目 | 金額 | 概要 |

| ハウスクリーニング | 数万円~10万円 | 売り出し前の清掃費用 |

| 測量 | 80万円 | 隣家との境界線確認、地積の算出 |

| 解体 | 100~300万円 | 建材の種類によって金額は変わる |

| 書類費用 | 数百円 | 契約書等の発行 |

家の売買にかかる手数料と税金とは

仲介手数料

一般的には不動産会社に依頼して、家の売却活動を進めていきますので、売却時には不動産会社に仲介手数料を支払う必要があります。

内訳として、不動産関連サイトへの情報掲載やチラシ配布等の広報活動、内覧希望者が出た時の応対、契約時の同席等が含まれます。

無事に家が売れた時に支払う成功報酬扱いなので、不動産会社に買い取ってもらったり売却を途中で止めたりした場合は、支払う必要がありません。

仲介手数料の相場

不動産会社に支払う仲介手数料とは、いったいどのような意味を持つ費用なのでしょうか?

一般的に賃貸借や物件売買に際して、貸主や売主は不動産会社に媒介を依頼します。

売主と見込み客の間で広告販売活動や諸々の作業を任せるためです。

具体的には、内覧希望者に対する物件案内や契約条件のまとめ、重要事項説明等、取引成立に欠かせない大切な作業が主となります。

売主と買主の両方が仲介手数料を払うことになりますが、その合計額の上限は、家賃1ヶ月分に消費税を加えた金額と決められています。

なお、実際の物件売買価格により仲介手数料は変動しますので、以下の表を参考にして下さい。

| 売買価格 | 仲介手数料 |

| 200万円以下の場合 | (売却価格×5%)+消費税10% |

| 200万円を超え400万円以下の場合 | (売却価格×4%+2万円)+消費税10% |

| 400万円を超える場合 | (売却価格×3%+6万円)+消費税10% |

仲介手数料は一般的に、契約時と物件引き渡しの際にそれぞれ半額ずつ支払うことが多いと言えます。

媒介契約を結ぶ際は、仲介手数料の支払い方についても、きちんと確認しておき資金を用意しておきましょう。

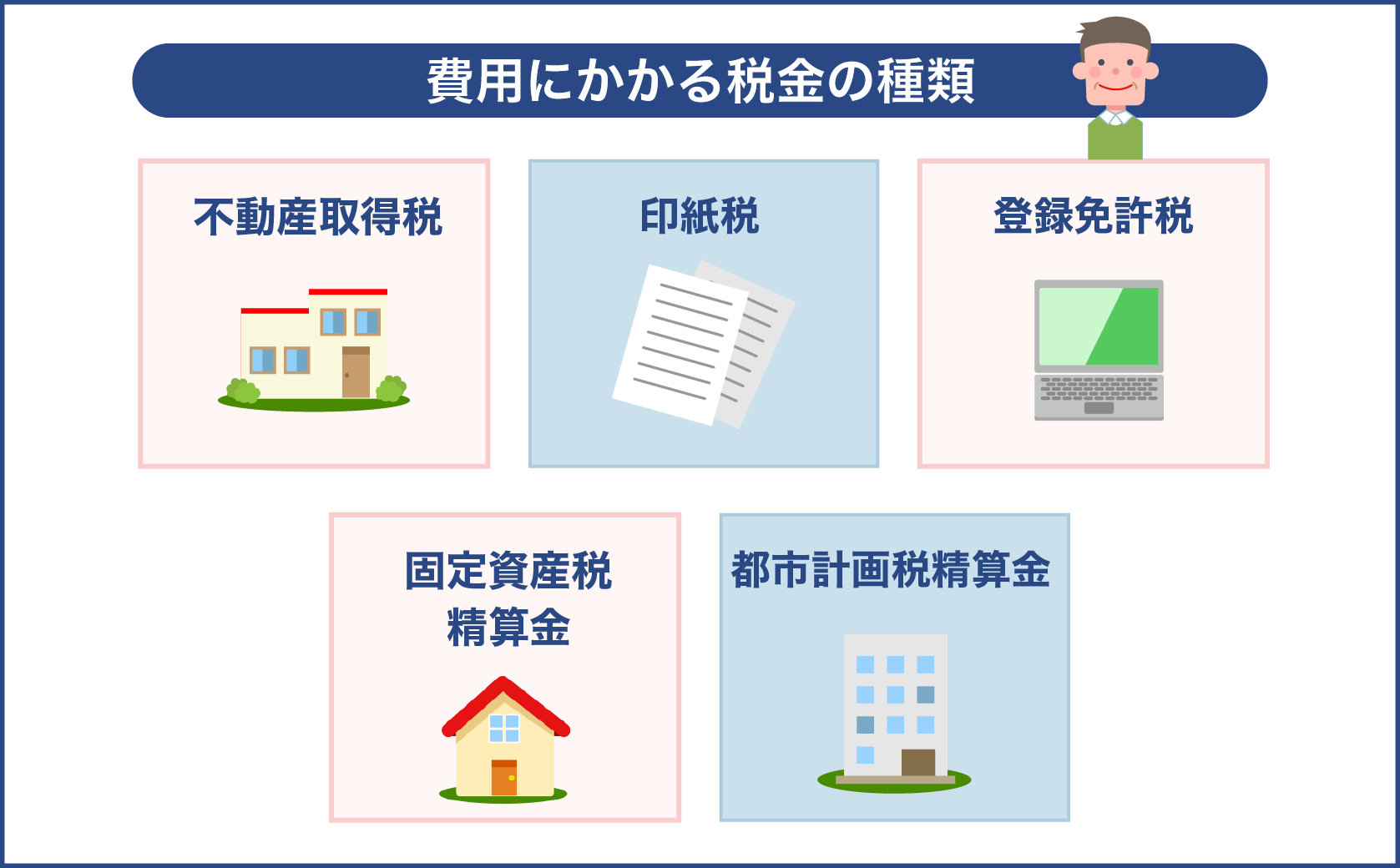

住み替え物件購入時の税金

税金関係は購入時に多く発生するので、住み替えを検討中の人は予め理解しておくことが必要です。

物件購入時にまず必要になるのは、契約書に貼付する印紙の費用になります。物件価格によって購入すべき印紙の金額は変わってくるので、忘れず用意しておきましょう。

なお、印紙は公的書類に対する税金の一種であるため、印紙を購入し貼付することで納税した証となります。

通常、取引契約においては売主と買主それぞれ原本を1通ずつ持つことになっているので、印紙税も2倍となる点に注意しなければなりません。物件価格が1,000万円から5,000万円だった時の印紙税は、基本的に2万円となります。

この他、不動産取得税も発生しますが、こちらは地方税になり、固定資産税評価額に税率をかけて金額を出します。

税率は不動産の場合4%になりますので、物件探しの時点から不動産取得税についてもおおまかに計算しておくと良いでしょう。

また、家を実際に購入した場合は、登記簿に自己所有物件であることを記録します。所有権保存登記や所有権移転登記、抵当権設定登記等から適切なものに対して登記を行いますが、その費用は固定資産税評価額の約1%前後であることが多いようです。

固定資産税精算金と都市計画税精算金という税もあり、その年の1月1日時点における物件所有者が税金を納めることになります。1年の途中で物件売買があった場合は、売主に義務がある税を買主が代わって納めなければなりません。

金額は、200㎡までの部分について、固定資産税評価額の6分の1に標準税率である1.4%をかけ、日割り計算したものとなります。

また、都市計画税の上限は、固定資産税評価額の0.3%になるので、予め概算しておくと良いでしょう。

なお、中古マンションを購入した場合は管理費や修繕積立金の精算金、一戸建ての場合は地代精算金もかかりますので注意が必要です。

| 費用項目 | 金額 | 概要 |

| 印紙税 | 売買価格が1,000~5,000万円以下なら原則2万円分 | 契約書に貼付する印紙代 |

| 不動産取得税 | 固定資産税評価額の0~3% | 家や土地を購入した時にかかる税 |

| 登録免許税 | 固定資産税評価額の0.1~2% | 自己所有物件であることの登記にかかる税 |

| 固定資産税精算金 | 200㎡までの部分に対して、固定資産税評価額×1/6×1.4% | その年の1月1日時点における物件所有者が払う税 |

| 都市計画税精算金 | 上限が不動産評価額の0.3% | その年の1月1日時点における物件所有者が払う税 |

家の売り買いを両方行う住み替えの考え方

住み替えは売買のタイミングが大事

家を売却する人は別の住まいを必要としますから、住み替えとしての物件売買を両方経験することになります。不動産売買の両方を行う必要から、事前に正しい知識を仕入れたり経験豊かな専門家のサポートを受けたりした方が安心かも知れません。

望ましい形としては、まず現在住んでいる家を先に売却し、手にした利益で新しい家を購入するパターンが挙げられます。ただし、予定通りに家が売れるか、希望するような条件の家を買えるかは、タイミング次第というところもあるため、予想外の苦労をすることもあります。

例えば、お金を早く手にしたいために売却を急いでしまった場合、新居の確保まで長いタイムラグが生じてしまいます。新居に移り住むまでの仮住まいの賃料が膨らむ点も気になる点だと言えるでしょう。

逆に、新居の購入を急いでしまった場合、売却するために必要な資金を用意しきれない事態も考えられることから、お金が用意できるまでの間、2つの物件を同時に維持管理しなければならないデメリットが発生します。

家の住み替えはまさにタイミングに左右されると言っても過言ではないのです。

売買をほぼ同時に進められるのが理想的

売買をどのように進めたらいいのでしょうか?

望ましい流れとしては、住み替えに伴う家の売却と新居購入が、金銭授受や手続きの点で、順序良くスムーズに進められることだと言えるでしょう。

さらに理想的なのは、家の売却と新居購入を同時に進める同時決済だとされています。

すでに家の売却先が決まっており、かつ新居購入の目途もついている時、ほぼ同じタイミングで決済を行い、全ての手続きを同時進行で済ませることができれば、あらゆるデメリットを回避することにもつながります。

また、注目したいのは、買い替えローンと呼ばれる金融商品を利用できる点で、今住んでいる家を売却しても住宅ローンの完済が難しい場合に、残債分と新しい家の購入費用をまとめて貸し付けてくれます。住み替えに伴って利用されるため、住み替えローンとも呼ばれています。

このような手段がある一方、やはりネックとなるのは、家の売却と新居購入のタイミングが揃いにくい点にあります。

この点を予め理解しておき、売却と購入の両方について、タイミングを合わせながら話を進めていくことが大切です。

ローン詳細については次に述べていきます。

住み替えローンとつなぎ融資

住み替えローンは買い換えローンとも呼ばれており、これまで住んでいた家の住宅ローンの残債と新居購入費の合算分を借りることができるものです。

ライフステージ上、どうしても住み替えが必要になることがありますが、自己資金が足りなくても住み替えローンを利用できるのは非常に大きなメリットだと言えます。通常は2種類のローンを利用して、自宅の住宅ローンの返済と新居の購入費用返済を行っていくことが多いですが、そのような2重ローン状態を回避できれば、経済的な負担も大幅に減ることになるでしょう。

そのためには、売却と新居購入についてある程度確かなスケジュールを見据えておき、タイミングを見て利用に踏み切ることが大切です。

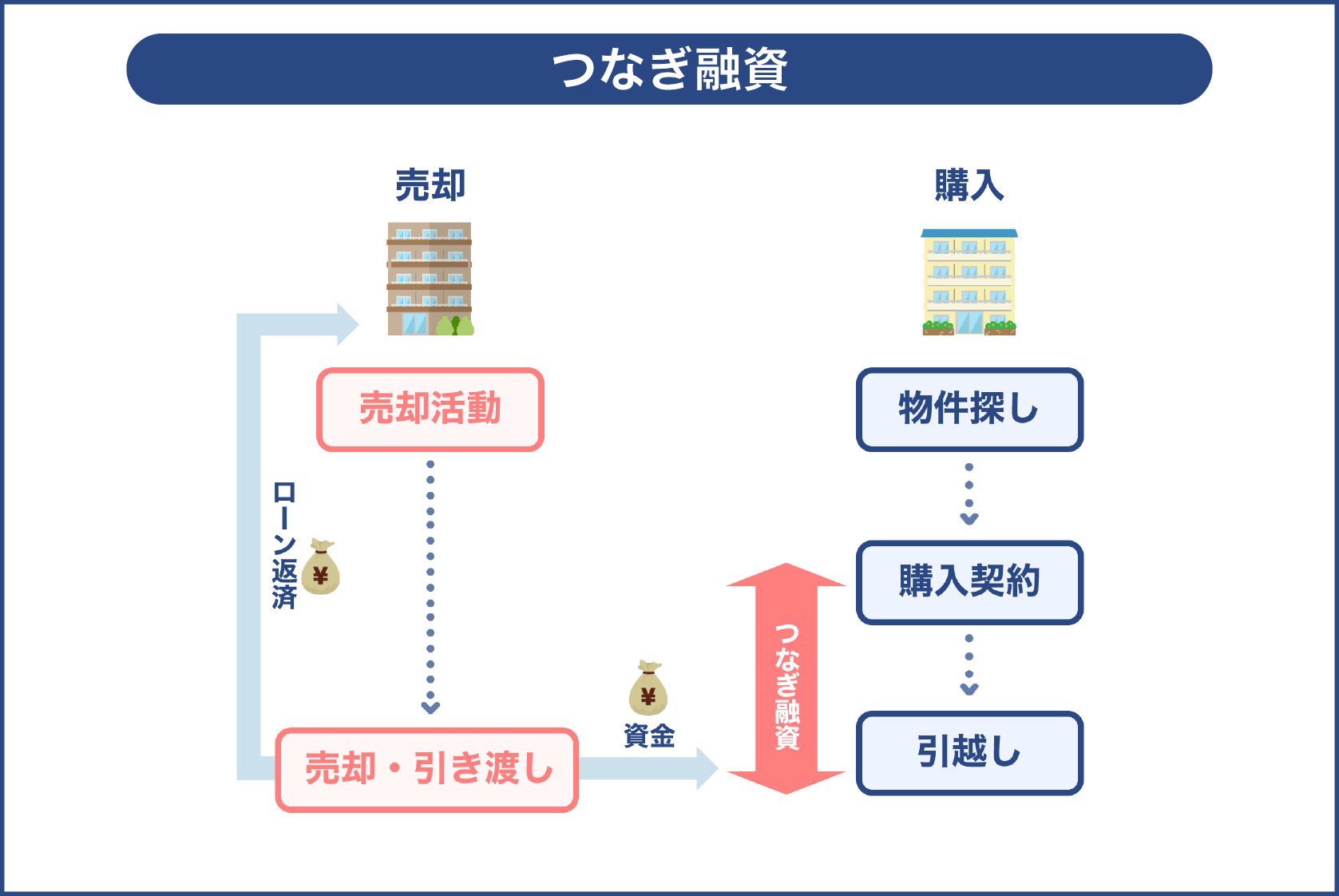

一方、今住んでいる家を売却し新居に引っ越す予定があるが、先に引っ越し先である新居を購入しておきたい場合に活用できるのがつなぎ融資です。

現在の自宅の売却代金相当額を先に融資してもらって新居を購入し、元の自宅の売却契約が成立したら、その代金をもってつなぎ融資の返済に充てるのです。取り扱い金融機関が限られていたり、使途が土地建物に限られていたりと制限はありますが、売却と購入の手続きをスムーズに進めるうえで非常に役立つ金融商品になります。

ただし、つなぎ融資はそれ単体で利用することができず、住宅ローン融資の審査に通っていることが前提となります。

また、他の金融商品と違って金利が高い傾向にあるので、使い勝手が良い分のリスクとして予め理解しておきましょう。

売買タイミングが合わなければ先に売却を検討する

同時決済はメリットが大きいものの、必ずしもタイミングが合うとは限りません。そのような時は、先に資金を手にできる売却から始めた方が良いのですが、あまりに結論を急いでしまうとむしろデメリットが目立ってしまうことになります。

例えば、手元に早く資金を手にしたいばかりに価格を値下げしてしまったり、新居の用意ができていないため仮住まい期間が長期化したりといった状況が起こるかもしれません。

売買タイミングは予定していたお金の予定を大きく左右しますので、売買スケジュールをよく確認してから行動に移した方が良いでしょう。

住み替えを検討している場合、今住んでいる家の売却と新居の購入をできるだけ近いタイミングで行うことができればベストです。

つまり、先にお金を手にできる状態を作る必要があるので、売却活動を優先することが第一選択肢となってきます。

売却を優先した場合

売却を優先した場合は、そのメリットとデメリットについて予め納得しておく必要があります。

売却優先ならば急いで売らなければならない理由もないので、しっかりと広告販売活動を行い適正価格での売却が可能になりやすいと言えます。

きちんと予定額を手にしたうえで不足分を住宅ローンで補い、新居の購入手続きへと進むことができるでしょう。

他方でデメリットもあります。売却を先にしてしまう場合、家を空けておく必要性があることから仮住まいをしなければなりません。すると、自宅のローン返済に加え仮住まいにかかる家賃等の金銭的負担が大きくなりやすく、新居を決める前から売却を進めることになるため、どうしてもイメージが薄くなりがちだと言えます。

ひとまず、売却における一連の流れを確認してみましょう。まずは不動産会社に査定を依頼して、いくらくらいの値が付きそうか見てもらいます。

この時、不動産会社に正しく家を評価してもらうために、必ず訪問査定を依頼するようにしましょう。

査定が終わり相性を確かめたら、次に不動産会社と媒介契約を結び、実際の売却活動へと移行します。数カ月かけて売却活動を行い買い手が見つかったら、売主と買主は売買契約を結び、最後に家を引き渡して完了です。

| 順序 | 流れ | 概要 |

| 1 | 家の相場を調べる | 不動産サイト等を使って自ら情報収集する |

| 2 | 査定を依頼する | 不動産会社に訪問査定を依頼して査定額を知る |

| 3 | 媒介契約を結ぶ | 不動産会社といずれかの媒介契約を結ぶ |

| 4 | 売却活動の開始 | 不動産会社が広告販売活動を展開する |

| 5 | 売買契約 | 買主が見つかったら売買契約を行う |

| 6 | 物件引き渡し | 家を買主に引き渡す |

購入を優先した場合

これから住む家だからこそ納得のいく良い物件をしっかり探したい、という場合は、新居の購入を優先して進めるケースが多いと言えます。今住んでいる家の売却も大切だけど、この先長く住むことになる新居を探すのは楽しい作業ですし、進んで物件情報や取引条件等を調べ学ぶようになるでしょう。

取りあえず今住んでいる家を売却しよう、という曖昧なスタートではなく、次の家に住むために売却活動をしっかりしなければ、という目的意識が明確になる点も望ましいと言えます。

しかし、売りたい気持ちの一方で、実際の売却価格の設定や買手が早期に見つかるかといった不安が生じるのも自然なことです。

そこで、不動産会社としては、ある意味リスクとも言える不安要素を解消するために、保証として家の買取りを行うところもあるのです。

ただし、売却する場合に比べると買取り額はどうしても安くなりますので、その点に納得できるかどうかが重要になってきます。

また、金融機関からつなぎ融資を受けて、売却金額を得るまでしのぐ方法もありますが、返済金額を増やすことにつながりますので、よく検討した方が良いかも知れません。

住み替えで注意すべきポイント

仮に新居の購入を優先させた場合、すでに住む場所が決まっている安心感を得られたり売却活動に目的意識が生まれたりする点はメリットだと言えます。

逆に、短期間で何とか売却しようと焦ってしまうと、安値交渉に応じざるを得なくなる可能性も出てきます。どんな人にとっても家は一生ものの買物ですから、急いで決めてしまうと、将来的に後悔の念が浮かんでしまうかも知れません。

そのような事態を避けるためにも、家を買う時はじっくり時間をかけ、時にはお金もかけて調べ尽くし、本当に住みたいと思える家を見つけることです。

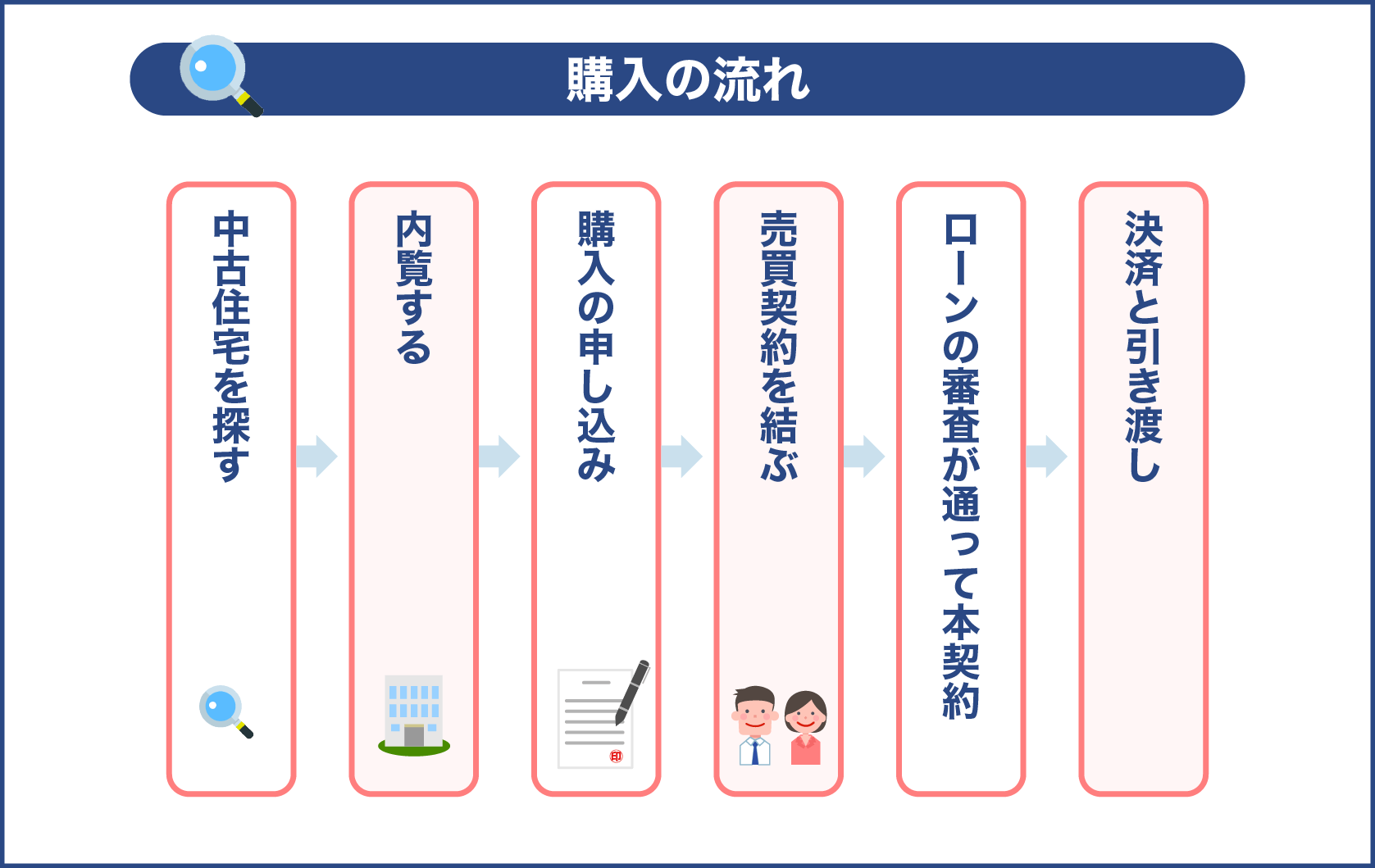

また、購入について流れを把握しておく必要があります。

仮に中古の一戸建てを購入した場合、次のようなスケジュールを辿ることになるでしょう。

| 順序 | 流れ | 概要 |

| 1 | 物件を探す | 不動産サイト等を活用して物件情報を収集する |

| 2 | 内覧 | 候補を絞り内覧で現状確認をする |

| 3 | 購入意思表示 | 購入意思を固め契約への意思表示をする |

| 4 | 売買契約 | 売主と売買契約を行う |

| 5 | 住宅ローン申し込み | 金融機関に住宅ローンを申し込む |

| 6 | 購入代金の支払い | 家の購入代金を支払う |

| 7 | 物件引き受け | 家を売主から引き受ける |

やはり最も重要なのは、この家を買って良かった、ここで暮らせて良かったと思えることですから、この点を意識しておくことが大切でしょう。

家を新たに購入する時は、時間を要したとしても本当に住みたいと思える家を購入すること、自宅の売却を優先するなら長期的な仮住まいを前提とすること、新居の購入を優先するなら自宅の売却価格を下げてでも売り切ること、これが重要なポイントです。

まとめ

不動産売却には住み替えという背景があり、多くの場合、売却と購入の両方を勧めなければなりません。どちらも一生の一度の大変大きな出来事になりますので、売却に関することだけではなく購入に関することも同時によく理解しておくことが大切です。

住み替えで最も理想的なのは、まず現在の自宅がスムーズに売れてお金が手元に入り、それを原資として新居購入に充てるという流れでしょう。順序よくタイミングが訪れることが一番なのです。

しかし、実際にはそこまでうまく物事が運ぶとは限りませんから、まずは現在の自宅を売却してお金を手にするところから始めることが大切です。お金を手にできれば、住み替えにかかる新居購入費用等を大幅にカバーできますし、ストレスなく住み替えを勧めることができるでしょう。

売主と買主、両方の立場を経験することになるのですから、どちらについてもよく理解しておかなければなりません。

売却・購入にはそれぞれどのような費用がかかるのか、利用できるローンはあるのか、家の売却代金で今住んでいる家の住宅ローンを完済できるかどうか、考えることは様々あります。

住宅ローンの残債があるということは、金融機関による抵当権が付いたままだということを意味しますから、実際に売りに出すことができません。

そこで、売却代金で住宅ローンを完済するか、あるいは他のローンを上手に利用することも必要になってくるのです。特に、家の売却代金をもってしても住宅ローンを完済しきれないといった場合は、住み替えローンやつなぎ融資といった金融商品の利用を検討するようにしましょう。

家を売るにも買うにも、様々な費用が必要になるのが現実ですが、費用項目をしるだけではなく、メリットやデメリットも知っておくことで、自分自身の不動産売買をよりスムーズに進めることができるようになります。

不動産売買をスムーズにするために、売主・買主の立場や、メリット・デメリットをしっかり理解することが大切なのですね!

行動を始めたばかりの頃は、どうしても自力で情報収集することに注力してしまいがちですが、よりスムーズに物事を進めるためにも、自宅の売却と新居の購入を決めた時点で、信頼できる不動産会社に相談すると最も無駄がなく、具体的な行動を次々と進めることが可能になってくると言えます。