住宅ローンはやはり借入する金額が高額になるため、さまざまなトラブルが生じ、ローン返済できず滞納してしまうケースは実は珍しくありません。

現在は問題なく返済できているが、様々な問題により返済できなくなり滞納してしまう可能性も考えられます。

滞納してしまうとローンはどうなってしまうか?生活に支障が出ないか?不安に感じられる方もいるでしょう。

実は住宅ローンを滞納し放置し続けると、支障ではないどころの最悪の結果を招いてしまう事も。

では住宅ローンを滞納が続くとどうなってしまい、滞納した時の対応としては何があるでしょうか?

対策を理解すれば滞納した時の対応で最悪の結果を防ぐことができ、予防で滞納せずに返済できます。

知っておきたい情報をまとめてみました。

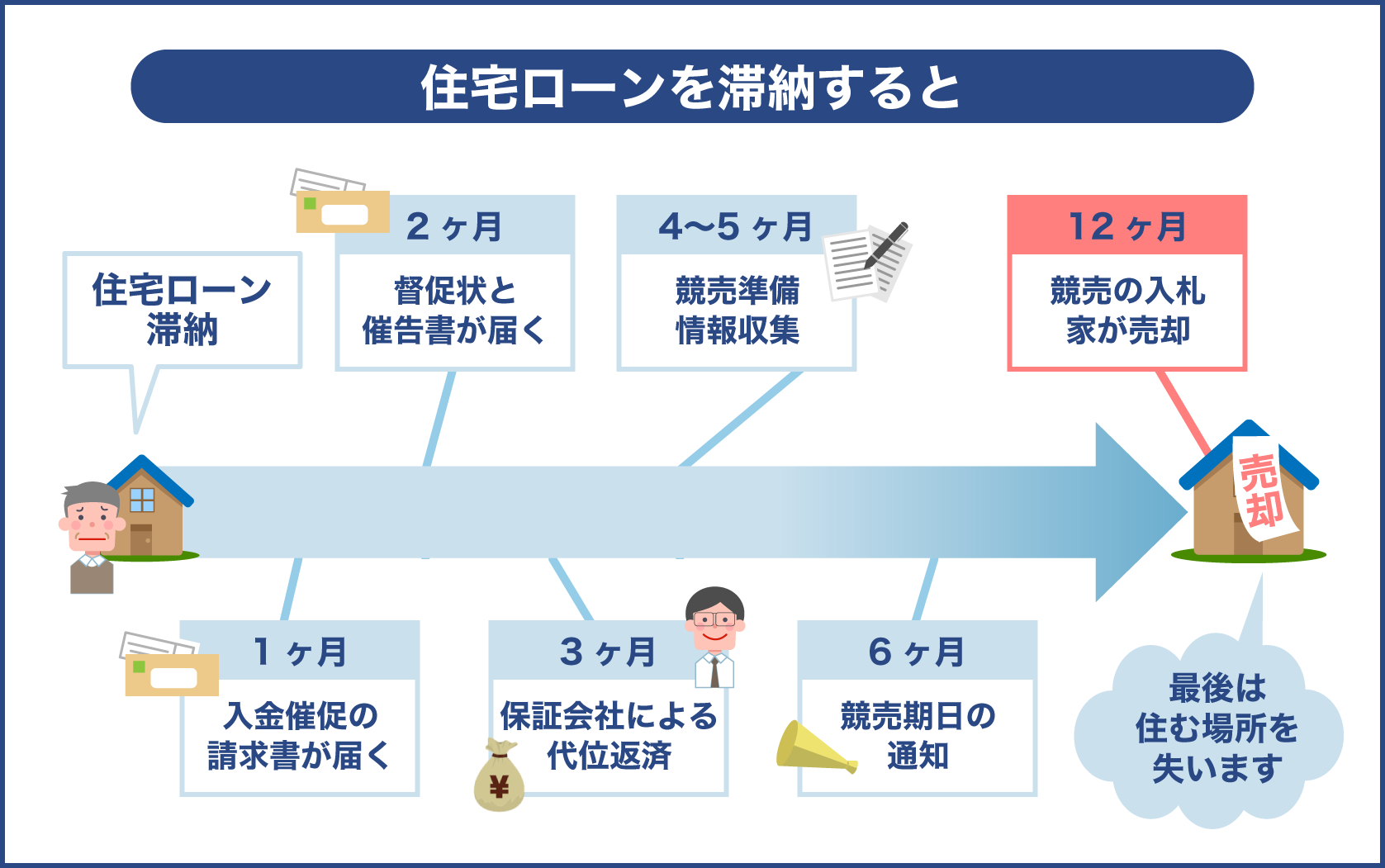

住宅ローンを滞納することによる生じること

実際に住宅ローンを返済せず滞納すると何が起きるのでしょうか

最初は催促だけで済みますが、最終的には住んでいる家を失ってしまいます

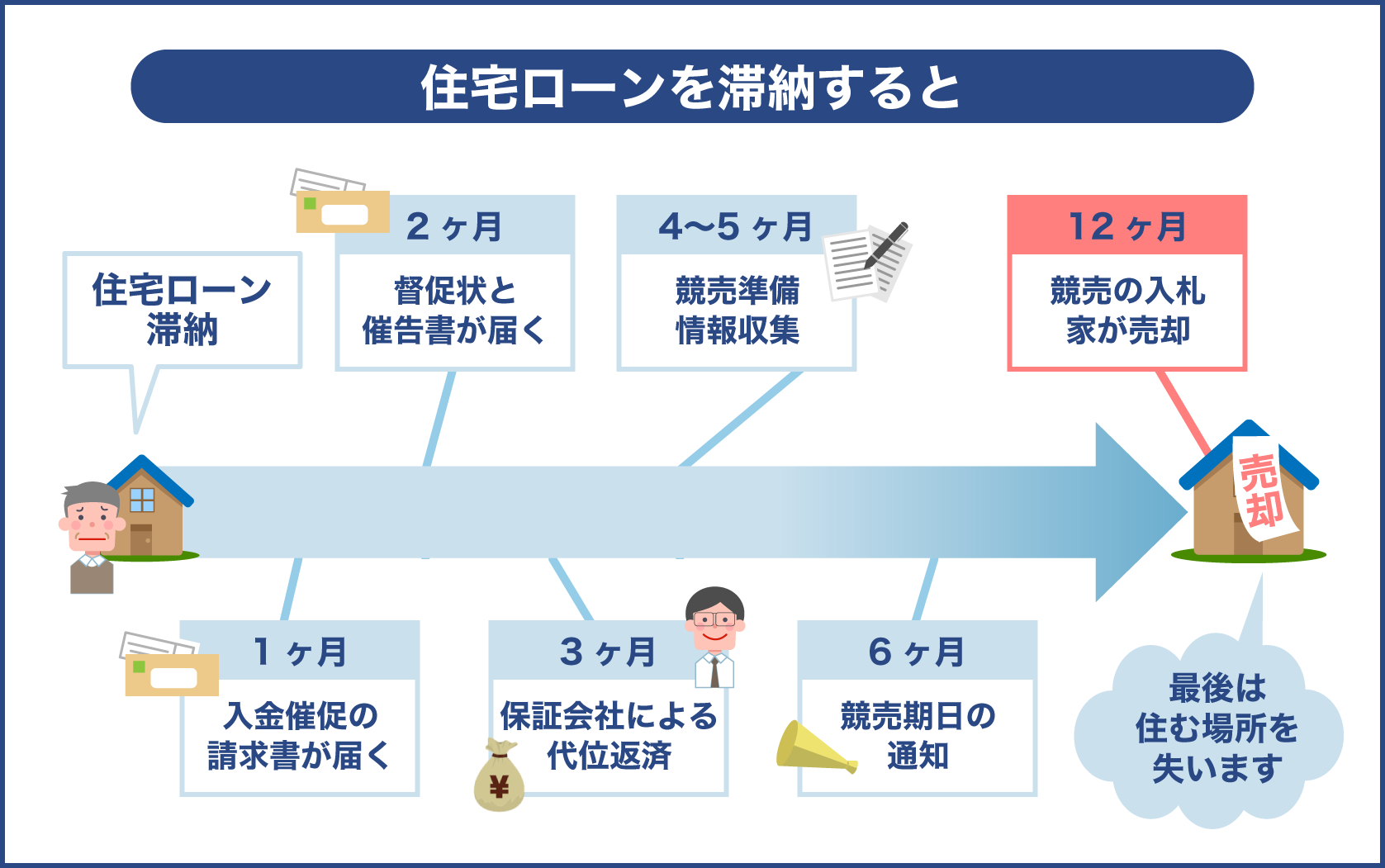

住宅ローンの滞納でたどる経緯は一般的には以下のようになっています。

| 時期 | 内容 |

|---|---|

| 1ヶ月 | 入金の催促をする請求書が送られる |

| 2ヶ月 | 督促状と催告書が送られてくる |

| 3ヶ月 | 保証会社による代位返済が行われ、競売の準備が始まる |

| 4、5ヶ月 | 競売の準備のため家の捜索と情報収集が行われる |

| 6ヶ月 | 競売の期日が知らされる |

| 12ヶ月 | 競売の入札が通知され、家が売却される |

※もちろん個人差は生じます。

滞納のケースにより時期内容は変わるため、期間が早まる・遅くなる場合もあります。

おおまかな経緯としては催促が厳しくなっていき、最終的には家が競売にかけられ売却されてしまう結末を迎えてしまうのです。

売却されてしまえば住む権利を失うため、住む場所を失ってしまいます。

1ヶ月、入金の催促をする請求書が来る

基本的には滞納して数日すると金融機関から返済するよう連絡が来ます。

その連絡で入金せず滞納した場合、今度は支払い請求書が送られてくるのです。

請求書の内容は滞納日と金額が記載されています。

滞納をした時期としては日が浅いため、この時点では請求書の内容もまだ厳しいものではありません。

2ヶ月、督促状と催告書が送られてくる

滞納し2ヶ月程度で今度は督促状と催告書が送られてきます。

督促状は返済の催促をする手紙であり、1ヶ月程度の請求書に比べ、ぱっと見た時に専門用語も多く、実際には前回より厳しい内容です。

催告書の内容としては主に以下のような情報が記されています。

- 分割支払い期限の喪失

- 一括返済について

- 代位返済について

- 代位返済する保証会社

- 個人信用情報の登録

代位返済とはローンの利用者が返済できなくなった場合、記されている保証会社が代わりに返済を行うものです。

肩代わりをしてくれるように見えますが、行われた後は保証会社に返済をしなければなりません。

3ヶ月、代位返済が行われ分割返済の権利が失われる

記された期日までに返済が行われなかった場合、今度は保証会社による代位返済が行われます。

代位返済が行われてしまえば分割返済が不可能になり、保証会社側から一括返済が請求されるのです。

住宅ローンは高額を借りるローンです。

更に保証会社相手の返済は住宅ローンに比べ、高金利が基本です。

金利が高い分、返済すべき金額も多くなってしまいます。

金銭的な問題で返済ができない場合、一括返済で解決するのはなかなか難しく不可能に近いでしょう。

一括返済が不可能と判断された場合、返済の意思がないと判断され家を競売にかける準備が始まってしまうのです。

4、5ヶ月、競売のため家と周囲の確認が行われる

競売が決まると職員が調査のため訪問をしてきます。

訪問は事前に現場調査通知と呼ばれる書類が送られ、記されている期日に調査が行われる仕組みです。

指定された日に都合が悪い場合、連絡を入れて変更してもらわなければいけません。

調査されないように不在を装ったとしても無駄です。

調査する側は対象の家に対し開錠して調査できるため意味がありません。

行われる内容としては主に以下の調査が行われます。

- 自宅内部の観察

- 本人への事情聴取

- 家周囲の事情聴取

関係者だけでなく周りへの情報収集も行われるため、競売にかけられるという事実が周囲へ知られてしまうのです。

6ヶ月以降、競売の行われる時期が決まり、行われた後に家が売却される

詳細な時期はケースにより異なりますが、大抵は6ヶ月以降に競売へかけられます。

本人には開始される時期が競売期日告知という書類が送られることにより知らされるのです。

競売は一度始まってしまえば、本人の意思で拒否することはできません。

一般的には12ヶ月程度で競売による入札から開札の期間が知らされます。

もちろん期間はケースにより異なりますが、大抵は1週間から1ヶ月程度です。

売却されてしまい住む場所が失われる事が多い

競売が終わってしまえば、売却された家は既に本人の家ではありません。

住み続けると不法占拠とみなされ、住むだけで法律違反となってしまいます。

ローン契約していた金融機関から見れば返済しない人間であるため、家を失った後に配慮をする必要もありません。

新しい住処を探すこと、行為にかかる費用、全て自分で何とかしなければなりません。

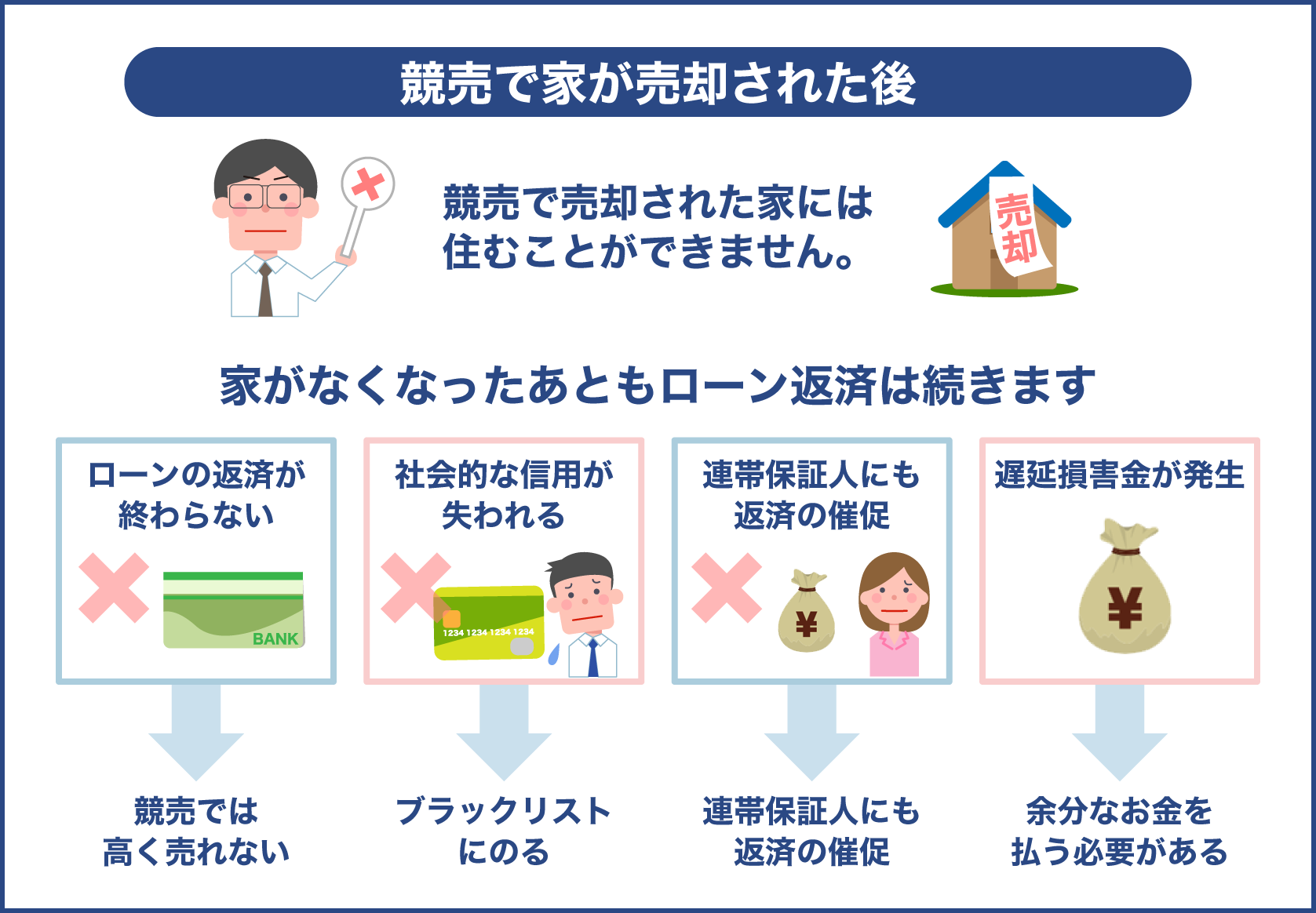

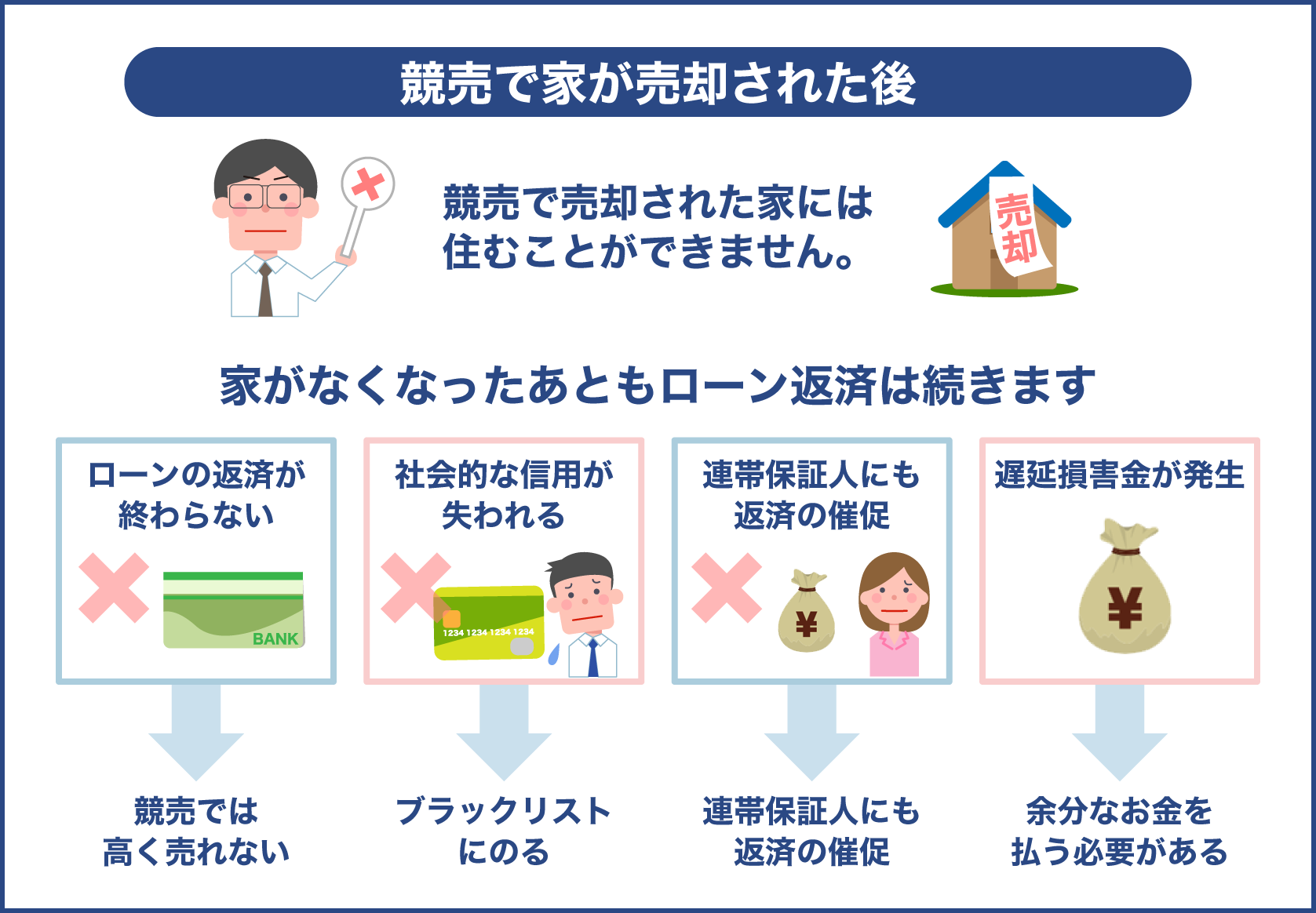

多くはローンの返済が終わらない

多くは住む場所を失うだけではない悲劇が待っています。

家が競売にかけられる理由は売却しローンの金額を返済してもらうためです。

しかし競売にかけられた場合、売却で得られる金額は相場価格よりも大きく低下してしまいます。

売却される家によりますが、大抵は4割から7割程度となってしまうのです。

売却金額が下がってしまえば、売却だけでローンの返済が終わる可能性は低いでしょう。

売却した金額で返済できなかった分は、変わらずローンを利用した本人に請求されるのです。

住む場所を失っただけで終わらず、残ったローンの返済もしなければならない状態になってしまいます。

金融機関、社会的に信用が失われる

家が競売にかけられてしまうと職員が調査に訪れ周囲への情報収集を行います。

競売は家の内部が情報として公開されてしまうため、競売にかけられた事実が社会的に知られてしまうのです。

住宅ローンの返済をせず滞納した結果起こるため、周囲や社会からの心象は悪くなるでしょう。

心象が悪くなるのは周囲や社会的だけではありません。

データとして記されている個人情報に滞納をした事実が信用情報として登録されてしまいます。

初めてで短期間の滞納であれば大きな影響はありません。

しかし3回以上、61日以上滞納、両方を満たしてしまうと信用情報機関に異動情報として記録されてしまいます。

競売にかけられる状態まで進んでしまった場合、すでに異動情報として記録されていると考えていいでしょう。

異動情報が記録されますと所謂ブラックデータなので、今後は住宅だけでなく他のローンやクレジットカードの審査を受ける時に影響します。

通常時よりかなりローンや借金の審査が厳しくなります。基本的には異動情報が記録されていると、他での借入は一切出来ないと考えた方が良いでしょう。

信頼を失うのは本人だけではない

住宅ローンに限った話ではありませんが、借金をする際には連帯保証人が必要になるケースもあります。

連帯保証人はローンの利用者が返済できなくなった時、代わりに返済しなければならない立場となる人間です。

住宅ローンの滞納を行うと、連帯保証人にも返済の催促が来てしまいます。

催促は滞納し家が競売にかけられた後も終わりません。

競売は本来より低い金額の売却となるため、ローンが残りやすくその請求は連帯保証人にも来るのです。

返済ができない場合は最悪の場合、利用者でないにも関わらず差し押さえや債務整理の対象となってしまいます。

滞納してしまった事実が情報として残るため、連帯保証人も今後のクレジットカードやローン利用に影響が出てしまうのです。

最悪の状況となればローン利用者本人との関係も悪化は免れないでしょう。

保証人にもなってくれた信頼できる相手の信頼関係すらも失ってしまうのです。

ペナルティとして遅延損害金が発生する

国へ税金を納める確定申告でもそうですが、本来支払うべき期日に決まった金額を支払わないのは遅延行為となります。

住宅ローンも同様で滞納をしてしまうと、金利による差分だけでなくプラスして遅延損害金を支払わなければいけません。

遅延損害金は純粋なペナルティとして存在するため、余分に金額を支払わなければならないのです。

遅延損害金で支払う金額は借りる際、契約をする金銭消費貸借契約の書類に記されています。

計算としては1日単位で行われるため、延滞の期日が延びる程、遅延損害金の金額も膨らんでしまうのです。

住宅ローン自体、高額になりやすいため、遅延損害金による増額も無視できません。

1回の滞納で数万程度発生するケースも決して珍しくないのです。

滞納してしまうとこれだけ大きなリスクがあるんですね

今後の生活に大きな影響が出てしまうため、放置せず絶対に対応しましょう

住宅ローンを滞納してしまった時の対応

実際に返済が不可能となった場合、どう対応すればよいのでしょうか

金銭的に返済できなくても対応する方法は幾つかありますよ

住宅ローンの返済は金銭的に難しい場合でも幾つか対応する方法があります。

ケースにより適切な対応は変わりますが、やはり自分から動かなければ何も変わりません。

借金を借金で返済してはいけない

住宅ローンを滞納した時、対応としてキャッシングやカードローンの利用は一番やってはいけないことです。

借入した金額によっては住宅ローンを返済できますが、代わりに借りた先の金融機関へ返済する義務が生じます。

新たに借金が発生するため、返済したところで根本的な解決とならないのです。

住宅ローン返済に利用したキャッシング、カードローンも同様に金利が設定されています。

住宅ローンを返済するとなれば多額の金額を借りなければならないケースも多いでしょう。

金額が大きくなれば金利により返済しなければならない利息も多くなってしまうのです。

住宅ローンは返済が終わったが、借りた先の金融機関は返済できなくなり状況が悪化する可能性もあります。

仮に利用する場合も住宅ローンを滞納している状態なため、信用情報という点で審査に問題が出てしまうでしょう。

審査に通過できる金融機関が少なくなるため、金利の高い業者を利用しなければならない可能性が高いのです。

支払い可能に関わらず滞納してしまった場合

金銭的な問題がない方でも期日を忘れてしまったため、返済を忘れてしまったケースがあるでしょう。

問題のない場合も期日に返済しなかった場合、滞納となってしまいます。

支払える場合、最初にローンを借りている金融機関へ連絡を入れましょう。

連絡を入れれば金融機関側から返済用の口座を指定してもらえます。

しかし、滞納している事実は変わらないため、遅延損害金の支払いは避けられません。

支払う際には必ず遅延損害金分の金額も入金しましょう。

返済が厳しい場合はリスケジュールの相談をする

滞納し最初の催促が来る状態で支払うのが厳しいと判断できた場合、金融機関へリスケジュールの相談をする方法があります。

リスケジュールとは金融機関と交渉を行い、返済条件を変更してもらう行為です。

ローンの内容や状況により異なりますが、リスケジュールで変更できる内容は以下のようになっています。

- 支払期日の変更

- 支払期日の短縮

- 期日に支払う金額の変更

- 均等返済といった返済方法の変更

しかし、リスケジュールの相談は無条件で承諾してもらえるものではありません。

相談をする際、借入先の金融機関にしなければならない状況を説明する必要があります。

連絡をする前に状況を整理し、相手にやむを得ない状況と納得させられる説明ができるようにしておきましょう。

リスケジュールの相談をする時期は最初に催促された時が望ましいです。

以降の状況でも対応は可能ですが、事態が悪化すると上手く行かない可能性も高くなってしまいます。

しかし期日や金額を変更する都合上、最終的に返済する総額が増額してしまうリスクがあるのです。

利用する前にリスケジュールを頼るしかないか考えて判断をしましょう。

病気や怪我で返済できない場合は団体信用保険を利用する

返済できなくなってしまった多くは何かしらの理由で収入がなくなってしまうことでしょう。

その収入がなくなる原因として、病気や怪我により仕事ができなくなるケースは珍しくありません。

病気や怪我で仕事ができなくなった場合、保険を利用しローンの返済に充てる方法があります。

住宅ローンを借りる時は同時に団体信用保険へ加入させられるのが基本です。

意識せずとも借りる際、同時に加入しているケースが多いでしょう。

団体信用保険は加入者が何かしらの病気になりローンの返済が難しいと判断された時、保険金で住宅ローンが返済されるものです。

通常の種類は死亡か高度障害にならなければ適用されません。

特約を利用するとがんを始め、重い病気になった時も適応されます。

しかし、団体信用保険を利用する際、以下の点に気をつけなければいけません。

- 健康状態に問題があると加入できない

- ローンの返済だけで病気による収入は保証されない

- 代位返済が行われると利用できなくなる

特に代位返済後は不可能でないものの利用できないと考えた方がいいです。

利用できると考えられる場合、代位返済がされる前に行動しましょう。

返済支援保険というものもある

住宅ローン関係の保険には団体信用保険の他、返済支援保険なるものがあります。

内容として名の通り、住宅ローンの返済をサポートしてくれるものです。

団体信用保険では通常の場合、死亡や高度障害といった条件でなければ適用されませんでした。

しかし、返済支援保険は通常の病気や怪我になった場合、返済のサポートをしてくれるのです。

団体信用保険と違い強制加入ではありませんが、ローンの返済をしている途中でも加入ができます。

欠点としては適用期間の短さで種類によりますが、大抵は3から5年程度です。

期間が短い、長期的に返済してくれるわけではないため、保険一つで完全にカバーできるものではありません。

返済には返済支援保険だけに頼らず、他の対応も考える必要があるでしょう。

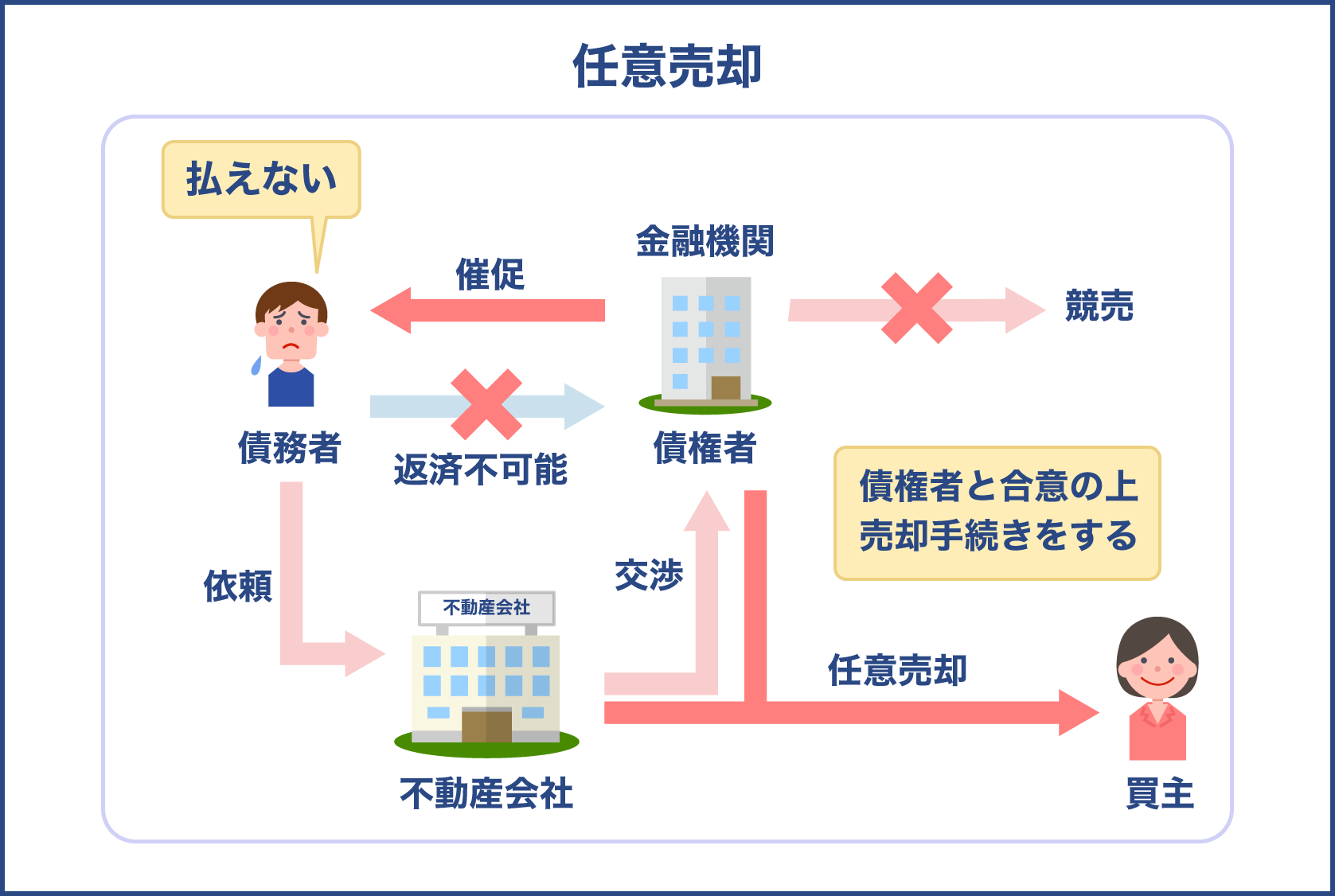

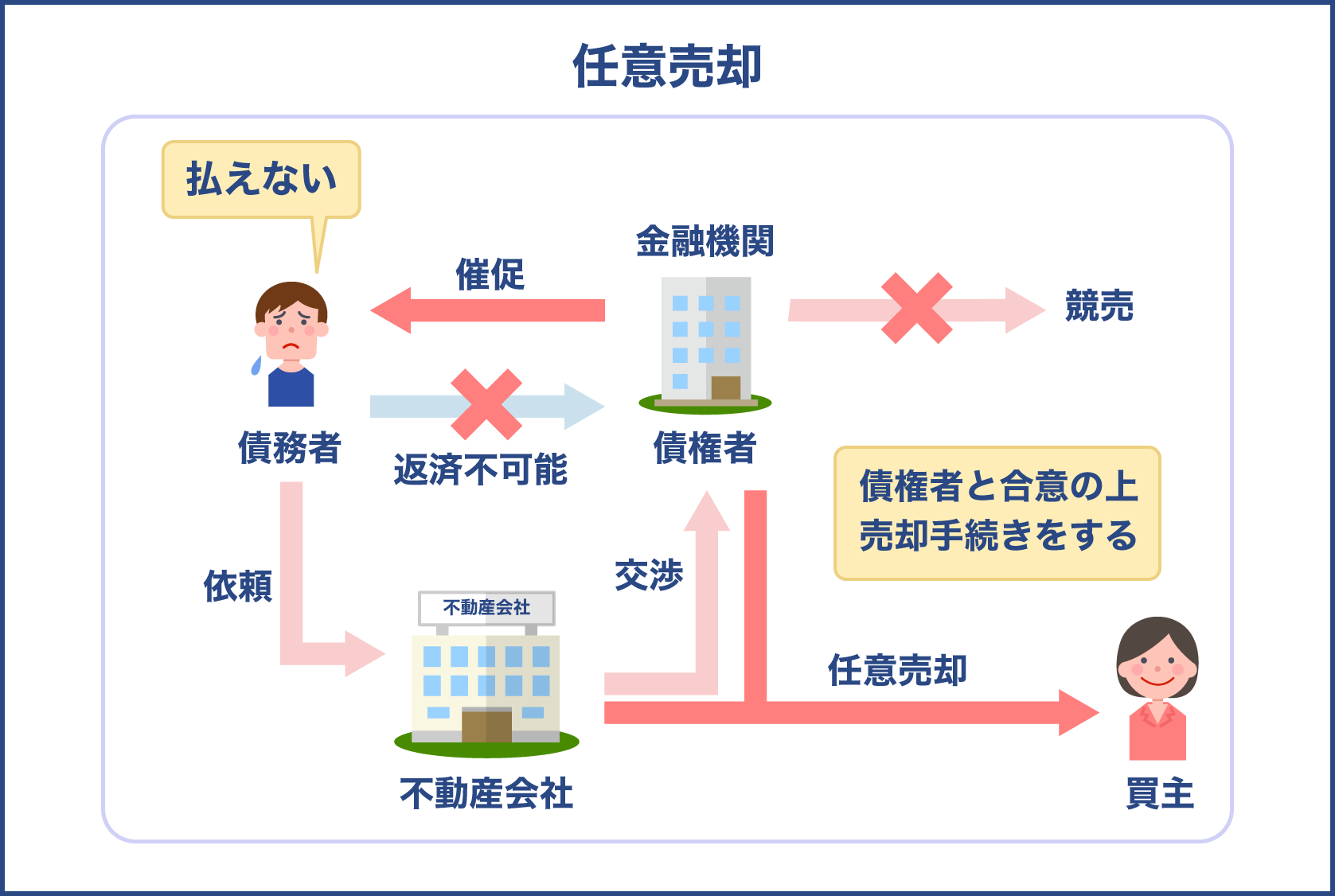

代位返済まで来てしまった場合は任意売却を考える

十分な対応ができず代位返済されてしまい競売の準備が見える段階となってしまった方も少なくないでしょう。

代位返済された後でも対応はでき、任意売却と呼ばれる方法があります。

任意売却は名の通り競売ではなく自分の意思で家を売却する行為です。

売却となるため、残念ながら現在住んでいる家が失われるのは避けられません。

しかし競売に比べ様々なメリットがあるため、何もしない状況に比べ前向きなスタートができます。

競売に比べ、任意売却で得られるメリットは以下の通りです。

相場に近い金額で売却できる

競売による売却は様々な理由があるため、通常よりも価格が下がってしまいます。

任意売却は必ず相場通りとは限りませんが、近い金額で売却ができるのです。

家の売却は住宅ローンの返済に充てられますが、競売は価格が下がる関係で残る金額が多くなりやすいでしょう。

任意売却は高い金額で売却できるため、住宅ローンも完済できる可能性が高くなるのです。

家がなくなるのは変わりませんが、ローンの返済をしなくて済む分、負担を軽くして新しい生活に望めます。

一括ではなく分割による返済ができる

任意売却はあくまで高額で売却できるだけで必ずローンを全て返済できるとは限りません。

競売に比べ返済は終わりやすいですが、ローンが残る可能性も考えられます。

しかし任意売却をした場合、一括返済ではなく分割による返済を許可してもらえるのです。

残ったとしても分割で支払っていけるため、精神的にも余裕を持って返済ができるでしょう。

通常の売却にかかる費用を考えずに済む

家の売却では大抵の場合、以下の費用が必要となります。

- 仲介手数料

- 印紙代

- 登記抹消費用

費用に関しては通常の売却だけでなく競売にかけられた時も例外ではありません。

手数料等の費用は自己負担しなければならないのです。

しかし、任意売却の場合はかかる費用が売却した時の金額から全て差し引かれます。

利用者は費用を考えずに売却ができるのです。

引越し費用がもらえ、時期も選べる

競売にかけられた場合、新しい家を探すには全て自己負担で行わなければいけません。

しかし、任意売却を利用した場合は引越しに必要な費用をもらえるのです。

新しいスタートのため資金がもらえる可能性があるのは確かです。

引越しにおけるメリットは費用だけでなく時期もあるのです。

競売にかけられた場合、不法占拠となるため引越しを待たず家から追い出されてしまうでしょう。

完全ではありませんが任意売却の場合、自分で引越しをする時期が決められるため十分な準備をして新しい家に行けるのです。

周囲に知られることがない

競売となれば競売による家の公開と周囲、他人の目に留まる可能性が高くなります。

しかし任意売却は自分の都合で売却するため、職員が調査に来ず競売で公開されることもありません。

周囲に知られず家の売却ができるのです。

まとめると競売に比べ、以下のような違いがあります。

| 競売 | 任意売却 | |

|---|---|---|

| 売却価格 | 通常の4割から7割程度 | 通常に近い価格 |

| 返済形式 | 一括で返済する必要あり | 分割で返済できる |

| 費用 | 自己負担 | 売却価格から差し引かれる |

| 引越し | 全て自己負担 | 資金がもらえ時期も選べる |

| 周囲の認知 | 売却が認識される | 知られることはない |

任意売却を行いたい場合にするべき行動

他の対応と同様、任意売却を行いたい場合は自分から行動をしなければいけません。

しかし行動するだけでは失敗する可能性もあるため、よく考えながら動く必要はあります。

任意売却が行えるのは代位返済後

任意売却は滞納してしまった最初の時期に行えるものではありません。

代位返済が行われ、保証会社が債権者となったタイミングで始められます。

しかし、任意売却を行うための相談は最初に滞納した時期から可能です。

任意売却は滞納が長期的になり、状況が悪化するほど成立する可能性が下がります。

滞納をしてしまい任意売却しか道がないと判断できた場合、早めに専門家へ相談しましょう。

競売が始まった場合も任意売却は行える

競売は期日が告知されてしまうと家の持ち主である本人は拒否できません。

しかし、期日が告知されたタイミングであれば任意売却の手続きを行うことで競売を取り下げさせられます。

取り下げはできるものの時間が経てば入札が始まってしまうため、告知される前より時間はありません。

告知が来ている時は早めに行動しましょう。

入札期間になり競売が始まると任意売却は不可能になります。

しかし、可能性はゼロでなく手続きを行えば任意売却が認められるケースはあるのです。

始まる前と比べ成立する可能性は低いですが、競売が終わってしまえば負うリスクは大きくなるため行動する価値はあります。

相談は任意売却専門の不動産業者を選ぶ

任意売却は物件を売るため、やはり不動産業者に相談しましょう。

しかし通常の売却や物件選びと同じく、任意売却でも業者選びを考えなければいけません。

不動産業者は得意とする専門分野がそれぞれあり、任意売却を専門とする業者もあるのです。

やはり選ぶ場合は任意売却を得意とする業者が良いでしょう。

都市銀行、信用銀行を利用している場合は早めに動く

滞納における対応の早さは銀行のタイプによっても異なります。

特に都市銀行、信用銀行は対応が早く、行動せずにいるとすぐに競売へかけられてしまうのです。

ローン利用の銀行に該当する場合は最初に滞納が発覚した時、すぐに行動した方がいいでしょう。

任意売却で気をつけるべきポイント

任意売却は競売に比べメリットは多いですが、当然デメリットは存在します。

デメリットも考えず対応策として選んでしまうと失敗する可能性も高いでしょう。

任意売却は債権者と相談し合意を得る必要がある

ローンが残っている以上、権限はローンの借入先である金融機関にあります。

権限が相手にある以上、相手が任意売却を認めなければ実行に移せないのです。

任意売却を行うには、いかに相手を納得させ合意を得るかがポイントとなります。

合意以外の問題として権限が相手にあるということは、他方面でも自分で自由に決められないデメリットがあるのです。

ある程度制限された中、任意売却は成立するため妥協をする必要はあります。

他に借入があると難航し成功する確率が下がる

任意売却を行う上で一番の問題は住宅ローン以外に借入しているところがある場合です。

他に借入先がある場合、住宅ローンを利用している金融機関だけでなく他からも合意を得なければなりません。

他に借入先があると売却した金額は住宅ローンの金融機関だけでなく分配を行う必要があります。

金融機関の取り分が少なくなるため、ローンの返済が完遂できない可能性が高くなるのです。

しかし、本当の問題はローンの返済ではなく任意売却の成立がしづらくなる点にあります。

分配が少なくなると考えれば金融機関も易々と合意をしないでしょう。

相談が難航し時間だけが過ぎてしまう恐れがあるのです。

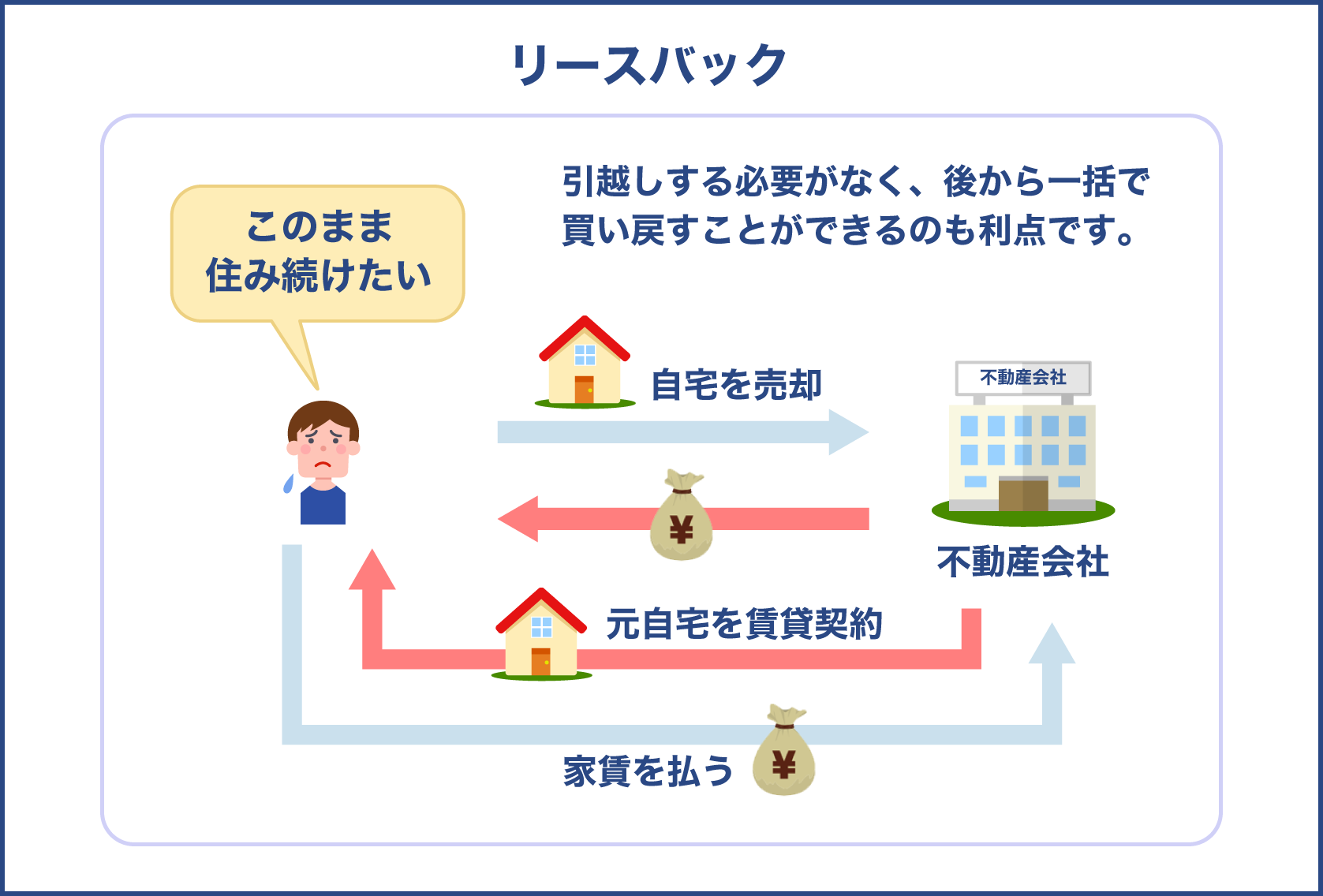

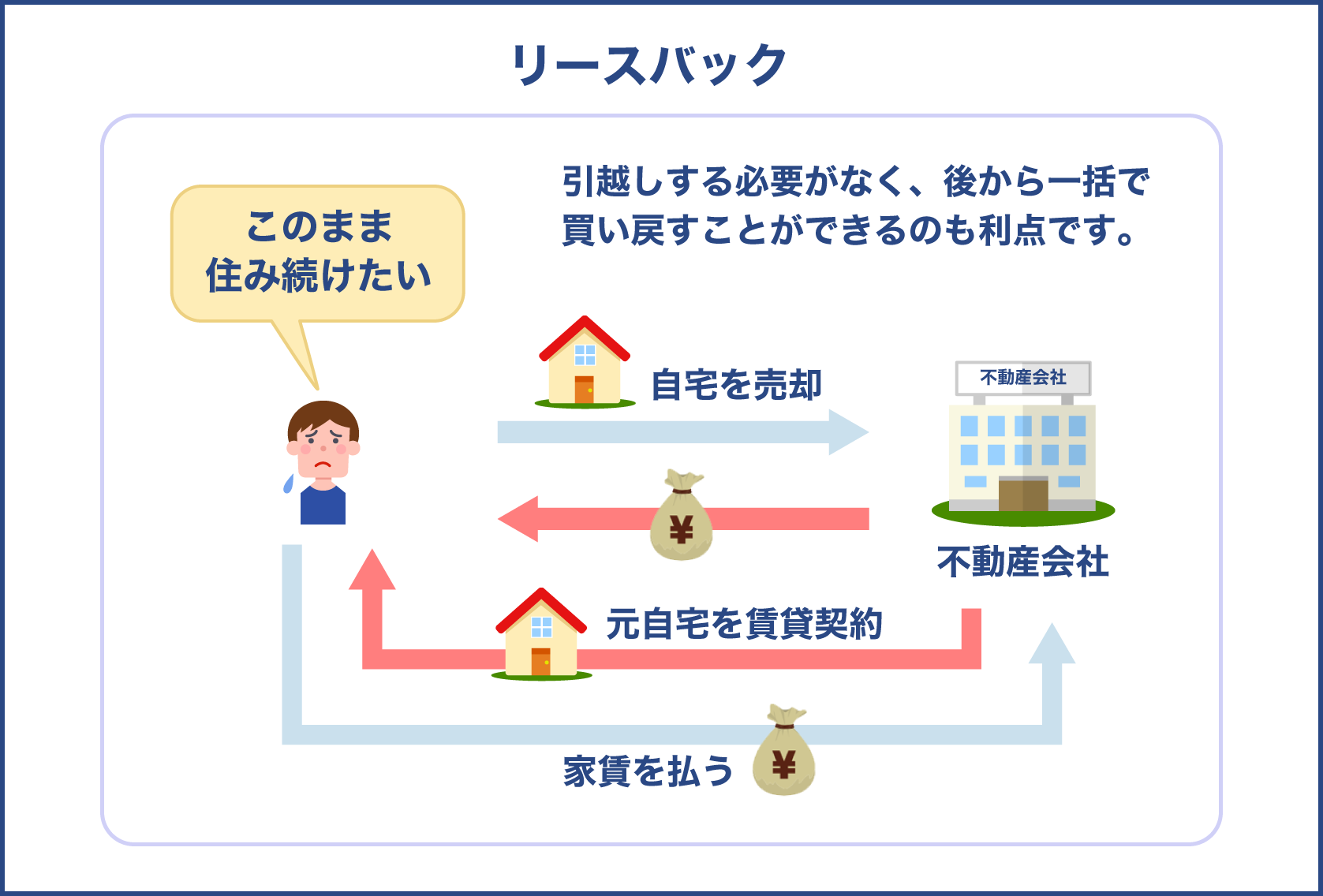

家に住み続けたい場合はリースバックを利用する

滞納はしているが今の家を気に入っているため、出て行きたくないと考える方もいるでしょう。

住み続けたい場合はリースバックの制度を利用するといいです。

リースバックは売却した本人に家を貸し付ける制度であり、毎月家賃を支払わなければいけない代わりに在住できます。

後々資金が溜まれば家を買い戻せるチャンスもあるのです。

任意売却を行った後もリースバックの利用はできます。

リースバックを利用すると家を売却した価格でローンを返済しつつ在住できるのです。

二重支払いと高額買戻しのリスク

リースバックは毎月家賃を支払わなければいけませんが、他にもデメリットが存在します。

リースバックを行ったところで住宅ローンが残っている状態は変わりません。

ローンが残っている場合、返済を行っていかなければならないため、家賃と合わせて二重に支払わなければならないのです。

二重支払いを防ぐためにリースバックを利用する場合、任意売却と合わせた方がいいでしょう。

更に資金が溜まれば買い戻せますが、買い戻す価格も自分達が以前購入した金額のままではありません。

状況によりますが、大半の場合は購入した時よりも価格が高額になっているケースが多いです。

返済額が多い程成功率は低い

リースバックによる一番のデメリットは自分の意思で行えるものではなく承認されなければいけない点です。

基本的にリースバックは残っているローンの総額が多い程、承認される確率は下がります。

滞納の時期が長引くと金額も多くなるため、リースバックの成功率は下がっていくのです。

残債が多いと成功する確率は下がりますが、実はリースバックの成功率自体、元来より高くありません。

必ず制度を利用できるとは限らないため、失敗した時の対応も考えておきましょう。

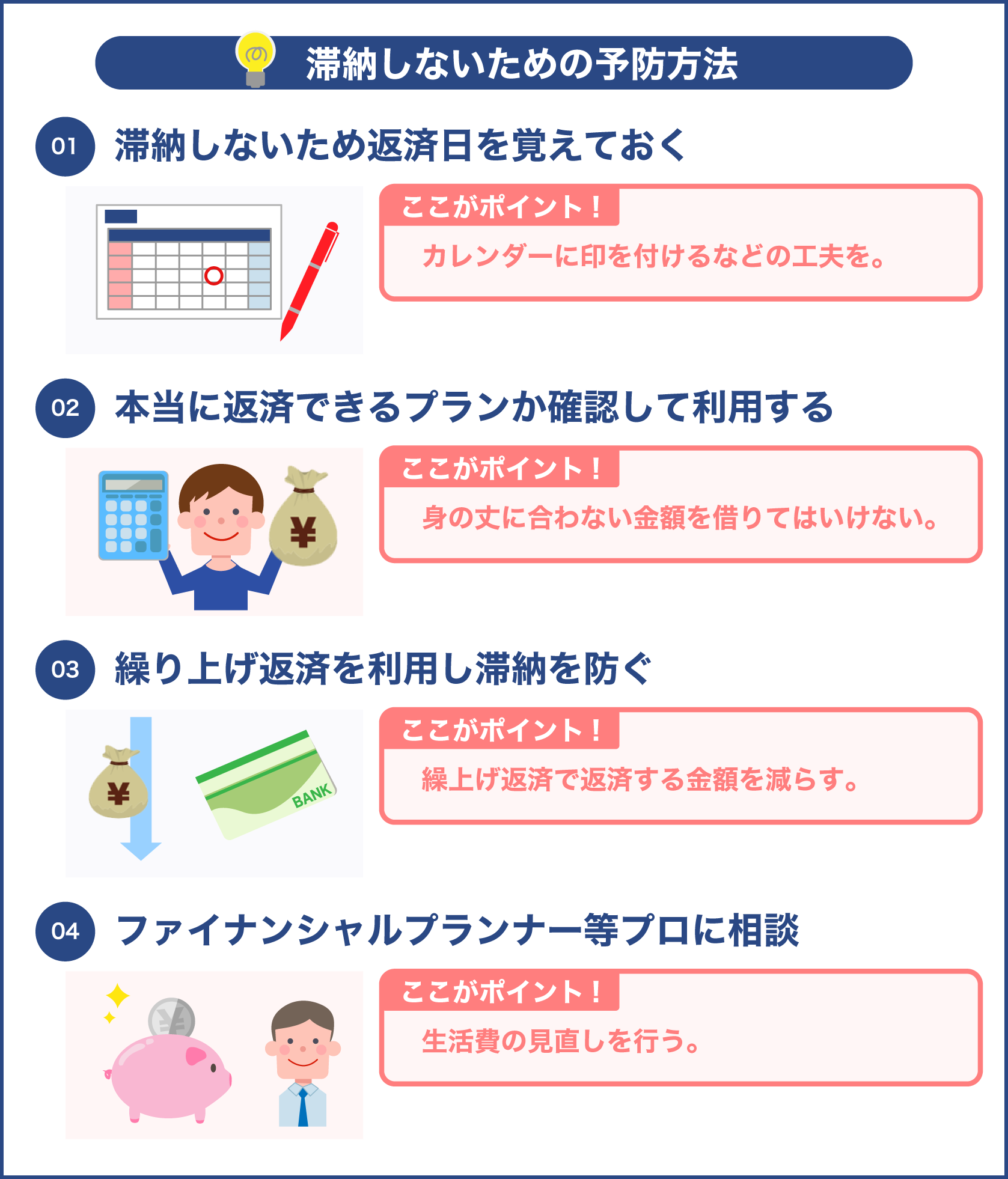

滞納しないための予防方法

滞納による対応は幾つかありますが、如何なる方法もデメリットは避けられません。

対応によるリスクを背負うのであれば事前に滞納しないよう予防をするのが一番です。

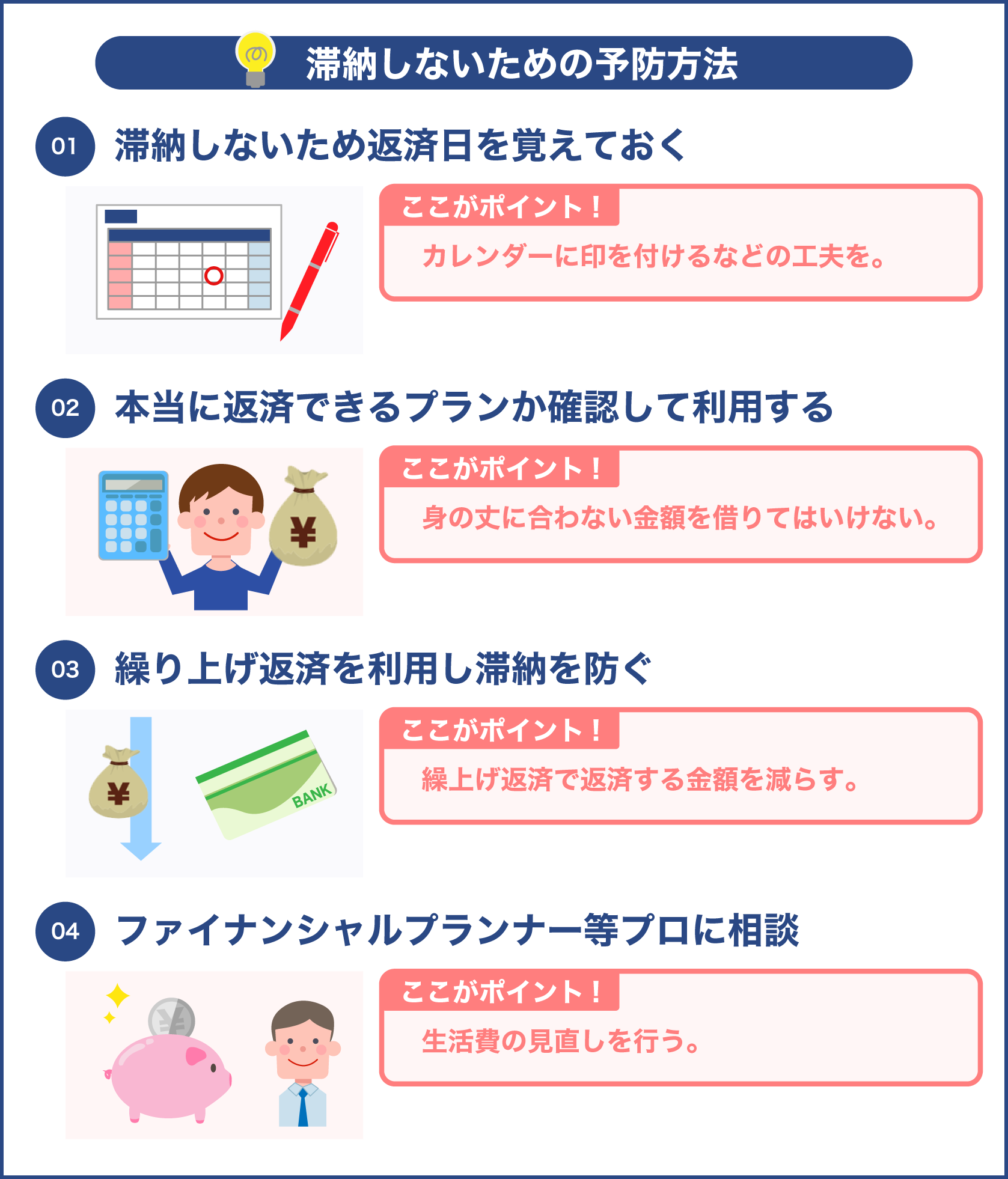

滞納しないため返済日を覚えておく

最も基本となる予防方法は忘れないように返済する期日を覚えておくことでしょう。

書類に期日は記載されているものの最初に見ただけ、というケースも珍しくありません。

カレンダーに印を付ける等して対応しましょう。

本当に返済を終えられるか想定し利用する

住宅ローンに限らず滞納してしまう理由として、身の丈に合わない金額を借りてしまうケースは少なくありません。

利用者の状況によりローンで借入できる金額は変わりますが、借りた金額が多くなる分返済の難易度も上がります。

ローンで利用できる最大の金額を借入してしまうと難易度と共に滞納してしまう可能性も高くなってしまうのです。

住宅ローンを借りる上でのポイントは幾ら借りられるか、ではなく幾ら支払えるかとなります。

本当に返済を無事終えられるか考えるため、借りる前に身内など相談をしておきましょう。

相談した上で問題なく返済できるプランを選んでください。

銀行の返済形式を利用し滞納を防ぐ

住宅ローンは長期的な支払いとなるため、返済期間の間に何が起こってもおかしくありません。

病気、怪我を始めとしたさまざまな理由で支払えなくなってしまうケースも珍しくないでしょう。

滞納を予防するという点では金融機関ごとの返済形式を利用する方法があります。

金融機関によっては通常の返済ではない、特殊な返済形式もあり利用し滞納を防げる可能性があるのです。

一部の例として金融機関の中には繰上返済と呼ばれる返済形式があります。

通常は決まった金額返済するのを金銭に余裕がある時は余分に支払って返済できる形式です。

前払いで返済する金額を多くする分、後々に返済する金額を減らせます。

将来的に何かあった場合、返済額を減らして対応できるのです。

住宅ローンを選ぶ場合、将来のことも考え現在利用できる返済形式も確認し選んでみましょう。

生活を見直す

住宅ローンは長期的に返済を行わなければいけない借金です。

返済を行う関係上、収入を長期的に返済へ充てなければならないため、生活費用も考えなければいけません。

特に子供がいる家庭の場合、取り巻く環境も大きく変わってきます。

環境の変化が原因で出費も変わってしまうでしょう。

保険や資産運用、また生活の見直しを行う場合、個人や家庭で行うより専門家へ任せた方がいい場合もあります。

ファイナンシャルプランナー等、資産のスペシャリストに相談するのも一つの手段ですね。

相手側も相談する側の生活が分からなければアドバイスのしようがありません。

相談する前に自分達の収入、生活面等の情報を伝えられる準備はしておきましょう。

ローンを利用する前に色々とやっておいた方がいいのですね

ローンを利用している時も返済が厳しい場合は専門家に相談した方がいいですよ

まとめ

住宅ローン滞納に関する必要情報でした。

最初から住宅ローンを利用しなければ問題は出ませんが、ローンなしで家の購入は非常に難しいです

住宅ローンは利用前に滞納しないため対処を行う必要があります。

家の購入と同様、住宅ローンは普段の生活で利用する機会がありません。

想定外の出費が出てしまい返済が不可能になる可能性も考えられます。

住宅ローンに対する理解も返済を滞納しないために必要です。

返済計画を立てる場合はしっかりと情報収集をした上で行いましょう。

如何に対処をしようと人生何が起きるかは分かりません。

不幸の出来事で返済を滞納せざるを得ないケースも十分に考えられます。

人は焦ると冷静な判断力を失ってしまい、正常な行動を取り難くなってしまうものです。

返済を滞納してしまっている場合、生活面でも問題が出ていることが多いです。

焦りから物事を悪化させてしまうケースも珍しくありません。

自分1人で対応しようとせず誰かに相談することをおすすめします。