今回は、農地についてご説明をしていきます。なかなか身近ではない農地ですが、相続の際に関わった方もいらっしゃるのではないでしょうか。

農地は、宅地と違った扱いをしなくてはならないことが多いですので、その特徴や、手続き、税金について触れていきます。

目次

農地について

農地とは

農地とは「耕作を目的とされている土地」のことをいいます。農地について定められている法律は、「農地法」といって、1952年につくられた農林水産省所管の法律となります。

農地法については、下記をご覧ください。

参考:農地法 | e-Gov法令検索

歴史のあるこの農地法とは、国内の農業の生産の基盤とされている農地において、耕作をするものの地位を守るためと、農業の発展を図るために作られています。

農業の発展は、地域の発展でもあり、地方の経済にも影響が及ぶとされています。規制されているものは、「農地」と「採草放牧地」となっていて、「採草放牧地」とは、採草や家畜の放牧のための土地のことをいいます。

平成27年の改正では、農地を所有できる法人について見直されており、農業の発展を通して、日本の経済が潤うように法整備がなされています。

農地の種類にはどんなものがあるのか

まず、農地であるかどうかの判断は、登記上の地目ではなく、事実の状態、実態にて判断されます。

なるほど!勉強になります。

地目には、宅地、田、畑、牧場、山林、などがありますが、農地という地目はありません。この場合には、田や畑が該当することになります。

また、農地は、都市計画法によって区分されているものと、農地法等によって区分されているもの、相続時の評価上の区分で分類されているものと複雑になっており、調べたい農地があるときには、それぞれの法律での区分を確認していかなくてはなりません。

| 都市計画法による区分 | 農地法等による区分 | 評価上の区分 | |

| 市街化区域 | 区分なし | 市街地農地 | |

| 市街化調整区域 | 乙種農地 | 第3種農地 | 市街地周辺農地 |

| 第2種農地 | 中間農地 | ||

| 第1種農地 | 純農地 | ||

| 甲種農地 | 区分なし | ||

都市計画法とは、国土交通省所管の法律で、都市の計画的な発展のために整備を図っているものです。

都市計画法の区分は、主に宅地転用や建物を建てたいときなどの際に、その土地の用途を確認するときに利用します。

市街化区域とは、市街地であるか10年ほどで市街地化する地域のことで、道路や水道を整備したり、都市環境を整備したりするための区域とされています。この区域は、建物を建てることが可能となっています。

反対に、市街地化調整区域では、建物を建てることが原則として認められていません。この区域は、都市化を制限しており、住むような環境には整えられていません。

農地は、都市計画法の中では、市街地化調整区域に多く分類があり、主に都市化されない土地のうちにあります。市街化区域にある農地は、評価上での区分では、最も評価額が高くなっています。

農地法による農地の分類とは

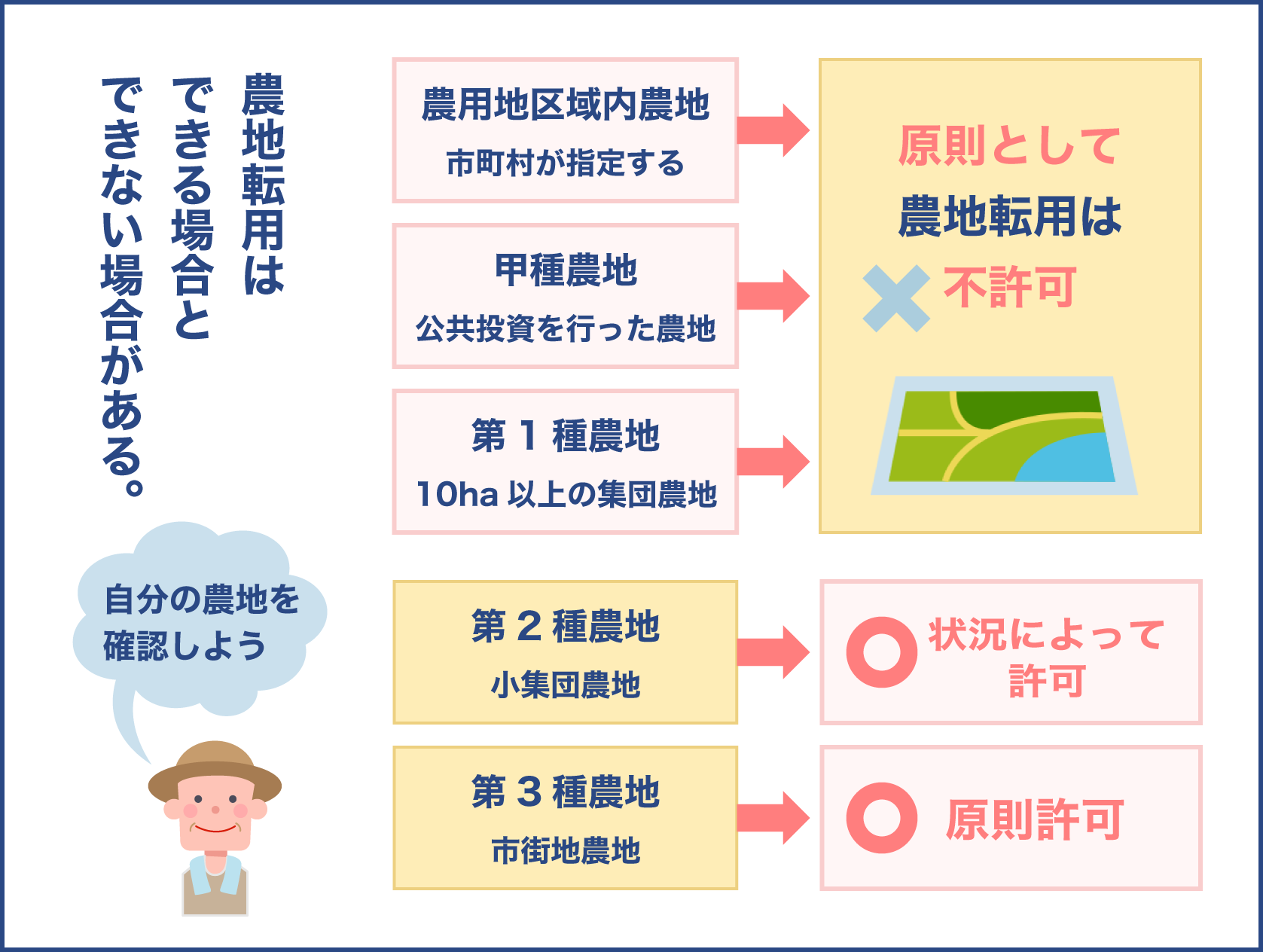

農地法による農地の分け方は、下記のようになっています。

| 甲種農地 | 市街化調整区域にある特に良好な農地原則として、農地以外の用途変更はできない |

| 第1種農地 | 生産性の豊富な農地であるか、10ヘクタール以上の集団の農地にある農地原則として、農地以外の用途変更はできないが、公共性の高い事業に関しては、転用ができる |

| 第2種農地 | 駅から500メートル以内にある農地であるか、市街地として今後発展が見込まれている農地、第1種、第3種に該当しない農地であること周辺で転用ができない場合は転用できる |

| 第3種農地 | 水道管が前面の道路まであり、公共の施設などが500メートル以内に2つある農地であるか、駅から300メートル以内にある農地であること原則的に転用できる |

評価上の区分については、農地を売却するときのご説明の際に詳しくお話していきます。

農地を相続した場合

農地を相続にて取得した場合の流れを説明していきます。

農地を相続したら届出が必要

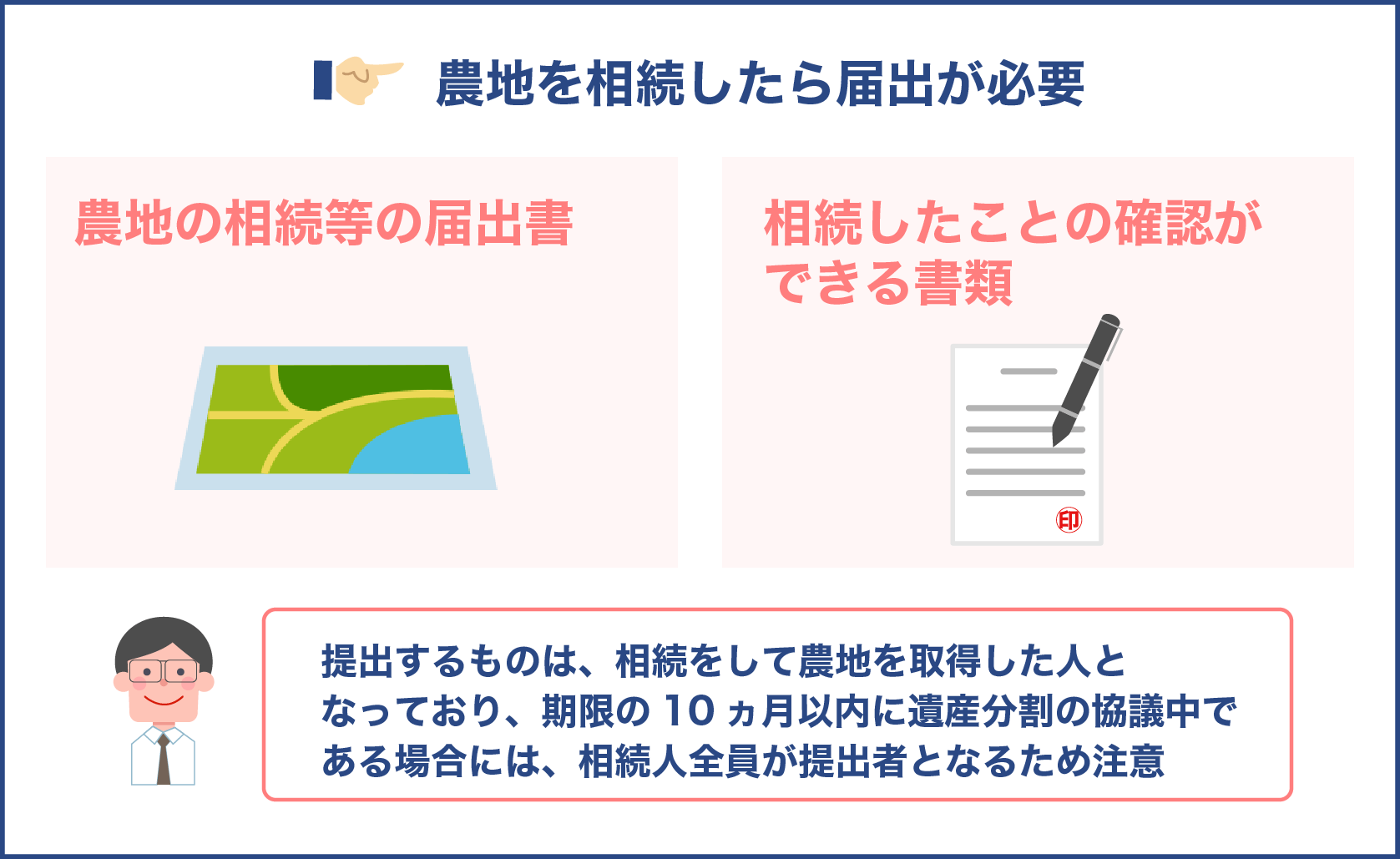

農地を相続したときは、以下の書類を農業委員会へ届出をする必要があります。

- 農地の相続等の届出書

- 相続したことの確認ができる書類

この農業委員会への届け出は、相続を知ってから10ヵ月以内に提出しなくてはなりません。期限を守らなかった場合や、虚偽の届出をした場合には、罰則があり、10万円の過料がありますのでお気を付けください。

また、提出するものは、相続をして農地を取得した人となっており、期限の10ヵ月以内に遺産分割の協議中である場合には、相続人全員が提出者となりますので注意してください。遺産分割が完了した際には、相続した人が再提出することとなります。

なお、農地の相続等の届出書は、市区町村の窓口にもありますが、市区町村のホームページより取得することもできますのでご確認ください。

それから、相続したことの確認ができる書類とは、主に相続登記を終えた登記簿謄本のことをいいます。市区町村により変わることもありますので、事前に問い合わせましょう。

農地法では、農地の所有権の移転をするときには、農業委員会に許可を得なければいけないとされています。

この農業委員会とは、市町村ごとに置かれている行政の委員会で、以前に問題とされた相続された農地の売買や宅地転用によって、耕作放棄地の増加や無用な開発が起きないように監視や、管理をする役目をもっています。

農地は農業を営むためにある土地のため、所有権の移転の届出を義務化することにより、新しい持ち主に農地の正しい利用を求め、簡単に宅地転用ができないようにされています。

その他に、農業委員会では、農業をしたいと思っている方の相談を受けたり、農地の管理の相談も受けたりしています。また、農地基本台帳システムにより、農地の貸し借りを支援したりなどの活動もおこなっています。

相続税はいくらぐらい

農地を相続すると相続税がかかります。

相続税は、先ほど農地の種類にてでてきた評価上の区分によって評価方法が違ってきます。

| 農地の評価上の区分 | 計算方法 | 特徴 |

| 純農地中間農地 | 倍率方式 | 純農地は、農用地区域内にある農地であり、宅地の価格の影響を受けない。中間農地は、第2種農地に該当する農地であるめ、こちらも宅地の価格に影響を受けないと分類される。 |

| 市街地周辺農地 | 市街地農地であるとして評価した金額の80% | 第3種農地に該当するため、宅地転用がおおむねできる宅地の価格は影響するが、市街地農地ほどではない |

| 市街地農地 | 原則は宅地批准方式倍率方式でも可 | 転用が許可された農地や市街化区域内にある農地であるため、宅地の価格と想定して計算する |

倍率方式とは、固定資産税評価額に地域ごとに定められた倍率を乗して求めます。地域ごとにさだめられた倍率とは、国税庁のホームページに公表されている「路線価図・評価倍率表」を利用し、評価倍率表より数値を出します。

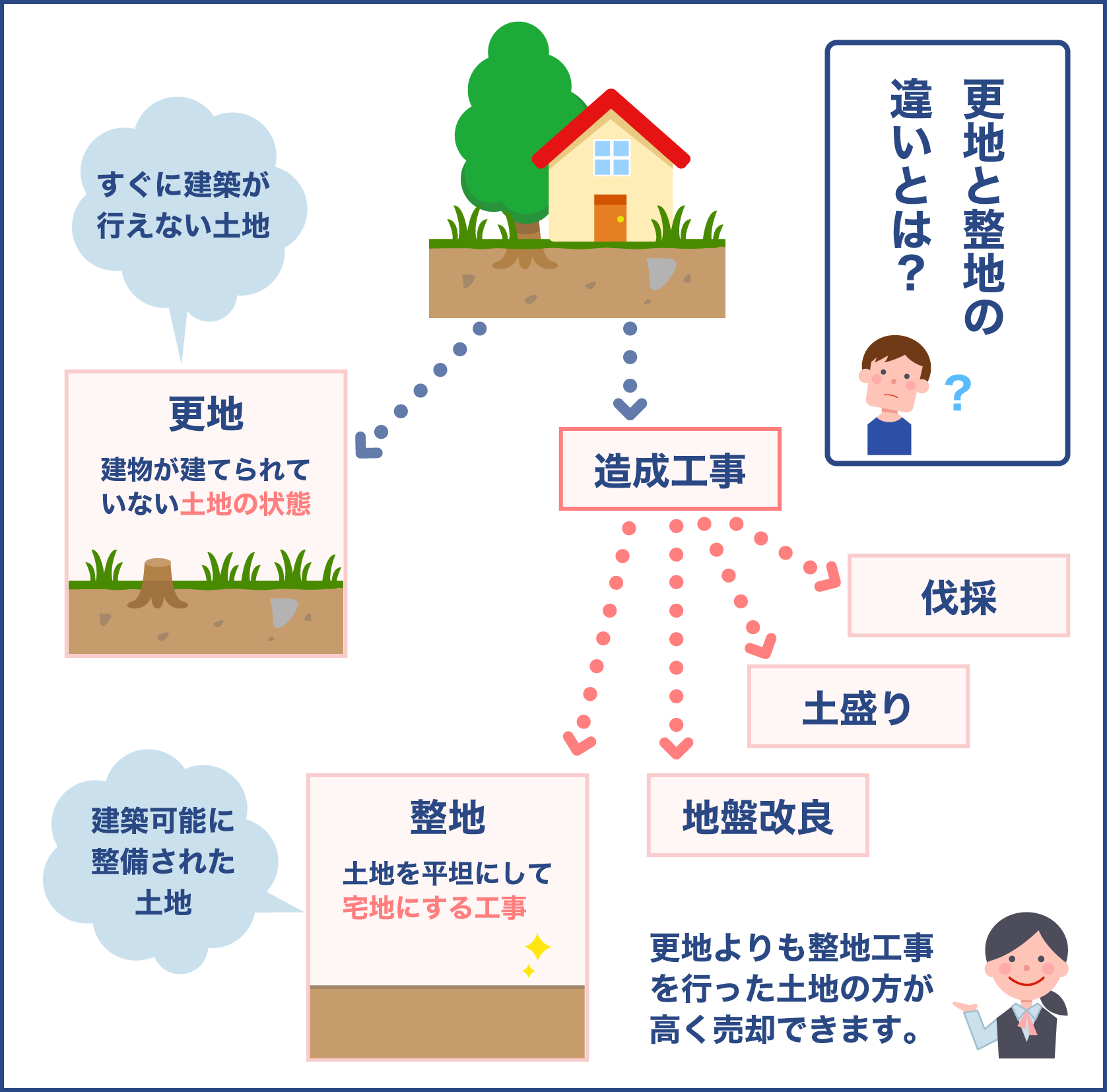

宅地批准方式とは、農地を宅地と想定し評価した額から1平方メートルあたりの造成費を控除し、地積を乗じて求めることができます。

宅地は評価額が高めのため、農地であっても宅地の影響を受けている場合には、宅地の評価額に準じた計算方法となっています。

造成費用とは、転用する際の農地への整地や盛り土などの費用ですが、こちらのおおむねの額は、国税庁より「宅地造成費の金額表」というものが発表されていますので、そちらの金額を用います。

農地の評価額は宅地とは違って低めではありますが、農地は面積が広いことが多いため、納税額が高くなることあります。

しかし、相続時に、他の金融資産や農地を含めた不動産資産の合計が、基礎控除額に達していない場合には、相続税はかかりません。

相続税の基礎控除額=3,000万円+600万×法定相続人の数

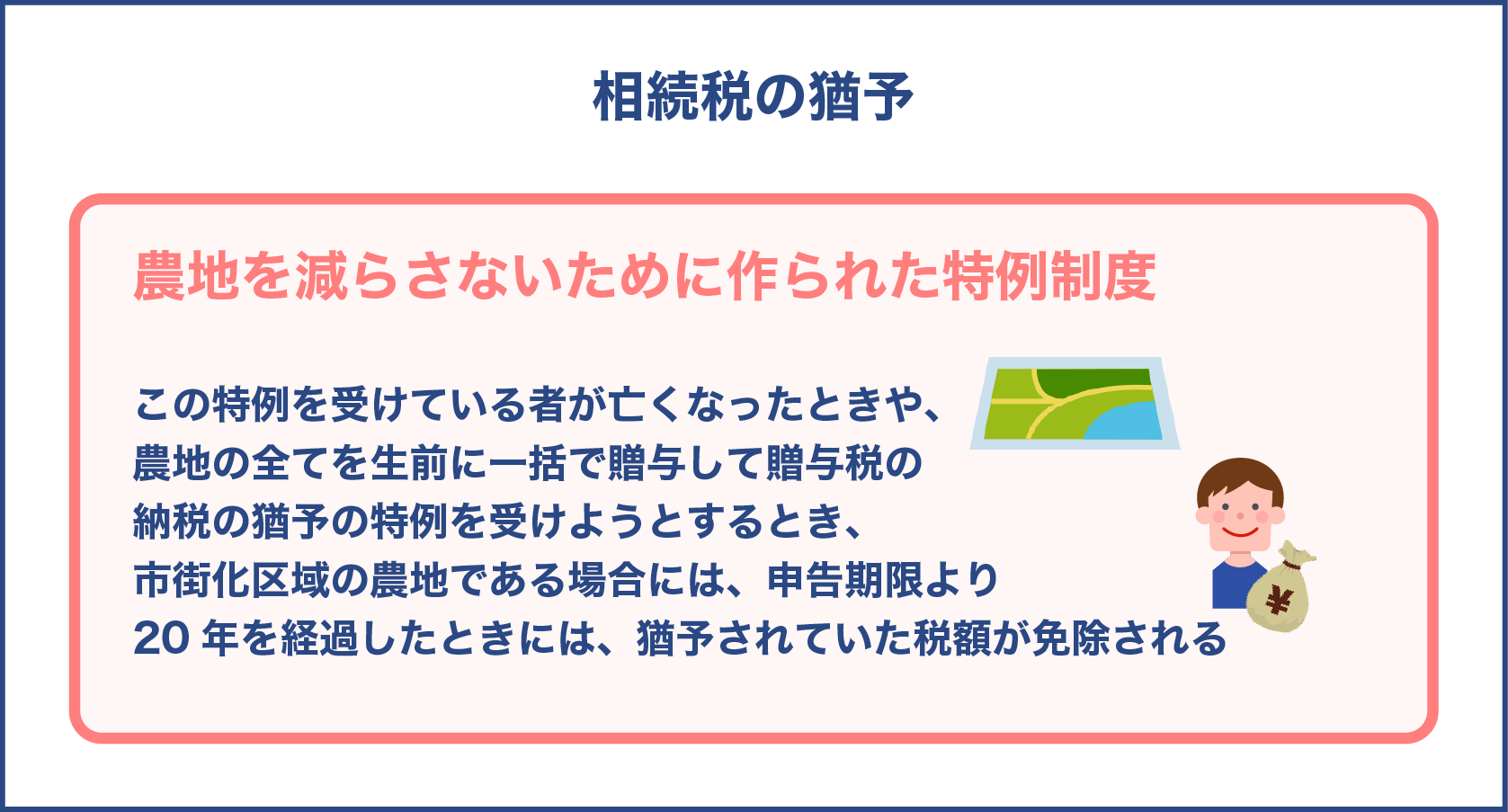

相続税の猶予とは

農地を相続した場合には、「相続税の納税の猶予」という特例の制度を利用できる場合があります。

これは、相続税を払わなくて済むように、相続した農地を売却してしまう人が増えたため、農地を減らさないために作られた特例制度となっていて、相続により農地を取得し、継続して農業をおこなっていくのであれば、相続税の全額、または一部が免除されるものとなっています。

また、この特例を受けている者が亡くなったときや、農地の全てを生前に一括で贈与して贈与税の納税の猶予の特例を受けようとするとき、市街化区域の農地である場合には、申告期限より20年を経過したときには、猶予されていた税額が免除となります。

相続税の納税の猶予を受けるには、下記の要件があります。

| 被相続人 | ・亡くなるまで農業をおこなっていた・贈与税の納税猶予の特例を受けていた・農業経営基盤強化促進法で貸付をおこなっていた | いずれかに該当 |

| 相続人 | ・農地の相続の権利がある・相続税の申告の期限内に、農業の経営を始め、継続して農業をおこなう | すべてに該当 |

| 特例を受ける農地 | ・被相続人が農業をおこなっていた農地・相続税の申告の期限内に遺産分割がされた農地 | すべてに該当 |

要件に該当をすれば、手続きができます。手続きには、以下の書類が必要となります。

申請書類

- 相続税の納税猶予に関する適格者証明願

- 特例適用農地等の明細書

添付書類

- 相続したことが確認できる書類(登記簿謄本、遺産分割協議書の写し)

- 土地評価証明書

- 戸籍謄本の写し

申請の書類は、農業委員会にありますので、事前に問い合わせをしましょう。書類を提出すると、現地の調査がされます。

農地の相続についての注意点

相続人が農業をやめたときや、特例を受けた農地を他の用途、例えば、宅地転用したとき、適用を受けている農地のうち20%を超える面積を売却したとき、農地を貸し付けたときなどは、納税を猶予しても、猶予税額を納付しなくてはならないことがあります。

その際は、猶予された相続税とその利子税を納めなくてはなりませんので、気つけましょう。

また、相続人が病気になったり、やむを得ない事情がある場合には、納税を免除されることがあります。

それから、農地が相続時精算課税制度を利用して贈与された場合には、この納税の猶予の制度は利用できません。

相続時精算課税制度とは、60歳以上の祖父母や父母から20歳以上の子や孫に生前のうちに贈与をしたときに、子や孫が選択をして利用することができる制度で、贈与のときに贈与税が軽減され、その後の相続時には贈与税額を清算することがきるものです。

既に他の制度を利用しているため、重複してこの納税の猶予の制度を利用することはできないということになります。

相続放棄することも考える

売却とは関係がありませんが、農地を相続する場合、相続人の全員が農地を相続する意思がない場合には、相続放棄という選択もあります。

その場合は、まず、相続人全員から放棄をする意思の確認をとります。被相続人の戸籍謄本や住民票の除票などを請求し集め、相続放棄申述書の作成をします。

これらの作業は、被相続人が亡くなってから3ヵ月以内におこなわなければなりません。そして、家庭裁判所に書類一式を提出します。

10日ほどで家庭裁判所より相続放棄の照会が届きますので、必要事項を記入して、また、家庭裁判所へ提出します。その後、相続放棄申述受理通知書が届き手続きは終了となります。

農地を売却するとき

こちらでは、農地を所有しているときの売買についてお話していきます。

勉強になります。

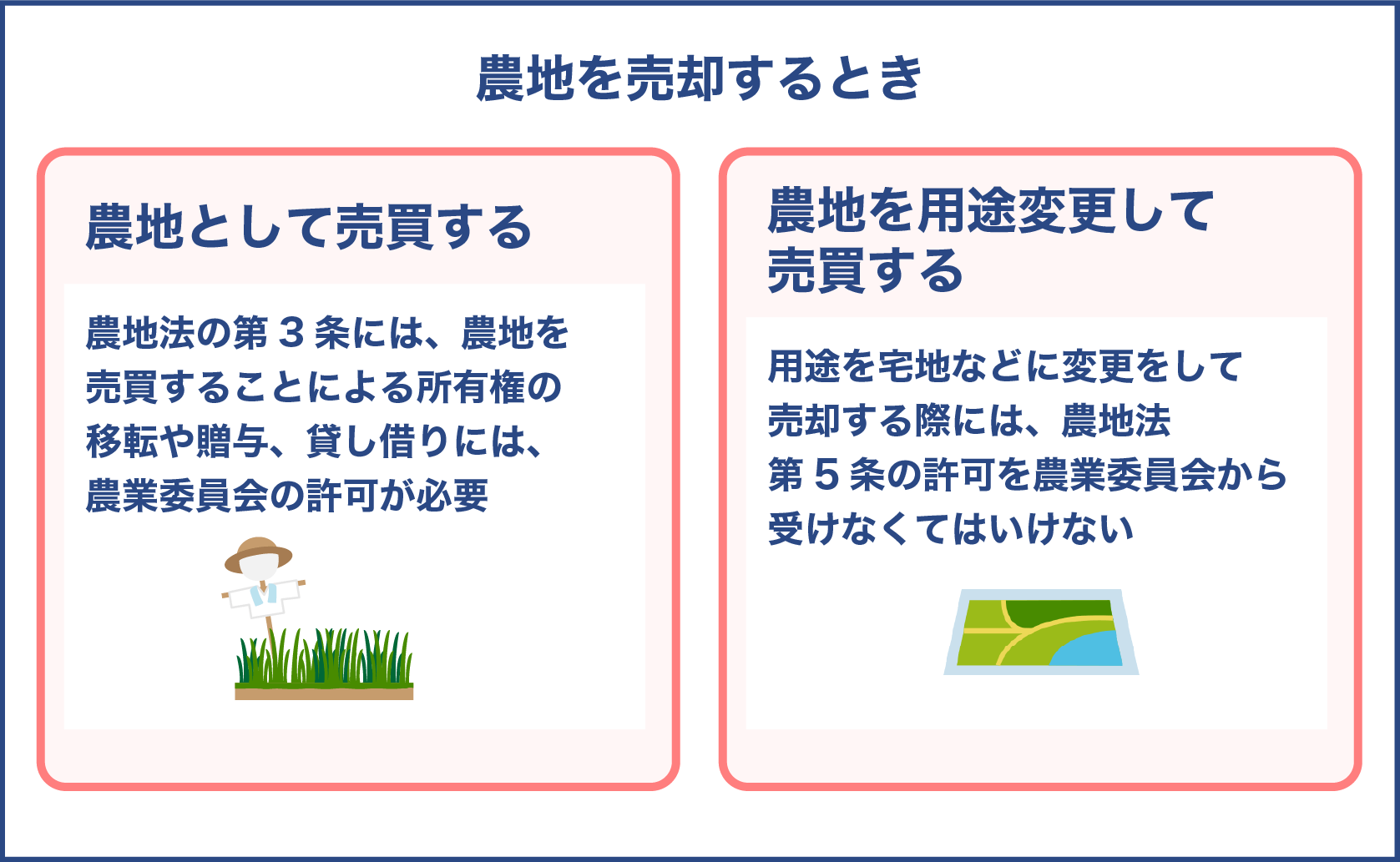

農地を売却する際には、農地としてそのまま売却する方法と、農地を転用してから売却する方法の2つの方法に分かれます。

農地として売買する

農地を売却する際には、農地法の第3条が関わってきます。農地法の第3条には、農地を売買することによる所有権の移転や贈与、貸し借りには、農業委員会の許可が必要となると定められています。

反対に、この第3条の許可を必要としない行為は、農地の相続や、時効の取得、包括遺贈などがあります。

まず、買い手にはこれから農業をおこなっていこうとしていることが必要となります。買い手の農業参入が明らかである場合には、農業委員会に申請の相談を申し込み、申請書の準備をします。

そして、申請書を作成し、農業委員会に提出をします。受付の期間が、決められており、毎月7日~10日とされていますので、事前に確認をしましょう。申請様式にに関しては、ホームページからダウンロードができます。

農業委員会での申請の審査が終了すれば、許可や不許可の決定が出ます。許可が決定されれば、許可書が交付されます。あとは、買い手の方と売買契約を交わせば、農地を売却することができます。

買い手がいない場合では、農業委員会に相談をし、買い手を探します。どうしても買い手が見つからない場合は、貸し借りも視野に入れてみましょう。その際の相談も、農業委員会にすることができます。

農地を用途変更して売買する

農地のまま売却をするのではなく、用途を宅地などに変更をして売却する際には、農地法第5条の許可を農業委員会から受けなくてはなりません。

農地法の第5条とは、先程の第3条の所有権の移転に加えて、転用をおこなうときのことを定めています。転用とは、用途を変更することです。

例えば、農地から宅地への宅地転用や、農地から採草放牧地への転用、農地からその他の転用、採草放牧地からその他への転用となります。

市街化区域内の農地や採草放牧地においては、許可を得なくても農業委員会に届け出ればよいとされている例外もあります。

それ以外の場合においては、許可を受けないで農地の用途変更をし売却をした場合には、売買の契約は無効とされ、行政処分を受ける可能性がありますので、必ず農業委員会に許可を受けてください。罰則も設けられており、3年以下の懲役、または、300万以下の罰金とかなり重くなっています。十分に注意しなくてはなりません。

許可を受けるためには、立地基準というものと、一般基準というものから判断されることになります。

| 立地基準 | ・農用地区域内農地、甲種農地、第1種農地は原則不許可 ・第2種農地は、周辺で用途変更ができる農地があるのであれば、不許可 ・第3種農地は原則不許可 |

| 一般基準 | ・用途変更する農地が、変更されてから目的通理に利用されること ・周辺の農地へ悪影響を及ぼすがないこと |

上記の基準がクリアした場合、転用の許可を受けることができます。

理解できました!

次に、宅地転用の場合には、住宅を建てるために、以下の書類が別途必要となります。

- 金融機関発行の残高証明書、住宅ローンの融資決定書

- 建築する建物の設計図

また、農業委員会の許可を受けたら、地目の変更の登記をし、市区町村へ農用地区域に含まれる農地の除外手続きもしなくてはなりません。

地目の変更登記は、地目変更申請書を法務局よりもらい、必要事項を記入して申請します。

その後、法務局にて現地調査がおこなわれ、問題がないようであれば登記完了証をもらうことができます。登記完了証は、法務局で取得するか、郵送で届けてもらうこともできます。

地目の変更登記自体は、難しい手続きではありません。個人でおこなうことは可能です。しかし、気を付けなくてはならないことが一点あります。

地目の変更登記の申請は、不動産登記法により、造成工事が完了したときから1ヵ月以内に申請をおこなわなければならないと定められており、申請をしなかった場合には、罰則があります。

10万円以下の過料となっていますので、ご自身で申請をする場合には期日に気を付けましょう。

「農用地区域に含まれる農地の除外手続き」は、転用しようとしている農地が、農業振興地域整備計画の中で、農用地区域に含まれているときに申請をします。

農用地区域とは、農業をおこなう土地を確保する目的で定められているので、農地以外の用途、例えば、住宅や商業施設などとして利用できるように、申請をして農地から除外してもらわなくてはなりません。

申請には要件があります。市区町村へ確認をしてください。申請書は、市役所でもらうか、ホームページでダウンロードするなどして取得することができます。

必要書類に関しては、除外申請書、承諾書、その土地の位置のわかるもの、登記事項証明書などとなっています。

農地売買の注意点

農地として売却する際には、買い手側に要件があることを押さえておきましょう。

ご自身の意思だけでは、うまく進められない可能性があります。また、買い手が現れるかという問題もあります。

それから、用途を変更して売却する場合には、かなり厳しい条件があることを知っておきましょう。申請や届け出をする際には、売り手と買い手と両方での申請が必要なものもあります。

また、用途を変更することができたとしても、造成費用などがかかる可能性があります。

造成費用とは、どのようなものがあるのでしょうか。

例えば、農地を宅地転用し造成した場合、整地にかかる費用、伐採費用、地盤改良費用、土盛費用がかかってきます。また、アスファルトを敷く場合には、別途アスファルトの舗装費用が追加されます。

また、農地であったため、用途を変更したことで、便利さに欠ける可能性もあります。その分、売却の際の金額は、大きく望めないことが予想されますので、農地の売却をお考えの際には、これらのリスクを踏まえた計画をしてみてください。

さて、こちらでは、農地の用途を変更して売却する方法と手続きについてお話をしていきました。

まずは、農業委員会への許可を受けることが大きな点だと思いますが、農地法は、農地を守るために作られていますので、それなりの準備と調査が必要となります。

用途の変更は、なかなか許可を受けることはできない内容となっているかもしれませんが、転用可能な条件で、目的と計画があれば、不可能ではありません。

登記や申請は、行政書士や土地家屋調査士、弁護士、司法書士などに相談をしてみましょう。代行申請を依頼することもできますし、法律に関する知識があります。

転用には、2か月ほどは時間がかかるといわれています。農地を用途変更して売却を考えるときには、時間をかけて計画的に進めていきましょう。

農地売買・農地にかかる税金

こちらでは、農地の売買の際にかかる税金についてお話をしていきます。

勉強になります。

贈与税

贈与税とは、個人が暦年の一年のうちに、110万円を超える財産を受け取ったときにもらった人にかかってくる税金のことをいいます。

これは、暦年課税という方法ですが、もう一つ方法があり、それは、先ほど触れた「相続時精算課税制度」による課税方法になります。

農地を贈与された場合には、贈与された農地の評価額が基礎控除額の110万円以上あった場合には、贈与税を申告し、支払わなければなりません。

しかし、贈与するものが生前に一括で農地を贈与した場合には、「贈与税の納税猶予の制度」を適用できる可能性があります。

その場合、贈与するものは贈与した日まで3年以上農業を営んでいなければなりません。

また、農業をしている農地の2/3以上を、農業の後継者となる推定相続人の一人に、一括で生前贈与しなくてはなりません。

その他に、贈与されるものにも要件があり、18歳以上であることや贈与を受けるものも贈与される日まで3年以上農業をしていなければならないこと、農地を取得してから速やかに農業を始めなくてはならないことなどがあります。

このように、要件が細かく決められていますので、あらかじめ調べておいてから贈与をすることが重要となります。

また、納税の猶予が取り消され、納税額をすべて支払わなければならなくなることとして、贈与されたものが農業をやめたとき、推定相続人でなくなったとき、継続届出書を提出しなかったときとされています。

納税額の一部を支払わなければならなくなるときは、適用の土地を譲渡したときや、適用農地の20%以下の面積を譲渡したり、貸し付けたりしたときとしています。

細かく厳しい規定があるなかで、農業を営むことが困難となったときには貸付を受けることもでき、病気になったときには免税となるなど、フォローについても規定がありますので、条件や要件に該当する場合には、特例を受けてみるのもいいでしょう。

贈与税は、確定申告の際に計算し申告納付することになります。

譲渡所得

農地を売却した場合には、売却したものに所得税がかかります。計算方法は、売却したときの売却額から購入したときの価格や売却するときまでにかかった費用を差し引いた額を計算し、譲渡所得を算出します。

そして、譲渡所得に税率をかけて控除額を差し引き、所得税を計算します。税率は、所得の金額に応じて、5%から45%まで7段階あります。

この計算は、確定申告の時におこなわれ、例年であれば、翌年の3月15日までに納付することになります。また、住民税も所得税に税率をかけて計算し、翌年に支払うことになります。

所得税計算の税率や控除額

| 所得の金額 | 税率 | 控除額 |

| 1,000円~1,949,000円まで | 5% | 0円 |

| 1,950,000円~3,299,000円まで | 10& | 97,500円 |

| 3,300,000円~6,949,000円まで | 20% | 427,500円 |

| 6,950,000円~8,999,000円まで | 23% | 636,000円 |

| 9,000,000円~17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

不動産取得税

農地を取得した初年度には、不動産取得税がかかります。計算方法は、固定資産課税評価額×4%となります。

これは、農地を交換した場合や、購入した場合、贈与を受けた場合にかかることになります。農地を相続して取得したときには、不動産取得税はかかりません。

不動産取得税は、取得した日から半年くらいまでに納付書が送られてきます。

登録免許税

登録免許税は、土地の登記を変更した際などに、発生します。農地の場合には、農地を買ったときの所有権移転登記の際、また、農地を相続したときや贈与されたときの登記変更の際にかかります。

計算方法は、売買のときは、固定資産評価額×2%、相続のときには、固定資産評価額×0.4%となっています。登録免許税は、納付をしなくては、進めたい取引などが実行できません。ただちに支払うこととなります。

固定資産税

固定資産税は、農地を所有しているときに支払う税金です。毎年、1月1日現在の所有しているものにかかってきます。

計算方法は、固定資産評価額×税率となっており、通常、6月、9月、12月、翌年の2月に支払います。

納付書は6月までに1年分が届きますので、失くさないように管理しなくてはなりません。売買の際には、売り手に届いている所有権の移転後の固定資産税については、買い手が清算をしなくてはなりません。

税金の支払いかた

各税期の支払方法については、みなさんはどのようにされておりますでしょうか。

払込用紙を銀行の窓口やコンビニへ持参すれば、大体のものは支払いができると思います。ものによっては、銀行の窓口でしか納めることができず不自由を感じたこともあるのではないでしょうか。

その他に、口座振替やクレジットカード、ペイジーでの支払方法はおこなったことがあるでしょうか。所得税や、消費税、固定資産税などは、口座振替が可能です。

申請や届け出が必要となりますが、納付書をもっていかなくて済みますので便利です。

クレジットカードやペイジーでの支払いでは、税金により方法は変わりますが、ネットバンキングや、ATMにて払うことができます。令和元年からは、地方税共通納税システム(elTAX)にても納税が可能となりました。

納付書だけではなく、様々な支払方法がありますので、ご自身の生活にあった支払方法をぜひ、試してみてください。

分りました!

まとめ

いかがでしたでしょうか。こちらでは、今までお話をしてきた内容について、おさらいをしていきます。

農地とは、日本の農業を支える基盤となっており、農地法という法律で定められていることがわかりました。

農業委員会というものが存在し、農地を管理していることに触れてきました。農地の種類については、都市計画法であったり、農地法であったり、土地の評価の区分からも細かく決められていました。

農地としてだけではなく、建物を建てえることができる土地なのか、どのような環境の土地なのか、様々な角度により、日本の国土を豊かにしていこうと法整備がなされているのかがわかりました。

相続をして農地を取得したときの手続きや法律について触れてきました。また、農地を相続したときの相続税の計算方法や、相続税の納税の猶予の申請の流れについてお話をしてきました。

また、その際の注意点についても参考にしていただければと思います。

そして、農地を売買する際には、農地を農地として売却する方法と、農地の用途を変更して売却する方法があるというお話をしました。

その場合、農地法という法律によっておこなわなければならない手続きがあることもわかりました。

農地法は、農地を守る前提でつくられていますので、用途を変更して売却するのは大変です。専門家に相談したり、計画をたてておこなってください。

農地との関わりは、農業を営む前提で取得をするか、農業を営む親族より相続や贈与を受けるなど、特殊な環境の方が多いかもしれませんが、宅地転用を試みてみたりすることもできますので、今回のお話が参考になるかと思います。ぜひ、活用してみてください。