マンションや土地建物など不動産の住み替えをする時は、住宅の売却金額や購入金額に加えて税金や節税できる控除の種類にも注目しなければなりません。

税金の控除や特例を考慮に入れて住み替えを計画するなら、全体の出費を抑える事ができ、手元に残るお金や購入できる住宅の価格にも大きく影響してきます。

さらに税金の金額を数%でも節約できるなら、浮いた金額をワンランク上の家具や設備に充てることも可能になります。

この記事の中では、住宅の住み替え時に節税できる特例、住宅ローン控除、また特例と住宅ローン控除の併用が可能かについて紹介していきます。

通常の不動産売買ではなく、住み替えつまり不動産を売却し、新しい住居を購入する際の税金と控除や特例についてご紹介します。

住み替え時にどのような方法が、最も節税につながるのか理解できるようになるので、ぜひ参考にしてください。

まずは住宅の売却と購入時に必要となる税金の種類について紹介していきます。

その後にマンションや土地建物の売却時に節税のために利用できる特例、住宅ローン控除についてご紹介します。

目次

家の住み替えで不動産売却・購入時に必要となる税金の種類

住宅の住み替えをする場合、マンションや戸建てなどの不動産の売却、さらに新しい住宅を購入する時の両方で税金を支払う必要があります。

不動産の売買は金額が大きくなるため、支払う税金も当然大きくなってしまいます。

そのため事前に税金がいくらになるのか、ある程度でも把握しておくことが大切になるでしょう。

まずは旧住宅を売却する時に必要となる税金の種類について確認しておきましょう。

不動産売却時の税金の種類とは?売却益が出た時は?

不動産を売却する時の税金には以下のような2つがあります。

- 不動産の売却利益がある場合に必要となる税金

- 必ず必要となる税金

旧住宅を売却する時にかかる税金は、上記の2つである事を覚えておきましょう。

| 売却によって利益がある場合の税金 | 必ず必要になる税金 |

|---|---|

| 譲渡所得税 | 登録免許税 |

| 住民税 | 印紙税 |

| 復興特別所得税 | — |

旧住宅を売却した時に、以下の計算式で利益が出ている場合は上記の表で紹介している3つの税金が必要になります。

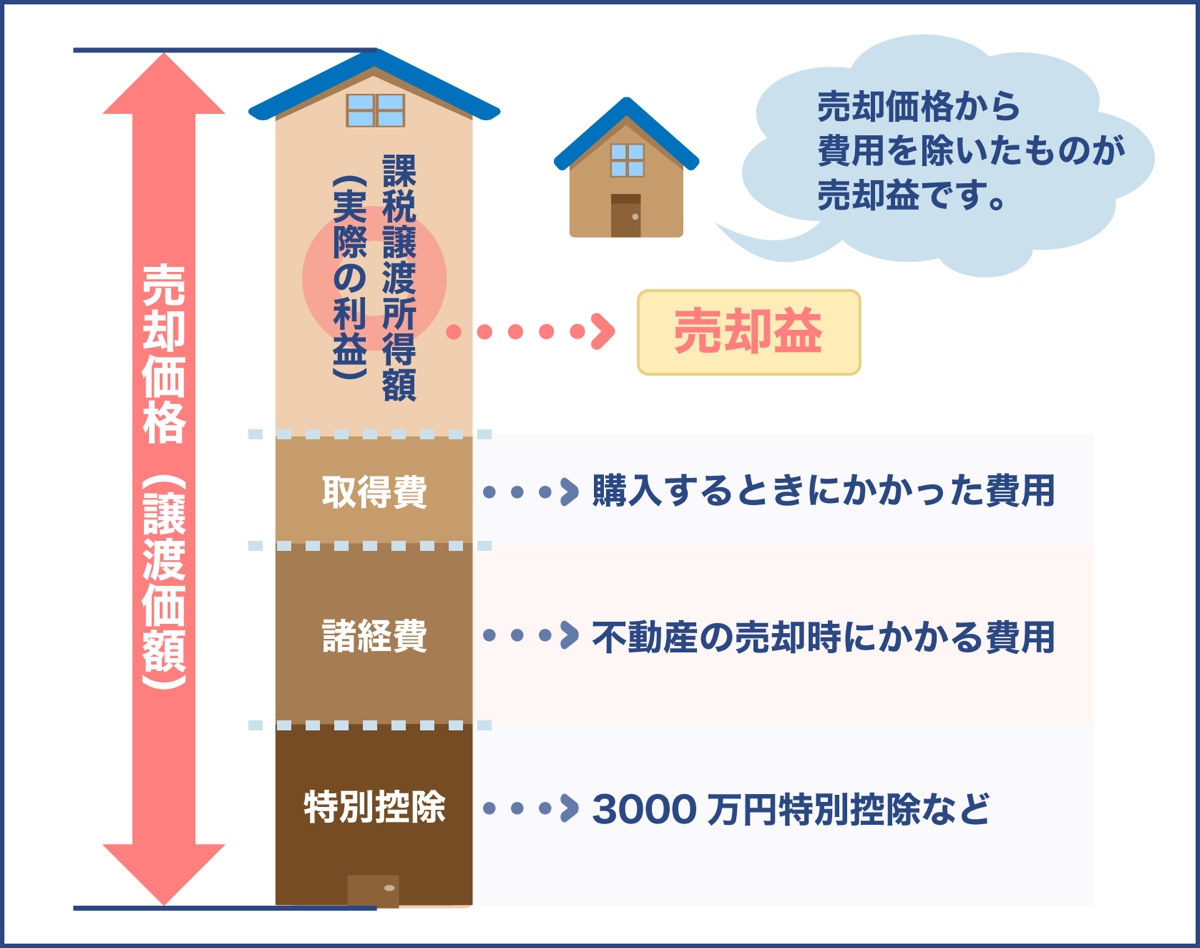

譲渡所得=譲渡価額-(取得費+譲渡費用)

仮に上記の計算によって譲渡所得がプラスになる、つまり利益が発生している場合は、譲渡所得は課税対象となります。

ここで注意しなければならないポイントは、譲渡所得=住宅の売却金額ではないという事です。

売却によって生じた金額を譲渡所得と考える方もいますが、不動産売却金額は上記の式における譲渡価額になります。

譲渡価額とは、土地や建物の売却代金のことを指して使われている言葉です。

譲渡所得とは、不動産売却金額から、売却不動産を購入した時の代金や購入手数料(取得費)と譲渡の際に必要な仲介手数料や印紙代(譲渡費用)を引いた金額の事です。

計算によって導き出された譲渡所得がプラスになっているなら、所得が発生したとして課税対象となり、住宅の所有期間の長さによって以下のような税率で税金が課される事になります。

| 住宅所有期間 | 所得税 | 住民税 | 復興特別所得税 |

|---|---|---|---|

| 5年以内 | 30% | 9% | 所得税額×2.1% |

| 5年超 | 15% | 5% | 所得税額×2.1% |

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

住宅を所有してから5年以内に売却した場合、譲渡所得が300万円であれば、譲渡所得税は118万8,890円となります。

同じ譲渡所得300万円であっても、所有期間が5年超であれば、60万945円が譲渡所得税となります。

譲渡所得税額は決して安い金額ではないため、住み替えを行う際は特例を利用して節税を行う必要があります。

住宅売却時に必ず必要になる税金には、以下のような登録免許税と印紙税があります。

登録免許税は、固定資産税評価額の2%(令和4年3月31日までは低減税率1.5%)ですが、通常であれば買主が登録手続きの費用を負担するのが習慣です。

印紙税は、住宅の売却金額によって以下のように税率が決まっています。

| 不動産売却金額 | 税率(令和4年3月31日までは低減税率) |

|---|---|

| 500万~1,000万円以下 | 1万円(5,000円) |

| 1,000万~5,000万円以下 | 2万円(1万円) |

| 5,000万~1億円以下 | 6万円(3万円) |

| 1億円~5億円以下 | 10万円(6万円) |

譲渡所得税と比較すると印紙税や登録免許税の税額は安いため、節税のポイントになるのはやはり譲渡所得税に対する特例です。

では住み替えによって新しい住宅を購入する時に必要になる税金には、どのようなものがあるのでしょうか?

住宅を売却する時の税金は、本当に高いんですね

そうですね、だからこそ節税のために特例を利用することが大切なんです

でも住み替えの場合は売却時の税金だけでなく、購入時にも税金がかかってきます

不動産購入時の税金は4種類 購入前に把握しておきましょう

旧住宅を売却した後は、住み替えのために新しい住宅を購入する事になります。

不動産を購入する時にも税金が発生するため、事前に計算しておかなければなりません。

マンションや土地戸建ての購入の際に必要になる税金は、以下の4種類になります。

- 印紙税

- 登録免許税

- 消費税

- 不動産取得税

上記の4種類の税金の中で、高額な納税額になるのは消費税と不動産取得税です。

まずは不動産売買に必要な契約書を作成するのに必要な印紙税(印紙代)について紹介していきます。

印紙代は不動産売却時でご紹介した金額になりますので、記事の上部にある印紙税をご確認ください。

多くの取引が行われている1,000万円超5,000万円以下の物件の場合、印紙税の金額は10,000円になります。

不動産を新規で名義登録する場合、不動産の所有権移転登記、抵当権設定登記など、法務局に土地建物を登記する時にも税金を支払う必要があります。

以下に、住み替えによって新しく不動産を購入した時の登録免許税率についてご紹介します。

住宅家屋証明書を発行する事で低減税率が適用された時の税率

| 登記内容 | 税額 |

|---|---|

| 所有権保存(新築建物の名義を登記) | 固定資産税評価額×0.15% |

| 建物所有権移転 | 固定資産税評価額×0.3% |

| 土地所有権移転 | 固定資産税評価額×1.5% |

| 抵当権設定 | 固定資産税評価額×0.5% |

住み替えによって新築物件を購入した場合は、所有権保存登記と土地所有権名義の移転登記が必要になります。

住宅ローンによって住み替えの住宅を購入した場合には、抵当権設定登記も必要です。

続いて不動産購入時に必要な税金は、消費税です。

消費税は土地の購入では発生しないため、建物の購入代金のみ課税対象になり建物価格の10%相当を支払わなければなりません。

不動産取得税とは、売買によって不動産を取得した場合に、各都道府県に対して原則不動産固定資産税評価額の4%を支払うというものです。

マンションや土地建物の売買を行った時に支払うものではなく、売買終了後に納税通知書が送られてきて、通知書到着から60日以内に税金を納めなければなりません。

不動産取得税は、各都道府県によって税率が若干異なることもあり、さらに低減税率が適用される場合もあるため、役所で質問するのが一番正確です。

あくまで固定資産税評価額の4%という取得税は原則であり、2021年3月31日までに取得した土地建物については軽減税率の特例として税率が3%なっています。

さらに次のような条件に適合する不動産であれば、不動産取得税の控除特例もあります。

- 2021年3月31日までは土地の固定資産税評価額が1/2になる

- 新築戸建て住宅床面積が50m2から240m2(マンションは40~240m2)の場合は1,200万円控除

- 土地の軽減措置(45,000円または土地1m2の固定資産税評価額×住宅課税面積の2倍(最大200m2)×3%のどちらか高い数字が控除される)

- 中古住宅は新耐震基準適合で100~1,200万円控除、被適合中古建物は3~12万6,000円の控除

数字だけでは分かりにくいので、具体的な例を見てみましょう。

住み替えによって特例の条件を満たす以下のような新築物件を購入したとします。

購入価格4,000万円、固定資産税評価額(建物1,500万円・土地1,500万円)、住宅課税床面積100m2、土地面積150m2。

| 取得税 | 住宅 | 土地 |

|---|---|---|

| 軽減なし | 1,500万円×3%=45万 | (1,500万円×1/2)×3%=22万5,000円 |

| 軽減あり | (1,500万円-1,200万円)×3%=9万円 | (1,500万×1/2)×3%-30万円=0円 |

上記のように不動産取得税は低減税率が適用される事によって、通常の取得税は67万5,000円から9万円へと減税され、合計58万5,000円も安くなっています。

減税措置を受けることで、不動産取得税はかなり減税される事が分かるでしょう。

こうした減税措置を受けるためには、都道府県の税事務所で申告する必要があります。

各自治体によって申告期限が定められているので、住み替えを行った場合は早めに申告するようにしてください。

住宅を購入した時に受けられる不動産取得税の減税措置があるんですね

数十万円が減税されるので、忘れずに各都道府県の税事務所での申告をしましょう

減税措置は各都道府県によって異なるため、事前に質問しておく事も大切ですよ

ここまでで住み替えのために住宅を売却・購入する時に発生する税金について紹介してきました。

続いて、住み替えのために不動産を売却する際、税金対策となる特例について紹介していきます。

不動産売却時に節税のために家の住み替えでも利用できる特例

不動産を取得した時に、税事務所で減税措置を申告する事で不動産取得税を減税できるように、不動産を売却した時も特例を受ける事で控除ができるようになります。

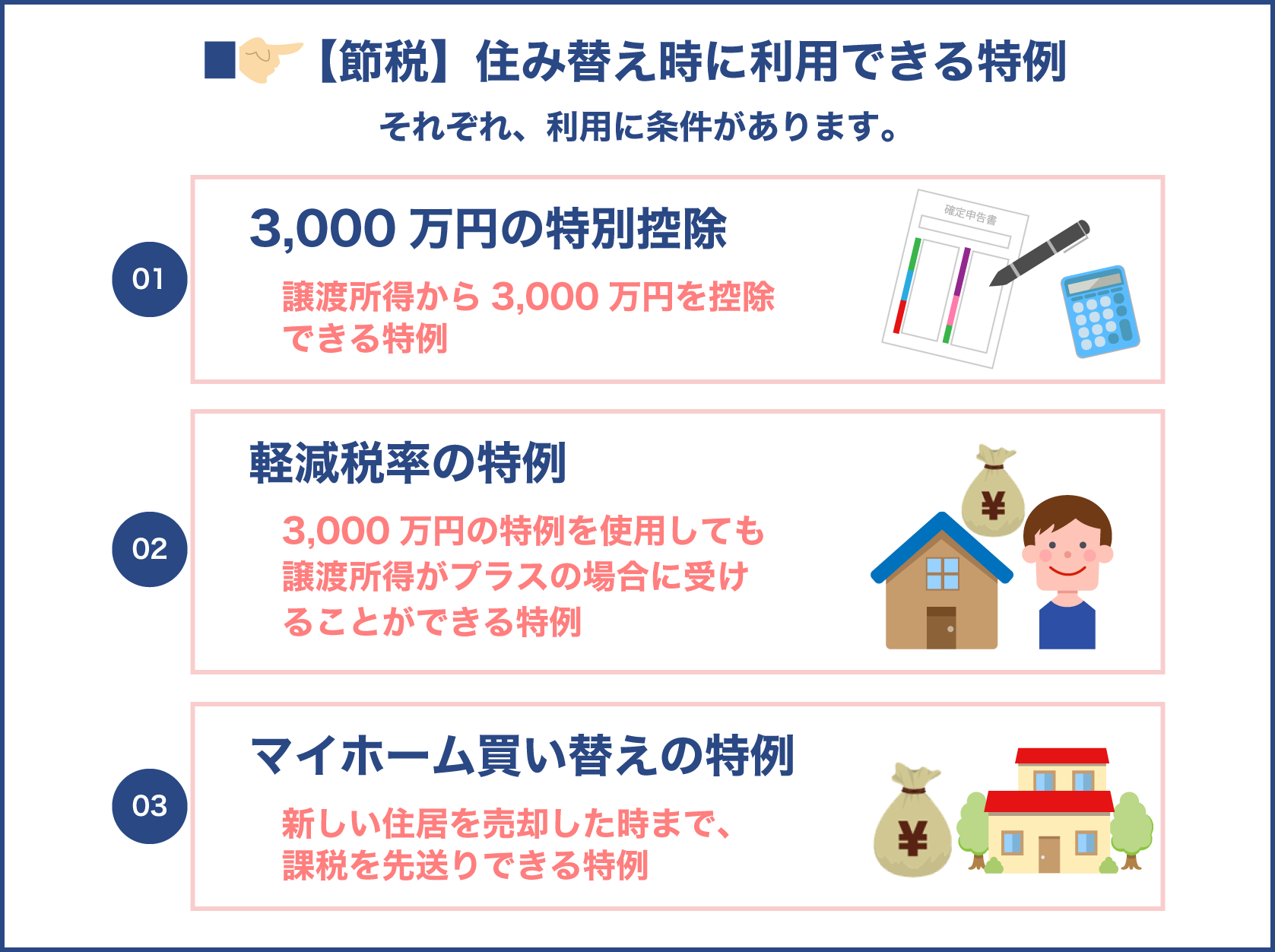

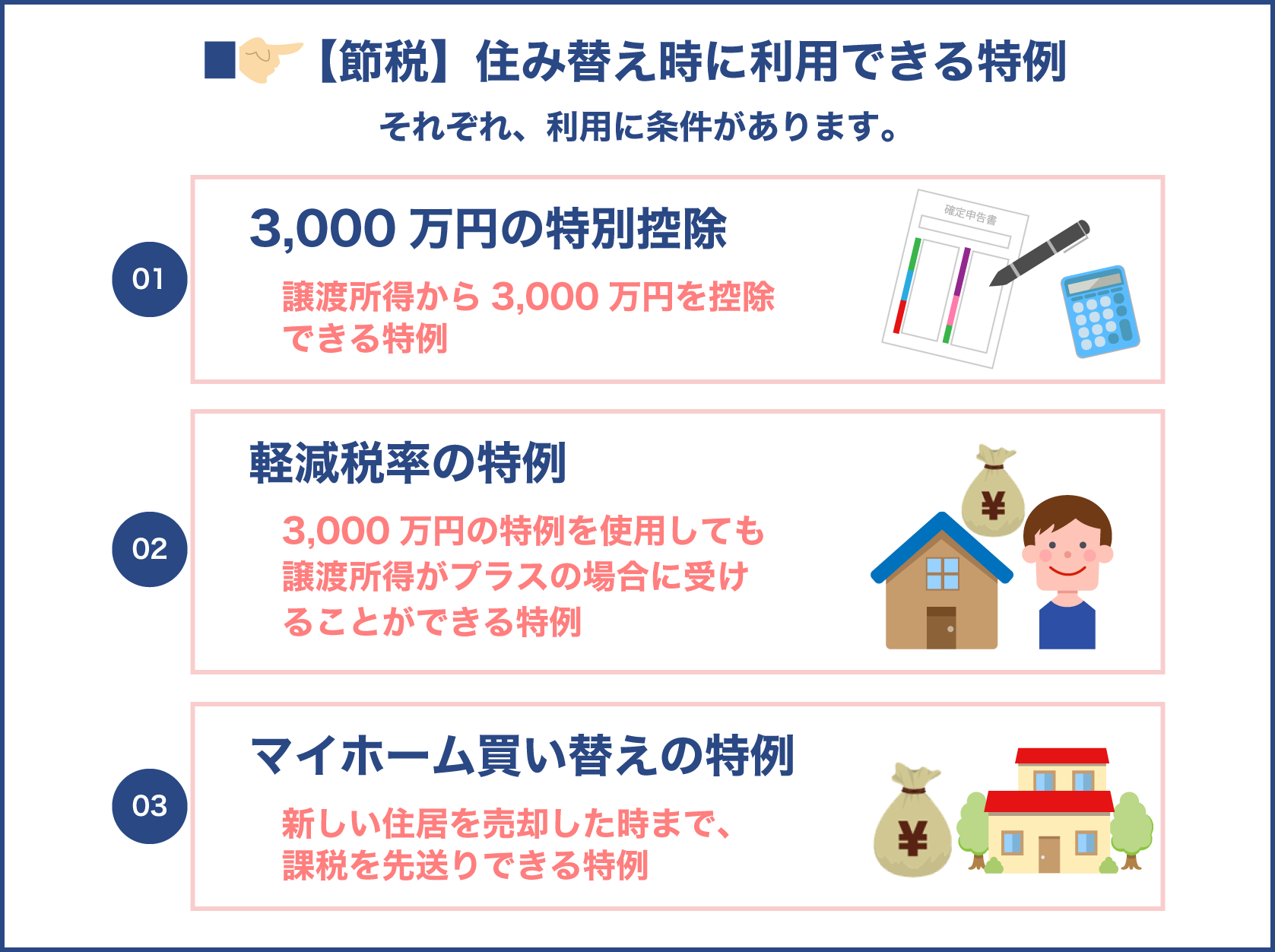

住み替えで受けられる可能性のある特例は以下のようなものです。

- 3,000万円の特別控除

- 低減税率の特例

- マイホーム買い替えの特例

マンションや土地建物などの不動産を売却した際に受けられる上記の特例を1つずつ紹介していきます。

マイホーム売却時の特例「3,000万円の特別控除」

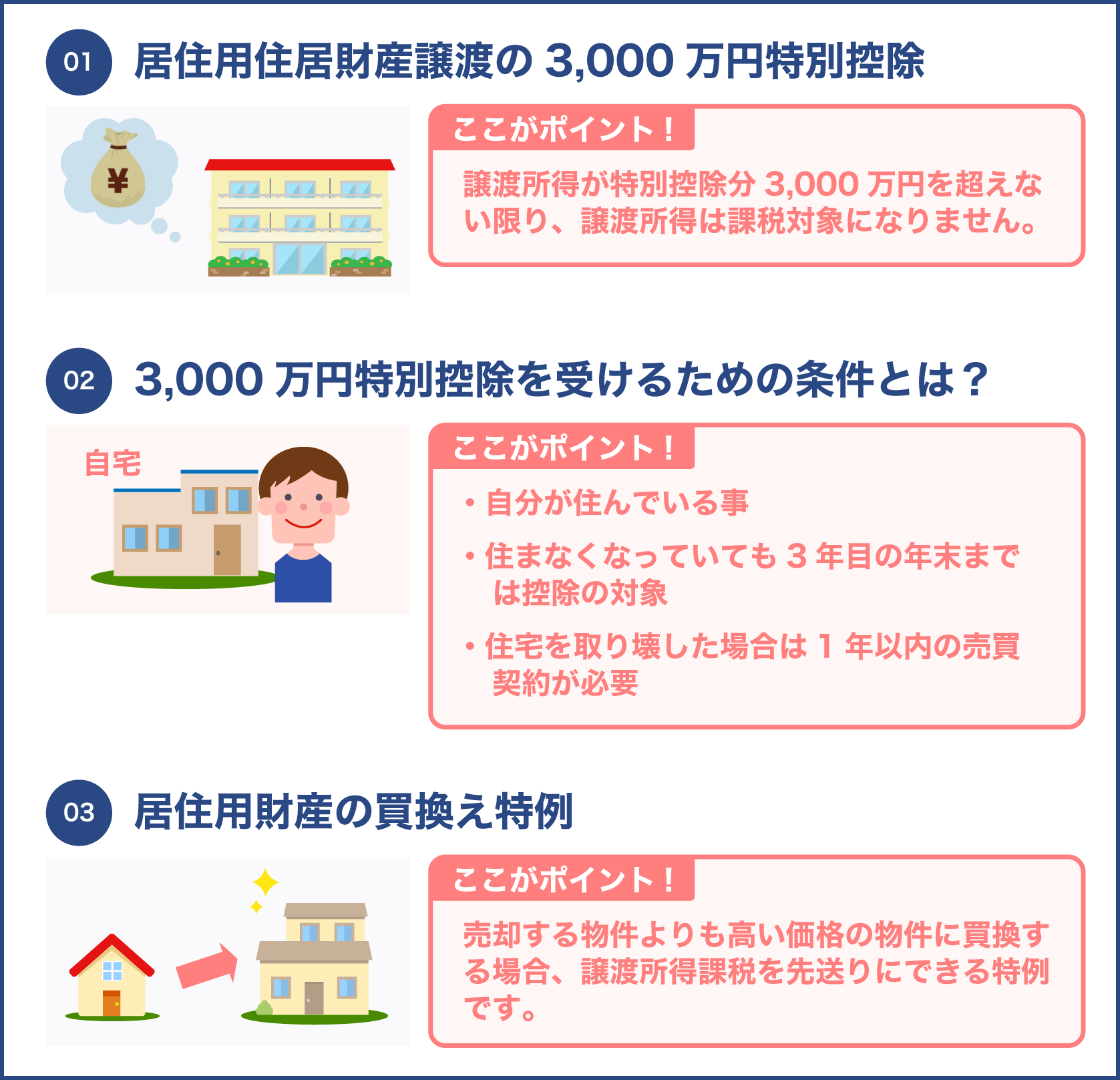

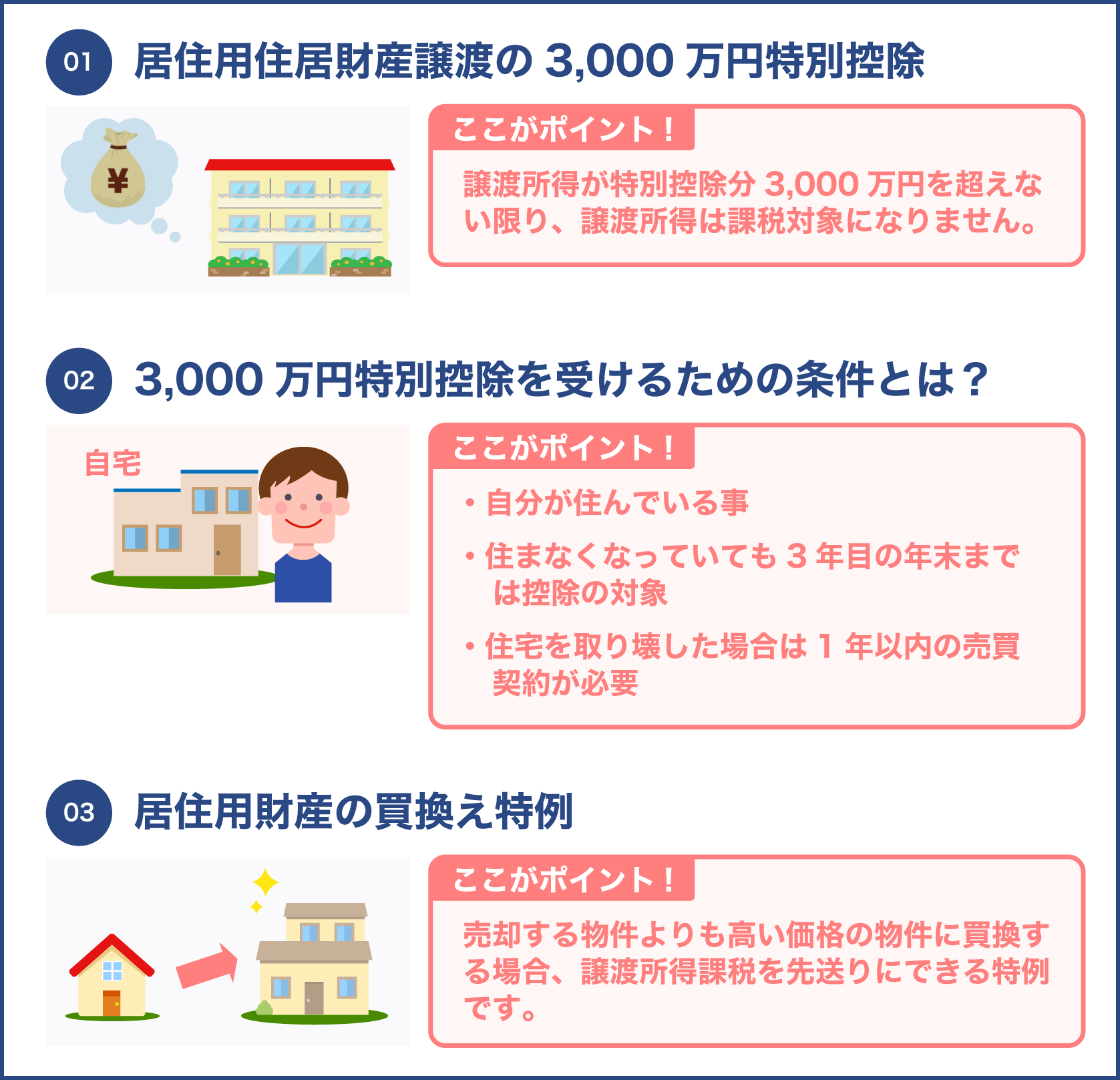

マイホームを売却した時に受けられる特例の1つ目は、居住用財産を売却した場合の3,000万円の特別控除です。

3,000万円の特別控除は、居住用の旧不動産の所有期間に関わらず譲渡所得から3,000万円を控除できる特例になります。

通常、住み替えのために住宅を売却した場合、譲渡所得が3,000万円を超えることは少ないかもしれません。

ですからほとんどの方が3,000万円の特例を使って、譲渡によって生じた利益を控除する事ができるという事です。

しかし3,000万円の特例を受けるためには、以下の条件に適っている必要があります。

- 売主が住んでいた家屋を売るか、住まなくなった日から3年を経過する日の属する年の12月31日までに売却する事

- 住宅を売却した年の前年と前々年に3,000万円の特例やマイホームの譲渡損失の損益通算や繰り越し控除の特例を受けていない事

- 売り手と買い手が特別な関係(親子や夫婦)ではない事

- 売却年や前年、前々年にマイホームの買い替えや交換の特例を受けていない事

- 特例を受ける事を目的に住居を購入し入居した家屋は適用外

- 一時的な目的で入居した家屋(新居完成までの仮住まいも含む)は適用外

- 別荘や保養所として利用していた家屋も適用外

上記の条件を見て問題のない住宅であれば、3,000万円の特例を受けられるため、3,000万円までの譲渡所得は0円としてカウントされます。

仮に譲渡所得が2,800万円で、5年以下の不動産所有期間だった場合の税率は約40%であるため、税額は1,120万円にもなります。

しかし3,000万円の特例を使用することで、譲渡所得税額は0円となるので、3,000万円の特例による控除のメリットは非常に大きいと言えるでしょう。

仮に3,000万円の特例で控除しきれない譲渡所得があった場合は、どのような節税方法があるのでしょうか?

それがマイホームを売った時の軽減税率の特例です。

「軽減税率の特例」は3000万円特例と併用も可能!

3,000万円の特例を使用しても譲渡所得がプラスになった場合、居住用住居売却の軽減税率の特例を受ける事ができます。

課税長期譲渡所得の税率は通常15%(住民税5%)ですが、軽減税率の特例を受けると以下のように減税されます。

| 長期譲渡所得金額 | 税額 |

|---|---|

| 6,000万円以下 | 長期譲渡所得×10% |

| 6,000万円超 | (長期譲渡所得-6,000万円)×15%+600万円 |

3,000万円の特例と軽減税率の特例は併用できるため、仮に9,000万円の長期譲渡所得が発生した場合、税額は以下のようになります。

長期譲渡所得9,000万円→3,000万円の特例によって譲渡所得6,000万円→軽減税率の特例によって税率が15%から10%になり、最終的な税額は600万円になります。

軽減税率の特例を受けるためには以下の条件に適っている必要があります。

- 日本国内の家屋で、売主が居住していたマイホームである

- 売った年の1月1日において、所有期間が10年を超えている事

- 売却年の前年と前々年に軽減税率の特例を受けていない事

- マイホームの買い替えや交換の特例などの他の特例を受けていない事(3,000万円の特例は除く)

- 買主が売主と特別な関係にない事(家族や夫婦など)

上記のような条件に適っていれば、軽減税率の特例を受けられるため、かなりの金額を節税する事が可能となります。

家の住み替えなら特定のマイホームを買い替えた時の特例

住み替えを行う時は、他にもマイホーム買い替えの特例という制度を受ける事が可能です。

マイホームの買い替え特例とは、不動産を売却した時に利益が発生していたとしても、課税を将来に先送りできる繰り延べ制度の事です。

税金の支払いが生じるのは、新しい住居を売却した時になります。

例えば、住み替えのために3,000万円で購入した旧住宅を5,000万円で売却したとします。

譲渡費用が150万円だったとすると、課税対象となる譲渡所得は1,850万円です。

しかしマイホームの買い替え特例を利用すると、旧住宅の売却時には譲渡所得税が課されることはありません。

旧住宅を売却後に7,000万円の住宅を購入し、その後新しい住宅も9,000万円(譲渡費用200万円)で売却したとします。

通常であれば1,800万円に対して譲渡所得税が課されますが、旧住宅売却利益1,850万円が加わり、合計3,650万円が課税対象となります。

つまりマイホームの買い替え特例とは、税金の支払いを先送りにしているだけであり、非課税になっているというわけではありません。

あくまで住み替えのための新居を購入する際の金銭的負担を減らすための一時的な措置という事です。

マイホームの買い替え特例を受けるためには、次の条件に適っていなければなりません。

- 売却する住宅は居住している又は3年以内に住んでいた住宅である

- 売却する住宅は日本国内のものであり、収用などの特例を受けていない

- 売却年、前年、前々年に他のマイホーム特例を受けていない事

- 売却金額が1億円以下である

- 売却する住宅の居住期間が10年以上であり、さらに住居所有期間が10年を超えている事

- 売却先が親族や夫婦など特別な関係にない事

- 新住居の床面積が50m2以上であり、土地面積は500m2以下である

- 買い替え住居は25年以内に建てられた住宅であり、さらに耐震基準を満たしている事

- 新住居は旧住居を売却する前年から翌年までに購入し居住しなければならない

マイホームの買い替え特例を受けるための条件は、上記のように非常に多くあります。

さらにマイホームの買い替え特例と3,000万円の特例は併用できないため、どちらを選択した方が得なのか判断する必要があります。

判断は以下のように決める事ができるでしょう。

- 譲渡所得税の支払いを少しでも減らしたい場合は、3,000万円の特例と軽減税率の特例を利用する。

- 譲渡所得の控除額が少なくなったとしても、税金の支払いを少しでも後回しにしたい場合は、マイホームの買い替え特例を利用する。

個々の状況によって選ぶべき特例が変わってくるため、慎重に選ぶようにしましょう。

またマイホームの買い替えの特例は、旧住居売却金額より高額な新住居を購入することを原則としています。

仮に新住居の価格が、旧住居の売却金額よりも安い場合は、以下のような計算によって譲渡所得税が課される事になります。

(売却金額-購入金額)-(譲渡費用+売却物件取得費)×((売却金額-購入金額)/旧住居売却金額)=譲渡所得

上記の式を簡単にすると、売却金額と購入金額の差額(利益)から必要経費を引いた数字が、課税対象となる譲渡所得となります。

ですから新住居購入金額と旧住居売却金額が同じであれば、譲渡所得税は発生しません。

ではここからは、住み替えのための新しい住宅を購入する時に受けられる住宅ローン控除をみてみましょう。

家の住み替えのための住宅購入時の住宅ローン控除とは?条件は?

住み替えのために新たなマイホームを購入する場合にも、住宅ローン控除を受ける事ができます。

住宅ローン控除の正式名称は、住宅借入金特別控除と言います。

住宅ローン控除を利用し金利返済負担を軽減しましょう

住み替えのために新しい住居を購入する多くの方は、銀行や中央労働金庫協会(ろうきん)などで住宅ローンを組む事になるでしょう。

住宅ローンを申し込んだ場合、購入者は金利を銀行やろうきんに支払う必要がありますが、住宅ローン控除は金利返済の負担を軽くするために作られた制度です。

住宅ローンを利用して住み替えの新住居を購入した場合、購入後10年間にわたり、住宅ローン年末残高の1%を所得税や住民税から控除する事ができます。

住宅ローンの限度控除額は、住宅の種類によって以下のように定められています。

上記の表から分かるように最大で受けられる控除額は、10年間で400万円~500万円であるため、住み替えを検討している方にとっては大きな金額になります。

ただし住宅ローン控除額は、毎年末のローン残高の1%(年間最大40万円)であるため、年末のローン残高が4,000万円以上あっても、控除額が40万円である事を覚えておきましょう。

仮にローン残高が6,000万円でも、8,000万円でも住宅ローン控除額は40万円となります。

ただし消費税が10%になった令和元年10月から令和2年12月までの間に住宅を購入した場合は、住宅ローン控除期間が13年間に延長されます。

住宅取得から11年目から13年目に控除される額は、以下の2種類のうち、金額が少ない方です。

- 建物取得価格の2%÷3

- 住宅ローン残高又は住宅の取得対価(上限4,000万円)の少ない方の1%

住宅ローン控除の金額は、400万円から500万円になるため、住み替えを計画している方にとっては大きなメリットとなります。

ただし所得税と住民税の合計が40万円に満たない場合は、控除額は満額の40万円にはならず、控除額は少なくなります。

では住宅ローン控除を利用するための条件は、どのようなものでしょうか?

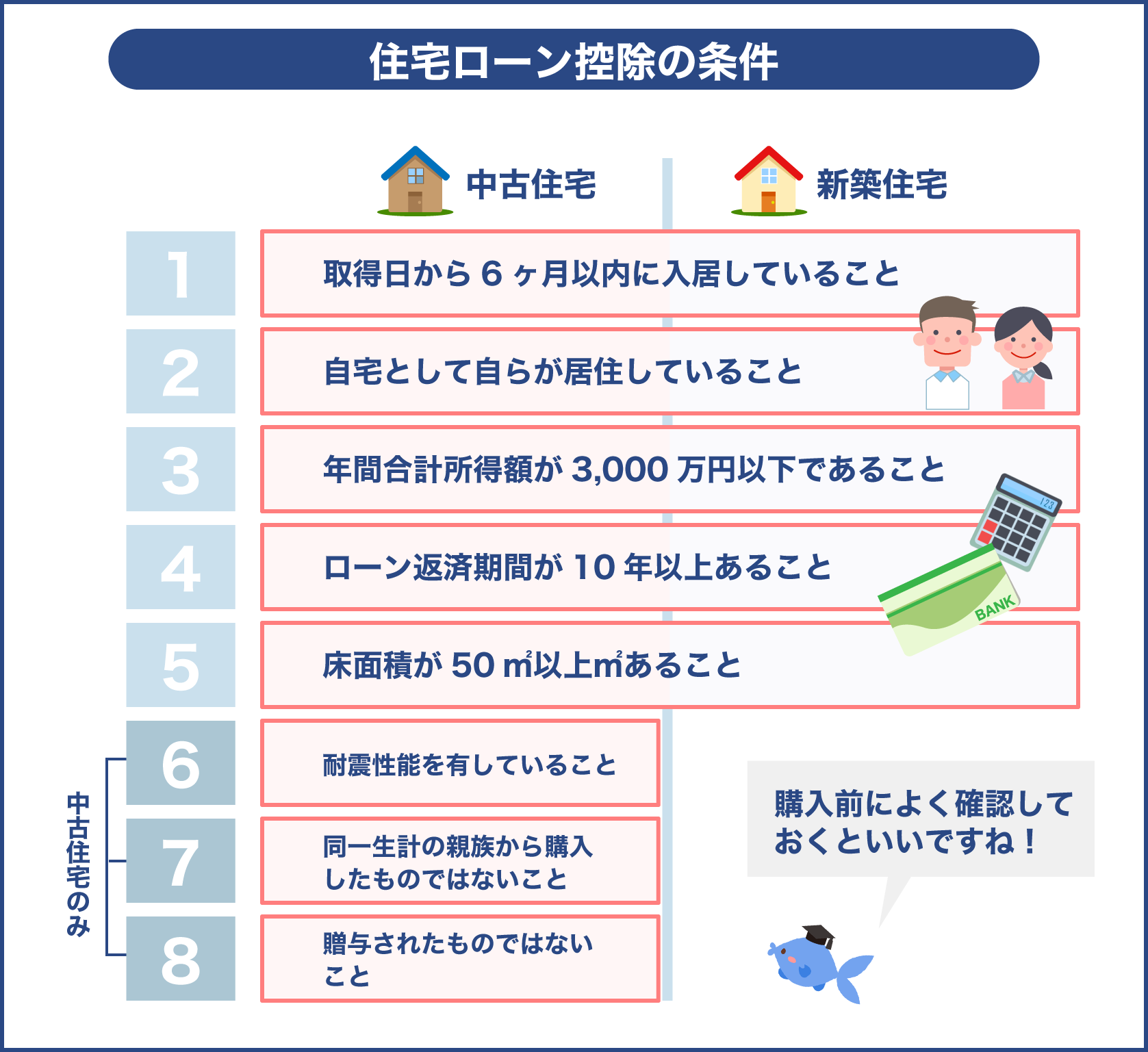

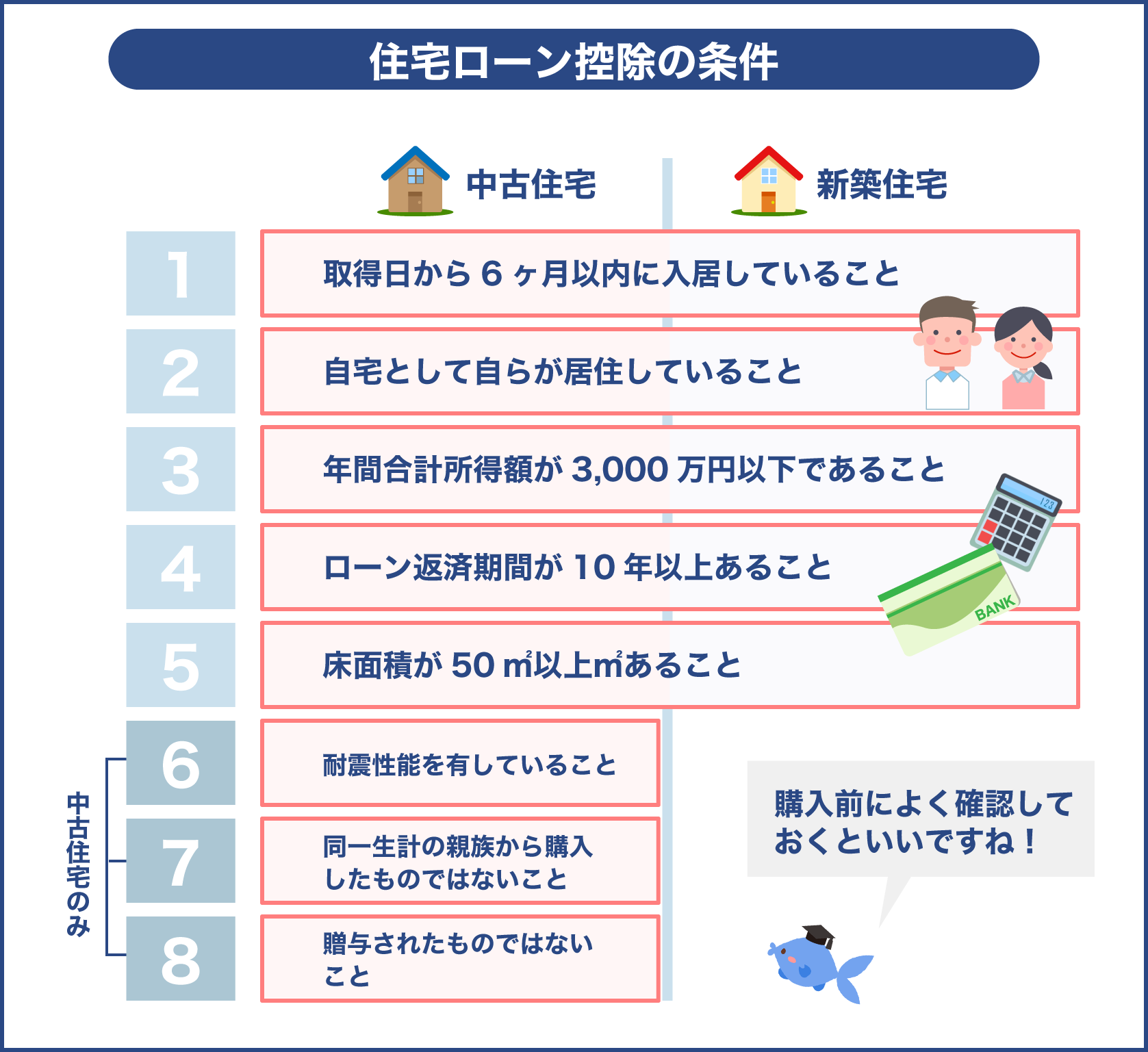

住宅ローン控除を受けるための条件とは?

住宅ローン控除を使用するためには、以下のような条件を満たしている必要があります。

- 居住用の住宅である(別荘や家族のための購入は適用外)

- 床面積の50%以上が居住用スペースである

- ローン返済期間が10年以上

- 平成25年から令和3年までの間に居住が始まっている

- 住宅の工事完了日から半年以内の入居

- 世帯所得金額が3,000万円いか

- 中古住宅の場合は築20年以内(鉄筋コンクリート造は25年以内)

- 中古住宅の場合は耐火基準をクリアしている

- ローン借り入れ先が親族や友人ではない

9種類以上の条件があるものの、ほとんどの方が条件に適っているでしょう。

住み替えで利用できる控除って、本当にたくさんあるんですね

でも控除は併用できるものとできないものがあるので注意が必要なんです

住み替えでどの控除や特例が利用できるのかきちんと理解しておきましょう

家の住み替えでの不動産売却時の特例と住宅ローン控除は併用できるのか?

ここまで紹介してきた不動産売却時の特例や住宅ローン控除は、本来支払うはずであった高額な税金を減税できる制度でした。

住み替えを検討している方にとって非常に大きなメリットがあります。

しかしすべての控除や特例を一緒に利用できるわけではないので注意してください。

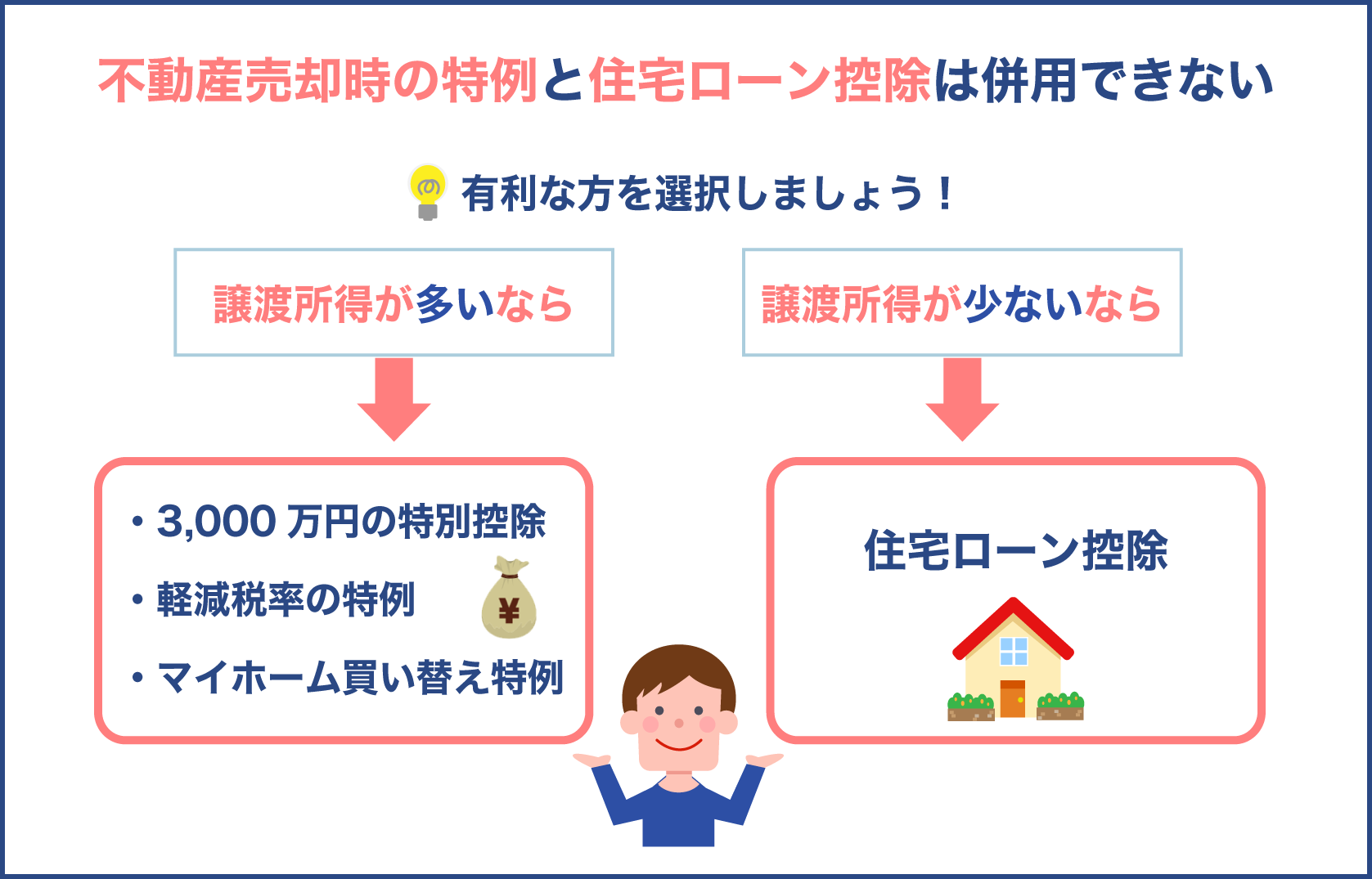

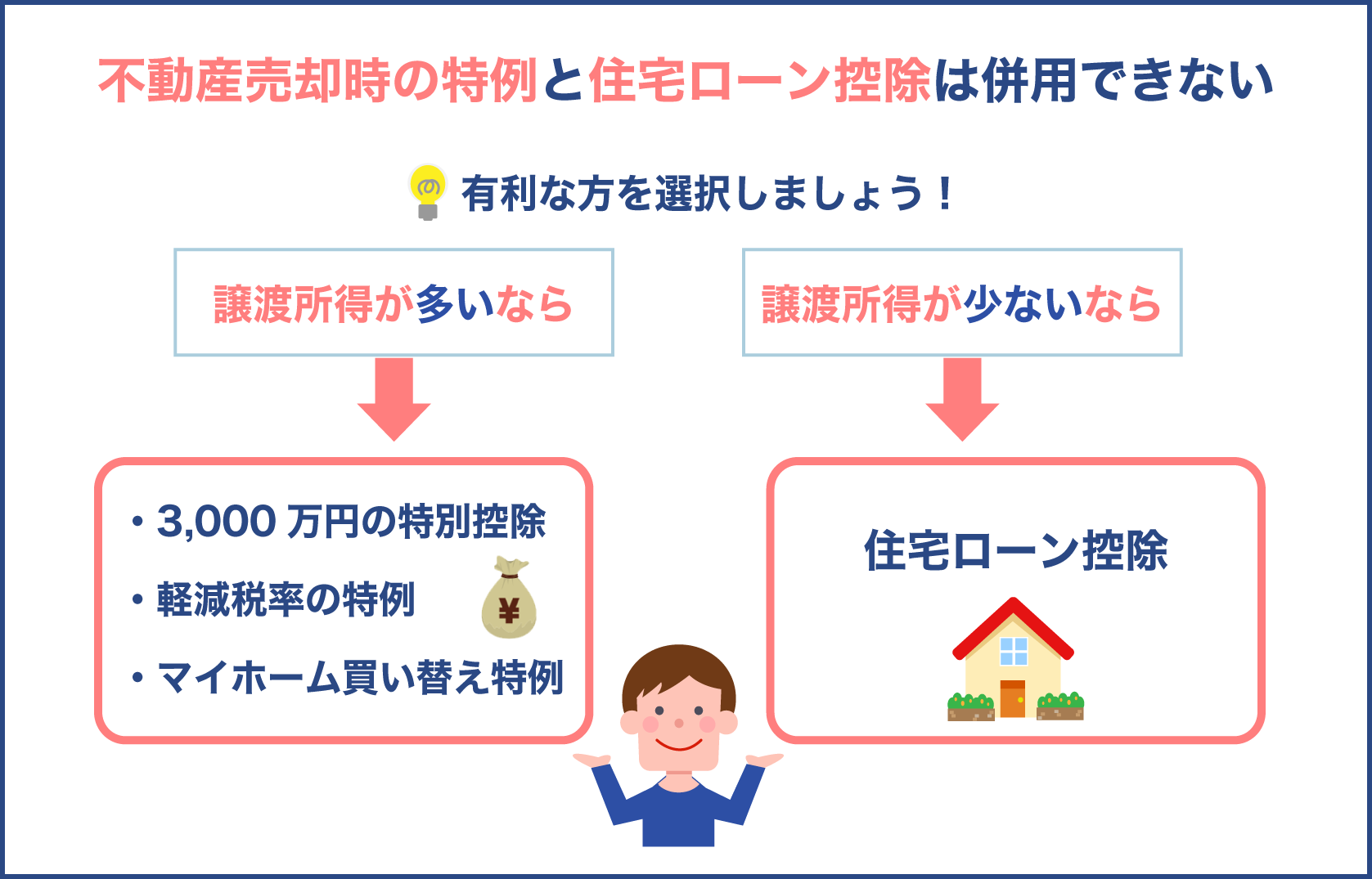

不動産売却時の特例と住宅ローン控除は併用できない

ここまで紹介してきた不動産売却時の特例と住宅ローン控除は、併用する事ができません。

簡単に表にまとめてみましょう。

| 特例と控除の種類 | 住宅ローン控除との併用 |

|---|---|

| 3,000万円の特別控除 | 不可 |

| 軽減税率の特例 | 不可 |

| マイホーム買い替え特例 | 不可 |

上記の表のように、仮に住み替えのため旧住宅を売却し、3,000万円の特別控除を使用した場合は住宅ローン控除を利用できなくなってしまいます。

ですから不動産売却時に控除を利用するか、住宅ローン控除を利用するか、住み替えの場合は選択しなければなりません。

仮に住み替えに関係なく、住宅ローン控除を受ける前後2年以内に不動産譲渡所得の特別控除を受けていたとしても、住宅ローン控除の対象から除外されるため注意しましょう。

では住み替えを検討している場合、不動産売却時の特例と住宅ローン控除のどちらを利用した方が得なのでしょうか?

不動産売却時の特例と住宅ローン控除のどちらを利用すべきか?

住宅ローン控除と不動産売却時に受ける特別控除は、控除を受けるタイミングと金額が異なっているので、自身にとって有利な方を選択する方が良いでしょう。

住み替えのために住宅を売却する時に控除を受けたいなら、3,000万円特別控除を利用する方が良いでしょう。

逆に住宅を購入した後、数年に渡って税金の控除を受けたい場合は、住宅ローン控除を選択する方が良いという事になります。

さらに重要になるのは、控除を受けられる金額です。

住宅ローン控除の場合は、最大でも400万円から500万円の控除額ですが、不動産売却時の特例には3,000万円の特別控除があります。

ですから譲渡所得の金額が多くなったなら、3,000万円の特別控除を受ける方が得であり、譲渡所得が少ないなら住宅ローン控除の方が得になります。

具体的な例を見てみましょう。

長期所有の住宅を住み替えのために売却したところ、以下のような譲渡所得が発生したとします。

| 譲渡所得 | 譲渡所得税(長期所有不動産のため所得税15%+住民税5%) |

|---|---|

| 3,000万円 | 600万円 |

| 2,000万円 | 400万円 |

| 1,000万円 | 200万円 |

| 700万円 | 140万円 |

| 300万円 | 60万円 |

*分かりやすくするため、減価償却などの詳細なデータは含めていません。

仮に300万円の譲渡所得が発生した場合、上記の表のように譲渡所得税は60万円となります。

ここで3,000万円の特別控除を使用するなら、不動産売却時に60万円を納税する必要はありません。

その代わり、住み替えのために購入した住宅の住宅ローン控除を最大で400万円受けることができなくなってしまいます。

ですから300万円の譲渡所得であれば、住宅ローン控除を利用する方がメリットは大きいと言えるでしょう。

それに対し、譲渡所得が3,000万円あった場合は、不動産売却時の譲渡所得税の税額が600万円になります。

税金の金額が、住宅ローン控除の最大控除額を超えているため、このケースでは3,000万円の特別控除を利用する方が得という事になります。

仮に売却する住宅が5年以下の所有であれば、税率は約40%になるため、譲渡所得税は次のようになります。

| 譲渡所得 | 譲渡所得税(長期所有不動産のため所得税15%+住民税5%) |

|---|---|

| 3,000万円 | 1,200万円 |

| 2,000万円 | 800万円 |

| 1,000万円 | 400万円 |

| 700万円 | 280万円 |

| 300万円 | 120万円 |

*分かりやすくするため、減価償却などの詳細なデータは含めていません。

売却不動産の所有期間が5年以下である場合、1,000万円の譲渡所得であっても税額が400万円になります。

住宅ローン控除の最大控除額も400万円であるため、このケースでは3,000万円の特別控除でも、住宅ローン控除でも金額面では同じようなメリットとなります。

ですから税金の支払いのタイミングや住宅ローンの金額に合わせて、どちらを選択するのか決める事ができるでしょう。

支払う税金の金額によって不動産売却時の特例と住宅ローン控除のどちらを選ぶのか決められるんですね

その通りです。でも住宅ローンの金額や個人の所得税や住民税の税額によっては住宅ローン控除の最大控除額が少なくなるので注意してください。

例えば、住宅ローンが3,000万円であれば、毎年の控除限度額は30万円となり、10年間の控除額は300万円未満になるので気を付けてください

不動産売却時の控除と住宅ローン控除は併用できないとお伝えしましたが、実は譲渡所得がマイナス、つまり損失が出た場合は、併用が可能な特例があります。

- 居住用財産買い換え等の場合の譲渡損失の損益通算及び繰越控除

- 特定居住用譲渡損失の損益通算及び繰越控除

上記の売却時の特例は、不動産売却によって生じた損失を他の所得から差し引けるという特例です。

最大で4年間に渡って赤字分を差し引ける特例ですが、住宅ローン控除との併用が可能な特例なので、損失がある場合は忘れずに確定申告しましょう。

住み替えを検討している方は、税金対策として特例や住宅ローン控除を積極的に利用するようにしましょう。

3,000万円の特別控除や住宅ローン控除によって、本来支払う必要のあった譲渡所得税や所得税、住民税が最大数百万円まで控除されます。

残念ながら両者を併用することはできませんが、大きな節税となるため、マンションや土地建物などの住み替えをした際は確定申告を行いましょう。

さらに住み替えのために売却した不動産によって損失が生じた場合は、特例と住宅ローン控除の併用が可能となる裏技のようなものもあります。

税金の計算は、個々のケースによって異なっており、さらに自治体によっても税率が変わる事もあるため、複雑に感じることもあるかもしれません。

しかしここで紹介した方法によって、譲渡所得税や住宅ローン控除の金額を計算することができます。

不動産売却の特別控除を利用した方が良いのか、住宅ローン控除を利用した方が良いのか、住み替えをする時は、お得な方を選んでください。