いつかはマイホームを手に入れたい。

結婚して今後のライフプランを考えたとき、多くの人がこう考えるでしょう。

持ち家信仰が薄くなったとはいえ、建売住宅や分譲マンションが普及してきたこともあり、マイホーム所有の間口は狭くなっています。

老後資金準備の必要性が話題となったこともあり、若いうちに住宅ローンを組んで家を購入した方が良いという風潮も目立つようになりました。

しかし、新婚カップルが結婚したばかりの段階で人生で最も大きな買い物を決断するには大変勇気がいるものです。

そこで今回は、新婚カップルが家を購入するしないを決める判断基準ポイントについて詳しく解説していきます。

ありがちな失敗とそれを回避する対策方法についてもご紹介しますので、是非参考にしてください。

結婚もしたし、ずっと夢だったマイホームを購入しようかと思っています!

でも家を購入するとなると住宅ローンに圧迫されて、せっかくの楽しい生活が送れないのではと不安です。

やはり金銭的なデメリットが引っかかりますよね。

金銭的な問題もそうですが、ライフプランが変化しやすいというのも新婚カップルならではの問題となります。

ここでは賃貸と購入の比較や購入のメリット・デメリットについてもご説明しますのでご自身の生活と照らし合わせながら読み進めてみてください。

目次

賃貸と購入、どちらがお得?

家を購入して生活が苦しくなるのは避けたいが、資産にならない賃貸にお金を払い続けるのも勿体ない。

近頃世間でも話題になる事の多い、賃貸vs持ち家論争ですが、実際のところどちらがお得なのでしょうか。

賃貸と家を購入した場合にかかる費用コストを比べてみましょう。

30歳から80歳までの50年間のシミュレーションしたものを以下にまとめました。

賃貸を借りる場合

| 項目 | 内容 |

|---|---|

| 設定 | 30歳から80歳までの間に引っ越しを5回 |

| 家賃(10万円) | 6000万円(10万円×12ヶ月×50年) |

| 初期費用(仲介手数料、礼金) | +100万円(20万円×5回) |

| 更新料 | +200万円(10万円/2年×20回) |

| 引っ越し代 | +75万円(15万円×5回) |

| 総額 | =6375万円 |

家を購入する場合

| 項目 | 内容 |

|---|---|

| 設定 | 3500万円(頭金0円)/金利1.47%/ローン借入期間35年 |

| 返済額(月々の返済額10.7万円) | 4494万円(10.7万円×12ヶ月×35年) |

| 購入時の諸経費 | +200万円 |

| 税金、管理費、修繕費 | +1750万円(35万円×50年) |

| リフォーム代 | +500万円 |

| 住宅ローン控除 | -280万円/10年 |

| 総額 | =6664万円 |

あくまでもシミュレーションではありますが、賃貸でも購入でも、生涯住まいにかかる費用はそれほど変わらないというのがお分かりいただけるでしょう。

費用コストに関しては、住み続けられる年齢、つまり寿命によって大きく変わります。

判断基準として費用コストはそれほど重要ではないという結論となります。

持ち家に住んでいる人はどのくらいいる?

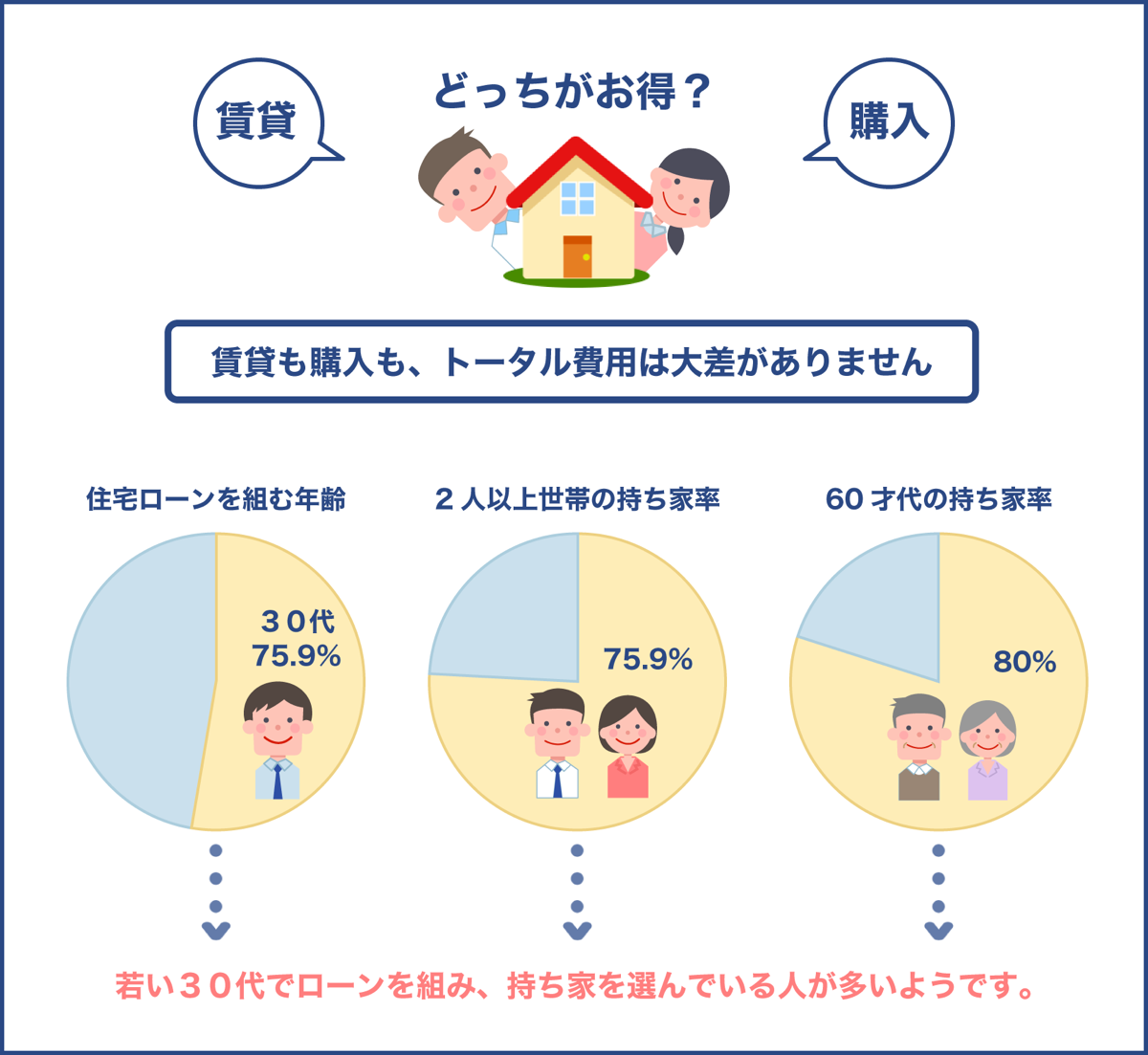

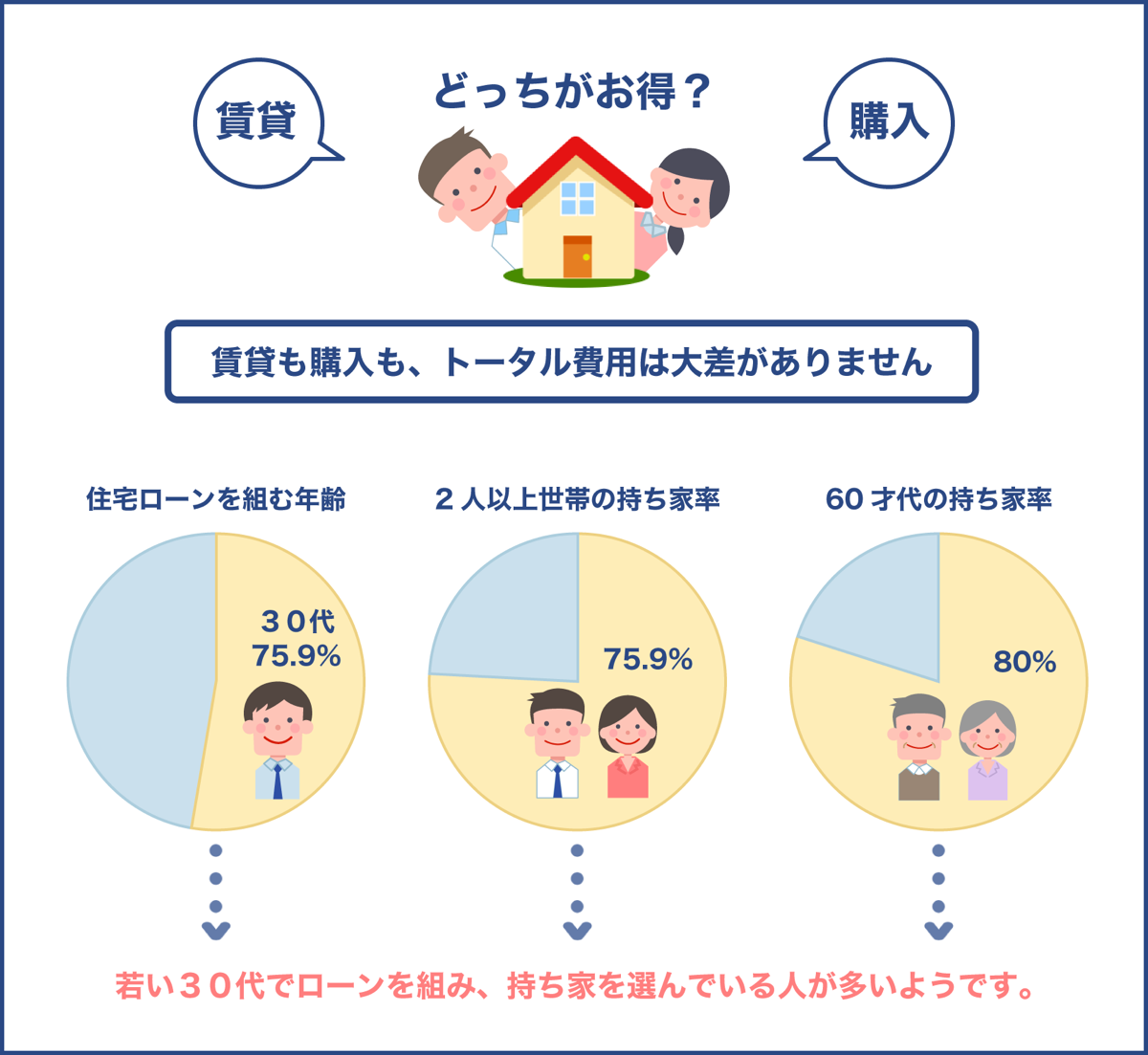

費用コストにそれほど大きな違いがないと分かったところで、実際のところどれくらいの人が家を購入しているのかみていきます。

金融広報委員会の世論調査によると、全国の2人以上世帯の持ち家率の割合は75.9%という結果でした。

世帯主の年齢が高齢であるほど持ち家率が高く、60歳代以上ではおよそ80%の人が所有していることもわかりました。

また住宅ローンの実態調査では、住宅ローンを組む年齢で最も多い割合を占めるのが30代という結果が出ました。

その数は半数を占める約53%となり、30代で住宅の購入に踏み切る人が断然多いということが分かります。

次いで多いのが40代で約30%となっており、20代は全体の約1割前後という結果でした。

家を購入する理由は様々ありますが、多くの人は結婚してからそう時間が経たないうちに家の購入を決めているようです。

賃貸と持ち家、どちらを選んでも損をすることはないということですね。

ますます家を欲しくなりました!

賃貸との金銭的な差がないことが購入の判断基準にはなりませんよ。

家を購入することにはメリットもデメリットもありますから、それを踏まえた上で検討することが大切です。

新婚カップルが家を購入するメリットとは?

ローンの支払やライフスタイルの変化、そして相次ぐ自然災害も家の購入を躊躇させる要因の一つです。

しかしこのような不安要素がありながらも持ち家率の高さは8割を超えているのが現実ですから、家を購入することにはたくさんのメリットがあると理解できます。

ここでは、新婚カップルが家を購入するメリットについて解説していきます。

メリット

新婚カップルが家を購入するメリットは以下の通りです。

- 資産を持てる

- 基本的なスペックの高い家に住める

- リフォームが出来る

- 永住できるという安心感を得られる

資産を持てる

最大のメリットは、所有する物件が自身の資産になるという点です。

賃貸住宅の家賃を毎月何年も払い続けたとしても、それが自分のものになる事はありません。

しかし自身が購入した家なら、ローンを返済した分が所有資産となります。

資産にならない賃貸にお金を掛け続けるよりも効率的に資産形成ができるでしょう。

基本的なスペックの高い家に住める

例えば賃貸用マンションと分譲用マンションを比べてみると、基本的な設備や内装に違いがあります。

マンションそのものの構造に違いがあることも多く、基本的な品質とスペックに大きな差が生じます。

賃貸物件は家賃収入を得るための投資目的で建設されるため、躯体設備や設備のグレードを上げると投資効率が上がりません。

逆に分譲マンションは一生住み続けることを想定して建築されるため、エントランスや共有部分なども含めて居住性の高い造りとなるのです。

リフォームができる

内装を思いのままに変えられるのも購入した持ち家ならではのメリットです。

別途費用がかかりますが、経年劣化や家族構成の変化によってその都度理想の形に仕上げることができます。

戸建てであればエクステリア工事や増改築なども可能ですから、より自由度が高くなるでしょう。

画鋲の穴一つさえ開けられない賃貸と比べると、自由度の高さが魅力的です。

永住できるという安心感を得られる

家を購入するということは、その地で長く暮らすということです。

新婚カップルならこれからの結婚生活について具体的なプランを立てられるでしょう。

老後の生活や子供のことなど、将来設計しやすいというメリットもあります。

また家を購入したことによって住宅にかかる費用がある程度予測可能になりますので、貯蓄と生活費のバランスもとりやすくなるでしょう。

金銭的なメリットとは?

- 賃貸に住む時間が短いため、購入するまでの家賃負担が軽くなる

- 年齢とともに収入が上がっていくと、返済が楽になる

- 返済期間を短くすれば、老後資金を貯める余裕ができる

- 返済期間を長くすれば、毎月の負担額を減らせる

20代あるいは30代前半の早いうちに住宅ローンを組めば、定年前に完済を迎えられます。

一般的に年齢を重ねるごとに年収はアップしますので、経済的に余裕が出来たら繰り上げ返済をして完済を早めることも可能です。

教育資金も余裕をもって準備できる可能性も高く、また老後までに十分な時間を確保できますので、持ち家に住みながら老後資金を貯められるでしょう。

万一の場合に備えられる保障もある

民間の金融機関で住宅ローンを組む場合は、団体信用生命保険への加入が原則必須となります。

通称団信とも呼ばれるこの保険は、万が一契約者が死亡、または高度障害を負った場合に、ローンの残債を保険で一括返済する仕組みです。

たとえローン返済を担う人に万が一のことがあっても残された家族は家に住み続けることができます。

このような保障も、若い新婚カップルの家の購入を後押ししているといえるでしょう。

デメリット

- まとまったお金が必要になる

- 税金やメンテナンス費用が必要になる

- 気軽に住み替えしづらい

- ライフプランの不確定要素が多い

- 住宅の資産価値が落ちることもある

資金や暮らしの計画を立てやすい一方で、身軽さを失うというデメリットがあります。

ライフスタイルの変化や価値観の変化が起きたとしても気軽に引っ越しすることは出来なくなるのです。

人生はいつ何が起こるか分かりませんから、若ければ若いほど不確定要素が多くなるでしょう。

また不動産の価値は社会情勢や景気、周辺環境など様々なものの影響を受けやすいという特徴があります。

資産になるからと高価な物件を買ったとしても、その価値はいつ急落してもおかしくありません。

人口の減少とともに値崩れを起こす可能性も否定できませんので、資産になるからという理由だけで購入するのは危険と言えます。

金銭的なデメリットとは?

- 返済期間が長いとその分利息分の支払額が増える

- 収入が少ないと借入可能額が少なくなる

若く収入が少ない時は金融機関から借り入れできる額は低くなります。

貯蓄や収入が少なくて頭金が少なくなるとさら借入できる額は低くなるため、結果的に安い物件しか購入できなくなります。

安い物件は立地が悪かったり平米数が小さくなるため、妥協しなければなりません。

購入時は良くても、将来的に利便性の悪さや狭さが気になり、住み心地の悪さを感じるようになるでしょう。

たとえ売却したとしても条件の悪い物件は買い手が付きにくく、売却に不利になることも考えられます。

ありがちな失敗

家を購入することに関する知識が無かったために購入後になって後悔する人は少なくありません。

新婚カップルが家を購入する際にありがちな失敗についてみていきます。

物件価格以外の費用がかかることを知らない

物件の購入には、物件価格以外にも様々な諸費用を支払わなければなりません。

代表的なのが、仲介手数料です。

いわゆる建売と呼ばれる新築一戸建てであっても、その多くは不動産会社の仲介によって購入する仕組みとなっています。

仲介手数料は宅地建物取引業法によって上限が定められていますが、その金額は売買代金の3~5%程です。

つまり、3000万円の物件を購入した場合は、最大で約105万円(税込)の仲介手数料を支払わなければならないということになります。

仲介手数料は契約成立時に半分支払、引き渡し時に残りの半分を支払いますので、諸費用として初めに用意しておかなければなりません。

また、新居への引っ越し費用や保険料も諸費用に含まれます。

仲介手数料が必要ない不動産会社所有の物件であったとしても、売買代金の5%ほどの諸費用がかかることを覚えておきましょう。

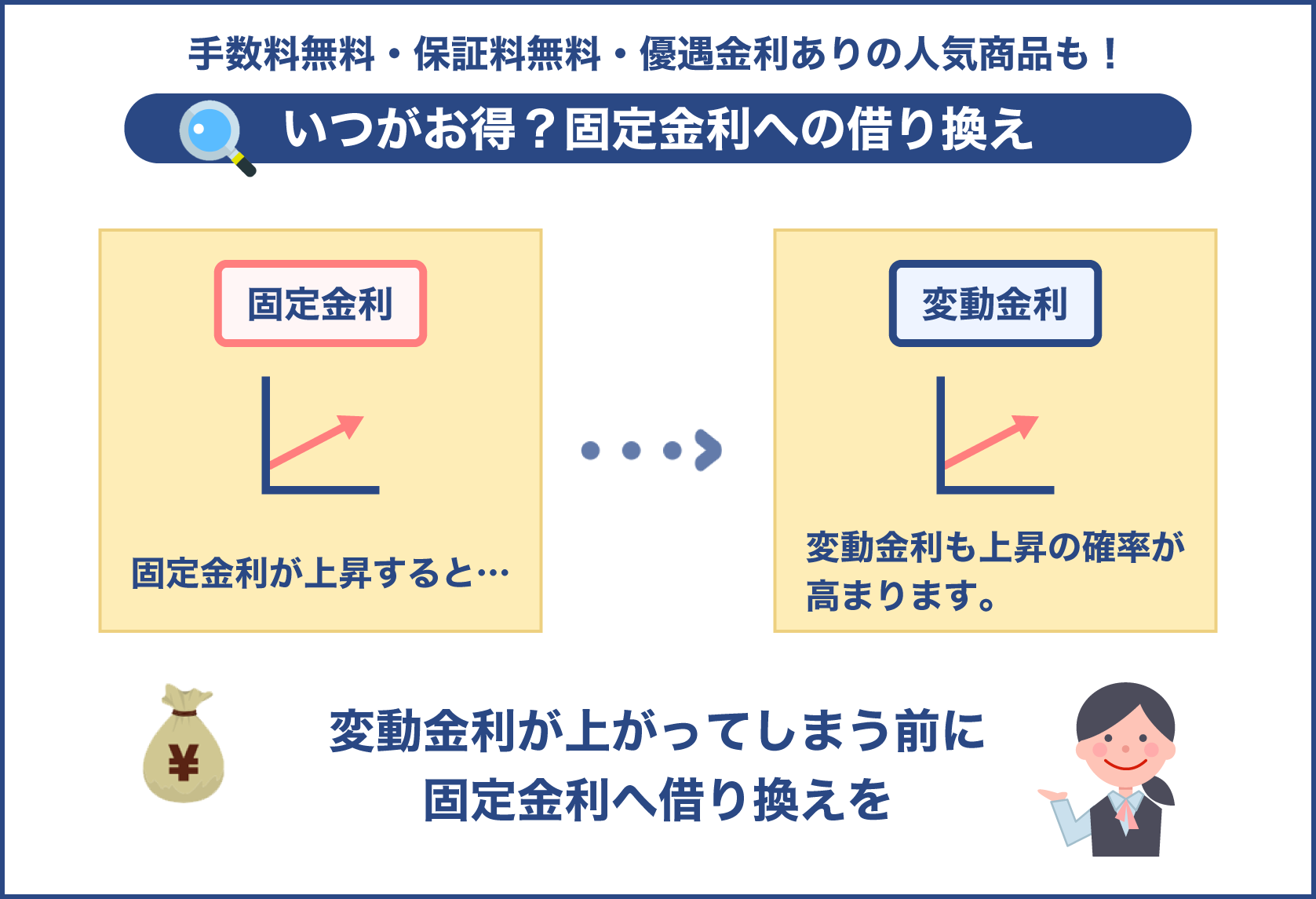

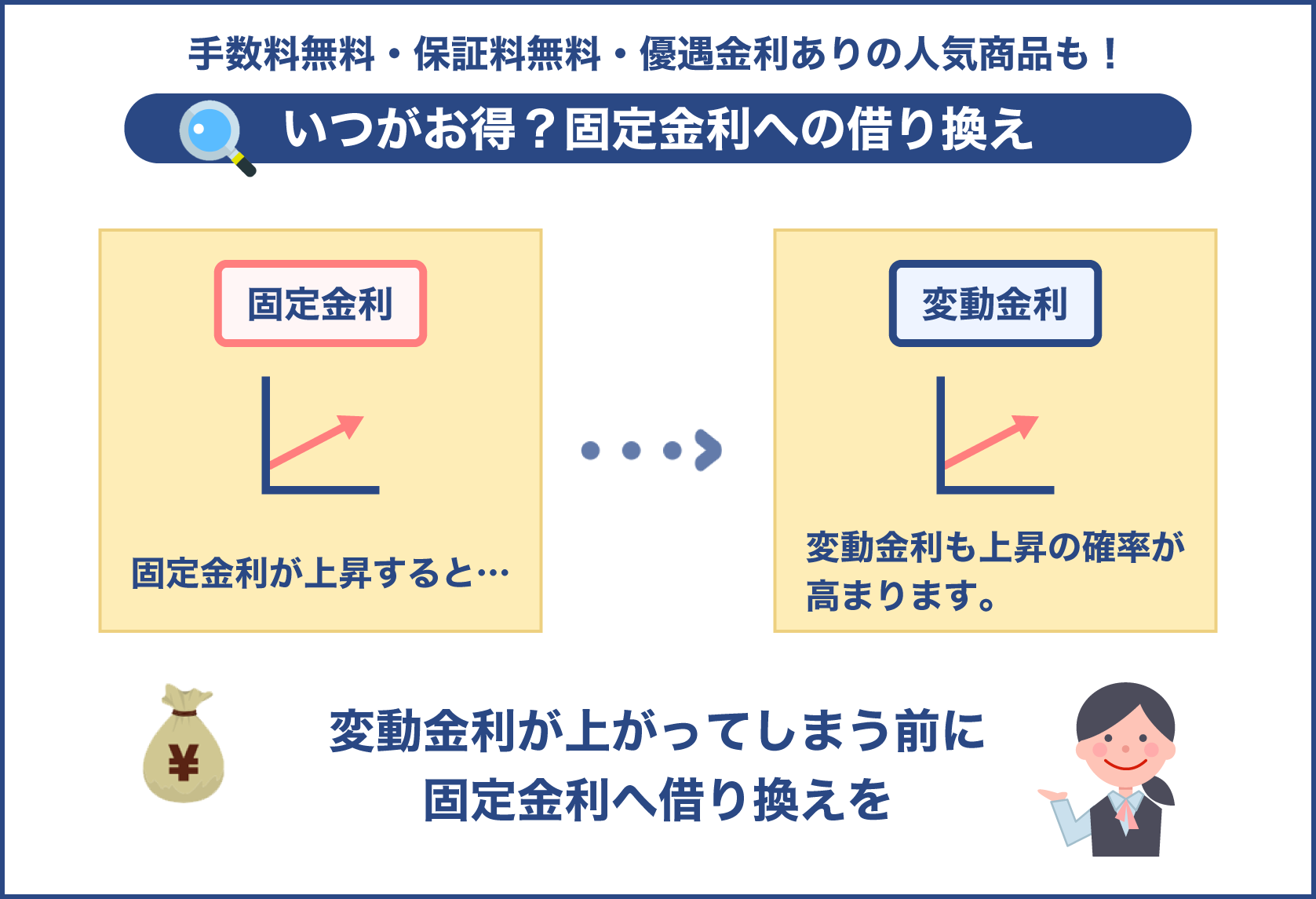

言われるまま変動金利にしてしまう

新婚カップルの多くは互いにこれまで借金をして買い物をする経験が無い場合も多く、ローンについての基礎知識がないために言われるがままの条件で借り入れするケースが目立ちます。

例えば、勧められるまま変動金利で借りていた人が、金利が上がってきたため急遽固定金利へと変更したものの、その後すぐに金利が下がった事例も多くあります。

金利を固定すると期間が終わるまでは原則変えられないので、ローンの金利に関してはそのリスクを踏まえて慎重に決めなければならないのです。

変動金利と固定金利ではどちらにもメリット・デメリットがありますが、金利が上がると返済負担が増えるため、低い変動金利で借りるのはリスクが大きすぎます。

経済的に安定していない若い世代こそ、固定金利で無理なく返先できる額を借りることが大切です。

身の丈に合わない物件を購入してしまう

大きな買い物経験が薄い世代は、ローンを組むことへの抵抗が少ない傾向にあります。

妥協しない買い物をしてしまう人たちも多く、身の丈に合わない高額な物件を購入し、その後の返済が苦しくなるケースも多いのです。

返済が苦しくなると売却が一つの選択肢となりますが、購入から1~2年しか経過していない場合は元本返済が進んでいないため、売却額よりもローン残債の方が多く残ってしまいます。

持ち家がないのにローンだけが残るという状況になりかねませんので、綿密な資金計画を立てた上で身の丈に合った物件を購入しましょう。

メンテナンス費用を想定していない

持ち家に住み続けるのであれば、定期的なメンテナンスは欠かせません。

先述したシミュレーションにもあるように、管理費や修繕、税金にかかる費用は50年間で1750万円もかかります。

そのうちのメンテナンス費用は修繕の度合いや設備のグレードによっても大きく変わりますが、決して気軽に払える額ではありません。

給湯器が壊れた、ドアの建付けが悪くなったなどというトラブルが起きた際にすぐに費用が捻出できるように常にメンテナンス費用を準備しておくことが大切です。

家を購入したら終わりではなく、その後住み続ける間は維持管理費がかかることを心得ておきましょう。

家の購入にあたって知っておくべきポイントとは?

家を購入することのメリットやデメリット、ありがちな失敗を踏まえて、家の購入にあたって知っておくべきポイントをご紹介します。

一口に新婚カップルと言っても働き方やライフプランは異なるものです。

自身の状況と照らし合わせて、しっかりとポイントを押さえておきましょう。

住宅ローンの適正額を知ろう!

家を購入するにあたって多くの人が利用する住宅ローンですが、いくら借りるかによって今後の暮らしが大きく変わります。

自身の収入に見合った適正額を知ることが持ち家で豊かな暮らしをする秘訣となりますので、ポイントを押さえておきましょう。

借りられる額と返済できる額は違う

住宅ローンの借入限度額は、返済負担率によって昨年の税込年収を元に計算されます。

例えば年収500万円、フラット35の固定金利1.18%という条件ですと、借入限度額は5015万円となります。

年収500万円でも5000万円の家が買えるのかと思ってしまいますが、返済額を見ると大変厳しい条件だというのが分かります。

返済シミュレーションでは、ボーナス一回につき約35万円のほか、月々の返済額が9万円弱となるのです。

この他に生活費、維持管理費、貯蓄の費用を捻出するとなると、家計は大変厳しいものになるでしょう。

景気や会社の業績によってはボーナスが大幅に減る可能性があるため、ボーナスを当てにした返済計画には注意が必要です。

ボーナス払いなしで月々の支払額を8万円とした場合の計算をしてみると、借入額はおよそ2700万円となり、借入可能額のおよそ半分となります。

理想のローン返済額は月々10万円前後だと言われていますから、現実的な借入額といえるでしょう。

資金計画を立てる際には、月々の返済額を基準に借入額を考えることが大切です。

新婚カップルに最適な返済額とは?

借りられる額と返済できる額のかい離が大きいというのがわかりました。

では一体、最適な返済額とはどのくらいなのでしょうか。

理想的な年間返済率は年収の25%以内で、これ以下が安心できるラインだと言われています。

共働きの共同名義であれば、35パーセント程度が目安となるでしょう。

但し、月々の返済額が少ないと期間が長くなり、金利の支払い負担が多くなるというデメリットがあります。

そのためこのような場合は、まとまった資金が出来たら繰り上げ返済をしましょう。

元本返済ができるため、利息分を減らせます。

想定外の出費に備えるためにも、余裕を持った資金計画を立て、身の丈に合った家を購入しましょう。

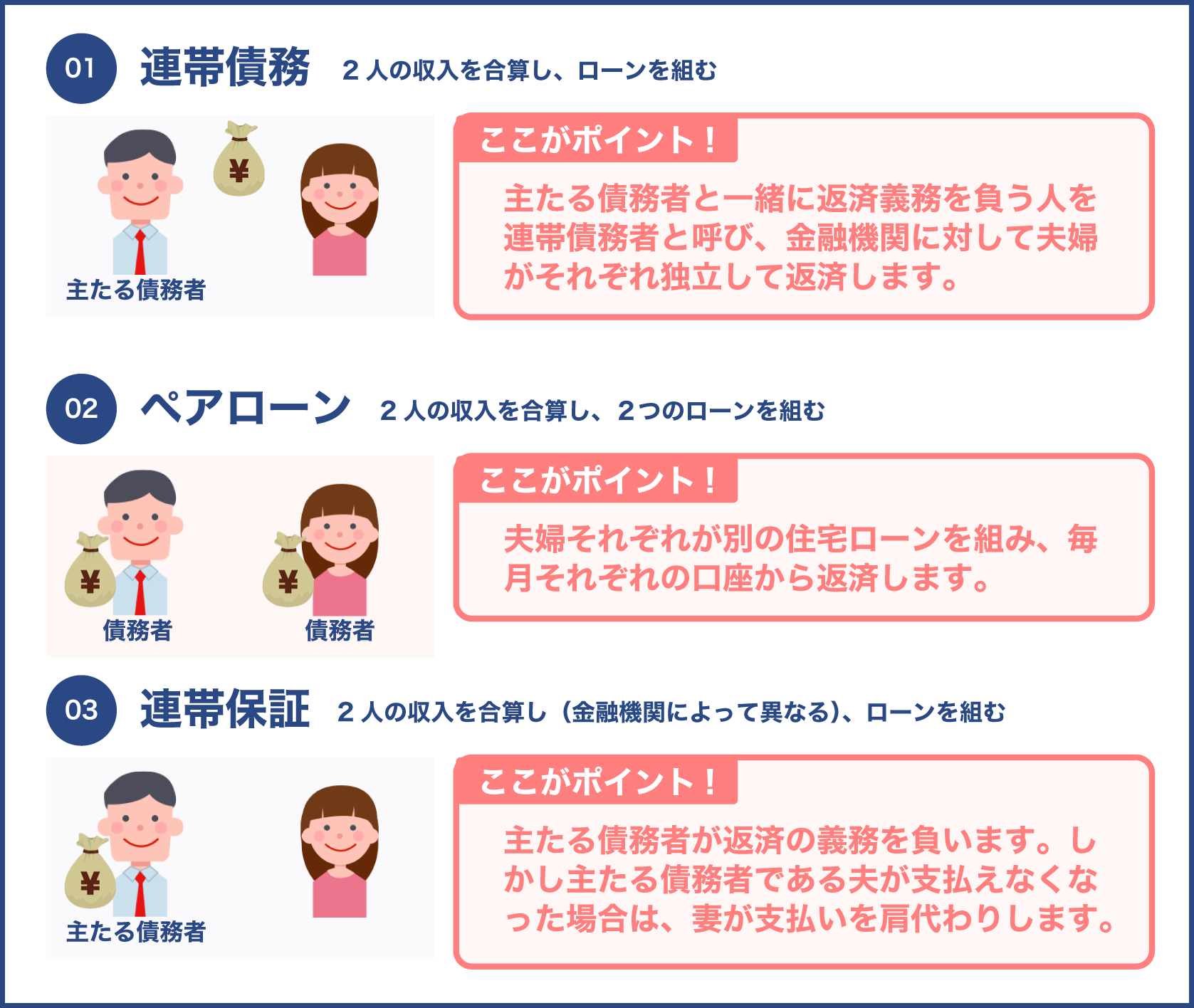

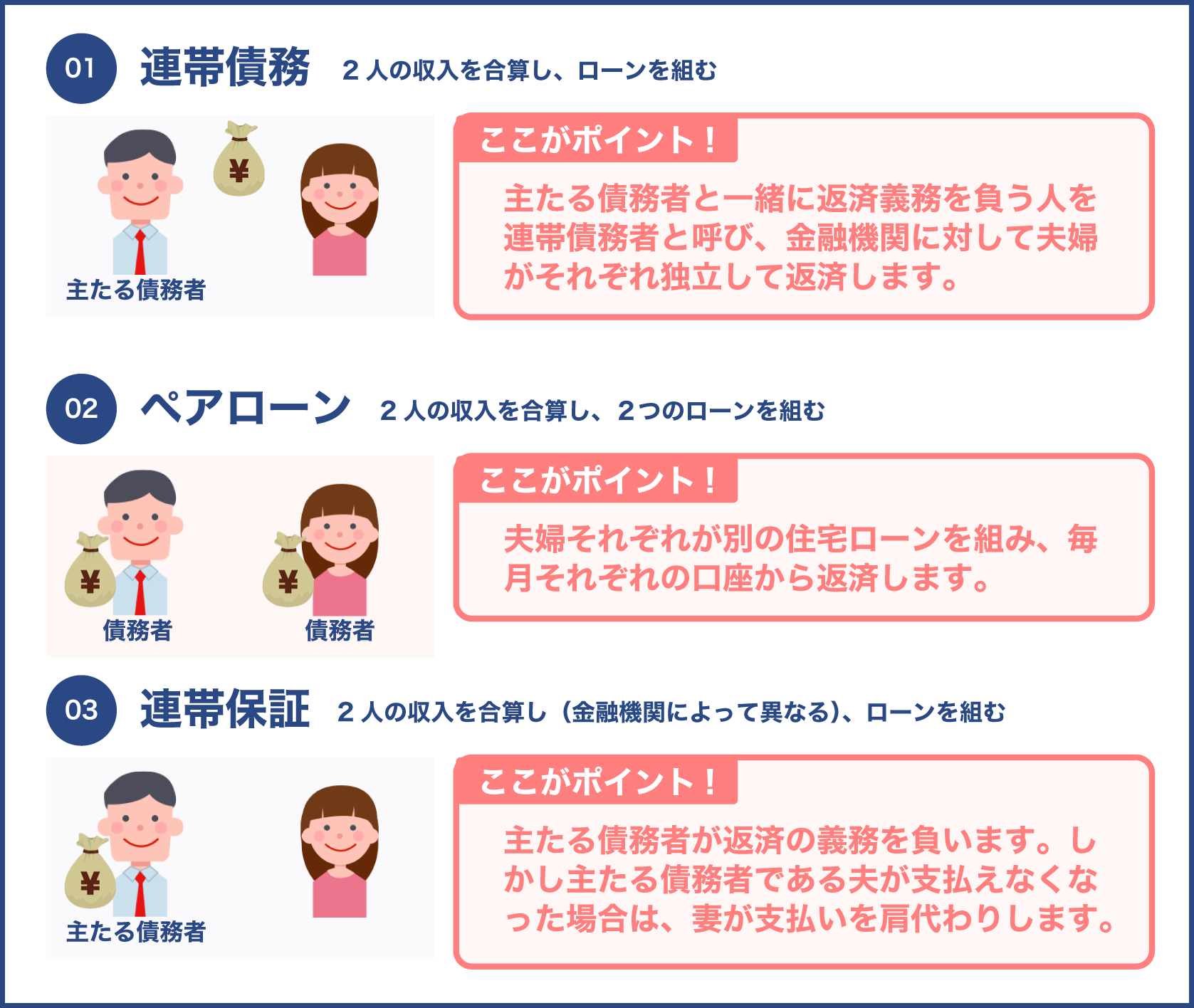

共働き夫婦は今後の働き方について話し合うことが大切

現代は結婚しても夫婦共働きが一般的であり、収入面も夫婦が対等であることが多くなっています。

そのため、資産となる家を購入する際に、共同名義という形で住宅ローンを組む人も多いようです。

共同名義にする場合のポイントをご紹介します。

夫婦共同名義のメリット・デメリット

メリットは夫婦の収入を合算して考えるため借入可能額の上限が高くなり、購入できる物件の選択肢が広がることです。

借入額は収入にもよりますが、収入が対等であれば予算は倍になるでしょう。

また、共同名義にすることによって住宅ローン控除を夫と妻の両方が受けられるのもメリットとなります。

デメリットは別居や離婚などといった事情が発生した際に、家を処分しにくい点です。

共同名義の不動産は両者の同意が得られなければ売却や賃貸に出すことができません。

財産分与でローンの残債がトラブルの要因になる可能性も高くなります。

共同名義で購入する際のポイントとは?

共同名義で購入すると決めた場合は、資金計画とともに今後の働き方や家族計画についてしっかり話し合うことが大切です。

妻側は出産や育児で満額の収入を得られない期間が出てくるでしょうし、夫側も育児休暇の取得や転職、独立などによって収入が減少する可能性は十分考えられます。

現在は教育費の無償化がありますが、生涯にかかる教育費の総額は増回傾向にあるのも事実です。

夫婦がどのような働き方を望んでいるか、家族の暮らしをどのようにしていくかを話し合い、住宅費とのバランスを考えることが大切です。

住み替えを視野に入れた住宅選びがおすすめ!

家を購入したからといってライフプランを変えられないというわけではありません。

若いうちに家を購入し住宅ローンを返済していると売却の際のローン残債も減っているため、再度家を購入する場合の手続きがスムーズに行えるという利点もあります。

そのため、物件を売却して新しい家を購入する住み替えを視野に入れた家の購入を検討するとよいでしょう。

住み替えをしやすい家、それはつまり売却しやすい家です。

売却しやすい家の条件を以下にまとめました。

- 駅近、周辺施設が充実しているなど立地が良い

- 地価の上昇が見込める

- 築10年以内の築浅物件

- 間取りや外観などがベーシックである

このような物件ですと中古物件であっても買い手が見つかりやすくなります。

想定外の変化に柔軟に対応し、より豊かな暮らしを送るため、これらのポイントを押さえた家選びをしましょう。

家を売る前提で家を買うのですか。

家を買ったら一生住み続けるものだと思っていました。

住み替えは不動産業界ではとてもメジャーなのですよ。

例えば、4LDKの戸建てに住んでいたけれども子供が独立したから、管理不要でフラットな1LDKのマンションに住み替えるなどというパターンも多く見受けられます。

近年は中古物件の需要が高まりつつありますので、良い条件でしたら買い手が見つかりやすくなります。

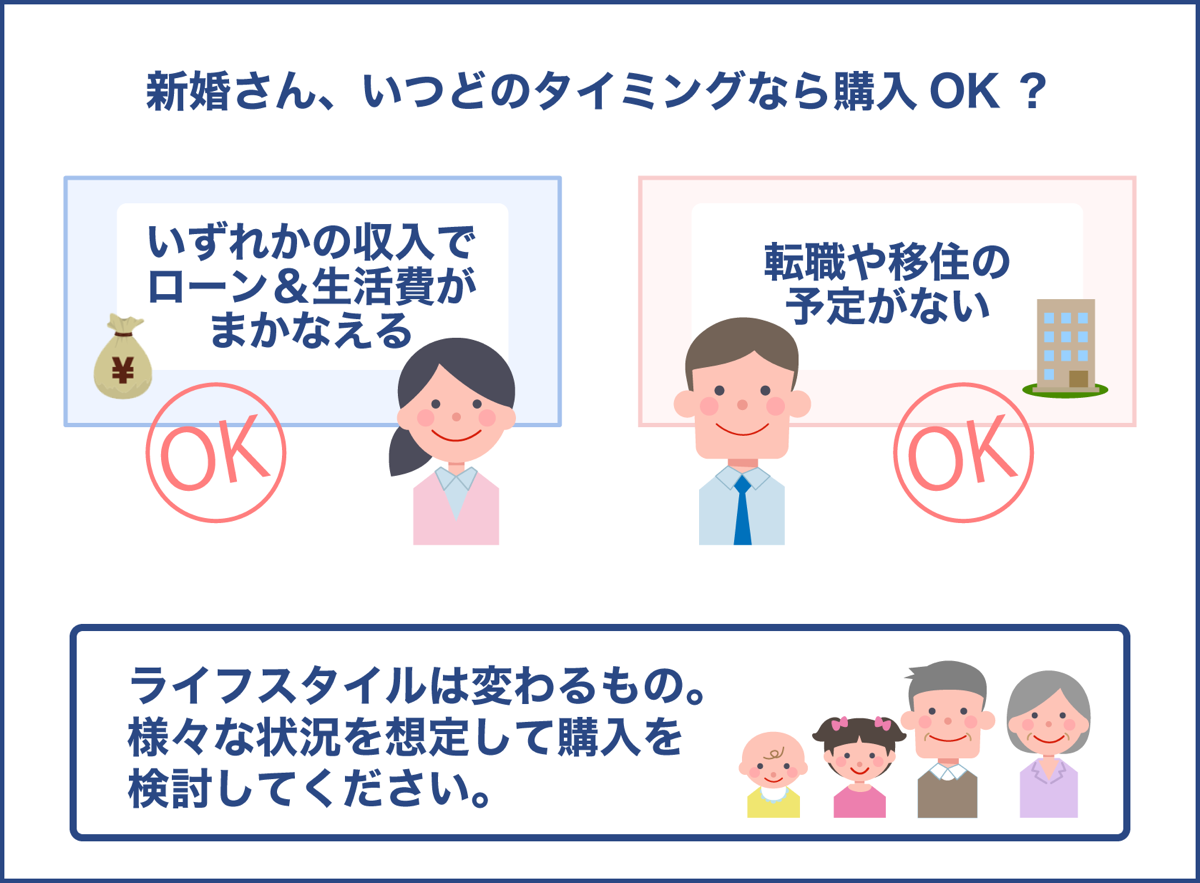

新婚カップルが家を購入する判断基準ポイントをご紹介!

新婚カップルが家を購入するしないを判断するにはどうしたらよいのでしょう。

ここまでご紹介した内容を踏まえて、その判断基準をご紹介していきます。

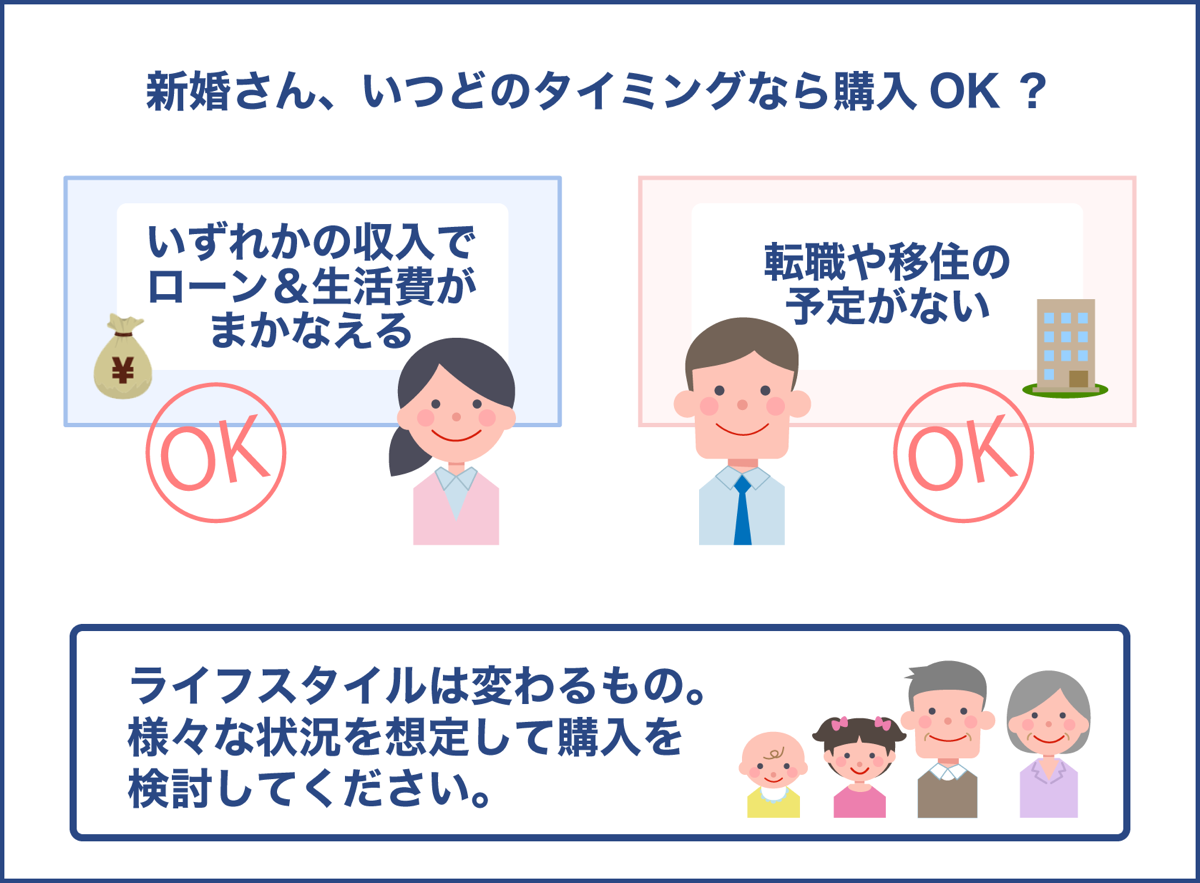

新婚カップルが家を購入するしないを決める判断基準は以下の通りです。

- 夫婦どちらか一方の収入でローンの支払いを賄えること

- 転職や移住などのライフスタイルが大きく変わる可能性が低いこと

夫婦どちらか一方の収入でローンの支払いと生活費を賄えること

若い世代が家の購入に充てる住宅ローン借入額は低いため、夫婦の収入を返済に充てようと考える人も少なくありません。

また、どちらかの収入をローンの返済に充てて、もう一方の収入を生活費と貯蓄に充てようと考える人も多いでしょう。

しかし、ある程度の予測が出来ても、何が起きるか分からないのが人生です。

新婚の若い世代は人生のライフプランを考える上で不確定要素が多く、子供の誕生や希望する学校への進学、転職によって、その都度収入や必要になる費用が変わる可能性は無限です。

もし片一方の収入が減ったり無くなってしまったら、当初予定していた返済は難しくなるでしょう。

生活が苦しくなり、折角購入した家を売却せざるを得なくなるかもしれません。

35年フルローンは若い世代に希望を与えるものですが、実際のところ返済が苦しくなったために売りに出されている物件が数多くあります。

そのため家を購入するのであれば、夫婦どちらか一方の収入のみでローンを返済し、生活していける程度の借入額にするべきなのです。

転職や移住などのライフスタイルが大きく変わる可能性が低いこと

せっかくマイホームを購入したのに会社から転勤の辞令が出た、地元にUターンすることになったなどという理由で築浅物件が売りに出されることも少なくありません。

不確定要素の多い若い世代は5年後10年後の生活を見据えたプランを立てていたとしても、周囲の人々や環境による不可抗力によってプランが激変する可能性があります。

ライフスタイルは絶対に変わらないと言い切ることは出来ないとしても、少なくともそのような可能性がある場合には購入を避けた方が良いでしょう。

しかしながら、そのような場合でも購入してはいけないわけではありません。

住み替えによる売却を想定した物件選びをするなど、柔軟な対応ができるように対策しておきましょう。

家を購入するしないを決めた後

家を購入すると決めた人、そうでない人によってその後の行動は変わります。

それぞれの行動ポイントを押さえておきましょう。

家を購入すると決めたら

家を購入すると決めてから実際に住み始めるまでは、どのような流れになるのでしょうか。

家を購入する際の流れについてみていきます。

- 物件情報の収集

- 物件の見学

- 売買契約の締結

- 住宅ローン申し込み

- 引き渡し

- 引っ越しをして入居

- 確定申告

上記の流れにおいて、重要となるポイントをご紹介します。

- 物件の種類はよく考えて選ぶ

- 住宅ローンの事前審査をしておく

- 確定申告は控除を受けるために必要である

物件の種類はよく考えて選ぶ

新築建売住宅、注文住宅、中古住宅に分譲マンションなど、一口に家といっても種類はたくさんあります。

初めから種別に固執せず、様々な物件についての情報収集を積極的に行いましょう。

そのとき、パンフレットやモデルハウスなどに実際に触れて、広く具体的なイメージをすることが大切です。

最初に希望する家のイメージは理想に偏っているため、情報収集によって現実的なイメージへと修正していく必要があります。

住宅ローンの事前審査をしておく

売買契約をして住宅ローンを申し込む前に、住宅ローンの事前審査をしておきましょう。

売買契約から引き渡しまでは1ヶ月ほどしかなく、その間に住宅ローンの本審査と申し込みを行うにはあまり時間がありません。

事前審査は必須項目ではありませんが、手続きをスムーズに進めるためにもしておくと良いでしょう。

確定申告は控除を受けるために必要である

住宅ローン控除が適用されるためには、購入後に必ず確定申告しなければなりません。

条件によっては大きな軽減率となりますので、損をしないためにも忘れないようにしましょう。

家の購入を断念したら

判断基準に達せず、家の購入を断念した人たち。

しかし、いつかマイホームを手に入れたいという気持ちは変わらないでしょう。

転勤の可能性、子供の進学、不安定な収入などといった問題が解決すれば、誰しもいつかは家を購入できます。

年齢を重ねて収入が上がったり貯蓄が増えることで、物件の選択肢が広くなるなどのメリットもあります。

その日を迎えられるようになるまでの期間を購入の準備期間と捉えれば、実際に購入するとなった時の負担を大きく軽減できるでしょう。

準備期間にしておくと良いことを以下にまとめました。

- 頭金を貯めておく

- パンフレットやモデルハウスを見てイメージする

頭金を貯めておく

家を購入する際の資金計画において、頭金の額は大変重要です。

頭金とは住宅ローンを利用せずに支払う分のことで、これが多ければその分返済期間も短くなりますし、金利分の支払負担も少なくなります。

購入を断念した新婚当時に準備できる頭金の額が少なくても、それから時間が経てば十分な額を用意できます。

パンフレットやモデルハウスを見てイメージする

時間があるということは、その分イメージを具体的にデザインできることでもあります。

理想の家を手に入れるためには、多くの物件の情報を集め、自身の条件と照らし合わせて具体化していくことが大切です。

すぐに購入するわけではなくても不動産のパンフレットを見たり、モデルハウスに足を運んでみましょう。

家は3回建てなければ満足できるものにならないとよく言いますが、どんなにこだわった家であっても、やはり住んでいくうちにあれこれ不満が出てくるものです。

家を購入するまでに具体的なイメージを膨らませておけば、満足できる家を購入できる可能性が高まるでしょう。

ライフプランと資金計画について、もう一度話し合ってみようと思います!

家の購入を検討したことを良い機会として、購入するしないに関わらず生活のことやお金のことをじっくり話し合ってみましょう!

お互いの条件や意見の相違の落としどころを見つけられれば、双方が納得する結果が見えてくるはずです。

想定外の出来事はいつでも起こりうることを念頭に、住み替え等の対策を練っておくと安心ですよ。

ここまで、新婚カップルが家を購入するしないを決める判断基準ポイントとありがちな失敗について解説してきました。

夫婦になったばかりで家を購入するのには大変勇気がいりますが、若いうちに購入することで得られるメリットはたくさんあります。

基本的なスペックが高く、自由度の高い家に住めるのはもちろん、資産ができる、住宅ローン返済が楽になるなどの金銭的なメリットも得られます。

しかし、年齢が若い場合は、その後のライフプランを大きく変える不確定要素が多くあります。

せっかく購入しても売却しなければならない想定外の出来事が起こる可能性が大いにあるため、住み替えも含めて家の購入は慎重に行いましょう。

互いの収入でローンを支払う共同名義での購入事例が増えていますが、片一方の収入が途絶えてしまえば生活が苦しくなってしまいます。

不測の事態に備えれられるよう、余裕をもった資金計画を立てることが大切です。