普段のクレジットカード利用が住宅ローンの審査時に大きな影響を与えていることをご存知でしょうか。

住宅ローンは最長で35年間の長期にわたる借入金です。

金融機関としては途中で返済不能になることは避けたい事態です。

そのために住宅ローンを完済できるかどうかを見極める審査は厳しいものになります。

住宅ローンの審査において、申請者本人の属性や担保となる購入物件の価値など、あらゆる角度から住宅ローンを組むことができる状態かを調べられます。

その審査項目の一つにクレジットカードなどの借入状況の確認があります。

クレジットカードの利用方法には利用者のお金に対する考え方が反映されます。

金融機関は日頃のクレジットカードの利用方法を調査することによって、住宅ローンを組む際に障害がないかを調べるのです。

クレジットカードの利用額は少額だから住宅ローンとは関係ないのでは?と思う方もいると思います。

たとえ少額でも借入金であることに変わりはありません。

特にキャッシングやリボ払いを度々利用する人や高額商品を立て続けに購入する習慣のある人は気を付ける必要があります。

また複数のクレジットカードを持っている人も住宅ローンの申し込み時には注意が必要です。

住宅ローンの審査においてクレジットカードの利用状況がどのような影響を与えているかを調べてみました。

目次

住宅ローン審査について

多くの人が住宅を購入する際に住宅ローンを利用しています。

住宅ローンを利用する時には、金融機関の審査を受けなければなりません。

住宅の購入は高額でローンの支払いも長期間に渡ります。

ほとんどの金融機関が最も長い住宅ローンの期間を35年間と設定しています。

長期の支払いに耐えられるかどうかの審査は自ずと厳しいものになります。

では実際にどのような審査が行われているかをみてみましょう。

住宅ローン審査の方法

住宅ローンの審査の方法としては、まず事前審査が行われ本審査に通る見通しがあれば本審査に進みます。

事前審査と本審査ではどのような点が審査の対象になるかをみてみましょう。

事前審査

住宅ローンを申し込む前に行われる審査のことを事前審査と言います。

金融機関によっては仮審査、簡易審査とも呼ばれています。

事前審査の目的は、このまま本審査に進めることができるかどうかを判断するためです。

事前審査で調べることは主に借主の返済能力です。

他に多額の借り入れがあるかどうか、属性に不安はないかなども審査の対象となります。

また返済負担率(返済比率)が適切かどうかも確認されます。

返済負担率とは収入に対する返済額の割合のことです。

はっきりとした基準は金融機関によって違います。

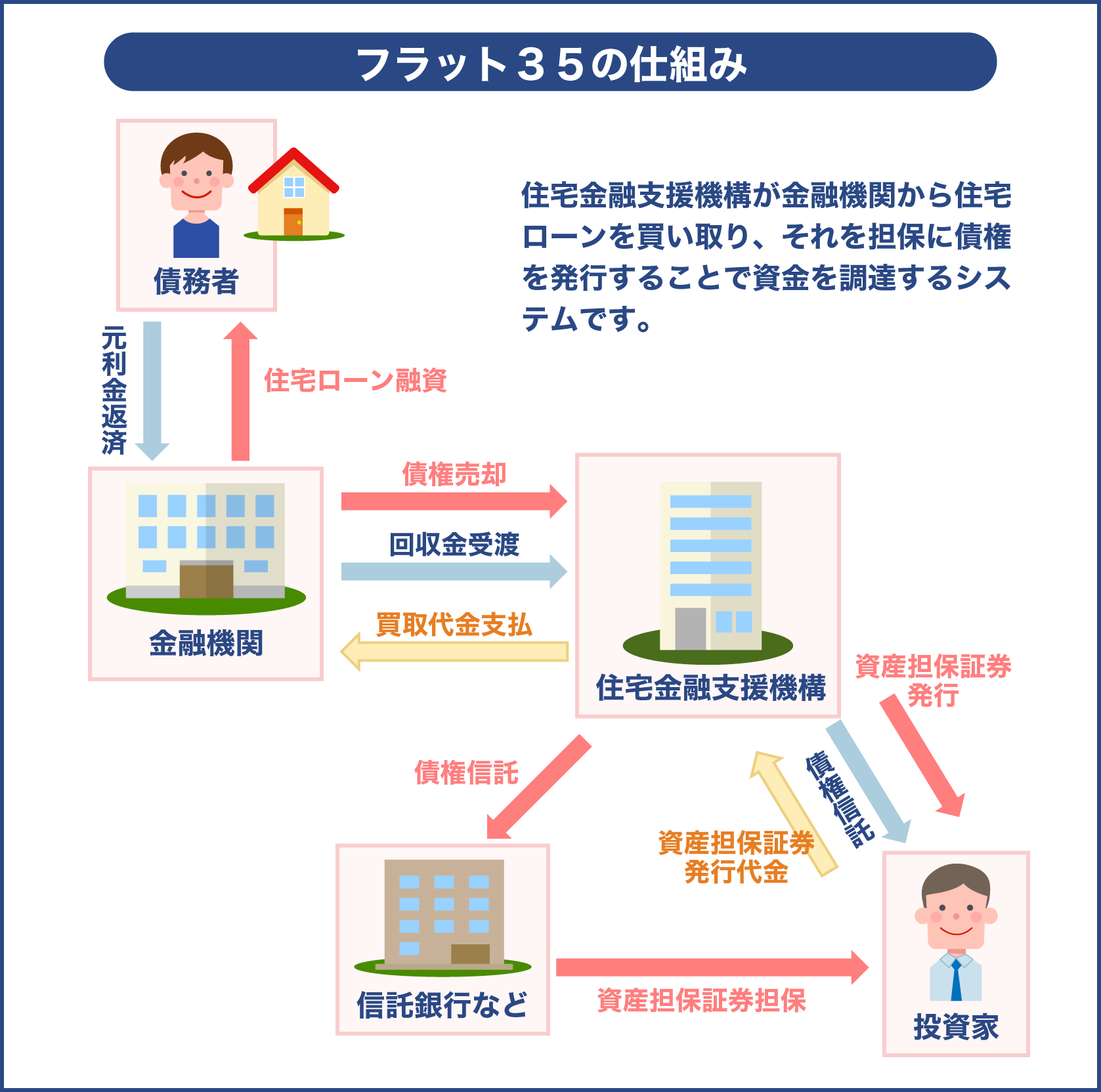

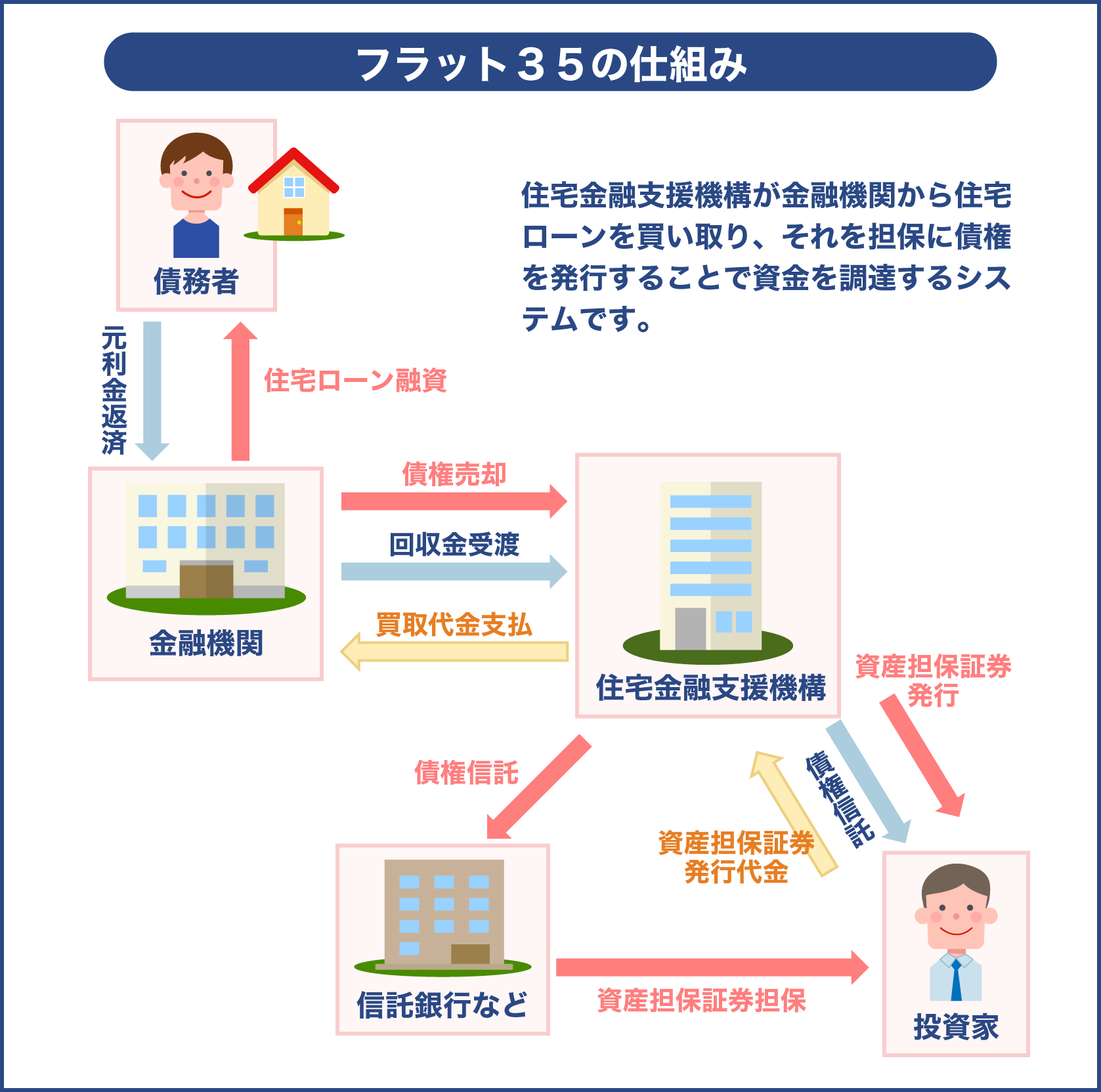

ちなみにフラット35の場合は、年収が400万円未満の場合、返済負担率は30パーセント以下、それ以上は35パーセント以下と決められています。

住宅ローンだけで返済負担率が上限ギリギリの場合、クレジットカードの利用などで他に借入金があると上限を超えてしまう恐れがあります。

上限を超えてしまうと事前審査に通る可能性が低くなってしまうため、事前に今ある負債についてきちんと把握しておき精算しておく必要があります。

なお事前審査にかかる日数は1日から1週間です。

本審査

本審査で問題がなければそのまま金融機関から融資を受けることができます。

では本審査ではどのような事柄が重視されるのでしょうか。

- 完済時の年齢

- 借り入れ時の年齢

- 団体信用生命保険に入れる健康状態か

- 担保の評価

- 年収

- 連帯保証

- 勤続年数

- 雇用形態

- 返済負担率

- 融資可能額

上記のような項目を調べられます。

そして同時に事前審査と食い違いがないかも調べられます。

事前審査の後でクレジットカードを利用して買い物をした場合、本審査で断られてしまうケースもあります。

事前審査の直後のクレジットカードの利用は慎重に行いましょう。

どうしてもクレジットカードを使わなければならない場合は、金融機関の担当者に一言言っておくなどの配慮が必要です。

なお本審査は1週間から2週間の時間がかかります。

住宅ローンの審査まとめ

住宅ローンの申請の流れは以下のとおりです。

- 住宅ローン事前審査の申し込みをする

- 事前審査(1日から1週間)

- 事前審査の結果を確認する

- 本審査の申し込みをする

- 本審査(1週間ないし2週間)

- 本審査の結果を確認する

- 契約の手続き

以上の順序で審査は進みます。

インターネットでも事前審査ができる

インターネット上で複数の銀行の事前審査を同時にできるサイトがあります。

複数の銀行に事前審査を依頼することができて、迅速に結果がわかるようになっています。

またその中から複数の銀行で事前審査が通った場合は、どの金融機関が一番条件が良いかも診断してもらえます。

家にいながらにして住宅ローンの事前審査を受けることができるので、是非活用してみてはいかがでしょう。

住宅ローンには事前審査があるんですね

今はインターネットで手軽にできるので利用してみましょう

住宅ローンの審査に与えるクレジットカードの影響

クレジットカードはどのように住宅ローンの審査に影響を与えるのでしょうか。

金融機関に住宅ローンを申し込む際に、現在の借入金額について記入する欄があります。

自動車ローンなどまとまった借入は記入しても、クレジットカードの借入状況を記入しない人は少なくありません。

少額だからとクレジットカードでの利用状況を記入しない人もいますが、住宅ローンの申し込み時にはクレジットカードによる借入残高も記入しなければなりません。

この場合、リボ払いや分割払いの総残高も申告する必要があります。

金融機関は情報機関に確認しクレジットカードなどの利用状況を調査するので、住宅ローンの申込書に書き忘れたとしても、金融機関にはクレジットカードの利用状況はわかってしまいます。

故意に借入金の金額をごまかしたり、記入しなかった場合はその時点で審査に落ちてしまうこともありますので、借入金は正確に記入するようにしましょう。

クレジットカードの利用が例え大きな金額でもなくても、住宅ローンの審査に影響を与えています。

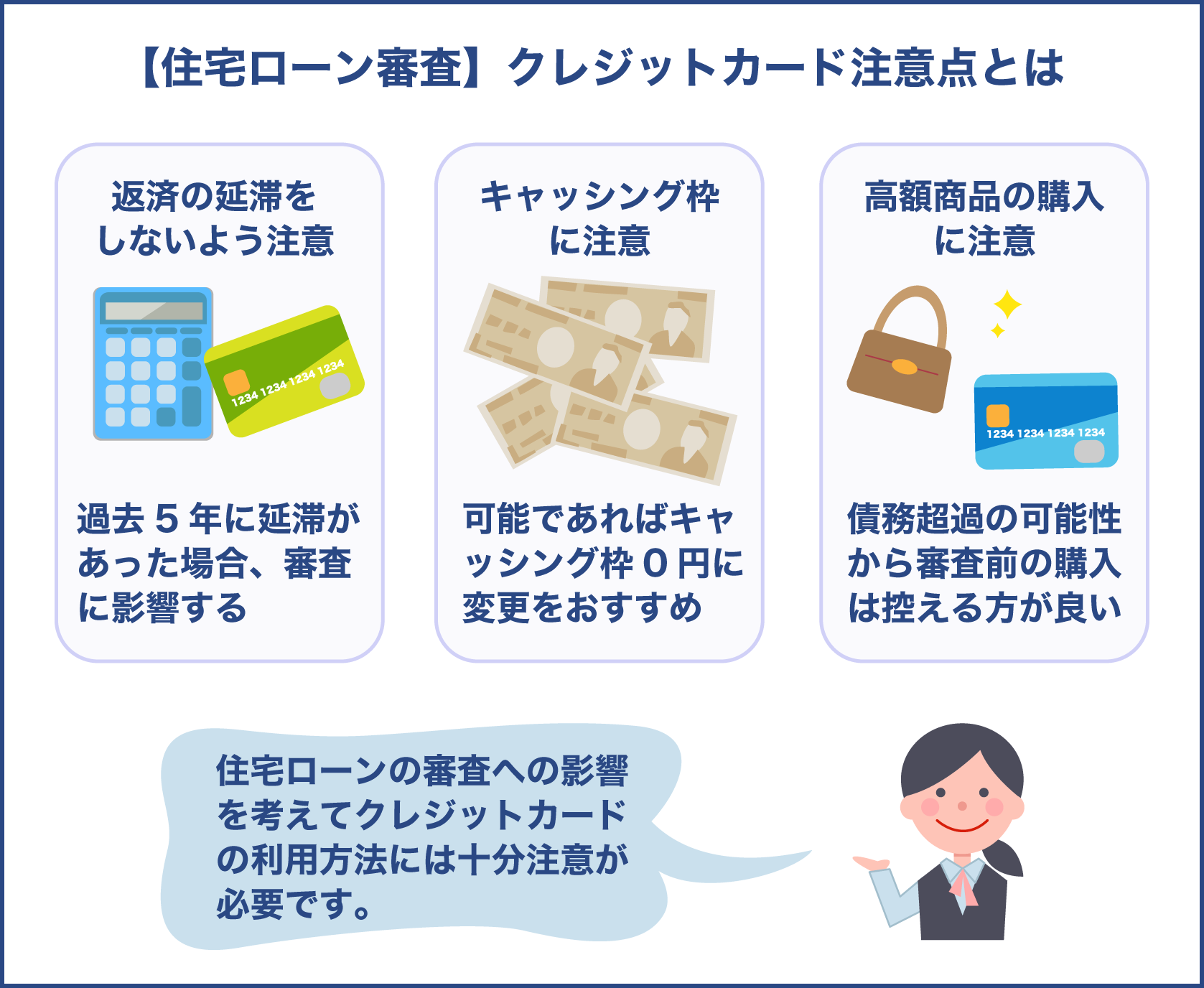

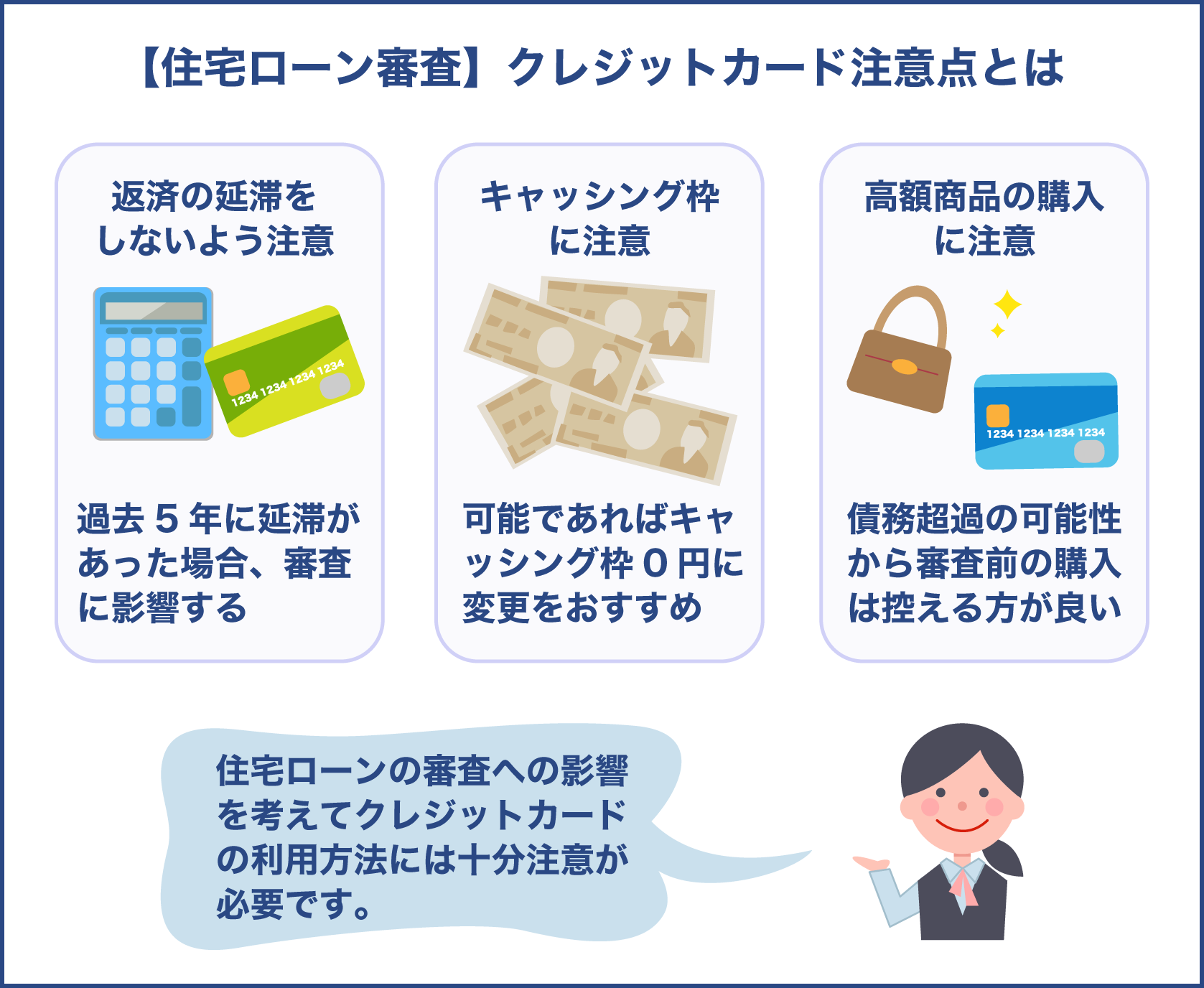

クレジットカード使用時の注意点

クレジットカードを利用する際にはいくつかの注意点があります。

住宅ローンの審査に影響しないように気をつけて利用しましょう。

返済の延滞

今では身近になったクレジットカードですが、住宅ローンの審査の際はクレジットカードの利用履歴を調べることが必須となっています。

特に支払いの延滞について金融機関の審査は厳しく、支払い状況によっては住宅ローンを組めない場合も出てきます。

クレジットカードの支払い記録は機関によりますが、おおよそ5年間残るので過去5年以内に延滞の記録があった場合は住宅ローンを組めなくなる可能性があります。

その場合延滞の記録が消えるまで住宅ローンを組むことを我慢する必要が出てきます。

便利なクレジットカードですが管理はしっかりと行い、定期的にクレジットカードの利用状態について確認をしながら利用することをお勧めします。

複数のクレジットカードを持つ

クレジットカードを複数持つこともリスクの一つとなる場合があります。

キャッシングの項目でも書きましたが、住宅ローンの審査の際に気をつけなければならない点として、持っている全てのクレジットカードのキャッシング枠の合計がいくらになっているかが問題となります。

キャッシング枠を多く持つことは、いつでも多額の借金をすることができることを意味しています。

住宅ローンを申請する前に、それぞれのクレジットカードの会社に連絡をしてキャッシング枠をゼロにするように依頼しましょう。

クレジットカードは多くても3枚以内にすることが理想です。

立て続けに高額商品を購入する

クレジットカードを利用して、立て続けに高額商品の購入をした場合も審査に影響を与えます。

審査をする際に高額商品を頻繁に購入する習慣のある人は、住宅ローンを組んだ後でも高価な買い物を続ける可能性があり、債務超過になる可能性が高いと判断されてしまうからです。

ただ高額商品の購入に関しては、金融機関によって判断はまちまちですので一概に住宅ローンの審査の障害になるわけではありません。

ただ住宅ローンを組む計画を立てたらば、しばらくの間クレジットカードを利用した高額商品の購入は控えた方が無難でしょう。

クレジットカードの信用調査と住宅ローン

ではここからはクレジットカードにおける信用調査や住宅ローンについて詳しくご紹介していきます。

住宅ローンは金額も大きいため審査対象としてクレジットカードの使用履歴などが注意深くチェックされます。

一般的には個人信用情報機関にカードや借金などの履歴登録をチェックされることが一般的です。

個人信用情報機関とは?

日本にはいくつかの信用調査をする機関があります。

個人を対象とした信用情報機関としてはCIC、JICC、KSCという三つの信用期間が挙げられるでしょう。

情報の開示には料金を払う必要があります。

開示の内容で延滞などの金融事故があった場合、遅延の情報はそれぞれの機関で登録期間が決まっており、期間が過ぎれば金融事故の記録は消えます。

金融事故の記録が消えてクリーンな状態になれば、住宅ローンの審査の際もクレジットカードに関する問題はなくなります。

他に住宅ローンの審査に落ちるような原因がなければ、住宅ローンを組むことができるようになるのです。

代表的な信用情報機関

主な国内の信用情報機関は下記になります。

クレジット会社が共同出資して設立された機関です。

主に信販系、銀行系、消費者金融など幅広い機関の情報を持っています。

JICCと呼ばれており、主に消費者金融の信用情報を持っています。

KSCと呼ばれ、一般社団法人全国銀行協会が運営しています。

主に銀行系の個人信用情報を扱っています。

自分で個人信用情報を調べることができるんですね

有料になりますが心配な人は一度自分で調べてみましょう

開示された情報の読み方

信用情報機関から自分の金融情報を入手したら、下記の点に注意して情報を読みとりましょう。

クレジット契約時の支払い回数

契約した際の支払い回数が記載されています。

リボ払いを選択した場合、この欄にリボ払いと表示されます。

入金状況

今までの入金状況を記号で示しています。

記号の意味は下記の表の通りです。

| $ | 請求通りに入金があった |

|---|---|

| P | 請求額の一部が入金された |

| R | 契約者以外から入金があった |

| A | 契約者の都合で期日に入金がなかった |

| B | 契約者の事情とは関係なく入金がなかった |

| C | 原因不明の未払いがあった |

| - | クレジットカードの利用がなかった |

返済状況

返済状況の欄に異動という表示があった場合、住宅ローンに大きな影響を及ぼします。

異動とは長期にわたって支払いが遅延されたことを表す表示です。

具体的な日数としては61日以上または3ヶ月以上の未入金の記録があると異動の表記がなされてしまいます。

異動の表記がある場合は住宅ローンの審査はかなり厳しいものになるでしょう。

その他にも信用情報機関の利用記録としてクレジット会社や貸金業者が信用情報を確認したという記録が記載されています。

利用記録には照会した氏名、日時、利用目的などが書かれています。

クレジットカードの使い方の注意点について

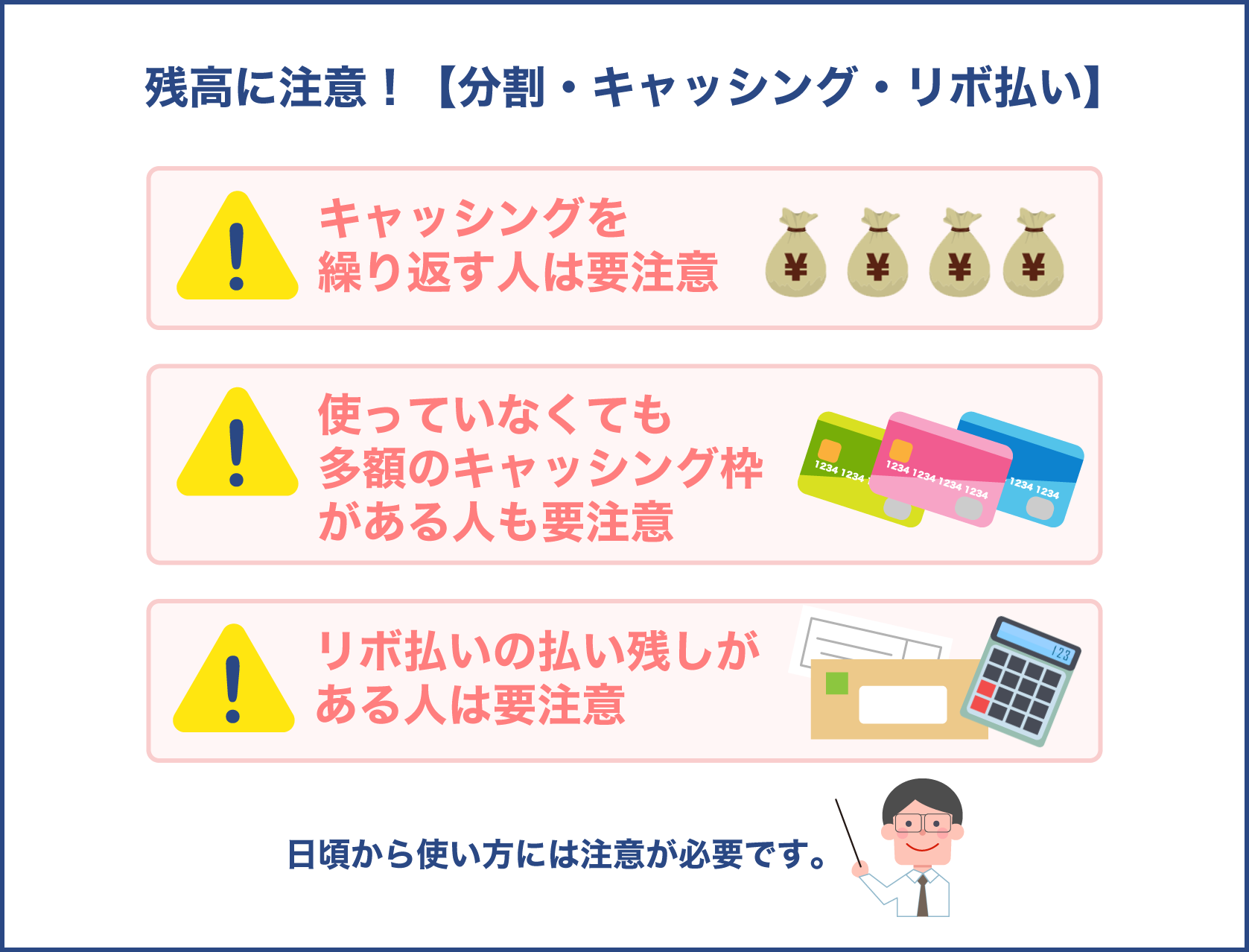

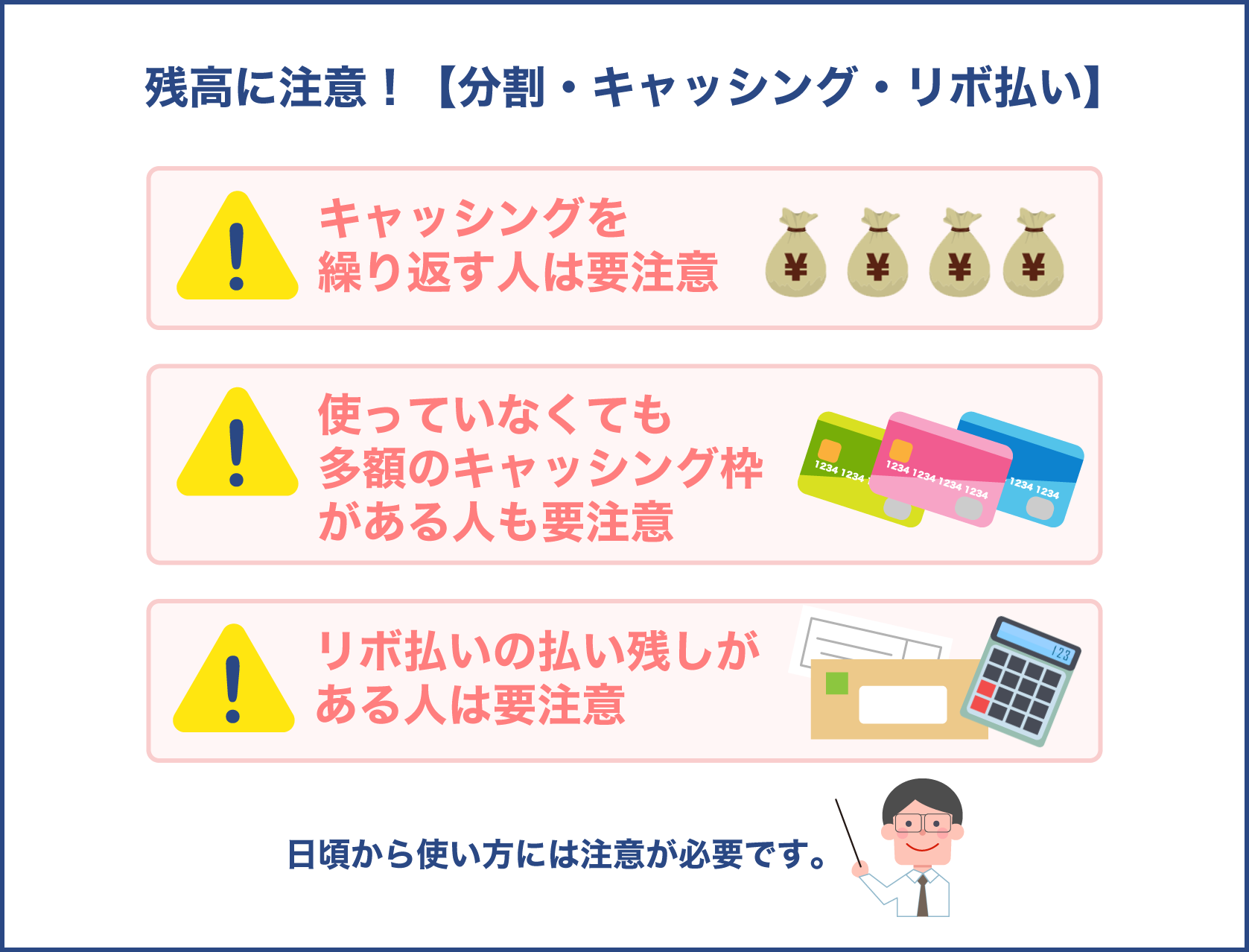

住宅ローンの申請の際に分割払い及びキャッシングやリボ払いの残高がある場合は審査に影響を与えてしまいます。

審査が厳しい会社では1回払いでも審査に悪影響を与えます。

キャッシングを使う場合の注意点

住宅ローンの審査においてクレジットカードの利用内容を調べることは基本です。

クレジットカードでのキャッシングの場合、金利は年間約14%ないし18%ととても高く設定されています。

日常的にキャッシングを繰り返している人に対し、金融機関は良い印象を持ちません。

高い利息を支払ってでもお金を必要としている人、という認識になってしまうからです。

また複数のクレジットカードを持っている場合は注意が必要です。

それぞれのクレジットカードにキャッシング枠がついていて、キャッシング枠の合計が数百万円にのぼる人は例え実際にキャッシングを利用していなくても、注意が必要です。

多額のキャッシング枠を持っている場合、金融機関は上限までキャッシングをしているとみなし審査に影響を与えてしまいます。

またクレジットカードのキャッシング枠は知らず知らずのうちに、会社側が勝手に増額している場合もあります。

自分の信用状態を確認することで、使用していないクレジットカードが現在どのような状態になっているのかを知ることができます。

複数のクレジットカードを持っている人は、住宅ローンの審査を申し込む前に使わないクレジットカードは整理をしたほうが良いでしょう。

リボ払いを使うときの注意点

リボ払いとは?

リボ払いには二種類の支払い方法があります。

定額方式と残高スライド方式です。

この二つは下記のような違いがあります。

| 定額方式 | 残高スライド方式 |

|---|---|

| 支払い残高に関係なく毎月一定の金額を支払い返済する方式 | 毎月の支払額が残高に応じて増減する方式 |

一般的にリボ払いというとほとんどが定額方式のことを指します。

例えば30万円の家具をリボ払いで購入する場合、毎月1万円のコースを選択すると30回に分けて返済する方式です。

メリットとしては、毎月の支払額が一定なので支払い計画が建てやすい点です。

デメリットとしては、利息が高いためトータルの返済額が高額になってしまう点です。

住宅ローンの審査を申請する場合は、リボ払いの残高も計算に入れなくてはいけません。

リボ払いで注意しなければならない点は、住宅ローンを申請した際にリボ払いの払い残しがある場合、審査に影響を与えてしまうことです。

リボ払いやキャッシングはクレジットカードの使い方として、マイナス面が多いと判断されてしまいます。

もしリボ払いの残高がある場合は、繰り上げ返済をしてリボ払いを利用していない状態で審査に臨むことをお勧めします。

リボ払いと分割払いの違い

リボ払いも分割払いも支払いを何度かに分けて払うという点では同じです。

分割払いとは、最初に支払いの回数を決め総額を支払い回数で割り、それに利息をつけて返済していく方法です。

リボ払いの定額払いの場合は、最初に返済金額を決め総額を返済金額で割ってそれに利息をつけて返済していく方法です。

どちらも残債がある場合は借入金となるので住宅ローンの審査に影響を与えてしまいます。

住宅ローンを申請する場合、事前に繰り上げ返済をしてクレジットカードの利用がない状態にすることが望ましいのです。

クレジットカードの利用履歴は住宅ローンに影響を与えるのですね

普段からクレジットカードの管理には気をつけなければなりませんね

安心して審査に臨むためには

クレジットカードが原因で住宅ローンの審査に通らないのでは、と不安に思っている人は下記の点に注意しましょう。

- 審査中に新しいクレジットカードを作らない

- 自分の経済状況に気を付ける

- 転職をした直後に住宅ローンの審査を受ける場合フラット35やネットバンクで住宅ローンの申し込みをする

住宅ローンの審査を受けている間は新しいクレジットカードの申し込みは控えましょう。

前述したとおりクレジットカードのキャッシング枠が審査に影響を及ぼす恐れがあるからです。

手持ちのクレジットカードの利用枠を全て把握しており、その合計を計算して審査に影響を与えない状況だとわかっている場合は別ですが、把握している自信がない場合は新しくクレジットカードを作ることは避けた方が無難です。

住宅ローンを申し込む際に一番大切なことは自分の経済状況をきちんと把握しているかどうかです。

注意しなければいけない点としては、信用情報には住宅ローンの審査が通らなかった場合に記録が残ってしまう点です。

もし下記のような住宅ローン以外のローンを借りているならば、なるべく完済してから住宅ローンに申し込むようにしましょう。

- 自動車ローン

- カードローン

- リボ払い

- キャッシング

- 奨学金

複数のローンを組んでいる場合は、利子が高いものから返済するようにしましょう。

利子の割合が高い借入がある場合、住宅ローンを申し込んだ金融機関は良い印象を持たないからです。

また住宅ローンを組む際に重要になる返済負担率ですが、自分であらかじめ計算をしてみましょう。

住宅ローンの審査に通る返済負担率は最大で30~35パーセントとなっています。

返済負担率がギリギリの状態で住宅ローンを申し込むことはお勧めできません。

住宅ローンの審査のポイントの一つに勤続年数があります。

一般的には勤続年数は長ければ長いほど審査を通過しやすくなります。

現在は転職をすることはそれほど珍しいことではなくなっていますが、それでも勤続年数が1年など短かすぎる場合は住宅ローンの審査に通りにくくなってしまいます。

転職してから日が浅い時に住宅ローンを組みたい場合は、フラット35やネット銀行でローンを組むことをお勧めします。

フラット35では住宅ローンの申請時に勤続年数を聞かれることはありません。

またフラット35を利用する場合は扱っている金融機関によって条件などが異なります。

万が一住宅ローンの返済が滞ってしまっても、フラット35のような保証型の住宅ローンを選べば、住宅金融支援機構が保険金を支払ってくれるので、保険金を原資にして返済をすることができるからです。

ネット銀行も会社によっては勤続年数にこだわらないところがいくつかあります。

転職が珍しくない社会になりつつあることも影響し、勤続1ヶ月以上という条件のネット銀行もあります。

勤続年数以外に特に問題がない場合は、転職をしたばかりでも住宅ローンを組むことはできるので諦めずに申請をしてみましょう。

住宅ローンの審査に落ちる理由

住宅ローンの審査に落ちる理由としてはクレジットカードの利用の仕方に問題があるケースだけではありません。

その他にも下記のような原因が考えられます。

担保となる物件の担保価値、担保価格

金融機関は住宅ローンを組む際に購入した住宅を担保とします。

万が一ローンが返済できなくなった際にはその担保である住宅を売却し返済に充てます。

担保となる住宅がどれくらいの価値があるかを判断する基準は築年数やその地域の相場を考えて決めます。

その際に融資額に足りるだけの価値がないと判断された場合は、住宅ローンの金額を下げることになります。

住宅ローンを利用して中古物件を購入する際には物件の担保価値や価格については特に評価が下がることが多く、希望する金額のローンを借り入れることができない場合があります。

ただ中古物件はもともと価格が安価なこともあり、借り入れる住宅ローンとかけ離れた金額になることはあまりありません。

加入時及び完済時の年齢

多くの金融機関が完済時の年齢を80才未満と設定しています。

住宅ローンは最長で35年間ですから、遅くとも44才までには組まなければなりません。

また会社員の場合は定年が設けられているため、定年前までに完済することが望ましく40才以上でローンを組む場合は審査が厳しくなります。

住宅ローン申請時の健康状態

健康状態の確認とは団体信用生命保険に加入することができるかどうかを調べるためのものです。

金融機関は住宅ローンを組む際の条件として団体信用生命保険に加入することを義務付けています。

万が一購入者が住宅ローンの支払い中に死亡した場合に、団体信用生命保険の保険金を残債の返済に充てるためです。

もし健康状態に問題を抱えて団体信用生命保険に加入できない場合は、住宅ローンを組むことはできません。

他にも下記のような理由で住宅ローンの審査に落ちるケースがあります。

- 金融機関が定めた基準よりも年収が少ない

- 勤続年数が短かったり、正規雇用ではないなど金融機関の融資の条件を満たしていない

- 借入金額の収入における割合が高い

- クレジットカードの利用状況に問題がある

- 消費者金融からの借り入れがある

以上のような原因が考えられますが、実際には金融機関によって住宅ローンを組めなくなる理由は異なります。

そして金融機関は審査に落ちた理由を非公開としているので、はっきりとした原因を知ることはできません。

住宅ローンの審査に落ちるケースはクレジットカードの利用方法に問題がある場合だけではありません。

例えば配偶者や親族が多額の借入をしているなど、自分以外に原因があるケースもあります。

クレジットカードの利用履歴に不安がある場合は、信用情報機関から自分の信用情報を取り寄せて確認をしてみましょう。

信用状態のリカバリーの方法

住宅ローンの審査に落ちてしまった場合でも方法によっては再度審査を受けて通る可能性もあります。

まず一番簡単で確実な方法としては、5年間待つという方法です。

金融事故に関しては、情報機関の記録に残るのは発生してから5年間としているところがほとんどです。

その間、住宅ローンを申請することを我慢して5年経ったら再度申請します。

5年間という年月は長く感じるかもしれませんが、その間に頭金を貯めておくこともできます。

もう一つの方法として金融事故を起こした理由について金融機関に事情を書いたレターを渡すことです。

例えば引き落としの口座を変更したばかりでうまく引き落としがなされなかったなど、理由をレターで説明するのです。

その際に大切なことは、その後ミスをしないようにどのような対策を立てているかも説明する必要があります。

口座変更などの理由であれば、金融事故の後に引き落とし口座を一つに絞って一括して支払いを管理しているというようなフォローが必要です。

住宅ローンの審査が通るかどうか不安です

あらかじめ対策を考えておきましょう

住宅ローンをクレジットカードで支払う

住宅ローンをクレジットカードで支払うことはできるのでしょうか。

賃貸住宅の家賃に関してはクレジットカード払いが認められているケースが多く見受けられます。

これは建物の持ち主の空室対策の一つとして認められているのです。

けれど住宅ローンをクレジットカードで支払うことはできません。

ローンとクレジットカード払いの大きな違いは担保があるかないかです。

住宅ローンは購入した住宅を担保としてお金を貸し出しています。

返済が滞った場合、住宅ローンを組んだ金融機関はこの担保を売却して返済に充てます。

一方クレジットカードは無担保融資です。

クレジットカードも加入時には審査があります。

この審査によってクレジットカードの限度額が決められます。

一般的にこの時に設定された限度額では住宅ローンは払い切れないでしょう。

それはクレジットカードには担保がないからです。

クレジットカードの支払いができなくなった場合、何の担保も取っていないクレジットカード会社は貸し倒れになってしまいます。

そのため、クレジットカードで住宅ローンを扱うことができないのです。

まとめ

クレジットカードの使い方は住宅ローンなど人生の節目のときに大きな影響を与えます。

クレジットカードはその都度現金を用意する必要がないため、気軽に利用できるというメリットがあります。

その反面手元に現金がなくても欲しいものが購入できるため、計画的な利用ができなくなるというデメリットがあります。

ひとつひとつの支出は少なくても積もり積もって思うように返済ができなくなる状況になってしまうこともあり得ます。

日頃から金銭管理をしっかりとすることで解決できる問題です。

月々の支払いの延滞などは日常的にクレジットカードの利用状況を自分でチェックするなどの管理をすることで防ぐことができます。

今はインターネット上で気軽にクレジットカードの利用内容を確認することができます。

自分の利用状況を把握しながら、計画的にクレジットカードを利用することが必要となります。

また住宅ローンを組む際には、あらかじめ情報を集めて自分が金融機関から融資を受けられるかどうかを考えてみましょう。

その際はまずインターネットで事前審査を受けてみることをお勧めします。

家にいながらにして住宅ローンの事前審査を受けることができることは大きなメリットです。

住宅ローンを組むことを考えている人は、クレジットカードの使い方を今一度確認してみることをお勧めします。