住宅購入で住宅ローンを組もうと思う人の中には、審査に通るか不安を抱えている人も多いでしょう。

また住宅ローンが組める金融機関は非常に多いので、どの金融機関を選んだら良いのか迷ってしまうという意見もあります。

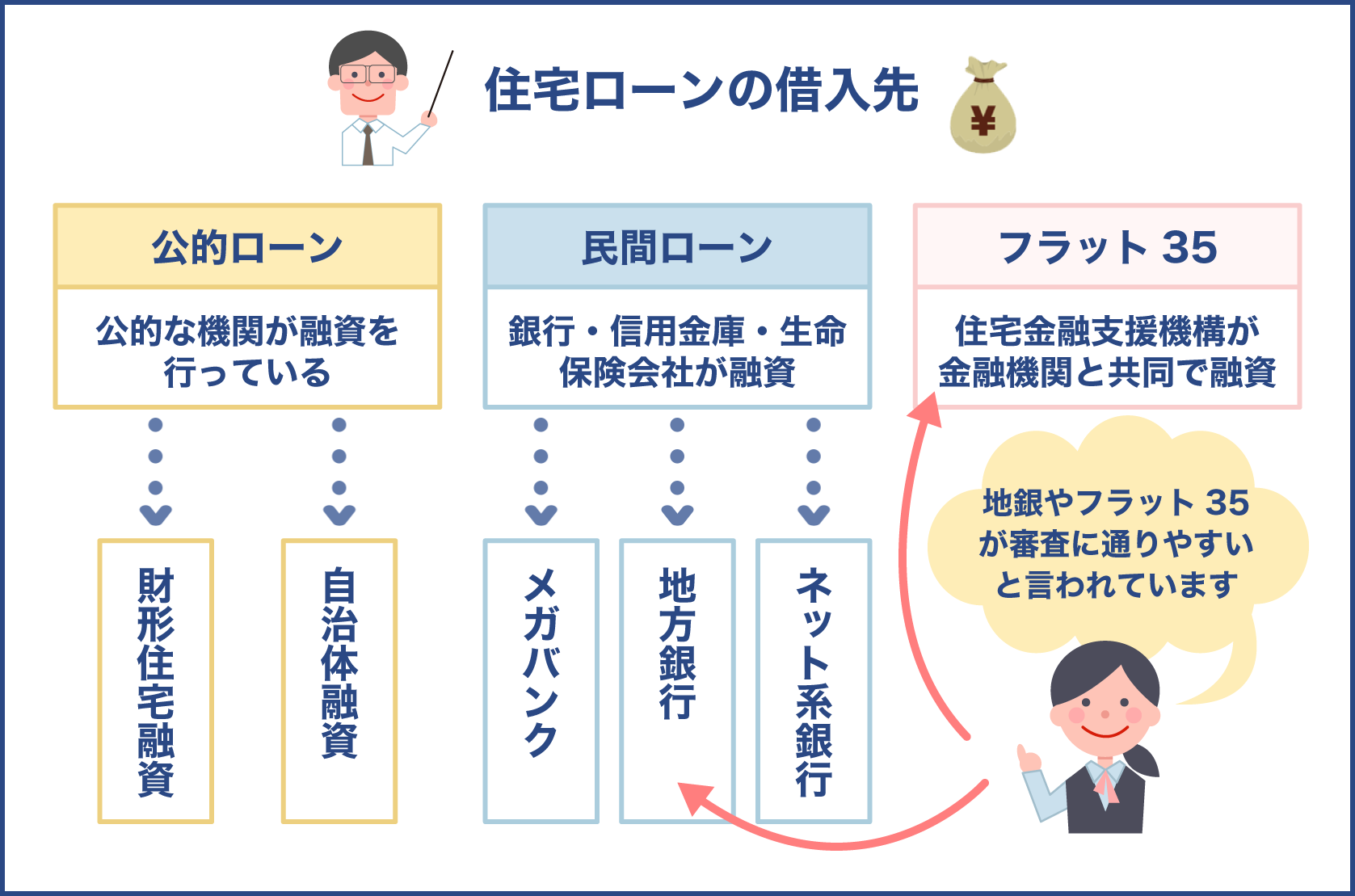

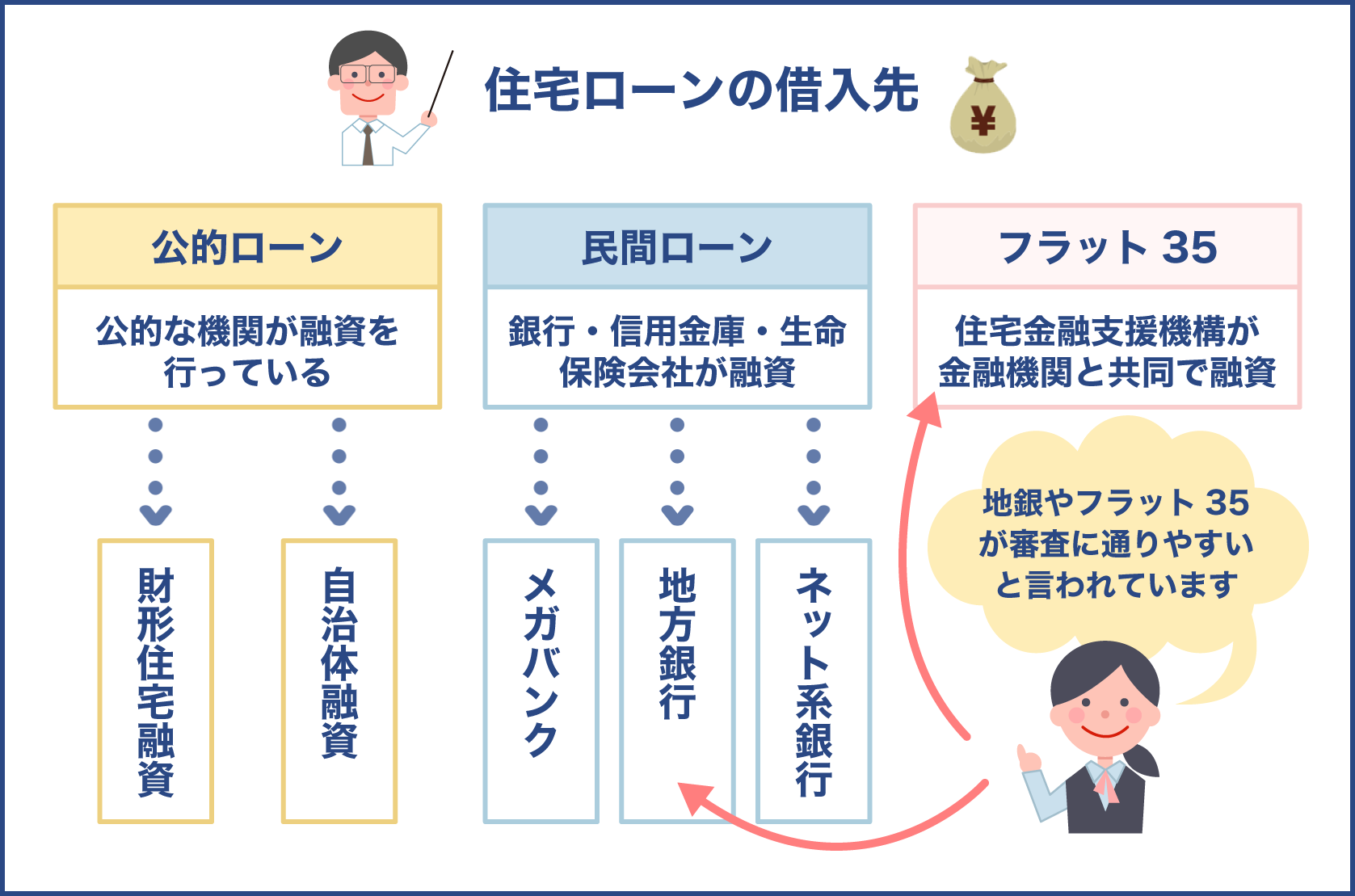

まずは住宅ローンの借入先の種類について知り、住宅ローンを選ぶ時の参考にしましょう。

また一般的に住宅ローンの審査に通りやすいと言われている、フラット35と地方銀行の特徴を説明します。

住宅ローンの審査を行う時期をシミュレーションで紹介するので参考にしてください。

目次

住宅ローンの借入先を知って住宅ローンを賢く選ぼう

住宅ローンを選ぶ基準は以下のように様々あります。

- 金利

- 借入先

- 借り入れ条件

- 返済の方法

- 手数料など諸費用

- 保証内容

このように選ぶ基準が様々あり、どこを重視するとお得になるのかは各家庭によっても変わってきます。

そのため住宅ローンを選ぶ際は、迷うという人も少なくないでしょう。

ここでは住宅ローンを選ぶ基準の一つである借入先について、どのような金融機関があるのかを説明します。

住宅ローンを組みたいのですが、審査に通りやすい金融機関ってありますか?

一般的には地銀やフラット35が審査に通りやすいと言われていますが、様々な金融機関と比較がしやすいよう、各金融機関の種類について調べてみました。

住宅ローンって言いましても金融機関も様々ありますのでそちらについて色々見て行こうかなと思います。ですが審査に最初に通るかどうか。

そもそも論自分が審査に通るのなんて不安に思ってる方が多いかと思うんですけどもそうですよね。皆さん不安に思いますよねその選ぶ基準ですね。住宅ローン審査をするのにあたってまず最初に金融機関を決めるかと思います。その金融機関を決める際の判断基準として6つ考えられるのかなと思います。

1.金利

2.借入先

3.借入条件

4.返済方法

5.手数料などの諸費用

6.補償内容

これら6つあるんですけども金利を最優先にするのか借り入れ条件などを最優先にするのか手数料などの諸費用なんかも金融機関によってばらつきがあります。こちらを最優先にするのかとかを皆さんご自分自身で決めて金融機関などを決めることになってくるかと思います。

公的ローンとは公的機関による住宅ローン

公的ローンとは、公的な機関が融資を行っている住宅ローンの事を言います。

公的ローンは財形住宅融資と自治体融資があり、それぞれに特徴や条件があるので詳細を確認しましょう。

財形住宅融資

会社員や公務員の職に就き、一般財形貯蓄や財形年金貯蓄、また財形住宅貯蓄を1年以上行っている人が対象です。

また財形残高が50万円以上で借りることができる公的融資になります。

一般的に以下の3つから借り入れが可能です。

- 勤労者退職金共済機構

- 共済組合

- 住宅金融支援機構

事業主転貸の制度を持つ会社であれば、勤労者退職金共済機構から借り入れが可能です。

また公務員は共済組合から融資が行われ、事業主転貸精度がない会社の場合は住宅支援機構からの借り入れを行います。

自治体融資

自治体融資は都道府県や市区町村が、その地域に住む居住者や勤務先がその地域にある人に行う独自の住宅ローンです。

金利は自治体によって異なり、自治体から直接融資を行うケースや他のローンの補給を行うという場合もあります。

全国の自治体が行っている訳ではないため、自分の住む地域が対象かどうかを確認する必要があります。

一般的には地銀と言われているものとフラット35が審査に通りやすいよなんていうことも言われております。大まかにローンを組む地銀とかフラット35などの大別としては3つ分かれておりまして1つ目として公的ローンですね。2つ目。民間ローン。3つ目はフラット35といわれているものに分かれます。

まず1つ目の公的ローンなんですけども公的な機関が融資を行っている住宅ローンのことを言います。こちらは財形住宅融資と自治体融資に分かれます。財形住宅融資と言われているものは会社員や公務員の職につき一般財形貯蓄や財形年金貯蓄また財形住宅貯蓄を1年以上行ってる人が対象となりまして財形残高50万円以上で借りることができる公的融資になります。

今からお話する3つから借り入れが出来ます。勤労者退職金共済機構・共済組合住宅金融支援機構ですね。やっぱり公務員的ですので勤労者共済なんて言われております。

あとは2つ目として自治体融資ですね。これは都道府県や市区町村がその地域に住む居住者や勤務先がその地域にある人に行う独自の住宅ローンの事ですがこれはある自治体とない自治体がありますのでみなさんちゃんとお調べになってみてくださいってことです

民間ローンとは銀行、信用金庫などの住宅ローン

民間ローンとはいわゆる民間融資で、主流なのが銀行や信用金庫、生命保険会社が行う住宅ローンなどがあります。

各銀行では扱う住宅ローンが様々あり、金利のタイプも金利も各銀行で違いがあります。

店頭で行うよりもネットで手続きを済ませると手数料が安くなるなど、各社魅力的なサービスを行って差別化を図っています。

各民間企業で主なものの特徴を見ていきましょう。

メガバンク

メガバンクは三井住友銀行、みずほ銀行、三菱UFJ銀行の三つを指します。

全国展開しており、店舗も多く利用しやすいのが特徴です。

資金力が大きいので安心感があり、保険付帯サービスや上乗せ団信などのサービスが充実しています。

安定した収入がある所得者をローンの対象にしており、ローンの審査は厳しい傾向にあります。

地方銀行

地方銀行は千葉銀行や横浜銀行など、各地方に本社を置く銀行で全国展開していない所もあります。

メガバンクよりも住宅ローンの審査に通りやすいという特徴があります。

ただ金利や手数料は高めの傾向なのですが、銀行によっては安い金利を前面に押し出している金融機関も多いです。

地域密着型で、地域住民への柔軟な対応や親身で細かいサービスを行うのが、メガバンクとの違いです。

ネット系銀行

ネット銀行とは、実店舗を持たずインターネットを通して振り込みや貯蓄などができる銀行の事を言います。

ネット銀行でも住宅ローンを行っている銀行は多くあり、人件費などのコストを削減しているので金利が安いのが特徴です。

担当者と窓口で対面して相談ができないので、申し込みの方法や審査について不安を覚える人もいるかもしれません。

審査が通らなかった時、金利上乗せなどの対応策について、地銀であれば柔軟に対応してくれる所もあります。

ネットバンクではそのような対応は行っていない可能性があるでしょう。

2つ目として民間ローンですけどもこれ民間ローンですね。こちらも3つに分かれておりましてメガバンク・地方銀行・ネット銀行ですね。メガバンクっていうのが三井住友銀行・みずほ銀行・三菱UFJ銀行3つのことを指しておりまして安定感もあったり店舗も多く利用しやすいのが特徴なのかなと思います。

安定した収入がある方にはこちらは比較的使われるのかなと思います。では次。地方銀行ですね。地方銀行は千葉銀行や横浜銀行など各地方に本社を置く銀行で全国展開していないところもありますけれども支店で色んな所にありますよね。

静岡銀行であっても東京に支店もありますしね。いろんな地方銀行があります。メガバンクよりも住宅ローンの審査に通りやすいといった特徴があります。ただ金利や手数料は若干高めといった特徴がありますので気をつけてください。ですが地域密着型で住民への配慮などもされているのかなといったメリットもあります。

次はよく使われてるネット系銀行ですね。ネット系銀行は実店舗を持たずインターネットを通して振り込みや貯蓄などができる銀行のことを言います。人件費などのコストを削減しているので金利が安いのが特徴です。でもデメリットとして住宅ローンって多額な資金を借りるので窓口で対面で相談しながら決めたいとかそういうことを思う方にとってはちょっと向いていないのかなと思います

フラット35とは住宅金融支援機構による住宅ローン

フラット35とは住宅金融支援機構という公的機関が、民間の金融機関と共同で提供を行っています。

そのため民間の金融機関に行くと、住宅金融支援機構が運営するフラット35を利用することができます。

フラット35については詳しく説明しますが、市場金利の変動の影響を受けず返済計画が立てやすいのがメリットです。

民間のローン審査に通りにくい職業の人でも、フラット35であれば審査に通りやすいのが特徴です。

住宅ローンの審査に通りやすいフラット35の特徴や条件とは

住宅ローンの審査に通りやすい金融機関なのが、住宅金融支援機構のフラット35です。

フラット35は多くの銀行で聞きますが、何故審査に通りやすいのですか?

それを今から説明しましょう。特徴も知っておくと今後の参考になりますよ。

フラット35が住宅ローンの審査に通りやすいとされている主な理由は以下になります。

- 人的審査ではなく物的審査であること

- 雇用形態や勤続年数に制限がない

人的審査とは住宅ローンを組む人の勤務状況や借金の有無、年収などを指します。

物的審査とは担保の対象になる物件の情報で、フラット35はこちらに審査の重点を置いています。

また雇用形態や勤続年数に制限がないので、審査に通りやすいといえるでしょう。

詳しい特徴やフラット35以外の商品について、またメリット・デメリットについて解説します。

フラット35の住宅ローンの特徴は全期間固定型

フラット35は全期間固定型という金利の代表的なローンであり、民間金融機関が窓口になっているので申し込みやすいのが特徴です。

住宅を購入する以外にも他の金融機関で借りた住宅ローンの借り換え、リフォームや増改築を行う場合に利用するローンでもあります。

同じフラット35でも金融機関によって、住宅ローンの審査基準に違いがあります。

また金利や手数料も各金融機関によって異なるのが特徴です。

金利は返済期間や融資率、借入手数料によって差があり幅は約1%~2%程度と幅広く異なります。

フラット35の中身に関する詳しい特徴を見てみましょう。

- 返済期間が最長35年

- 融資限度額が8000万円

- 保証人が不要

- 団信に加入しなくてもローン利用が可能

ローンの期間は最短で15年、最長は35年です。

また融資限度額は8000万円で、限度額内であれば建設費や購入価額まで融資を受けることができます。

建設費と購入価額には諸費用や登記費用、また仲介手数料も住宅ローンの中に含めることができます。

そして住宅ローンでは連帯保証人が必要なローンもありますが、フラット35は保証人が不要で保証会社へ保証料を支払う必要はありません。

また住宅ローンを組む際は、団体信用生命保険への加入が行われます。

団体信用生命保険とは住宅ローンの返済中に借入している人が死亡、または重篤な症状で働けなくなった場合にローン残金を代わりに支払ってくれる制度です。

借入する時に健康状態に問題がない、ということが条件なので一部の人は団信に加入できないケースがあります。

一部金融機関では団信に入れなかった人もフラット35なら住宅ローンを利用することができます。

母体の住宅金融支援機構は、国交省と財務省か所管していた住宅金融公庫を引き継いだ法人なので、安心してローン利用ができます。

3つ目フラット35なんですけどもこちらフラット35は全期間固定金利による住宅ローンのことです。住宅ローンですね。

これフラット35は比較的審査に通りやすいと言われてる理由も2つありまして人的審査ではなく物的審査であること。2つ目雇用形態や勤続年数に制限がないと言われております。この人的審査っていうのは住宅ローンを組む人の勤務状況や借金の有無・年収などを指します。

物的審査とは担保の対象となる物件の情報なので物的審査に重きが置かれるというのは対象不動産ですね。その評価対象の不動産の価値に着目されるといった感じになります。なので審査に通りやすいと言われております。ですがこのフラット35の中身としましては返済期間が最長35年であったり融資限度額が8000万円。

保証人が不要であったり団信に加入しなくてもローンが利用できるといったメリットがあります。こちらですね。フラット35って金融機関じゃないけど大丈夫?って思われる方いらっしゃるかもしれませんけれどもこちら母体の住宅金融支援機構は国交省と財務省が所管して住宅金融公庫を引き継いだ法人なので安心してローン利用ができるかと思います。

ちょっと怖いなと思う方もいらっしゃるかもしれませんけども決してそんなことはないと思います。今皆さんフラット35使われてる方多いですね。全然大丈夫です。

フラット35利用の条件は年齢や年収、住居に関する事

フラット35を利用するためには、様々な条件があります。

まずは契約者に関する主な条件の一部を抜粋して表にまとめました。

| 申込時の年齢 | 70歳未満(親子リレー返済の場合は70歳以上も可能) | |

|---|---|---|

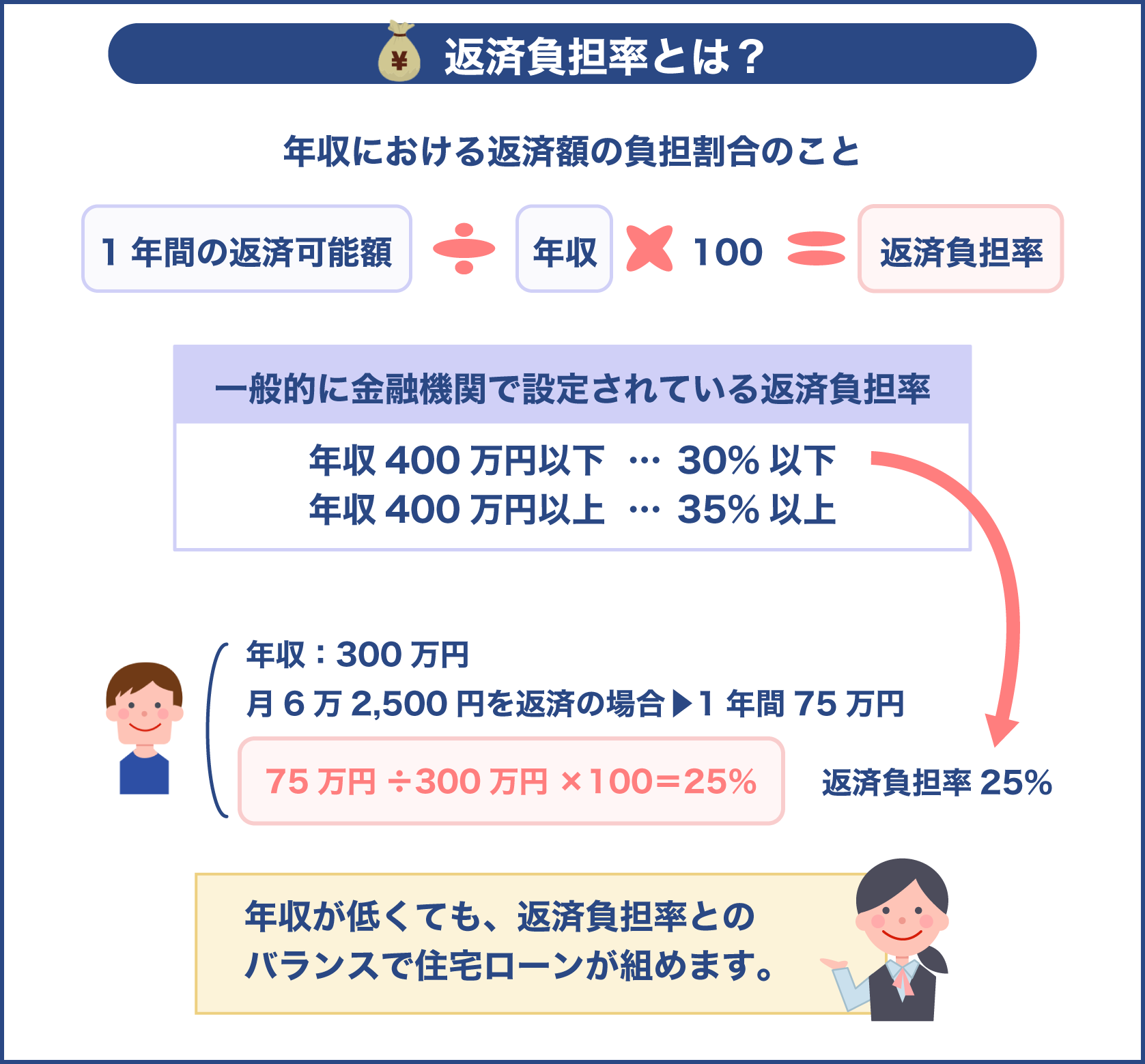

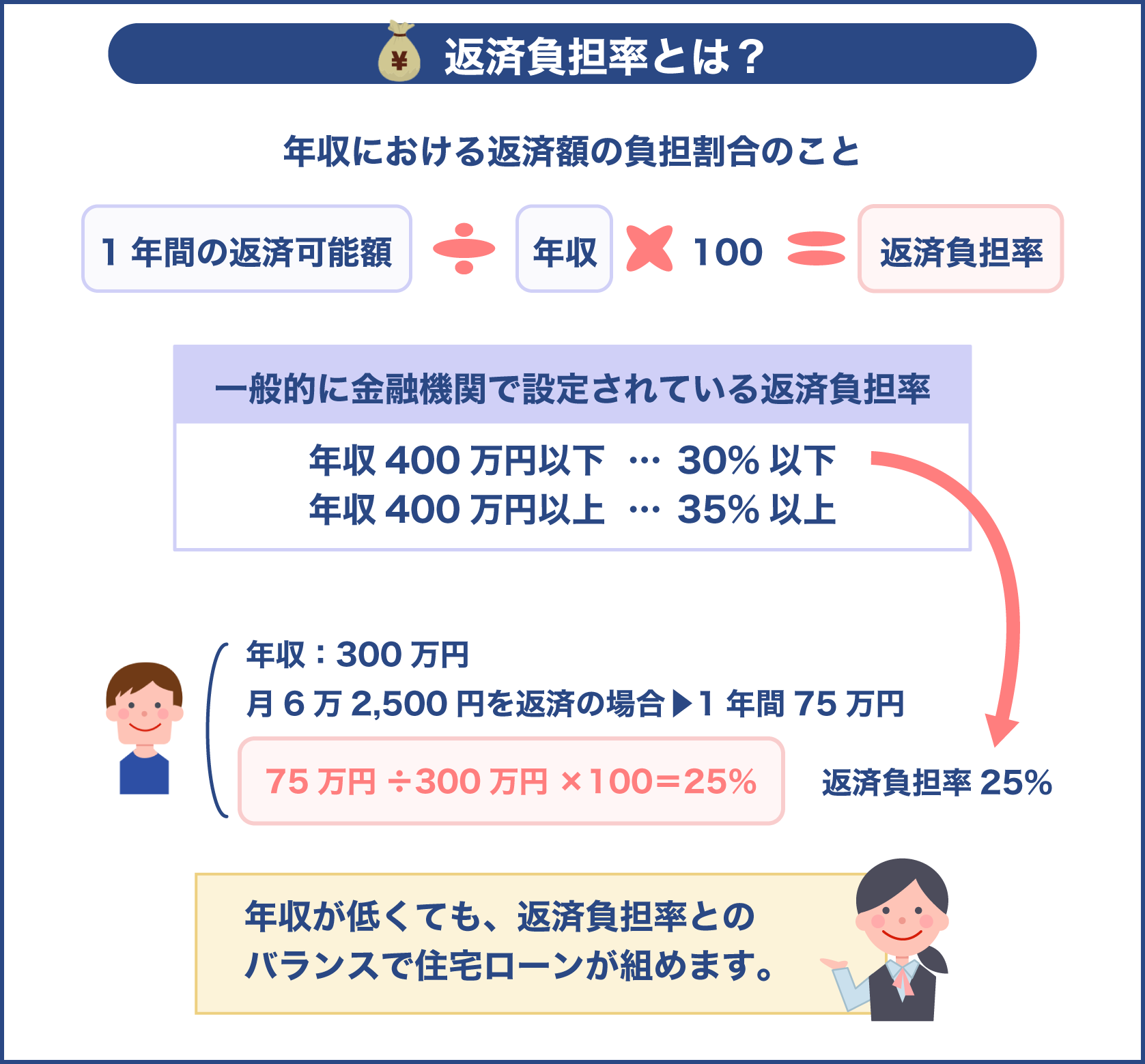

| 返済負担率 |

年収400万円未満 30%以下 |

年収400万円以上 35%以下 |

| 資金使途 | 本人または親族が住む新築住宅の建設・購入資金又は中古住宅の購入資金 | |

| 国籍 | 日本国籍または外国籍でも永住者または特別永住者 | |

フラット35には実の子供や孫を後継者にして利用する親子リレーという住宅ローンがあります。

それを利用する場合は年齢が70歳以上でも申し込みが可能です。

また返済負担率が、額面年収400万円未満の人で30%以下、そして400万円以上の人の場合は35%以下でなければ借り入れができません。

例えば400万円の年収の人が35%の返済比率(返済負担率)で住宅ローンを組むと、400万×35%で140万円が年間返済額の上限になります。

単純に12で割ると、月々約11万6666円が返済額の上限になります。

次に資金使途が申し込んだ本人か、もしくはその親族が住む住宅に限られます。

住む人は日本人か、外国籍でも永住者か特別永住者でなければならない、という条件があります。

また住居に関する条件は以下の表を参考にしてください。

| 技術水準 | 住宅金融支援機構が定めた技術水準を満たす住宅であること | |

|---|---|---|

| 住宅の広さ | マンション=30m2以上 | 戸建て=70m2以上 |

住宅金融支援機構が定めた技術水準を定めており、第三者の建築士が適合しているかの検査を行います。

より高い基準を満たす住宅の場合は、一定期間金利が低くなるフラット35Sを利用することもできます。

また床面積においてマンションの場合は30m2以上、戸建ての場合は70m2以上が条件です。

マンションは共有部分除いて、専有部分が30m2以上であることが条件になります。

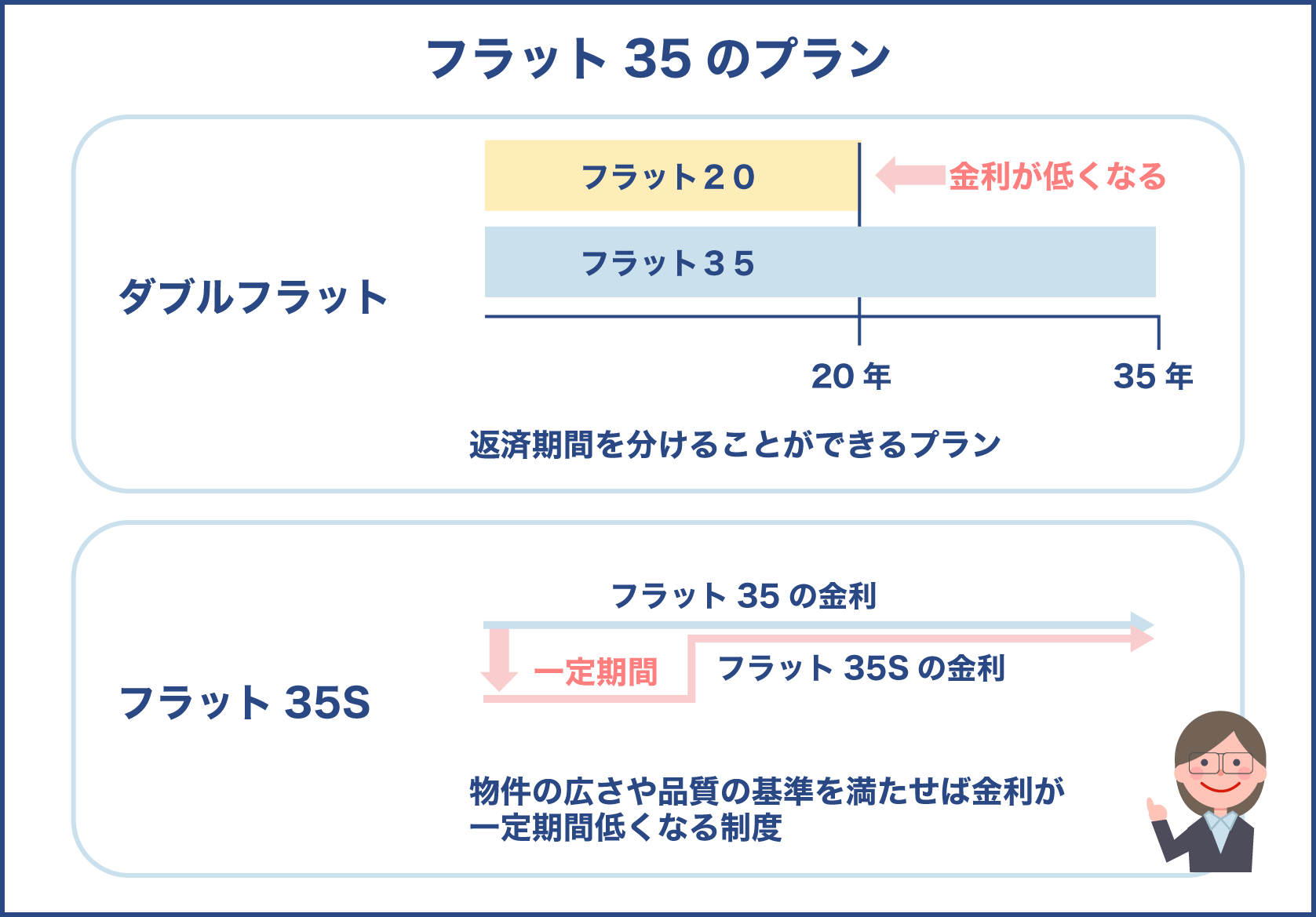

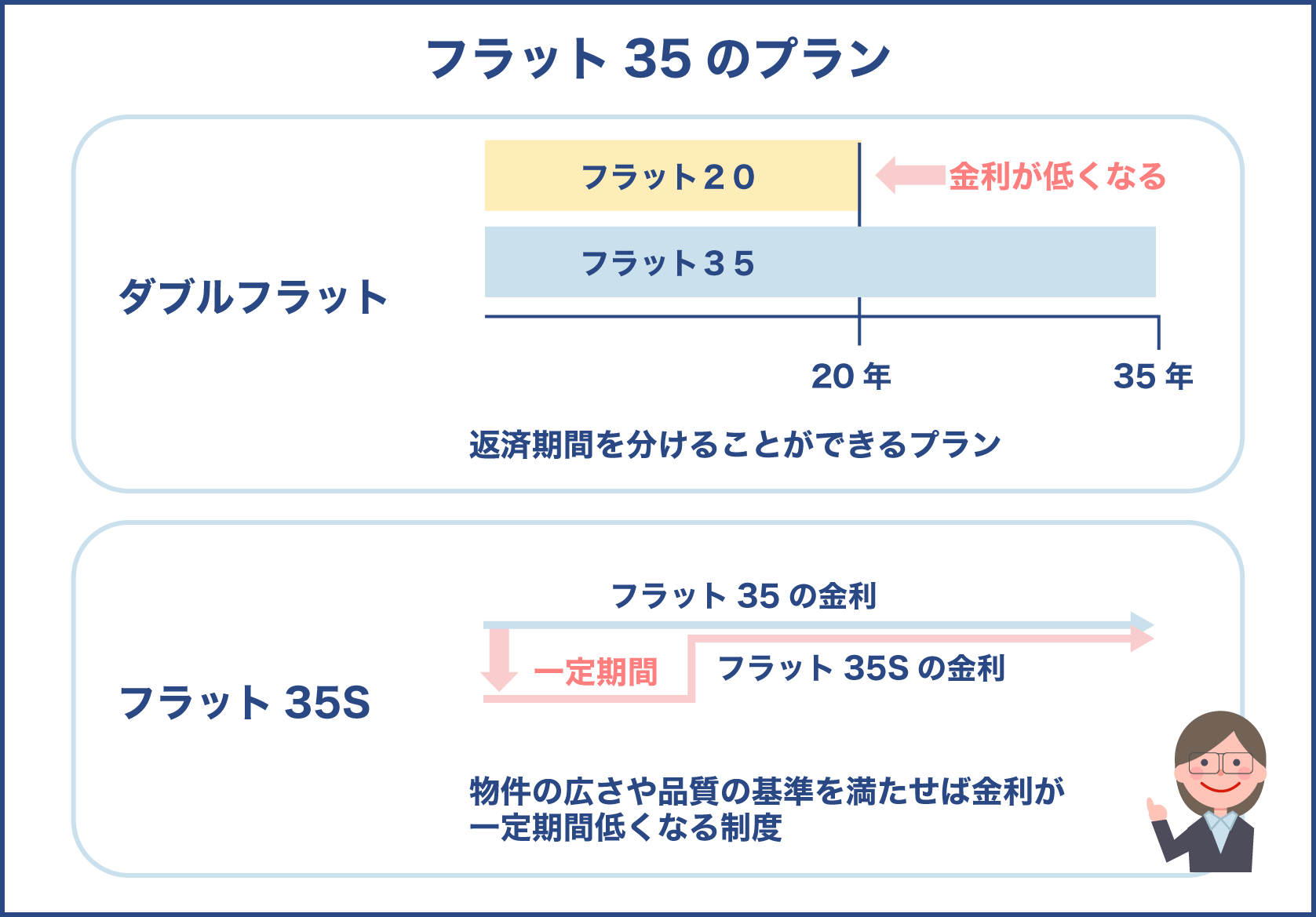

ダブルフラットやフラット35Sはフラット35よりお得!?

フラット35は以下のプランを行っており、利用することで金利を低くしてローンを組むことができます。

フラット35は他の金融機関の住宅ローンよりも金利が高めですが、条件次第で金利をお得にしながら返済が可能です。

フラット35の返済期間を20年以下で借りた場合、返済期間が21年以上よりも金利が低くなります。

ダブルフラットとは借入額の一部を20年と、35年と返済期間を分けることができるプランです。

例えば子育てに費用がかかる時期や老後の返済額を低い金利で返し、その他の時期を35年の金利で支払うというものです。

ダブルフラットは時期に応じた返済ができますが、2種類のローンを借りるので手数料が高めです。

またフラット35Sはフラット35を申し込んだ人が、購入する物件の広さや品質の基準を満たせば金利が一定期間低くなる制度のことです。

品質の基準とは省エネルギー性や、バリアフリー、また耐震や耐久における基準について、検査機関で適合した住宅を言います。

フラット35を利用するメリット・デメリット

他社の金融機関の住宅ローンよりも、審査に通りやすいフラット35ですが、そこにはメリットとデメリットがどちらも存在します。

審査に通りやすいというメリット以外にも利点はあるのか見てみましょう。

- 返済期間中の金利が変わらない

- 繰上返済手数料が無料

フラット35は全期間固定金利型という金利の住宅ローンです。

全期間固定金利型とは、金利が返済期間完了まで固定される金利の住宅ローンのことを言います。

変動金利型とは違い、毎月の返済額が変わらないので返済プランを組みやすいというメリットがあります。

またお金に余裕があるときに行う繰上げ返済に関して、フラット35は手数料がかかりません。

さらにネットでの申し込みであれば10万円と少額からの繰り上げ返済ができて便利です。

一方でフラット35にはデメリットもあります。

審査に通りやすいからこちらに決めたいと思う場合も、デメリットを無視せずにきちんと確認しておきましょう。

- 変動金利よりも金利が高い

- 頭金が購入価額の1割以下だと金利が高くなる

フラット35のデメリットというより、金利のタイプの良し悪しに繋がるのですが、今現在は変動金利の方が金利が低い状態です。

そのためフラット35を選べば金利は変動金利型よりも高いので、毎月の返済額が高くなります。

またフラット35はローンの中に建設費や購入価額も含めることができますが、頭金を購入価額の1割以下しか用意できない場合は金利が高くなります。

2020年9月現在の融資率の融資率の割合によって変わる金利の値は以下を参考にしてください。

| 融資率 | 金利の範囲 | 最も多い金利 |

|---|---|---|

| 9割以下 | 年1.320%~年2.060% | 年1.320% |

| 9割以上 | 年1.580%~年2.320% | 年1.580% |

フラット35に申し込む場合は、借入額が住宅価格の9割以下なのか、9割を超えるのかをあらかじめ確認しておきましょう。

審査に通りやすくてもその後の返済額が高いとなると、トータルで損をする可能性もあります。

フラット35よりもお得と言われているものがありましてこちらがダブルフラットと言われているものとフラットSと言われてるものがあります。

これってどんなものなのなんですけどもダブルフラットって言われてるものは借り入れ額の一部を20年と30年、5年と返済期間を分けることができるプラン。例えば子育てに費用がかかる時期や老後の返済額の低い金利で返してその後の時期を35年の金利で支払うというものです。

ダブルフラットの時期は返済ができますが2種類のローンを借りるので手数料がやはり高めに設定されてしまうまたフラット35Sというのは購入する物件の広さや品質の基準を満たせば金利が一定期間安くなるといった制度になっております。

フラット35を皆さん結構利用される方が多いのでメリット・デメリットなんですけれどもメリットとしましては返済期間中の金利が変わらない。全期間固定金利ですので何も変わらない。繰り上げ返済手数料が無料と言った感じになります。

ですがデメリットとしては変動金利よりも金利が高い。固定金利ですとやっぱり変動金利よりも若干高い金利が設定されている場合が多いです。また頭金が購入価格1割以下だと金利が高くなる。頭金は皆さんローン2割程度用意できるように頑張ってください

住宅ローンの審査に通りやすい地方銀行の特徴やメリット・デメリットとは

住宅ローンの審査に通りやすい金融機関のもう一つが地方銀行です。

地方銀行で住宅ローンの貸し出しを行っている代表的な金融機関は以下があります。

- 地方銀行

- 信用金庫

- 労働金庫

メガバンクと比較して審査に通りやすい理由は、申込時に開示する情報量の違いです。

メガバンクには申込時に開示を行わなければならない情報が多く、それは審査の細かさや厳しさを意味しています。

一方で地方銀行は、申込時に開示をする情報量がメガバンクよりも少ないので、住宅ローンの審査に通りやすくなります。

地方銀行で住宅ローンの審査を申し込もうと考えている人は、特徴やメリット・デメリットを把握しておきましょう。

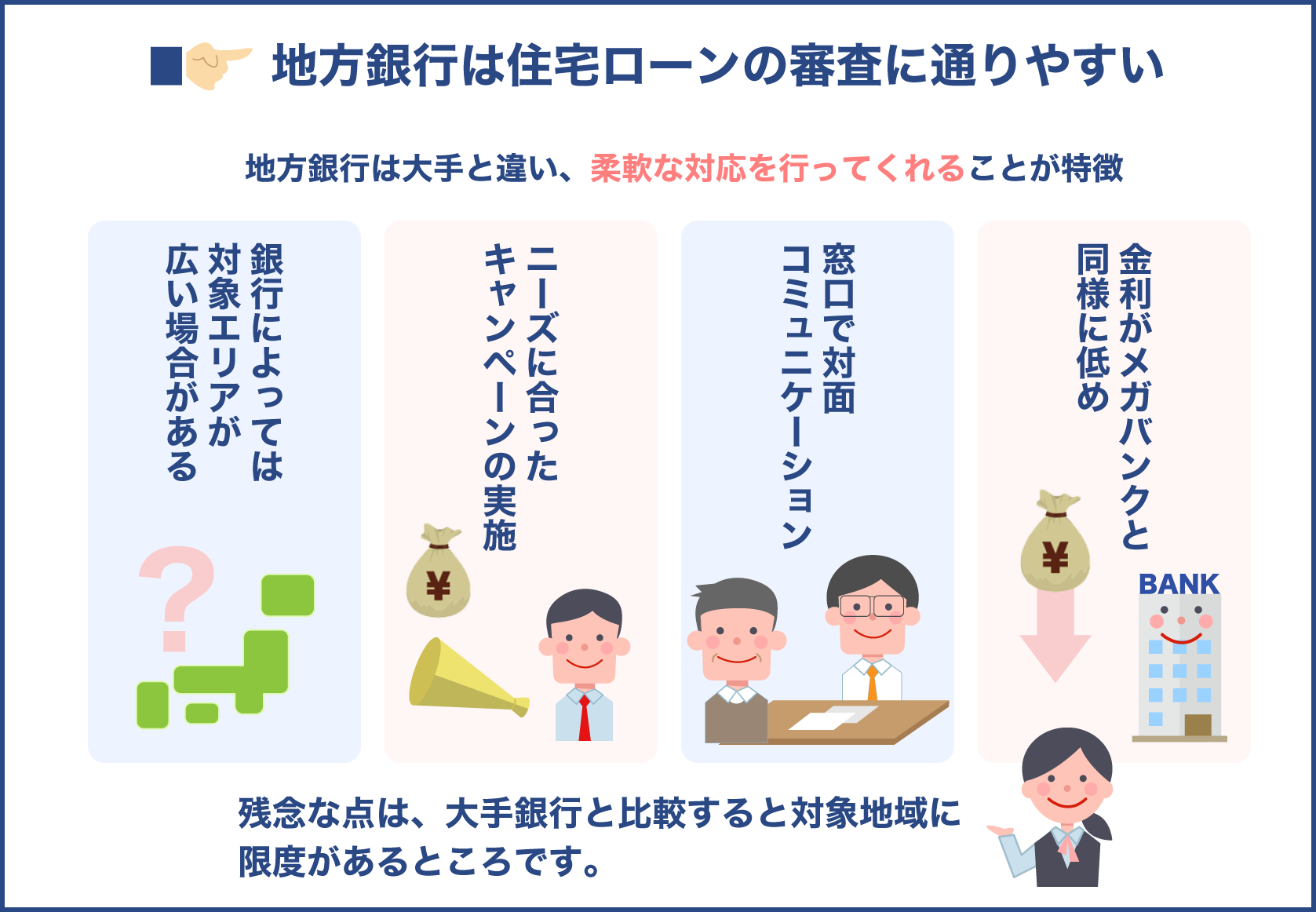

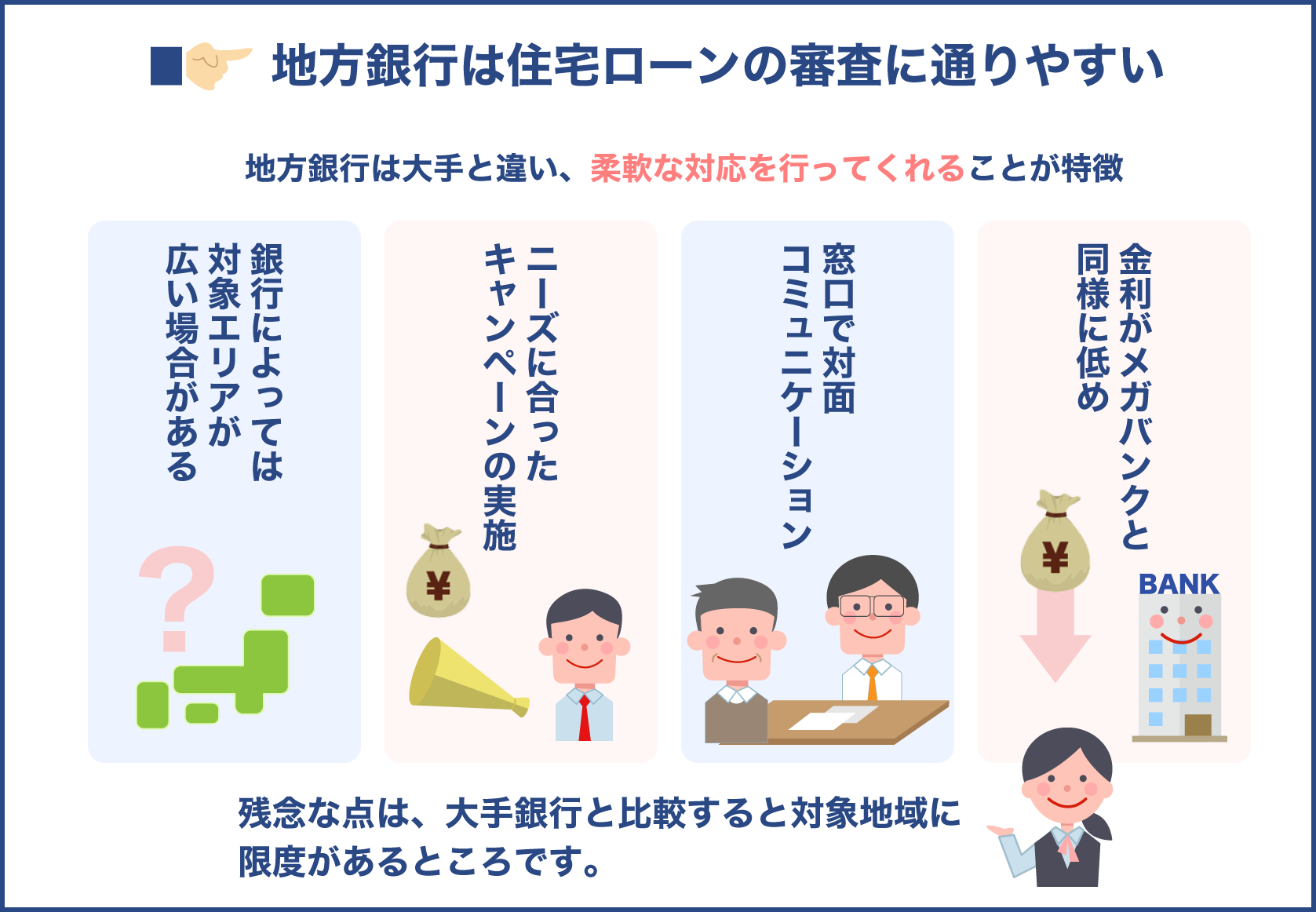

地方銀行の住宅ローンの特徴は柔軟な対応

地方銀行の特徴は、全国の大手の金融機関とは違い地域の住民が主な顧客になります。

そのため住宅ローンの利用に関しても、柔軟な対応を行ってくれることが特徴です。

例えば住宅ローンの審査に通らなかった場合、そこで融資できないという結果で終わるのが都市銀行です。

地方銀行の場合は、審査に通らなかったら保証会社に審査を再度行うよう働きかけを行ってくれる場合もあります。

もちろん再度審査を行うための材料や、長年取引履歴があり信用があるなどの条件は必要でしょう。

大手銀行で審査が通るか分からない人は、普段振り込みなどでお世話になっている地方銀行があるなら、一度審査を試してみても良いでしょう。

地方銀行の住宅ローンのメリット・デメリット

審査の通りやすさから、地方銀行で住宅ローンを組もうと考えている人も多いでしょう。

その場合メリットとデメリットについて把握しておいた方が、今後ローンを組む際の参考になります。

地方といえど意外と範囲が広い

地方銀行はその名の通り地方にしか拠点を置いていない銀行です。

そのため地方銀行で取り扱う住宅ローンは、その都道府県にある物件だけが対象と思っている人も多いはずです。

しかし銀行によっては対象エリアの範囲が広い場合があります。

例えば横浜銀行の場合、神奈川県のみの取り扱いだと思いがちですが、エリアは東京23区内も東京都下も対象です。

また東京スター銀行の住宅ローンの場合は、全国どこでも診断が可能です。

このように地方銀行も住宅ローンを選ぶ際は、大手銀行とじゅうぶん比較対象になり得る銀行です。

ニーズに合ったキャンペーンの実施をしている

地方銀行は審査に通りやすいことはもちろん、利用者の希望に合ったキャンペーンを実施しているのもメリットです。

例えば住宅ローンを組む際は、本人に万が一のことがあった時のために団信などに加入します。

地方銀行では、ローンとセットで利用が可能な保険プランやキャンペーンを実施している所もあります。

そのためわざわざ保険会社を選ぶ手間がかかりません。

対面でコミュニケーションができる

窓口が設置されているので、対面でのコミュニケーションが図れます。

メガバンクでも窓口が設置されているので地方銀行に限ったメリットではないのですが、住宅ローンという大きなお金を借りる上では大きなメリットと言えるでしょう。

例えば住宅ローンにはネットバンクもありますが、こちらは困った時にすぐに駆け付けて相談ができる実店舗の窓口がありません。

郵送で書類のやり取りを行っても、どこに何を記載するのか、また印鑑の押す場所など、細かい疑問の答えを得るのが随時メールになります。

確認の手間がストレスになることもあるため、対面でのやり取りが可能なのはメリットも大きいです。

金利がメガバンクと同じく低め

地方銀行はメガバンクよりも資金力が低いので、住宅ローンを組んだら金利が高いのでは?と考える人も多いでしょう。

しかし地方銀行も、住宅ローンはメガバンク同様に低金利です。

金利は経済状況などでも変化するので上がる可能性もありますが、金利面で比較をしても大手銀行と差はないでしょう。

- 三井住友銀行

- 変動金利 年0.475%~年0.500%

- 固定10年 年1.300%~年1.325%

- 三菱UFJ銀行

- 変動金利(ネット専用)年0.525%

- 固定10年 年0.740%

上記は大手銀行2社の2020年9月現在の金利です。

一方地方銀行の2020年9月現在の金利を見てみましょう。

- 埼玉りそな銀行

- 変動金利 年0.470%

- 固定10年 年0.675%

- 横浜銀行

- 変動金利 年0.440%

- 固定10年 年0.665%

このように金利面で見ても、同じくらいかもしくは地方銀行の方がお得な金利で借り入れすることができます。

エリアが限られる

地方銀行は住宅ローンを組む物件において、意外とエリアが広いことがメリットと述べました。

しかし大手銀行と比較すると、やはり対象地域に限度があるのは事実です。

住宅ローンの中身を見てから、この地方銀行で住宅ローンを組みたい、と思ってもかなわない可能性があります。

住宅ローン審査に通りやすい地方銀行の特徴やメリット・デメリットですね。このフラット35ではなくて地方銀行横浜銀行であったり静岡銀行であったりそういった銀行の特徴なんですけれどもやっぱり地域に密着しているということで柔軟な対応が図られるといった点が最大のメリットだと思います。

また地方といえども意外と範囲が広いっていうのは支店がいっぱいあるって言うことですね。先ほど申し上げたとおり静岡銀行でも東京に支店があるとか横浜銀行なんかも東京にたくさんの支店を持ってます。そういった感じに全国まではいかなくても要所要所のところにあるのかなと思います。

またニーズに合ったキャンペーンの実施をしていたり対面でのコミュニケーションがとれる金利がメガバンクと同じで低めに設定されているといったメリットがあるかと思います。逆にデメリットとしましてはエリアが限定されていることぐらいですかね。なのでそんなに地方銀行だからとか心配することはないかと思います

住宅ローンの審査が通りやすい時期はある?シミュレーションも解説

住宅ローンの審査が通りやすい銀行について見てきましたが、通りやすい時期はあるのでしょうか。

また住宅ローンの審査はどのようなタイミングで行われるのか、住宅購入のタイミングをシミュレーションしながら解説します。

住宅ローンの審査が通りやすい時期は3月と9月?

住宅ローンの審査が通りやすい時期は2つあり、それは3月と9月だと言われています。

理由は銀行の決算期と中間決算期がその時期にあるからです。

銀行の営業マンはノルマが決められている所が多く、決算期はちょうどノルマの期限とも重なります。

そのため数字を達成したい営業マンが、様々な方法で顧客獲得に向けて努力をします。

少しでも契約をとろうとする動きが審査通過にも影響しているのではとされています。

ただしこれはあくまでも憶測であり、絶対にこの時期に審査が通りやすくなるわけではありません。

また、保証付きの住宅ローンは保証会社が審査を行っています。

年末は保証会社が忙しいため、1人の審査にかける時間が少なくなり、12月は審査が通りやすいともいわれています。

ただし、そもそも審査とは借入を行う人の年収や過去の借金の滞納など、その人の情報で行われます。

時期によって通りやすい、通りにくいは影響がないと考えられます。

ただ状況を幅広く見た時に、今は超低金利の時代でマイナス金利政策が行われており、さらにオリンピック前で地価高騰しています。

そのため住み替えしやすい時期ではあるでしょう。

住宅ローンの審査に通るためには時期ではなく、銀行への信頼性が重要なのですね。

過去に借金を滞納したり、預金がないなど資金管理の面でしっかりと信頼度を上げておくことが大切です。

新築マンションや建売の戸建て購入のシミュレーション

住宅の種類によって住宅ローンの手続きが変わってくるので、まずは新築マンションや建売戸建て、中古物件を購入する流れを見てみましょう。

- ①購入する物件を決める

- ②金融機関に住宅ローンの仮審査を行う

- ③審査通過したら住宅ローンの本審査を行う

- ④金融機関とローン契約を締結する

住宅ローンの金利を変動金利型で決めた人は、融資実行日時点の金利が適用されます。

ローン再検討を行うのであれば、3番目の本審査を行った後から引き渡しまでのタイミングになります。

また借入先を変更するのであれば、タイミングを考えてローン申し込みを行いましょう。

中古住宅の場合は契約から引き渡しまでの期間が短いので、あらかじめ金融機関を絞って審査を行いましょう。

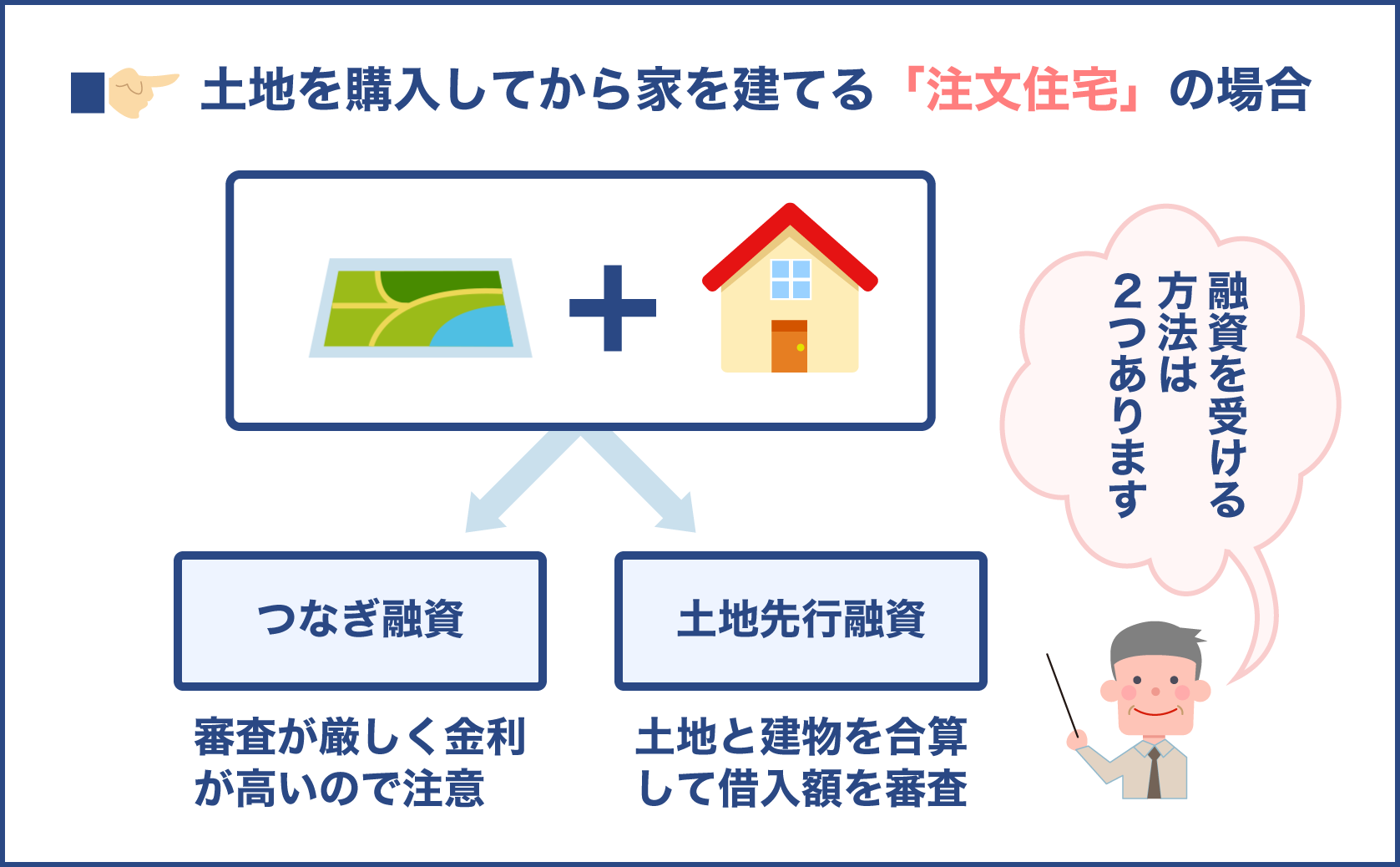

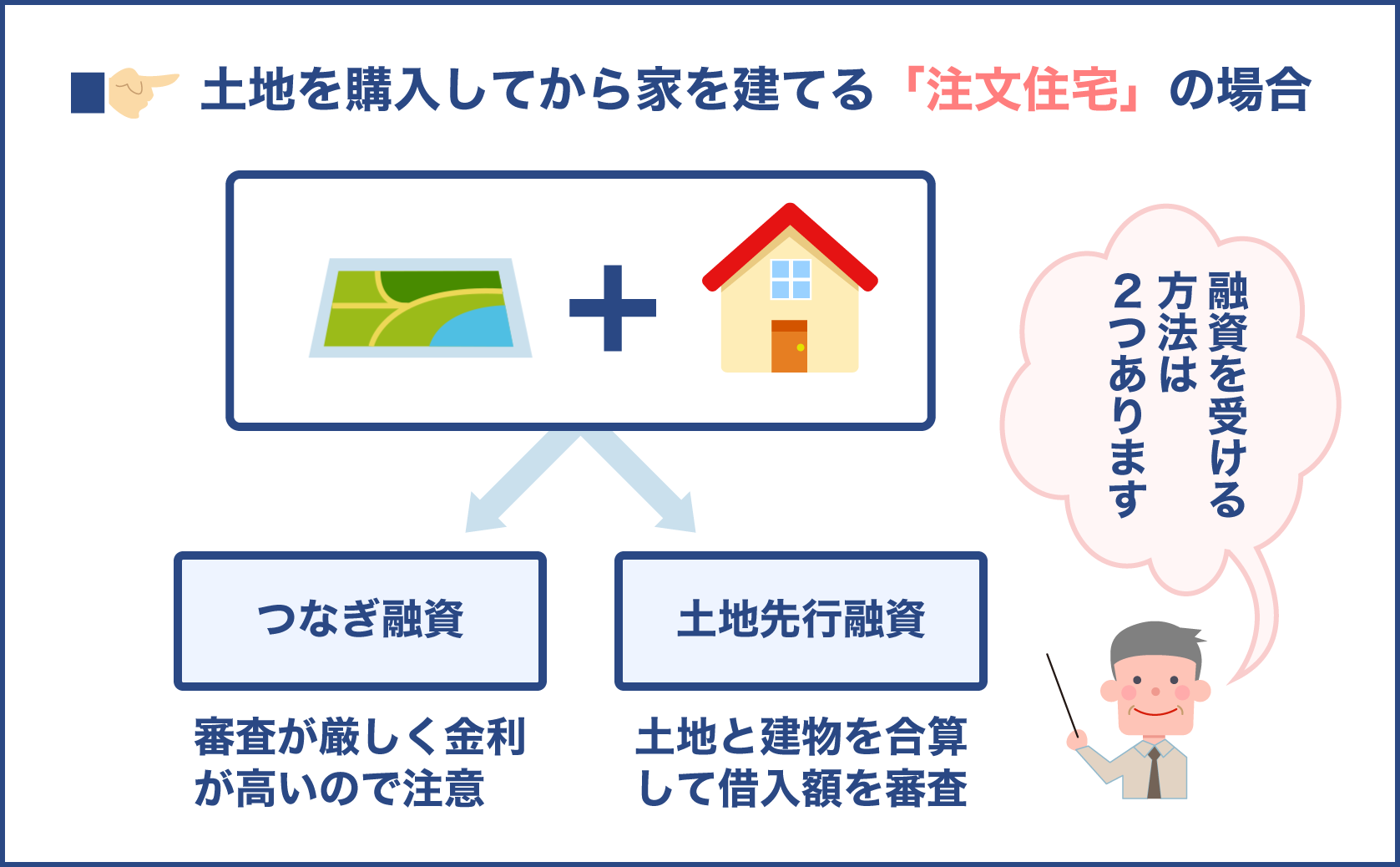

注文住宅購入の手続きシミュレーション

注文住宅の場合は、土地と建物は同じ金融機関から借り入れを行わなければなりません。

そのため土地購入の段階で、住宅ローンの借り入れを決定させます。

手順は以下を参考にしましょう。

- ①購入する土地を決める

- ②土地と建物の住宅ローンを申し込む

- ③金融機関と土地のローン契約を締結する

- ④土地部の融資実行が行われ土地の決済と引渡しが行われる

- ⑤工務店などと建築請負契約を締結する

- ⑥中間金や着手金をローンで支払う場合はつなぎ融資を使う

- ⑦金融機関と建物のローン契約を締結する

- ⑧建物分の融資実行が行われ建物の決済と引渡しが行われる

住宅ローンの申し込みは、土地の購入が決まった段階で、建物の分もあわせて審査の申し込みをします。

住宅ローンの実行は、土地の場合も建物の場合も各引渡しのタイミングで行われます。

注文住宅は中間金や着手金が発生し、それを自己資金で払えない場合はつなぎ融資を利用しなければなりません。

新築マンションや建売の戸建てと違い、住宅ローンの流れが複雑なので、こちらのシミュレーションを把握しておきましょう。

インターネットでの住宅ローン審査申し込みシミュレーション

金融機関によっては、インターネットから審査申し込みの一部または、全部を行うことができます。

各金融機関のサイトから申し込みを行い、フォームに入力するだけの簡単な手順です。

店舗に出向く時間のない人は手間がかからず、また金融機関での借り入れが可能かどうかがネット上で分かるのでメリットもあります。

来店不要の金融機関で事前審査を行う手順をシミュレーションしてみましょう。

- ①事前審査の申し込みを行う

- ②結果の通知を郵送またはメール・電話で行われる

- ③本審査申し込みを郵送で提出

- ④結果の通知を郵送またはメール・電話で行われる

- ⑤契約書類を郵送で提出

- ⑥銀行提携の司法書士と面談・契約

- ⑦融資の実行が行われる

手続きは一か月程度かかりますが、金融機関とのやり取りになるので各金融機関によっても差があります。

ネットバンクの住宅ローンの場合は、上記のような手順で融資契約が行われます。

自分のタイミングで住宅ローンを申し込みたい人にとって、メリットが大きいでしょう。

しかし窓口とは違い、分からない部分をすぐに聞けず、逐一メールや電話で質問をしなければなりません。

書類の不備があると再提出になるため、思ったよりも時間がかかる可能性もあります。

書類の記入に不安がある人は、銀行の窓口で行った方が良いでしょう。

住宅ローンの通りやすさと同様に借入費用も注意が必要

住宅ローンは審査の通りやすさも大事ですが、借入費用についても注意が必要です。

住宅の購入には、物件価格以外にも様々な諸費用がかかります。

そのうち比較的大きな金額が必要となるのが、住宅ローンの借入費用です。

借入費用の中でも、各金融機関によって差が出るのが以下の諸費用です。

- 手数料

- 保証料

- 団体信用生命保険料

手数料とは住宅ローンを借りる時に、金融機関に支払わなければならない手数料の事です。

借入額の1%~2%を払う定率タイプと、相場が3万~10万円台の定額タイプがあります。

また万が一ローンが支払えなくなった時に、肩代わりを行ってくれる保証会社に支払う費用も必要です。

こちらの費用は返済期間と金利によって決められます。

他にも借入している人に不慮の事故があり、死亡または重篤な状態になった時に、その後の返済が不要になる団体信用生命保険があります。

保険料は金利に含まれるので、別途支払う必要はありません。

これらは借入先の金融機関によって支払う額に差が出るので、手数料も踏まえて金融機関を決めましょう。

ローンを組む金融機関を探す際は、住宅ローンの融資実行日と残金決済の日を同タイミングにしてもらうことが大事です。そのためには住宅ローンがいつ行われるのかが大事ですから、シミュレーションでタイミングが分かっていただけたでしょう。

ネットでのタイミングも知れたので、自分にあう金融機関を探します!

住宅ローンの審査が通りやすい時期ってあるんですかっていう質問がよくあるんですけどもこちらですね。

3月と9月が一般的に銀行の決算期と中間決算期だから通りやすいなんて言われてる要因がありましたりまた保証付の住宅ローンは保証会社が審査を行ってますので年末がすごく忙しいので12月は審査に通りやすいなどとも言われております。

ですが住宅ローンそのものはやはり借りる方の債務者の年収とかそういったものに審査の重きが置かれますので銀行さんの都合ですとか保障会社の都合で審査が通りやすくなるかと言ったらそこら辺は影響がないのかなと思っております。

住宅ローンを組むシュミレーションを最後に軽くお話しして終わろうかなと思ってるんですけども戸建住宅や新築マンションを購入した時に住宅ローンをどうやって組むのかってことですけどもまずは購入する物件を決めますよね。そして決めたら住宅ローンの仮審査を行います。

金融機関を決めた上ですよ。そして仮審査がOKであれば本審査を行います。本審査を行ってOKですよと言われましたら金融機関とローンの契約を締結するこのローンを締結した日は物件の引渡しを不動産屋さんや売主から受ける日。

といった流れになってきます。ということです。なので住宅ローン審査に通りやすい金融機関の特徴とかありますけれども1つの金融機関がダメでも他方ではOKだったりもしますのでもし万が一に1つがダメでも違う所って言った感じで2社とか3社を受けてみてもいいのかなと思います

住宅ローンの審査に通りやすい金融機関は、大手の都市銀行と比較すると地方銀行の方が審査に通りやすいでしょう。

また住宅金融支援機構が行うフラット35は、人的審査ではなく物的審査に重きを置いているため、審査に通りやすいです。

どちらかで住宅ローンを組むことを考えている場合は、それぞれの特徴やメリット・デメリットを把握した上で検討してください。

住宅ローン審査に通りやすい時期は、3月や9月の決算期や、保証会社が忙しい12月などと言われていますが、いずれも噂程度と捉えましょう。

まずは資金管理をしっかり行い、金融機関への信頼度を上げる対策を行うことが大切です。

住宅ローンが行われるタイミングをシミュレーションで記載したので、費用面の注意点もあわせて借入先を決めましょう。