一般的に債務整理中に住宅ローンを契約するのはかなり難しいです。

やはり債務整理をしたという情報を、信用情報機関に登録されてしまうからです。

通常債務整理をする際は司法書士や弁護士に手続きの依頼をします。

依頼を受けた弁護士は貸金業者に、依頼人から代理人を頼まれたことを知らせる受任通知を送付します。

受任通知を受け取った貸金業者は信用情報機関に債務整理をするという情報を提供し、信用情報機関に事故情報が登録される流れになっているのです。

信用情報機関に登録されている情報は住宅ローンを組む予定の金融機関でも確認するため、債務整理中であることを知られてしまいます。

そのため債務整理中は基本的に住宅ローンを組めないのです。

しかし債務整理中でも住宅ローンの審査に通過することが稀にあります。

可能性は極めて低く、債務整理中に住宅ローンの審査に通るための明確な方法もありません。

そのためどうしても債務整理中に住宅ローンを組みたい場合は、審査に通過する可能性のある方法をとりあえず試してみるしかないのが実情です。

ただし債務整理中は住宅ローンを組めない可能性が高いですが、この先もずっと住宅ローンを組めないということではありません。

一定期間を過ぎれば住宅ローンを組むことは可能です。

そのため住宅ローンを組みたいのならば信用情報機関に登録されている事故情報が消えるまで待つのが望ましいです。

また事故情報が消えるまでの間に住宅ローンの審査に通りやすくなるための準備をしておけば、住宅ローンを組める可能性がより高まります。

目次

債務整理の方法は3種類 事故情報を消し住宅ローン審査に備えましょう

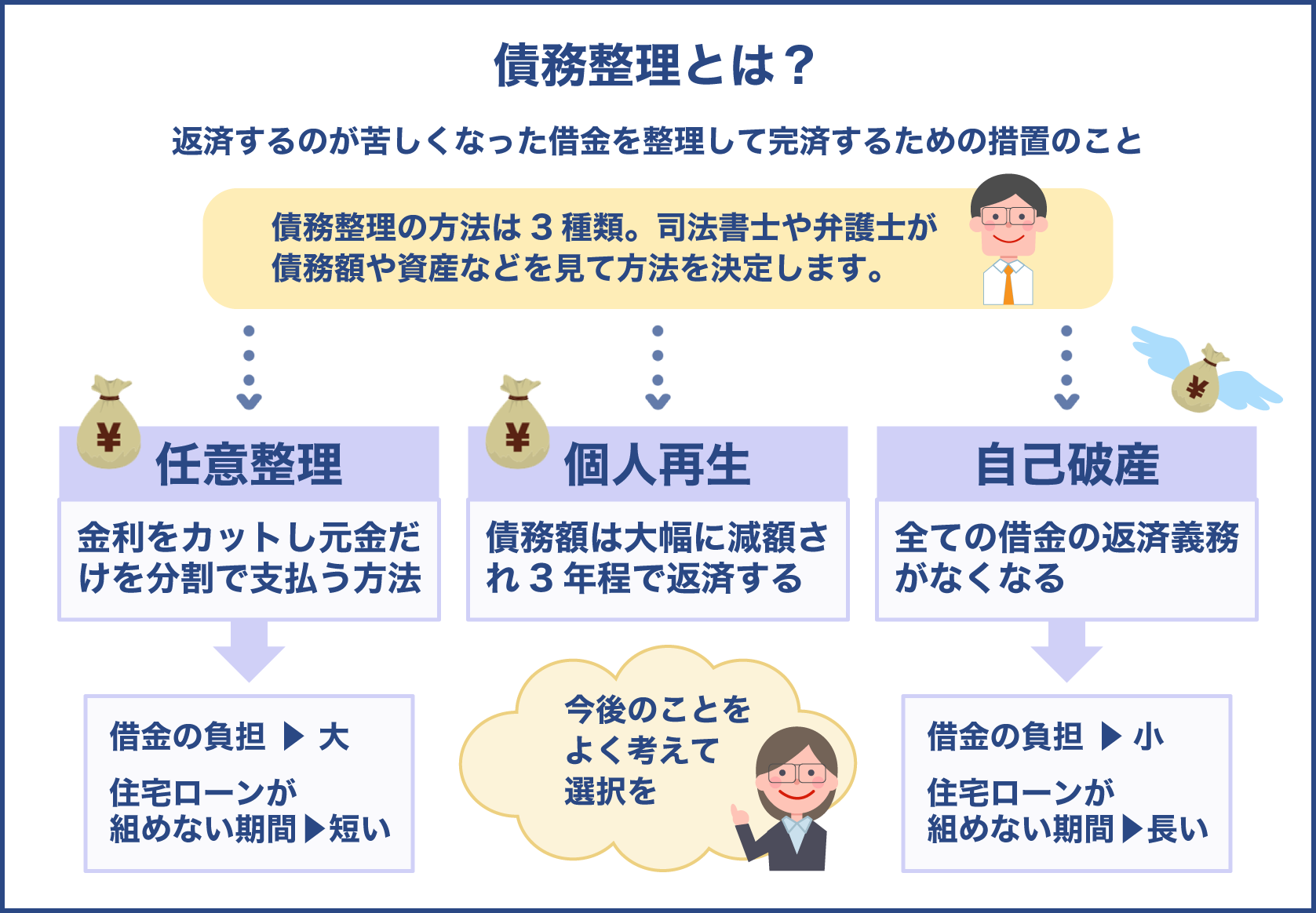

債務整理とは返済するのが苦しくなった借金を整理して完済するための措置です。

借金の返済額を減額したり支払い期間を延ばしたり借金の返済を免除してもらったりして、借金返済の負担を減らし完済を目指します。

債務整理中に住宅ローンを契約するのはやはり無理なのではないかなと思います。なぜか。債務整理をしたといった情報信用情報機関に登録されてしまうからです。この信用情報登録機関なんですけども金融機関が皆さんが知り得るようないわゆる掲示板みたいな感じで思っていただければいいのかなと思います。

そのため登録されてしまうっていうことは「この人がブラックリスト」って言い方しますよね。「この人に貸しても返ってこない可能性が高いから貸さない方がいいよ」みたいな感じで貸してもらえなくなるのですが可能性は極めて低いですけれども住宅ローンに通る稀なケースもあります。これらのお話しをこれからしていきたいなと思います。

そもそも債務整理ってどんなことなのってことですけども返済するのが苦しくなった借金を整理して完済するための措置のこと。言い換えれば借金の返済額を減額したり支払い期間を延ばしたり借金の返済を免除してもらうことで借金の返済を減らして完済を目指すってことです。

債務整理をするための方法は3種類あり、司法書士や弁護士が債務額や資産などを見て債務整理の方法を決めます。

以下で3つの債務整理の方法を確認しましょう。

- 任意整理

- 個人再生

- 自己破産

任意整理よりも個人再生のほうが借金の負担は軽くなります。

さらに個人再生よりも自己破産のほうが借金の減額率は大きいです。

しかしその分デメリットも多いということを知っておく必要があります。

いずれの方法で債務整理をしても一定期間は住宅ローンを組むことができませんが、個人再生や自己破産をした場合は任意整理よりも住宅ローンを組めない期間が長くなります。

債務整理の方法によって信用情報機関に登録される期間が異なるため、債務整理をする場合は債務整理の方法を慎重に選ばなければなりません。

すでに債務整理中の場合は債務整理の方法と債務整理をした時期を明確にしておきましょう。

債務整理には3つの方法があるんですね

どの方法で債務整理をしたかによって信用情報機関に登録される期間が異なるため、すでに債務整理をしている場合は債務整理の方法と和解成立日や再生手続き日、免責許可確定日などを明確にすることが大切なんですよ

これから債務整理をしようと考えている人は、3つの方法の特徴をよく理解して債務整理の方法を選ぶ必要がありますね

任意整理をし金利カットして元金だけ返済

これから債務整理をしようと考えている人のために、3つの債務整理の方法の特徴を簡単に説明していきます。

まず任意整理についてです。

任意整理とはこれから支払う予定の金利をカットして元金だけを分割で支払っていく方法です。

手続きを依頼した司法書士や弁護士が貸金業者と和解交渉をし、和解交渉の内容に従って借金を返済していくことになります。

任意整理後は3年ほどかけて借金の元金のみを支払っていくため、返済の負担を軽減できます。

ほとんどの借金を簡単に整理できることから、まずは任意整理を検討するのが一般的です。

しかし3年ほどで借金の元金を返済できない場合は、任意整理以外の方法で債務整理をすることになります。

また保証人がついている借金を任意整理する場合は、保証人に迷惑をかけてしまうという点にも注意が必要です。

保証人には債務者と同等の返済義務があるため、任意整理後は保証人が任意整理に含まれている借金を返済しなければなりません。

ただし任意整理の場合は任意整理をする借金の種類を選ぶことができます。

そのため保証人がついている借金を任意整理の対象から外せば、保証人に迷惑をかけることはありません。

個人再生は借金の大幅減額が可能

個人再生は裁判所を介して行われる債務整理の方法で、任意整理をするのが難しい場合に個人再生を検討します。

個人再生の特徴は借金を大幅にカットできる点です。

また財産を差し押さえられることなく借金を大幅に減額できるというメリットもあります。

債務額は5分の1くらいまで減額されるのが一般的です。

減額された借金は3年ほどかけて返済していきます。

しかし個人再生をした後も借金の返済は続くため、安定した収入がある人でなければ個人再生をすることはできません。

つまり収入がない人は個人再生で債務整理をすることができないのです。

また任意整理と違い個人再生の対象となるのは全ての債務です。

もし保証人がついている債務がある場合は、保証人が減額された債務を返済していかなければなりません。

そのため保証人がついている借金がある場合は、債務整理の方法を慎重に選ぶ必要があります。

官報に個人再生したことが掲載されるというデメリットもあります。

名前や住所なども掲載されるため、官報を見た人には個人再生で債務整理したことを知られてしまうでしょう。

自己破産は全ての借金がなくなるがリスク大

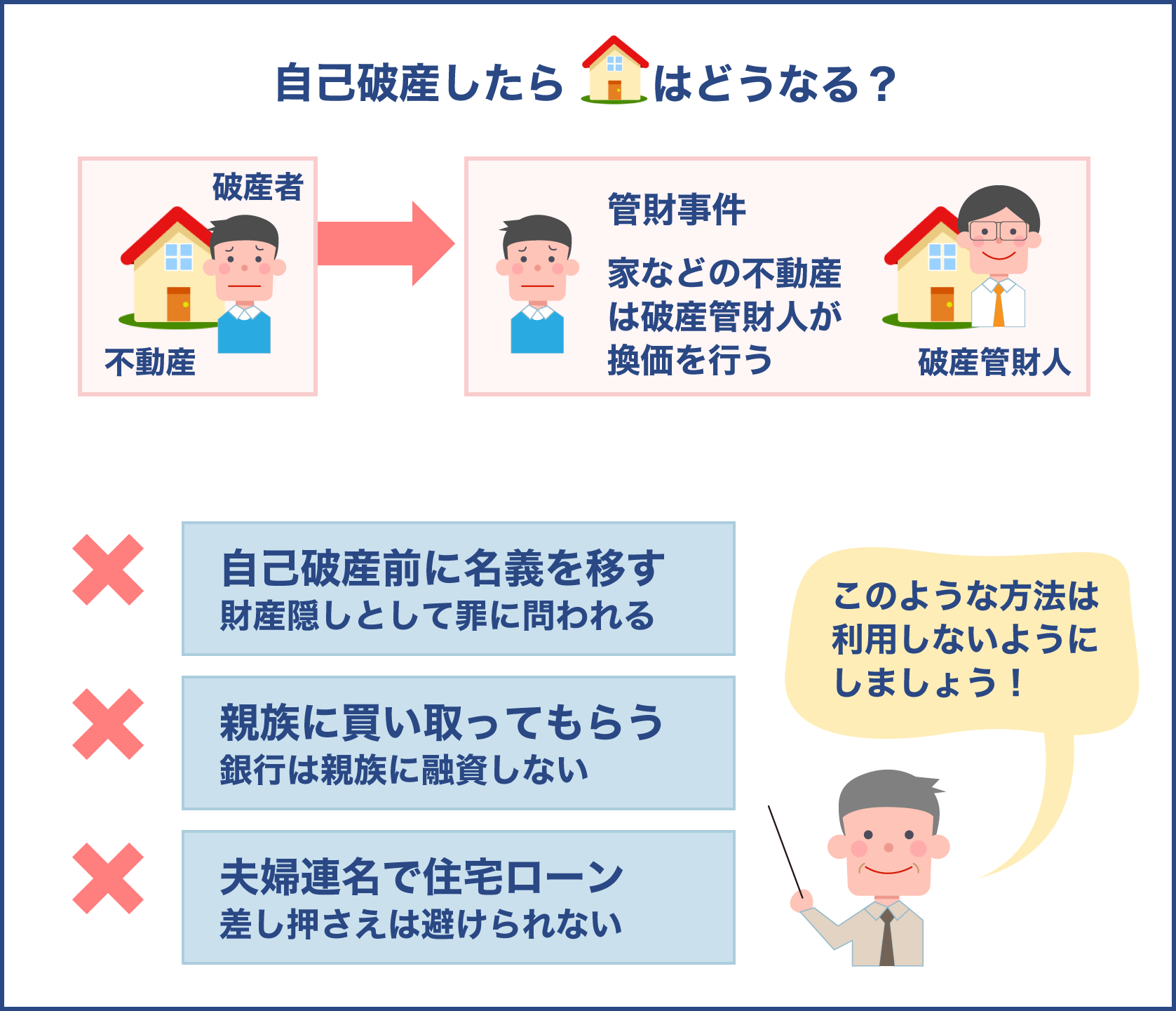

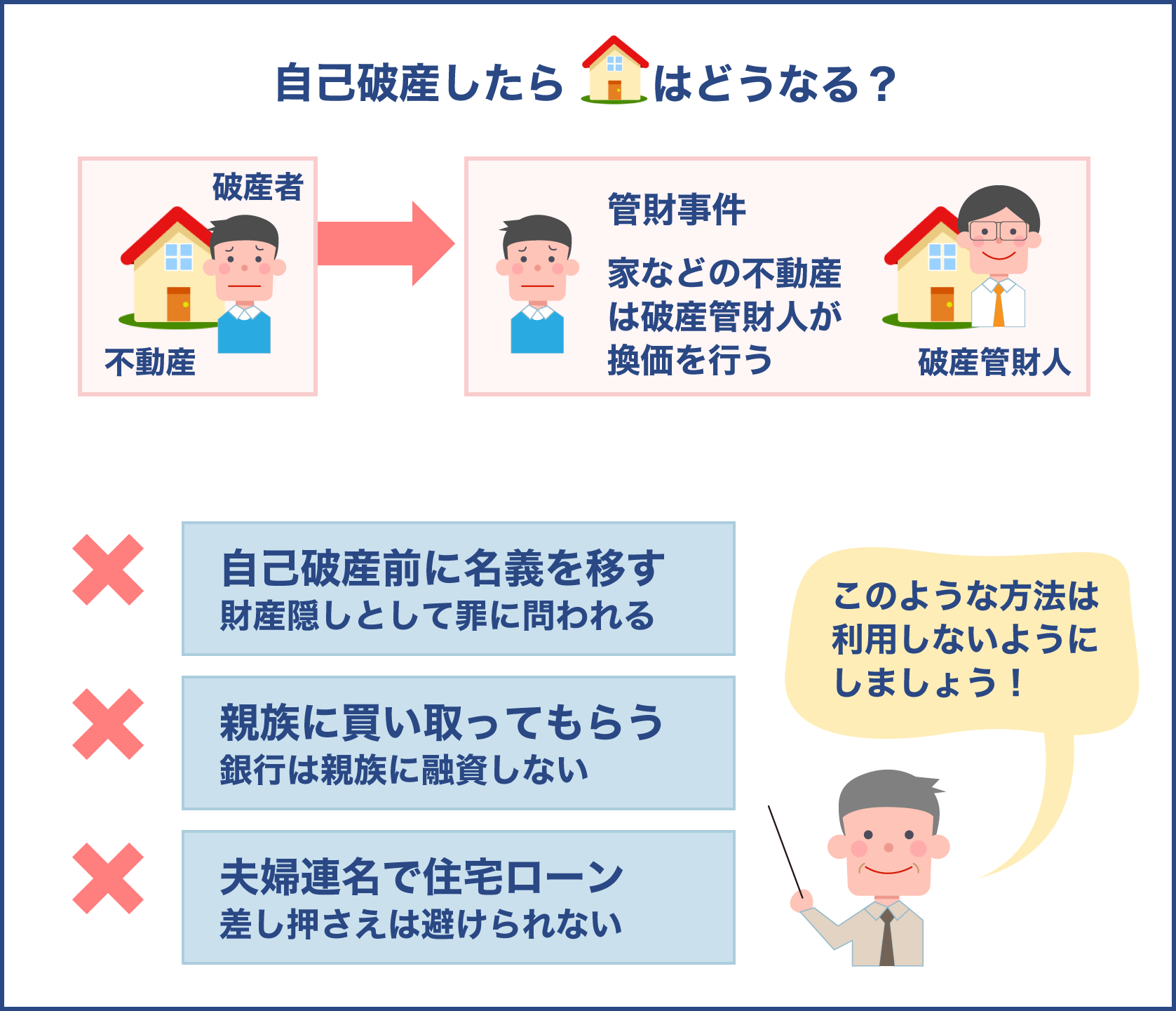

自己破産もまた裁判所を介して債務免除の手続きを行う債務整理の方法です。

裁判所は債務者の資産や収入などを見て自己破産が妥当か判断します。

裁判所で借金を支払うのが困難だと判断されれば、全ての借金の返済義務がなくなります。

しかし自己破産はデメリットも多いです。

まず高価な財産は全て没収されます。

20万円以下のお金は手元に残してもらえますが、それ以外の財産は没収されてしまいます。

また個人再生と同様に官報にも掲載されるため、自己破産したことを知られることもあるでしょう。

自己破産の対象となる債務についても個人再生と同じく、債務者が自己破産の対象となる債務を選ぶことはできません。

そのため保証人がついている借金がある場合は、保証人が一括返済を求められます。

債務者の気持ちは楽になるかもしれませんが保証人に多大な迷惑をかけることになるため、本当に自己破産を選ぶべきか慎重に検討する必要があります。

また個人再生や自己破産は債務者の負担が大幅に軽減されますが、どちらも信用情報機関に登録される期間が長いため住宅ローンを組む上では不利です。

信用情報機関に登録される期間については次の章で紹介していきます。

1.任意整理

2.個人再生

3.自己破産

自己破産なんて言葉よく聞きますよね。これらはどのようにして任意整理・個人再生・自己破産に分けるのかと申し上げますと司法書士や弁護士が債務額や資産などを見て債務整理の方法を決めます。なのでよく出てきます。

弁護士や司法書士の先生がこういった財産の一覧表を見てじゃあどれにしますかってことを決めます。借金額なんですけども借金の額を一番減らせるのは自己破産。自己破産を行った時にデメリットも一番大きいのもやっぱり自己破産。借金額が一番減らせるのも自己破産。デメリットも一番大きいのも自己破産。全て自己破産をすると大変な状況になるって事は念頭に入れてください。

まずはそもそも任意整理ってどんなものなのってことですけども任意整理と言われているものは3年ほどかけて借金の元金のみ支払っていって利息をカットすることになります。金利ですね。金利と利息は一緒ですけれどもそれをカットして元金のみを3年かけてお支払いしていく。ほとんどの借金を簡単に整理できることからまずは任意整理を検討するのが一般的です。

しかし3年ですよね。3年ほどで借金の元金を返済できない場合は任意整理以外の個人再生・自己破産の方を選ばなくてはならない。これなんですけれども保証人がついてる借金を任意整理すると保証人にも迷惑をかけてしまう。保証人って返す義務がありますよね。連帯して返さなければならないので保証人の所にも「お前借金返せや!」みたいな感じになりますので保証人にもご迷惑かかるのでなるべくこういったことをする時は保証人をついていない借金を整理するということが前提となると思います。

次は個人再生といわれているもの。個人再生は財産を差し押さえられることなく借金を大幅に減額できるといったメリット。債務額が1/5くらいまでに減額されるのが一般的。また減額された借金は3年かけて返済していく。なので3年かけて返済していくっていうのは先ほどと一緒で収入がないのに個人再生は債務整理をすることができない。

ある程度決まった収入がないと3年かけて返済していくので難しくなる。また任意整理と違い個人再生の対象となるものは全ての債務です。全てなのでその中に保証人がついてると保証人にまで迷惑をかけてしまう結果になる。

最大のデメリットとしては官報に名前が載っかってしまうといったことですね。誰が個人再生をしたのかと言ったことで名前が載っかってしまうといったデメリットもあります。

では借金額も一番減らせてデメリットも一番大きい自己破産についてお話ししてきます。自己破産ですね。自己破産も裁判所を通して行われるものです。裁判所から収入などを見て整理するものですね。

全ての借金の返済義務がなくなる。一番いいですね。全てチャラです。あなた何もなかったことになりますよ。しかしデメリット。高価な財産を全て没収。手元に残すのは20万円以下のものとお金。

それ以外の財産は全て没収されてしまいます。また個人再生と同様に官報にも掲載されているので誰が自己破産したのか容易に他の人にもわかってしまう。保証人がついてると保証人にも責任がありますので返済が迫られるといった感じになります。

債務整理中に住宅ローンを組めない・組むのが難しい理由

先に紹介した3つのうちのいずれかの方法で債務整理をした場合、基本的に一定期間は住宅ローンを組むことができません。

信用情報機関に債務整理をしたという情報が登録されるからです。

債務整理の情報が登録されるのは以下の3カ所の信用情報機関です。

- 消費者金融・クレジットカード会社が加盟する機関

- 信販会社・クレジットカード会社が加盟する機関

- 銀行が加盟する機関

例えば消費者金融の借金を債務整理した場合は、消費者金融が加盟する信用情報機関に債務整理の情報が登録されます。

それならば銀行が加盟する信用情報機関には事故情報が登録されないため、住宅ローンを組めるのではないかと考える人もいるかもしれません。

しかしそれぞれの情報機関には相互交流が義務付けられています。

そのため銀行が加盟する機関に債務整理をした情報が登録されていなくても、債務整理をしたことは銀行側にもばれてしまうのです。

信用情報機関に事故情報が登録されると、仮に大企業で正社員として働いていたとしても住宅ローンを組むのは難しくなります。

ただし今後もずっと住宅ローンを組めないわけではありません。

それぞれの債務整理の方法で定められている登録期間を過ぎれば、事故情報は消去されます。

そのため任意整理と個人再生、自己破産の事故情報の登録期間を把握することが大切です。

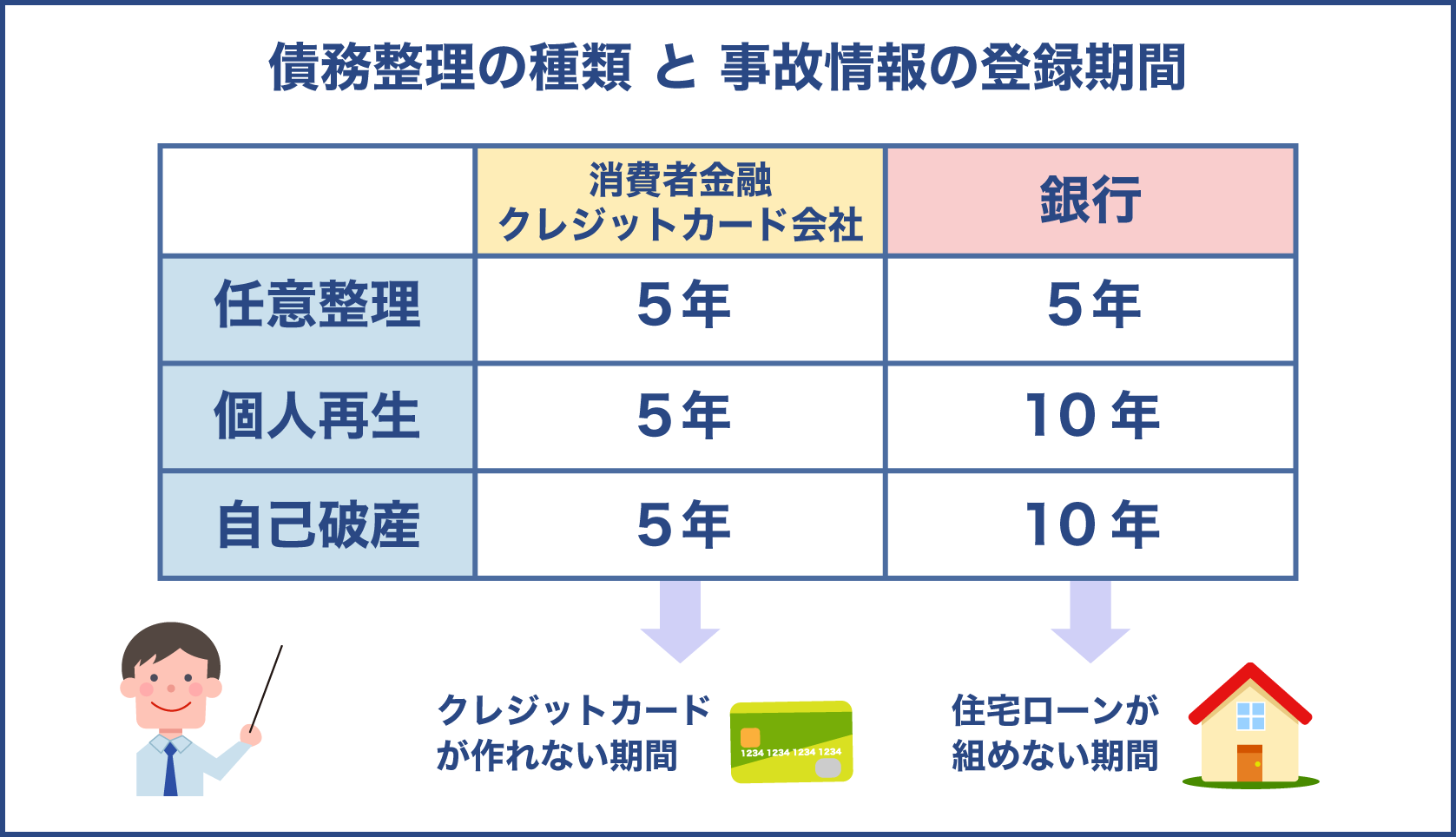

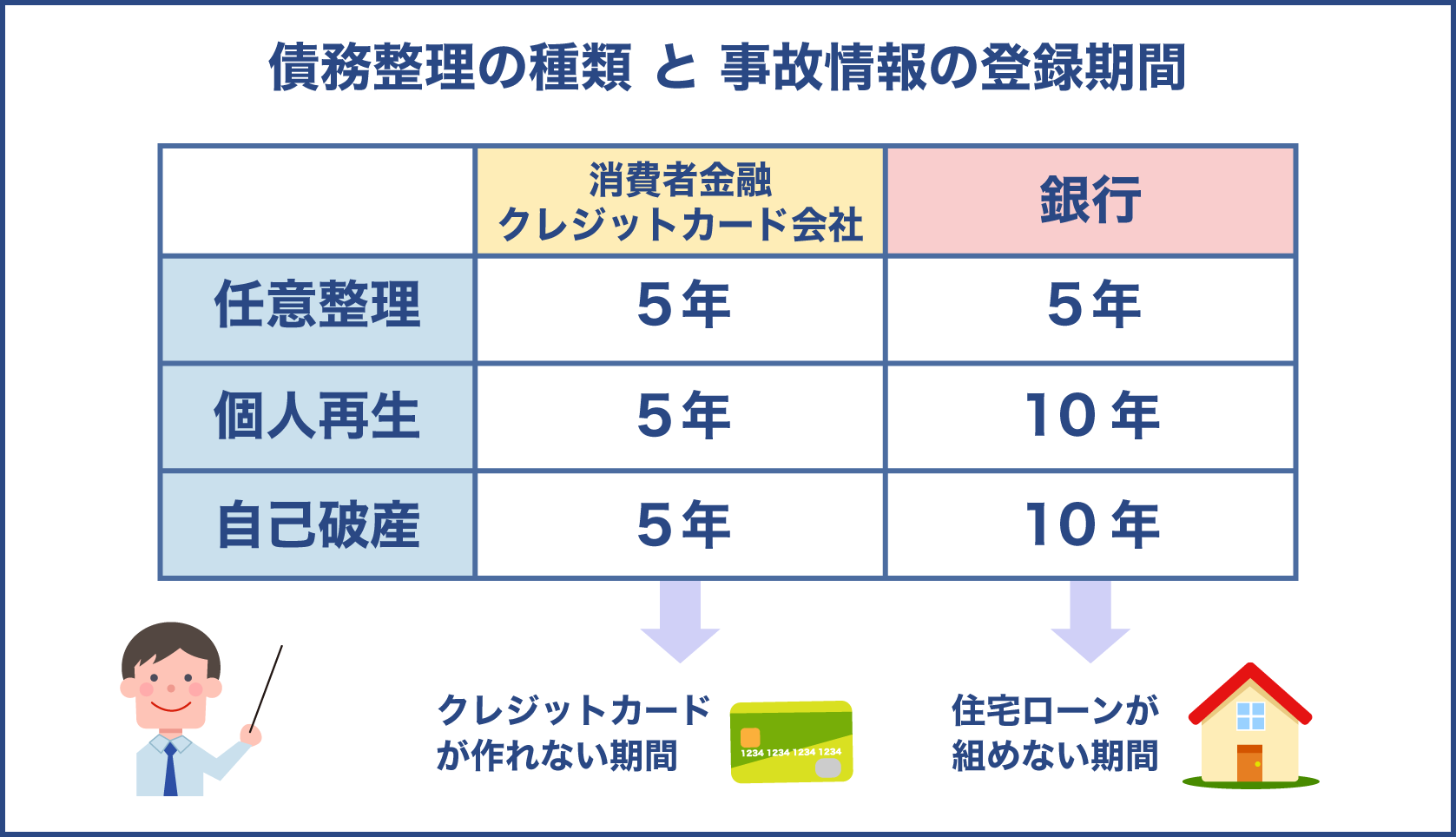

債務整理の種類によって事故情報の登録期間は異なる

事故情報が信用情報機関に登録される期間は、任意整理か個人再生か自己破産かによって違います。

また信用情報機関によっても異なります。

以下で債務整理の登録期間を見ていきましょう。

- 任意整理…消費者金融・クレジットカード会社が加盟する機関5年、信販会社・クレジットカード会社が加盟する機関5年、銀行が加盟する機関5年

- 個人再生…消費者金融・クレジットカード会社が加盟する機関5年、信販会社・クレジットカード会社が加盟する機関5年、銀行が加盟する機関10年

- 自己破産…消費者金融・クレジットカード会社が加盟する機関5年、信販会社・クレジットカード会社が加盟する機関5年、銀行が加盟する機関10年

任意整理は将来の利息分のみがカットされる債務整理の方法のため、他の2つの方法に比べると借金の減額率は小さいです。

しかし5年で事故情報が消えるため、最も早く住宅ローンを組める可能性が高いです。

個人再生や自己破産をした場合はクレジット会社や信販会社などが加盟する機関であれば、5年後に事故情報が消えます。

そのため債務整理から5年後には、新しくクレジットカードを作れるでしょう。

しかし銀行が加盟する機関には10年間事故情報が登録されるため、銀行の借金を個人再生や自己破産で債務整理した場合は債務整理から10年経過しないと住宅ローンを組むことができません。

クレジットカードや消費者金融などで借りたお金の債務整理ならば、どの方法で債務整理をしても5年で債務整理の情報が消えるんですね

ただし銀行からの借金を個人整理や自己破産で債務整理する場合は、事故情報の登録期間が延びるため注意が必要なんですよ

個人再生や自己破産をした場合は、事故情報が10年消えないとありますね。つまり最低でも債務整理から10年間は住宅ローンの審査に通らない可能性が高いということになりますね

銀行のグループ会社なども同様なんです

夫婦のどちらかが債務整理をすると希望の住宅ローンを組めないことがある

結婚や出産を機にマイホームを持とうと思ったときも、夫婦のどちらかが債務整理をしていると住宅ローンを組めない可能性があります。

例えば夫が債務整理をしたとしましょう。

その場合でも妻が借金の保証人になっていなければ、妻に影響が及ぶことはありません。

そのためもし妻に安定した仕事と収入がある場合は、妻の名義で住宅ローンを組むことができます。

しかし妻の雇用形態がパートや派遣社員などで収入が不安定な場合は、住宅ローンを組むのが難しくなります。

一般的に雇用形態や収入が不安定だと、住宅ローンの審査に通りにくいからです。

また夫婦の名義で住宅を購入しようとしている場合も、夫婦で一緒に住宅ローンを組むことを諦めなければなりません。

例えばペアローンや連帯債務などを組むことはできません。

そのため夫の債務整理中に住宅ローンを組む場合は、妻が債務者となって住宅ローンを組む方法しか選べないのです。

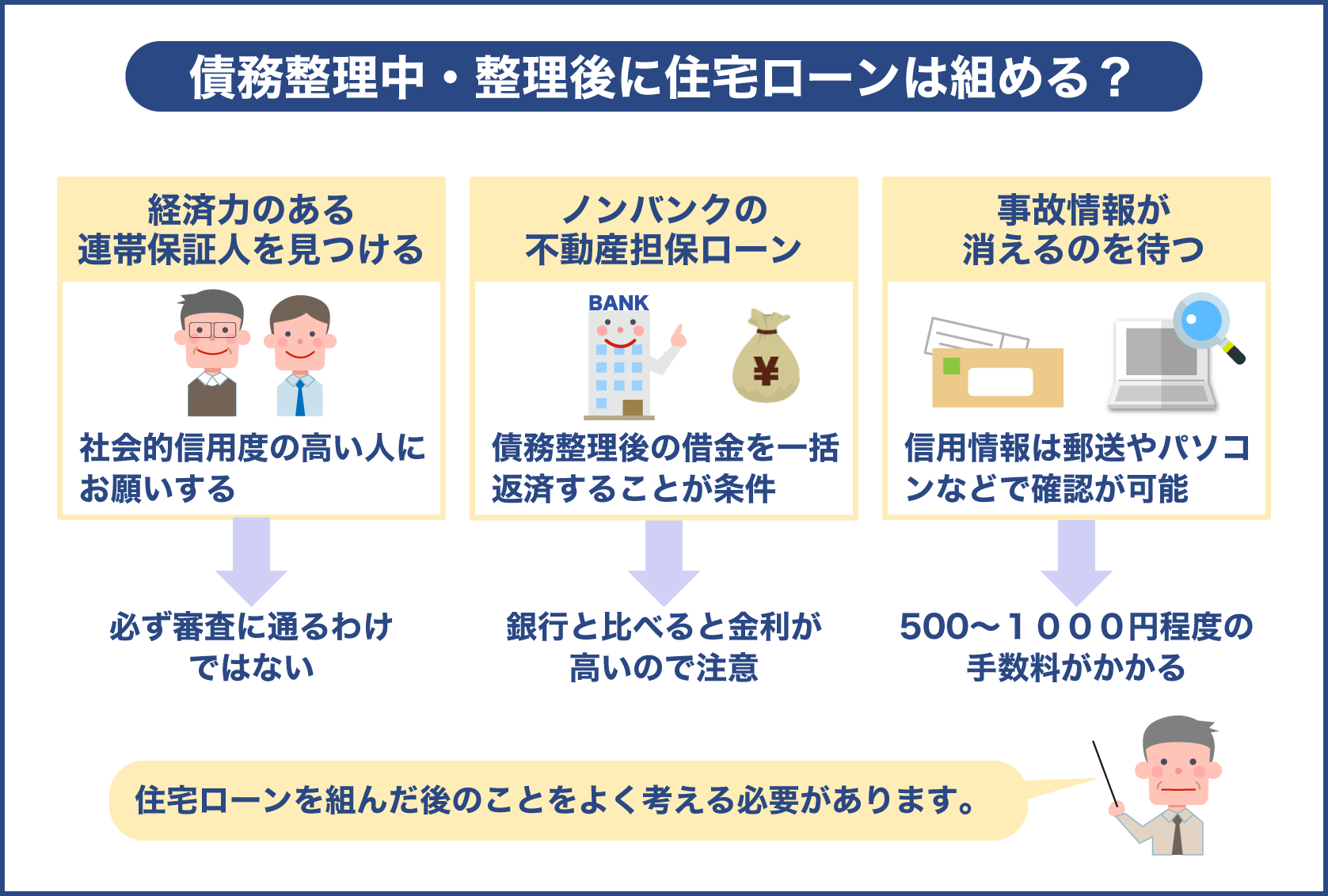

債務整理中や債務整理後に住宅ローンを組む方法、審査を通す方法

これまで債務整理中に住宅ローンを組むのは極めて難しいと説明してきました。

しかし審査に通る可能性がゼロというわけではありません。

審査に通る方法は公になっていないため審査に通る可能性のある方法を試すことしかできませんが、それでもし審査に通らなかったとしても今後住宅ローンを組む上で不利になることはないため、とりあえず試してみると良いでしょう。

ただし金融機関が信用情報の開示請求をしたことは記録として残ります。

約6カ月は登録されるため、また違う金融機関で住宅ローンの審査に挑戦するのは最低でも6カ月ほど期間を空けてからにしましょう。

債務整理中でも住宅ローンの審査に通る可能性がある方法を以下にまとめました。

- 経済力のある連帯保証人を見つける

- ノンバンクの不動産担保ローンを利用する

住宅ローンの審査に通る確率を高めたいのならば、以下の方法が望ましいです。

- 信用情報機関から事故情報が消えるのを待つ

やはり信用情報機関に登録されている事故情報が消えてからならば、住宅ローンの審査に通る可能性が高まります。

そのためなるべく事故情報が消えるまで待ちましょう。

もしどうしても待てない場合は、経済力のある保証人を見つけたりノンバンクの利用を検討したりして、住宅ローンの審査に挑戦してみると良いでしょう。

経済力のある連帯保証人を見つける

一般的な単独ローンの場合、連帯保証人をつける必要はありません。

住宅が担保になると判断されることが多いからです。

また保証会社と契約をしている銀行も多いです。

保証会社と契約をしている場合もし債務者がローンを返済できなくなっても保証会社がローンの返済を肩代わりしてくれるため、銀行が貸したお金を回収し損ねることはありません。

しかしこれはあくまでも通常のケースです。

債務整理中の人はいくら真面目に借金を返済していたとしても、経済力の面では信用がありません。

そのため債務整理中に住宅ローンを組むのは難しいのですが、経済力のある人を連帯保証人にすれば住宅ローンを組める可能性もあります。

もし身近に経済力のある人や社会的信用度の高い人がいる場合は、連帯保証人になってもらえるか聞いてみると良いでしょう。

ただし必ず審査に通るわけではないということを理解しておかなければなりません。

ノンバンクの不動産担保ローンを利用する

銀行ではなくノンバンクの不動産担保ローンを利用するという方法もあります。

ノンバンクとは融資のみを行う金融機関のことです。

不動産担保ローンとはその名の通り不動産を担保にしてお金を借りるローンのことを言います。

銀行にも不動産担保ローンはあります。

しかし債務整理中は信用がないとみなされるため、銀行の不動産担保ローンは基本的に利用できません。

ただしノンバンクの場合は債務整理中でも不動産担保ローンを利用できることがあります。

ノンバンクは不動産の担保評価額や債務者の年収、雇用形態などを重視する傾向にあるからです。

ただしノンバンクで不動産担保ローンを利用する場合は次の条件を満たす必要があります。

- 任意整理や個人再生で債務整理をした後の借金を一括返済する

債務整理中の人が借金を一括返済するのは不可能だと思うかもしれませんが、ノンバンクの不動産担保ローンを利用する場合は住宅を購入するための費用だけでなく、債務整理後の借金の返済に充てるお金も借りることができます。

そのため簡単に一括返済できるのです。

しかしこれまでの借金は一括返済できますが、新たに借金をして一括返済するということを忘れてはいけません。

またもし住宅ローンの返済が苦しくなったときは、住宅を競売にかけられるリスクもあります。

さらにノンバンクの不動産担保ローンは金利が高いため総返済額も膨らみます。

銀行の金利とノンバンクの金利

実際に銀行とノンバンクの不動産担保ローンの金利を比較してみましょう。

以下に2020年9月現在の金利をまとめました。

| 金融機関の種類 | 不動産担保ローンの相場 |

|---|---|

| 銀行 | 0.850%から4.875% |

| ノンバンク | 9%から14.800% |

銀行の一般的な住宅ローンの金利が1%前後ということを考えると、銀行の不動産担保ローンの金利は低いとは言えません。

しかし銀行の金利とノンバンクの金利の違いは一目瞭然です。

ノンバンクの不動産担保ローンの金利は驚くほど高い金利になっているため、銀行で融資を受けた場合とノンバンクで融資を受けた場合とでは総返済額にかなりの差が出るでしょう。

そのため途中で返済するのが苦しくなる可能性もあります。

どうしても債務整理中に住宅ローンを組みたい人にとってノンバンクの不動産担保ローンは救いの方法になるかもしれませんが、住宅ローンを組んだ後のこともよく考えて決める必要があります。

銀行とノンバンクとでは金利がかなり違うんですね

一般的な方法で住宅ローンを組む場合は、ノンバンクの金利も銀行の金利とそれほど変わらないこともあります。ただし不動産担保ローンの場合はノンバンクの金利が高いため注意が必要なんですよ

仮に2,000万円借りたとして銀行とノンバンクのそれぞれの金利で総返済額を単純計算すると、数百万円の差が出てしまいますね

そのためできるだけ金利の低いノンバンクを見つけるか、もしくは事故情報が消えるまで待つのが望ましいんですよ

なぜ債務整理中に住宅ローンを組むのが難しいのかってことなんですけれども信用情報機関といった登録のところに情報が登録されてしまうからそのままなんですけども3箇所の信用情報機関があります。

消費者金融(クレジットカード会社が加盟する機関)。信販会社(クレジット会社が加盟する機関)(銀行が加盟する機関)。ということでではこの3つがあるんだったら消費者金融が加盟する金融機関で借金をすれば銀行からは大丈夫なのか。ダメなんですよね。

だから信用情報機関に登録されてしまった以上いろんな金融機関の相互間で情報のやり取りができますので皆さんの名前が物を買っている。だから他の金融機関等においてもブラックリストに載っかっているといったイメージになります。

ではこの登録期間いつまでたっても借りられないのかと言いますと違います。任意整理の場合の登録期間は消費者金融(クレジット会社が加盟する機関)5年。信販会社(クレジットカード会社が加盟する機関)も5年。(銀行が加盟する機関)も5年なんです。全てが5年なんです。

しかし個人再生と自己破産の場合には銀行が加盟する金融機関のみ10年となります。つまり個人再生や自己破産をした場合はクレジット会社や信販会社などが加盟する機関であれば5年後に事故情報が消えます。

なのでクレジットカードは新しくできるしかし銀行は加盟する期間には10年間事故情報は登録されているため銀行の借金を個人再生・自己破産で債務整理した場合は債務整理から10年を経過しないと住宅ローンを組むことができなくなるといったことです。

こちらですねまた夫婦のどちらかが債務整理をした場合にも住宅ローンを組めないことがありますので注意してください自分だけじゃないです。奥さんが債務整理をした。ダメです。あるいは逆に夫が債務整理をした。ダメです。組めないことがあります。注意が必要です。

では債務整理中やその債務整理後に住宅ローンを組む方法審査を通す方法ですけども2つあります。経済力のある連帯保証人をつけるっていうこととノンバンクの不動産担保ローンを利用するってことです。

経済力のある連帯保証人をつけるっていうのは原則住宅が担保となるので普通の住宅ローンにはこの連帯保証人をつける必要がないんですね。ですが今までにこの情報で登録されてしまっているのでこちらもタダで貸すわけにはいかないですよ。だから経済力のある連帯保証人をつけたら検討してもいいですよっていう感じですよね。

あとはノンバンクの不動産担保ローンを利用する。ノンバンクというのは融資のみを行う金融機関でありますのでこちら通常の金利に比べるとやはり高いです。そういったデメリットもありますけどもそういうところを利用すると組めない可能性もなくなるって事です。

ですがまた次に事故情報ですね。この5年とか10年ないしクリアになっても債務整理をした金融機関等では住宅ローンが組めない可能性があります。他のA銀行でもし債務整理を行ったらA銀行では組めないけれどもB銀行だったら組める。

A銀行は5年10年20年経ってもその方が今までに事故を起こしてるよっていうことの情報が登録されていますのでやはり真っ裸で借りるのはちょっと難しいのかなと思います。なので他の金融機関を当たってみるまた金利のタイプも変動金利などではなくて全期間固定金利の方が審査に通りやすい。

金利のタイプも全期間固定金利にすることになってくるかと思います。こうすることによって通りやすくなる可能性もあります

信用情報機関から事故情報が消えれば住宅ローン審査が通りやすくなる?

繰り返しになりますが、信用情報機関から事故情報が消えれば住宅ローンの審査に通りやすくなります。

信用情報機関に事故情報が掲載される期間は5年から10年のため、自分が行った債務整理の方法や債務整理の対象になった貸金業者などを確認して事故情報が消える時期を確認しましょう。

信用情報機関に登録されている事故情報が消えれば、借り入れなどがないまっさらな状態になります。

そのため債務整理が原因で審査に通過しない可能性は低くなります。

ただし債務整理をした後の借金返済期間中に支払いを滞納すると、事故情報として信用情報機関に登録されてしまうため注意が必要です。

例えば税金や公共料金、スマートフォン使用料などの支払いの滞納や未払いです。

債務整理をした後の借金の返済に関しても、滞納や未払いがないようにしなければなりません。

事故情報がクリアになっても、債務整理をした金融機関では住宅ローンを組めない可能性が高いです。

信用情報機関からは事故情報が消えても、債務整理をした金融機関にはずっと情報が残るからです。

また債務整理をした金融機関と同じグループの金融機関も避けましょう。

金利タイプは変動金利や固定金利変動型よりも、全期間固定金利のほうが審査に通りやすい傾向にあります。

事故情報・信用情報を確認する4つの方法

事故情報が消えるおおよその時期はわかっていたとしても、確実に事故情報が消えているのを確認できればより安心して住宅ローンの審査を受けられます。

そのため住宅ローンの審査を受ける前に、自分の信用情報を確認しましょう。

信用情報は以下のいずれかの方法で開示請求できます。

- パソコン

- スマートフォン

- 郵送

- 信用情報機関に加盟している金融機関の窓口

最も簡単なのはパソコンを使った開示請求です。

スマートフォンで開示請求をする場合はアプリのダウンロードを求められることがあります。

報告書は郵送で送られてくるケースもあり、1週間から2週間ほどかかるため急いでいる人には向いていません。

本人であれば簡単に開示請求できますが手数料が必要です。

とはいえ500円から1,000円ほどの手数料で開示請求できるため、それほど負担に感じることはないでしょう。

クレジットカード会社や信販会社が加盟する信用情報機関で開示請求をする場合、開示請求の方法はほとんど同じです。

上記で紹介した方法の中から好みの方法を選びましょう。

ただし銀行が加盟する信用情報機関の場合は郵送でしか開示請求できません。

この事故情報とか信用情報を確認する方法って私にもあるのっていうことなんですけれども方法としましてはパソコン・スマートフォン・郵送・信用情報機関に加盟している金融機関の窓口等で確認することが可能となります。

最後に事故情報がクリアになるまで住宅ローンを組む準備ですることなんですけども住宅ローン審査の基準をしっかりもう一度把握しておくということとこういった事故情報に載っかっているっていう履歴がありますので頭金を用意する。

出来る限り頭金を用意して借入額を減らすと言うことですよね。それが一番の準備になるのかなと思います。それでは住宅ローン等はやっぱりローンです。

クレジットカードでも何でもそうです。お金の返済計画などは皆さん行った上で借金をしてくださいね。借金なんて言い方はもう悪いですけれども住宅ローン等の借入を行ってください

事故情報がクリアになるまでに住宅ローンを組む準備ですること

事故情報が消えるまでの間にできることもあります。

例えば次のような準備をすることは重要です。

- 住宅ローンの審査の基準を把握する

- 頭金を用意する

住宅ローンの審査でチェックされるポイントを把握しておけば、審査に通りやすい状態にしておくことができます。

例えば住宅ローンの審査には事前審査と本審査があるため、事前審査と本審査の内容を細かく確認しておくと良いでしょう。

住宅ローンを組む際は信用が大切なため、信用情報に傷がつくようなことをしないことが大切です。

また頭金を用意している人と頭金を用意していない人では印象が変わります。

頭金を用意している人は審査においてプラスになるでしょう。

そのためなるべく多くの頭金を用意しておくのが望ましいです。

住宅ローンの審査の基準を把握しておく

住宅ローンの審査には事前審査と本審査の2段階の審査があります。

事前審査では主に次のような点をチェックされます。

- 収入

- 雇用形態

- 勤続年数

- 信用情報

- 返済比率

しかしあくまでも自己申告です。

そのため事前審査には通りやすいです。

ただし本審査では金融機関と信用保証会社がしっかりと審査をします。

事前審査の段階でチェックされた部分を本格的に調べるために、次の資料の提出を求められることが多いです。

- 源泉徴収票

- 課税証明書

- 印鑑証明書

- 売買契約書

また本審査では事前審査のときにチェックされた点に加えて次の点も確認されます。

- 住宅ローンの完済時年齢

- 頭金の有無や金額

- 担保評価額

住宅ローンの完済時年齢は80歳未満に設定されていることがほとんどです。

しかし働けなくなるリスクや死亡のリスクが高まるため、早いうちに完済できるように予定を組んだほうが良いでしょう。

また信用されることが大切なため、いずれの支払いにおいても期日内に支払いをするということが重要です。

もし支払いを3カ月以上遅延したり2回以上滞納したりすると、また新しい事故情報が掲載されてしまうため注意しましょう。

返済比率を計算しておく

金融機関には返済比率の基準があります。

返済比率の基準は各金融機関によって異なりますが、大体30%から35%に設定していることが多いです。

年収によって返済比率の基準が異なるため、金融機関が定める年収ごとの返済比率を確認しておきましょう。

以下に一般的な返済比率をまとめました。

| 年収 | 返済比率 |

|---|---|

| 400万円以下 | 30%以下 |

| 400万円以上 | 35%以下 |

返済比率は以下の算式で求めることが可能です。

- 1年間の返済額÷年収×100=返済比率

仮に年収300万円の人が1年間で84万円返済するとしましょう。

その場合は返済比率が28%となります。

返済比率が30%以下のため審査に通る可能性があります。

しかし年収300万円の人が1年間で96万円返済する場合は、返済比率が32%になります。

30%を超えているため、審査に通る可能性が低くなります。

そのため金融機関が定める返済比率に収まるように計算しておくことが大切です。

住宅ローンの本審査対策のための頭金を用意する

住宅ローンの本審査では頭金の有無や金額も確認されます。

金利タイプによっては頭金を入れなくても住宅ローンを組めることもあります。

例えば全期間固定金利などが挙げられます。

しかし頭金を入れたほうが審査に通りやすくなることは確かです。

計画的に住宅を購入しようとしていることが伝わるからです。

また金融機関側も融資金を回収できなくなるリスクを減らせます。

特に収入が少なかったり雇用形態が不安定だったりする場合は、なるべく多くの頭金を用意する必要があります。

目安としては融資希望額の20%から35%くらいの金額です。

もし3,000万円借りたいのならば、600万円以上の頭金は用意するのが望ましいということです。

600万円という金額は大きい金額です。

ましてや債務整理後の借金を返済しながらこれだけ多くの頭金を用意するのは難しいでしょう。

そのためもし融資希望額の20%から35%の金額を貯めるのが無理なようなら、できる範囲でお金を貯めて少額でも良いので頭金を入れるようにしましょう。

全期間固定金利は頭金を用意できなくても住宅ローンを組める可能性があるんですね。それならば無理をして頭金を貯める必要はないと思うのですが…

それでも頭金は用意したほうが良いです。もし金融機関が抵当権を実行する際に、融資額が少なければ融資金を回収できなくなるリスクを低くすることができるため、審査に通る可能性が高くなるんですよ

借金を返済しながら貯金をするのは大変ですが、審査に通りやすくするためにはなるべく多くの頭金を用意することが重要なんですね

頭金を用意するのと同時に、金融機関に信用してもらえるような生活をするということも大切ですよ

債務整理中に住宅ローンを組みたいと思っても、審査には通らないと思っておいたほうが良いでしょう。

信用情報機関に開示請求をすれば債務整理をしたことがわかるため、金銭面で信用ができない人だと判断されてしまいます。

基本的に開示請求をすることができるのは本人のみですが、住宅ローンの審査を申し込む際に個人情報取り扱いに関する同意書にサインをするため、金融機関側も信用情報を確認できます。

そのため債務整理中に住宅ローンを組める確率は極めて低いですが、経済力のある保証人を見つけたりノンバンクの不動産担保ローンを利用したりすれば住宅ローンを組める可能性もあります。

ただし確実に審査に通るとは断言できません。

住宅ローンの審査に通る確率を高めたいのならば、事故情報が消えるまで待つのが望ましいです。

債務整理から5年もしくは10年経過すれば事故情報は消えます。

事故情報が消えれば借金がない状態に戻るため、一般の人と同じように審査をしてもらうことが可能です。

一般的な住宅ローンであれば保証人も必要ありません。

ただし事故情報が消えるまでの間に再び支払いを滞納すると信用がなくなります。

そのため新たな金銭トラブルを作らないようにしましょう。

頭金を貯めたり安定した仕事に就いたりすることも大切です。

さらに事前審査と本審査で審査される内容を確認して、審査を申し込む前までに準備を整えておきましょう。