不動産売却で得た収入には譲渡所得税が課せられます。

ただし、収入丸ごと課税対象になるわけではありません。

不動産を購入した時の取得費と、売却した際にかかった譲渡費用は差し引くことが可能です。

よって譲渡所得の計算をする際には、取得費と譲渡費用を理解することが必須でしょう。

また譲渡所得は所得税区分の一つのため、譲渡所得が生じた時に支払うのは所得税及び住民税になります。

これらの税率が、不動産の所有期間によって変わるのも知っておくべきポイントの一つです。

今回は譲渡所得の求め方と、実際に支払う税金の計算方法を解説します。

目次

譲渡所得税の基礎知識!概要を解説

不動産を売却して利益が出た時にかかるのが譲渡所得税ですが、普段不動産を売買する機会など滅多にないため、多くの人にとっては馴染みのない税制の一つではないでしょうか?

まずはそもそも譲渡所得税とは一体何なのか、どのような税金を支払うことになるのか解説します。

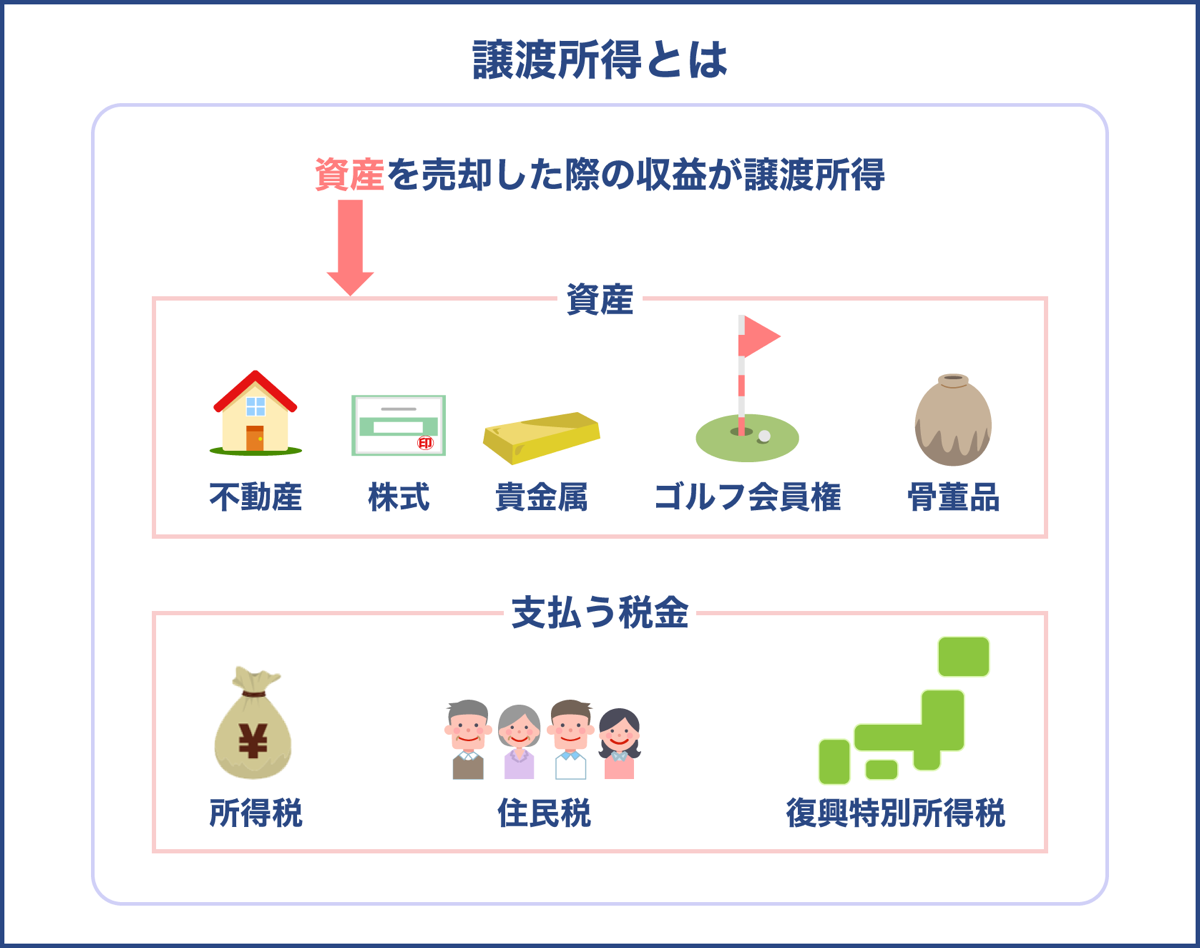

譲渡所得って何?

資産を売却した際の収益が譲渡所得です。

私たちは普段、仕事をおこない給料を得た際には税金を納めています。

自分で事業を営んでいる人の場合にも、儲けが出たらその中から税金を支払うことになるでしょう。

それと同様に、資産を売却して得た利益も課税対象となるわけです。

ちなみにここで言う資産とは、不動産はもちろんですが例えば以下のようなものも含まれます。

- 株式

- 貴金属

- ゴルフの会員権

- 書画骨董品

このような資産を売却して収入を得たら、確定申告をおこなって税金を支払う義務をわたしたちは負うことになります。

どんな税金を支払うの?

譲渡所得が生じた際に支払う税金は、所得税と住民税です。

よって厳密に言うと譲渡所得税と言う税が徴収される訳ではなく、あくまでも所得税の一区分になります。

また所得税の支払いの際には、併せて復興特別所得税の納税義務も負います。

つまり正確に言いますと、所得税と住民税と一緒に、復興特別所得税も課税されることになります。

復興特別所得税は、現段階では令和19年度までと決定しています。

よってそれ以降の所得であれば、復興特別所得税の徴収はおこなわれません。

譲渡所得は、その他の給料などで生じた所得と一緒に税額が計算されるのですか?

いいえ違います。譲渡所得は申告分離課税です。だからこそ普段は自分で確定申告をする必要がない人も、確定申告をしなければならないのです

譲渡所得の計算方法は意外と簡単!計算のポイントを解説

譲渡所得は、不動産を売って得た収益全部が該当する訳ではありません。

譲渡所得の計算式は、以下のように表されます。

- 譲渡所得=譲渡価格-取得費-譲渡費用

売却によって得た収益から、取得費と譲渡費用を除いた分が譲渡所得となります。

つまり不動産を購入するに使った取得費や、売却時にかかった費用は、経費として計上できる訳です。

このように課税対象となる譲渡所得は、売却で得た収益からさまざまな費用を除いた金額です。

よって必ずしも譲渡所得がプラスになるとは限らず、取得費や譲渡費用次第ではマイナスとなることもあります。

マイナスになった際には当然ですが税金を取られることはありません。

それどころか譲渡損失が生じた際には、他の所得における住民税及び市民税も差し引くことが可能です。

またそれだけでもマイナス分を相殺しきれない際には、翌年度以降も繰越控除により住民及び市民税が減税されます。

譲渡損失における繰越控除は最長4年間有効です。

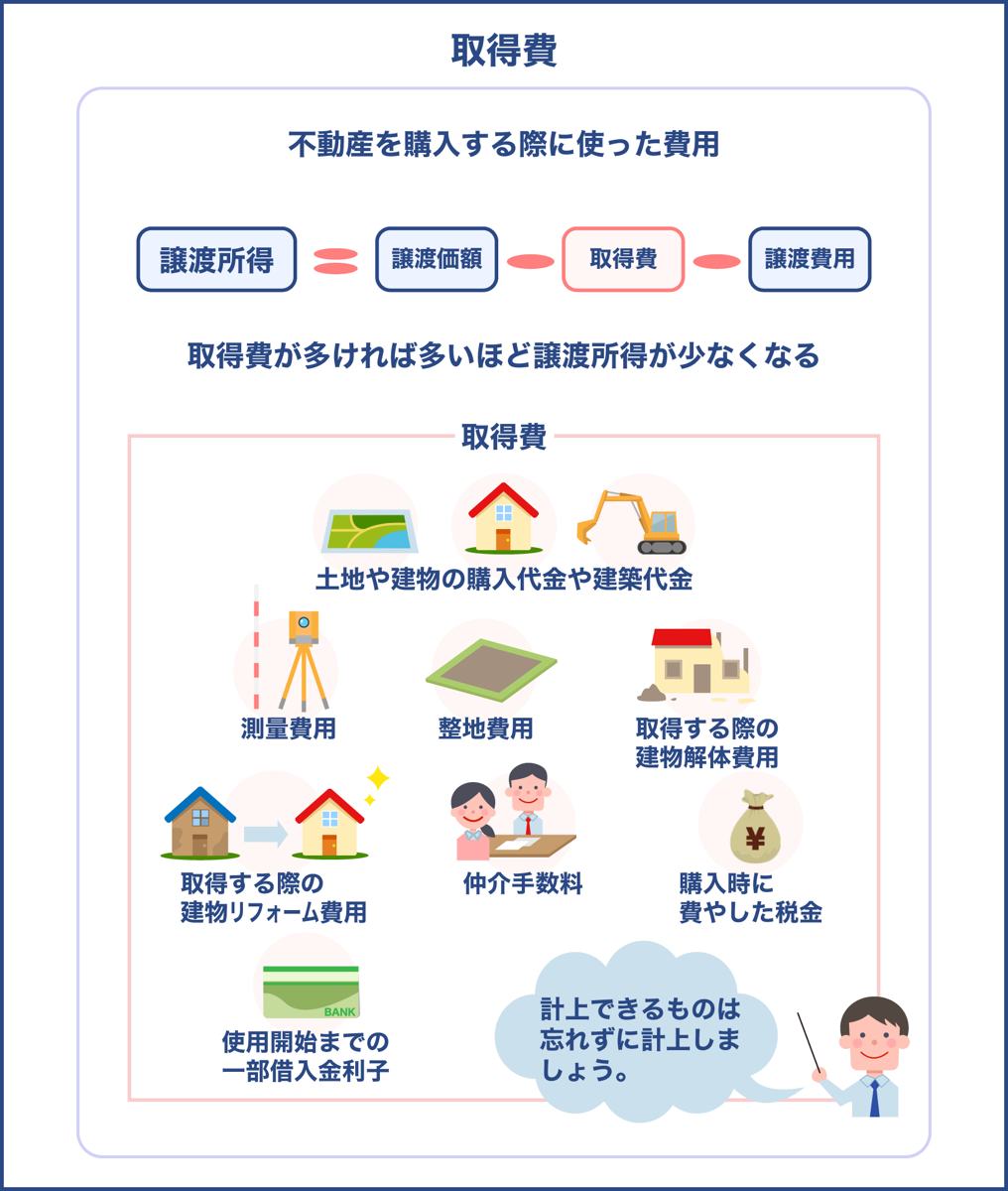

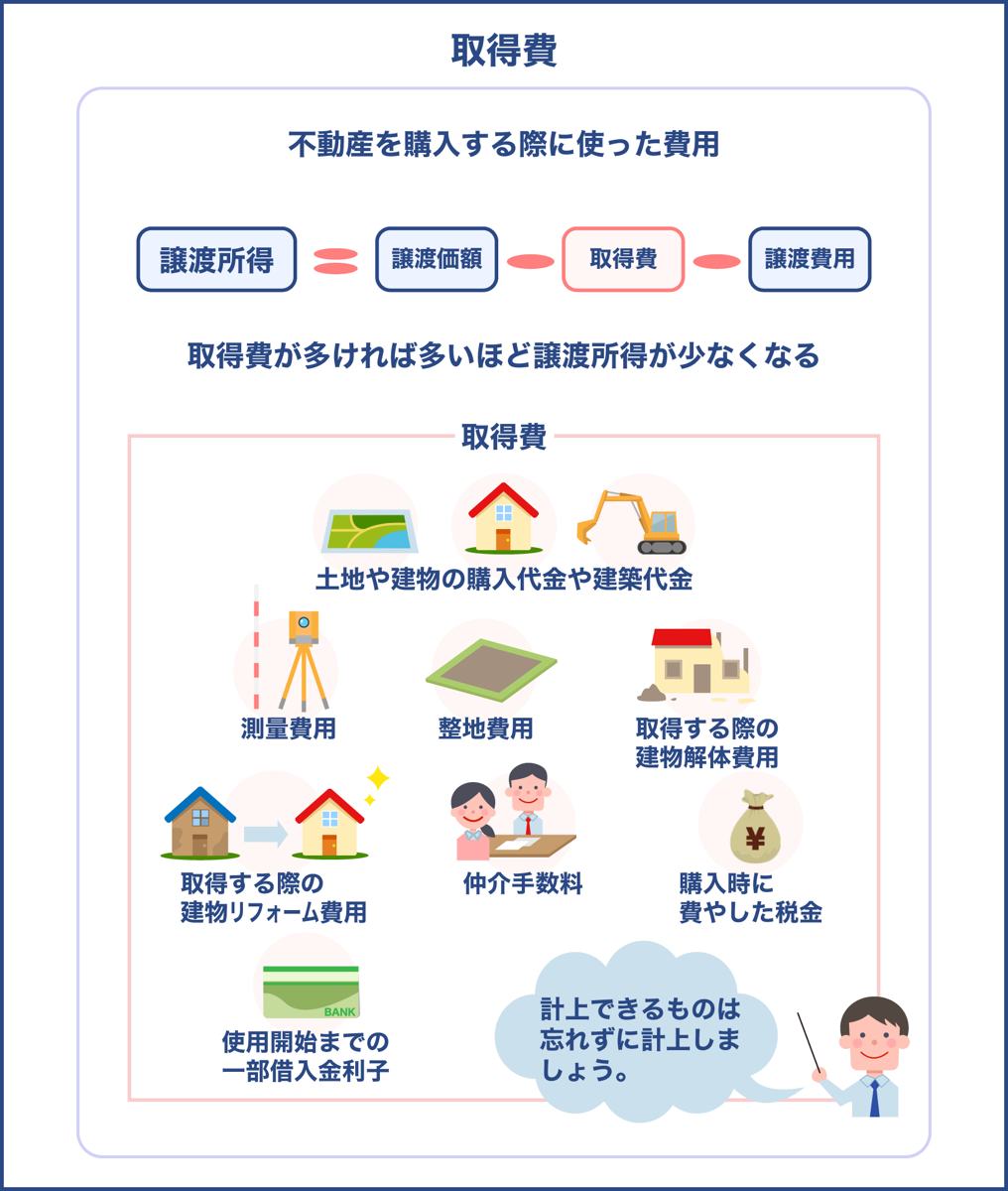

取得費の考え方

不動産を購入する際に使った費用が、取得費です。

譲渡所得を計算する際には、譲渡価格から取得費を差し引くことになります。

よって取得費が多ければ多いほど、課税対象となる譲渡所得が少なくなるでしょう。

譲渡所得の金額が小さければ、その分支払う税金を減らせます。

特に土地と建物の購入代金は非常に大きな金額でしょうから、この金額をきちんと把握することが、譲渡所得を計算するうえでの大事なポイントとなってきます。

また損をしないためには、土地と建物の購入代金以外にも、計上できる取得費をしっかりと考えることが大切です。

取得費の具体的な計算方法について見ていきましょう。

取得費に含まれる費用

取得費を多く計上できれば、その分課税対象となる譲渡所得が減ります。

よって取得費として計上できるものは、きちんと計上するのが望ましいです。

まず土地や建物の購入代金や建築代金などは、当然ですが取得費に該当します。

またそれ以外にも、取得のために使った費用は取得費に含めることが可能です。

例えば以下があげられます。

- 測量費用

- 整地費用

- 取得する際の建物解体費用

- 取得する際の建物リフォーム費用

- 仲介手数料

- 購入時に費やした税金

- 使用開始までの一部借入金利子

取得費に含められない費用としては、例えば引っ越し費用や新居の家具家電購入費などがあげられます。

また事業用の不動産と事業用以外の不動産の場合では、取得費に含まれるものが微妙に異なるため要注意です。

もし取得費に含めてよいかどうか判断に迷う際には、税理士や税務署へ相談することをおすすめします。

中には定義があいまいな費用もありますので、自分だけの判断で決めつけない方が無難です。

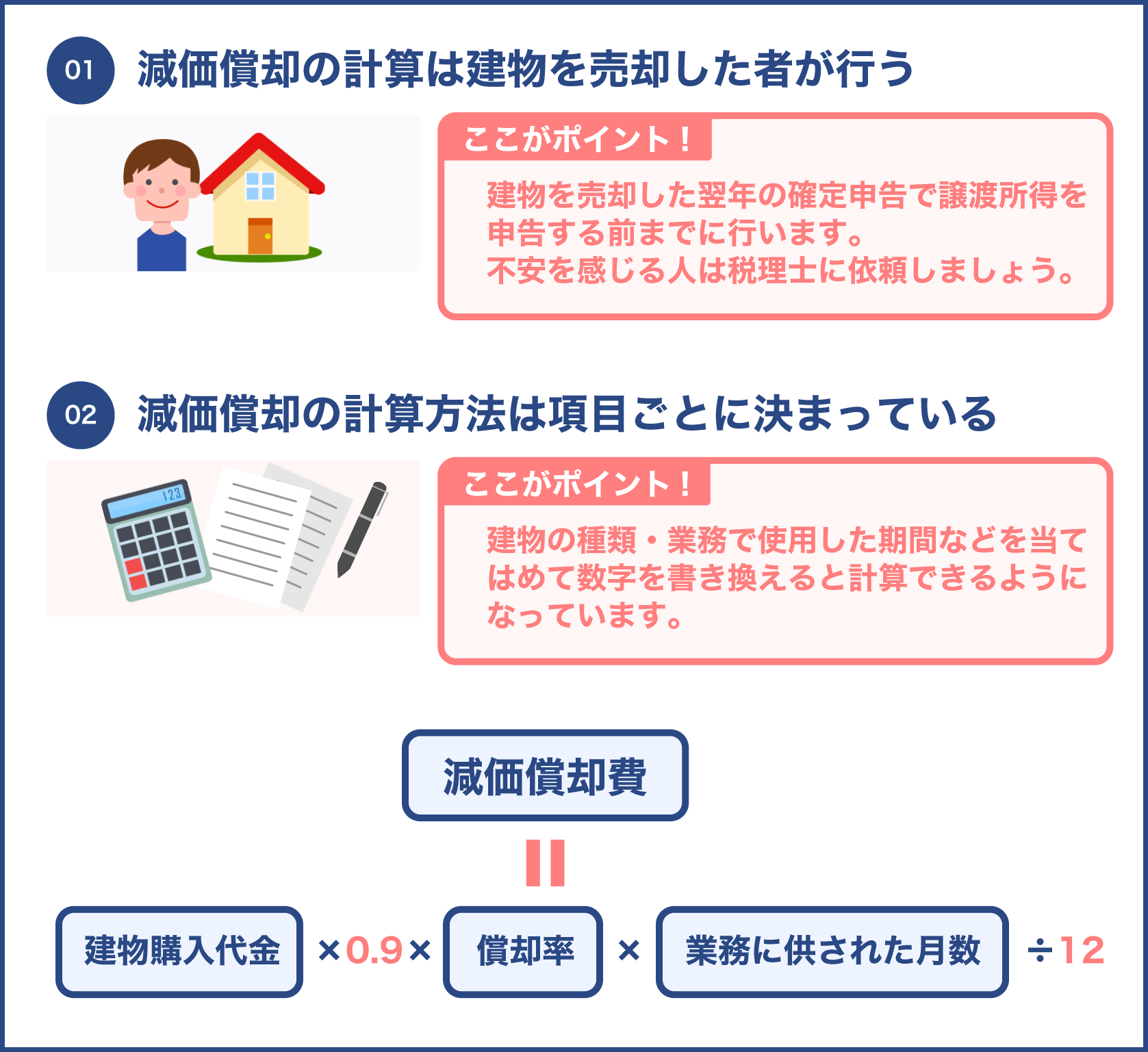

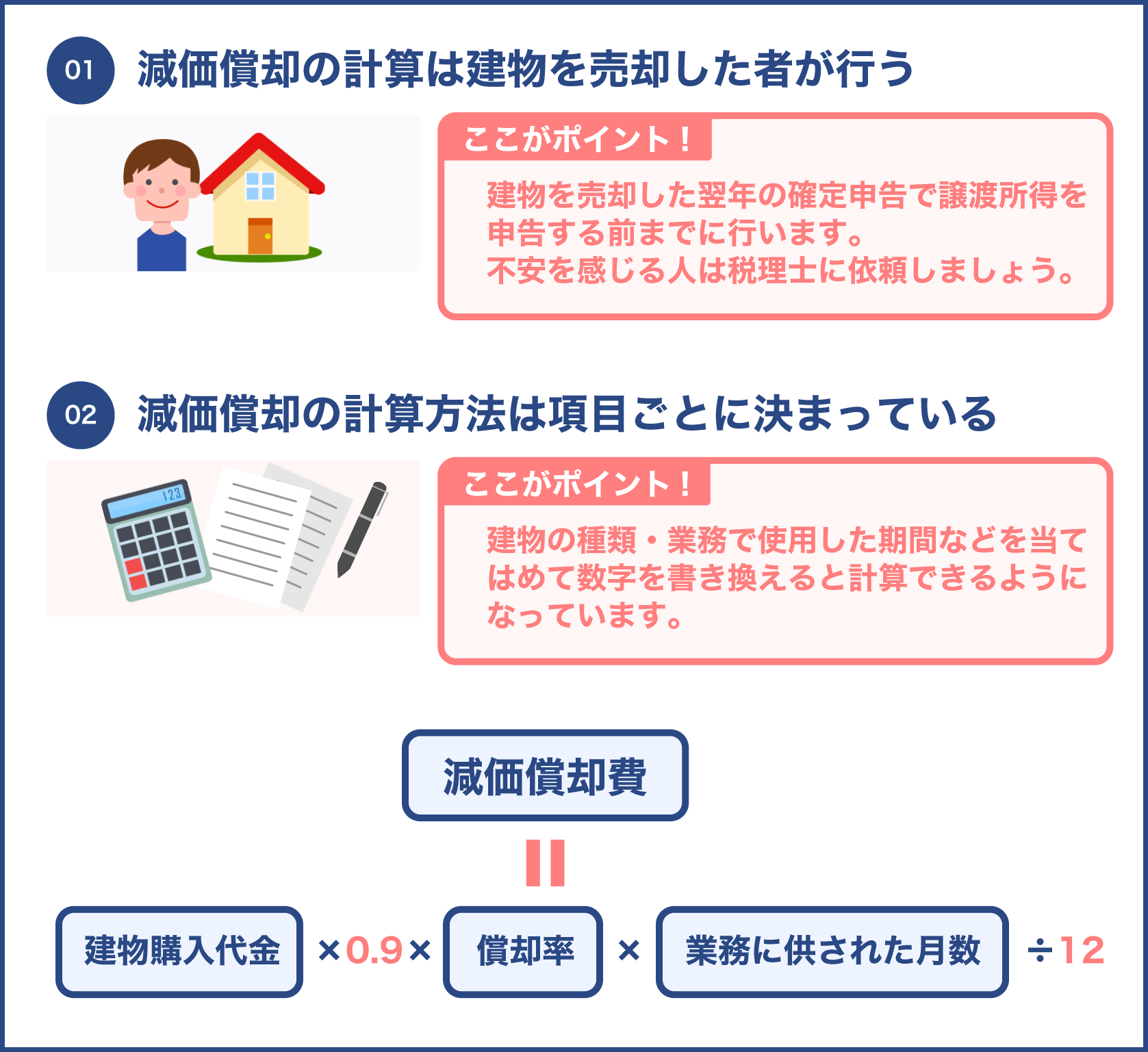

建物の購入代金は減価償却後の金額が適用される

注意点として建物購入にあたっての取得費は、減価償却後の価格で計算しなければなりません。

建物の価値というのは常に一定ではなく、時間経過とともに目減りしています。

そのため譲渡所得を求める際の取得費は、売却時点での取得費として置き換えて考えることになります。

要は建物の取得費は、減価償却分を差し引いた金額のみ計上できるということです。

ではどのくらいの金額が減価償却費に該当するかと言いますと、法律できちんと定められています。

減価償却率と言い、資産の価値が減っていくペースを数値化したものです。

不動産の場合には使用用途や物件の構造によって法定耐用年数が異なります。

一覧表にまとめますので、売却する物件の法定耐用年数と償却率を調べてみましょう。

| 項目 | 法定耐用年数 | 減価償却率 |

|---|---|---|

| 木造(非事業用) | 30年 | 0.031 |

| 鉄筋鉄骨造(非事業用) | 40年 | 0.025 |

| 鉄筋コンクリート造(非事業用) | 70年 | 0.015 |

| 木造(事業用) | 22年 | 0.046 |

| 鉄筋鉄骨造(事業用) | 27年 | 0.038 |

| 鉄筋コンクリート造(事業用) | 47年 | 0.022 |

建物の減価償却費を求める計算は、以下の式のようになります。

- 減価償却費=建物購入代金×償却率×0.9×経過年数

土地は減価償却なし

建物は減価償却する必要がありますが、土地は減価償却を考えなくてよいです。

その理由として土地は時間経過と共に価値が減少することはないからです。

よって譲渡所得における取得費を考える際には、土地と建物を完全に切り離して考えることになります。

要は土地の金額と建物の金額を明確にしておく必要があるのです。

金額を確認する際には、基本的には購入時の売買契約書を基にします。

売買契約書に土地と建物の金額が別表記されていれば、それぞれの金額をそのまま計算に適用できるため問題ありません。

しかしながら場合によっては、土地と建物価格を分けずに記載しているケースもあります。

その際には、消費税の記載があるかどうかが一つのポイントです。

土地は非課税になるため、消費税は建物分だけにかかっています。

よって消費税の比率から計算することで、建物の金額と土地の金額を算出することが可能です。

土地と建物の金額が分かれてなく、尚且つ消費税の記載もない時はどうなりますか?

その場合は標準建築単価から建物の金額を割り出す方法が適用されます。もしくは固定資産税評価額から算出することもできます

実際に建物の減価償却をシミュレーションしよう

減価償却に関する基本的な概念が分かったところで、一つ具体的な例でシミュレーションしてみましょう。

建物を2500万円で購入し15年目に売却したパターンで考えます。

この場合における建物の取得費を、減価償却を踏まえて算出します。

一戸建ての場合とマンションの場合は減価償却率が異なるため、それぞれのパターンで見てみましょう。

以下の表をご参照ください。

| 項目 | 建物の購入金額 | 売却時 | 償却率 | 減価償却費 | 建物の取得費 |

|---|---|---|---|---|---|

| 一戸建て | 2500万円 | 15年目 | 0.031 | 2500万円×0.031×0.9×15=1046.25万円 | 2500万円-1046.25万円=1453.75万円 |

| マンション | 2500万円 | 15年目 | 0.015 | 2500万円×0.015×0.9×15=506.25万円 | 2500万円-506.25万円=1993.75万円 |

このように一戸建ての場合は、1046.25万円の減価償却がおこなわれることになります。

一方のマンションですと鉄筋コンクリート造のため、一戸建てよりも償却率が低いです。

よって減価償却は506.25万円にとどまります。

結果として一戸建ての取得費は1453.75万円、マンションの取得費は1993.75万円です。

一戸建てとマンションで違う減価償却の影響

一戸建てとマンションの場合、建物の構造が違うため償却率も異なります。

マンションと比べると一戸建ての方が、より多く減価償却をおこなうことになるでしょう。

つまり取得費として計上できる金額が、戸建ての方が少ないです。

同じ金額で購入した建物を売却したとしても、最終的に支払う譲渡所得税は一戸建ての方が沢山支払うことになります。

つまり譲渡所得税における負担は、マンションよりも一戸建ての方が大きいです。

また建物は減価償却が必要ですが、土地は減価償却をおこないません。

不動産を購入した際に、土地よりも建物の割合が大きいと、結果として減価償却しなければならない部分が増えます。

つまり建物の比重が大きいと、減価償却の影響を無視できなくなってくるでしょう。

やはり最終的に支払う税金に違いが生じてきます。

同じ予算で考えた際に、一番減価償却の影響を受けなくて済むのは、土地に比重を置いているマンションということになります。

取得費が分からない場合の計算方法

相続による物件など、相当昔の物件の場合ですと購入費が分からないことがあります。

もし購入費が分からなかったとしても、次の式で計算した金額を取得費として計上可能です。

- 取得費=不動産売却金額×5%

例えば3000万円で不動産を売却した場合、取得費として計上できるのは150万円になります。

要は5%分を取得費と見なす、概算取得費として扱うわけです。

とはいえ5%ということになると、実際に物件購入時に費やした金額よりも相当少なく見積もることとなります。

そもそも住宅購入費用より高値で売却できる物件というのは、現在はそんなにありません。

よってほとんどの人は取得費をしっかりと計上できれば、譲渡所得の負担を抑えられます。

後ほどご紹介する3000万円特別控除を適用すれば、譲渡所得ゼロにすることも可能でしょう。

一方で5%の取得費しか計上できない場合、控除できる部分があまりにも少ないです。

より多くの譲渡所得が生じてしまうため、支払う税金が増えます。

本来であれば支払い義務のない金額まで払うことになる可能性が高いですから、出来るだけ取得費を明らかにすることが望ましいです。

譲渡費用の考え方

不動産を売却して得た収益の中から、物件購入代金など取得費を差し引くことができます。

そして取得費の他にもう一つ、譲渡費用も差し引くことが可能です。

取得費は不動産を購入する際に費やした金額である一方で、譲渡費用は売却にあたって使った金額になります。

そのため取得費と同様に、より多くの譲渡費用を計上できれば、譲渡所得税の負担を減らせます。

譲渡費用は取得費ほど大きな金額となるケースはほぼないですが、それでも支払う税金を少なくするためにもきちんと金額を明確にしておきたいものです。

譲渡費用に関するノウハウを学びましょう。

譲渡費用に含まれる費用

譲渡費用を考えるうえで押さえておきたいのが、どんな費用を譲渡費用として計上できるかです。

譲渡費用になるものとして、以下があげられます。

- 仲介手数料

- 借家の場合には立退料

- 印紙税

- 土地売却のために建物を壊した際には、その解体費用

- 売買契約締結後、より高値で売却するために契約解除した際にはその違約金

- 譲渡のための測量費用

- 借地権の名義書換料

この他にも譲渡費用に該当するものもありますが、いずれにしろグレーゾーンのものが多いです。

そのため自己判断せずに、迷った際には税理士及び税務署に相談しましょう。

維持や管理のための費用は計上できない

譲渡費用として計算できるものは、あくまでも不動産売却のために直接支払ったもののみであることが大前提です。

よって間接的に該当する金額は、譲渡費用として認められません。

例えばハウスクリーニングの費用やリフォーム費用です。

これらの費用は物件を維持するための費用という取り扱いのため、譲渡費用にはなりません。

ただし買主からの要望によって実施したケースの場合には、認められる可能性もあるでしょう。

また売却完了までの間に支払った固定資産税も、譲渡費用には該当されません。

その他ですと引っ越し代や住宅ローンの抵当権抹消費用などは、直接売却に繋がる費用ではないため認められません。

ただし譲渡費用として計上できなくても、取得費に該当できる場合などもあります。

いずれにしろ譲渡費用や取得費に含められるのかという判断は、知識がないと難しいケースも多いです。

よって分からない時には専門家にサポートをお願いするのが無難でしょう。

解体する際は時期に注意

不動産を売却するにあたって、古家付きの場合ですとなかなか買い手が見つからないことが多いです。

スムーズに売却するために、古家を取り壊し更地にするケースもあるでしょう。

その時に費やした解体費用は、基本的に譲渡費用として計上できます。

しかしながら取り壊すタイミングに気を付ける必要があります。

実際に譲渡するよりも相当前に取り壊した物件ですと、譲渡のための解体とは認められません。

よって取り壊した後、なかなか売れずに時間が経過してしまうと、後々譲渡費用に含めたくてもできなくなってしまいます。

つまり、売却前に取り壊しをおこなっても良いのですが、その後スムーズに売る必要が出てきます。

目安としては1年で、それ以上経過してしまうと売却のための取り壊しとは判断されなくなります。

そのため人気の土地で、すぐに買い手が見つかる可能性が高いのなら事前に解体してしまっても良いでしょう。

一方で買い手が見つかる可能性が低い場合には、解体してしまわない方が無難です。

契約後更地渡しとして売り出すなど、リスクを抑える工夫をしましょう。

実際支払う税額はどうなるの?

ここまでは譲渡所得の求め方における基礎知識を見てきました。

譲渡所得は分離課税のため、譲渡所得の金額のみで支払う税額が決定します。

つまり計算した譲渡所得の金額に応じて、所得税と住民税が課税されます。

ここからは実際に支払う税金の求め方について紹介します。

不動産の所有期間で税率が変わる

譲渡所得にかかる税率は、不動産を所有していた期間によって異なります。

所有年数で判断されるのですが、所有年数が5年以内か5年超えかで税率が切り替わります。

5年以内であれば短期譲渡所得の税率が適用され、5年超えですと長期譲渡所得における税率で課税されます。

そしてポイントとなるのが、5年の判断の仕方です。

不動産取得日から売却が完了した日までの期間まるまるではありません。

年数を決める基準日が設けられており、譲渡した年の1月1日時点での年数となっています。

例えば2016年の4月1日に不動産を取得し、2021年の9月1日に売却したとしましょう。

この場合5年5か月所有していますが、不動産売却した年である2021年の1月1日時点ではまだ5年経過していません。

よって長期譲渡所得ではなく短期譲渡所得として扱われることになります。

支払う税金が変わってきますので、売却するタイミングをよく考える必要があるでしょう。

ここで言う取得日って、どのように判断されますか?

基本的には引き渡しを持って取得日とすることが多いですね。しかし場合によっては売買契約の締結日を取得日として認められるケースもあります

5年以内は短期譲渡所得

不動産の所有年数が5年以内の場合には、短期譲渡所得に区分されます。

課税される税率は、所得税が30%で住民税が9%です。

また2037年までは所得税額の2.1%が復興特別所得税として徴収されるため、一緒に納めます。

短期譲渡所得の場合の税率は、長期譲渡所得と比べると明らかに高値で設定されています。

これは不動産売買益狙いの譲渡における税負担を重くするためです。

つまり通常の売却ではなく、投資目的での売却から税を多く取りたいからこその税率です。

ここで一つシミュレーションしてみましょう。

課税対象となる譲渡所得が500万円の場合、短期譲渡ですと以下の税金が発生します。

| 所得税 | 500万円×30% | 150万円 |

|---|---|---|

| 復興特別所得税 | 150万円×2.1% | 3万1500円 |

| 住民税 | 500万円×9% | 45万円 |

| 合計 | 198万1500円 |

5年超えは長期譲渡所得

不動産の所有年数が5年を超えると、長期譲渡所得の扱いになります。

この場合の税率は所得税が15%、住民税が5%です。

復興特別所得税は短期と長期で違いはなく、所得税額の2.1%のままです。

短期譲渡所得と比較すると、ほぼ半分にまで税率が落ちるため、税負担は大きく異なります。

また先ほどの短期譲渡所得の時と同じ、譲渡所得が500万円のケースでシミュレーションしてみましょう。

| 所得税 | 500万円×15% | 75万円 |

|---|---|---|

| 復興特別所得税 | 75万円×2.1% | 1万5750円 |

| 住民税 | 500万円×5% | 25万円 |

| 合計 | 101万5750円 |

一覧表の通り、短期譲渡の場合と長期譲渡の場合とでは納める税金がおおよそ96万円異なります。

同じ物件を売却しても、タイミング次第で税額が大きく変わるのです。

10年超えは特例適用あり

所有期間が10年を超えると、条件次第では軽減税率の適用が受けられるようになります。

よって長期譲渡所得の場合よりも、さらに税率を抑えることが可能です。

適用後の税率は所得税が10.21%、住民税が4%のため非常にお得です。

ただし軽減税率が適用できるのは、譲渡所得が6000万円の部分までに限られます。

よって6000万円以上の譲渡所得が発生した場合、超えた部分は通常の長期譲渡所得の税率が課税されます。

またこの特例が受けられる条件は以下のとおりです。

- 日本国内における居住用のための土地及び物件の売却の時

- 売却した前年もしくは前々年に同じ特例を使用していない時

- マイホーム買換など別の特例を受けていない

- 親子間や夫婦間などでの売買ではない

他にも特例の中には併用できないものが多いため要注意です。

尚、譲渡所得3000万円までは非課税にできる3000万円特別控除との併用は可能です。

譲渡所得税は節税できる?ポイントを紹介

譲渡益が発生した場合でも、特例を適用すれば税金を抑えられるケースは沢山あります。

また取得費や譲渡費用を多く計上することができれば、そもそもの譲渡所得を小さくできるため節税に繋がるでしょう。

譲渡所得におけるさまざまな節税方法をご紹介していきます。

3000万円特別控除の活用

不動産を売却して譲渡益が発生した場合も、3000万円までなら非課税となる特例が3000万円特別控除です。

非常に節税効果の高い特例のため、上手に活用することが大事です。

3000万円特別控除を使えるのは、居住用のマイホームのみになります。

そのため投資用物件に関しては、売却しても特例を使えません。

そもそも通常の売却の場合、3000万円特別控除がありますので、購入時よりも売却価格が相当高くならない限り税金を支払わずに済むのです。

もしくは不動産の取得費が分からず計上できる金額が少ないケースですと、3000万円特別控除を用いても課税譲渡所得が発生するかもしれません。

しかし多くの方は、この控除を活用すれば譲渡所得がプラスになりません。

よってきちんと適用させる必要があるため、適用条件をしっかり確認しておきましょう。

特に気を付けたいのが、建物を取り壊した後に駐車場などへと土地活用してしまうと、居住用物件として認められなくなる点です。

いずれ売却する予定があるのなら、安易に土地活用せずどちらがお得になるか考えてから決めましょう。

売却タイミングに気を付ける

譲渡所得税を節税するためには、売却するタイミングが非常に大事になります。

先の項でもお話した通り、譲渡所得にかけられる税率は所有年数によって決まります。

所有期間が5年を超えると長期譲渡所得となることから、所得税及び住民税が圧倒的に安いです。

また10年を超えた際には、さらに軽減が適用されるため税金を抑えられます。

そのため売却をするにあたっては、この節目となるタイミングを意識した方がよいでしょう。

ただし、建物の価値は年々下がっていきます。

築年数が経過してしまうと、その分売却価格は落ちていくでしょう。

税率が切り替わるタイミングにこだわりすぎて、肝心の売却価格が低くなってしまうのは本末転倒です。

また売却を先延ばしにする場合には、固定資産税の支払い回数が増える可能性も出てきます。

手放さずに所有し続けると、当然ですが管理費や修繕費などもかかることになるため、この辺りの事情をよく加味しなければなりません。

売買契約書をなくしても諦めない

譲渡所得を節税するにあたって、きちんと不動産の取得費を計上できるかどうかという点が非常に大きな鍵となります。

税額が高くなる直接的な要因にもなるため、取得費が不明という状態は避けたいです。

取得費が不明の場合には、売却価格の5%しか計算に用いることができなくなってしまいます。

実際に当時不動産を取得した金額と比較すると、明らかに小さな金額となるでしょう。

不動産の取得費を証明するためには、通常は売買契約書を用います。

しかしながらもし手元にない場合も、諦めずに別の資料を提出しましょう。

税務署の判断に委ねる形にはなるものの、きちんと認めてもらえる可能性は少なくありません。

売買契約書がなくても、例えば以下の資料を準備するとよいでしょう。

- 当時の口座の入出金履歴

- 販売会社から取り寄せた売買契約書の写し

- 住宅ローンを結んだ際の金銭消費貸借契約書

土地か建物、どちらかだけでも正しい取得費が分かる際には計算しましょう。

両方を概算で見積るよりは、譲渡所得を小さくできるはずです。

住宅ローン控除との比較をおこなう

不動産を売却した後に、新たな物件を購入する予定の場合には要注意です。

通常、物件購入にあたって10年以上にわたる長期ローンを組むと、住宅ローン控除が適用になります。

しかしながら、売却時の3000万円特別控除と住宅ローン控除は選択適用です。

つまりどちらか一方しか選べません。

よって売却時に安易に3000万円特別控除を活用するのではなく、どちらがより節税効果を得られるのかシミュレーションする必要があるでしょう。

どちらがお得になるかは年収などの要因も絡んでくるため、ケースバイケースです。

一般的には住宅ローン控除を利用した方がより節税効果が得られる場合が多いでしょう。

そのため、売却時に安易に3000万円特別控除を活用するのは得策ではありません。

きちんと有利になる方を見極めましょう。

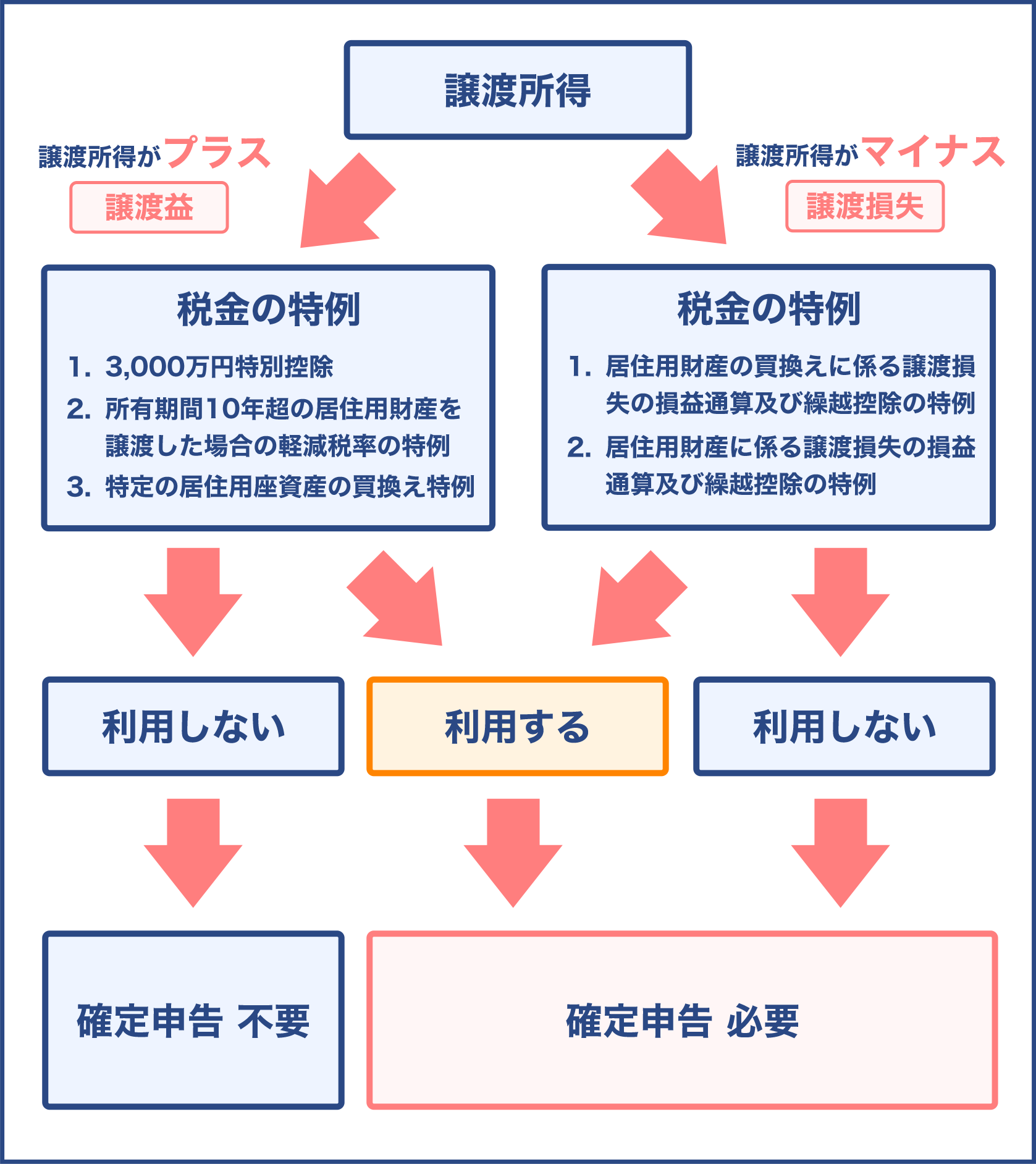

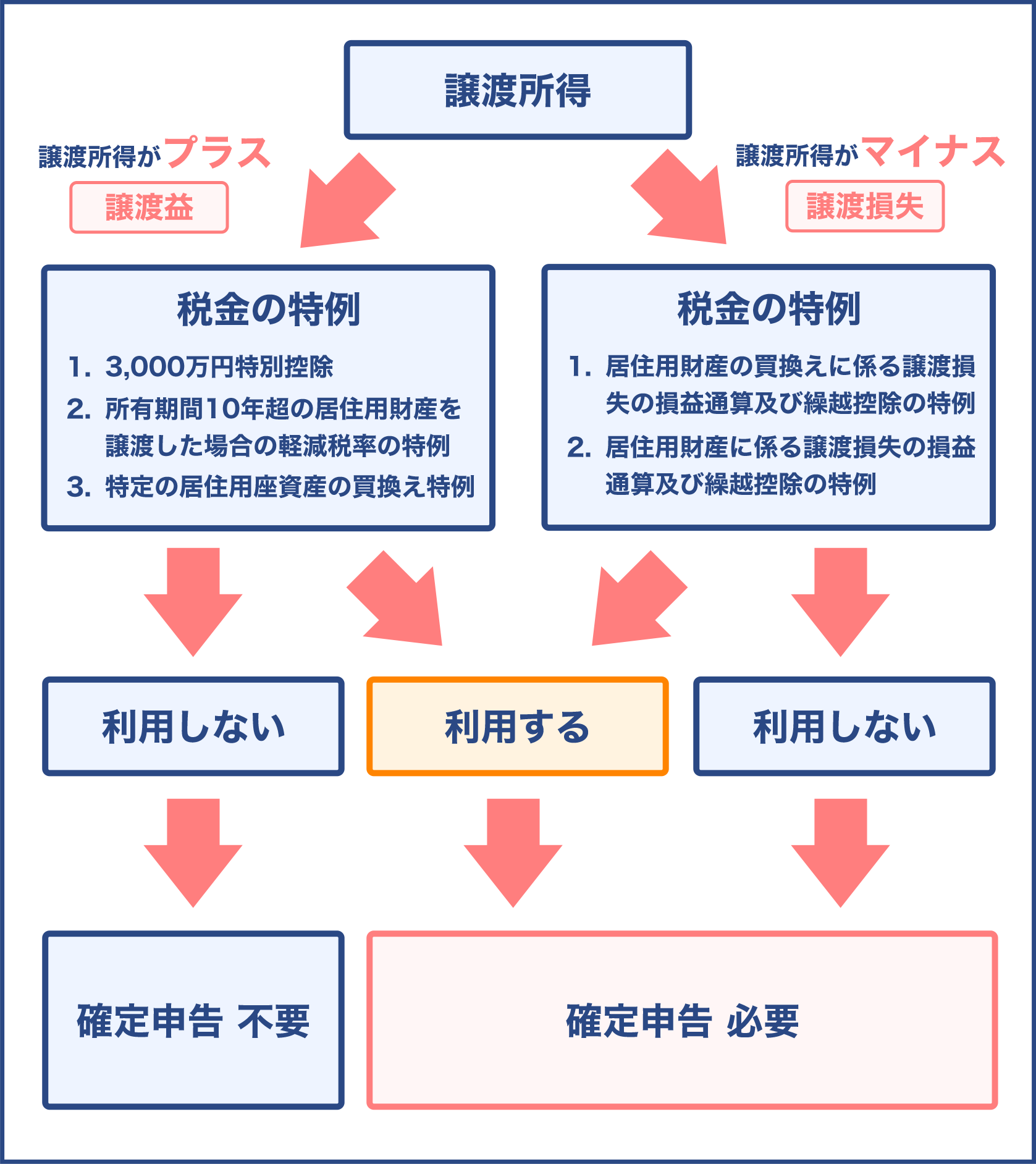

譲渡所得の申告には確定申告をおこなおう!

譲渡所得税は申告分離課税です。

そのため普段は会社で年末調整をしていて確定申告をおこなっていない人も、譲渡所得がある際には別途確定申告をしなければいけません。

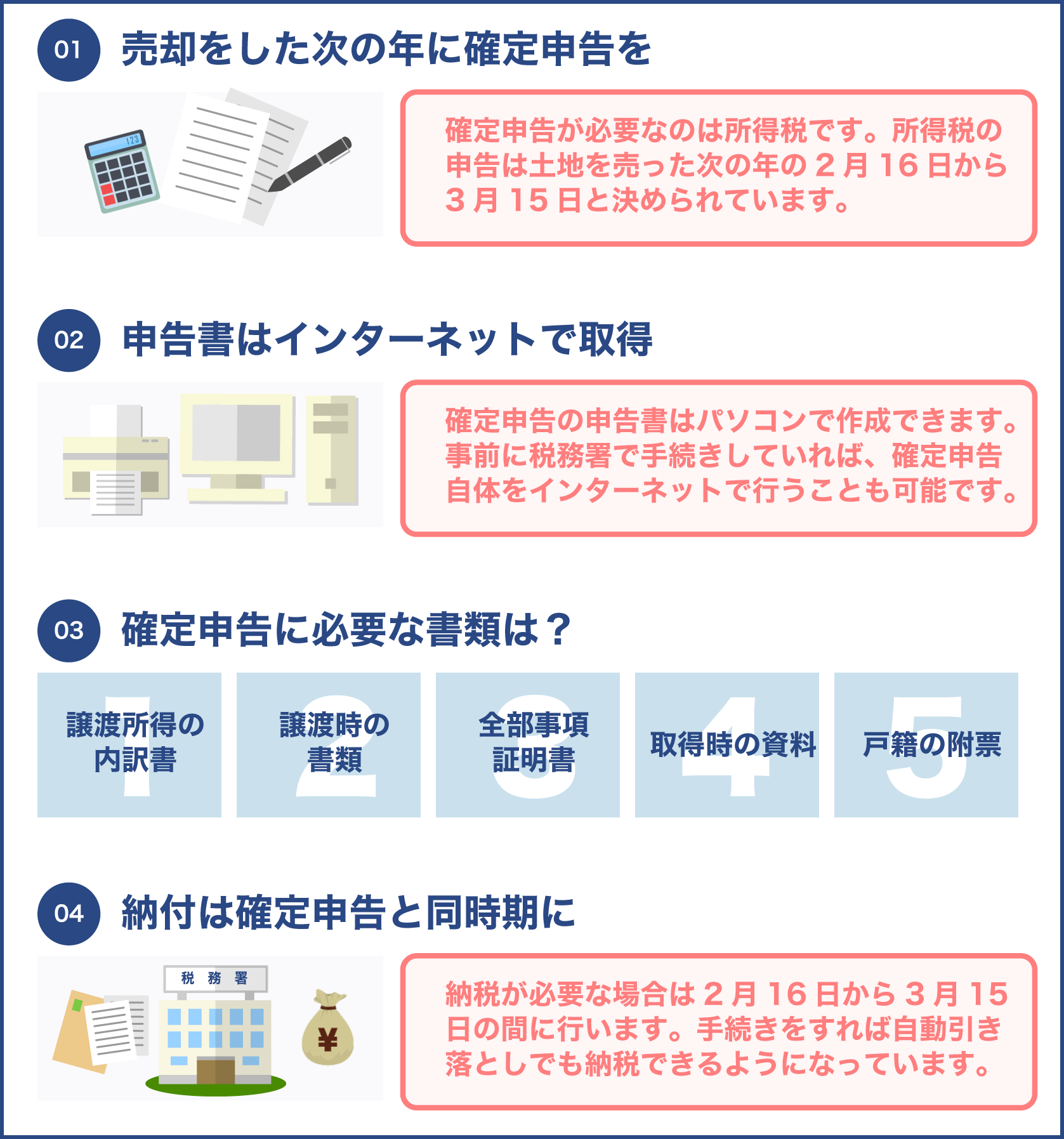

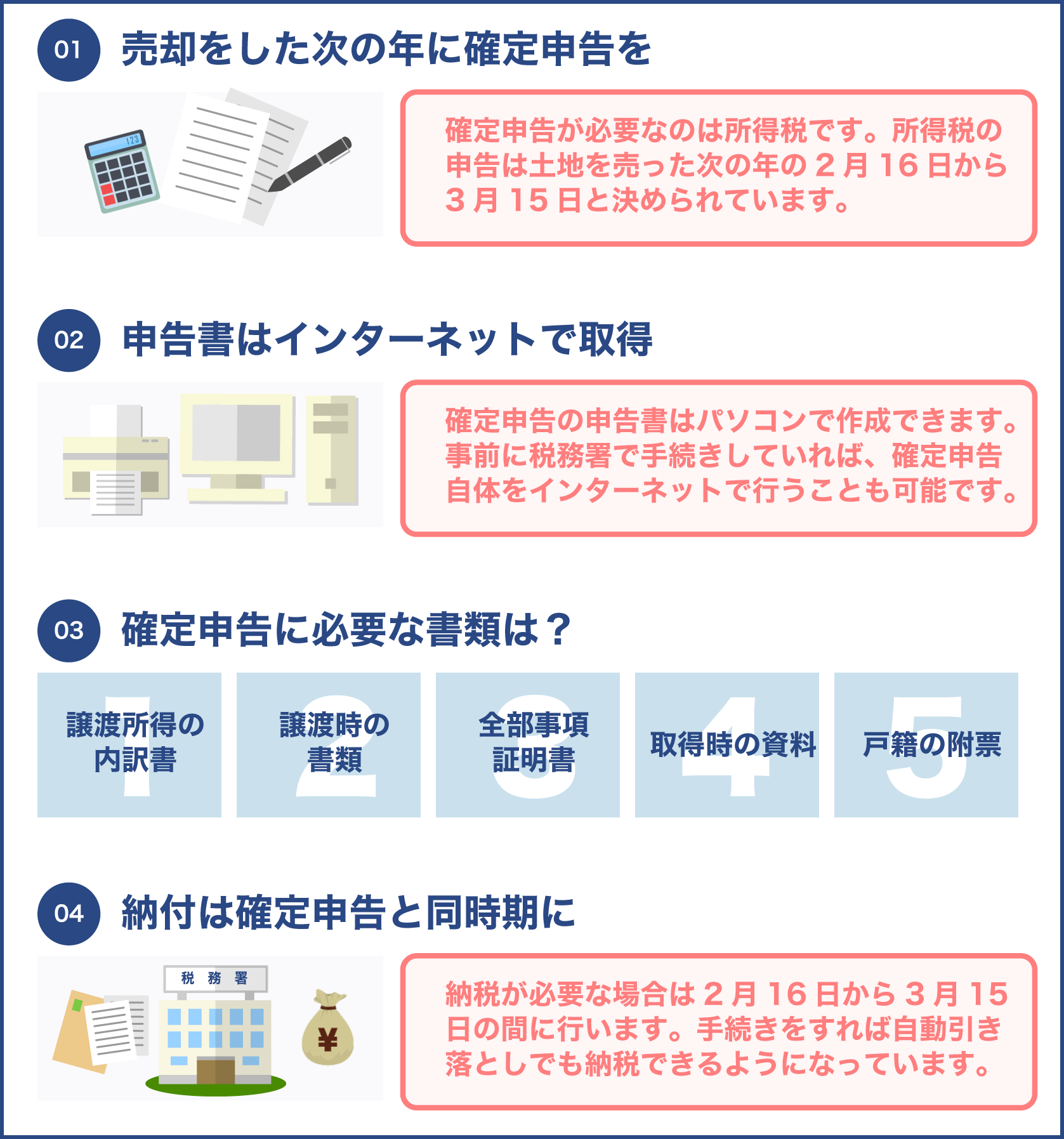

申告期限は不動産を売却した翌年の2月16日から3月15日までとなっておりますので、期日が近づいたら事前に準備しておくのが望ましいでしょう。

尚、確定申告する義務を負うのは、譲渡益が生じた場合のみです。

譲渡損失が出ている場合には確定申告は不要ですが、他の所得と損益換算ができるため確定申告をしておくのがおすすめです。

確定申告の方法

確定申告を個人で行う場合には、必要書類を取得し必要事項を記載します。

提出書類は、税務署で貰うことができる他、ネットからもダウンロードできるためそちらを活用しましょう。

また電子申告も可能です。

譲渡所得の申告の場合には、以下の書類の記載が必要になりますが、全て上記の方法で入手できます。

- 確定申告書

- 分離課税用の申告書

- 譲渡所得の内訳書

これらの書類の他に、不動産売買契約書などの証拠書類が必要です。

また特例の適用を考えている場合などは、それに応じた書類も集めなければなりません。

自分自身で申告方法が分からない場合には、税務署の無料相談などを活用するとよいでしょう。

住民税は申告不要

譲渡益が生じた場合、所得税と住民税が課税されることになります。

確定申告をおこなえば、住民税に関しては新たに手続きする必要がありません。

給与所得者であれば、自動的に翌年度の給与から天引きされます。

また自営業者の場合にも、確定申告時の住所に納付書が5月以降届くため、それで納めれば問題ありません。

所得税の納付はどのようにおこないますか?

現金での支払いや金融機関からの振替など、自分で好きな方法を選べますよ。クレジットでの支払いも可能です

譲渡損失による還付がある時は、どのように還付されますか?

確定申告書に金融機関の口座を記載する箇所があります。そちらの口座に自動的に振り込まれます

まとめ

譲渡所得は実際に不動産を売却した際の収益から、取得費と譲渡費用を差し引くことで計算できます。

よって取得費と譲渡費用が多ければ多いほど、譲渡所得は小さくなります。

支払う税金を抑えることに繋がるため、取得費と譲渡費用に該当するものはきちんと計算に加えることが重要です。

特に大事なのが、建物と土地の購入代金をしっかり取得費として計上することです。

建物は減価償却がおこなわれるものの、何しろ購入代金ですから非常に大きな金額となります。

購入代金が分からなければ、概算で売却価格の5%を適用することになってしまいます。

実際の購入代金の方が概算取得費よりはるかに高額になる可能性が高いですから、購入代金を明らかにすることが大事です。

また3000万円特別控除を活用すれば、譲渡所得がゼロにできる人が多いです。

他の特例と併用する際には注意が必要ですが、節税効果が高いため3000万円特別控除の適用を検討してみましょう。