家を購入するタイミングを決める上で注目すべき判断基準は3つあります。

ライフイベントに合わせることと低金利の時期を狙うこと、お得な制度を利用できる期間を狙うことです。

ライフイベントとは結婚や出産などの人生の中で節目となるイベントのことで、大きなライフイベントがあるときは家を購入するなどの思い切った決断をしやすくなります。

また若いうちに住宅ローンを組むと、現役のうちにローンを完済できるというメリットもあります。

住宅ローンを組む際は金利が低い時期にローンを組むのが理想的です。

しかしより低金利になることを期待して家の購入を躊躇っていると、いつまで経っても購入できないでしょう。

これから先の金利の推移を予想するのはプロでも困難です。

そのため過去から現在の金利の動向を見て妥協点を探りましょう。

住宅ローンの金利の種類についての理解を深めておくことも重要です。

きちんと理解していない状態で金利の種類を決めてしまうと総返済額が膨むこともあるため、低金利か否かだけでなく金利の種類についても学んでリスクの低い金利の種類を選ぶ必要があります。

また国の制度が利用できるタイミングを狙えば、よりお得に家を購入することも可能です。

ただし期間が限定されているため、その期間を逃さないようにすることが大切です。

今回は家を購入するタイミングを決める際の3つの判断基準についてより詳しく説明していきます。

目次

家を購入するタイミングその1 ライフイベントに合わせる

家を購入するタイミングで多いのが、結婚や出産などの大きなイベントがあるときです。

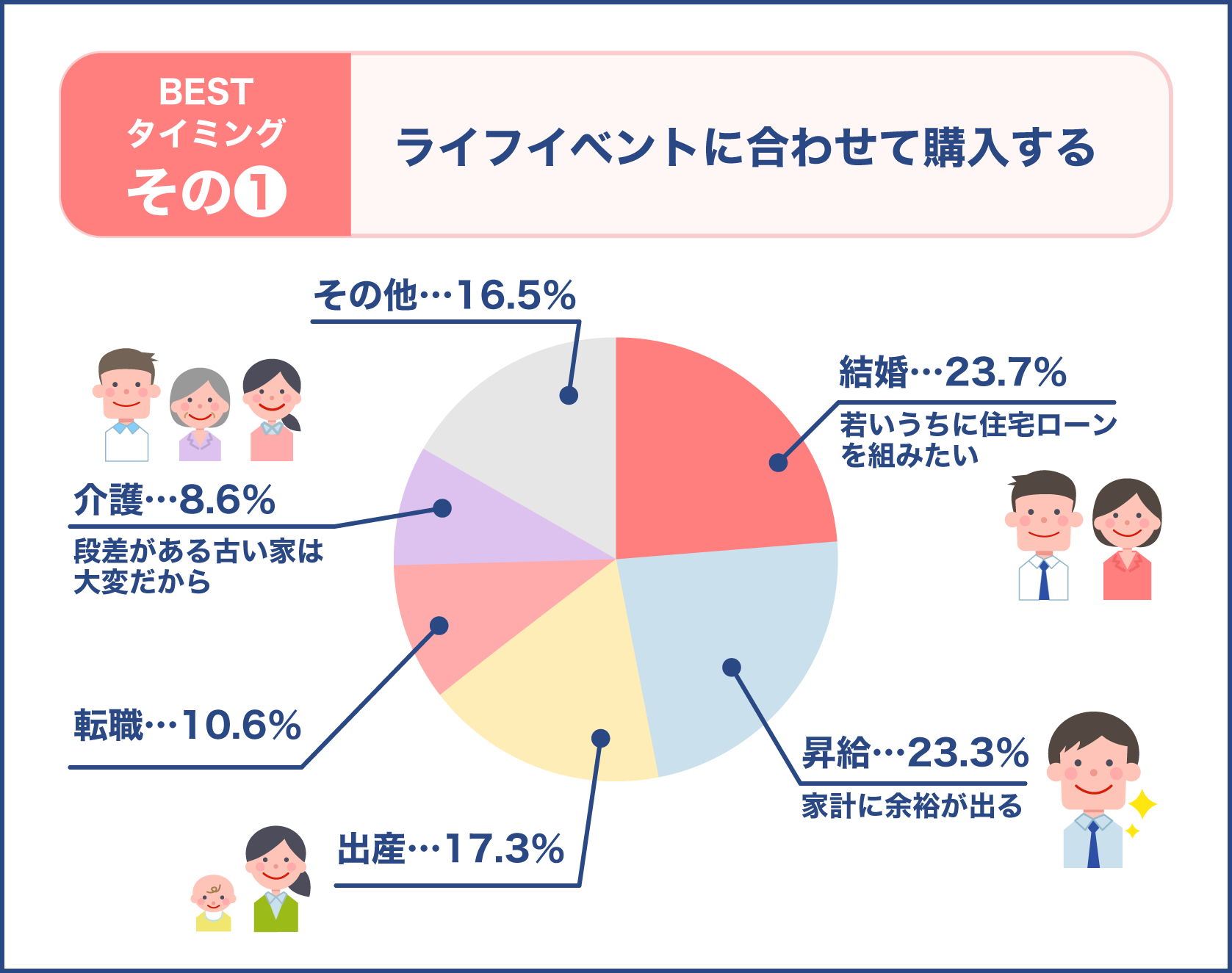

以下で戸建て住宅を建てた人を対象に行った、家を購入したきっかけについてのアンケート結果を見ていきましょう。

- 結婚した・結婚する…23.7%

- 昇給した…23.3%

- 出産した・出産する…17.3%

- 転職した…10.6%

- 介護が必要になった…8.6%

- その他…16.5%

上記の調査結果を見ても結婚や出産、昇給などのライフイベントに合わせて家を購入する人が多いことがわかります。

また子供が小学校に入学するタイミングやペットを飼うタイミングで家を購入するケースも少なくありません。

近年は平均寿命が延びていることから、子供が巣立った後の50代から60代に住宅を購入する人も増えています。

ではなぜライフイベントに合わせて家を購入する人が多いのでしょうか?

以下でその理由と各ライフイベントに合わせて家を購入する際の注意点を紹介していきます。

結婚した・結婚する

アンケート結果を見てもわかるように、家を購入するタイミングで最も多いのが結婚です。

それには以下のような理由があるからです。

- 住宅ローンを早く完済できる

- 一生涯の住宅費を抑えられる

- 家具や家電の購入費用を抑えられる

- 結婚したことを実感しやすい

若いうちに住宅ローンを組めば、まだ働いているうちにローンを完済することも可能です。

例えば30歳で35年のローンを組んだとしましょう。

その場合は65歳で住宅ローンを完済できます。

近年は晩婚化が進んでいることもあってか、完済年齢を80歳までとしている金融機関がほとんどです。

しかし後期高齢者になってから住宅ローンを支払うのは大変でしょう。

そのためいつか家を購入しようと思っているのならば早いうちに購入したほうが楽です。

ただしなるべく頭金は用意したほうが良いです。

頭金を入れなくても住宅ローンを組めるケースがほとんどですが、頭金を入れないと利息負担が増える上に返済期間も長くなります。

若いうちに住宅ローンを組めば働き盛りの世代に完済できる可能性もあるため、結婚のきっかけで家を購入する人が最も多いんですね

ローンを組む年齢や返済期間によっては、定年退職を迎える前や年金受給が始まる前にローンを完済することも可能なんですよ

老後の生活が楽になりますね

ただし家族構成が変更になったときは部屋が足りなくなることがあるということも考えておく必要があります」

頭金ありと頭金なしの返済額のシミュレーション

では頭金を入れた場合と入れない場合とでは、毎月の返済額にどれくらいの差が出るのでしょうか?

以下で確認してみましょう。

| 住宅価格 | 頭金 | 借入額 | 返済期間 | ボーナス払い | 毎月の返済額 |

|---|---|---|---|---|---|

| 3,000万円 | 600万円 | 2,400万円 | 35年 | なし | 10年目まで:7万6,282円、11年目から:7万813円 |

| 3,000万円 | なし | 3,000万円 | 35年 | なし | 10年目まで:9万5,353円、11年目から:8万8,517円 |

※固定金利選択型10年(0.957%)、元金均等返済で計算

頭金を入れた場合と入れない場合とでは、毎月の返済額に約1万9,000円の差が出ることがわかります。

11年目からの返済額も約1万8,000円の差が出ます。

つまり頭金を入れたほうが毎月の支払いが楽になるため、なるべく多くの頭金を用意するようにしましょう。

住宅価格の2割の頭金を入れるのが理想的です。

昇給した・転職した

収入が上がると家計に余裕が出るため、思い切った決断をしやすくなります。

また住宅ローンの返済に見合うだけの収入を得られれば、住宅ローンの審査にも通りやすくなります。

そのため収入が増えたタイミングで家を購入する人が多いのです。

収入が増えると気持ちが大きくなるかもしれませんが、無理のない返済プランを立てなければなりません。

早く完済したいからと返済負担率を高くすると、返済が滞るリスクが出てきます。

無理なく返済できる返済負担率は25%です。

以下で返済負担率を25%にした場合と30%にした場合の、毎月の返済額の違いを見ていきましょう。

| 年収 | 返済負担率 | 年間の返済額 | 毎月の返済額 | 借入額の目安 |

|---|---|---|---|---|

| 500万円 | 25% | 125万円以内 | 約10万4,000円 | 4,375万円 |

| 500万円 | 30% | 150万円以内 | 12万5,000円 | 5,250万円 |

※35年ローンを組んだ場合

※返済負担率=年収に占める年間のローン返済額の割合

同じ年収でも返済負担率を30%にすれば借入額を増やせますが、毎月の返済額も増えます。

そのため収入が増えたことがきっかけで家を購入する場合でも返済負担率を25%にして、ゆとりを持って確実に返済できる返済プランを立てると良いでしょう。

単身者も昇給がきっかけで家を購入することが多い

単身者が家を購入するケースも増えています。

以下で2009年と2014年の持ち家率の変化を見ていきましょう。

| 2009年 | 2014年 |

|---|---|

| 男性…40.4% | 男性…51.9% |

| 女性…3.3% | 女性…2.1% |

上記のデータを比較すると、男性の持ち家率が高くなっていることがわかります。

女性は全体の持ち家率は低くなっているものの、世代別で見ると40代以降の持ち家率が上昇しています。

単身者が家を購入するメリットを以下で見ていきましょう。

- 老後に安心感が持てる

- 資産運用をすることもできる

単身者の場合も職場でのポジションや収入が安定したと思ったときに家の購入を決断することが多いです。

ただし結婚や出産をしてライフスタイルが変わった場合は、購入した家に住めなくなることもあります。

出産した・出産する

出産を機に家を購入しようと考える人が多いのは、以下のようなメリットがあるからです。

- 広々とした部屋で子育てができる

- 周囲を気にせずにのびのびと子育てができる

- 家族構成がある程度固まるため自分たちに合った物件を選びやすい

- 住宅ローンを若いうちに完済できる

また共働きの夫婦が出産前に家を購入する場合は、住宅ローンを組みやすいというメリットもあります。

ただし出産前は体調がすぐれない日もあるため、時間をかけて物件を選べない可能性もあります。

出産後に家を購入する場合は教育環境などを考慮した上で物件を決められるでしょう。

ただし出産後すぐに家を探すのは体力的に大変です。

乳児のうちは24時間つきっきりでお世話をしなければならないため、やはり物件選びは困難になるでしょう。

そのため出産前であれば体調が安定する時期になってから、出産後であれば赤ちゃんのお世話が少し落ち着く生後3カ月以降に家の購入を考えると良いでしょう。

家を購入するのは出産前と出産後のどちらが多い?

では一般的には出産前と出産後のどちらに家を購入するケースが多いのでしょうか?

以下のデータを確認しましょう。

- 第2子を出産した後…46.3%

- 第1子を出産する前…39.3%

- 第1子を出産してから第2子までを出産するまでの間…14.3%

※家を購入した経験のある300人のママを対象にアンケートを実施

最も多いのが第2子を出産した後です。

それには次のような理由があるからです。

- 家族構成が決まってからのほうが間取りを考えやすい

- 引っ越しの作業が楽

一方第1子を出産する前に家を購入する人も一定数います。

赤ちゃんがいない間に引っ越しをしたほうが自由に動けるからという意見が多いです。

家を購入するタイミングを出産前と出産後で迷っている場合は、上記のデータも参考にすると良いでしょう。

子供が小学校に入学する

子供が小学校に入学するタイミングで家の購入に踏み切るのには、以下のような理由があるからです。

- 保育園や幼稚園の友達と離れ離れにするのはかわいそう

- 子供の人生プランニングを立てやすい

- 頭金を貯めやすい

特に保育園や幼稚園の友達と離れさせたくないという理由から、卒園後に家の購入を考える人が多い傾向にあります。

確かに新しい生活が始まるタイミングで家を購入したほうが、転園の手続きなどの様々な手続きをする必要がないため大人も楽です。

またより多くの頭金を貯蓄できるため、住宅ローンの借入額を少なくすることができます。

ただし頭金を用意できない場合は借入額が多くなるため、住宅ローンを完済するのが65歳以降になる可能性もあります。

だからと言って返済期間を短くすれば、毎月の返済額に無理が出てくることもあるでしょう。

そのため頭金を用意できないことがわかっているのならば子供が小学校に入学するタイミングに合わせるのではなく、なるべく早めに家を購入することを検討しましょう。

介護が必要になった

両親や義理の両親が高齢になり介護が必要になったときに家の購入を考える人もいます。

両親や義理の両親が住んでいる家や自分たちが住んでいる家で同居すれば良いのではないかと考える人もいるでしょう。

しかし古い家は段差があったり間口が狭かったりするため、介護しやすい家とは言えません。

比較的新しい家であっても、若いときから介護をすることを考えて家を作ることは少ないでしょう。

そのため介護が必要になったときは、介護をしやすい環境を整える必要が出てきます。

これまで住んでいた家をリフォームしてバリアフリー住宅にすることも可能です。

しかし大掛かりなリフォームが必要になった場合は、新しく家を購入したほうが費用を抑えられるケースもあります。

また新しいバリアフリー住宅は介護する側もされる側も快適に過ごせるような工夫が施されているため、せっかくお金をかけるのならば心から満足できる家に住みたいという思いから新築の家を購入するケースも少なくないのです。

ただし親が高齢だったり認知症を患っていたりすると、お金の問題でトラブルが起こることもあります。

そのため事前にしっかり話し合ったり合意内容を書面に残したり成年後見人を選出したりして、トラブルにならないように備えることが大切です。

子供が巣立った

平均寿命が延びていることもあってか、中高年になってから家を購入するケースも増えています。

中高年になってから家を購入した場合は、自分のことだけを考えたこだわりの詰まった家で暮らせます。

また以下のようなメリットもあります。

- 老後を見据えて家を購入できる

- 高額なリフォーム費用を貯める必要がない

中高年者は老後の生活を具体的にイメージしやすいため、老後の生活を見据えた家づくりができます。

建売住宅を購入する場合も、高齢者が安心して暮らせるような作りになっている家を購入できます。

そのため未来のリフォーム費用を蓄える必要はありません。

また中高年者の場合は家を一括で購入できるくらいのお金を貯蓄しているケースも多いです。

その場合は住宅ローンを組まなくても良いため、老後の生活費の心配をする必要もありません。

ただし住宅ローンを組んで家を購入する場合は、借入額が少なくなったり借入期間が短くなったりすることを考慮しておく必要があります。

第2の人生を自分のこだわりの詰まった家で過ごしたいという思いから、子供が巣立ったタイミングで家を購入する人もいるんですね

思い切った決断に思えるかもしれませんが、これまでの貯金を使って一括で家を購入することが多いため、定年後の生活費の心配をする必要はないんですよ

貯蓄がない場合でも住宅ローンを組めれば中高年者でも家を購入できますね

確かに50歳や60歳でもローンを組めますが、仕事をリタイアすると返済が滞る可能性もあるため審査に通らないこともあるんです

家を購入するタイミングその2 住宅ローン金利が低い時期を狙う

住宅ローンの金利の差は返済額に影響します。

そのためなるべく住宅ローンの金利の低い時期に家を購入するのが望ましいです。

ただし金利の一番低い時期を狙って家を購入しようと思っても、これから先の金利の推移を掴むのは困難です。

そのため過去のデータを確認して買い時を探りましょう。

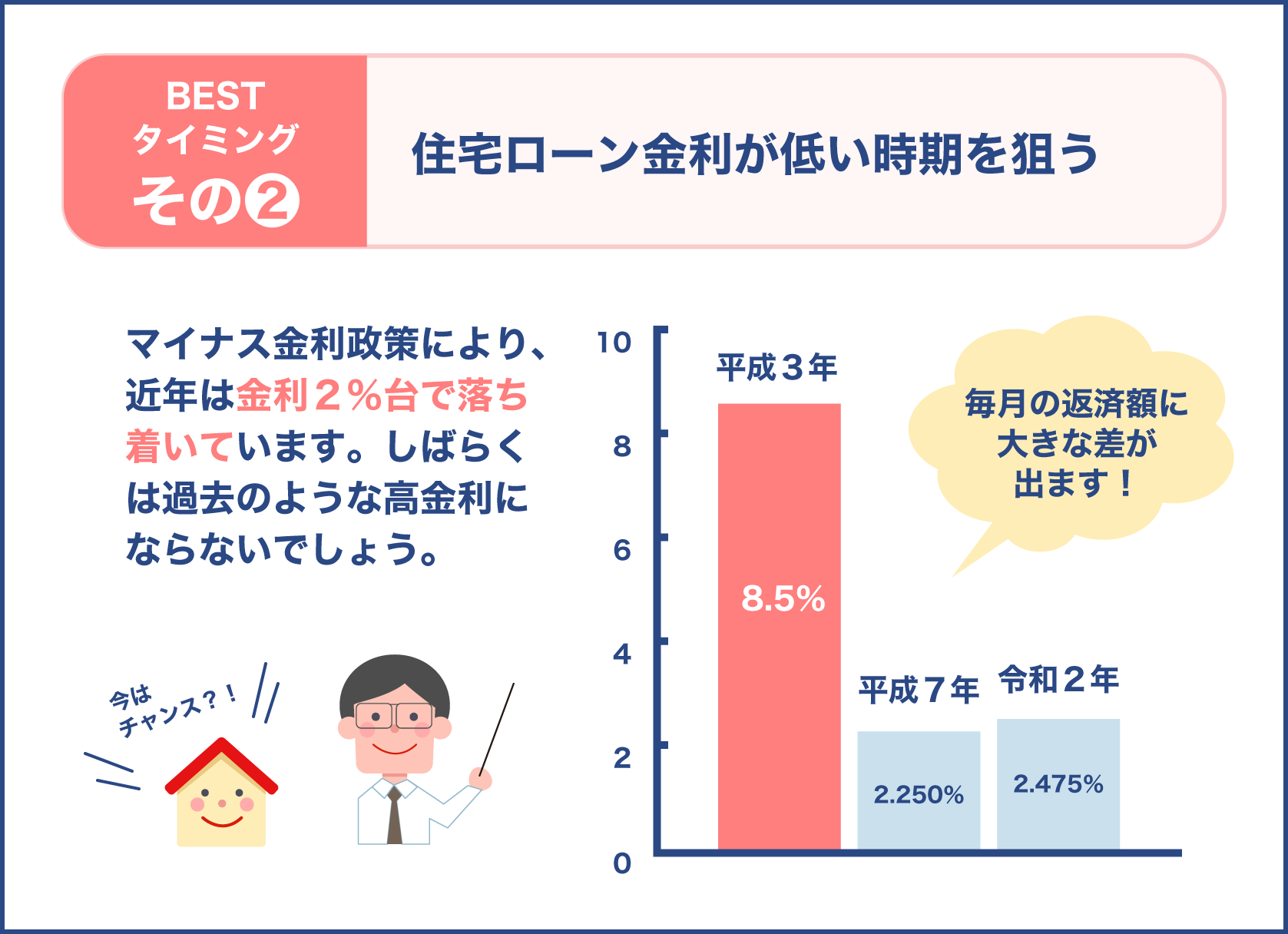

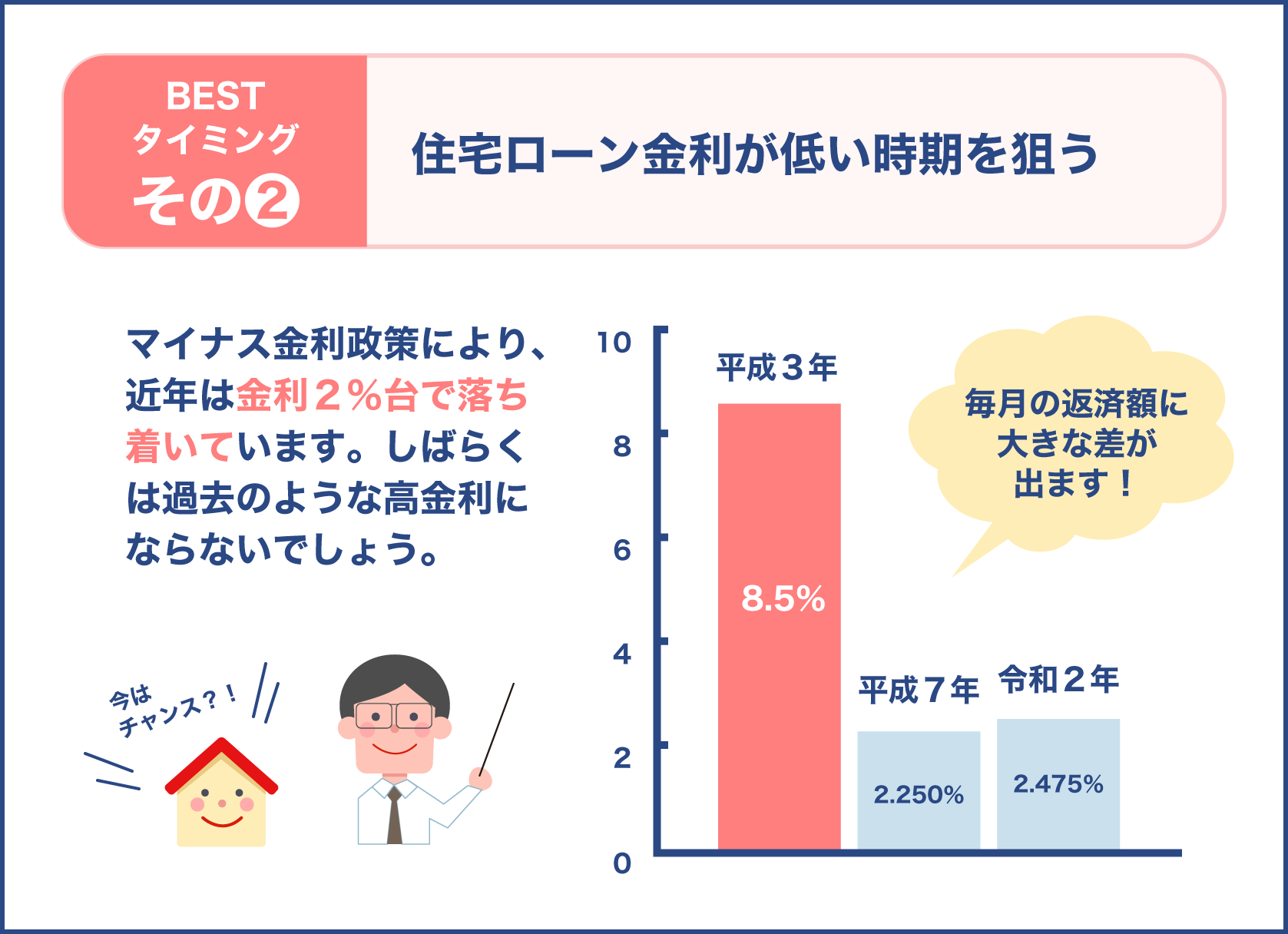

以下に平成3年と平成7年、令和2年の変動金利の推移をまとめました。

- 平成3年…8.5%

- 平成7年…2.250%

- 令和2年…2.475%

36年分のデータの中で最も変動金利が高かったのは平成3年です。

平成7年頃からは2%台で落ち着いています。

仮に金利が8.5%のときに3,000万円借りるとすると、35年払いの場合の毎月の返済額は22万4,058円です。

金利を8.5%から2.475%に変えると、毎月の支払額は10万6,847円になります。

金利が8.5%の場合と2.475%の場合では、毎月の返済額が約12万円も違うのです。

近年はマイナス金利政策を続けているため、今すぐに平成3年頃のように高金利になることは考えにくいです。

そのため家を購入しようとしている人にとっては追い風になっています。

都市銀行とネット銀行の金利を比較する

住宅ローンの金利は金融機関によって異なります。

特に都市銀行とネット銀行では金利が大きく異なることが多いです。

以下で金利の違いを確認しましょう。

| 金融機関の種類 | 変動金利 | 固定金利(20年) |

|---|---|---|

| 都市銀行 | 2.48% | 3.2%から4.69% |

| ネット銀行 | 0.380%から0.85% | 0.991%から1.40% |

※2020年7月現在

上記の表を見ると変動金利も固定金利も、ネット銀行のほうが低いことがわかります。

ただし表面金利だけを見て判断すると、後で予想外の費用がかかって驚くこともあります。

そのため表面金利以外の部分も確認してから判断することが大切です。

住宅ローンの金利は一律ではないのですね

金融機関によって違うため、一覧表などでしっかり比較する必要があるんですよ

金利が低い金融機関を選びたくなりますが、住宅ローンを組む際に発生する費用も比較してから決めることが大切なんですね

表面金利以外に確認する部分とは?

通常住宅ローンを組む際は以下の費用が発生します。

- 事務手数料

- 保証料

- 繰り上げ返済手数料

事務手数料は金融機関に支払う費用です。

保証料は保証会社に支払うお金で、繰り上げ返済手数料は繰り上げ返済の手続きをする際に必要になる手数料です。

以下で都市銀行とネット銀行の費用を比較してみましょう。

| 金融機関の種類 | 事務手数料 | 保証料 | 繰り上げ返済手数料 |

|---|---|---|---|

| 都市銀行 | 3万円台 | 約20万円 | 5,000円から1万6,200円(手続きの方法によって違う) |

| ネット銀行 | 元金×2%台(借入金3,000万円、金利2%の場合の事務手数料は60万円) | 無料 | 無料 |

事務手数料はネット銀行が高額ですが、保証料は都市銀行のほうが高額です。

総合的に見ると表面金利はネット銀行が低く、住宅ローンを組む際に必要な費用は都市銀行が安いということになります。

金利の種類

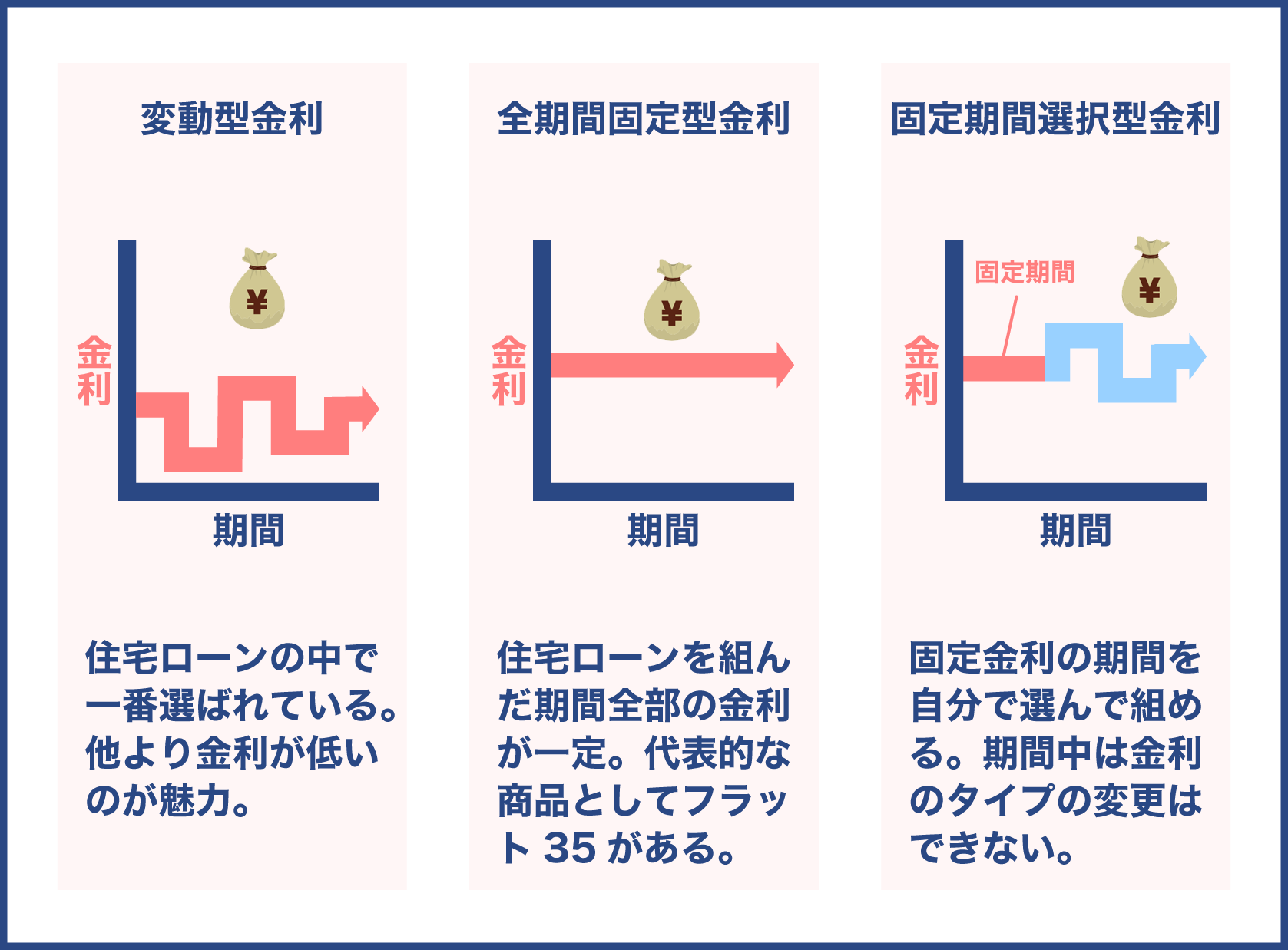

金利が低いか高いかだけを重視するのではなく、金利の種類についてもしっかり理解しておかなければなりません。

金利は金融機関によって異なりますが、金利の種類によっても異なります。

最も金利が低いという理由だけで金利の種類を選ぶのは危険です。

もし途中で金利が上昇したとしても対処できないからです。

そのため金利の種類の特徴をよく理解してから決めることが重要です。

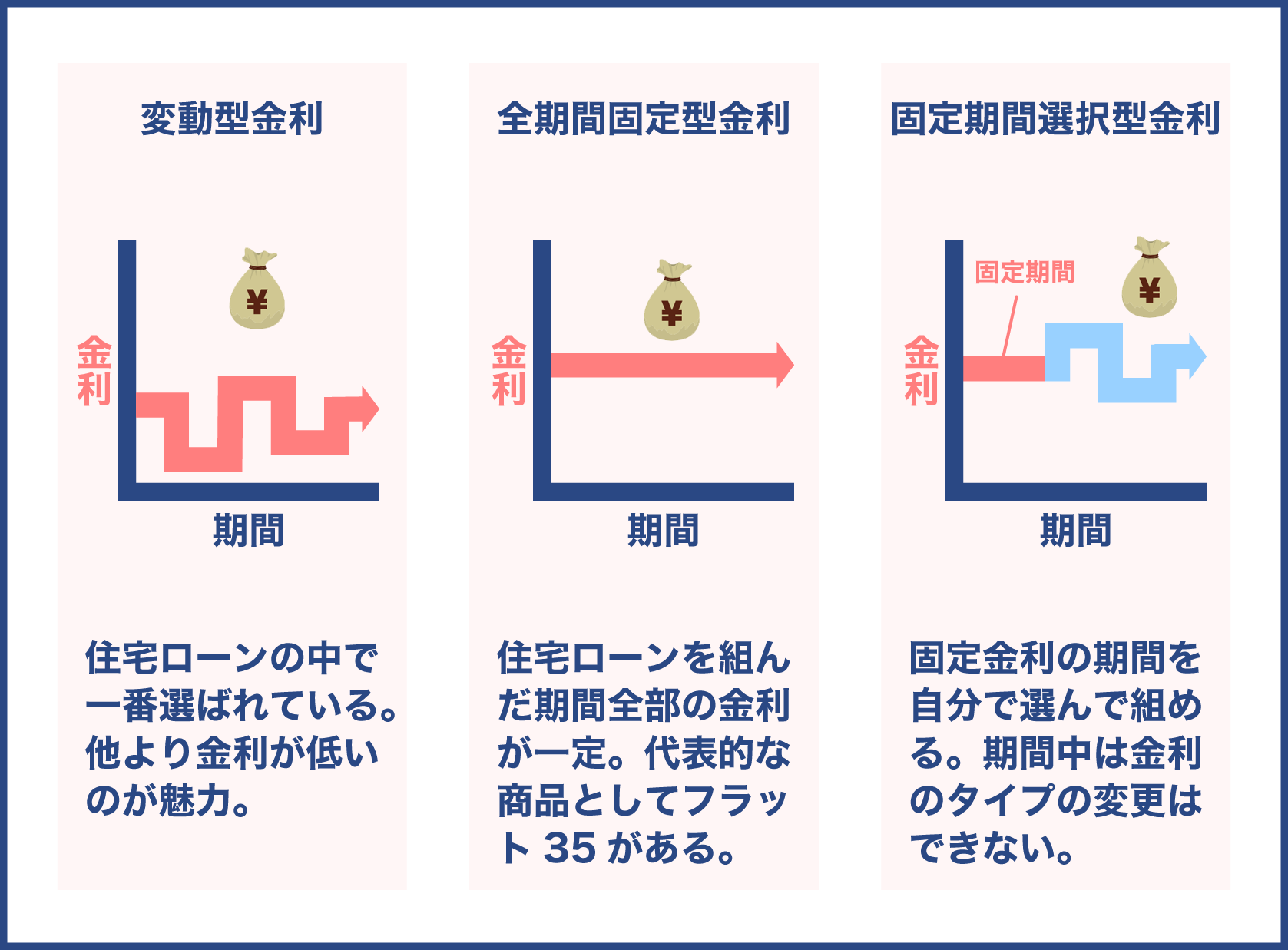

以下に代表的な金利の種類をまとめました。

- 変動金利

- 固定金利選択型

- 全期間固定金利

それぞれ特徴は異なりますが、元金の残高を基に利率を計算するという点は同じです。

以下でそれぞれの金利の特徴を詳しく説明していきます。

変動金利

変動金利は定期的に金利が見直されるタイプの金利です。

メリットとデメリットを以下で見ていきましょう。

- メリット…金利が低い

- デメリット…金利が上がるリスクがある、返済の予定を立てにくい

一般的に変動金利の金利は他の金利の種類よりも低く設定されています。

金利が低い状態が続けば、他の金利の種類で返済するよりも総返済額を抑えられます。

しかし金利が上昇すれば総返済額も増えます。

ただし通常は金利が上がっても、すぐに返済額に影響が出ることはありません。

金利が見直されるのは4月と10月ですが、返済額が見直されるのは5年に1度だからです。

その間返済額は変わりませんが金利の返済に回される金額が多くなるため、元金があまり減らなくなってしまいます。

さらに金利が上昇して金利が元金を上回ると、毎月返済しているのにもかかわらず借りたお金が全く減らないため予定の期間内に完済できないという事態になることもあります。

全期間固定金利

全期間固定金利は借入時から完済時まで金利が変わりません。

以下にメリットとデメリットをまとめました。

- メリット…返済プランを立てやすい

- デメリット…他の種類よりも金利が高く設定されている

他の金利の種類よりも金利が高く設定されているのが一般的です。

例えばネット銀行の場合変動金利は0.38%から0.85%くらいですが、全期間固定金利は0.9%台から1%台です。(※2020年7月現在)

そのため金利が低い状態が何十年も続いた場合は、変動金利で返済するよりも総返済額が多くなるでしょう。

しかし何十年も低金利の状態が続く可能性は低いです。

そのため金利の動向によっては変動金利を選んだときよりも返済額を抑えられる可能性もあります。

またずっと金利が変わらないため返済計画を立てやすいです。

以下のようにあらかじめ1年ごとの利息を把握できます。

借入額3,000万円、利息0.9%の場合

- 1年目の利息…27万円

- 2年目の利息…25万8,930円

※毎月の返済額を8万円で計算した場合

住宅ローンの元金を基に年利を出すため、完済までの年利を把握できます。

固定金利選択型

固定金利選択型は固定金利と変動金利を合わせたタイプの金利です。

固定金利期間はあらかじめ3年や5年、10年などと決まっています。

その期間中は金利も返済額も変わりませんが、通常は一定期間が過ぎると変動金利に変わります。

固定金利選択型の特徴を以下で確認しましょう。

- メリット…固定金利期間中は年利や返済額を確定できる

- デメリット…変動金利期間中に金利が上がると年利や返済額も上がる、返済の予定を立てにくい

変動金利期間中に金利が上がると、総返済額が膨らんだり返済期間が延びたりする可能性があります。

ただし金融機関によっては固定金利期間が終わった際に再度固定金利を選べるケースもあるため、金利上昇によって総返済額が膨らむリスクを回避したいのならば、固定金利期間が終了した後に固定金利か変動金利を選べる商品を選択すると良いでしょう。

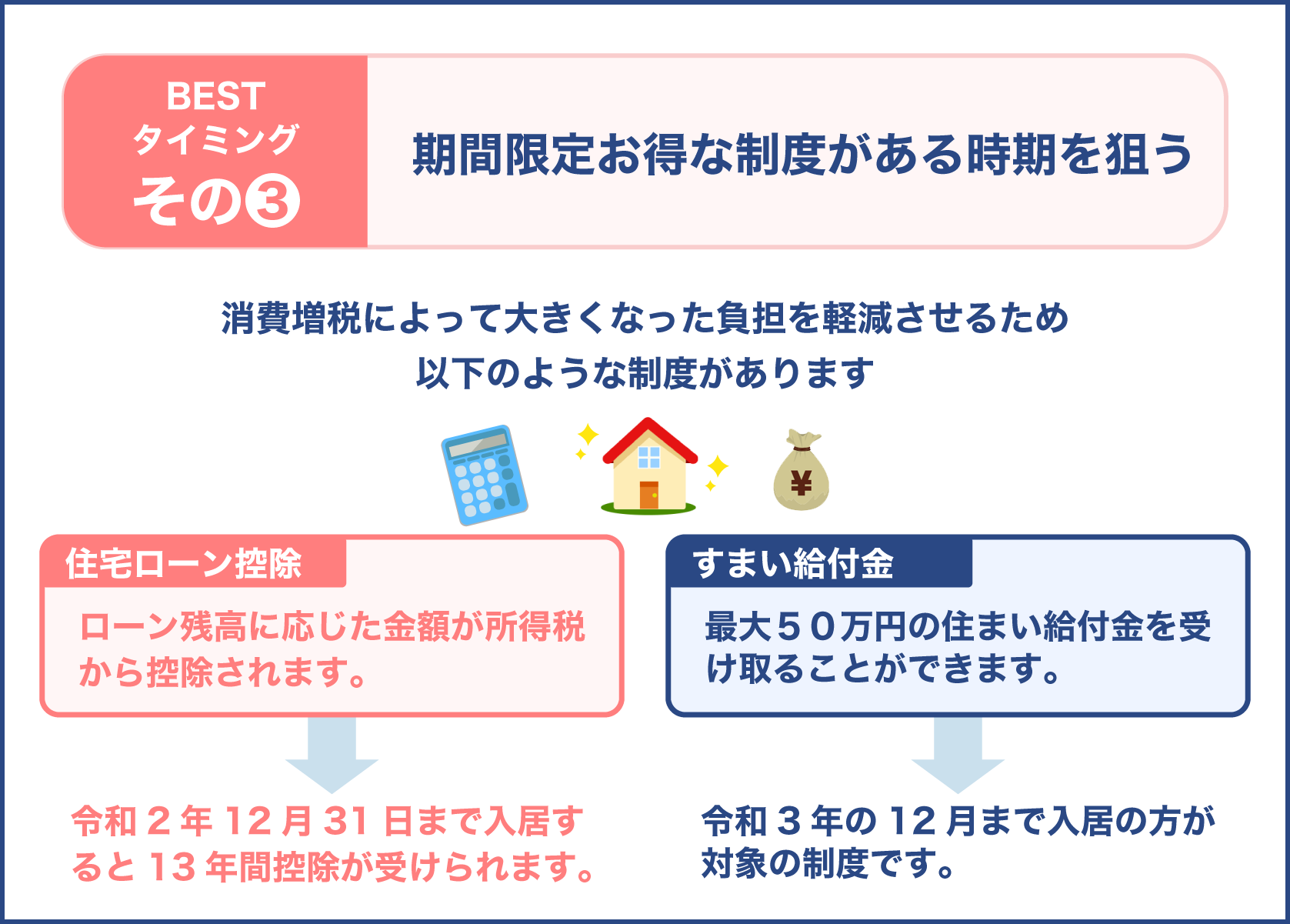

家を購入するタイミングその3 期間限定のお得な制度がある時期を狙う

2019年の12月に消費税が増税されたことにより、住宅ローンの返済額の負担も増税前よりも増えました。

消費税が8%から10%に増税されたため、2%分多く消費税額を払わなければなりません。

以下で消費税が8%のときと10%のときの消費税額を比較してみましょう。

| 消費税 | 借入額 | 消費税額 |

|---|---|---|

| 8% | 2,000万円 | 160万円 |

| 10% | 2,000万円 | 200万円 |

消費税が8%のときと10%のときでは、消費税額が40万円も違います。

また借入額だけでなく、仲介手数料にも消費税がかかります。

増税前と増税後では消費税額だけで数十万円も違うため、負担が大きいと実感するでしょう。

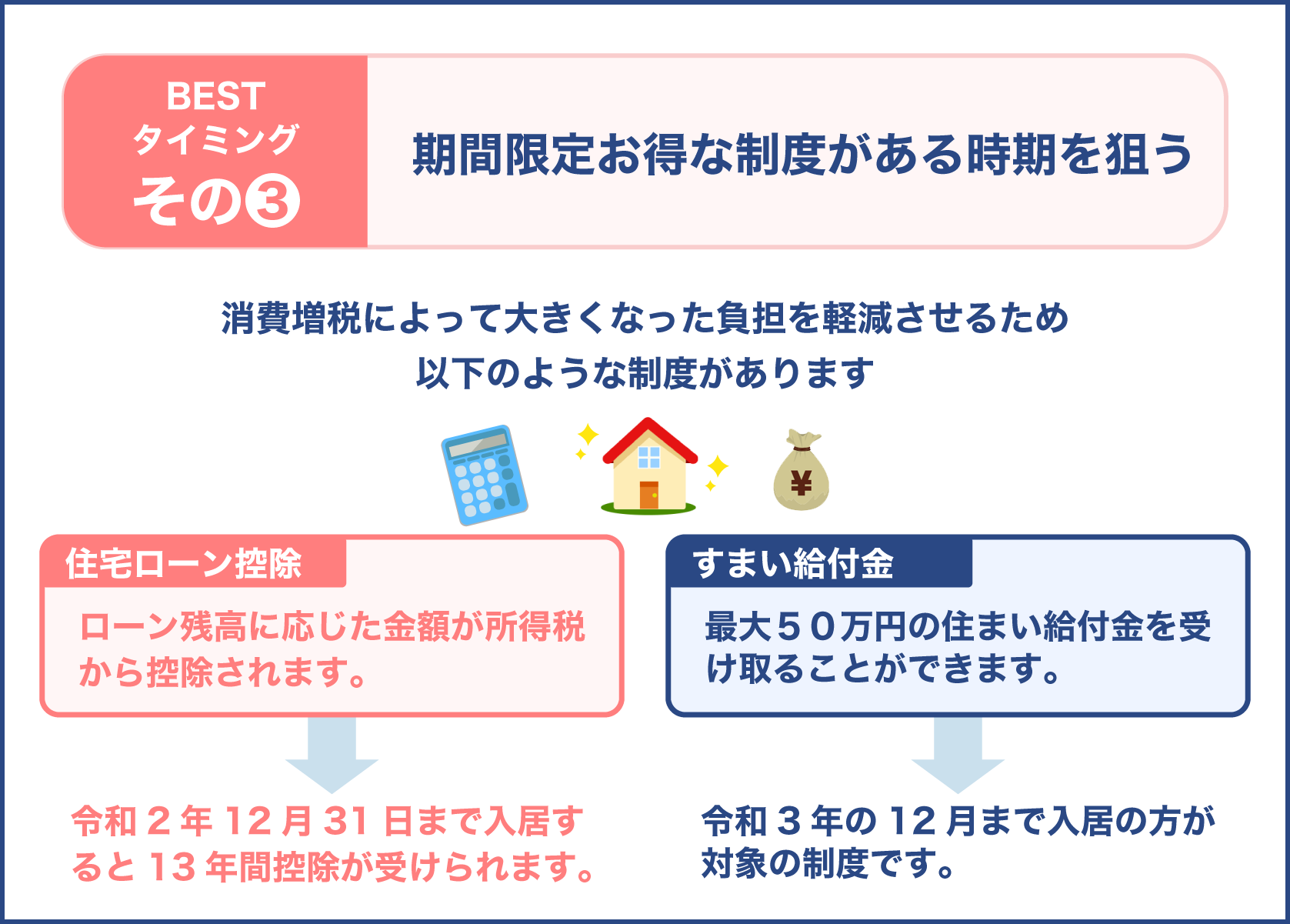

しかし国では消費増税によって大きくなった負担を軽減させるために、以下のような様々な制度を用意しています。

- 住宅ローン控除

- すまい給付金

以下で1つ1つの制度について詳しく解説していきます。

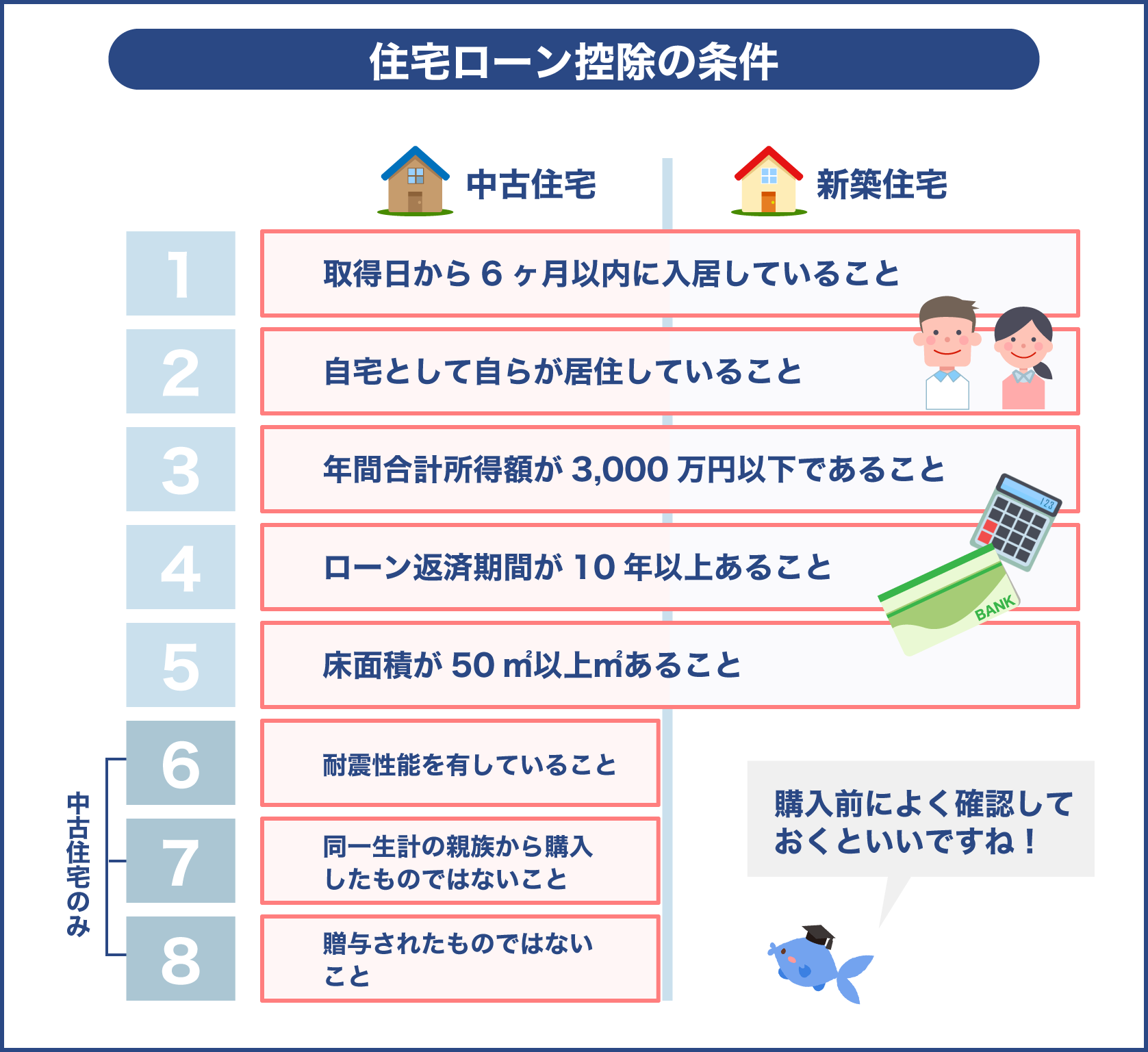

住宅ローン控除

住宅ローン控除とはローン残高に応じた金額が所得税から控除される制度です。

年末のローン残高の1%が控除されます。

ただし上限額は40万円です。

以下で控除額の目安を確認しましょう。

条件

- 借入額3,000万円

- 金利1.2%

- 返済期間30年

- 扶養家族1人

- 年収500万円

- 10年間の控除額…280万円

- 3年拡充適用時減税額…57万円

令和2年の12月31日まで新居に入居した場合は、13年間控除が受けられます。

住宅ローン控除の拡充期間に入居する場合は、13年間で337万円の控除が受けられるということです。

10年間の住宅ローン控除よりも、57万円もお得になります。

そのため令和3年の上旬に家を購入しようと考えているのならば、住宅ローンの拡充期間に家を購入することを検討すると良いでしょう。

出典:国税庁 No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

すまい給付金

すまい給付金も増税によって増えた負担を軽減するための制度です。

住宅ローン控除は所得税から減税されるため収入が高い人にとってはメリットが大きいですが、収入が低い人にとってはあまりメリットがありません。

そのため収入が低い人もメリットを得られるようにと、すまい給付金が設けられたのです。

以下の条件に当てはまる場合は、すまい給付金の対象となります。

- 収入が一定額以下

- 5年以上の住宅ローンを利用

- 自分で住宅を取得し、自分で住む

- 床面積50m2以上

など

条件に当てはまる場合は最大で50万円のすまい給付金がもらえます。

ただし令和3年の12月までに入居する人が対象となっています。

出典:国土交通省 すまい給付金について | すまい給付金とは

生産緑地の2022年問題にも注視

まず生産緑地について説明していきます。

生産緑地は最低で30年間は営農しなければならないと決められている土地です。

生産緑地は以下の地域に集中しています。

- 東京都

- 千葉県

- 埼玉県

- 神奈川県

- 愛知県

意外にも首都圏に集中していることがわかります。

都会に集中している印象がありますが、生産緑地に指定されている土地は農地としてしか利用できなかったり建物を建てられなかったりなどの複数の決まりがあります。

その代わり次のような優遇を受けられるのです。

- 固定資産税の優遇

- 相続税の納税の猶予

この生産緑地法は1992年に誕生しましたが、2022年に生産緑地の指定が一斉に解除されることになっています。

生産緑地の指定が解除されるとどうなるのか?

生産緑地の指定が解除されると、今までは自分で農地として持っておくしかなかった土地を自治体に売却できることになります。

全国には約1万3,000ヘクタール以上の生産緑地がありますが、その約8割が2022年に期限を迎えます。

東京都の23区内だけでも約400ヘクタールほどの生産緑地が売却できることになるのです。

1度に全ての土地が売却されることはありませんが、それでも市場には大量の土地が供給されることになるでしょう。

その結果地価が下落する可能性があります。

つまり土地の価格が下がる可能性があるため、結果的に家を安く購入できるのではないかと考えられているのです。

ただし生産緑地の指定の解除が不動産にどれくらいの影響を与えるのかは不透明です。

そのため2022年に土地の価格が下がることを期待して家の購入を待つのではなく、動向を注視しながらライフイベントがあるタイミングなどの自分のタイミングで家を購入すると良いでしょう。

生産緑地の指定が解除される2022年以降は、土地が安くなる可能性があるんですね

ただしどれくらいの生産緑地が売却されるのか、土地の価格が下がるのかなどはそのときになってみないとわからないんですよ

2022年頃に家を購入しようと考えている人は一応注視しておくと良いですね

今回は家を購入するタイミングを決める際に参考にして欲しい以下の3つの判断基準について紹介しました。

- ライフイベントに合わせる

- 金利の低い時期を狙う

- お得な制度を利用できる期間を狙う

金利の低い時期やお得な制度を利用できる時期を狙うことも大切ですが、最も重視すべき判断基準はライフイベントに合わせるということです。

早く住宅ローンを組めば、働き盛りのうちに住宅ローンを完済できます。

ただしライフイベントがあるからと言って、焦って購入するのは止めましょう。

詳細な計画を立てずに家を購入するのは避けなければなりません。

例えば最近は頭金を入れなくても住宅ローンを組めます。

そのため家賃を支払い続けるのならば家を購入したほうが良いと安易に家の購入を決めるケースも少なくありません。

しかし頭金を入れない場合は総返済額が増える他、返済期間も長くなる可能性があります。

また返済額を支払うだけでなく住宅ローンを組む際に必要になる費用やリフォーム費用、固定資産税なども支払わなければなりません。

そのため資金や家を購入する場所、家の設計などを早い段階でシミュレーションしておくことが大切です。

全ての準備が整った段階で金利の推移を確認したりお得な制度を利用できるか否かを確認したりして、自分のタイミングで家の購入に踏み切るのが望ましいです。

そうすればゆとりを持って住宅ローンを返済できる他、本当に満足できる家を購入できるでしょう。