「アパート経営で老後の生活の安定を」「副業収入には不動産投資がおすすめ」など、不動産投資を勧める広告をよく目にするようになりました。

副業が推進され始めた近年は不労所得に注目が集まり、データを見ても老若男女幅広い年齢が不動産投資に参入しているのが顕著に表れています。

しかしながら、絶対に儲かるという謳い文句とは反し、アパート経営の実情は厳しいもの。

経営ビジネスに成功して不労所得だけで生活している人が居る一方で、投資ローンの返済に苦しんだり入居後の管理に悩み、泣く泣くリタイアしてしまう人も少なくありません。

そういった声を耳にし、アパート経営という投資の選択を諦めてしまった方も多いでしょう。

アパート経営はどうしたら儲かるのか。

それを知るには経営の実情を知り、リスクとその対策を知ることが重要です。

そこで今回は不動産投資の達人と一緒に、アパート経営成功の秘訣、そして知っておくべき怖さと対策について詳しく解説していきます。

自分のようなサラリーマンでも不労所得を得られるアパート経営に興味があります!でも、本当に始めた人がみんな儲かるのでしょうか?

会社のお給料以外に収入が得られるのは、とてもメリットが大きいですよね。しかしアパート経営は誰でも成功するわけではありません。仕組みやリスクを知らないまま始めてしまうと、思わぬ損失を生む可能性もあります。まずはアパート経営の仕組みと収支について見ていきましょう。

目次

アパート経営の仕組み

そもそも、アパート経営とはどのようなものなのでしょうか。

経営の仕組みと収支について見ていきます。

経営の仕組み

アパート経営とは、建築又は購入したアパートを第三者に貸して収入を得るものです。

経営者である自分自身で賃貸経営を行う場合と、管理会社に委託する場合とがあります。

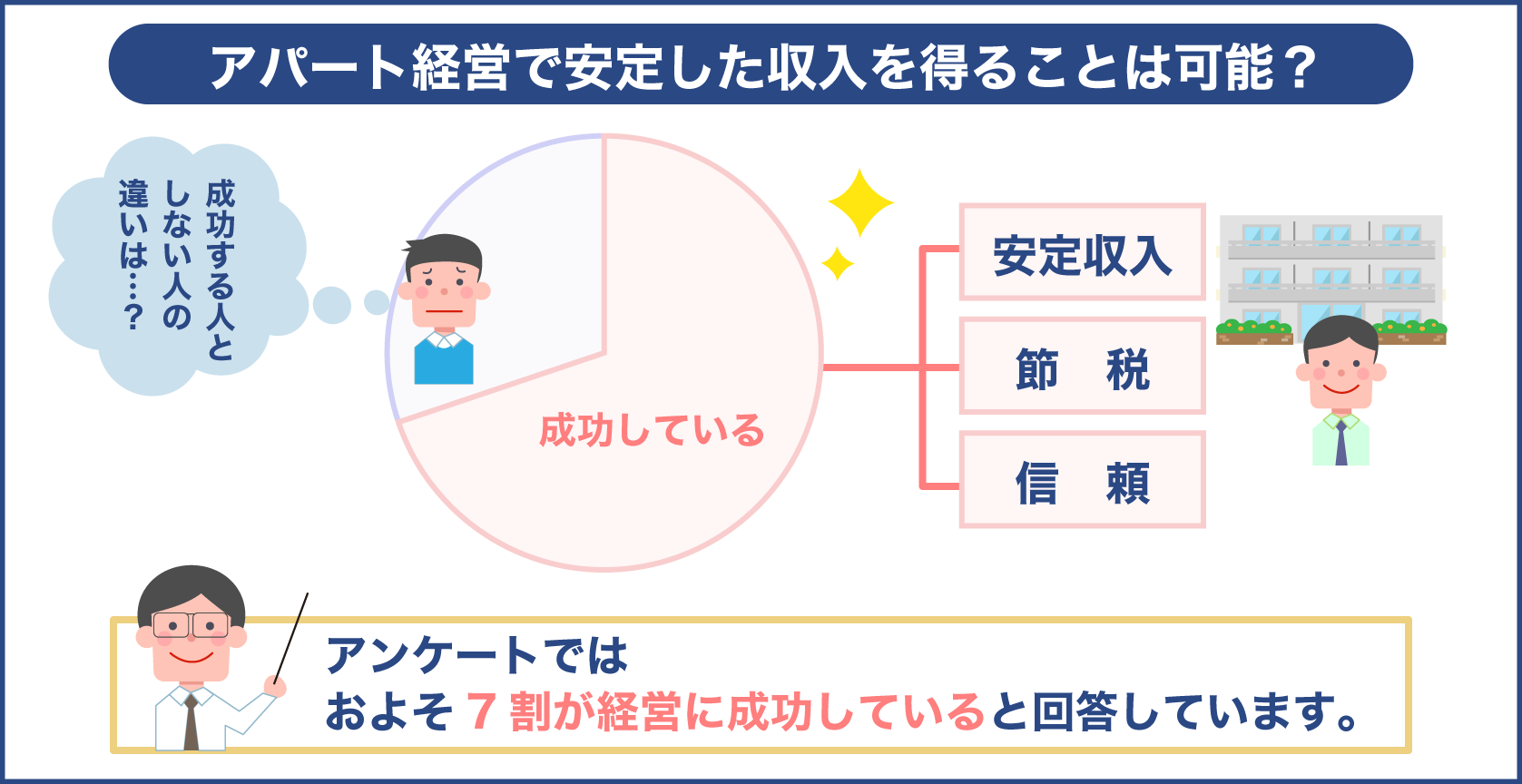

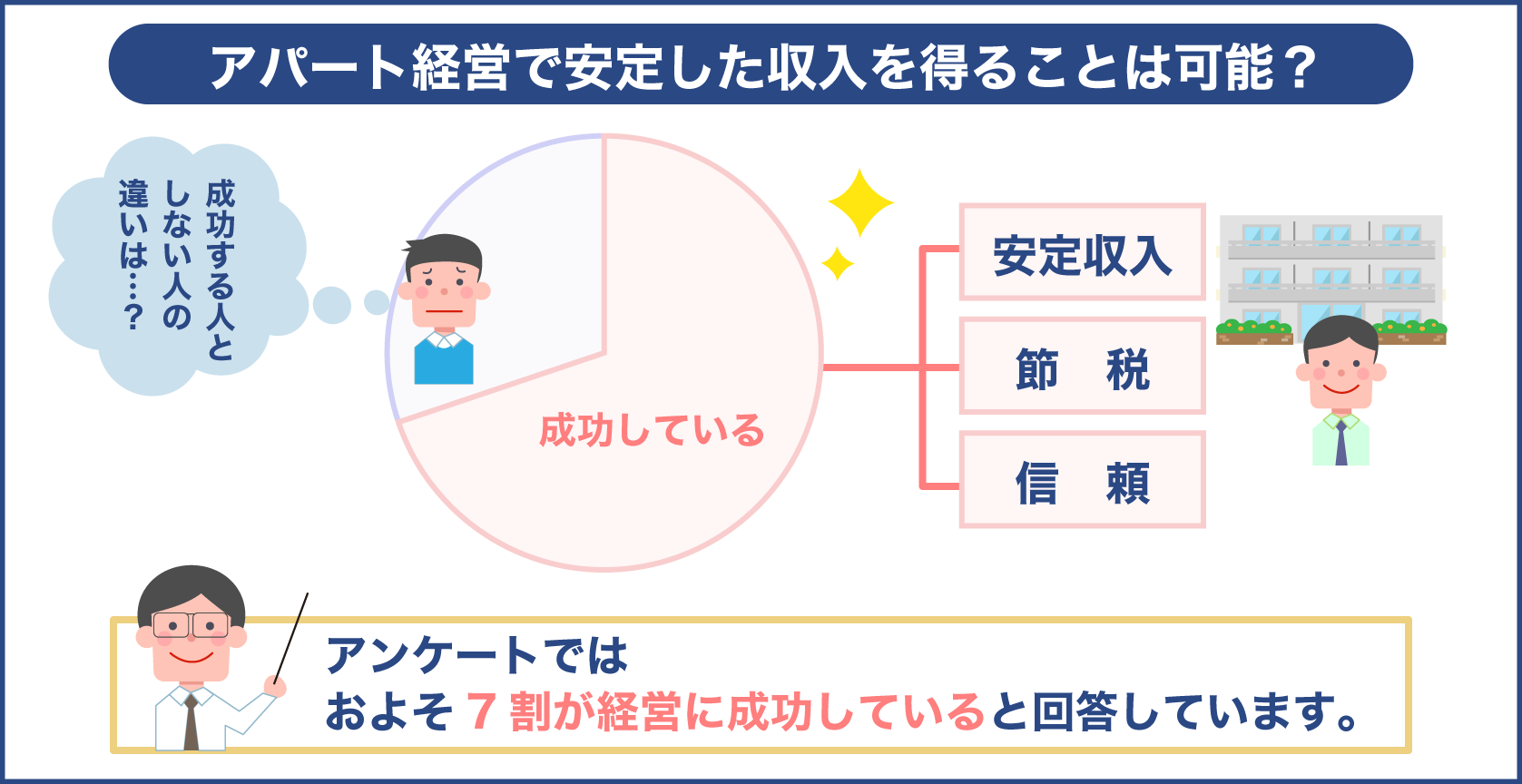

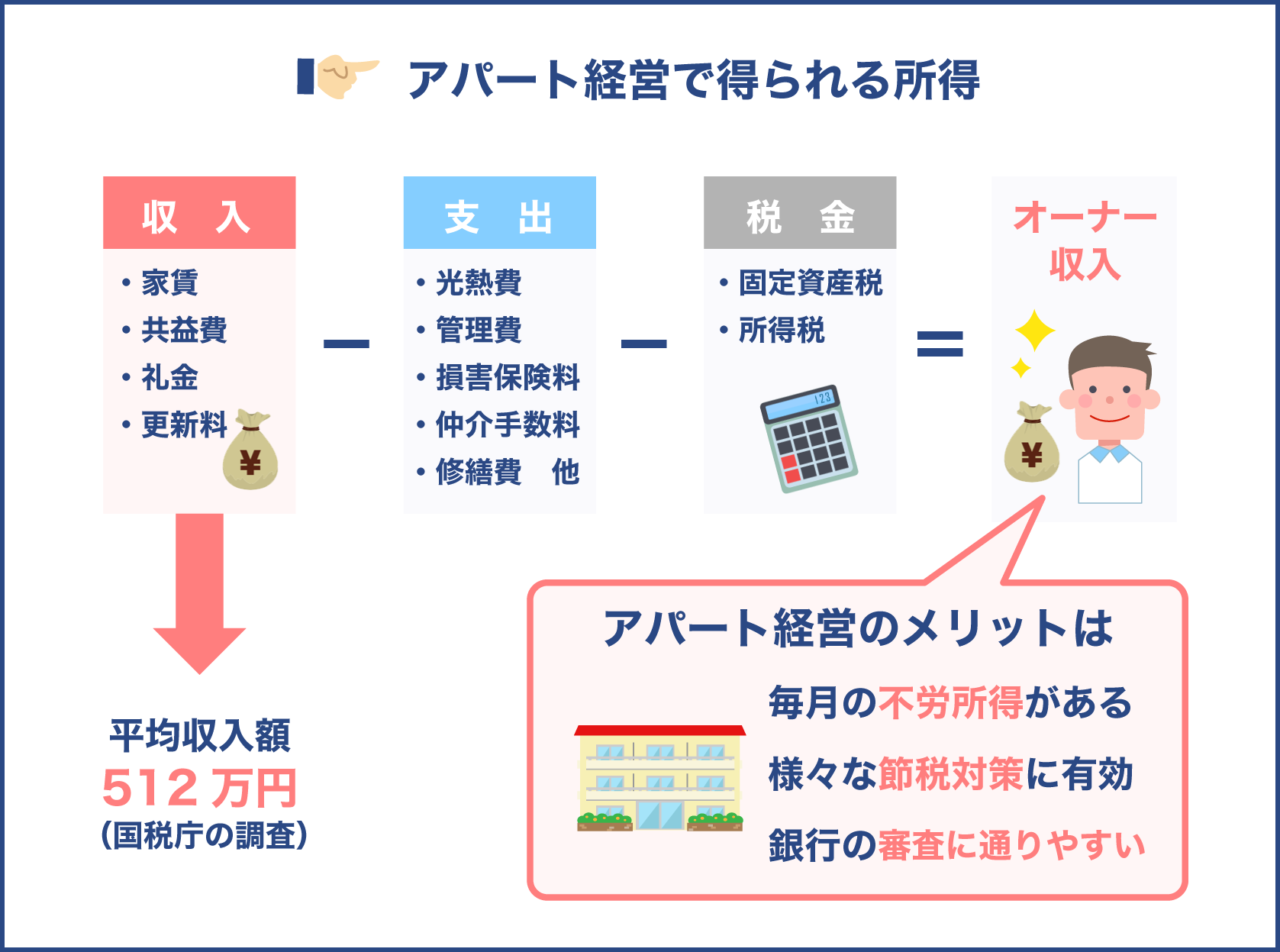

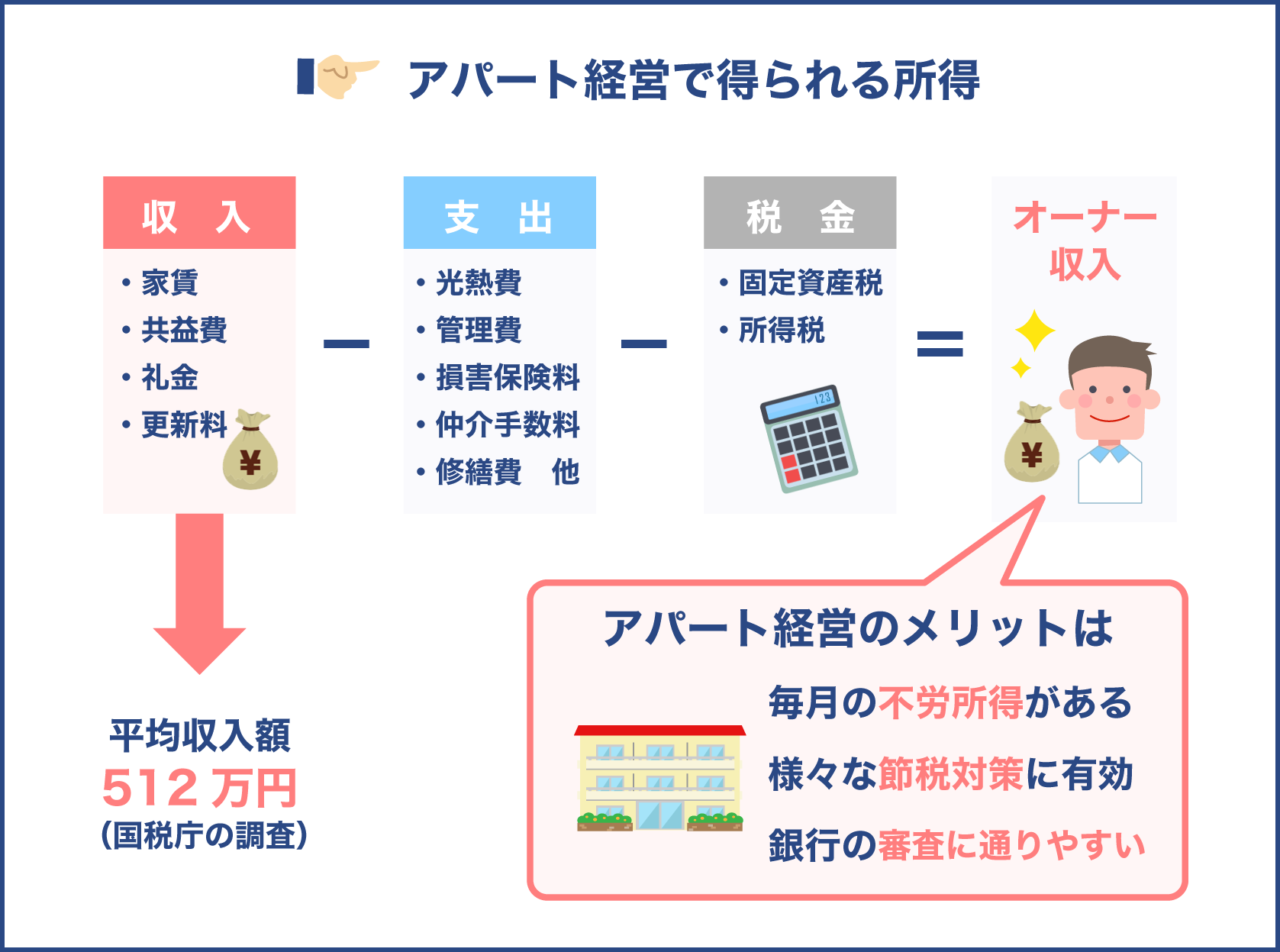

アパート経営では次のようなメリットが得られると考えられます。

- 安定した不労所得を得られる

- 節税対策になる

- 銀行の審査に通りやすくなる

安定した不労所得を得られる

アパート経営を検討する最も大きな理由は、不労所得が得られるという点でしょう。

土地と物件が有れば始められる投資でありながらも資産価値を一程度確保でき、また上手くいけば長期間に亘って健全な所得を得られるためです。

超低金利が続き、年金受給の遅れと減額が想定される今、老後の生活を穏やかなものにしたいという思いから始める人も少なくありません。

節税対策になる

土地の権利を保有している者には、毎年固定資産税の納税義務が生じます。

但しその土地を利用してアパート経営を行っている場合、それは経費にすることができるのです。

また相続したものである場合には相続税課税評価額が軽減されるため、収入を確保しつつ節税が期待できます。

例えばアパート経営においてマイナス収支となった場合でも、所得税や住民税を抑えられるメリットがあるのです。

銀行の審査に通りやすくなる

アパート経営をしている場合、その物件は経営者の不動産資産となります。

特に黒字経営が出来ていれば金融機関との信頼関係を築きやすくなり、物件を担保にお金を借りやすくなるのです。

所有物件を増やしたいなどといった新しいビジネスを始めるにあたって選択肢が広がりますし、手続きが運びやすくなるでしょう。

このように安定的な資産価値となり得るアパート経営ですが、メリットだけを見て飛びつくと失敗の恐れも。物件や管理によっては、収入を得るどころか大幅な損失を生みだしかねませんので注意が必要です。

アパート経営ではいくら儲かる?

アパート経営で得られる不動産所得は、収入から支出と税金を引いた額です。

アパート経営における収入項目

| 項目 | 金額目安 |

|---|---|

| 家賃 | アパートによる |

| 共益費 | 家賃の5~10% |

| 礼金 | 家賃の1~2か月分 |

| 更新料 | 家賃の1~2か月分 |

(家賃・共益費は毎月、礼金と更新料は随時得られるもの)

アパート経営における支出項目

| 項目 | 金額目安 |

|---|---|

| 光熱費 | 1万円程度 |

| 管理費 | 1~10万円 |

| 損害保険料 | 家賃の5% |

| リフォーム費 | 5万円~300万円程度 |

| 修繕費 | 1~100万円程度 |

| 仲介手数料 | 家賃半月分 |

(光熱費・管理費・損害保険料は毎月、リフォーム費・修繕費・仲介手数料は随時支払うもの)

アパート経営において課税される税金

更に、物件購入時の借り入れがある場合は、その返済額も収入から差し引かなければなりません。

その場合、家賃収入に対して5割程度の額を占めることが多くなります。

国税庁の調査によると不動産投資を行っている人の平均収入額は512万円。

これにはマンションやオフィスビルの投資も含まれていますが、アパート経営は標準的な不動産投資とも言われていますので大きな差はないといえます。

平均収入が512万円もあるとは、驚きです!より興味が湧いてきました!

そうですね。オーナーから得たアンケート結果によると、およそ7割が経営に成功していると答えています。意外と多くて驚いた方も多いのではないでしょうか。でも実際のところ、成功している人といない人での結果は両極端で、残り3割の人は経営に失敗して大きな損失を抱えていると言われています。

どうしたら儲かる経営ができるのでしょうか?

儲かっている人の経営方法を参考に、成功の秘訣を探しましょう!

アパート経営は儲かる?儲からない?

現在、アパート経営をはじめとする不動産投資をする人が増えています。

外国人投資家の流入や、土地が無くてもアパートメントオーナーになれる入口の広さが年齢や職業など様々な人を呼び込むきっかけにもなりました。

たくさんの人がアパート経営をする中で、どうしたら成功者7割に入れるのか。

ここからは、現役オーナーから得た儲かる経営の秘訣をご紹介します。

儲かっている人はココに気を付けている!

同じ経営でも破産寸前まで追い込まれる人もいれば、巨額の富を手に入れる人もいる。

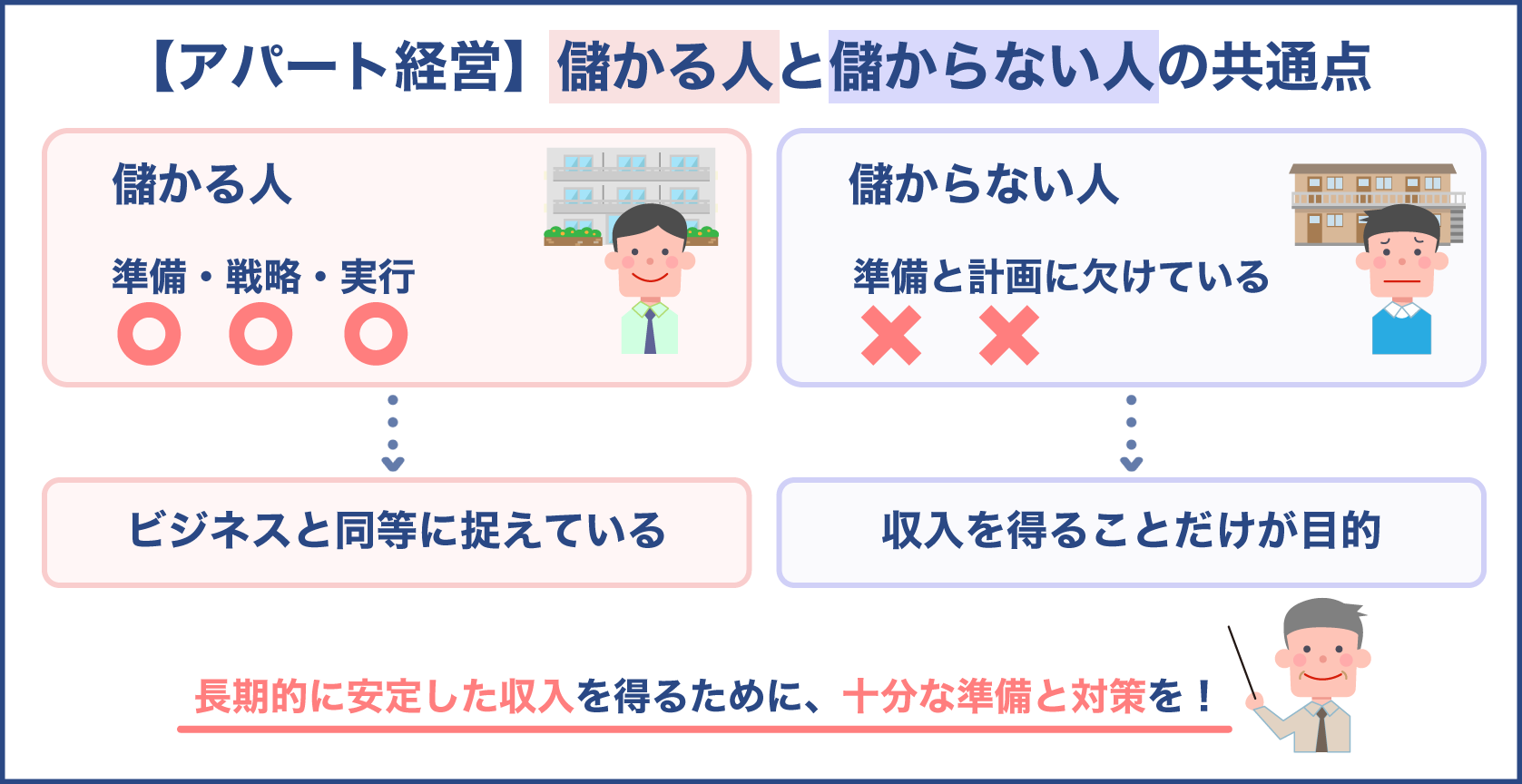

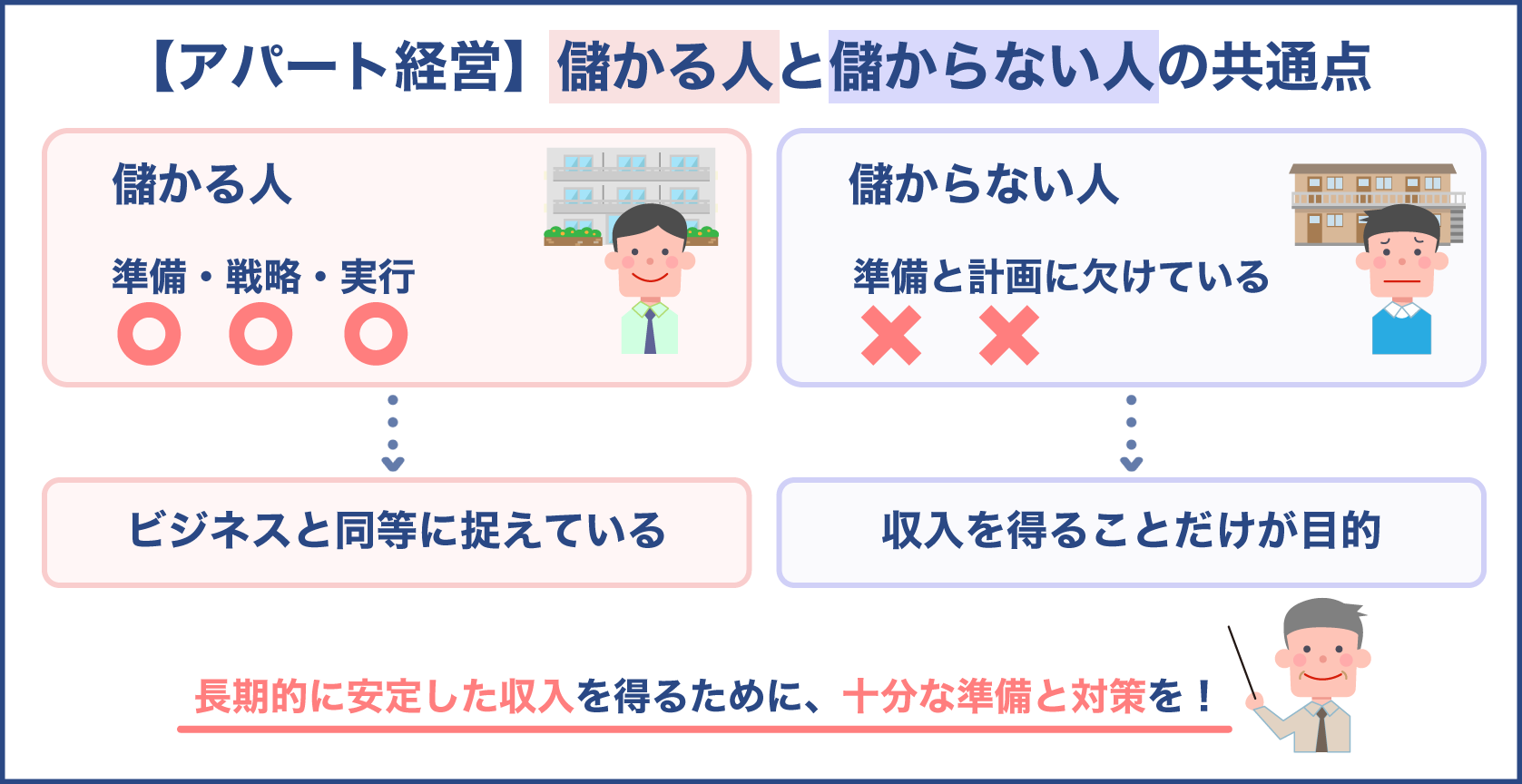

その違いは、収入を得たいと安易に考えるか、それともビジネスとして考えるかにあるようです。

儲かる人の経営心得

儲かっている人はアパート経営をビジネスとしてうまく取り入れている傾向があります。

物件の安さや利回りに目がくらんで経営を始めても儲からないのは、経営のノウハウが備わっていないからと考えられます。

そして儲かっている人は、次のような経営の心得をもっているのです。

- 事業計画を立てる

- 世間の動向を把握する

- 経営者としての自覚をもつ

- 不動産投資のプロにアドバイスを求める

- 維持メンテナンスにお金を惜しまない

事業計画を立てる

アパート経営を成功させるためには、検討し始めてから物件を購入するまでにどれだけ準備できるかがカギとなります。

巷に溢れているセールスや美味しいところだけを切り取った情報のみを鵜呑みにすると、後々経営難に陥る可能性もあります。

先ずは、どのエリアにどのような物件を借りるか、購入金額に対しての収益率はどの程度か。

このような事業計画を充足させ、条件に合った物件を購入することが大切です。

世間の動向を把握する

アパート経営は需要と供給のバランスが大切です。

総人口が減少しているこの時代、不動産をもつのはリスクという声も聞かれます。

しかしながら、都市部にある住宅の価格高騰によって賃貸需要が高まっていたり、災害の多い日本で持ち家信仰説が少なくなってきているのも事実。

そういったことを踏まえると、大都市圏に賃貸物件を構えるのはむしろ好都合とも言えるでしょう。

このように世間の動向を把握し、それを考慮した戦略を以て経営していくことが重要です。

経営者としての自覚をもつ

最近のアパート経営で多いのが、不動産会社が物件の借主となるサブリース契約です。

これは家賃の8~9割をオーナーに払い、賃貸した不動産を入居者に貸す。

賃料とリース料の差額で利益をだすビジネスモデルで、オーナーは安定した収入が得られるというメリットがあります。

しかし条件の悪い土地に建築を勧められ購入し、一定年数経過した後に家賃の減額請求をされ、一方的に資金が流出するばかりになるという事案も少なくありません。

こういった点から、安易に業者に全てを委託しない、信頼できる管理会社を探すというのも心得ておく必要がありそうです。

不動産投資のプロにアドバイスを求める

経営をする上で自らが知識を身に付けることは重要ですが、専門的な事柄となるとやはり限界があります。

例えば、購入できる範囲の物件にターゲットとなる層が入居した場合、その収益率はどのくらいか。

節税対策のためにはどのような手続きをしたらよいのかなど、アパートを経営するにあたってその都度専門的な知見が必要になるでしょう。

根拠のないままセールストークにだけ乗せられてしまっては、元も子もありません。

多角的な視点で物事を判断するためにも、ファイナンシャルプランナーや税理士などプロに意見を求めることが大切です。

維持メンテナンスにお金を惜しまないこと

アパートの修繕やメンテナンスを怠っていれば、それはいずれ環境悪化につながり、やがて入居者の質の低下を招きます。

傷みや設備の古さを気にしない入居者の場合、部屋や設備の傷みが加速する恐れがあります。

そういった環境がマナーの悪い入居者を呼ぶこととなり、ゴミ出しルールを守らなかったり家賃を滞納するなどのトラブルを発生させるかもしれません。

維持メンテナンスによって物件環境を維持することで、それを防げる可能性が高くなります。

長期的にアパートの満室を維持するためにも、質の良い環境づくりが欠かせないのです。

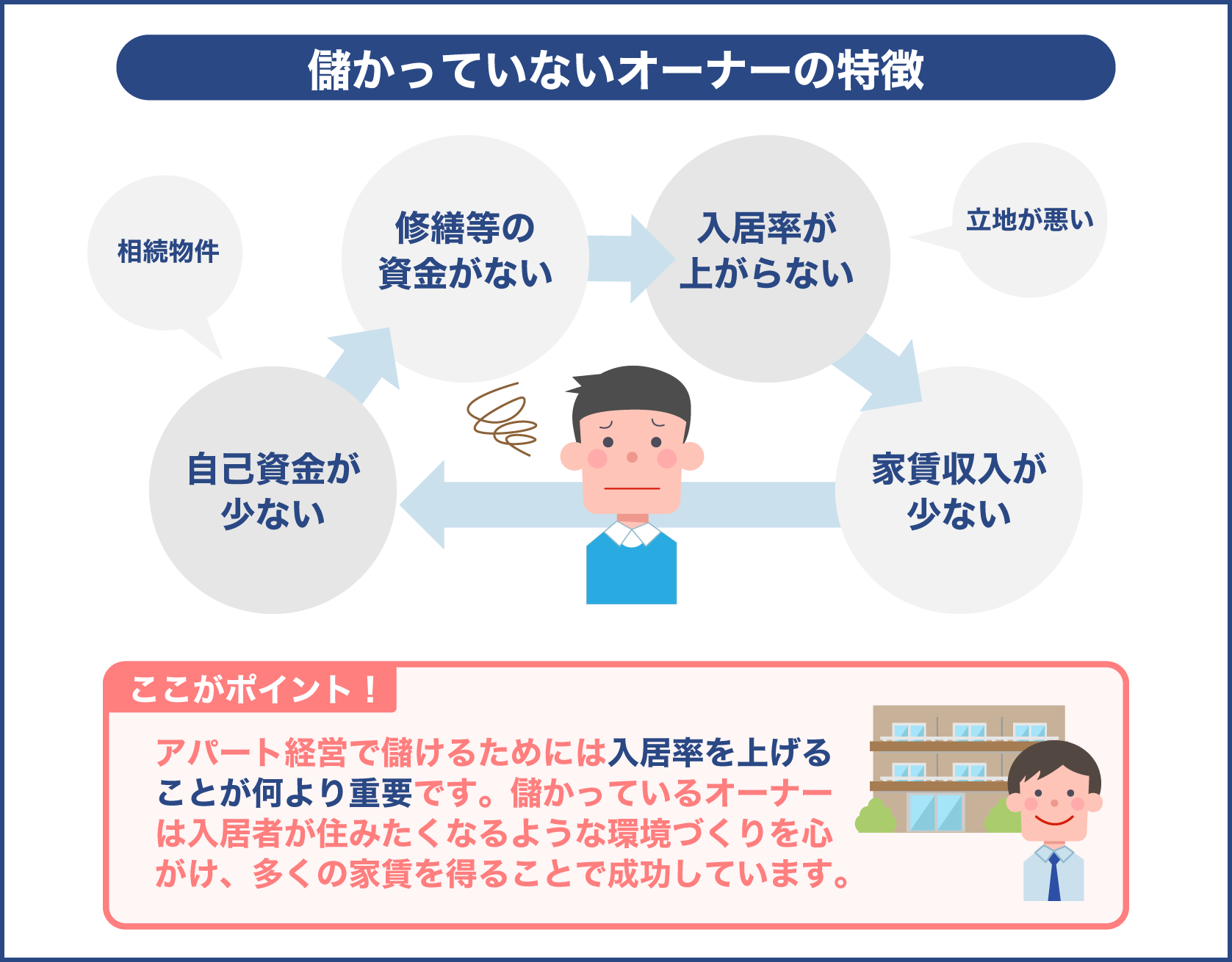

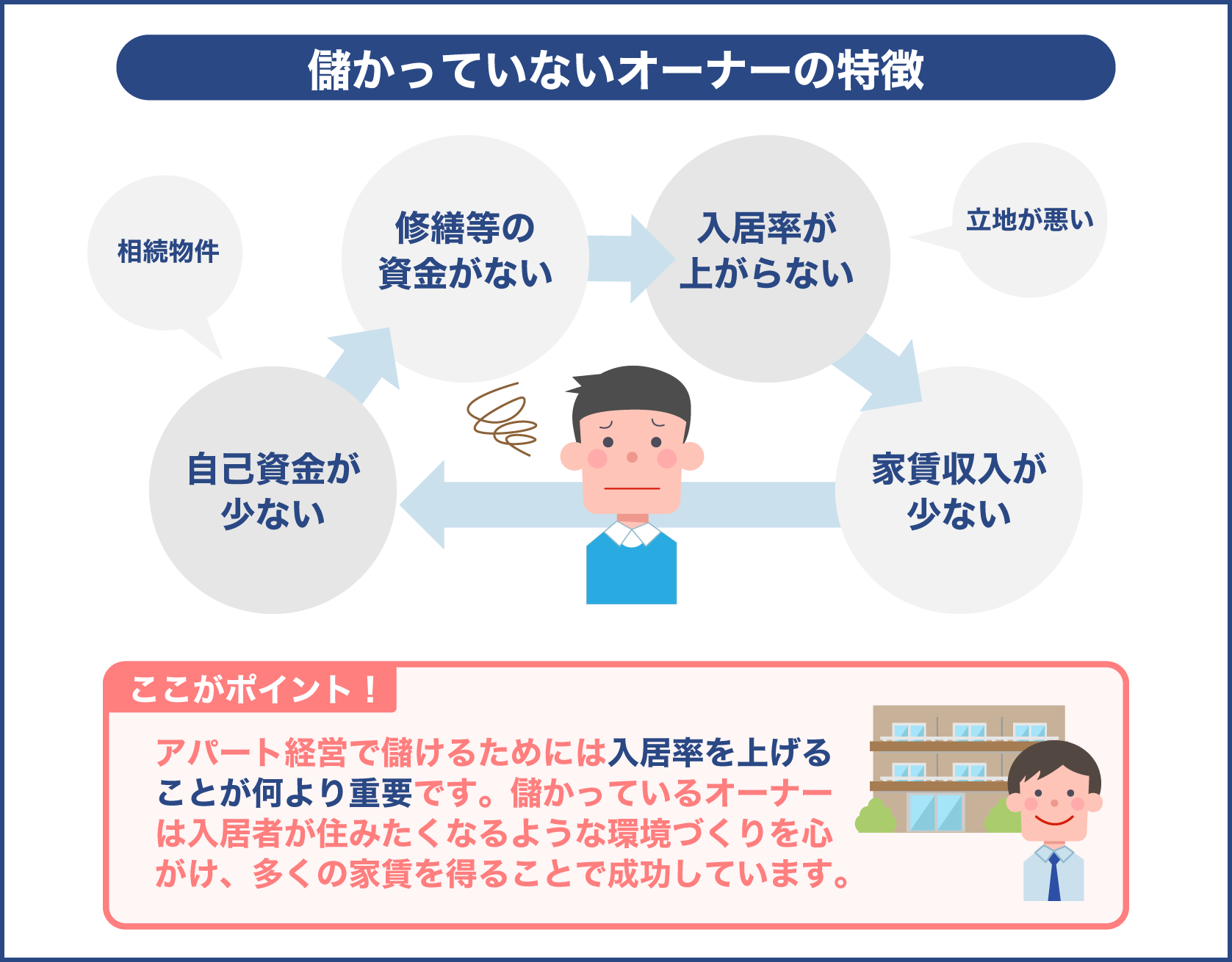

儲かっていない人に考えられる原因とは

アパート経営で儲けがでないこと、それはつまり想定していた家賃収入が入らないということです。

収入が得られなければローンの返済が苦しくなり物件を手放さなければなりません。

または売却することもできず、自己資金を投入し続けなければならないこともあるでしょう。

このような状況に陥りやすい経営者には、以下のような共通の原因があります。

自己資金が少ない

アパート経営において自己資金の金額は成功率に大きく関与します。

近年は自己資金が少なくても始められるなどといったキャッチコピーで経営を勧めるところも少なくありません。

実はそのような言葉に惹かれ、自己資金が少ないままアパート経営を始めてしまった人が儲からない経営者になることが多いのです。

もちろん、準備から購入、メンテナンスなどといった全ての費用を自己責任で賄うことは出来ません。

ほとんどの人が金融機関からの融資を受けて経営を始めています。

しかし、自己資金が少ないギリギリの状態で経営を始めてしまうと以下のような不足の事態に備えられず、お金が回らなくなってしまうのです。

- 物件のエアコンが故障したために、すぐに交換しなければならない

- 共有部分の破損によって多数の入居者から報告があったため、すぐに直さなければならない

- 想定より空室が多く、収入が少ない

- 入居者同士のトラブルによって空室率が上がったため、立ち退き料が必要に

アパート経営による支出項目の表でもお伝えした通り、修繕費には1~100万円、リフォーム費に至っては5~300万円程度が都度必要になります。

築年数などによって金額に差はありますが、急に大きな支出があることを覚悟しておかなければなりません。

アパートローンを目いっぱい組んでレバレッジを利かせようとすると、このような事態に対応できなくなってしまうのです。

その結果返済予定にも影響を与え、経営自体が先行かなくなる可能性もあります。

また、空室率を考慮した収支計画も大切です。

想定しておくべき空室率は3割程度と言われていますから、70%の入居率でも黒字になるような計画をしておかなければなりません。

儲かる経営をするためには、新築物件の場合は購入金額の5~10%を、中古物件の場合は2割程度の自己資金を確保しておいた方が良いでしょう。

物件の立地が悪い

エリアと入居者層、この二つが合致してこそ物件に対する需要が生まれますが、儲からない人たちは賃貸需要を考慮せず、手頃な価格で購入できる物件を全てのスタートにしてしまっているのです。

もし立地条件が想定するターゲット層と違うとしたら、入居率を上げることは簡単ではありません。

空室による減収が長期間続けば減益となり、やがてアパート経営失敗に繋がってしまうでしょう。

都心と地方、この二つでアパート経営をするのであれば、断然都心が有利です。

その差は今後更に広まっていくと考えられます。

更に、賃貸を探している多くの人は駅から徒歩15分以内の駅近物件を求めています。

この場合、物件購入時の価格はもちろん高くなるでしょう。

しかしながら、新築ではなく中古物件を購入することで利回りの向上が期待できます。

こういった背景を踏まえ、投資する物件の立地条件を考慮することが重要です。

相続した物件を経営している

アパート経営のメリットの一つに節税対策があり、それによって固定資産税や相続税、都市計画税、所得税といった様々な税金の負担軽減が期待出来ます。

ですが所得税の節税をするには、アパート経営で生じる経費を利用して所得を減らさなければなりません。

減価償却費を経費として計上したり、経営が赤字の場合には確定申告で損益通算をしなければならないのです。

しかしながら、所得自体が減ってしまうと手元に現金が残らなくなってしまい、経営自体に影響を与えてしまいます。

金融機関の信用問題にも関わるでしょう。

そこでカギとなるのが、自己資金力です。

相続する前の経営者は自己資金が十分で経営も安定、節税対策になっていたとします。

しかし自分の代になって自己資金が十分でなければ、節税対策を優先したことによって手元に現金が残らず、修繕や維持管理費等の突発的な支出が生じると経営が危うくなってしまうのです。

不動産投資の基本は経営であり、本来の目的は収入を増やすためだというのを肝に銘じておかなければなりません。

儲かる人と儲からない人との違いは、アパート経営をどう捉えるかなのですね。

アパート経営に限らず、投資というものは経営であり、リスクと常に隣り合わせのものです。成功させるうえでは、経営者としての視点や覚悟というのも重要なポイントになります。○○円の収益を目標に経営をするなど具体的な目標を掲げるのも大切です。

収支をプラスにする経営とは

経営者として知識を深め、情報収集を行い綿密な計画を立てること。

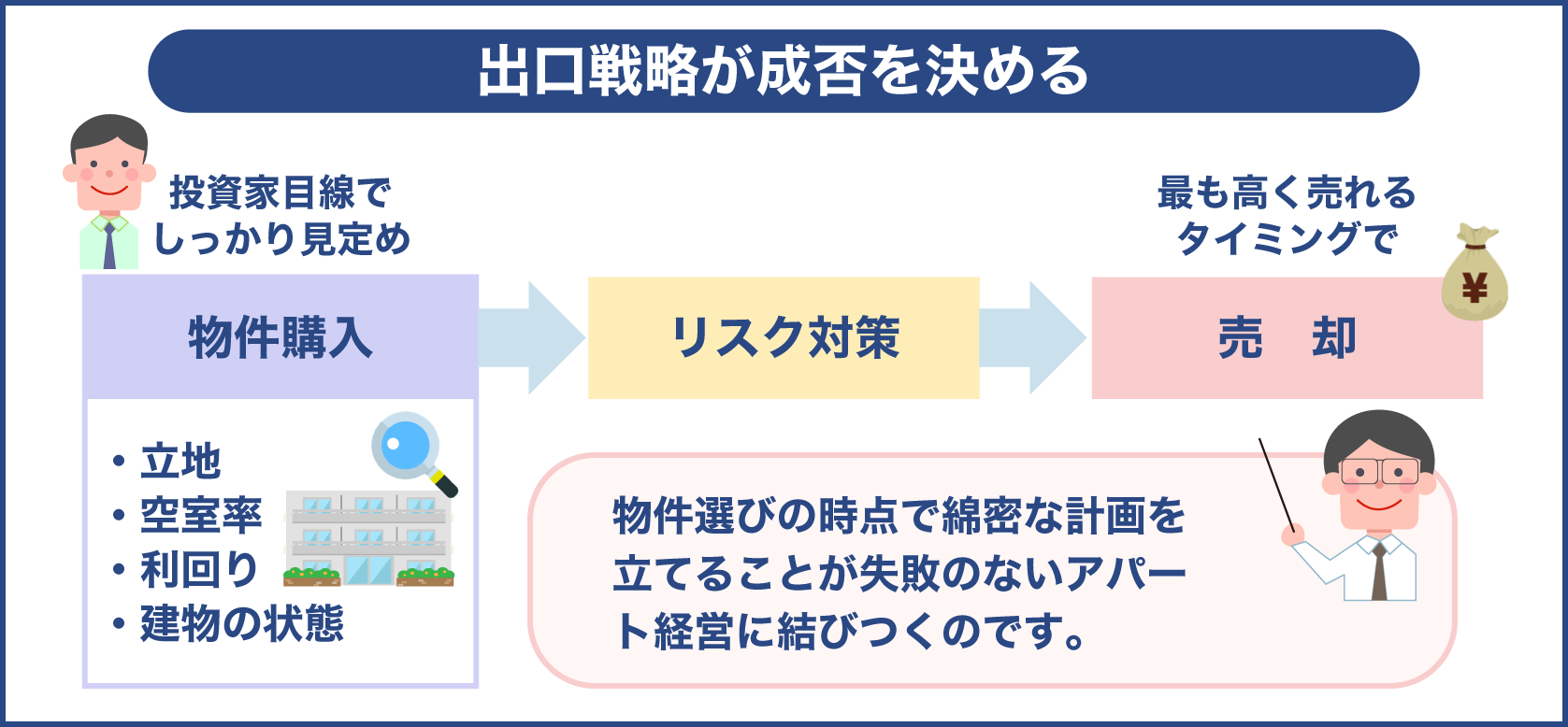

そしてリスクに対する対策を講じ、出口戦略を考えておくことがアパート経営成功への近道です。

ここからは収支をプラスにする経営を行うために知っておきたい情報をお伝えします。

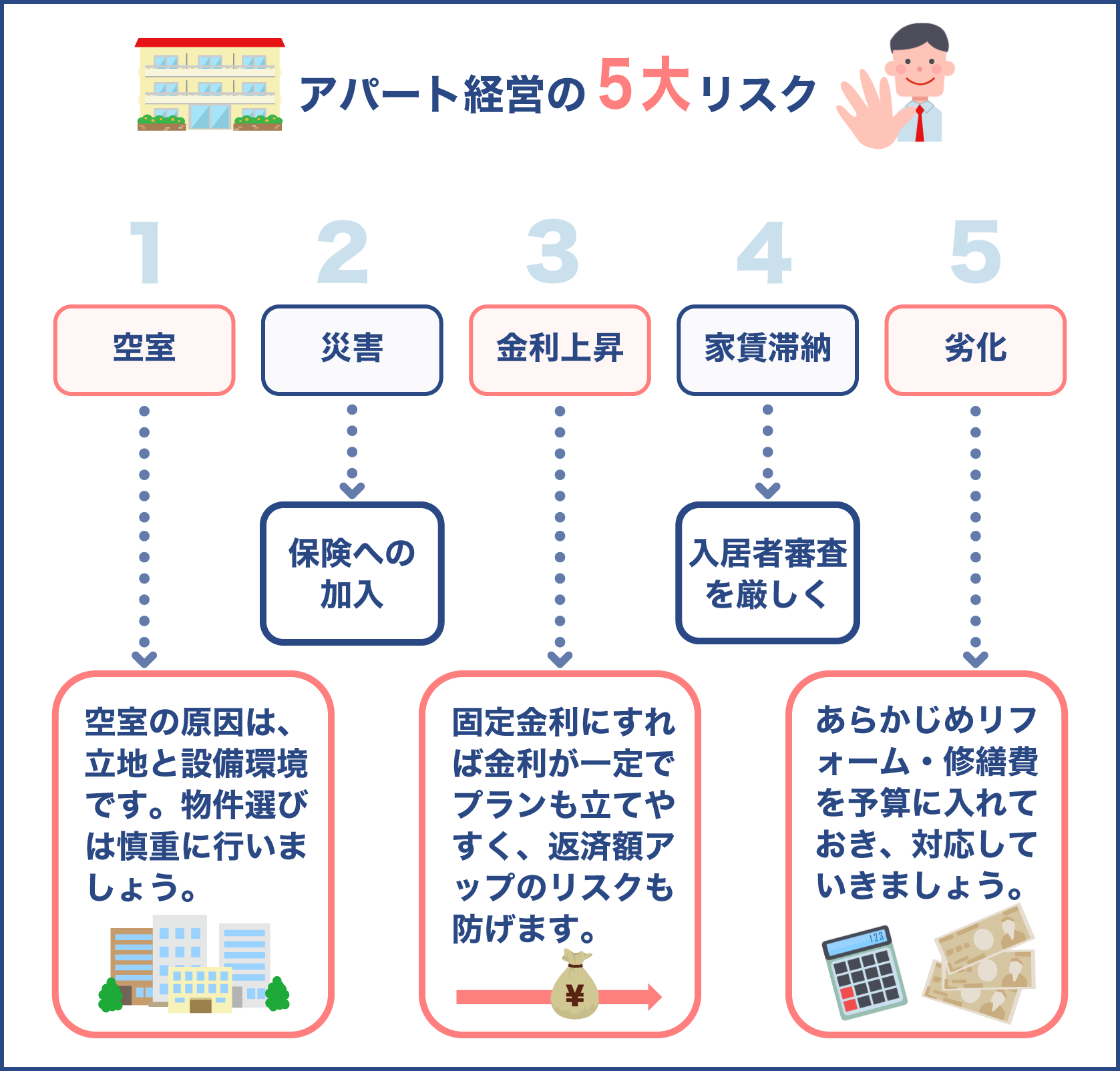

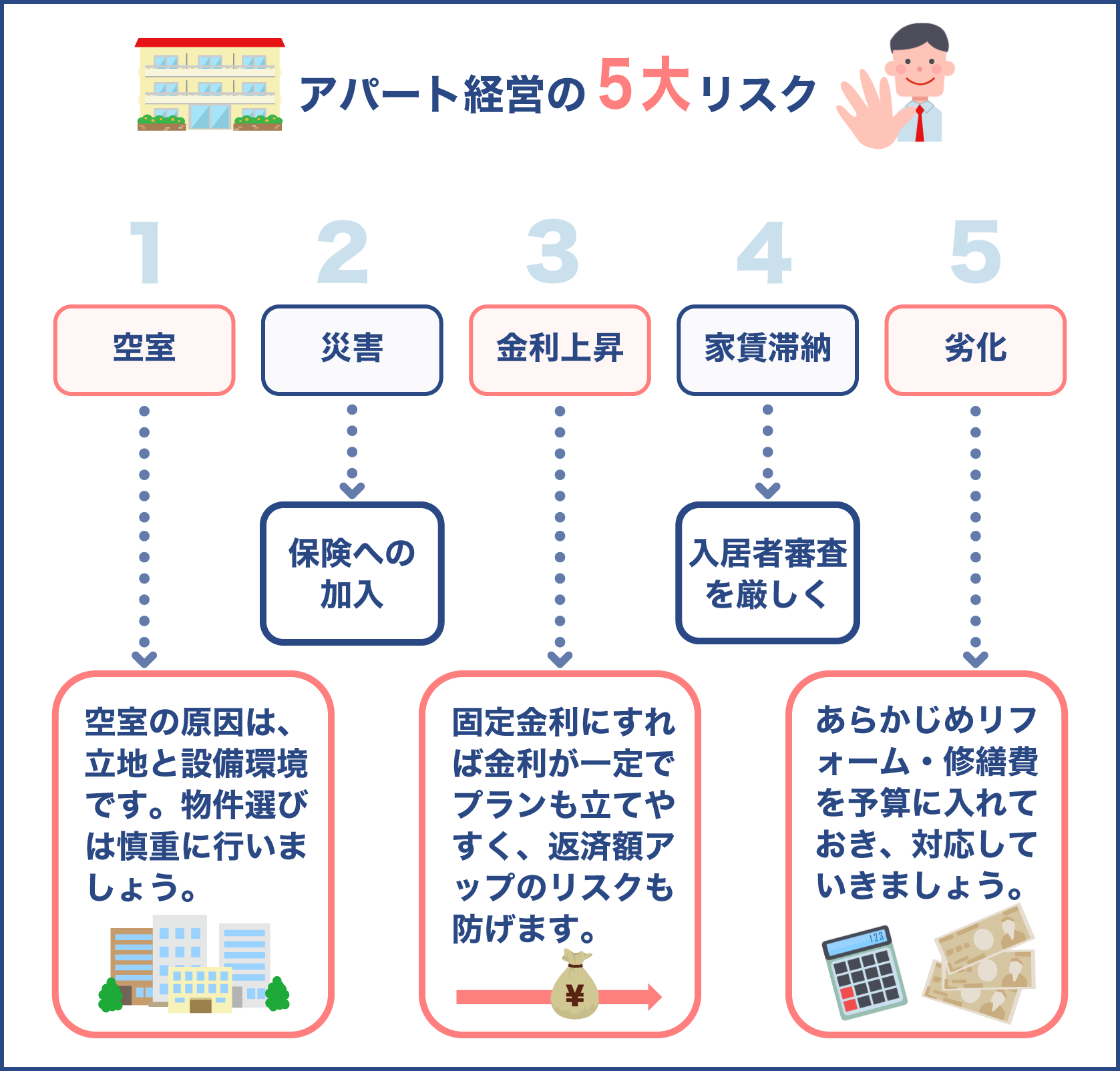

アパート経営のリスクを知る

アパート経営には様々なリスクがあります。

儲かっている人はリスクを考慮した事業計画を立て、儲かっていない人はリスクに備えていなかったともいえるのではないでしょうか。

アパート経営における代表的な5つのリスクについて、対策方法と合わせてみていきましょう。

- 空室

- 災害

- 金利

- 家賃の滞納

- 家賃の下落

空室リスクに備える

空室の状態が長く続くほど減収、減益となります。

家賃収入が得られなくなるわけですから、アパート経営における最も大きなリスクといってよいでしょう。

このリスクを回避するには、空室になりにくい条件のアパート、入居者に支持されるアパートを目指さなければなりません。

入居者が住み続けたいと思うのはどんなアパートなのかを考えることが大切です。

そのうえで、次のようなポイントに気を付けましょう。

対策ポイント1 利便性の高い立地

入居者が賃貸住宅を探すうえで最も重要視するのは利便性です。

主要都市へのアクセスが良い、駅まで徒歩○分以内、スーパーや飲食店があって生活する上で不便が無い。

このような要求は都市部でも地方でも、そう変わりありません。

そのため、立地に関しては徹底的なマーケティングを行う必要があります。

入居者のターゲット層を単身者にするか、またはファミリーにするかを考慮して、条件にあう土地や物件を選ぶと良いでしょう。

対策ポイント2 付帯設備のスペック

立地の次に重要視されるのが付帯設備のスペックです。

例えばエアコン付き、バストイレ別、ウォシュレット、ウォークインクローゼットなどが付いていると格段に住みやすくなるものです。

賃貸物件を探す時、入居者はこれらを検索カテゴリの条件として設定し、該当しない場合は選択肢そのものから除外されます。

修繕やリフォームがきちんとされていれば入居率は維持できますから、築年数が古い場合は特に重要な対策ポイントと言えるでしょう。

しかし投資コストが多くかかるため、利回りが悪くなるというデメリットがあります。

最終的には収益率を考慮しながら、エリアのニーズに合わせた設備を整えると良いでしょう。

対策ポイント3 管理体制と保証制度

空室を回避するには長期間安定的に入居を継続してもらうことも重要です。

入居者が安心して暮らせるよう、建物のメンテナンスなどといった高い管理サービスを提供しなければなりません。

また不動産会社が提供している家賃保証、初回満室保証などの金銭保証制度を利用するのも、空室リスクの対策に有効です。

災害リスクに備える

昨今、地震や台風の脅威が増す日本。火災なども含め、これらの災害リスクはアパート経営と常に隣り合わせです。

自然災害で建物が全壊してしまうケースも多く、そうなると入居者からの家賃収入は途絶えてしまいます。

更に一般住宅の場合は災害者生活再建支援法の対象となりますが、アパートをはじめとする賃貸物件はその対象外であり、自力での再建が求められます。

そのため建物の強度を高める、保険に加入するなどして十分に備えておかなければなりません。

対策ポイント 保険への加入

アパート経営をするにあたって入っておきたい保険は、火災保険と地震保険です。

以下の表は保険の補償内容と加入の重要度をまとめたものです。

| 保険の種類 | 重要度 | 補償内容 |

|---|---|---|

| 火災保険 | ○ | 火災・爆発・落雷・破損 |

| ○ | 水濡れ | |

| ○ | 水災 | |

| ○ | 盗難や偶然の事故による破損・損壊 | |

| △ | 建物機械的・電気的事故特約 | |

| △ | 風災・雪災・ひょう災 | |

| △ | 飛来・衝突・落下 | |

| △ | 暴行・破壊 | |

| 地震保険 | ○ | 火災保険契約金額の50%以内 |

この表を見ると、火災保険の補償範囲は水災など多岐にわたることがわかります。

経営をする上で100%必要ではないと思われるもの以外は、全ての補償に加入しておくと良いでしょう。

例えば、エレベーター設備のないアパートの場合は建物機械的・電気的事故特約に加入する必要はありません。

記録的な大雨などの水害リスクは年々高まりつつありますから、どのエリアであっても水害に対する保険に加入し、備える必要があります。

これまで加入率の高くなかった地震保険ですが、相次ぐ大地震をきっかけに今やほとんどのアパート経営者が加入しています。

津波で破壊されるリスクにも備えられるうえ、一部破損認定されると損害金として保険料が入るためメリットが大きいと言われています。

これら加入した保険は経費として利用でき、またいくつかの補償内容を外したところで保険料の総額はそれほど減額できません。

多くのリスクに備えるためにも、保険には必ず加入しましょう。

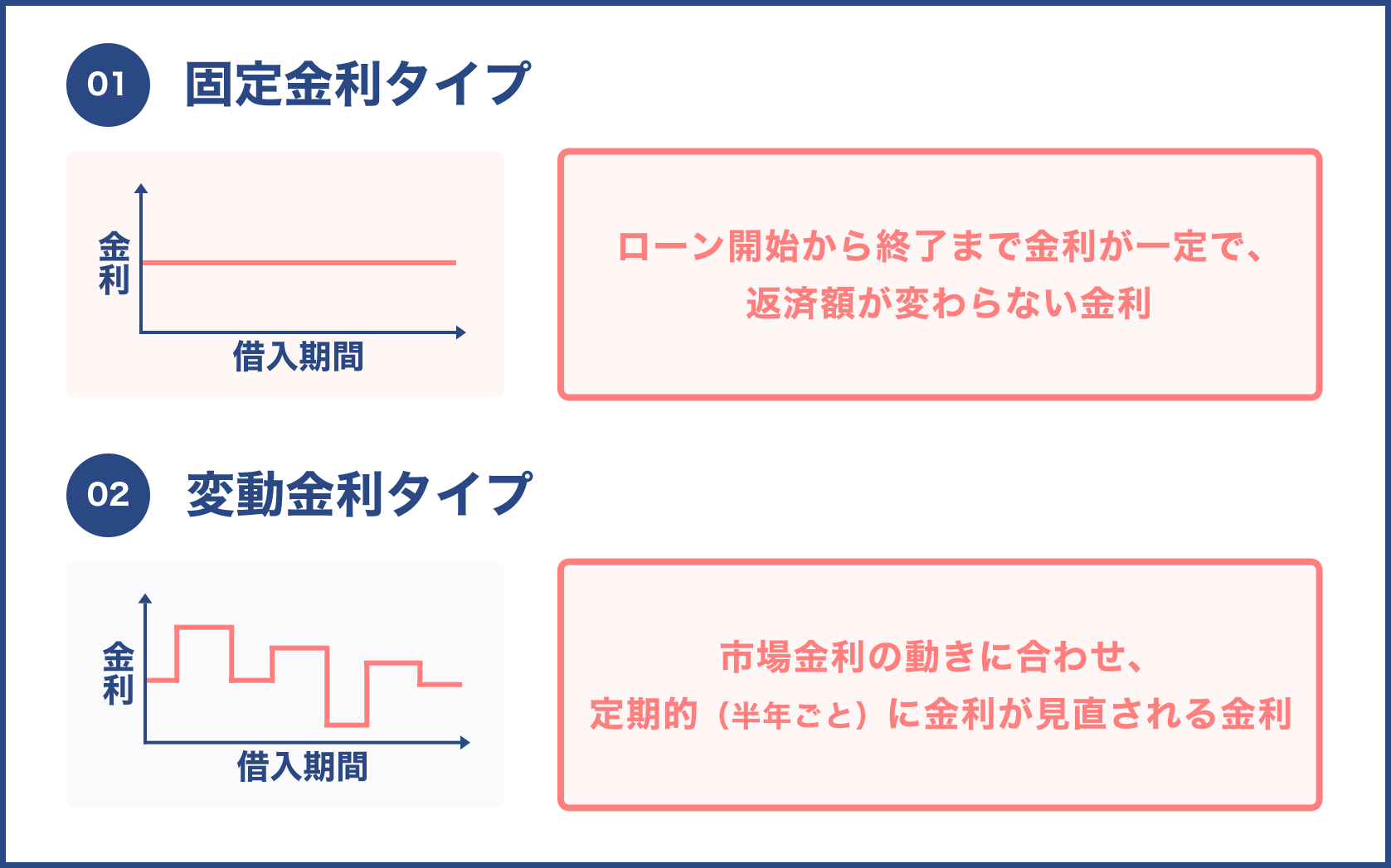

金利上昇リスクへの備え

ローンの返済額を決定づける金利は、アパート経営における重要なポイントです。

なぜなら多くの人が初期投資にかかる費用を金融機関からローンを組んで借入しているためです。

これまでのデフレ経済・超低金利時代は終わり、いずれ金利が上昇していくとも言われていますから、今後を見据えた対策が重要となるでしょう。

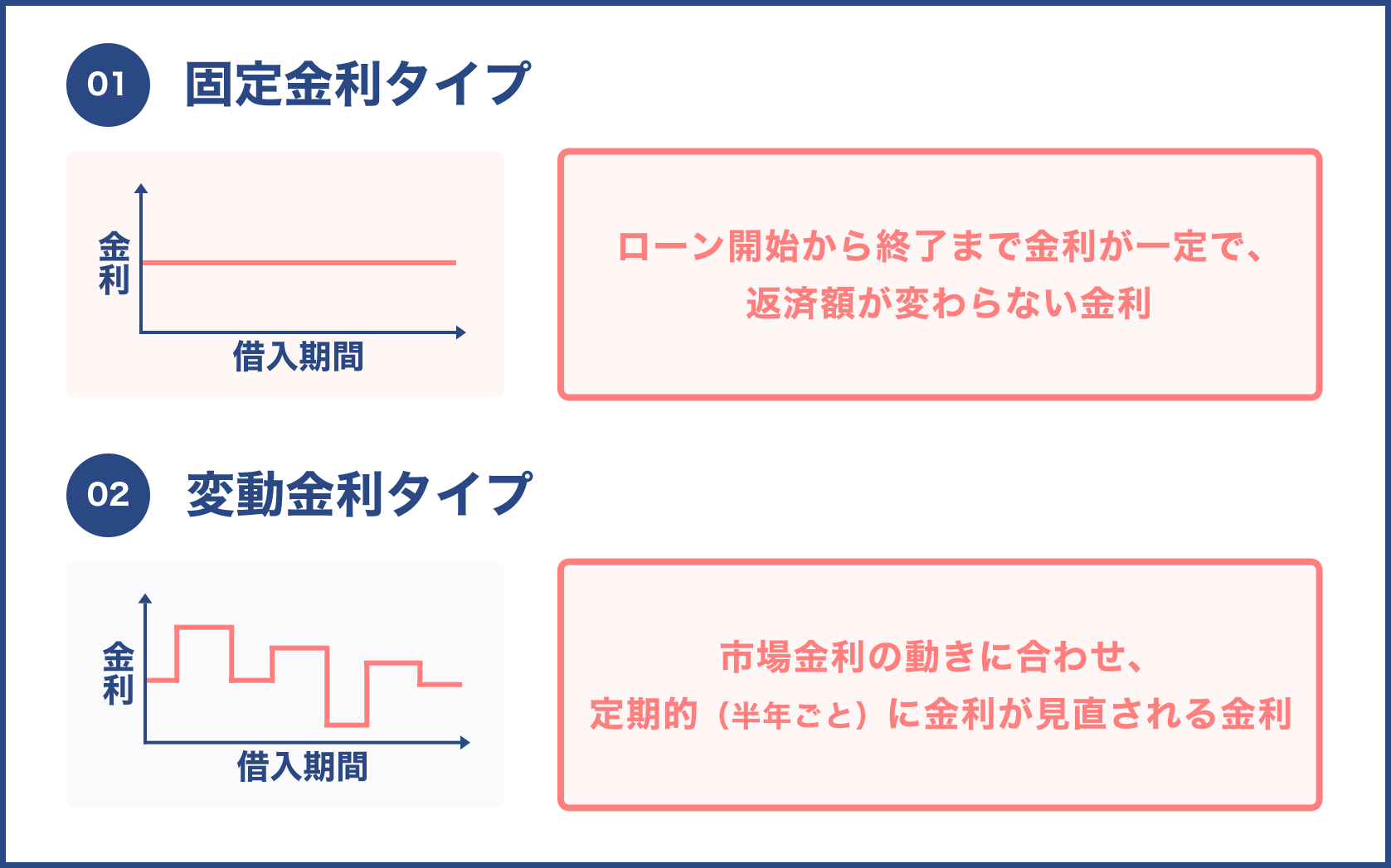

ローンの金利制度は、固定金利型と変動金利型の2種類があります。

変動金利の場合は金利の上昇に伴って利息の支払い額が増えてしまうため、利回りの低い物件の経営をしている場合は諸経費を含めると赤字になってしまう可能性があります。

対策ポイント1 固定金利にする

金利上昇のリスク対策としては、固定金利に設定するのがベストです。

固定金利でしたら金利は常に一定で、金利上昇による支払額増加のリスクがほとんどありません。

変動金利に比べて金利が高くなるデメリットがありますが、支出額の増減が無いため、投資計画が立てやすいとも言えます。

金利の上昇が見込まれる場合は、長期(5年や10年)で金利を一定にしておくと良いでしょう。

対策ポイント2 利回りを重視して買い替えをする

もう一つの対策として、買い替えという方法があります。

これはキャピタルゲインが期待できる場合に有効な方法です。

キャピタルゲインとは、保有している不動産を売買した時に得られる売買差益のことです。

関連用語としてインカムゲインがあり、こちらは不動産を保有することで定期的に得られる利益を言います。

キャピタルゲインが期待できるのであれば、その利益を利用してより利回りの高い不動産を購入し、金利上昇に備えられます。

利回りの高いアパートで経営が出来ればインカムゲインの向上も期待できるでしょう。

金利が上昇したとしても、結果的にはより高い収益を確保できるというわけなのです。

アパート経営においては利回りを重視した買い替えも、あらかじめ計画に入れておくと良いでしょう。

家賃滞納のリスク

家賃の滞納は収益の減少のほか、トラブルの原因にもなりえるリスクの一つです。

長期間続くと経営者のローン返済予定や不動産投資の資産運用計画にも関わってくるでしょう。

日本ではアパートオーナーの権限が弱いため、「滞納するならすぐに出ていってもらう」などという強い手段に出られません。

そのため家賃滞納リスクに備えるには、予め入居者審査を厳しくすると良いでしょう。

必ず保証人を付けてもらったり、収入や国籍などに一定の条件を設けることでリスク軽減が期待できます。

入居者審査が厳しいと物件のエリアによっては入居率が極端に減る場合もありますので、バランスを見て決めることが大切です。

また、家賃滞納保証サービスに加入するのも有効な対策です。

家賃滞納保証とは、入居者が滞納した分の家賃を管理会社が立て替え、オーナーに支払うシステムです。

管理を委託する場合は保障内容を確認してみるとよいでしょう。

家賃下落のリスク

家賃下落のリスクは築年数の経過とともに避けられない問題です。

老朽化や周辺環境の変化によって入居者のニーズが減少し、空室率が上がれば、収益率も下がってしまいます。

このようなリスクを予め避けるためにも、やはり利便性の高い好立地に物件を所有するのが良いといえます。

リノベーションや新規設備投資をすることで物件の価値を上げることさえ可能だからです。

ペット可にしたりトレンドを意識した間取りに変えるなどすると、例え築年数が古くなったとしても家賃の下落幅は少なくて済むでしょう。

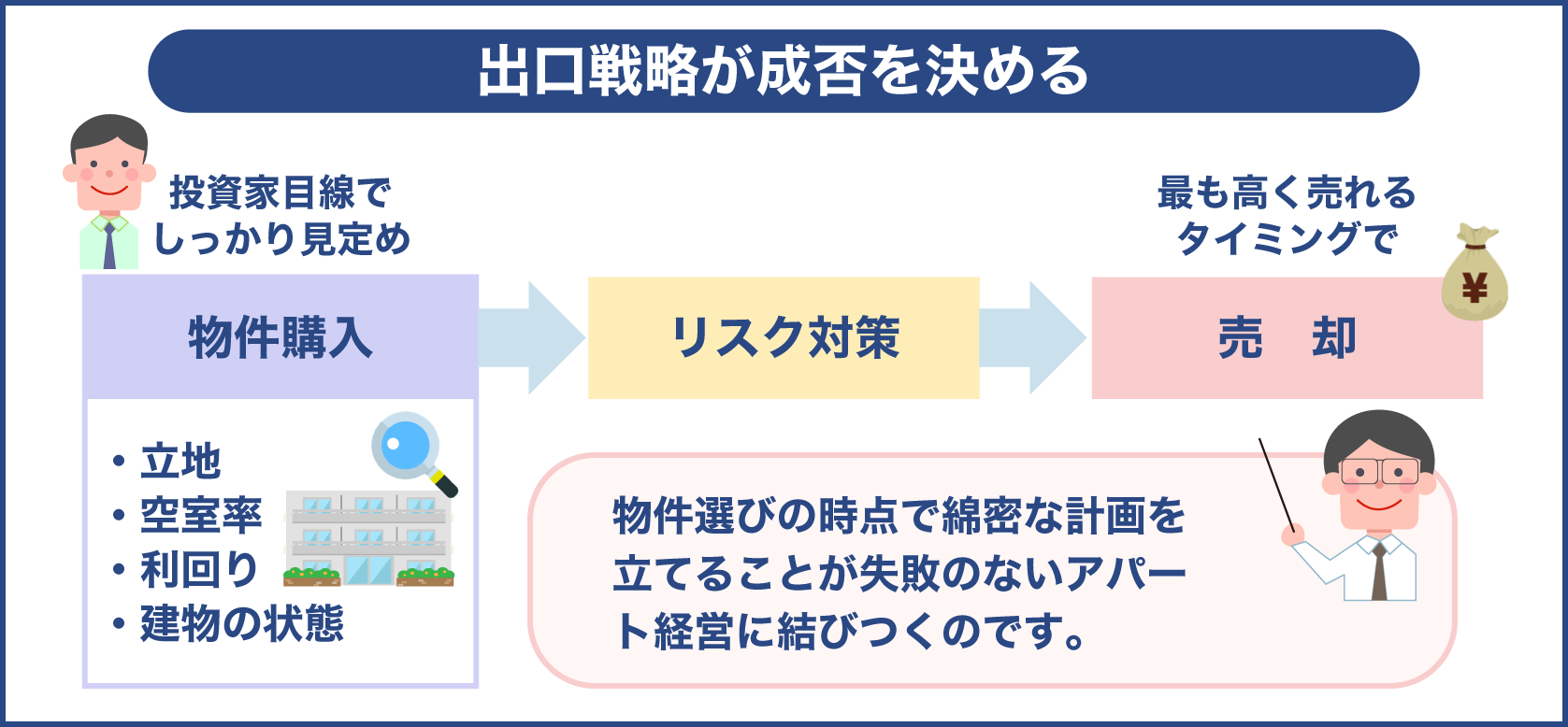

出口戦略を考える

儲かっている人の経営心得を習得し、アパート経営のリスクヘッジを解説してきました。

これらを参考に経営をしていけば、成功する可能性が高くなるでしょう。

それともう一つ、アパートを始めとする不動産投資において重要なことがあります。

それは出口戦略です。

アパート経営は、生涯に亘って家賃収入を得られるわけではありません。

いつか必ず終えるときがやってきます。

需要の変化によって生じる空室率の増加、建物の劣化などによって、物件を所有していること自体がリスクになるときがやってきます。

それを理由に物件を手放す時が、アパート経営の出口となるのです。

出口戦略こそが成否を決める

アパート経営の入口は物件購入時にあり、出口は売却時にあります。

購入時よりも売却時の方が高いと売却益が、低いと損益が出ます。

そのため、例え黒字経営ができていた物件だとしても、売却時に大きな損益を出してしまったら成功とはいえないのです。

出口戦略が思惑通りの結果になってこそ、アパート経営が成功したといえるでしょう。

出口戦略失敗しないために

出口戦略に失敗しないためには、売却時に高く売れる物件を見定めなければなりません。

立地条件や空室率、利回り、そして物件の状態が重要です。

おそらく売却後に購入するのも不動産投資家となりますので、投資家目線で考える必要があります。

最も高く売れるタイミングで手放す事を念頭に、事業計画を立てたり経営していくことも大切です。

需要とのバランスで決まる不動産相場ですが、世間の動向でその価格は大きく左右されます。

常にアンテナを高くして人口動向や世の中の流れを読み解き、柔軟な対応が出来るようにしましょう。

事業計画に出口戦略まで、綿密な計画を立てるのが大切ですね。

自己資金を踏まえて、良い物件選びが出来るよう頑張ります!

アパート経営は数ある投資の中でも堅実なものですが、他と同じようにリスクとリターンは表裏一体です。リスクを過度に避けていては、その分リターンも小さくなってしまいます。適切なリスクヘッジをした上で、自己資金や状況に合わせたリスクテイクをしていくと収益を上げられるようになりますよ。

まとめ

アパート経営の仕組みや収支、儲かるためのノウハウなどについて解説してきました。

大きく儲ける人もいれば、逆に失敗してローンに苦しむ人も多いアパート経営。

でもよく分析してみれば、儲かる人儲からない人それぞれに共通点が存在しています。

儲かる人は、アパート経営をビジネスと同等に捉えています。

経営戦略、そして出口戦略までを事業計画を立てる時点で組み立て、それに近い形で実行します。

もちろん、オーナーとして入居者に寄り添った管理も忘れません。

アパート経営で生じるリスクは一定のものですから、それに備えた対策も講じています。

一方で儲からない人は経営として捉えておらず、収入を得ることだけを目的としているのが目立ちます。

もちろん本質的な部分で相違ないのですが、準備と計画に欠けているために、時間が経つごとに経営が厳しくなってしまうのです。

アパート経営が成功すれば、長期的に安定した収入を得られます。

そのメリットを十分に得るためにも、ここまでご紹介した内容を参考に十分な準備と対策を行いましょう。