マンションを相続する時等に評価額を調べる機会はあり、その際にどこまで評価の額について理解しているかはとても重要です。

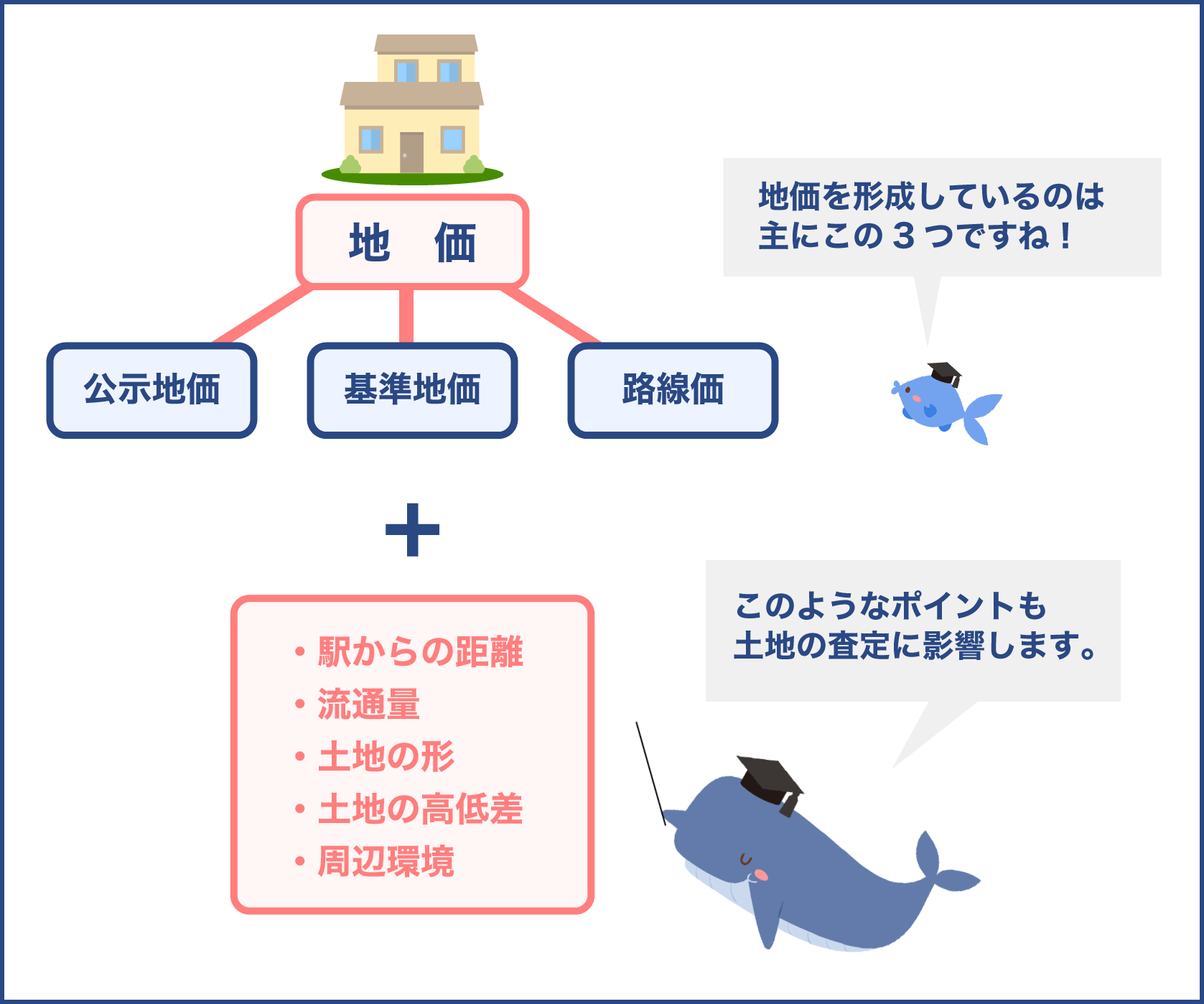

評価の額には、固定の資産税によるものや公示の価格等によるものなど複数の種類があります。

それぞれの評価額について把握しておけば、急に評価の額を知る時期になっても迅速に対処が可能です。

評価の額は、売却や相続等でどの様な理由で使うかによって評価の額の種類が違います。

全て同じ評価の額を使って処理されると考えていると手続きが出来ないので、一度評価の額の種類を全体を知っておくと良いです。

相続はまだ早いと思っていても、どのタイミングで相続の機会が来るか分からないので、相続税の計算で利用する路線価等は評価の額の一種として分かっておくと困らないです。

マンションの評価額とは?

マンションの評価額にはどんなものがありますか?

マンションの評価の額は複数あるので一つずつ覚えておくと良いです。

マンションを買う需要がすごく軒並みに伸びてます。ディベロッパさんも困っているぐらいに土地もないような加熱した市場でございます。っていうことは私のところにもマンション評価額を知りたいっていう依頼が多いです。「亡くなった」「相続発生した」「小川先生お願いです」「マンション評価してください」なんて言われたりもすることが多いです。

本当に近々マンションの評価額ってどうするんですかっていうことを聞かれることが多いですね。それにともなってこの記事を解説しようかなと思ったんですけれどもいわゆるマンションといえども不動産です。不動産は土地と建物によって組み合わされてできております。っていうことは土地の価格と建物の価格があってマンションの価格になるといった認識になります。

例えば、固定の資産の税の評価の額があり、これは固定の資産の税の計算で利用される評価の額となっています。

注意点としてマンションでも一戸建てと同じように固定の資産の税が掛かる事が挙げられます。マンションのケースでは、建物と土地を別々に計算して合算する事で評価の額を出します。

他には、公示の価格がありますが公的な機関が公表している土地の基準となる額です。

こちらの額を参考にして評価額が決まるので、公示の価格も大切なポイントです。

これら以外にも複数評価の額はありますが、用途によってどの評価の額を利用するか決まっているので、それぞれのケースで分けて考えると良いです。

マンションの評価額は、土地と建物を別に考える事で計算される点があり、専門家の方でも計算が難しい場合もあるので慎重に扱った方が良い額と言えます。

マンションの評価額と相場の違い

マンションの相場と評価の額は異なりそれぞれの特徴は下の表の様になっています。

評価の額は市場の価格と比べると30%から70%となっていてその違いははっきりとしています。

相場の価格は、一般的にも知られている通りで部屋の広さや物件の仕様、駅からの距離等で決まってきます。

マンションの売買をする時は、評価額だけでなく相場の額も知っておくことで、売買するためのポイントを押さえる事が可能です。

どちらか欠けていても不動産をしっかり把握していない事になるため注意が必要です。

相場の価格は、駅からの距離で変わる点があり、電車で通学、通勤する方にとって重要な要素です。

相場と評価の額の違い

| 価格の種類 | 内容 |

| 評価の額 | 市場の価格の30%から70%の額 |

| 相場の価格 | 部屋の広さや物件の仕様だけでなく駅からの距離等で決まる額 |

マンションの時価の意味

マンションの評価の額として時価がありますが、内容としては土地についての需給のバランスや、地の形状、周辺の相場などを考えに入れて出す額で、実際に取引される価格です。

実勢の価格とも呼ばれていて、公示の価格から比べると2割程度高い額となっているのがポイントで他の評価額と区別して覚える必要があります。

意外と身近で時価と言う言葉は聞いた事がありますが、不動産の売買が多く行われている時価は額がかなり変動するので知っておくと良いです。

特定のエリアで開発がされているケースでも時価の変動が大きくなります。時価の厳密な意味を見てみると、売買の契約が締結された額の事になります。

他の評価の額と比べてみると理解しやすい内容です。

マンションの売買をする時には、時価はとても大切なファクターとなり、しっかりと時価を把握しておく事が重要なポイントです。

固定資産税の評価額

他の評価の額として固定資産税があり、この額を参考にするのも不動産の価値を考える上で良い手です。

固定の資産における税の評価額は、毎年送られてくる納税の通知書の課税の明細書に記載されているので簡単にチェックする事が出来ます。

普段意識していないと何のために記載されているのかも気になりませんが評価額の一つとして気にしていれば、3年に一度の評価の見直しにも気が付きます。

地価が下がった時は、1年毎に評価が修正されるケースもあるので毎年確認した方が安心です。

固定の資産における税の評価の額は、固定の資産の税における路線の価格を基にして土地の形等を考えに入れて決定します。

ここで言う路線の価格とは、道路に付けられた値段と言い換える事も出来ます。

路線の価格のポイントは、道路に接している土地の面積になります。

不動産の土地は一物五価と呼ばれておりまして1つのものに対して5個からの価格のアピールがあるよっていうことですね。

1つ目が公示価格

2つ目が地価調査

3つ目は相続税路線価

4つ目が固定資産税評価額

5つ目が実勢価格

と言われております。それにこの一物五価と例えられたこれに駅からの距離近いの?遠いの?土地の形って整形地なの?不整形地なの?道路付けは角地なの?角地じゃないの?とかマンションですと角地なのか角地じゃないのかとかあんまり関係ない。一番大事なのは駅からの距離とかになってくるかと思うんですけれどもそんなような感じで土地の価格が決まってくるってことです。

建物は固定資産税評価額がダイレクトに行くケースが多いかと思います。それではマンションの評価額と相場の違いなんですけれども評価の額。マンションの評価の額っていうのは一般的に市場の価格ですね。市場の価格の30%から70%の価格だよと言われております。ですが相場の価格っていうのはマンションの部屋を見た時に皆さん何にしますか。部屋の広さですね。

どんな目的で使いたいのか。夫婦で住みたいのか一人で住みたいのかによっても広さによっても異なってくるしあとは物件の仕様(グレード)ですね。グレードが高いのか低いのかっていうことですね。それによっても異なってくる。駅から近いのか遠いのかによっても価格が全然違うことになります。

なのでご自分自身の持っているあるいは買いたいマンションのグレード感・広さ全て合わせていただいて相場を出すと分かり易いかなと思います。

公示の価格

次の評価の額として公示の価格があります。

公示の価格は、全ての地の価格の指標になる様な価格なので覚えておいた方が良いです。

公示の価格は、毎年公的な機関によって公表されていて、地の基準となる額です。発表している期間は国土の交通省なので安心して参考に見れる評価の額です。

公示の価格は、土地の売買が成り立つ適正な額の事とも説明出来て、目的として正規に土地の売買がされる事を目視したものです。

どの様に公示の価格が決まっているか見てみると、1地点に対して2名以上の不動産鑑定士が判定した上で国土の交通省がその内容を審査して決まります。

かなり厳密にされている額なので信頼性があり、売買で参考にされる額です。

この方法で評価される箇所は全国で2万3000の場所となっていて、それ以外の地については、基準の地価があり都道府県が地価のリサーチをして額を公表するシステムになっています。

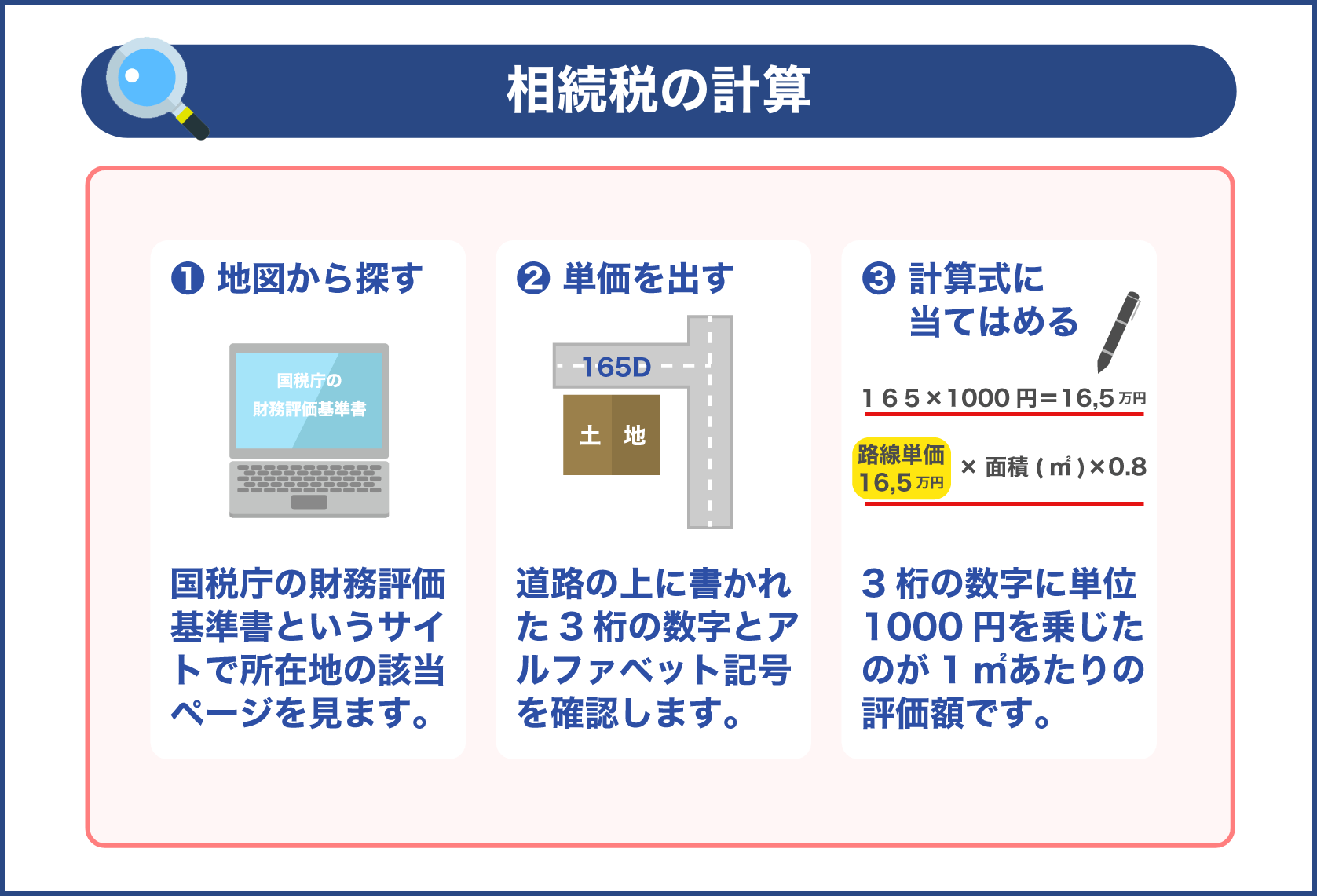

相続税等で使用する路線価

相続の税等で利用する評価の額として路線の価格があります。

路線の価格は、公示の価格を1として時に評価がその80%になる点がポイントです。

この事から普通の土地の取引の額よりも路線の価格は低くなる傾向があります。

路線価を利用する場面は、土地の相続税や贈与税を計算する時に使います。

実際の計算では、土地が面している道路の路線の価格をチェックして、それを基にして相続税の評価額を出します。

例として、土地の面積が100m2で、土地が面している道路が一つだけの場合、路線の価格が20万円のケースでは、評価額は20万円と100m2を掛け合わせる事で算出し、結果として2000万円となります。

試算してみるとイメージがわきやすい計算になっていて、式に従って計算する流れです。

評価額の簡単な調べ方

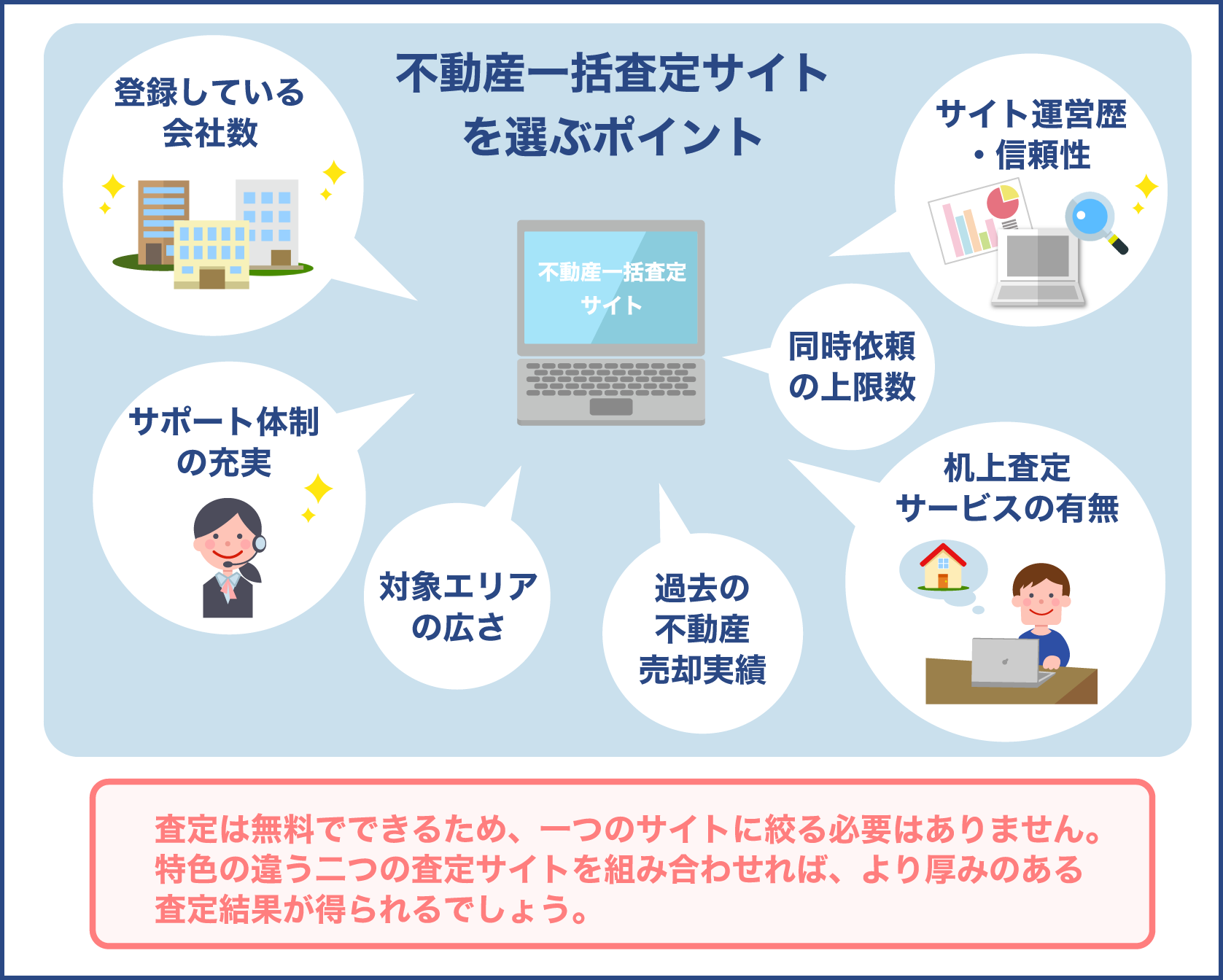

マンションにおける評価の額を調べるには、自ら計算するやり方や不動産に見てもらったり不動産一括サイトを利用する方法があります。

その時の必要性や都合が良いと判断出来る調べ方を決めると良いです。

不動産屋に査定してもらうには不明な点が多く自分だけでは不安だと感じる方に向いているでしょう。

どんな調べ方がありますか?

詳細な調べ方を見てみると実勢の価格の調べ方等もあります。

簡単に言えば、実勢の価格は取引の価格と言う事になるので自ら不動産の取引の価格をリサーチして見ると把握出来ます。実勢の価格は、複数の不動産屋の取引価格を見る事で知る事が可能です。

他には公示価格を調べる流れとしてインターネットを利用して確認する事が出来て便利です。

調べ方は、対象としている都市の標準地を絞り込むと、公示の価格が表示されます。

この価格はそのまま解釈するのではなくて評価の参考として利用するのが一般的です。

自ら計算して出す

評価の額を自ら計算する事である程度把握する事が出来ます。

マンションの評価の額を計算するには、建物と土地を別に計算する必要があります。

建物は、課税の明細書で評価額を確認します。他には固定の資産税の評価における証明書でも確認可能です。

この証明書は役場で保管されている固定の資産税における台帳の内容を証明するものです。

次に建物の評価を見るには、国税庁が公開している路線の価格から計算します。最初のステップとして1m2あたりの地の額を路線の価格で確認します。

その後に1m2における額に敷地の面積を掛けるとマンションの敷地全体の評価の額を計算出来ます。

最後に全体の評価の額のうちで、本人が持っている分の割合を掛ける事で、所有している地の額が計算されます。

不動産屋に査定してもらう

不動産に評価を依頼する時には、注意点があります。

不動産に査定してもらった額は、売れそうな額であって不動産が買い取る額ではない事です。

査定をしてくれた不動産屋が必ず買い取る訳ではないので、実際の売却ではそれよりも高く売れる場合もあれば逆のケースもあります。

マンションの売買や相続において不動産屋に査定してもらう事で、市場でどの程度の価値があるのかある程度把握できる利点はあります。

査定のポイントとしては、複数の不動産屋にお願いする事です。

一つの査定だけでは本当の評価を把握する事は難しいです。

複数査定をお願いすれば、その分だけ独自の査定基準で評価してくれるので信頼性が高くなります。

査定してもらう時は、不動産を実際に見ずに大体の売却の価格を予想する簡易査定があります。

別の仕方として現地査定があり、こちらは担当者が現地に行って詳細にチェックして売れる価格を査定します。

不動産屋の一括査定サイトを利用

評価の額を調べる時に参考として、不動産屋の一括でできる査定サイトを利用するのも良い手段です。

どこの不動産屋に査定をお願いして良いか分からない時に使うと便利です。一括の査定のサイトのメリット、デメリットは下の表になっています。

メリットとして、査定がまとめて可能なので時間がない方も使えます。

査定額を簡単に比べる事が出来る事も利点でしょう。

一括でまとめて査定するため良い条件を提示してもらえる確立が高くなる点などもメリットです。

デメリットは、サイトに登録する事で営業の電話やメールが増えるケースある事です。

他には全ての不動産屋を査定で比べるわけではないので注意が必要です。

一括で査定するサイトの使い方は、不動産の情報と所有者の連絡先を入力して、査定をお願いする不動産屋を選び査定がされます。

一括で査定するサイトのメリット、デメリット

| メリット | まとめて査定出来て手間が省ける、査定額を比較出来る、良い条件を提示される率が高くなる |

| デメリット | 営業の電話やメールが増える事がある、全ての不動産屋を比べられるわけではない |

実勢価格の調べ方

別の評価の額として実勢の価格があり、調べ方としては国土の交通省のデータベースで調査が可能です。

利用するシステムは、土地における総合の情報システムで地域を指定してから過去の不動産の取引の事例を見る事が可能です。

このシステムで見れる情報として、エリア、近い駅、取引の額、坪の単価、面積、取引の時期等となっています。

実際の検索結果の表示は、エリアごとのリストになっていて一覧を簡単に見る事が可能です。

実勢の価格を参考として見たい方にとっては、様々な情報の見れるデータベースは利便性が高いです。

細かな掲載情報として、建ぺい率、容積率、都市の計画等もあるので、さらにどの様な不動産なのかイメージしやすいです。

公示価格を調べるには?

公示の価格を調べるには、国土の交通省のホームぺージで調べます。

こちらの公示の価格は、全国の基準点を決めて鑑定した価格となっているので、調べたい土地が基準点になっていないケースもあるので注意が必要です。

検索出来るシステムは、調べたいエリアを選択するところから始まります。

その後の調べたい対象で公示の価格を選択し、調査の年、用途の区分、地価の下限と上限を入力して検索するので、簡単に調査が出来て良いでしょう。

システムの利点は、迅速に調べる事が可能な点です。

検索出来ても検索の条件の入力が難しかったりすれば利便性に欠けるものとなりますが、このシステムは難しい知識等も不要なので良いです。

固定資産税の評価額の見方

マンションにおける固定の資産の税の評価額は、新築なのか中古なのかで調べ方は違います。

新築の場合は、国税の庁で標準となる基準を定めているので概算する事で知る事が可能です。

さらに同じ様なエリアにおけるマンションがどの程度の評価の額なのか確認する事で見る方法と、不動産屋に相談して試算してもらう事も出来ます。

中古の場合は、以前住んでいた方が固定の資産税を払っているので、売り手や不動産屋に確認すれば評価の額を教えてもらえます。

気を付ける点として、評価の額は3年のスパンで見直しがされるので知っておいた方が良いです。

仮に調べても高すぎたりしたケースでは縦覧の制度を利用して確認する事が出来ます。

これは、固定の資産課の台帳を利用するもので、同じ様なエリアの物件と評価の額を比べる事が出来るので、評価の額に不満な方は利用してみるのも一つの手段です。

マンションの時価って何なの。マンションの時価の評価をお願いされるっていうことなんですけれどもマンションの時価っていうのは需要と供給がありますよね。

その需要と供給のバランスを見て実際の周辺で買われた取引事例って言うんですか同じようなマンションを買われた物件を試行錯誤して時価評価額が決まっているっていうことになるんですけれどもマンションの時価。一言で言えば周辺に買われてる取引事例のマンションの価格から実際に皆さんの持っているマンションに当てはめてあげて価格を出してあげたものが時価となります。

これを自ら計算して出す方法なんですけれども今は相続税の申告書なんかもご自分で書く方結構多くいらっしゃるのでそういった方から相談に乗ることもあります。どう書けばいいですかっていうことなんですけれどもマンションの評価額を出す際に建物は課税明細書で済みます。ですが土地に関してはしっかりとご自分自身で検査しなければならないんです。

その相続の時には相続税路線価というものが大元に使われます。この相続税路線価は国税庁も発表しておりますし私が日々愛用しているサイトとして全国地価マップというものがあります。この全国地価マップと言われているサイトですけれどもこちらは住所検索していただければダイレクトに前の道路の路線価を知ることができます。

是非ちょっと見てみてください。一平米あたりに額が載っかってますのでその額に敷地全体の平米数をかけてあげてそこにご自分の持ってる占有割合ですね。占有割合を乗じてあげるとご自分自身の土地の評価額が出ることになります。ちょっと口頭だけだと難しいですけれども実際当てはめてやってみてください。

マンションにおける相続税の計算

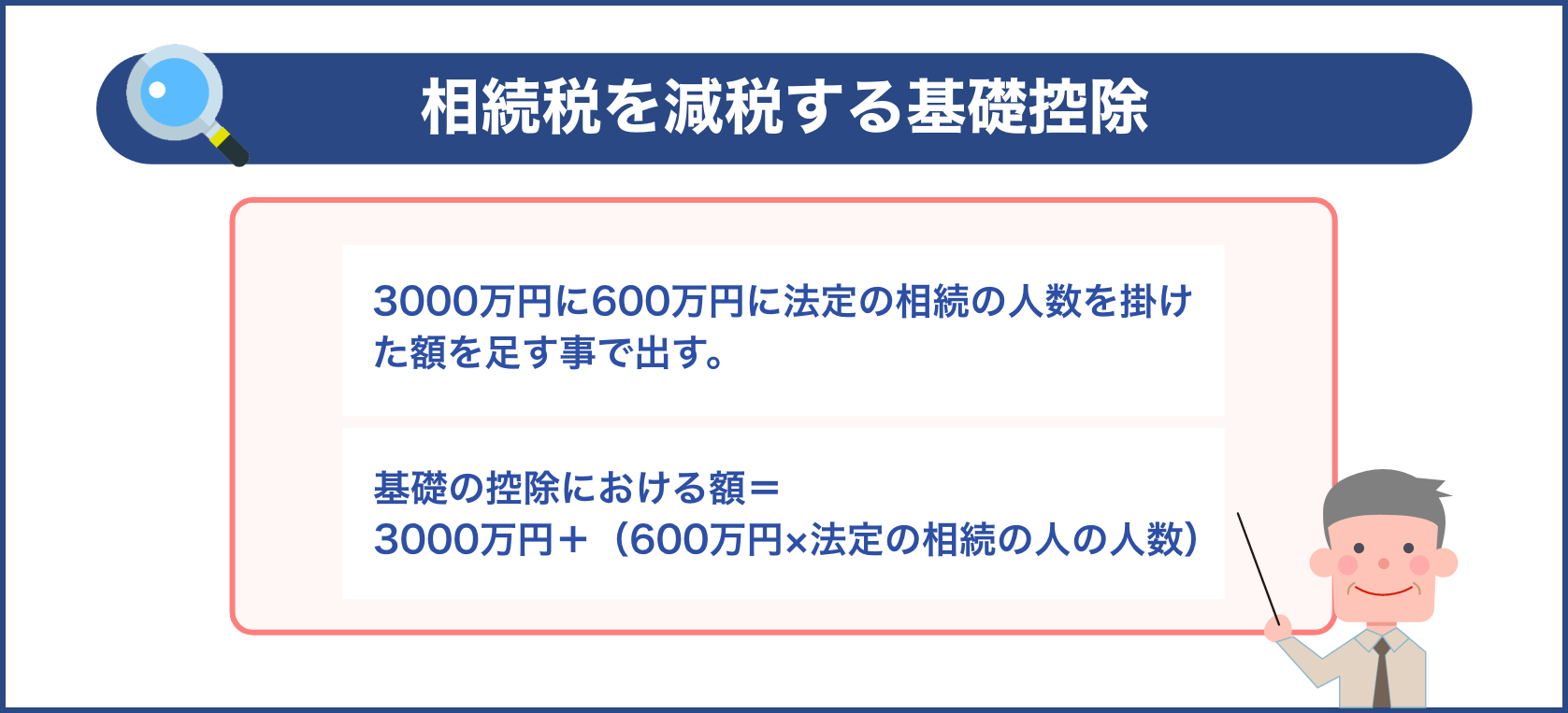

相続税の計算をする時の注意点として、課税される合計の金額が基礎の控除以下の場合は、相続の税は掛かりません。

この場合申告の必要もないので相続の税を考える時に覚えておくと良いです。

他の税と同じで相続の税にも控除があるので助かります。

マンションの相続の税の計算は、建物と土地の別々に計算して最後に合計する事で出します。

税を計算する基本となる評価は、相続の税の評価額を使用します。

相続の税を計算する時は、国税の庁が公表している路線の価格を利用します。

計算式はそれほど難しいものではありませんが、マンションのケースでは敷地について他の方と権利を共有しているため持分の割合を掛けて算出します。

一軒家であれば簡単に評価額を出す事も出来ますが、マンションの場合は持分の割合がある事を想定して計算するのがポイントです。

なるほどです!

相続税の評価の方法

マンションの評価では、土地と建物の額を合計して出しますが、建物の相続の税の評価における額は固定の資産税の評価における額と同じです。

評価に必要な固定の資産税の評価についての額は毎年4月から6月の間に送られてくる納税の通知書に記載されているので確認する事が必要です。

評価は、価格か評価の額のところに記載されているので他の情報と取り違えない様に注意した方が良いです。

納税の通知書の課税の明細書は、市町村で体裁が違うので不明な点や分かりにくい点は、役場に聞くと良いです。

土地と建物の相続税の評価額における計算

相続の税の評価の額を計算する時に地と建物を別に扱いますが、地については路線の価格がある所では路線の価格の方式を採用して、路線の価格がない地方等では倍率の方式を使用します。

路線の価格の方式と倍率の方式では、それぞれ下記の様に計算の式が違っているので注意がいります。

式の中にある地積とは、地の面積の事を言うので覚えておくと良いです。

不動産の登記ではよく使われる用語となっています。

路線の価格の方式の計算

- 地の全体の評価の額=路線の価格×地積×各種の補正率

倍率の方式の計算

- 地の全体の評価の額=固定の資産税の評価の額×倍率

マンションにおける専有している地の評価の額

- 専有部分の地の評価の額=地の全体の評価の額×持分割合

相続税の計算の式

マンションにおける相続の税の計算の式は、下の様なものになっています。

計算式は、相続による財産の時価の評価における額から控除の額を引いて、最後に税率を掛ける事で出します。

税率は、下表の様に相続する額によって決定し1000万円以下では10%で3000万円以下は15%等となっています。

相続を意識し始めたら、どの程度の相続が想定されるか見積もりをして税率が何%なのか早い段階で知っておくと良いです。

2億円以下や6億円超の税率もあり、額によって税率が決まる様になっているので知っておく事は大切なポイントです。

相続の税の額

- 相続の税の額=(相続による財産の時価の評価における額―控除の額)×税率

相続の税の税率

| 相続する額 | 税率 |

| 1000万円以下 | 10% |

| 3000万円以下 | 15% |

| 5000万円以下 | 20% |

| 1億円以下 | 30% |

相続税を減税する基礎控除とは?

相続の税についての控除の額は下記の式の様になっています。

式としては分かりやすい内容となっていて、3000万円に600万円に法定の相続の人数を掛けた額を足す事で出します。

簡単に言えば相続の人が多ければそれだけ控除の額も多くなるシステムになっています。

相続税を出す時の基礎の控除の額は、下記の式で出すので把握しておいた方が良いです。

税額を計算する時は、先に評価の額を出して控除額と税率から相続の税を算出します。

初めて試算する時は計算の順番が分かりづらいので、順番に計算すると良いです。

分譲のマンションでも相続の税の計算は複雑になるケースがあるため、税理士等の専門家にお願いする手もあります。

相続の税の控除の額

- 基礎の控除における額=3000万円+(600万円×法定の相続の人の人数)

相続税の計算の例

相続の税の計算例として、分譲のマンションを想定してみます。

条件として地の面積は1000m2、1m2の路線の価格10万円、固定の資産税の評価における額1000万円、相続人配偶者と子供1人で2人、持分の割合5%とします。

土地の相続の税における評価の額は下記の計算になります。

地の相続の税における評価の額

- 10万円×1000m2×5%=500万円

次に、建物の固定の資産における税は、固定の資産における評価の証明書に1000万円と書かれていたので、1000万円となります。

地と建物の額を合計すると1500万円となり、この額が相続の税における評価額となります。

相続の税の額は、下記の様に基礎の控除における額から計算します。

基礎の控除における額

- 3000万円+(600万円×2人)=4200万円

最後に相続の税における額を出すには、相続の税における評価の額から控除を引きますが、ー3700万円となるため、このケースでは相続の税はありません。

不動産屋さんに査定してもらうっていうことあとは面倒くさい頼みたくもないよっていう方はネットの一括査定を使われてもいいのかなと思います。匿名でそういったものを使用すれば後から営業電話なども来ることもないかと思いますので是非活用してみてください。

あとは皆さん取引事例で実際の市場の価格(時価)を知れるよって申し上げた通りこれが実勢価格の調べ方にも結びついてきますのでこの実勢価格(取引価格)を今皆さんが知りたいなと思われる際には国土交通省が出してます。取引情報の検索サイトがありますのでそちらをぜひ活用してみてください。

このシステムで見られるものとしてエリアですね。エリアから近い駅(最寄り駅)を入れたりしてあげると取引価格・坪の単価・面積・取引の時期等が載っかってますのでここの近くでこんなようなものが取引されているんだっていうことが皆さんも調べられることになりますので調べてみてください。

あとは土地の価格ですね。公示価格とかで調べる方法としては国土交通省のホームページからでもいいですし私がよく愛用しているサイトの一つとしては東京都の地価GoogleMap版っていうのがあります。今東京都の地価GoogleMap版と申し上げましたけれどもこれで検索していただいても住所欄に全国どこの地域でも良い。大阪入れても札幌入れても福岡県でも広島入れてもどこを入れてもそこのところがすぐにピンポイントで調べることができますのでぜひ調べてみてください。

あとは固定資産税から導き出す方法なんですけどもこれは建物で言えば新築なのか中古なのかによっても調べ方は違うのかなっていう感じですね。ご自分自身が売り手であれば相続を前提にすれば持ってますので固定資産税明細書を見れば分かりますし買い手で分からないなっていう方は不動産屋さんに(行って)売り手から入手して固定資産税評価額を知るっていうことが良いかと思います。

評価額について知りたい時の相談先

不動産の売却や、評価、相続の税について相談したい時は、税理士や不動産の鑑定士に聞く事が一般的です。

税理士を選ぶ時のポイントとして、それぞれに得意とする分野が異なる点が挙げられます。

分野の違う相談を受けても適切にアドバイス出来ないケースもあるため、インターネットで探す時はどの様な知識があるか見極める必要があります。

どの先生にするか迷った場合は、直接電話をして専門とする分野を何か聞いてもいいです。

複数の先生に評価の額を聞いてみると分かる事ですが、先生によって評価の額が違う場合が多々あります。

これは、それぞれ評価の基準が違うためなのではじめから知っておいた方が良いです。

相続の税における評価の額を知りたい時は、不動産の鑑定士にお願いするのも良いです。

土地の評価については詳しいので頼むのも良いですが、相続の税になると税理士の方が専門性があります。

税理士に相談する

先生に相談する理由としては、マンションの相続の税の評価の額を出す時に、場合によっては路線価の補正が必要となる為です。

自ら計算したものは法的にも実務的にも足りていない判断で試算する事になるのでリスクがあります。

先生に依頼して計算してもらう事で経験が豊富な先生であればより的確に出してくれます。

先生の中には、評価の額を出すのに慣れていない場合もあるので、相続が専門の先生を探してお願いするのが良いです。

良い先生に依頼する理由は、税務の調査が入る可能性が低くなる為でもあります。

専門としていない先生に無理やりお願いしても調査が入ってしまっては意味がないです。

さらに経験のある先生であれば節税のポイントを知っているので依頼する方からして頼もしい存在となります。

報酬の額を先生に払っても節税が出来れば納得のいく結果だと言えます。

相続税を税理士に相談して減らすには?

相続の税を先生に頼む時は、相続の税の申告を依頼する事になります。

依頼する事で先生の知識や経験から節税をするために特例などを活用出来ないか検討してくれる流れです。

また、土地の評価を下げる事で相続の税における額を減らす事も先生の力量次第です。

先生でも相続に詳しくないケースでは節税のポイントを押さえ切れない事があり、気が付かずに相続の税の申告書を提出する事になり得ます。

相続の税についての先生は、他の分野と比べると少ない傾向があるので、時間をある程度掛けて探す必要があります。

ただ家の近くだからといって安易に専門外の先生に依頼するのはやめた方が無難です。

地についての想像の税の評価は専門性がかなり高く、節税するためにはいくつものポイントを理解して合法的に税を減らす必要があり経験が必要とされます。

その為には自ら相続の税について一定の知識を身に付けて、先生と話しをしてこの方なら任せても良いと判断してお願いするのが得策です。

税理士に得意分野がある

税を扱う先生には得意分野があり、下記の表に示す通り出身のルートによってその分野が違ってきます。

税務署の出身の先生は、本業であった税務の調査が得意なケースが多いです。

注意点として、税務署では一つの税について担当が別になっているため、担当していない税については詳しくない場合もあります。

試験を合格して先生になった場合は、全ての科目に合格する必要はないので合格科目によって得意な分野に違いが出てきます。

集中的に税について勉強した内容を重要だと考えれば、どの科目に合格したかは得意分野に影響すると言えます。

他には大学院を卒業して先生になるケースもあります。

修士の論文を書く事で3科目の試験が免除されて2科目の試験を受ける事で先生になるシステムになっています。

その為、どの様な論文の内容を研究して書いたかも得意分野と関係しているでしょう。

出身による得意な分野

| 税務署の出身 | 本業であった税務の調査が得意 |

| 試験の合格者 | 合格科目によって得意分野異なる |

| 大学院の卒業者 | どの様なテーマの修士の論文を書いたかによっても異なる |

依頼する税理士によって評価が異なる

相続等で先生に依頼する方は多いですが、不動産の評価が頼む先生によって違う事を知っておいた方が良いです。

相続は頻繁にするものではないので先生に頼んでやってもらう事で安心する方もいます。

財産の評価が高いケースでも税務署は、評価が高くなり過ぎているとは教えてくれません。

そのため税の申告書を提出する前に先生にお願いした時は、しっかりと内容を説明してもらって理解する事が大切です。

先生によって評価が違うので、納得にいく先生を探すのも大切な事です。

財産は金融における試算と不動産が多くを占めますが、金融の資産はどの方が評価しても変わりません。

不動産については、評価の方法によって額がかなり変わります。

しっかりと評価して納税しないと後で後悔する事にもなるのが不動産の評価です。

不動産の鑑定士に聞くメリット

不動産の鑑定士の利点は、相続の評価の額を査定してもえる点です。

相続の税については、専門は税理士になっているので注意が必要です。

実際にメリットの大きいケースとして、不動産の鑑定士と連携している税理士の事務所などがあります。

それぞれの専門分野を役割分担して、相続の評価額を出し最終的に相続の税を算出している事務所等は利便性が高いと言えます。

他に相続についての問題の相談に乗ってくれるのは、弁護士やファイナンシャルプランナー等もいます。

状況によって相談の先を使い分けて考える事で効果的に問題を解決が出来ます。

相続の専門は税理士であるので先生を中心に相続の税の相談をして、必要に応じて弁護士等に相談するとスムーズに処理出来るでしょう。

相続税の計算方法ですね。こちらもタイトル載っかってますのでどんな計算方法なのかっていうことですけれどもこれマンションしかないことを前提にしてください。全て総財産におけるお話になりますのでとりあえず今マンションしか持ってないってことを前提でお話しします。

相続税が発生するのか発生しないのかっていうところを皆さん凄く気にされるかと思うんですけれども基本的に相続税と言われているものは基礎控除以下では課されません。基礎控除よりプラスにあった場合に相続税がかかってくることになります。その基礎控除における考え方なんですけれども基本的な土台が3000万円あります。この3000万円にプラス600万円×法定相続人の数ですね。相続人の数になります。

2人の場合に分ければ600万×2で1200万円ですので3000万円プラス1200万円で4200万円まで非課税という風になります。こういったことが私どもみたいに勉強に携わっていればある程度の知識はありますけれども間違った理解でその先進んでしまってすごい相続税がかかってしまったとかそうならないようにある程度税理士と専門家にご相談しておくのもいいのかなっていう風に私自身は思っております。

私も税理士の方ではないんですけれども不動産をいっぱい持たれてる方なんかは私のところに相談しに来る方も多くいらっしゃいます。ってことです。なので今やマンションの評価額を知りたいよっていう方は多くいらっしゃるかと思うので色々なことを活用してみてください。

まとめ

これまでマンションの評価の額、評価の額の調べ方、相続の税の計算、評価額の相談先等について説明してきました。

勉強になりました!

初めて聞く様な用語もありますが、マンションの評価の額は厳密に計算しようとすると、かなりの専門性が必要とされる為最終的には税理士に依頼する事がおすすめです。

その為には、自ら基礎となる評価の額や相続の税についての知識を少しでも身に付けてから、評価や相続に強い先生を見つける事が大切です。

信頼出来る先生が見つかれば実際に依頼して、評価の額や相続の税ついての説明をしっかりと受ける事も重要です。

その時に納得出来る内容でない場合は、後で問題になる前に再度先生に聞いてみると良いです。

人によっては先生が記載した申告書だから問題ないと安易に判断するケースもありますが、内容の確認が必要です。

自らが納得出来ない評価の額や相続税の申告書を使って、税務書に提出した場合は後悔する可能性があるので注意が必要です。

先生の評価の額や相続の税の申告書についての説明を理解できて、これで節税の対策が出来ていて税務の調査を後でされるリスクが低いと判断した上で、税務署に提出するがおすすめです。