広い住宅で家族や友人と一緒に時間を過ごし、食後は広い庭のベンチに座りコーヒーを飲んで談笑する、そんな将来を思い描いたことがあるかもしれません。

考えるだけで気持ちが高まる一方、広い家や庭を所有する事によって生じるデメリットに不安を感じる方もいるでしょう。

広い家や庭を持つことの不安要素の中には、毎年納める固定資産税という税金の問題があります。

不動産を所有している限り支払いが続いていく税金であるだけに、広い家や庭のある不動産を購入する前にメリットとデメリットを理解しておく方が良いでしょう。

ここでは広い庭や住宅を購入するべきか、それともコンパクトな住宅にすべきか悩んでいる方にとって、知りたい情報をすべて紹介しています。

固定資産税を減らすための方法についても紹介しているので、すでに広めの家や庭をお持ちの方も節税を行うための参考にしてください。

目次

固定資産税とは?固定資産税評価額の決め方や税率は?

まずは土地や建物などの不動産を所有する時に発生する固定資産税について整理しておきましょう。

固定資産税を考慮に入れないで不動産を購入してしまうと、購入したのは良いものの、税金の支払いに四苦八苦してしまうという事にもなりかねません。

固定資産税とは所有している不動産にかかる税金です

固定資産税とは、1月1日の時点で所有している土地や建物(マンション含む)にかかる税金のことです。

ですから仮に1月2日に不動産を取得した場合は、その年に固定資産税を支払う必要はありません。

固定資産税は、国税ではなく地方税であるため、納付は各市町村に対して行います。

毎年4月から6月にかけて納税通知書や振込用紙が自治体から送付されてくるため、自主的に税金を納める必要があります。

基本的には、6月・9月・12月・2月と4期に分けて納付しますが、一括納付も可能です。

自治体から送られてくる納税通知書には、納付しなければならない税額や期限が記載されているので遅れずに納付するようにしましょう。

また通知書には固定資産税評価額も記載されており、この数字が固定資産税額の基準となるため必ず確認してください。

では固定資産税評価額はどのように決定されるのでしょうか?

固定資産税評価額(課税標準)はどのように決まるのか?

固定資産税を定めるのに必要なのが、固定資産税評価額(課税標準)と呼ばれるもので、土地や建物の価値がどれくらいになるのかを数字化しています。

例えば固定資産税評価額400万円というように通知書には記載されます。

固定資産税評価額は、市町村が3年ごとに国の固定資産評価基準に基づいて決定する価額です。

通常であれば固定資産評価基準と固定資産税評価額は、次のような関係になります。

| 不動産種別 | 固定資産評価基準 | 固定資産税評価額 |

|---|---|---|

| 土地 | 公示地価 | 左記の70% |

| 建物 | 建築費 | 左記の60~70% |

あくまで相場として参考程度になりますが、市町村が定める固定資産税評価額は上記の表から大きくずれることは原則ありません。

仮に固定資産税評価額を公示地価の100%にしてしまうなら、地価の変動によっては固定資産税評価額が公示地価より高くなってしまう可能性もあります。

こうした状況を避けるために、固定資産税評価額は公示地価や建物建築費の70%ほどとされているわけです。

上記の表のように定められた不動産税評価額を使用して固定資産税を計算していきます。

固定資産税の税率や控除、減額される条件とは?

固定資産税の税額は所有する不動産が土地であっても、建物であっても変わりなく、以下のような計算式で計算できます。

固定資産税額=固定資産税評価額(課税標準)×1.4%(標準税率)

上記の計算式で1.4%が標準税率とされているのは、市町村によって税率を調整することが許可されているためです。

財政が厳しい市町村であれば、固定資産税の税率を1.4%から1.5%に上げることも可能という意味です。

不動産を購入する前に、土地建物がある市町村の標準税率を確認しておきましょう。

例えば、固定資産税評価額が1,000万円の土地と800万円の建物であれば、固定資産税額は14万円(土地の税金)プラス11万2,000円(建物の税金)で、合計25万2,000円です。

すでに固定資産税の支払いを行っておられる方は、「自分の固定資産税はもっと少ない」と思われたかもしれません。

固定資産税には以下のような特例と控除があるため、対象の不動産の固定資産税は減額される事になります。

- 住宅地の特例

- 新築住宅の控除

土地の種別が住宅地(宅地)であれば、住宅地の特例(減免措置)を受ける事が可能です。

減免措置は以下のようになっています。

固定資産税評価額が3,000万円の土地150m2を所有している状況を例として解説します。

| 土地種別 | 固定資産税 | 固定資産税の差額 | 減免率 |

|---|---|---|---|

| 宅地以外 | 42万円 | 0円 | なし |

| 宅地(200m2以下の小規模住宅用地) | 7万円 | 35万円 | 1/6 |

| 宅地(200m2超の一般住宅用地) | 14万円 | 28万円 | 1/3 |

土地の種別が宅地であれば、上記のように減税率は1/3から1/6にもなるため、土地の固定資産税の負担がかなり減る事になります。

さらに上記の表のように同じ宅地であっても土地の広さによって、減免率が大きく変わってくることになります。

なお一般住宅用地(200m2超)の減免措置は、無限に適用されるのではなく、建物の10倍の敷地までという制限があるので注意しましょう。

土地の種類が宅地なら固定資産税がすごく安くなるなんて知りませんでした

200m2以下の小規模住宅用地であれば、税額は1/6にもなるのでとても大きな減税措置になります

通知書を確認して減税措置の対象になっているか確認しましょう

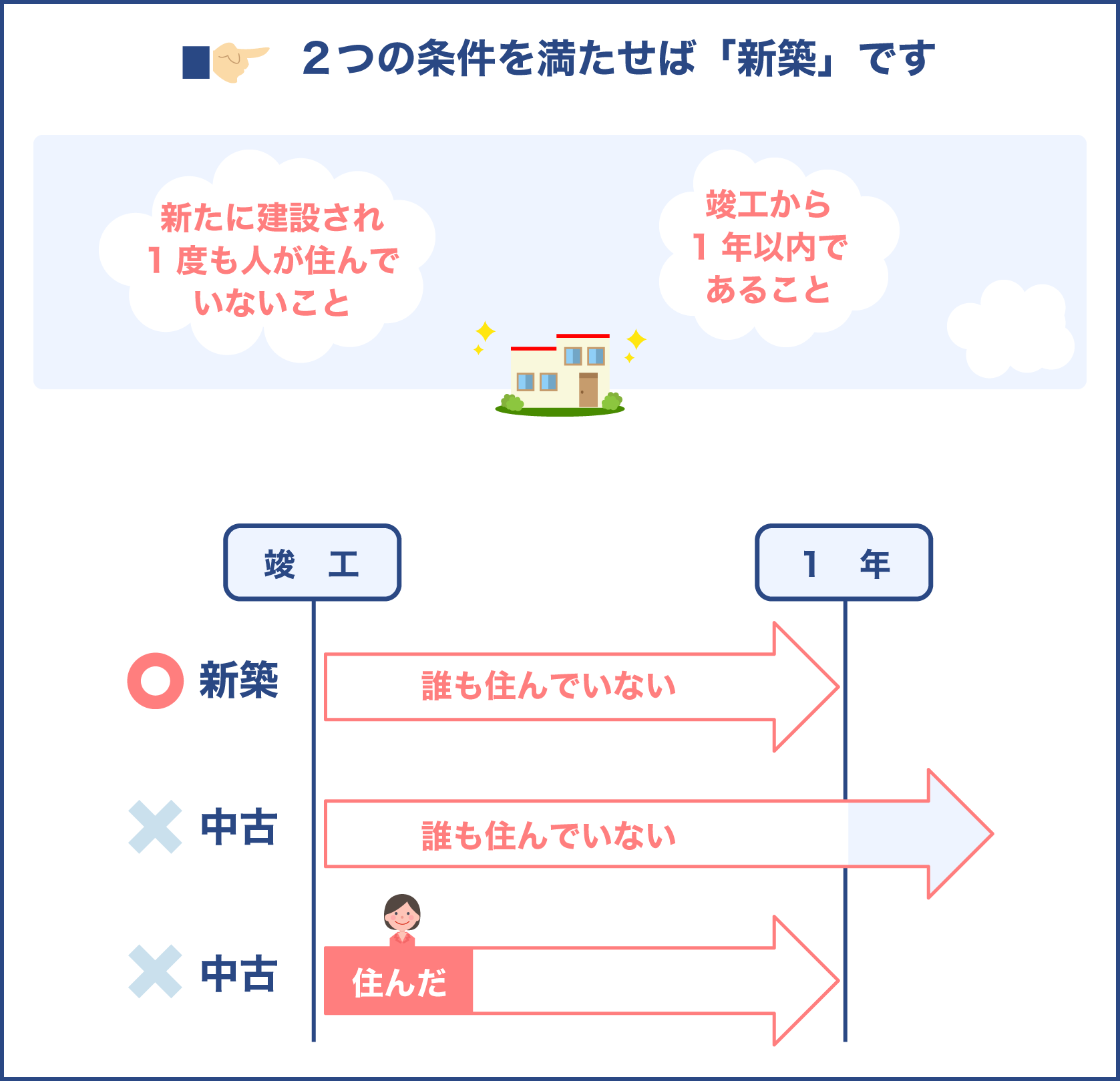

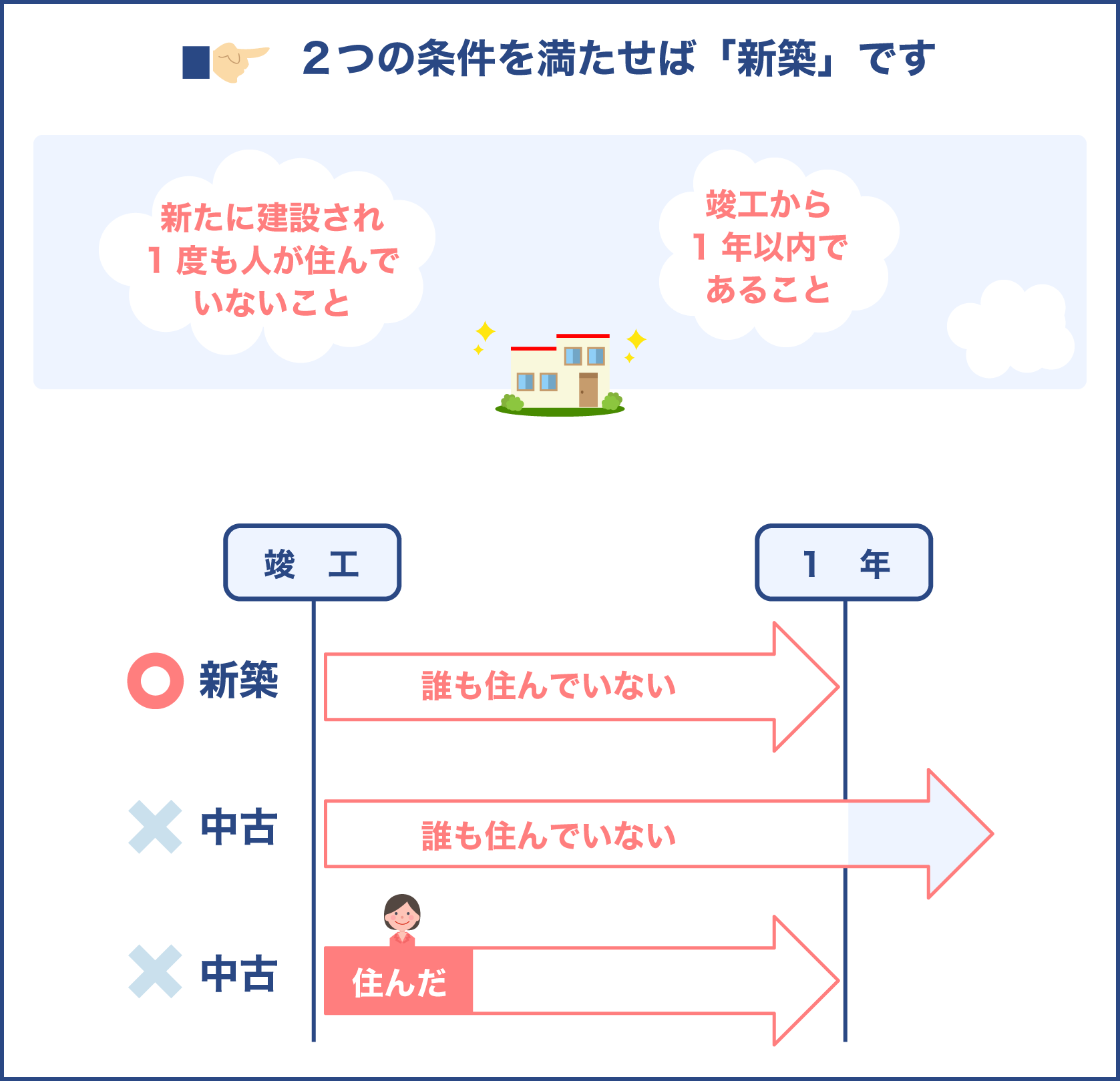

住宅用地の軽減に加えて、住宅については以下のような新築の軽減措置もあります。

2,000万円の固定資産税評価額の建物を例に見てみましょう。

| 建物の種別 | 固定資産税額 | 差額 | 軽減措置の期間 | 固定資産税軽減率 |

|---|---|---|---|---|

| 中古住宅 | 28万円 | 0円 | 3年間 | 1/2 |

| 新築戸建て | 14万円 | 14万円 | 5年間 | 1/2 |

| 新築マンション | 14万円 | 14万円 | 5年間 | 1/2 |

上記の軽減措置は2022年3月末までの予定であるため、制度が延長されているかを確認する必要もあります。

市街化区域の場合は都市計画税の納付も必要

固定資産税評価額に課される税金には、都市計画税もあります。

都市計画税は、すべての住宅に課される税金ではなく、市街化区域内に土地建物がある場合に発生する税金です。

都市計画税の目的は、道路の建設や上下水道の整備など都市計画事業のためで、不動産が市街化区域内に位置しているかは、以下の方法で確認できます。

- 不動産会社に尋ねる

- 自治体に尋ねる

- ネットで市区町村の名前と市街化区域を入力して検索

仮に所有する土地が市街化区域内にある場合は、以下のような計算による都市計画税を納付する必要があります。

都市計画税=固定資産税評価額×0.3%

仮に3,000万円の住宅用地を所有しているなら、年間9万円の都市計画税が発生します。

しかし都市計画税にも、土地の広さに対して軽減措置が設定されているので利用しましょう。

都市計画税の税額と軽減措置について

| 土地の広さ | 固定資産税評価額に対する軽減率 | 軽減後の都市開発税 |

|---|---|---|

| 200m2までの宅地 | 1/3 | 3万円 |

| 200m2を超えた宅地(床面積の10倍まで) | 2/3 | 6万円 |

住宅用地には上記の表のように軽減措置があるため、説明に利用した例でも本来の税額よりも年間3万円から6万円も税金が安くなります。

住宅用地に対する軽減措置は非常に大きいため、広い土地を所有している方は住宅用地の低減措置を利用するようにしましょう。

具体的な方法については、後ほど紹介します。

固定資産税についてよく理解できました

住宅用地に対する軽減税率は申告の必要はありませんが、毎年の固定資産税の通知書を確認し減免措置がされているか確認してください

ここからは広い家や庭のメリットとデメリットを紹介していきます。

家が広いと固定資産税はどう変わる?メリットとデメリット

広い家に住んでいる方を見ると、羨ましいという気持ちを感じるかもしれません。

テレビCMなどを見ていても、登場する住宅のほとんどは広い住居であるため、広い家に憧れを持つ方が多いのも理解できます。

しかし広い家には、メリットもあればデメリットも当然あるはずです。

広い家のメリット1:広々とした家には開放感がある

広い家の特徴の1つは、堅苦しさを感じることがないことです。

コンパクトな住宅になると、部屋を大きくするために部屋数を減らさなければならず、逆に部屋数を増やすと一部屋あたりの面積は狭くなり圧迫感を感じる原因となります。

家が広いと家族が増えたとしても、それぞれのプライベート空間を確保することも可能であり、気持ちに余裕ができるのも事実でしょう。

例えば、広い家には余っている部屋があるため、家族が増えたとしても個人個人が自分の部屋を確保する事ができます。

さらに広い家であれば、開放感のある吹き抜けの玄関をデザインすることもできるようになるでしょう。

また家のスペースに余裕があるという事は、家具やインテリアの自由度も上がるという事を意味しています。

大型の家具や家電を購入するためには、設置を可能とするためのスペースが必要です。

コンパクトなリビングに大きなソファーやテーブルを置いてしまうなら、バランスの悪いリビングになってしまいます。

しかし大きな家であれば、大型でおしゃれな欧州風の家具を置いたとしても全く違和感はなく、家具を置く方向まで自由に選ぶことが可能です。

広い家のメリット2:社会的なステータスになる

広い家に住めるのは、経済的に成功している事の証拠ともなるため、敷地面積の広い住宅を一種のステータスとして考える方が少なくありません。

広い家に住んでいる=大きな会社の役員・会社の社長というイメージを持つ方もいます。

ですから社会的な信用を得ることができるのも、広い家の大きなメリットになるでしょう。

さらに家が広くなると、来客が多くなったとしても対応できるようになります。

10人規模の来客があると広いスペースが必要になるため、コンパクトな住宅のリビングでは対応できなくなる事もあります。

プライベートな空間を開放して、来客に対応しなければならない場面も出てくるでしょう。

しかし家が広ければ、来客はリビングだけでもゆっくり過ごすことも可能となります。

仮に来客が宿泊することになったとしても、普段使用していない部屋を複数提供することも可能です。

気軽にお客さんを招待できるようになり、なおかつ広いマイホームを見せられるのは自慢ともなるでしょう。

広い家には物理的なメリットに加えて、感情的な面でも大きなメリットがあります。

しかし広い家は、メリットだけでなく、デメリットもあるので購入は慎重に検討する必要があります。

広い家のデメリット1:維持管理費の高騰と手間が増える

家が広くなるという事は、自宅の維持管理の手間と費用が増えることも意味しています。

自宅を掃除する時の作業量は、広い家とコンパクトな住宅では比較になりません。

毎日のように広い家の掃除をしようとすると、膨大な仕事量になり、ただ一日を掃除のために過ごすようになってしまう可能性すらあります。

開放感と優雅な生活を求めて広い家に住んだにも関わらず、まったく逆の結果になってしまっては本末転倒です。

コンパクトな住宅でできていた自宅の衛生管理を広い家でも実行するのは、現実的には難しくなります。

同じ水準の衛生面を求めるのであれば、プロの清掃業者に依頼するか、掃除専用の家事代行などに依頼する事になるかもしれません。

さらに家が広くなるという事は、メンテナンス作業も増えることを意味しています。

- 電球の数

- 屋根の面積

- 外壁の面積

- 設備の量

- 窓の数

- 家具の数

- 電化製品の数

- シロアリ対策の面積

- 耐震性を高める工事

上記のような住宅に関係するものが増えるため、故障や不具合の数も比例して増えていきます。

外壁塗装や屋根塗装は、広い家になれば当然費用がコンパクトな住宅とは比較にならないほど高額になります。

広い家のデメリットの1つ目は、自宅の維持管理の手間が増え、メンテナンス費用も高額になる事です。

デメリット2:物件自体が少なく、売却しにくい

広い家を探してみるとすぐに気づくことですが、広い家の物件はそれほど多くありません。

ですから気に入る物件に巡り合えるチャンスは低くなりますし、すべてのリクエストに応えてくれるような住宅を見つけるのは難しいでしょう。

さらに広い家は広い土地を必要とするため、駅前などの利便性の高い場所というよりも郊外に建設されることが多くなるため、通勤や通学に影響を与える可能性もあります。

加えて広い家は、売れにくい傾向があります。

住宅として人気があるのは、コンパクトかつリーズナブルで生活しやすい、利便性の高い場所にある住宅です。

そのため万が一、価格の高い広い家を売却することにした場合は買主が見つかりにくく売却ができない、または購入した価格よりもかなり低い金額で手放す事になる可能性もあります。

値段が高い広い家は購入時の出費を増やすだけでなく、売却も難しくするというデメリットもあります。

建物の価格が高額になるという事は、続く3つ目のデメリットにも関係してきます。

家が広いとその分、固定資産税が高くなる

先ほど紹介したように固定資産税評価額によって、建物の固定資産税は決定されます。

建物の固定資産税評価額は、おおよそ建物の建築費×0.7と言われているので、広い家の建築費の高さはそのまま固定資産税の高さにつながります。

仮に6,000万円の建築費で建てた家であれば、固定資産税評価額は4,200万円となり、毎年の固定資産税は1.4%の58万8,000円です。

建物の固定資産税の例

| 家の固定資産税評価額 | 固定資産税 |

|---|---|

| 2,000万 | 28万 |

| 3,000万 | 42万 |

| 4,000万 | 56万 |

| 5,000万 | 70万 |

| 6,000万 | 84万 |

| 7,000万 | 98万 |

| 8,000万 | 112万 |

| 9,000万 | 126万 |

| 1億 | 140万 |

上記の表では、固定資産税評価額2,000万円の家と9,000万円の家では、毎年の固定資産税が98万円も異なります。

さらに広い家を建てるには、広い土地も必要になるため、固定資産税の総額はさらに高額になります。

固定資産税の高さを計算せずに広い家を購入した方の中には、あまりの税金の高さに驚かれる方もいます。

最近、人気になっている平屋の一軒家は固定資産税が高くなる傾向があるので注意が必要です。

広い平屋は固定資産税が高くなる可能性が高い

階段を上る必要がなく、バリアフリー設計にしやすい平屋の戸建ては、近年非常に人気が高くなっています。

しかし平屋タイプの家を広くすると、2階建ての住宅よりも固定資産税が高くなる傾向があります。

ハウスメーカーや建築会社によっては、2階建と平屋の住宅の建築費が同じくらいになることもありますが、全体的な傾向から見ると以下の理由から平屋の建築費の方が高くなると言われています。

- 平屋の方が基礎工事の面積が多くなる

- 平屋の方が屋根の面積が増える

- 平屋用の資材が大量発注品ではないため割高

建築費が高くなると固定資産税評価額も高くなるため、固定資産税も比例して高くなるのは当然です。

また2階建てを平屋にしたような家を選ぶと、当然ですが必要となる土地の広さは2倍になるため、最終的な固定資産税の額も増えてしまいます。

家は広い方が良いと漠然と考えていましたが、メリットだけでなくデメリットもたくさんあるんですね

デメリットを考えずに広い家を建ててしまい後悔したり、固定資産税の高さに驚かれる方が多いようですね

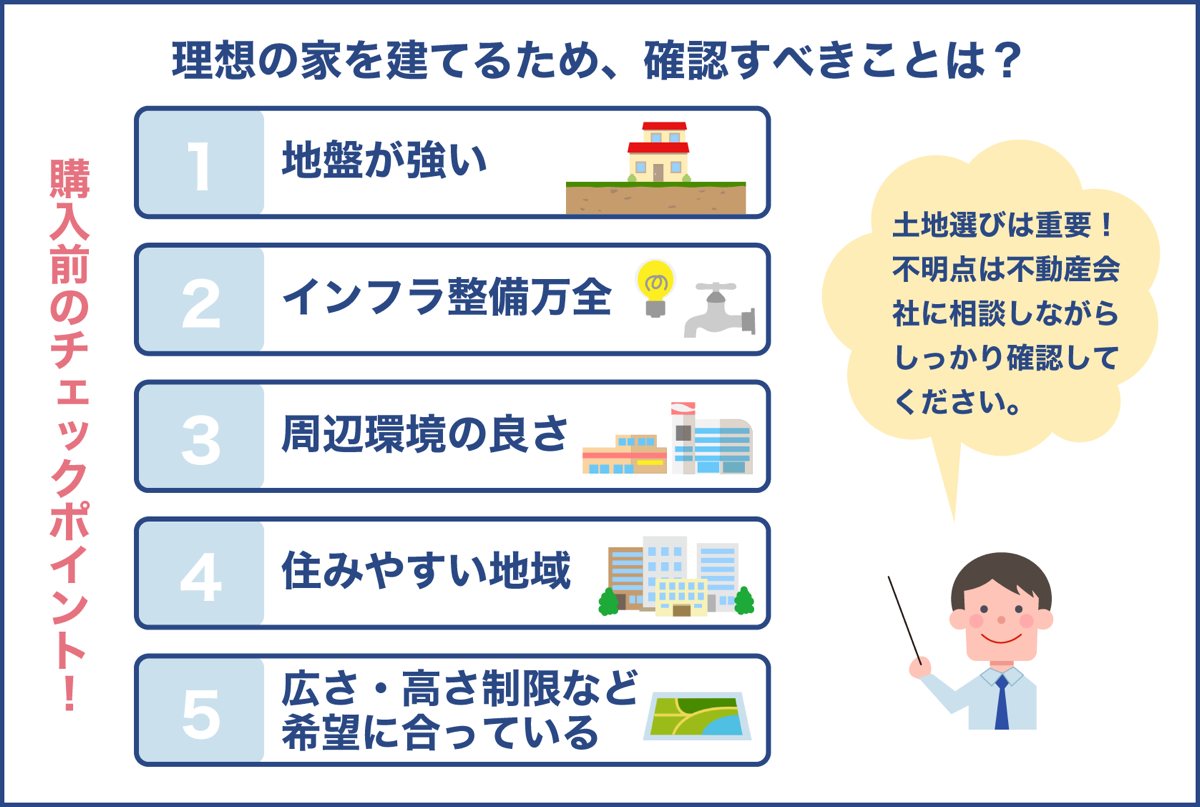

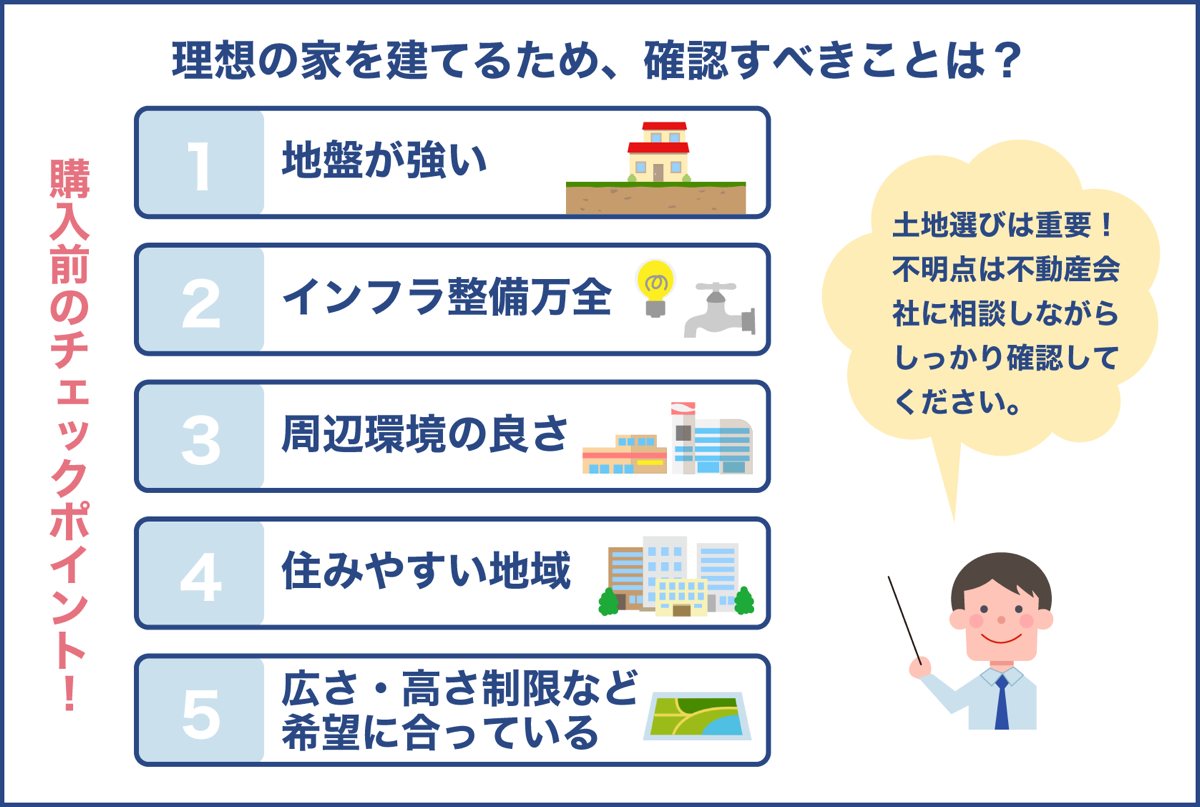

ではここからは広い庭を購入するメリットとデメリットを紹介します。

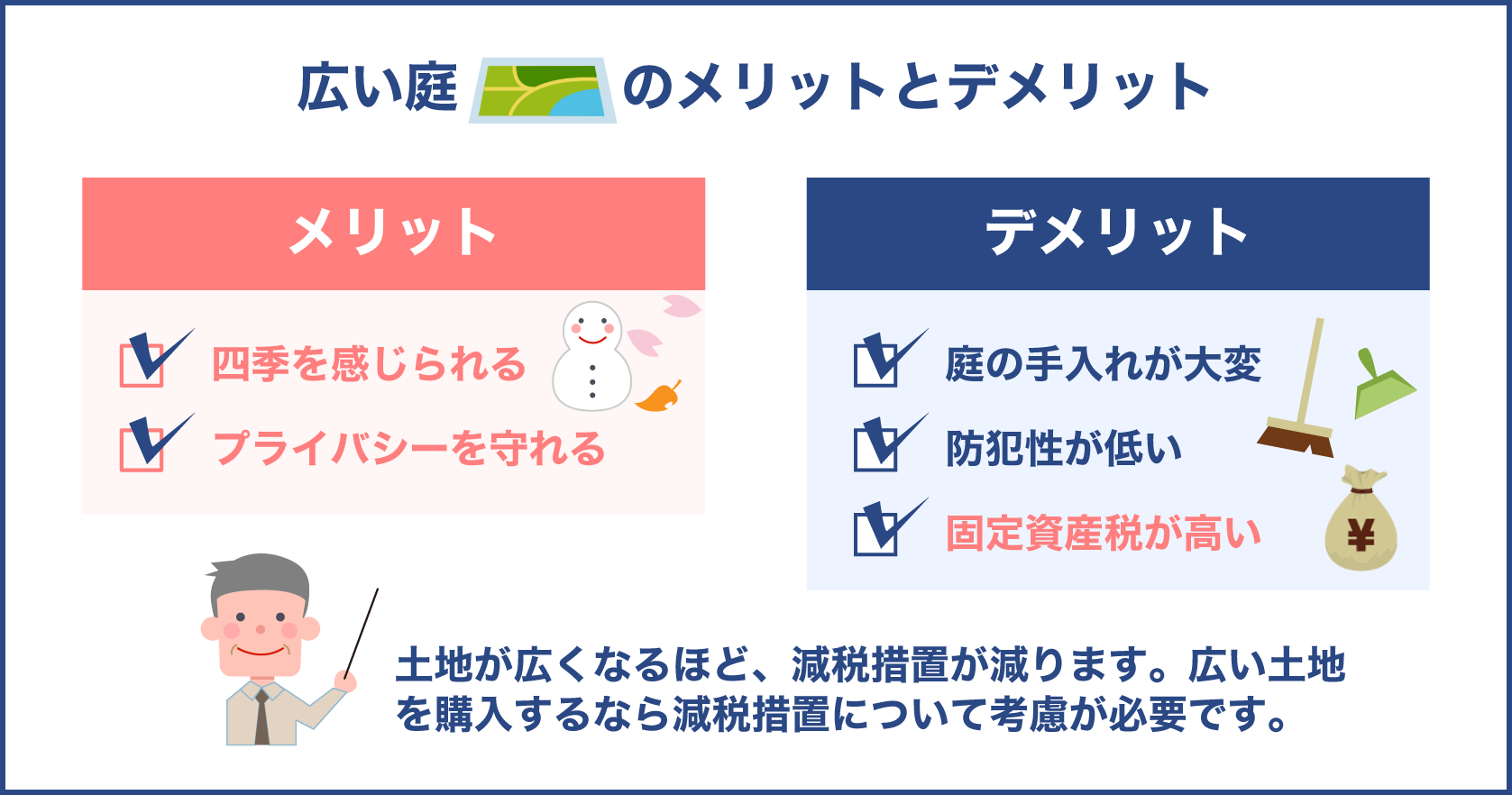

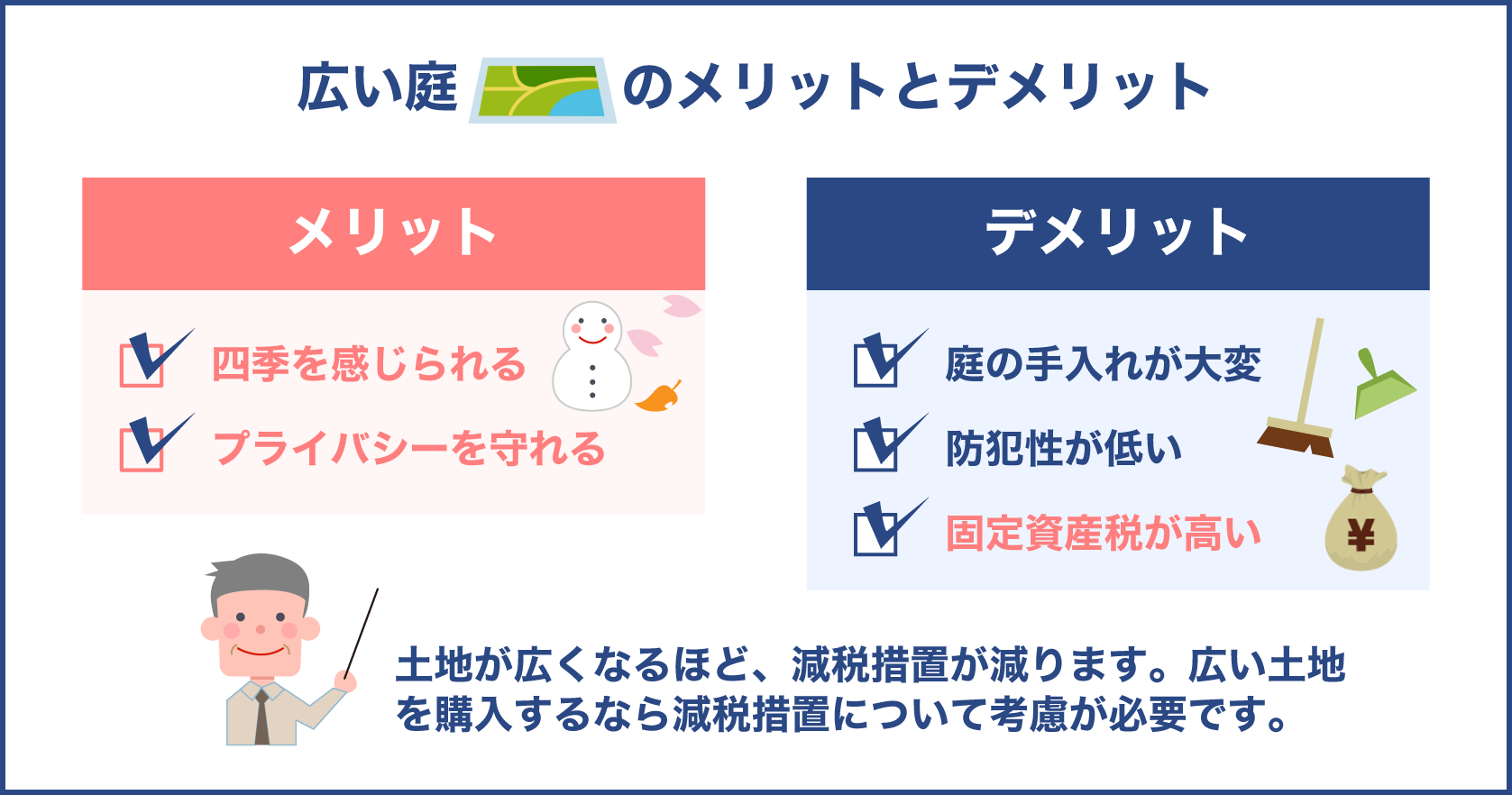

庭が広いと固定資産税はどう変わる?メリットとデメリット

新しく家を購入する時は、「庭をどうしようか」と悩まれる方も多いでしょう。

「できるだけ広い庭の方が良いのではないか」と思われる方もいるかもしれませんが、広い庭のある家のメリット・デメリットについて理解しておくなら、間違いのない選択ができるでしょう。

庭の広さを決める時は、感情や気持ちだけで決定するのではなく、固定資産税などの経済的な面を考慮にいれることも大切です。

広い庭があるメリット1:広い庭を住宅の景色にできる

広い庭を所有しているなら、たくさんの植物を庭に植えることができ、日本の特徴である四季を感じられるようになります。

美しい花や緑は、日々の疲れを癒すことにもつながるでしょう。

庭が広くなれば植えられる植物の種類を増やすことができ、四季折々の植物をたくさん楽しめるようになります。

リビングと広い庭をつなげるようなデザインにするなら、庭をリビングの一部分とする事もできるようになり、より広い居住空間を作り出すことが可能です。

夕暮れ時の涼しいタイミングで、庭でコーヒーや紅茶を飲みながらリラックスできる時間を持てるのは、とても贅沢な瞬間です。

狭い庭では味わえないような解放感も広い庭の大きなメリットになるでしょう。

広い庭があるメリット2:プライバシーを守れる

庭があったとしても、十分な広さがないとお隣との距離を保つことが出来ず、庭でゆっくり時間を過ごすことは難しくなるでしょう。

お客さんが来て、一緒に庭で食事をしながら会話を楽しむのも、広い庭があるからこそできることです。

さらに庭が広いなら、リビングの開口部を広く取っても、周りの目が気になることがなくなります。

そのためカーテンを開けっぱなしにする事もでき、開放した大きな窓からたくさんの日光や空気を取り込むことも可能です。

庭が狭いとご近所の目が気になってしまい、窓を開放したままにはできないため、庭の広さは彩光や空気の循環にも大きな影響を与えます。

こうしたメリットを考えて、大きな庭のある住宅を選択する方が多いようです。

確かに広い庭は非常に魅力的ですが、デメリットもあります。

広い庭を所有するデメリット1:庭の管理が大変

専門の庭師を雇わないなら、広い庭の手入れは自分で行わなければなりません。

美しい植物を植えたとしてもきちんと手入れがされていないなら、四季を楽しむどころではなく、雑然とした庭を見るだけで不快になってしまう可能性すらあります。

ただ何となくガーデニングが好きなので、「庭の手入れもできるはず」と軽く考えていると、想像以上の手間に驚かれるでしょう。

庭の管理を自分で行って体調を崩される方もいるほどなので、広い庭の管理や手入れは専門業者に依頼するのも1つの方法です。

仮に庭師に庭の管理を依頼するなら、どれくらいの費用がかかるのでしょうか?

| 雑草の処理 | 料金 |

|---|---|

| 手作業 | 1m2:1,000円から |

| 機械による作業 | 1m2:500円から |

| 土地の入れ替え作業 | 1m2:5,000円から |

| 処分費 | 10,000円から |

| 軽トラック代 | 5,000円から |

| 特殊車両代 | 2万円から |

| 植物の手入れ | 料金(1本あたり) |

|---|---|

| 落葉樹 | 3,000円から |

| マツ | 4,000円から |

| 常緑樹 | 3,500円から |

*樹木が高くなると別料金が発生します。

| 庭全体のメンテナンス(庭の広さ60m2程度) | 料金 |

|---|---|

| 年1回 | 2万5,000円 |

| 年2回 | 4万円 |

| 年4回 | 5万円 |

おおよその庭の手入れについての相場になりますが、庭の手入れは半永久的に必要であるため、業者に管理を依頼するなら維持費が非常に高くなります。

自分で手入れをするのは体力的にかなり厳しく、業者に依頼するなら経済的な面での負担が大きくなるため、広い庭は悩みの種になる可能性もあるでしょう。

デメリット2:防犯性が低くなるためセキュリティ対策が必要

庭が広くなると開放感がある一方、部外者が侵入しやすくなる環境にもなります。

目の届かない場所が増えてくるため、防犯カメラの設置や塀を高くするようにしたり、セキュリティ会社への登録も必要になってくるかもしれません。

狭い庭であれば考えなくても良かったことを、広い庭を所有すると検討しなければなりません。

広い庭を所有すると固定資産税が高くなる

すでに紹介したように、土地(不動産)を所有すると固定資産税を支払わなければなりません。

住宅用地には軽減措置があるため、商業用地や一般の土地と比較すると固定資産税の額は1/3から1/6ほどになります。

しかし住宅用地であっても、定められた範囲以上の土地については減税措置が少なくなるか、対象外になることがあります。

住宅用地は200m2以下は固定資産税が1/6(都市計画税は1/3)、200m2超は1/3(都市計画税は2/3)になります。

200m2超えの住宅用地に対して軽減措置が適用されるのは、建物面積の10倍までです。

例えば、固定資産税評価額9,000万円の1,500m2の土地(建物面積100m2)を庭を例にしてみてみましょう。

固定資産税は以下のように計算できます。

| 土地面積 | 固定資産税額(1m2あたり840円の固定資産税) | 減税措置 |

|---|---|---|

| 200m2まで | 2万8,000円 | あり1/6 |

| 200m2超から1,000m2まで | 22万4,000円 | あり1/3 |

| 1,000m2超から1,500m2まで | 42万円 | なし |

上記のように広い土地を庭としていたとしても、1,000m2までは住宅用地として軽減措置を受けられますが、減税は徐々に少なくなり、1,000m2超の範囲は減税措置の適用外になります。

つまり土地面積が広くなればなるほど、減税措置が少なくなり、支払う固定資産税額が増えてしまうという事です。

減税措置の変化を考慮に入れずに、広い土地を購入してしまうなら、予想外の固定資産税を課されてしまう可能性もあるので注意しましょう。

では現在の庭や建物を活用して固定資産税を減らす方法があるでしょうか?

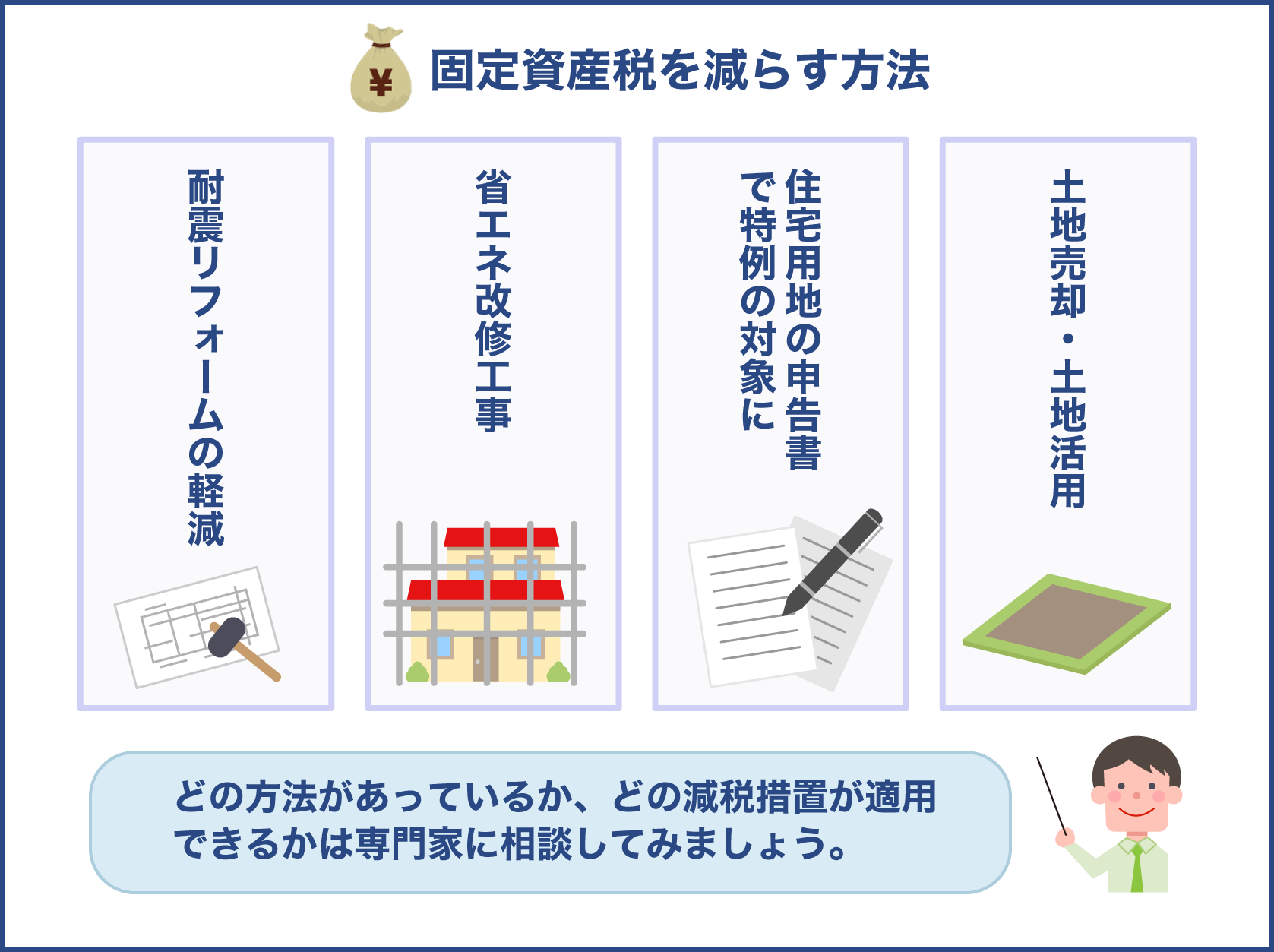

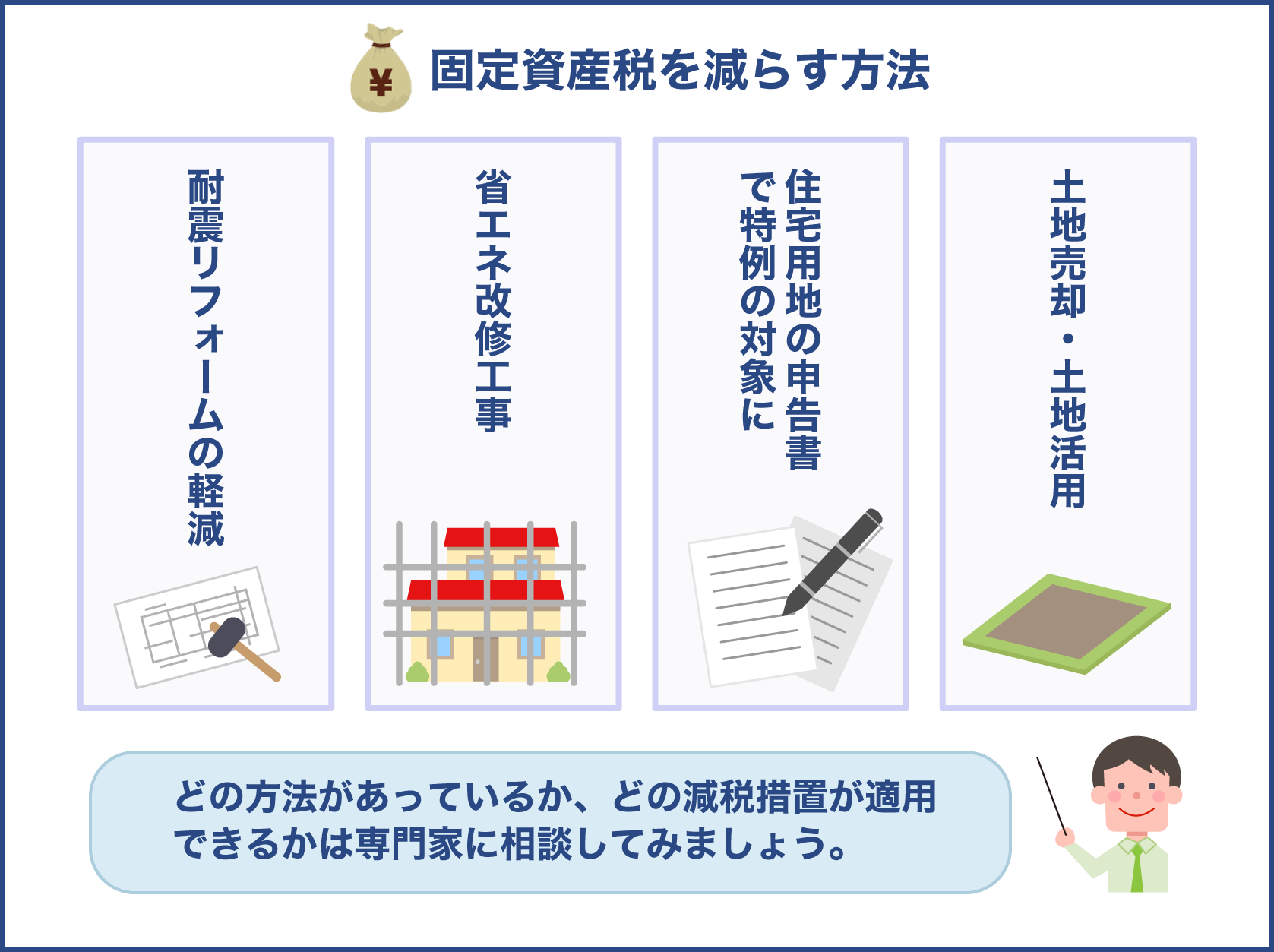

家や庭が広い時に固定資産税を減らす方法ってあるの?

すでに庭付きの戸建てを所有しているものの、固定資産税が高いと感じている方であれば、次のような方法で固定資産税を減らすこともできます。

耐震リフォームをし固定資産税の減税措置を受ける

令和4年3月31日までに、すでに所有している建物の耐震化を行うと、固定資産税の減税措置を受けることが可能です。

耐震化工事が完了した年の翌年度に、住宅120m2の床面積相当を全額免税できます。

耐震改修であることを証明する書類を準備して、改修後3か月以内に申告することで全額免税の対象となります。

ただし耐震改修完了の翌年度のみの免税なので注意しましょう。

省エネ改修工事し「熱損失防止改修工事証明書」を取得する

先ほどの耐震改修と同じように、令和4年3月31日までに、窓の断熱改修工事を床・壁・天井の檀ネル改修工事を同時に行うことで減額措置を受けることができます。

省エネ改修工事の減額措置は、以下のような条件があるので、条件に適合しているかを確認してください。

- 改修工事が50万円以上

- 省エネ基準を満たす改修工事である

- 窓断熱改修のみでは適用にならない

上記の条件に適っている場合、改修工事の翌年度の固定資産税は床面積120m2までが1/3に減額されます。

減税措置を受けるためには、固定資産税減額申告書と熱損失防止改修工事証明書を改修工事から3か月以内に提出しなければなりません。

広い庭の固定資産税を減らす方法とは?

庭を広げるために空き地を購入した場合、あとから購入した土地の固定資産税がすでに所有している住宅用地よりも高い可能性があります。

その理由は、購入した土地が住宅用地に対する課税標準の特例を受けられていないからです。

隣接する土地を自宅敷地として整備しているのであれば、住宅用地の申告書を提出すると、新たに購入した土地でも特例の対象となり、固定資産税は減額されます。

200m2までは固定資産税が1/6、200m2超の土地に関しては1/3まで減額されるので、固定資産額の通知書を確認しましょう。

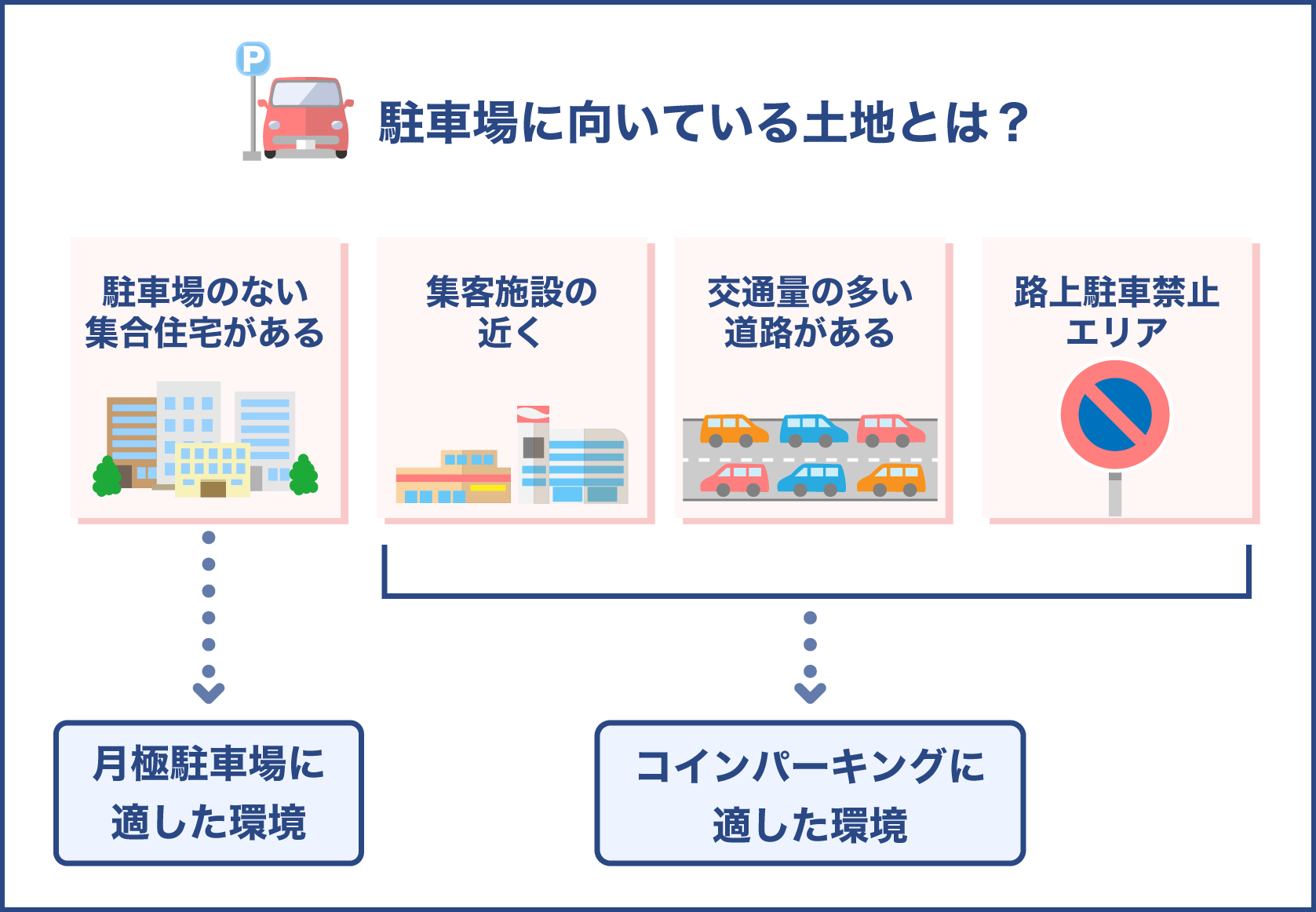

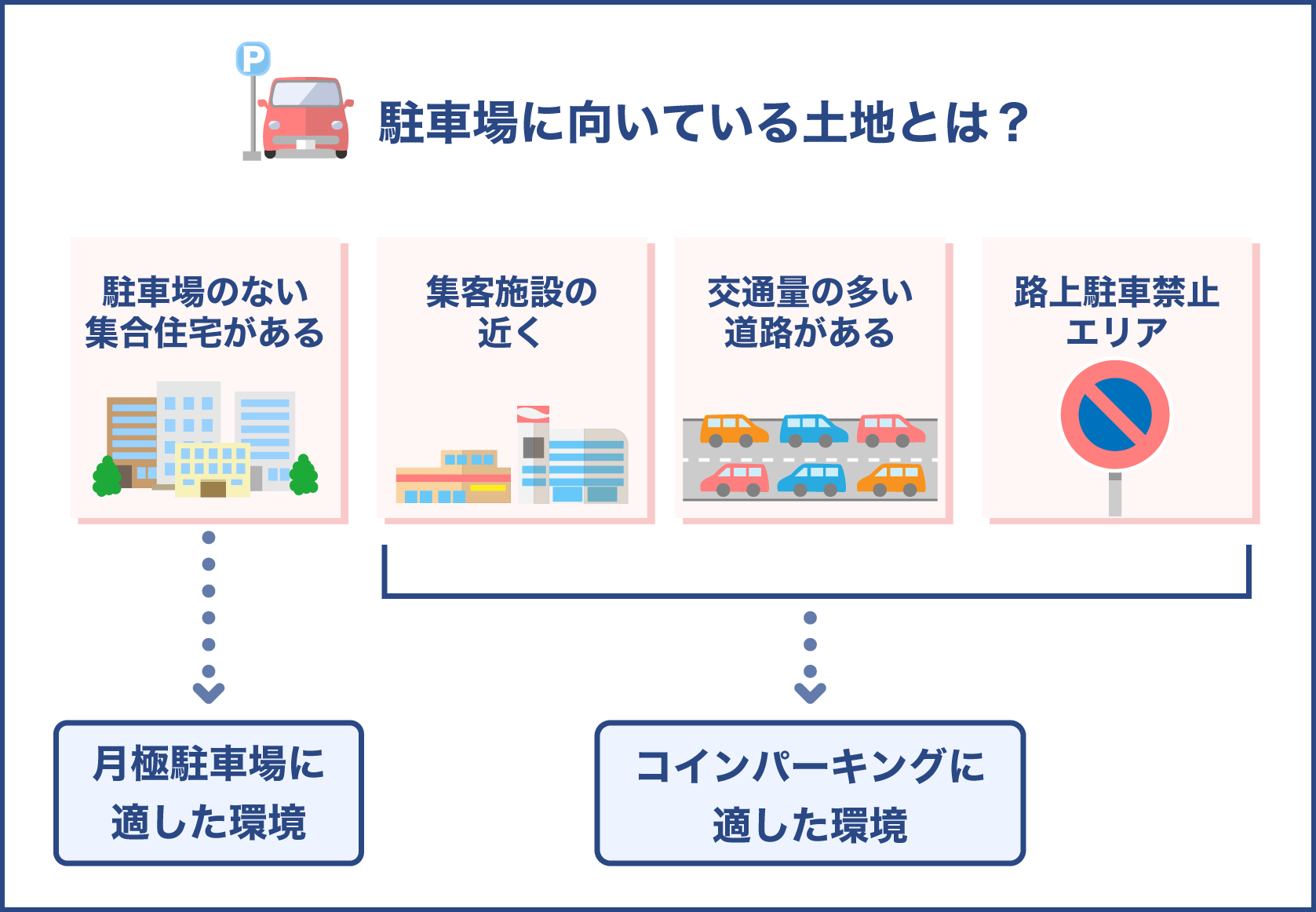

広すぎる土地を売却または駐車場経営するなど活用する

広い庭がある住宅は非常に魅力的ではあるものの、建物面積の10倍以上の土地は住宅用地に対する課税標準の特例が適用されないため固定資産税が高くなります。

ですから建物面積の10倍以上の土地または200m2超の土地を売却する、もしくは活用することで高額な固定資産税や都市計画税の支払いへの対応ができます。

最も簡単な方法は、住宅用地の特例を受けられていない土地を売却する方法です。

ただし土地を分けて売却するためには境界が確定している必要があり、境界が確定していないなら、境界確定を行う分筆を行わなければなりません。

費用は100万円ほどが相場になりますが、減税措置のない土地を所有し、高い固定資産税を払い続けるよりはお得と言えるでしょう。

土地を売却する事に抵抗を感じる方であれば、住宅用地の特例の範囲外の土地を活用する方法を検討できるでしょう。

特例範囲外の土地を利用して駐車場経営を行うのも1つの方法です。

駐車場にするなら土地の種別が商業用地になってしまいますが、すでに住宅用地の特例を受けていなかったため、固定資産税が大きく変動する事はありません。

ただし市町村によっては商業用地の固定資産税を課税標準の1.6%に設定しているところもあるので、商業用地の税率を確認してください。

広い建物や庭があっても固定資産税を減らせる方法もあるんですね

たしかに減税措置はいくつもあるものの、どの方法が適用できるのかは専門家に相談する方が賢明です

自分では気付かなかったような減税措置についても教えてくれるかもしれませんよ

広い土地や建物は、非常に魅力的であり、だれもが憧れるような住宅です。

しかし広い土地や建物にはメリットだけでなく、デメリットも存在しています。

共通しているデメリットは、維持管理費が高額になることに加え、維持管理のために使う時間や体力の問題もあるでしょう。

固定資産税の支払いは、固定資産税評価額に基づいて毎年行わなければならず、税金を通算するならかなりの額になります。

まずは固定資産税通知書を確認し、所有している土地がどの範囲まで住宅用地として減税特例を受けているかを確認してください。

仮に住宅用地の特例を受けていない広い土地を庭として所有しているなら、土地の売却や他の目的のために活用することを検討できます。

特例を受けていない土地の固定資産税は高額になるため、少しでも早く行動を起こすことが節税につながります。

広すぎる土地を所有している事が分かったなら、不動産の専門家に税金対策としてどのような方法を利用できるのか相談するのも良い方法です。