最近では、資産運用という言葉をよく聞くようになりました。

退職金がわずかしかない、年金だけで果たして暮らせるのかな?

万一の時の不安のために、資産運用を始めようと考える人が増えています。

資産運用の方法はいろいろありますが、もっとも堅実なのはアパート経営・マンション経営です。

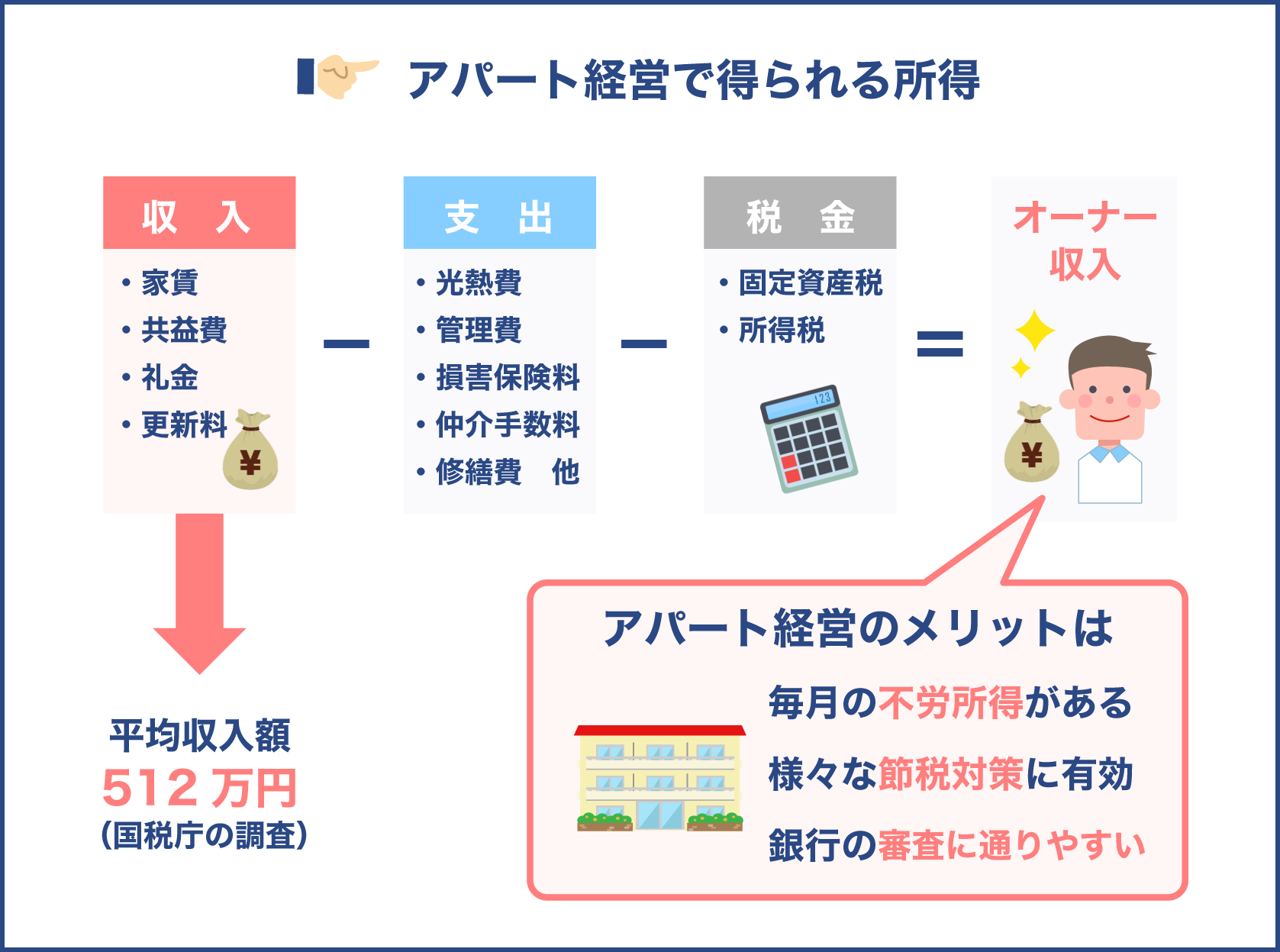

不動産投資の基本は入居者を募って家賃収入で資産を増やす方法です。

一般的なイメージとしては、年金収入を増やすためもしくは年金までの収入源として期待している人が多くいます。

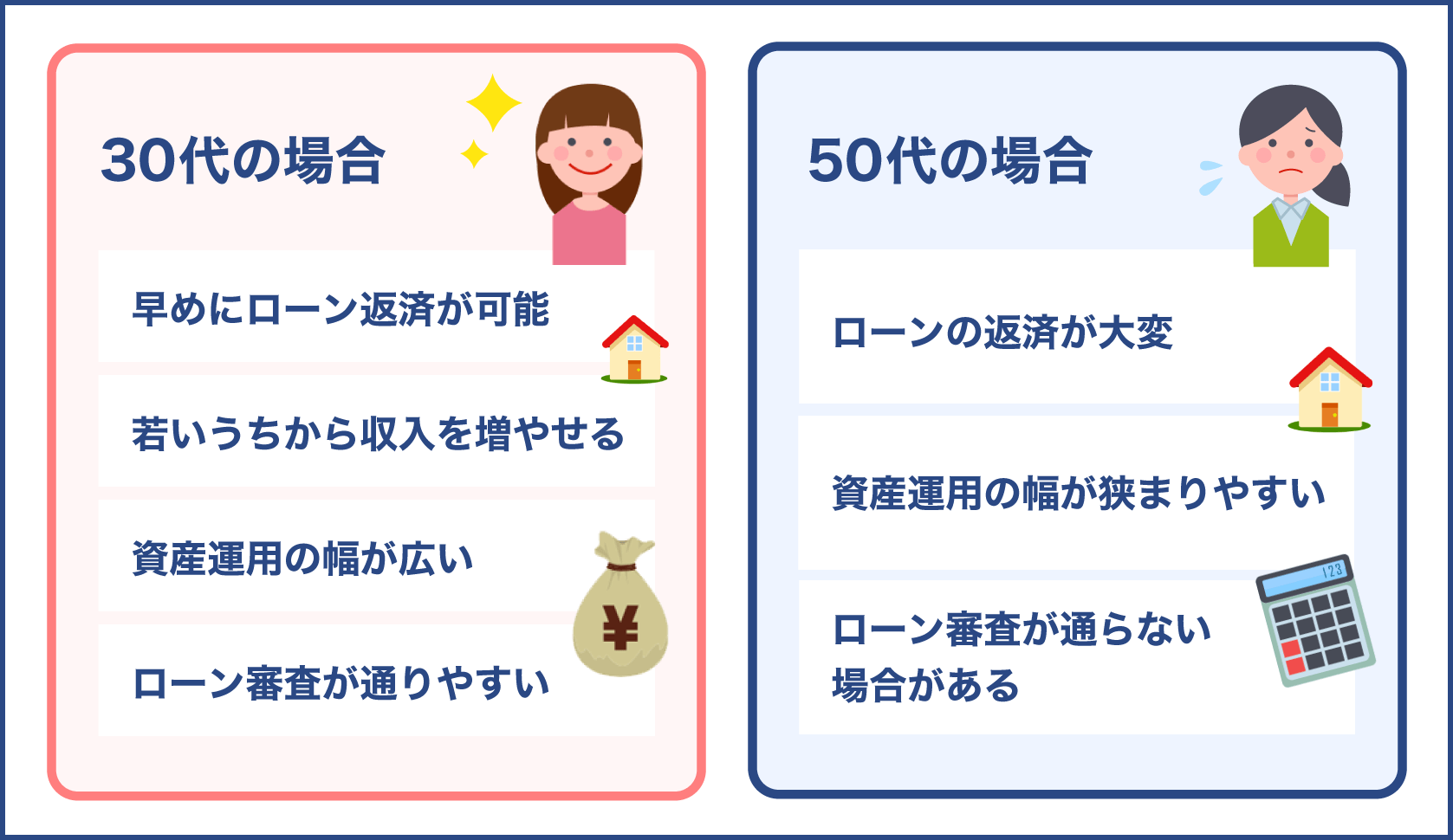

資産運用は、50代くらいから始めてみるものという印象がありますが、実際は30代から不動産投資は可能です。

ここでは、アパート経営やマンション経営での不動産投資は30代から始めた方が良い理由や物件選びのポイントなどご紹介します。

目次

不動産投資は30代から始めるべき!その理由

アパート経営やマンション経営の場合、手元にお金の余裕がありそうな50代くらいから始めた方がベストなのでは?と思っている人は多いです。

しかし、50代ともなれば定年退職までさほど時間がありません。

不動産投資は、非常に堅実な資産運用の方法ではありますが、成果を得るまでに時間かかる投資方法でもあります。

そのため、50代から始めてみても結局きちんとした収入になるまでに時間がかかって、不安な時間を過ごしてしまった…ということはよくある話です。

では、どの年代が良いのかというと、30代だといえます。

20代では社会的信用もまだ薄く、40代にもなると非常に仕事で忙しい時期になることが多いため、30代はちょうど良い年代なのです。

収入が増え始めるけど、まだ家庭を持っていない人も多く不動産投資を始める勇気を出せる年代です。

30代で不動産投資を始めるには、それなりの理由があるのでよく理解しておきましょう。

早いうちにローン返済が可能

アパート経営でもマンション経営でも、物件を手に入れなければ意味がありません。

以前であれば、定年後に物件を一括購入して家賃収入で暮らす人も多かったですが、最近では退職金を物件1棟買えるくらいの金額をもらえない人も多く、かといって1部屋だけの運用では資産を増やすことはできません。

なので、通常はローンで物件を購入し、資産運用を続けながら返済していきます。

そのため、50代くらいで不動産投資を始めると、ローンの返済がキツくなるのです。

本来なら定年前にローンが完済できて、第二の人生として不動産投資で生きていく、というような流れが理想です。

ある程度収入が増え始める30代くらいから不動産投資を始めることによって、自分の収入を始める楽しさと学びがあります。

もしも1度や2度失敗したとしても、取り戻すだけの時間的余裕があるので、定年ギリギリに始めるよりは30代で不動産投資を開始する方が、自分自身としても心のストレスを感じにくく運用することが可能です。

一方で、資産的に「絶対に失敗できない」というような人もいるため、不動産投資を開始する場合は、しっかりと不動産投資会社と相談しながら始めてください。

自分1人の考えて行動してみても、不動産投資はコツやならではの考え方があるので、慎重さが大事になります。

若いうちからお金を増やしておける

不動産投資は、すぐに収入は増えません。

収入の考え方は利回りを意識しなくてはいけないですが、不動産投資を始めたばかりの人は「利回りって何?」と疑問ばかりが残るでしょう。

利回り、というのは投資した金額に対する収益の割合のことを指していて、利回りに関してはいろんな考え方がありますが基本的には1年当たりの平均数値を意味しています。

算出方法は簡単な数字だけで計算される表面利回りと管理費や税金を考慮した実質利回りがありますが、どちらで考えてみても良いです。

また、不動産投資の利回りの考え方で、実際に不動産がいくらで取引されているのかを示す取引利回りというものもあります。

投資物件を購入する場合は、取引利回りを意識することが多いです。

例えば、東京都内でワンルームマンションに投資した場合、港区や目黒区など人気の地域が集まる城南エリアだと、取引利回りが大体4.3%、鉄道沿線エリアの場合は取引利回りが大体4.5%です。

| 東京都内エリア | 利回り |

|---|---|

| 城南エリア | 4.3% |

| 鉄道沿線エリア | 4.5% |

高いのか低いのかよくわからないかもしれませんが、5%を下回るのは実は東京都内だけになります。

その他の埼玉県や千葉県、札幌や名古屋などは軒並み取引利回りが5%を超えているのです。

利回りを意識するのであれば、都内ではなくて駅近物件の地方都市の方が収入を増やしやすいといえます。

もしも、都内を希望するのであれば平均を考慮すると4%程度だと考えておきましょう。

このように、利回りが高いといっても5%程度なので、大きな収入がいきなりたくさん入ってくるわけではありません。

株やFXなどであれば、一夜にして多くのお金を手に入れることはできますが、その反面一夜にして全てのお金が消えて無くなるリスクもあるのです。

その点不動産投資は、収入を増やしていくには長い目でみて考える必要はありますが、大きな損失もあまり発生しない堅実な投資方法です。

若いうちから不動産投資を行っておけば、それだけ投資回収が見込めるため、30代くらいから始めると良いタイミングだといえます。

更なる資産運用が可能になる

以前の不動産投資の考え方は、基本的に1つ物件を購入したら、メンテナンスを繰り返しながら永久的に運用していました。

もちろん、投資回収の意味ではローンが少ない、もしくは完済した物件を運用することで投資回収はしやすくなります。

ですが、いくらメンテナンスを繰り返していたとしても、結局古い物件にはなかなか人は寄り付きません。

大きくリノベーションを行なって、まるで別の物件のように変身させることも可能ですが、その費用を考えると思い切って今所有している物件を売却して、新しい物件を購入する人も多いです。

「売却して買い直すと損するのでは?」と思うかもしれませんが、増えた収入でより利回りの良い物件を購入する方が収入につながりやすいです。

ある程度年齢を重ねた後に不動産投資を開始すると、こうしたより大きな不動産投資として買い換えることができません。

年齢によって、自分ができる資産運用の幅を狭めてしまうことにもなりかねないので、30代という早い段階から不動産投資を行ったほうが良いといえます。

また、売却して新しい不動産を手に入れる他にも、1つの物件はそのままにしていくつもの物件を所有し専業大家として収入を得ることも可能なので、とても夢のある資産運用方法です。

融資が通りやすい

| 年齢 | 金銭上の問題 | ローンの状況 |

|---|---|---|

| 20代 | 収入や勤続年数が不安定 | 審査に不利 |

| 30代 | 収入や勤続年数の安定、今後の支払いの安心 | ローン審査が通りやすい |

| 50代 | 将来的な支払いへの不安 | ローンが通らない可能性がある |

ローンを組んで物件を購入し、不動産投資を行う人がほとんどですが、ローンの形態も少し普通と違います。

不動産投資ローンを利用して物件を購入しますが、当然審査があります。

不動産物件は、安いものではないので長期間の支払いになります。

ローン審査は、金融機関によって厳しさは違って来ますが、 ある程度の基準は決まっています。

例えば、20代の場合はまだ収入や勤続年数が安定していないので、審査に不利です。

50代以降になれば支払年数によっては、将来的な支払い不安があるとみなされてローンが通らない場合があります。

一般的な住宅ローンと不動産投資ローンは借り入れの目的が違うので、不動産投資ローンの場合は事業主としての審査になります。

そのため、年収と比べても融資額がとても高額になりやすいので返済能力をよくよく確認されるため、ローン審査が厳しいと考えられています。

そこで、30代くらいになるとあらゆるローン審査が通りやすい傾向があり、融資を受けるのに有利な年代なため不動産投資を開始するのにはベストなタイミングです。

不動産投資ローンがなかなか通らないからといって、住宅ローンで投資物件を購入しては行けません。

特別な事情がない限り、住宅ローンを利用しての不動産投資は契約違反となるので注意しましょう。

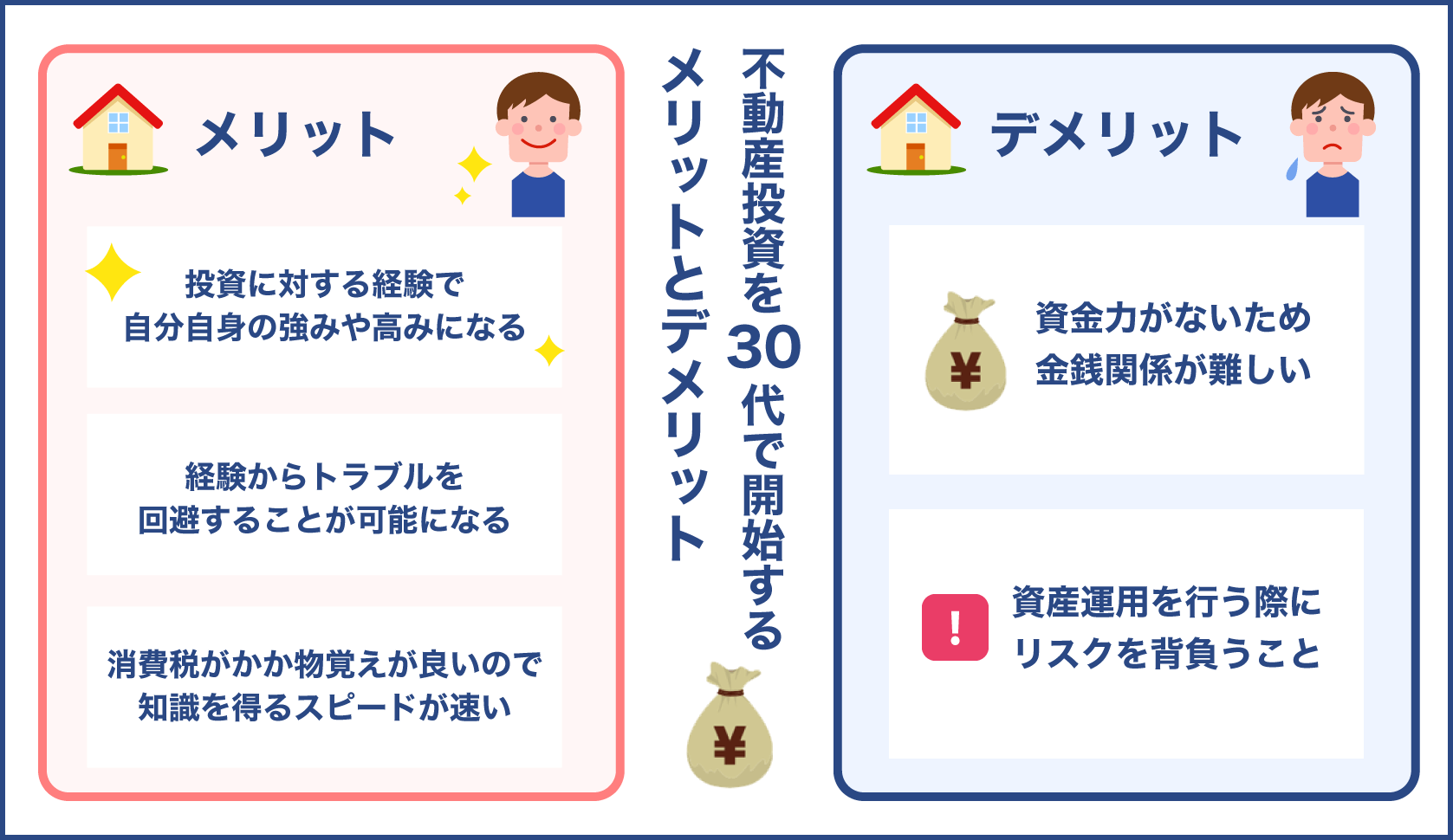

30代で不動産投資を始めるメリットデメリット

30代という若い年代のうちから不動産投資を開始するともなると、いろんな不安点はあります。

若すぎるわけではないけど、年齢が高いともいえませんし、収入についてもまだまだ伸び盛りという状況です。

そのため、アパート経営やマンション経営に対して興味があったとしても「不安が強い」と感じて躊躇しているかもしれません。

そこで、30代で不動産投資を始めるメリットデメリットをご紹介します。

不動産投資を30代で開始するメリット

まず、大きなメリットは、投資に対して学ぶことができる、ということです。

人生経験を若いうちに積む、というわけではありませんが、例えば仕事で不動産関係に関わっているのであれば自分で不動産投資を行なっていれば、それだけ顧客の相談に乗ってあげることもできますし、現実的なアドバイスをすることもできます。

若いうちの苦労は買ってでもしろ、という言葉があるように、不動産投資という大きな経験は、自分自身の強みや高みとなります。

不動産投資をしていく中で、あらゆる失敗や成功を繰り返すことでしょう。

そうした経験を最初のうちに積んでいくことによって、定年後に第二の人生として不動産投資に本腰を入れようとしたときにはすでにさまざまな知識を得ているあとなので、どんなトラブルに見舞われても経験を生かして回避することが可能です。

不動産投資を始める人の多くが定年間近、もしくは定年まであと10年くらいの年代ですが、その年代で不動産投資を始めたとしても、なかなか対応しきれません。

同じように知識を習得していくことは可能ですが、年齢を重ねるごとに記憶力や判断力が曖昧になっていくので、高めの年代がまっさらな状態で不動産投資を始めたとしても、知識を得るまでには相当な時間がかかる可能性があります。

30代から始めると、物覚えの良さも変わってきますし、不動産投資に触れ合う時間が長ければ長いほど、いろんなことがあっていろんな経験をするので、自分の知識として培うことが可能です。

経験と知識がない状態で不動産投資を始めても、せっかくの退職金や今までの貯蓄金額を無駄にしてしまう可能性があるので注意しましょう。

若いうちから、しっかりと計画的に収入や資産を増やすような行動を行なっていると、考え方も自然と大人になりますし、安定した収入は心の拠り所にもなります。

不景気と言われている中で、不動産投資を行なって収入をゆっくりとでも増やしていく努力をすることで自分の生活を豊かにし、将来に対する不安感を払拭することできるのです。

不動産投資を30代で開始するデメリット

30代で不動産投資を行う大きなデメリットは、その人それぞれで違ってきますが資産力の問題です。

20代よりは資金力はありますが、それでも貯金額が少ない人もまだまだ多いですし、収入自体もそこまで多くないという人もいます。

30代は多くのサラリーマンが結婚するような年代でもあるので、自身の家庭でお金がかかってしまって、物件を購入するときの頭金などにまわす金額を用意できない…というのはよく聞く話です。

元々の自身が持っている資金力ない状態で不動産投資を行おうと思ったとしても、優良物件を購入するまでのお金がない、不動産投資ローンが通らない、などのデメリットが生じます。

利回りを意識している人がほとんどなので、「きっとここなら収入が得られやすい」と思ったとしても、費用負担が難しいので大きくて優良な物件投資は難しいことが30代という若さのデメリットです。

また、すでに住宅ローンを払っている人にとっては、さらに不動産投資ローンを借りることによって債務がかなり増えてしまいます。

返せる見込みがあれば問題はありませんが、漠然と不動産投資を行おうと思っているだけでは、自然と支払いが滞ってしまう可能性があるのです。

きちんと投資物件で収入が見込めればいいいですが、運用がまだ軌道に乗っていない状態の場合は、収入源が通常の給料からしかないので、二重の苦しみなる可能性があります。

そうならないためにも、まずは自分の住宅ローンがいくら残っているのか、支払いはいくらなのかを調べて、不動産投資ローンを契約しても十分に支払えるように返済計画を立てておかなければ、どちらの返済をすることも難しくなってしまうのです。

せっかくの不動産投資も自分の資金力によってはうまくいかないこともあります。

また、もう1つのデメリットとしては、資産運用を行うのであれば必ず考えておかなくてはいけないことですが、リスクを背負うことです。

負債を抱えて少しずつ収入を得ていこうという考えのもと、不動産投資は行われているので大きくはありませんが、リスクを背負って不動産投資を行っているのだ、ということに気付きましょう。

なぜ30代なのかっていうことなんですけども私も実際は20代の頃から、不動産投資をしてるんですけどもなぜ30代なのかなと思って考えてみました。

一般的に言われているのは20代では社会的信用もまだ浅くて、20代で買って大丈夫なのかということもありますし40代にもなると非常に仕事で忙しい時期になることが多いため、40代の一番の稼ぎ柱の時には株式投資などをやってもだいたいは失敗に終わる方が多いです。

なので避けた方がいいんではないかなと思うんですけども30代はそんなことも考えるとちょうど良い年頃っていう風になる。もし原則論で言えば大学を卒業して就職してだんだん勤続年数なんかも3年5年経って8年目が30代ですよね。

いわゆる普通に大学卒ですぐにストレートで来た場合収入も増え始めてまだ結婚してない方も多いので、不動産投資を始めるきっかけになるということですね。お金もだんだんつき始めてある程度収入が増え始めると、30代くらいから不動産投資を始めようかなと思う方が増えるって言う事です

始めるならアパート経営?ワンルームマンション投資?

不動産投資は、アパート全てを購入して運用していく方法とワンルームマンション投資と呼ばれる1部屋だけを購入して区分マンションを経営する方法があります。

どちらも良し悪しはあるので、それぞれの特徴を理解しておきましょう。

| アパート経営 | ワンルームマンション投資 | |

|---|---|---|

| 不動産投資方法 | アパートやマンションを全てを購入して人に貸す不動産投資方法 | 1部屋だけ購入して貸し出す不動産投資方法 |

| 投資方法の特徴 | 初期の投資と入居者がいることで安定して家賃収入を得られる | 初期費用の安さと収入から早めに投資回収を行える |

アパート経営とは何か

アパートやマンションを1棟全てを購入して、大家業を行うことを意味しています。

大きな特徴としては、初期の投資さえしっかりして、入居者さえきちんといれば後は黙っていても安定して家賃収入を得ることができます。

家賃は毎月発生するものなので、入居者がいる限り収入はあるため、不動産投資を行なっていく上で安定感も欲しいという人には、アパート経営の方がメリットを感じられる方法かもしれません。

逆にいえば、入居者がいなければそれだけ収入も減少するので、空室対策を行なっていかなくては行けません。

きちんと管理会社と相談して、どのように入居者を募って行くのかを検討するため、アパート経営の場合は非常に経営者としての責任を強く感じることでしょう。

また、アパートやマンションを購入するわけですから、所有物件としてしっかりと手元に残ります。

ローン返済が終了すれば、所有しているアパートマンションは自分のものになるので、1室自分の部屋として使ってもいいですし、入居者が絶えずいてくれるような物件なら、収入もしっかりと入ってくるので良いです。

ただ、きちんと入居者を募集するためには、物件を所有していればOKというわけではなくて、備え付けの設備なども新しいものや便利なものを取り付けることが必要になります。

そのため、初期費用がかかる不動産投資方法だともいえるのです。

初期投資に費用をかけることができない人は、アパート経営は不向きかもしれません。

ワンルームマンション投資とは何か

ワンルームマンション投資とは、1部屋だけ購入して人に貸し出す不動産投資方法です。

1部屋だけ購入して収入になるの?と思うかもしれませんが、1棟全てを購入するよりも1部屋しか購入しない方がかなり費用負担は少なく済みます。

そのため、一気にたくさんの収入を得るというわけではありませんが独身者のサラリーマンなど、継続して長く入居してくれるような人が住んでくれたら継続的に収入を得られるので、初期費用の安さと収入を考えると比較的早い段階で、投資回収を行うことができます。

ただ、1部屋しか持っていないので、その部屋に入居者がいなければ収入にはならない上に区分所有で他の部屋のオーナーと物件を分けているため、他の部屋の賃料が値下げした場合入居者確保のために、自身が所有している部屋の賃料も下げなくては行けないというデメリットもあります。

デメリットもありますが、区分所有は1棟丸ごと購入するよりもリスクがより少なく、部屋の面積に応じて、土地の所有権も分割されるので、資産価値は守ることができます。

空室リスクを避けるために、1部屋だけじゃなくて複数の部屋を分割で購入してそれぞれを運用するという方法をとっている人も多いです。

低い予算で不動産運用をすることができるので、ワンルームマンション投資は資金力が低い人でも気軽に始めることが可能になります。

| 所有方法 | メリット | デメリット |

|---|---|---|

| 1棟所有 | 他の部屋の賃料に左右されない | 初期費用が高いので、資金力がない人は出来ない |

| 区分所有 | 初期費用が安いので、少ない資金で始めることが可能 | 他の部屋が賃料を下げたら自分の部屋の賃料も下げなければならない |

初心者に向いているのはどっち?

不動産投資の初心者は、アパート経営とワンルームマンション投資のどちらをまず始めたらいいのか?と悩むかもしれません。

どちらも一長一短ではありますが、長い目で見ればアパート経営の方が、初心者で始めても最終的にはよかったなと思いやすいです。

初期費用の問題だったり、空室問題だったりと複数気になる点はありますが、ワンルーマンション投資の場合は最初のうちは費用の面でも運用の面でも規模が小さい分やりやすいところは多いですが、結局「もっと収入を得たい」という気持ちになる人が多いです。

ちょっとした社会勉強程度に不動産投資を始めてみたい、といった感覚の人であれば、ワンルームマンション投資の方が手軽で試しやすいですが、きっちりと資産運用を始めたい!と思っているのであれば、初心者のうちからアパート経営を行なった方が良いといえます。

なぜなら、アパート経営の場合は1棟まるまる購入しますが、部屋数が多い物件も増えていますし、それらを平均してみるとワンルームマンション投資をするよりも安く済む場合も多いからです。

土地の所有も自分のものになるので、将来的な長い目で見るとアパート経営がおすすめです。

でも初心者だから不安…と思うかもしれませんが、金融機関からの評価が高い物件を選ぶことで、利回りが良くなる傾向があり、ワンルームマンション投資のような区分所有の際に発生する他のオーナーとの兼ね合いに対して考えあぐねる必要もありません。

不動産投資会社がきちんとサポートしてくれるので、自分が不動産投資によってどのような収入を得たいのか、今後の展望をよく話して相談してみましょう。

アパート全てを購入して運用していく方法なんですけれどもアパートやマンション一棟全てを購入して大家業を行うことを意味しています。

アパート経営のメリットなんですけども家賃が毎月発生する、例えば4部屋あって1部屋空室であっても3部屋分は収入は手に入るということがある。なので入居者が1部屋でもいる限り収入が0っていうことはない。

不動産投資を行っていく上で安定感がある。なのでアパート経営の方がメリットを感じられる方も多いかもしれない。逆に言えば入居者がいなくなればそれだけ収入も減少、いなければそれは同じですよ。

空室対策を行っていかなければならない。これは後者のワンルームマンション投資でも一緒なんですけども出て行ったらある程度リフォームをして新しい入居者を探さなければならないということですよね。

メリットはたくさんあるかと思うんですけども、1部屋空室になったところでも不動産収入はしっかりあるということだけどデメリットは2点ともに

共通だと思います。

またアパートやマンションを購入するわけですから所有物件として手元に残るというのは、つまり建物が例えば古くなってもうどうしようもなくなったとしても土地としての資産は残ります。

なので土地としては売れるでしょう建物は売れないものとなってても、土地としての資産が残り土地が売れます

不動産投資を始める時の物件の選び方のポイント

不動産投資を始めるときにもっとも悩むのは、購入する物件選びです。

安い買い物ではないので、ちょっと失敗したかもと思ったとしてもすぐに買い換えることはできませんね。

リフォームしようにも追加で費用が発生するので、資産力によってはどうしても思うように運用できない!とパニックになる人も多いです。

失敗しない物件選びのポイントをご紹介します。

| 選ぶポイント | 特徴 |

|---|---|

| 立地条件 | 人気が高いエリアの物件を選ぶことで収入や空室の不安を解消 |

| 建物の構造や設備 | 物件選びの際は人が求めている設備を取り付けることが大切 |

| 築年数 | 中古物件は収入を得やすいが一度空室ができると決まりにくい |

エリアは最も重要な部分

不動産投資なので、立地条件は非常に重要な部分を占めています。

銀行や大きなスーパーがある、飲食店街が並んでいるなど周辺環境が良いエリアや、駅近やどの駅にもアクセスが便利なエリアなどは、独身層でもファミリー層でも人気があるのです。

こうした人気のあるエリアの場合は、物件の価格も高く設定されていることは多いですが、みんなが住みたいと思っているエリアでもあるので、空室問題に発展しにくいです。

ここで独身層とファミリー層の特徴をまとめておきます。

好みもありますので、一概には言えませんが、下記がそれぞれの層の求めている項目となります。

| 独身層 | ファミリー層 | |

|---|---|---|

| 飲食店の近さ | ◎ | △ |

| 職場の近さ | ◎ | ○ |

| 公園の近さ | △ | ◎ |

| 駅からの近さ | ◎ | ◎ |

| スーパーの近さ | △ | ◎ |

不動産投資で大事なことは、安定的に収入を得られるかどうか、空室をすぐに埋めることができるのかという点なので、人気が高いエリアの物件を選ぶことによって、そういった不安点は解消されます。

また、実際に人気エリアで不動産投資する場合、居住用に運用するのか事務所用なのかという点でも選ぶ物件は違いますし、独身者向けかファミリー向けかによっても違います。

人気エリアだからこその細かなイメージが必要となり、自身が所有する物件が独身向けだったとしてもファミリーエリアに建っていても、空室は埋まりません。

自分はどのような層にどんな部屋を提供したいのか、というコンセプトをまず考えて見ると自分が選ぶべき物件を見つけることができるでしょう。

どれだけ新しくて素敵な物件でも利便性が悪ければ、なかなか空室が埋まることはないので、気になるなと思う物件があれば、実際に現地調査を行なってみるとイメージがつきやすいので、手間に感じるかもしれませんが行動してみてください。

利便性がよく見えたけど、騒音がすごいとか、物件の清掃状態が悪い、というようなネットや写真だけじゃわからない部分もたくさんあるので、現地調査はとても大事です。

建物の構造や設備は新しいものかどうか

人が部屋探しをする際に、賃料のほかに気になるのは部屋の広さや建物の設備に関してです。

すごくキレイな広い部屋だったとしても、セキュリティ面が抜け穴だったら1人暮しの女性やファミリー層はちょっと抵抗感がありますし、設備はしっかりしていても間取りが生活しにくい設計をされている、ということだと入居したいとは思いません。

そのため、物件選びの際は人が求めている設備をしっかりと取り付けているかどうかを意識してください。

何が必要なの?と思うでしょうが、代表的なのは以下です。

設備しておきたい代表的なもの

- エアコン

- TVドアフォン

- 追い焚き機能

地域にもよりますが、日常的に必要なものとしてこの3つは設備であって欲しいと需要が高くあります。

これらを設備としてつけておくと、部屋探しをしている人の好感度はアップすると思いましょう。

また、最近ではWi-Fiや宅配ボックスの需要もかなり高まっていて、日頃からインターネットを利用することが当たり前になっている現代で、自身でWi-Fiを契約してもいいけど、物件設備としてついていると嬉しいと思っている人が多いです。

実際、最初はWi-Fiがついていない物件だったとしても、後あとWi-Fiをつける物件は非常に多くあります。

忙しい毎日を送っている一人暮らしの場合は、宅配ボックスは必須ともいえるくらいに重要です。

不在票が入っていても、再配達を依頼する日にちがなかなか決まらなくて困ってしまう人も多いので、宅配ボックスがあれば便利だな、と多くの人が思っています。

このように、人が「これあったらいいな」と思う設備がついている物件は、非常に人気も出るので空室の不安がなくなります。

年月が経つにつれて人が求める設備も変化していきますが、最初に挙げたエアコン・TVドアフォン・追い焚き機能の他にも温水洗浄便座はどれだけ年代が経っても人気のある設備です。

需要のある設備がしっかりとついていて、部屋の間取りや広さも十分であれば、その物件は買う価値があるとみなしても大丈夫だといえます。

築年数が浅いと価格下落しにくい

早く収入を得たい、早く結果が欲しいと思いすぎて、中古物件に手を出す人は多いです。

確かに、新築や築年数が5年以下などまだまだ新しい物件を購入するよりも物件価格が安いので、収入を得やすいといえます。

一方で、中古物件は間取りや設備が古いことが多く、一度空室ができるとなかなか次が決まらないことも多いです。

そのため、中古物件は購入時は魅力的に感じますが、将来的な目で見て考えると、空室リスクも高く、賃料を低くしなくては入居者が入らないといった思っていた収入とは真逆の方向に物事が進んでしまう可能性もあります。

もちろん、新築や築年数が浅い物件は元々の物件価格も高いので、ローン審査がちょっと厳しめになりますが、不動産投資ローンは契約者本人の資金力や勤めてる会社以外も、物件に対する将来性も審査通過には大きなポイントになるのです。

多角的に見ても築年数が浅い物件を購入する方が価格は高いですが、年数を重ねても価格下落しにくいため購入するときは築年数もしっかり確認しましょう。

失敗しないための注意点

不動産投資は、比較的難易度は高くない資産運用方法ではありますが、注意点はあります。

全てにおいていえることではありますが、どんな資産運用でもある程度のリスクと注意しなくてはいけないポイントがあるのでよく理解しておきましょう。

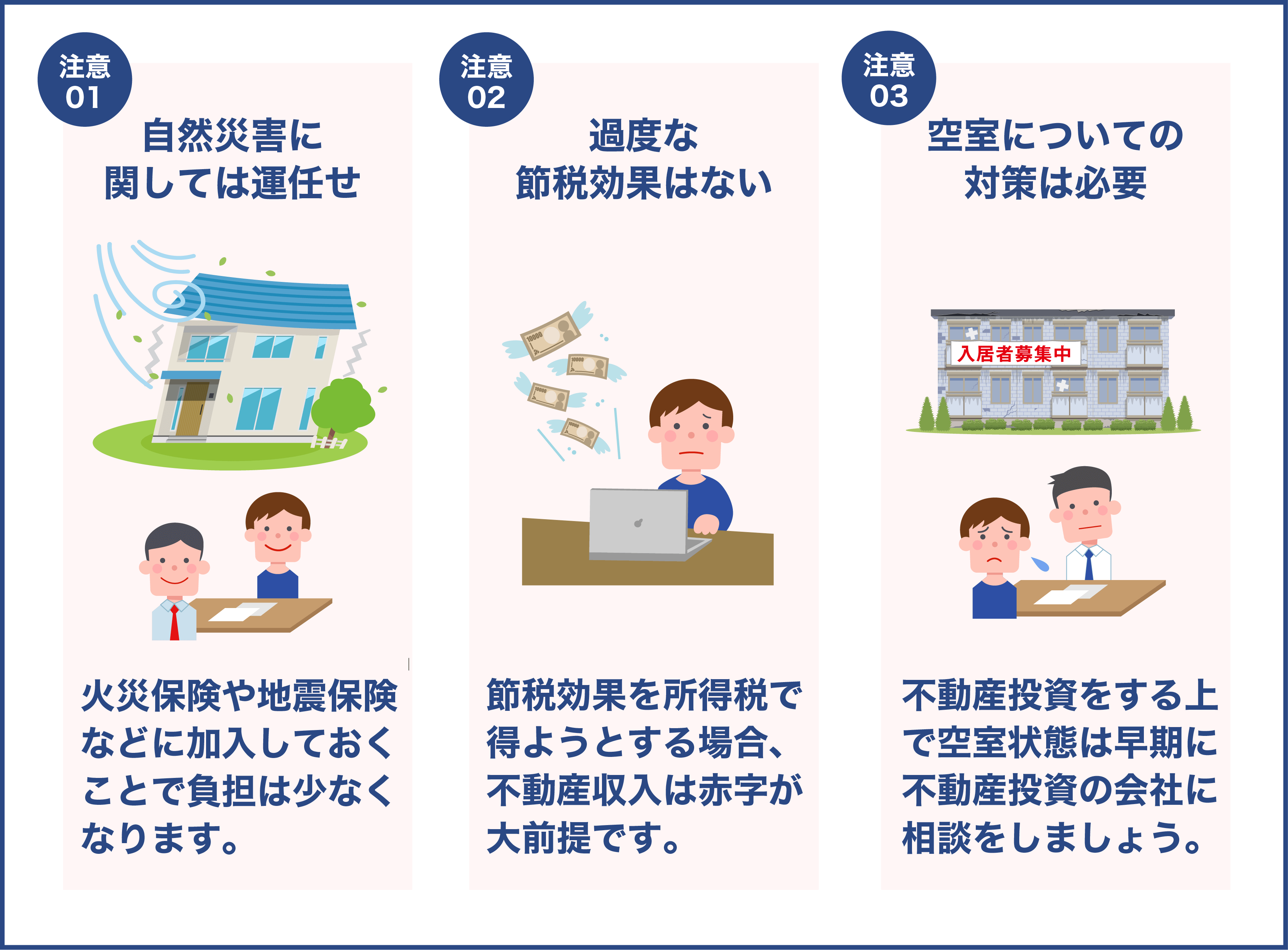

自然災害に関しては運任せ

不動産投資を行う上でもっとも怖いのは自然災害です。

地震や水害などは、状況や規模によっては建物自体を損壊し、人が住めない状態になる可能性もあります。

そうなると、入居者はいなくなって収入が得られなくなりますし、再度入居者を募集するための修繕費用が大幅に必要となるのです。

さらに、自然災害で一度損壊すると資産価値が下がる傾向があり、良いことは全くありません。

自然災害は今から行きますという予告なしに発生するものなので、起きてしまえばあとはもう自然に任せるしかないです。

火災保険や地震保険などに加入しておけば、保険金を見込むことはできるため、修繕費用くらいにはなります。

建物が大きく損壊してしまった場合、物件を建て直すくらいの保険金は得られませんが修繕程度ですむのであれば保険に入っていた方が負担は少ないです。

過度な節税効果はない

不動産投資の醍醐味は、収入の増加だけではなくて節税効果です。

確かに相続税に関していえば、節税効果を期待できますが、所得税に関しては一概にそうは言えません。

不動産所得は給与所得やそのほかの収入と合わせて、総所得から所得税を算出しますが、現実的に節税効果を所得税で得ようとするのであれば不動産収入は赤字が大前提となります。総所得が高ければ高いほど、所得税も高くなるので意味はありません。

空室についての対策は必要

不動産投資をしようと考えた時、当たり前のように自分が所有している物件には入居者で満室状態だから収入は得られると思っている人が大半です。

でも、現実はそこまで甘くありません。

空室になることもありますし、すぐに埋まるかどうかオーナー次第です。

空室状態は不動産投資をしている上でもっとも避けたい問題なので、早期に解決しなくてはいけないのに開始の時に何も対策を考えていなければ、「どうしよう」と思う時間がながすぎて収入が減ってしまいます。

そうならないためにも、しっかりと不動産投資を開始するときに不動産投資会社にきちんと相談して物件選びと空室への対策を考えてみましょう。

アパート全てを購入して運用していく方法なんですけれども、アパートやマンション一棟全てを購入して大家業を行うことを意味しています。

アパート経営のメリットなんですけども家賃が毎月発生する、例えば4部屋あって1部屋空室であっても3部屋分は収入は手に入るということがある。なので入居者が1部屋でもいる限り収入が0っていうことはない。

不動産投資を行っていく上で安定感がある、なのでアパート経営の方がメリットを感じられる方も多いかもしれない。逆に言えば入居者がいなくなればそれだけ収入も減少いなければそれは同じです。

空室対策を行っていかなければならない、これは後者のワンルームマンション投資でも一緒なんですけども出て行ったらある程度リフォームをして、新しい入居者を探さなければならないということですよね。

メリットはたくさんあるかと思うんですけども1部屋空室になったところでも、不動産収入はしっかりあるということ。だけどデメリットは2点ともに共通だと思います。

またアパートやマンションを購入するわけですから所有物件として手元に残るというのは、つまり建物が例えば古くなってもうどうしようもなくなったとしても土地としての資産は残ります。

なので土地としては売れるでしょう。建物は売れないものとなってても土地としての資産が残り土地が売れる…

ではアパート経営をするにあたってどんな不動産が狙い目なのかっていうことなんですけれども、よく投資家のお友達とかともお話によく出てくるのは私もそう思ってます。新築は価格が高いので基本的にも築年数が古くて、ほぼ更地価格で買えるアパートを買うことをお勧めします。

一昔前は10年で元本回収じゃないですけども更地価格で買った値段を回収できるアパートが一番良かったので、今はそんな10%で回ってるアパートなんかほとんどなくて5,6%が平均になってますので、もし8%とかを見たらなにか理由はあるのかなとか思った方がいいです。だいたい5,6%くらいが普通だと思います。

アパートだけでなくても戸建てとかでも、また土地は資産として残ることになりますけどね。

では次ですねワンルームマンション投資とは何かなんですけども、1部屋だけ購入して人に貸し出す不動産投資方法です。何部屋もある中から1部屋だけ購入してっていうことになります。

1部屋だけ購入して収入になるのと思う方もいらっしゃるかもしれない。一棟全てを購入するよりも1部屋しか購入しない方はかなり初期費用が少なくて済みますって書いてありますけども、物件によってはそんなこともないと思います。

ただ1部屋しか持っていないのでそこの部屋に入居者が入っていなければ収入も0、また他の部屋の賃料が値下げされた場合にも自分の持っている不動産自身も賃料の値下げをしなくてはいけないといったデメリットがあります。

なのでこういったワンルームマンション投資をされている方の中には同じマンション内にも、複数の部屋を買って4つとか5つ2個でもいいですが買って運用している人も多くいらっしゃいます。

ワンルームマンションの気をつけておきたい注意点としてローンを組んで買う方ですね。例えばローンを組んで買うとなると例えば不動産収入があります。

不動産収入から自分の管理料や修繕積立金などもお支払いしなければならなくなります。これにプラスアルファ1年に1回来る固定資産税なども支払わなければならないので、例えば10万円の家賃があったとしても住宅ローンの返済にだいたい皆さん5,6万円、マンションの管理料で2,3万円お支払いしてたら多分実質的な手取り的には1万円あるかないかなんです。

大抵の方が結構失敗されてる方が多くいらっしゃいますのですごく気をつけていただきたいなと思います。

勉強のために始める方とかはいいんですけども実際問題すごい収入を増やしたいとか思う方であれば、住宅ローンは頭金で全部お支払いできるようにしてあまり組まずにしてやる分にはプラスになってくるかもしれないんですけども、住宅ローンを組まれてやってる方にはほとんど失敗してる方をお見かけします。

なのでアパート経営とワンルームマンション投資どちらがおすすめかと申し上げますと、やっぱり将来的な長い目のスパンで見るとアパート経営の方がいいのかなと思います。

では不動産投資を始める時の物件の選び方を最後にお話ししていこうかなと思います。3つ選ぶポイントがあります。

立地条件・建物の構造や設備・築年数と書いてあるんですけども立地条件ですよね。駅からの徒歩の距離、5分なのか10分なのか15分なのかっていうことなんですけども、やはり皆家賃が高くてもいいから駅近を選びたいって5分以内、ちょっと家賃を安くしたいから10分以内とか皆さんどんな検索の方法しますかね?駅でもよってくるかと思います。

池袋駅とか新宿駅とかそういった大きな駅になって5分以内とかになったら物件ほとんどないから、10分以内から始める方が多いのかなと思うんですけども普通に小さい駅とかですと、5分以内とかでもすごく上がってきますよね。そうすると5分以内とかだと絶対に皆さんが賃貸募集をした際に1回は見るような不動産になってきます。

駅近物件というのは比較的すぐに決まりやすいです。なのでそういったところも参考になさってください。駅から遠いところでもバス便がどれくらい普及してるのかどうか?バス便エリアなんかもありますよね。

すごい賃貸とかでもすごく高く決まってるところもあります。なのでサラリーマンとかファミリー層とかワンルームなのかによっても、全然異なってくると思うんですけども最寄り駅までの行き方の手段がどれぐらいあるのかということによっても大きく左右されてくるかと思います。

建物の構造や設備ですけどもいいものがあったものに越したことがありませんね。ですがこれ古いからって言ってじゃあ全て直さなきゃ!っていうわけにはしない方がいいと思います。

賃貸はもし費用対効果で考えると100万円設備費用にかけたとしても家賃はその設備に変わったからって、1万円アップできるか1万5000円アップできるかとか、本当に1万円くらいの差しかならないので回収期間の方が相当かかってしまいますので、だったらその分家賃を下げて貸した方が最終的に得っていうことにもなりかねないです。

築年数なんですけどもこれも先ほどの建物の構造や設備と一緒で不動産の売却とかと異なって、賃貸は外観が綺麗であれば皆さんそんなにこだわりはないのかなって新築かどうかとかで見ないですもんねあまり。

新築に住みたい人はそうだと思うんですけどもそこが中古だからって言って、そこの価格差が5万円あるのかって言ったらおそらくないです。またそれも1,2万円とかの差だと思うのでそんなにこだわりを築年数に持たなくてもいいのかなと思います。

最後に不動産投資をするにあたっての利回り面の注意点なんですけども東京で不動産を買うよりも地方で不動産を買った方が安いです。

そうすると東京では5000万円で地方に行ったら2000万円で買える家賃が一緒ってなると、利回り率は全然地方の方がいいことになります。

それなので縁もゆかりもない地方を買う方も多くいらっしゃるんですけども大抵の方が結構失敗とかして終わってしまう方も多いので気をつけてください。

旅行気分でそこ経費として落としながら行けるからいいんだなんていう方はいいんですけれども、そういった目的でもない限りはむやみに欲しいからって言って買うのがちょっと危険かなと思います。

それではですね皆さんよく注意して頂いて資産運用なさってください

不動産投資は早めが吉!30代でも十分チャレンジできる

30代でも不動産投資は早すぎることはありませんし、むしろ30代くらいから資産運用を開始することで得られるメリットもたくさんあります。

大きな買い物となるので、不安感も強くなるでしょうが、自分の人生を楽しむためにも不動産投資にチャレンジしてみて、自分の人生を生きてください。