マイホームを持つときに多くの人が利用する住宅ローン。

もっとも有利な方法で住宅ローンを組もうとするならば、あらかじめ基本的な知識を身につけておきましょう。

まず、住宅ローンを調べる際に最低限必要な言葉をいくつか理解しておく必要があります。

審査、担保提供者、抵当権、保証人などそれぞれの言葉の意味をよく理解し、最適な住宅ローンを組むことができるようにしておくことをおすすめします。

また住宅ローンを組むためには金融機関の審査をうけなければなりません。

住宅ローンの内容だけでなく、相談をしやすい金融機関かどうかもチェック項目の一つです。

またほとんどの利用者が住宅ローンを初めて組む人です。

わからない用語や、複雑な支払い方法など気軽に相談に乗ってくれる金融機関は頼りになる存在です。

親身になってくれる金融機関では、土日も対応してくれるところや、住宅ローン専門のコールセンターを用意しているケースもあります。

住宅ローンの完済を目指して、住宅ローンの内容だけでなく柔軟な対応をしてくれる金融機関を探すことも大切です。

住宅ローンを組むときに最初にすることは何ですか?

まず自分の目的に合った住宅ローンを組むことができる金融機関をさがすことです

目次

住宅ローンとは?金利や返済方法、審査に通るには

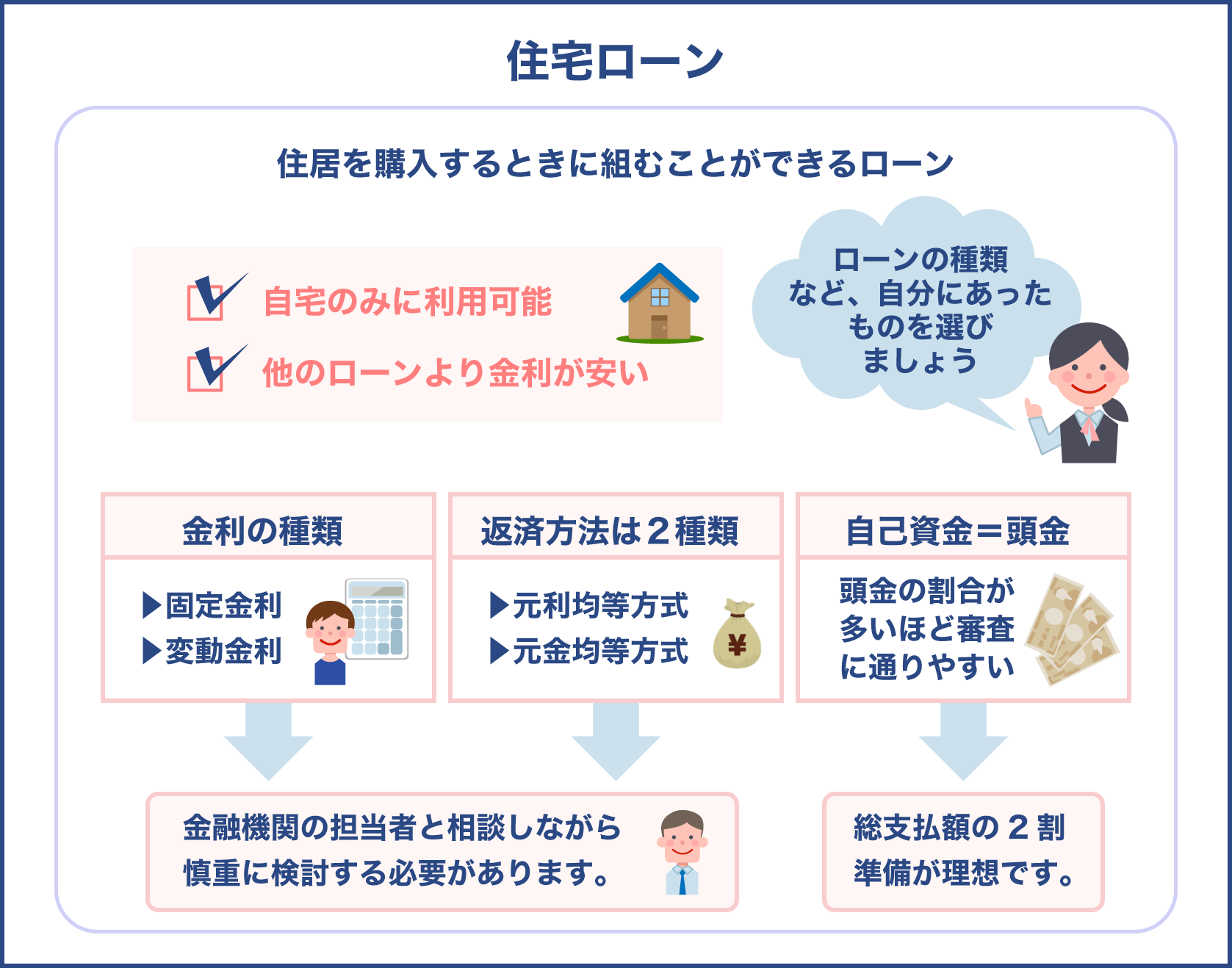

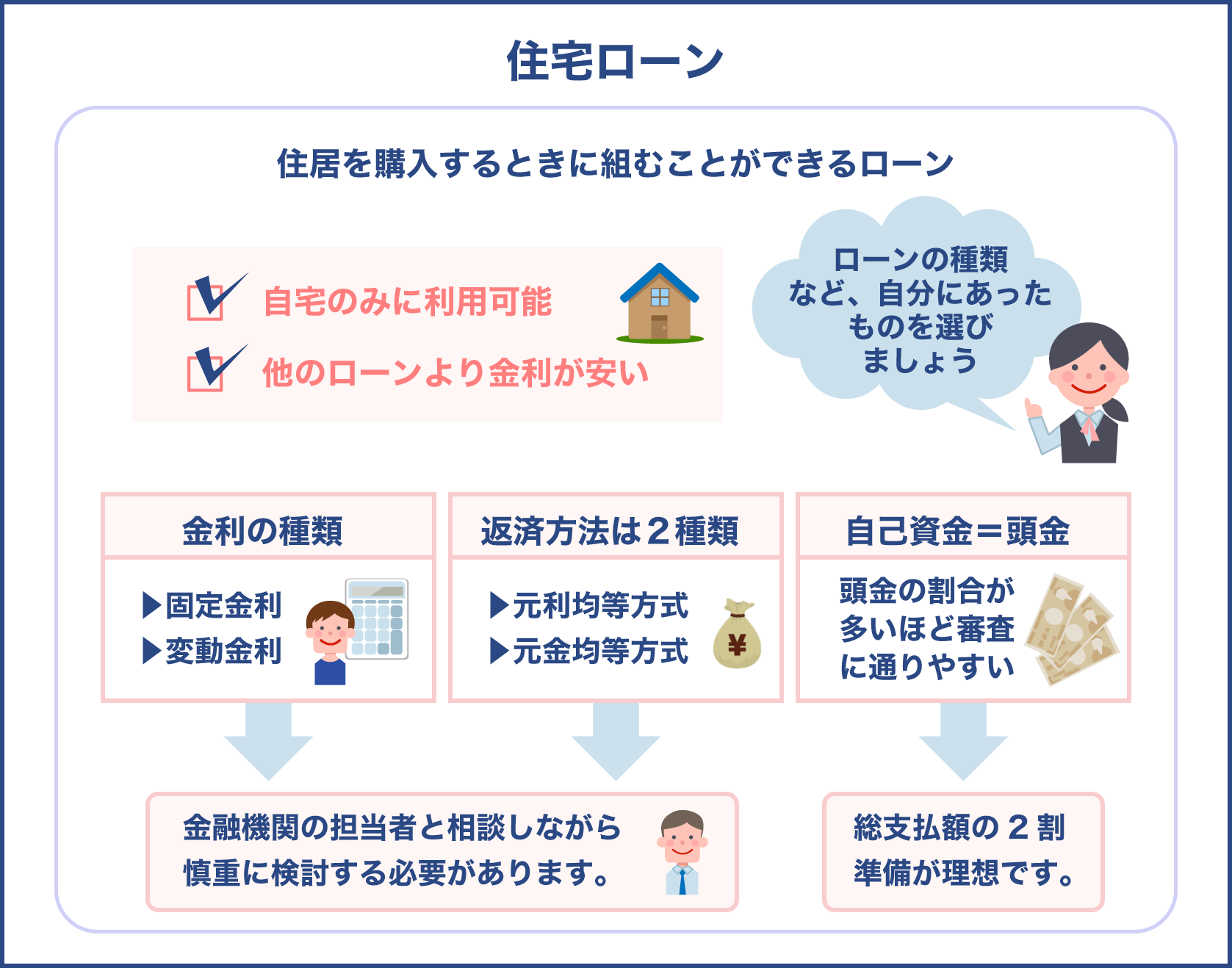

住宅ローンとは自分が住む住宅を購入するときに組むことができるローンです。

自宅用のローンなので、投資用の不動産や事業に使用する不動産の場合は利用することはできません。

住宅ローンはほかのローンよりも安い金利で借りることができるだけでなく、返済期間も長期間に設定することができるので月々の返済額を家計に合わせることができます。

住宅ローンを組むときには、ローンの種類や方法について慎重に決める必要があります。

組み方次第で総支払金額や月々の支払額が違ってくるからです。

多くの金融機関では様々なタイプの住宅ローンが用意されているので、自分たちの目的に沿った住宅ローンを選びましょう。

住宅ローン金利は固定金利と変動金利

住宅ローンを組むときに重要なポイントのひとつとして金利があげられます。

金利とはお金にかかる利息のことです。

金利には固定金利と変動金利とがあり、利用者の希望の金利を選ぶことができます。

金利が安い時期には固定金利、金利の変動が激しいときには変動金利を選ぶなど、時勢を見極めることが必要となってきます。

住宅ローンの場合、金額も大きく期間も長いため金利の選び方で総支払額が大きく違ってきます。

金融機関の担当者と相談し、なるべく安い金利で借りることが大切です。

不動産を購入しようと思った時に現金がある人は別ですけども大体の人は皆さん金融機関からお金を借りるといった流れになってくるかと思います。

その際に住宅ローンと言われているものを金融機関から借りることになるんですけどもこの住宅ローンですね。住宅ローンって言葉が皆さん馴染みがあるかと思うんですけどもその細部の言葉ですね。必要最低限知っておかなければならない用語です。

住宅ローンにおける審査ですとか担保提供者、抵当権保証人などの用語それぞれをやっぱり詳しく知っておくことによって最も良い住宅ローンが借りられたりすることになるかと思います。そのようなことをこれからご説明していこうかなと思います。

そもそも住宅ローンってどんな事ってことなんですけども自分が住む住宅を購入する時に組むことができるローンですので自分が住む住宅ですので自宅用のローンでありまして事業用不動産のローンですとか投資用不動産のローンですね。そういったものにはこの住宅ローンは適用できなくなります。

住宅ローンはこの投資用不動産のローンとかよりも安い金利で借りるメリットもあります。またローンの種類や方法もいくつかあるのでそれを見極めることによって同じ3000万円の不動産を借りようとしても総返済額が3000万円で終わるのかそれとも4000万円まで膨らんでしまうのかやっぱり借り方の金利、住宅ローンの組み方の種類によっても異なってきます。

こちらを今からお話ししていこうかなと思います。まずは住宅ローンの金利ですね。どんなものがあるのってことなんですけれども固定金利と呼ばれているものと変動金利と呼ばれているものがあります。金利が安い時期には固定金利金利の変動が著しい時には変動金利を選ぶといいのかなと思いますね。

金利が安い時には固定でずっと決めてしまったほうが総返済額が減りますよね。ただ金利の変動が激しい時には変動金利で組んだ方がいいのかなっていうことです。こちらひとつで総支払額は大きく異なります

住宅ローン返済は元利均等方式か元金均等方式

住宅ローンの返済方法には下記の二種類があります。

返済方法によって、月々の支払額や総支払額が変わってきます。

どちらの返済方法にするかは、金融機関の担当者と相談しながら慎重に決める必要があります。

- 元利均等方式

- 元金均等方式

元利均等方式

元利均等方式とは返済期間を通して元金と利息の合計額が一定である方法です。

元利均等方式を選んだ場合、毎月同じ金額を返済していくために資産計画が立てやすいというメリットがあります。

それと同時に借り入れ当初の返済額が少なくてすむというメリットもあります。

元金均等方式

元金均等方式とは返済額のうち元金だけが一定となる方法です。

返済総額が元利均等方式よりも少ないというメリットがあります。

また利息部分が減少していくため、徐々に返済額が減っていくというメリットもあります。

住宅ローンの返済方法にもこの金利ですね。金利の部分とはまた違うんですけども元本と金利(利息)を組み合わせて返済方法が2つあるんです。

こちらは元利均等方式と言われているものと元金均等方式と言われてるものがあります。元利均等方式と言われているものは返済期間を通して元金と利息の合計額が一定毎月同じ金額をお支払いしていく例えば毎月10万円を返すと決めましたらずっと10万円を返すということですね。

ということで返済計画がすごく立てやすいといったメリットがあります。もう一つの元金均等方式と言われているものは返済額のうち元金ですね。借りた利息の部分じゃなくて元金(大元になる金額)だけが毎月一定ということです。

なので総返済額は元利均等方式よりも少ないといったメリットがあるんですけれども最初には返さなければならない元金に対しての利息が上乗せされますので最初の支払額は大きいんですね。それで年々元金を返済していくことによってその分の利息も減っていくので1年目が例えば10だったら2年目は9, 8, ... , 3という風にどんどん減っていくといったものとなっております

住宅ローンを組む際の頭金はどれくらい用意すべき?

住宅ローンを組むときに全額を住宅ローンにするケースと、自己資金を頭金として支払い、少しでもローンを少なくするケースがあります。

一般に頭金を総支払額の2割まで準備できれば、選択できる住宅ローンの幅が広がると言われています。

また自己資金の割合が多いほど、住宅ローンの審査に通りやすくなります。

頭金は多いほど有利ですが、貯蓄を全額頭金に使用することは避けた方がよいでしょう。

不測の事態のためにある程度の自己資金は手元に残す必要があります。

自分で頭金を用意できない場合は、親族からの援助や家計の見直しを図り、住宅取得までにどれくらい貯蓄できるかの計画をたててみましょう。

住宅ローンといってもいろいろな選択肢があるんですね

自分のライフスタイルをよく考えて選ぶことが大切ですね

住宅ローンを組む際頭金はどれぐらい用意すべきってことですけどもこちらは一般的に2割ぐらいまでは準備できればいいのかなと言われております。

2割があるとこの後に住宅ローン審査というものがあるんですけど通りやすくなるのかなと思います。ですが全額ローンの頭金に食い込んでしまいますとやっぱり不動産を購入って意味においてもそうですけれども生活していく上でも何が起こるかわからない。ある程度の預貯金は手元にプールしてそれ以外のお金を頭金に頑張って出すといった感じにしてください

住宅ローンの審査とは?審査に受かるための条件とは

住宅ローンを組むときには金融機関の審査を受けなければなりません。

審査に受かるためにはいくつかの条件をクリアしている必要があります。

審査の基準は各金融機関によって異なり、審査に通りやすい金融機関とそうでない金融機関があります。

また審査には事前審査と本審査があります。

事前審査は3日ないし4日、本審査は1週間ないし2週間で結果がわかります。

事前審査

住宅ローンの事前審査は年齢や勤務先、勤続年数、そして年収などを審査します。

自己申告で簡単な審査内容となっています。

審査は申請してから3日ないし4日で結果がわかる簡易な審査です。

事前審査に受かって初めて本審査を受けることができます。

本審査

本審査は事前審査よりも条件が厳しくなってきます。

審査の内容に関して各金融機関で共通している項目は下記のような項目になります。

- 契約時の年齢

- 完済時の年齢

- 就業形態

- 勤続年数

- 前年度の年収

- 健康状態

- 信用調査

以上のような項目によって住宅ローンの審査は行われます。

特に健康状態に関しては、住宅ローンを組む際に加入する団体信用生命保険の審査を通らなければならないので、事前に健康に関して不安要因がある場合はなるべく早めに解消しておきましょう。

また本審査では申込者の信用調査なども行うため、事前審査に通過しても内容によっては本審査で断られるケースもあります。

審査中のクレジットカードやカードローンの利用は慎重になる必要があります。

一つの金融機関で融資を断られても、ほかの金融機関では利用できる可能性も十分にあります。

金融機関を決める際には複数の金融機関とコンタクトをとるようにしましょう。

住宅ローンの審査ですね。住宅ローンを借りる審査に受からなければ住宅ローン組むことができません。この審査基準なんかは金融機関によってもだいぶ違いますので1社落ちても次の金融機関出してみたら受かるといった可能性も十分にあります。

この審査なんですけども事前審査と言われているものと本審査と言われてるものがあります。最初に事前審査3, 4日で大丈夫ですよ大丈夫じゃないですよっていうことが打診されます。本審査は1週間から2週間本審査っていうものはいわゆる本当に不動産の決算の時に不動産を借り入れるものとして使われるものです。

この事前審査と言われているものがどんなようなチェック項目があるのかってことですけども年齢や勤務先、勤続年数そして年収などを審査します。自己申告で簡単な審査内容となっているこの事前審査を通過して初めて本審査に行きます。この本審査。事前審査より条件がかなり厳しいです。

どこの金融機関でも共通してる項目としては契約時の年齢・完済時の年齢・職業状態・勤続年数・前年度の年収・健康状態や信用情報などはどこの金融機関においても共通して言えることなのかなと思います。健康状態ですけども大体の金融機関は団体信用生命保険の審査に通らなければならないので不安を抱えてる人はなるべく早く改善できる問題は改善していくことがおすすめです。

また信用調査と言われておりましてクレジットカードの滞納履歴がないかどうかなども審査対象ですのである方などは住宅ローンがもしかしたら組めない可能性なんかもあるかもしれないっていうことですね

住宅ローンの本審査に落ちた原因と対策案

事前審査に受かったにもかかわらず、本審査で落ちてしまったという人は少なくありません。

また金融機関は本審査に落ちた理由は教えてはくれません。

考えられる理由としては下記の点があげられます。

- 本審査での申告内容に間違えがあった

- 必要書類がそろっていなかった

- 健康状態に問題があった

- 事前審査時よりも信用状態が悪化してしまった

- 借入金額が高すぎた

事前審査に受かったにもかかわらず本審査で通らなかった場合は上記のような原因が考えられます。

事前審査では本人の信用状態や年収および返済額に無理はないか、という内容に重点を置き審査を行います。

しかし本審査では、勤務先の会社の規模や経営状態、そして団体信用生命保険に加入できる健康状態であるかなど、より深く審査が行われます。

ほかにも個人信用情報について事前審査よりも詳しく調べられることになります。

信用情報については、自動車のローンや教育ローンだけでなくクレジットカードの利用状況やキャッシング枠も審査の対象となります。

クレジットカードの支払い遅延が多いなど利用の方法に問題があると判断された場合は、本審査に悪影響を与えます。

また金融機関によっては面接を行うケースもあり、そのときの心証が悪いと本審査にマイナスの判断をされることがあります。

健康状態に不安がある場合は詳細を把握しておく

住宅ローンを組む際には団体信用生命保険に加入することが義務づけられていることがほとんどです。

団体信用生命保険とは住宅ローン専用の生命保険です。

ローンを組んだ人が返済途中で死亡したり高度障害に陥った場合に、保険金を返済に充当するという仕組みになっています。

団体信用生命保険が適用された場合は、遺された家族は住宅ローンを払う必要はなくなるのです。

最近では団体信用生命保険にもいろいろなオプションがつき三大疾病などの特約をつける場合もあります。

住宅ローンの申請の際に報告すべき健康状態は概ね下記のようになっています。

- 三ヶ月以内の治療や投薬の有無

- 三年以内に手術や二週間以上にわたる治療、投薬の有無

- 手足や視力などの機能障害の有無

以上の項目が主にチェックされます。

もし当てはまる項目があったとしても、すぐに住宅取得を諦める必要はありません。

治療や投薬によって仕事に差し支えないことをきちんと説明することで審査落ちせずに済むケースもあるからです。

自分の健康状態について正確に細かく答えることができ相手に安心感を与えることができれば本審査通過を諦めずにすみます。

なお、フラット35という住宅ローンは団体信用生命保険への加入が強制ではないため、審査項目に健康状態が含まれていないケースもあります。

借り入れ金額を見直す

収入に比べて借入金額が高すぎるケースも審査に落ちる原因となります。

借入金額が高いということは返済額も高額になり、返済額が年収とのバランスをとれていないと見なされてしまうからです。

借入金額が年収とバランスがとれているかをもう一度考えてみましょう。

住宅ローン本審査に落ちてしまった場合はどうすればよいか?

対策をたてても本審査に落ちてしまったという人でも、すぐに住宅取得を諦める必要はありません。

本審査に落ちてしまっても、下記の方法で再チャレンジすることはできます。

- ほかの住宅ローンに申し込む

- 返済負担率を下げる

- 融資率を引き下げる

- 信用情報を確認した上で専門機関に相談をする

ほかの住宅ローンに申し込む

本審査に落ちた場合、同じ条件でほかの金融機関に申し込み本審査に通ることはよくあることです。

それは金融機関によって審査基準が異なるからです。

その際に注意するポイントとしては、金利の異なる金融機関にローンを申し込むことです。

一般に金利の高い金融機関の方が審査基準は低く本審査に通る確率が高いといわれています。

また返済期間を変えて申し込むという手段もあります。

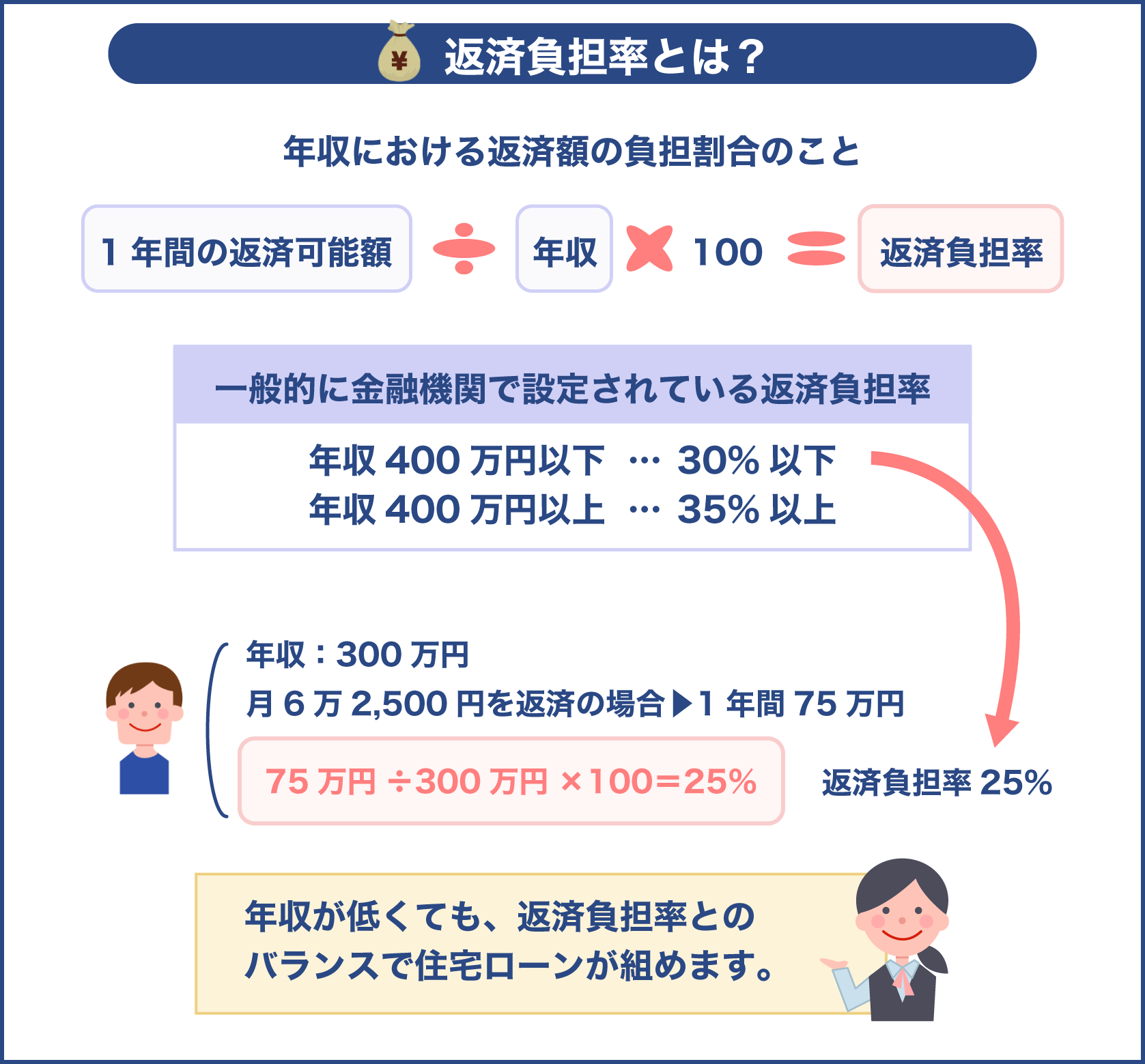

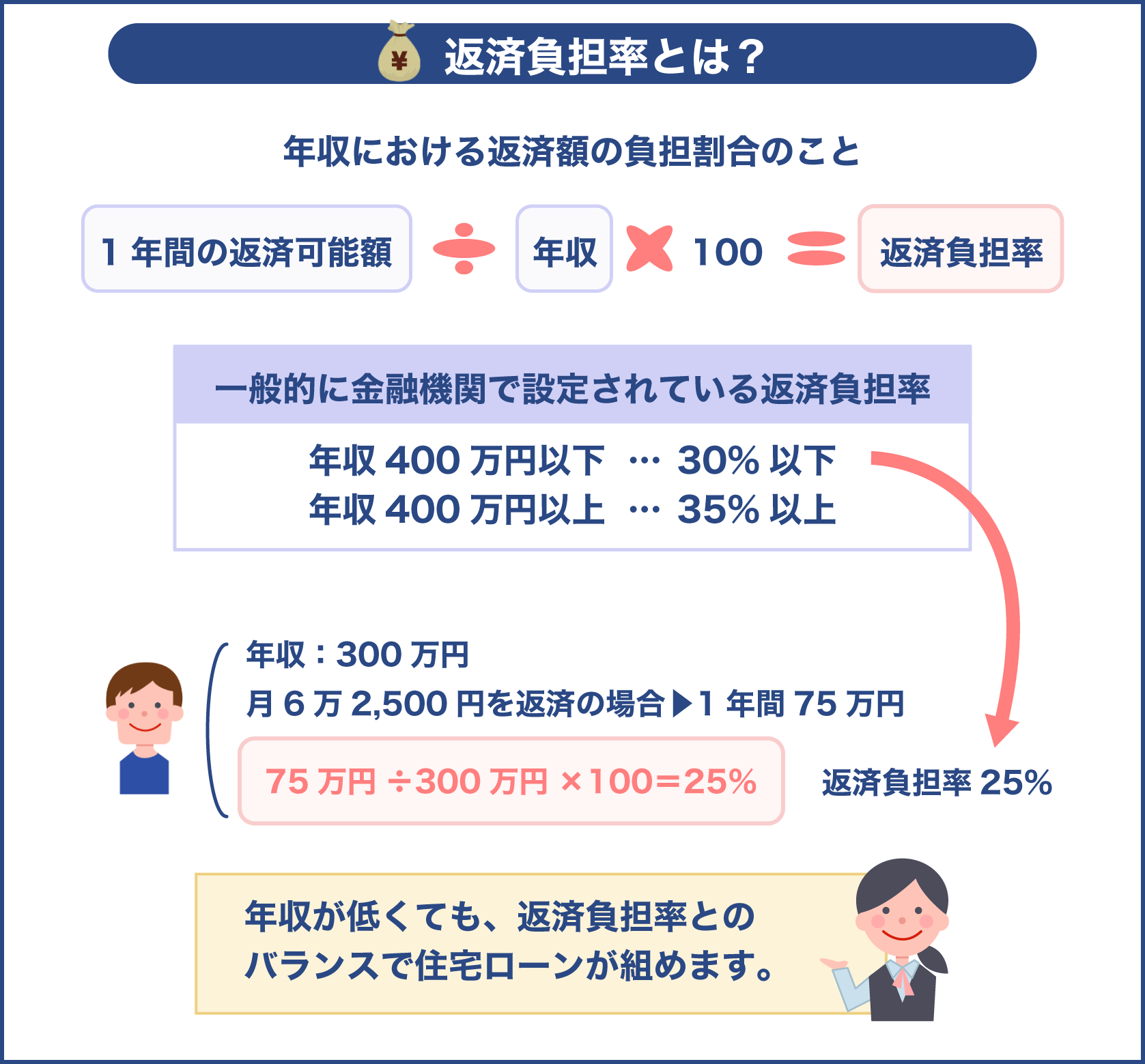

返済負担率を下げる

具体的には返済負担率を25%まで下げてみるということです。

返済負担率というのは、年収のうちどれくらいの割合が住宅ローンの返済に当てられているかという割合のことです。

返済負担率が高いほど家計に与える負担が大きくなります。

返済負担率を下げる具体的な方法としては、返済期間を長くするなどがあります。

返済負担率を下げる場合に気をつけなければならないのは、金利も変わることを計算に入れておくことを忘れないようにしましょう。

また家族で収入を合算する方法もあります。

収入合算は配偶者や親などの収入を合算する方法で、年収を上げることによって返済負担率を下げる方法です。

収入を合算するに当たって注意する点としては、合算する相手が連帯保証人になる必要があるという点です。

この場合契約する本人が返済能力をなくしたときに、金銭トラブルが発生するというリスクがあることに気をつけましょう。

収入を合算して住宅ローンを申し込む場合は、家庭内でしっかりと話し合いをして納得の上で住宅ローンを組むことが大切です。

返済率の例

| 年収 | 100万円以上300万円未満 | 300万円以上450万円未満 | 450万円以上600万円未満 | 600万円以上 |

|---|---|---|---|---|

| 基準 | 20%以下 | 30%以下 | 35%以下 | 40%以下 |

融資率を引き下げる

具体的には融資率を90%まで下げるという方法です。

融資率というのは、不動産の購入費や建設費のうち、どのくらいの割合を住宅ローンで賄うかという割合のことです。

借入金額が大きくなると融資率が上がり、融資率が上がるに伴い本審査の難易度も上がります。

対策としては、あらかじめ頭金を十分に用意して住宅ローンを組む金額を減らすことです。

仮審査を受ける際に適切な借り入れ可能金額を確認しておきましょう。

購入する住宅の種別頭金の割合一覧

| 住宅種別 | 平均購入金額 | 頭金平均金額 | 頭金の割合 |

|---|---|---|---|

| 新築注文住宅(土地含む) | 4,615万円 | 1,254万円 | 27.2% |

| 分譲戸建住宅 | 3,851万円 | 1,021万円 | 26.5% |

| 分譲マンション | 4,457万円 | 1,755万円 | 39.4% |

| 中古戸建住宅 | 2,585万円 | 1,010万円 | 39.1% |

| 中古マンション | 2,746万円 | 1,194万円 | 43.5% |

(出所:国土交通省「令和元年度住宅市場動向調査報告書」を基にSBIマネープラザが作成)

信用情報を確認した上で専門機関に相談をする

信用情報とは、申込者の住宅ローン以外の借入金がどれくらいあるか、その返済状況はどうなっているかや公共料金の支払い状況が記録された情報です。

信用情報の中にはクレジットカードの利用履歴や返済状況なども含まれます。

過去に返済の延滞や債務整理などの経験がある場合は、その履歴が登録されており、審査落ちの原因になった可能性が高いです。

信用情報はCICやJICCなどの信用情報センターで個人でもスマートフォンから有料で確認することができます。

開示にかかる費用は1,000円ほどですので、対策を立てるためには是非利用してみることをおすすめします。

信用情報を確認したら、専門の法律相談やローンコンサルティング会社などに相談をしてみましょう。

住宅ローンの本審査を通るのは難しいのですか

あらかじめしっかりと返済計画をたてておけば、それほど心配することはありません

住宅ローンの本審査に落ちた場合どういう風に今後対応していかなければならないのかっていうこと次にお話ししてきます。なぜ落ちたか。原因ですね。

考えられることは本審査での申告内容に間違いがあったとか必要書類が揃ってなかった健康状態に問題があった事前審査時よりも信用状態が悪化してしまった借入金額が高すぎたっていうことですよね。事前審査時より信用状態が悪化っていうのはクレジットカード等もちゃんと借り入れとして含まれますのでそういった借り入れが増えてしまったとかそういった意味で悪化してしまったということですね。

事前審査では本人の信用状態年収返済額に無理はないかということに重きを置くんですけれども本審査では勤務先の会社の規模や経営状態そして団体信用生命保険に加入できるかどうかなども深く審査されるので事前審査よりも本審査は厳しくなります。なので事前審査に通ったからといって本審査に必ずしも通るよっていうこととは限らないことを覚えといてください。

では住宅ローンの本審査に落ちてしまった場合はどうすれば良いのかということですけども考え方としては他の住宅ローンに申し込む1社がダメでも2社目。2社目がダメでも3社目と住宅ローンに申し込むあとは返済負担率・融資率を下げるですけどもこちら借入金を下げるってことですね。

頭金を少しでも準備して借入金を下げるって事です。この頭金は実際には皆さんどれぐらい用意してるのかってことですけども合計の平均で30%強と言われております。また信用情報を確認した上で専門機関に相談するといったことですね。

昔はクレジットカードで滞納を作ってしまったなこれは大丈夫なんでしょうかとかねそういったのを詳しく調べた上で金融機関に相談するっていうことですね

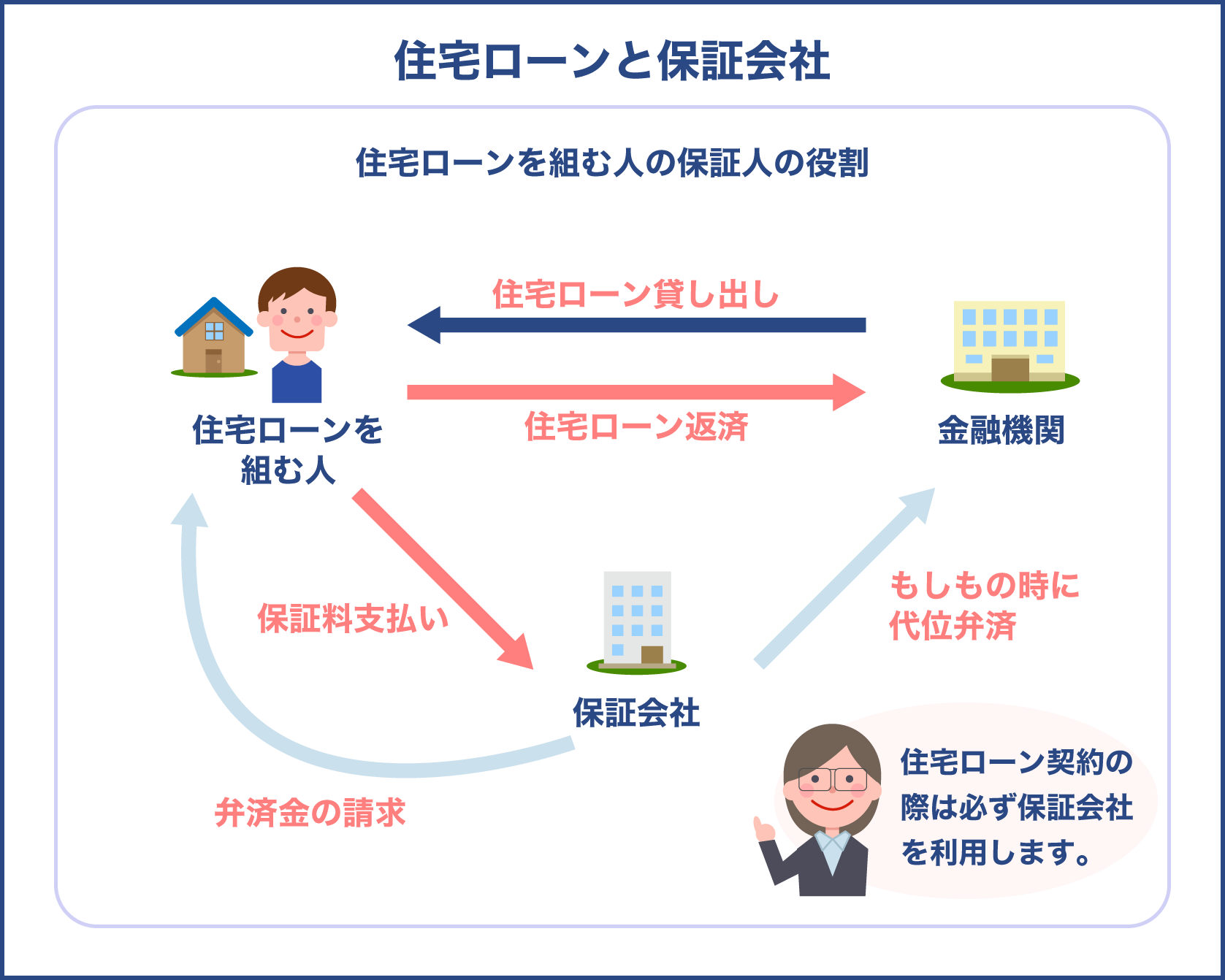

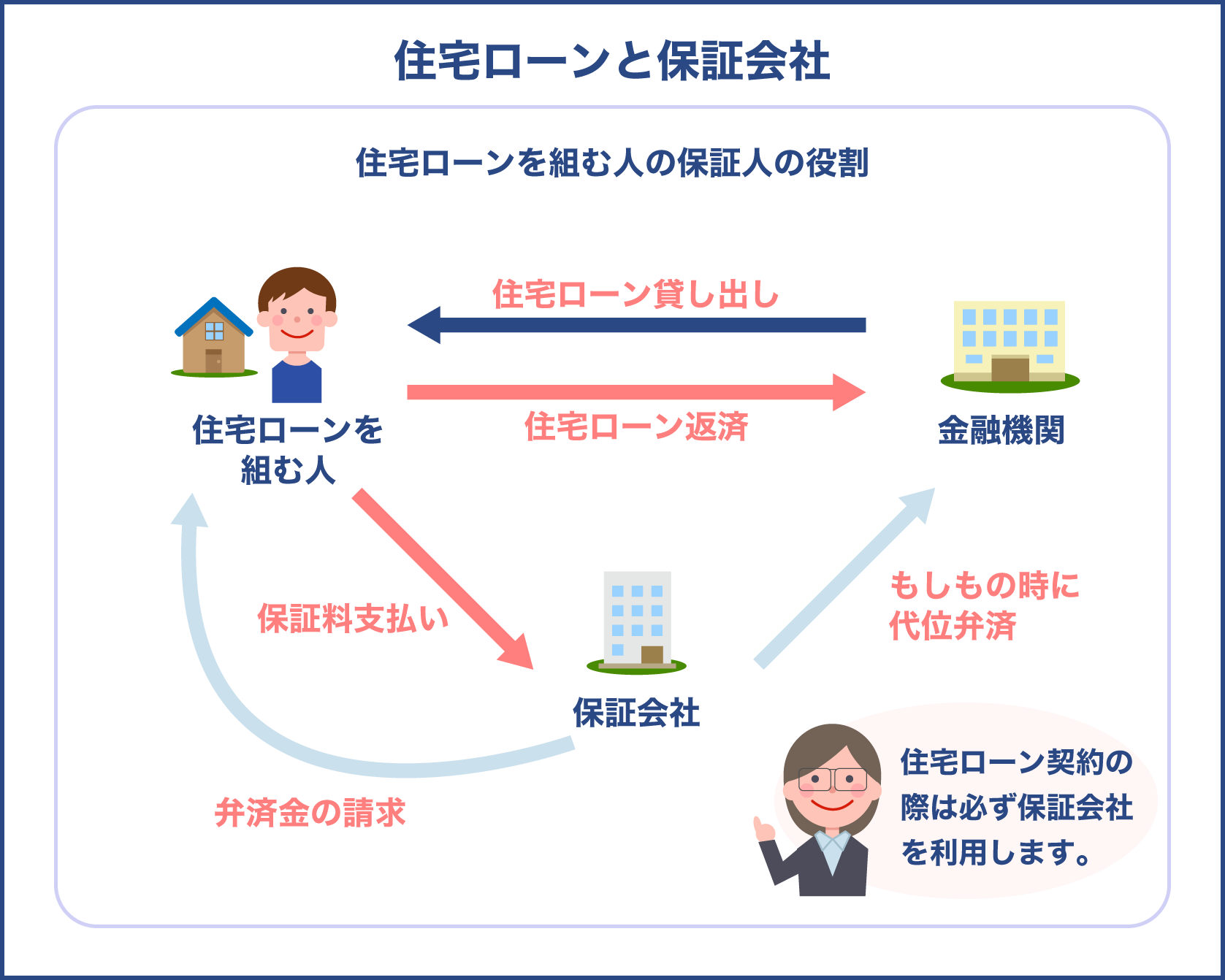

住宅ローンを組んだ際の保証人は必要?保証会社とは

保証人という言葉は住宅ローン以外でもよく耳にする言葉です。

では住宅ローンを組んだ際の保証人とはどのような役割をするのでしょうか。

保証人の定義としては、民法446条にお金を借りた人が返さなかったときに、代わりに返済する責任がある人、という定めがあります。

何かしら借金をした時には保証人が必要となるケースがほとんどですが、住宅ローンの場合は所謂保証人は必要ありません。

そのかわり、保証会社の保証を得る必要があります。

住宅ローンは金額が大きいため、個人的に弁済することが難しいという事情があります。

保証会社とは聞き慣れない機関ですが、どのような会社なのでしょうか。

住宅ローンの保証会社とは保証人の役割

保証会社とは住宅ローンを組む人が保証料を支払って住宅ローンの保証人となってくれる機関です。

住宅ローンのように大きな買い物の場合、返済不能に陥っても個人の保証人では弁済できないケースが考えられます。

保証会社はその保証人の役割を果たしてくれるのです。

保証会社が保証を引き受けるときには、住宅ローンの対象となっている住宅に第1位の抵当権を設定することが条件になります。

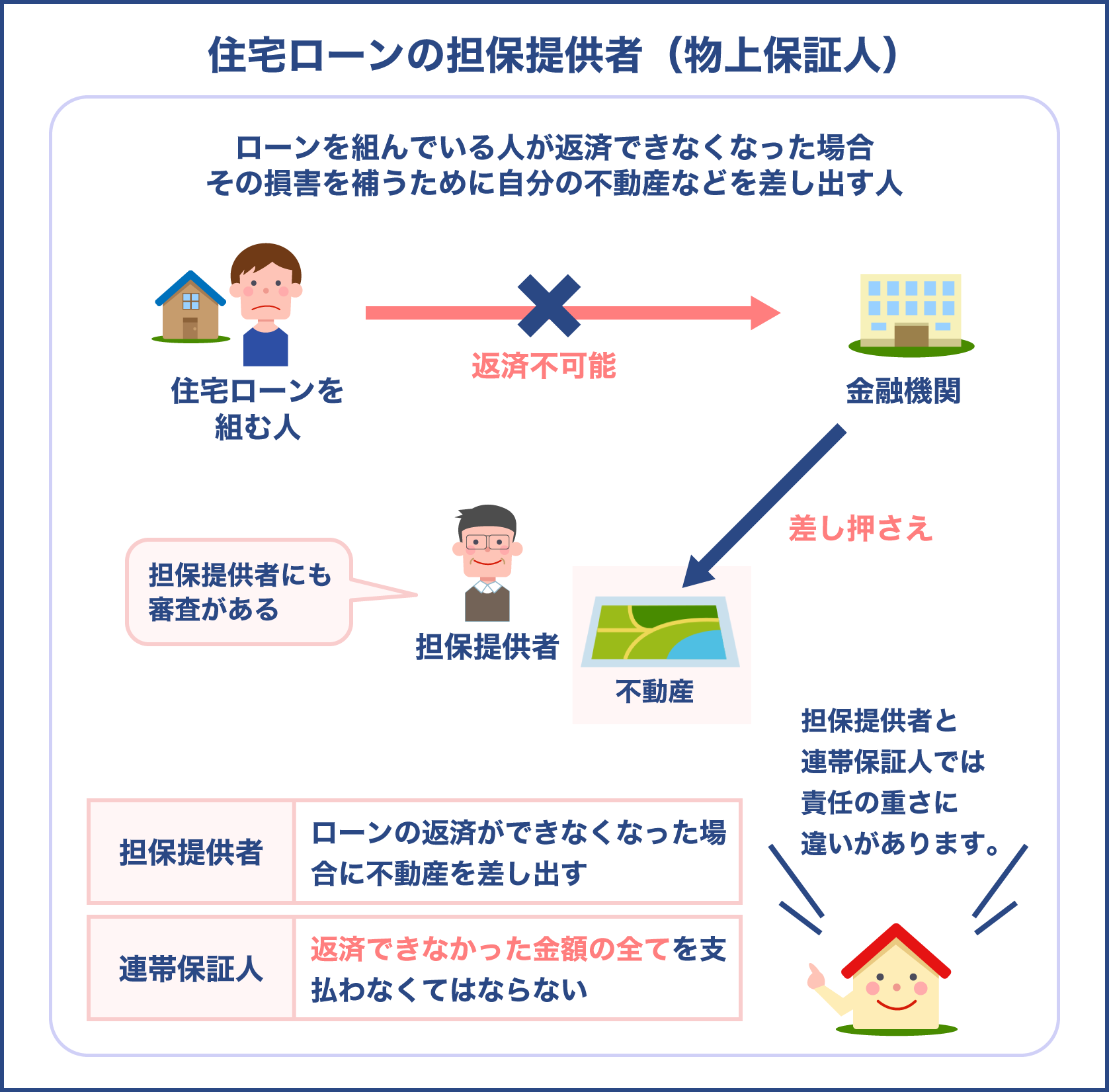

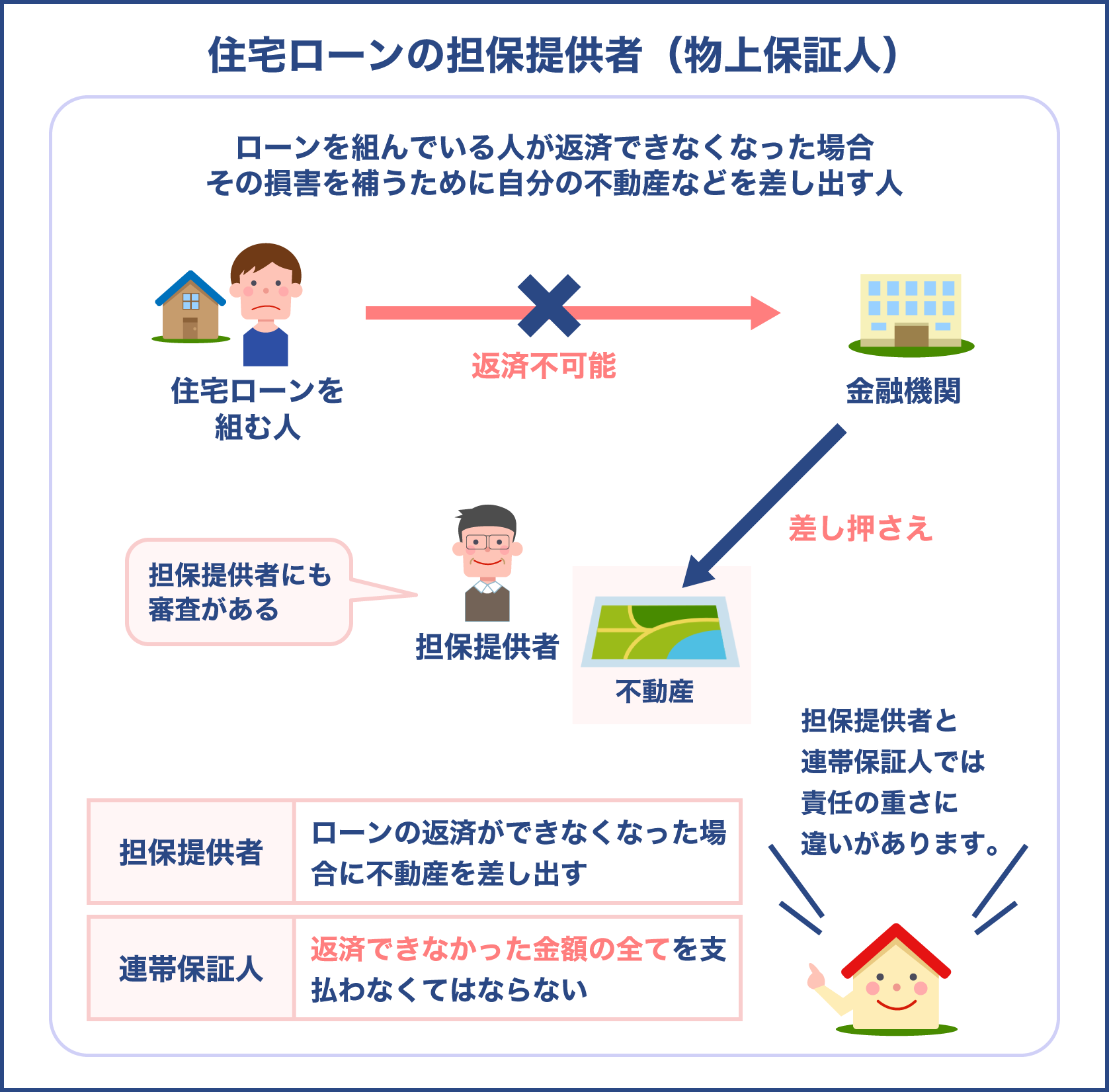

住宅ローンの担保提供者とは?担保提供者が必要なケースや契約は

担保提供者とは物上保証人とも呼ばれています。

ローンを組んでいる人が万が一返済できなくなった場合、その損害を補うために自分の不動産などを差し出す人のことを指します。

住宅ローンの担保提供者が必要なケースとは?

通常住宅ローンを組むに当たっては、住宅ローンの対象となる不動産を担保として差し出します。

金融機関は万が一住宅ローンを回収できない場合は、その担保となっている住宅を競売にかけて現金化し、残債の処理に充てます。

担保提供者が必要な場合とはどのようなケースなのでしょうか?

住宅ローンの担保提供者が必要な契約とは?

一般的には住宅ローンを組んだけれど、何らかの事情により返済不能に陥った場合は、住宅ローンの対象となるローンを組んだ金融機関が現金化して返済に充てます。

担保提供者が必要なケースとしては、夫婦など複数の人が契約者となっている住宅をローンで購入する場合などです。

配偶者が住宅ローンの担保提供者となる場合

最も多いケースとしては、購入した住宅の住宅ローンの一部を配偶者が支払うケースです。

夫婦共同名義で住宅ローンの契約者となっている場合、返済不能に陥って金融機関が対象となる住宅を現金化しようとしても、住宅の一部は配偶者のものなので、住宅全てを売却することができなくなります。

万が一返済不能になった場合でも金融機関が速やかに住宅を現金化できるように、住宅の一部が配偶者の名義になっている場合は、配偶者に担保提供者となってもらいいざというときには住宅全体をすぐに競売にかけられるようにしたシステムです。

不動産の購入に際して担保提供者となる第三者としては、おもに配偶者、実父、実母、実兄弟姉妹などの親族がなるケースがほとんどです。

親が住宅ローンの担保提供者となる場合

配偶者が担保提供者となるケースについては述べましたが、次に親が担保提供者となるケースをみてみましょう。

親が担保提供者となるケースはほとんどの場合は親が持っている土地に子供が住宅をたてるというケースです。

この場合、子供が抵当権を設定できるのは建物部分だけになります。

ですが、建物部分だけでは担保としての価値が低いと判断された場合は、親の持っている土地も担保にすることで融資が可能になります。

子供の返済能力に不安がある場合に用いられる方法で、返済不能に陥った場合は、親がその土地を担保として提供する契約を結ぶことによって、住宅ローンを組むことができるようになります。

住宅ローンの担保提供者への説明義務

ローンを組む人以外の第三者が所有する不動産を担保に住宅ローンを組むことになるので、しっかりと説明をして理解した上で担保提供者となってもらうことが求められます。

そのため金融機関は担保提供者に対して、融資契約事前説明を行うことが義務づけられています。

同時に担保提供者の意思確認やそれぞれの書類への担保提供者の直筆署名および押印が必要となってきます。

特に担保提供者の意思確認に関しては厳正で、住宅ローンを組む金融機関などの業者の立ち会いの下に行われます。

担保提供者が家族であっても、ローンを組む人が勝手に担保契約をすることはできない仕組みになっています。

住宅ローンの契約者が返済不能に陥ってしまった場合は、担保提供者も不動産を失うことになります。

住宅ローンを組むに当たっては、無理のない返済を設定することが必要です。

担保提供者の提供不動産の審査について

住宅ローンを利用する場合は、利用する本人だけでなく担保提供者が担保として提供する不動産に関しても審査があります。

担保となる物件の審査は、住宅ローンを組む本人の審査と同じように厳正に行われます。

担保提供者を選ぶ際の注意点は提供者の年齢

ほとんどの場合担保提供者は親族がなります。

その際に注意しなければならない点としては、高齢の両親や祖父母が担保提供者となる場合です。

金融機関は担保提供者の年齢の上限を決めている場合が少なくありません。

住宅の持ち主が高齢者であるケースや、担保提供者が高齢者であるケースでは、認知症による意思判断能力が衰えていないという証明を求められることがあります。

担保提供者が高齢でなおかつ担保物件が遠方にある場合

担保提供者が高齢でなおかつ担保に差し出す不動産が遠方にある場合は注意が必要です。

担保提供者の審査で医師の診断書などから意思判断能力に問題がないということで住宅ローンの手続きが進んでいても、いざ契約の段階になって不動産担保ローン会社の事務所へ赴かなければならなくなったときに、意思判断能力はあるものの車椅子での生活であるなど身体的な理由により契約に赴くことができないケースがあるからです。

長距離の移動ができないという理由で、住宅ローンが組めないことも実際にある例です。

会社によっては出張して契約手続きを行ってくれる場合もありますが、別途に費用がかかりますので、事前に確認しておく必要があるでしょう。

住宅ローンの担保提供者と連帯保証人の違い

ここで注意しなければならない点としては、担保提供者は連帯保証人とは違うということです。

連帯保証人はローンを組んだ人の借金全てに対して責任が生じます。

ローンを組んだ人が返済できなくなった場合、担保提供者は担保として契約した不動産を差し出すことになりますが、連帯保証人はローンを組んだ人が返済できなかった金額の全てを支払わなければなりません。

担保提供者よりも連帯保証人の方が責任は重いといえるでしょう。

担保提供者という言葉を初めて聞きました

住宅ローンを組むときには初めて聞く言葉がたくさん出てきます

わからない言葉は専門の人にわかりやすく説明をしてもらうことが大事ですね

住宅ローンの担保提供者って何なの。担保提供者の必要なケースや契約は?っていうことなんですけれども担保提供者というのはいわゆる物上保証人。名前聞いたことありますかね物上保証人。

ローンを組んでいる人が万が一返済できなくなった場合その損害を補う為に自分の不動産などを差し出す人のことを言います。ですがこの根担保提供者ですね。最も多いケースとしては夫婦共同名義で買っている場合ですね。この場合にはもしご主人様が返済不能に陥った場合に奥様の名義が入ってるって言う事で競売にかけられなかったりします。

その際にすぐ金融機関も競売なんかにかけて代金を回収したい思いがありますのでもう一方の奥様を担保提供者となってもらうそして一括競売ができるようになるということですね。なので担保提供者となる第三者として主に配偶者。実母、実の兄弟姉妹などがなるケース。親族ですよね。

こんなお金の貸し借りはやっぱり親族にしか頼めないのかなと思います。ですが担保提供者への説明義務もしっかり金融機関は行わなければなりません。融資契約事前説明を行う義務がちゃんと課されております。また住宅ローンを組む金融機関などの業者の立ち合いの元にも行われなければならない。なぜか。住宅ローンの契約者が返済不能に陥ってしまった場合は担保提供者も不動産を失うことにもなりかねないからですよね。

あとしっかりと審査もあります。また最後に年齢もありますのでやはり気をつけてくださいってことです。高齢であったり遠方に担保物件がある場合にはちょっと担保提供者として難しくなる場合もあります。住宅ローンの担保提供者と連帯保証人の違いなんですけども一言で言えば担保提供者っていうのは先ほど申し上げた物上保証人でしてその保証を負う範囲がその物に対してのみ負います。

なので不動産にかけましたらその不動産が失うかどうかってことなんですけども失ってしまったら嫌ですけれどもその不動産にしか責任がない。ですが連帯保証人っていうのは不動産ごときじゃない全ての財産を失う可能性があるといったイメージです。なので連帯保証人っていうのは担保提供者よりも全然重みが大きいんだっていうことを忘れないでください

住宅ローンの返済が不能になった場合の対処方法は

なんらかの理由により住宅ローンの返済が困難になった場合、金融機関はどのような措置をとるのでしょう。

住宅ローンが返済不能になった場合、主に任意売却をするか競売にかけられることになります。

任意売却をして住宅ローン残債を返済する

任意売却とは住宅ローンを組んだ金融機関が担保となっている不動産を住宅ローンを組んだ人が売却することです。

任意売却の場合は競売とは違い、強制的に売却するのではなくあくまでも住宅ローン組んだ人の意思で行います。

ただし任意売却をする際には、必ず住宅ローンを組んだ金融機関の合意が必要となります。

また担保提供者の同意も必要となります。

競売により住宅ローン残債を返済する

競売とは任意売却と違い住宅ローンを組んだ債務者が返済不能に陥った場合に、金融機関が強制的に売却することをいいます。

住宅ローンの返済が滞った場合、金融機関は残された住宅ローンを一括で支払うことを求めてきます。

一括で支払うことができない場合は、自動的に競売にかけられることになります。

担保提供者の担保が自宅であった場合は、競売にかけられると安価で売却することになり、かなりデメリットが大きくなります。

住宅ローンの残債が多い場合は競売では補いきれずに、借金が残ることになるので気をつけなければなりません。

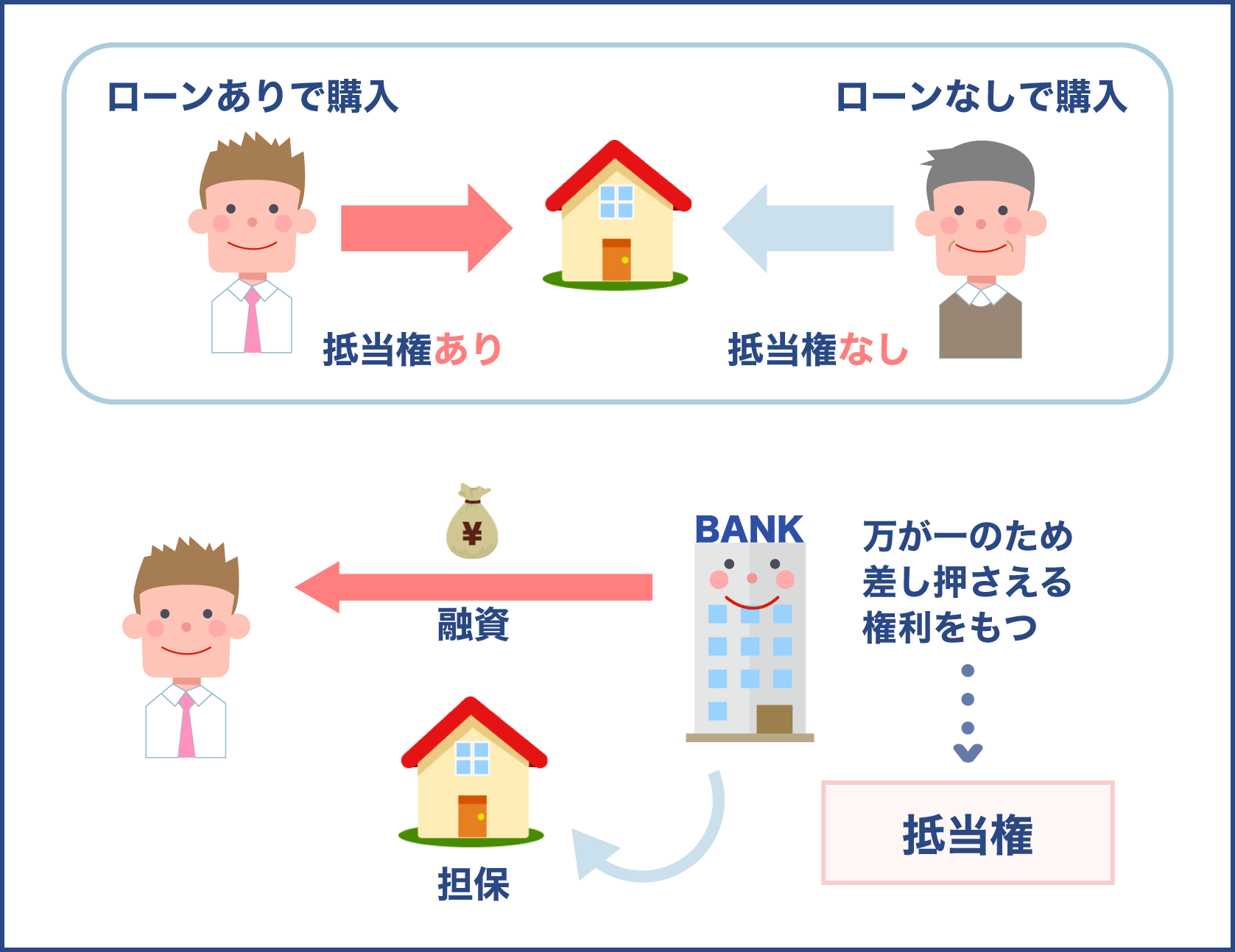

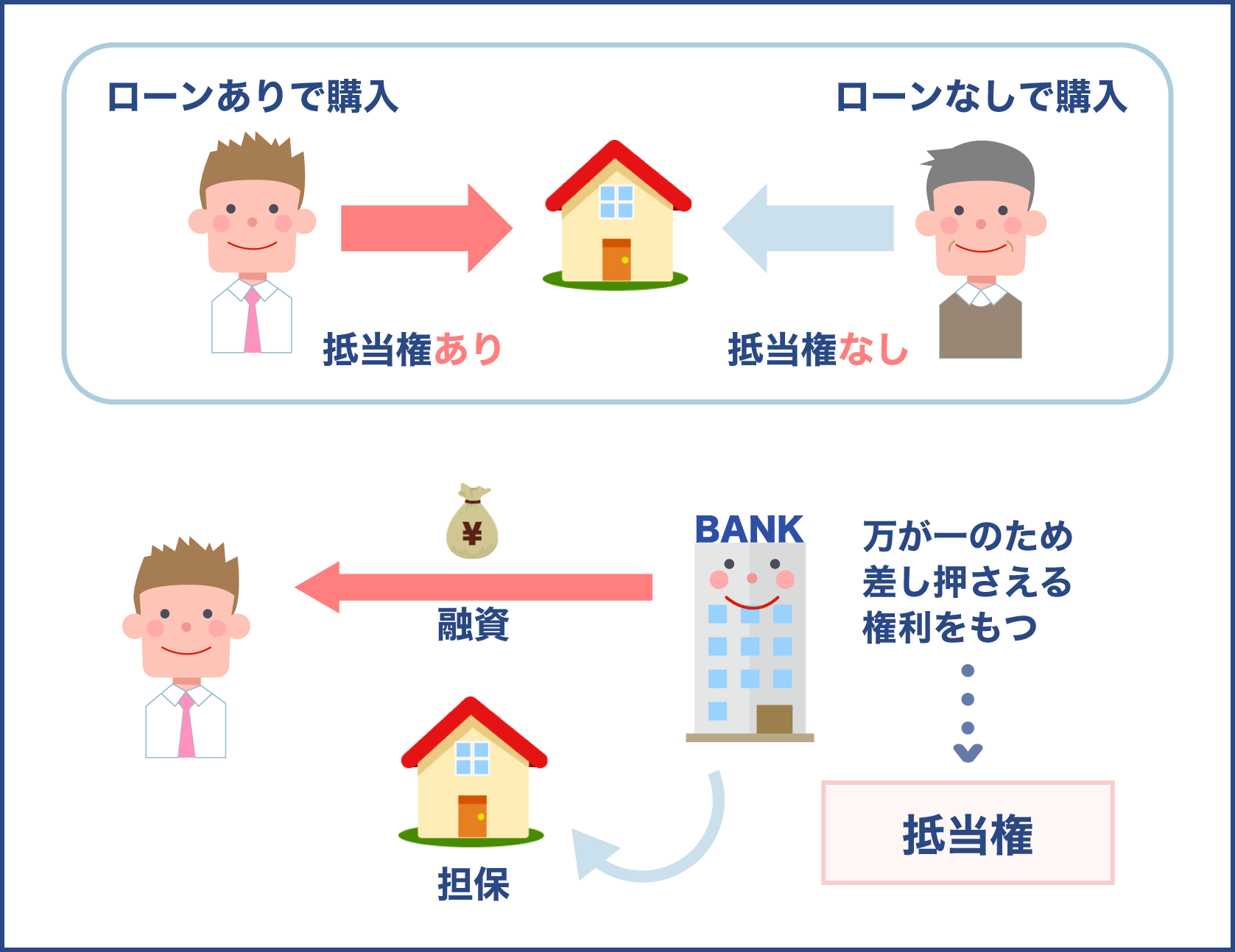

抵当権とは?抵当権設定の手続きや抵当権抹消方法は

住宅ローンを組む際に、抵当権という言葉がよく使われます。

抵当権とはどのような権利のことをいうのでしょう。

住宅ローンを利用する場合、金融機関は担保として購入した住宅に必ずこの抵当権という権利をつけることになります。

抵当権を設定することで万が一住宅ローンが支払えなくなった場合に、残りの住宅ローンの支払いを補填するために設定されます。

抵当権は返済不能に陥った場合は住宅ローンを組んだ金融機関が不動産を売却する権利を持ちます。

抵当権は民法で定められている正当な権利です。

返済不能に陥った不動産を合法的に速やかに現金化することは法的に許されている行為です。

それだけでなく抵当権が誰にあるのかということを公示する役割ももっています。

抵当権が設定される3つのケース

抵当権が設定されるケースとしては次の通りです。

- 住宅ローンで借り入れをするとき

- 住宅ローンの借り換えをするとき

- 投資用の不動産を購入した場合

抵当権は住宅を購入したときに設定されるほかにも住宅ローンの借り換えをするときにも設定されます。

また自宅以外に投資用の不動産を購入した場合も抵当権を設定しなければなりません。

住宅ローンの借り換えをする際には借り換え先の金融機関から指定された司法書士が抵当権を設定することになります。

抵当権設定の手続きは司法書士に依頼しましょう

抵当権設定の手続きは多くの場合司法書士に依頼し手続きをしてもらうことになりますが、どのような手続きが行われるかをみてみましょう。

- 金銭消費貸借契約の締結

- 抵当権設定契約の締結

- 必要書類の確認

- 登記申請

- 登記事項証明書を取得し、抵当権者へ提出

上記の手続きを経て登記簿に抵当権が設定されます。

登記簿は全部事項証明書とも呼ばれます。

また登記簿は対象となる不動産の所有者や権利関係人だけでなく、誰でも全国の法務局で取得できる書類です。

抵当権の抹消とは?住宅ローン完済後に必要?

抵当権は購入する住宅の登記簿の権利部という欄に記載され、

住宅ローンを完済した際に手続きの上抹消されます。

登記簿の抵当権は抹消されるときも手続きが必要となり住宅ローンが完済されたからといって自動的に抹消されることはありません。

抵当権抹消の手続き

住宅ローンを完済したときにしなければならない手続きの一つに抵当権の抹消があります。

一般的に抵当権の抹消は金融機関ではしてくれません。

自分で抵当権抹消の手続きをする際は次の手順で行います。

- 住宅ローンを完済する

- 金融機関から抵当権抹消の手続きに必要な書類が送られてくる

- 必要書類を準備する

- 法務局に申請する

抵当権の抹消手続きは司法書士に依頼することもできますが、個人で行うこともできます。

手続きに必要な書類は下記の通りです。

- 抵当権解除証書または弁済証書

抵当権を解除したという証明書類です。 - 抵当権設定契約証書、登記済証

登記済という赤い印が押されている書類です。 - 代表者事項証明書または登記事項証明書

金融機関が発行する書類です。 - 委任状

金融機関から発行される書類の一つで、金融機関が抵当権抹消の手続きに立ち会わなくても済むための書類です。

代理人の欄には不動産の持ち主の氏名や住所を記入する必要があります。

登記簿とは?

抵当権を設定すると不動産の登記簿に記載されます。

不動産登記簿謄本とはどのような書類なのでしょうか?

登記簿は次の項目から成ります。

- 表題部

- 権利部 甲区

- 権利部 乙区

- 共同担保目録

上記のような4部構成になっています。

登記される順番とは、表題部、権利部 甲区、権利部 乙区です。

この順番で登記されていくために、表題部しかない登記簿謄本や表題部と権利部 甲区しか記載のない登記簿謄本もあります。

下記の見本のように、まず目に入るのは表題部です。

表題部とは不動産の基本的な仕様が記載されている欄です。

内容としては、不動産を特定するための所在や面積、構造などが記載されます。

登記簿は建物と土地は別々に登録されます。

これは土地と建物の持ち主が異なるケースがあるからです。

次に権利部甲区の内容について見てみましょう。

不動産登記謄本の権利部甲区には、所有権に関する権利の内容が記載されています。

権利部甲区を調べることによって、その不動産の現在に至る所有者を調べることができます。

次に来る権利部乙区には、所有権以外の権利に関する内容が記載されています。

権利部乙区を調べることによって、該当する不動産に対して誰がどのような権利を持っているのかがわかります。

権利部乙区に記載されている権利の代表的なものが抵当権です。

抵当権のほかにも地上権や貸借権なども権利部乙区に記載されています。

抵当権や登記簿についてはあらかじめ知っておいた方が理解は早いですね

登記簿については住宅ローン以外にも必要になることがあるので、この機会にいろいろ覚えておきましょう

住宅ローンの返済が不能になった場合には競売にかけられる前に任意売却といったものも考えられております。この任意売却は競売するよりも若干市場価格よりも高い価格で売れますので最初に売却を試みる人が多いです。

最後に最後になってしまって申し訳ないんですけれども抵当権って言う用語ですね。金融機関がお金を貸し出す際に不動産に抵当権というものを設定します。その抵当権というものがどういうものなのかということを一言でちょっと見てきたいんですけれども住宅ローンを利用する場合金融機関は担保として購入した住宅に必ずこの抵当権という権利をつけることになります。

なぜつけるのかっていうことですけども抵当権を設定することで万が一住宅ローンが支払えなくなった場合に残りの住宅ローンの支払いを補填するために設定されるものが抵当権っていうことですね。皆さん今やよく新聞記事なんかでも借金の返済ができなくなってしまって「競売にかけられる」「通知が来た」とかそういったニュースもよく目にします。

住宅ローンも借入の借金と変わりませんので皆さんしっかりと資金計画を立てた上での住宅ローンを組むようにしてください

まとめ

住宅購入の際には多くの人が住宅ローンを利用します。

住宅ローンを組む手続きをする過程ではなじみのない用語が数多く使われています。

専門家に任せることも必要ですが、住宅ローンを利用するときに必要となる言葉を理解することで、住宅ローンを組むということがどのようなことかを知ることができます。

住宅を購入するということは、多額のお金がかかることもあり慎重に手続きを進めなければなりません。

わからない点はひとつひとつ金融機関の担当者に確認するなどして、自分が今どういった手続きをしているのかを理解しましょう。

住宅ローンの手続きを恙なく行うためには、初心者の質問にも快く答えてくれる金融機関を選ぶことも大切です。

また事前の知識として住宅ローンを組む前に、あらかじめ住宅ローンの手続きの手順などを調べておくことも重要なポイントです。

事前の準備をきちんと行うことで、住宅取得を少しでもスムーズに遂行することができます。