複数の名義人になっている共有名義物件を売却する際には、実は様々なトラブルが発生することがあります。

共有者同士で売却価格に関するトラブル、売却手続きや税金に関するトラブルなどが発生します。

様々なトラブルに対処しながらスムーズに共有名義物件を売却するには、売却方法や名義に関する情報を理解しておくことが必要です。

売却後に課される税金について把握しておくことも大切になります。

共有名義物件を売るときに知っておきたい売却方法や名義に関する情報、そして一般的なトラブルや売却時の税金に関する情報をまとめてみました。

共有名義物件はなんだか売却が難しそうですね

単一名義の物件よりも売却が複雑になりますが、手に負えないほど難しい訳ではありません。共有名義物件の意味と売却方法について理解しておくと売却のために何をすべきか分かってきますよ

色々と教えてください

目次

共有名義物件の名義に関する持分割合など情報をチェック

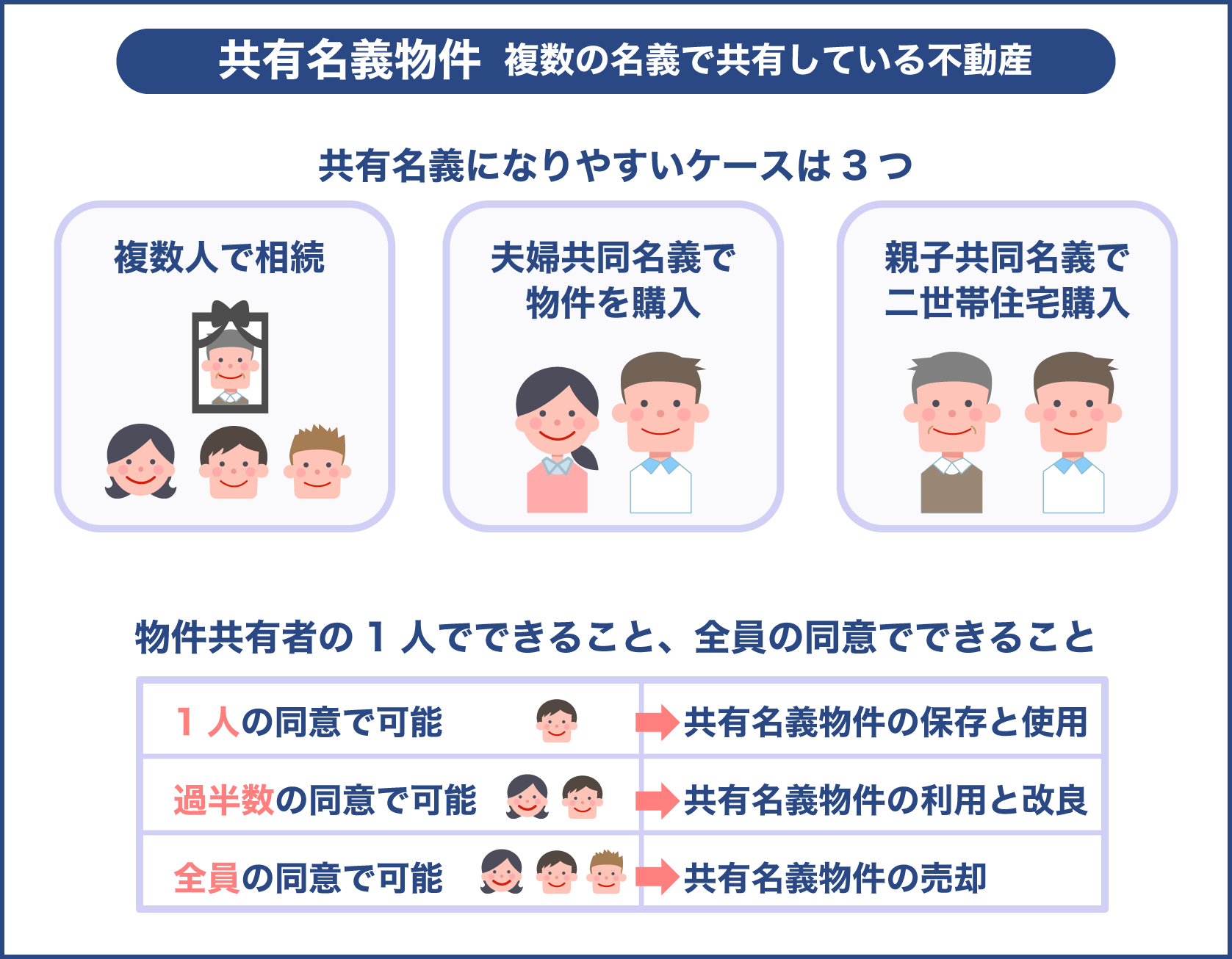

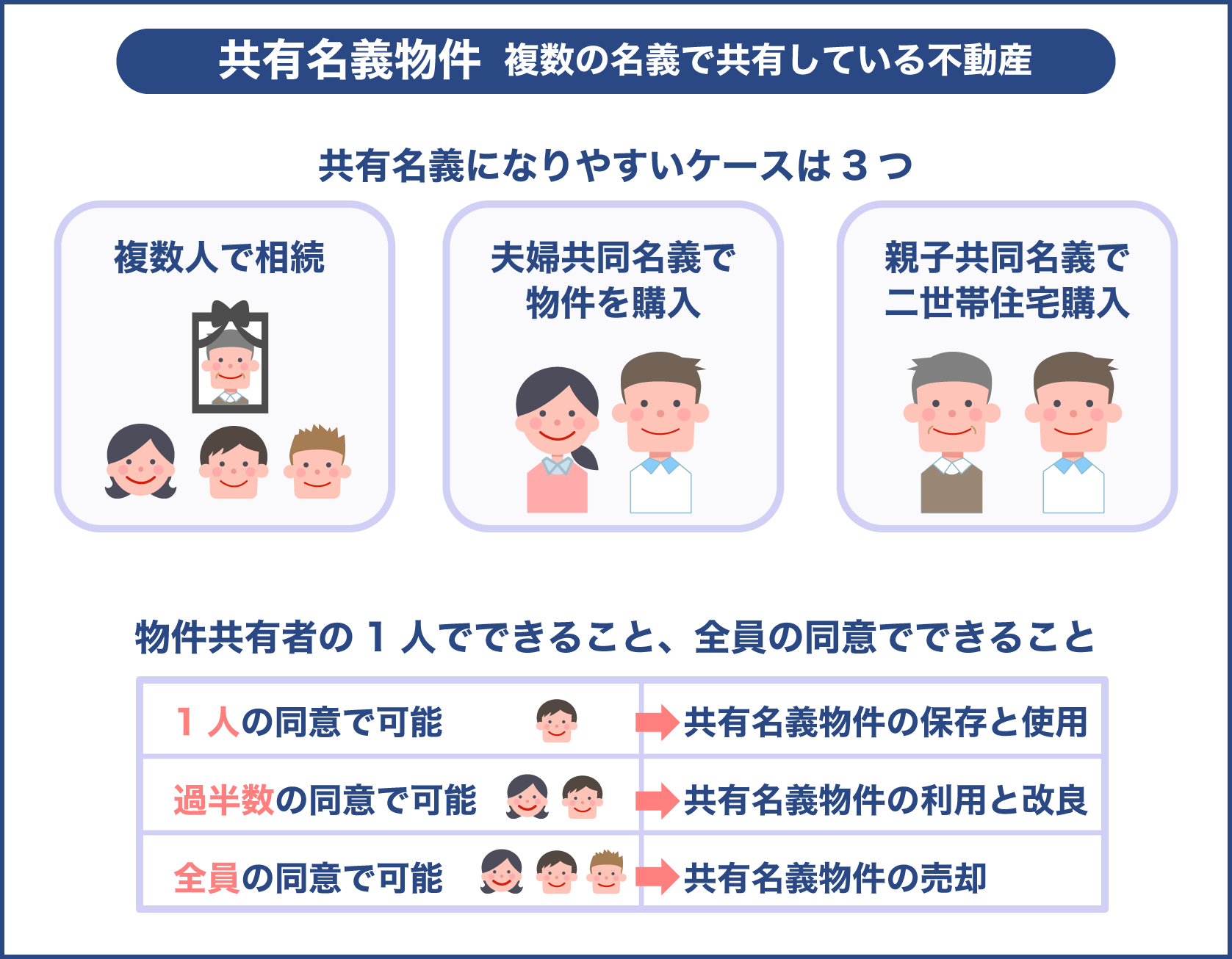

共有名義物件とは、複数の名義で共有している不動産のことです。

単独名義は1人の名義で物件を所有していますが、共有名義は2人以上で所有している状態になります。

物件の価値自体は単独でも共有でも何の変化は無いものの、共有名義になると売却手順が増えて複雑になってきます。

共有名義物件の売却は、共有者の1人が不動産を売却したいと思っても、他の共有者の同意がなければ売却できません。

全ての共有者が売買契約書へ署名捺印しないと売却が成立しないのです。

共有名義物件で覚えておきたいのは、名義に含まれている所有者たちの持分割合が違うケースがあることです。

夫と妻で共有名義にしていても、各自が2分の1ずつの割合で物件を必ずしも所有している訳ではなく、夫が3分の2,妻が3分の1というケースやその逆の割合になるケースがあります。

3人の子供が不動産を相続し、長男が物件の半分の割合を所有、別の2人が残りの半分を分け合う持分割合も時折見られます。

共有名義物件だからといって、皆が同じ割合の不動産を所有している訳ではないことを覚えておきましょう。

共有名義物件になりやすいケースは3つ

共有名義になりやすいケースは3つあります。

- 複数人で不動産を相続する

- 夫婦共同名義で物件を購入する

- 二世帯住宅購入時に親子共同名義にする

1番目のケースは親の遺産である不動産を遺族が相続する場合です。

父親が亡くなり、遺産になった不動産を妻と子供たちが相続するケースがそれにあたります。

2番目は夫婦で物件を購入するケースです。

夫だけでなく妻も頭金を支払う場合や、夫と妻名義で二つの住宅ローンを利用する場合などです。

どの程度支払いをしたかによって持分割合が違ってきます。

5,000万円の物件を購入する際に、各自が2,500万円ずつ支払ったなら持分割合は半々になります。

夫が3,000万円を支払い、妻が2,000万円を負担したなら持分割合は夫3に対して妻は2になるという考え方です。

気をつけたいのは購入資金の負担額と持分割合が異なると贈与と判断され、贈与税が課せられるケースがあるということです。

夫婦共同名義で物件を購入するときの持分割合は、資金の分担に応じたものにすると税金の計算がしやすくなります。

最後のケースは二世帯住宅購入時に親子共同名義にするパターンです。

二世帯住宅を建てる際に、親と子が協力して購入すると共有名義物件となります。

子供が自分の名義で住宅ローンを組み、親がキャッシュで支払う場合でも共有名義物件になるので注意してください。

住宅ローン名義が子供だから単一名義の物件になる訳ではありません。

夫婦共同名義で購入する場合と同じように、資金の負担額によって持分割合を決めれば贈与税は課せられない点を覚えておきましょう。

共有名義物件で可能なことと不可能なこと

共有名義物件で可能なことと不可能なことを把握しておきましょう。

物件の共有者の1人でできることや、全員の同意がなければできないことを表にまとめましたのでご覧ください。

| 1人の同意で可能なこと | 共有名義物件の保存と使用 |

|---|---|

| 過半数の同意で可能なこと | 共有名義物件の利用と改良 |

| 全員の同意で可能なこと | 共有名義物件の売却 |

共有者の1人でも同意すれば不動産の保存が可能です。

物件の現状を維持することや修繕をしていけます。

保存には建物から不法占拠者を追い出すことも含まれます。

共有している物件に自分が住むことも可能です。

持分割合が100%でないにもかかわらず、物件全体を使用して住んでも違法ではありません。

共有名義人になっている過半数の同意があるなら物件の利用方法を決められます。

賃貸にするのか、すでに賃貸にしているなら賃貸契約の内容を改訂するのかなどを決定していけます。

所有している物件のリフォームやリノベーションが可能です。

物件の売却は共有している全員の同意がなければ不可能です。

抵当権の設定や借地借家法が適用されている賃貸借契約を締結することも全員の同意がなければ実施できません。

共有名義物件になっているかの確認方法

所有不動産が共有名義物件なのか確認する方法は、登記事項証明書をチェックすることです。

登記事項証明書を見ると名義人が複数いるか単独なのかが分かります。

法務局で登記事項証明書を取得して確認してください。

取得すべき登記事項証明書は不動産の種類によって異なります。

| 不動産の種類 | 取得すべき登記事項証明書 |

|---|---|

| 土地 | 土地の登記事項証明書 |

| 一戸建て | 土地と建物の登記事項証明書 |

| マンション | 建物と敷地の登記事項証明書 |

土地の場合は、土地の登記事項証明書だけを取得すれば名義人を確認できますが、一戸建ての場合は土地と建物それぞれの登記事項証明書が必要です。

マンションは築年数によって取得すべき登記事項証明書が異なり、築30年以上なら建物と敷地の書類が必要で、築30年未満なら建物の書類だけで大丈夫です。

名義の確認は、登記事項証明書の権利部(甲区)(所有権に関する事項)という項目を見れば分かります。

共有名義物件であれば共有者の持分割合が記載されています。

どのように登記事項証明書を取得したら良いでしょうか。

登記事項証明書の取得方法は3つあります。

- 近隣の法務局で申請

- インターネットで申請し書類を郵送してもらう

- インターネット上で確認

近隣の法務局の窓口で登記事項証明書を申請できます。

さらに法務局のサイトから登記事項証明書を申請し、郵送してもらったり窓口交付してもらったりすることが可能です。

登記情報サービスのサイトを利用し、インターネット上で登記事項証明書を確認する方法もあります。

申請にかかる費用は下記の通りです。

| 申請方法 | 取得場所 | 費用 | 取扱時間 |

|---|---|---|---|

| 法務局の窓口 | 窓口 | 600円 | 平日の午前8時30分~午後5時15分 |

| オンライン申請 | 郵送 | 500円 | 平日の午前8時30分~午後9時 |

| オンライン申請 | 窓口 | 480円 | 平日の午前8時30分~午後9時 |

| オンライン閲覧 | オンライン | 334円 | 平日 午前8時30分~午後9時 |

オンラインの場合は手数料をインターネットバンキングやPay-easyを使って支払えます。

登記情報サービスはクレジットカード決済に対応しています。

出典:法務局 登記事項証明書等の請求にはオンラインでの手続が便利です

登記事項証明書を取得するためには共有名義物件の地番情報が必要です。

地番は住所とは異なる情報なので前もって調べておきましょう。

法務局のサイトや、住宅ローン借入時の抵当権設定契約証書に地番が書かれています。

物件購入時の売買契約書や毎年自治体から送られてくる固定資産税納税通知書にも記載されている情報です。

共有名義物件の売却方法は4つ 売却に必要な書類は?

共有名義物件の売却方法は4つあります。

- 共有者間で売却

- 売却後の代金を共有者で分割

- 自分の持分を売却

- 分筆して土地を売却

それぞれの売却方法について徹底解説していきます。

共有名義物件の共有者間で売却

はじめに紹介する売却方法は共有者間で売却する方法です。

自分の共有持分を他の共有者へ売却する方法で、比較的簡単に行えます。

共有者同士なので新たに売却先を探す必要がなく、売却手続きも簡単に済みますし、売却完了までの時間が短くて済みます。

売却にあたって他の共有者からの抵抗に遭いにくいメリットがこの方法にはあります。

共有者間の持分が変わるだけであり、第三者が共有者に加わる訳ではないため共有者全員の同意を得やすい方法です。

不動産売却後の代金を共有者で分割

売却後の代金を共有者間で分割する方法もあります。

共有名義物件の売却で得た現金を共有者同士で分け合う方法です。

員が売却と売却益の分配に同意していることが条件になりますが、この方法は手続きと契約がスムーズに進むメリットがあります。

物件の価格も単一名義の物件と同じ相場で売れる確率が高くなります。

売却後の代金を共有者で分割するには代表者を決める必要があります。

原則的には共有者全員が売り主であり、全員が買い主と売買契約を締結しなければなりませんが、事情によっては全員揃うのが難しいことがあるでしょう。

そこで売却手続きを代表として進める代理人を決める必要が出てきます。

代表者が1人に決まっていると買い主も交渉がしやすいので購入に前向きになります。

逆に代表者がいないのであれば、誰と話をしたらよいか分からないので、購入を敬遠してしまうことがあります。

代表者を決めるには委任状を作成しなければなりません。

委任状があることで共有者全員に代わり、代表者が全ての売却手続きを進めていけます。

共有名義物件の売却において委任状は重要な書類となります。

委任状には法的に定められたフォーマットがありません。

自分で作成するものですが、必ず記載しなければいけない情報や揃えるべき書類などがあります。

| 記載すべき情報 | 揃えるものと書類 |

|---|---|

| 委任者と受任者の個人情報 | 実印 |

| 署名捺印 | 印鑑証明 |

| 登記事項証明書に基づく物件情報 | 登記事項証明書 |

| 付与する権限の内容 | — |

記載すべき情報は委任者と受任者の個人情報です。

双方の名前と住所、そして連絡先などを記載してください。

委任者と受任者の署名と実印による捺印が必要です。

物件の情報は、登記事項証明書を参照しながら土地や建物の情報を正確に記入してください。

付与する権限の内容には、売買価格や手付金の額、そして引き渡しの予定日などの売却条件の情報を書きます。

違約金や金銭の取り扱いについても記載しておくとよいでしょう。

委任状の有効期間も決めておき、更新する期間も書いておくことも大切です。

間違った情報を記入すると委任状には法的な効力がなくなるので気をつけてください。

印鑑証明は有効期限が発行後3ヶ月です。

発行する日付は売却手続きを行うタイミングを見ながら決めてください。

自分の持分を売却 ただ相場より大幅に低くなるので注意

別の共有名義物件の売却方法は、自分の持分を売却するやり方です。

夫と妻が半分ずつ物件を所有している場合、自分の持分だけを単独で売却することが可能です。

自分の持分だけの売却であれば他の共有者からの同意がなくても実施できます。

共有名義物件の自分の持分を売却できるのは、土地など物理的に分割しやすい不動産のケースが多いです。

自分の持分だけを売却する場合、売却価格は相場より大幅に低くなることを覚悟しなければなりません。

買い主は不動産全体を購入できる訳ではないですし、権利も全て得られる訳ではないからです。

不動産全体を売れば1,000万円の値が付く物件でも、半分の持分を売却するからといって500万円で売れる訳ではありません。

不動産の一部だけの切り売りは買取後の扱いが難しいため、100万円前後の値しか付かないことがあります。

共有名義物件が土地の場合は分筆して土地を売却

分筆して土地を売却する手法も共有名義物件の売却で使われます。

この方法はマンションや戸建てではなく、土地を共有している場合にのみ使えます。

分筆するとは、土地を共有者の数に合わせて分けることです。

例えば、100m2の土地を2人で分ける場合、50m2ずつ分筆することができます。

分筆することで土地は単一名義物件になり、共有者全員の同意がなくても単一の所有者として自由に売却できます。

通常、分筆する土地の割合は持分割合によって決まります。

ただし土地が大きく、土地の場所によって不動産価値が違うときは、売却相場を考えながらできるだけ公平になるよう面積が分けられます。

共有者同士の話し合いによって境界線をどこに引くかが決められていきます。

土地を分筆する際の手順は下記の通りです。

- 土地家屋調査士へ測量の依頼

- 土地の変更登記手続き

- 所有権移転登記

分筆する土地の正確な面積を割り出し、土地の変更登記手続きを法務局でするため土地家屋調査士への依頼が必要です。

土地家屋調査士が一つ目と二つ目の手順を行ってくれます。

費用は地積測量図作成に50万円から100万円前後かかり、法務局での変更登記費用は5万円前後です。

所有権移転登記は司法書士へ依頼する必要があります。

司法書士へ支払う費用相場は、5万円から10万円です。

土地の分筆にかかる時間は、3ヶ月から6ヶ月ほどです。

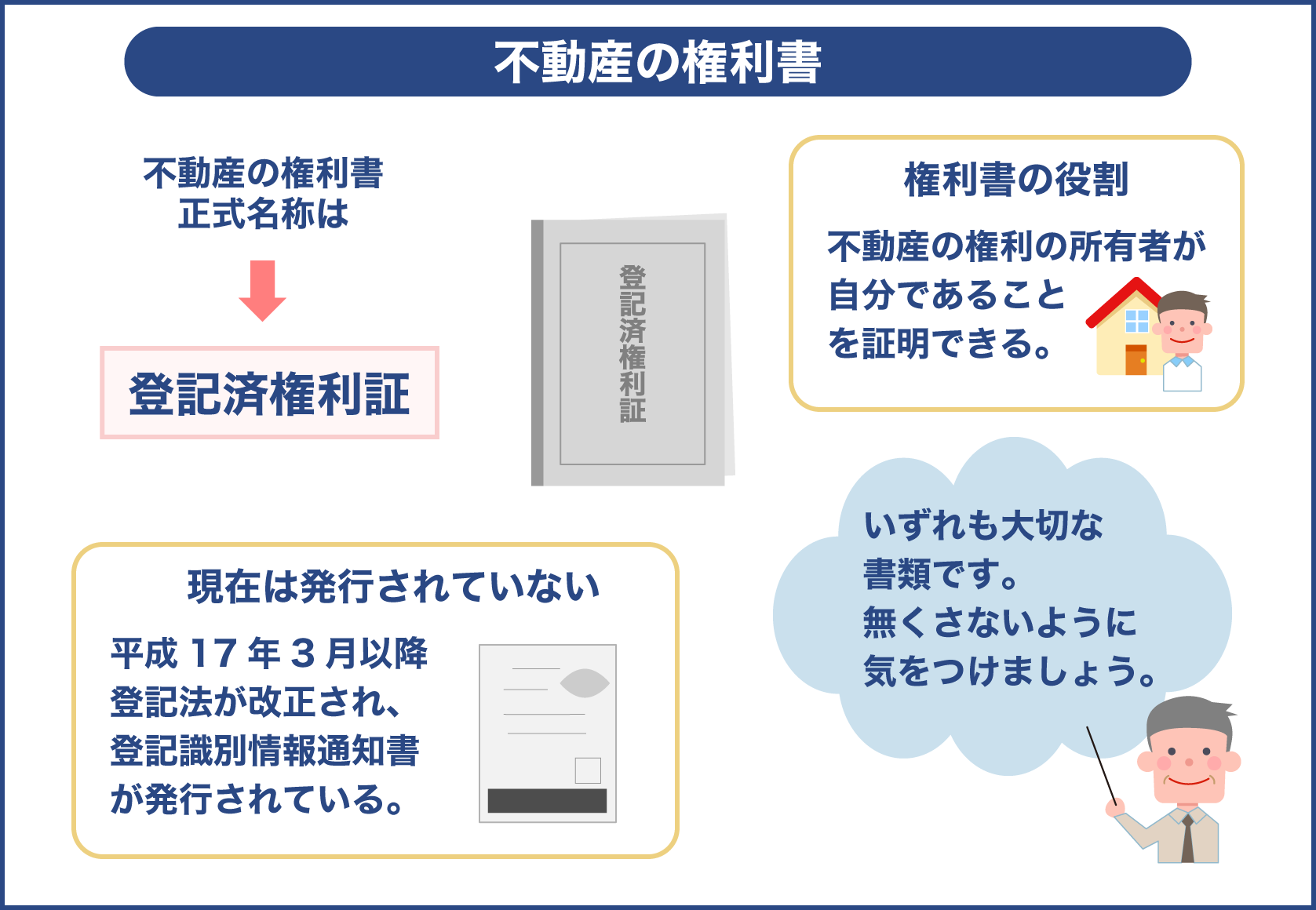

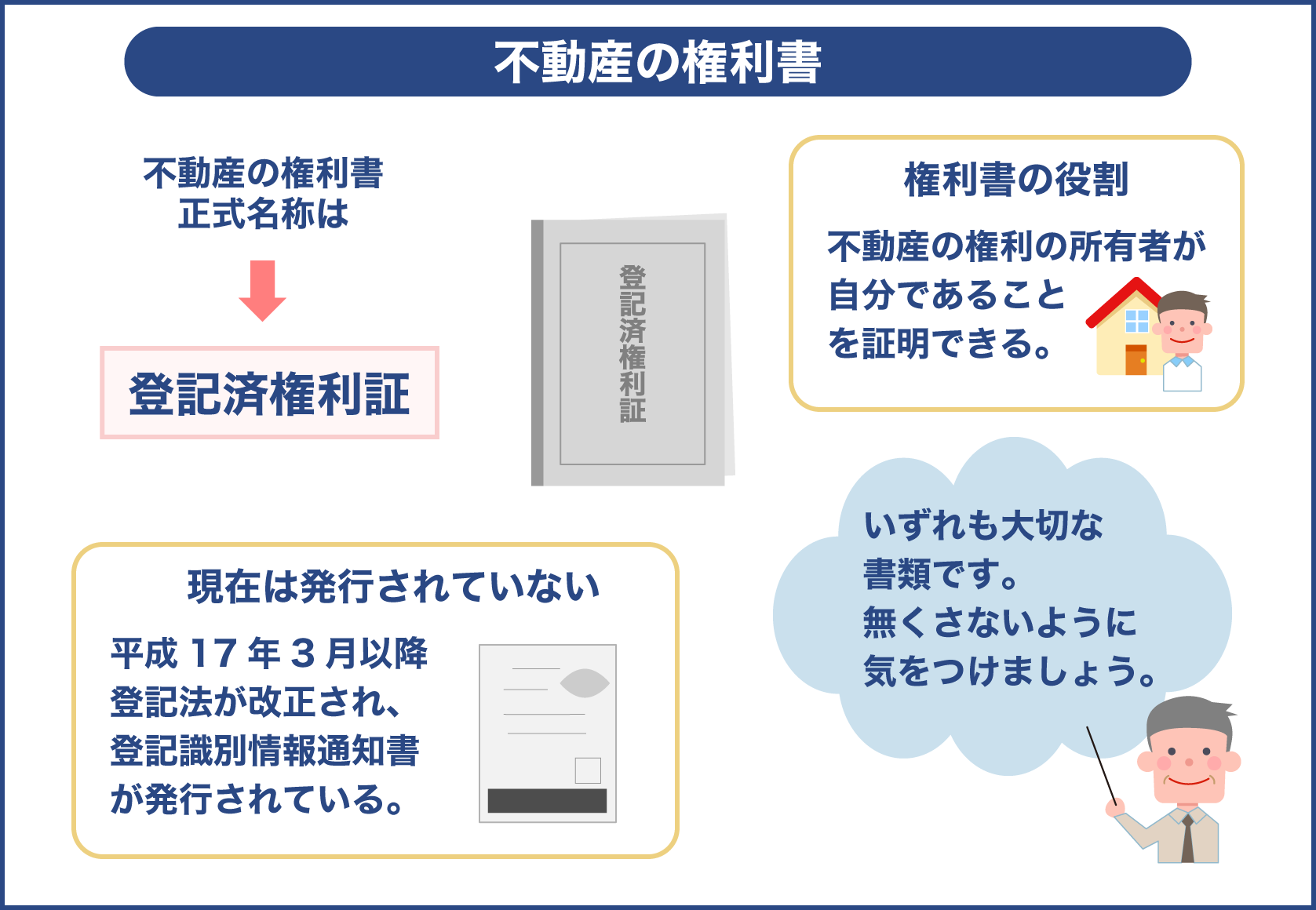

共有名義物件を売却するのに必要な書類

共有名義物件を売却する際に必要になる書類は何でしょうか。

- 登記識別情報通知

- 土地測量図及び境界確認書

- 住民票

- 本人確認書類

- 印鑑証明書

登記識別情報通知とは不動産権利証のことです。

2006年以降は不動産権利証を登記識別情報通知と呼んでいます。

不動産の所有者が誰であるかを明確にするための書類です。

土地測量図及び境界確認書は共有名義の土地や戸建てを売却する際に必要です。

売却する土地の面積や隣地との境界を明確にする書類です。

正確な面積が不明だったり隣地との境界が曖昧だったりするときには、事前に土地測量図及び境界確認書を取得しておきましょう。

住民票や本人確認書類、そして印鑑証明書も必要です。

本人確認書類は運転免許証やパスポートを利用することができます。

これらの書類に加えて、代表者を立てて手続きする場合は委任状が必要になります。

共有名義物件の売却が上手くいくか心配です

売却を成功させるために、よくある共有名義物件のトラブルについて知っておくとよいですよ

よくある共有名義物件の売却方法に関するトラブルとは?

共有名義物件の売却方法に関する一般的なトラブルについて考えてみましょう。

売却に関係したトラブルは以下の場面で発生することがあります。

- 共有者間で売却する際のトラブル

- 売却後の代金を共有者で分割する際に起きるトラブル

- 自分の持分を売却する際に発生しやすいトラブル

- 分筆して土地を売却する際のトラブル

- 共有名義物件の売却方法で発生するその他のトラブル

それぞれのトラブルの具体的な内容と対策方法を見ていきます。

共有者間で売却する際のトラブル

共有者間での売買は親族や家族間で行われることが多いです。

大抵の場合はスムーズに売却手続きが進みますが、仲の悪い人同士だと話しがもつれるトラブルがあります。

話しがもつれそうなときは、不動産会社や弁護士などの専門家にサポートを依頼しましょう。

また、親族同士の売却になるため、相場より低い金額で売買が成立しやすいです。

不動産一括査定サービスなどを活用して売却物件の価値を事前に把握しておくと、必要以上に低い金額で売却せずに済みます。

売却後の代金を共有者間で分割する際に起きるトラブル

売却後の代金を共有者間で分割する際に起きるトラブルは誰か1人が売却に反対し、売却手続きが進まないことです。

共有者同士でじっくり話し合うことや、専門家の助けを得て全員が売却に同意するようにしてください。

全員が売却に納得しても売却価格には納得しないトラブルもあります。

不動産売買では時折、契約の段階で値下げ交渉が行われます。

当初、設定していた価格よりも下げて売却することがありますが、共有者の1人が後からもっと高い値段で売れたはずだとか、代表者が勝手に値下げして売却したとクレームを付けるトラブルがあるのです。

対策方法として、事前に最初の価格と値下げ後の最終的な売却価格を決めるようにしてください。

自分の持分を売却する際に発生しやすいトラブル

自分の持分だけを売却する際のトラブルは、価格が非常に低くなることです。

値段が下がると思ってはいても、想像以上に低い値段でしか売れないことがあります。

共有名義物件の一部しか売らない場合、複数の買取専門会社や共有名義物件に慣れている会社に査定してもらうことで、少しでも良い条件で購入してくれる買い主を見つけられます。

分筆して土地を売却する際のトラブル

分筆して土地を売却する際に接道義務を満たしておらず、買い手が見つからないトラブルが発生することがあります。

土地は分筆する際に接道義務を満たしていなければなりません。

接道義務とは、土地の上に建物を建てるときに、幅4メートル以上の道路に2メートル以上接道しているべきというものです。

もし接道義務を満たしていないのであれば、建物を建てることができません。

建物が建てられない土地は売れにくいので注意してください。

共有名義物件の売却方法で発生するその他のトラブル

共有名義物件を売却に関するその他の一般的なトラブルをチェックしておきましょう。

- 高額な贈与税がかかるトラブル

- 長年共有名義物件を放置するトラブル

共有名義物件を無償で名義変更した結果、後から高額な贈与税が課されて驚いたというトラブルが時々あります。

売却するときに相続に関係した換価分割をすることは贈与とは見なされませんが、相続以外の目的では贈与と判断されてしまいます。

物件の価値が110万円以上であれば、贈与税が課税されるので気をつけてください。

対策として贈与税の控除特例を活用しましょう。

夫婦間の贈与の場合には居住用不動産を贈与したときの配偶者控除を利用し、親子間の贈与の場合には相続時精算課税制度を利用してください。

出典:国税庁 No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除

共有名義物件を長年放置していると様々なトラブルが発生します。

つい共有名義になっていると売却が面倒なので何年も放置してしまいがちですが、放置する期間が長くなるほど問題が起きやすくなります。

例えば放置している間に共有者の1人が亡くなって、亡くなった共有者の子供や孫に権利が移り、雪だるま式に共有者が増えていくことがあるのです。

共有者が数十名になったケースでは、結果的に共有者全員が特定できずに所有者不明土地になってしまいました。

対策は、放置せずに早めに売却手続きを始めることです。

相続した共有名義の物件を売却する方法とトラブル例を知っておこう

相続した共有名義の物件を売却する方法について考えます。

親や親族から相続した共有名義物件を売却する際に起き得るトラブルに関する情報も紹介していきます。

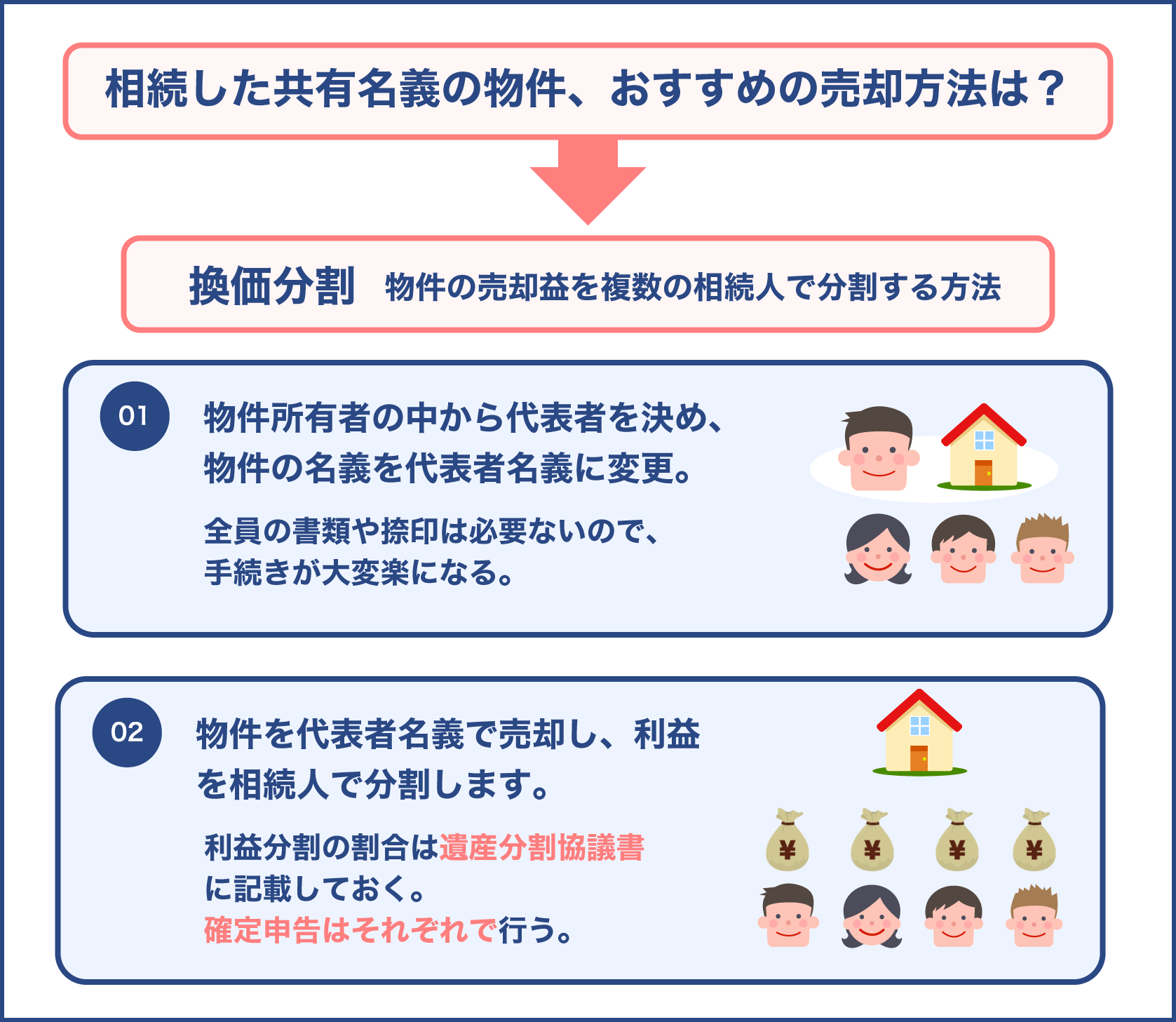

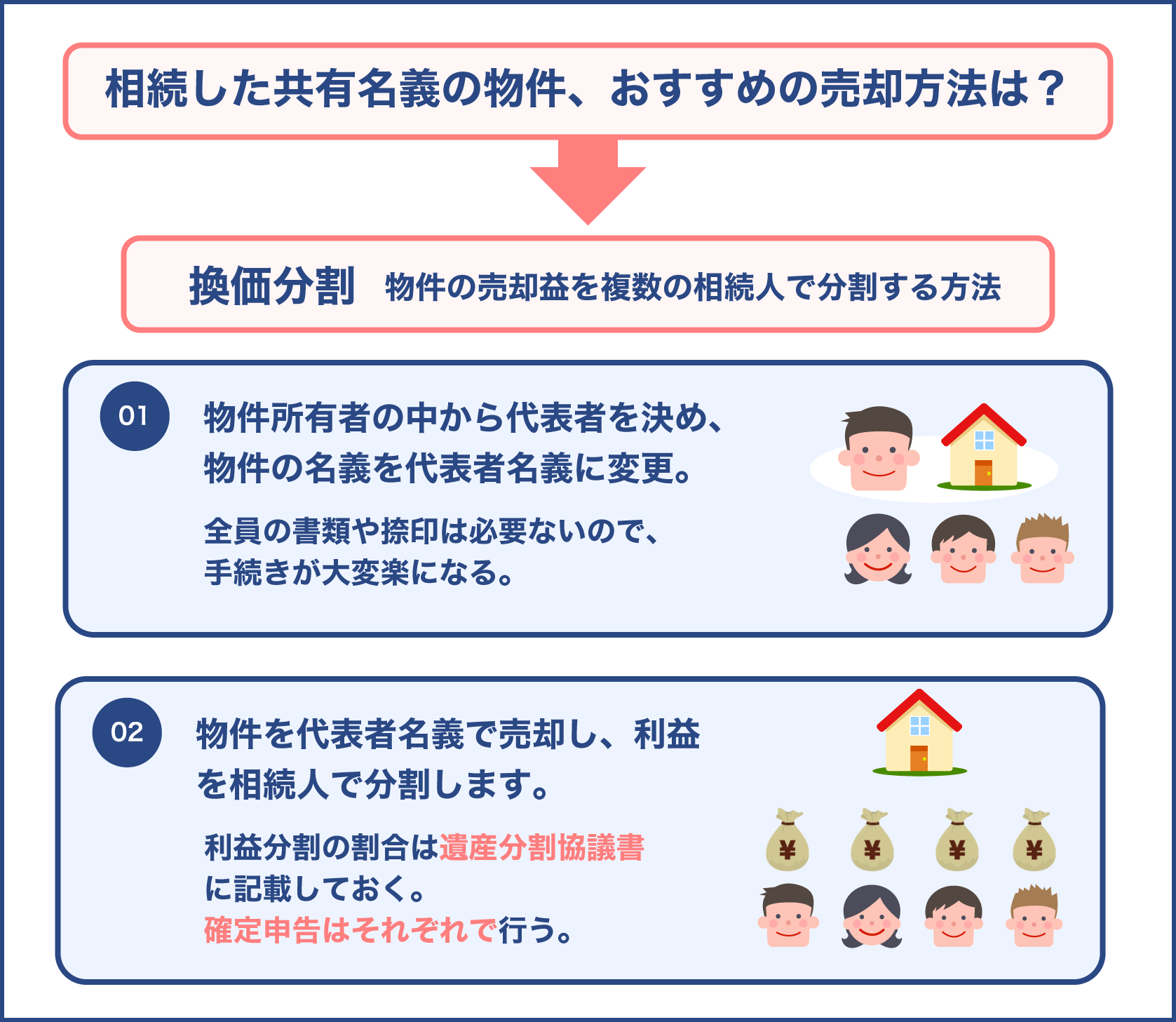

共有名義物件の売却におすすめの方法は換価分割

不動産を相続する対象が複数いるケースでは、最初に物件所有者を共有名義にし、次に売却手続きをしていかなければなりません。

しかし、共有名義手続きが面倒なので、物件を売ってしまった後に売却益を複数の相続人たちで分割する手法がとられることがあります。

この手法を換価分割と呼びます。

換価分割の手順 譲渡所得が発生したら確定申告を忘れずに!

換価分割の手順を見ていきましょう。

最初に相続する物件の所有者を、複数いる相続人の代表者名義へ変更します。

次に不動産を代表者名義で売却し、売れた利益を相続人たちで分割していきます。

利益分割の割合は遺産分割協議書に記載しておきます。

相続した物件を代表者名義にしても贈与税の対象にはなりませんが、譲渡所得が発生するので確定申告が必要です。

利益を得た相続人それぞれが確定申告をしてください。

換価分割がおすすめの理由は手続きの簡単さ

換価分割がおすすめの理由は、代表者を立てて売却手続きを進められることです。

もし相続した不動産を共有名義物件にしてしまうと、売却手続きの際に共有者全員の署名捺印や書類を揃えなくてはならず、手続きに時間と手間がかかります。

しかし換価分割なら簡単に手続きができます。

物件を売った現金の方が分割しやすいことも別のおすすめ理由です。

土地を分筆する際は土地の価値を考えながら公平に分けなければなりませんが、現金なら金額を見ながら公平に分けられます。

よくある換価分割のトラブルを防ぐには遺言書の用意

死亡した人の内縁関係の配偶者が生存している場合、内縁関係の配偶者には相続権がないため揉めることがあります。

内縁関係の配偶者が相続するためには遺言書が必要なので、揉めそうなときには遺言書を事前に用意しておきましょう。

親の介護をした相続人が他の相続人より多くの分配を求めることもあります。

分配に関するトラブルを防ぐには遺言書を作っておくことが大切です。

また、無償で介護をした親族は労働の対価を求められる特別寄与料と呼ばれる制度があります。

弁護士などに相談して特別寄与料を適用できるか確認することもできるでしょう。

共有名義物件を売却するときに税金はどうなりますか

売却時に必要となる税金や確定申告について教えましょう

共有名義物件の売却時に知っておくべき税金の知識と確定申告を説明

共有名義物件を売却した場合、共有者各自が売却益を受け取ることでしょう。

もし共有者が3人いて、売却益が3000万円で持分割合が均等であれば、各自が1000万円ずつ受け取ります。

各自が現金を受けたケースでは、それぞれに税金が発生し、各自が確定申告をしなければなりません。

では税金と確定申告について知っておきたい知識を解説していきます。

共有名義物件を売却後の確定申告と納税について

共有名義物件を売却すると主に3つの税金がかかります。

- 印紙税

- 所得税

- 住民税

共有名義物件の譲渡所得から経費を差し引いた分が課税対象です。

譲渡所得は共有者の持分割合に応じて分割できますし、経費も分割可能です。

経費に含められるのは物件の取得費と売却時にかかった譲渡費用です。

- 共有名義物件の購入代金

- 購入と売却する際の仲介手数料

- 売買契約書の印紙代

- 登記費用

- 不動産取得税

他にも土地の埋め立てや地ならしに費用がかかったなら計上できますし、建物を解体したときの作業費も経費に含められます。

必要だった総費用を計算し、持分割合に合わせて分割してください。

夫婦共同名義のケースでは売却価格も経費も分割せずに合計で記入することができます。

もし夫婦の持分割合が2分の1なのであれば、確定申告書にある利益欄の追記へ、妻(夫)と共有名義 持分1/2と書くなら利益が自動的に2分の1で計算されます。

共有者が夫婦のケースに限りこの記載方法が可能です。

他のケースでは各自が確定申告書を作成しなければなりません。

共有名義物件の課税額はどれくらいになるでしょうか。

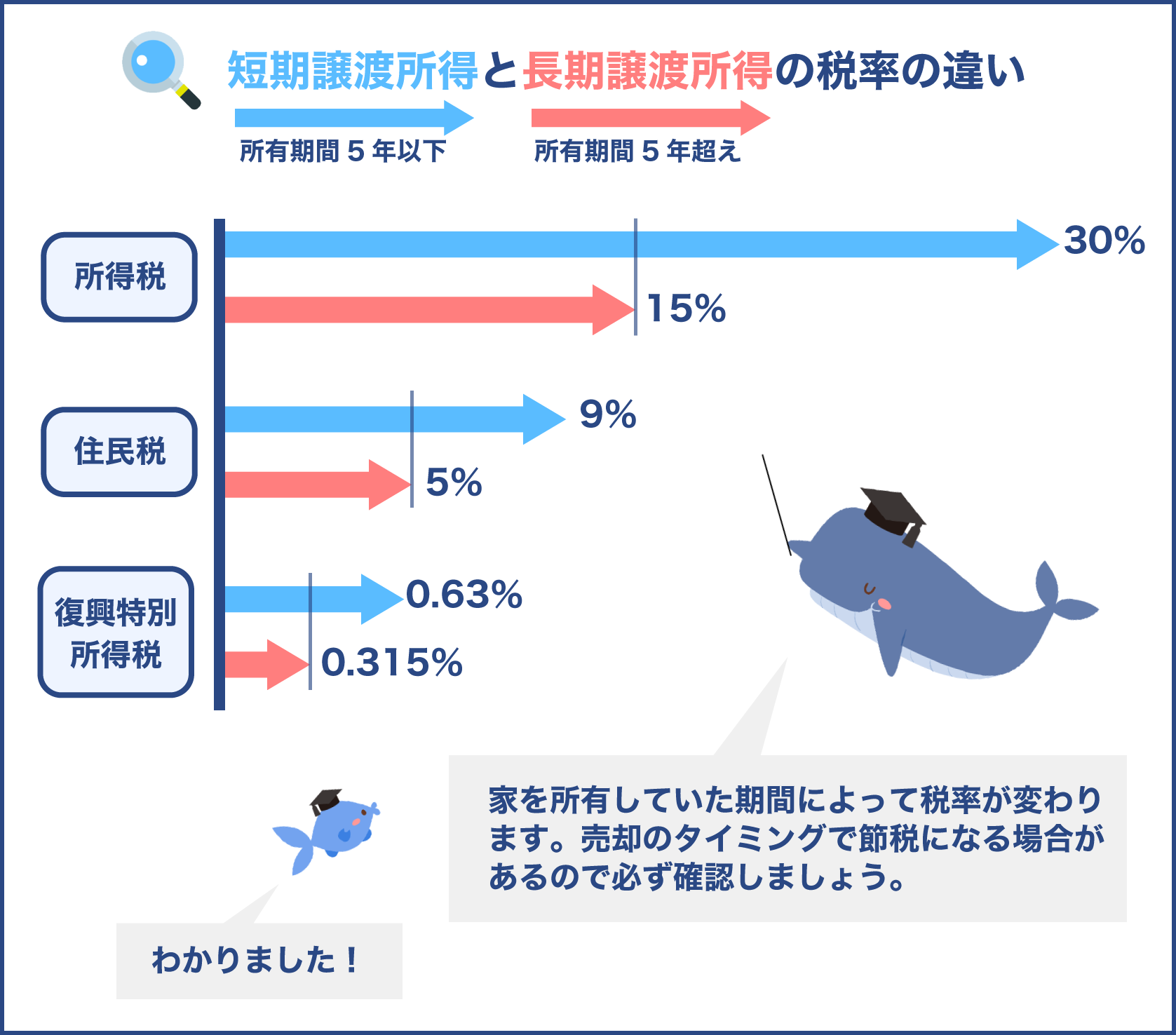

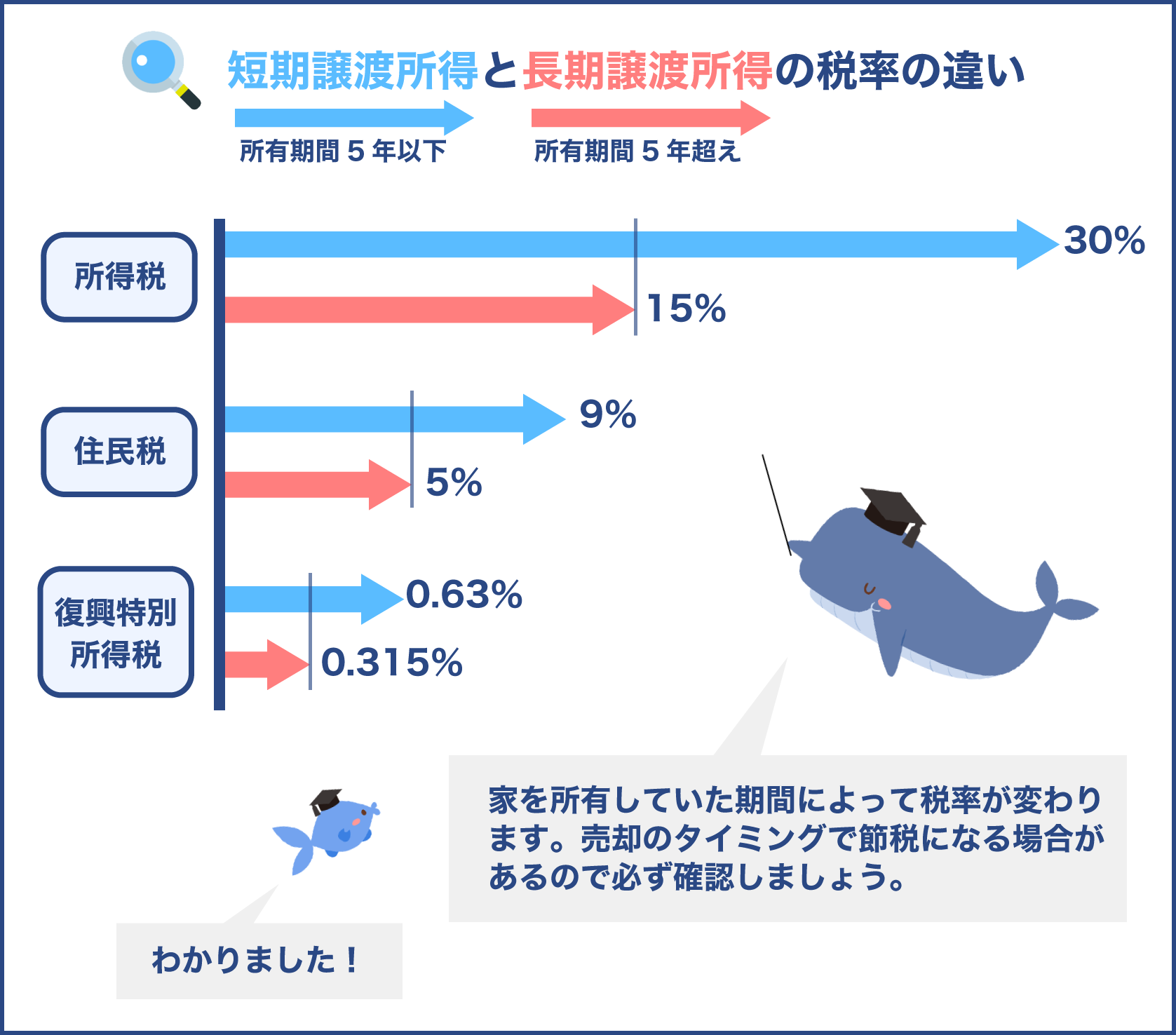

所得税率と住民税率は共有名義物件の所有期間によって変わります。

| 共有名義物件の所有期間 | 所得税 | 住民税 |

|---|---|---|

| 5年以上 | 15% | 5% |

| 5年以下 | 30% | 9% |

5年以上の物件は長期譲渡所得課税となって税率が低くなります。

反対に、5年以下の物件は短期譲渡所得となり倍近く税率が高くなります。またこれに現在では復興特別所得税がかかります。

共有名義の土地を売却後に贈与税はかかるのか

共有名義の土地を売却後に贈与税がかかるのか考えてみましょう。

この記事でも何度か触れましたが、持分に応じた割合で売却益を分配すれば贈与税はかかりません。

贈与税はかかりませんが前の項で説明したとおり、所得税や住民税が課されます。

共有名義の土地を売却するときに皆の了承を得るのが面倒だから単独名義にしようとすることがあるかもしれません。

物件の名義を1人の代表者名義にしてから売却すると、各共有者の持分を代表者へ贈与することと判断され贈与税がかかります。

土地の価格が高額なので贈与税が発生すると高額な税金が課せられるので注意してください。

贈与税には2種類あり、毎年110万円以下の贈与は課税されない暦年課税制度と、2,500万円まで特別控除を受けられる相続時精算課税制度があります。

相続時精算課税制度は、贈与者が60歳以上の父母か祖父母でなければならず、受贈者は20歳以上の子か孫という条件があるので気をつけてください。

共有名義物件の売却後は確定申告を忘れずにしたいと思います

夫婦以外は、個別に確定申告すべきということを覚えておいてください

共有名義物件の売却方法は、共有者間で売却するやり方と売却後の代金を共有者間で分割する方法があります。

さらに自分の持分だけを先に売却する方法や、土地を分筆して売却する方法も時折使われます。

共有者間で売却する場合は話し合いがもつれるトラブルが起きることがあったり、売却益を共有者で分割する際に最終価格に不満を持つトラブルが起きたりします。

自分の持分を売却するときには売却価格が安すぎることや、土地の分筆をしたら接道義務を満たしていないので売却できないトラブルもあります。

トラブルを防ぐために、書類の準備や不動産相場の調査をしっかり行ってください。

不動産会社や弁護士に助けてもらうこともできます。

専門家にサポートしてもらうと、譲渡所得税や贈与税の節税方法も教えてくれますので、共有名義物件の売却が不安なときは相談してみるとよいでしょう。