住んで5年以内にマンションを売却する場合、税金面で大損する可能性が高いです。

購入してから5年以内の売却は短期譲渡所得に該当するため、税率が高く設定されているからです。

一方5年超えの売却なら長期譲渡所得のため、税率を半分程度まで抑えることができます。

ただし、そもそもこれは譲渡所得が生じる場合の話です。

譲渡所得がゼロであれば当然支払うべき税金はありません。

よって売却時の税金を考えるうえで、まずは譲渡所得とは何なのかをしっかり理解しておく必要があるでしょう。

また5年以内の売却が損か得かという話になると、いくらで売却できるかという要素が大きく絡んできます。

税金だけを考えればよい訳ではなく、多角的な視点での判断が求められるでしょう。

5年以内のマンション売却を検討している方必見の情報をお伝えします。

目次

5年以内のマンション売却は不利?忘れてはいけない譲渡所得の存在

マンション売却はタイミングによって得られる利益が変わってしまう可能性があります。

それは売却益丸ごと全部手元に残る訳ではなく、そこから譲渡所得税の支払いが生じるのですが、売却のタイミングによって課税される額が変わってくるからです。

そのためいつマンション売却をするのか考えるうえで、譲渡所得の知識を理解しておくことは必要不可欠です。

まずは譲渡所得とは一体どのようなものなのか、課税対象となる金額の算出方法などを学びましょう。

そもそも不動産を売却した際の譲渡所得とは?

譲渡所得は不動産やその他の財産を売却して得た利益のことを指します。

その他の財産とは、たとえば以下があげられます。

- 株式

- 貴金属

- ゴルフ権

発生した譲渡所得の金額に応じて、所得税と住民税、2037年までは復興特別所得税の納税をおこなわなくてはなりません。

これらの税金をまとめて、譲渡所得税と呼んだりもします。

注意点として、不動産を売却した金額の全額が課税対象とはなりません。

課税対象となる金額は、売却に要した経費などを差し引いた分です。

経費として算入できるのは、取得費と譲渡費用が該当します。

よってこれらをしっかりと経費計上できるか否かが、譲渡所得を小さくする鍵となります。

譲渡所得が発生した際に、確定申告は必要ですか?

必要です。譲渡所得税は申告分離課税のため、普段は会社で年末調整をおこなっている人でも、確定申告に行かなければなりません

どこに行けばよいのですか?

管轄の税務署です。譲渡所得が発生した翌年の確定申告期間中に赴きましょう

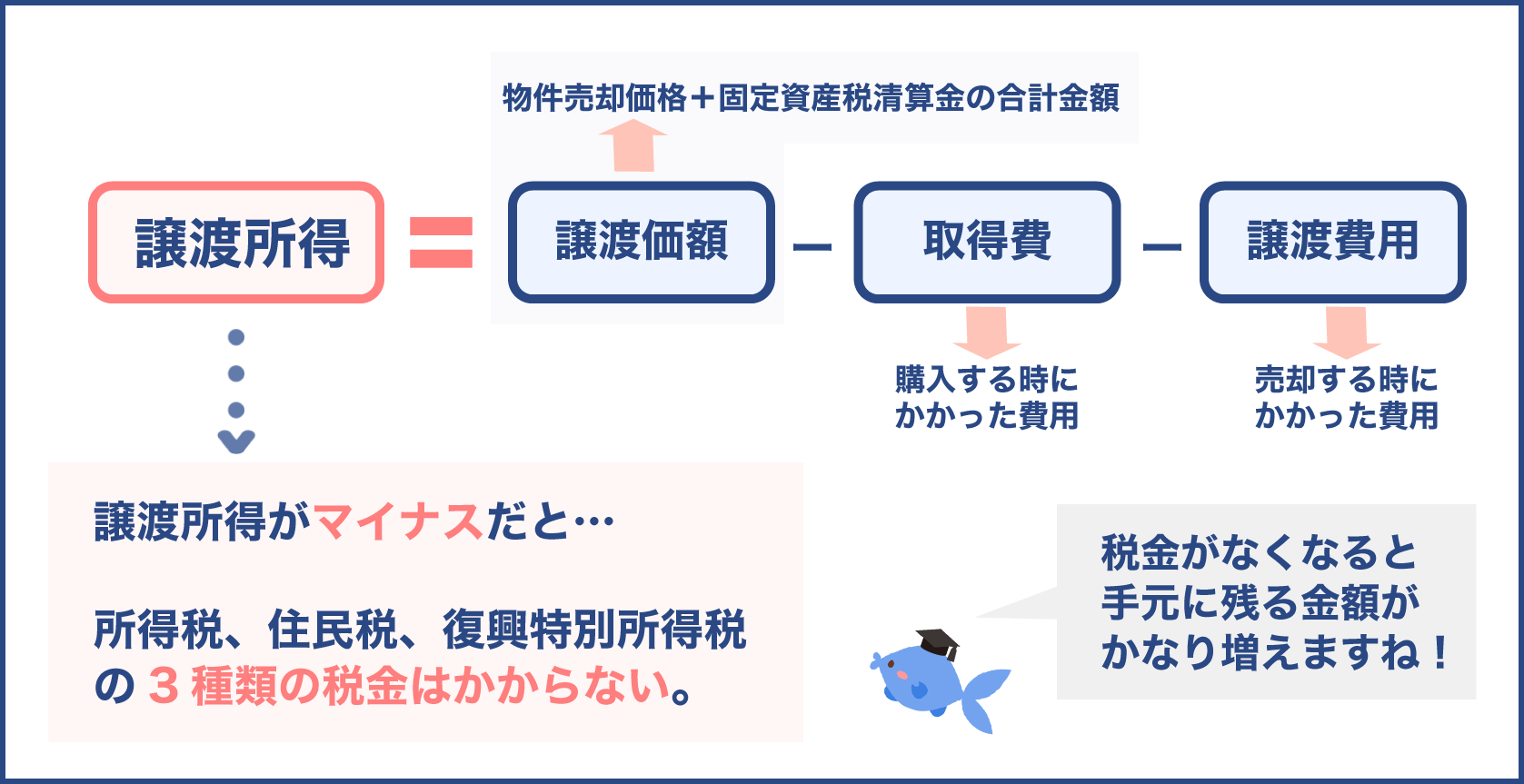

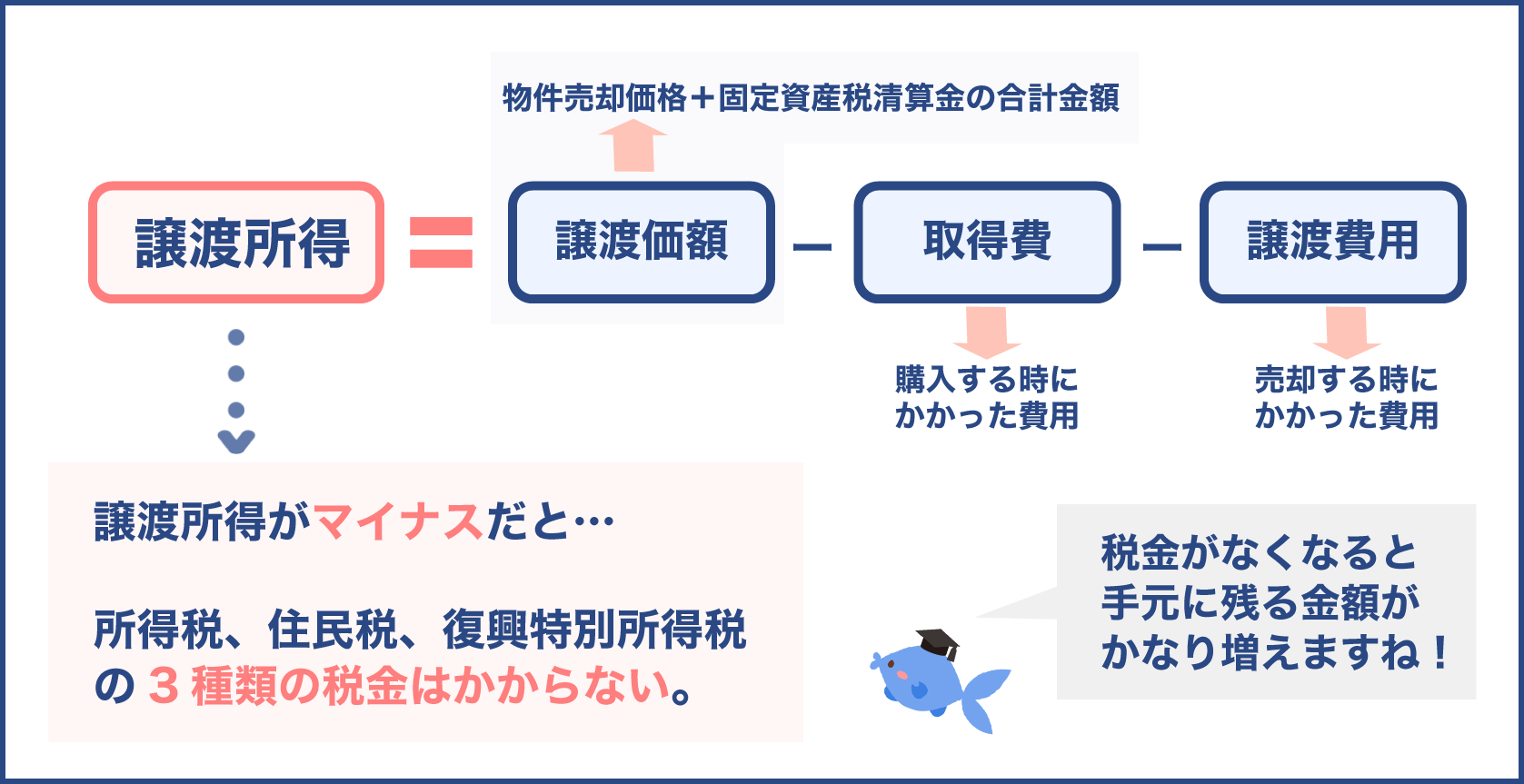

譲渡所得の計算式

前述のとおり、譲渡所得は売却額から取得費と譲渡費用を差し引いた金額です。

よって計算式としては、以下のようにあらわすことができます。

- 譲渡所得=収入額-取得費-譲渡費用

収入額とは実際に不動産を売却した際に得た金額を指します。

ただし固定資産税の精算分がある際には、ここに加算して考えなくてはなりません。

取得費は不動産を購入する際に要した費用です。

譲渡費用は、売却する際に費やした費用で例えば解体費用などがあげられます。

取得費と譲渡費用が多ければその分、譲渡所得が小さくなるため、納める税金も減ります。

また条件によっては特別控除が適用でき、譲渡所得をさらに抑えることが可能です。

売却した際の金額が低い場合など、譲渡所得が必ずしもプラスにならずマイナスになることもあります。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

マイナスの場合は、譲渡損失となるため、譲渡所得以外の所得と損益換算できます。

それでも損失が残るようなら、翌年度以降3年間の所得と相殺することが可能です。

譲渡所得の計算の際の取得費の考え方を押さえる

譲渡所得を計算する際に、経費として差し引くことができるのが取得費です。

取得費はその名の通り、不動産を取得するにあったて要した金額です。

どのようなものが該当するかと言いますと、例えば以下があげられます。

- 土地や建物の購入費

- 建物の建築費用

- 印紙税

- 仲介手数料

- 整備費

- リフォーム費用

この中でも大きいのが、購入費や建築費です。

築5年以内のマンションですと、もちろん物件によりけりですが数千万円程度取得費として計上できる可能性が高いです。

大きく節税効果を見込める部分になるため、取得費をしっかりと計算に算入することが大事になります。

よって物件購入時の金額が分かる書類は、きちんと保管しておくことが望ましいです。

ちなみに中古物件を購入した際にリフォームをおこなった場合などは、その金額も取得費に該当します。

どんな費用を取得費として組み込んでよいのか分からない際には、税務署に確認しておくとよいでしょう。

取得費における減価償却とは

取得費を考えるうえで無視できないのが、減価償却です。

建物は時間経過と共に劣化し価値が失われていきます。

そのため、建物を購入や建築した際の取得費として算入できるのは、失った価値を除いた金額です。

購入当時の建物代金をそのまま取得費に含められるわけではないため注意しましょう。

土地に関しては価値が減少していくとは考えないため、減価償却不要です。

よって土地は購入代金をそのまま取得費に計上できます。

つまり取得費を考える際には、建物の部分と土地の部分を分けて考える必要があるわけです。

建物の減価償却率は法定耐用年数に基づいて決められています。

物件の構造によって劣化ペースが異なるため、法定耐用年数にも違いがあります。下記は店舗用・住宅用のものを記載しております。使用用途によっても耐用年数が変わるため、計算の際には国税庁のHPを確認しましょう。

| 項目 | 法定耐用年数 | 償却率 |

|---|---|---|

| 木造 | 22年 | 0.046 |

| 鉄骨鉄筋コンクリート造 | 47年 | 0.022 |

| 軽量鉄骨造(骨格材の肉厚が3㎜以下のもの) | 19年 | 0.053 |

| 軽量鉄骨造(骨格材の肉厚が3㎜を超え、4㎜以下のもの) | 27年 | 0.038 |

この表からも分かる通り、木造よりも鉄筋コンクリート造の方が耐用年数の設定が長いです。

償却率も低いため、減価償却の影響を受けにくいと言えます。

よって木造の一戸建てよりも、マンションの方が減価償却は小さいため、取得費計上が有利です。

取得費が分からない場合は?

築5年以内のマンションなら、購入時の書類などもきちんと保管されているでしょうから問題ないとは思いますが、築年数が経過した物件の場合取得費が分からないという時があります。

特に相続で譲り受けた物件などに多いです。

取得費が分からない場合でも、概算の金額を取得費として計上することが可能です。

物件を売却した時の収入における5%が、概算費に該当します。

よって例えばマンションを5000万円で売却したとすると、取得費として250万円を見積もることができます。

ただし金額を見ても分かる通り、概算取得費は実際の取得費よりも大きく下回る可能性が高いです。

概算で見積もった5%の金額を適用する場合、取得費として計上できる金額が非常に少なくなってしまいます。

となりますと、結局のところ譲渡所得が大きくなるため税金の負担が増えます。

そのため、取得費に関しては出来る限り実際の費用を経費に算入させることが重要です。

土地か建物のどちらかだけでも取得費が分かるのであれば、きちんと取得費に含めるようにしましょう。

取得費が分かる資料が見当たらない時は、どうしたらよいですか?

売買契約書などがもしなくても、通帳の預貯金記録などが証拠材料となる場合もあります。また不動産会社に当時の資料が残っている可能性もあるため、問い合わせてみてもよいかもしれません

譲渡費用は仲介手数料も含まれます

取得費と共に収入金額から差し引けるのが譲渡費用です。

譲渡費用とは売却するにあたって費やした費用を指します。

よって例えば以下の費用が該当します。

- 解体費用

- 仲介手数料

- 印紙税

この中でも金額が得に大きいのが解体費用です。

マンションの場合ですと売却時に解体することはほぼないでしょうから関係ないかもしれませんが、戸建てですと更地にしてから売却することがあります。

更地にするための解体費用は安くても100万円以上はかかるため、この部分は経費に算入すると節税効果が大きいです。

また売却時に不動産会社に仲介依頼をした際は、仲介手数料も譲渡費用に含めることが可能です。

金額が400万円を超える売買ですと、以下の速算式で仲介手数料の上限を求められます。

- 仲介手数料=(売買価格×3%+6万円)+消費税

例えば2000万円で売却した際の仲介手数料は、72万6000円です。

もっともこの式で求められる仲介手数料の金額は、法律で定められている上限です。

よって不動産会社が値引きに応じてくれた場合には、もっと金額は安くなるでしょう。

いずれにしろ譲渡費用に含められる費用の中でも、仲介手数料の存在は大きいです。

仲介で売却した際には、きちんと譲渡費用に含めましょう。

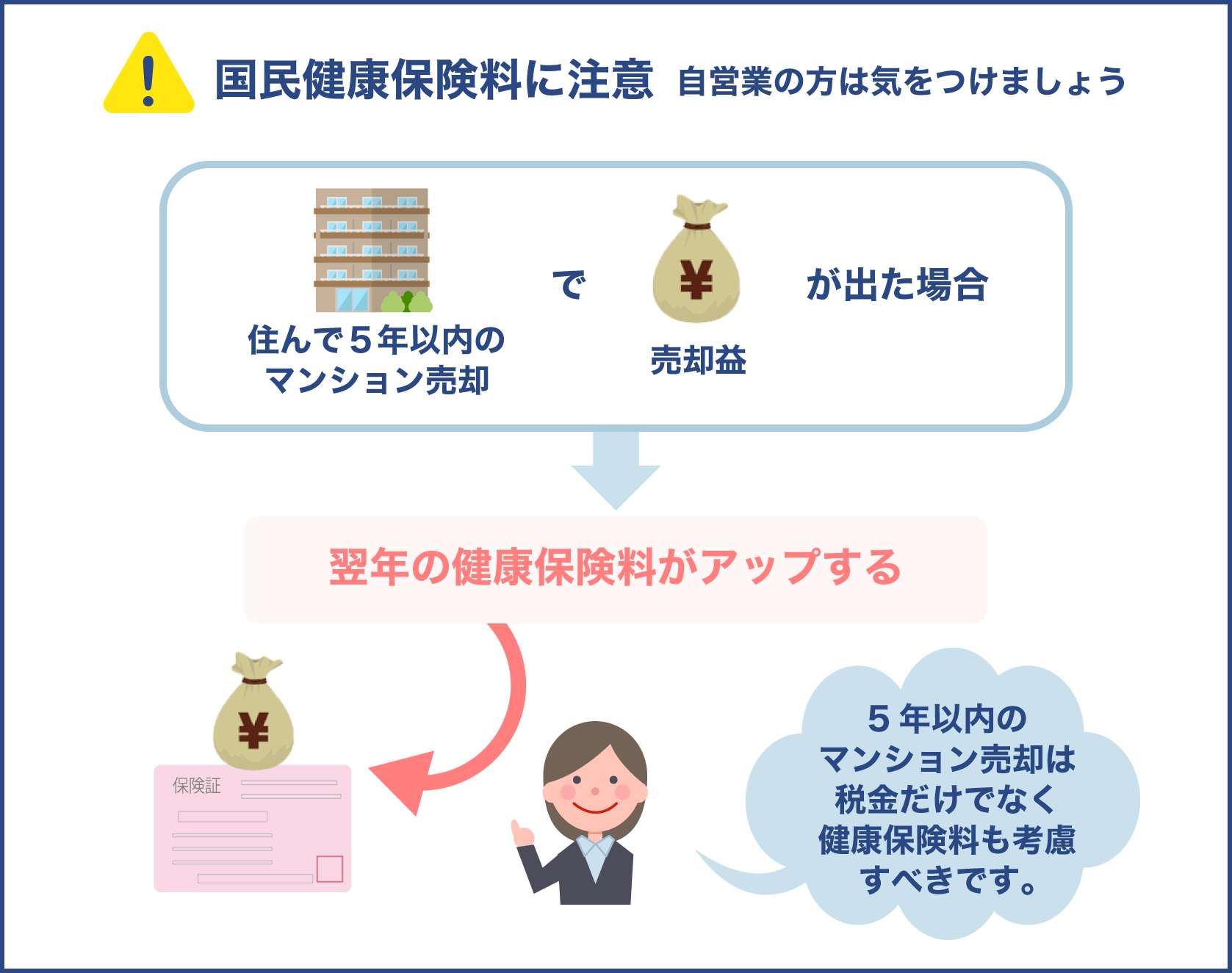

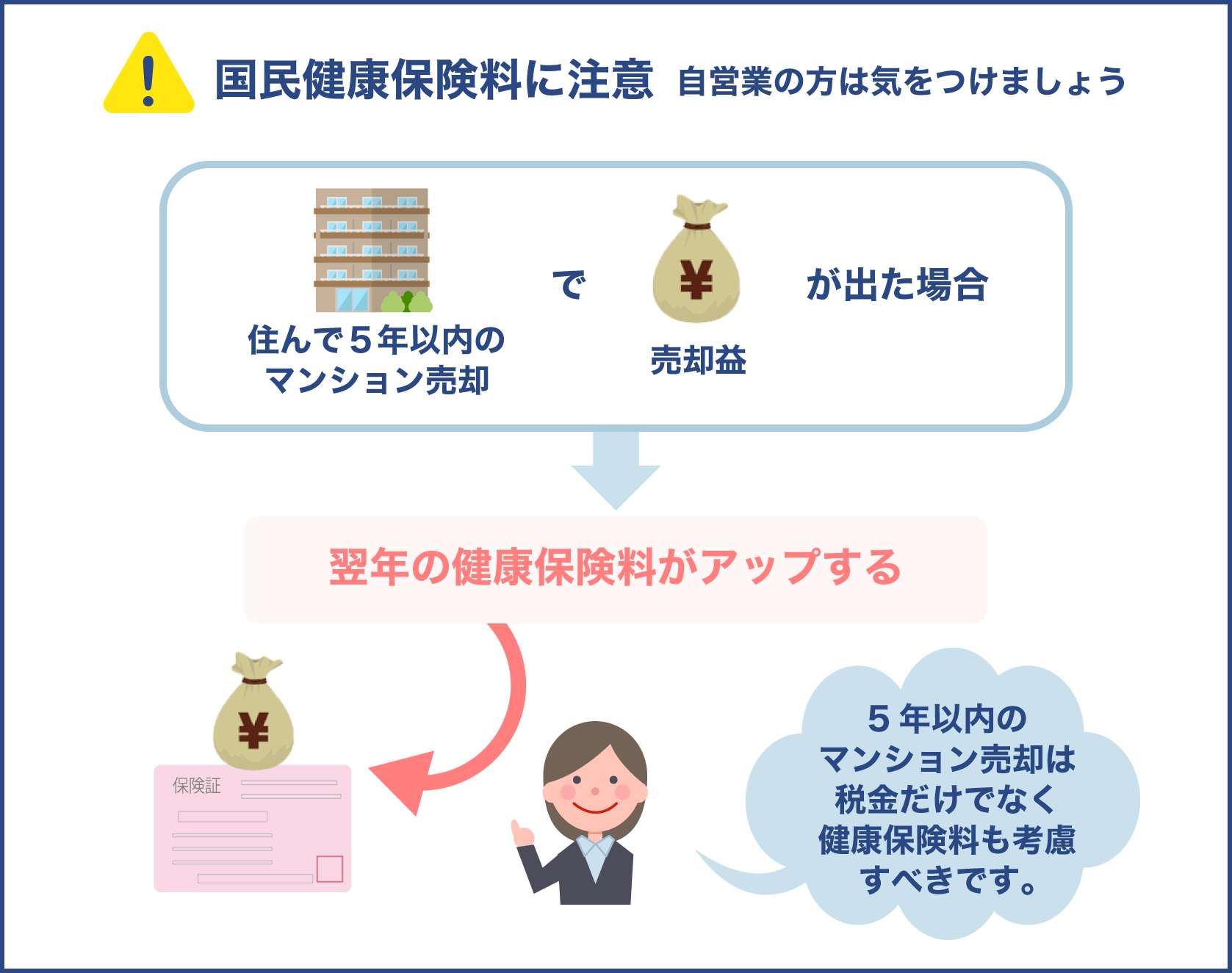

譲渡所得が発生した場合は健康保険料に注意

不動産売却をする際に注意したいのが、健康保険料です。

譲渡所得が生じた場合には、健康保険料が値上がりする可能性があるからです。

単に支払う所得税と住民税が増えるだけではなく、健康保険料にまで影響が及ぶかもしれません。

会社員の場合には社会保険ですから特に問題はありません。

気をつけなければならないのは、自営業など国民健康保険の人です。

譲渡所得は分離課税のため、その他の所得とは切り離して計算されます。

しかし健康保険に関してはまとめて計算する扱いとなるため、譲渡所得が生じると翌年の健康保険料アップに繋がります。

よって5年以内のマンション売却が得かどうかを考える際には、健康保険料がどうなるかに関しても考慮しておくべきです。

売却益が大きくなり譲渡所得が増えれば、健康保険料の負担も増します。

売却タイミングを考えるうえで無視できない要素でしょう。

不動産売却の利益を左右する要因は短期譲渡所得と長期譲渡所得の違いが大きい

ここまで譲渡所得の基本的な考え方について見てきました。

短期で売却する場合、減価償却の影響をあまり受けないため、マンション購入における取得費を少しだけ多く計上できます。

異なるのはそこだけですから、短期と長期の売却において、譲渡所得の違いはほぼないという印象を受けるかもしれません。

しかし問題はここからです。

冒頭部分でお話した通り、発生した譲渡所得には所得税及び復興特別所得税と住民税が課せられます。

この課せられる税率が、短期売却と長期売却で変わってくるのです。

詳しく解説していきます。

マンション所有期間で譲渡所得の税率が変わる

譲渡所得に課せられる税率は、所有期間5年以内と5年超えに分類されます。

5年以内の場合は短期譲渡所得、5年超えの場合は長期譲渡所得に該当します。

それぞれ税率は以下のように変わりますので、ご参照ください。

| 項目 | 所得税率 | 住民税率 | 復興特別所得税(所得税の2.1%) | 税率の合計 |

|---|---|---|---|---|

| 短期譲渡所得 | 30% | 9% | 0.63% | 39.63% |

| 長期譲渡所得 | 15% | 5% | 0.315% | 20.315% |

このように短期譲渡所得の場合と長期譲渡所得の場合では、所得税率も住民税率も変わります。

短期譲渡所得の方が、およそ2倍近く税率が高くなっていることが分かるかと思います。

これこそが5年以内のマンション売却は税制面で大損と考えられる所以です。

実際のところ、いくらで売却できるかという要素が大きなウェイトを占めるため、必ずしも5年以内の売却が損をするわけではありません。

たとえば物件価格が1年の間に急落してしまった場合には、税金が高くても5年以内の間に売っておいた方が得です。

しかし短期での売却が税制面において不利なのは間違いないため、売却タイミングを考慮する重要な判断材料になります。

ちなみに復興特別所得税の税率は、短期譲渡所得でも長期譲渡所得でも変わらず、共に所得税における2.1%が課税されます。

所有期間の考え方に注意

不動産所有期間が5年以下なのか5年超えなのかによって、課せられる税率が変わります。

ここで気を付けたいのが、5年という基準日の定義です。

基準日は譲渡した日ではなく、譲渡した年の1月1日で判断します。

よって1月1日時点で5年以内なら短期、5年を超えていれば長期という扱いになります。

例えば2015年の6月に取得し、2020年の8月に売却したとしましょう。

この場合の所有期間は、5年2か月です。

しかし2020年1月1日時点での所有期間は4年7か月ですから、短期譲渡所得に該当します。

もう一つ例として、2015年の12月に取得し2021年の2月に売却したとしましょう。

この場合も所有期間は同じく5年2か月ですが、2021年1月1日時点で丸5年を超えているため、長期譲渡所得が適用されます。

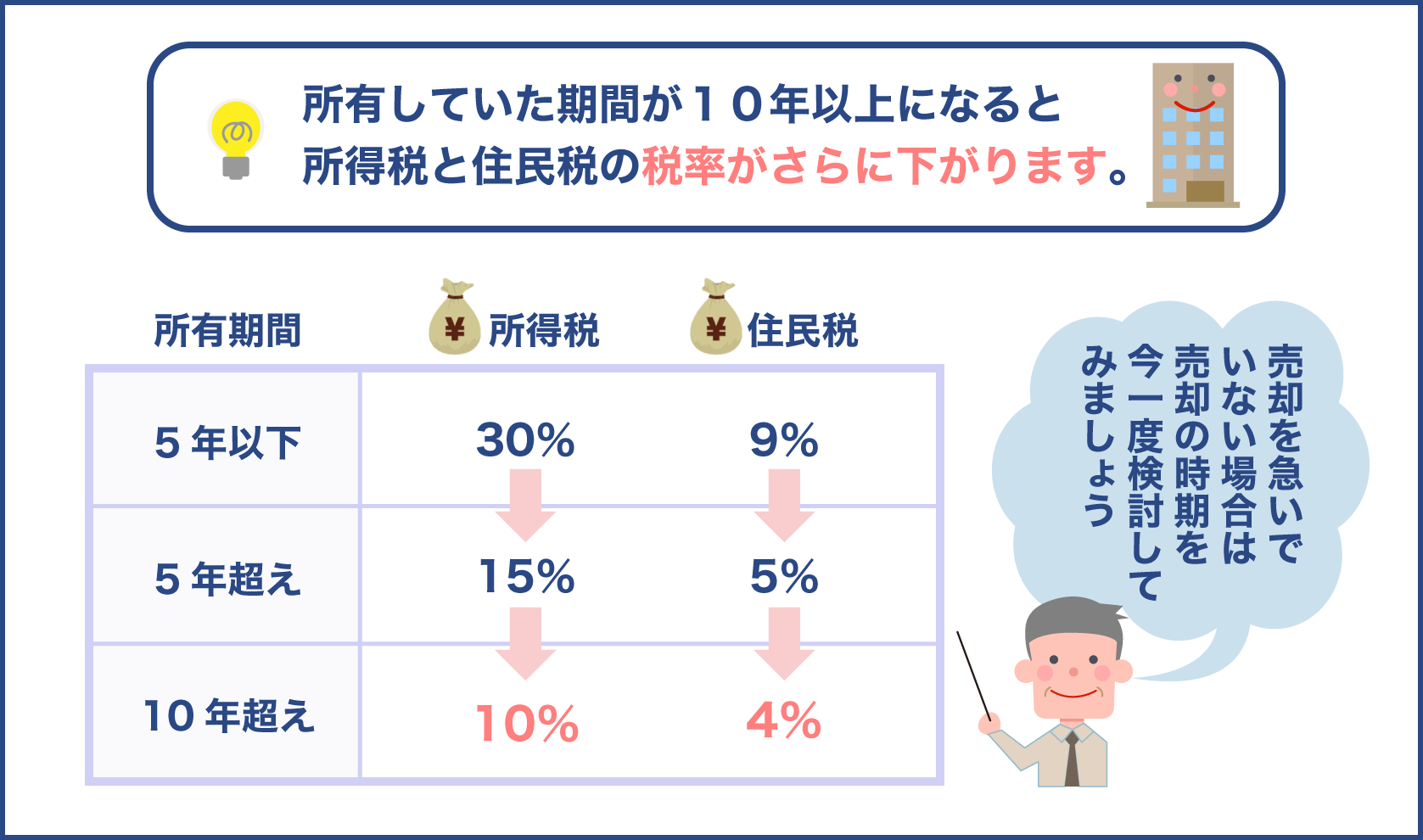

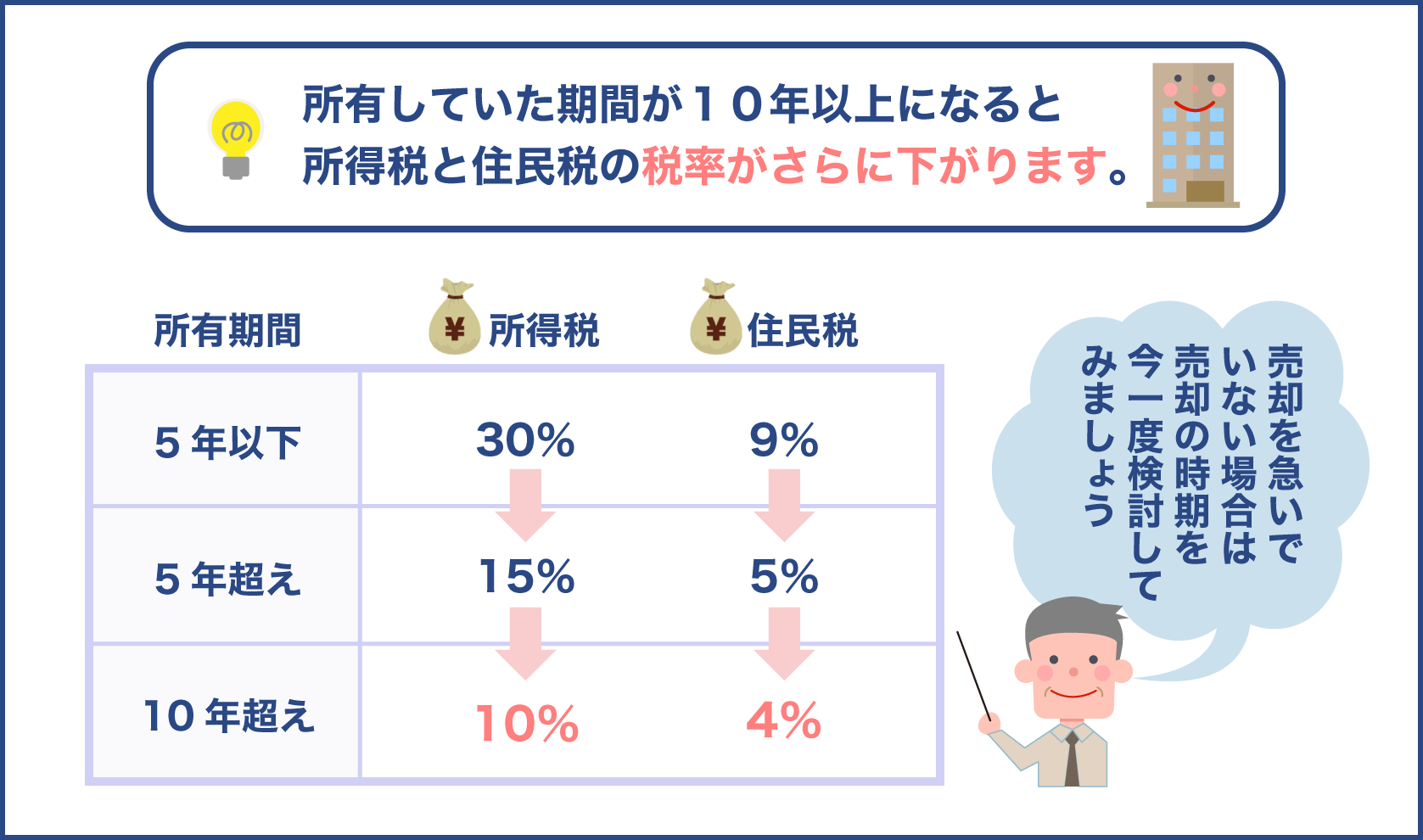

10年超えはさらに税率が下がる

所有期間が10年を超えている場合には、条件次第でさらに税率を下げられます。

その条件とは、所有する不動産が居住用であることです。

要はマイホームなら適用ですが、事業用物件の場合にはこちらは適用できません。

10年超所有軽減税率の特例を活用することで、所得税率は10%、住民税率は4%まで引き下げが可能です。

5年超えの長期譲渡所得と比較してもかなり税率が低くなっているため、所有期間が長ければ長いほど税負担を抑えられます。

ちなみに特例を適用できるのは、6000万円までの部分です。

よって譲渡所得が6000万円以上の部分に関しては、通常の長期譲渡所得における税率で計算されます。

とはいえ課税対象となる譲渡所得が6000万円を超えるケースはほぼないです。

マイホーム売却の際に所有期間が10年を超えていれば、ほぼ全ての人が活用できる特例と思ってよいでしょう。

出典:国税庁 No.3208 長期譲渡所得の税額の計算

出典:国税庁 No.3211 短期譲渡所得の税額の計算

また相続した物件の場合、所有期間の考え方は相続した日からではありません。

元の持ち主が所有開始した日からになります。

よって相続物件ですと、この10年超えの特例を使える可能性がかなり高いです。

短期譲渡所得に重い税率が課せられるのはなぜ?

短期譲渡所得になるか長期譲渡所得になるかによって、税率には大きな違いが生じます。

なぜ短期譲渡所得の税率はこれほどまで高いのか、疑問に感じるかもしれません。

その理由を知るには、少し時代をさかのぼる必要があります。

バブル期の頃は不動産価格が著しく上昇し続ける、いわゆる不動産バブルが起こりました。

価格が上昇すると、買って売却するだけで利益を得ることができます。

そこで都心の高級タワーマンションに目をつけて、転売ビジネスを展開する空中族が生まれました。

短期譲渡所得は、まさにこのような空中族を抑制する目的で定められています。

短期間に売買を繰り返し巨額の利益を得る、投資のために売却をおこなう層から多く税収を取る狙いです。

つまり転売目的ですと5年以内の売却は、あまり儲からないような税制になっています。

よって不動産価値が激しく上昇しない限り、税金の影響が強いため5年以内の売却で大きな利益を狙うのは難しいです。

転売目的でない通常の売却でも、5年以内の売却なら税金が高くなってしまうのは、少々納得できません

そのような普通に売却する層を救済するために、3000万円特別控除や買い替えの特例が用意されています

マンション売却をシミュレーション!短期譲渡所得と長期譲渡所得でどのくらい税金が変わる?

短期譲渡所得と長期譲渡所得ではどの程度税金が変わるのか、一つシミュレーションしてみましょう。

設定条件としては、以下のとおりです。

- 3000万円(土地1000万円・マンション2000万円)で購入

- 4000万円で売却

- 譲渡費用100万円

- 5年目(短期譲渡所得)で売却した場合と6年目(長期譲渡所得)で売却した場合を比較

まず5年目と6年目における減価償却分を考えていきましょう。

今回はマンションですから、減価償却率は建物代金×0.05×年数で計算できます。

よって5年目の場合は2000×0.05×5=150万円、同様に6年目の場合は180万円となります。

取得費として計上できるのは建物代金から150万円及び180万円を差し引いた金額に土地代を合計したものです。

5年目の取得費は2850万円、6年目の取得費は2820万円となります。

譲渡所得は収入-取得費-譲渡費用となるため、5年目の譲渡費用は4000-2850-100=1050万円です。

6年目の譲渡費用は4000-2820-100=1080万円と導けます。

結果として5年目で売却すると1050万円が課税対象になり、6年目ですと1080万円が課税対象です。

ここに短期譲渡所得では39.63%、長期譲渡所得では20.315%が課税されます。

5年目売却時に支払う税金は416万115円であるのに対し、6年目売却時に支払う税金は219万402円です。

この結果を表にまとめたのが、以下です。

| 項目 | 収入 | 減価償却費(2000×0.015×年数) | 取得費 | 譲渡費用 | 譲渡所得 (収入-取得費-譲渡費用) | 税率 | 税合計 |

|---|---|---|---|---|---|---|---|

| 5年目で売却(短期譲渡所得) | 4000万円 | 150万円 | 1000+(2000-150)=2850万円 | 100万円 | 4000-2850-100=1050万円 | 39.63% | 416万115円 |

| 6年目で売却(長期譲渡所得) | 4000万円 | 180万円 | 1000+(2000-180)=2820万円 | 100万円 | 4000-2820-100=1080万円 | 20.315% | 219万402円 |

支払う税額は、5年目と6年目で196万713円ほど変わりました。

もっともこのシミュレーションでは、売却価格は4000万円という固定した条件で考えています。

1年間で売却価格が急激に上昇したり、あるいは下落する可能性は考慮していません。

売却価格変動によっては、5年目で売却した方が有利になることも十分にありえます。

5年以内のマンション売却で損しない!対策方法を考えよう

5年以内の売却は短期譲渡所得に該当し税率が高くなるため、税金面で損をします。

そのため早期売却をする際には何かしらの対策を考えなくてはなりません。

簡単な方法としては、特例の活用です。

特例を適用できれば譲渡所得がゼロにできるケースも多いため、使えるものはないか探してみましょう。

またそもそもの売却価格をできるだけ高くするような工夫も必要です。

具体的な対策方法について見ていきましょう。

マンション売却が転売目的でない場合には特例を活用できる

短期譲渡所得の税率は非常に高く設定されているため、5年目で売却する際は税金面の負担が大きいです。

税率が高い理由としては転売封じのためですが、中には転売目的ではなく普通に早期売却しなければならない事情を抱えた人もいます。

そのような人まで痛手を負うことを防ぐために、不動産売却時には特例が用意されています。

主な特例としては3000万円特別控除と買い換えの特例です。

どちらも転売目的の売却でなければ使える可能性は十分にあるため、適用できるか考えてみましょう。

3000万円特別控除

不動産を売却して譲渡所得が生じた場合、3000万円までなら課税対象から除外できるのが、3000万円特別控除です。

ただし特例を適用できるのは居住用の不動産に限ります。

要は自分が住むマイホームのみですから、転売目的で不動産を売却している人にはなかなか使いにくい特例となっています。

この3000万円特別控除を活用すれば、たとえ不動産売却で利益が生じても3000万円までは支払う税金がゼロです。

実際のところ不動産売却において譲渡所得が3000万円以上発生するケースはほとんどありません。

よって大半の人が税負担から免除されます。

ただし注意点もあり、よくあるのが売却前に賃貸として貸し出してしまうケースです。

この場合はマイホームと認められないため、適用できなくなります。

その他にも適用条件が細かく決められていますので、一度確認しておくとよいでしょう。

買い換えの特例

マイホームの売却なら、買い換えの特例を適用するという方法もあります。

住宅を売却し次の新しい物件に買い換える場合、売却額よりも高い金額の住宅を購入するのであれば、次の売却時まで税金を繰り延べられる制度です。

よって今回の売却時において支払う税金はゼロということになります。

要は売却して利益が出ても、それ以上に高い金額の不動産を購入したら収支はマイナスになるため、考慮してもらえるというわけです。

ただし税金がゼロになったのではなく、先送りしているだけに過ぎない点に気を付けましょう。

新しく購入した不動産を売却する際に、免除されていた税金分が加算されます。

よって新しい不動産の売却益次第では、大きな支払いがくる可能性もあるでしょう。

もっとも2回目の売却で利益が出るとも限りませんし、買い換えの特例を適用して2年経過してからの売却なら3000万円特別控除も使えます。

新しい物件に長く住む予定なら長期譲渡所得にもなるため、上手に活用すれば節税できる特例になっています。

税負担が大きくても高値でのマンション売却し利益を出すには?

税負担が大きくても、利益がたくさん出れば手残り金は増えます。

よって5年以内の売却を検討している際は、少しでも高値で売却することが大事です。

仮に税負担が重くなっても、それを織り込めるだけの金額で売却する方法を考えていきましょう。

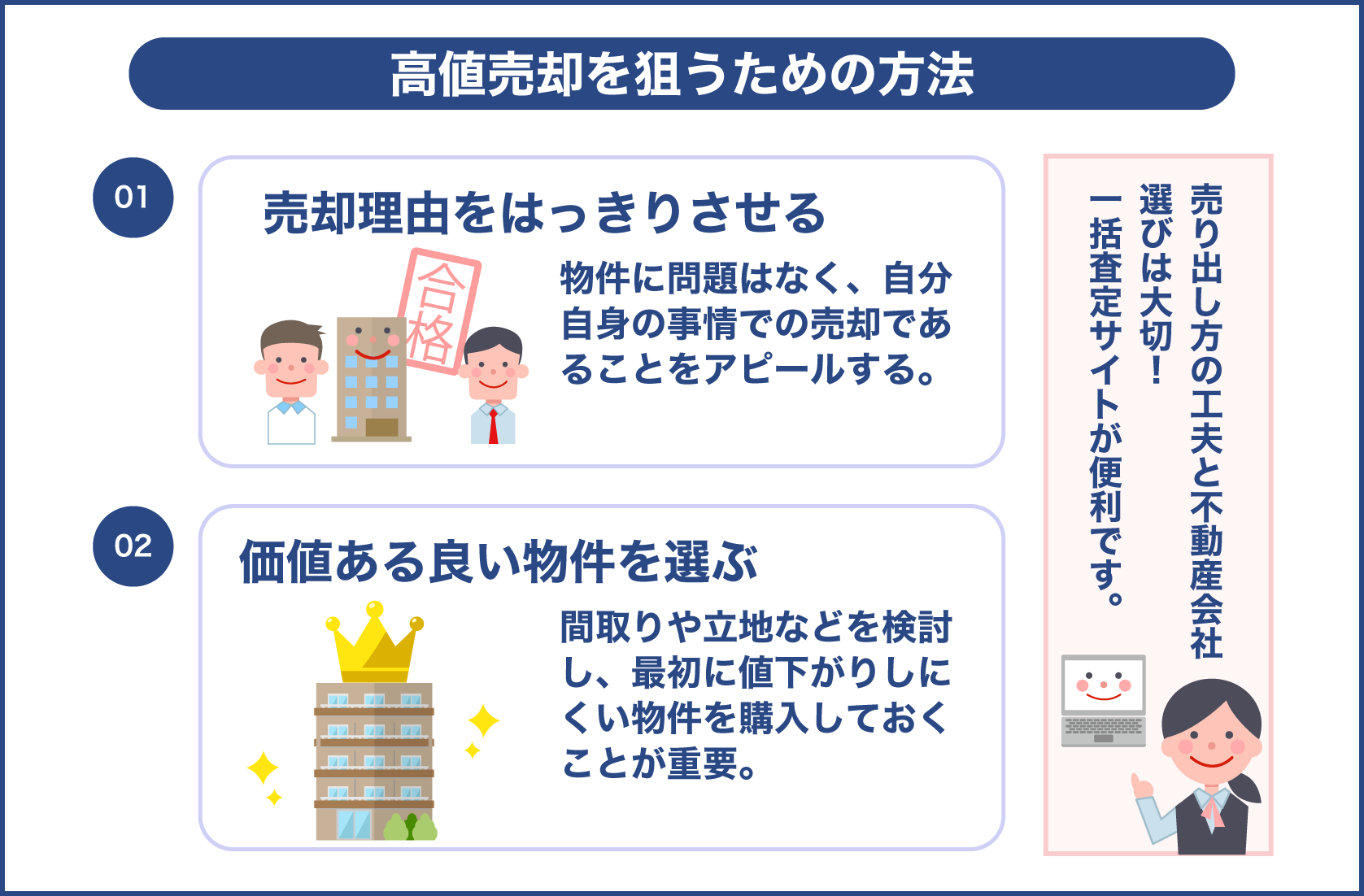

ポイントとしては売り出し方の工夫と不動産会社選びです。

また市況をしっかりと見極める力をつけることも必須でしょう。

高値売却を狙うための方法に関して解説します。

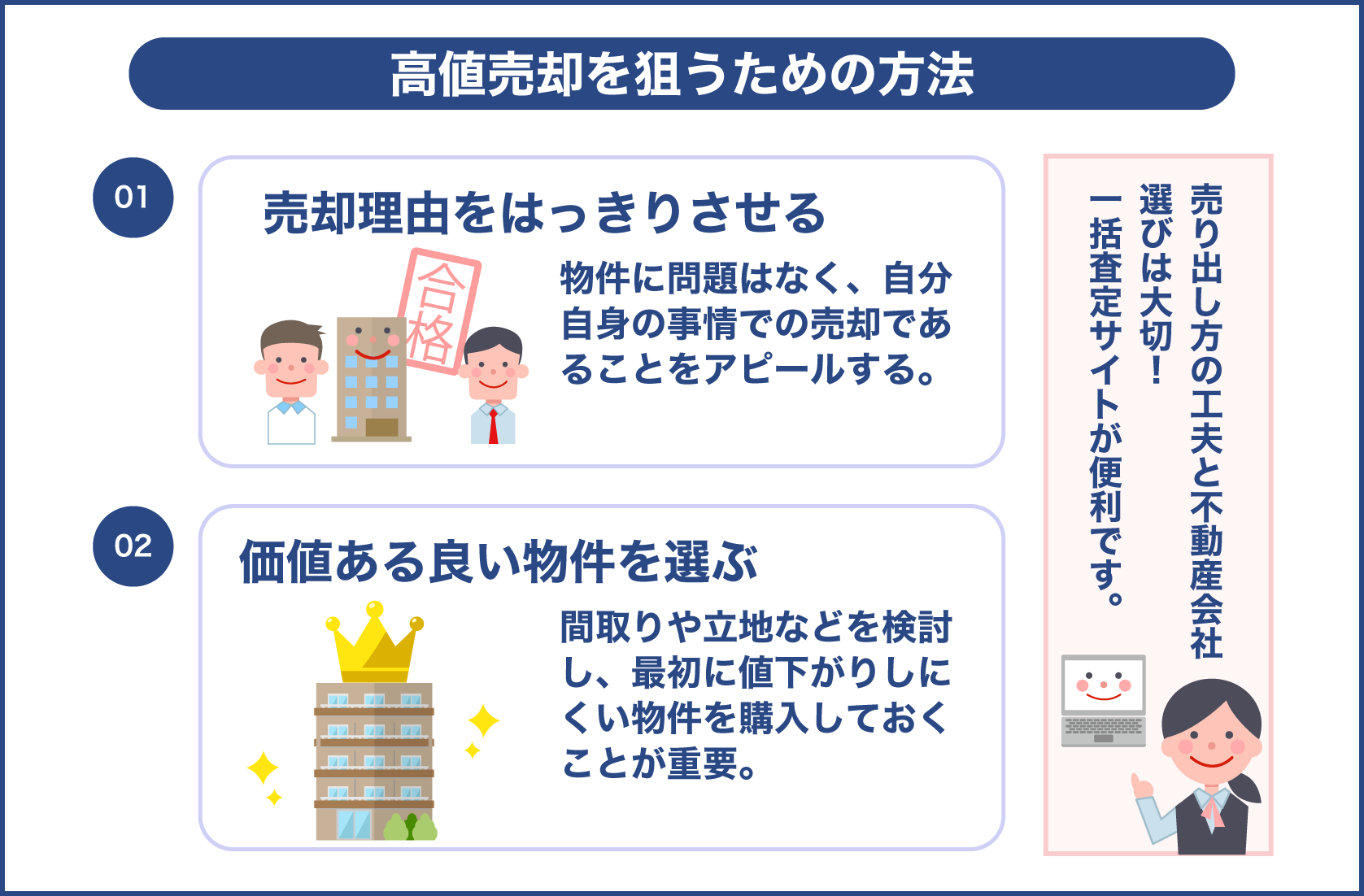

マンション売却の理由をはっきりとさせる

売却金額に影響を与える要因は、土地や建物の価値だけではありません。

売却理由も売却値を変えてしまう要因の1つになり得ます。

5年以内のマンション売却ですと、なぜこんなにも早く手放すのだろうという疑問が生じます。

通常であればわざわざお金をかけて購入した物件を簡単に売却することはないため、何か問題があるのではと不安に感じる人も一定数います。

よからぬ疑問を持たれてしまうと、買い手が付きにくくなり、スムーズに売却できなくなります。

そうならないようにするためにも、売却理由をきちんと示しておくことが重要です。

例えば転勤のためとか、実家の家業を継ぐことになったからなど、やむを得ない事情があったことをアピールしましょう。

あくまでも物件に問題があるのではなく、自分自身の事情であるというスタンスが大切です。

値下がりを抑えられるマンションを選ぶ

基本的に築5年以内のマンションというのは値下がりしにくいです。

新築プレミアムこそなくなってしまいますが、まだまだ状態が良いことに変わりはないため、需要が十分に見込めます。

よってそれほど大きく値崩れすることはないのですが、当然それは物件次第です。

最初に購入する段階から、値下がりしにくい物件を選んでおくことが重要でしょう。

マンション売却において損をしないための勝負は、マンション選びの段階から始まっているのです。

値下がりしにくい物件の特徴として、例えば以下があげられます。

- そのエリアにおけるナンバーワンのマンション

- 単身用物件よりもファミリー向けの間取りになっているマンション

- 管理体制がしっかりしており、修繕積立金の資金が豊富なマンション

- 東京タワーが見えるなど、オンリーワンの価値があるマンション

- 駅からのアクセスが良いが騒がしくない場所にある、立地条件の良いマンション

マンション売却の仲介依頼する不動産会社選びを間違えない

不動産売却をする際には、不動産会社に仲介依頼をするのが一般的です。

少しでも高値で売却をするうえで、この不動産会社選びが大事なポイントとなります。

一緒に売却活動をおこなう不動産会社は、いわばパートナーとも言える存在です。

優れた不動産会社に依頼できれば、スムーズに高値で売却することができるでしょう。

一方不動産会社選びを間違えてしまうと、いつまでも売れ残ってしまう可能性が高いです。

不動産会社選びは売却の可否を大きく左右する要因なのは間違いないですが、難しいのはその見極め方でしょう。

一言で不動産会社といってもいろんなところがあります。

名の知れた大手の企業もあれば、地元を地盤として経営しているところまでさまざまです。

基本的な方針も違いますし、当然資金力にも差があるでしょう。

そして不動産売却においては、不動産会社独自のツテや縄張りなどもあることから、いかに地域事情に精通しているかというのも見ておきたいポイントです。

よって高値売却を目指すには、不動産会社の特色を見極めることが大事になります。

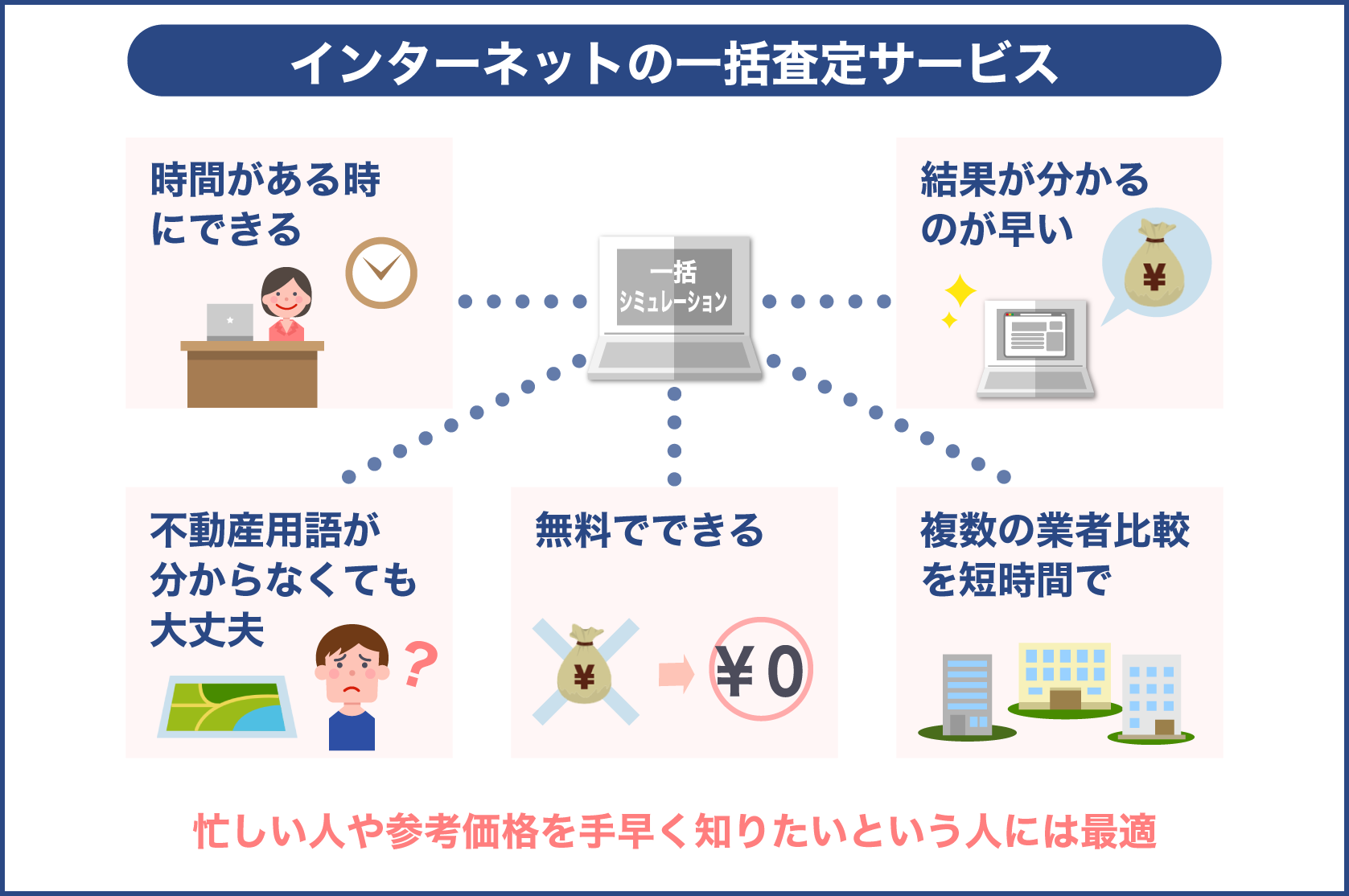

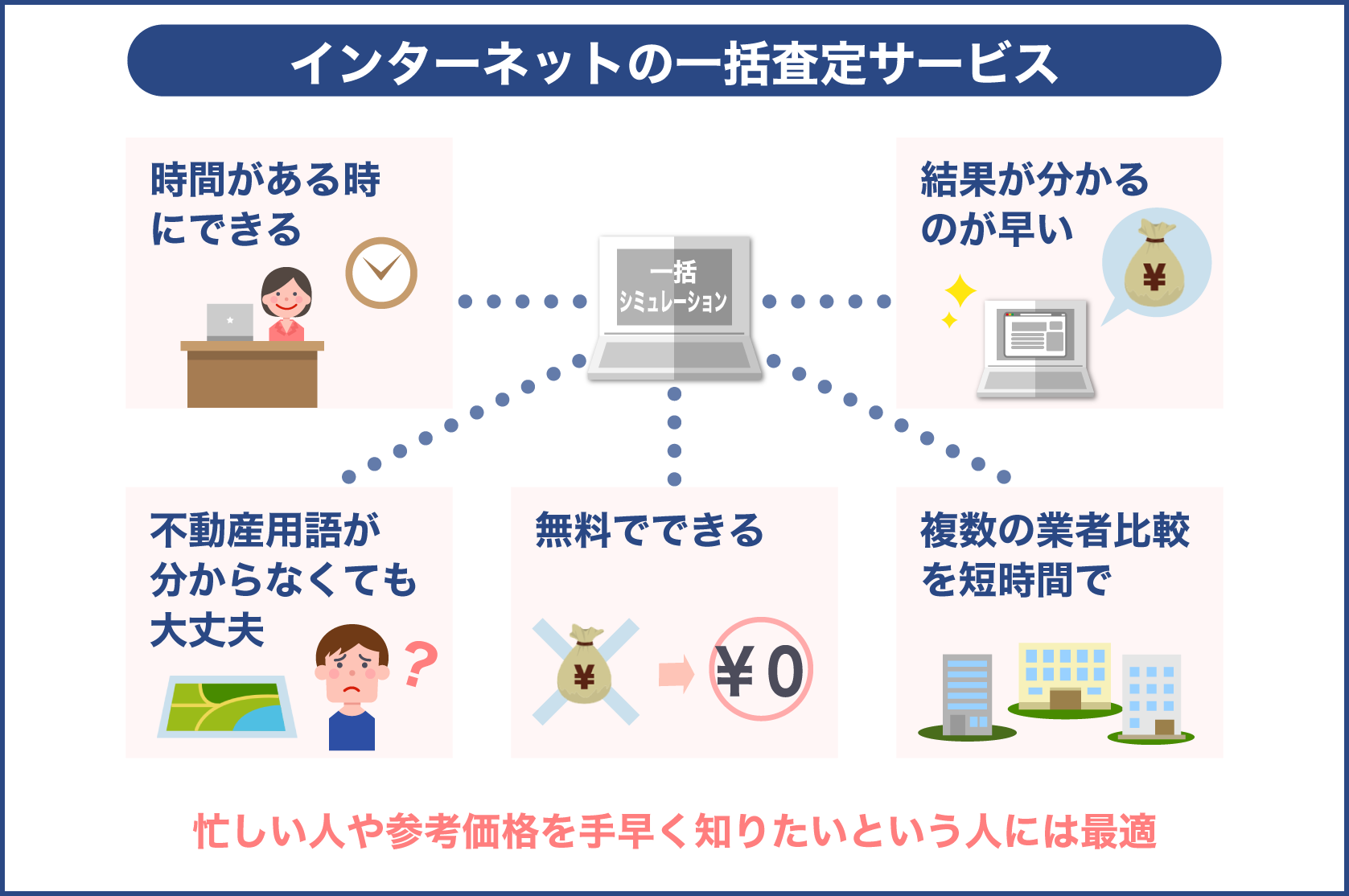

マンション売却専門サイトなど不動産一括査定サイトを活用する

よい提案をしてくれる不動産会社を選ぶためには、さまざまな不動産会社を知る必要があります。

とはいえ一つ一つの会社をしらみつぶしに調べるのは労力を費やさなければならず大変です。

そこで活用したいのが、不動産の一括査定サイトです。

一括査定サイトを使って査定申し込みをすると、複数の不動産会社と簡単にコンタクトが取れます。

また複数の会社から見積りを取って貰うことで、不動産売却における相場観を養うこともできるでしょう。

見積りを見ることで、不動産会社の考えを知ることも可能ですし、話を聞けば不動産会社との相性も分かってきます。

このように一括査定サイトは便利なツールですから、不動産売却時にはぜひ活用しましょう。

マンション売却の場合ですと、マンション売却専門のサイトなどもあるためそちらを使うのがよいかもしれません。

単に一括査定ができる以外にもお役立ちコンテンツが多数用意されていますので、知識を身につけるのにも役立ちます。

5年超えでのマンション売却も視野に入れる

そもそも特別な事情がないのなら、5年超えてからの売却を検討するのも現実的な手段です。

5年以内と5年超えで税率が大きく異なるのは、変えられない周知の事実だからです。

もちろん3000万円特別控除などを活用し、譲渡所得をゼロに抑えられるのであれば関係のない話ではあります。

しかし譲渡所得が発生するのであれば、税負担を軽くするために5年を超すまで待つのも有効な方法でしょう。

所有が5年を超えてしまうと、築浅物件のくくりに該当しなくなりますよね。買い手を見つけにくくなりませんか?

本当に価値のあるマンションであれば、少し築年数が古くなったところでほぼ影響はありません。それよりも税金を抑えられるメリットの方が大きいです

まとめ

築浅マンションは減価償却の影響が少ないため、取得費を多く経費に組み込めます。

譲渡所得を小さくできることから、支払う税金面が一見有利なように思えますが、5年以内の売却と5年超えの売却で税率が変わることを忘れてはいけません。

短期譲渡所得では長期譲渡所得のおよそ2倍近い税率が設定されています。

よって税金面だけを考えると、5年以内の売却は支払う税金が高くなりがちです。

もちろんそもそもの売却値が低い場合など利益が生じなければ、税金は課せられません。

また3000万円特別控除などの特例を適用させれば、大半のケースで譲渡所得が生じることはないです。

とはいえ売却益が多い場合や控除が使えない場合ですと、支払う税額は無視できない要因になってきます。

手残り金を最大化させるためにも、今後マンション価格がどうなるのか市況をよく考え、タイミングを見極めて売却する力が求められます。