住宅ローンが残っていても家を売却することは可能です。

ただし必ず住宅ローンを完済して、売却予定の家にかけられている抵当権を外さなければなりません。

抵当権とは住宅の債務を担保するために金融機関が設定する担保権のことです。

もし住宅ローンを借りた人が住宅ローンの残債を支払えなくなった場合は、金融機関が家を売却して貸しているお金を回収します。

抵当権を抹消しないまま家を売却したとすると、新しい住人はいつか家を競売にかけられるかもしれないという不安を抱えながら生活することになるでしょう。

そのため抵当権を抹消しないまま家を売却することはあり得ないのです。

一般的に住宅ローンを完済して抵当権を外す際は、家の売却金を住宅ローンの返済にまわします。

しかし家の売却金を返済にまわしても、住宅ローンを完済できないケースも少なくありません。

家を売却したお金や貯金を使っても住宅ローンが残る場合は家を売却できないと思うかもしれませんが、実はそれでも家を売却することは可能です。

住宅ローンを完済して抵当権を外すことに変わりはありませんが、売却方法によってはこれまでの住宅ローンの残債と新しい住宅ローンの残債を一緒にするなどして家を売却できることもあるのです。

そこで今回は住宅ローンが残っている場合に選べる5つの売却方法と売却方法の選び方、売却の際に発生する税金について紹介していきます。

目次

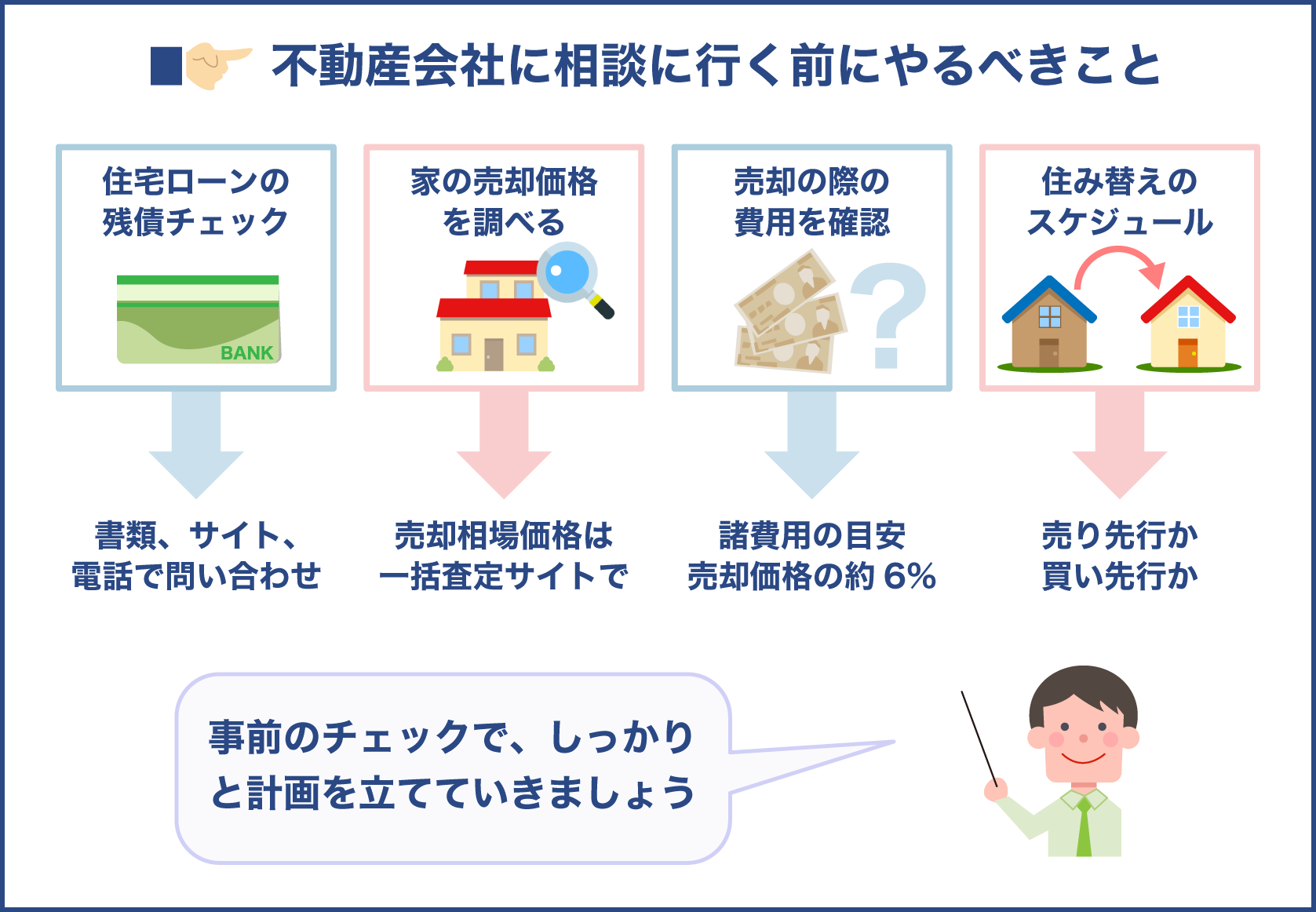

家の売却方法を決める前にローン残債・売却相場や諸費用を確認

家の売却を決めたからと言って、すぐ不動産業者に相談しに行くのは避けたほうが良いです。

家を売却するための知識を得ていない状態で不動産業者に行くと、不動産業者に提案された内容が全て正しいのだと思い込んでしまう可能性があるからです。

また全ての人が通常の売却方法で家を売却できるわけではありません。

そのため自分の家についての情報や家を売却するための知識を集める必要があります。

家の売却を決めたらまず以下の情報を集めましょう。

- 住宅ローンの残債をチェックする

- 家の売却価格を調べる

- 家を売却する際に発生する費用を確認する

- 住み替えのスケジュールを立てる(住み替えをする場合)

まずは住宅ローンの残債を明確にする必要があります。

住宅ローンの残債がわかったら、今度は自分の家の売却相場価格と売却の際に発生する諸費用を確認しましょう。

そうすれば家を売却したお金で住宅ローンを完済できるか否かがわかります。

また選ぶべき売却方法も明確になります。

もし住み替えを考えている場合は、住み替えのスケジュールも立てておきましょう。

住宅ローンが残っていても家を売却することはできるけれど、通常の売却方法を選べるとは限らないんですね

住宅ローンの残債が売却価格よりも高くなるか低くなるかで、通常の売却方法が向いているか、もしくは他の方法を選ぶべきかが明確になるんですよ

だから住宅ローンの残債や売却相場価格、売却の際に必要な諸費用を把握しておくことが大切なんですね

住宅ローンの残債をチェックする

住宅ローンの残債をチェックする方法は複数あります。

以下に住宅ローンの残債を確認する方法をまとめました。

- 年末に郵送される残高証明書で確認する

- 返済予定表で確認する

- 金融機関のウェブサイトで確認する

- 金融機関に問い合わせる

通常は残高証明書や返済予定表でローンの残債を確認するのが一般的です。

もし残高証明書や返済予定表がない場合は、金融機関のウェブサイトや電話で確認しましょう。

ウェブサイトはメンテナンスを行っていなければ、基本的に24時間365日いつでも利用できるため大変便利です。

ただしウェブサイトを利用できるのは、金融機関のインターネットバンキングを利用している人に限ります。

またウェブサイトで住宅ローンの残債を確認できるシステムを採用していない金融機関もあるため、自分が利用している金融機関に確認する必要があります。

電話ではすぐに知りたい情報が知れますが、住宅ローンの残債を知るためには債務者本人であることを証明する必要があります。

そのため本人確認書類や通帳などを用意してから問い合わせをしましょう。

家の売却価格を一括査定サイトで調べる

住宅ローンの残債を調べたら、今度は家の売却相場価格を調べましょう。

売却相場価格を調べる際は一括査定サイトを利用するのが望ましいです。

それには以下のような理由があるからです。

- 複数の不動産業者に査定を依頼できる

- 無料で利用できる

- おおよその査定額を知るだけならばパソコンやスマートフォンから簡単に依頼できる

一括査定サイトを利用すれば複数の不動産業者に査定を依頼できるため、高い査定額をつけてくれる不動産業者を簡単に見つけられます。

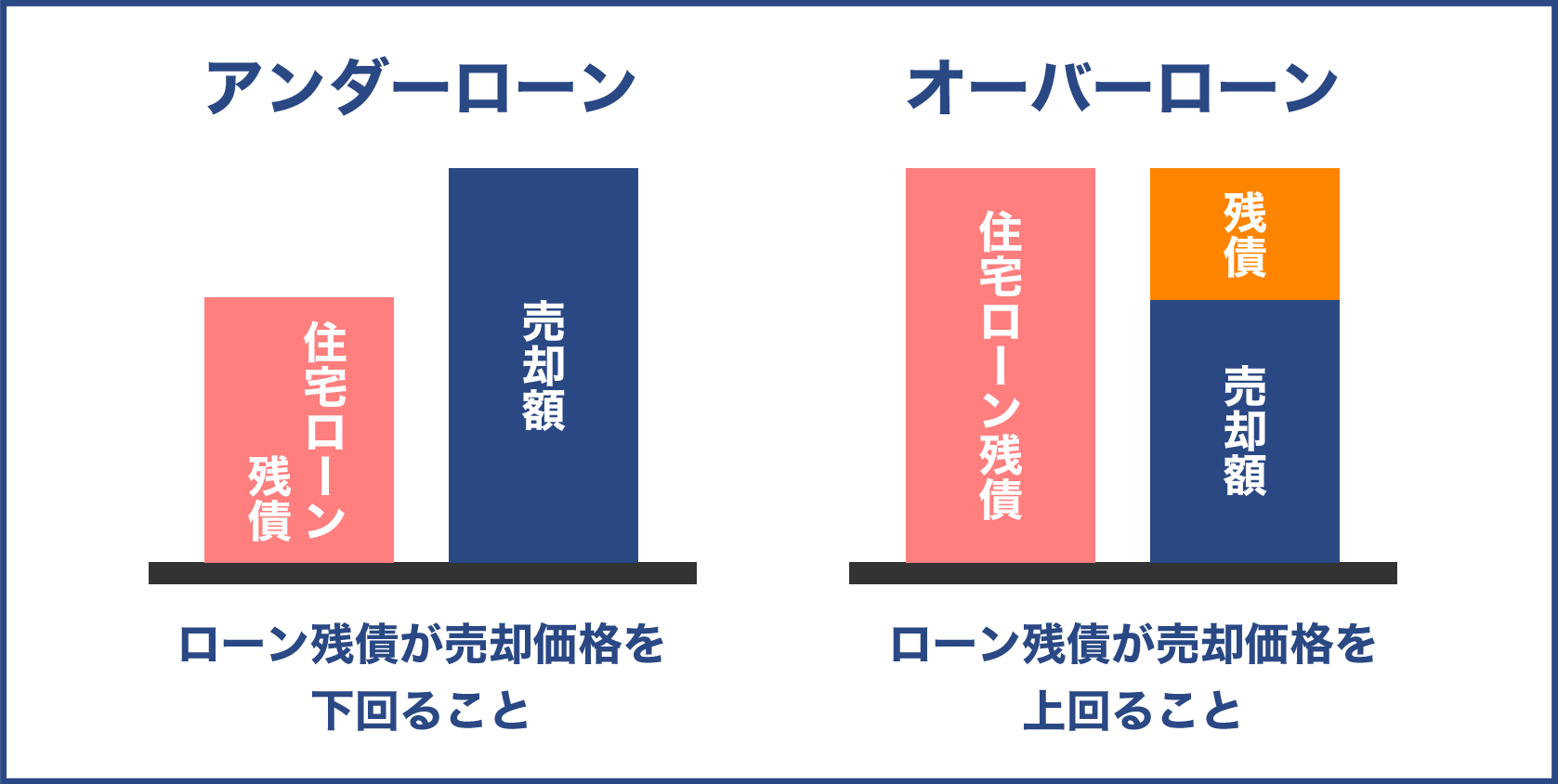

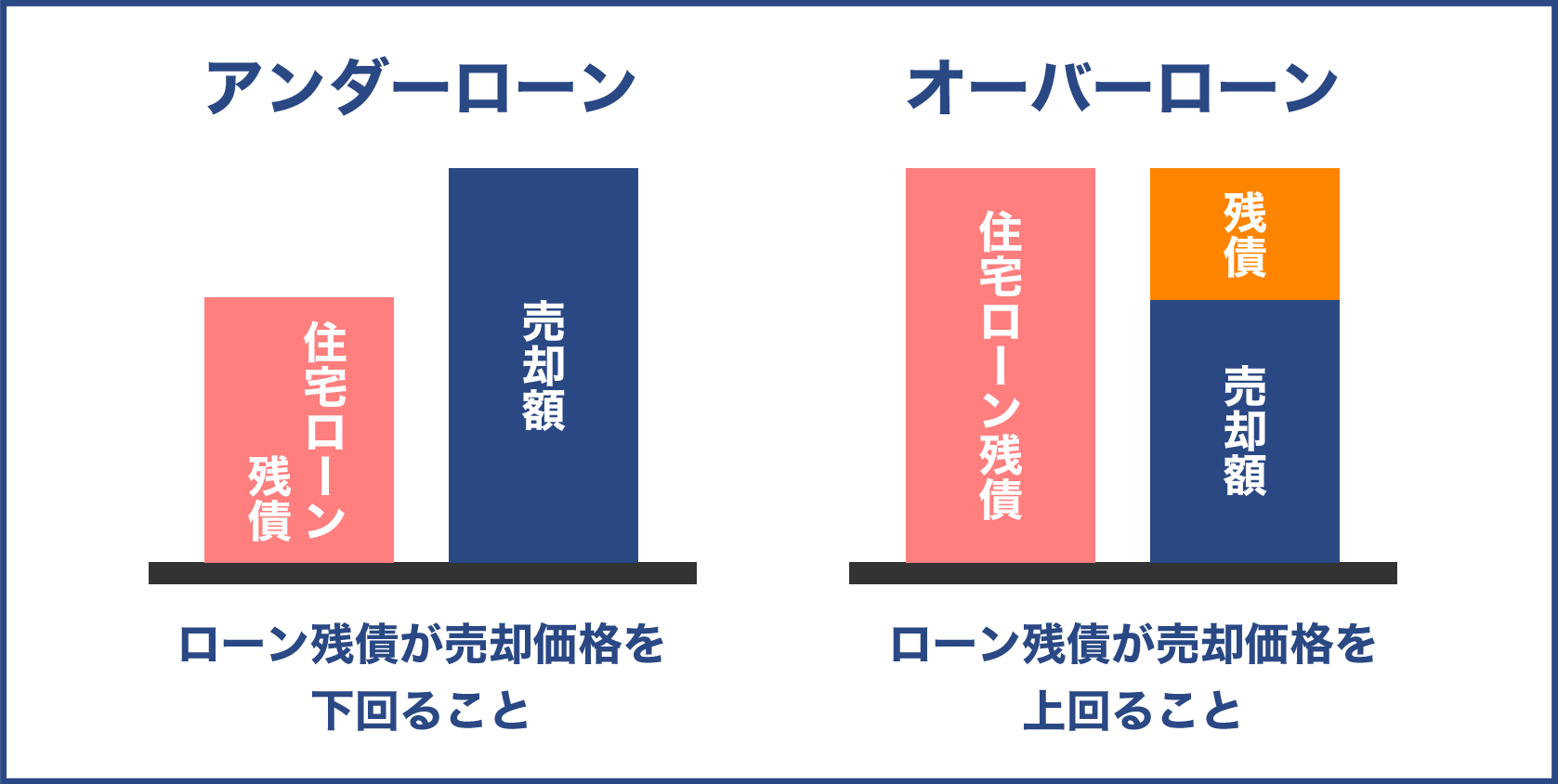

また住宅ローンの残債と売却相場価格を把握することで、オーバーローンになるかアンダーローンになるかもわかります。

オーバーローンとアンダーローンについては以下で確認しましょう。

- オーバーローン…住宅ローンの残債が売却額よりも多い状態

- アンダーローン…住宅ローンの残債が売却額よりも少ない状態

アンダーローンの場合は家を売却したお金で住宅ローンを完済できるため何の問題もありません。

通常の売却方法で売却することが可能です。

しかしオーバーローンの場合は家を売却したお金を使っても住宅ローンが残ってしまいます。

そのため貯金を使うなどして住宅ローンを完済する必要があります。

もし完済できない場合は、少しリスクを伴う売却方法を選ばなければならなくなります。

優秀な不動産業者と担当者を見つけることが大切

家をなるべく高く売却するためには、優秀な不動産業者と担当者を見つける必要があります。

そのため一括査定サイトを利用する際は次の点を確認して優秀な不動産業者を見つけましょう。

- 販売実績

- 専門性(戸建て住宅の売却が得意、マンションの売却が得意など)

机上査定はオンライン上でのやりとりのため、あまり深く考えずに査定依頼をする不動産業者を選んでしまうかもしれません。

しかし査定依頼をした不動産業者からは後で連絡がきます。

つまり査定を依頼した不動産業者が多ければ多いほど、やりとりをする手間がかかってしまうということです。

そのためあらかじめ不動産業者の情報を得てから、査定を依頼する不動産業者を決めるようにしましょう。

販売実績の多い不動産業者や専門性の高い不動産業者で一括査定をしてもらったら、今度は次の点をチェックしましょう。

- 査定額の根拠

- 販売戦略

どのような理由でこの査定額になったのか、またどのような方法で売却する予定なのかを確認しましょう。

詳細に説明してくれる不動産業者は一定の安心感が持てます。

また担当者については宅建士の資格の有無や説明の丁寧さなどを確認することが大切です。

家の売却の際に発生する仲介手数料など諸費用を確認する

住宅ローンが残っている場合家を売却して得たお金は返済にまわすのが一般的ですが、家を売却して得たお金をそのまま住宅ローンの返済にまわせるのではありません。

家を売却する際には様々な諸費用が発生するからです。

そのため売却相場価格と一緒に売却の際に発生する諸費用についても把握しておくことが大切です。

では家を売却する際はどのような費用がかかるのでしょうか?

以下に家を売却する際に発生する主な費用をまとめました。

| 売却に伴う費用の種類 | 費用 |

|---|---|

| 測量費用(戸建て住宅の場合) | 10万円から80万円 |

| 仲介手数料 | 家の売却価格によって異なる |

| 印紙税 | 家の売却価格によって異なる |

| 抵当権抹消費用 | 約3,000円から4,000円 |

| 司法書士報酬 | 2万円から3万円 |

| 引っ越し費用 | 4万円台から8万円台(人数や季節、距離によって費用は異なる 利益や家の取得費用、売却に伴う費用によって異なる |

| 譲渡所得税 | 利益や家の取得費用、売却に伴う費用によって異なる |

上記の費用の他に、住民票取得費用や印鑑登録証明書取得費用などの細々とした費用もかかります。

不動産売却の際に発生する諸費用の目安は、家の売却価格の約6%と覚えておきましょう。

家を売却するときは様々な費用が発生するんですね

特に測量費用や仲介手数料は高額になりやすいんですよ。利益が出た場合は後で譲渡所得税も払わなければなりません

諸費用を把握しておかないと、住宅ローンの返済計画にずれが生じてしまいますね

そうなんです。そのため売却相場価格から諸費用を引いて残った金額を基に、住宅ローンを完済できるか否かを確認したり売却方法を選んだりすることが大切なんですよ

仲介手数料と印紙税は売却価格で変動

仲介手数料と印紙税は売却価格によって異なりますが、宅地建物取引業法や国税庁によって売却価格ごとに上限金額が決められているため事前に最大で掛かる金額を確認することが可能です。

まず以下で仲介手数料(上限)を紹介します。

| 家の売却価格 | 仲介手数料 |

|---|---|

| 200万円以下の部分 | 売却価格×5.5% |

| 200万円を超えて400万円以下の部分 | 売却価格×4.4% |

| 400万円を超える部部 | 売却価格×3.3% |

売却相場価格を上記の算式に当てはめれば、最大で必要となる仲介手数料を算出できます。

土地売却時の税金(譲渡所得)

次に印紙税の金額を見ていきましょう。

| 売却価格 | 印紙税額 |

|---|---|

| 500万円を超え1,000万円以下 | 1万円 |

| 1,000万円を超え5,000万円以下 | 2万円 |

| 5,000万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

租税特別措置法により不動産の譲渡に関する売買契約書において、印紙税の軽減措置が講じられ現在税率が引き下げられています。

印紙税はそれほど高額ではありませんが、仲介手数料は数十万円から数百万円になることもあります。

そのためどれくらいの費用が発生するのか事前に確認しておくことが大切です。

住み替えのスケジュールは売り先行か買い先行で変わります

住み替えとはその名の通り、これまで住んでいた家から新しく購入した家に住み替えることです。

住み替えを検討している場合は、売り先行で住み替えるのか買い先行で住み替えるのかを決める必要があります。

- 売り先行…今住んでいる家を売却してから新しい家を購入する

- 買い先行…先に新しい家を購入してから今住んでいる家を売却する

売り先行と買い先行の特徴を以下で見ていきましょう。

| 住み替えの方法 | 特徴 |

|---|---|

| 売り先行 | 資金計画を立てやすい、仮住まいをする必要がある |

| 買い先行 | 余裕を持って新しい家を探せる、ダブルローンを支払わなければならない |

ゆとりを持って新しい家を探せる買い先行は魅力的に感じるかもしれませんが、住宅ローンが残っている人には向いていません。

新居の頭金を用意しなければならない上に、当面は売却予定の家の住宅ローンと新しい家の住宅ローンを支払わなければならないからです。

一方の売り先行は家を売却してから新しい家を購入するため、資金計画を立てやすいです。

ただし新しい家が決まるまでは仮住まいをする必要があります。

そのため賃貸住宅に仮住まいをする場合は家賃を支払わなければなりませんが資金計画が立てやすく安心感があるため、住宅ローンが残っている場合は売り先行で住み替えをするのが望ましいです。

住宅ローンが残っている場合に選べる5つの家の売却方法

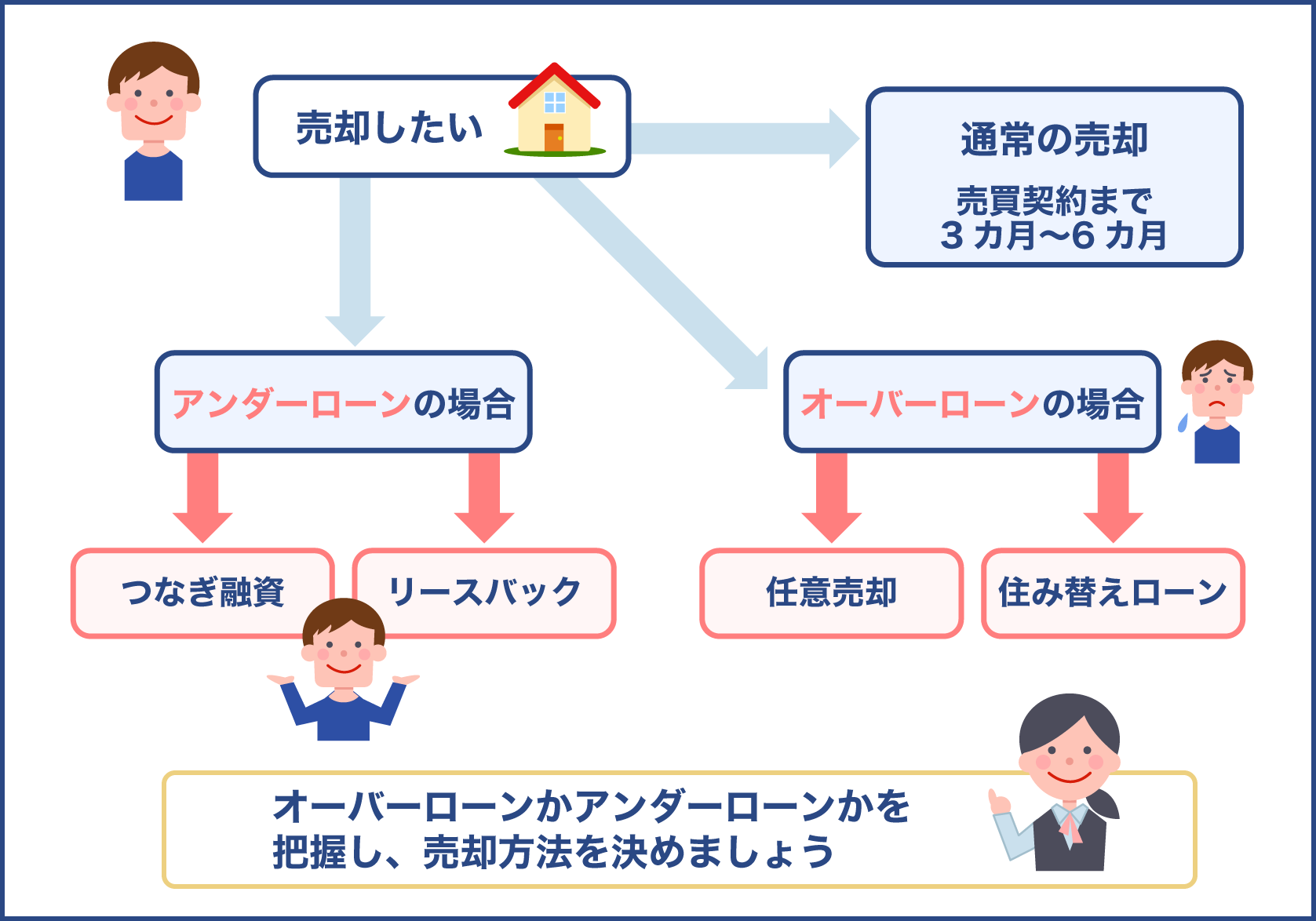

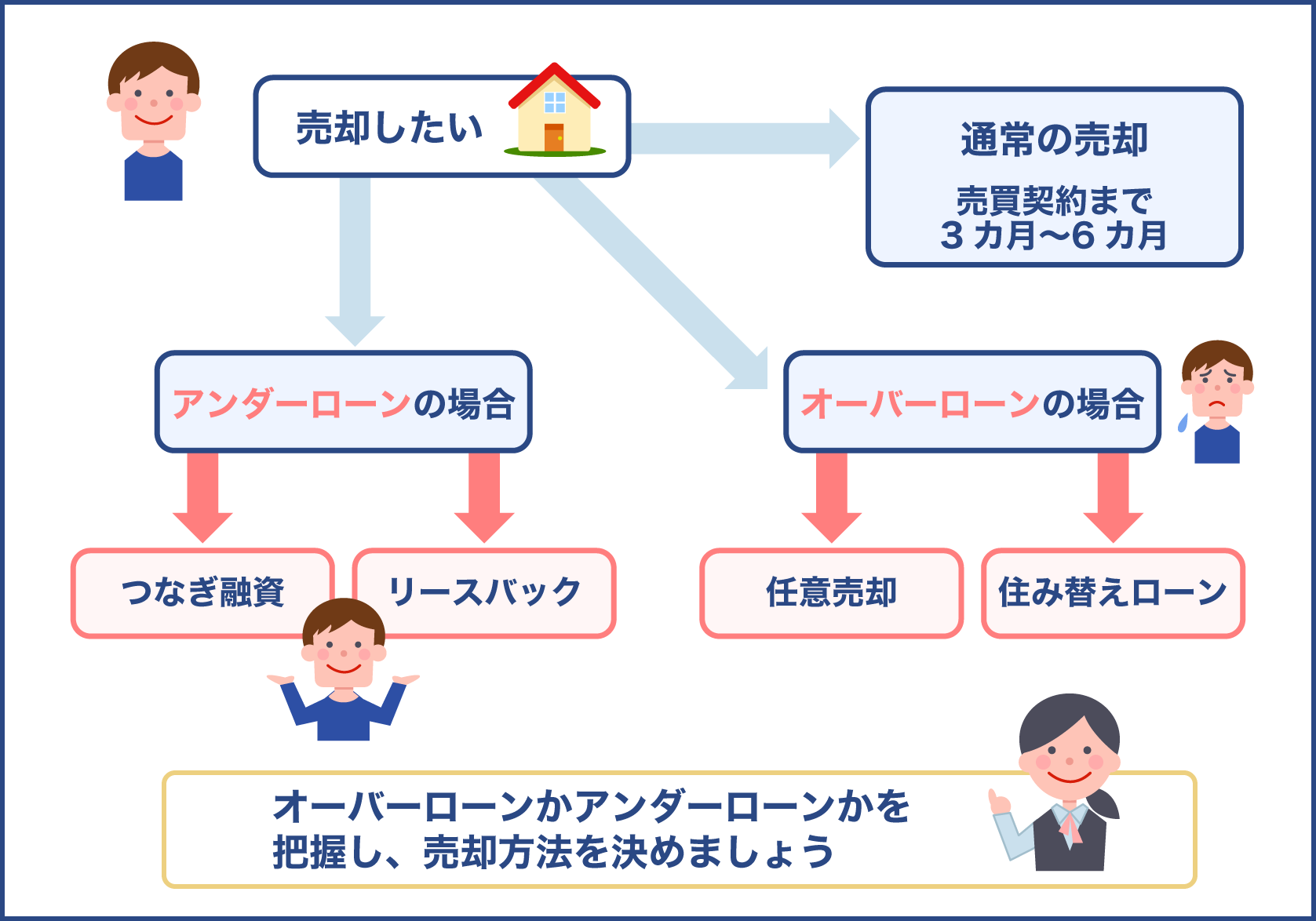

オーバーローンになるのかアンダーローンになるのかを把握したら売却方法を決めましょう。

以下に5つの売却方法をまとめました。

- 通常の売却

- つなぎ融資を利用した売却

- リースバック(買取)

- 任意売却

- 住み替えローンを利用した売却

アンダーローンの場合は通常の売却方法で家を売却するのが一般的です。

住み替えをする際に頭金を用意できない場合は、つなぎ融資を利用して住み替えをすることを検討してみましょう。

またアンダーローンの場合はリースバックという方法を選ぶことも可能です。

オーバーローンになる場合、まずは残ってしまう住宅ローンをどのようにして返済するのかを考えなければなりません。

貯金で一括返済できるのならば通常の売却方法で売却できます。

しかし返済できない場合は任意売却か、住み替えローンを利用した売却方法を選ぶことになります。

通常の不動産売却方法で家を売却

通常の売却方法で家を売却する場合は、次のような流れで活動することになります。

- 複数の不動産業者に机上査定をしてもらう

- 気になる不動産業者に訪問査定をしてもらう

- 1社もしくは複数社と媒介契約を結ぶ

- 不動産業者が売却活動をはじめる

- 購入希望者が現れたら内覧をする

- 購入希望者が購入を決めたら不動産売買契約をする

- 家を引き渡す手続きをする

- 家を引き渡す

売買活動をはじめてから売買契約をするまでは3カ月から6カ月ほどかかるのが一般的です。

少しでも早く、また少しでも高く売却するためには不動産業者選びが重要になります。

先に紹介した不動産業者の選び方を参考にして、優れた不動産業者を見つけましょう。

不動産売買契約時と引き渡しの手続きの際は、様々な費用が発生します。

以下で必要な費用の種類と費用を支払うタイミング、売買代金を受け取るタイミングを確認しましょう。

不動産売買契約時

- 仲介手数料(半分)を支払う

- 印紙税を支払う

- 売買代金(売買代金の約5%から10%)を受け取る

引き渡し手続き時

- 仲介手数料(半分)を支払う

- 抵当権抹消費用を支払う

- 司法書士報酬を支払う

- 売買代金(残り分)を受け取る

家の売却代金は一括で支払われるのではありません。

通常は売買契約時と引き渡し手続き時の2回に分けて支払われるため、資金計画を立てる際は注意が必要です。

つなぎ融資を利用した家の売却

つなぎ融資とは一時的に資金が不足するときに受けられる融資です。

新しく住宅ローンを組むことを前提として、住宅ローンの支払いがはじまる前に貸出が実行されます。

そのため買い先行で住み替えをする場合はつなぎ融資を検討すると良いでしょう。

つなぎ融資は一時的な資金不足を解消できるメリットがありますが、次のようなデメリットもあります。

- 金利が高い

- 約半年から1年しか融資を受けられない

- 一括で返済をしなければならない

つなぎ融資の金利は3%前後が一般的です。

例えば500万円の融資を受けたとしましょう。

以下の算式に当てはめて返済額を算出してみます。

- 500万円(融資額)×3%(金利)÷365日×180日(借りた日数)=507万3,973円(返済額)

仮に金利3%で180日間融資を受けた場合は、180日後に一括で507万3,973円を返済しなければならないのです。

そのため返済日までに確実に返済額を用意できる人でなければつなぎ融資を利用することはできません。

リースバック(買取)を利用 おススメな人は?

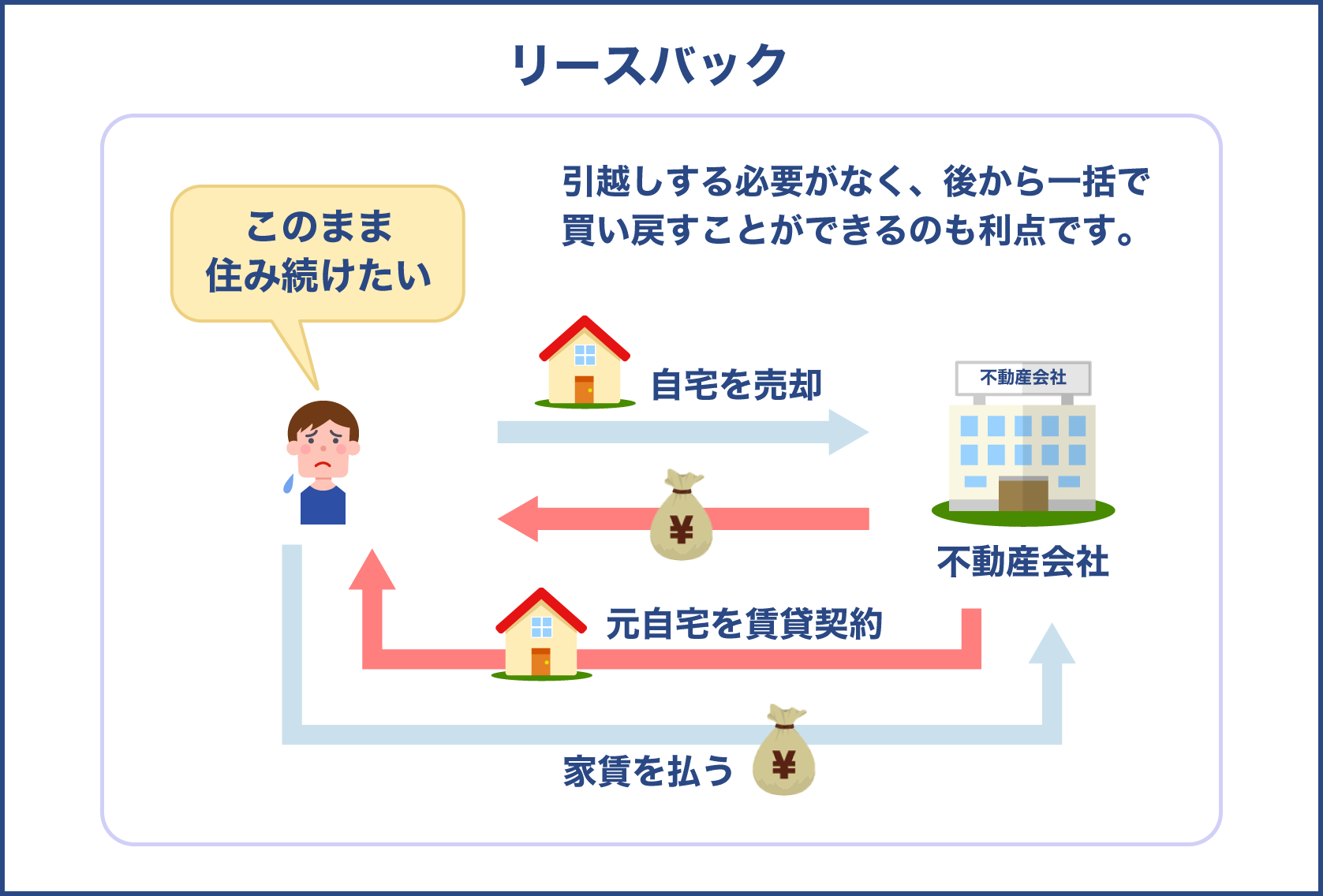

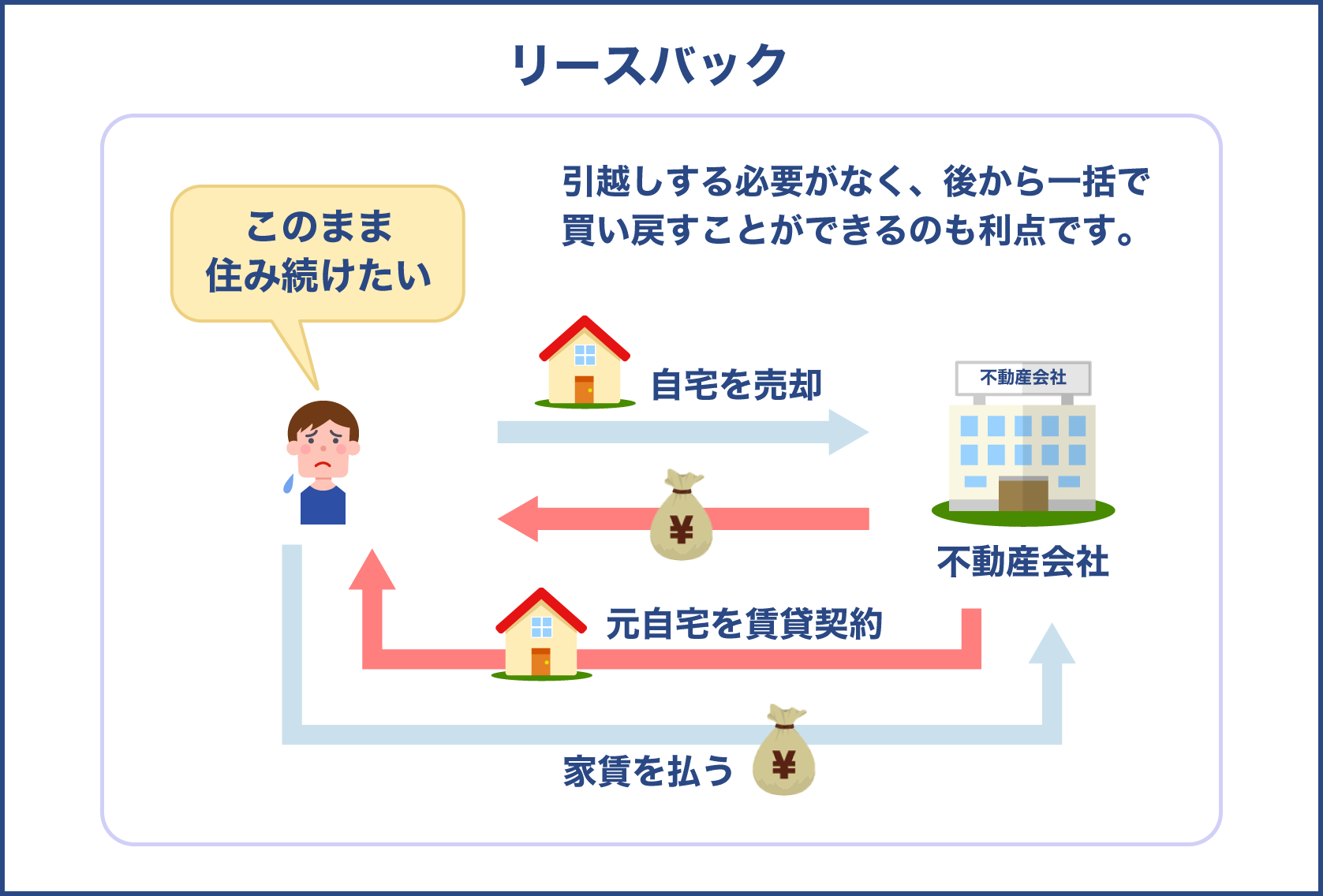

リースバックとは今住んでいる家を売却し、家賃を支払いながら今の家にこれまで通り住み続ける方法です。

リースバックは次のような人に相応しい売却方法です。

- 住宅ローンを完済して毎月の支払いの負担を減らしたい

- 生活にゆとりを持たせたい

- まとまった資金が欲しい

- 相続対策をしたい

- 賃貸住宅に住み替えたいけれど住み慣れた場所からは離れたくない

家を売却したお金などを使って住宅ローンを完済できる場合はリースバックを利用できます。

リースバックは不動産業者が家を買い取るため仲介手数料を支払う必要はありません。

固定資産税や引っ越し費用も節約できます。

ただし市場価格の7割から8割ほどの価格で家を売却することになります。

また家賃も支払わなければなりません。

おおよその家賃は以下の算式で算出できます。買取相場価格をこの式に当てはめて家賃を算出し、今後の計画を立ててみることが大切です。

- 家賃=買取価格×金利(約6%から12%)÷12カ月

例えば買取価格が1,200万円だったとしましょう。

金利が6%ならば家賃は6万円に、金利が12%ならば家賃は12万円になります。

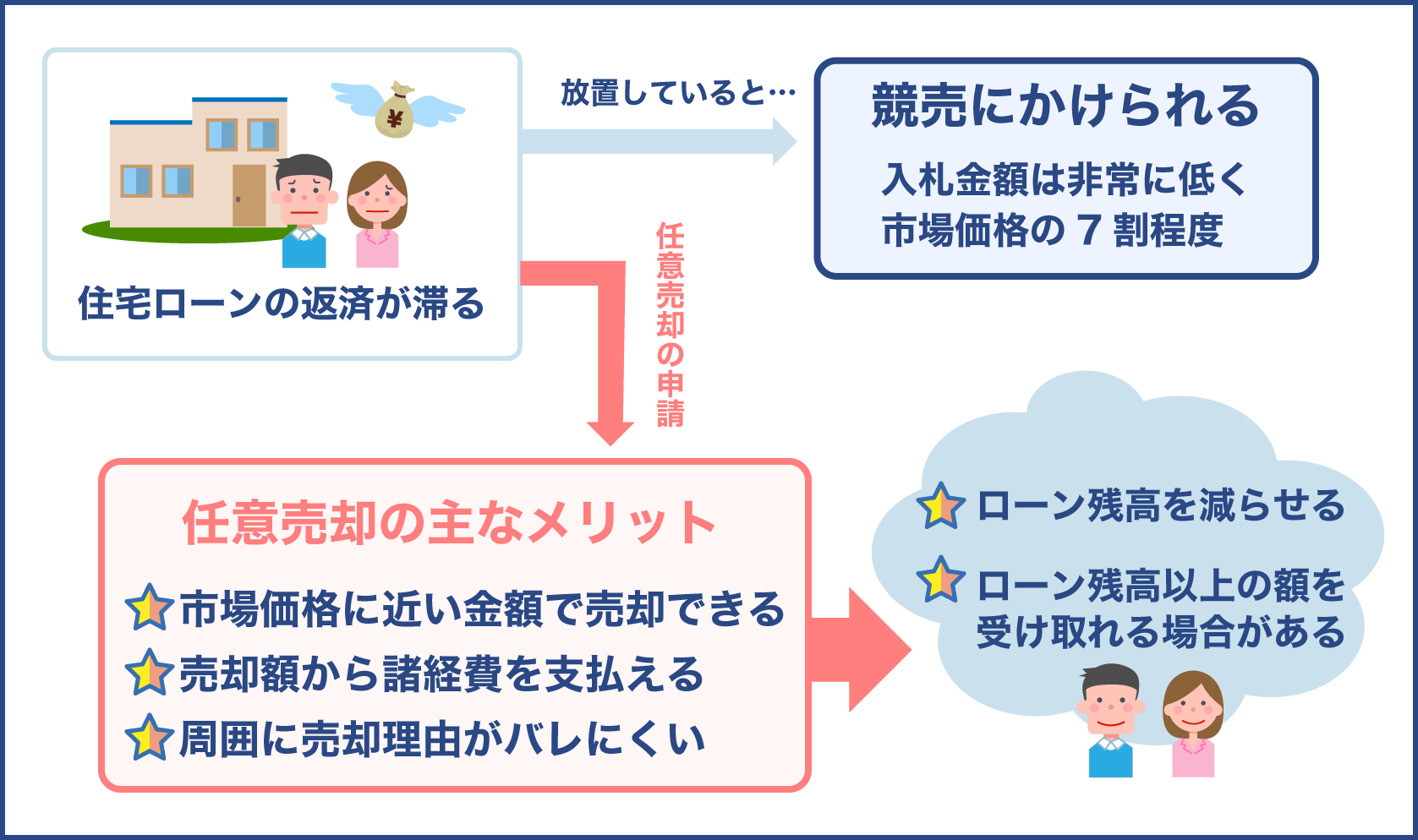

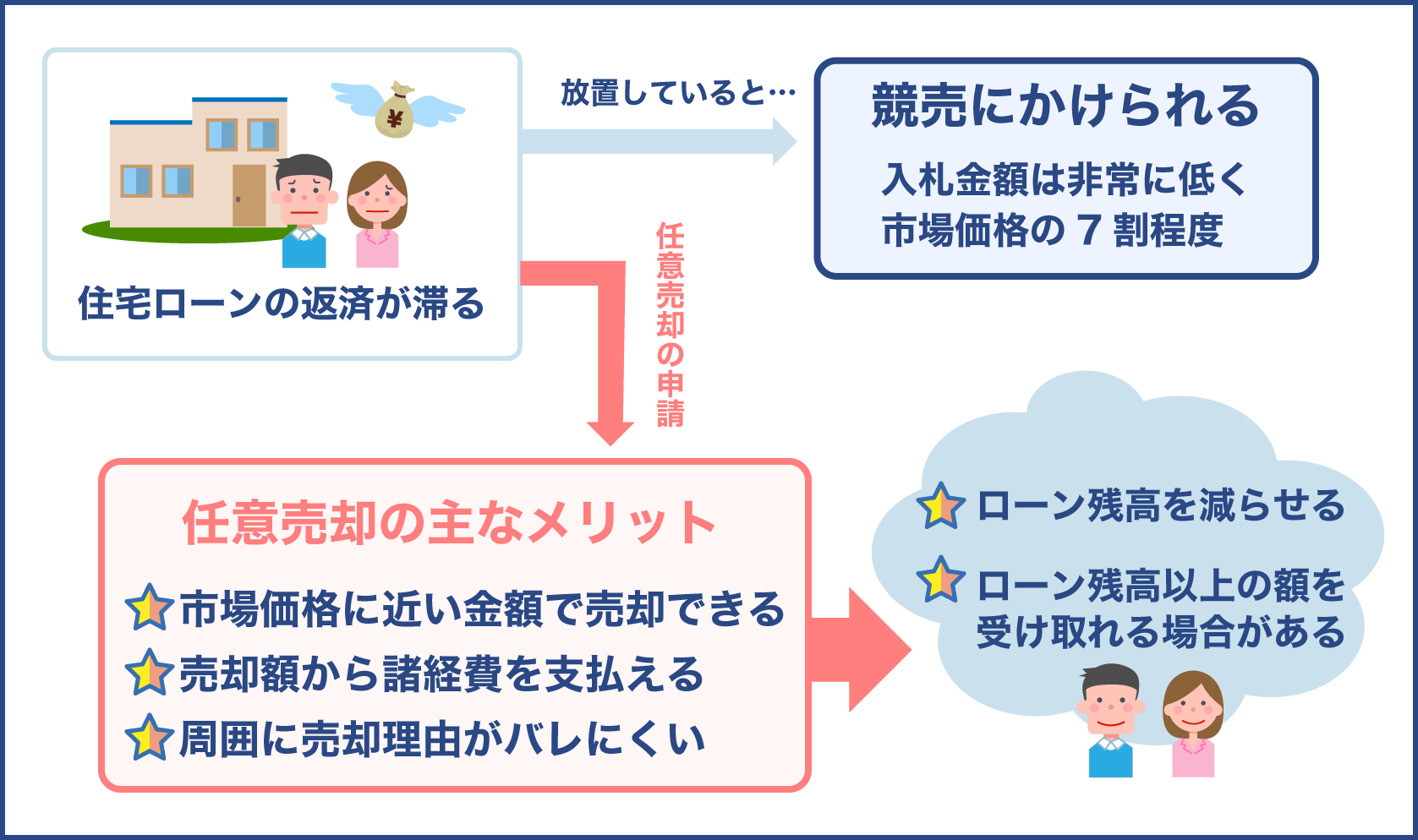

任意売却を利用して家の売却

任意売却とは住宅ローンの支払いが困難になったときに利用できる売却方法です。

住宅ローンの支払いを滞納したときだけでなく、家を売却したお金や貯金などを使っても住宅ローンを完済できない場合も利用できます。

毎月の返済額は金融機関と話し合い、無理のない金額に設定することが可能です。

任意売却は通常の売却方法と同じように売却活動ができますが、売却価格は金融機関が決めます。

また次のような欠点もあります。

- 一定期間はクレジットカードが作れない

- 一定期間は新しくローンを組むことができない

- 連帯債務者や連帯保証人に連絡をしなければならない

- 任意売却の専門業者を見つける必要がある

もしこれまで住宅ローンの支払いを滞納したことがある場合は、一定期間クレジットカードが作れなかったりローンを組めなかったりするため注意が必要です。

これまで1度も支払いが滞ったことがない場合は今まで通り新しくローンを組むこともできます。

任意売却では近所の人に家の売出しを知られませんが、連帯保証人には知られてしまうため覚悟しておく必要があります。

住み替えローンを利用した売却

住み替えローンを利用した売却方法とは、家を売却した後に残った住宅ローンと新しい家の住宅ローンを合わせる住み替えローンを利用して、家の売却と家の購入を同時に行う方法です。

例えば住宅を売却した後の住宅ローンの残債が300万円だったとします。

新しい家の住宅ローンが2,500万円だったとすると、2,500万円と300万円を合わせた2,800万円を融資してもらえるのです。

ただし住み替えローンにはいくつかのデメリットもあります。

- 住宅ローンの審査が厳しい

- 金利が高い

- 時間をかけて新居を選べない

住み替えローンを利用する場合は通常の住宅ローンよりも多くのお金を借りることになります。

そのため通常の住宅ローンよりも審査が厳しいです。

これまで住宅ローンの支払いを滞納したことがある人は利用できません。

また金利も2%台から4%台と高いため、なるべくならば住み替えローンを利用しないのが望ましいです。

家の売却後に住宅ローンが残ってしまったとしても、新しい家を購入するのならば住み替えローンを利用して家の売却と購入を同時に行えるんですね

ただし売却予定の家の住宅ローンと新しい家の住宅ローンを合わせた金額を借り入れることになるため、金利が高い上に審査も厳しいんですよ

もし住み替えローンの審査に通ったとしても、毎月の支払い額が増えたり住宅ローンの返済期間が伸びたりする可能性が高いということですね

はい。そのため高い金利でも返済していけるかしっかり計画を立てる必要があるんですよ

特約をつけることが大切

住み替えローンを利用する場合は、抵当権抹消手続きと抵当権設定登記を同時に行います。

つまり家の売却手続きと家の購入手続きを同じ日に行うということです。

そのためもし購入希望者が予想よりも早く現れた場合は、急いで新居を探さなければなりません。

高い買い物にもかかわらず、本当に満足できる家を選べない可能性もあるのです。

逆に住みたい家が見つかっても、購入希望者が現れないこともあります。

その場合は新しい家を購入できません。

しかし買い替え特約をつければ、契約を白紙に戻すことも可能です。

買い替え特約の概要を以下で見ていきましょう。

- 買い替え特約…もし一定期間内に家を売却できなければ新しい家の契約をなかったことにできる特約

買い替え特約は買主と売主との合意の上でつけることになります。

せっかく見つけたお気に入りの家には住めなくなってしまいますが、ダブルローンの支払いに苦しめられることはありません。

家を売却する際に発生する税金 譲渡所得の計算方法は?

家を売却する際に発生する諸費用については先の章で紹介しましたが、ここでは家を売却することで発生する税金について詳しく解説していきます。

家を売却する際に発生する税金は以下の4種類です。

- 登録免許税

- 印紙税

- 消費税

- 譲渡所得税

登録免許税は1つの不動産につき1,000円の費用がかかります。

つまり戸建て住宅の場合は土地と建物で不動産の数が2つになるため、2,000円の費用がかかるということです。

消費税は仲介手数料を支払う際に発生します。

少しわかりにくいのが譲渡所得税です。

譲渡所得税は不動産を売却して利益が出た場合のみ支払います。

しかし家の取得価格よりも売却価格が高い場合やアンダーローンの場合に譲渡所得税が発生するのではありません。

以下の算式にそれぞれの数字を当てはめて譲渡所得がプラスになった場合にのみ譲渡所得税が発生します。

- 譲渡所得=売却価格-(取得費用+売却費用)

もし譲渡所得がプラスになった場合は、確定申告の際に税金を納める必要があります。

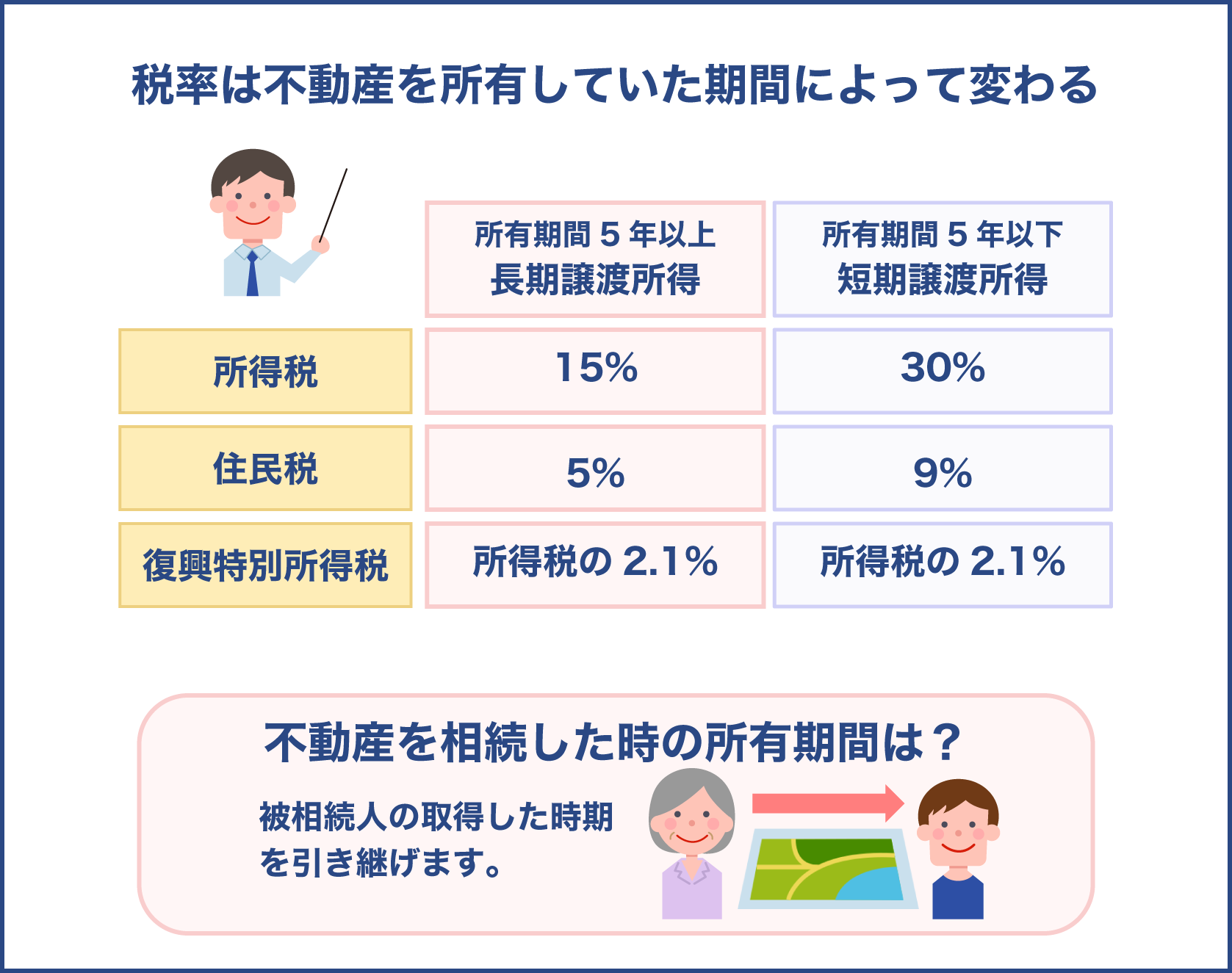

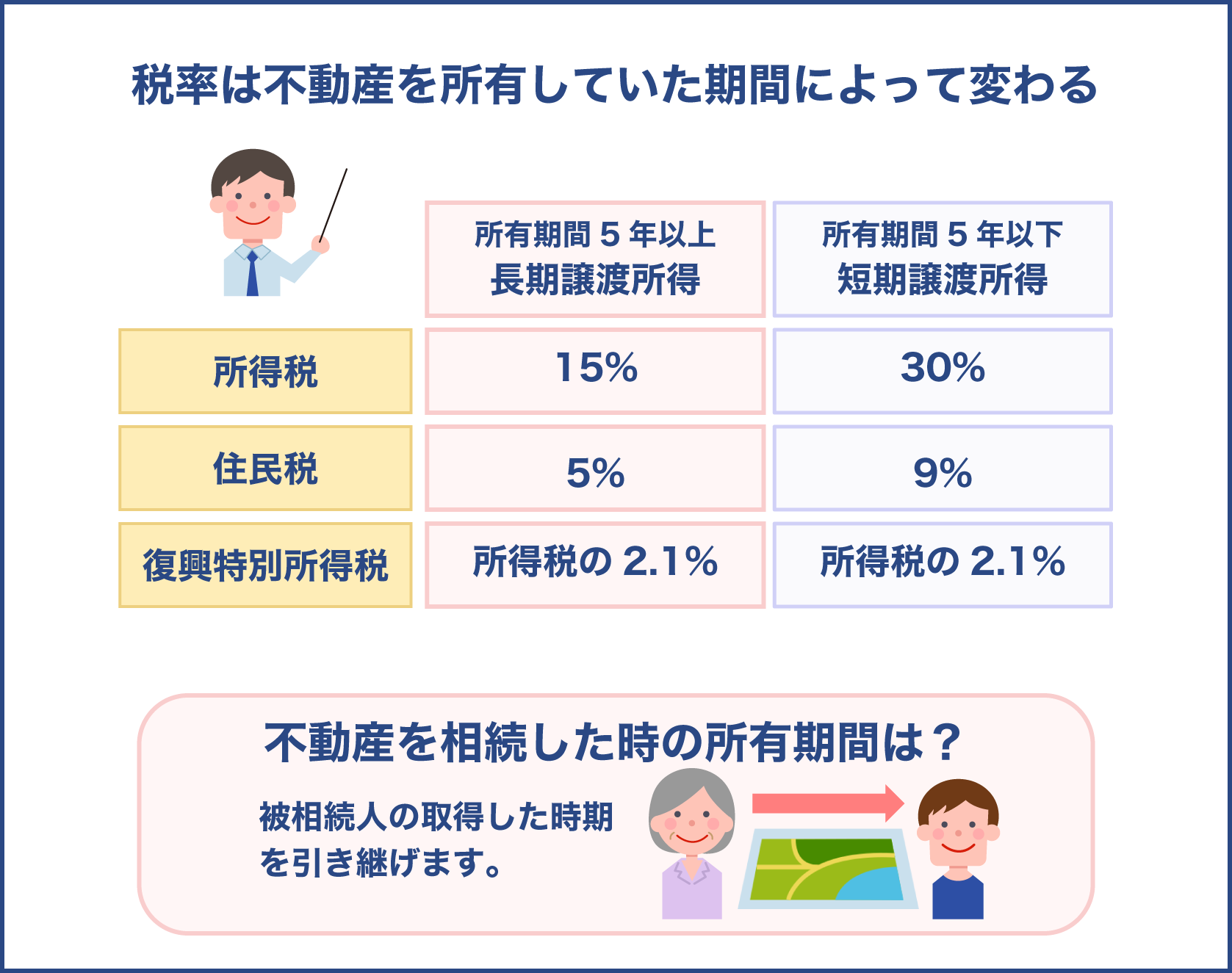

譲渡所得税の計算は所有期間によって変わります

譲渡所得税の計算方法は複雑です。

そのためここでは譲渡所得税を計算する上で特に重要なポイントを紹介していきます。

まず譲渡所得=売却価格-(取得費用+売却費用)の算式の中にある取得費用と売却費用について以下で確認しましょう。

- 取得費用…売却予定の家の購入代金や購入の際に支払った税金など

- 売却費用…売却の際に支払う諸費用

建物の取得費用に関しては建物を購入した費用ではなく、以下の減価償却費の算式によって算出した数字が取得費用になります。

- 建物の購入費用×0.9×償却率×経過年数

次に長期譲渡所得と短期譲渡所得について理解する必要があります。

- 長期譲渡所得…所有期間が5年を超えるもの

- 短期譲渡所得…所有期間が5年以下のもの

長期譲渡所得の税率は20.315%で、短期譲渡所得の税率は39.63%です。

税率は譲渡所得税を計算する際に必要になるため把握しておきましょう。

譲渡所得税の一例

上記で紹介したポイントを踏まえた上で、実際に譲渡所得税を計算してみましょう。

今回は以下の条件で計算します。

- 建物の種類…鉄筋コンクリート

- 築年数…25年

- 償却率…0.022%

- 購入価格…2,500万円

- 売却価格…3,400万円

- 売却費用…204万円(売却価格の6%で計算)

- 長期譲渡所得(税率20.315%)

償却率は建物の種類や耐用年数によって異なります。

今回のケースの償却率は0.022%です。

上記の情報を基に取得費用を計算していきましょう。

- 2,500万円(購入価格)×0.9×0.022(売却率)×25(経過年数)=1,237万5,000円(減価償却費)

- 2,500万円(購入価格)-1,237万5,000円(減価償却費)=1,262万5,000円(取得費用)

取得費用は1,262万5,000円ということがわかりました。

次に譲渡所得の算式に数字を当てはめれば、譲渡所得を支払う必要があるのか否かがわかります。

- 2,500万円(購入価格)-(1,262万5,000円(取得費用)+204万円(購入費用))=1,033万5,000円(譲渡所得)

今回は譲渡所得がマイナスになっていないため、譲渡所得税が発生します。

上記で算出した譲渡所得に長期譲渡所得の税率をかけて譲渡所得税を算出しましょう。

- 1,033万5,000円(譲渡所得)×20.315%(長期譲渡所得の税率)=209万9,555円

今回のケースの譲渡所得税は209万9,555円ということです。

高額な譲渡所得税も特例利用の節税対策で出費を抑える

条件によっては高額な譲渡所得税が発生しますが、以下の3つの制度を利用すれば節税対策をすることが可能です。

- 3,000万円の特別控除の特例

- 特定住居財産の買い替えの特例

- 10年超所有軽減税率の特例

3,000万円の特別控除の特例は3,000万円以上の譲渡所得があった人であれば利用できます。

3,000万円までの譲渡所得に対しては課税しないため、仮に譲渡所得が3,200万円だった場合は200万円のみが課税の対象となります。

特定住居財産の買い替えの特例は住居を買い替える人が利用できる制度です。

売却予定の家を売却した際に譲渡所得税を支払うのではなく、新しく購入した家を売却した際に譲渡所得税をまとめて支払うことができます。

最も利用しやすいのが10年超所有軽減税率の特例です。

家の所有期間が10年以上の人を対象としています。

通常の長期譲渡所得の税率は20.315%ですが、この特例を利用すれば税率が14.21%になります。

家を売却しても住宅ローンが残る場合に利用できる制度

住み替えの際に売却損が出た場合は、特定居住用財産の譲渡損失の損益通算を利用できます。

- 特定居住用財産の譲渡損失の損益通算…今の家から新しい家に住み替えたときに売却損が出た場合、売却損分を他の所得と損益通算できる

以下でよりわかりやすく説明していきます。

- 売却予定の家を2,500万円で購入した

- 家を1,200万円で売却した

- 家を売却した後も300万円の住宅ローンが残った

- 特定居住用財産の譲渡損失の損益通算を利用した場合は300万円を給与所得から控除できる

ただし2021年12月31日までに家を売却した人のみ利用できます。

利益が出た場合だけでなく損失が出た場合にも利用できる制度があるんですね

もし家を売却した年に相殺できなかった損失分は、最長で3年間にわたり繰越控除できる繰越控除制度も利用できるんですよ

制度を利用すれば所得税と住民税の支払いの負担を減らせますね

住宅ローンが残っていても家を売却できることがわかったでしょう。

家の売却を決めたら、まずは住宅ローンの残債と売却相場価格を調べることからはじめましょう。

オーバーローンとアンダーローンのどちらかになるかわかれば、資金計画を立てやすくなります。

家を売却しても住宅ローンが残る場合は、なるべく貯金を使うなどして完済しましょう。

そうすれば今後の家計が楽になる他、家を売却する際も一般的な売却方法で売却できます。

新しい家に住み替える際、頭金が用意できない場合はつなぎ融資を利用することも可能です。

家を売却した後も自分の家に住みたい場合はリースバックを利用できます。

このようにアンダーローンの場合や住宅ローンの残債を現金で完済できる場合は、売却方法の選択肢が広がります。

ただしもし家を売却して利益が出た場合は、譲渡所得税を支払わなければなりません。

売却手続きの際に譲渡所得税を支払うのではなく確定申告の際に支払うため、忘れないようにしましょう。

オーバーローンになって住宅ローンの残債を支払えない場合は、住み替えローンを利用した売却方法か任意売却のどちらかを選ぶことになります。

家を売却して損失が出た場合も利用できる制度があります。

自分にあった制度を利用すれ節税対策ができたり税金が戻ってきたりするため、しっかり確認して少しでもお得に家を売却できるようにしましょう。