日本の約7割を占める山林、その約半分は個人や企業が所有する私有林です。

なかでも個人が所有する山林のほとんどは、使い道がなく持て余しているというのが現状となっています。

しかし、使用していなくても毎年固定資産税を払い続けなければなりませんし、それが相続したものであれば相続税の支払い義務も課せられます。

宅地よりも評価額の低い山林は元々課せられる税額が少ないため、節税方法というのはほとんどなく、最も効果的なのは売却することだと言われています。

ただし山林は、あらゆる不動産の中でも特に売却が困難だと言われるものであり、一筋縄ではいきません。

売却を成功させるには、所有する山林の特徴や適正価格を把握し、それに見合った売り方をしなければならないのです。

売却を検討している方の中には、自身が所有する山林が一体どれくらいで売れるのか?と不安に思っている方もいらっしゃるでしょう。

そこで今回は山林売却について、使用しない山林を売却するポイントや価格相場について解説します。

山林所得や譲渡所得など、意外に知られていない山林売却後にかかる税金の計算方法についてもお伝えしていきます。

使い道が無くて持て余している山林の売却をお考えの方や山林の有効活用をお探しの方は是非ご覧ください。

山林を売っても二束三文にしかならないと言いますよね。

山林の売却は簡単ではありませんから、高値での売却は難しいでしょう。

しかし、山林は資産です。

使用しないものに税金を払い続けるよりは、売却して別の資産に変え、新しい持ち主に活用してもらうのが資産と土地を有効活用する方法だと考えます。

山林売却の現状や売却のコツ、価格の相場について学び、資産の有効活用を目指しましょう。

目次

山林の売却について

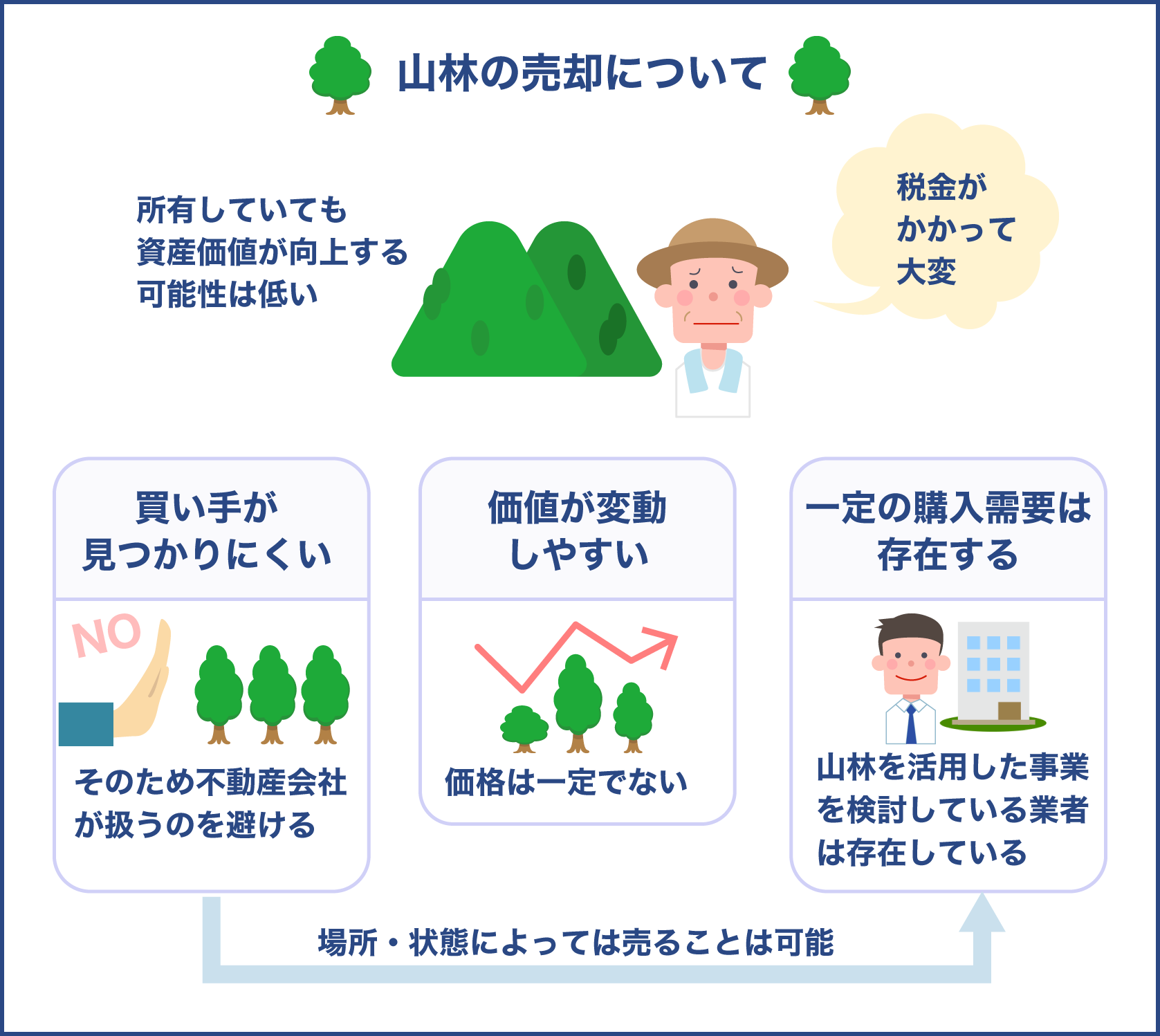

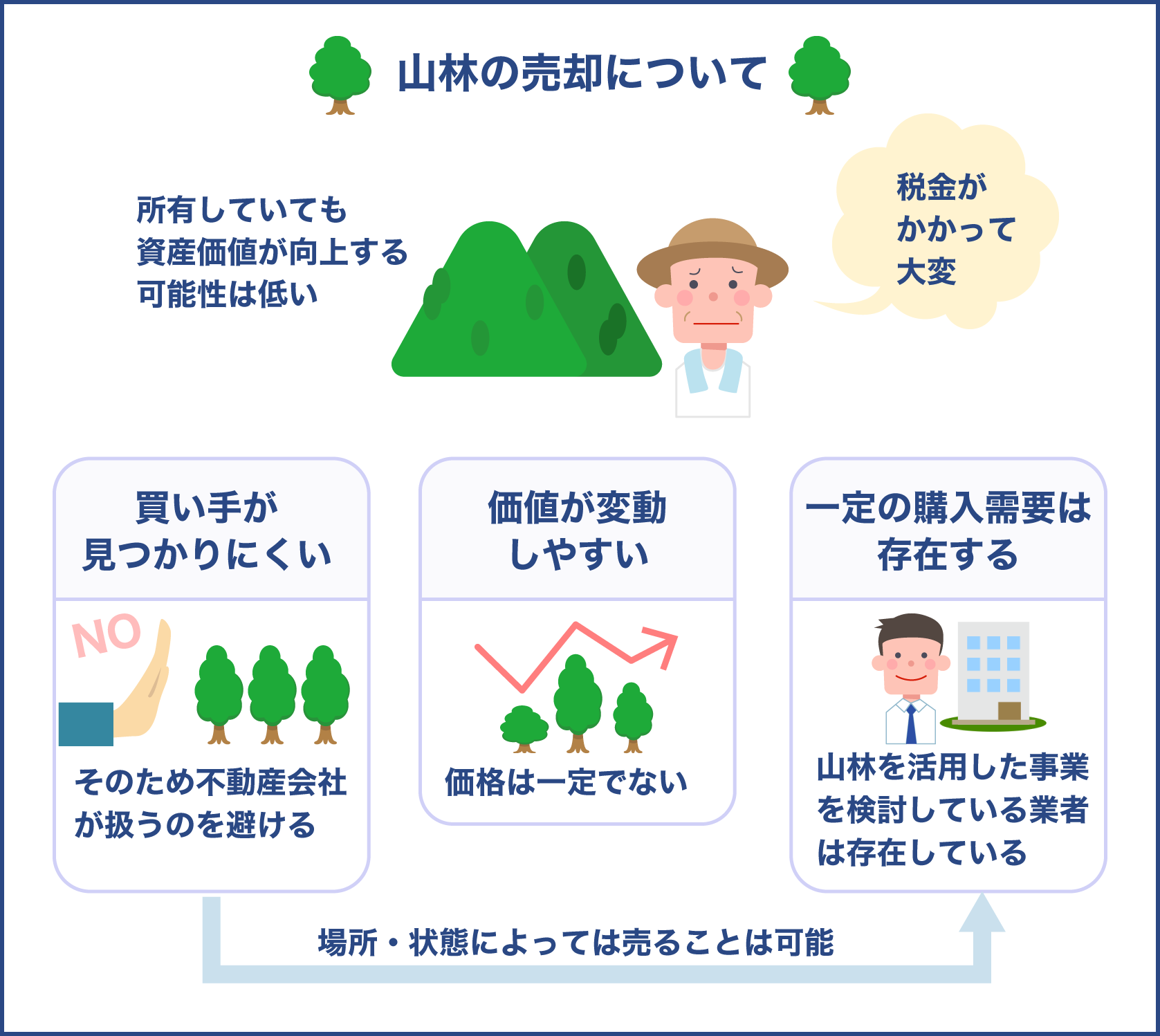

山林の売却は難しいというのが実情です。

個人が所有する山林の多くは市街地からのアクセスが悪く、住宅等への転用性が低いので使い勝手が悪いのです。

相場の高いエリアに近いところにある山林であれば転用性の高さから早期売却が見込めますが、これまで使用されず放置されてきた山林ですと、管理されていなかったことが売却を困難にさせる原因となります。

活用しにくく放置せざるを得なかった山林は、買い手にとっても活用しにくいものなのです。

買い手が見つかりにくい

山林も住宅などと同じ不動産の一種ですから、需要が無ければ売れません。

アクセスが悪い、管理されていないといった価値の低い山は活用方法も限られるため、売出し後数年間買い手が見つからないままというケースも多いようです。

買い手が見つかりにくいことは不動産会社が扱うのを避けることにもつながります。

売れない不動産を売り出していても広告費がかかるだけですから、積極的な売り出しは避ける傾向にあります。

価値が変動しやすい

山林の売買はその土地だけではなく、山林に自生している木々も価格に含まれます。

自生している木々がスギやヒノキであれば建築材料として活用できるため、樹齢や樹種、林道距離などで山林の価格は変わります。

但しこれが需要のない樹種であれば土地活用するために伐採する手間と費用がかかりますので、売却する上でデメリットとなるでしょう。

たとえ材料としての需要が見込める樹木であっても、その価格が常に一定で推移しているわけではありません。

特に現在は、建築材料の多くを北欧などの海外から輸入しているため、利用価値のある木だとしても高値で売れるとは限らないのです。

一定の購入需要は存在する

買い手が見つかりにくく売却が難しいと言われる山林ですが、一定の購入需要は存在します。

例えば広大な土地と日当たりの良さを生かした太陽光パネルの発電事業や自然の豊かさを活かした高齢者向け住宅やリゾート開発、キャンプ場やアスレチック広場等のレクリエーション施設などです。

近年、山林を活用した事業を検討している業者は少なくありません。

このような事業者に購入を検討してもらうことができれば、使用せず遊休地となっていた土地を再生することができ、その地域の活性化にもつながります。

使用しない山林は早めに売却した方が良い

不動産市場では山林そのものの流動性が低いため、売出してから売却までに時間がかかるのが一般的です。

しかしながら売出し中であっても所有者に固定資産税等の支払義務は課せられ、所有状況や地域によってはその他の税が課せられる場合もあります。

使用していないのにも関わらずこれらの支払を行うのは勿体ありませんから、売却は早い方が良いでしょう。

開発が進む以前は山林であっても土地価格の上昇が見込めましたが、現在はむしろ相場が下がっている傾向にあり、ピーク時の10分の1だとも言われています。

不動産投資として所有していても今後資産価値が向上する可能性が低いと考えられます。

資産価値の観点からも、使用しない山林は早めに売却した方が良いといえます。

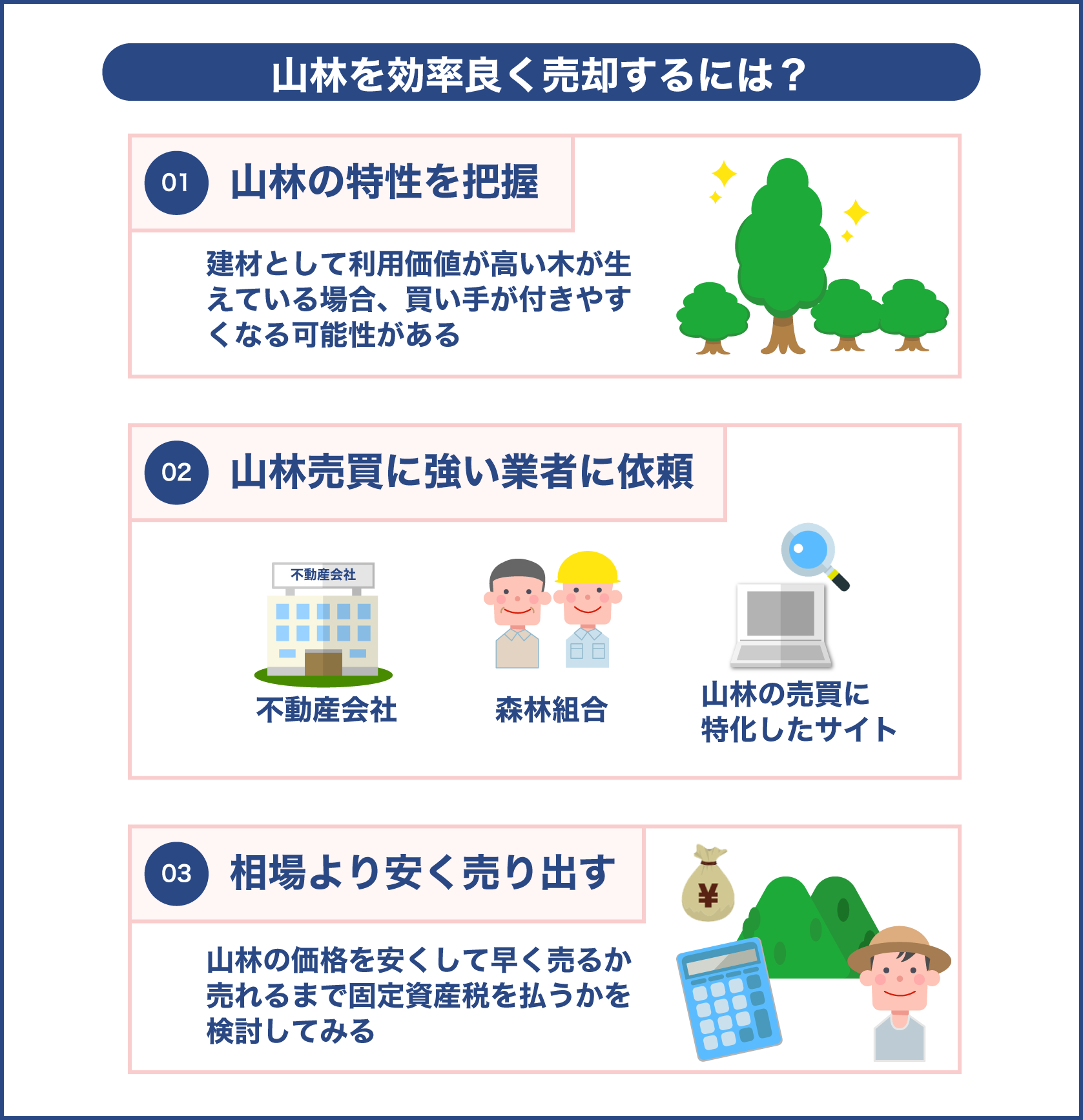

効率良く売却するコツ

効率良い売却を目指すなら、前項でお伝えした山林売却の基礎知識を踏まえ、以下の3つのポイントを押さえておきましょう。

- 山林の特性を把握する

- 売却の依頼先を検討する

- 相場よりも安く売りだす

売出してから売買成立まで数年かかることもある山林売却。

売却までに時間がかかると、資産価値が低下していくかもしれません。

売却までの期間を少しでも短くするために、上記のポイントを押さえておきましょう。

山林の特性を把握する

山林を売却する上で重要なのは所有者がその特性を把握することです。

どのような樹木が自生しているか、その樹齢はどれほどか、林道に道はあるのか等を確認しましょう。

自生している樹木が建材としての利用価値が高い場合や湧水が流れている場合、買い手が付きやすくなる可能性があります。

実際に高級建材となるミズナラの木々が自生している山林に源流が流れていた山林に数千万円の値が付けられ、買い手が見つかったケースがあります。

逆に、山林の価格低下に繋がる規制についても確認しておく必要があります。

山林の利用を制限する法律について、以下の表をご覧ください。

| 都市計画法 | 市街化調整区域内における切土や盛土などの造成工事等 |

| 都市緑地法 | 特別緑地保全区域内の工作物の設置等 |

| 宅地造成等規制法 | 宅地造成工事規制区域内における切土や盛土などの造成工事等 |

| 急傾斜地の崩壊による災害の防止に関する法律 | 急傾斜地崩壊危険区域内工作物等の設置等 |

| 地滑り等防止法 | 地滑り防止区域の地下水の停滞や誘致等/ぼた山崩壊防止区域内における土砂の採取等 |

| 生産緑地法 | 生産緑地地区内の建築物の新築等 |

| 森林法 | 保安林の立木の伐採 |

| 土砂災害警戒区域等における土砂災害防止対策の推進に関する法律 | 土砂災害特別警戒区域内の都市計画法上の一定の開発行為 |

このような厳しい規制が敷かれた山林は活用法が極端に限られるため価格が安くなる傾向にあります。

相続された山林を所有している場合、山林の状況を把握していないケースが多いようです。

法務局で入手できる登記簿や市町村の窓口で入手できる森林計画図等で確認することが大切です。

特性を把握していないと価格設定で躓くことになります。

例えば、厳しい制限が敷かれた土地にも関わらず相場より高く売り出すと買い手が付きにくくなります。

逆に、山林としての価値を高める特性が分かれば、それをアピールして積極的に売り出すことも可能です。

所有者自身が山林の状態を確認しておくことが大切ですね。

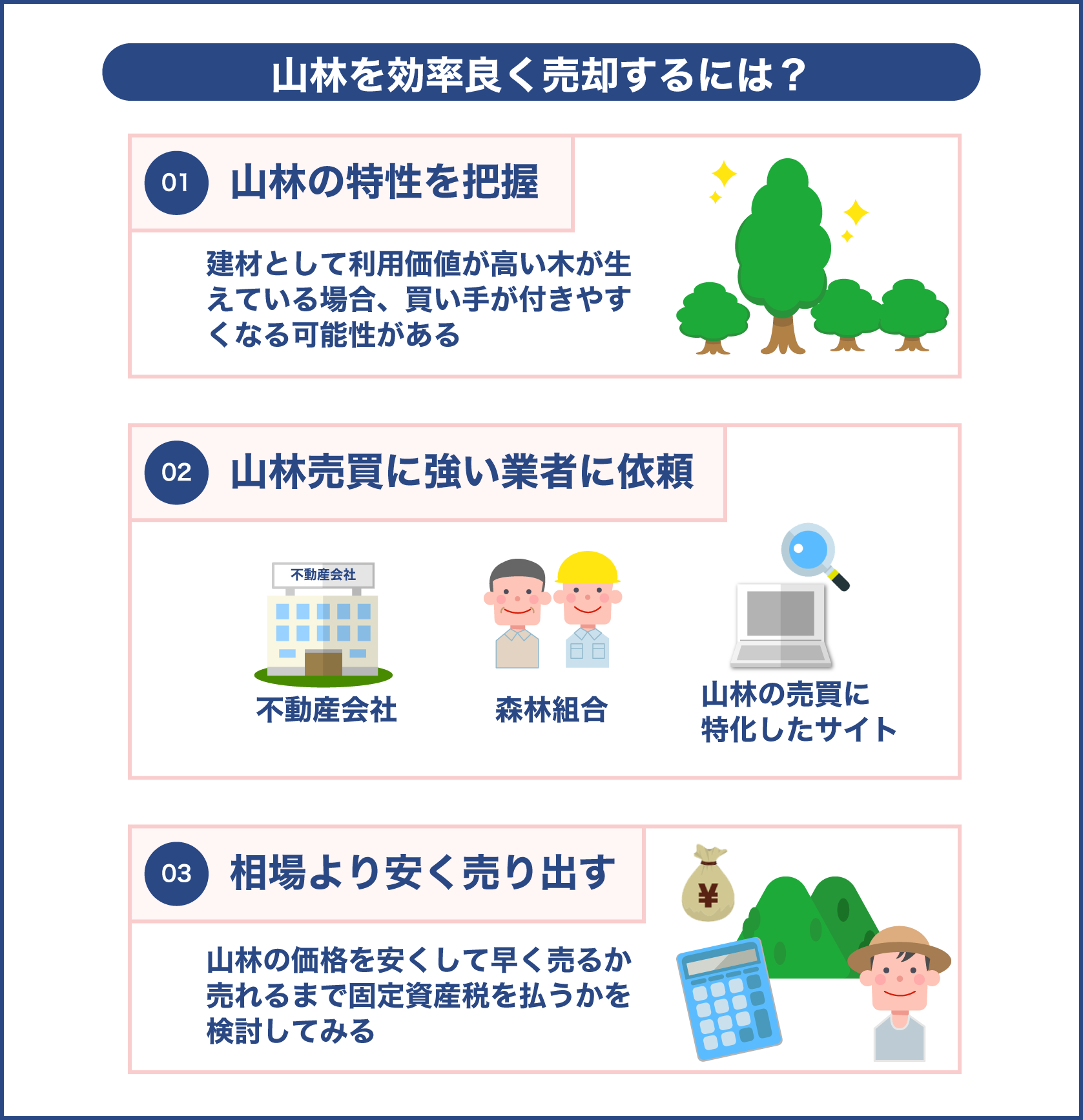

売却の依頼先を検討する

難しいと言われる山林売却ですが一定の需要は見込めますから、山林を活用しようと考えている買い手とマッチングできるかが重要なカギとなります。

山林を効率よく売却するには買い手とのマッチングを行う事業者、つまり売却の依頼先をどこにするかが重要です。

仮に、山林に自生する樹木に価値があったとしても、適切な伐採方法や販売ルートをもたない業者であれば立木としての査定は0円になってしまいます。

効率良く、また適切な価格で売却するには、価値に見合った査定額を提示できる業者に売却を依頼することが大切です。

山林の売却依頼先は以下の3つがあります。

- 不動産会社に仲介を依頼する

- 森林組合に相談

- 山林の売買に特化したサイトを利用する

山林の特性、また地域の特性や市場の動向に合わせて、以上の3つから依頼先を検討しましょう。

不動産会社に仲介を依頼する

山林の売却で最も買い手が見つかりやすいのは、地元の不動産会社に売却の仲介を依頼する方法です。

地元の不動産会社なら長年にわたって地域に根ざした活動をしていますので、山林売買の実績がある可能性があります。

地方都市の山林であれば、同じ地域で活動する個人や事業者が購入を希望する場合もありますので、地元の不動産会社への依頼がより有利となるでしょう。

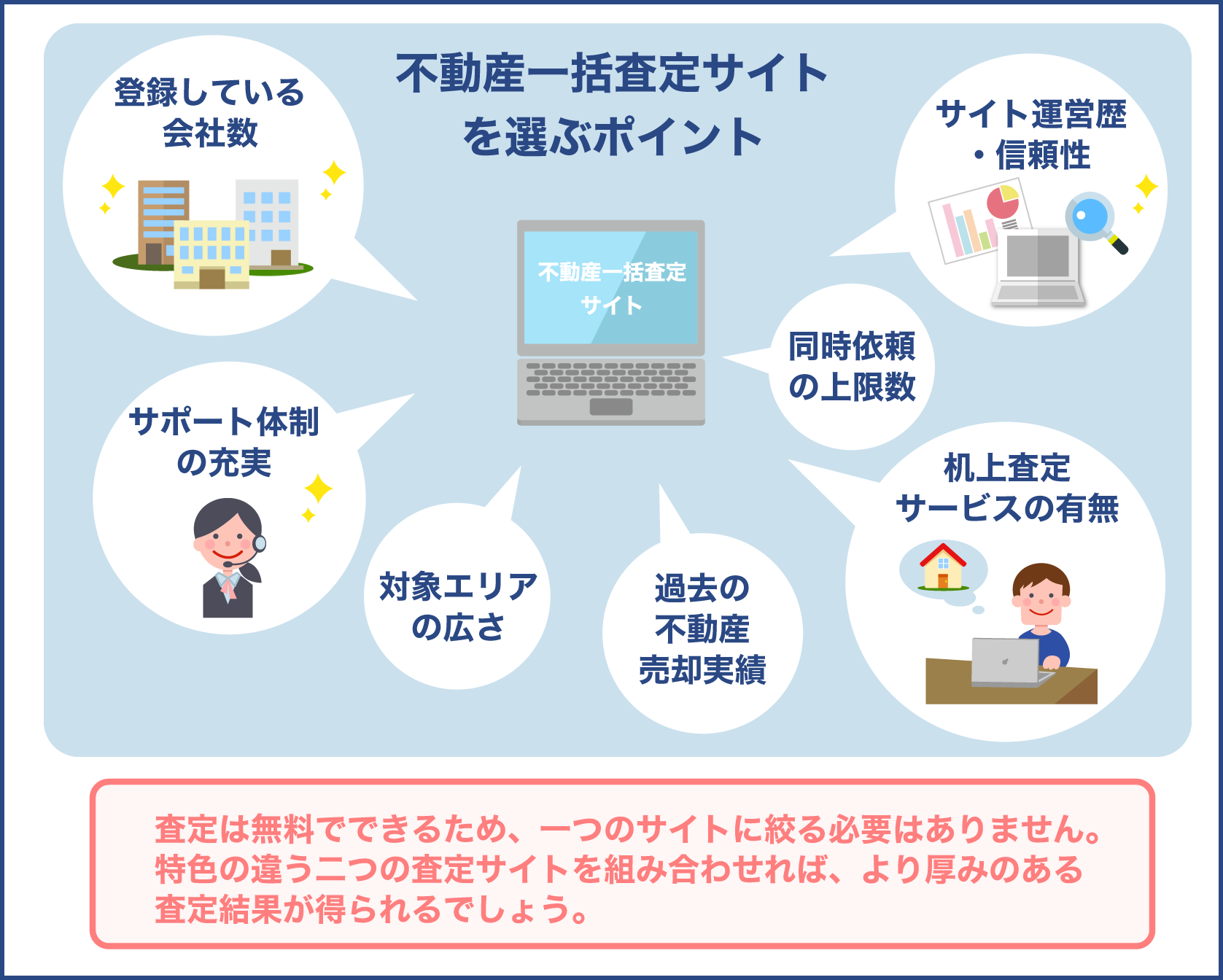

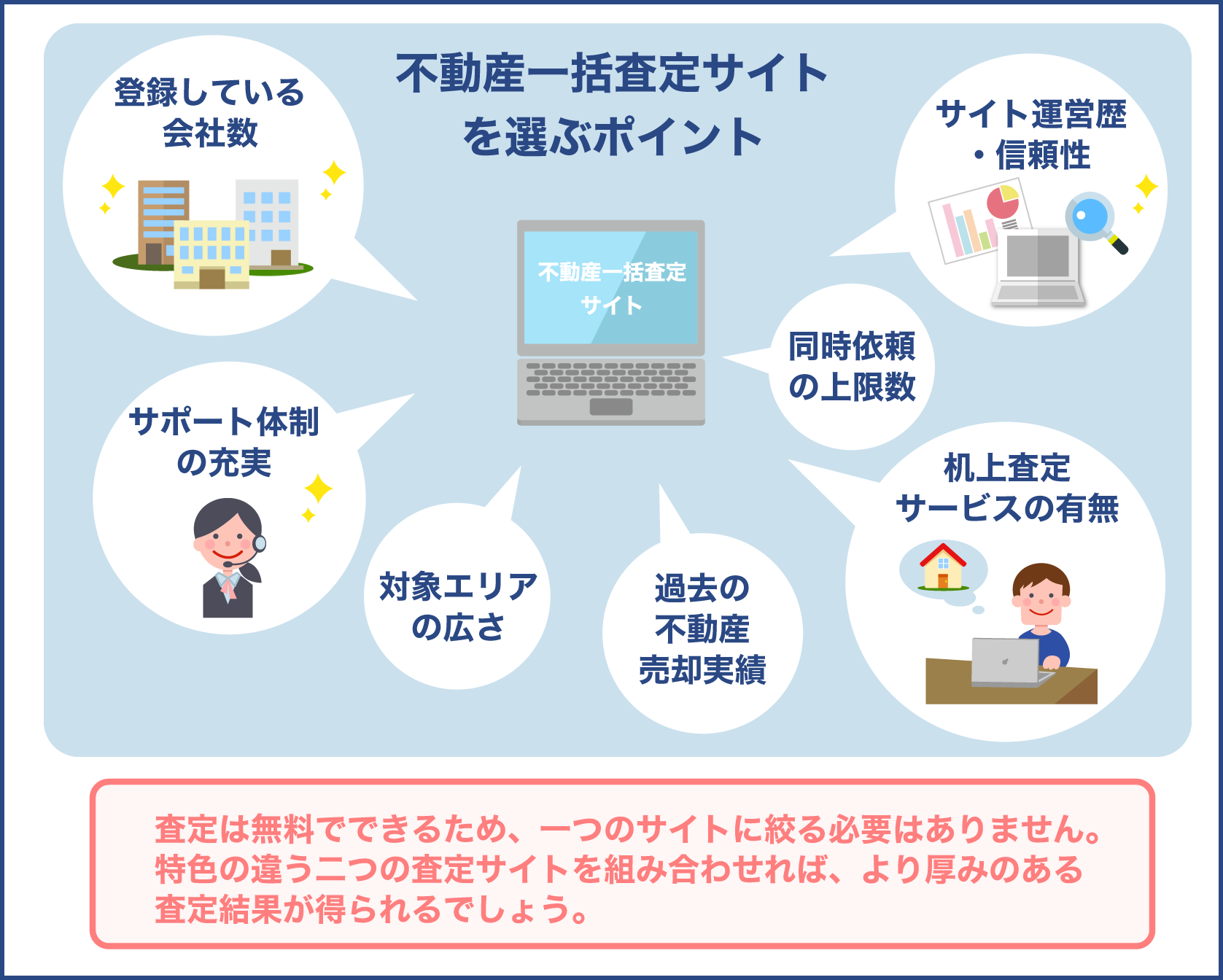

不動産会社に依頼する場合は、是非一括査定サイトを利用しましょう

複数の会社の査定額を知れるため、自身が所有する山林の適正価格が把握できます。

また、一括査定サイトでは対象不動産の売却が可能な不動産会社が選別されるため、自動的に山林売買が可能な会社を見つけられます。

先述した通り、時間がかかる上に売れにくい山林の扱いを避ける不動産会社は多く、積極的な売却活動をしてくれる所を探すのは簡単ではありません。

一括査定サイトを利用すれば一度の申し込みで複数の不動産会社の査定額を知ることができるうえ、どのような売却活動をしていくか等の提案やアドバイスを受けることができます。

売主はそれぞれを比較し、最も信頼できる会社を選べます。

一般媒介契約でしたら複数社と媒介契約を結べるため、地元の不動産会社以外にも仲介を依頼することが可能となります。

大手不動産会社のような情報の拡散力に長けたところにも依頼するとより多くの人の目に触れるため、買い手が見つかりやすくなるでしょう。

森林組合に相談

森林組合とは都道府県単位で設けられている組合で、森林の所有者が結成し、保全活動や林業事業を共同で行うことを目的として活動しています。

森林組合では十分な山林の確保を目的として、山林の買取りを斡旋している場合がありますので、条件によっては売却できる場合があります。

組合員が森林の所有者となっているところに相談するとスムーズに売却できるかもしれません。

自治体ごとの活動内容は全国森林組合連合会のホームページで検索できますので、所有する山林の管轄の組合について調べてみると良いでしょう。

山林の売買に特化したサイトを利用する

あまり知られていませんが、山林の売買に特化した民間サイトが存在します。

サイトでは山林を売りたい人と買いたい人のマッチングを行っています。

このような民間サイトは年々増えており、各地の森林組合と提携して斡旋を行うところも増えてきました。

サイトによっては山林売買に詳しい専門家からアドバイスを受けられたり、買い手が付きにくい地方の山林を扱っているところもあります。

地元の不動産会社で対応してもらえなかった場合は、このような専門サイトを利用すると良いでしょう。

相場よりも安く売り出す

売却が難しいと言われる山林売却では、売り出し価格が売却期間を大きく左右する重要な要素になります。

第一印象となる価格のインパクトは大きいからです。

効率良く売却したいのなら、相場価格よりも少し値を下げて割安感を出しましょう。

おそらく買い手は山林購入後に何かしらの活用をしようと考えているでしょう。

使用されず管理もされていなかった山林は、買い手に渡った後に活用するための造成に多額の費用がかかるると考えられます。

相場よりも安く売りだすことで購入意欲を高められる可能性があります。

アクセスが悪い、法律により規制が敷かれているなど売却する上でデメリットの多い山林に関しても、相場よりも安く価格設定することで買い手が見つかりやすくなるでしょう。

山林の売却には数年かかることもありますので、安く売ることに抵抗があって相場価格で売り出しても、買い手が付かなければその間も固定資産税等の支払は延々と続きます。

山林の価格を安くして早く売るか、売れるまで固定資産税を払うかを考えておきましょう。

売却後に何を実現したいのか、資産価値の活用と向上といった点からも検討しておくことが大切です。

山林の価格相場

自身が所有する山林はいくらで売却できるのだろうと疑問に思っている方もいらっしゃるでしょう。

ここからは山林の価格相場についてご説明します。

実は山林の価格相場はあってないようなものです。

宅地に比べて極端に過去データが少ない上、都市開発が進み山林の利用価値が低くなってしまったためだと考えられます。

とはいえ、価格を左右するポイントとして大まかな目安は定められています。

例えば材木に利用できる立木があるか?宅地転用できる土地か?市街区域か?などといった条件です。

要は、活用しやすい土地か否かという点が価格を左右する大きなポイントとなるのです。

山林の価格相場は、このような条件に合わせて下記の4つの種類に分類されます。

- 都市近郊林地

- 農村林地

- 林業本場林地

- 山村奥地林地

都市近郊林地は市街地の郊外にある林地です。

アクセスの良い都市部近郊の宅地化が進む地域にポツンと点在しているケースも多いため、ハウスメーカーや小売業者からの購入需要が見込めます。

農村林地は、農村部にある林地又は里山です。

都市部ほどではありませんが、近年は農村部においても宅地化が進んでいるため、個人からの需要も見込めるでしょう。

林業本場林地は、林業をメインとした管理された林地です。

この山林で伐採された木材は海外へと輸出されることが多いですが、昨今の国内林業の衰退により木材相場は低めとなっています。

宅地への転用性も難しいため、法人からの需要しか見込めないでしょう。

山村奥地林地は、林道などの無い、整備されていない林地です。

人の手が加わっていないため良質な木材売買が期待できますが、アクセスが悪く活用法が限定されるため売却も簡単ではありません。

次に種類ごとの価格相場を見てみましょう。

| 種類 | 価格相場(目安)/m2 |

|---|---|

| 都市近郊林地 | 1000~5000円 |

| 農村林地 | 300円 |

| 林業本場林地 | 100円 |

| 山村奥地林地 | 100円 |

都市近郊林地や農村林地は宅地としての転用性が高いため価格相場が高く、林業本場林地と山村奥地林地は転用性が低いため価格相場も低くなります。

活用のしやすさが価格に反映されるというのが良くお分かりいただけるでしょう。

ただし、これらの価格相場はあくまでも目安でしかありませんのでその点を理解しておいてください。

価格相場を把握する上では以下の点についても注意が必要です。

都道府県によって異なる

山林の価格は都道府県によっても大きく変わります。

最も高く取引されるのは東京都で、1m2当たり1万円程の高値が付くことも珍しくありません。

山林のニーズが高い訳ではなく、東京都の不動産価格自体が高いためだと考えられます。

関東圏では千葉県や栃木県、その他地方都市では鹿児島県や北海道、島根県において山林の取引が活発ですが、価格相場は数百円と東京都に比べて大幅に低くなっています。

地方都市は地価が低いことも理由の一つと考えられますが、山林が多い分供給も多いため価格が引き下がっているともいえます。

公簿面積と実測面積に差が生じる

公簿面積での取引が認められている山林売買では、公簿面積と実測面積に差が生じるケースが多くあります。

これも価格相場と実際の取引価格が異なる要因の一つとなっています。

公簿面積とは登記簿に記載されている面積、実測面積とは山林の実際の面積のことです。

一般住宅のような不動産取引では公簿面積と実測面積に差が生じると公平な取引に欠け、売買後のトラブルになる可能性もあるため、売却前に測量を行って実測面積を算出します。

しかし山林の場合は、広大な土地の測量をするのに多額の費用がかかりますし、隣地との境界線が不明瞭なケースも少なくありません。

このような費用対効果の問題から、山林の売買では公簿面積で取引を行うことが認められているのです。

山林が広ければ数百m2の差異が生じることも考えられますので注意しましょう。

過去データが反映されにくい

一般住宅の売却ではこれまでの成約データが価格相場を決める大きな要素となりますが、山林の場合はそれが反映されません。

価格相場が形成されるほどの売買実績がないため市場が成熟していないのです。

多くの場合、持て余した土地を売り切ることを先行し、叩き売り状態で安く売りだします。

更に買い手の値下げ交渉に売り手が応じるため、市場価格がどんどん下がってしまうのです。

山林取引の実数も少ないため、利用価値が高い山林が高値で取引されれば、その一件の売買が平均相場を大きく変えてしまうこともあるのです。

また山林は二つとして同じものが無く、宅地や農地以上に比較しづらい不動産です。

同じ面積の山林であっても通る道路、跨る地域、自生する立木など条件が異なりますので、過去データはサンプル値程度に捉えましょう。

同じ面積の山林があっても、全く異なる金額で取引される可能性があるということですね。

山林の種類、実測面積、条件が異なれば、価格も異なります。

自身が所有する山林の価格は査定してもらうまでわからないということです。

山林売却にかかる税金

山林を所有していると固定資産税や相続税がかかりますが、売却する際にも各種税金がかかることをご存知でしょうか。

費用がかかることを知らないまま売却すると、売却後の資金計画やライフプランに支障を来すかもしれません。

また確定申告を忘れると追徴課税を課せられ、大きな損失を被る可能性もあります。

売却前に費用を把握して備えておきましょう。

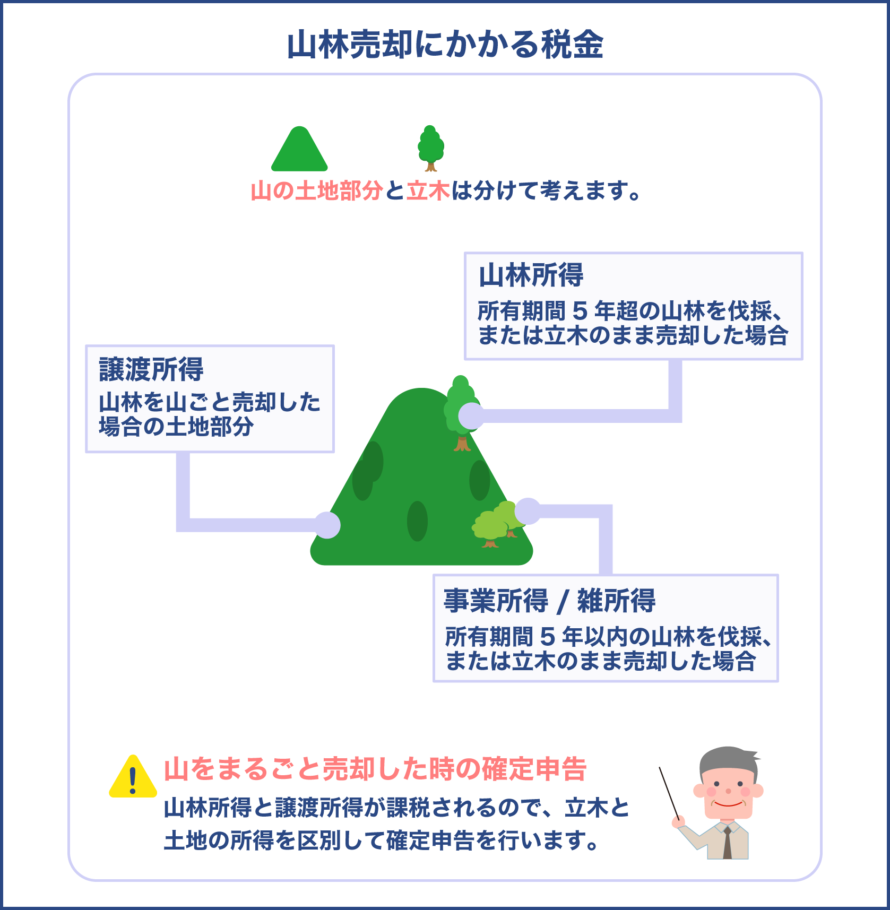

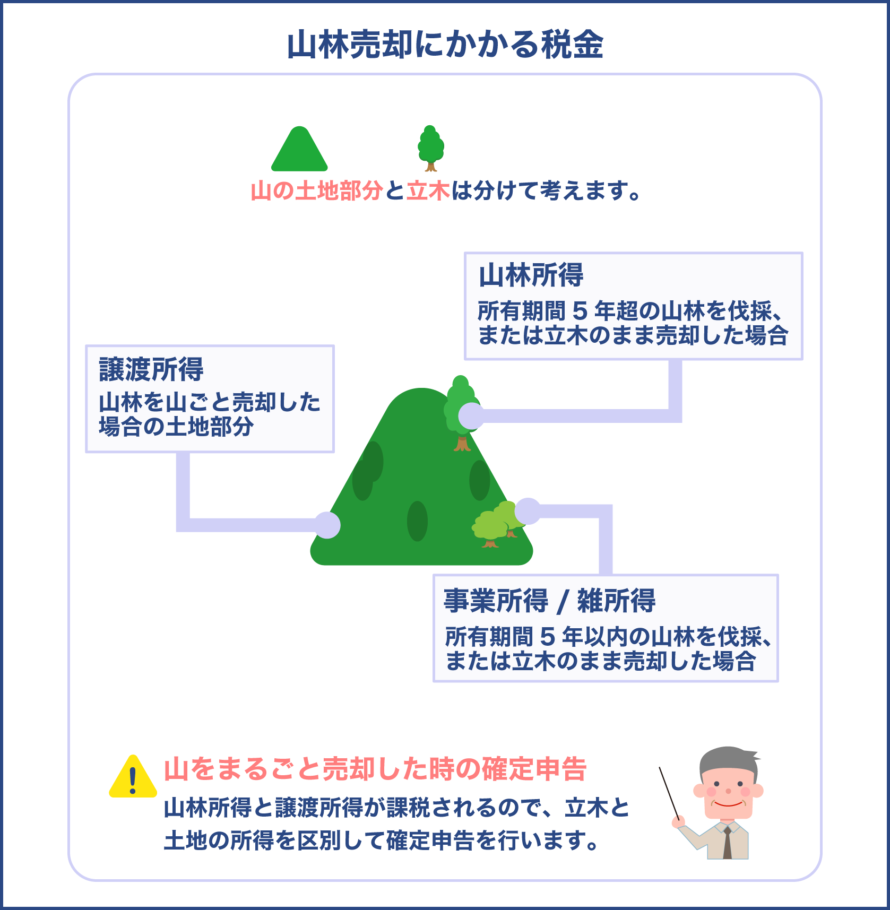

山林売買にかかる税金は、どのような方法で売るかによって売却して得たお金(所得)の扱いが異なるのが特徴です。

山林を売却する方法には、立木を含め山まるごと売る方法と伐採した立木のみを売却する方法がありますが、どちらの方法で売却するかによってかかる税額も変わるのです。

山林上に自生する樹木や立木がそれのみで売却できる財産だと認められているため、立木の部分には山林所得税が、土地の部分には譲渡所得税がかかります。

一般住宅の売却でも建物と土地に分けられて評価されることをイメージしていただくと分かりやすいでしょう。

立木の部分に関しては、山林を所有していた期間によっても所得の扱いが変わります。

所有期間5年超であれば山林所得、5年以内ですと事業所得または雑所得となります。(林業等の事業を行っていた場合は事業所得、その他一般は雑所得となる)

山林の売却方法と所有期間によって異なる所得の扱いについては以下の表を参考にして下さい。

| 山林所得 | 所有期間5年超の山林を伐採、または立木のまま売却 |

| 事業所得/雑所得 | 所有期間5年以内の山林を伐採、または立木のまま売却 |

| 譲渡所得 | 山林を山ごと売却した場合の土地部分 |

このページをご覧になっている方の多くは、使用しない山林に自生する樹木や立木を含め、山をまるごと売却することを想定していらっしゃるでしょう。

そのようなケースでは、山林所得と譲渡所得が課税されることになりますので、立木と土地の所得を区別して確定申告を行わなければなりません。

つまり、売買価額を設定する時点で立木と土地に分ける必要があるということです。

この点を曖昧なままにしておくと、確定申告の際に苦労することになりますので注意しましょう。

ここからは山をまるごと売却するケースを想定し、山林所得税額と譲渡所得税額がいくらかかるのかについてみていきます。

山林所得の計算方法

山をまるごと売却する場合は、立木の部分に山林所得税が課せられます。

山林所得税額を知るためには、まず課税山林所得を計算する必要があります。

山林所得を求める計算式は以下の通りです。

総収入金額-経費-森林計画特別控除-特別控除(最大50万円)=山林所得

総収入金額から経費、各種特別控除を差し引いた額が山林所得額となります。

総収入金額

総収入金額とは、売却した山林の売却代金のことです。

300万円で買い手に売り渡したとしたら、300万円が当てはめられます。

但し、自宅を建築するために山林を伐採するなど、山林の自家消費をした場合は消費時の時価が収入となります。

経費

経費とは、山林の取得から売却までにかかった費用の累計です。

経費として含まれるものを以下にまとめました。

| 経費として含めるもの | 内訳 |

|---|---|

| 取得費 | 山林の購入代金や仲介手数料など購入の際にかかった費用 |

| 植林費 | 苗木の購入代金や購入手数料、運搬費等 |

| 山林育成費 | 下刈り費、防虫費、肥料代、除草にかかった人件費等 |

| 維持管理費 | 機械器具代、固定資産税、火災保険料、森林組合費、減価償却費等 |

| 譲渡費用 | 仲介手数料、伐採費、搬出費等の譲渡の際にかかった費用 |

上記に当てはまる費用を経費として含めましょう。

経費に適用される特例

所有期間が15年を超えている場合は概算特別控除と呼ばれる経費の特例が適用されます。

これは長期間保有していた山林の経費計算に関して、細かな積み上げ計算を免除する制度です。

売主は確定申告の際、細かな積み上げ計算をした結果と下記の計算式での結果を比較し、どちらか有利な方を申告することができます。

概算特別控除額の計算式は以下の通りです。

(売買代金-伐採・譲渡費用)×50%+伐採・譲渡費用=概算特別控除額

※相続で譲渡された山林の場合、所有期間については被相続人の取得日まで遡ることができます。

自身の所有期間が10年でも、被相続人の所有期間が30年であれば、概算経費控除の特例が適用可能となります。

森林計画特別控除

森林計画特別控除は、森林計画に則って山林を伐採又は譲渡した場合に適用されるもので、次の①または②のいずれか低い方の金額が控除されます。

(概算特別控除が適用される場合は①が適用される)

①収入金額基準

収入金額-譲渡費用=基準額

基準額<2000万円の場合は基準額×20%

基準額>2000万円の場合は基準額×10%+100万円

②所得基準額

(基準額-譲渡費用)×50%-(基準額に対応する部分の必要経費-譲渡費用)

特別控除(最大50万円)

特別控除では最大50万円の控除が適用可能です。

収入金額から必要経費を差し引いた額が控除の限度額となります。

つまり、総収入金額から必要経費を差し引いた額が50万円以下であれば、課税山林所得は発生しないことになります。

山林所得税額の計算方法

上記の課税山林所得に所得税率をかけると山林所得税額を算出できます。

山林所得に課税される所得税の計算は5分5乗方式と呼ばれるもので、下記の計算式が用いられます。

(課税山林所得×1/5×所得税率)×5=山林所得税額

山林所得税額を計算では課税山林所得×1/5が課税所得となります。

所得税率は課税所得によって異なりますので、以下の表を参考にして下さい。

| 課税所得(課税山林所得×1/5) | 数値 |

|---|---|

| 195万円以下 | 5% |

| 195万円超 330万円以下 | 10% |

| 330万円超 695万円以下 | 20% |

| 695万円超 900万円以下 | 23% |

| 900万円超 1800万円以下 | 33% |

| 1800万円超 4000万円以下 | 40% |

| 4000万円超 | 45% |

課税山林所得が300万円だった場合は(300万円×1/5×5%)×5となりますので、15万円の山林所得税額が課税されることになります。

譲渡所得の計算方法

山をまるごと売却する場合、土地の部分には譲渡所得税が課せられます。

譲渡所得税額を知るためには、まず譲渡所得を計算する必要があります。

譲渡所得を求める計算式は以下の通りです。

売却価格-(取得費+譲渡費用)=譲渡所得

売却価格から取得費と譲渡費用を差し引いたものが課税譲渡所得となります。

出典:国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき)

取得費が分からない場合

先祖代々受け継がれてきた山林の場合、取得費が不明な場合もあるでしょう。

取得費が不明の場合は売却価格×5%を概算取得費とし、譲渡所得の計算式に用いることが可能です。

譲渡所得税額の計算方法

上記の課税譲渡所得に所得税率をかけると譲渡所得税額を算出できます。

譲渡所得の税率は山林を所有していた期間によって異なりますので、以下の表を参考にして下さい。

| 所有期間 | 所得税率 |

|---|---|

| 5年超(長期譲渡所得) | 15%(復興特別所得課税期間の平成25年~令和19年までは15.315%) |

| 5年以下(短期譲渡所得) | 30%(復興特別所得課税期間の平成25年~令和19年までは30.63%) |

山林所得や譲渡所得の節税方法はありますか?

経費を細かく計上することです。

これまでの領収書等を集めて、経費にできるものは含めましょう。

山林所得などは通算損益によって他の所得と相殺できる可能性があります。

赤字であっても他の所得の節税をできる場合がありますので、確定申告することをおすすめします。

ここまで、山林の売却についてお伝えしてきました。

二束三文でしか売れないと言われる山林売却。

早期に高値で売却するというのは、実際のところ少々難しいかもしれません。

特に、手入れや管理をしてこなかった山林や、アクセスや敷地条件が悪い山林ですと、すぐに買い手を見つけるのは難しいでしょう。

しかし、売れないからといって所有し続けていても、固定資産税等の税金を払い続ける必要があり、資産と土地の有効活用は出来ません。

太陽光発電や高齢者施設、リゾートやレクリエーション施設などといった山林開発事業が盛んな今のうちに売り出しておくことをおすすめします。

山林の特性を把握する・山林売買に強い仲介業者に依頼する・相場価格よりも安く売りだすの3つのポイントを押さえておけば、効率良く売却できる可能性が高まります。

こちらでご紹介した価格相場の内容と各業者からの査定額を確認し、適切な価格で売り出しましょう。

山をまるごと売却する場合は売却後にかかる税金のことを踏まえ、土地と立木に分けて価格を設定することも大切です。

明確にしておくことで、確定申告をスムーズに進められるでしょう。

山林所得、譲渡所得いずれも経費を細かく計上することが節税方法となります。

経費として含めてよいのか判断に迷う場合は仲介を依頼した業者または税理士等に相談をすると申告ミスを防げます。

以上、山林を売却する際にお役立てください。