相続した不動産の所有には固定資産税を支払い続けなければいけません。

特別な理由がなければ、毎年の支払いが必要です。

もし固定資産税が負担になり、所有する理由がない場合は不動産業者に依頼し売却するのも一つの対策方法です。

しかし相続した不動産を売却する場合、通常の不動産と違い気をつけるべき点が幾つか存在します。

一般的な手順と同じと思って売却に望むとスムーズに進まないだけでなくトラブルに見舞われる可能性も0ではありません。

では相続した不動産を売却する場合に見るべき手続きや費用、納税関係として知っておくべき情報をまとめました。

相続した不動産を売却するための手続き

不動産を売却するには不動産業者へ依頼するところから始まります。

しかし相続した不動産の場合は別であり、依頼をする前にやるべきことがあるのです。

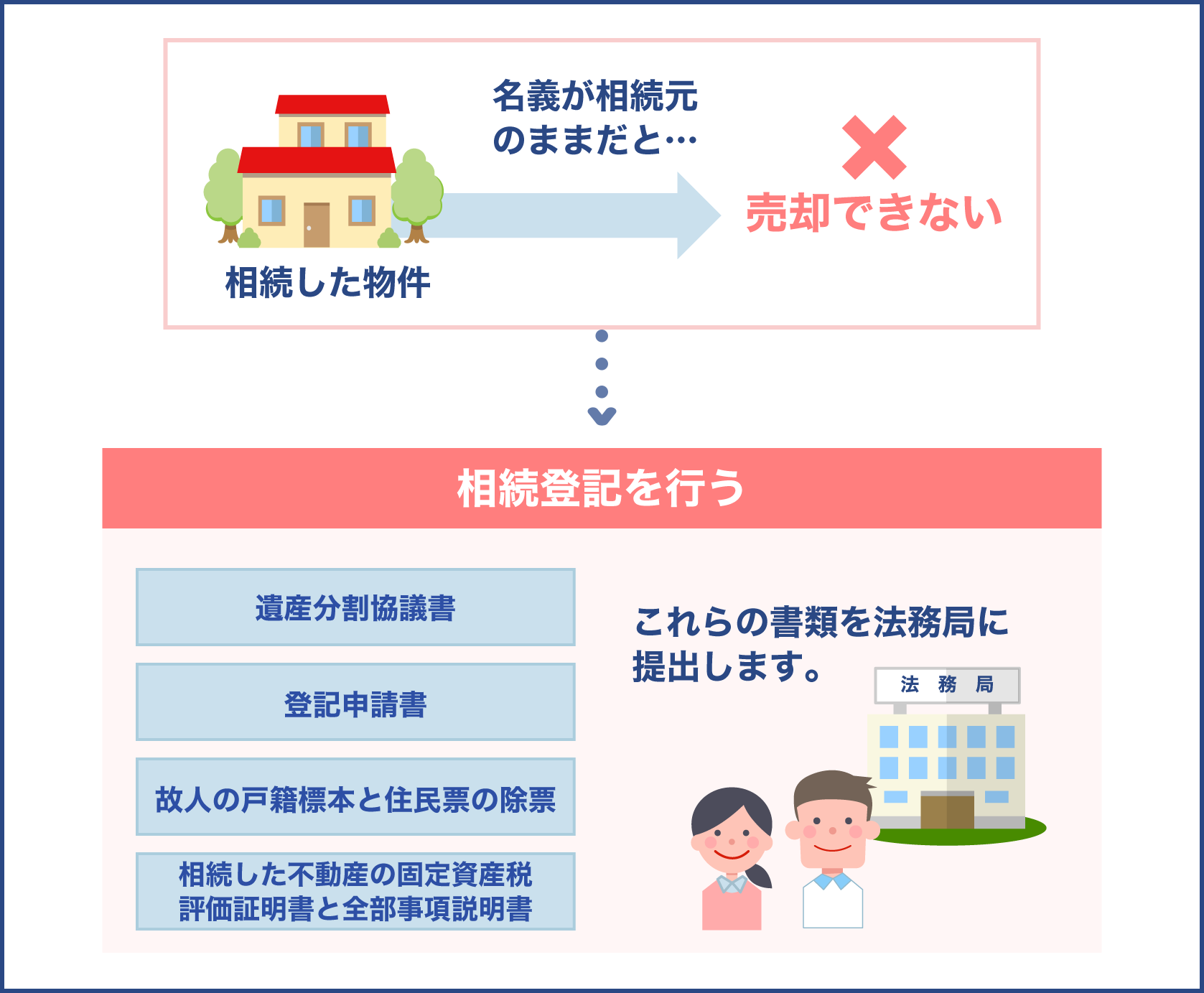

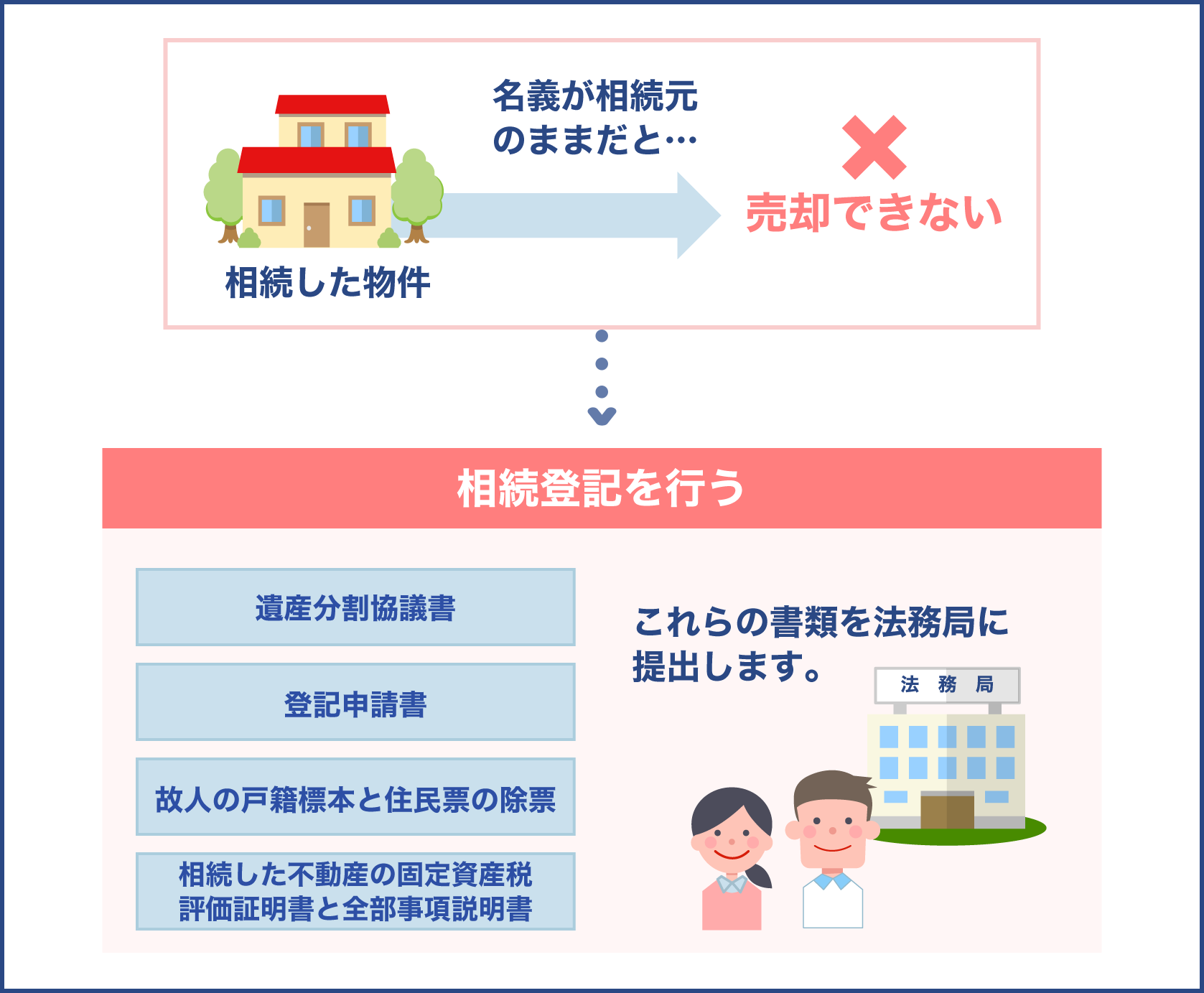

名義が違う場合は相続登記をする

相続した不動産を売却するにあたり、最初にすべきことは何でしょうか?

まずは相続人を名義にするための相続登記を行いましょう

相続した物件の名義が相続元のままになっている場合、売却はできません。

相続した不動産の売却を行うには名義が相続した人間になっている必要があるのです。

名義を変更するには相続登記を行わなければいけません。

相続登記を行うには必要な書類を集め、法務局へ提出する必要があります。

相続登記においては主に以下の書類が必要です。

- 遺産分割協議書

- 登記申請書

- 故人の戸籍標本と住民票の除票

- 相続した不動産の固定資産税評価証明書と全部事項説明書

遺産分割協議書は遺言通りに遺産を分割しない、遺言書がない時必要となります。

逆に遺言通り分割する場合は必要ありません。

自身ではなく代理人に手続きを依頼する場合は委任状が必要です。

不動産売却で必要な書類について

不動産の売却を行う場合、単に業者と相談するだけでなく用意しなければならないものがあります。

業者と物件により用意すべき書類は変わりますが、主に用意すべき書類としては以下が考えられるのです。

- 売買契約書

- 登記簿謄本

- 物件の図式

- 重要事項説明書

- 固定資産税の評価証明書

実際にこのなかで何を必要とするかは業者に聞いて用意しましょう。

また相続した不動産となれば、書類が紛失してしまい見つからないケースも珍しくありません。

書類を紛失した場合は、相続した不動産に関わる業者へ頼めば用意してもらえる場合があります。

予め書類を探しておき、見つからない場合は申請をして売却までに備えておきましょう。

必要書類は基本的に相続対象者分

注意点として、以下の書類に関しては代表者だけでなく相続人全員分が必要となります。

- 戸籍標本

- 住民票の写し

- 印鑑証明書

印鑑証明書は遺産分割協議書が必要にならない場合は同様に必要ありません。

全て用意できた後は法務局へ提出すれば1、2週間後に適用されます。

しかし時間はかかるため売却を決めた時は早めに相続登記をするため動きましょう。

協議書と全員分の書類から理解できるように相続登記を行うには相続人全員の了承が必要です。

遺言書通りにしない場合は遺産について話し合いをしなければなりません。

本当に最初やるべきことは相続人全員での話し合いといえるでしょう。

書類を用意するために

書類のほとんどは市役所か法務局に要請すれば入手可能です。

しかし中には料金を支払う必要のある書類もあります。

主に該当する書類と支払う金額は以下の通りです。

| 書類 | 金額 |

|---|---|

| 住民票の除票 | 300円 |

| 全部事項説明書 | 600円 |

| 戸籍標本 | 450円 |

問題となる書類は登記申請書であり、役所ではなく自分達で作成しなければなりません。

書類の型、テンプレート自体は法務局のサイトにあるため自力の作成を考える場合はダウンロードしておきましょう。

自分で作成するのが難しいと感じる方は司法書士に依頼して代わりに作成してもらう方法があります。

単に登記申請書だけでなく全体の用意を司法書士に依頼することも可能なため、忙しい等の理由で用意できない場合は頼みましょう。

しかし依頼する場合は当然依頼料として費用がかかるため、必要費用とも相談して判断してください。

司法書士でも印鑑証明は代理できないため、印鑑証明書が必要な時は自分達で用意しなければいけません。

遺産分割で困った時は換価分割を利用する

不動産は実際に売却してみなければ金額は分かりません。

金額のはっきりしない時期に協議をしたところで決められないケースも珍しくないでしょう。

他にも金額が大きくなり遺産分割による話し合いで中々納得できないケースも考えられます。

明確に遺産分割に関して決められない時は換価分割を利用しましょう。

換価分割とは明確に金額が分からないものを換金した後、相続人全員で分ける方式です。

不動産の場合は売却した後均等に分け合うため、トラブルになる可能性も少ない方法となります。

換価分割を利用する場合、相続登記の記載する名義は代表者のものです。

他にも遺産分割協議書に換価分割する旨を記載しなければいけません。

また均等といえども金額と人数によっては必ずしも均等にならないケースがあるでしょう。

該当する場合は、相続人達の問題となるため話し合いをして決めるしかありません。

住宅ローンは団体信用保険で帳消しにできる

相続した不動産は必ずしも自分にプラスになるとは限りません。

物件によっては建築した際の住宅ローンが残っており、相続した人間が支払わなければいけないケースもあるからです。

しかし住宅ローンは団体信用保険に加入していれば保険金で帳消しにできます。

住宅ローンは契約をする時、団体信用保険への加入が基本となるため該当しないケースの方が少ないでしょう。

保険金は団体信用保険を運用している業者から支払われるため、相続人の課税にカウントされません。

課税や確定申告を考えず利用できるのです。

問題として団体信用保険は何もせず利用できる保険ではありません。

利用者は抵当権の抹消を行う必要があるのです。

保険と共に書類の申請もしておく

手続きを行うのに必要な書類は団体信用保険からもらえるため、保険と共に書類の申請もしておきましょう。

書類は相続登記と同じように法務局へ行き提出すれば完了です。

しかし団体信用保険は必ず相続元となった人間が必ず加入しているとは限りません。

売却を考えた時は加入しているかの確認をしましょう。

一般的な相続の不動産売却の注意点

相続登記の変更とローンに関する疑問が解決できればいよいよ売却となります。

しかし単に業者を選び売却をするだけでは良い結果となりません。

一般的に不動産の売却をする時と同様、ポイントを抑えて行動する必要があるのです。

査定が必要なのは通常と変わらない

不動産の売却において最初にすべきは業者に査定してもらうことです。

相続した不動産も変わらず、まずは査定をして物件がどの程度の価値となるか見てもらいましょう。

査定をしてもらう場合は一社だけでなく複数の業者に依頼をした方が分かりやすくなります。

多くの業者に査定してもらった方が良い金額で売却しやすくなるのですね

しかしあまり多すぎると混乱してしまうため、多くても6社程度にしておいた方がいいですね

査定の依頼は店舗へ訪問するだけでなく今の時代ではネットを利用するのも可能です。

ネットの場合は必要となる情報を入力することで情報を参考にして査定してくれます。

実際観察するわけではないため明確な査定ではありませんが、参考にはなるでしょう。

査定も大事ですがする前に自分で相場を調べておくのも重要です。

似ている物件の相場を調べておくことで相続した不動産の適正価格も分かりやすくなります。

複数による査定には一括査定サービスを利用する

複数の業者に査定をしてもらった方がよいのですが、わざわざ一社ずつ依頼をしていると手間と時間がかかってしまいます。

業者に査定依頼する場合は一括査定サービスを利用するのが一番です。

一括査定サービスはネット上にあるサービスで、物件の情報を入力するだけで複数の業者が査定をしてくれます。

入力する情報はサイトによりますが主に以下が求められるでしょう。

- 住所

- 土地面積

- 建物面積

- 築年数

- 間取り

利用するサイトで求められる情報を把握しておき正確に入力してください。

情報入力をすれば査定となりますが、基本的にサービス提供側のサイトが情報に合った業者を選出してくれます。

自分で適切とされる業者を選ぶ必要はありません。

信用問題もあるためサイト自体に問題がない限りは怪しい業者に引っかかる心配もないでしょう。

基本的には入力するだけでよいですが、物件によっては業者側が入力した以外の情報を求めてくるケースもあります。

情報が多ければ一括査定であろうと正確な査定がやりやすくなるため、求められた場合は素直に応じましょう。

査定の日程と調査後の相談

実際に物件を見て査定を行うと決めた場合は訪問する日時を業者と相談し決めます。

基本的に業者は調査した後に質問してくるため、不在の時ではなく立会いできる時期が望ましいです。

少しでも印象をよくするため、査定をしてもらう前に対象となる物件の掃除をしておいた方がいいでしょう。

お金をかける必要はないため簡単に軽く掃除するだけでよいです。

物件についての質問で何を聞いてくるかは物件と業者次第になります。

訪問前に聞かれる質問を想定し、答えられるように情報収集しておきましょう。

業者は仲介か買取か種類がある

不動産の売却をする際に利用する業者は仲介と買取の2タイプがあります。

仲介は業者が橋渡し役として物件の宣伝や紹介をして個人に買い取ってもらう形式です。

買取は業者自体が物件の買い手となってくれます。

仲介は買い手が出てくるまで待たなければならず、相続した物件次第では半年経過しても売却できない場合があるでしょう。

買い手が現れ売却できた後も利用した不動産業者へ仲介手数料を支払わなければなりません。

一方の買取は買い手が業者となるため、手続きによる手間もありますがすぐに売却できます。

物件に存在する所有の責任も業者側へ移るため、売却した後にトラブルがあった場合も対応する必要はありません。

代わりに仲介を利用した時に比べ価格が相場の6,7割程度となってしまいます。

相続した不動産によっては買取が不可能なケースもあるのです。

価格を考えず素早く売却して換金したいと考える方は買取を選ぶといいでしょう。

時間がかかってもよい、物件によっては買取による売却が難しい場合は仲介を選ぶといいです。

相続した不動産に関わる課税と確定申告

相続した不動産を売却した場合、売却して終わりではありません。

売却した後は納税、確定申告を考える必要があります。

課税を忘れていると無意識に滞納してしまい、ペナルティを受けてしまうでしょう。

相続の不動産売却で発生する課税としては主に以下があります。

契約書の取り交わしで必要となる印紙税

不動産売却には売買契約書を交わさなければいけません。

契約書を取り交わす際に発生するのが印紙税です。

納付のやり方としては売買契約書に収入印紙を貼り付けた時点で支払ったとみなされます。

業者によっては相手側が含めて費用を請求しているため知らない間に支払っているケースもあるのです。

相手側が含めて納付してくれる場合は必要ありませんが、違う場合は自分で契約書を作成し支払わなくてはいけません。

印紙税は売却した時の金額により税額が変わります。

しかし法律では不動産譲渡契約書は軽減借地の対象になっており、税額が10万超えた後は軽減対象です。

金額と税額の関係は以下の通りです。

| 売却金額 | 税額 | 軽減後の税額 |

|---|---|---|

| 1万円未満 | 非課税 | なし |

| 10万円以下 | 200円 | なし |

| 50万円以下 | 400円 | 200円 |

| 100万円以下 | 1000円 | 500円 |

| 500万円以下 | 2000円 | 1000円 |

| 1000万円以下 | 1万円 | 5000円 |

| 5000万円以下 | 2万円 | 1万円 |

| 1億円以下 | 6万円 | 3万円 |

| 5億円以下 | 10万円 | 6万円 |

| 10億円以下 | 20万円 | 16万円 |

| 50億円以下 | 40万円 | 32万円 |

| 50億円超 | 60万円 | 48万円 |

しかし記載された金額に関しては令和4年3月31日までの適用となっています。

以降は今後の改正により金額が変わる可能性はあるのです。

延長がされない可能性も考えられるため、期間後は変更されていないか確認しておきましょう。

売却して利益を得た時に発生する譲渡所得に課される税

相続した不動産の売却により発生する税金として最も基本的なのが譲渡所得に課されるものです。

物件によりますが購入した時の金額より大きな金額で売却できるケースもあるでしょう。

当てはまる場合は売却してプラスとなり利益を得られるため譲渡所得が発生するのです。

逆に売却してプラスにならない場合は発生しないため納付の点に関しては対応する必要がありません。

譲渡所得は売却で得た金額そのものではなく、売却金額から取得費と譲渡費用を差し引いた金額となります。

取得費と譲渡費用は相続した不動産を手に入れる際にかかった費用です。

取得費には主に以下の種類があります。

- 購入時の仲介手数料

- 印紙代

- 改良費

- 設備の維持費

譲渡費用には主に以下の種類があります。

- 売却時の仲介手数料

- 印紙代

- 登記費用

- 物件の解体費用

- 土地の測量費

- 立退料

一般の確定申告と同じように一部適用されないケースも考えられます。

自分のケースでは適用されるか業者や税の関係者に相談してみましょう。

相続した不動産の場合は購入時の金額が分からないケースも珍しくありません。

購入金額が分からない時は売却した時の価格から5%を取得費とします。

しかし5%とした場合は登記費用等、幾つか費用が適用されないため気をつけましょう。

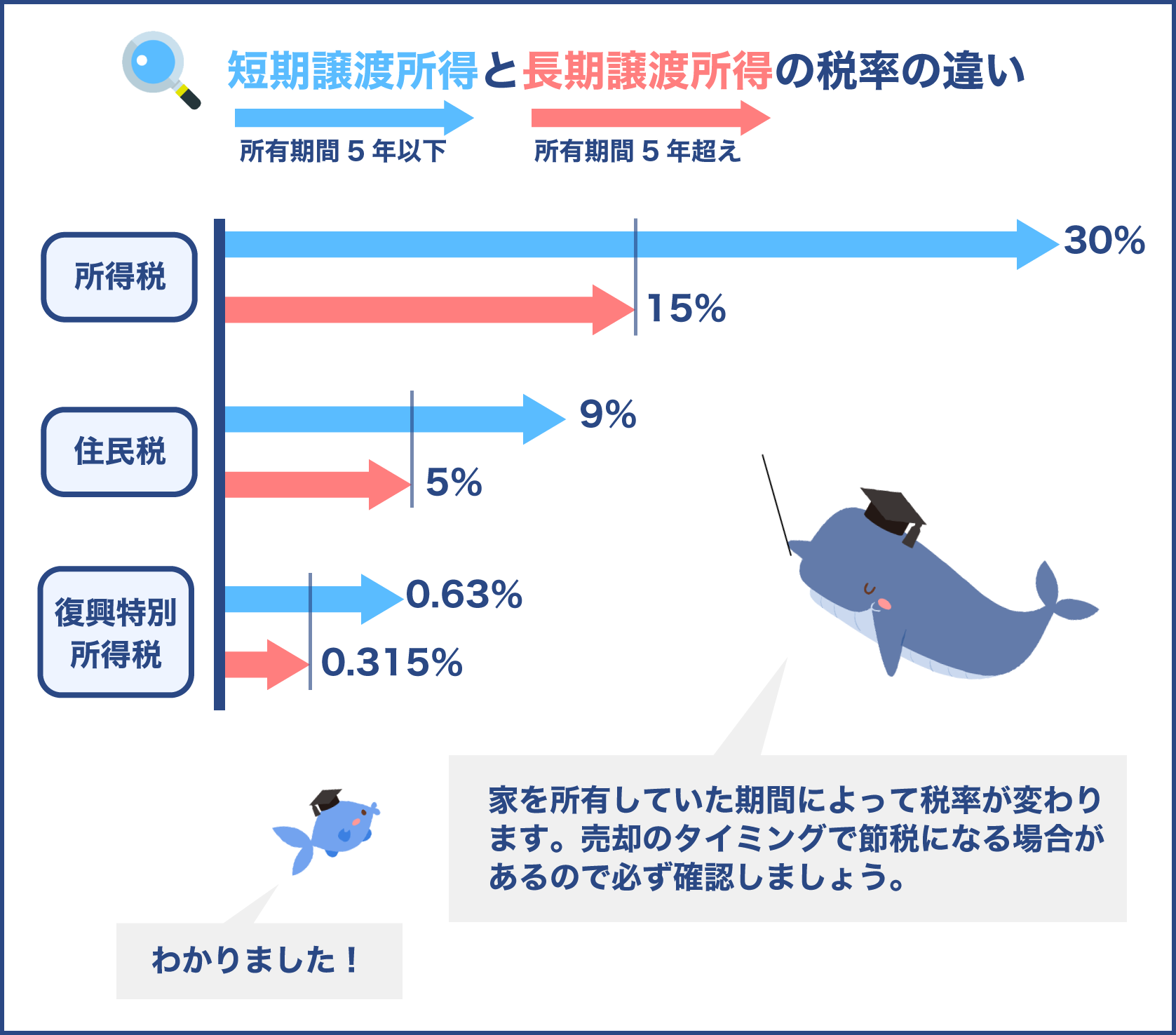

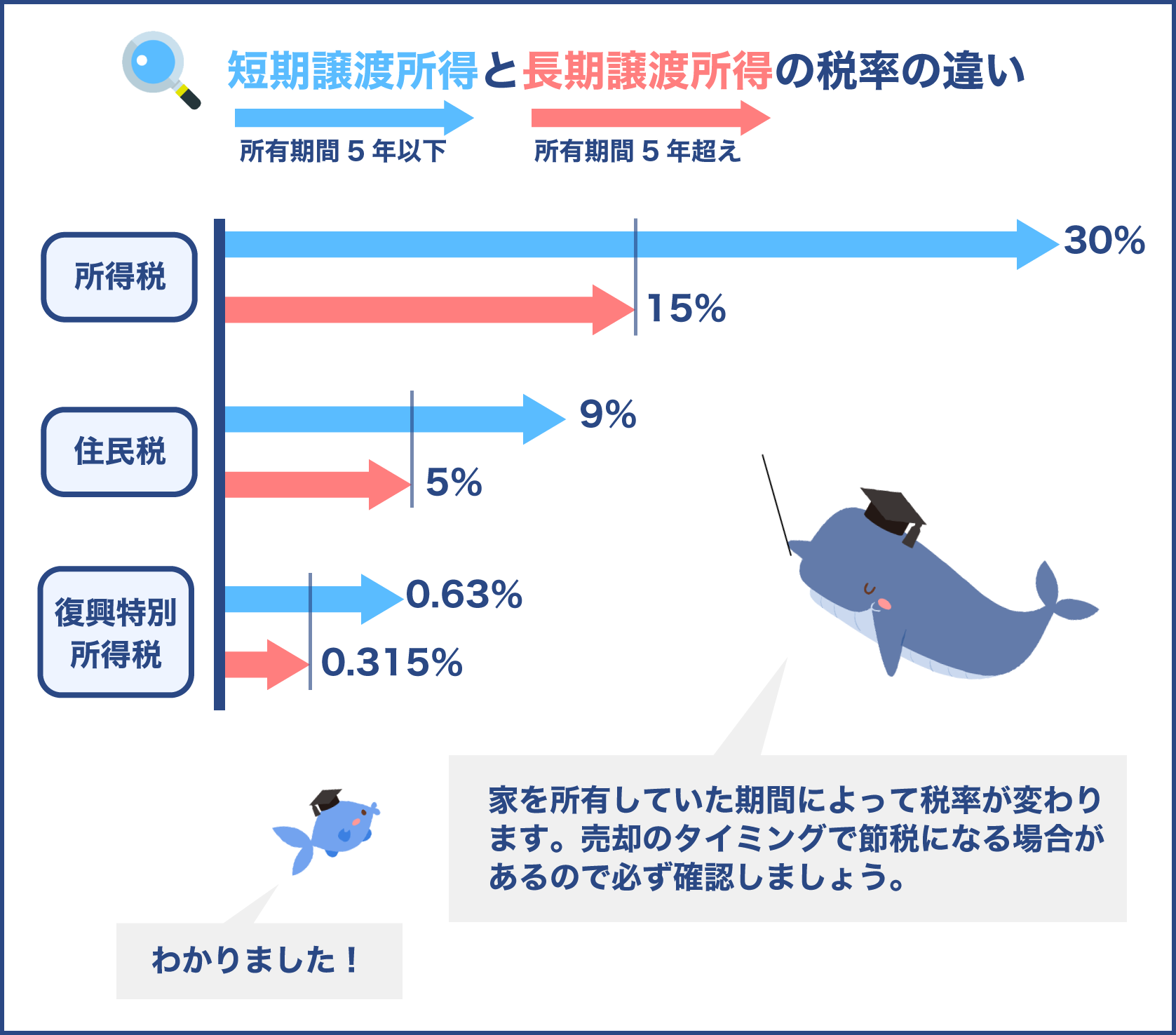

保有期間により課税率は変わる

譲渡所得に課せられる税金の内訳は以下のとおりです。

- 所得税

- 復興特別所得税

- 住民税

3つの課税が混合されていますが各税率は不動産の保有期間により変わります。

保有期間は5年超えているかが目安で、超えていると長期譲渡所得、超えていないと短期譲渡所得として扱われます。

更に10年以上所有しており、譲渡所得が6000万以下である場合は低率分離課税として税率が更に変わります。

期間と税率の関係は以下の通りとなっています。

| 保有期間 | 所得税 | 復興特別所得税 | 住民税 | 合計 |

|---|---|---|---|---|

| 短期譲渡所得 | 30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得 | 15% | 0.32% | 5% | 20.32% |

| 低率分離課税 | 10% | 0.21% | 4% | 14.21% |

税率を考えると5年以上保有した不動産の方が課税を抑えられるのです。

保有期間は実際に不動産を取得した日からカウントされます。

前の所有者が亡くなり相続した場合もリセットされません。

不動産を6年所有し相続した場合も6年からのカウントです。

相続した不動産の売却で発生する相続税

不動産に限らず相続した場合に忘れてはならないのが相続税です。

相続税は相続した時点で発生するため、不動産の売却を考えない場合でも対応を考えなければいけません。

相続税は一般の税額と同じように金額で税率が変わる課税です。

1000万以上の時は控除額が出るため差し引いて納付します。

国税庁の示す金額と税率の関係は以下の通りです。

| 金額 | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | なし |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

金額そのままで計算する必要はなく、設定された基礎控除を差し引いた金額から計算されます。

相続税の基礎控除額は3000万と相続人の人数に600万を掛けた金額です。

相続人が2人の場合は1200万となるため、4200万が金額から差し引かれます。

差し引かれた結果金額が0以下になった場合、税金は発生しないため確定申告を行う必要はありません。

相続税は一般の確定申告と違い、発生してから10ヶ月以内に行う必要があります。

他と時期が違うため同じに考えず早めに済ませておきましょう。

相続税における不動産の金額について

不動産の相続において問題となるのが金額についてです。

売却すれば分かりますが、不動産の売却には時間がかかります。

売却の手続きをしている間に確定申告を行わなければいけないケースもあり得るでしょう。

不動産に限らず相続した財産は国が定めている相続税評価額で判断されます。

不動産の場合は他と違い明確な金額が分かり難いため、特定の価格を元にして計算されるのです。

土地と建物で計算すべき内容は違っており、土地は路線価の8割程度が評価額となります。

建物は固定資産税評価額が評価額となるため、送られてくる通知書を確認すれば問題ありません。

評価額は単にそのままではなく住宅ローン等の負債がある場合は差し引いて行います。

相続税は他の相続遺産も関わる

気をつける内容として相続税は相続に関わる事柄で発生する課税という点です。

不動産以外に相続したものがあるケースは珍しくないでしょう。

不動産以外にある場合は他のも合計して相続財産として取得金額を算出します。

不動産による取得金額が4200万であり基礎控除額が4200万の場合は差し引き0として課税が発生しません。

しかし他の相続した遺産で300万プラスされた場合は0ではなくなるため、課税が発生し確定申告を行う必要があります。

相続した財産全てがカウントされるわけではなく、以下に該当する財産はカウントされません。

- 500万までの生命保険

- 500万までの退職手当金

- 国や仏壇、墓への寄付金

相続税の件を考えた場合、不動産を売却する際には他の遺産も把握しておきましょう。

変更と権利の抹消で発生する登録免許税

登録免許税は基本的に売却した側ではなく買い手側が支払うもので、気にする必要はありません。

しかし登記に記されているのと現在の住所が違う、抵当権が付いている場合は話が別となります。

住所に違いがある場合は住所を変更するため住所変更登記を行う必要が出てくるのです。

抵当権に関しては対処せずとも売却はできますが、残ったままの場合は売却後にトラブルの起こる可能性が高いでしょう。

トラブルを起こさないため、基本的に抵当権を抹消する必要があり抵当権抹消登記を行う必要があります。

両方とも登記を行う際には課税が発生し、一つの物件に付き1000円です。

3つ対応する不動産がある場合は3000円となります。

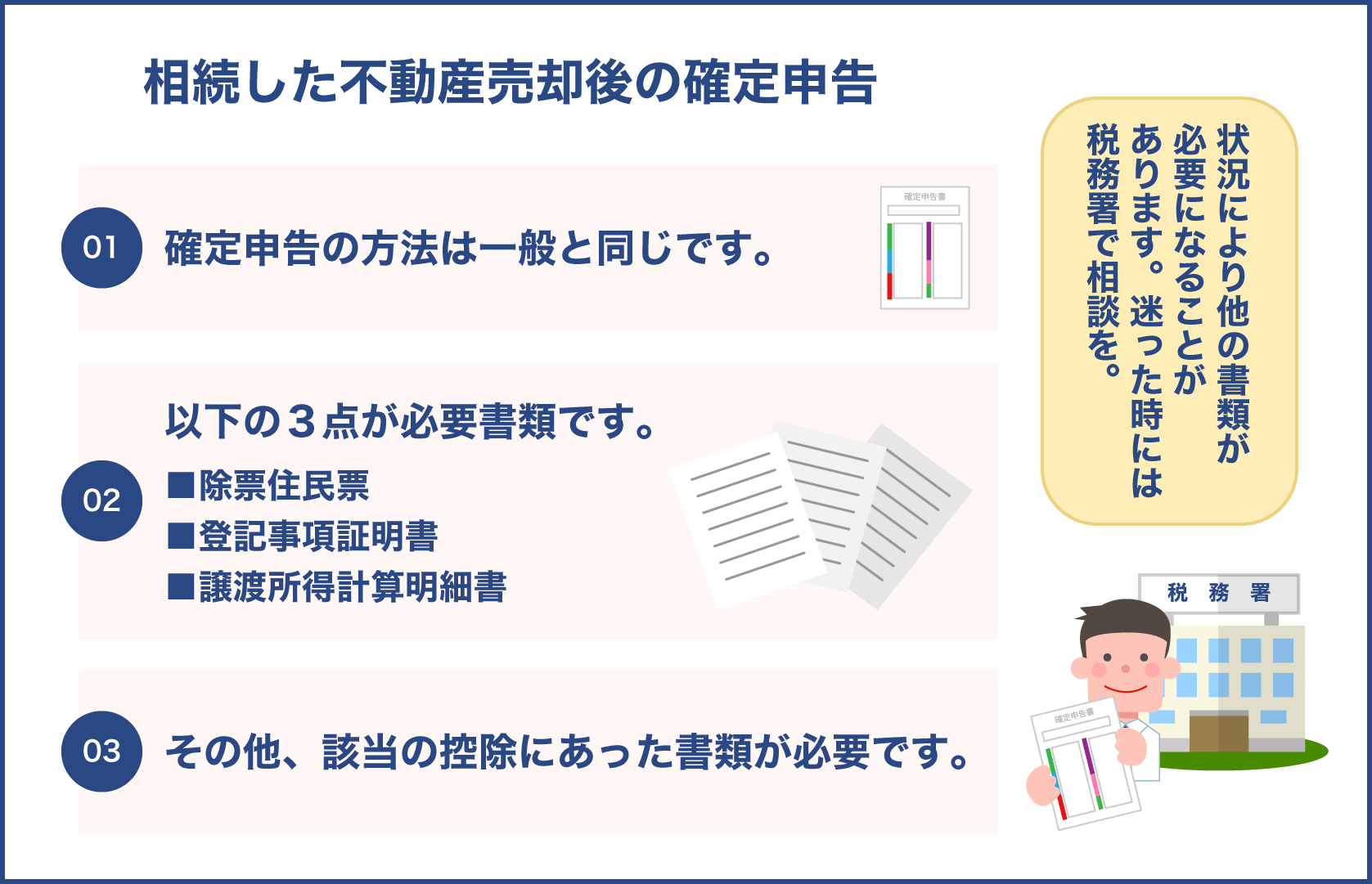

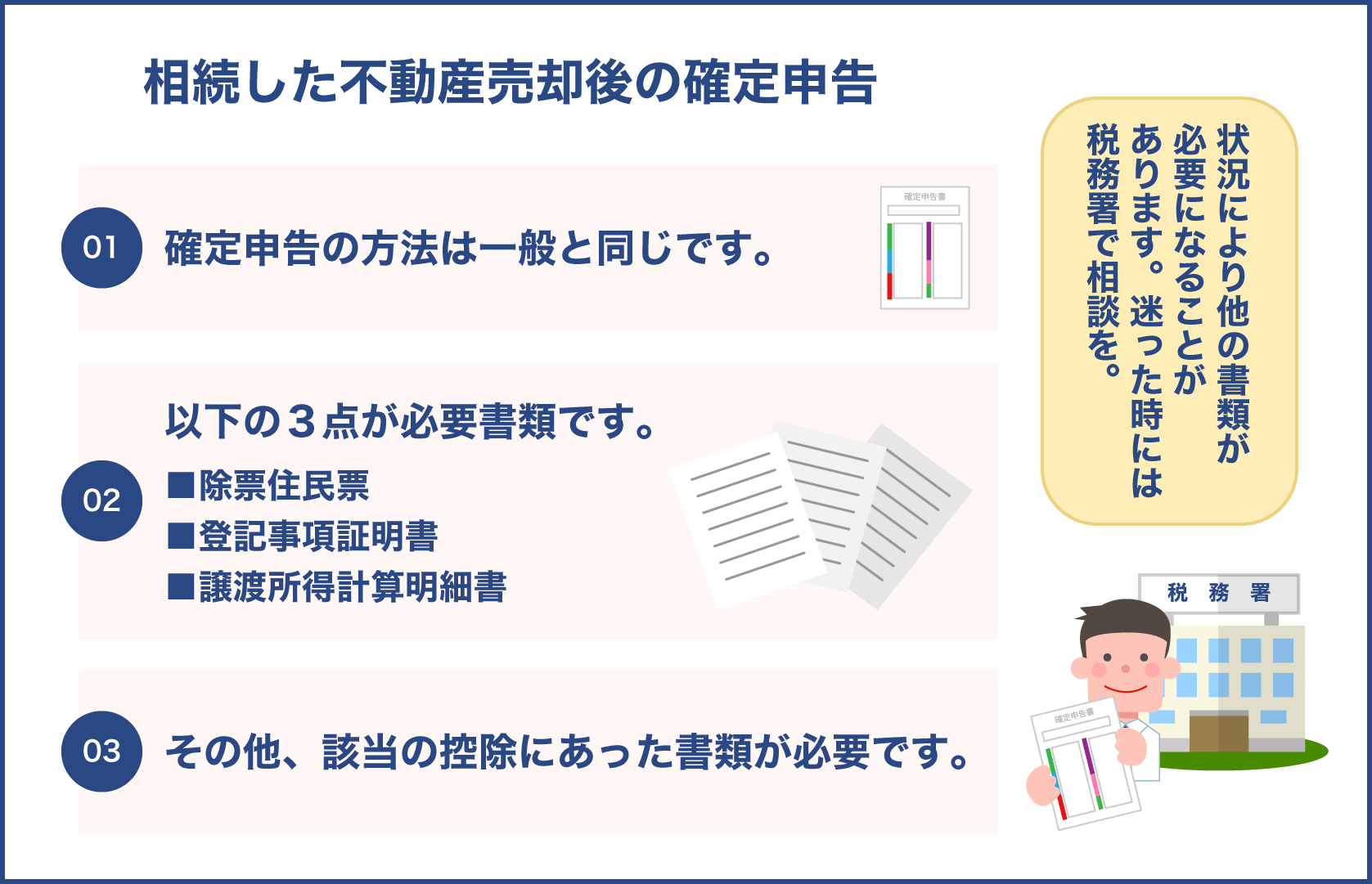

確定申告のやり方

確定申告のやり方自体は一般と変わりません。

確定申告が必要な時期に税務署で手続きを行い、課税が発生している場合は納付するだけです。

相続した不動産の売却は一般の給与とは別の枠で計算を行う必要があります。

普段の確定申告を仕事先に任せている場合、相続の確定申告では頼れないため忘れずに自分で手続きを行いましょう。

しかし課税が発生していない場合でも、特別控除を利用する場合は確定申告を行わなければなりません。

控除の種類に応じて必要となる書類が変わるため、該当する控除に合った書類を用意しましょう。

確定申告となれば書類も必要となりますが、控除関係なしで必要となる書類としては主に以下があります。

- 除票住民票

- 登記事項証明書

- 譲渡所得計算明細書

他にも課税のケースにより必要となる書類は出てくるため、何が必要になるかは業者や税務署の方に相談し聞いておくといいでしょう。

自分で確定申告まで行うのは大変そうですね

お金はかかってしまいますが忙しい方は税理士の方に依頼し代理で行ってもらう方法もありますよ

相続した不動産の課税で利用できる特別控除

不動産となればケースによりますが得られる金額が多くなる可能性は高いでしょう。

金額が多くなれば支払うべき税金も多くなってしまいます。

しかし不動産の課税には条件と制約もありますが幾つか利用できる特別控除が存在します。

できるだけ課税を抑えたい場合には活用しましょう。

家の売却で利用できる3000万特別控除

売却して利益が出てプラスとなった時は譲渡所得に対する税金を支払わなければいけません。

しかし売却した物件が家の場合、3000万特別控除が利用できます。

名の通り得た利益が3000万以下であれば課税にならない控除です。

譲渡所得で2500万利益が出たとしても控除を適用すれば課税が発生せずに済みます。

特別控除を利用する条件は売却前に対象となる家に住んでいたことです。

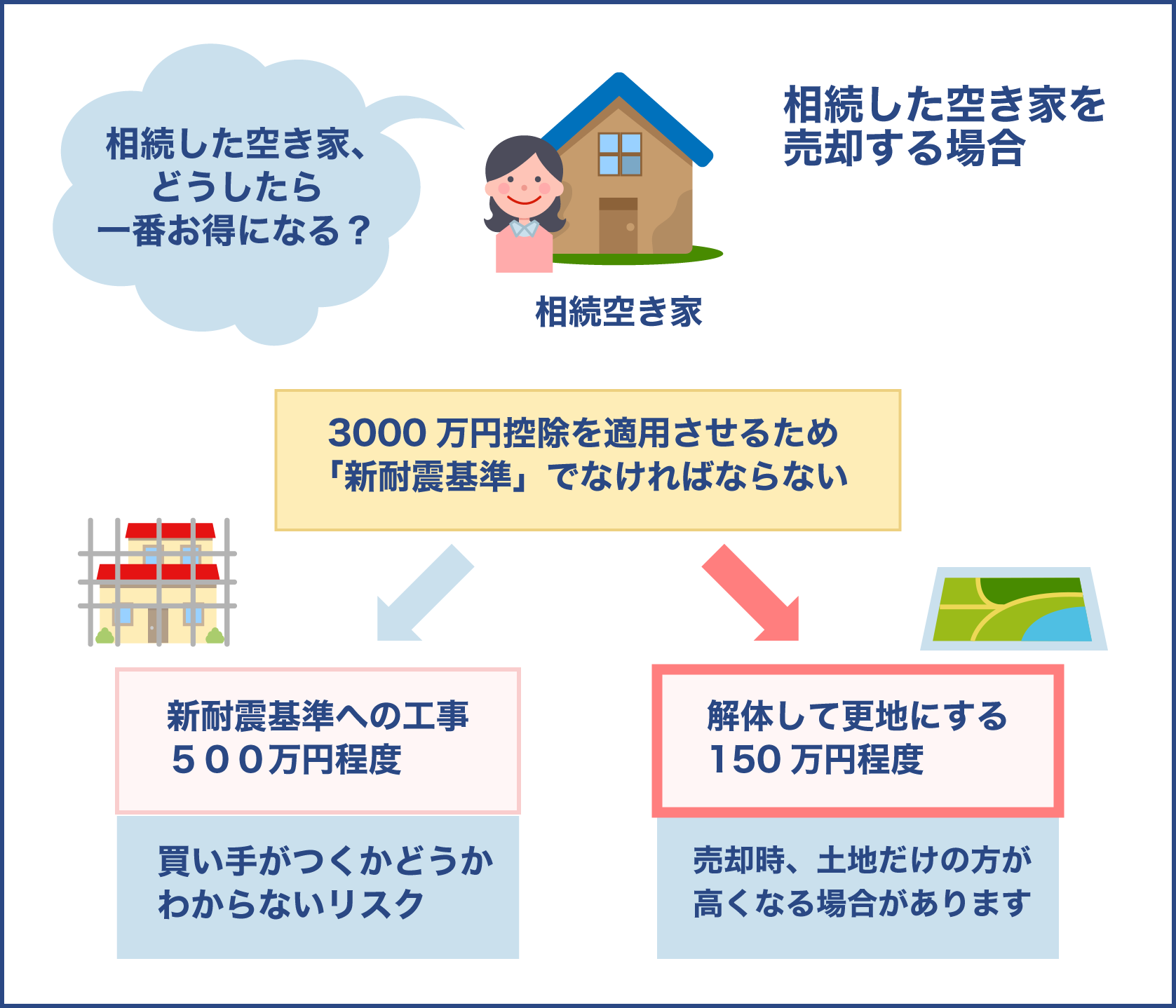

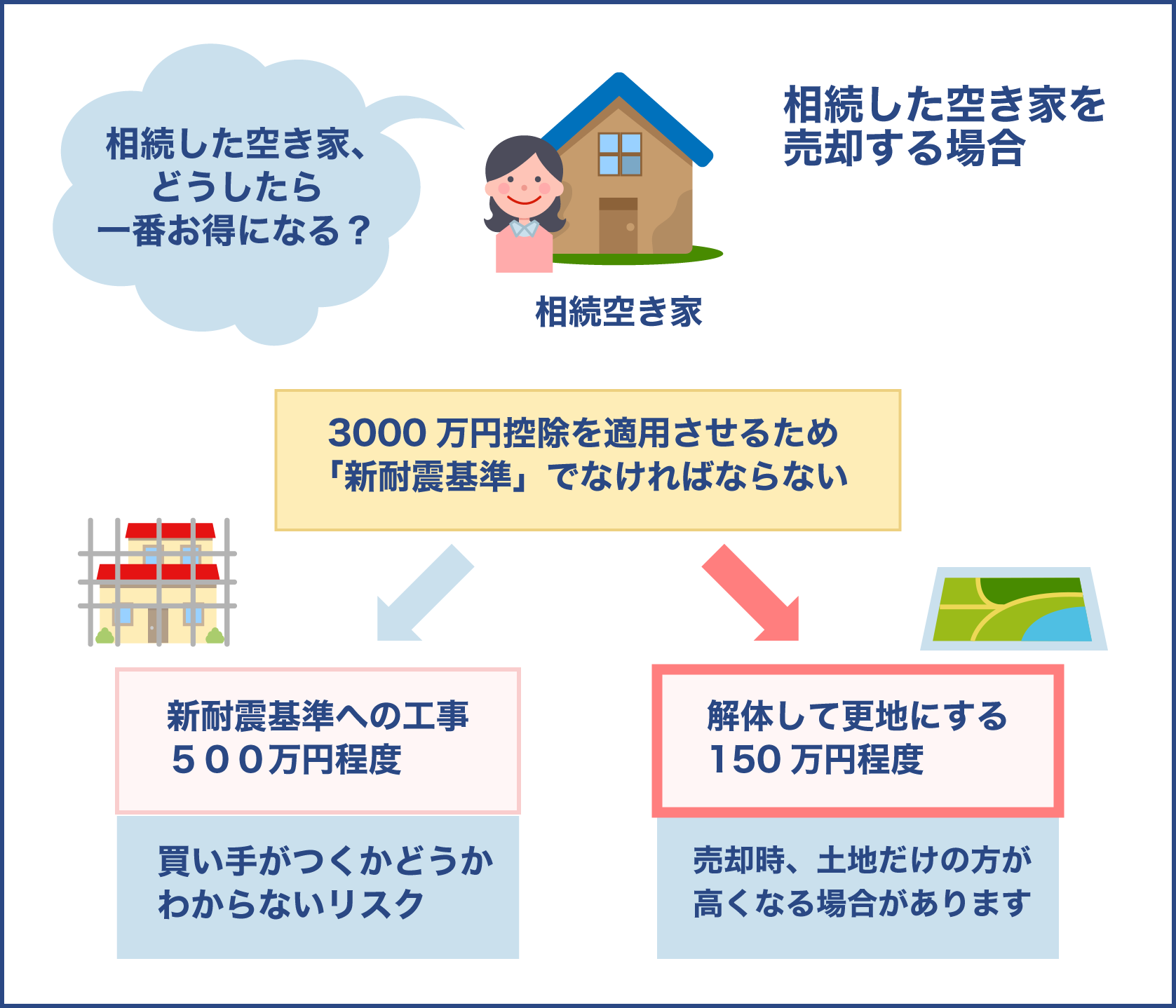

しかし相続となれば家族別々に住んでおり、現在は誰も住んでおらず空き家になっているケースは少なくないでしょう。

対象となる家が空き家の場合でも幾つか条件を満たせば3000万特別控除を適用できます。

空き家で3000万特別控除を適用する条件は以下の通りです。

- 平成28年の4月31日から令和5年12月31日まで売却している

- 昭和56年5月31日以前に建築されている

- 区分所有登記がされていない

- 相続する前まで被相続人が一人で住んでいた

- 相続から3年以内に譲渡している

- 耐震基準を一定以上満たしているか、解体して更地にしていること

- 売却した価格が1億以下

適用されるにおける条件は多いため、実際満たしているか分からないと考える方もいるでしょう。

自身で判断する自信がない場合は不動産業者に相談した方がいいです。

3000万特別控除の利用で気をつけること

3000万特別控除を利用する際に理解しておきたいのは併用できない特別控除が幾つかある点です。

物件によっては3000万特別控除より他を利用した方がいい場合もあります。

本当に3000万特別控除の方がいいのか考え利用の判断をしましょう。

3000万特別控除は連続して利用できる便利な存在ではありません。

前年、前々年に利用していた場合は適用ができないのです。

3000万特別控除自体だけでなく損失の特例等を利用している場合も同様となります。

相続した不動産の売却が初めての場合は気にする必要ありません。

しかし相続した不動産が複数あり、今後も売却を考える場合は覚えておいた方がいいでしょう。

特例を受けるには確定申告が必要です。

空き家で特例を受けたい場合は被相続人居住用家屋等確認書という書類が必要になり地区でもらいます。

書類の取得には空き家であるのを証明しなければならないため、事前に証明するための書類を用意しておきましょう。

譲渡所得を減らせる取得費加算の特例

基本的に譲渡所得は取得した金額から取得費と譲渡費用を差し引いて計算します。

しかし売却した時期が相続をしてから3年10ヶ月以内の場合、取得費に相続税額の一部を加算して計算できるのです。

単純に取得費が高くなりマイナスされる金額が多くなるため、通常より譲渡所得を減らして課税を減らせます。

受ける条件としては3年10ヶ月以内の売却だけでなく相続によって財産を取得したのと相続税が課税されていなければなりません。

計算としては相続税額に土地や建物の評価額をかけ、相続した財産の合計で割ったのを一部として加算する仕組みになっています。

利用する際に気をつけたいのは上記の3000万特別控除と併用不可能な点です。

相続税額により決まるため、相続税額が多く3000万円よりも抑えられると判断した時に利用するといいでしょう。

課税を先延ばしにできる買換えの特例

10年超えた保有期間の物件は低率分離課税として低い税率にできます。

しかし10年超えていると低率分離課税の他に利用できる特例があり、買換えの特例というものです。

買換えという名の通り、物件を売却して新しい家に買い換えた場合に利用できます。

課税を少なくできるものではなく、課税の時期を先延ばしにできる特例です。

しかし単に10年超えた家を売却しただけでは利用できません。

他の特例と同様に利用には条件が存在し、以下を満たす必要があります。

- 売却、買換え共に国内の物件

- 令和元年12月31日までに売却している

- 売却した後3年以内に買い換える

- 買い換えた物件が耐震基準を満たしているか、もしくは取得した日から25年以内に建築されているか

- 売却した金額が1億以下

- 建物の床面積が50平方メートル以上

- 土地の面積が500平方メートル以下

- 売却先が親子、夫婦といった特別な関係でないこと

適用を受けるには確定申告の時に以下の書類が必要です。

- 譲渡所得の内訳書

- 条件に該当するのを証明する書類

他の特例と違い先延ばしとして繰り延べする内容なため、後々支払わなければいけない点に気をつけなければいけません。

利用した場合は3000万特別控除を利用できなくなる点も理解しておきましょう。

土地の評価額に適用できる小規模宅地の特例

小規模宅地の特例は土地面積の330m2にあたる部分まで相続税を減額できる特例です。

減額の幅はケースによりますが場合によっては最大で80%も減額できます。

1000万の場合は200万まで抑えられるためかなり大きな減額です。

面積の限度は330m2までですが、超えていると適用されないわけではありません。

400m2あった場合も330m2分は適用が可能です。

減額の割合が大きくなる可能性があるだけに条件も緩くありません。

亡くなる前まで被相続人と同居しているだけでなく、相続税の申告期限まで住み続けている必要があります。

しかし同居していない場合も以下の条件満たせば適用が可能です。

- 相続税の申告期限まで所有していた

- 被相続人に配偶者がいなかった

- 同居人がいなかった

- 相続が開始してから3年以内に相続人や相続人の配偶者が所有する自宅に住んでいなかった

半分以下まで減額できるのは大きいですが、該当しているか判断できるか心配です

土地の関係は様々なケースがあるため、適用しているかは業者や税務署の方に相談した方がいいでしょう

まとめ

相続におけるケースは様々であり、該当する内容は個人により変わるためとても複雑です。

相続人だけで適切に対応できない場合も珍しくないでしょう。

分からないことがある場合は不動産業者や税務署といった関係者に相談をするのが一番です。

相談する場合は相続した不動産の情報を所有すればより分かり易い対応をしてくれるでしょう。

やるべきことは様々ですが、一番大切なのは相続なため相続人と関わる人間全員が納得できるかです。

相続によるトラブルは決してフィクションの世界だけではありません。

特に不動産は大きなお金が動くためより危険性が高いのです。

余計な支障を出さないために知識や情報だけでなく、相手への対応も考えて行動しましょう。