住宅ローンを組むときに、固定金利にした方がお得なのか変動金利の方が良いのか疑問に思うことがあるかもしれません。

そのような状況で最終的にどれくらいの金額を返済するかに大きく関わるのが借入金利です。

どの金利タイプにするかによって総返済額がかなり変わってきます。

借入や借り換えをするときに固定金利を選んだ方が本当にお得なのか調査してみました。

固定金利の特徴やメリット、そして固定金利が向いているケースとそうで無いケースを徹底分析していきます。

金利は色々な種類があるので何にしたら良いか迷ってしまいます

借入金額や返済期間は自分で調整できますが、金利は銀行が設定するものです。でも固定金利にするか変動金利にするかは自分で選べます。だからこそどちらにするかはとても大切なんですよ

なるほど。それなら金利を選ぶときに失敗したくないですね

では色々な金利についてしっかり調べておきましょう

目次

住宅ローンの固定金利とは何なのか解説

住宅ローンの固定金利とは何なのかを解説していきます。

固定金利の特徴を把握するために他の金利の種類との比較をしてみましょう。

固定金利とその他の金利の特徴とメリット

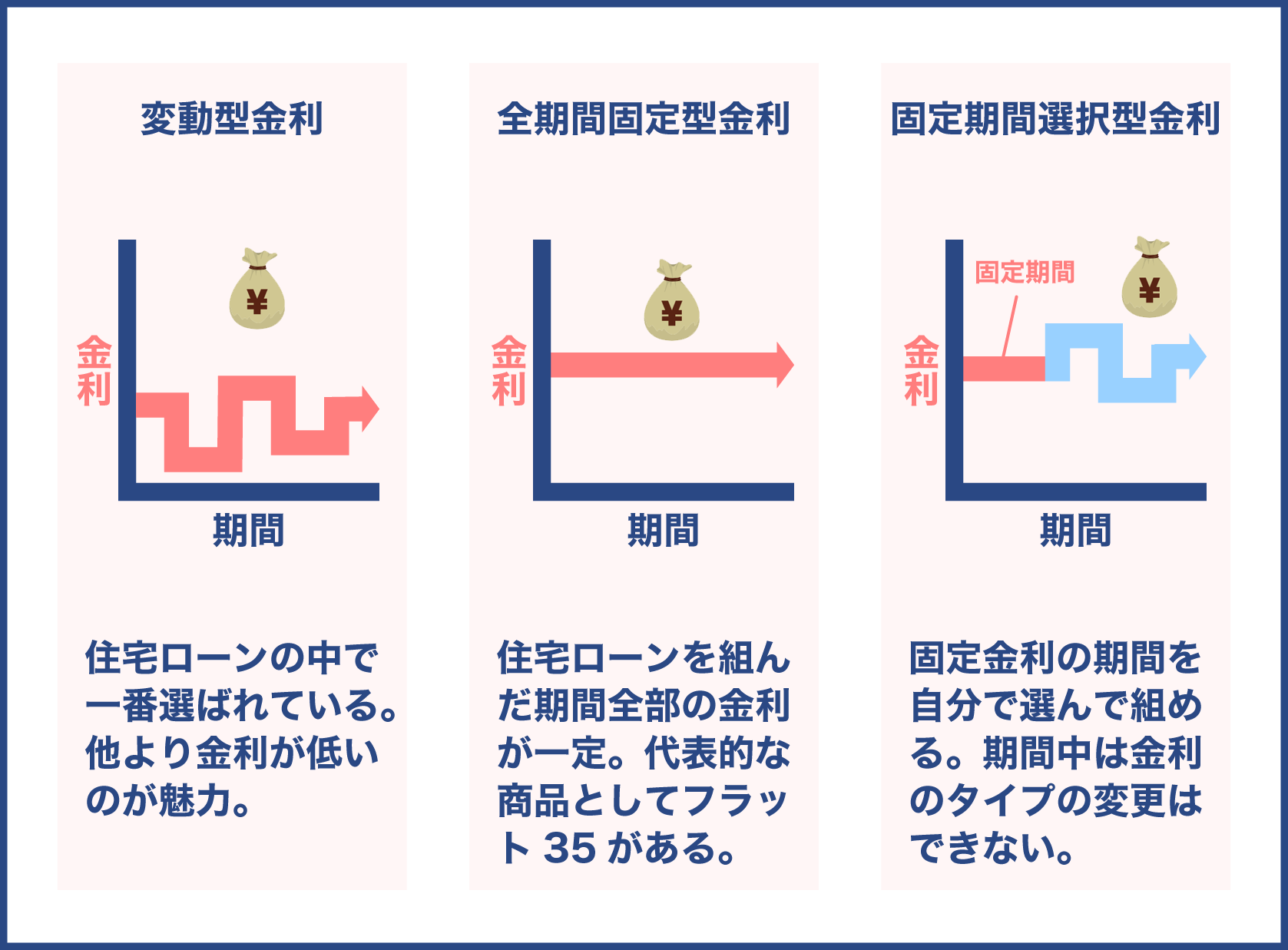

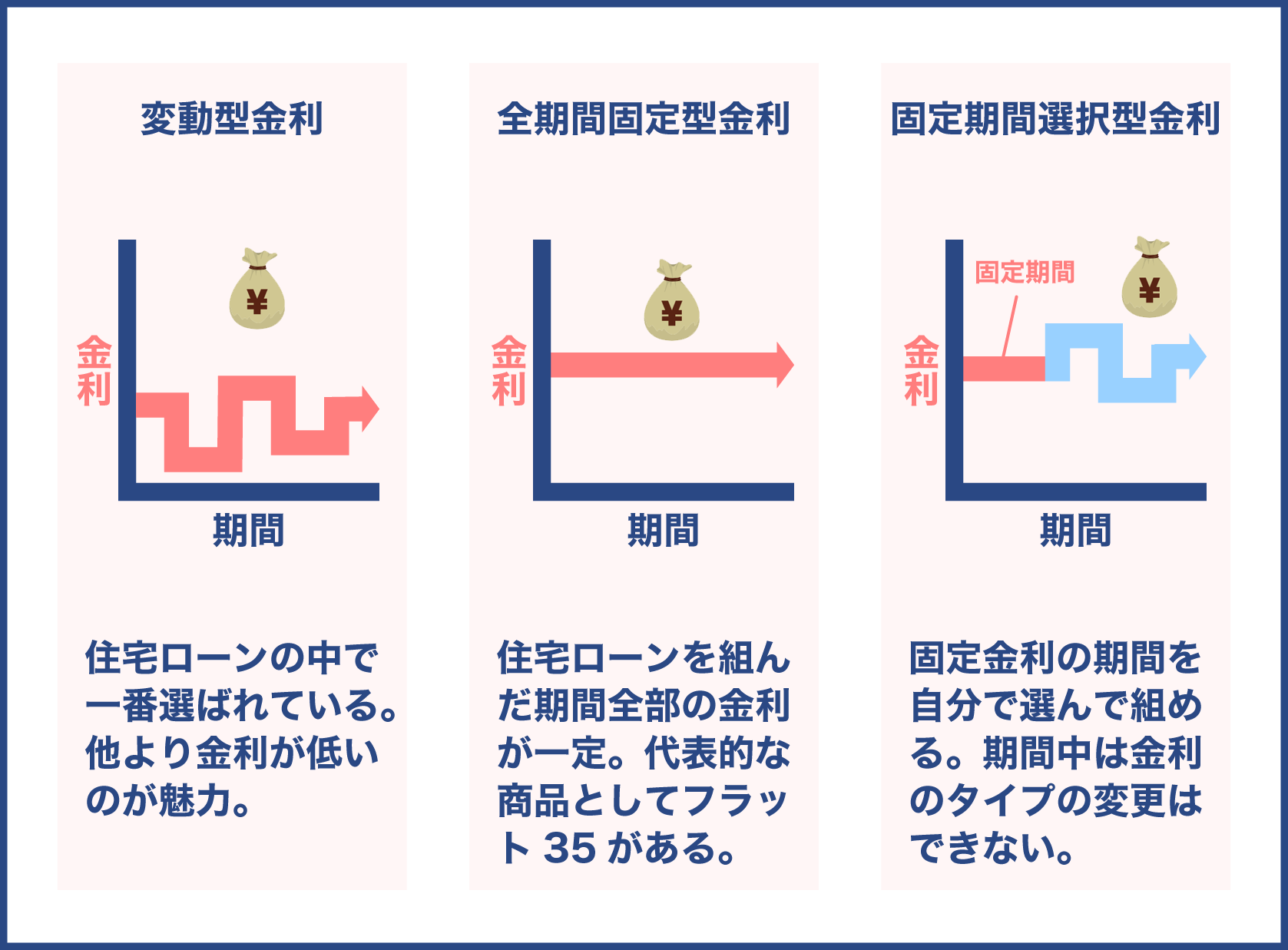

銀行が住宅ローンに設定する金利は主に3つの種類に分けられます。

- 固定金利

- 変動金利

- 固定金利期間選択タイプ

それぞれの金利にどのような特徴やメリットがあるのか考えてみます。

まずは各金利タイプの特徴とメリットをまとめた表をご覧ください。

| 固定金利タイプ | 変動金利タイプ | 固定金利期間選択タイプ | |

|---|---|---|---|

| 特徴 | 借入期間中は同一金利を適用 | 借入期間中に金利が変動する | 最初の一定期間は固定金利で、その後変動金利になる |

| メリット | 借入期間の返済計画が立てやすい 市場金利の影響を受けない | 市場金利が低下したら金利も減少する | 固定金利の期間は返済計画が立てやすい 変動金利期間中に市場金利が低下したら金利が減る |

| デメリット | 市場金利が低下しても恩恵を受けられない | 市場金利が上昇したら金利も高くなる 返済額が変わるので返済計画が立てにくい 未払い利息が発生することがある | 変動金利期間中に市場金利が上昇したら金利が高くなる 変動金利期間中の返済計画が立てにくい |

固定金利タイプはその名の通り、借入期間中に金利が一律で変更されません。

そのため住宅ローンが始まる時点で総返済額がはっきりしますし、毎月いくらを返済していったら良いのかが分かります。

返済計画を立てやすいメリットがあります。

借入期間中に市場金利が上昇しても金利が影響を受けることがありません。

デメリットは市場金利が低下したときにその恩恵が受けられないことと、他の金利タイプに比べて金利が高いことです。

変動金利タイプは、銀行が定める一定期間ごとに金利が変わっていく特徴があります。

市場金利が上がれば適用金利が上がっていき、市場金利が下落すると住宅ローン金利も連動して下がるといった具合です。

一般的に適用金利の見直しは6ヶ月ごとに行われます。

市場金利が急上昇したときに適用金利も急に上がると言うことはありません。

住宅ローンの上限は返済額の125パーセントまでと設定されている商品がほとんどで、適用金利が市場の影響を受けて急上昇することがないように利用者を守っています。

固定金利よりも金利が低くなっていますが、総返済額が確定しないデメリットがあります。

固定金利期間選択タイプは借入をした最初の一定期間が固定金利になります。

一定期間が過ぎると自動的に変動金利が適用されますが、商品によっては固定金利を選ぶことも可能です。

多くの住宅ローン商品は最初の固定金利の期間を3年や5年に設定しています。

固定金利の期間が長い商品ほど設定金利は高くなっているのが特徴です。

最初の固定金利の期間は返済額が変わらないので返済計画が立てやすいものの、変動金利の間は市場の動向に左右されるので返済額の見当が付けにくいです。

金利が固定金利の期間よりも高くなるリスクがあります。

固定金利の推移の仕方

現在、固定金利はこれまでに無いほどの低い設定金利になっています。

以前は長期間の固定金利になると5.0パーセントから5.5パーセント前後でしたが、最近は1.3パーセント前後になっています。

固定金利は借入期間が長くなるほど高くなります。

しかし、今の金利では35年ローンでも1.1パーセントですし、10年ローンになると1パーセントを切って0.8パーセント前後になっています。

1991年のバブルが崩壊する前と比較すると4パーセント以上の違いがあります。

固定金利の推移を見ていくなら、今が住宅ローンの固定金利商品が有利であることが分かります。

最近の固定金利の推移を確認しておきましょう。

下の表に直近4年間の10年固定金利の大まかな推移をまとめてみました。

条件は主要銀行で新規借入をした場合です。

| 年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 |

|---|---|---|---|---|---|

| 金利 | 1.2パーセント | 0.8パーセント | 0.78パーセント | 0.6パーセント | 0.8パーセント |

2019年に比べると今は金利が上昇していますが、それでも2016年当時と比べると大きく下がっていることが見て取れます。

35年の長期ローンになると固定金利はどのように推移しているでしょうか。

| 年 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 |

|---|---|---|---|---|---|

| 金利 | 1.3パーセント | 1.45パーセント | 1.38パーセント | 1.2パーセント | 1.3パーセント |

5年前と比べるとほぼ同じ状態ですが、一時期1.45パーセント当たりまで上昇していたことを考えると低金利になっています。

35年のような長期の固定金利は、変動が大きくないことも表を見ると分かります。

短期の固定金利は変動が大きいためローンを組むタイミングの見極めが大切になりますが、長期は金利の推移が安定しているのでいつでもお得にローンが組める状態です。

変動金利に比べると固定金利は金利が高いから、どうしてもお得には感じられません

固定金利が本当にお得なのか色々な角度から検証してみましょう

住宅ローンでお得なのは断然固定金利なの?

固定金利が変動金利に比べて断然お得なのか考えていきます。

固定金利を借入年数ごとにチェック

細かく分けた借入年数ごとに固定金利と変動金利を比較してみましょう。

| 金利タイプ | 適用金利 |

|---|---|

| 5年固定金利 | 0.510パーセント |

| 10年固定金利 | 0.550パーセント |

| 15年固定金利 | 0.872パーセント |

| 35年固定金利 | 1.230パーセント |

| 変動金利 | 0.380パーセント |

固定金利は借入期間が長くなるほど金利は高くなっていきます。

変動金利と比べると明らかに固定金利の方が適用金利は高くなります。

しかし、ここで取りあげている変動金利はネット銀行の最安値です。

都市銀行や信託銀行の変動金利は0.5パーセント前後まで上がるため、固定金利と大きく変わる訳ではありません。

しかも変動金利は利息の支払いばかりして元金が減っていかないリスクがあります。

金利が低いのに元金が減っていかないとは、どのような意味なのでしょうか。

一般的に変動金利を選んだケースでも、最初の5年間は毎月の返済額が変わりません。

返済計画が立てやすいように5年間の毎月の支払額は変わらないように設定されているのです。

しかし、これは5年間の金利が固定される訳ではありません。

5年の間にも6ヶ月ごとに金利は見直されていきます。

市場金利が上昇すれば住宅ローンの適用金利も上昇します。

つまり5年間に金利が上昇したなら毎月の支払額のうちの利息の割合が増え、元金の割合が減ると言うことです。

具体例で考えてみましょう。

仮に毎月の支払額が8万円で設定されていたとします。

金利が低いうちは毎月の8万円のうち2万円が利息で、6万円が元金の支払いでした。

ところが金利が上がった後は利息分が4万円で元金の部分が4万円になってしまいます。

毎月の返済額自体は変わっていませんが、元金が減っていくペースは遅くなります。

最初の5年を過ぎたらどうなるでしょうか。

6年目以降は、金利がさらに上昇したとしても返済金額が急に上がることはありません。

先に説明した通り住宅ローンの上限は返済額の125パーセントまでと決まっています。

毎月8万円ずつ支払っていたなら10万円までしか上がりません。

しかし10万円の返済額のうち金利が上昇した分、利息の割合が増えます。

10万円のうち利息分が半分で、元金は5万円ずつしか返済できないことになってしまうのです。

これでは設定している借入期間内に元金を全て返済しきれない事態が発生します。

借入期間内に金利上昇のため元金を返済しきれなかった場合、借入期間後に一括で残債を支払うことが求められます。

こうして考えてみると変動金利は、適用金利自体は低くて魅力的に見えますが、元金返済が順調に進まないリスクをはらんでいます。

借入期間を35年に設定しているとしたら、35年の間に金利が急上昇するような事態が発生する可能性があります。

現に今は変動金利が上昇傾向に入っています。

借入期間が長期の場合、低金利の変動金利タイプが必ずしもお得であるとは言えないことが分かります。

安定して確実に元金を返済していけるのは固定金利なのです。

固定金利がお得な理由は金利の変動要因

変動金利よりもお得な別の理由として、金利の変動要因を挙げられます。

固定金利の変動要因は国債です。

償還期間が10年の国債利回りを元に長期固定金利は決められていきます。

日本の国債は信頼度が高いため世界中で取引されており、利回りは比較的安定しています。

変動金利は民間の銀行が大手優良企業へ貸し出す短期プライムレートを参考にしながら設定されています。

短期プライムレートは金融市場の直近の動きと公定歩合に連動しているため、変動が大きくなります。

10年国債よりもスパンが短く金利の変更が繰り返されていきますから、金融市場の金利が減少局面に入るとすぐに金利が下がります。

反対に上昇局面に入ると金利も同時に高くなっていくのです。

場合によっては変動金利のほうが適用金利は高くなってしまうこともあります。

金融市場の動きにすぐに反応して高くなるリスクがある変動金利と比べると、長いスパンで安定した動きをする固定金利の方が安心感はありますし、結果的にはお得になることがあります。

固定金利と変動金利の総返済額を比較しよう

続いて固定金利と変動金利の総返済額を比較してみます。

新築戸建てを購入したケースで、固定金利と変動金利では総返済額にどのような違いが出てくるでしょうか。

まず平均的な住宅ローンの購入資金を把握しておきましょう。

令和元年の国土交通省による住宅市場動向調査を参考に表を作成しました。

| 3大都市平均 | 首都圏 | 中京圏 | 近畿圏 | |

|---|---|---|---|---|

| 自己資金 | 1,353 万円 | 1,725 万円 | 676 万円 | 940 万円 |

| 借入金 | 2,772 万円 | 2,902 万円 | 2,515 万円 | 2,641 万円 |

| 購入資金総額 | 4,125 万円 | 4,627 万円 | 3,191 万円 | 3,580 万円 |

借入金の部分を見ると一番金額の低い中京圏と首都圏の差額が400万円程度です。

3大都市平均の戸建て購入の場合、借入金は2,772万円です。

2,772万円を元に、固定金利と変動金利の総返済額を比較していきます。

2020年7月の金利を参考にし、借入期間は35年間ボーナス返済なしの条件で計算します。

変動金利の場合は金利が変動する可能性がありますが、ここでは比較のためにあえて35年間一律だったとして計算しています。

| 変動金利 | 固定金利 | 差額 | |

|---|---|---|---|

| 適用金利 | 0.540パーセント | 1.108パーセント | 0.568パーセント |

| 毎月の支払額 | 72,448円 | 79,652円 | 7,204円 |

同じ条件で2つの金利を比較すると、毎月の支払額は変動金利の方が7,204円安くなります。

もちろん安い方がお得ですが、これまで考えてきたように変動金利は金利上昇リスクや借入期間中に元金を完済できない可能性があります。

見方を変えると7,204円多く支払うことで金利が上がるリスクを抑えられるとも言えます。

借入期間が長いと金利が上がる確率が高くなるため、7,204円でリスク回避ができるならお得だと考えることもできるでしょう。

住宅ローンで固定金利が向いているケースと向いていないケース

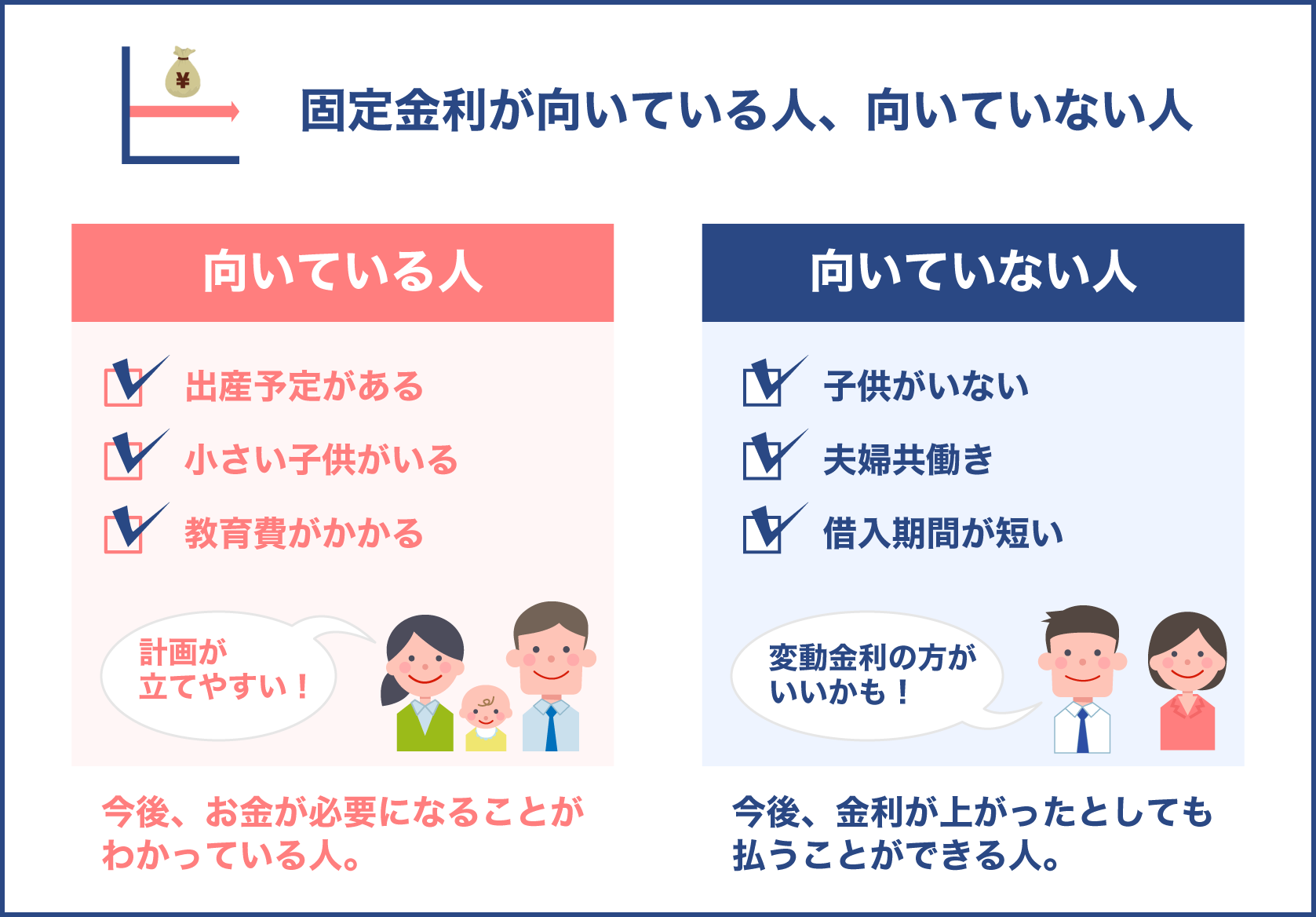

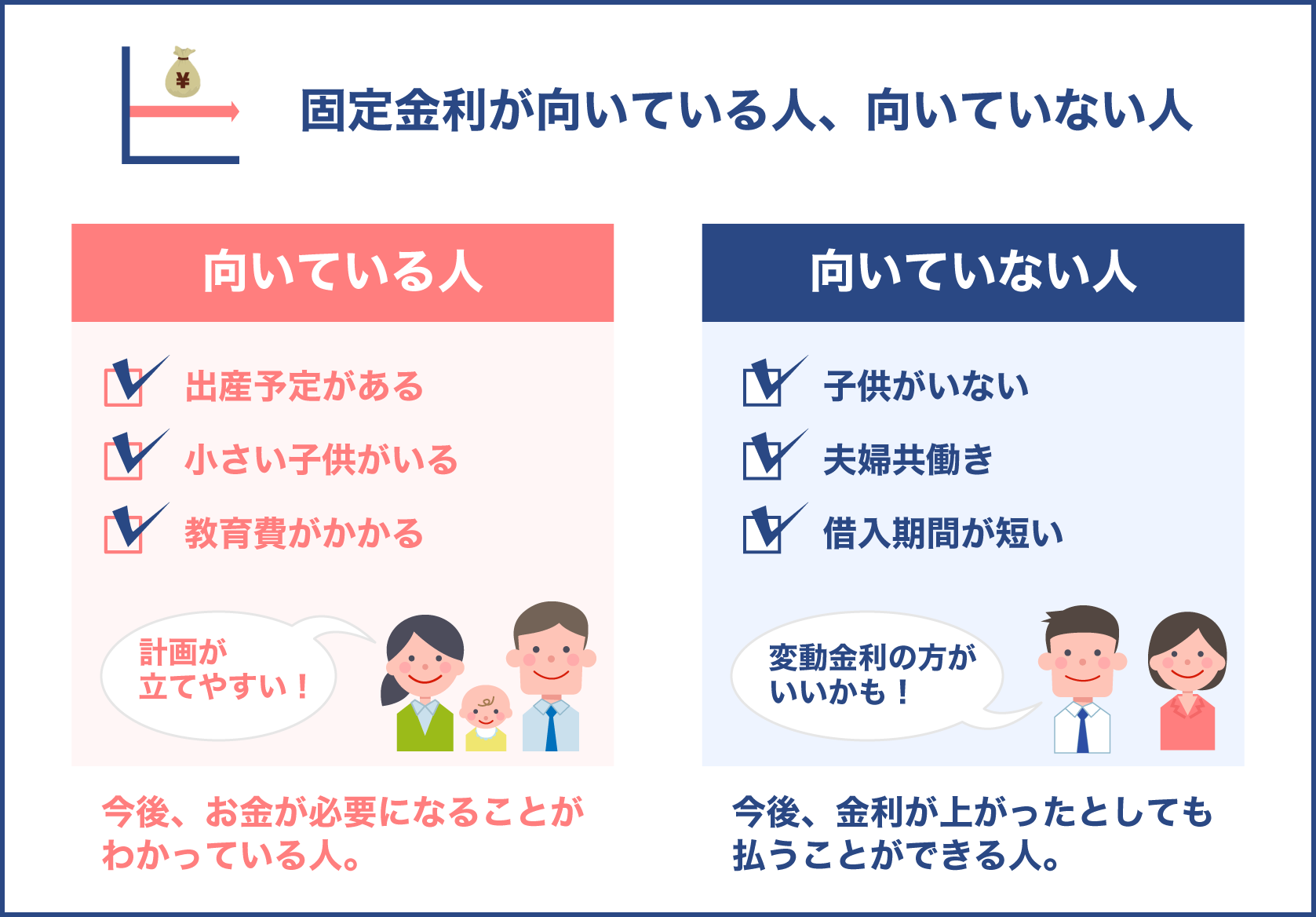

住宅ローンで固定金利にしたほうが良いケースと、やめておいた方が良いケースを考えていきます。

固定金利が向いているケース

固定金利は金利が変わらないので借入期間中に安心感があります。

毎月の返済額も一律なため収支計画を立てやすいというメリットがあるのも魅力です。

その分、変動金利よりも金利が高めに設定されていて総返済額が高くなってしまいます。

固定金利の特徴を考えると、固定金利が向いているのは下記のような家庭です。

- 子供の教育費がかかる

- 子供が小さい

- 出産予定がある

- 妻が専業主婦

固定金利がおすすめなのは、子供がいて将来教育費がかかる家庭です。

高校受験のための塾代や大学の入学金などが将来必要になる可能性があるなら、収支計画が立てやすい固定金利の方が向いています。

子供が塾や大学に行っている間も金利が固定されているため、金利上昇の不安がないのは大きなメリットです。

結婚したばかりで子供が小さな家庭や、これから出産予定がある家庭も固定金利が向いています。

養育費や出産費用が今後必要になってくるからです。

新婚当時は共働きでしたが妻が専業主婦になる家庭は、世帯収入が減るため固定金利を選んだ方が良いでしょう。

固定金利が向いていないケース

固定金利が向いていないケースについても検討してみましょう。

変動金利の特徴は金利が低く設定されており、金利の上昇がなければ低金利の恩恵を借入期間中受けられることでした。

しかし金利上昇のリスクは常にあるため、いざ金利が高くなったら返済が苦しくなる可能性があります。

この変動金利の特徴を考えると、下記の条件が当てはまるなら固定金利より変動金利を選んだ方がメリットはあります。

- 子供がいなくて共働き

- 借入期間が短い

金利が仮に上がったとしても支払いを続けていけるでしょう。

自己資金の不安がない人は、変動金利を選んだ方が低金利の恩恵を十分に受けられます。

借入期間が短い人も金利上昇が発生する確率が少ないため、固定金利よりも変動金利を選んだほうが良いです。

長期固定金利ならフラット35がおすすめ?

借入期間が長くして固定金利にようと思う場合、銀行の担当者からフラット35を勧められることがあるかもしれません。

どうしてフラット35がおすすめなのか検証してみましょう。

長期固定金利ならフラット35が人気な理由

フラット35は独立行政法人住宅金融支援機構と、民間の金融機関が提携して販売している住宅ローン商品です。

長期の住宅ローンを購入する人に人気がある商品です。

フラット35が人気なのは4つの理由があるからです。

- 固定金利

- 手数料がかからない

- 審査に通りやすい

- 団体信用生命保険へ加入しなくても良い

35年という借入期間中に金利が固定されます。

政府系の機関が提供している商品なので金利が低いですし、安心感があります。

保証料や繰り上げ返済時の手数料がかからないのも人気の理由です。

加入要件に所得制限が設けられていないため、低収入の自営業であっても審査に通りやすくなっています。

フラット35に入る際に、団体信用生命保険へ入らなくても良いのも他の住宅ローン商品とは違う点です。

団体信用生命保険とは、借入期間中に契約者が亡くなったり高度障害を負ったりしたときに残債がなくなる生命保険です。

入っておくと安心ですが、加入することによって金利が0.2パーセントほど高くなってしまいます。

すでに生命保険に入っている人には不要な保険です。

一般の住宅ローン商品は団体信用生命保険への加入が必須となっていますが、フラット35は任意になっています。

あえて加入せずに金利を低く抑えることが可能なのです。

フラット35を選ぶ際の注意点とは

メリットばかりのフラット35に思えますが注意点もあります。

フラット35は全ての住宅購入で利用できる訳ではありません。

利用できる住宅の延べ床面積や技術基準などの条件が設定されています。

購入する住宅によっては技術基準を満たしているかどうかを建築士に検査してもらう必要があります。

検査を依頼すると費用が追加でかかることを覚えておいてください。

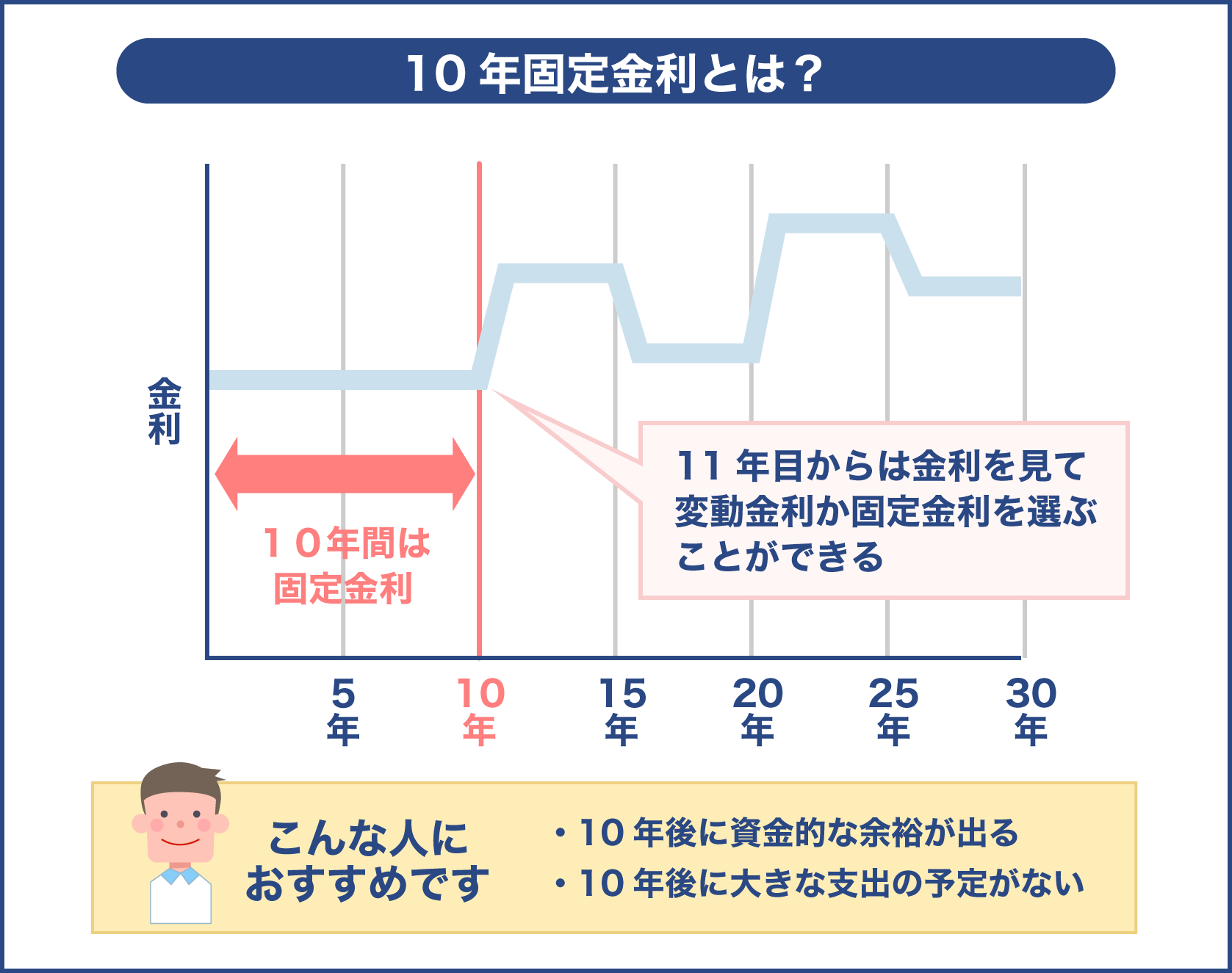

10年固定金利という選択肢も知っておこう

固定金利を選ぶ際に、10年固定金利という選択もあることを覚えておきましょう。

10年固定金利って何?

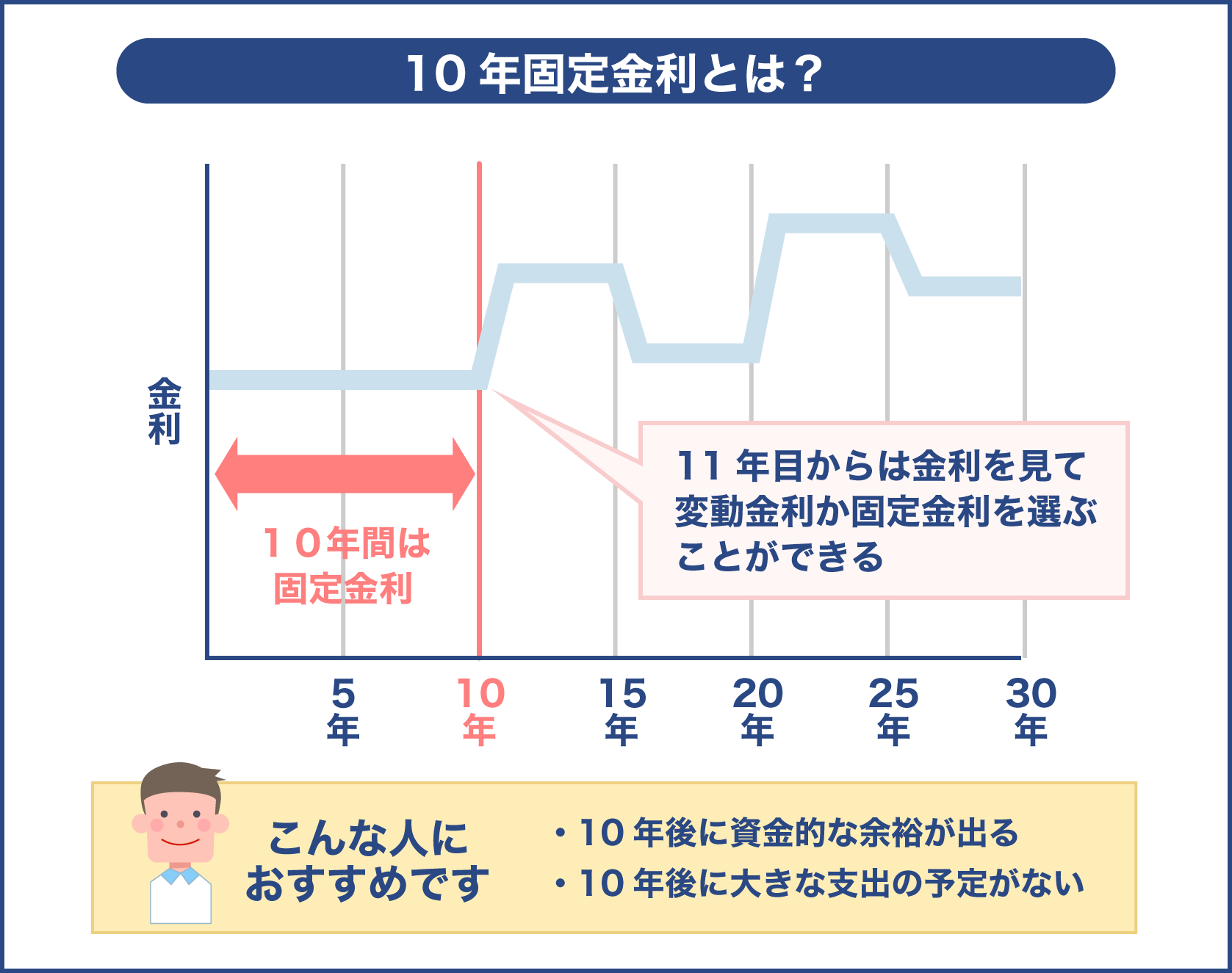

10年固定金利とは、住宅ローン開始直後からの10年間は金利が変わらない仕組みです。

最初に説明した固定金利期間選択タイプの一種です。

借入期間が10年を超えた段階で変動金利にするか固定金利にするかを選ぶことができます。

引き続き固定金利にする場合、住宅ローン開始当初ではなく10年経った後の市場金利が基準で決められます。

10年固定金利のメリットとデメリット

10年固定金利のメリットは市場金利の影響を最初の10年は受けないことです。

住宅購入直後の出費が多いときに返済額が変わらないため収支計画が立てやすくなります。

10年後の市場金利を見て、変動か固定かを選べる柔軟性も魅力です。

デメリットは通常の変動金利よりも金利が高くなることです。

資金的に余裕があるなら、最初から変動金利で支払いをしていった方が総返済額を抑えられます。

10年固定金利で気をつけるべきこと

10年固定金利で気をつけるべきことは11年目以降の金利が変動することです。

よくローン商品を選ばないと11年目以降の金利が、市場金利が上がっていないのに高くなることがあります。

最初の10年間だけ優遇金利が適用され、それ以降は適用されなくなるのです。

ローン商品を決めるときに10年が終わった段階で優遇金利が終わるのか、それとも11年目以降も優遇されるのか確認してください。

10年固定金利がおすすめ人とは

10年固定金利がおすすめな人は10年後に大きな支出の予定がない人です。

なぜなら市場金利によっては10年後に金利が上がる可能性があるからです。

もし子供の教育費などの支出が予定されていないなら、金利が上昇しても支払う余裕があるため大きな影響は受けないでしょう。

10年後に資金的な余裕が出る人にも10年固定金利はおすすめです。

固定金利期間が終わった後は繰り上げ返済を積極的にしていくことができるからです。

10年後に退職する予定で、退職金を繰り上げ返済に充てられるなら10年固定金利はメリットが大きくなります。

現時点で変動金利にしている人でも固定金利へ変更することはできるんですか

はい、できます。固定金利への借り換えについて説明していきましょう

固定金利へ借り換えした方が良いの?

固定金利の方が安心して返済していけるので、変動金利からの借り換えをした方が良いのか迷うことがあるかもしれません。

借り換えをすべきケースについて考えてみます。

固定金利へ借り換えするべき理由

変動金利は金利が低くなっているのがメリットですが、6ヶ月ごとに金利が見直されます。

毎回金利が上がるかも知れないという不安を抱えながら返済をしていかなければなりません。

金融市場はコロナウイルスの影響を受けて非常に不安定になっています。

これから住宅ローンを組む場合に10年後や20年後の市場金利がどのように変化していくかを知ることは難しいと言えます。

市場金利が上昇するリスクを考えるなら、金利が低い今のうちに固定金利にしておいて、安心して返済をしていったほうが良いと考えることができます。

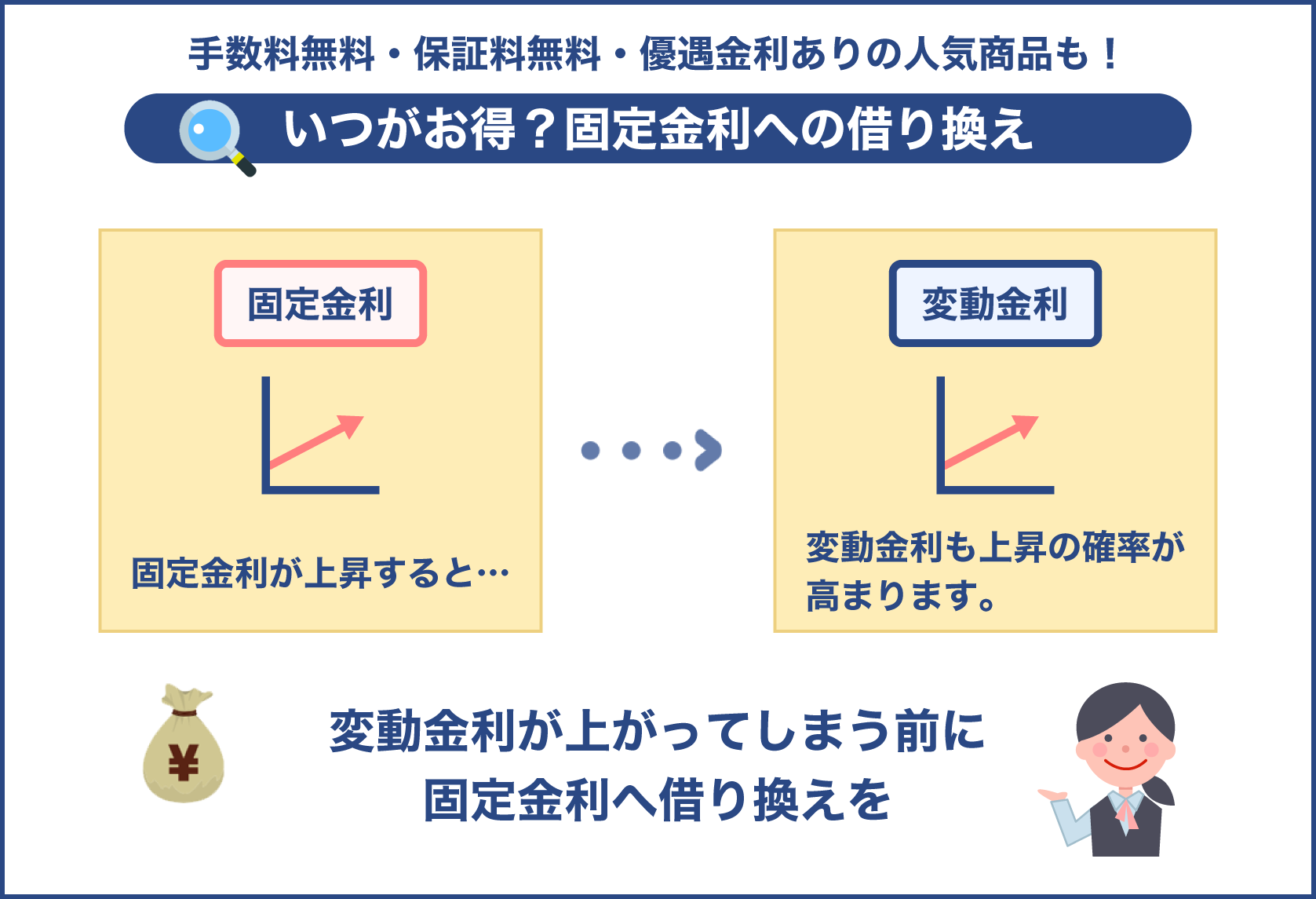

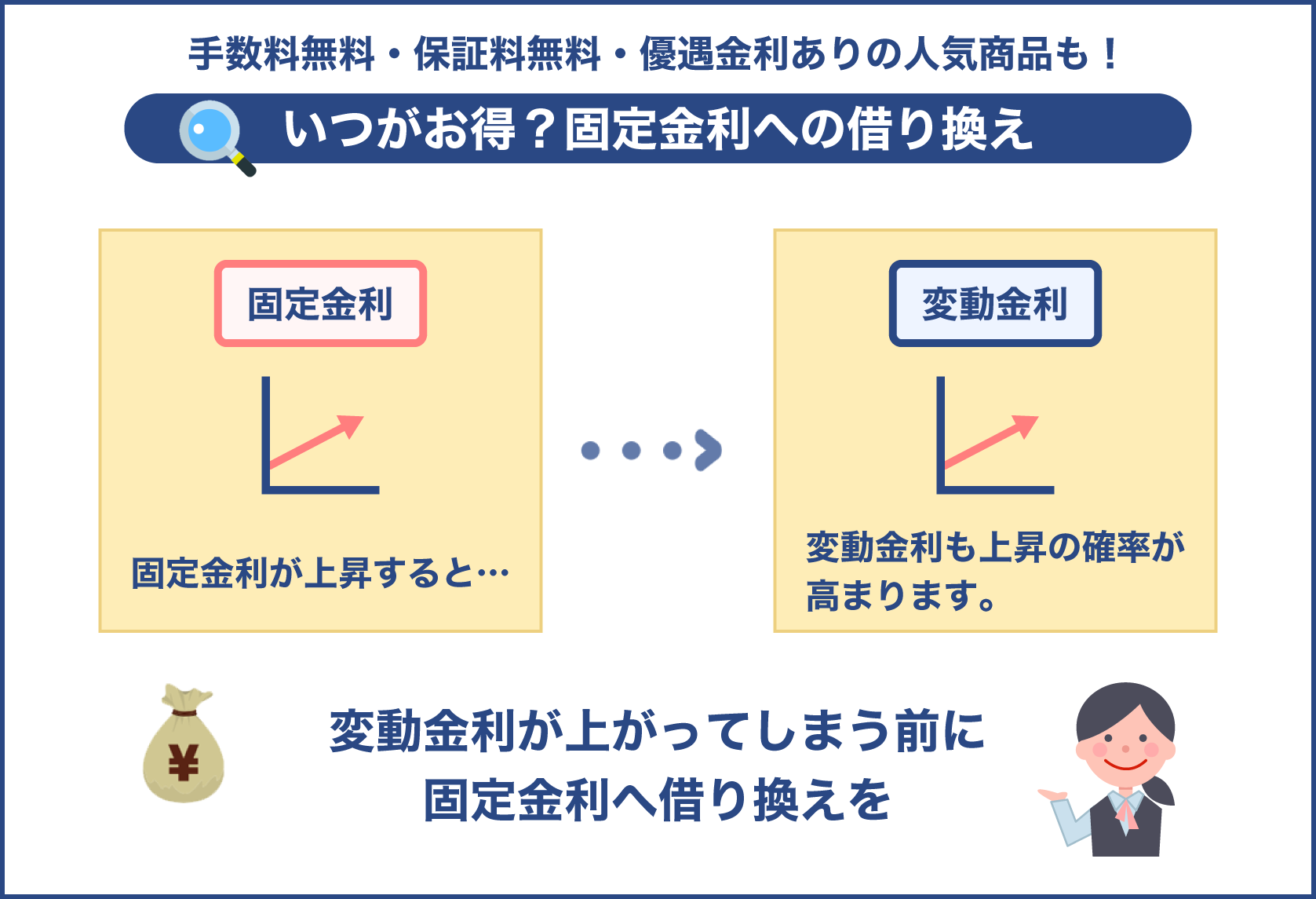

固定金利への借り換えのタイミングとは

変動金利から固定金利への借り換えのタイミングはいつなのでしょうか。

一般的に固定金利が先に上昇し、それから変動金利が上がっていきます。

固定金利の動向を見て上昇トレンドに入ったなら、徐々に変動金利も上がる確率が高くなります。

変動金利が上がってしまう前に固定金利へ借り換えた方が良いでしょう。

固定金利は2019年に1.2パーセントを下回っていましたが、今は徐々に上がってきていて1.35パーセント当たりまで来ています。

借り換えをするのは、固定金利がさらに上がる前の今が良いタイミングと言えます。

借り換えで人気の固定金利ローンの特徴

借り換えるときに人気の固定金利商品にはどのような特徴があるのかチェックしておきましょう。

保証料や一部繰り上げ返済手数料が無料になっている商品が人気です。

無料で全疾病保障やがん50%保障団信が付帯している商品や、女性限定でガン診断給付金保障が付帯している商品が評価されています。

最初の5年や10年に優遇金利を受けられる住宅ローンも人気です。

固定金利ならネット銀行がお得って本当?

固定金利住宅ローンの金利を調べていると、ネット銀行の金利の安さに目を引かれます。

都市銀行に比べてネット銀行がお得なのか解説していきます。

ネット銀行のメリット

ネット銀行のメリットは3つあります。

- 金利が安い

- 保証料や手数料が安い

- ネットで手続きが完了する

都市銀行や地方銀行を比較するとネット銀行のメリットは、金利が安いことです。

また団体信用生命保険料がすでに金利の中に含まれていたり、繰り上げ返済手数料が無料になっていたりすることもメリットです。

繰り上げ返済手数料が必要ないと、こまめに繰り上げ返済ができるので早く完済ができます。

ネット銀行は窓口へ行かずにネットだけで申込手続きが完了するため、仕事を休めない人や近くに銀行がない人は便利です。

ほとんどのネット銀行はカスタマーサービスに力を入れているので、何か分からなければ家から電話をして解決できるのも魅力です。

ネット銀行の気をつけるポイント

続いてネット銀行の気をつけるべきポイントもチェックしておきます。

保証料や手数料は無料ですが、事務手数料が高くなります。

ネット銀行は事務手数料を融資金額の2パーセント前後に設定しています。

もし融資額が3,000万円なら60万円の事務手数料が必要となるのです。

反対に事務手数料を融資額に関係なく固定にしている銀行もありますから、トータルでの支払金額をきちんと比較するようにしてください。

よく分析するとネット銀行は金利がそこまで低くないことがあります。

都市銀行とネット銀行の固定金利35年ローンを比較すると0.02パーセントしか変わりませんし、変動金利でも0.06パーセントの違いです。

覚えておきたい固定金利住宅ローンを選ぶ際の注意点

固定金利住宅ローンを選ぶ際の注意点を最後に取りあげます。

実質金利で比較しよう

住宅ローンを選ぶときに実質金利に注目するようにしてください。

広告に大きく表示されている金利は、表面金利であって実質金利ではありません。

実質金利とは、表面金利から住宅ローンを借りる際に必要となる諸費用を差し引いた金利です。

住宅ローンの契約には手数料や保証料が必要となり、時には数百万円もかかることがあります。

また、特定の期間だけ優遇金利が受けられる商品は、優遇期間が終わった後の金利をワザと分かりにくくしているものもあります。

優遇期間だけではなくて返済期間全体を通しての金利をきちんと計算しなければいけません。

実質金利の計算は複雑になるので、実質金利で比較しているサイトや雑誌などの情報を活用してください。

最新の固定金利の動向を確認

市場金利は毎日変化していきます。

最新の固定金利や変動金利の動向を確認するようにしてください。

例えば、最近は固定金利が0.04パーセント前後上がってきています。

しかしまだ金利を上げていない銀行も多いため、金利上昇が全体的なトレンドになるかどうかは分かりません。

フラット35も全体的に上がってきているので、しばらくしたら変動金利も上がってくる可能性があります。

市場金利の傾向を見ていくなら、変動金利からの借り換えのタイミングや固定金利へ加入するタイミングを見極めていくことができるでしょう。

金利の動きを定期的に確認しておくことが大切なんですね

市場金利の動きを分かりやすく解説しているサイトがあるので活用してくださいね

まとめ

住宅ローンでお得なのは固定金利です。

金利の数字だけを単純に比較すると固定金利の方が高くてお得ではないように感じますが、借入期間全体を考えると変動金利よりも有利になるケースがあります。

借入期間が長期になればなるほど、変動金利は金利が上昇する確率が高くなります。

金利が上がっていくことで利息の支払い分が多くなり、返済期間中に元金の支払いが完了しないこともあり得るのです。

変動金利の変動要因は変わりやすい短期プライムレートなのに対して、固定金利の要因は大きく変動しづらい国債です。

今の不安定な経済状態では金利が急に上昇するリスクがあり、安い変動金利が急上昇して固定金利を上回る可能性があります。

これから出産予定がある人や子供の教育費がかかる人には、今の低金利がずっと適用される固定金利の方がお得であると言えるでしょう。