家を購入する決意はやはり簡単に決められるものではありません。

金額の高い買い物ですので、実際に思い立ってから決定するまで躊躇してしまう方も少なくないのではないでしょうか?

そして自分の年収や貯蓄が家を買うのに十分なのか気になりますし、若い方は家を購入するのは早すぎると感じるかもしれません。

しかしインターネットで不動産関係の情報を見ると、家を購入するのは若い時期がおすすめと書かれています。

本当に若い時期に家を購入するのが良いのでしょうか。

家を購入するのにベストな年齢があるのかを調査してみました。

もし本当に家を買うのにベストな年齢があるなら知りたいですね

個人差はありますけど、ベストな年齢というのは実際にあるんですよ

ぜひ教えてください

目次

家を購入するベストな年齢ってあるのか

どれくらいの年齢で家が買われているのか、一般的なデータを見て確認していきましょう。

国土交通省の住宅経済関連データを参照します。

| 30才未満 | 30歳代 | 40歳代 | 50歳代 | |

|---|---|---|---|---|

| 分譲住宅 | 8パーセント | 51パーセント | 22パーセント | 10パーセント |

| 注文住宅 | 10パーセント | 39パーセント | 22パーセント | 11パーセント |

| 中古住宅 | 5パーセント | 28パーセント | 18パーセント | 10パーセント |

数値は平成26年度から30年度の5年間のデータを参考にしたものです。

小数点以下は四捨五入して表示しています。

上記のデータを見ると、統計的に分譲住宅と注文住宅の購入において30歳代が一番多いことが分かります。

別の民間の大手不動産会社のデータを見ても、住宅を購入した世帯主の平均年齢は39歳でした。

新築のマンション購入のデータを確認したところ、30代前半の世帯主が多いことも分かりました。

国や民間の数値を見ていくなら、日本では30歳代が家を購入するベストな年齢であると言えます。

30歳代に多い家を買うタイミングとは

30歳代で多くの人が家を買うのは、様々なライフイベントがこの時期に起きるからです。

住宅を購入するタイミングになりやすいライフイベントは主に3つあります。

- 結婚

- 子供が生まれる

- 子供の小学校入学

それぞれのポイントがどうして家の購入に繋がるのか考えてみましょう。

結婚

結婚を機に、新生活をスタートさせる家を買おうというケースが多いです。

最近増えているのがハネムーンハウジングです。

結婚が決まった段階で住宅を購入するパターンです。

自分たちの資産にはならないアパートやマンションに家賃を払うより、家賃と同じくらいの金額で返済できる住宅ローンを組もうという考え方をする30代のカップルが多いのです。

結婚をすると、2人で家計をまかなっていくため、独身のときよりも資金が豊富になるということも住宅購入を後押しする要素になるケースもあります。

家を購入するために親や親戚がサポートをしてくれることもあるため、結婚は住宅を買うきっかけになりやすいとも言えます。

子供が生まれる

30代で子供ができることをきっかけに家を買う方もいます。

子供が生まれたから、子育てがのびのびできる環境にしようと考えて家を買うのです。

賃貸アパートで子育てをしようとする場合、周りの人に赤ちゃんの泣き声が迷惑にならないか、子供が走り回る音でクレームが来るのではないかと心配になります。

しかし、自分たちの家があれば必要以上に子供が立てる音に気を使わなくてすみます。

出産をきっかけに家を購入することで、子供のための収納スペースや学習スペースを確保できるメリットもあります。

子供が生まれるとおもちゃや洋服などが増えるので収納スペースが今まで以上に必要となります。

また、子供の成長と共に勉強用の机を置く学習スペースや、子供だけの部屋などのスペースも必要となってきます。

家を買うと成長に合わせたスペースを確保しやすくなるのです。

子供の小学校入学

子供が小学校へ入学するタイミングも家の購入のきっかけになります。

なぜなら賃貸アパートやマンションに住んでいると、いつか引っ越しをして子供が転校しなければいけなくなる確率が高いからです。

せっかく慣れて友達がいる学校から別の学校へ転校しなければいけないのは子供がかわいそうなので、家を買っておこうと判断する親御さんが多くいます。

保育園や幼稚園から仲良しの友達が行く小学校に入学させてあげたいので、同じ学区内に家を買おうというケースもあります。

子供の小学校入学のために家を買うときには、入学手続きが始まる11月までには購入しておくようにしてください。

手続きまでに家を購入していないと、学区変更手続きなどが必要となって時間がかかります。

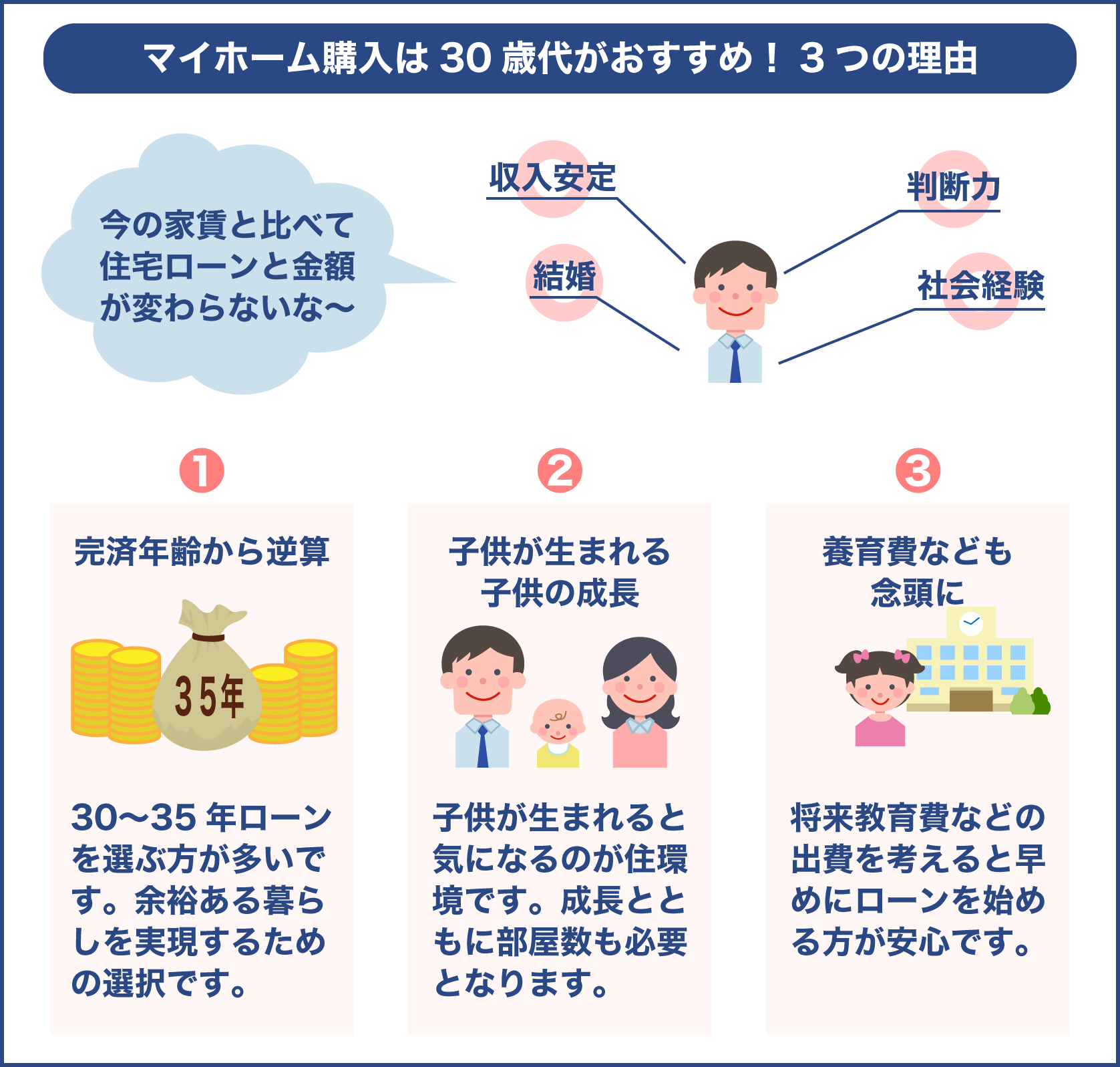

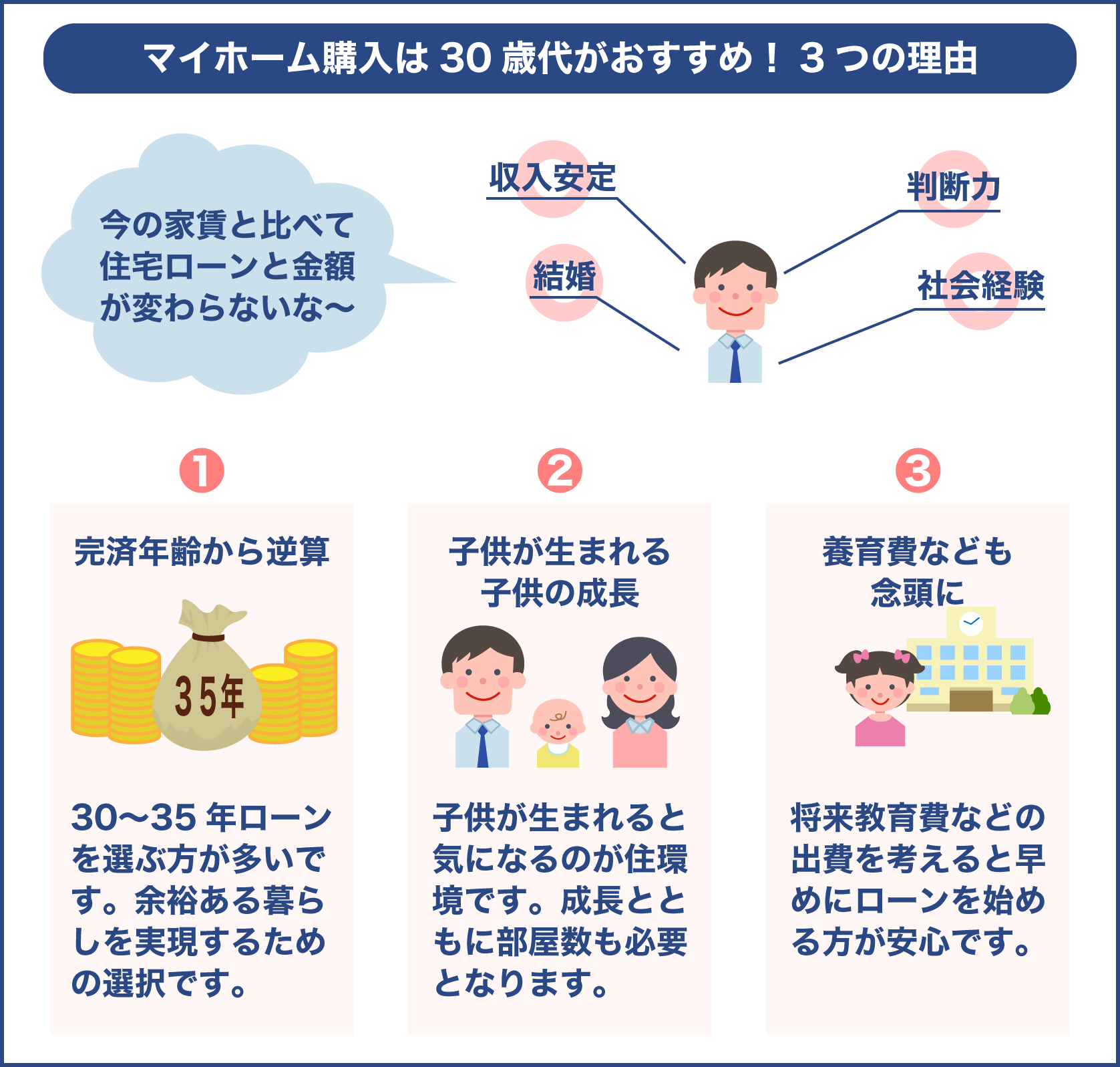

なぜ30歳代がおすすめなのか3つの理由を徹底解説

30歳代で住宅を買う人が多いことが分かりました。

不動産の専門家たちも30代で家を購入することをすすめます。

なぜ30歳代での住宅購入がおすすめなのか3つの理由を徹底的に解説していきます。

完済年齢

家を買うときに、ほとんどの人は住宅ローンを組みます。

住宅ローンは何十年かかけて返済していきますが、完済年齢を考えると30歳代のうちに返済をスタートしておいた方が良いです。

返済を始める年齢が遅くなればなるほど完済年齢が上がってしまいます。

住宅ローンは一般的に30年から35年の商品が人気です。

仮に40歳の時に30年ローンを組んで家を買うとなら、完済年齢は70歳です。

40歳スタートの30年ローンにすることで、65歳からの5年間は年金でローンを返済していかなければなりません。

年金を受給しながらローン返済をしていくことは可能なのでしょうか。

標準的な夫婦が受給できる年金を下記の表からご覧ください。

| 受給者 | 年金金額 |

|---|---|

| 夫 | 16万円 |

| 妻 | 6万円 |

| 世帯合計の受給額 | 22万円 |

上記の数値は総務省のデータを参考にしています。

夫が会社員で妻が専業主婦であるケースです。

標準的な65歳後の毎月の支出は、20万円から25万円であると言われています。

支出額と年金額を比較すると、受給する年金のほとんどが毎月の生活費で消えることになります。

この点を考えるなら、年金で住宅ローンの返済をしていくのは現実的ではありません。

返済の負担を少なくするには、年金を受け取る65歳までに完済しておくことが大切です。

つまり、35歳前後で家を購入しておくのが理想です。

子供が生まれる

30代は出産を経験する年代でもあります。

子供が生まれるときに家を買うことはおすすめです。

前の項でも出産を機に家を購入するメリットについて少し触れました。

子供が生まれるときに家を買うと、幼稚園の場所や学校の場所を踏まえた物件探しができます。

育児に優しい自治体があるエリアを探すこともできますし、病院や公園が充実している地域を選ぶことも可能です。

子供が生まれた後、少し落ち着いてから家を買うこともおすすめです。

出産前よりも落ち着いて物件探しができますし、育児にかかる費用を踏まえたローンの返済計画を立てることも可能です。

子供を産んだ後の家の購入の方がお得になることがあります。

購入時に住宅ローン控除を申請すると、所得税に加えて住民税の還付が受けられます。

還付を受けた子育て世帯は、保育料が下がることがあるのです。

詳しい制度の内容は自治体へ確認してください。

教育費

ある人は40歳代で30年ローンを組んでも、繰り上げ返済していけば65歳までに完済できるだろうと考えるかもしれません。

しかし、子供がいるなら教育費がかかることを忘れないようにしてください。

教育費は子供が大きくなるにつれて増えていきます。

義務教育後は特にお金がかかり、大学費用も高額になります。

子供が小学校から大学卒業までにかかる費用は、全て公立なら1500万円、私立になると2000万円かかると言われています。

40歳代からローンを支払い始めると、子供の養育費が高額になる高校生や大学生のときに繰り上げ返済をしていかなければなりません。

30歳代からローンの支払いを始めていた方が、繰り上げ返済の心配をせずに子供の養育に集中していけるでしょう。

30歳代で家を購入することには、メリットがたくさんあると分かりました

ローンを負担なく返済して、長く住める場所に家を買うには30歳代がおすすめですね

30歳代で家を買うときに必要な年収と購入資金はいくら?

30歳代で家を買うときに、どれくらいの年収や購入資金があれば良いのか考えてみましょう。

年収

初めて家を買うときには、自分の年収では少なすぎるのではないかと不安になるものです。

もっと年収が増えてから家を買うべきだと考えてしまうこともあるかもしれません。

どれくらいの年収で家を買う人が多いのか統計を確認してみましょう。

| 住宅種類 | 400万円未満 | 400万円から600万円 | 600万円から800万円 | 800万円から1000万円 |

|---|---|---|---|---|

| 注文住宅 | 14パーセント | 26パーセント | 26パーセント | 14パーセント |

| 分譲住宅 | 8パーセント | 27パーセント | 23パーセント | 15パーセント |

| 中古住宅 | 14パーセント | 22パーセント | 22パーセント | 14パーセント |

上記の表を見ると分かるように注文住宅や分譲住宅を購入した人の平均的な年収は、400万円から600万円が多いことが分かります。

国税庁の給与の調査によると、日本のサラリーマンの平均年収は430万円です。

民間の調査では残業代やボーナスを含んだ35歳の平均年収は496万円と言われています。

平均年収のデータを確認するなら、家を購入するのに必ずしも高額な年収が必要ないことが分かります。

400万円から500万円ほどの年収があれば十分住宅を購入できます。

共働きであればさらに住宅購入のハードルは下がります。

購入資金

家を買うときに必要な購入資金は、新築住宅なら4000万円前後、中古住宅なら2500万円前後です。

この金額は購入にかかる総費用で、費用のうちのいくらかを自己資金でまかない、それ以外は住宅ローンの借入金で支払っていけます。

一般的な世帯主の購入では、6割から7割を住宅ローンでまかないます。

自己資金は下記の経費のために、最初の段階で支払うことになります。

- 頭金

- 融資手数料

- 登記費用

初期費用の支払いのために自己資金として800万円から900万円ほどを持っているなら、家を購入することができます。

思ったより家を買うハードルって低いんですね

年収や購入資金の平均を知っておくと、そこまで高くないので安心しますよね

では、家を買うためにどんな準備をしたら良いのでしょうか

今からできる準備について説明していきましょう

30代が実践できる十分な予算で家を買う4つの方法を紹介

十分な予算で家を買うために30代が実践できる4つの方法を紹介します。

- 自己資金を用意

- 注文住宅の活用

- 上手に住宅ローンを選ぶ

- 減税制度を使う

まず自己資金の準備の仕方について考えていきます。

自己資金を用意

必要十分な自己資金を用意するために助けになるのが、夫と妻の両方が収入を得ることです。

夫だけではなく、妻がパートをしたり結婚や出産前の仕事に復帰したりして世帯全体の収入を底上げするなら、早く自己資金を用意していけます。

最近はテレワークやリモートワークの種類が増えてきていますし、在宅でできる副業のバリエーションもたくさんあるのでチェックしてみましょう。

妻が少しでも働くことで、十分な自己資金を効率よく準備できます。

積立定期預金を活用することもできます。

1000円などの少額から積み立てられる預金商品がありますから、できるだけ若いうちから住宅資金を貯めていくのがおすすめです。

勤めている会社で財形貯蓄制度があるなら、財形住宅貯蓄を使ってみるのはいかがでしょうか。

毎月の給与やボーナスから天引きして自動的に積み立ててくれます。

積み立てている期間が5年以上なら、残高550万円まで利子への課税がないのも魅力です。

注文住宅の活用

注文住宅を活用する方法も、予算内で家を買うための効果的です。

多くの人は建て売り住宅よりも注文住宅の方がお金はかかると考えがちです。

しかし、最近は注文住宅の種類も増えてきているので、必ずしも建て売りより注文住宅が高い訳ではありません。

例えば、予算が2500万円と決まっているなら、その予算内で建てられる注文住宅があります。

注文住宅のカタログを調べると、各ハウスメーカーが提供している低予算で家を建てられるサービスがいくつもあるのでチェックしてみてください。

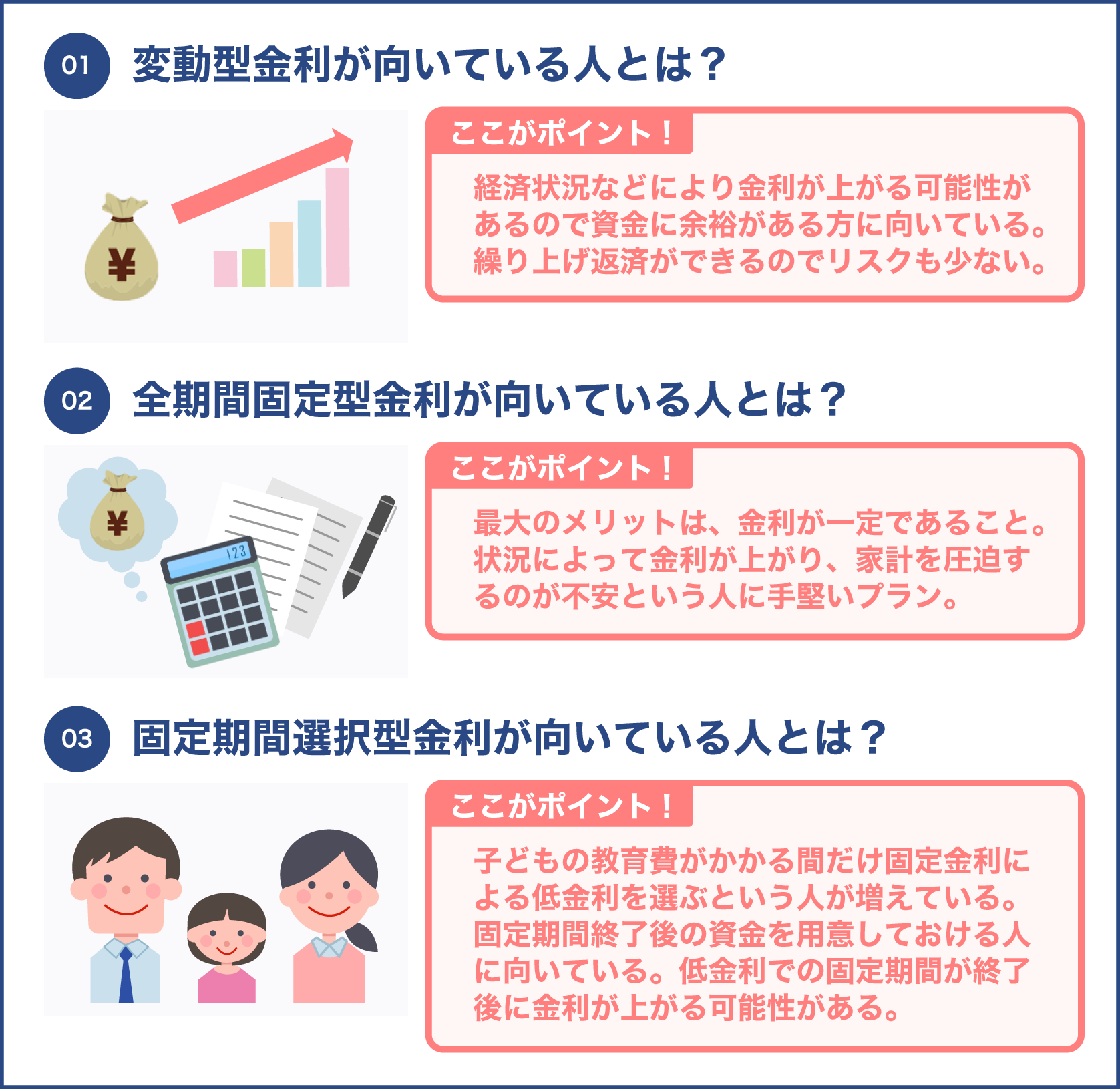

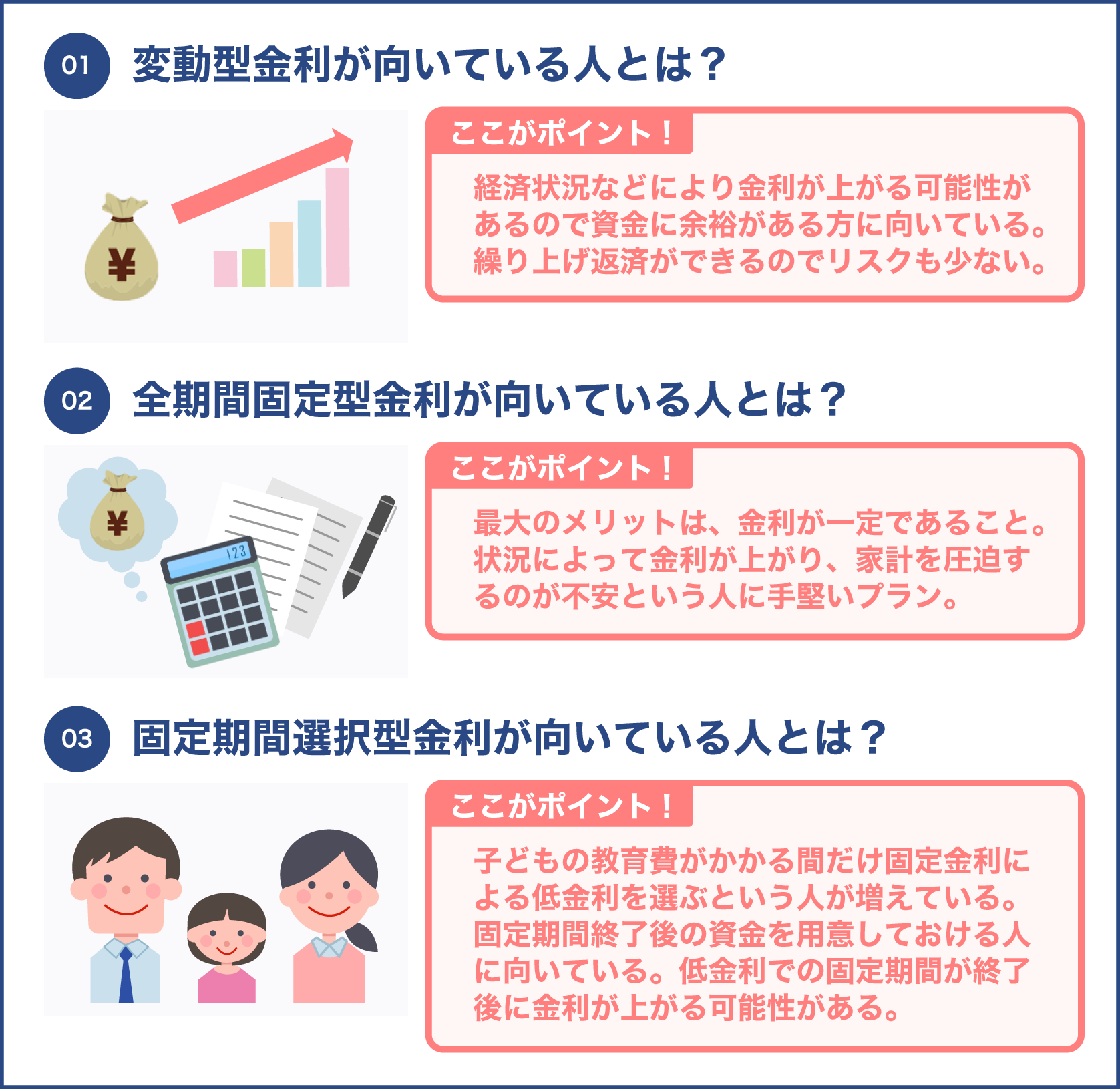

上手に住宅ローンを選ぶ

十分な予算で家を買うために欠かせないのが、上手に住宅ローンを選ぶことです。

住宅ローンを選ぶときには、下記の3つの点に注目してください。

- 金利

- 金融機関

- 返済方法

住宅ローンの金利は変動金利と固定金利の二つがあります。

変動金利は市場の状態にあわせて金利が変わっていきます。

一般的には年に2回のタイミングで金利が変動しますが、固定金利に比べて金利が低くなっています。

固定金利はその名の通り金利が変動せず、返済計画が立てやすくなっています。

おすすめなのが変動金利と固定金利を合わせたローン商品です。

利用者の収入に合わせて設定できる幅が広くなっています。

住宅ローンを借り入れできる金融機関は銀行などの民間だけではなく、自治体などの公的機関もあります。

銀行のローン商品は数が多くて自分にピッタリのものを見つけやすいメリットがありますし、公的ローンは金利上昇のリスクが少ないメリットがあります。

住宅金融支援機構のフラット35は、長期の返済にも対応しているのでおすすめです。

返済方法は毎月の返済額が同じである元利均等返済と、返済額が元金に応じて変わってくる元金均等返済があります。

ローンの元金を早めに減らしていきたい人には元金均等返済が人気です。

最初は毎月の返済額が多いですが、元金が減るにつれて返済額が減っていきます。

減税制度を活用する

家を購入するときには様々な税金がかかりますが、それらの税金を減税してくれる制度があります。

不動産取得税や固定資産税、また登録免許税の減税などを活用すると税金による支出を抑えられます。

家を購入してから10年間の所得税を減税できる住宅ローン減税制度も活用してください。

最大で400万円も減税できるので、減税で浮いた分をローン返済に充てることができます。

年収が少ない人が家の購入をする際に受けられる、すまい給付金という制度もあります。

収入が低いと最大で50万円ほどの給付金を得ることができる制度です。

家の購入の際には、利用できる減税制度がないか自治体や不動産業者へ確認してみましょう。

30歳代で家を買った人の一般的な事例をチェック

30歳代で住宅を買った人の一般的な事例をチェックしてみます。

自分に似たケースがあるなら購入計画を立てる参考になるでしょう。

30歳代前半の実例

30代前半で家を買った人の事例を紹介します。

| 購入費用 | 3200万円 |

|---|---|

| 世帯年収 | 580万円 |

| ローン期間 | 34年 |

| 頭金 | 700万円 |

| 毎月の返済額 | 7万円 |

| 賞与返済の有無 | 無 |

| 家を買うときの手持ち資金 | 500万円 |

上記の事例では、幼稚園に入る前の子供がいることを想定しています。

賞与返済をなくすることによって返済の負担を軽くし、子供の養育費をまかなえるように工夫しています。

| 購入費用 | 4000万円 |

|---|---|

| 世帯年収 | 500万円 |

| ローン期間 | 35年 |

| 頭金 | 520万円 |

| 毎月の返済額 | 10万円 |

| 賞与返済の有無 | 無 |

| 家を買うときの手持ち資金 | 650万円 |

上記の事例は子供が3人いる家庭で、賞与がない会社に勤めている世帯主を想定しています。

子供が多いので支払える頭金が少ないのですが、その分毎月の返済額が多めになっていることが分かります。

しかし、子供に手がかからなくなってくれば、妻も働けることを踏まえて月額が多めの返済計画になっています。

30歳代後半の実例

続いて30代後半で家を買った人の事例も見てみましょう。

| 購入費用 | 5000万円 |

|---|---|

| 世帯年収 | 900万円 |

| ローン期間 | 35年 |

| 頭金 | 1800万円 |

| 毎月の返済額 | 6万円 |

| 賞与返済の有無 | 10万円 |

| 家を買うときの手持ち資金 | 2000万円 |

30代後半になってくるとさすがに年収も増えてきます。

結婚をしたのが20代後半であれば、家の購入を見据えた貯蓄を10年ほどしているため手持ち資金も多くなります。

資金があれば頭金を多く支払うことができ、毎月の返済額も抑えられます。

月々の支払金額を抑える反面、賞与が支給された際に多めに返済できるように工夫しています。

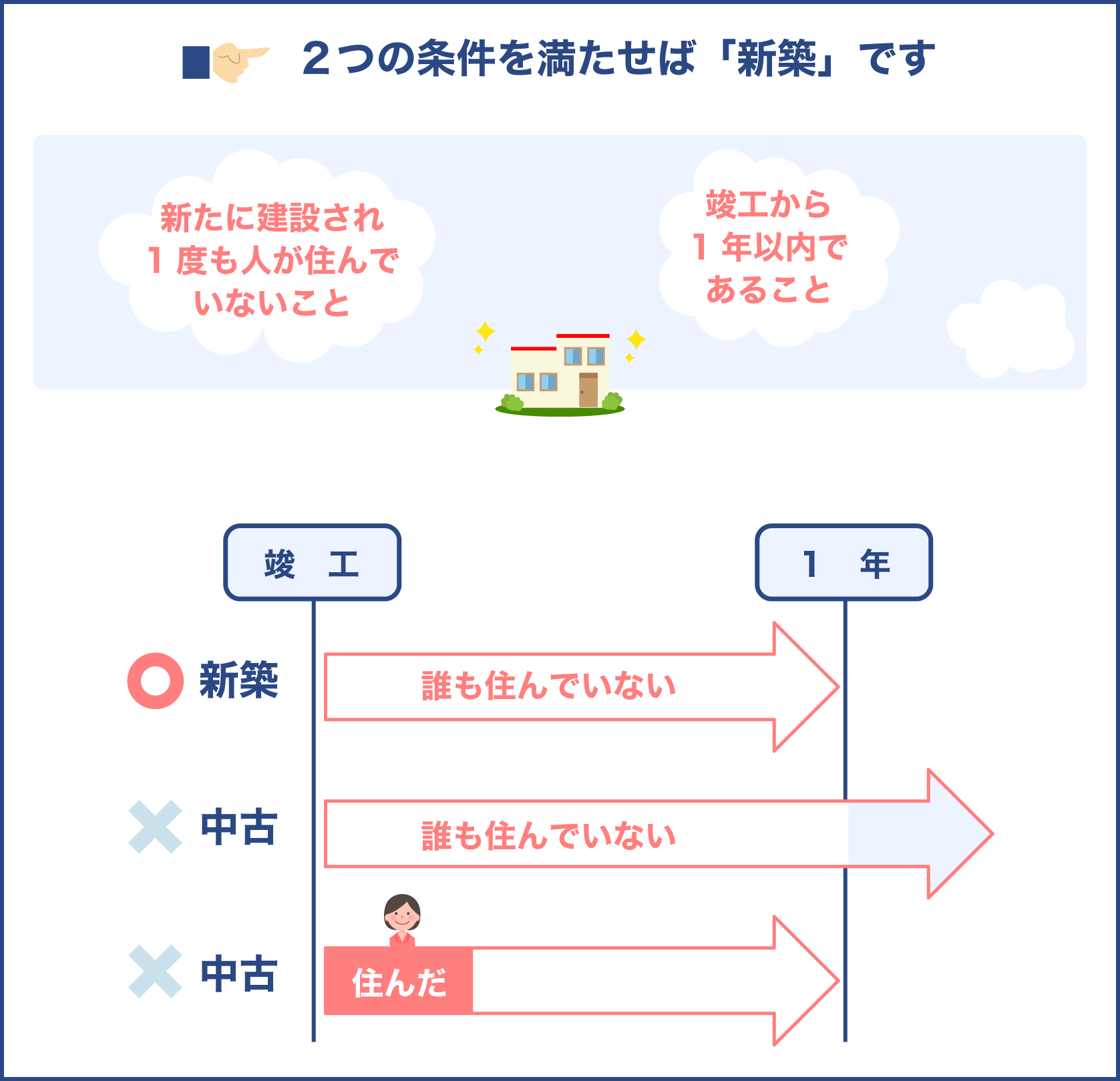

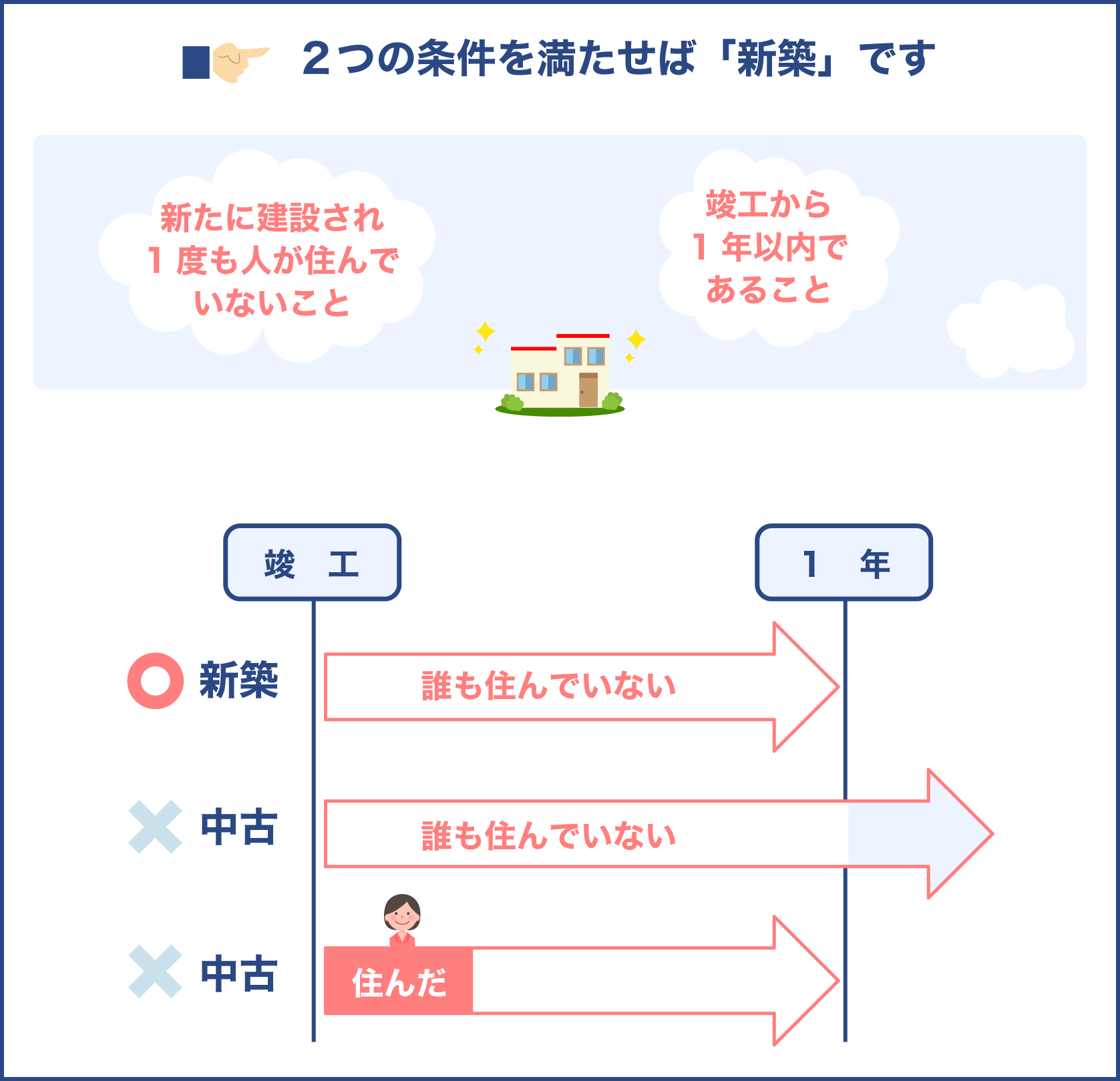

30歳代で家を買うときは新築と中古のどちらが良い?

30歳代で家を買うときに迷うのが、新築を買うか中古を買うかです。

新築は高そうだから、価格の安い中古住宅を買った方が良いと考える人もいるかもしれません。

30代で家を買うときにどちらを選ぶべきなのか考えていきます。

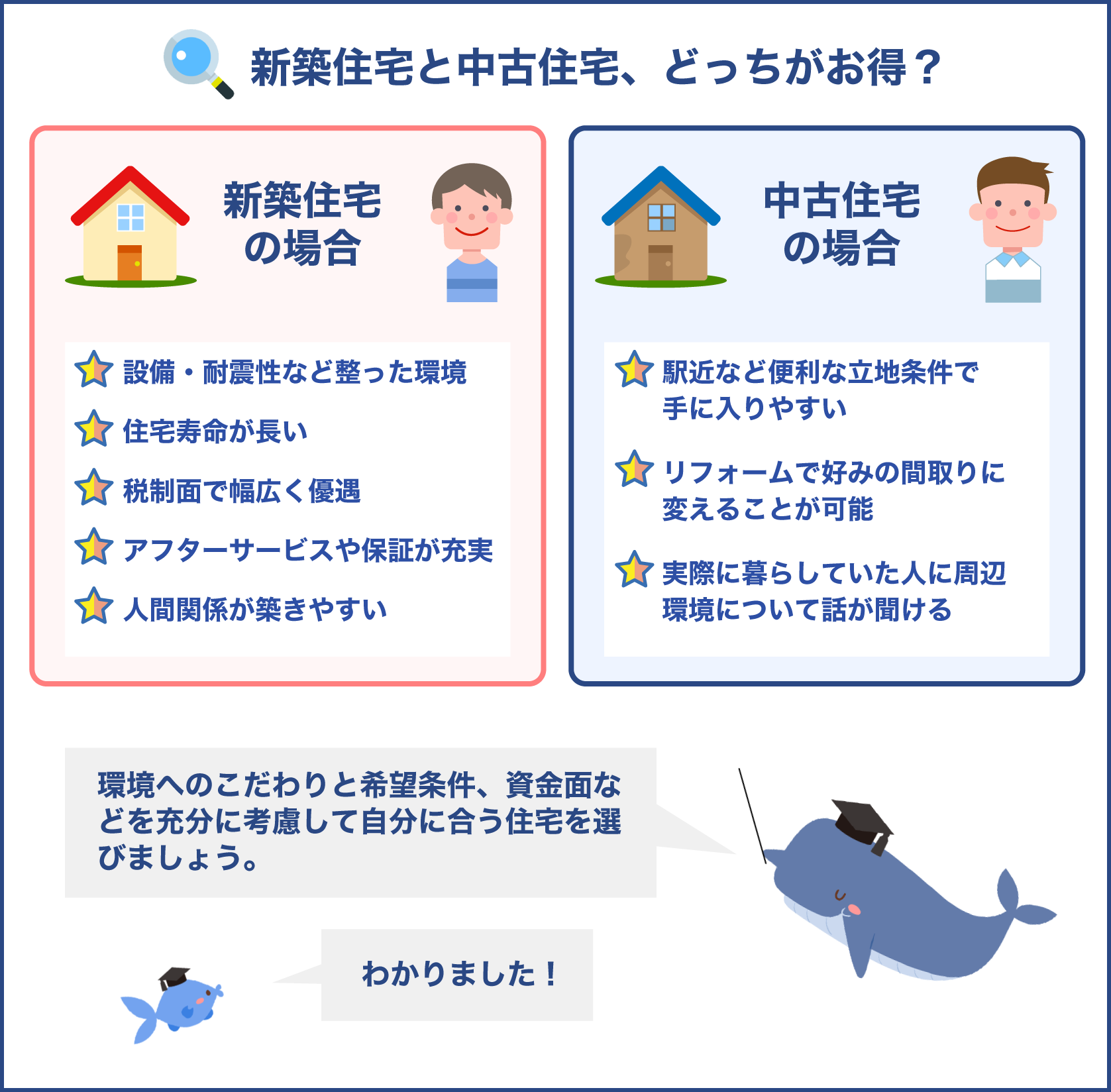

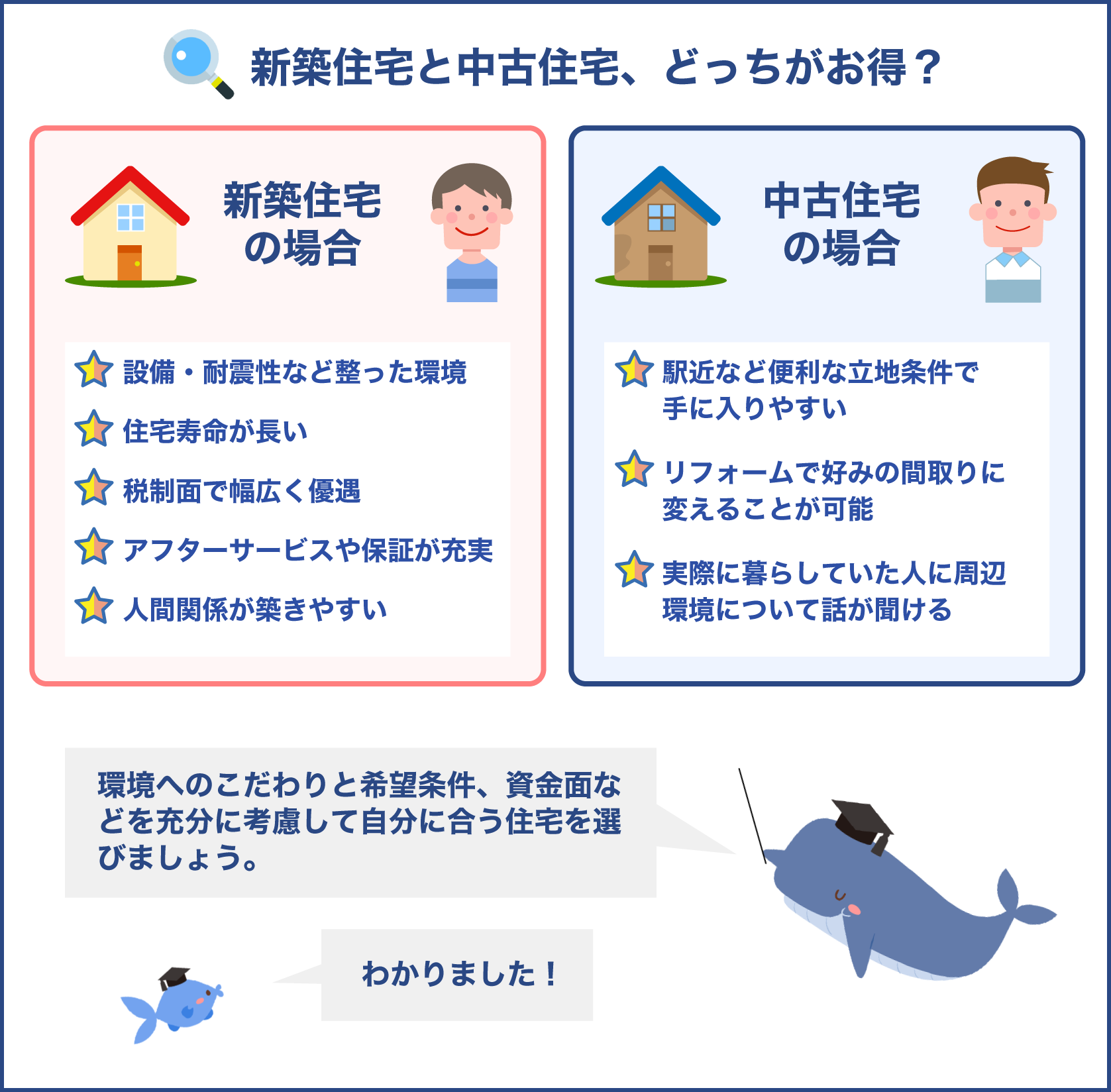

新築と中古の特徴を比較

新築と中古住宅の特徴を下記の4つのポイントで比較してみましょう。

- 設備

- オリジナリティ

- 安全面

- 耐震性能

当然のことながら新築の方が設備は新しいです。

中古はすでに何年も使用されているので、水回りを中心に様々な箇所が老朽化していることがあります。

住み始めるためにリフォームが必要となりますし、引っ越してから水漏れが発生して修理をしなければいけないと言うことも起き得ます。

中古住宅は初期費用が安くすみますが、リフォーム代や修理代が後からかかってくることを覚えておいてください。

新築を注文住宅で建てるときには間取りなどを自由に決められオリジナリティを出せます。

建て売りの場合、間取りはすでに決まっていますが、空間作りなど細かな部分は調整して自分たちの好みを反映できます。

中古住宅もリノベーションをするとオリジナリティを出せますが、その分費用がかかってしまいます。

安全面を比較すると新築の方が最新のセキュリティ設備が導入されているので安心です。

中古の場合は、新たにセキュリティ設備を設置しなければなりません。

耐震性能も比較してみましょう。

新築住宅はすでに制震構造や耐震構造で作られていますが、中古住宅は必ずしもそうではありません。

2000年より後に建てられた中古住宅なら耐震性は高いですが、それ以前のものは注意しなければなりません。

1981年6月より前の住宅は耐震基準を満たしていないことがあるので要注意です。

住まい空間で比較

新築と中古の住まい空間も比較していきます。

駅やショッピングモールに近い家という条件が付くと中古物件が有利です。

新築が好条件のところに立つ確率はあまり高くありません。

なぜなら駅の近くやショッピングモールの近くなどの便利な立地には、すでにお店や住宅が建っているからです。

便利な場所にある既存の建物をわざわざ壊して、新築が建つことはあまりありません。

住みたいエリアに複数の条件があるときには中古が有利です。

しかし、新築は近所づきあいをする上でメリットがあります。

快適な住まい空間を作る上で、地域のコミュニティはとても大切です。

中古物件はすでにできあがっているコミュニティの中に入っていかなければなりませんが、新築の場合は周りの人も同じタイミングでの入居のため人間関係が作りやすいです。

トータル費用を比較

最初の特徴のところでも触れましたが、中古物件は最初の購入資金が安くてもリフォームやリノベーション、そして設備の修理のための費用が必要になります。

また、中古物件を売主から直接買うときには消費税がかからないことがあります。

消費税がかからないケースでは、減税制度を活用できないので新築の場合よりも支払う税金が多くなることがあるので注意してください。

中古は固定資産税の軽減制度もありません。

新築なら固定資産税の減税が3年間受けられます。

二つの住宅の特徴を比較してみると、中古住宅の購入費用が安いからと言って、コストの安さが大きなメリットとはならないことが分かります。

トータルの費用を考えるなら、新築も中古も支出額に大きな差が出ないこともあるのです。

住宅ローンは30年と35年どちらが良いの?

30代で住宅ローンを購入した人たちの事例を見ると、35年のローンを組んでいます。

人によっては30年ローンの人もいますが、どちらの方が良いのでしょうか。

通常はローン期間が短ければ短いほど金利が低くなるため、30年ローンの方が有利なように感じます。

しかし、結論から言うと、30年ローンも35年ローンもそこまで大きく金利は変わりません。

30年ローン商品も35年ローン商品も平均金利は1.1パーセントです。

ちなみに支払期間が25年になると金利が下がり、1.09パーセントになります。

返済期間をさらに短くして20年にすると1.01パーセントまで下がります。

金利を優先してローンを組むなら、20年返済の商品がお得になります。

毎月の支払金額を低く抑えたいときには、30年か35年を選ぶと良いでしょう。

30年と35年のどちらを選ぶかは、月額返済額と完済年齢を見ながら検討してください。

最初の方に説明したとおり、完済するのは65歳までがベストです。

65歳までに完済するためには30年と35年ローンのどちらが良いのかを考えなければなりません。

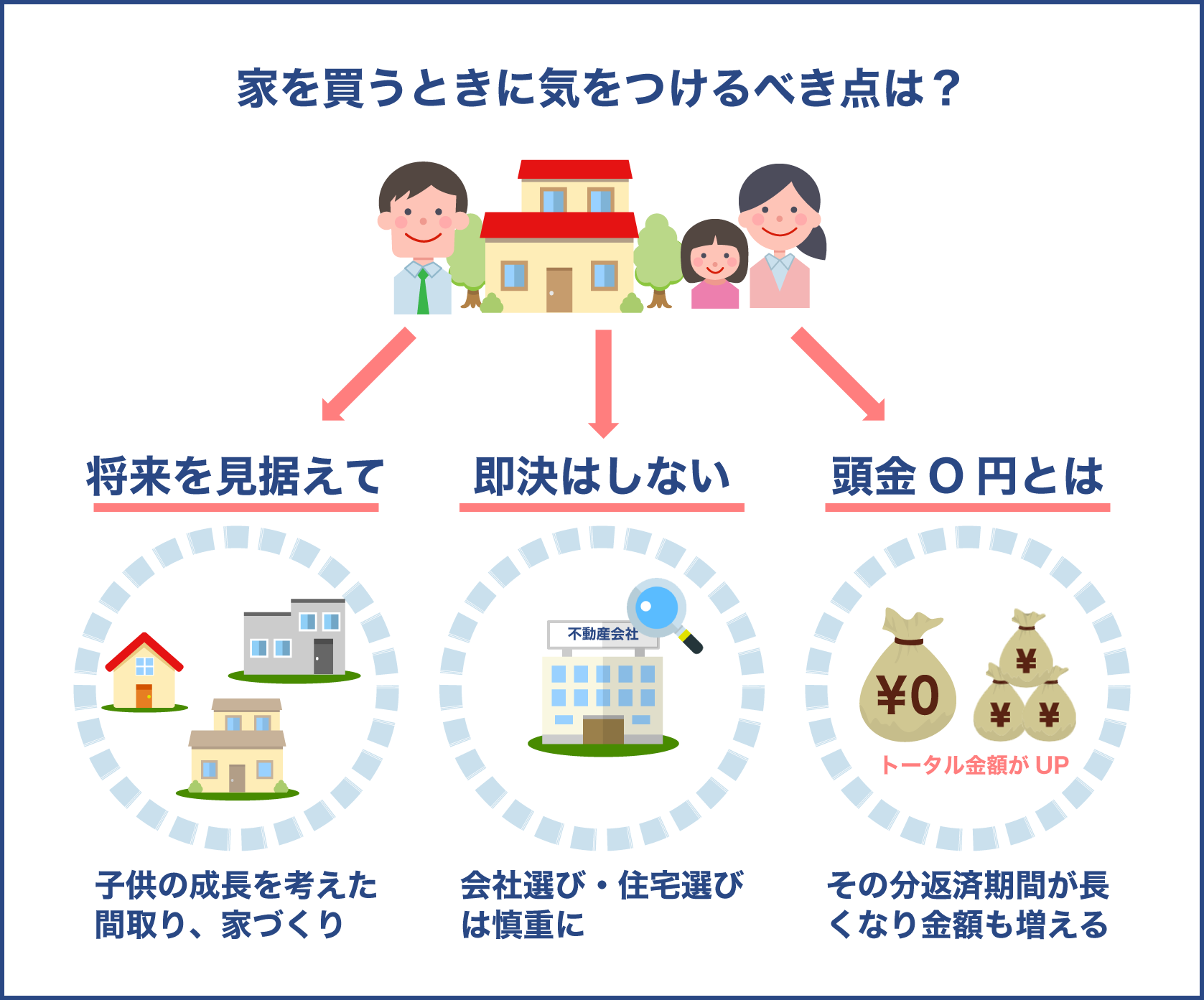

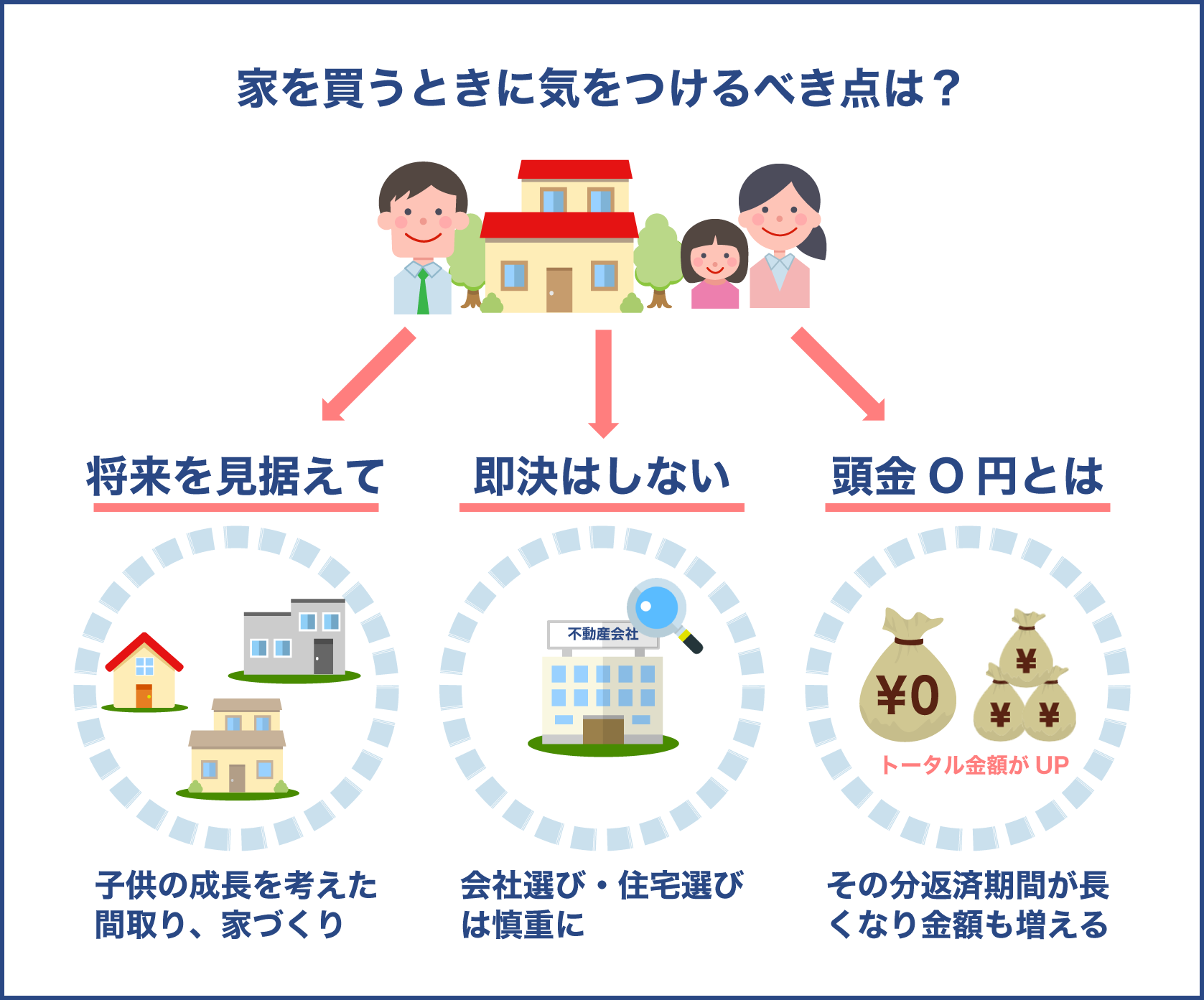

30歳代で家を買うときに気をつけるべき点とは

30歳代で家を買うときに気をつけるべき点は3つあります。

- ライフイベント

- 即決しない

- 頭金0円

各ポイントについて説明していきます。

ライフイベント

将来起き得るライフイベントを考えて家を買うようにしてください。

今は子供がいないから小さな家でも大丈夫だと思っても、子供が生まれたら大きなスペースが必要となります。

それで子育てのことも考えて収納スペースが大きい家や、子供部屋を作ることができる間取りにすることができます。

2階建ての家を建てるときには、定年退職をした後のことも考えてください。

年を取ってくると1階と2階を頻繁に行き来するのが大変になります。

1階部分に洗濯場や浴室などを設けておくなら、1階部分だけで生活していけます。

最初からバリアフリーにしておくことで、後からリフォームをする手間と費用を節約することもできるでしょう。

子供が独立した後に部屋を持て余してしまわないように、子供部屋を書斎や納戸に変更できるプランを考えておくこともおすすめです。

即決しない

家の購入の際は即決しないようにしなければなりません。

どんなに条件の良い家が出てきたり不動産業者からせかされたりしても、即決せずによく考えるようにしてください。

ぱっと見は条件が良いように思える家には、何か問題があることがあります。

業者が契約をせかすのは家に欠点があることを知っているからかもしれません。

候補に挙がった家のメリットだけではなくて、デメリットもきちんと把握するようにしましょう。

建て売りなら午前と午後の日当たりを確認することや、家事動線などをシミュレーションすることが大切です。

家の構造や家が建っている土地の災害リスクも調べてください。

夜の時間に家に行ってみて、周りの騒音がどれくらいかをチェックすることも大切です。

昼間は静かでも夜になるとコンビニ前に人が溜まったり居酒屋が開店したりして騒音があるケースがあります。

騒音はなくても街灯が少なくて、家の前の道が真っ暗であることに気がつくかもしれません。

駅から1人で帰ってくるのが危ないと感じることもあります。

家の購入は大きな買い物ですから慎重にあらゆる要素を考えなければなりません。

頭金0円

頭金0円の住宅ローン商品があります。

自己資金が少ないときには頭金0円が魅力的に見えます。

今は住宅ローンの金利が低いので頭金0円でも家を買えるようになってきましたが、その分返済期間が長くなります。

毎月の返済金額も増えることがあります。

頭金0円だと損をすることもあるので気をつけてください。

金融機関によっては一定額以上の頭金を用意することで金利優遇を受けられるサービスがあります。

頭金が少ないと金利が1.5パーセントなのが、一定の頭金を支払うことで金利が1.2パーセントまで下がるのです。

たった0.3パーセントの金利差ですが、返済総額で数百万円の差が出てきます。

ですから、頭金0円だけに目を向けるのではなく、返済額や完済期間も含めて住宅ローンを選んでいきましょう。

家を買うときはじっくり考えないといけないですね

はい、そうですね。焦って買うのではなく、よく検討するようにしてください

まとめ

家を購入するベストな年齢は30歳代です。

30歳代で家を買うなら65歳の年金受給が始まる前に住宅ローンを完済することができます。

もし住宅購入が遅れてしまうなら、それだけ完済年齢も高くなり定年後の返済の負担が増えてしまいます。

30歳代には出産を始め様々なライフイベントがあります。

子供が生まれたのをきっかけに家を買うなら子育てに集中ができますし、教育費などの予算も立てやすくなります。

一番子供の教育費にお金がかかる時期に、まだ50代なので返済に余裕を持てるのもメリットです。

将来設計を考えていくと住宅購入がベストな年齢は、30歳代であることが分かります。

今回取り上げた情報を参考にして30代のうちに家を上手に購入していきましょう。