個人事業主の課税事業者が不動産を売却する際には、税金などの経理処理が必要となります。

課税事業者というのは、消費税に関してある一定の基準をクリアしている事業者のことを言います。

課税事業者には、法人だけでなく個人事業主も含まれます。

個人事業主が建物売却をする際にはどのような点に注意する必要があるのでしょうか。

まず、建物を売るにあたっては、税金も含めていろいろな出費が必要です。

具体的に個人事業主が建物売却に関係する税金としては、消費税、所得税などが挙げられます。

会計上の処理としては減価償却費などの計算が必要となってきます。

では具体的に課税事業主が建物を売却した際に必要な税金などの会計上の処理をみてみましょう。

目次

会社員と個人事業主とフリーランスの違いとは?

それぞれの働き方の違いを確認しよう

会社と雇用契約を結んで働く人を会社員と言います。

個人事業主とは個人で事業を営んでいる人のことを指します。

自分一人だけでなく、家族や従業員など複数で事業を行っている場合も、法人でなければ個人事業主とみなされます。

個人事業主はフリーランスとも違います。

フリーランスというのは単発の仕事のたびに契約を結び仕事をする人です。

例えばネットオークションに自宅の不用品を出品してお金を稼ぐなどの方法で収入を得たとしてもそれは個人事業主ではありません。

そして個人事業主は税務署に開業届を提出し、尚且つ税務上の所得区分で法人になることなく個人で事業を行っている人になります。

個人事業主の定義としては、法人ではない個人が独立して仕事を反復継続している事業者ということとなっています。

フリーランスで仕事をしている人の場合、反復性や継続性を認められなければ個人事業主となることはできません。

そもそも課税事業者って何ですかっていうことですけれども消費税に関してある一定の基準をクリアしている事業者のことを言います。この課税事業者には法人だけでなく個人事業主も含まれるですね。個人の方も課税事業者になるということの注意点をちょっと頭に入れておいてください。

ではどんな点に注意しなければならないのかということです。個人事業主はもっと砕いて言えば個人で事業を営んでいる人のことを言います。よくいらっしゃいますよね。個人事業主としても開業して確定申告してるんだっていう方周りに聞いたことあるかと思います。この個人事業主なんですけれどもちゃんと従業員を雇い入れることも可能です。

なので自分一人だけでなくて家族や従業員など複数で事業を行っている場合も法人でなければ個人事業主とみなされますので注意が必要です。

個人事業主になるための条件

個人事業主になる際には税務署に開業届を提出します。開業届は個人事業主としてビジネスを始めたことを示す必要書類です。

また個人事業者になると年間所得が38万円を超えた場合に確定申告をしなければなりません。

月額約3万2000円以上の所得を得るようになった場合に、必ず行ないましょう。

因みに、月額約3万2000円以上という金額は収入ではなく収入から必要経費を引いた後の所得の金額です。

それぐらい所得が得られるようになったら個人事業主として開業する際の目安にしても良いでしょう。

開業届を提出して個人事業主になるメリット

所得が年間38万円以上になったときに個人事業主として届け出を出さなくても罰則はありません。

しかし開業届を提出することによって確定申告の際に青色申告ができるようになります。

青色申告者になることは個人事業主にとってメリットとなることが多く、節税にも繋がります

青色申告者になるためには開業届を提出してから2ヶ月以内に青色申告承認申請書を税務署に提出します。

青色申告者になった場合確定申告の際に最大65万円の所得控除を受けることができます。

他にも白色申告ではできない、赤字を3年間繰り越すという処理をすることができるようになります。

また屋号がある場合は屋号の名義で銀行口座を作ることができます。

青色申告者になることはビジネスの上でもメリットが多く、該当する人はぜひ青色申告者になることを考えてみてはいかがでしょうか。

個人事業主・消費税の課税事業者とは

個人事業主は決められた期間の売上高が1,000万円を超えると、消費税の課税事業者となります。

具体的な基準としては税法で定められている基準期間と課税売上高が事業者かどうかの判断基準となります。

基準期間というのは、2年前の売上高のことを言います。

課税売上高について知っておこう

課税売上高とは、消費税がかかる売上高のことを指します。

売り上げの中には国内の売買だけでなく輸出での取引の売上高や建物、車両などの備品を売却した際の収入も含まれます。

原則的に課税売上高には消費税は含まれません。

ここでは主に個人事業主が建物を売却したときに発生する消費税や所得税、そして減価償却についてみてみたいと思います

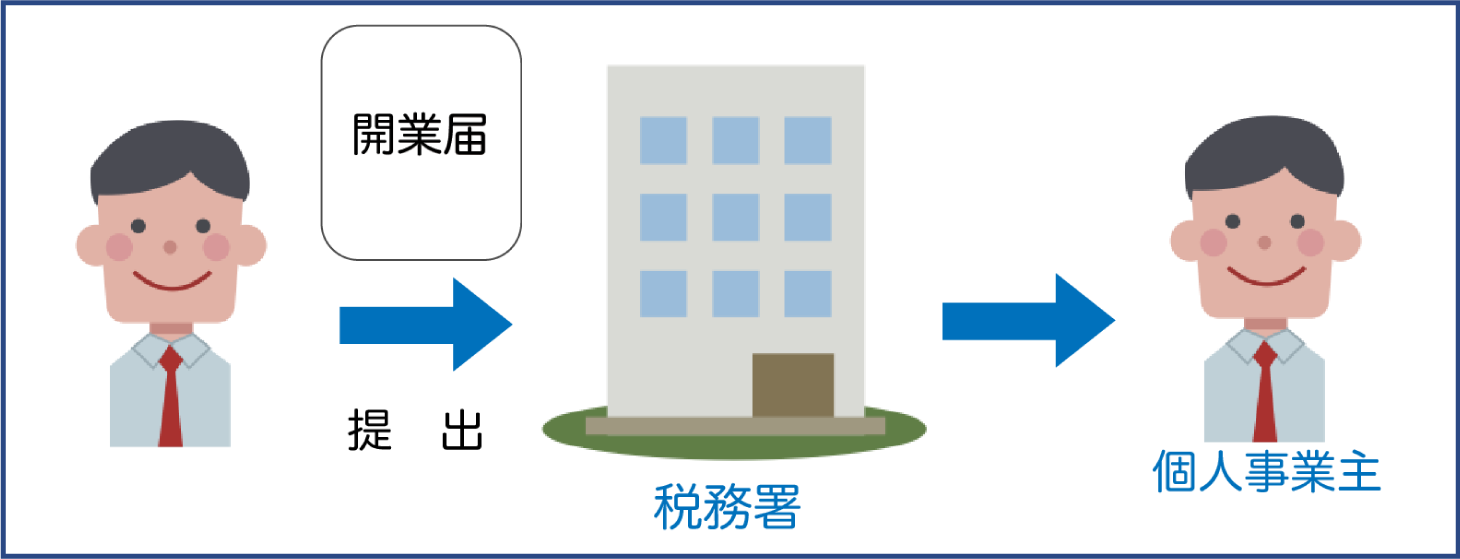

一般的な建物売却の流れを確認しよう

一般に建物を売却するときには、不動産会社を通して売却したり直接購入者を探し売却します。

売却方法が決まったら売却したい建物がどれくらいの値段で売れるかを調べます。

売りたい建物の場所や広さなどの条件に応じて、建物がいくらで売却できるのかを知るのです。

いくつかの不動産会社に査定を依頼し、自分が売ろうとしている建物がどのくらいの価値があるのかを調べます。

ただ実際の建物の価格が査定金額通りになるとは限りません。

いろいろな条件を考慮して不動産会社や購入者と値段について交渉をします。

買い取ってもらう不動産会社や購入者が決まったら、売買契約を交わします。

最後に決済をし建物の引き渡しをした時点で取引は終了します。

簡単な建物売却の流れを書きましたが、実際にはそれぞれの段階で細かい作業が必要になります。

個人事業主として開業するには税務署に開業届出書っていうものを提出しなおかつ税務上の所得分で法人になることなく個人で事業を行っている人に該当します。なので個人事業主の定義としては法人でない個人が独立して仕事を反復継続している事業者っていうことで何回も繰り返し取引などを行なっている人のことを個人事業主と言います。

1回だけ不動産売却したという場合にはこういったのは当たらないんですけども何回も何回もやっているよという風になると当たってくるのかなっていう感じになります。そして消費税のちょっと課税事業者とは別の話になるんですけれども個人事業主になると年間所得が38万円を超えた場合に確定申告をしなければなりません。

この年間所得38万円を超えた場合っていうことなんですけどもこれは実際の収入ではなく収入から必要経費などを差し引いた後の所得金額の事を指します。なので例えばわかりやすく売上が年間50万円ありました。必要経費が20万円かかっています。本当の実際の収入は30万円です。これは38万円よりも小さいので確定申告は不要になります。

でも逆に売上高が50万円。必要経費10万円。利益が40万円あります。これ38万円を超えているので確定申告をして下さいといったお話になって参ります。

建物売却に関する税金について

建物を売却する際に受け取った収入は個人事業主であっても法人であってもいくつかの税金に関する手続きをする必要があります。

建物の売却時に関わる税金等については、消費税、所得税の他に減価償却費というものが関わっています。

税金は個人で建物を売却した場合と個人事業主や法人が建物を売却した場合では異なってきます。

特に課税売上が5,000万円以上の法人が建物を売却した際の税金の計算や申告は個人事業主で売却する場合よりも額が大きく複雑な処理となっています。

建物売却の際に必要な税金関係の会計のルールについてまとめてみました。

建物や土地売却と消費税の関係

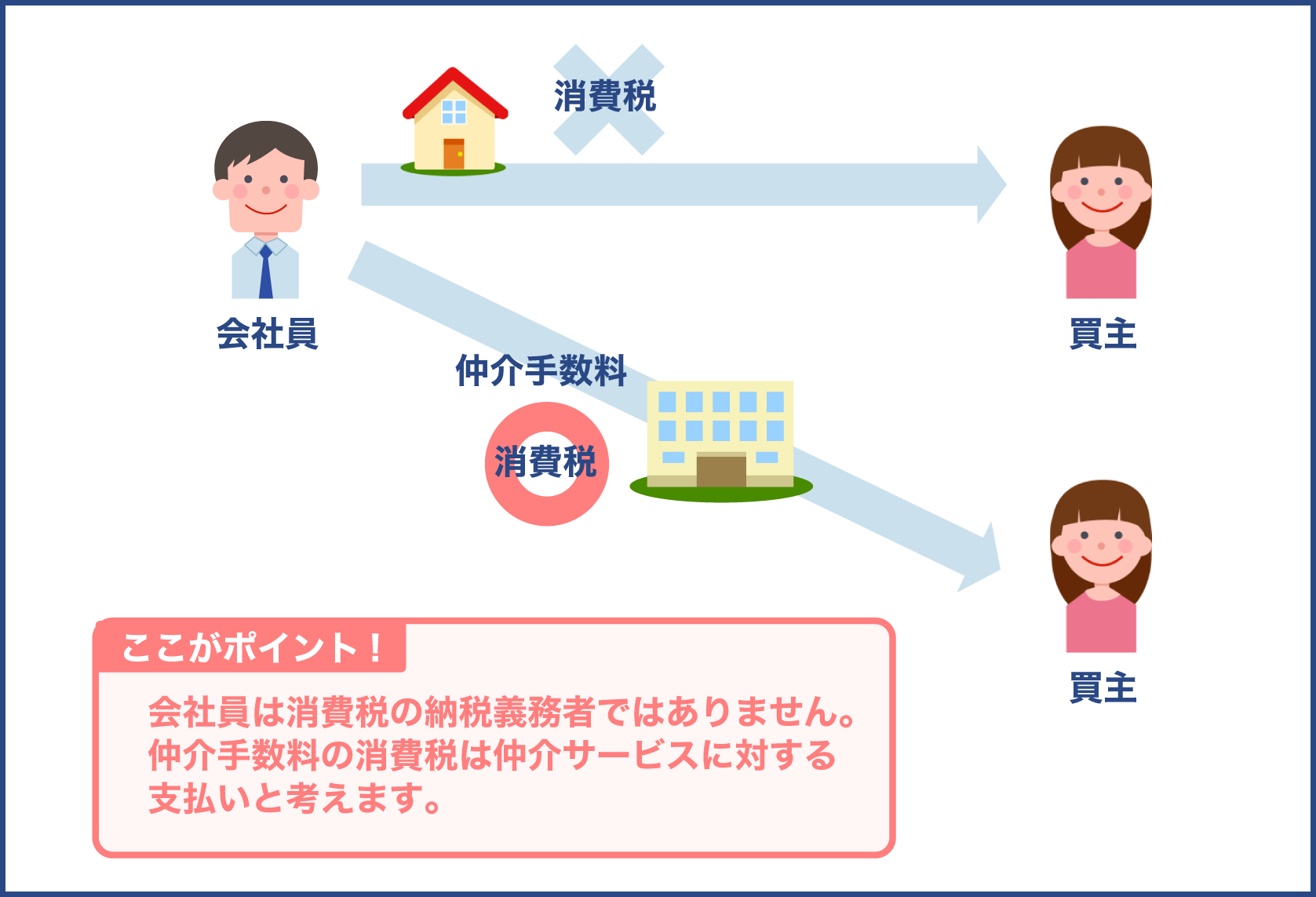

消費税は基本的に事業者を対象とした税金です。

会社員などが個人的な建物の売却をした場合は対象外となります。

消費税に関しては、年間の課税売上が合計1,000万円を超える事業者に対して納税義務が生じます。

ただし課税売上が5,000万円以下の場合は簡易課税という申告方法が認められています。

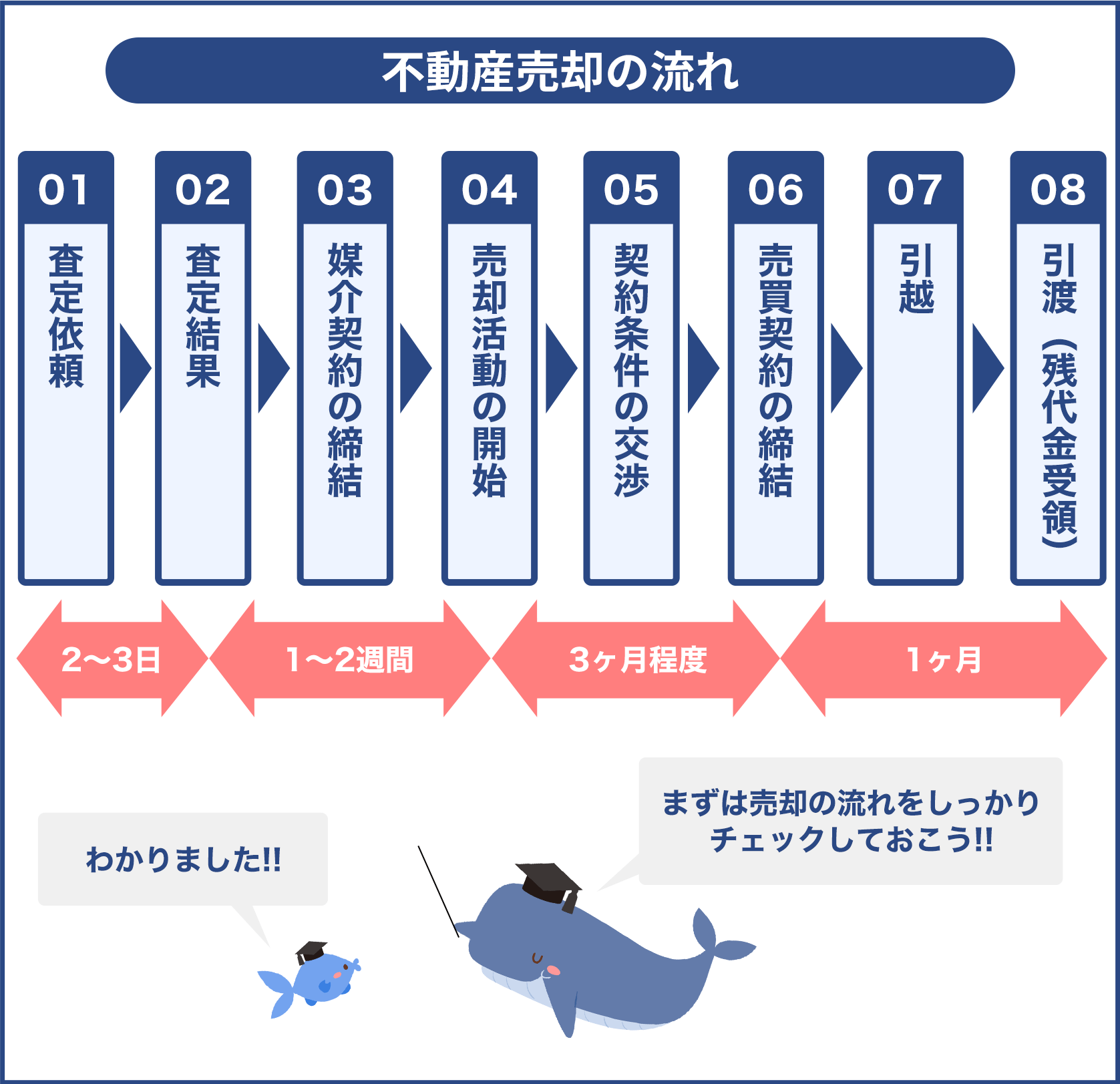

建物と土地を同時に売却した場合、消費税がかかるのは建物の部分に関してだけです。

土地は消費物ではないという考えから土地には消費税はかからないのです。

課税事業者を対象とする税金ですので、会社員など事業者でない人が建物を売却した場合は対象外となります。

ただし不動産を売買する際に不動産会社に仲介を依頼した場合は、土地と建物両方に仲介手数料+消費税が発生します。

仲介手数料に消費税がかかるのは、仲介というサービスに対して消費税を支払うという考え方です。

課税事業者と免税事業者の違いとは?

消費税に関しては申告をしなければならない課税事業者と消費税を免除される免税事業者に分かれます。

課税事業者と免税事業者の条件は下記の通りです。

消費税の課税事業者とは

次の条件に当てはまる個人事業主は消費税の課税事業者です。

- 基準期間の売上高が1,000万円を超える

- 1事業年度と2事業年度、それぞれの年度の初日における時点で、資本金が1,000万円を超える

- 1年前の半年間の課税売上高及び人件費がいずれも1,000万円以上になる個人事業主

- 自ら課税事業者になることを選び届け出をした個人事業主

以上の条件に一つでも該当する個人事業主は、消費税の課税事業者となります。

消費税の免税事業者とは

- 資本金が1,000万円未満

- 事業を始めて2年未満の個人事業主

事業を始めて2年未満の個人事業主は、基準期間である2年前にはまだ開業しておらず課税売上高は0円ですから、免税事業者となります。

自分に消費税の課税義務があるかどうかは下記の表で確認してください。

個人事業主の基準期間とは納税義務を判定する年の前々年ことを指します。

| 基準期間における課税売上高が1,000万円を超える場合 | 納税義務あり |

| 基準期間における課税売上高が1,000万円以下の場合 | 原則納税義務なし |

また特定期間については下記の通りです。

特定期間とは個人事業主の場合は納税義務を判定する前年1月から6月までの期間を指します。

特定期間の消費税課税を表にしてまとめてみました。

個人事業主の特定期間とは納税義務を判定する前年の1月1日から6月30日までを指します。

| 特定期間における課税売上高が1,000万円を超えかつ 特定期間における給与等支払額が1,000万円を超える場合 | 原則、納税義務あり |

| 特定期間における課税売上高が1,000万円を超えかつ、 特定期間における給与等支払額が1,000万円以下の場合 | 課税、免税の選択適用可 |

| 特定期間における課税売上高が1,000万円以下かつ、 特定期間における給与等支払額が1,000万円を超える場合 | 課税、免税の選択適用可 |

| 特定期間における課税売上高が1,000万円以下かつ 特定期間における給与等支払額が1,000万円以下の場合 | 原則、納税義務なし |

一般に課税売上が合計で1,000万円を超えた場合は、課税事業者となります。

課税所得が40万円あるって事はしっかりとした個人事業主になってくる。個人事業主も決められた期間の売上高が1000万円を超えると消費税の課税事業者となります。個人事業主の場合には決められた期間の売上高っていう風になってるんですけど大抵は1月いっぴから12月31日の間のことを言うかと思います。

具体的な基準としては税法で定められている基準期間と課税売上高が事業者かどうかの判断基準となって参ります。基準期間というのは2年前の売上高のこと。よくね売上高2年前が1000万円超えてなかったらその年が1000万円超えたとしても消費税の課税事業者ではありませんよなんてお話も聞いたことがあります。

実際に課税売上高って何のことなのってことなんですけども消費税がかかる売上高のことを言います。この課税売上高には原則的に消費税は含まれませんということを覚えておいてください。もっと詳細に消費税の課税事業者についてお話しすると、

1.基準期間の売上高が1000万円を超える

2.一実業年度と二実業年度それぞれ年度の初日における時点で資本金が1000万円を超えている

3.1年前の半年間の課税売上高及び人件費がいずれも1000万円以上になっている

4.自ら課税事業者になることを選び届出をした個人事業主

この4点目はちょっとあれかもしれませんけれども一つでもこれに該当する個人事業主は消費税の課税事業者という風にみなされます。

簡易課税制度について

簡易課税制度は消費税の申告の際の計算方法の一つです。

簡易課税制度の目的は、課税売上額が5,000万円以下である中小企業の財務に関する実務の負担の軽減です。

簡易課税制度を利用することによって、仕入税額控除の計算が大幅に簡単になります。

注意しておきたい点としては、簡易課税制度を利用する場合は事前に所轄の税務署に簡易課税制度選択届出書を提出をしておく必要があるということです。

簡易課税制度の計算方法としては下記の通りになります。

簡易課税制度の計算方法

簡易課税制度を選択した場合は下記の計算式で計算をすることになります。

納税額=売上にかかる消費税額ー仕入れ等にかかる消費税額

この計算で気をつけなければいけない点としては、消費税額は実際の仕入れなどにかかる消費税額ではなく、課税売上高によって納付する消費税額が決まる点です。

2020年現在では複数税率になっていますので、課税売上に対する税率と課税仕入れに対する税率が異なる場合があります。

しかし消費税の計算をする場合はあくまでも課税売上高を元に計算をすることになっています。

事業者ではない個人が建物を売買する際の消費税

課税業者でもなく免税事業者でもない個人が建物を売却する場合は、消費税はかかりません。

ですから、会社員などが何らかの理由で自宅を売却した場合などは消費税の授受は不要です。

個人の建物の売却の際に消費税がかからない理由としては、個人の所有する住宅は事業用の資産とはみなされないからです。

法人と違って会社員は非課税事業者でもなければ消費税の納税義務者ではありません。

ですから消費税を買主から受け取る必要はないのです。

例外として会社員などが副業として不動産取引の事業をしている場合は建物の売買に消費税がかかります。

また会社員が不動産会社に仲介を依頼して建物を売却した場合、その仲介手数料に対する消費税は払わなければなりません。

サラリーマンの人が自分の家を売った時も税金はかかるんですか?

消費税に関しては、サラリーマンは払わなくてもいいんだ

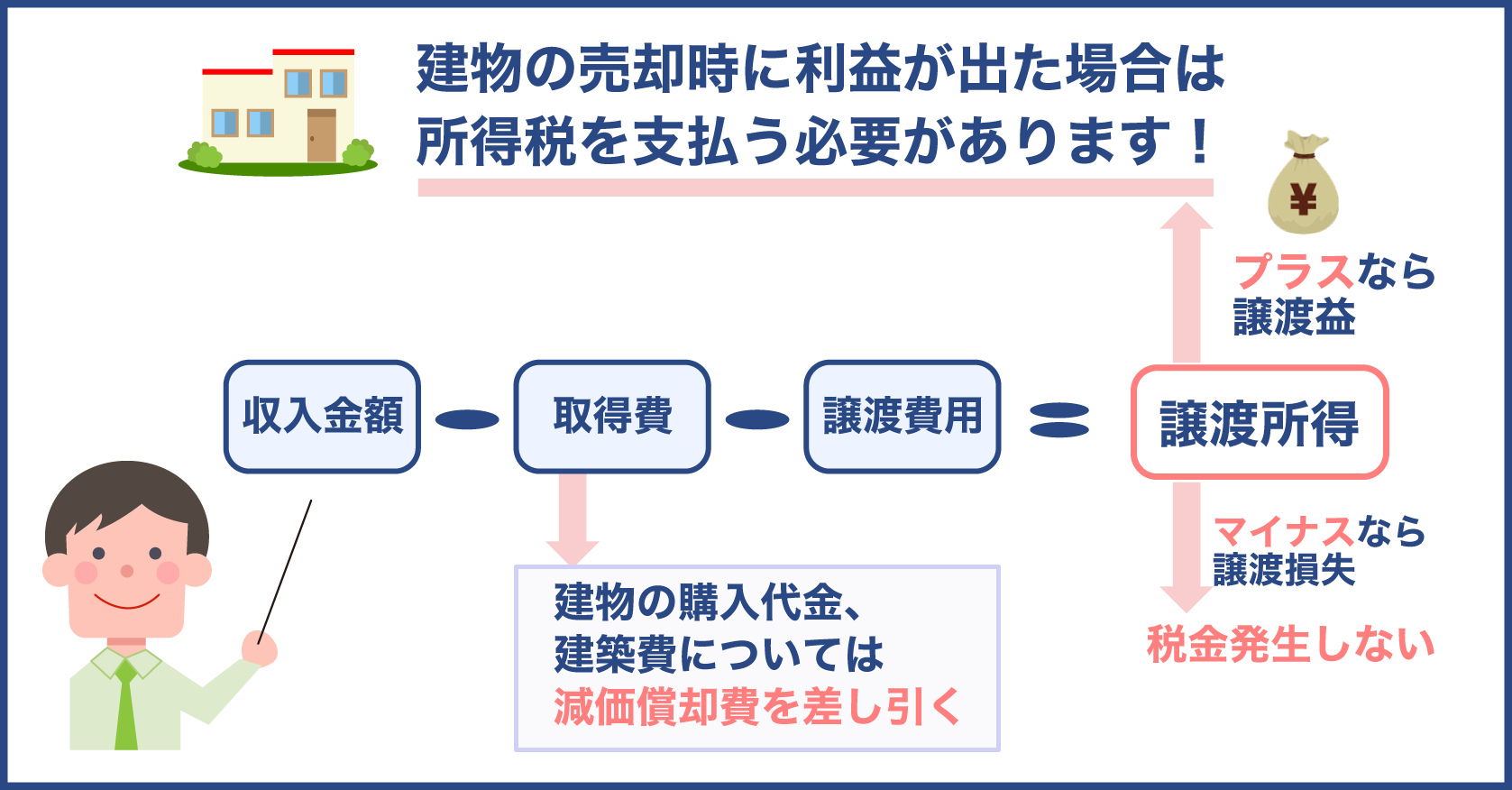

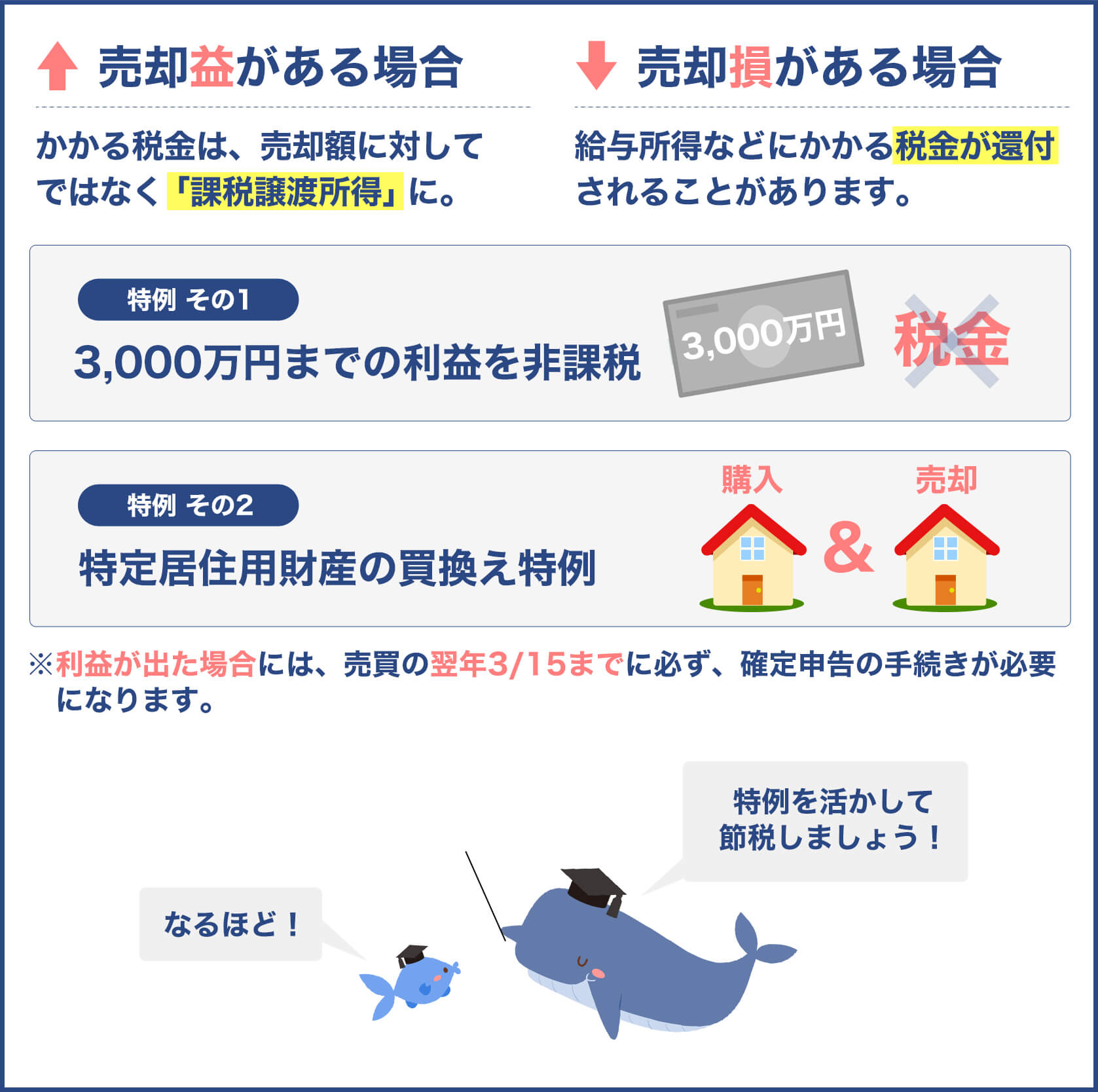

建物売却と所得税

他に不動産売買に関わる税金としては所得税が挙げられます。

土地や建物を売り収入があった場合は、所得税を払わなければいけません。

所得税の内訳にはいくつかの種類がありますが、不動産を売ったことによって得た収益は譲渡所得に分類されます。

譲渡所得

建物を売却したときに手に入れた収入は譲渡所得として課税されます。

譲渡所得は純粋な利益に対してかかる税金なので、売却した金額から売却にかかった費用を引いた金額に対して課税されます。

譲渡所得の計算方法

譲渡所得の計算の仕方は下記の通りになります。

譲渡所得=収入金額-取得費-譲渡費用

建物を売却した際に、その建物が購入した時よりも高く売れた場合は譲渡益になり、購入した時よりも安くなってしまった場合には譲渡損失になります。

取得費のうち建物の購入代金、建築費については減価償却費を差し引いて計算します。

取得費とは?

取得費とは売却した建物を手に入れたときにかかった費用のことです。

この中には建物を購入した際にかかった費用も含まれます。

購入してから年月が経ちすぎて正確な購入金額が不明の時には、収入金額の5%相当を取得費として計算します。

譲渡費用とは?

譲渡費用の中に含まれるものとしては、印紙税や仲介手数料などが含まれます。

ただ建物を売る際にかかった費用が全て譲渡費用として認められるわけではありません。

譲渡費用というのは建物を売るときに直接必要とした費用のことです。

普段はほとんど聞いたことのないような言葉も出てきて、色々と手間のかかる作業ですが、間違えのないように処理しましょう。

建物の売却に関する税金一覧

建物の売却時には所得税の他に下記の表のような税金がかかります。

| 項目 | 目的 |

| 譲渡所得税 | 売却で得た利益に対する税金 |

| 住民税 | 同上 |

| 復興特別税 | 同上 |

| 登録免許税 | 不動産登記の名義変更に対する税金 |

| 印紙税 | 売買契約時の書類に貼る収入印紙に対する税金 |

| 消費税 | 仲介手数料などにかかる税金 |

随分といろいろな税金を払わなければならないんだね

建物を売るときには、税金もたくさん払わなければならないんだ。

覚えておこうね

所得税ですね。不動産売却にあたりますので所得税の中でいわゆる譲渡所得の事にあたります。土地や建物を売り収入があった場合は所得税いわゆる譲渡所得を払わなければなりません。そもそも譲渡所得って何なんですかってことですけども不動産を売却した時に手に入れた収入が譲渡所得です。

譲渡所得は利益に対してかかる税金なので売却した金額から売却にかかった費用を差し引いた金額に対して課税される。いわゆる譲渡所得=収入金額から取得費(不動産のその取得費)と譲渡費用(それを売却するためにかかった費用)を引いてその金額がプラスであれば譲渡所得の申告をする義務があるし逆にこれがマイナスであれば譲渡損失といわれ申告する必要はなくなるということですね。なので気を付けてください。譲渡益が出た場合には絶対に譲渡所得というものが発生するようになってまいります。

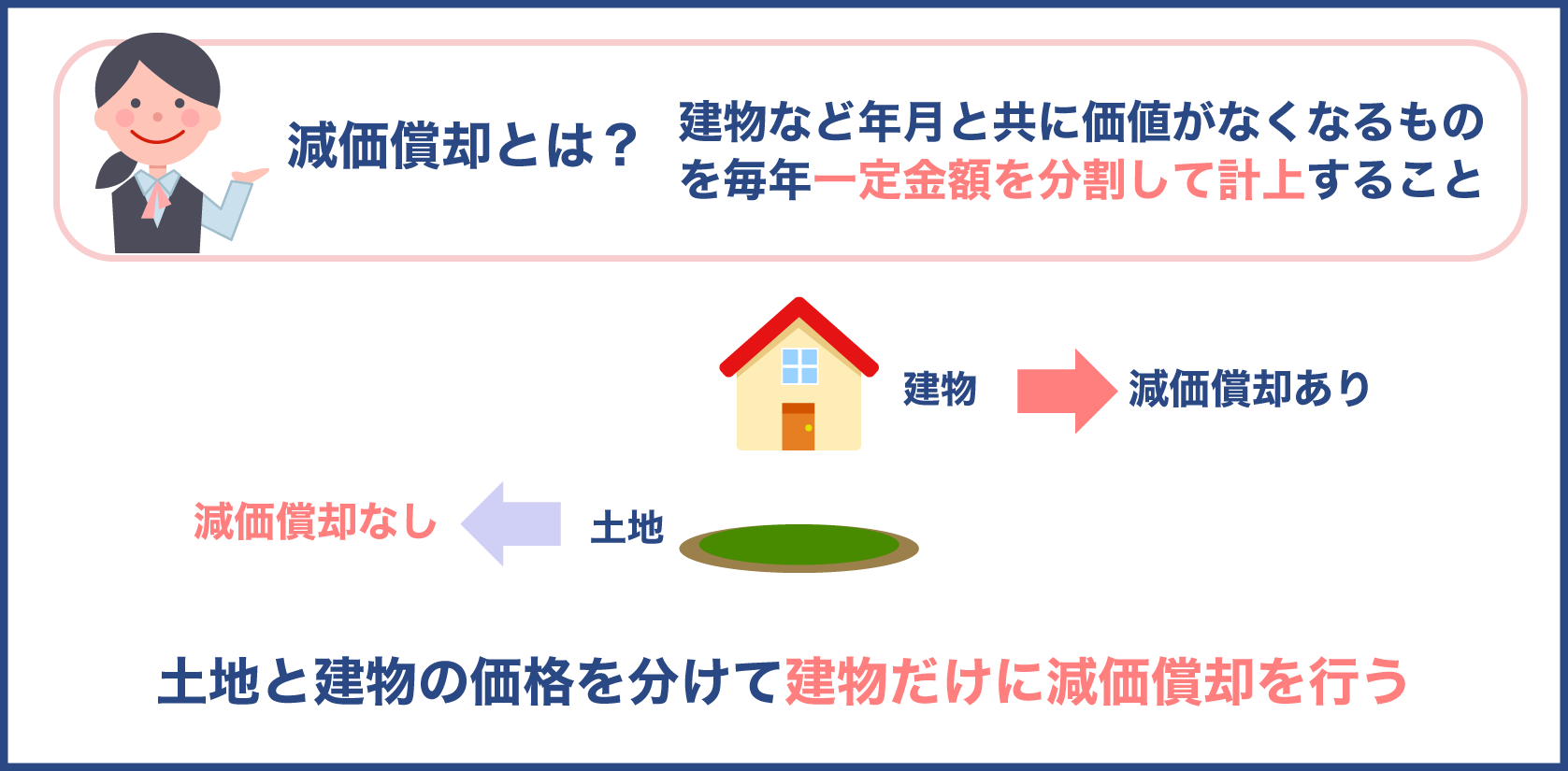

建物売却と減価償却

また不動産の減価償却という用語も不動産売買の際にはよく出てきます。

これは建物や車両などの備品のように年月と共に価値がなくなるものに対してかかる会計上のルールです。

決まった係数をかけることによって、毎年の減価償却費が変わってくるのです。

ですから土地のように何年使っても劣化しないものに関しては、減価償却という考え方はありません。

不動産全体の減価償却を行う場合は、土地と建物の価格を分けて建物だけに減価償却を行うことになります。

減価償却費と会計ルール

では減価償却費と会計ルールについて詳しくみてきましょう。

減価償却の考え方

建物や車両などの固定資産は、買った時点から価値は減少していると考えられています。

一度購入した建物を売却する際にどれくらい価値が減っているかということは実際に売却するまでわかりません。

売却時に建物の価値が大幅に下がっていたとしたら、大きな損失を出すことになります。

そうならないように時間の経過とともに価値が下がるものに対して、その価値を会計的に計算することによって認識するために必要な数字が減価償却という考え方です。

具体的に減価償却の会計上の処理の仕方としては、建物を購入した年に一括して経費として計上することはせず、毎年一定金額を分割して計上します。

経費を計上する際に決まった係数をかけて計算することになっています。

この手続きのことを減価償却といいます。

不動産にかかわらず経費で消耗品を購入する際にはよく行われる財務処理の一つです。

上記のことを整理すると、建物は購入当時よりも老朽化などによって価値が落ちています。

ものの価値が落ちることを減価すると表現します。

減価してしまう備品などに対しては、その減った分を経費として認めて補うという意味でその処理を減価償却と呼んでいるのです。

減価償却を行う時期は?

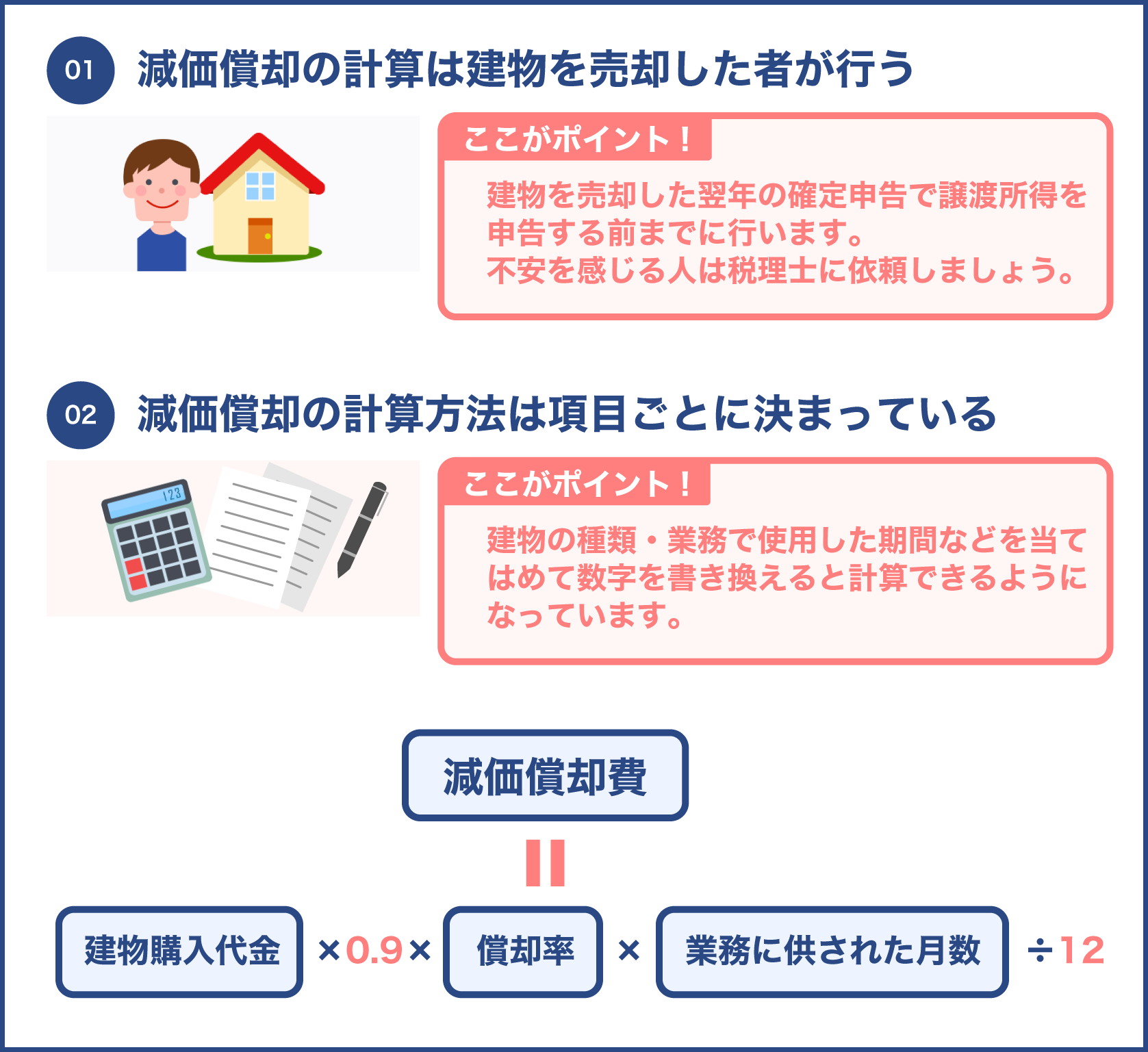

建物を売却した翌年の確定申告で譲渡所得を申告する前までに行います。

正確な譲渡所得を出すためには、減価償却は欠かせない処理ですので必ず確定申告に間に合うように行う必要があります。

減価償却を行う人は?

減価償却の計算は建物を売却した本人が計算をします。

手引きに書いてある計算式通りに、数字を当てはめるだけで簡単に計算ができます。

自分で計算することに不安を感じる人は、税理士に依頼してみましょう。

減価償却の計算方法

減価償却の計算は難しく考えてしまう人が多いのですが、実際には処理の仕方は

項目ごとに決まっていてに自分が当てはまる数字を書き換えていけば良いので、それほど難しく感じる必要はありません。

実際の減価償却の計算する際にかける係数は定額法と定率法の二種類に分かれていますが、一般には定額法での計算をします。

減価償却の計算式は下記のとおりです。

減価償却費=建物購入代金×0.9×償却率×業務に供された月数÷12

下記の点に注意しながら計算をしましょう。

★建物購入代金

土地は減価償却をする必要がないので、あくまでも建物だけの代金で計算します。

★償却率

償却率とはその建物が何年耐用できるかを表す数字で、法律によって決まっています。

非業務用の建物の種類による耐用年数と償却率は下記の表の通りです。

| 材質・構造 | 法定耐用年数 | 償却率 |

| 木造 | 33年 | 0.031 |

| 軽量鉄骨 | 40年 | 0.025 |

| 鉄筋コンクリート | 70年 | 0.015 |

★業務に供された年月

事業用の減価償却の計算の際は、その建物が仕事のために使用された期間を入れて計算します。

また月単位で計算をしなければならないので、その点も要注意です。

ちなみに非事業用の減価償却の計算の際は、月単位ではなく年数で計算をすることになります。

経過年数とは築年数ではなく所有期間を指します。

例

所有期間が平成9年2月から平成20年6月の場合は所有期間は11年4ヶ月となります。

このケースでは、経過年数は11年となります。

減価償却の計算例

| 購入時期 | 平成5年 |

| 購入代金 | 2,500万円(建物のみ) |

| 材質・構造 | 鉄筋コンクリート |

| 売却時期 | 平成25年 |

このケースの減価償却の計算式は下記の通りです。

減価償却費=2,500万円×0.9×0.015×20年=675万円

事業用不動産と非事業用不動産の違い

建物買取の際、事業用不動産と非事業用不動産では細かい点でいくつか違いがあります。

その一つに耐用年数が事業用と非事業用では変わってきます。

例えば償却率は事業用の耐用年数の1.5倍の年数に対応している数字が、非事業用の耐用年数となります。

事業用不動産とは?

事業用不動産とはアパートや賃貸マンションのような貸付用の建物や事業に使用する建物のことを指します。

他にも個人事業主が個人で有している店舗や事務所なども事業用不動産となります。

非事業用不動産とは?

非事業用不動産とは、マイホームやセカンドハウスなどのように住むための建物のことを指します。

税金の計算についての注意点

減価償却に限らず税金関係の処理をする際に気をつけなければならない点としては、税金の制度を定める税制法が頻繁に改定される点です。

毎年確定申告の際には改定がないかどうかをチェックしながら、手続きを進めていく必要があります。

節税対策も含めて、最新の情報を手に入れる習慣をつけましょう。

なぜ土地だけを売る場合は減価償却は必要ないの?

土地は年月が経ったからといって、減ったりするものではないだろう?

うん

そういうものには減価償却は必要ないんだ

建物売却と減価償却といった絡みなんですけれども減価償却っていう言葉よくお聞きしたことあると思います。これは建物や車両などの備品などのように年月とともに価値がなくなるものに対してかかる会計上のルールのことです。なので価値が年々共になくなってくる。

ではこれと対比して土地ですね。先ほど消費税がかからないのは土地がありますって申し上げたんですけれども土地のように何年経っても劣化しないものについては減価償却といった概念そのものはありません。つまり不動産全体の減価償却を行う場合は土地と建物の価格を分けて建物だけに減価償却を行う必要性がある。だから土地と建物の按分比率も出すことがすごく必要になってきます。

この建物とかなんですけれども固定資産は買った時点から価値は減少していますよね。買った時点から次の日次の日となっていけばどんどん価値が減少していくと言われております。だから一度購入した建物を売却する際にどれくらい価値が減ってるのかどうかということは実際に売却するまでは分からない。

だけど売却時に建物の価値が大幅に下がっていたら大きな損失が出てしまうことになるのでそうならないように時間の経過とともに価値が下がるものに対してその価値を会計的に計算することによって認識するために必要な数字が減価償却という考え方。具体的に減価償却の会計上の処理の仕方としては建物を購入した年に一括して経費として計上することはせず毎年一定金額を分割して計上していきます。

経費を計上する際に決まった係数をかけて計算することになっています。こちらを減価償。法人の場合ですとか個人の場合でまた減価償却の比率とか係数が異なってきたりしますのでしっかりとお調べになってください。今回は大まかに消費税・減価償却・所得税ってことで譲渡所得についてお話しして参りました。

実際ご自分自身の資産の不動産売却を行った場合にはどうなるのかっていうことをしっかりと見極めた上で不動産売却等利益がどのぐらい出ちゃうのかなとかそういったこともしっかりと計算した上で不動産売却などを行ってみてください。

建物の売買契約書に掛かる印紙税

建物売却にかかる税金の一つに印紙税という税金があります。

印紙税とは建物を売却した際に交わした売買契約書に貼付する収入印紙の金額です。

建物売却は高額な契約書になるので、印紙代も高額になります。

また売買契約書は売主と買主、両方が所有するものなので印紙税は買主と売主、それぞれが貼付することになっています。

印紙税の税額について表にまとめてみました。

| 記載された契約金額 | 額 | |

| 10万円を超え | 50万円以下のもの | 200円 |

| 50万円を超え | 100万円以下のもの | 500円 |

| 100万円を超え | 500万円以下のもの | 1千円 |

| 500万円を超え | 1,000万円以下のもの | 5千円 |

| 1,000万円を超え | 5,000万円以下のもの | 1万円 |

| 5,000万円を超え | 1億円以下のもの | 3万円 |

| 1億円を超え | 5億円以下のもの | 6万円 |

| 5億円を超え | 10億円以下のもの | 16万円 |

| 10億円を超え | 50億円以下のもの | 32万円 |

| 50億円を超えるもの | 48万円 |

高額な取引になる程印紙税も高くなります。

印紙ってあの切手みたいな紙でしょう?

そうそう。 あれは収入印紙といって商売をするときには大切な紙なんだよ

そうなんだ!

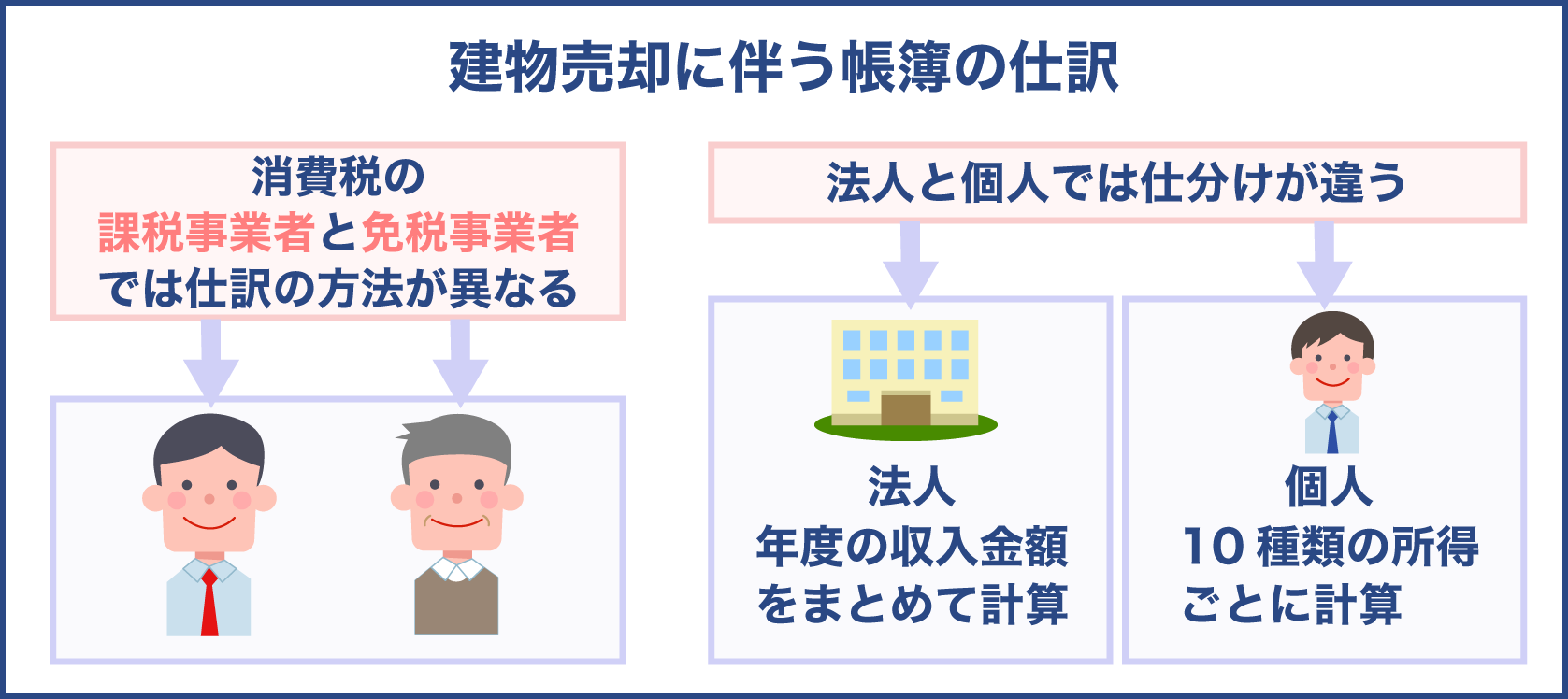

建物売却に伴う帳簿の仕訳

建物を売却した際の帳簿の記入の仕方、仕訳はどうなるのでしょう。

具体的な例を挙げて説明していきましょう。

仕訳に関しては、消費税の課税事業者と免税事業者では仕訳の方法が異なってきます。

建物売却は高額な取引になるため、仕訳を間違えてしまうと支払うべき税金の額が違ってきます。

確定申告の際に間違えがないように仕訳についてよく知ることが大切です。

仕訳をするときの基本

建物売却の際の仕訳にはいくつかの重要なポイントがあります。

- 消費税の対象となるもの

- 土地部分には課税されない

- 勘定項目は固定資産売却損益になる

- 損益の計算には簿価を使用する

- 仕訳の日付について

- 個人と法人は仕訳が違う

固定資産売却損益とは?

建物売却を行ったときには、売上の勘定ではなく固定資産売却損益を使用します。

建物を売却した代金には税金や控除が含まれているため、純粋な売上にはならないからです。

この仕訳は売主が個人であっても法人であっても変わりません。

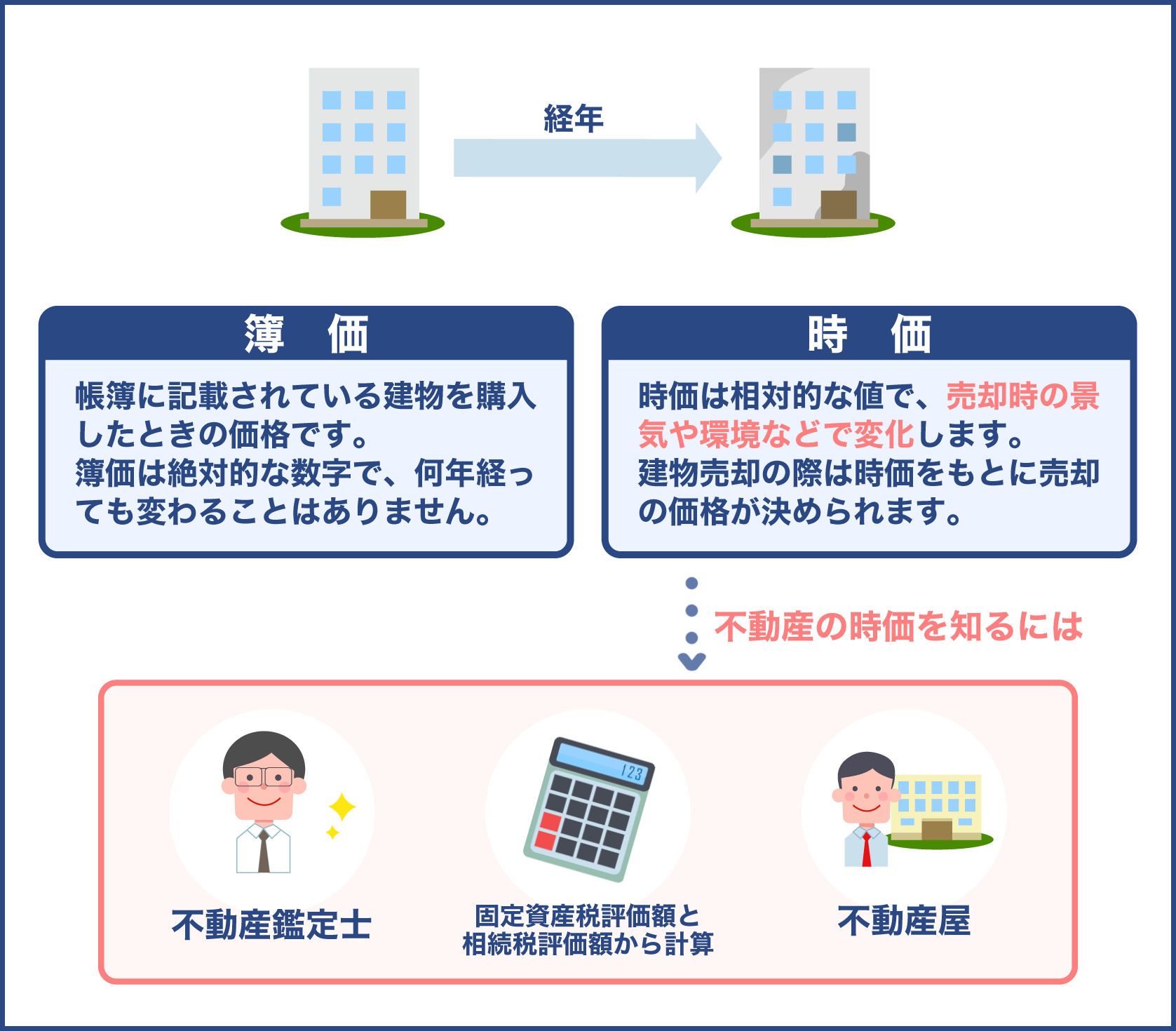

簿価と時価

簿価とは聞き慣れない言葉ですが、会計用語の一つで帳簿に記載されている価格のことを簿価と言います。

簿価は絶対的な数字で、何年経っても変わることはありません。

売却しようと思っている建物を購入したときの価格はこの簿価で記されます。

例えば6,000万円で購入した建物がその後価値が下がり5,000万円になったとしても簿価は6,000万円となります。

一方時価とは相対的な値で、売却時の景気や環境などで変わってきます。

建物売却の際は時価をもとに売却の価格が決められます。

なお不動産の時価を知るにはいくつかの方法があります。

国家資格である不動産鑑定士に評価してもらう、固定資産税評価額と相続税評価額から計算する方法、他にも不動産屋に査定してもらう方法などです。

実際に建物売却の場合の損益計算は下記の公式になります。

売却の結果、利益が出たときにはその利益は課税対象となります。

損益計算=売却で得た金額ー{簿価(減価償却累計額を引いた金額+譲渡費用}

この計算式により算出した利益は、売却した建物を何年所有していたかで税率が変わります。

所有年数が5年未満の場合は短期譲渡所得となって税率は20.315%です。

5年以上の場合は長期譲渡所得となり39.63%が課されることになります。

仕訳の日付について

仕訳の日付は大切なポイントです。

特に建物売却を事業年度を跨いで行った場合は、前年度の日付にするか当年度の日付にするかで、その年の利益が変わってくるだけでなく、それに付随する税金の額も大きく違ってくるからです。

仕訳する日付には下記の3パターンがあります。

- 契約書を作成した日

- 実際に建物を引き渡した日

- 建物の売却を契約した日

建物売却の利益が出たときには、税金の支払いも含めていつの日付にするかを慎重に決める必要があります。

個人と法人の仕訳は違う

法人の場合は、その年度に得た収入金額を全てまとめて計算します。

そして一年度の合計収入金額から全ての経費を引くことによって損益計算をします。

これは税額に関しても同様で、税金は一年度まとめて計算します。

けれど個人の場合は所得ごとに税金の計算をしなければなりません。

個人の税金の種別には事業所得、譲渡所得、給与所得、不動産所得、雑所得など10種類の所得に分かれています。

中には損益通算といって一緒にまとめて計算できる所得もありますが、原則的に個人の場合は所得税はそれぞれの分野に分けて計算をしなければなりません。

帳簿をつけるのって難しそうだね

そうだね。帳簿がしっかりしていないと、いろいろと困ることになるんだ

まとめ

個人事業主の建物売却について調べてみました。

建物売却は単純に建物を売るだけではありません。

売却に伴うさまざまな手続きが必要になってきます。

その手続きの中には税金の計算も含まれます。

実際に手続きをする際に、建物を売却する際には大きな税金がかかると感じることもあると思います。

これらの複雑な計算を全て自分でやる必要はありません。

申告に不備があっては元も子もないので、自分自身では申告をする時間的な余裕がないなどの理由がある場合は、税理士などのプロに任せることも一つの方法です。

また青色申告者になった場合、税金のことを知りたければ地元の青色申告会に加入して、日頃から税金について詳しく勉強するという方法もあります。

青色申告会では税金に関して丁寧に指導をしてくれます。

また地域の他の事業者についての情報も手に入れることができます。

いずれにしても、自分で事業を起こす場合、税金の知識はなくてはならない知識です。

個人事業主として事業を営んでいく上で必要となってくる税金の知識を身に付けておきましょう。