住宅ローンは、不動産を購入する人のほとんどが利用していると言われています。

しかし、不動産を購入して住宅ローンを借りるとなると、「どのような手順を踏めばいいのか分からない」という人も少なくないでしょう。

そこで今回は、住宅ローン初心者の方に向けて、失敗しない住宅ローンの選び方のポイントやコツを解説します。

不動産購入前だとしても、住宅ローンの知識は知っておいて損はありません。この機会にぜひ、住宅ローンについて知識を深めておきましょう。

目次

住宅ローンの基礎知識「選び方のポイントとコツ」

住宅ローンとは、土地の購入や自宅の購入・改築などの目的のために、銀行などから資金を借りるローンのことで、土地と家を担保にするということです。

住宅ローンを組む前には、「自分にとって有利な住宅ローンはどれか」という情報収集を入念におこないます。「情報収集」が成功のカギを握っているわけです。

住宅ローンの借入先には、様々な種類があり、選び方のポイントも様々です。じっくりと比較検討してから、住宅ローンの融資先を決めていきましょう。

ここからは、最適な住宅ローンを選ぶためのポイントをご紹介しますので、自分に合う住宅ローンを見つけるためにも、住宅ローンの選び方のポイントを押さえておきましょう。

住宅ローンの種類(公的住宅ローン・民間住宅ローン)を選ぶ

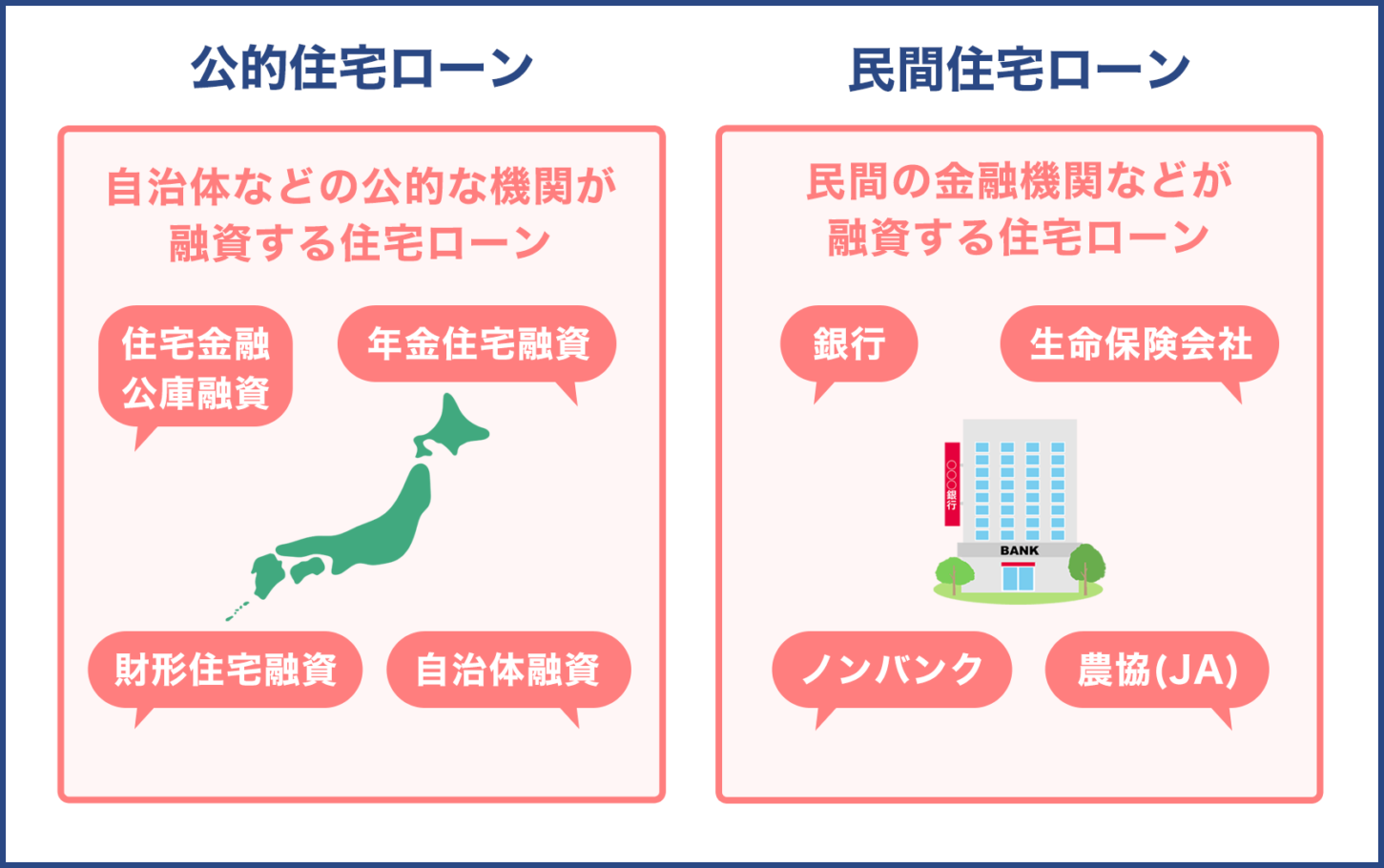

住宅ローンには、大きく「公的住宅ローン」と「民間住宅ローン」の2つに分かれています。

公的住宅ローンとは、公的な機関が融資する住宅ローンのことです。勤務先で1年以上財形貯蓄を続け、残高が50万円以上ある人を対象とした融資や、自治体がおこなっている住宅融資などが該当します。

民間住宅ローンとは、民間の金融機関(都市銀行、地方銀行、信用金庫など)や生命保険会社、農協(JA)、ノンバンクなどが融資する住宅ローンのことです。

そのなかでも、住宅ローンの主な借入先は、以下の4種類に分けられます。

- 銀行・信金など

- ネット銀行

- フラット35

- 財形住宅融資

では、この4つの借入先を順番に確認していきましょう。

1. 銀行・信金など

住宅ローンというと「銀行による住宅ローン」を思い浮かべる人が多いかもしれませんね。

少し前までは、最も安全で有利なローンの組み方は、年金融資や住宅金融公庫融資などの「公的住宅ローン」で、その次に「民間住宅ローン融資」が安全といわれていました。

しかし、公的住宅ローンの住宅金利公庫融資が廃止(平成19年3月末)となってしまい、今では住宅ローンといえば「民間住宅ローン」が一般的になっています。

利用できる審査基準は各金融機関によって異なりますが、さまざまな条件のローンから選択可能です。

2. ネット銀行

ネット銀行は店舗を持たず、それによって運営費や人件費などを抑えられるため、ほかと比べて金利が低い場合が多いです。

口座開設の手続きをはじめ、すべてオンライン上で完結します(キャッシュカードの授受は郵送でおこないます)。店舗に行く時間が取れない人にはとても便利ですね。

保証料や一部繰上手数料もかからないところがほとんどです。デメリットとしては、審査基準が厳しい傾向があるという点です。

3. フラット35

フラット35

【フラット35】は、「住宅金融支援機構」と「民間金融機関」との連携でおこなわれている融資です。借入時に決められた金利が、住宅ローン返済期間中(最長35年間)ずっとフラット(固定)となる「長期固定金利」の住宅ローンのことです。

年間の総返済額が以下の人が対象となります。

- 年収400万円未満は30%以下の人

- 400万円以上は35%以下の人

民間金融機関が窓口になるので、金融機関によって金利が異なります。一定基準に適合する住宅の購入や建築で利用することができます。

フラット35以外にも、数多くの商品があるので簡単に紹介しておきます。

フラット35・S

【フラット35・S】という商品は、一定期間金利引き下げが受けられることが特徴です。

- 省エネ性

- 耐震性

- バリアフリー性

- 耐久・可変性

上記のどれかについて、優れた性能をもつ住宅が対象になります。

ダブルフラット

【ダブルフラット】は「定年後には返済額が減るようにしたいから、なるべく若いうちに多くのローンを返済したい」というニーズにこたえた住宅ローンの内容になっています。

これは、2つの全期間固定型住宅ローン(返済期間が違う商品)を組み合わせたものです。

そのほかにも様々な商品が用意されているので、対象となる人はぜひプランを相談してみると良いでしょう。

4. 財形住宅融資

財形住宅融資とは、勤務先で財形貯蓄を1年以上継続していて、貯蓄残高が50万円以上ある人が利用できる融資のことです。

借入時の金利は1%前後(5年固定)で、財形貯蓄額の10倍まで借り入れできます。

最高金額は、4000万円までです。財形住宅融資は、民間融資やフラット35と併せて利用することも可能です。

財形貯蓄を行っている人は、まずは勤務先に確認してみましょう。

補足:申し込み手続きが簡単スムーズに!?「提携ローン」とは?

提携ローンとは、対象物件を扱う不動産会社が金融機関と提携し、その物件を購入する人のために提供する住宅ローンのことです。

不動産を購入した場合、不動産会社から住宅ローンを紹介されることも多くなります。

物件自体の審査が終わっているため、申し込み手続きが簡単で、審査スピードも比較的早いのでおすすめです。

また、借入れと物件引渡の日時を合わせてくれたり、スケジュール管理がしやすかったり、優遇金利が適用されたりするケースもあります。

不動産会社に、提携ローンの有無や内容を確認しておくといいでしょう。

提携ローン、すごく便利ですね・・・!デメリットとかはないんですか?

提携ローンのデメリットとしては、使ったことのない金融機関だと、新規に通帳をつくる必要性があったり、希望する返済方法がなかったりすることですね。

3種類ある住宅ローン金利タイプを比較してみよう

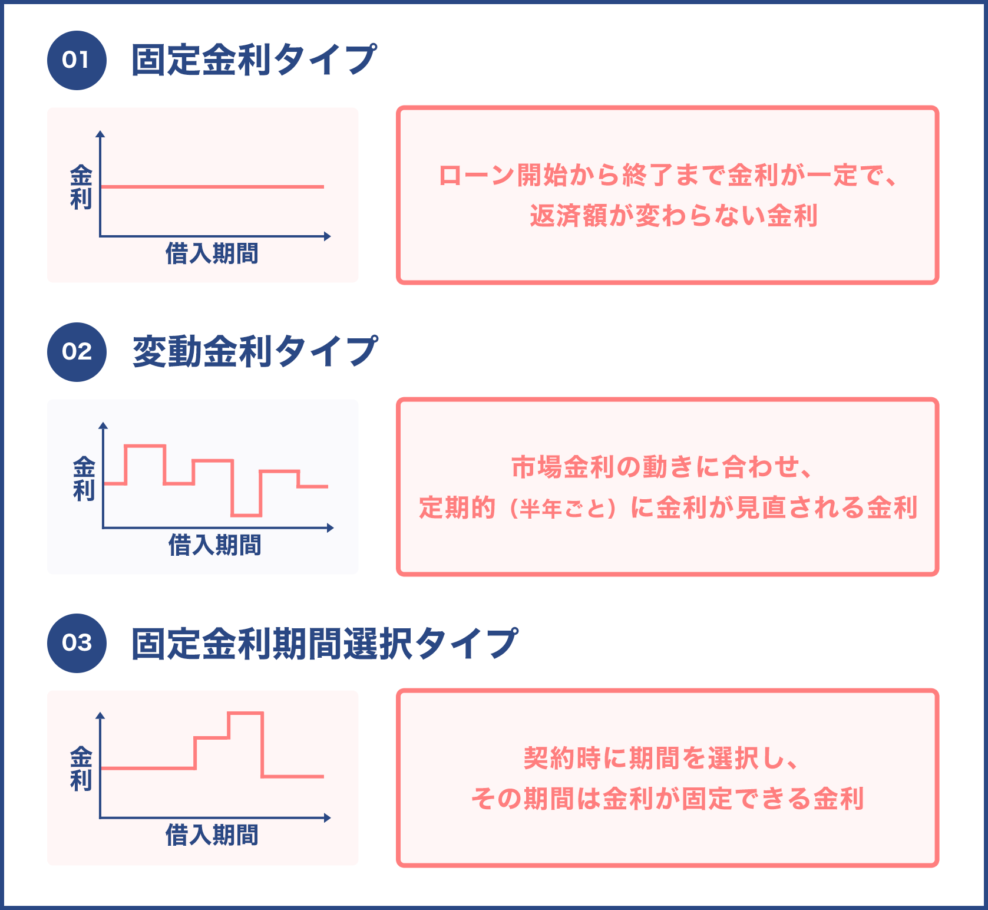

金利の種類には、

- 固定金利タイプ

- 変動金利タイプ

- 固定金利期間選択タイプ

この3つのタイプが用意されています。

これらの「金利タイプ」を見極めて選ぶことが大切なので、それぞれの金利タイプのメリット・デメリットをよく比較してみてください。

「住宅ローンは金利が低いほうがオトク」と考えがちですが、金利が低いローンは、返済中に金利や返済額が上がる可能性があるというデメリットがあります。

1.計画の立てやすい固定金利タイプとは?

固定金利タイプとは、ローン開始から終了まで金利が一定で、返済額が変わらない金利のことです。返済額が変わらないので、資金計画を立てやすいといえます。

固定金利のメリット・デメリットは以下の通りです。

固定金利のメリット

返済額が最後の支払いまで同じ。金融情勢に振り回されることなく、家計管理がしやすく安心して返済ができます。

固定金利のデメリット

のちほど紹介する「変動金利タイプ」と比べると、金利が高めに設定されているというデメリットがあります。

安定しているけど、その代わりデフォルトの金利が高いということですね。

ただ、先を予測しやすいのは大きなメリットですね。

2.借入当初の金利が低い変動金利タイプとは?

変動金利タイプとは、名前の通り、市場金利の動きに合わせ、定期的(半年ごと)に金利が見直される金利のことです。変動型は、借入当初の金利が低いのが魅力です。

変動金利のメリット

固定タイプと比べると金利が低めに設定されています。

変動金利のデメリット

金利の上昇によって返済額が上がることがあります。そのため、6カ月ごとに上下する適用金利の見直しが必要になります。

変動金利タイプを借りる場合は、毎月返済額を少なめにして金利や返済額上昇時に備えるなど、リスクへの備えが必要になります。

うまくいけば、金利を低く抑えられるということですね。

リスクヘッジがきちんとできる、慎重な人向けですね。

3.途中で金利を見直すなら固定金利期間選択タイプ

固定金利期間選択タイプとは、契約時に期間を選択し、その期間は金利が固定できる金利のことです。固定期間が終了した後は再度固定にするか、変動にするかを選ぶことができます。

変動金利と同じく、返済中に金利や返済額が変わります。

5年、10年など借入後一定期間の金利を固定にし、固定期間終了後はその時点の金利が適用されますが、次回には前回と異なる金利タイプを選ぶこともできます。

固定期間が短いほど金利は低めですが、最近は10年固定で、金利を大きく引き下げた商品も登場しています。

期間中は毎月の返済額が増えないというわけですね。

そう。そして、固定金利期間が終了したときに金利が下がっていれば、次はより低い金利で借りられます。ここがメリットですね。

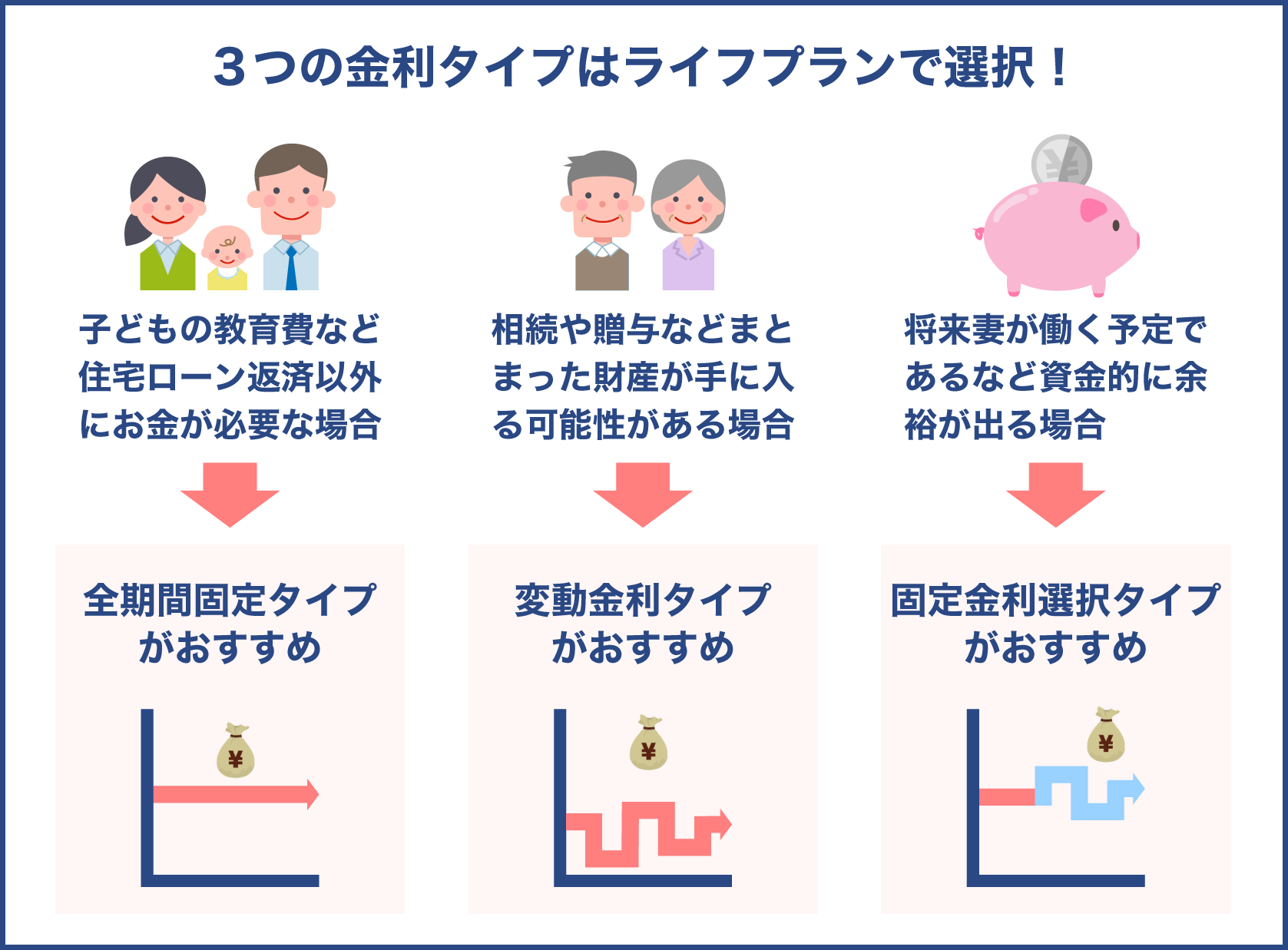

固定・変動・固定金利期間選択型の3つの金利はライフプランで選択しよう

先ほど紹介した3つの金利タイプは、将来の家計の状況をよく考えて検討することが大切です。

- 世帯収入はいくらか

- 子どもを中心とした家族構成なのか

- 世帯主や配偶者の年齢

- 定年後は働くのか

- 経済的にゆとりを持った生活ができるか

- 将来の収入や支出について

- 貯蓄について

など、個人個人のさまざまな状況に応じて選択方法が変わってきます。それぞれの金利タイプと向いている家計を表にしたので、参考にしてみてください。

| 金利タイプ | こんな家計に向いている |

| 全期間固定タイプ | 子どもの教育費や老後の生活資金の準備など、住宅ローンの返済以外のことに専念する必要がある家計にゆとりがなく、貯蓄余力が乏しい夫婦ともに正規社員で世帯収入が多い |

| 変動金利タイプ | 貯蓄がたくさんある住宅ローンの返済中に相続や贈与が予想され、まとまった財産が手に入る住宅ローンの返済期間を短く設定できる |

| 固定金利選択タイプ | 子どもが小さいころは妻は働かないが、ある程度成長したら仕事をはじめて収入を得る固定金利期間中にも貯蓄ができて繰上返済を積極的に行える |

「変動金利タイプ」や「固定金利選択タイプ」は、金利の変動によって返済額が大きく変わってしまう可能性があります。

そのため、もし金利が上がってしまい毎月の返済額が増えてしまっても、それを補えるくらいの家計が望ましいといえます。

なお、金利タイプの選択は、借りる人の性格タイプも関係します。

たとえば、世の中の金利情勢を追える人は「変動金利タイプや固定金利選択タイプ」でもいいですが、金利情勢には興味関心がなく、毎月の返済額を一定にしたい人は「全期間固定タイプ」が向いているでしょう。

ちなみに、返済期間は「最長35年まで」が一般的になっていますが、返済期間が長いことで利息がかさみ、総返済額は多くなってしまいます。

総返済額を抑えたいなら、返済期間はできるだけ短いほうがいいということです。

ただし返済期間を短くすると、毎月の返済額自体は高くなります。直近の経済状況を考えて、返済期間はよく検討しましょう。

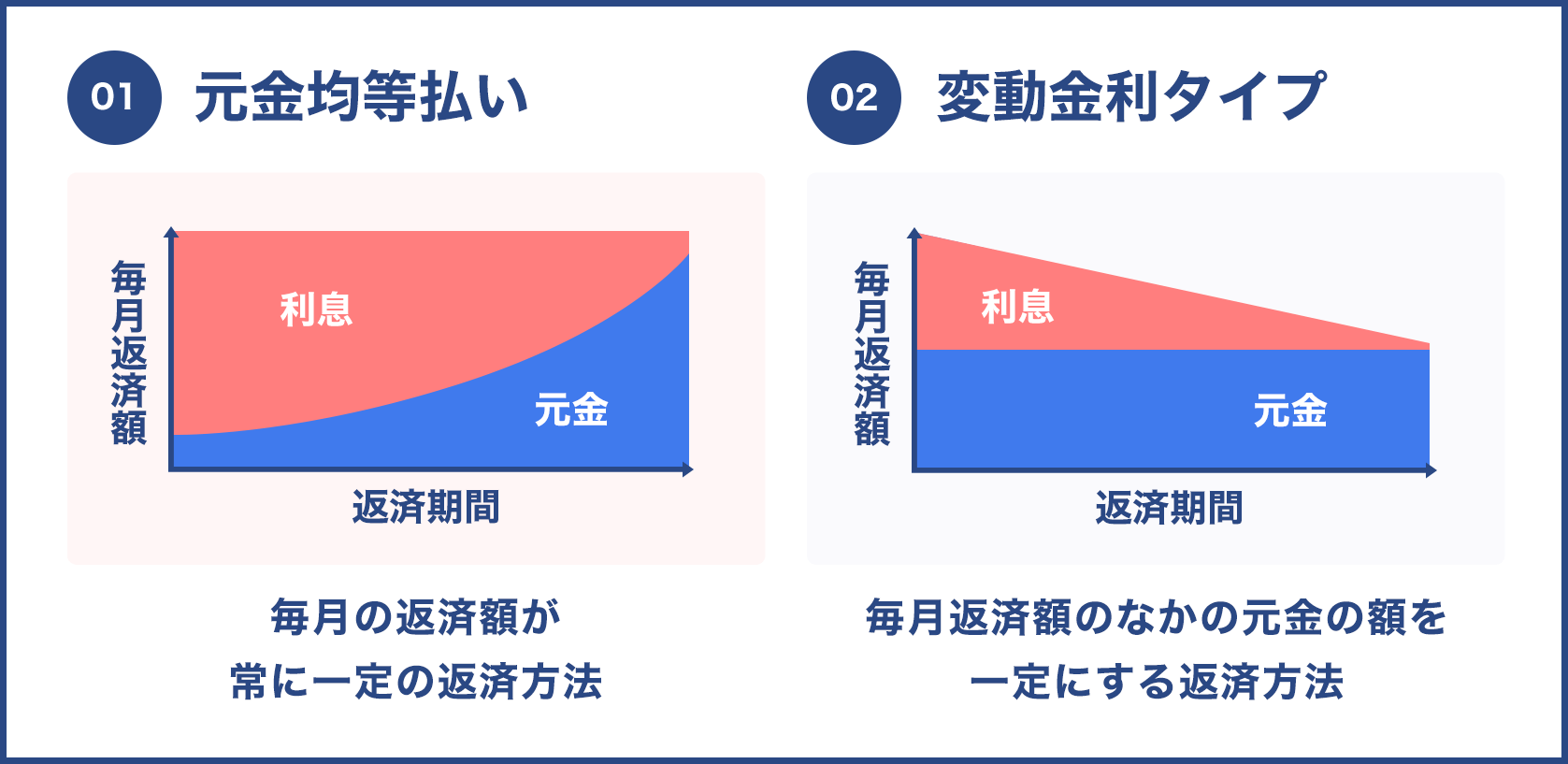

返済計画を立てよう!住宅ローンの返済方法には2種類ある

住宅ローンの返済方法には、「元利均等払い」と「元金均等払い」の2種類があります。

住宅ローンで毎月支払う金額は、元金返済分と利息で構成されおり、元金返済分をいくら支払ったかにより、ローン残高が減るという仕組みになっています。

そこでここでは、住宅ローンの元利均等返済と元金均等返済を利用するにあたり、どのように選ぶのがいいのか、どちらを選べばお得なのかをご紹介します。

それぞれの返済方法の「メリット・デメリット」などを参考に、この2つを比較していきましょう。

元利均等返済とは?メリット・デメリットを紹介

元利均等返済とは、毎月の返済額が常に一定の返済方法です。生活プランが立てやすく、ほとんどの住宅ローンで採用されています。

ただし、総返済額は元金均等返済よりも多くなります。

元利均等払いのメリット

・返済額が一定なので、返済計画が立てやすい

・元金均等返済方式に比べると返済額を低く抑えることができる

元利均等払いのデメリット

・元金返済方式よりも返済総額が多い

・ローン残高の減り方が遅い

元利均等払いは、毎月返済額のなかの元金と金利の割合を変えることで、返済額が一定になるものです(金利変動の場合は変化する可能性あり)。

元金均等返済とは?メリット・デメリットを紹介

元金均等払いとは、毎月返済額のなかの元金の額を一定にするもので、毎月の返済額は当初が最も高く、その後の支払いは毎月減っていく返済方法です。

最初の返済負担は大きいですが、あとから段々楽になっていきます。

元金均等払いのメリット

・返済額が年々少なくなり、家計への負担が減っていく

・元利均等返済方式よりも総返済額が少ない

・ローン残高の減り方が早い

元金均等払いのデメリット

・返済開始時の返済額が最も多く、当初の返済負担が大きい

ローンの総返済額を抑えられますが、当初の返済額が大きいため、余裕のある人向きの返済方法です。フラット35や財形融資などと利用できるプランも限られています。

毎月の返済に加えボーナス返済を併用するか?

ボーナス返済とは、毎月の返済に加えて年2回のボーナスからも合わせて返済をおこなう返済方法です。

もし、支給されるボーナスの額が不安定な場合は、ボーナス返済をせず、毎月返済のみで住宅ローンを組んだほうが安心といえます。

しかし、勤務先の業績の変動により年によって変動はあるものの、ある程度のボーナスの支給額があると予想できる場合は、ボーナス返済をうまく利用すると、返済総額を減らすことができます。

ボーナスが期待できる人は、ボーナス返済を併用するといいでしょう。

借入額と頭金をいくらにするか考える

借入額の頭金を用意する場合のメリットは、総借入額を抑えられるということです。

もちろん、住宅ローンは頭金なしでも組むことはできますが、頭金があれば住宅ローンの借入額を減らすことが可能です。

毎月のローンの支払いを軽くするためには、十分な頭金を用意することが理想といえますね。

頭金の目安額は、新築の場合は住宅価格の2~3割、中古の場合は4割程度を目安に考えると良いとされています。

住宅ローンの借入額や頭金は、自身の生活や将来設計などのバランスを見据えながら、慎重に検討しましょう。

余裕ができたら繰り上げ返済を活用する

「どんどん繰上返済してなるべく早く完済したい」と考える人は少なくありません。

返済期間中に資金の余裕ができた場合は、繰り上げ返済も検討したいところです。繰り上げ返済には、「総返済額を減らす」という効果があります。

方法としては、

- 返済額はそのままで「返済期間を短縮する」

- 返済期間は変えずに「毎回の返済額を下げる」

このどちらかになります。

どっちにしても、総返済額を減らす効果が期待できるんですね。

毎月の返済にある程度の余裕があるなら期間短縮型を、余裕がなければ返済額軽減型を選ぶといいでしょう。

①繰り上げ返済「期間短縮型」

期間短縮型とは、月々の返済額を変えず借入れ期間を短くするという方法です。

毎月の返済額は変わりませんが、短くなった期間に支払う予定だった利息を支払う必要がなくなり、トータルの返済額も減少します。

大きく利息を軽減することができるので、少しでも早く完済したいという人におすすめです。

②繰り上げ返済「返済額軽減型」

返済額軽減型とは、繰り上げ返済をすることで総金額を減らす方法です。全体の元金が減ることで利息が減り、毎月の返済額が小さくなるという仕組みです。

こちらの場合、期間は短くなりませんが、毎月の返済額が小さくなるので家計にとっては助かりますね。利息の軽減率はそれほど高くはありませんが、子どもの教育費などでお金がかかる時期にはとても助かる方法です。

繰上返済を計画するには、次の点をあらかじめ確認しておくとよいでしょう。

- いつ繰上返済用の資金を貯められるのか

- 貯蓄を取り崩す時期はないか

- 貯蓄が一番少なくなるのはいつか

貯められる時期を逃すと繰上返済ができなくなります。さらに、貯めてもその後にお金が必要になる時期がある場合には、繰上返済をしたことで家計が厳しくなるということは、避けなくてはなりません。

金利で変わる返済額のシュミレーションをしてみよう

金利で変わる返済額について確認していきましょう。

- 借入金額5,000万円もしくは3,000万円

- 返済期間35年

- 返済方法:元利均等型

以上の条件で、金利1%と2%のときの返済額を計算してみました。

まず、借入金5,000万円の場合は以下の通りです。

借入金5,000万円の場合

| 金利1% | 金利2% | 差額 | |

| 借金金額 | 5000万円 | 5000万円 | – |

| 返済期間 | 35年 | 35年 | – |

| 返済方法 | 元利均等型 | 元利均等型 | 合計 |

| 毎月返済額 | 月14.2万円 | 月16.6万円 | 月2.4万円 |

| 総返済額 | 5,928万円 | 6,957万円 | 1,029万円 |

このように、借入金額が5,000万円の場合、毎月の返済額は約2.4万円となり35年間の総返済額は金利1%と2%では、約1,000万円もの差がつきました。

金利はたった1%の違いでも、総額で見ると非常に大きな差となってしまいます。

では、次に借入金3,000万円の場合も見てみましょう。

借入金3,000万円の場合

| 金利1% | 金利2% | 差額 | |

| 借金金額 | 3000万円 | 3000万円 | – |

| 返済期間 | 35年 | 35年 | – |

| 返済方法 | 元利均等型 | 元利均等型 | 合計 |

| 毎月返済額 | 月8.5万円 | 月10万円 | 月1.5万円 |

| 総返済額 | 3,557万円 | 4,147万円 | 617万円 |

借入額3,000万円の場合は、月に約1.5万円で35年間とトータルでみると約600万円の差がつきます。

もし、金利1%でギリギリ払えると計算していたとしても、実行時に金利が上がっていれば、月の返済額を増やすか、頭金を増やさなければいけません。

そのため、住宅ローンを組んで物件購入をするときには、金利上昇のリスクまでしっかり考えて、余裕をもった返済プランを組む必要があります。

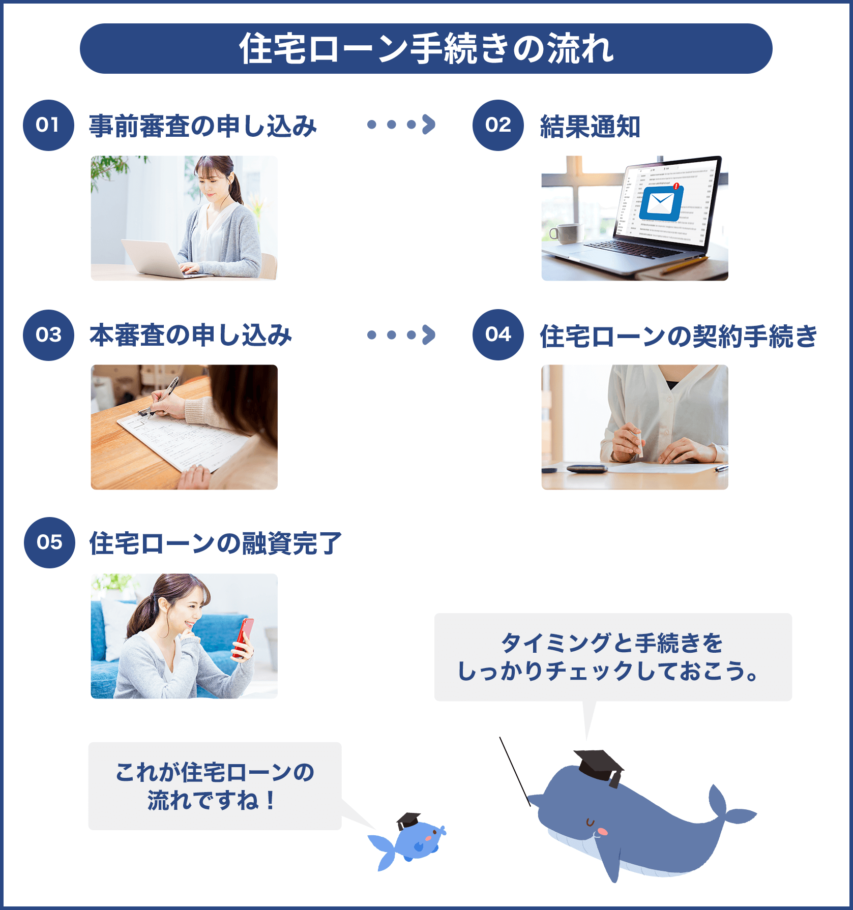

住宅ローンの手続きの流れを確認しよう

住宅ローンは、どのタイミングでどのような手続きが必要なのか、基本的な流れを確認しておきましょう。

住宅ローン手続きの流れとしては、以下の通りです。

- 事前審査の申し込み

- 結果通知

- 本審査の申し込み

- 住宅ローンの契約手続き

- 住宅ローンの融資完了

ローンの流れについて順番に解説していきます。物件選びと並行して、タイミングよく動いていきましょう。

ここではおおまかな手続きの流れを、まずは押さえておきましょう。

まずは住宅ローンの事前審査の申し込みをしよう

物件の購入が決まったら、購入の申し込みをするタイミングで、住宅ローンの事前審査を申し込むことができます。

事前審査は、インターネットからの申し込みができる金融機関もあります。金融機関のサイトに「申込みボタン」があるのでボタンをクリックし、フォーマットに従って必要な項目を入力したあと送信ボタンを押したら完了です。

書類に記入・押印をする手間がないので簡単に申し込むことができます。

申込書のほかに、本人確認書類や健康保険証、源泉徴収票などのコピーが必要になる場合が多いです。

事前審査が終わったら本審査の申し込みに移る

事前審査がおりた場合は、本審査申し込みに移っていきます。本審査では、印鑑証明や住民票の写しなどの必要書類が多くなります。

住宅ローン申し込み時に必要なものは、以下の通りです。

- 住民票(本人家族全員の記載)

- 印鑑証明書

- 本人確認書類

- 源泉徴収票などの収入証明資料

- 物件の資料

- 預金口座通帳

- 実印(印鑑証明書に使用した印鑑)

金融機関に事前に確認の上、不備で仕切り直しということがないよう準備しておきましょう。

本審査が無事に通ったら住宅ローン契約をする

本審査に通れば、住宅ローンを契約することができます。

住宅ローンの正式契約は「金銭消費貸借契約兼抵当権設定契約」といい、この契約時には、担保となる不動産に抵当権の設定をする契約も同時に行われます。

契約書への事前記入の有無や、必要な書類などは金融機関によって異なるので、必ず事前確認をしておきましょう。

住宅ローン契約が無事に完了すれば、あとは引渡しタイミングを待つだけです。

補足:借りたお金は残金決済時に支払われる

融資の契約を結んだ金融機関から支払われることを「住宅ローン実行(融資実行)」といいます。

融資実行とは、住宅ローンの住宅購入資金が振り込まれる日のことをいいます。この融資実行日には、住宅の購入代金の決済と鍵の引き渡しが同時に行われます。

この時に気をつけなければならないのは、住宅の購入代金の決済日と融資実行日を同じ日にする必要があるということです。

忘れてはいけない住宅ローン控除について

確定申告の際には、必ず住宅ローン控除を受けましょう。

住宅ローン控除とは、一定条件のローンを組んでマイホームを購入したり、省エネやバリアフリーなど特定の改修工事をしたりすると、年末のローンの残高に応じて「税金が還ってくる」制度のことです。

要件に当てはまる人については、10年の間のローン残高から1%の税金が返還されます。

たとえば、一般住宅を購入し、年末までの時点で住宅ローンの残高が4000万円以上ある場合(ローン返済期間が10年以上ある)、控除率1%なので、40万円が控除されるということです。

住宅ローン控除の正式名称は住宅借入金等特別控除

住宅ローン控除の正式名称は、住宅借入金等特別控除といいます。

難しい言葉に思えますが、ようは住宅ローン控除を受け取ることで経済的負担を軽減できるんですね。

住宅ローン控除では、一定期間の間において、ローン残高に応じた金額が所得税から差し引かれ、還付されます。

住宅ローン控除を利用するにあたっては、年収が合計で3,000万円以下であることや、ローンの返済期間が10年以上であることなどの要件があります。

しかし、制度を利用することで、10年間はローン残高の1%にあたる税金が還付されます。住宅購入は金額も大きいことから、一定期間の控除を受け取ることができる住宅ローン控除は魅力的な制度といえるでしょう。

この制度の適用を受けるためには、以下のような要件があります。

住宅ローン控除を受けるための主な適用条件

- 自己居住のための住宅取得であること

- 返済期間10年以上の住宅ローンを組んでいること

- 床面積が50平方メートル以上の住宅の取得、半分以上を居住用にしていること

- 取得後6カ月以内に入居し、引き続き住んでいること

- 控除を受ける年の合計所得金額が3000万円以下であること

- 入居した年の前後2年ずつ計5年間、長期譲渡所得の特例を受けていないこと

- 中古住宅の場合は取得日時点で築20年以内(耐火建築物は築25年以内)

出典:国税庁 No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

住宅ローン控除の要件について詳しく知りたいひとは、国税庁のホームページをチェックしてみてくださいね。

確定申告をして住宅ローン控除を受けよう

確定申告とは、毎年1月1日〜12月31日までの1年間の所得にかかる税金を計算して、税務署へ税金の申告をすることです。申告期限までに必要書類を提出して、税務署に納税をしなければいけません。

控除を受けるためには、確定申告が必要になりますが、毎年控除を受け取ることができるため、長期的に見ても経済的負担が軽減されることになります。

所得税の申告納税とは別に、納めた所得税を還付してもらうための「還付申告」をすることをしなくてはいけません。

還付申告とは、確定申告をすることによって、納めた所得税の還付を受け取ることができる制度のことです。還付申告をすることで支払いすぎた税金が戻ってくる場合があります。

すまい給付金制度の対象になるか確認しよう

すまい給付金制度とは、一定以下の年収の人を対象に、消費税8%の家を買う場合、最高30万円の現金がもらえる制度のことです。

主な要件としては、以下の通りです。

- 住宅の所有者:不動産登記上の持分保有者

- 住宅の居住者:住民票において、取得した住宅への居住が確認できる者

- 収入が一定以下の者 [8%時] 収入額の目安が510万円※2以下 [10%時]収入額の目安が775万円※2以下

- (住宅ローンを利用しない場合のみ)年齢が50才以上の者※1

対象となる人はぜひ、「すまい給付金」を活用しておきましょう。

まとめ

今回は、住宅ローンの仕組みについて解説しました。

住宅ローンには、金利の種類や返済方法の選択肢がたくさんあります。それぞれに一長一短があるため、特徴や内容をしっかりと理解したうえで選びましょう。

住宅の購入は一生に一度の買い物であるからこそ、しっかりと情報収集を行って、丁寧に返済計画を立てることが大切です。