人生で一番大きな買い物である家の購入。

いつかは自分の家を持ちたいと思い続けている方も多いのではないでしょうか。では、たくさんのライフイベントが訪れる中で、いつがベストなのか。

一体どうやってその購入時期を見極めればいいのでしょう。

土地の価格や家の価格は今後どうなるのか。少しの情報を知っているだけで、ベストのタイミングを見極められるかもしれません。

また、家を購入している層の年収はどれくらいで、何歳くらいなのか?も気になります。それでは見ていきましょう。

目次

家を買う背景

みんな何歳くらいで家を買うのでしょうか。

初めて家を買った平均年齢

| 30代未満 | 30代以上 | 40代 | 50代 | |

| 中古マンション | 8.1 | 36.8 | 33.2 | 13.8 |

| 中古戸建て | 6.3 | 37 | 29.8 | 16.8 |

| 新築マンション | 6.2 | 60 | 24.1 | 6.2 |

| 新築戸建て(注文住宅) | 12.9 | 45.1 | 24.2 | 8.8 |

※単位%

(国土交通省の調査より作成:物件種別ごとの購入時の年齢)

この表を見ると、30歳~40歳前半で家を購入する方が多いです。早く買ってローンの返済を早く終わらせたいという人と、頭金を十分に用意して買いたいという人、それぞれのタイミングで買われていることがわかります。

新築戸建てを買う平均年齢が37.7歳と最も若く、中古物件を買う平均年齢は40代ということから、購入価格が高い新築戸建てを買いたいと考えた人は、比較的若いうちに購入していることが多いことが読み取れます。

住宅は高価なため、ローンは期間を30~35年程度に設定することが多いです。40代でそのような長期で住宅ローンを組むと、ほとんどの人は退職後もローンを払い続けることになります。30代で住宅ローンを組むことで、在職中に完済できる可能性は高くなるでしょう。

退職時に多少残債があった場合でも、退職金で一括返済することができる人もいるかもしれません。しかし退職金に期待できないなどの理由で、退職前にローン完済を目指したいなら、30代で家を購入することを検討してみましょう。

家を買った際の平均世帯年収

| 400万未満 | 400~600万 | 600~800万 | 800~1000万 | 1000~1200万 | 1200万以上 | |

| 中古マンション | 11.9 | 24.3 | 19.9 | 15.7 | 7.4 | 20.8 |

| 中古戸建て | 13.8 | 22.1 | 22.1 | 14.1 | 6.9 | 21 |

| 新築マンション | 8.2 | 16 | 20.7 | 14.9 | 13.8 | 26.4 |

| 新築戸建て(注文住宅) | 14.3 | 26 | 25.7 | 13.6 | 6.7 | 13.7 |

※単位%

平均世帯年収は購入する住宅種別によって異なることがわかります。

新築物件を買う場合は、平均年収700万~840万円ほどが、中古物件の場合は平均年収670万~715万円となっています。また、新築・中古ともに、戸建て住宅よりマンションを購入した世帯の平均年収が高い傾向にあります。

住宅の中でも近年、分譲マンションは価格の高騰に勢いがあります。不動産価格の推移を見ると2010年から比べて分譲マンションのみが大きく価格が上昇しています。

このことから立地や売買のしやすさ、資産価値の高さから、分譲マンションの不動産としてのニーズが高まっていることがわかります。

注文住宅の年間返済額

国土交通省の「平成30年度住宅市場動向調査」によると、年間返済額はそれぞれ注文住宅で116.5万円、分譲戸建住宅で116.7万円、分譲マンションで130.9万円となっています。また中古では戸建住宅が115.3万円、マンションが104.3万円です。

やはり新築の分譲マンションの返済額が突出して高いことが分かります。分譲マンションの年間返済額が高い理由としては、不動産の購入価格自体が高額だからでしょう。

この調査の購入資金に関する事項を見てみると、注文住宅、分譲戸建住宅がおよそ3500万円~4000万円、中古戸建住宅や中古マンションが2800万円程度なのに対して、分譲マンションはおよそ4500万円です。

ライフイベントを機に家の購入を考える

いくつか訪れるライフイベント、どんな理由があって購入のきっかけになるのでしょうか。

株式会社リクルート住まいカンパニーが住宅の購入・建築を検討している人を対象に行った「住宅購入・建築検討者」調査(2019年版)によると、住宅の購入を検討するきっかけは「結婚」最も多く、ついで「第一子出生」が多かったようです。

結婚

新生活をまっさらな新居で始めたいという考えから、結婚を機に購入する人も多いです。家族計画を考えながら、理想の家を探すには良いタイミングです。

若いころに住宅ローンを支払い始められるので、定年後にはローンの支払いが完了しているというメリットもあります。

ただ、子供の人数や親との同居をどうするか、転勤の可能性など、結婚と同時にわかることばかりではないので、そのあたりを長い目で見てフレキシブルに考えられる環境であれば問題ないでしょう。

出産

子供が生まれて家族の人数が増えるタイミングで購入することも一般的でしょう。保育園や幼稚園、小学校など教育環境を考えて家を選びやすいのがメリットです。

先の先まで考えて、将来通わせたい学校がエリア内かどうかを検討する人もいます。育児に欠かせない病院や公園もよくチェックしましょう。子供の足音や声など気にせず、のびのび育てられる物件であることもポイントです。

育児に追われながら物件を見たり、手続きをしたりしながら購入を検討しないといけないので、忙しいスケジュールを覚悟しながら取り組む人が多いのではないでしょうか。

子供の進学

家族構成も確定し、進学する学校もめどがついて、購入したい家の広さや立地も決めやすくなってくるのがこの頃でしょうか。

それと同時にそれまでリビングルームで勉強していた小学生にも思春期が訪れ、個室が必要になってきます。親と同居するかどうかなども視野に入れながら決められるのがこの時期といえます。

子供の独立

子供が大学生になり一人暮らしを始めたり、自分で働くようになって親元を離れるタイミングで、夫婦2人の生活になって購入を考える人もいます。

それまでの家が広くなりすぎて、老朽化で管理も大変になり、都心のマンションなど便利でコンパクトな住まいに住み替える人も多いです。今後は寿命も延びていくので、一つの選択肢といえます。

ただ、この頃はローンの支払い期間が短くなり、月々の支払が高額になってきますので、よく考えることが必要です。

2021年は家の買い時なのか?

ご存じの通り不動産価格は、需要と供給のバランスによって大きく左右されます。たとえ同じ構造で同じ面積の建物だとしても、立地条件が違えば不動産価格も変わります。

例えば駅前の繁華街と郊外の駅からバスに乗るような場所とでは、一般的に前者の方が不動産価格は高くなるでしょう。

それだけでなく経済情勢の変化によっても不動産のニーズは変わるので、最新の不動産価格の推移を知った上で今後の住宅の買い時を予測することが重要です。

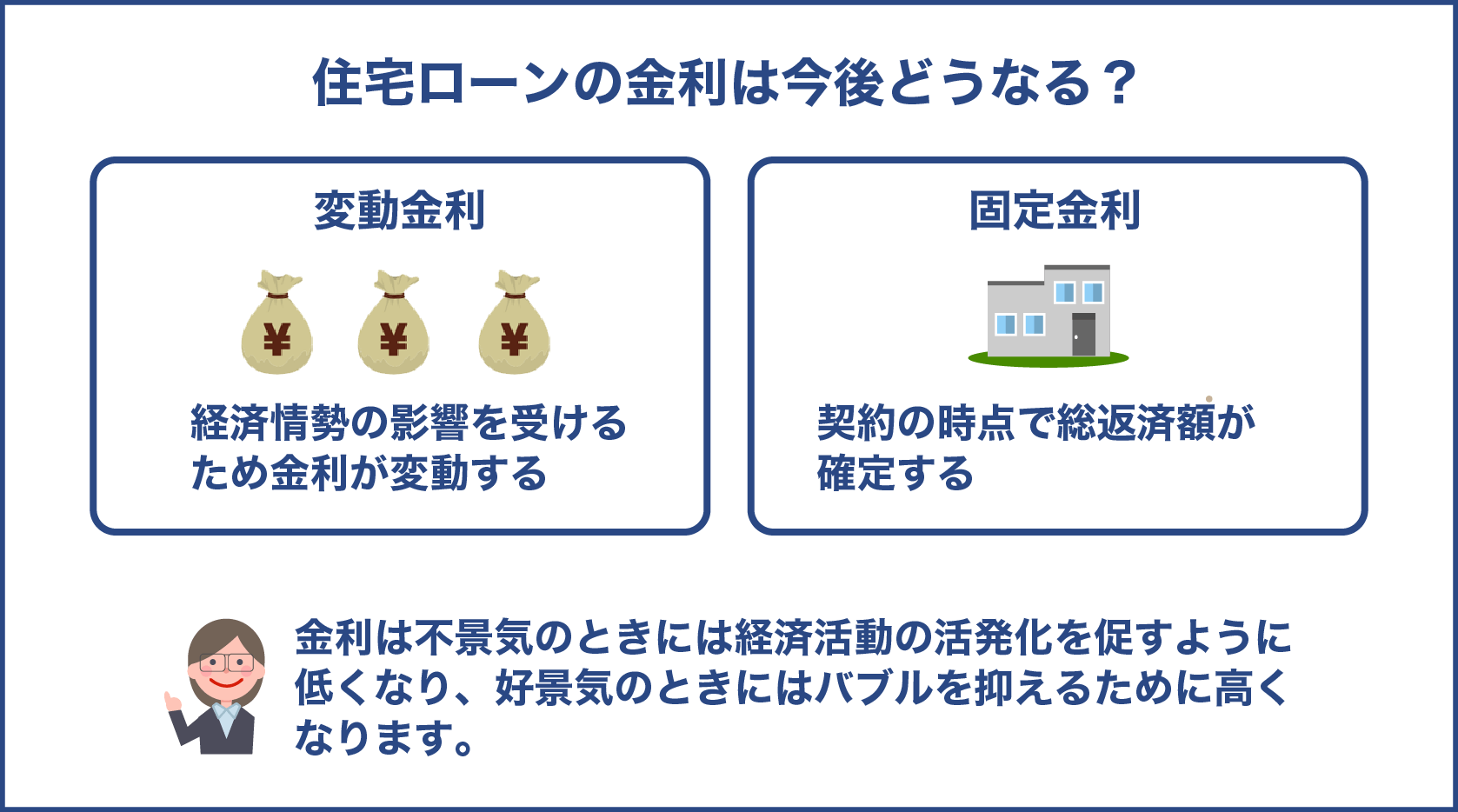

住宅ローンの金利は今後どうなる?

住宅の価格は、金利の影響も強く受けるため、家の購入にあたって大切なポイントです。金利が高くなるほど返済利息も増えてしまうので、住宅ローンの総支払額は増えてしまいます。

住宅ローンには、主に変動金利と固定金利の2つがあります。特に注意しなければいけないのは変動金利です。

固定金利は契約の時点で総返済額が確定しますが、変動金利は経済情勢の影響を受けるため金利が変動します。その為契約の際に想定していたより総支払額が増えてしまう可能性があるのです。

2020年7月時点での住宅ローン金利は、まれにみる超低金利になっています。変動金利の住宅ローンのなかには金利1%を下回ることもあります。金利は不景気のときには経済活動の活発化を促すように低くなり、好景気のときにはバブルを抑えるために高くなります。

日本の景気がどのように動いていくか、なかなか確実な予想はできません。ただ、一つだけ言えるのは「新型コロナウィルス感染拡大による日本経済への悪影響はしばらく続く」という点です。この影響について、次から考えていきます。

コロナ禍は住宅市場に影響するか

リーマンショック以上の経済被害を与えていると言われている新型コロナウィルスの感染拡大は、不動産価格にどれくらい影響が出るのか、これから家を購入する方にとって関心のあるところではないでしょうか。

多くのエコノミストの見解では、経済の回復にはまだ2~3年かかると言われています。つまり、しばらくは低金利の状態が続くと言えるでしょう。

このことが住宅系の不動産価格にどのくらいの影響を与えているのかを見ていきましょう。

影響を受けるのはオフィスや店舗、住宅の影響は限定的

ニュースでもご存じの通り、緊急事態宣言発令により、街の飲食店の売り上げは落ち込み、廃業する企業も後を絶ちません。

店舗の空きが増えれば増えるほど、賃料が下落し不動産価格も下がっていきます。オフィスについては、リモートワークの導入により、都心の高い家賃を払わなくてもよくなる可能性がある職種もあり、空き室が増えていけば、飲食店同様に不動産価格が下がります。

一方で住宅はどうでしょうか。

結論から言いますと、コロナの影響を受けにくいということが言われています。

これは、経済が悪くなっても人が住むところを確保すること自体は変わらないことが理由です。

ただ、コロナ禍による減給などが原因で、それまでより安い家賃の賃貸物件などに引っ越すことも考えられるため、今後の動向はチェックし続ける必要があります。

家族一緒に過ごす書斎のある住宅が人気

リモートワークが導入され、緊急事態宣言中ではない時にも、実は家で仕事ができるということに気づいた企業も多いでしょう。

そのようなオフィスワークが必要のない職種の人達の間では、家でゆったりと仕事ができる広さを求めて、戸建てを郊外に購入する動きも出てきています。

職住融合という状況です。このようにリモートワークが浸透することで、住みたい街選びも変わりつつあるようで、リクルートホールディングスの「2020年のトレンド予測」によると、「リモートワークをきっかけに引越しを検討したか」という問いに対し、53%の人が実際に引越しを実施したり、引越しを検討したり、もしくは希望したりしていることが分かります。

引っ越しによって通勤時間が長くなることを許容していることで、今後は会社のある都心から人が動いていくようにも思えます。

しかし、一方で依然として都心に住む魅力は健在で、住みたい街ランキングでは、都心に近い街が上位に入ってきています。

(LIFULL HOME’S調べ)買って住みたい街ランキングでは、1位勝どき(東京・中央区)2位白金高輪(東京・港区)3位本厚木(神奈川・厚木市)となっています。

理由としては、感染が一旦収まりリモートワークがなくなり、出勤する必要性が出てきたときに郊外から長時間電車に乗ってみると、やはり感染が怖いという心理も働いているからのようです。

このように、家は会社の近くが便利という考え方も根強く、一概には言えませんが、コロナ禍においても都心の魅力は変わらず、地価はなかなか下がらないようにも見えます。

都心で駅から1分離れるごとに坪単価が4万円下がる

駅からの距離が不動産の価格に影響を与えることについても見てみましょう。

東京カンテイのレポートによると、東京都心において、駅から徒歩1分ごとの価格差は新築で2.8万円/坪、中古住宅で4万円/坪となっているそうです。

また、近畿では新築0.5万円/坪、中古1.2万円/坪、中部では新築0.4万円/坪、中古0.6万円/坪と街が開発されていればいる程、駅から住宅までの徒歩での距離が物件価格に影響することが大きいことが分かります。

東京オリンピックは不動産に影響があるのか?

もう一つ、経済に影響を与えると考えられるのが東京オリンピックの開催です。例えばロンドンオリンピック以降の住宅売却価格の動向を見てみますと、オリンピック以降も上昇を続けていたという報告があります。

ただ、日本ではオリンピックの延期という不測の事態が起こり、これは不動産価格を下落させる可能性のある要因の一つです。

オリンピック延期が決まったのは2020年3月下旬で、オリンピックのために建設されていた分譲マンションの多くはすでに購入者が決まっていました。そのポイントだけを見れば、不動産価格が下落する要因にはならないかもしれません。

しかしオリンピックの延期により、景気の先行きに不安感が増したことは事実です。仮に中止ということになれば、オリンピックで見込めるはずだった経済効果はなくなり、見込まれていた外国人観光客が来なくなり、日本の景気にとって悪影響を与えます。そうすると日本国内の企業業績や投資環境も悪くなり、不動産価格も下落に転じる可能性が高くなるでしょう。

従来から不動産業界では「オリンピック後に不動産価格が下落するのではないか」という心配の声がありました。

今回のコロナ禍は、それが現実のものとなる可能性をさらに強くさせたと言えます。

一部の優良物件を除いて、全般的に不動産価格は下落する可能性が高まっていると考えられるでしょう。

決断のポイントは2つ

ここまで色々な情報を見てきましたが、最終的に決断する時に大切なポイントはこの2つと言えます。

- 購入する家の種類

- 家を買う費用は準備できるのか

このポイントを念頭に現状を見ていきましょう。

家の種類

まずはどんな家の種類を選べばいいのか、それぞれのメリット、デメリットをまとめてみました。

まず家族と話し合い、どんな家に住みたいのか、そこでどんな暮らしがしたいのかを色々とアイデアを出し合ってみましょう。

| 価格 | メリット | デメリット | |

| 新築マンション | 高 | 資産価値が高い立地条件が良い(駅に近いなど)ごみ出しが楽管理の手間がかからない | 建築中で内装が見られない足音など周りが気になる高層エレベーターなどで外出に時間がかかる収納が少ない |

| 新築戸建て | 普通~高 | 床面積が広く収納も多い足音などが気にならない好みの家を建てられる、選べる | 価値減退が早い管理はすべて自分で行う |

| 中古マンション | 安 | 内装や管理状況を見てから決められる立地条件が良い | 築年数なりの劣化がある修繕費、管理費がかかる収納が少ない |

| 中古戸建 | 安 | 立地、広さなど選びやすい | 建設時期によっては耐震性に問題があることがある |

1000万円から購入可能

一軒家の購入価格は高く、特に新築の注文住宅の場合は数千万円かかるイメージがあります。ところが、実際には細部までこだわらないなら1,000万円程度でも購入は可能であり、安価で家を手に入れることはできます。

極力シンプルな構造にして、低コストの素材で費用を抑えて家を建てられます。ローコスト住宅を建てるメーカーも増えてきました。ただ、耐震性や断熱性などは、安全や健康を左右するものなので、よく調べてみる必要があります。担当者にしっかりと確認しましょう。

メーカーの建売住宅は自由度が低い

一軒家に住みたい場合は、注文住宅だけではなく建売住宅も選択肢のひとつです。メーカーの建売でも、新築と中古の両方を選ぶことができますが、注文住宅より選択肢は狭く、価格帯も選びづらくなるようです。

メーカーが作る家の場合、多くの人に受け入れられるようにある程度の型が決まっており、こだわりのある家に住みたいというイメージを持っている方には向いていないこともあります。

キッチンや浴室やトイレなども決まっているため、希望通りに取捨選択を行うことができません。追加もできないかわりに、不要な設備があっても取り除けないので、値下げを考えるのは難しくなります。

メーカーの建売でも安く販売されているものもありますが、1,000万円程度の低価格の住宅を扱っていない可能性もあるため、よく確認しましょう。

家と土地の価格のイメージを持つ

一軒家の購入価格は約1,000万円からと下限は決まっていますが、上限はありません。間取りや資材やデザインにこだわったり、高性能な設備を導入したり、外構を造りこんだりと、金額の上乗せは可能です。

しかし、家を建てるためには、当然土地も必要であり、家にお金をかけすぎて、通勤に不便な場所しか選べなかったり、逆に立地が良い広い土地を購入したけれど、その分家にかける予算が減り理想通りの家が実現できなかったというような残念なこともあります。

予算が有り余っている方は別ですが、そうでない場合には、妥協できるところは妥協し、自分が大事な部分にはお金をかける、というメリハリが必要です。近年のハウスメーカーは土地探しから手伝ってくれるところもありますので、しっかり相談しなが進めましょう。

物件価格の目安は年収の3~5倍

住宅を購入する際の値段設定は、ランニングコストなど含めて細かく計算して決めることはもちろん必要ですが、概算として年収の3~5倍程度で算出できます。例えば年収400万円なら、予算は1200〜2,0000万円程度が妥当です。

3~5倍と予算の幅は広いので、低めか高めかどちらに設定するかで、当然ですが支払い額は大きく変わります。

年収の3倍程度なら家計の負担は比較的小さく、余裕を持って生活しやすいですね。

それに対して年収の5倍に設定した場合は、負担が大きいため生活費を切り詰めなければならないケースもあります。もちろん、総合的に満足のいくバランスを見つけることが一番大切です。

購入後の資金繰りによっても、月々のローンの支払いの負担がどの程度になるかは異なりますが、現状でどのくらいの生活費で生活しているのか、将来いくら何に使う予定があるのかなどを洗い出し、無理なく返済できる計画を立てておきましょう。

また、人生は何が起きるかわかりません。現在は夫婦2人の生活だとしても、将来的に子供が生まれ、教育費や食費がプラスされる可能性もあります。

子供がいなくても、親の高齢化に伴った医療費や介護費などの費用が長年必要になることもあり、ライフスタイルの変化に応じて出費の内容は変わっていきます。また、収入が変わる可能性もあり、転職、企業の業績によるボーナスカットなどのリスクもないとは言い切れません。

住宅ローンは何十年と付き合っていくもののため、想像にも限りはありますが、ある程度のライフステージの変化も考えて、金額を決めていくことが大切です。

国土交通省の調べによると、住宅購入にかかった平均額は新築分譲マンションが最も高い約4600万円です。中古戸建住宅、中古マンションは2800万円程度です。平均的に、購入額の3分の2ほどをローンで賄っているようです。

それでは住宅ローンについて詳しく見ていきましょう。

住宅ローンのしくみ

住宅ローンの総支払額を把握する前に、しくみを理解することで所有する不動産に適したローンを組むことができます。そもそも住宅ローンとは、住宅を購入したり改築したりする際、金融機関から借りるお金のことです。

家屋のように高価な買い物では、手元に総資金があることは稀なので、住宅ローンを利用して月々のローンを返済していく人がほとんどかと思います。

住宅ローンは、住居のための購入に利用することが可能で、新築、中古家屋を立てるために購入した土地代に対しても適用されます。ただし、中古物件のように耐久年数を考慮しなければいけない古い建物では、借り入れ出来る条件が変わるので注意しましょう。

基本的な住宅ローンの返済額は、契約当初に締結する借入金額、返済期間、金利で決まります。 中でも、金利は住宅ローンの総額を決める上で最も重要となっています。

金利の重要性

家を購入するタイミングとして、住宅ローン金利が低い時期は狙い目です。借り入れたお金は、利息をつけて返済することになります。

そして、利息分の割合を決めるのが金利であり、これが住宅ローンの総返済額を決めることになります。

最近では景気が低迷しているので、低金利で借りられる住宅ローンもたくさんありますが、数千万円単位の金額を借りる事になるので、低金利であったとしても総返済額は大きくなります。

例えば、3000万円の戸建て物件を30年契約の金利1% で借り入れた場合、500万円近くの利息を支払う事になります。もし、金利1.5%の場合であれば、 700万円以上の利息がつく事になるので、金利の多寡で200万円近く多く支払うことになるのです。

もちろん、月々の負担額もそれに伴って増える事になります。だからこそ、住宅ローンを組む時は、特に金利へ着目し、慎重にローンを組む必要があるのです。

近年では、ネット銀行が手掛ける住宅ローンが普及してきており、低い金利で利用できるようになってきているので、ぜひ候補としてチェックしてみましょう。

ネット銀行では実店舗での営業も行っていないので、人件費がかからないのも金利が低い理由です。また自社のATMも持たず、他の金融機関やコンビニと提携して共通したATMを活用しています。

家の購入にはたくさんの手続きや打ち合わせが伴う為、すべての手続きがネット上でできるネット銀行は、忙しい人には便利な金融機関と言えるでしょう。

物件以外にかかる費用

物件費の他にも、以下のような費用がかかります。

| 物件費用 | マイホームの購入にかかる費用 |

| 仲介手数料 | 不動産会社に支払う費用 |

| 不動産取得税 | 不動産を取得した際にかかる税金 |

| 固定資産税(都市計画税) | 物件を購入してから毎年自治体に支払う税金 |

| 登記費用 | 不動産の所有権を証明・移転する際に発生する費用 |

| 修繕費 | 物件の老朽化した部分を修繕するための費用。マンションの場合は毎月積み立てを行う |

| 管理費 | マンションの共有部分の設備管理費 |

| 駐車料 | マンションで駐車が必要な場合の費用 |

家は購入して終わりではなく、その後固定資産税などの税金の支払い、必ず老朽化するので補修・修繕などの管理費用もかかります。購入後のランニングコストは見落としがちですが、すべてシミュレーションして出費を計算し、ローン計画を検討しましょう。

家を買う際に利用できる支援制度

家は高額です。予算を考えると購入するのはなかなか現実的ではないという人も少なくないでしょう。

また、住宅の購入は数千万円単位のお金が必要になるので、たとえ数パーセントでも消費税増税の影響を強く受けます。

そのため政府は、2019年10月に行われた消費税増税をきっかけに、住宅の購入件数が減少することを危惧し、さまざまな支援制度を実施しています。そんな住宅購入支援制度が充実している時期を逃さず家を購入するのも一つのタイミングです

すまい給付金

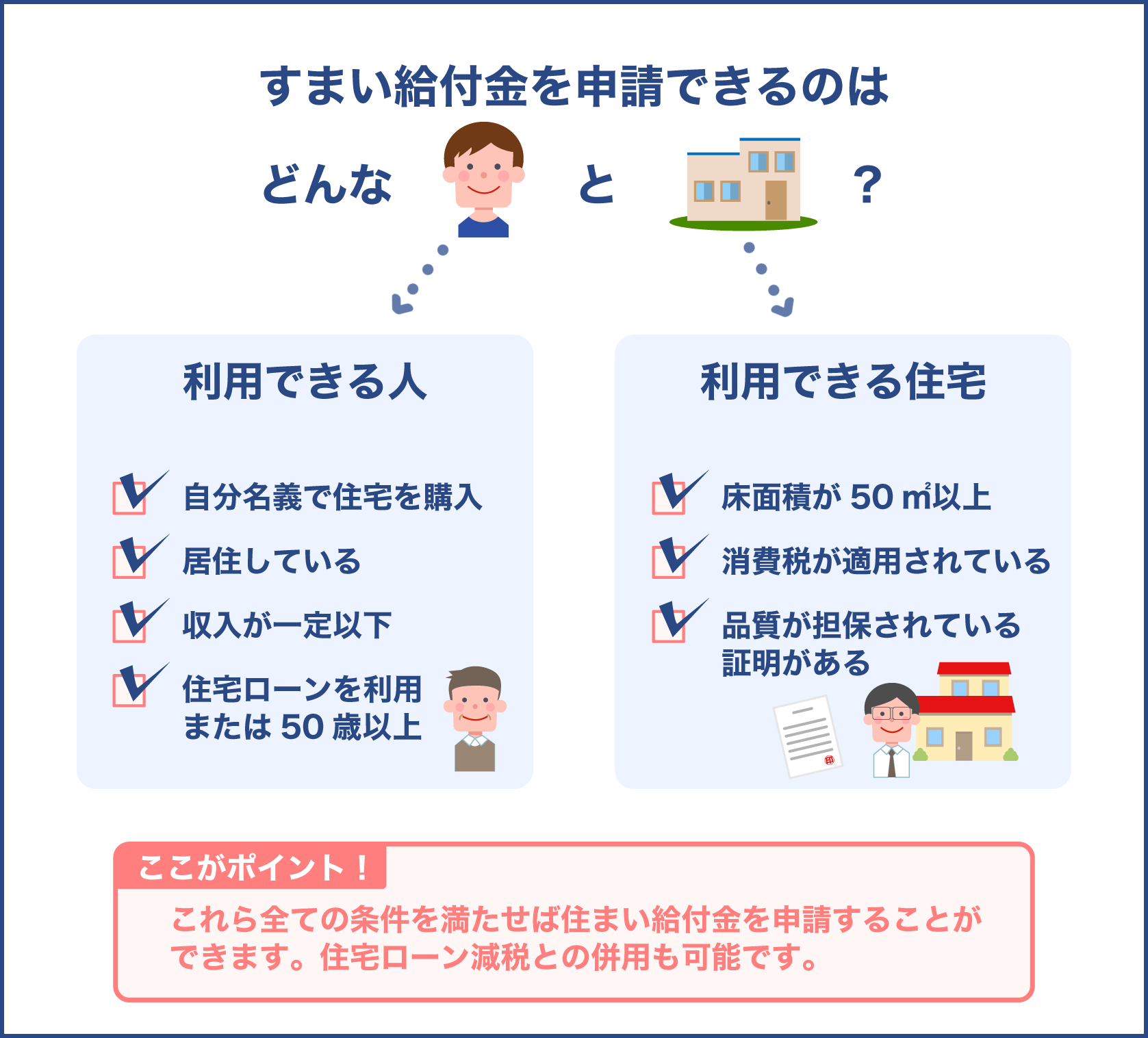

消費税増税における住宅購入者の負担を減らすために、一定の条件を満たす人へ創設された支援制度が「すまい給付金」です。

2014年に行われた消費税5%から8%へのアップを機会に始まり、消費税が10%になった2019年以降も2021年12月まで継続しており、現状ではそれまでに引渡・入居が完了しているものが対象です。

給付額は収入の目安によって「給付基礎額」が決まり、そこへ不動産の持分割合を掛けたものです。“住宅を取得し登記上の持分を保有するとともにその住宅に自分で居住すること、収入が一定以下”ということが条件です。

ZEH(ゼッチ)補助金

ZEH(ゼッチ)は「ネット・ゼロ・エネルギー・ハウス」の略称。地球温暖化の低減を目的に、環境省、国土交通省、経済産業省が連携して取り組む制度です。

高断熱、省エネなどの高性能を供え、自宅で消費するエネルギーを自宅で作り、消費量の収支がゼロになることを目的にした補助金です。

「ZEH」「ZEH+」と省エネ貢献度によってランクが分かれており、例えば戸建住宅で「ZEH」に認定された場合は、60万円の補助金が出ます。

地域型住宅グリーン化事業補助金

こちらの補助金も、環境負荷の低減のための制度で、「長期優良住宅」や「低炭素住宅」に認定された住宅に対して補助金が支給されます。

ただし、条件として国土交通省の採択を受けた事業者が供給する住宅に限られています。

補助金の上限は住宅のタイプによって異なり、例えば長寿命型(木造新築)であれば最大で1戸につき110万円が支給されます。

また地域の活性化や高齢化社会への対策として、地域材の過半利用などの指定された要件をクリアすることによって、20万円~30万円が上乗せされるケースもあります。

各自治体の補助金制度もチェックしよう

住宅に関する補助金制度には国の創設したもの以外にも、都道府県や地方自治体が独自に取り組んでいるものもあります。

東京ゼロエミ住宅導入促進事業

「東京ゼロエミ住宅」とは東京都独自が定めた高い断熱性能を持った断熱材や窓を用いたり、高い省エネ性能を有する家電製品などを取り入れた住宅です。

冷暖房の効率が良くなるなど、快適な室温が維持され、さらに部屋間の温度差が小さくなりヒートショックの予防にもつながります。

住宅を新築する方に対して、その経費の一部を助成することにより、家庭におけるエネルギー消費量を低減することを推進する事業です。

都内において「東京ゼロエミ住宅の認証に関する要綱」に基づき、戸建て住宅には70万、集合住宅には30万が助成されます。

2021年3月5日までの申請受付が現状では最後のチャンスになりますが、間に合う方はチェックしてみてください。

助成金を受け取るためには、都指定の認証審査機関から認証を受けた新築住宅であることが条件です。

※「ゼロエミ」とはゼロエミッション(ZERO EMISSION)の略

引用元:「東京ゼロエミ住宅」とは?|東京都環境局 (tokyo.lg.jp)

東京都千代田区の「次代育成住宅助成」

こちらは月額で最高8万円の助成金が出ます。利用するには一定の条件が定められていますが、家族構成などによっては大変ありがたい制度です。

このような制度は各自治体によって要件が違うため、購入予定の住宅の自治体のホームページをぜひ確認してみましょう。

分かりました!

ただし、国の補助金を財源とする各自治体の支援制度は、国の補助金制度との併用が原則不可です。両方を利用できるかどうかは、確認してみるとよいでしょう。

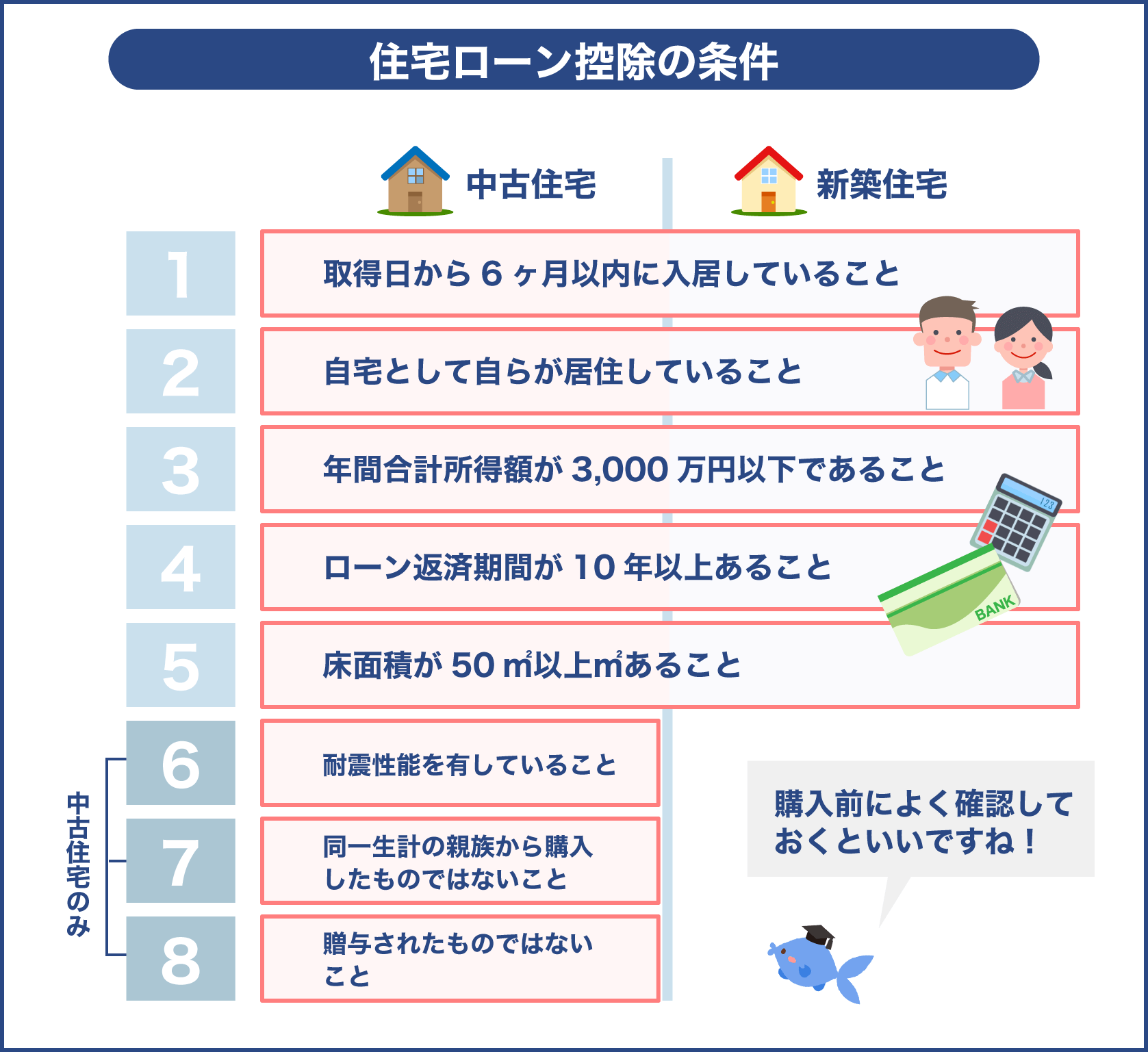

住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)は、年末時点の住宅ローン残高の1%が、支払った所得税から戻ってくる制度です。

控除額の上限は一般の住宅で1年で40万円、長期優良住宅や低炭素住宅は年間50万円です。10年間では400万円または500万円となります。

期間はもともと10年間でしたが、2019年10月の消費税増税に伴い、住宅事業を守る対策として2020年中(新型コロナウィルス対応で2022年中に延長される見通し)に入居した人については13年間の控除を受けることができます。

贈与税の非課税枠

住宅の購入にあたって、親や祖父母からの援助がある方もいるでしょう。贈与を行う場合には、基礎控除額の110万円以上には、贈与税がかかります。

ただ、住宅を購入する場合には、非課税枠があります。一定の条件を満たせば、非課税枠が最大3,000万円になります。

まとめ

家を買うタイミングがなんとなくイメージできてきたでしょうか。30代で購入する人が多いようですがあくまでも平均値です。

適切なタイミングは人それぞれ異なりますので、総合的に判断することが大切です。

間取り、環境、施工会社、時期、適正価格、経済状況など考えなければならないことは山のようにありますが、家族と共に未来の設計図をイメージし、無理のない物件価格を見極め、自分と家族にとってのベストタイミングを探ってください。