不動産投資をするには、築年数がどのくらいの物件が良いのか、悩む方も少なくないでしょう。

中古物件は築年数が様々なので、収益を得るためにも、最適な築年数を選びたいもの。

築年数がどのくらいの物件が良いのでしょうか?

この記事では、築年数ごとに中古物件の特徴を解説しています。おすすめの中古物件の選び方や、買う時の注意点も紹介しているので、是非参考にしてください。

目次

中古物件の築年数に注目する

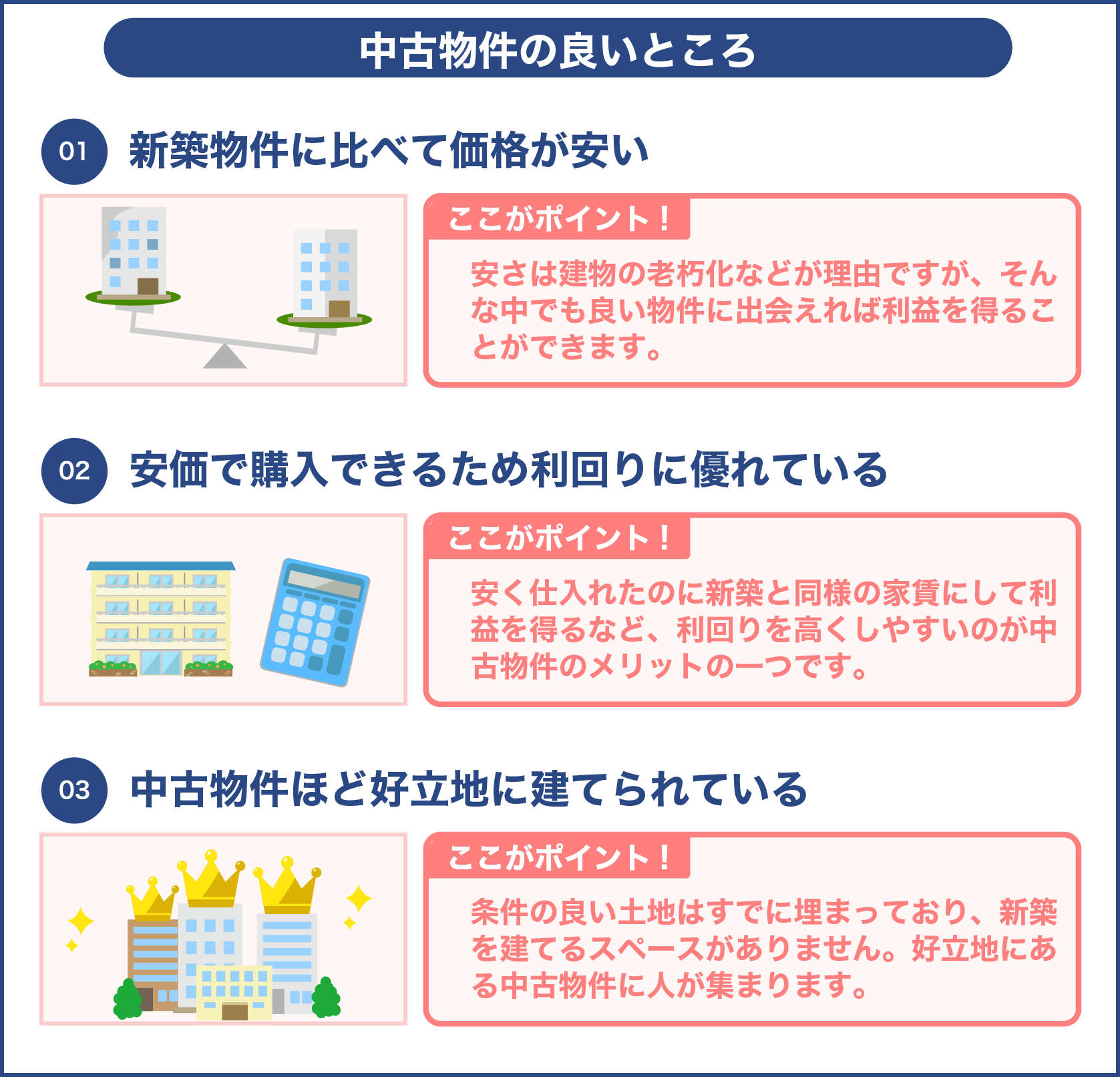

初心者が不動産投資をする際に、新築と中古物件で悩んでいたら、中古物件を選択することをおすすめします。特に「築10年〜20年」の中古物件が良いでしょう。

何故なら、新築より安く購入することができて、且つ収益性が高いからです。

さらに、不動産は立地の良さと、管理がしっかり行われていると、新築物件ではなくても価値があると言えます。

不動産投資をする上で優良物件と言われるのは、購入価格が安く、築年数が経っていたとしても常に満室の状態で、最後は高く売却できる物件です。

実際に自分で住む物件ではないので、収益性を重視するなら、新築より中古物件を選ぶ方が確実です。

新築と中古物件を比較

| 新築物件 | 中古物件 | |

| 東京都心部の相場 | 3,000万円以上 | 2,000万円以上 |

| 再販率 | 低い | 高い |

| 家賃の増額 | 上げにくい | 上げやすい |

| 契約不適合責任 | 10年 | 2年 |

このように、新築と中古物件には価格の差があり、中古でも築浅の物件はまだ価格が高いので、築10年〜20年の値下がりが落ち着いた物件を選ぶのが良いと言えます。

また、中古物件の築年数は3つに分けて考えます。

- 築年数10年以内

- 築年数10年〜25年以内

- 築年数25年〜

それぞれメリット・デメリットを紹介していきます。

築年数10年以内

築年数が浅い物件は割高になってしまいますが、市場では人気なのです。

メリット

- 新築物件より価格が安い

- 大規模修繕がない

- 減価償却の節税が長期間できる

- 条件の良い投資用ローンが受けられる

築浅の物件は、新築物件の価格より安いことがメリットになります。

新築物件とは、建物が完成してから1年間空室の状態が続いている物件のことですが、1年以内に入居者が現れたり、1年以上空室だったりした場合は、新築物件となりません。

新築物件ではなくなったら、物件の価格は下がっていくので、築浅の物件は新築より安く買えるという訳です。

さらに、まだ10年も経っていないので、大規模修繕を行う必要がなく、耐用年数も長期間あるので減価償却の節税ができます。

また、築年数10年以内の物件の価値は高い状態なので、銀行から条件の良い不動産投資用ローンが受けられることもメリットです。

何故なら、物件の耐用年数が長いことで、ローンの返済期間も長く設定することができるからです。返済期間を長くすることで、毎月の支払いの負担を軽減させられます。

デメリット

- 物件価格が高い

- 利回りが低い

- 売却価格が安くなる

築年数が10年以内の物件は、中古物件の中でも高い価格のものが多いです。

そのうえ、入居者が頻繁に入れ替わることで、家賃を下げなくてはいけなくなるので、利回りは低くなってしまいます。

利回りの算出法は(年間家賃収入÷物件購入価格×100)で求められるため、家賃が下がってしまうと、利回りは低くなるのです。

また、新築から築年数10年の間は、物件価格の下がる幅が非常にあるので、購入した時より、かなり安い価格で売却することになります。

そのため、転売で利益を考えるなら、築年数が浅い物件は避けた方が良いでしょう。

築年数10年〜25年以内

築浅の物件に比べると価格が安くなり、家賃も安定します。

ただし、築年数15年位になると大規模修繕を行うことが多いので、修繕費の確認を購入する前にしておきます。

メリット

- 利回りが安定する

- 売却しても価格は下がりにくい

- 物件のデータが確認できる

- 減価償却の節税

築年数10年以上の物件になってくると、価格の下落は築20年位で止まって、それ以降は変動が少なく、一定の価格で留まっています。

それに伴い、家賃の変動もないので家賃収入が安定し、利回りは安定するというもの。

購入した時の価格と比べて、そこまで価格も変わらず売却することも可能です。

また、築年数10年以上の物件は、今までの賃貸データがあるので、空室状況や利回りなどの情報を元に、収益をシミュレーションしやすいのはメリットです。

前述したおすすめの築年数はこの辺りの物件になります。

鉄筋コンクリート造の物件は木造物件に比べて、耐用年数が長いので築浅までとはいきませんが、減価償却の節税ができます。

木造物件は、耐用年数が築22年と決められているため、その前であれば減価償却の節税ができるので、確認しておきましょう。

住居用の法定耐用年数

| 鉄筋コンクリート造 鉄骨鉄筋コンクリート造 | 47年 |

| ブロック造 れんが造 | 38年 |

| 金属造 | 34年 |

| 木造、合成樹脂造 | 22年 |

| 木骨モルタル造 | 20年 |

デメリット

- 大規模修繕

- 経年変化による劣化

築年数が10年以上経つと、大規模修繕を行わなければいけないので、修繕費の出費は免れないと言えます。

また、物件によっては築15年でも、かなり劣化して見えるものや、築25年でも綺麗な状態の物件があるものです。

よって、このような築年数の物件の場合は、自分で劣化の判断をせずに、ホームインスペクター(住宅診断士)に診てもらってから、購入するようにしてください。

築年数25年〜

このあたりの築年数になると、かなり価格が安くなります。

しかし、入居者が集まりにくかったり、耐震性がなかったりする物件が多くなってきます。

メリット

- 立地が良い

- 固定資産税が安い

築年数が25年以上経っている物件は、比較的に立地が良い所にあるのがメリットです。

築年数が古い物件は、その当時開発された場所に建てられているため、近くには商業施設や駅などがあり、生活環境が整っていることが多いです。

また、だいぶ築年数が経っているため、物件の価値は下がり、固定資産税も安くなります。

デメリット

- リフォームが必要になる

- ローンが組みにくい

- 耐震性がない恐れ

築年数が25年以上も経ってしまうと、建物の劣化が進行しているので、大がかりなリフォームを行う必要が出てきます。

リフォーム代は規模にもよりますが、家を全体的に行うとなると400万円かかると言われています。

この辺りの築年数の物件は、トイレとお風呂が一緒になっているユニットバスが多いため、将来的にリフォームやリノベーションを視野に入れておくべきでしょう。

そして、物件の価値が低くなっているので、投資用ローンの審査が難しくなったり、返済期間が短く設定されたりと、条件が悪いものになってしまいます。

そのため、築浅の物件に比べると、自己資金を多めに準備しておく必要があるというもの。

また、築年数がかなり経っている物件は、1981年6月に施行された新耐震基準を満たしているかがポイントになります。

この新耐震基準は、震度6強〜7程度の大きな地震でも、倒壊は免れるとしています。

一方、旧耐震基準の物件だと、ローンの控除や非課税制度を受けられなかったり、耐震補強の工事が高額になったりとデメリットが多いです。

それぞれリフォームの相場

| 箇所 | 相場 |

| トイレ | 10〜60万円 |

| キッチン周り | 40〜200万円 |

| バスルーム | 50〜150万円 |

| 洗面台 | 10〜80万円 |

| 壁紙 | 1千円/㎡ |

| フローリング | 2〜5万円 |

| 外壁 | 100〜300万円 |

| 耐震補強 | 100〜250万円 |

築年数10年以内の物件が向いているケース

相続税や所得税などの節税対策を行うには、築浅の物件が向いていると言えます。

相続税は現金にかかる税金より、不動産にかかる税金の方が安くなるので、不動産を購入することで相続税対策になり、家賃収入を得ることも可能です。

また、不動産投資を長く続けたい人も、築浅の物件がおすすめです。

比較的に新しいので、修繕する必要は少なく、経費がかからないので、長く運用しやすいでしょう。

入居者の入れ替わりが早いと家賃を下げる必要が増えますが、家族層の物件を選ぶことで、入居する期間が長くなる可能性があり、家賃の下落を抑えられます。

築年数10年〜25年以内が向いているケース

この辺りの築年数が一番安定した、家賃収入を得ることができます。

そのため、安定した収入を得るのが目的の不動産投資であれば、築年数が10年以上から25年以内が向いていると言えます。

物件の価格は、築20年辺りで下落が落ち着くので、入居者が入れ替わったとしても、家賃の変動は少ないです。

築年数25年〜が向いているケース

基本的に築年数がかなり経っている物件は、立地の良い所にある場合が多いので、リフォームやリノベーションをすることで、入居者を集めやすくなります。

大がかりな修繕工事になりますが、立地が良いため安定した家賃収入を見込めます。

また、不動産転売をする時も築年数が経っている物件は、向いているというもの。

建っている物件のエリアが再開発するなら、土地の価値が上がるので、購入した時よりも、高く売却ができます。

しかし、初心者には転売はハードルが高いと言えるでしょう。

築年数にはそれぞれ特徴があることが分かりました。

不動産投資をする際には、どんな物件選んで良いのでしょうか?

次に解説していきます。

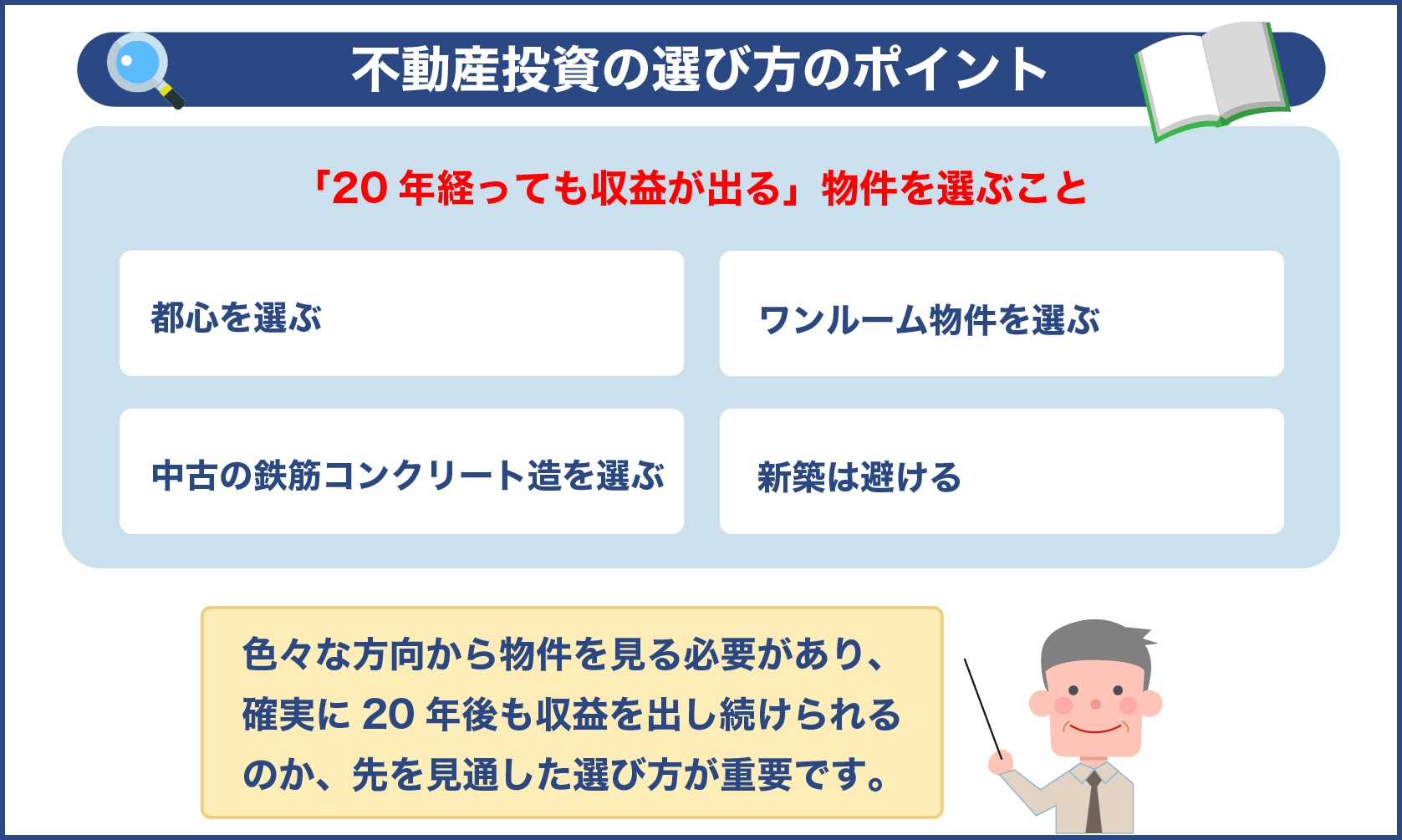

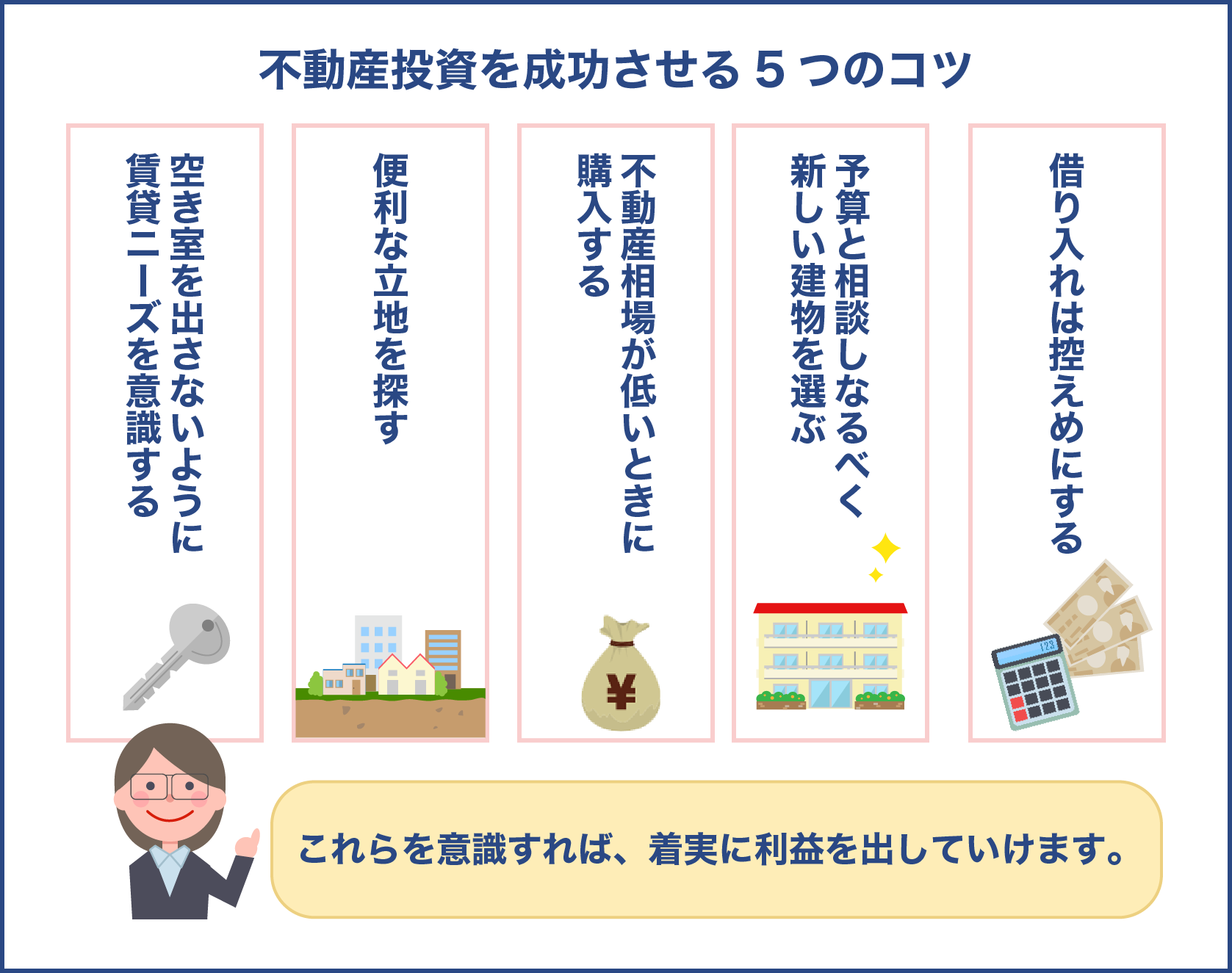

不動産投資の選び方

不動産投資の選び方ですが、「20年経っても収益が出る」物件を選ぶことです。

物件選びの基本というのは、年数が経っても変化のないものを重視します。

例えば、変化がないものとは、立地や物件の構造です。

一方、変化があるものと言えば、物件周辺の環境で、再開発などがあると利便性が大きく変わってくるので、家賃や利回りなどにも影響が出ると言えます。

そのため、色々な方向から物件を見る必要があり、確実に20年後も収益を出し続けられるのか、先を見通した選び方が重要です。

どのように選んだら良いのか、詳しく選び方を紹介していきます。

都心を選ぶ

不動産投資をするには、人口が多い都心の物件を選ぶことです。

不動産投資で利益を得るためには、入居者が常にいる状態で、家賃収入があることが前提です。

地方などは、物件の利回りが高い傾向ですが、結局空室が増えてしまっては、利益にならないというもの。

地方でも大学などがあれば、物件の入居率は見込めますが、もし大学が撤退するようなことになってしまえば、不動産経営は失敗に終わるでしょう。

20年後の収益を出すには、都心部を選ぶことが確実ということになります。

都心の中でも、さらに細かく確認しておく内容はこちらです。

- 人口の増加

- 企業が密集しているか

- 学生が多いか

- 利便性に優れているか

- 再開発の予定

人口の増加

単純に人口が多いエリアになるほど、入居率は上がります。

ただし、今の人口だけで見るのではなく、20年先の人口推移を想定する必要があります。

2020年12月、2019年12月の都市別転入・転出者数はこちら

| 都市名 | 転入超過数(-は転出超過) | |

| 2020年12月 | 2019年12月 | |

| 札幌市 | 658人 | 512人 |

| 仙台市 | 172人 | 97人 |

| さいたま市 | 506人 | 357人 |

| 東京都特別区部 | -6,211人 | 877人 |

| 名古屋市 | -371人 | 10人 |

| 京都市 | -449人 | -284人 |

| 大阪市 | 114人 | 653人 |

| 福岡市 | 264人 | 308人 |

2020年に東京を転出した人は、2019年に比べて20%増の6,211人でした。

現在は新型コロナの影響で、東京の転出流出が続いているそうです。

一方、上記の表だと札幌市やさいたま市の転入が多くなっています。

新型コロナの影響もいつまで続くのか、分かりませんが、今後を想定した人口推移を考えて物件を購入するのが良いでしょう。

企業が密集しているか

企業が沢山ある場所には働く人も集まるので、職場の近くに住む人は自然と多くなるというものです。

資本金が10億円以上の国内の大企業は、大体半分くらいの割合で東京にあります。

外資系の企業も半分以上が東京に所在しています。

学生が多いか

大学や専門学校などに進学する際には、賃貸物件を利用する学生が多くなります。

そのため、大学などが集まっているエリアは賃貸のニーズがあるのです。

日本全国で大学が集まっているエリアというのは、「1位が東京」「2位が大阪」「3位が愛知」となっています。

現在、大学は都心に回帰する動きが見られているので、これからも都心部へ学生が増える見込みはあるでしょう。

利便性に優れているか

不動産投資をする物件の周辺の利便性が優れているかは、選ぶポイントで重要になります。

例えば、下記の項目が近いと利便性が高いと言えます。

- 駅やバス停

- スーパーやコンビニなど商業施設

- 学校や勤務先

- 医療機関

東京は特に、上記の項目が集まっていて、交通アクセスも世界一なため、利便性に優れているエリアです。

再開発の予定

地方や郊外だと、商店街の活気がなくなり、シャッター通りなどと呼ばれ、衰退していることをよく耳にします。

街が衰退しないためにも、ショッピングモールなどの商業施設や、エンターテイメント施設の開発は必要です。

今後20年先を見通すなら、再開発が行われるエリアの物件を選ぶべきです。

そうなると人口が減少している郊外より、都心の方が再開発の予定は沢山あります。

公益社団法人の「全国市街地再開発協会」から都市再開発の情報が調べられるので、確認してみてください。

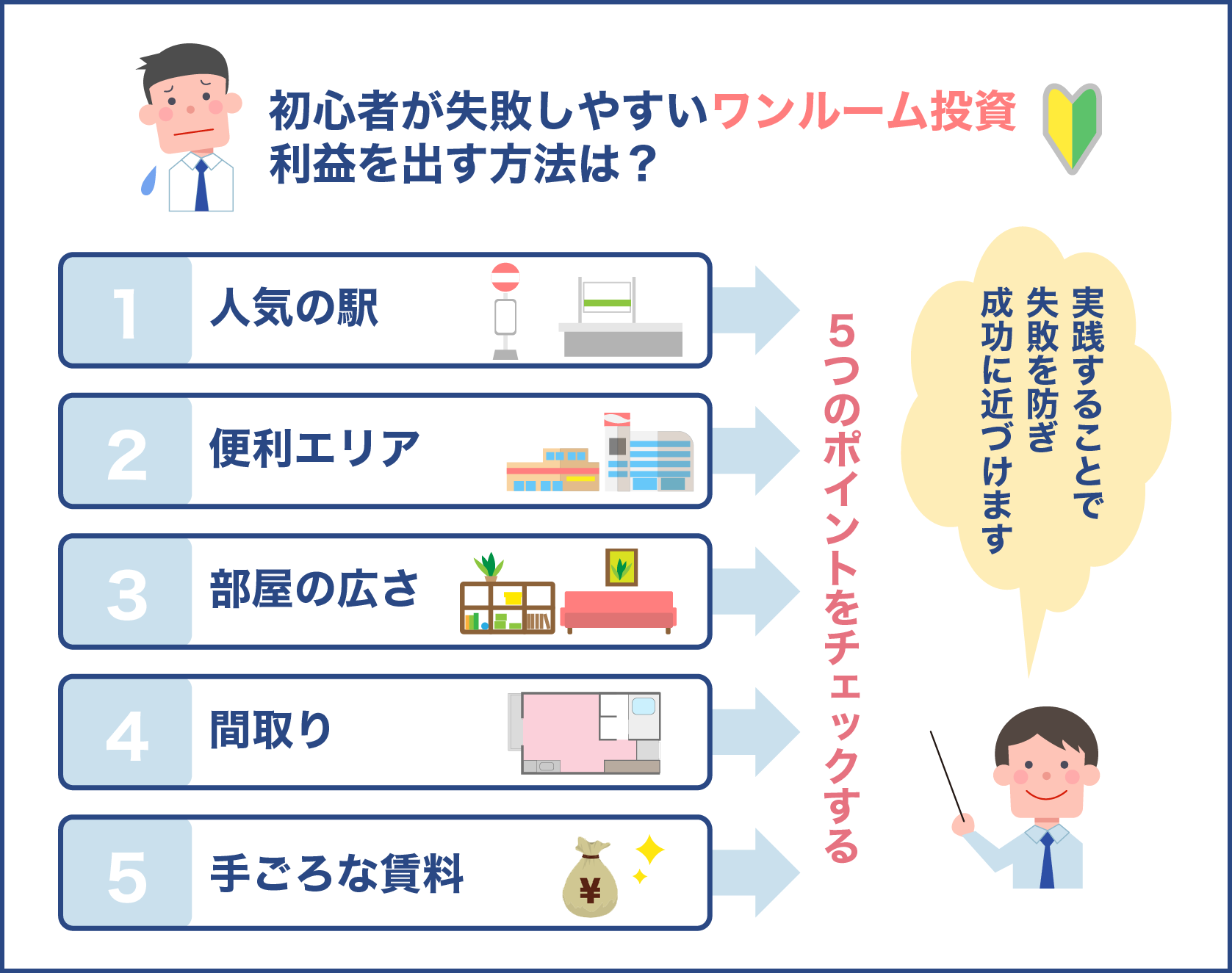

ワンルーム物件を選ぶ

不動産投資をするならファミリータイプより「ワンルーム」を選ぶのがおすすめです。

他に、一棟全部を投資物件にしているケースもありますが、区分投資をした方が良いです。

それぞれ理由を詳しく紹介していきます。

- 運用にかかる費用

- 空室率の違い

- 物件の価格

運用にかかる費用

不動産投資を長く続けていくためには、運用にかかる費用が毎年どのくらいかかるのか把握しておく必要があります。

特に、高額な費用がかかる時というのは、退去時の原状回復です。

修繕費用やハウスクリーニングは、部屋の広さに応じて高くなります。

ファミリータイプの部屋とワンルームを比べると、ファミリータイプの場合は約30万円、ワンルームは10万円前後となり、20年先を考えると、運用にかかる費用はファミリータイプの方が圧倒的です。

また、新築の一棟アパートが投資物件だった場合は、同じ時期に設備を導入するので、ある程度の期間が経つと、同時に壊れる可能性があります。

例えば、エアコンは10年くらいが寿命なので、1台8万円前後するため、部屋数のエアコン代を見積もっておく必要があります。

ワンルームだと一つだけなので、費用が抑えられるというものです。

空室率の違い

入居者はいずれか、退去してしまいます。

退去後に空室になってしまいますが、この空室期間を長引かせないよう、早く入居者を入れることがポイントになります。

空室だと家賃収入がなくゼロになってしまうので、なるべく空室は作りたくないものです。

これがファミリータイプの部屋だと、家族何人かで決めるため、決定までに時間を要することになり、その間空室の状況になってしまいます。

一方、ワンルームだと、基本的に相談する人がいないので、決定まで時間がかかりにくく、すぐに入居して貰いやすいと言えます。

また、退去時の修繕費用に関してもファミリータイプは、ワンルームより時間がかかるので、空室の期間が長くなりやすいです。

そのため、20年先の収益を考えるのなら、ワンルームの方が効率は良いでしょう。

物件の価格

同じ立地でも、物件の価格というのは面積が広い方が高額になるため、ファミリータイプよりワンルームの方が安く、一棟アパートより区分マンションの方が安くなります。

例えば4,000万円のファミリータイプの部屋を2戸買うより、2,000万円のワンルームを4戸買った方が分散投資で、運用費用や空室率のリスクが軽減されます。

都心の一棟アパートは中古だとしても、1億円以上することがあり、高額なローンを組んで金利上昇した時のリスクを考えると負担は大きくなるというもの。

家賃に関してもファミリータイプは15万円に対して、ワンルームが7万円ならワンルームの家賃を支払える人が多いのは、どちらが多いのか明確でしょう。

中古の鉄筋コンクリート造を選ぶ

不動産投資の物件は中古物件を選ぶのがおすすめです。

その中でも耐震性があるもの選びますが、さらに言うと鉄筋コンクリート造を選んだ方が良いです。

その理由を解説していきます。

- 新築との物件価格差

- 管理状況を把握

- 耐用年数が長い

新築との物件価格差

不動産投資用の新築と中古物件は、同じような条件だったとしても、価格の差が大幅にあります。

通常、中古物件の価格は、どんなに築浅であっても新築の7割ほどの価格に設定されていることが多いです。

新築と中古物件の価格の差は、新築の開発業者(デベロッパー)が、人件費や広告費、利益などを含んだ価格で売っているから、新築が高くなっています。

ところが家賃に関しては、新築と築浅の中古物件の差があまりないのです。

家賃収入が一緒なのに、物件の価格が3割の差もある場合、利回りを算出したら中古物件の方に収益性が確実にあります。

また、一棟アパートの利回りはマンションより高い傾向にありますが、アパートの場合は戸数があるため、空室が出てしまったら利回りが、どんなに良くても家賃収入がゼロになってしまいます。

管理状況を把握

新築マンションの場合は、まだ管理歴が浅いのに対し、中古物件は管理状況を記した「重要事項調査報告書」があるので、今までどのような修繕や工事をしてきたか確認できます。

また、修繕積立金や修繕計画を先に知っておくことで、今後かかる費用を前もって用意できるので、新築マンションより色々と管理しやすいと言えます。

耐用年数が長い

不動産投資の物件の構造の種類は、大まかに分けると「鉄筋コンクリート造」「鉄骨造」「木造」があります。

今後20年先の収益を考えるなら、耐用年数が最も長い47年の鉄筋コンクリート造が良いです。

個数が沢山ある分譲マンションは、ほとんどが鉄筋コンクリート造になっています。

耐震性も高く、減価償却に関しても節税になるので、不動産投資をするなら鉄筋コンクリート造の物件を選んだ方が良いでしょう。

新築は避けた方がいい理由

自分が住むなら新築に住みたいと思うかもしれませんが、不動産投資をする上では、新築より中古物件が断然おすすめになります。

中古物件でも駅から近かったり、周辺環境の利便性が良かったりしたら、ニーズがある物件のため、わざわざ価格の高い新築を選ぶ必要がありません。

新築は中古物件に比べて利回りも低いので、収益性を考えても中古物件の方が良いです。

最初でも前述した古過ぎない、築年数10年〜20年あたりの物件を選ぶのが、不動産投資で収益を上げられます。

また、ローンを組む場合、新築だと物件価格が高額なため、毎月の返済額も高くなりキャッシュフローが悪くなってしまいますが、中古物件だと価格が安いのでローンの返済額も圧迫されずに、利益を出すことが可能です。

よく不動産会社が節税になるということで、新築物件をすすめてくるケースが多いのですが、不動産投資をする上で、節税に良い物件を選ぶのはお門違いと言えます。

不動産投資をするなら、長く収益を上げる物件を選んだ方が良いのです。

節税の効果があったとしても、減価償却の計算法では、節税ができなくなる時期を迎える時が絶対にやってきます。

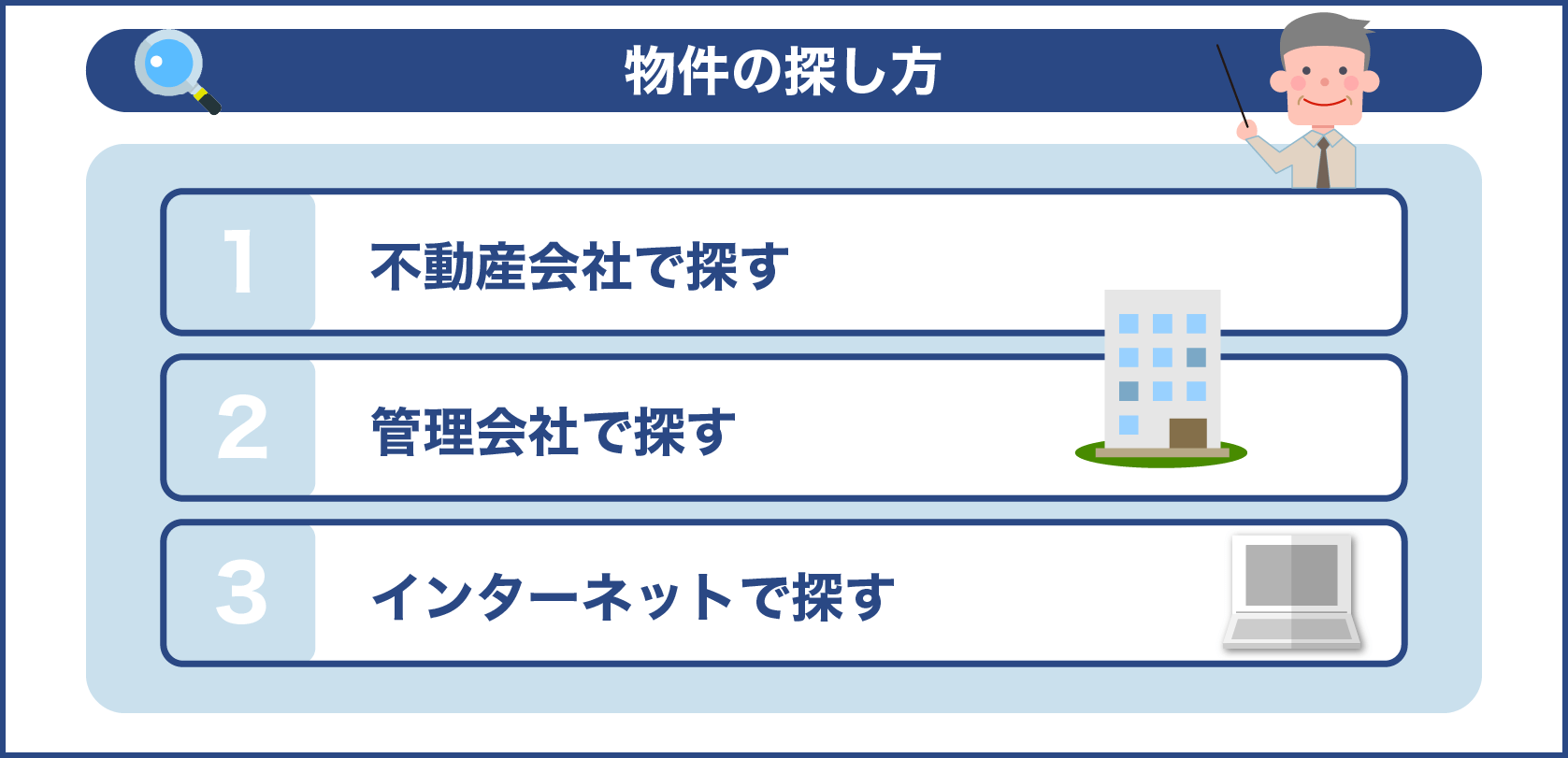

物件の探し方

物件はどうやって探したらいいのでしょうか?

次に不動産投資の物件をどうやって探したら良いのか、紹介していきます。

- 不動産会社で探す

- 管理会社で探す

- インターネットで探す

不動産会社で探す

不動産会社に仲介の依頼をするのが、数多くの物件も扱っているので、スムーズに購入が進むでしょう。

不動産会社を選ぶ際には3〜4社の複数に足を運んでみて、自分と相性が良い会社なのかチェックして選ぶようにしてください。

また、不動産会社の営業マンの多くは賃貸物件を担当していることが多いので、投資物件の売買に慣れている担当者を選ぶようにした方が良いです。

管理会社で探す

賃貸管理会社で投資用の物件を探して貰うのもおすすめです。

賃貸管理会社で物件を仕入れて、直接販売しているため、不動産会社のような売買契約後の仲介手数料の発生がありません。

投資用の物件を仕入れて、販売から賃貸管理までしている、賃貸管理会社で物件を購入すると、入居者募集の際には有利になることでしょう。

インターネットで探す

不動産投資の物件を探すには、収益物件情報サイトで検索してみると良いです。

利回りや物件価格、立地などの項目を入力して探していきます。

ネットの写真だけでは詳しく分からないので、実際に物件に足を運んでしっかり確認することが大事です。

インターネットには載っていない物件情報もあるかもしれないので、直接不動産会社に行って相談するのも良いでしょう。

また、競売にかけられた物件を購入することもできますが、通常の売買と違うので手間がかかったり、リスクになったりするので、なるべく避けた方が良いです。

いつの時期に探したら良いのか?

不動産投資の物件をいつの時期に購入したら良いかというと、なるべく早く探して投資活動を始めることをおすすめします。

不動産投資は転売のような、売却した際に利益を出す投資ではなく、長い期間20年先まで見通した収益を上げていくものなので、早めに始めた方が家賃収入を得られるというもの。

ローンの期間も大体35年くらいだと考えると、早く返済するためには、なるべく直ぐに始めるのが理想と言えます。

不動産投資で購入する際の注意点

不動産投資の物件を買う時の注意点をいくつか紹介していきます。

利回りの見方

物件を選ぶ際には、利回りをみると思いますが、注意して貰いたいのが「表面利回り」より、実際にかかる空室率や費用などを差し引いた「実質利回り」で見ておくのが重要です。

実質利回りの計算式はこちらです。

- (年間家賃収入-年間管理経費)÷(物件購入価格+物件の購入にかかった経費)×100=【実質利回り】

表面利回りの方が、ざっくりとした計算なので利回りが高く見えますが、必ず実質利回りで物件を判断するようにしてください。

大規模修繕工事が近い時期

不動産投資の物件が、築15年前後の場合は、大規模修繕工事を行う時期と言えます。

この修繕工事には積立金をしておく必要があるのですが、工事の直前に費用が足りない場合は、物件を購入した人が負担することになります。

中古物件を購入する際には、大規模修繕工事が済んであるのか、まだなのか、確認しておきましょう。

修繕工事のことを確認しておかないと、直ぐに修繕工事費は始まるとなったら、請求されることになるので注意してください。

また、不動産投資のマンションはなるべく戸数が多い物件を選ぶことをおすすめします。

戸数が多いマンションだと一棟の修繕費用がその分、分散されるので修繕費用が少額で済みます。

図面を確認する

購入する物件の図面は普段見慣れないものですが、確認するポイントを紹介していきます。

- 物件の構造

- 間取り

- 大規模修繕の資料

- 家賃

物件の構造

まずは物件の構造が、鉄筋コンクリート造なのかチェックしておきます。

見た目が一緒に見える「鉄骨造」もあります。

間取り

一般的に入居者が生活しやすい間取りなのか確認しておきましょう。

そうでない場合は、入居者が集まりにくい物件となります。

例えば、ベランダに洗濯置き場があったり、冷蔵庫の置き場はあるけど、妙にキッチンが狭くなったりなど不便な間取りだと空室率が上がってしまうので、しっかりチェックします。

大規模修繕の資料

図面に大規模修繕をした時期が記載されていることがあります。

修繕工事がこれからあるのか、修繕費用にかかわることなので、確認をしておいてください。

図面に書かれていなかったら、「重要事項調査報告書」でチェックできるでしょう。

家賃や管理費

図面には家賃以外にも、小さく「管理費・収益費」と書かれていることがあります。

その費用は、家賃以下にも微収していたものになるので、それらの費用が含まれたものが家賃収入になると考えておきましょう。

まとめ

中古物件を選ぶ際に、一番おすすめの築年数は10年〜20年の物件になります。

新築から築10年までの間は、価格下落が大幅になるため、その時期に購入は避けた方が良いでしょう。

築浅の物件は人気があるので、購入してもすぐに入居者は付くと思いますが、入居者の入れ替わりが激しくなると、家賃を下げざる終えなくなるので、なるべく物件価格が落ち着いたくらいのものが望ましいです。

また、築年数が25年以上の物件だと、立地が良かったり、固定資産税が安かったりとメリットはありますが、耐震補強や修繕、リノベーションにかかる費用は高額になるので、初心者には難しいでしょう。

新築は綺麗なので選びたくなりますが、自分が住む訳ではないので、価格の安くなった中古物件を選んで収益を上げた方が、不動産投資をする上で効率が良いです。

不動産投資の選び方で最も大事なことは「都心部」「ワンルーム」「鉄筋コンクリート造」この3点を忘れずに、長期的に収益を上げ続けられるようにシミュレーションをします。

大規模修繕の時期や図面もしっかりチェックしておきます。

20年経っても収益を上げられる物件を選んで、不動産投資を成功させましょう。

はい!勉強になります!