収入が安定していないため住宅ローンの審査に通らない、高齢のため返済期間が短く月々の返済額が大きくなってしまう・・・住宅を購入するにあたってこのようなお悩みをお持ちの方も多いのではないでしょうか。

そんな方におすすめなのが、2世代で住宅ローンを返済する親子リレーローンです。

親子リレーローンを利用すると借入可能額が増える、返済期間を長くして月々の返済額を抑えられるなどといったメリットが得られます。

しかしながら、子供に返済を引き継がせることに不安を覚えたり、万が一親が亡くなった場合はどうなるの?という疑問が生じることでしょう。

そこで今回は、親子リレーローンについて徹底解説していきます。

親子リレーローンがおすすめの人とは?ローンの審査に通るポイントは?親が亡くなった場合の支払はどうなる?などよくあるご質問に対してもお答えしていきます。

住宅ローンは大変便利なものですが、その分大きなリスクも伴います。

親子リレーローンを組む際の注意点とリスク対策についてもご紹介して参りますので、住宅ローンをご検討の方は是非参考にして下さい。

親子でローンを組むのは、子供に対して返済を負担させるデメリットばかりが目につきます。

確かに、子供に対して返済を負わせる事に対して反対する声も多く見受けられます。しかし、親子リレーローンは親だけではなく、子供も借入可能額が大きくなったり、将来的に自分名義の住宅にできるなど大きなメリットを得られます。デメリットや注意点を理解し、双方が納得していれば有効な方法ですよ。

親子リレーローンとは?

親子リレーローンとは、一つの住宅のローンを親子で契約し、二世代にわたって返済していくものです。

親から子に引き継ぐ形であることから、リレーローンとされています。

親子リレーローンは様々な金融機関や住宅金融支援機構から提供されており、親子リレー返済、親子リレー住宅ローン、親子リレーなどとも呼ばれています。

新築住宅の購入に限らず、中古住宅の購入やリフォーム、住み替え、借り換えでも利用できます。

親子リレーローンがおすすめなのはどんな人?

住宅を購入するにあたって次のようなお悩みのある方は、親子リレーローンを利用すると良いでしょう。

- 収入が少ないため、一人では返済していくことが困難

- 親が高齢で住宅ローンの返済期間を確保できない

- 子供世帯の住宅購入を支援したい

収入が少ないため、一人では返済していくことが困難

定年退職したため収入が激減した、年金収入しかないなど、親世帯の収入が少ないために住宅ローンを借り入れることが出来ないといったお悩みを持つ方におすすめです。

親子の収入を合算した額を基準に借入額を設定できるため、親子どちらも収入が少ない場合でもローンを組める可能性が高くなります。

親が高齢で住宅ローンの返済期間を確保できない

金融機関等が提供する住宅ローンの多くは完済年齢が80歳程度までと定められています。

そのため親が高齢の場合は返済期間を確保できず、住宅ローンを組みづらいケースが多く見受けられます。

親子リレーローンなら完済時年齢が子の年齢を元に算出されるため必要な返済期間を確保できるでしょう。

子供世帯の住宅購入を支援したい

子供世帯の年収が低い、勤続年数が短いために住宅ローンが組みづらい場合にも親子ローンは有効です。

親と子それぞれが負担割合に応じた額を自身の返済額にできるため、親が子を支援する方法の一つとしてもおすすめです。

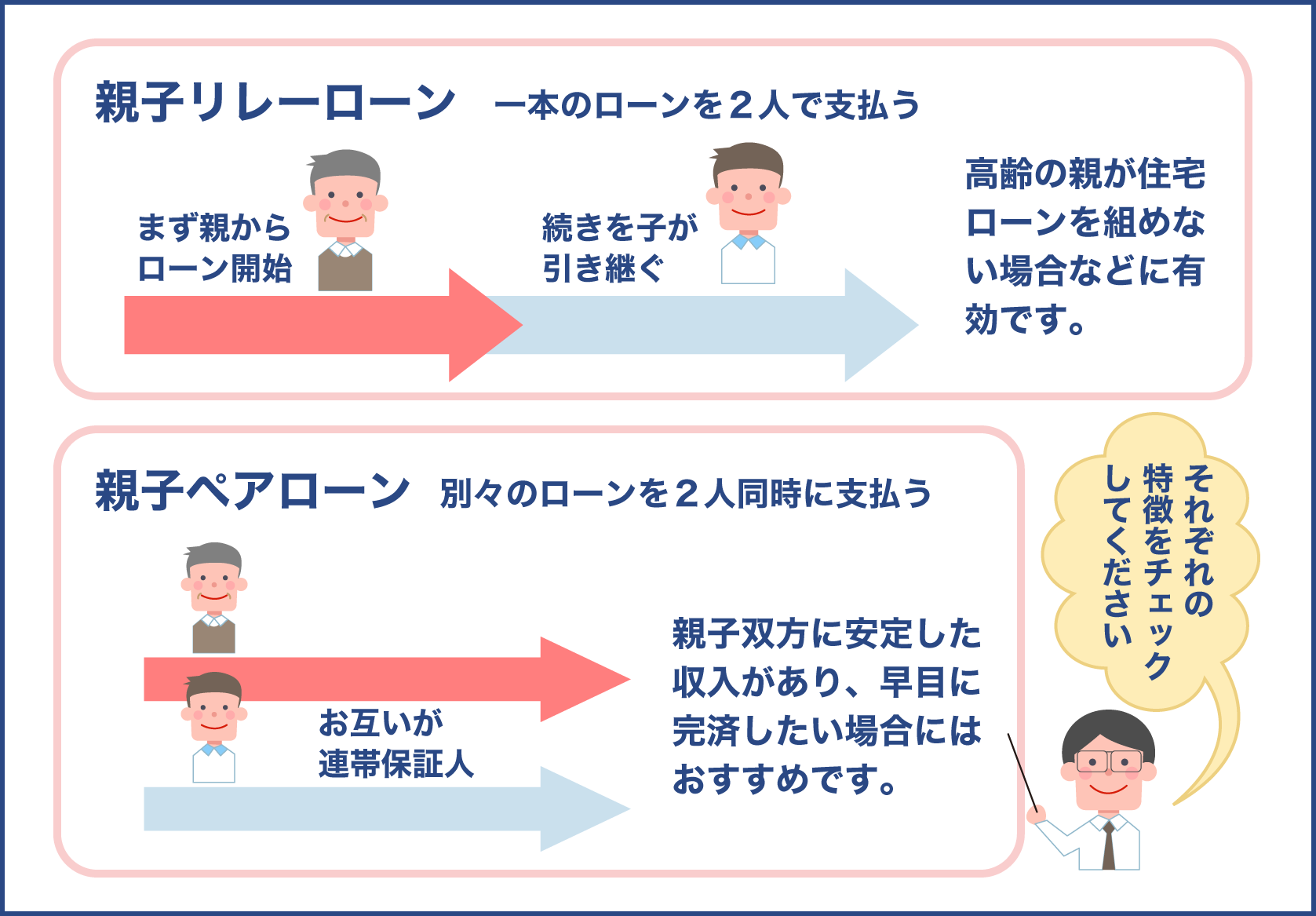

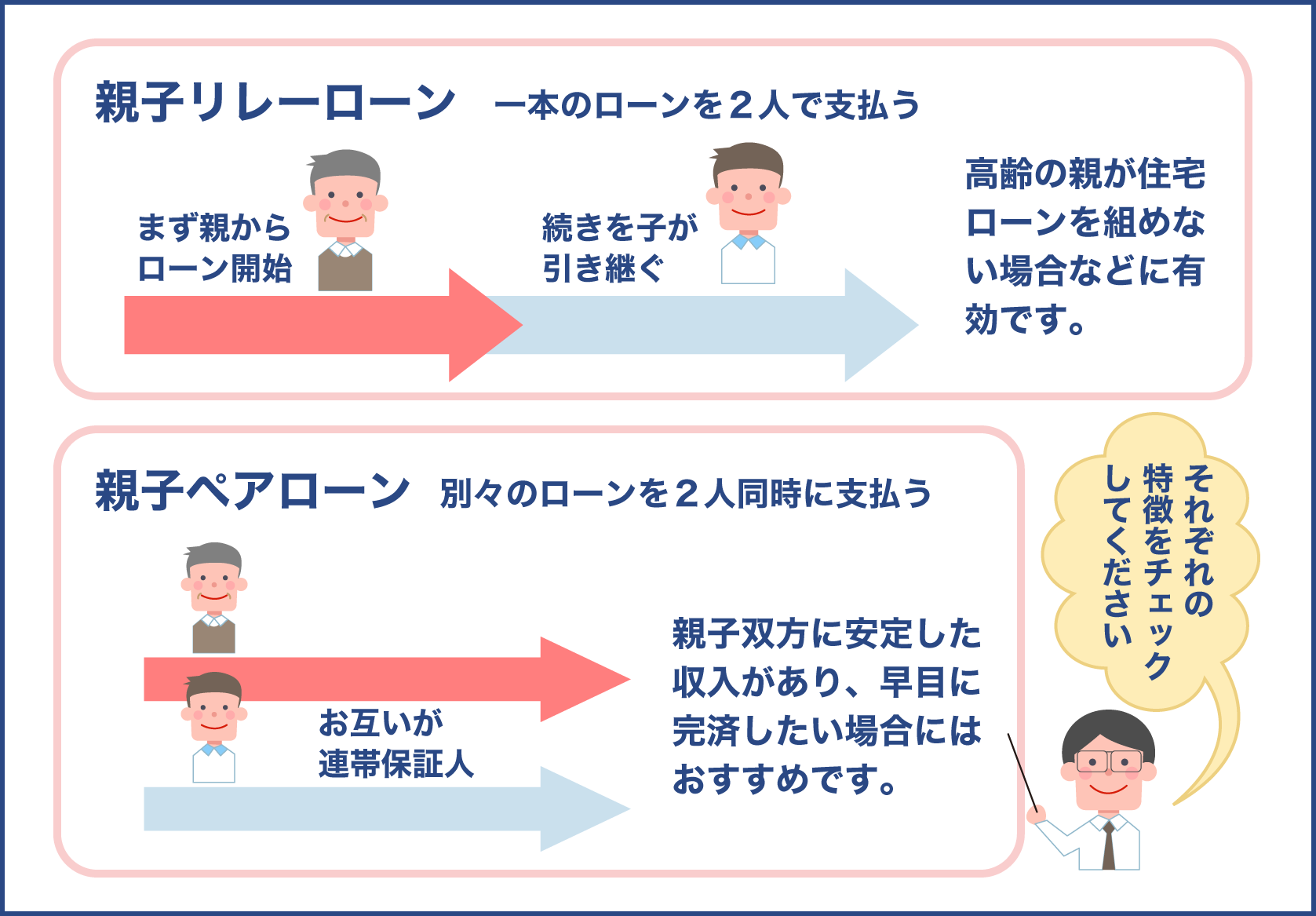

親子ペアローンとの違い

二世帯の収入を合算して借入額を増やせるメリットのある親子リレーローン。

これと同じような特徴をもつローンとして、親子ペアローンがあります。

一体どのような違いがあるのか、詳しくみていきましょう。

親子ペアローンとは、一つの不動産を購入するにあたって親と子のそれぞれが別々にローンを組む方法です。

親と子が単独でローンを組み、お互いが連帯保証人となります。

返済を引き継ぐリレーローンに対して、ペアローンは同時に返済を行うのが特徴的です。

以下の表は、親子リレーローンと親子ペアローンの特徴や違いをまとめたものです。

| 特徴 | 親子リレーローン | 親子ペアローン |

|---|---|---|

| 契約本数 | 1つ(親子で一つのローンを組む) | 2つ(親子が別々のローンを組む) |

| 返済方法 | 先に親が返済し、子が後に引き継ぐ | 同時に返済する |

| 住宅ローン控除の適用可否 | 適用可能(負担割合に応じて) | 適用可能 |

親子ペアローンの場合は親子が同時に返済を行うため、早期の完済が見込めます。

しかし、2つのローンを同時に契約するため、登記費用等の諸費用や書類作成の手間が倍かかってしまうなどといったデメリットがあることを覚えておきましょう。

どちらを選ぶ?判断する方法とは

親子の収入を合算して申請し、借入額を増やせる点は似ていますのでどちらが適切か判断に迷うかもしれません。

判断に迷う場合は、次のポイントを参考にして下さい。

親子リレーローンが向いている人

返済する上で十分な資産があったとしても、前年度が年金収入のみだったり高齢の場合は住宅ローンを組みづらくなります。

このような場合は親子リレーローンを組むことをおすすめします。

返済の後を継ぐ現役世代である子供が継続して安定した収入を得ていれば信用を補強できるからです。

親子ペアローンが向いている人

融資額を完済するまでの間、親子双方が継続して安定した収入を得られる見込みがある場合は親子ペアローンがおすすめです。

特に広く大きな二世帯住宅が欲しいなどといった場合は借入額を増やせるため有利に働くでしょう。

同時に返済をスタートするため、早い完済を目指したい方にも向いています。

親子リレーローンを利用するメリットとは?

親子リレーローンを利用するとどのようなメリットを得られるのでしょうか。

4つのメリットについて具体的にご紹介します。

- 単独で借りるよりも融資額が多くなる

- 月々の返済額を抑えられる

- 高齢の親でもローンが組みやすい

- 親子別々に住宅ローン控除が受けられる

単独で借りるよりも融資額が多くなる

親子ローンの場合、親子の収入を合算した額を借入時の資力として計算するため、単独でローンを組んだ場合よりも融資金額が多くできるという特徴があります。

そのため、購入する住宅の選択肢が増えるというメリットを得られるでしょう。

通常、住宅ローンの借入額を多くしたい場合は返済能力が備わっていることを証明しなければなりません。

年齢や年収、勤続年数、それに貯蓄額も重要視されます。

しかしながら、条件の良い物件を手に入れたいと思う人すべてが厳しい融資条件をクリアできるわけではありません。

そのような場合でも親子の収入を合算できる親子リレーローンなら融資条件をクリアできる可能性が高くなるため、単独では購入が難しかった物件を手に入れられるでしょう。

月々の返済額を抑えられる

親子リレーローンは二世代にわたって返済するため、全体の返済期間を長く設定できるのが特徴です。

返済期間を長くすれば月々の返済額を抑えられるため、無理のない返済計画を立てられるというメリットを得られます。

また、借入期間が長い場合ですと固定金利を選択するため、金利に関してリスクの少ない返済ができるとも言えるでしょう。

住宅ローンの金利には大きく分けて、市場変動に左右されない固定金利と市場に連動して見直される変動金利とがあります。

現在はかつてない低金利時代となっていますから、固定金利に設定することで完済までその恩恵を受けられるでしょう。

高齢の親でもローンが組みやすい

親子双方の年齢が審査条件の基準になっている点も、親子ローンの特徴の一つです。

親の年齢が審査要件に及ばずローンが組めない場合でも、子の年齢が若ければ住宅ローンを組みやすくなるというメリットがあります。

住宅ローンには様々な要件がありますが、中でも年齢は重要な要素の一つです。

年齢においては、申し込み時年齢と完済時年齢に上限が設けられており、さらに最低限設定しなければならない返済期間を設けると、高齢であればあるほど住宅ローンが組みづらくなります。

住宅ローンは特に融資要件が厳しいため、例え高額所得者だとしても高齢だと借りにくくなります。

それに申し込み時年齢が上がる毎に組める住宅ローンの選択肢も狭まってしまうため、月々の返済額が大きくなってしまいます。

親子リレーローンであれば親子双方の年齢が審査基準となりますので、子供の年齢が審査条件をクリアしていれば最長35年のローンを組むことが可能となるのです。

親子別々に住宅ローン控除が受けられる

親子リレーローンでは、親子それぞれの持分に住宅ローン控除が適用されるため、所得税の負担額を大きく軽減できるのもメリットの一つです。

住宅ローン控除は年末時点でのローン残高が基準となりますので、子供の返済が始まる前段階から親子ともに控除が適用されます。

控除の対象はそれぞれが負担するローン残高の割合に応じて割り当てられます。

親子リレーローンを利用した事例をみてみよう

実際に親子リレーローンを利用した方の事例をみてみましょう。

| 条件 | 父親 | 息子 |

|---|---|---|

| 年齢 | 64歳 | 35歳 |

| 年収 | 200万円 | 350万円 |

| 借入可能額 | 820万円(返済期間最長15年) | 2951万円(返済期間最長35年) |

上記はリレーローンを組む前である親子のそれぞれの借入可能額と返済期間です。父親は高齢のため、満80歳完済時までの15年間しかローンの返済期間を確保できませんでした。

一方息子は最長35年の返済期間は確保できるものの、年収と他のローンを含めた年間返還率を基準にすると、希望の借入額を借り入れることができません。

そこで、親子リレーローンを利用することに。

すると息子の年齢を基準に返済期間を設定できるため、最長35年の返済期間を確保できました。

また父親の収入を合算したことで、借入可能額が5410万円まで上がりました。

息子単独で申し込むよりも2459万円もアップしたため、希望する物件を無事購入するに至ったとのことです。

こちらのケースでは、父親が高齢のため返済期間を確保できず、息子は若く年収が低いため希望の借入額を満たしていませんでした。

しかし親子リレーローンでそれぞれに不足していた部分を補強しあうことができたため、結果的に満足いく住宅の購入につながったとのことです。

親子それぞれがメリットを得られるのですね!

収入を合算する、双方の年齢が審査基準となるなど、信頼を証明するのに足りなかった部分を補強できるのが親子リレーローンの特徴なのです。

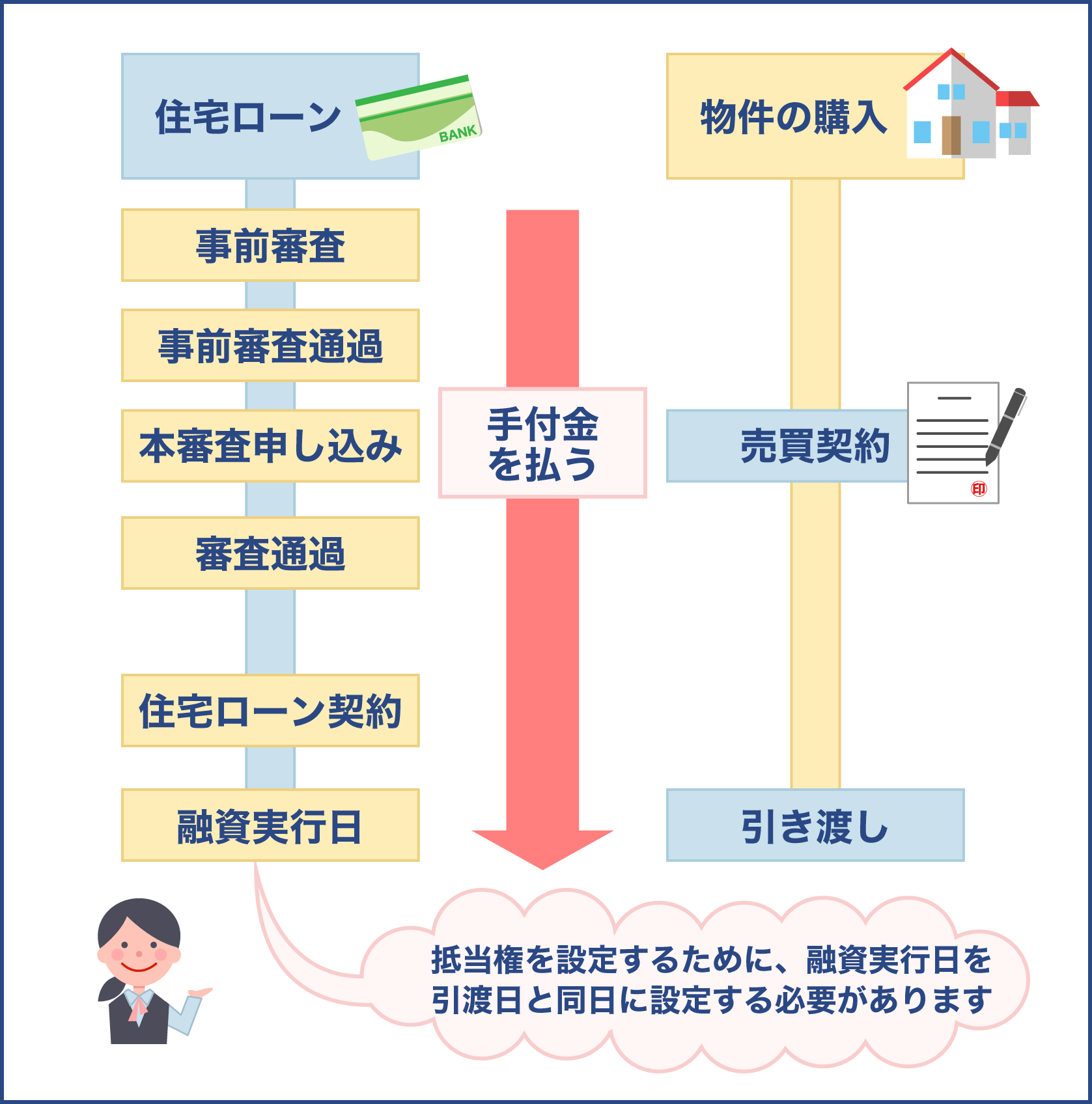

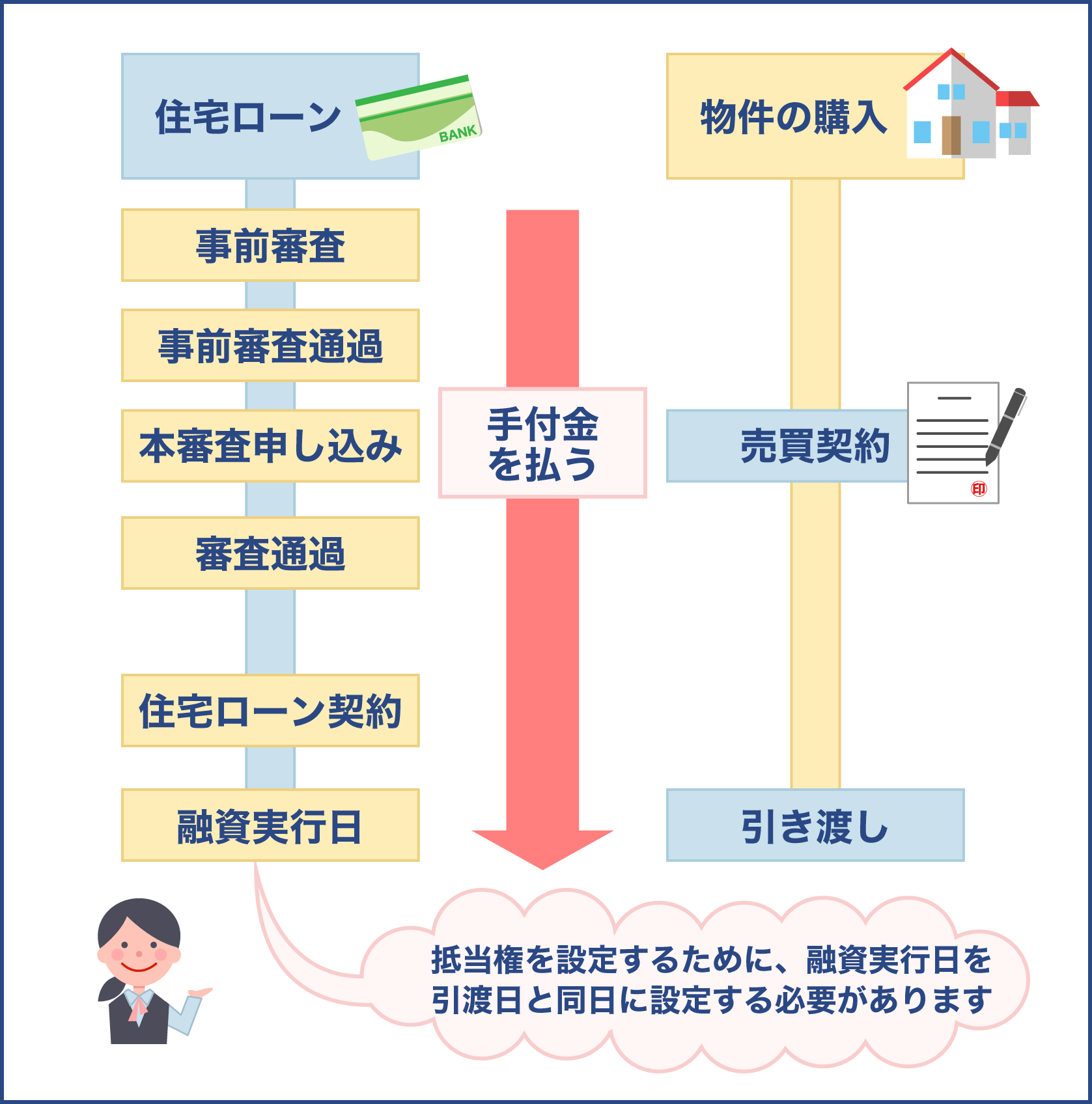

親子リレーローンの流れについて

ここまでをご覧になり、親子リレーなら住宅ローンが組みやすいと感じた方もいらっしゃるでしょう。

そこで気になるのがローンを組むにあたっての審査要件です。

ここからは親子リレーローン申し込みの流れをご紹介しながら、審査のポイントや注意点について解説していきます。

親子リレーローンの申し込み手続きは以下のような流れで行われます。

- 申し込み

- 仮審査

- 本審査

- 住宅ローン契約

- 融資の実行

一般的な住宅ローンの手続きと大きく異なる点はありません。

親子リレーローンの審査要件とは?

親子リレーローンの審査要件は大きく分けて以下の4つの項目があります。

- 収入についての要件

- 年齢についての要件

- 団信保険についての要件

- 同居についての要件

上記4つの要件について詳しくみていきましょう。

収入についての要件

収入についての要件では、親子共に安定した収入があることが重要な要素となります。

これは他の住宅ローンでも同じことですが、収入を合算する親子ローンにおいても変わりありません。

例えば、子供が安定した収入を得ていたとしても親が退職したばかりであったり、親が安定しても子供が転職したばかりですと、収入が安定していないとして融資を断られる可能性があります。

ある金融機関が提供する親子リレーローンの審査条件をみると、前年の税込収入が100万円以上であること、給与所得者の場合は勤続年数が1年以上であることと定められています。

単独で返済する住宅ローンよりもハードルは下がりますが、住宅ローンである以上、安定した収入は審査要件の大前提となります。

但し金融機関等によって要件は異なりますので、検討している商品の要件を確認することが大切です。

年齢についての要件

年齢の要件については、申し込み時の子の年齢が満20歳以上、完済時年齢の子の年齢が満80歳未満と定めているところが多いようです。

親の年齢については申し込み時年齢が満70歳未満、完済時年齢については定めていません。

これは親から子へと返済が引き継がれるため、親の完済時年齢は審査要件に大きく関与しないためです。

住宅金融支援機構が提供するフラット35に関しては他の要件を満たせば満70歳以上でも申し込み可能ですので、この限りではありません。

団信保険についての要件

親子リレーローンの融資を受けるには、団信への加入が必須となっているところがほとんどです。

団信とは団体信用生命保険のことで、死亡または高度障害状態になるなど万一のことがあった場合にローンの残債を保険で賄うことができる仕組みです。

団信は生命保険の一種でもあるため加入する際に健康告知をする必要があります。

告知項目が少ないため比較的加入しやすい保険であるとは言われていますが、病気の種類や経過によっては加入できない可能性もあるでしょう。

民間金融機関の場合は原則として子のみが加入する

団信への加入が審査条件となる親子リレーローンですが、民間の金融機関が提供する商品の多くは加入対象が子供のみとされているところが多いようです。

これは親に返済能力がなくなっても、連帯責任者である子が引き継いで返済を行っていくためです。

もし親が団信への加入を申し込む場合には、一緒に子供も申し込むような手続きがとられます。

しかしフラット35の場合は親の団信加入が原則必須となり、親子で同時に加入することも認められています。

同居についての要件

親子リレーローンでは原則的に、現在同居している又は将来的に同居する見込みがある親子が対象となります。

返済を引き継ぐ子供は一人のみ、実子又は養子であることが条件となります。

審査に通りやすくするポイントとは?

親子リレーローンに限らず、住宅ローンの審査基準に関する詳細な内容は、各機関が公表していません。

全項目でご紹介した内容は各金融機関が提供する商品の概要を元にしたものであり、最低限の条件といったところです。

それぞれ細かな審査基準が異なりますので、審査に通過するかは実際に申し込んでみなければわかりません。

しかし、親子リレーローンでは完済までの連帯債務者となる子の返済能力が問われるのは明確です。

単独ではローンが組めなかった場合の最後の切り札とも言える親子リレーローン。

この審査に通りやすくするためには、一体どのような点に気を付けたらよいでしょうか。

住宅ローン以外の借入額が大きい

住宅ローン以外に大きな額の借り入れをしている場合は、審査に通らない可能性があります。

例えばマイカーローンなどの高額な借り入れがある場合、住宅ローンの支払が加わることで返済が滞る可能性があるとみられてしまうからです。

他のローンに関する情報は残高証明書や償還予定表などで確認されますので、それを隠し通すことはできません。

複数のローンを組んでいる場合は、住宅ローンを申し込む前に完済するなどして整理しておくことをおすすめします。

信用情報に問題がある

クレジットカードの申し込み内容や契約内容、残高や支払い状況などはクレジットヒストリーと呼ばれ、指定信用情報機関によって情報共有されています。

そのため支払遅延や延滞などの信用情報に問題がある場合もその情報が共有されます。

金融機関は審査の段階で申し込み人のクレジットヒストリーを確認するため、信用情報に問題がある場合は支払を遅延する可能性があるとして審査を落とされる可能性があります。

住宅ローン審査に落ちる理由として最も多いのが信用情報に問題があるケースで、大丈夫だと思っていたけれど実は問題ありだったなど、審査に落ちて信用情報問題が発覚するケースも少なくありません。

自身の信用情報は申し込み前に確認しておくこと良いでしょう。

情報開示の手数料がかかりますが、CICやJICC全国銀行個人信用情報センター等で確認することをおすすめします。

ローンの事前審査に通過したのに、本審査で落ちてしまったという話を聞きますが何故でしょうか?

本審査に落ちる最大の理由は事前審査の際の内容との相違が原因だと考えられます。事前審査から本審査が行われる間に年収が下がったり、担保となる物件の評価が変わったりすると本審査に通らないかもしれません。その間に新たなローンを組んだ場合も落ちる原因となりますので、状況の変化は最小限に抑えましょう。

フラット35なら審査に通りやすいってホント?

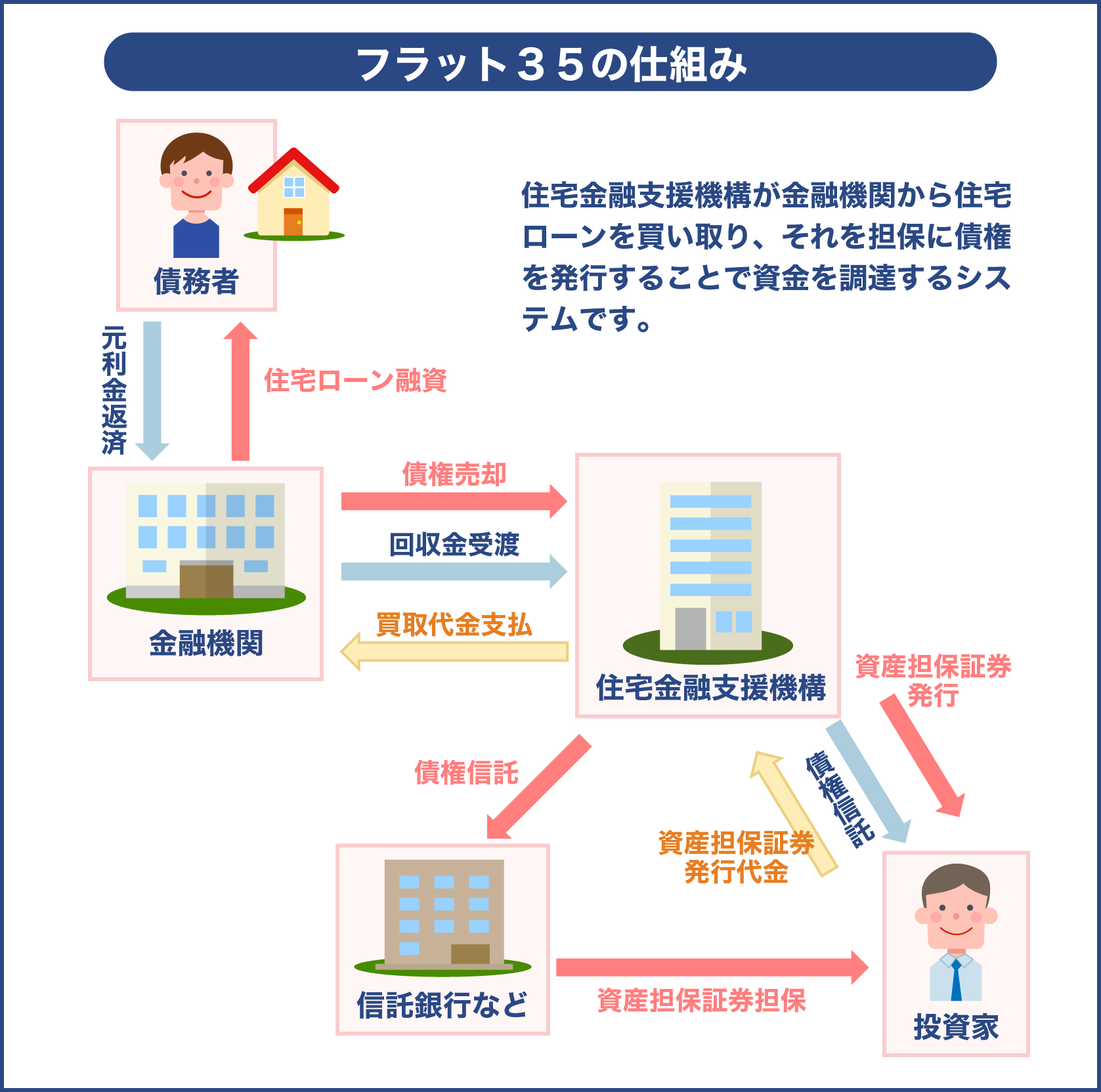

住宅購入のハードルが下がるきっかけになったとも言われるフラット35。

この記事でも何度か記載してきました。

審査が通りやすい=審査が甘いとも言われていますが、実際のところどうなのでしょうか。

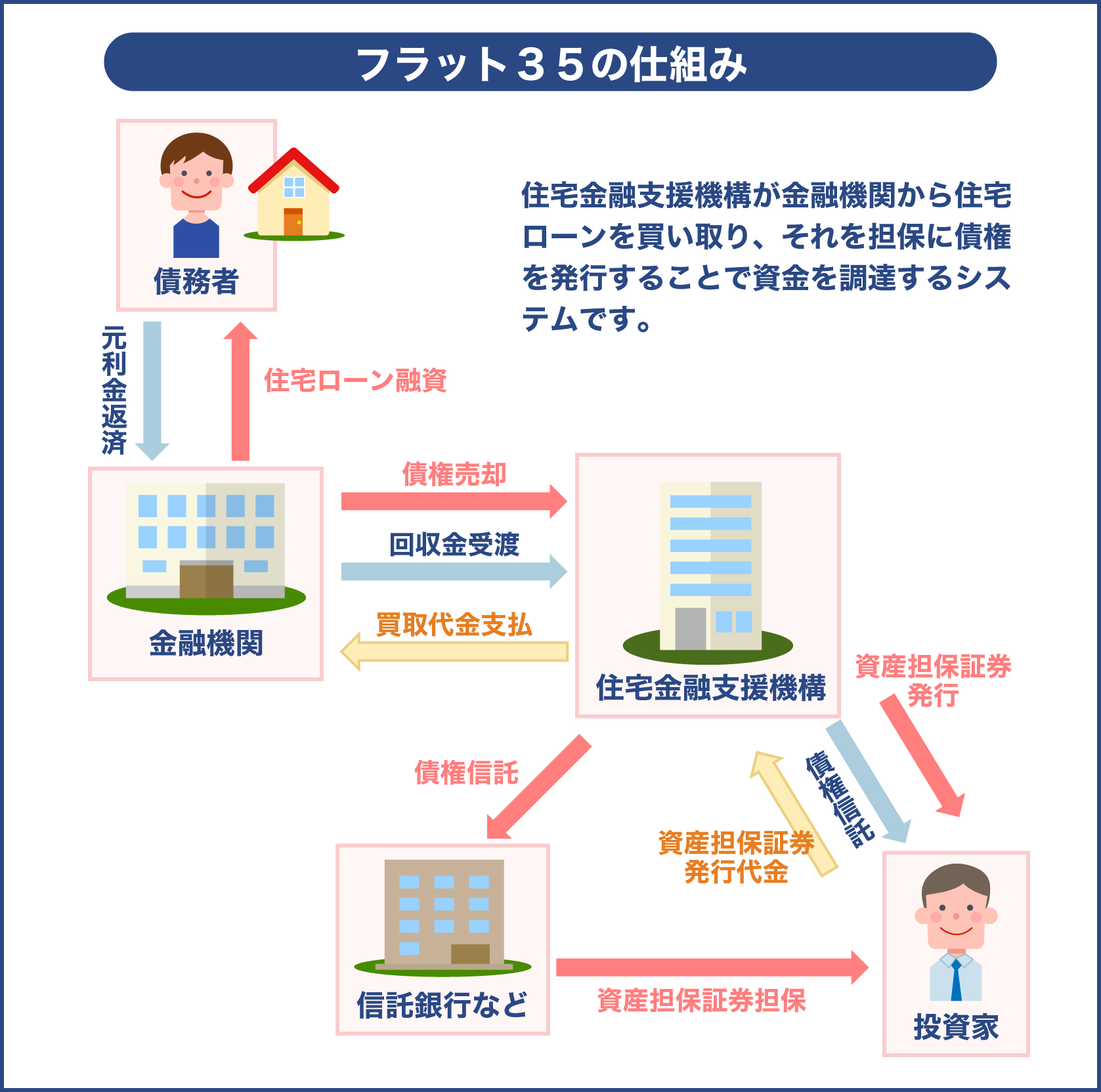

そもそもフラット35とは、住宅金融支援機構と民間の金融機関が共同で提供する住宅ローン商品の一つで、公的融資の側面をもつものです。

一般的に住宅ローンを組む場合の審査基準は人の返済能力に重点を置きますが、フラット35の場合は担保となる物件の建築基準等に重点が置かれる傾向にあります。

将来性や安定性はそれほど厳しくチェックされず、年収400万円未満なら返済比率30%以下、年収400万円以上なら35%以下という条件を満たしていれば審査に通る可能性が高くなります。

また、金融機関側は住宅金融支援機構のフラット35を代理販売している形となるため貸し倒れリスクがありません。

そのため自社のローン審査通過が難しい人に対してフラット35をおすすめすることがよくあります。

審査に通りやすいと言われるのにはこのような理由からです。

フラット35の親子リレー返済に関しても、金融機関が提供する親子リレーローンと比較すると審査基準がそれ程厳しくない印象です。

年収は100万円以上、勤続年数が1年以上あれば可というところも多く、親の収入が年金収入でも良いとされています。

銀行ローンの審査通過に自信が無い場合はフラット35に申し込んでみるとよいでしょう。

但し、自分自身で客観的に返済能力を判断し、現実的で無理のない範囲での借り入れをすることが大切です。

親子リレーローンの疑問を解決!

ここからは親子リレーローンを検討する際に生じる疑問について解決していきます。

親が亡くなった場合はどうなる?

親から子へと返済が引き継がれていくため、万が一返済中に親が亡くなった場合は残債がどうなるのかという不安があるでしょう。

これは、団信へ加入しているか?していないか?で結果が大きく変わります。

団信は債務者に万が一のことがあった場合に、残債を保険で支払うものです。

そのため、親が団信に加入している場合は、死亡したとしても子へ引き継がれることはありません。

但しこれは親の負担割分に関してのことですので、子が負担する割合分の残債に関しては支払い義務が残ります。

民間金融機関が提供する親子リレーローンの場合、原則として子が団信へ加入することとされています。

この場合は親が亡くなったとしても親の負担割合の残債が子に引き継がれますので、子は親の残債+自身の負担分を支払わなければなりません。

住宅の名義は誰になるの?

親子リレーローンを組んで購入した住宅の名義に関しては、原則として後継者となる子の名義になるのが一般的です。

しかし、ローンの負担割合と所有権登記の持分割合が異なっていると、みなし贈与とみなされる場合もありますので注意しましょう。

また、親子リレーローンで購入した住宅は相続の対象となるため、子に兄弟がある場合は相続とトラブルに発展する恐れがあります。

財産分与の配分を決めて遺言書に残すなどしておくことが大切です。

借り換えはできる?

住宅ローンの残債が原因で老後破綻に陥る人が増えています。

老後に返済が厳しくなった場合には、親子リレーローンを利用した借換が有効な方法といえるでしょう。

現在は低金利ですから、借換することによって金利を安くできる可能性があります。

一般的な親子リレーローンは年金収入は認められませんが、フラット35の親子リレーなら年金収入でも認められます。

子に返済を手伝ってもらうことで生活を楽にすることも可能ですので、今まで一度も借換をしていない場合は検討してみると良いでしょう。

親子リレーローンを組む場合の注意点とリスク対策

単独でローンを組むよりも多くのメリットを得られる親子リレーローンですが、デメリットも存在します。

利用する際にはそちらについても理解しておきましょう。

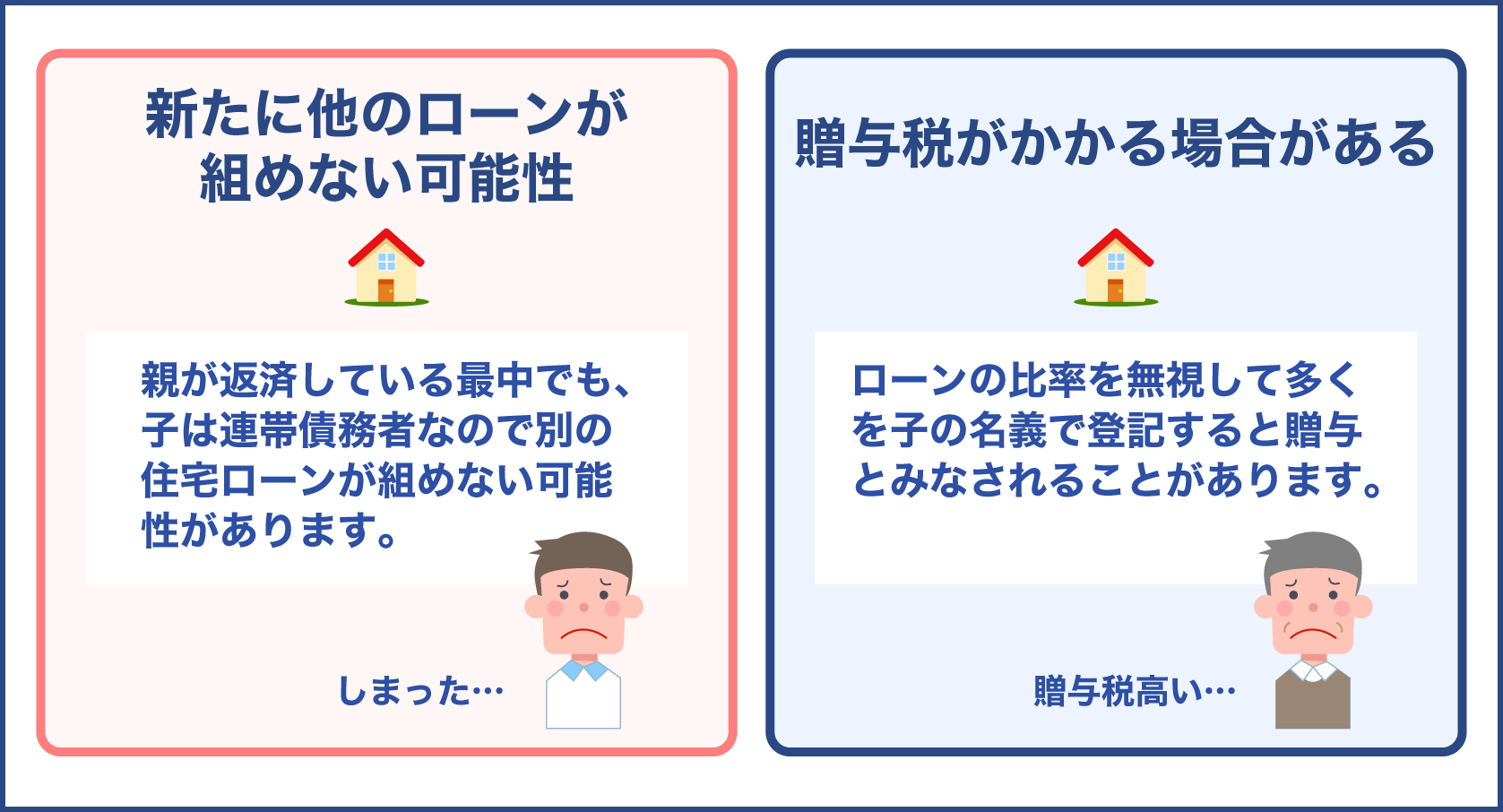

注意点1 新たなローンを組めない可能性も

親子リレーローンは親が返済している間は子が返済する必要はありません。

しかし、連帯債務者ですので同じ返済義務を負っている状態です。

従って新たに他のローンを組むことが出来ない可能性があります。

例えば転勤等で将来別の地域に住む場合、新たな場所で新居購入のためのローンを組みたくても、親子リレーローンが原因で組めない可能性が高くなります。

ライフプランを立てる上で他のローンを組めない可能性を十分に理解しておく必要があります。

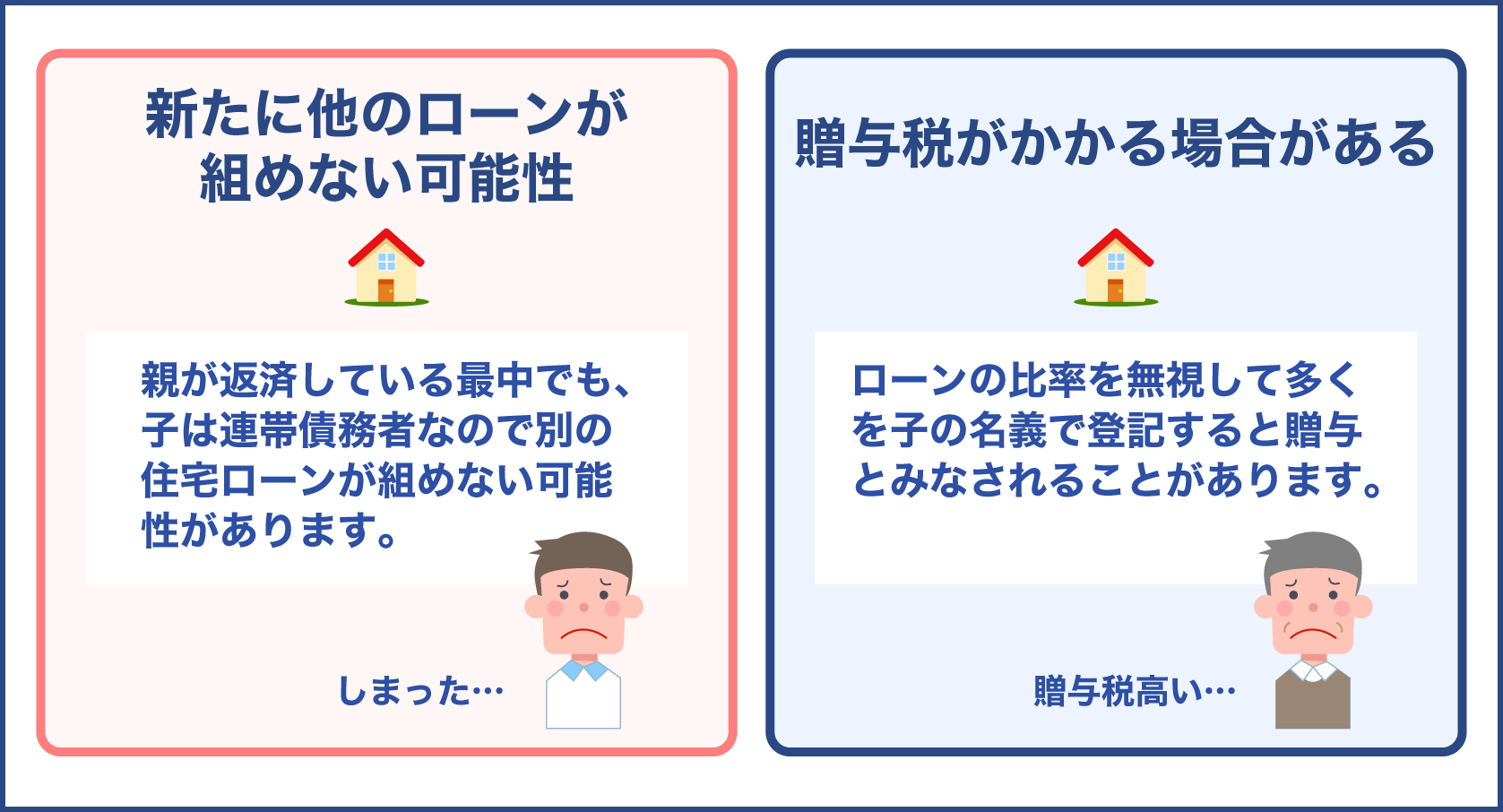

注意点2 贈与税がかかる場合もある

親子リレーローンで購入した住宅の名義に関しては、負担割合に合わせた所有権の登記をしなければ、みなし贈与とされる場合があります。

例えば、親が2000万円子が1000万円を負担して3000万円の親子リレーローンを契約したとしましょう。

この場合、負担割合に合わせた持分は親が3分の2、子が3分の1となります。

しかし、いずれ子が引き継ぐ家だからという理由で返済当初から全てを子の名義にしていたとします。

すると子の名義の不動産に関して親が2000万円分の返済を行っているとして、2000万円分の贈与税を課せられる可能性があるのです。

2000万円の贈与に課せられる贈与税はおよそ600万円となりますので、大変な負担となってしまうでしょう。

みなし贈与とされないため、負担割合に応じた所有権登記をすることが大切です。

親子リレーローンを利用する際にできるリスク対策について

親子リレーローンを利用するにあたっては注意点を押さえておくとともに、リスクを回避するための対策を講じておきましょう。

- 掛け捨て型の保険に加入しておくと安心

- 権利関係のトラブルを防ぐために

- 返済計画について家族で話し合う

掛け捨て型の保険に加入しておくと安心

親子リレーローンのデメリットは、親が返済途中に亡くなった場合に子がその債務を引き継がなければならないことです。

万が一のことがあった場合、返済予定とともにライフプランの変更も余儀なくされます。

このようなリスクを回避するためには団信への加入が最も有効ですが、必ずしも親が加入できるとは限りません。

そのため、団信の代わりとなるような保険に加入しておくことをおすすめします。

掛け捨てタイプの割安な生命保険に加入するなどし、万が一のときには保険で残債を支払えるようにしましょう。

権利関係のトラブルを防ぐために

親子リレーローンでは、返済を引き継ぐ子は一人のみとなりますので、子が複数いる場合は相続トラブルに発展する可能性があります。

特に相続の対象となるものが住宅しかない場合には十分注意しましょう。

みなし贈与を防ぐため負担割合に応じた持分の登記をしておくことが重要ですが、完済時にはその名義を変更しておくことも重要です。

子が返済を終えた完済時に名義が親子共有のものになっていれば、その後親が亡くなった場合に住宅の一部を兄弟や親族と財産分与しなければならなくなるからです。

このような権利関係のトラブルを回避するためには、親子ローンを組む前に家族や親族間で話し合いをしておくことが大切です。

将来的に誰がどのような形で資産を引き継ぐのかを明確にし、同意を得た上で公的文書に残しておきましょう。

不備のない内容にするためにも、専門家に依頼して取りまとめておくことをおすすめします。

返済計画について家族で話し合う

住宅ローンの返済は長期間に及びます。

ローン申し込み時点での返済能力の有無はもちろん、完済時までそれを維持しなければなりません。

安定して返済していける現実的な返済計画を立てることが重要です。

親子リレーローンの場合、親子で不足する部分を補強しあえるメリットがあります。

しかし、病気や怪我、転勤や転職など申し込み時には想定していなかったトラブルやライフプランの変更が生じる可能性は、単独の場合よりも2倍に増えるということです。

後継者が増える可能性や子供にかかる教育費の負担増額など、長期的な視点と変化を踏まえ、返済計画を立てましょう。

返済を引き継ぐ子やその家族との話し合いを重ね、互いの十分な理解と納得を得た上で契約を組むことが大切です。

返済をする子の家族の同意が無ければトラブルになってしまいますね。

そうですね。メリットとデメリット、リスクを明確にし、十分な話し合いを行いましょう。

まとめ

ここまで2世代で住宅ローンを返済する親子リレーローンについて解説してきました。

親子リレーローンは、一つの住宅のローンを親子で契約し、二世代にわたって返済していくものです。

収入が少なく安定しないため単独ではローンを組めない、親が高齢のために返済期間を確保できないなどといった場合に有効な方法となります。

親子の収入を合算し双方の年齢を審査基準とするため、単独でローンを組むよりも多くの金額を借りられたり返済期間を長く確保することができるでしょう。

その結果月々の返済額を抑えられるため、住宅ローンが生活を圧迫する危険性も少なくなります。

基本的な審査要件は他の住宅ローンと大きく変わりませんが、同居しているまたは将来同居する見込みがあることが加えられます。

審査においては特に子の返済能力が問われるため、子が複数のローンを組んでいたり信用情報に問題がある場合は審査を通過できない恐れがありますので整理をしてから申し込むことが大切です。

親子それぞれが単独でローンを組むよりも大きなメリットを得られる親子ローンですが、想定していなかったトラブルに見舞われるリスクは2倍になります。

特に親に万が一のことがあった場合には返済の負担増、相続トラブル等が生じるかもしれませんので、十分なリスク対策を講じておきましょう。